Некоторые товары просто невозможно реализовать без тары, не навредив при этом их качеству. Производитель может упаковать их при подготовке к продаже и включить цену тары в себестоимость.

Но если тару можно использовать повторно без ущерба для товара, часто покупателей просят вернуть ее назад.

Хозяйка, идущая на рынок с бидончиком для молока, как раз имеет дело с возвратной (многооборотной) тарой.

Рассмотрим, как учитываются операции с возвратной тарой на производстве, каким образом эта динамика отражается в бухгалтерских проводках и в налоговом учете.

- Что такое тара

- Классификация тары

- Особенности понятия возвратной тары

- Нюансы учета возвратной тары

- Учет возвратной тары как запаса

- Учет возвратной тары как основного средства производства

- Учет тары у поставщика

- Учет тары у покупателя

- Пример проводок динамики возвратной тары

- Возвратная тара в ракурсе налогов

- Учет возвратной тары: цена, проводки, налоги

- Что понимается под возвратной тарой?

- В каких ценах производится учет возвратной тары?

- Отражение операций с возвратной тарой в бухгалтерском учете

- Налогообложение операций с возвратной тарой

- Итоги

- Тара: зависимость от способа использования

- Учет невозвратной тары

- Нет цены? Приходуйте по рыночной стоимости

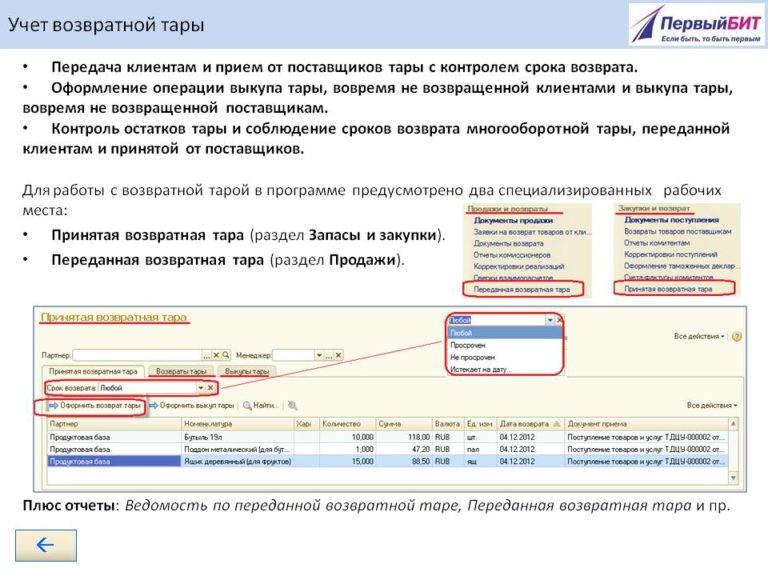

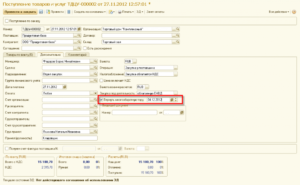

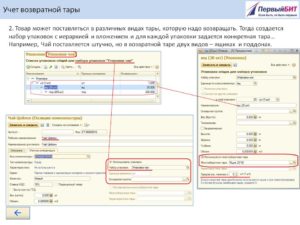

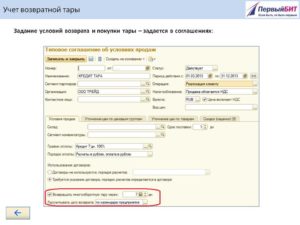

- Учет возвратной тары в 1С:УПП

- Отгрузка тары

- Возврат тары поставщику в 1С:УПП

- Контроль объема полученной возвратной тары в 1С:УПП

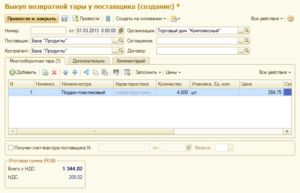

- Корректировка задолженности по возвратной таре в 1С:УПП

- Инвентаризация тары

- Списание возвратной тары

- Учет возвратной тары

- В чем специфика возвратной тары

- Учет приобретения тары продавцом

- Учет возвратной тары: цена, проводки, налоги

- Учет возвратной тары при отгрузке товаров с залогом

- Учет тары. Методические указания по бухгалтерскому учету тары

- 🔍 Видео

Что такое тара

Тара – это основной элемент упаковочного комплекса для товара, предназначенный для сбережения товарного качества при перемещении, хранении и реализации продукции.

СПРАВКА! Итальянское слово «tara» происходит от арабского «tarha», в переводе означающего «нечто отброшенное».

Термины «тара» и «упаковка» не дублируют друг друга, несмотря на то что Методические указания по бухгалтерскому учету материально-производственных запасов, утвержденные приказом Минфина России от 28 декабря 2001 года № 119н, называют тару «внешней упаковкой». ГОСТ 17527-2003 «Упаковка: термины и определения» прямо призывает не считать их синонимами.

Согласно законодательным разъяснениям, тара отличается от упаковки тем, что без тары продукция в принципе не может быть реализована, тогда как упаковка только облегчает этот процесс и делает его более удобным.

НАПРИМЕР. Стиральная машина теоретически может быть доставлена в магазин и потребителю без каких-то дополнительных действий с ней. Однако, поскольку она дорогостоящая, а внешний вид изделия может пострадать при транспортировке, корпус и его элементы защищают картонной коробкой, пенопластовыми прокладками, полиэтиленовой пленкой. Все это и представляет собой упаковку.

Лимонад нельзя продать без какой-либо емкости, в которую его помещают при розливе. Пластиковая или стеклянная бутылка будут являться тарой, а пленка, в которую упаковано сразу 6 бутылок или ящик, – упаковкой.

Классификация тары

Тару подразделяют на виды по нескольким основаниям:

- Применение в процессе производства:

- тара, которую используют в самом технологическом процессе;

- тара для складского хранения;

- тара для помещения в нее продаваемых товаров.

- По материалу изготовления:

- металлическая;

- картонная;

- стеклянная;

- полиэтиленовая;

- пластмассовая;

- керамическая;

- тканевая и др.

- По форме:

- бутылки;

- коробки;

- бочки;

- ящики;

- банки;

- пакеты;

- канистры;

- фляги;

- тубы;

- мешки и др.

- По назначению:

- потребительская – та, в которой товар попадет к конечному покупателю (может быть индивидуальной и групповой);

- производственная – тара, применяемая для хранения сырья и элементов изделия, а также для его перемещения внутри производства;

- транспортная – для облегчения перевозки и хранения (может быть малогабаритной или крупногабаритной);

- специальная (консервирующая) – для обеспечения сохранности продукции.

- По кратности применения:

- разовая;

- многооборотная (возвратная);

- специальная – является частью самого товара, оборудованием для него.

ВАЖНО! Когда говорят о виде тары, чаще всего имеют в виду ее форму, а когда о типе тары, то материал.

Особенности понятия возвратной тары

Возвратная (многооборотная) тара – обязательный элемент упаковки, наличие которого гарантировано договором поставки. Он может быть возвращен производителю в неповрежденном виде и повторно использован без ущерба для качества упаковки товара. Примерами возвратной тары могут служить стеклянные банки и бутылки, мешки из ткани, ящики, контейнеры и пр.

https://www.youtube.com/watch?v=2aaLXrb_yoo

Согласно ст. 481 Гражданского Кодекса РФ, для некоторых видов товаров поставка в таре является обязательной. Нарушение этого пункта может стать основанием для признания товара некачественным, что может вызвать претензии со стороны покупателя или даже возврат товара.

Тара признается возвратной в тексте договора купли-продажи (п. 3 ст. 254 НК РФ). Это значит, что она должна быть возвращена поставщику в исходном состоянии, если стороны не договорились об ином (ст. 517 ГК РФ). Продавец берет у покупателя залог за возвратную тару, а после доставки ее обратно возвращает залог.

Нюансы учета возвратной тары

Возможные сложности учета вызваны особым статусом возвратной тары: несмотря на то что она доставляется покупателю вместе с товаром, право собственности на нее остается у продавца. Важным моментом, определяющим учет, является отнесение многоразовой тары к разным видам активов:

- материально-производственным запасам;

- основным средствам.

Учет возвратной тары как запаса

Провести по бухгалтерии возвратную тару в качестве материальных запасов можно, если срок ее полезного использования не превышает 1 года или одного операционного цикла (если он превышает 12 месяцев).

Для отражения операций с такой тарой применяются:

- счет 22 «Малоценные и быстроизнашивающиеся предметы»;

- субсчет 10.4 «Тара и тарные материалы» – для складского и внутрипроизводственного хранения и перемещения;

- субсчет 284 «Тара под товарами» – в основном применяется торговыми предприятиями.

Учет возвратной тары как основного средства производства

Если срок применения тары будет большим, чем 12 месяцев, а стоимость – входить в установленный для ОС лимит, она подпадает под определение основного фонда и должна проводиться соответствующим счетом 115 «Необоротные активы». Как все ОС, она подлежит амортизации и последующему списанию.

Учет тары у поставщика

Поставщик отдает тару вместе с товаром, сохраняя на нее право собственности. В приходных документах для учета стоимости приобретения такой тары выделена отдельная строчка, она не плюсуется к стоимости остальных запасов, а считается по чистой реализационной стоимости. Когда она поступает вместе с товаром, для нее будет отдельная строка в товарно-транспортной накладной или счете-фактуре.

Тара-запас фиксируется на счете 41 «Тара под товаром и порожняя», а специальная тара – на счете 01 как основное средство.

Учет тары у покупателя

Сохранность возвратной тары и ее возврат могут быть гарантированы текстом договора, в этом случае залог не вносится, но оговариваются санкции за порчу или утрату тары. Учитывать такую процедуру придется на забалансовом счете 002 «ТМЦ, принятые на ответственное хранение».

Покупатель, внесший залог за возвратную тару, обязуется вернуть ее продавцу в неповрежденном состоянии, после чего получит залоговую сумму обратно. Эта процедура подлежит учету на балансовых счетах 10 «Тара» (если товар прибыл для собственного использования) и 41 «Тара под товаром» (если планируется перепродажа).

Пример проводок динамики возвратной тары

ООО «Учкудук» заключило с компанией-поставщиком «Жажда» 2 договора:

- Договор на поставку лимонада для его последующей перепродажи потребителю. Лимонад в стеклянных бутылках находится в пластмассовых ящиках по 6 шт. Ящики являются многоборотной тарой, за невозврат которой предусмотрена штрафная сумма в 5 000 руб. – возмещение стоимости ящиков.

- Договор на поставку питьевой воды для сотрудников ООО «Учкудук». Канистры для воды предоставляются поставщиком на возвратной основе с внесением залога в 2 000 руб.

Проводки относительно тары по договору 1, сделанные ООО «Учкудук» (покупателем):

- дебет 002 «ТМЦ, принятые на ответственное хранение» – 5 000 руб. – приняты пластмассовые ящики, в которых поставляется лимонад;

- кредит 002 – 5 000 руб. – пластмассовые ящики возвращены поставщику.

Проводки относительно тары по договору 1, сделанные ООО «Жажда» (продавцом):

- дебет 62 «Расчеты с покупателями и заказчиками», кредит 41 «Тара» – 5 000 руб. – переданы пластмассовые ящики, в которые упакованы бутылки с лимонадом;

- дебет 41 «Тара», кредит 62 «Расчеты с покупателями и заказчиками» – 5 000 руб. – пластмассовые ящики возвращены покупателем.

Проводки относительно тары по договору 2, сделанные ООО «Учкудук» (покупателем):

- дебет 76 «Расчеты с разными дебиторами и кредиторами», кредит 51 «Расчетные счета» – 2 000 руб. – внесен залог за канистры для питьевой воды;

- дебет 10 «Тара», кредит 76 «Расчеты с разными дебиторами и кредиторами»– 2 000 руб. – получены канистры с питьевой водой;

- дебет 76 «Расчеты с разными дебиторами и кредиторами», кредит 10 «Тара» – 2 000 руб.– канистры из-под питьевой воды возвращены поставщику;

- дебет 51 «Расчетные счета», кредит 76 «Расчеты с разными дебиторами и кредиторами» – 2 000 руб. – получена залоговая сумма за водяные канистры.

Проводки относительно тары по договору 2, сделанные ООО «Жажда» (продавцом):

- дебет 51«Расчетные счета», кредит 62 «Расчеты с покупателями и заказчиками» – 2 000 руб. – принят залог за канистры для питьевой воды;

- дебет 62 «Расчеты с покупателями и заказчиками», кредит 41 «Тара» – 2 000 руб. – переданы покупателю канистры с питьевой водой;

- дебет 41 «Тара», кредит 62 «Расчеты с покупателями и заказчиками» – 2 000 руб.– возвращены канистры из-под питьевой воды;

- дебет 62 «Расчеты с покупателями и заказчиками», кредит 51 «Расчетные счета» – 2 000 руб. – возвращена залоговая сумма за водяные канистры.

Возвратная тара в ракурсе налогов

НК РФ в п.7 ст. 154 регламентирует налогообложение при операциях с возвратной тарой:

- При внесении за тару залога эта сумма не входит в базу по исчислению НДС.

- Если многооборотную тару не возвратили, считается, что ее приобрели за залоговую стоимость, а эта операция уже подлежит обложению НДС (после истечения сроков возврата и получения/направления соответствующего уведомления от бывшего хозяина тары).

- Поставщик, не получивший свою тару назад, должен выделить из ее стоимости НДС, включить остальную сумму в налоговую базу, а на выделенный НДС направить покупателю, ставшему собственником тары, счет-фактуру.

- Если покупатель оставляет тару себе, то нужно будет списать НДС на «прочие доходы», а если перепродает – принять к вычету.

ОБРАТИТЕ ВНИМАНИЕ! Все документы относительно многооборотной тары, которая не была возвращена, утрачивают силу, вместо них актуальными становятся документальные свидетельства купли-продажи тары, облагаемой обычными для этой операции налогами.

Видео:Вебинар "Учет многооборотной и возвратной тары в "1С:Управление торговлей 8", "1С:ERP 2.2"Скачать

Учет возвратной тары: цена, проводки, налоги

Учет возвратной тары имеет свои сложности и особенности, которые нужно знать при формировании учетной политики и составлении договоров. О том, как правильно поставленный порядок учета возвратной тары способен упростить проведение учетных операций и оптимизировать налогообложение, читайте в нашей статье.

Что понимается под возвратной тарой?

В каких ценах производится учет возвратной тары?

Отражение операций с возвратной тарой в бухгалтерском учете

https://www.youtube.com/watch?v=fVflJ9RNym8

Налогообложение операций с возвратной тарой

Итоги

Что понимается под возвратной тарой?

Если законодательством определенных сфер деятельности предусмотрено обязательное наличие тары при осуществлении поставок товаров, поставщик предоставляет покупателю товар в таре (ст. 481 ГК РФ). При несоблюдении указанных требований поставленный товар считается некачественным, и покупатель вправе выставить претензии или осуществить его возврат (ст. 482 ГК РФ).

Об учетных моментах возврата товаров читайте в статье «Какой порядок учета НДС при возврате товара поставщику?».

Условие о возвратности тары должно фиксироваться в договоре между поставщиком и покупателем (п. 3 ст. 254 НК РФ).

На практике возвратная тара часто представлена в виде ящиков и контейнеров из различных материалов, тканевых мешков, многоразовых бутылок и банок. Встречается и специальная тара, выступающая в качестве оборудования для продажи находящегося в ней товара.

Возвратная тара после ее использования покупателем передается в исправном состоянии обратно поставщику, если отсутствует иная договоренность (ст. 517 ГК РФ). Получается, что право собственности на возвратную тару не регистрируется у ее получателя, а остается у продавца. Указанная особенность является причиной многочисленных вопросов, касающихся учета возвратной тары.

В каких ценах производится учет возвратной тары?

У поставщика возвратная тара фиксируется по фактической стоимости, складывающейся из расходов по ее покупке или производству.

Но при большом разнообразии видов тары и значительных объемах их обращаемости для упрощения учета возвратной тары поставщик в своей учетной политике может отметить, что движение тары регистрируется по учетным ценам, а разница между фактической и учетной стоимостью тары отображается в прочих расходах.

Возможность выбора фактической или учетной оценки возвратной тары отмечена в пп. 166, 176 приказа Минфина от 28.12.2001 № 119н «Методические указания по учету МПЗ» (далее — методические указания).

У покупателя возвратная тара может отображаться по учетным ценам, но только в аналитическом учете (п. 180 методических указаний). Данный способ практически не применяется из-за своей нецелесообразности. В основном операции по возвратной таре фиксируются в фактических ценах, прописанных в договоре.

В условиях договора может быть оговорено внесение залоговой стоимости за тару. У поставщика движение по залоговой таре фиксируется по фактическим и залоговым ценам, а разница между ними отображается в прочих расходах (п. 182 методических указаний). У покупателя учет возвратной тары производится по залоговым ценам, зафиксированным в договоре.

ВАЖНО! Информация по возвратной таре при составлении расчетных документов по оплате товаров фиксируется в отдельной строке по цене, проставленной в договоре поставки (п. 174 методических указаний). Стоимость возвратной тары не должна входить в стоимость товаров, поставляемых вместе с тарой.

Отражение операций с возвратной тарой в бухгалтерском учете

У поставщика учет возвратной тары, используемой для продажи товаров, производится на счете 41 субконто «Тара под товаром и порожняя». Исключением является специальная тара, относящаяся к основным средствам и учитываемая на счете 01 с ежемесячным амортизационным списанием.

У покупателя учет возвратной тары производится с использованием забалансового счета 002 «ТМЦ, принятые на ответственное хранение», если в договоре не предусмотрено внесение дополнительной платы за тару.

Если за возвратную тару вносится залоговая стоимость, исходя из требований договора, то движение по ней фиксируется на балансовых счетах.

В частности, движение по возвратной таре, в которой поступил товар для перепродажи, учитывается на счете 41 субконто «Тара».

Операции по возвратной таре, в которой доставлены товары для внутрихозяйственного использования, регистрируются на счете 10 субконто «Тара».

Подробнее об отражении учетных операций с использованием счета 10 «Материалы» читайте в статье «Бухгалтерские проводки по учету материалов».

Пример

ООО «Дело вкуса» заключило с фирмой-поставщиком ООО «Вилли Бренд» три договора:

Договор № 1 на поставку соков. Товар предназначен для перепродажи покупателем. Пластиковые ящики, в которых поставляются соки, предоставляются покупателю на возвратной основе и без внесения дополнительной платы. В случае невозврата тары покупатель возмещает ее стоимость — 1 000 рублей.

https://www.youtube.com/watch?v=BsNNwiECSOo

Договор № 2 на поставку сывороточных напитков. Товар предназначен для перепродажи покупателем. Специальные контейнеры, в которых поставляются сывороточные напитки, предоставляются покупателю на возвратной основе с внесением дополнительной платы 5 000 руб., возвращаемой покупателю при возврате предоставленных контейнеров.

Договор № 3 на поставку воды в многоразовых пластиковых бутылках. Товар предназначен для внутрихозяйственного использования покупателем. Пластиковые бутылки под воду предоставляются покупателю на возвратной основе с дополнительным внесением их залоговой стоимости на 3 000 руб.

Проводки по учету возвратной тары при выполнении обязательств по договору:

| Операции | ООО «Вилл Бренд» (поставщик) | ООО «Дело вкуса» (покупатель) | ||||

| Дт | Кт | Сумма, руб. | Дт | Кт | Сумма, руб. | |

| Договор № 1 | ||||||

| Передача покупателю пластиковых ящиков, в которых поставляются соки, по стоимости, указанной в договоре | 62 | 41/Тара | 1 000 | 002 | — | 1 000 |

| Возврат пластиковых ящиков поставщику | 41/Тара | 62 | 1 000 | — | 002 | 1 000 |

| Договор № 2 | ||||||

| Оплата покупателем стоимости контейнеров по цене, указанной в договоре | 51 | 62 | 5 000 | 60 | 51 | 5 000 |

| Передача покупателю контейнеров, в которых поставляются сывороточные напитки | 62 | 41/Тара | 5 000 | 41/Тара | 60 | 5 000 |

| Возврат контейнеров поставщику | 41/Тара | 62 | 5 000 | 60 | 41/Тара | 5 000 |

| Поставщик возвращает сумму, уплаченную покупателем за контейнеры | 62 | 51 | 5 000 | 51 | 60 | 5 000 |

| Договор № 3 | ||||||

| Внесение покупателем залога за пластиковые бутылки в сумме, указанной в договоре | 51 | 62 | 3 000 | 76 | 51 | 3 000 |

| Передача покупателю пластиковых бутылок, в которых поставляется вода | 62 | 41/Тара | 3 000 | 10/Тара | 76 | 3 000 |

| Возврат пластиковых бутылок поставщику | 41/Тара | 62 | 3 000 | 76 | 10/Тара | 3 000 |

| Возврат залога, внесенного покупателем за пластиковые бутылки | 62 | 51 | 3 000 | 51 | 76 | 3 000 |

Налогообложение операций с возвратной тарой

Порядок налогообложения операций с возвратной тарой в НК РФ описан в п. 7 ст. 154.

В частности, при передаче товаров в возвратной таре, по которой в договоре предусмотрено внесение залога, залоговая стоимость тары не подлежит включению в налоговую базу при расчете НДС.

Данное правило действует только при условии, что тара возвращается поставщику. При невозврате возвратной тары операция по передаче тары покупателю считается реализацией тары, облагаемой НДС.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

ВАЖНО! Поставщик, выступающий в роли залогодержателя, стоимость невозвращенной тары отражает в налоговой базе по НДС только тогда, когда залоговые обязательства в соответствии с п. 1 ст.

352 ГК РФ будут считаться прекращенными.

То есть поставщик должен вначале удостовериться в невозможности возврата тары и предъявить документы покупателю на покрытие издержек по невозвращенной таре за счет внесенного залога.

При прекращении залоговых обязательств по невозвращенной таре поставщик предоставляет покупателю документ, регистрирующий факт реализации тары, в частности товарную накладную.

Об аспектах составления товарной накладной читайте в статье «Унифицированная форма ТОРГ-12 — бланк и образец».

Если поставщик относится к налогоплательщикам НДС, то он обязан выделить из стоимости невозвращенной тары сумму НДС, а стоимость реализованной тары включить в налоговую базу по НДС. Затем покупателю предоставляется счет-фактура с указанием стоимости реализованной тары с выделенной суммой НДС.

https://www.youtube.com/watch?v=YC5nLBnj4wM

Покупатель принимает к вычету предъявленную к уплате сумму НДС только в том случае, если намерен перепродать невозвращенную им тару. В ином случае НДС списывается в составе прочих доходов, которые не снижают налоговую базу налога на прибыль, т. е. не принимаются в налоговом учете.

Подробнее об отнесении НДС на прочие расходы читайте в статье «Какие основания и как списать НДС на 91 счет?».

В учете поставщика и покупателя все проводки, сформированные при первоначальной передаче возвратной тары, сторнируются и вместо них формируются записи, отражающие реализацию тары у поставщика и ее покупку у покупателя.

Итоги

Зафиксированное в договоре условие о возврате и залоговой оплате тары позволит поставщику избежать налоговой нагрузки в виде НДС, уплачиваемого при реализации тары.

У покупателя условие по возврату и оплате тары учитывается при отражении движений по таре на счетах бухгалтерского учета.

Невозврат тары, при признании данного факта поставщиком и возмещения ее стоимости покупателем, считается реализацией тары, облагаемой НДС.

Видео:Учет возвратной тары у покупателя в 1С:Бухгалтерии 8Скачать

Тара: зависимость от способа использования

→ Бухгалтерские статьи

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 4 июля 2014 г.

журнала № 14 за 2014 г.

Допустим, ваша организация, закупив товары, материалы, основные средства (далее — имущество), получила их от поставщика в упаковке.

При этом упаковка (тара) может быть одноразовой или многооборотной, возвратной или невозвратной, залоговой или беззалоговой. Это определяется условиями договора на приобретение имуществаст. 517 ГК РФ.

Давайте рассмотрим, как способ использования тары влияет на порядок ее учета у покупателя.

Учет невозвратной тары

Бухучет. Если стоимость одноразовой тары уже учтена в покупной стоимости поступившего в ней имущества, то в бухучете она отдельно не отражаетсяп. 162 Методических указаний, утв. Приказом Минфина от 28.12.2001 № 119н (далее — Указания).

Но если такую тару вы приобретаете отдельно от имущества (в накладной поставщика ее стоимость выделена отдельной строкой), то делаются следующие записи.

| операции | Дт | Кт |

| Стоимость тары увеличивает фактическую себестоимость поступившего в ней товара | 08 «Вложения во внеоборотные активы», 10 «Материалы», 41 «Товары» | 60 «Расчеты с поставщиками и подрядчиками» |

| Отражен НДС по приобретенной таре | 19 «НДС по приобретенным ценностям» | 60 «Расчеты с поставщиками и подрядчиками» |

| Принят к вычету НДС | 68 «Расчеты с бюджетом», субсчет «НДС» | 19 «НДС по приобретенным ценностям» |

Однако невозвратной может быть и многооборотная тара. Учет такой тары (если ее стоимость выделена в документах) будет зависеть от того, каким образом вы в дальнейшем собираетесь ее использовать.

| Ситуация | Дт | Кт |

| Если тара будет продана вместе с поступившим в ней товаром, то на ее стоимость увеличиваете стоимость товаров, поступивших в нейпп. 5, 6 ПБУ 5/01 | 41 «Товары», субсчет «Товары на складах» | 60 «Расчеты с поставщиками и подрядчиками» |

| Если тара будет продана отдельно от поступившего в ней товараподп. «а» п. 178 Указаний, то принимаете ее к учету как самостоятельный товар по ценам, указанным в товарной накладной | 41, субсчет «Тара под товаром и порожняя» | 60 «Расчеты с поставщиками и подрядчиками» |

| Тара будет использоваться для собственных нужд | 10 «Материалы», субсчет «Тара и тарные материалы» | 60 «Расчеты с поставщиками и подрядчиками» |

НДС. Входной НДС по таре, приобретаемой отдельно от имущества, принимается к вычету при соблюдении следующих условийстатьи 171, 172 НК РФ:

- тара принята к учету;

- тара будет использоваться в операциях, облагаемых НДС;

- поставщик выставил счет-фактуру.

Налог на прибыль. Налоговый учет также зависит от того, как вы намерены использовать тару в дальнейшем.

| Ситуация | Налоговый учет | |

| Тара (как выделенная, так и не выделенная в накладной отдельной строкой) будет продана вместе с поступившим в ней имуществом | Стоимость тары учитываем в покупной стоимости имущества, поступившего в нейп. 1 ст. 268 НК РФ | |

| Тара, оплаченная сверх стоимости упакованного в нее имущества и выделенная в накладной отдельной строкой |

| Расходы на приобретение тары признаются в момент реализации тарыподп. 1 п. 1 ст. 254, пп. 1, 2 ст. 318 НК РФ |

| Расходы на тару признаются при передаче тары в эксплуатацию (например, при передаче тары со склада в производство)п. 1 ст. 254, пп. 1, 2 ст. 318 НК РФ |

Нет цены? Приходуйте по рыночной стоимости

Если стоимость многооборотной невозвратной тары включена в стоимость поступившего в ней имущества и не указана в приходных документах, а вы намерены использовать эту тару в дальнейшем (например, продать отдельно от поступившего товара), то стоимость тары необходимо выделить из стоимости приобретенного имуществап. 3 ст. 254 НК РФ. В этом случае тара приходуется по рыночной стоимости, а приобретенное имущество принимается к учету по стоимости, уменьшенной на стоимость тары.

https://www.youtube.com/watch?v=hT-4Rl98eRE

Рыночную стоимость тары вы определяете сами на дату принятия ее к учету. Ориентиром могут быть цены поставщиков на аналогичный вид тары (получить информацию о ценах можно из Интернета)абз. 2 п. 9 ПБУ 5/01. Рыночную стоимость вы фиксируете в акте, составленном инвентаризационной комиссией, и прикладываете к нему подтверждающие документы. Вот пример заполнения такого акта.

| ООО «Эра», г. Москва, ул. Свободы, д. 13 |

| ООО «ДонПоддон», г. Москва, |

| ул. Лескова, д. 26, тел. 206-76-76 |

УТВЕРЖДАЮ

«28» апреля 2014 г.

Видео:Учет возвратной тары у поставщика в 1С:Бухгалтерии 8Скачать

Учет возвратной тары в 1С:УПП

В программе «1С:Предприятие 8. Управление производственным предприятием» имеется несколько видов тары. Различаются они в способе использовании тары и виде собственности на тару. По возвратной таре ведется количественный партионный учет с точностью до объекта номенклатуры. Детализация характеристик и серий не ведется.

1. Приобретенная оборотная тара – тара, которая может быть продана или отдана покупателю вместе с товаром. Она:

- учитывается на балансе предприятия

- на нее не распространяются условия возврата поставщику

- в случае продаж эта тара не возвращается покупателем

2. Возвратная тара должна быть возвращена поставщику.

- Числится на балансе предприятия по залоговой стоимости до момента возврата

3. Собственная возвратная тара передается покупателю с условием возврата

- Передаваться может как принадлежащая организации тара, так и тара, полученная от поставщиков с условием возврата.

Для того, чтобы включить в программе возможность ведения партионного учета необходимо отредактировать параметры учета

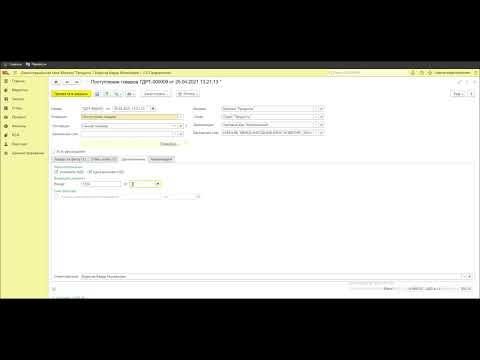

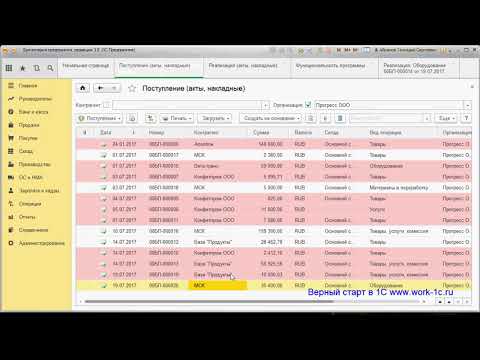

Приобретение тары у производителя не отличается от приобретения товаров. Информация о такой таре заносится вместе с информацией о товарах в табличную часть документа «Поступление товаров и услуг» или документа «Авансовый отчет» на закладке Товары.

Указывается стоимость тары, сумма НДС, поступление тары отображается в налоговом учете. Счет учета тары указывается пользователем. Рекомендуется вести учет тары на счетах 10.04 «Тара и тарные материалы» или 41.03 «Тара под товаром и порожняя».

Операция приобретения тары отражается по взаиморасчетам. В бухгалтерском учете ведения взаиморасчетов используется счет, указанный пользователем на закладке Счета учетов расходов в поле «Счет учета расчетов с поставщиком» и «Счет расчетов с поставщиком по авансам».

Такая тара может быть продана как товар или передана или передана покупателю с условием возврата.

Поступление возвратной тары от поставщика оформляется документом «Поступление товаров и услуг» или «Авансовый отчет» на закладке «Тара». Тара указывается с точностью до объекта номенклатуры. Определяется залоговая стоимость тары. Учет не ведется.

По бухгалтерскому учету на сумму залоговой стоимости тары возникает долг перед поставщиком. Счет учета расчетов с поставщиком по таре указывается на закладке Счет учета расчетов поле «Счет учета расчетов с поставщиком по таре». Рекомендуется использовать счет 76.05 «Расчеты с прочими поставщиками и подрядчиками».

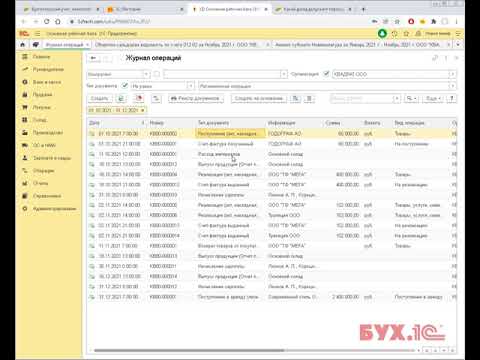

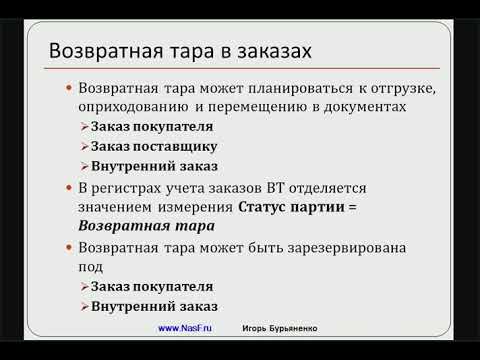

Отгрузка тары

Отгрузка продукции и тары оформляется документом «Реализация товаров и услуг». Тара, которая передается покупателю с условием возврата, указывается на закладке Тара.

Необходимо указать тару с точностью до объекта номенклатуры, а также ее стоимость и количество. Для отображения по бухгалтерскому учету указывается счет учета тары. Сумма НДС тары не вводится.

Операция отражается по налоговому учету.

Счет учета тары указывается на закладке Тара, а счет учета расчетов по таре — на закладке Счет учета расчетов в поле «Счет учета расчетов по таре».

Такая модель учета позволяет в бухгалтерском учете на счете 76.06 «Расчеты с прочими покупателями и заказчиками» видеть общую сумму задолженности по таре, но без детализации по номенклатуре тары.

Учет возвратной тары с детализацией ведется только по управленческому учету.

В качестве передаваемой покупателю тары может быть как тара, приобретенная у поставщика, так и тара, полученная от поставщика в качестве возвратной тары.

https://www.youtube.com/watch?v=tFeod1Q4uuY

При продаже тары без условий возврата в документе «Реализация товаров и услуг» тара указывается на закладке Товары.

Возврат тары поставщику в 1С:УПП

Передача возвратной тары поставщику оформляется документом «Возврат товаров поставщику». Перечень возвращаемой тары указывается на закладке Тара. При проведении документа уменьшается долг перед поставщиком на стоимость возвращаемой тары

Передача возвратной тары покупателем оформляется документом «Возврат товара от покупателя». Перечень возвращаемой тары указывается на закладке Тара. При проведении на стоимость возвращаемой тары уменьшается долг покупателя за тару.

Контроль объема полученной возвратной тары в 1С:УПП

Для контроля объемов полученной возвратной тары от поставщика и переданной возвратной тары покупателю можно установить лимиты документом «Изменение лимитов возвратной тары».

Документ проводится только по управленческому учету.

Лимит возвратной тары устанавливается и контролируется в рамках договора с контрагентом. Установленный по таре лимит покупателю контролируется при отгрузке покупателю. При этом анализируется только возвратная тара, та, которая указана на закладке Тара документа «Реализация товаров и услуг».

В случае превышения установленного лимита по возвратной таре, документ реализации не проводится. Информация о лимите поставщика вводится справочно. Если объем поступившей тары превышает установленный лимит, то выводится сообщение о превышении, но операция проводится.

Анализируется только тара, указанная на закладке Тара документа «Поступление товаров и услуг».

Корректировка задолженности по возвратной таре в 1С:УПП

Для изменения состояния задолженности по возвратной таре поставщика или у покупателя предназначен документ «Корректировка долга по возвратной таре».

Для документа определяется два вида операции:

- «у поставщика» — при изменении долга перед поставщиком

- «у покупателя» — при изменении долга покупателя перед компанией

Определяется сумма списываемого долга предприятия перед поставщиком за возвратную тару или сумма списываемого долга покупателя за возвратную тару.

Отчеты по возвратной таре в 1С:УПП

Информацию об оборотах за период и лимитах возвратной тары можно получить из отчета «Ведомость по возвратной таре».

Инвентаризация тары

Для проведения инвентаризации тары имеющейся в наличии на оптовых складах, розничных складах и неавторизованных торговых точках, предназначен документ «Инвентаризация товаров на складе».

В условиях проведения инвентаризации нужно указать номенклатурную группу, где находятся наименования тары или/и в поле номенклатура указать наименование тары, по которой нужно провести инвентаризацию.

Нажать кнопку заполнить и выбрать критерий заполнения.

Списание возвратной тары

Списание возвратной тары производится в документе «Списание Товара» на вкладке Тара, который может быть сформирован на основание документа «Инвентаризация товара на складах», или как свободный документ в случае произвольного списания товаров. При этом списывается только количественные остатки возвратной тары. Долг по возвратной таре списывается документом «Корректировка долга по возвратной таре».

Видео:Учет возвратной тары в 1С 8.2 Бухучет для УкраиныСкачать

Учет возвратной тары

Если договор купли-продажи предусматривает, что покупатель обязан вернуть продавцу тару, в которой были отгружены товары, ее считают возвратной.

О том как отражать в бухгалтерском учете операции с возвратной тарой продавцу и покупателю, читайте в этой статье .

О налогообложении операций с возвратной тарой читайте в одном из следующих номеров журнала.

Возвратной по умолчанию считается многооборотная тара. Это ящики из пластмассы или картона (гофрированного или склеенного плоского); полиэтиленовые бидоны, бочки, фляги; мешки из ткани; стеклянная тара (банки и бутылки) и др.

А вот разовая тара в большинстве случаев относится к невозвратной. Она может стать возвратной, лишь если это предусматривает договор купли-продажи (ст. 517 ГК РФ; Методические указания, утвержденные Приказом Минфина России от 28 декабря 2001 г.

N 119н (далее — Приказ N 119н)).

В чем специфика возвратной тары

Порядок бухгалтерского учета возвратной тары во многом зависит от особенностей, которые присущи только ей.

https://www.youtube.com/watch?v=ItUIFc7ai-4

Вот основные.

Сама по себе возвратная тара объектом продажи не является. При отгрузке упакованного в нее товара ее реализации не происходит. Тара только сопровождает товар в пути от продавца, который является ее владельцем, к покупателю. А затем в опорожненном виде возвратная тара совершает обратный путь — от покупателя к продавцу.

Как правило, в отношении возвратной многооборотной тары стороны договариваются о внесении покупателем залога. Его сумма не является ни доходом продавца, ни расходом покупателя.

После возврата тары в исправном состоянии сумма залога должна вернуться к его вносителю.

Но если покупатель не вернул тару в срок (полностью или частично), то она переходит в его собственность. При этом он получает доход в размере рыночной стоимости тары и несет расход в размере не полученного обратно залога. Продавец же при этом получает доход в размере невозвращенного залога и расход в виде списанной невозвращенной тары.

Далее рассмотрим, как сказываются особенности возвратной тары на отражении в бухгалтерском учете отдельных операций с ней.

Наша справка. При отгрузке товаров в возвратной таре продавец должен выписать сертификат, в котором указать количество тары, ее стоимость и дату возврата. Этот сертификат нужно передать покупателю в течение двух дней с момента отгрузки товара.

Вместо сертификата продавец может на товаросопроводительных документах к отгружаемым товарам поставить соответствующий штамп (п. 8 Постановления Госснаба СССР от 21 января 1991 г. N 1).

Сведения о возвратной таре нужно указать в спецификации по форме N ТОРГ-10. В ней указать вид тары, ее количество, вес. Один экземпляр предназначен покупателю, другой остается у продавца.

Если возвратная тара (ящики, бочки, тюки, мешки и т.д.) является закрытой, то понадобится еще упаковочный ярлык по форме N ТОРГ-9 на каждую единицу тары. Его нужно выписать в трех экземплярах: один нужно вложить в тару, другой приложить к счету-фактуре, третий остается у продавца (Постановление Госкомстата от 25 декабря 1998 г. N 132).

Учет приобретения тары продавцом

Торговая организация, как правило, приобретает тару со стороны за плату. Отразить в учете ее нужно по фактической себестоимости (п.

Учет возвратной тары: цена, проводки, налоги

63 Приказа N 119н; п. 6 ПБУ 5/01). Фактическую себестоимость возвратной тары формирует и «входной» НДС, не возмещаемый из бюджета. Ведь при реализации продукции в возвратной таре ее реализации не происходит, НДС на стоимость такой тары не начисляется, «входной» налог, уплаченный поставщику тары, к вычету не принимается (п. 2 ст. 170, ст. 171 НК РФ).

При поступлении возвратной тары от поставщика бухгалтер торговой организации сделает проводку:

Дебет 41 «Товары», субсчет «Тара под товаром и порожняя», Кредит счета учета расчетов (60, 76 и т.д.)

- оприходована по фактической себестоимости возвратная тара (в том числе «входной» НДС).

Если номенклатура тары обширна, а скорость оборачиваемости высока, продавцу разрешено учитывать ее по учетным (продажным) ценам (п. 182 Приказа N 119н). Но это нужно отразить в учетной политике для бухгалтерского учета.

Наша справка. Определять учетную цену поступающей тары следует одним из способов (п. 166 Приказа N 119н):

- по договорным ценам;

- по фактической себестоимости материалов (по данным предыдущего месяца или отчетного периода (отчетного года));

- по планово-расчетным ценам;

- по средней цене группы.

Если торговая организация применяет учетную цену, то в бухучете придется отражать разницу между фактической (покупной) и учетной (продажной) стоимостью тары и относить ее на финансовые результаты в качестве прочих доходов или расходов.

Поясним на примере.

Пример 1. ООО «Мечта» приобрело у производителя 100 пластмассовых ящиков под молочную продукцию по цене 118 руб. за штуку, включая НДС. Эти ящики «Мечта» будет использовать в качестве возвратной тары, поэтому «входной» налог нужно учесть в фактической стоимости тары.

https://www.youtube.com/watch?v=I2CJhltYuUQ

В бухгалтерской учетной политике организации закреплено, что учет тары ведется по учетным (плановым) ценам. «Мечта» установила учетную цену для тары — 125 руб.

Бухгалтер сделал проводки:

Дебет 41 «Тара под товаром и порожняя» Кредит 60 «Расчеты с поставщиками и подрядчиками»

- 11 800 руб. (включая НДС) (118 руб. x 100 шт.) — приобретена многооборотная возвратная тара;

Дебет 41 «Тара под товаром и порожняя» Кредит 91 «Прочие доходы и расходы»

- 700 руб. ((125 руб. — 118 руб.) x 100 шт.) — списана положительная разница между учетной и фактической ценой ящиков.

Если бы учетная цена оказалась ниже фактической, то бухгалтерская проводка по списанию разницы была бы обратной.

Когда для исполнения обязательства по возврату тары покупателем договор предусматривает внесение залога, при реализации товаров тару учитывают по залоговой цене. В этом случае тоже возможны отклонения от фактической себестоимости и проводки по учету тары будут такими же, как и в случае с применением учетной цены.

Учет возвратной тары при отгрузке товаров с залогом

В стоимость поставляемых товаров стоимость возвратной тары не включают. Но в договоре купли-продажи стороны обычно предусматривают сумму, которую покупатель обязан перечислить продавцу в случае невозврата тары. Эта сумма является залогом. А в первичных документах на поставку товаров продавец выделяет возвратную тару в отдельные позиции по залоговой цене (без НДС) (п. 7 ст. 154 НК РФ).

Пример 2. ООО «Мечта» приобрело картонные ящики, чтобы использовать их в качестве возвратной тары, по цене 18 руб. (в том числе НДС — 18 руб.) в количестве 100 штук на общую сумму 11 800 руб. (118 руб. x 100 шт.).

«Мечта» отгрузила в адрес ООО «Солнышко» товар в этих ящиках по цене 70 руб. за один ящик.

Покупатель уплатил за ящики залог в сумме 7000 руб.

По договору возвратить тару «Солнышко» обязано в течение 15 дней с даты отгрузки, но возвратило только 90 ящиков.

Вот как отражены операции по движению возвратной тары у поставщика:

Дебет 76 «Прочие дебиторы и кредиторы» Кредит 41, субсчет «Тара под товаром и порожняя»

- 7000 руб. (70 руб. x 100 шт.) — передана покупателю возвратная тара по залоговой стоимости;

Дебет 51 «Расчетный счет» Кредит 76

- 7000 руб. — получена от покупателя сумма залога за возвратную тару;

Дебет 41 Кредит 76

- 6300 руб. (70 руб. x 90 шт.) — поступила возвращенная покупателем тара;

Дебет 76 Кредит 51

- 6300 руб. — перечислен покупателю залог за возвращенную тару;

Дебет 76 Кредит 41

————¬ ¦- 700 руб.¦ (70 руб. x 10 шт.) — сторнирована залоговая стоимость L————

невозвращенной возвратной тары;

Дебет 41 Кредит 19 «НДС по приобретенным ценностям»

————¬ ¦- 180 руб.¦ (18 руб. x 10 шт.) — сторнирован НДС, учтенный в стоимости L————

невозвращенной тары;

Дебет 91 Кредит 41

————¬ ¦- 480 руб.¦ ((118 руб. x 10 шт.) — 700 руб.) — сторнирована разница L————

между покупной и залоговой ценой невозвращенной тары;

Дебет 68, субсчет «Расчеты по НДС», Кредит 19

- 180 руб. — принят к вычету НДС, относящийся к стоимости невозвращенной тары;

Дебет 62 «Расчеты с покупателями и заказчиками» Кредит 91 «Прочие доходы и расходы»

- 700 руб. — отражена реализация невозвращенной тары;

Дебет 91 «Прочие доходы и расходы» Кредит 68, субсчет «Расчеты по НДС»,

- 126 руб. (700 руб. x 18%) — начислен НДС при реализации невозвращенной тары;

Дебет 91 «Прочие доходы и расходы» Кредит 41

- 1000 руб. (100 руб. x 10 шт.) — списана стоимость реализованной тары;

Дебет 76 Кредит 62

- 700 руб. — зачтена сумма залога, полученного в качестве оплаты за реализованную невозвращенную тару.

Покупатель отразит свои операции так:

Дебет 41, субсчет «Тара под товаром и порожняя», Кредит счета учета расчетов (60, 76)

- 7000 руб. (70 руб. x 100 шт.) — поступила возвратная тара;

Дебет счета учета расчетов (60, 76) Кредит 51

- 7000 руб. — перечислен поставщику залог за возвратную тару;

Дебет счета учета расчетов (60, 76) Кредит 41

6300 руб. (70 руб. x 90 шт.) — возвращена тара поставщику;

Дебет 94 «Недостачи и потери от порчи ценностей» Кредит 41

- 700 руб. (70 руб. x 10 шт.) — списана недостача возвратной тары;

Дебет 73 «Расчеты с персоналом по прочим операциям» Кредит 94

- 700 руб. — отнесена на виновных лиц недостача тары.

Или (если виновные не установлены):

Дебет 91 «Прочие доходы и расходы» Кредит 94

- 700 руб. — списана недостача тары;

Дебет 51 Кредит счета учета расчетов (60, 76)

- 6300 руб. — поступила возвращенная залоговая сумма (за вычетом стоимости невозвращенной тары).

Е.Цивилева

Эксперт журнала

Учет тары. Методические указания по бухгалтерскому учету тары

Тара — это разновидность материально-производственных запасов, предназначенных для упаковки, хранения и транспортировки материалов, товаров, продукции и других товарно-материальных ценностей.

🔍 Видео

Урок 47. Упаковки номенклатуры, возвратная тара в УТ 11Скачать

1C:Лекторий 16.09.21 Учет возвратной тары в программе 1С:Бухгалтерия 8Скачать

УПП от А до Я Модуль 7. Учет возвратной тарыСкачать

Недопоставка товаров с выставлением ТОРГ-2 при приемке в учете Покупателя в 1С БухгалтерияСкачать

Вебинар «Поступление товара в 1С:Управление торговлей»Скачать

"Курс Кассира", Урок 15. Возврат товара от покупателяСкачать

Недопоставка товаров с выставлением ТОРГ-2 после приемки в учете Покупателя в 1С БухгалтерияСкачать

Учет тары в 1С Бухгалтерия 8Скачать

Как правильно тратить деньги? Как экономия приводит к потере денег?Скачать

Как вести бухгалтерский учет при работе на МаркетеСкачать

1С Розница Поступление товаров и регистрация оплатыСкачать

Как сформировать перевозки с возвратами на склад. Работа ПУНКТА ВЫДАЧИ ОЗОН.Скачать

7 Профессионал бухгалтерия Учет товарно материальных ценностей вопросы 28 39Скачать

Что делать с некачественным возвратом от покупателя на Ozon?Скачать

Признание договора купли-продажи недействительнымСкачать

тара, упаковка, маркировкаСкачать