Книга продаж и покупок используется для расчета суммы НДС, подлежащей уплате в бюджет. Сведения из книги продаж и покупок включаются в НДС-декларацию. Разберемся, кому вести такую книгу и как ее оформлять.

Книги покупок и продаж — что это такое в бухгалтерии

Проводки по НДС

Где скачать бланк и образец заполнения книг продаж и покупок

Когда вести книгу покупок

Когда вести книгу продаж

Оформление книги покупок и книги продаж

Книги покупок и продаж и НДС-декларация

Итоги

- Книги покупок и продаж — что это такое в бухгалтерии

- Проводки по НДС

- Где скачать бланк и образец заполнения книг продаж и покупок

- Правила ведения книги покупок: как проверить, как правильно сшить, кто ведет

- Как вести книгу

- Правила заполнения книги покупок и продаж

- Образец

- Как проверить книгу

- Как правильно сшить документ

- Хранение КПП

- Книга покупок и продаж

- Построение в программе

- Проверка книги покупок и книги продаж

- Как проверить книги продаж и покупок

- Что собой представляет книга

- Общий порядок проверки

- Детали проверки журналов

- Проверка книги приобретений

- Проверка книги продаж

- Особенности сверки

- Экспресс-проверка книги продаж

- Как рассчитать ндс по книге продаж и покупок

- Книга покупок и книга продаж: ведение и оформление для расчетов по ндс

- Как проверить книги продаж и покупок

- Отражение ндс в книге покупок: правила и примеры

- Что такое книга покупок и продаж

- 📸 Видео

Книги покупок и продаж — что это такое в бухгалтерии

Чтобы избежать санкций при расчетах с бюджетом по налогу на добавленную стоимость, налогоплательщикам следует обеспечить такой порядок ведения учета, который в полной мере раскроет информацию, представленную в декларации по НДС. Для накопления и систематизации информации из первички используются специальные регистры бухгалтерского и налогового учета.

Бухгалтерские регистры по учету входного и исходящего НДС:

- законодательно обязательной формы не имеют и могут быть разработаны компанией самостоятельно в соответствии со ст. 10 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ;

- оформляются на бумаге или в электронном виде с возможностью распечатки.

Налоговые регистры по учету НДС:

- оформляются в законодательно утвержденной форме книг покупок и продаж, с помощью которых обобщаются сведения о входящих и исходящих счетах-фактурах;

- подлежат обязательному заполнению всеми плательщиками налога на добавленную стоимость.

Как правило, в бухгалтерском учете используются формы книг покупок и продаж, установленные для налогового учета.

О требованиях к регистрам и правилах закрепления их в учетной политике читайте в статье «Регистры налогового учета по НДС: закрепляем в учетной политике».

Проводки по НДС

Для учета НДС применяются стандартные проводки:

| Поводка | операции | |

| Дебет | Кредит | |

| 19 | 60 | Учет входящего НДС при поступлении товаров, услуг или иных материальных ценностей от поставщиков |

| 68 | 19 | Предъявление входного НДС к вычету (включение его в книгу покупок) |

| 90 | 68/НДС | Отражение в учете НДС, начисленного при реализации товаров, работ, услуг |

По итогам квартала:

- дебетовое сальдо счета 68 по НДС подлежит возмещению;

- кредитовое — уплате в бюджет.

Итоговые обороты за квартал по кредиту 68 счета по НДС должны быть равны исходящему НДС по книге продаж, а по дебету — входящему НДС, зафиксированному в книге покупок.

Пример

ООО «Смайлик» приобрело товары для продажи на сумму 118 000 руб. (включая 18 000 руб. НДС). Данные товары были проданы на сумму 141 600 руб. (включая 21 600 руб. НДС).

Проводки:

| № п/п | Дт | Кт | Сумма (руб.) | Описание проводки |

| 1 | 41 | 60 | 100 000 | Поступил товар для продажи |

| 2 | 19 | 60 | 18 000 | Зафиксирован входящий НДС |

| 3 | 68 | 19 | 18 000 | Входной НДС включен в книгу покупок и предъявлен к вычету |

| 4 | 62 | 90 | 141 600 | Отражена реализация товаров покупателям |

| 5 | 90 | 68 | 21 600 | Начислен исходящий НДС с реализации |

Рассмотрим обороты по счету 68 (НДС):

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Дт 18 000 Кт 21 600 — сальдо 3 600 кредитовое

То есть ООО «Смайлик» заплатит в бюджет НДС в сумме 3 600 руб. (21 600 – 18 000).

Рассмотрим форму и алгоритм заполнения книг продаж и покупок.

Где скачать бланк и образец заполнения книг продаж и покупок

Бланки книги продаж и покупок, а также правила их заполнения определены в постановлении Правительства от 26.12.2011 № 1137:

- бланк книги покупок— в приложении 4;

- бланк книги продаж — в приложении 5.

Этим же постановлением утверждены и формы дополнительных листов книги продаж и покупок, с помощью которых в книги вносятся исправления за предыдущие налоговые периоды.

Видео:Как сформировать книгу продаж и книгу покупок в 1ССкачать

Правила ведения книги покупок: как проверить, как правильно сшить, кто ведет

Книгой покупок и продаж в налогообложении называют сводную ведомость, в которую заносятся все данные со счетов-фактур. На их основании производятся налоговые вычеты по НДС за определённый отчётный период.

Как вести книгу

- Её ведут только те предприятия, деятельность которых облагается НДС (п.3 ст.169 НК РФ), поскольку правом на получение налоговых вычетов обладают только те предприятия, которые выплачивают НДС.

- Налоговая декларация формируется на основе выписок из книги покупок: данные по суммам к вычету (раздел 8 книги) переносятся в декларацию по НДС построчно. Количество заполненных таких разделов соответствует количеству сделанных в книге записей.

Заносятся следующие виды счетов-фактур:

- переданные продавцом;

- авансовые;

- корректировочные на снижение сумм у продавца и возрастание её у покупателя;

- на проведение СМР для нужд предприятия, если НДС по ним принят к вычету;

Кроме счетов-фактур вносятся:

- документация строгой отчётности (допустимы копии) при оплате транспорта или проживания во время командировок;

- подтверждающие уплату НДС бумаги при ввозе продукции из-за рубежа: платёжные и таможенные;

- при ввозе продукции из ЕАЭС: заявление и документ на оплату косвенных налогов.

Записи заносятся по мере наступления права на налоговые вычеты по НДС. Вводить информацию можно со счетов-фактур любого вида: предоставленных в электронном и бумажном формате, заполненных вручную с одновременным заполнением отдельных частей на компьютере.

Не разрешается вписывать счета-фактуры, не отвечающие условиям, предписанным ст. 169 НК и установленным законодательно формам, а также:

- полученные в качестве безвозмездной передачи средств и продукции;

- предоставленные комиссионером от комитента по переданным для продажи ТРУ и имущественным правам (учитываются и авансы по этим операциям), а также по операциям приобретения ТРУ для комитента.

- на авансовые платежи по ТРУ, приобретаемые для операций, которые не подлежат обложению НДС;

- предварительные счета-фактуры, оформленные после получения отгрузочных документов.

Это видео расскажет про особенности ведения книги покупок книги продаж:

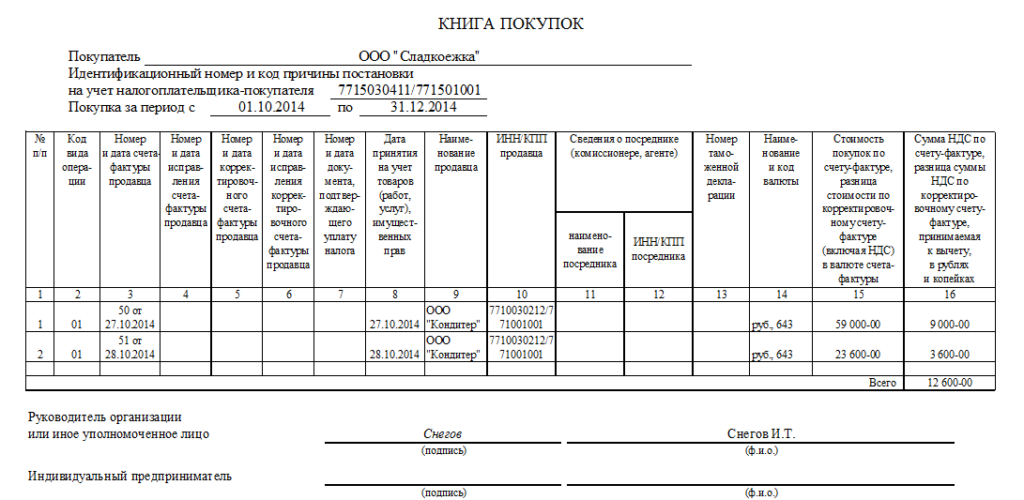

Правила заполнения книги покупок и продаж

Заполнение производится по установленным правилам:

- В верхней части книги необходимо вписать реквизиты налогоплательщика (покупателя), ФИО руководителя ИП, ИНН, КПП.

- Вписывается налоговый период.

- Далее идёт информация в виде таблицы: информация из счетов-фактур, ставших основанием для вычета по НДС.

При обнаружении в книге неверных сведений требуется завести дополнительные листы покупок на срок, когда был зафиксирован ошибочный счёт-фактура до того, как в него были внесены изменения, в него вносится отметка об устранении ошибочного счёта-фактуры.

Инструкция по правильному заполнению:

- Наименование покупателя согласно учредительной документации с идентификационным номером и кодом причины постановки на налоговый учет.

- Период налогообложения, в течение которого производилось перечисление сумм, частичных авансовых поступлений или передачи прав на имущество.

Образец

С начала октября оформление книги покупок осуществляется по новым правилам, хотя существенных изменений не произошло.

https://www.youtube.com/watch?v=YrZkffHANa8

Новые правила заполнения:

Образец КПП за 2021 год

Как проверить книгу

Требование предоставления отчётности в электронном виде диктует необходимость вести все финансовые операции в электронном формате. Если в программе 1С все исходные бумаги отображены правильно, то неточностей в книге покупок и продаж не бывает. Но регулярную сверку следует проводить.

Лучше всего сопоставлять записи в книге покупок с анализом балансового счёта 68/2 «НДС». После этого необходимо оформить налоговую декларацию по НДС за искомый период налогообложения.

Для подтверждения правильности информации в книге покупок должны совпасть 3 величины:

- НДС по книге покупок.

- Вычетов по декларации по НДС.

- По дебету балансового счёта 68/2.

Если есть расхождения, то нужно искать ошибку и сделать её анализ. Необходимо проверить и сформировать налоговые регистры, из которых состоит декларация НДС.

Как правильно сшить документ

Все счета-фактуры вносятся в хронологическом порядке. После заключения налогового периода книгу следует пронумеровать и прошить. Делается это в течение 25 дней месяца, идущего следующим после налогового периода. Все распечатанные бумажные листы сшиваются вместе.

- Обычно стопку листов прокалывают дыроколом, в отверстие пропускают нить, концы которой фиксируются на обратной стороне стопки. Концы нити опечатываются. Книга может хранится в скоросшивателе.

- Дополнительные листы, в том числе корректировочные, также заверяются подписью и печатью, пришиваются к книге покупок за тот период, к которому они относятся. Это же касается счетов-фактур. Если в книге содержится всего 1 лист, его оформляют как книгу, проставив печать и подпись директора.

Сейчас все налогоплательщики переходят на электронные виды ведения документации и отчётности. Книги покупок, счета-фактуры и дополнительные листы в компьютере оформлять и хранить гораздо легче. Для передачи отчётов и выписок в налоговые органы эти документы требуется заверить усиленной электронной подписью директора или ИП.

Хранение КПП

При хранении бумажных книг на каждой странице ставится номер, печать и подпись руководителя. Все листы по порядку складываются в стопку, сшиваются.

Правильность оформления книги контролируют главный бухгалтер и генеральный директор предприятия. Срок хранения книги у покупателя составляет 5 лет после занесения последних данных, независимо от того, в бумажном или электронном формате.

Книга покупок и книга продаж, а также отражение в них декларации по НДС — тема видео ниже:

Видео:Формирование записей книги покупок в 1С 8.3 БухгалтерияСкачать

Книга покупок и продаж

Согласно правилам ведения журналов учетаполученных и выставленных счетов-фактур, книг покупок и книг продажпри расчетах по налогу на добавленную стоимость (утвержденыПостановлением Правительства РФ от 02.12.2000 N 914 (ред. от11.05.2006)) организации должны вести:

• книгу покупок,предназначенную для регистрации счетов-фактур, выставленныхпродавцами, в целях определения суммы НДС, предъявляемой к вычету(возмещению) в установленном порядке;

• книгу продаж,предназначенную для регистрации счетов-фактур (контрольных лентконтрольно-кассовой техники, бланков строгой отчетности приреализации товаров (выполнении работ, оказании услуг)населению).

В книге продаж должны регистрироватьсявыписанные и (или) выставленные счета-фактуры во всех случаях,когда возникает обязанность по исчислению налога на добавленнуюстоимость (с учетом положений статей 2 и 3 Федерального закона от22 июля 2005 г. N 119-ФЗ), в том числе:

• при отгрузке (передаче) товаров(выполнении работ, оказании услуг), имущественных прав;

• при получении оплаты, частичнойоплаты в счет предстоящих поставок товаров (выполнения работ,оказания услуг), передачи имущественных прав;

• при получении средств,увеличивающих налоговую базу;

• при выполнениистроительно-монтажных работ для собственного потребления;

• при передаче товаров, выполненииработ, оказании услуг для собственных нужд;

• при возврате принятых на учеттоваров;

• при исполнении обязанностейналоговых агентов и при осуществлении операций, не подлежащихналогообложению (освобождаемых от налогообложения).

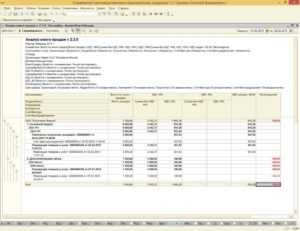

Построение в программе

В программе книга покупок и книга продажпредставляют собой отдельные реестры. Записи в книге покупок икниге продаж создаются документами автоматически, параллельно сформированием проводок по возмещению и начислению НДС.

https://www.youtube.com/watch?v=PyN6EBdwjHw

Экранная форма книги покупок и книги продажпредназначена для быстрого просмотра и проверки записей, помещенныхв книгу. Для этого в экранной форме выводятся дополнительные графы,которые не отображаются в печатной форме книги покупок ипродаж.

Рис. 12-57 – Экранная форма книги покупок

В экранной форме книги покупок дополнительнопоказываются:

• «Дата» – датапомещения записи в книгу покупок.

• «Регистрация фактуры» –дата регистрации и внутренний номер полученного счета-фактуры.

• «Приход» – реквизитыдокумента поставки (приходной накладной, полученных услуг идр.).

Рис. 12-58 – Экранная форма книги продаж

В экранной форме книги продаж дополнительнопоказываются:

• «Дата опл.» – датапомещения записи в книгу продаж.

• «Расход» – реквизитыдокумента отгрузки (расходной накладной, акта продажи ОС идр.).

Кроме того, по каждой записи книги покупок(продаж) можно посмотреть документ поставки (отгрузки) (меню»Отгрузка«, которое открывается комбинацией клавиш).

Для удобства проверки книги покупок и книгипродаж счета-фактуры по НДС с авансов и по НДС с СМР длясобственного потребления отражаются в книге покупок и книге продажв отдельных папках:

• «НДС с авансов»;

• «НДС с СМР для собственногопотребления».

Кроме того, книгу покупок и продаж можноразбить на папки по видам расчетов с контрагентами. Для этого принастройке учета на закладке «НДС» нужно поставить флаг»Разбивать книгу покупок/продаж по видам расчетов«:

Рис. 12-59 – Настройка книги покупок и книгипродаж по видам расчетов

Более подробно настройка книги покупок ипродаж по видам расчетов рассмотрена в главе «Учетвзаиморасчетов» в разделе «Ведениекниги покупок и продаж в разрезе видов расчетов«.

По истечении налогового периода, но не позднее20 числа месяца, следующего за истекшим налоговым периодом, книгупокупок и книгу продаж нужно распечатать( в книге покупок и книге продаж),страницы прошнуровать и скрепить печатью.

Проверка книги покупок и книги продаж

В конце налогового периода необходимопроверить правильность отражения операций в книге покупок и книгепродаж.

Проверка книги покупок

Для проверки книги покупок используется отчет»Сверка книги покупок с проводками«( в книге покупок). Данный отчет можностроить как по всей книге покупок, так и по каждой папке в книгепокупок в отдельности.

Отчет сравнивает записи, помещенные в книгу спроводками по счету 19 «НДС по приобретенным ценностям»за указанный период.

Рис. 12-60 – Сверка книги покупок спроводками

В отчете показываются:

• «Сумма» – сумма документа сНДС, отраженная в книге покупок;

• «Сумма НДС» – сумма НДС,занесенная в книгу покупок;

• «Сумма НДС по проводкам» –сумма проводок по возмещению НДС;

• «Отклонение» – суммаотклонения между суммой НДС, занесенной в книгу покупок, и суммойпроводок по возмещению и восстановлению НДС. Рассчитывается поформуле: Отклонение = Сумма НДС по проводкам – Сумма НДС.

Видео:Порядок отражения авансов и зачетов в книге покупок и продаж. Коды 01,02,21,22Скачать

Как проверить книги продаж и покупок

На основании сведений из книги продаж и покупок определяется сумма НДС к уплате, составляется НДС-декларация. То есть это важный документ в рамках налогового учета. А потому все сведения, изложенные в книге, должны быть проверены.

Что собой представляет книга

Плательщики обязаны вести учет всех счетов-фактур. Их нужно фиксировать в журналах, предназначающихся для учета. Обычно составляются они по формам, установленным законом.

Если в этих бумагах будут содержаться ошибки, представители контролирующих органов вычеркнут ранее указанное значение, а затем доначислят налоги. Наличие неточностей приводит к необходимости дополнительного документооборота. А потому книгу нужно проверять заранее.

Общий порядок проверки

Книги продаж и покупок следует проверять в определенном порядке. Он облегчает обнаружение ошибок, сокращает объем работы. Рассмотрим все основные этапы проверки книги продаж:

- Сначала нужно удостовериться в том, что журнал оформлен правильно. То есть каждый зарегистрированный счет-фактура сопровождается указанием точного номера, даты регистрации, названия продукции, суммы НДС и совокупной стоимости. Грубой ошибкой является сквозная нумерация.

- Проверяется наличие всех нужных подписей. В журнал могут вноситься исправления. Их наличие допускается. Однако все поправки должны быть утверждены управленцем или главбухом. Если этого не сделано ранее, утверждение выполняется в рамках процедуры проверки.

- Нужно исполнить акт сверки сведений с покупателями. Эта процедура предшествует сшиванию журнала.

- Нужно сверить эти сведения: номера и даты счетов-фактур, данные о покупателе, ИНН. Производится сверка окончательных сумм. Для этой работы потребуется оборотно-сальдовая ведомость.

- Для полноценной проверки специалист должен знать правила заполнения журнала. В частности, если товар передается безвозмездно, операцию не нужно регистрировать. Не регистрируется фактура, которая выставляется на размер аванса при проведении частичной оплаты.

- Последний шаг – проставление нумерации. Книгу нужно сшить, скрепить данные посредством подписи управленца. На заключительном листе проставляется количество страниц.

Второй шаг – проверка журнала покупок. Осуществляется в соответствии с этими этапами:

- Выполняются акты сверок с контрагентами. В процессе сверки проверяются суммы, даты регистрации. Требуется удостовериться, что реквизиты фирмы указаны верно.

- Данные из книги сверяются с данными из сальдовой ведомости.

- Если обнаружен недочет в счете-фактуре за предыдущий налоговый период, необходимо аннулировать его. Для этого книга дополняется еще одним листом. Оформляется декларация по НДС с верно указанной информацией. Подается она в ФНС. Аналогичный порядок действий актуален тогда, когда какой-либо счет-фактура не был зарегистрирован.

Это общий порядок проверки. Основа этой процедуры – сверка сведений.

Детали проверки журналов

Рассмотрим конкретные нюансы проверки журналов.

Проверка книги приобретений

Книга представляет собой обширную таблицу. В ней фиксируются счета-фактуры, а также бумаги, удостоверяющие верность расчета суммы НДС к вычету. Если сведения из первички зафиксированы в учетной программе верно, журнал покупок заполняется без недочетов.

https://www.youtube.com/watch?v=8JebUP97s3s

Как осуществляется проверка? Сначала нужно обратить внимание на эти значения за единый период:

- Размер вычетов по НДС.

- Дебетовые суммы счета 68/2.

Ошибки можно найти при помощи программы «1С». Для этого нужно найти вкладку «НДС с приобретений», а затем нажать на вкладку по аналитике по первичке и контрагентам. Верность заполнения журнала покупок можно проверить по этой схеме:

Журнал покупок = Оборот по счету 19 (НДС с приобретений) + Оборот КТ счета 76АВ + Оборот КТ счета 76ВА.

Если обнаружены неточности, требуется сделать анализ сч. 68/02. Затем выполняется проверка равенства:

Кредитовый оборот за исключением выплаченного налога (запись ДТ68 КТ51) = НДС из журнала покупок.

Необходимо также выполнить проверку этих значений:

- Счета 60/01 и 60/02 соответствуют друг другу. По одному партнеру и соглашению не может быть остатков по дебету и кредиту.

- Сальдо по счету 76ВА по определенному контрагенту и по определенному соглашению (если соблюдаются положения из пункта 9 статьи 172 НК РФ) не превышает сальдо по счету 60/02 по такому же партнеру и соглашению, помноженному на ставку 18/118.

Проверка подразумевает проведение расчетов, сравнение документов.

Проверка книги продаж

Книга представляет собой налоговый регистр. Он необходим для фиксации всех бумаг, касающихся определения НДС. Верность содержания книги проверяется так:

Журнал продаж = Оборот по сч. 90/03 (НДС с продаж) + Оборот по ДТ сч. 76АВ + Оборот по ДТ сч.76АВ/

Как проверяется журнал продаж? Процедура потребует составления сальдовой ведомости по сч. 90/01. В журнале могут отсутствовать эти операции:

- Необлагаемые НДС.

- Со ставкой, равной 0%.

При данных обстоятельствах оборот по КТ счета 90/01, помноженный на ставку 18/118, тождественен обороту по дебету счета 90/03 (запись ДТ90/03 КТ68/02).

Что делать, если эти значения не равны друг другу? Необходимо исполнить проверку этих показателей:

- Если отсутствуют операции без обложения НДС или со ставкой 0%, сальдо по сч.19 на завершение периода составляет ноль.

- Счета 62/01 и 62/02 соответствуют друг другу. По одному партнеру и соглашению отсутствуют остатки по дебету и кредиту.

- Сальдо сч. 76АВ тождественно сальдо сч. 62/02, помноженного на 18/118. Если присутствуют авансы в валюте, необходимо добавить к формуле сальдо и этих счетов.

К СВЕДЕНИЮ! Проверкой занимается бухгалтер компании. Контроль выполняется перед оформлением декларации.

Особенности сверки

Книгу покупок рекомендуется сверять не с оборотной ведомостью, а с анализом сч. 68/2. Если неточностей в журнале нет, то должны совпасть эти показатели:

- Размер НДС по журналу приобретений.

- Размер вычетов по декларации.

- Сумма на дебетовом счете 68/2.

Если суммы не совпали, выполняется анализ несоответствий. Декларация по НДС создается на основании налоговых регистров. А потому нужно верно заполнять эти регистры. В рамках сверки ключевым является регистр учета «НДС с приобретений». Он настраивается на основании аналитики. Последняя предполагает детализацию всех операций: обозначение поставщиков, указание документов.

К СВЕДЕНИЮ! Убрать все неточности будет проще, если в электронной документации заполнена строка «разновидности взаиморасчетов».

Экспресс-проверка книги продаж

В рамках экспресс-проверки нужно обращать внимание на эти пункты:

- Хронология нумерации. Счета-фактуры должны быть пронумерованы в хронологическом порядке.

- Дата выписки счетов-фактур. Документы должны выставляться не позже 5-ти дней с даты предоставления услуг или отгрузки продукции.

Полная проверка – это длительная процедура. Экспресс-проверка позволяет сократить время на проведение мероприятия. В ее ходе проверяются самые существенные моменты.

Видео:Книга продаж в 1С 8.3 Бухгалтерия - где находитсяСкачать

Как рассчитать ндс по книге продаж и покупок

Номер и дата документа, подтверждающего уплату налога; 11) В графе 8 – дата принятия на учет товаров, имущественных прав; 12) В графе 9 книги покупок НДС – наименование продавца; 13) В графе 10 – код причины поставки на учет налогоплательщика-продавца и идентификационный код налогоплательщика; 14) В графе 11 – наименование посредника, приобретающего товары; 15) В графе 12 – идентификационный номер налогоплательщика и код причины поставки на учет посредника; 16) В графе 13 книги покупок НДС – номер таможенной декларации при реализации товаров, ввезенных на территорию РФ; 17) В графе 14 – наименование и код валюты, являющейся единой для всех перечисленных в счете-фактуре товаров; 18) В графе 15 – стоимость товаров, указанная в графе 9 по строке «Всего к оплате» счета-фактуры; 19) В графе 16 книги покупок НДС – сумма налога на добавленную стоимость по счету-фактуре.

Книга покупок и книга продаж: ведение и оформление для расчетов по ндс

Внимание На основании сведений из книги покупок сумма вычета по НДС отражается в налоговой декларации. Но с 2015 года из книги покупок в декларацию переносятся не только данные о размере вычетов.

Теперь показатели из книги построчно включаются прямо в декларацию. Для этих целей предназначен раздел 8.

Разделов 8 в декларации будет столько, сколько записей зарегистрировано в книге покупок за соответствующий квартал.

Отчасти поэтому декларация по НДС и сдается в электронном виде, т.к. при большом числе записей в книгах распечатать ее вручную стало просто нереально. На основании записей в книге покупок в бухгалтерском учете отражаются проводки по принятию НДС к вычету — при помощи записи: Дебет 68 — Кредит 19 — эта запись в бухгалтерском учете означает, что НДС попал в книгу покупок. 2. Важно Эта процедура предшествует сшиванию журнала.

- Нужно сверить эти сведения: номера и даты счетов-фактур, данные о покупателе, ИНН. Производится сверка окончательных сумм. Для этой работы потребуется оборотно-сальдовая ведомость.

- Для полноценной проверки специалист должен знать правила заполнения журнала.

В частности, если товар передается безвозмездно, операцию не нужно регистрировать. Не регистрируется фактура, которая выставляется на размер аванса при проведении частичной оплаты.

Книгу нужно сшить, скрепить данные посредством подписи управленца. На заключительном листе проставляется количество страниц.

Осуществляется в соответствии с этими этапами:

- Выполняются акты сверок с контрагентами. В процессе сверки проверяются суммы, даты регистрации.

1 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137). Поэтому ведение книги покупок — обязанность тех, кто эти вычеты применяет, а именно плательщиков НДС.

Книга покупок не нужна тем налогоплательщикам, которые:

- освобождены от исполнения обязанностей плательщика НДС (ст. 145, 145.1 НК РФ);

- реализуют товары, работы, услуги только вне территории РФ;

- осуществляют только операции, не облагаемые НДС согласно ст.

Как проверить книги продаж и покупок

НК РФ;

Подробнее об операциях, не облагаемых НДС, узнайте здесь. Когда вести книгу продаж В этой книге рассчитывается НДС к уплате.

https://www.youtube.com/watch?v=a4caw5I4T7U

Заполняется она во всех случаях, когда возникает обязанность по исчислению налога (п. 3 Правил ведения книги продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137). Ведение книги продаж обязательно:

- для плательщиков НДС, включая освобожденных от обязанностей плательщика (последним книга необходима для подтверждения права на освобождение (пп.

3 и 6 ст. 145 НК РФ));

- налоговых агентов по НДС, в том числе тех, которые не являются налогоплательщиками («упрощенцев», «вмененщиков»).

Нюансы работы с НДС налогоплательщиков на спецрежимах узнайте из материалов: Оформление книги покупок и книги продаж Книги продаж и покупок можно вести как в бумажном, так и в электронном виде (п.

Отражение ндс в книге покупок: правила и примеры

Тогда авансовый НДС, приходящийся на эту часть, подлежит вычету, а права на остаток вычета пока нет — оно возникнет при следующей отгрузке;

- входной НДС по представительским расходам (берется к вычету только НДС, относящийся к расходам, укладывающимся в лимит 4% расходов на оплату труда).

В таком случае в графе 15 книги покупок записывают всю стоимость, которая указана в счете-фактуре в графе 9 по строке «Всего к оплате». А в графе 16 указывается только та сумма НДС, которая принимается к вычету.

6. Коды НДС в книге покупок Перечень кодов для графы 2 книги покупок утвержден Приказом ФНС от 14.03.2021г. № ММВ-7-3/ и применяется с 1 июля 2021 года. Если в счете-фактуре одновременно отражено несколько операций, то в графе 2 указывается несколько соответствующих им кодов через точку с запятой (пп. «д» п.

Что такое книга покупок и продаж

НК РФ) должно быть не более, чем сальдо по счету 60.02 по этому же контрагенту и договору, умноженному на расчетную ставку 18/118.Как проверяется книга продаж? Книга продаж — это налоговый регистр, который служит для отражения всех документов по начислению НДС.

Правильность заполнения книги продаж проверяется по формуле: Как проверить книгу продаж по оборотке? Для этого формируется оборотно-сальдовая ведомость (ОСВ) по счету 90.01.

Если нет операций, не облагаемых НДС, и операций по ставке 0%, то кредитовый оборот по этому счету, умноженный на расчетную ставку 18/118, должен быть равен дебетовому обороту по счету 90.03 (Дт 90.03 Кт 68.02).

Книга покупок НДС, как и книга продаж НДС, является важным документом, связанным с вычетом налогов.

В ней отображаются денежные операции. Книга покупок НДС ведется для подтверждения оплат налога на добавленную стоимость. Когда совершается покупка товара, оказание услуг, выполнение работ, то необходимо определить сумму налога. Он будет подлежать вычету. Порядок этого должен соответствовать Налоговому Кодексу.

Постановление РФ от 26.12.2011 №1137 установило форму книги покупок НДС и порядок его заполнения. Книга зачастую заполняется в электронном виде, однако по окончанию налогового периода, который длиться один квартал, распечатывается.

Она представляет собой таблицу на нескольких листах формата А4. На них должна быть печать организации и подпись руководителя.

Срок хранения книги – 4 года с момента даты последней записи.

Проводки по НДС Для учета НДС применяются стандартные проводки: Учет входящего НДС при поступлении товаров, услуг или иных материальных ценностей от поставщиков Предъявление входного НДС к вычету (включение его в книгу покупок) Отражение в учете НДС, начисленного при реализации товаров, работ, услуг По итогам квартала:

- дебетовое сальдо счета 68 по НДС подлежит возмещению;

- кредитовое — уплате в бюджет.

Итоговые обороты за квартал по кредиту 68 счета по НДС должны быть равны исходящему НДС по книге продаж, а по дебету — входящему НДС, зафиксированному в книге покупок. ООО «Смайлик» приобрело товары для продажи на сумму 118 000 руб. (включая 18 000 руб. НДС). Данные товары были проданы на сумму 141 600 руб. (включая 21 600 руб. НДС).

- авансовые счета-фактуры у продавца при последующей отгрузке

ТРУ (которые ранее зарегистрированы в книге продаж);

- корректировочные счета-фактуры на уменьшение стоимости отгрузки у продавца и ее увеличение у покупателя;

- на СМР для собственного потребления, при принятии НДС по ним к вычету

- Другие документы, которые наравне со счетами-фактурами служат основанием для вычета НДС, например:

- бланки строгой отчетности или их копии — при вычете по командировочным расходам:

- таможенная декларация и платежные документы, подтверждающие уплату ввозного НДС, — при импорте:

- заявления о ввозе товаров и уплате косвенных налогов — при ввозе товаров из ЕАЭС.

Отражение НДС в книге покупок производится по мере возникновения права на налоговые вычеты. При этом в едином порядке регистрируются счета-фактуры (п.

Счета-фактуры должны регистрироваться в книге, если покупатели перечисляют деньги продавцу в виде оплаты за товары, услуги, выполнение работ. Это также касается передачи имущественных прав. После фиксации сумм, определяется сумма НДС.

https://www.youtube.com/watch?v=3rwFZ9NMpZk

Порядок предъявления к вычету установлен главой 21 Налогового кодекса РФ. Не все счета-фактуры регистрируются в книге покупок.

Например, если они были получены при безвозмездном оказании услуг или выполнении работ.

Также это касается купли/продажи ценных бумаг или иностранной валюты участником биржи (брокером), оформления поставщиком на суммовую разницу, получения комиссионером (агентом) товара от комитета (принципала) для реализации.

Стоит также отметить и последние изменения по книге покупок НДС. 29.10.2014 г. приказом №ММВ-7-3/ был утвержден формат предоставления данных документа в составе декларации на добавленную стоимость.

📸 Видео

Кому и как надо вести книгу покупок?Скачать

Почему Счет-фактура не попадает в Книгу покупок.Скачать

Как сделать книгу покупок в 1С и книгу продаж?Скачать

Вебинар «Регистрация записи книги продаж/ книги покупок в системе 1С:ERP»Скачать

Урок 48. Книга покупок и книга продаж в 1С:Бухгалтерия 3.0Скачать

НДС-2019: сверка книг покупок и книг продажСкачать

Заполнение книги покупок. Отражение НДС и коды операцийСкачать

Кто и как должен вести книгу продаж?Скачать

Как в 1С сформировать книгу покупок и книгу продажСкачать

Формирование дополнительного листа книги продаж в 1С:Бухгалтерии 8Скачать

Как сформировать книгу покупок и книгу продаж в программе 1С БухгалтерияСкачать

Какие документы проверить при покупке гаража?Скачать

НЕ ПОКУПАЙ! ВСЁ ПОТЕРЯЕШЬ!Скачать

Как с помощью 1С проверить правильность учета по НДС [Вебинар]Скачать

![Как с помощью 1С проверить правильность учета по НДС [Вебинар]](https://i.ytimg.com/vi/ktE0dQK31VQ/0.jpg)

Документ "Формирование записей книги покупок" в 1С: Бухгалтерии предприятия 8Скачать

Как сформировать книгу покупок продаж в 1С 8 3? Пошаговая инструкцияСкачать