Амортизация авто – это списание стоимости машины в зависимости от степени ее износа. Данная процедура предполагает постепенное списание по частям на протяжении всего срока эксплуатации ТС.

- Амортизация авто. Как и зачем?

- Методы расчета амортизации

- Амортизация для легкового авто

- Амортизация для грузового авто

- Порядок расчетов

- Пример расчетов №1

- Пример №2

- Расчет амортизации автомобиля

- Что такое амортизация транспортного средства

- Какие автомобили подлежат амортизации

- Основные способы расчета износа на авто

- Линейный метод

- По уменьшаемому остатку

- Отчисление по сумме лет полезного использования

- Существующие нюансы при исчислении амортизации

- Примеры расчета износа автомобилей

- Выводы (+ видео)

- Как рассчитать амортизацию автомобиля

- Расчет амортизации автомобиля

- Расчет амортизации на 1 км пробега

- Онлайн-сервисы по расчету амортизации

- Удобные методы расчета амортизации автомобиля в бухгалтерском и налоговом учете – примеры

- Пример

- Ускоряющий коэффициент

- Пример при лизинге

- Как посчитать по километражу машины?

- Пример начисления на 1 км пробега авто

- Проводки

- Способы для налогового учета

- Выводы

- Методы расчета амортизации автомобиля на примерах

- Расчет в бухгалтерском учете

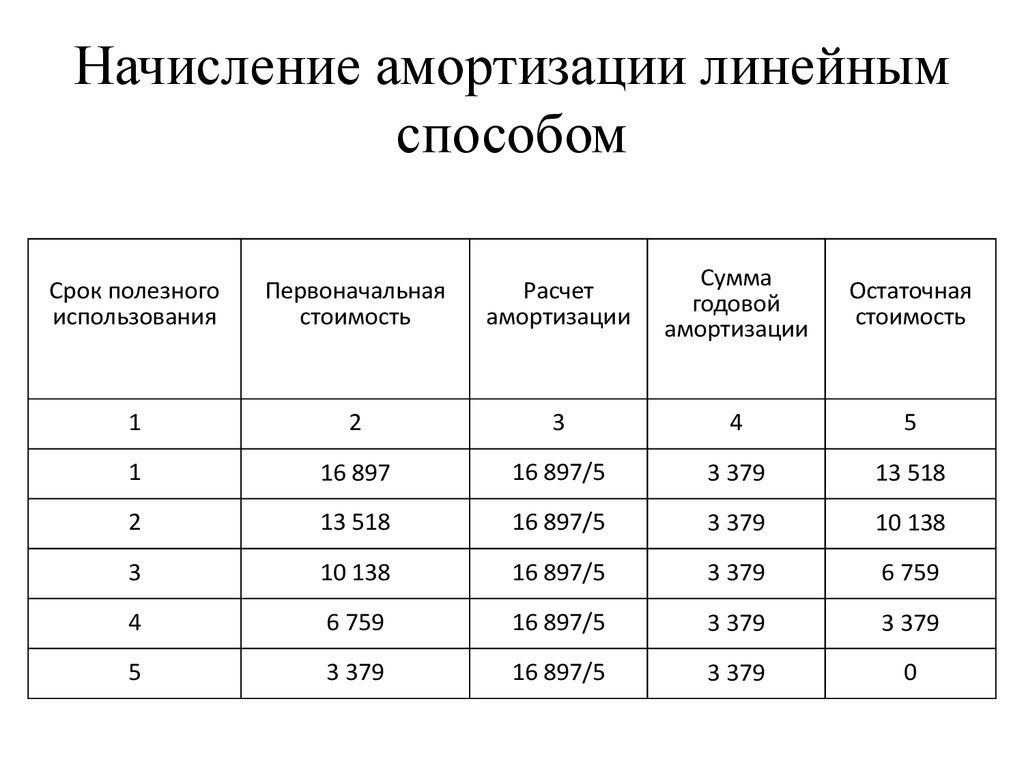

- Пример линейного метода

- Пример способа по сумме чисел срока полезного использования

- Амортизация в налоговом учете

- Ускоренная амортизация

- 📽️ Видео

Амортизация авто. Как и зачем?

Амортизационные списания:

- относятся к издержкам компании;

- подлежат вычитанию из основных средств;

- считаются денежным эквивалентом износа объекта.

Расчеты выполняются не только при приобретении компанией авто, но и при оформлении на работу сотрудника с личным ТС, которое будет использоваться для исполнения служебных обязанностей.

Амортизационные траты фиксируются и в бухучете, и в налоговом учете.

Регулярное отражение расходов в этих документах обязательно, так как единовременное списание всех амортизационных отчислений приведет к появлению отрицательных показателей в малом периоде.

Выполнение амортизационных расчетов – обязанность как для ЮЛ, так и для ИП.

Это ответственность любого налогоплательщика, занимающегося предпринимательской деятельностью. Расчеты позволяют отчитаться о тратах организации.

Они также требуются для таких целей, как:

- Оценка реальной стоимости ТС для нужд страховой компании.

- Эксплуатация собственного ТС для служебных нужд.

- Передача авто в лизинг.

Это обязательная мера для лица, занимающегося коммерческой деятельностью.

Основа амортизационных вычислений – это стоимость ТС с вычетом НДС. Ее нужно поместить на дебете счета «Основные средства». Списание фиксируется на счете «Амортизация ОС».

На протяжении какого срока происходят амортизационные начисления? Они актуальны на всем периоде полезной эксплуатации ТС, который устанавливается Постановлением Правительства №1 от 1 января 2002 года.

При расчетах могут быть использованы справочники, в которых содержится балансовая стоимость разных моделей авто. Данную стоимость нужно разделить на время эксплуатации ТС. Результат – это и есть денежный эквивалент износа.

ВАЖНО! Если приобретен б/у автомобиль, нужно учитывать период эксплуатации ТС прошлым владельцем. Сведения для выполнения точных расчетов можно узнать из техпаспорта на машину.

Методы расчета амортизации

Существует несколько методов расчета амортизации:

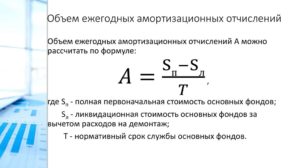

- Линейный. Суть метода заключается в том, что отчисления равномерно выполняются на всем протяжении срока эксплуатации. Списание происходит равными суммами. Способ отличает масса преимуществ: простота, комфорт, одинаковое распределение скопившейся амортизации. Однако присутствует и относительный минус: данный метод не подходит компаниям, которые желают оплатить больший процент износа в начале эксплуатации ТС. Способ не позволяет провести учет моментального ремонта машины, которая подверглась моральному износу.Для расчета используется формула:среднегодовая стоимость основных средств * норма амортизации ТС/100%.

- Метод уменьшаемого остатка. Наибольшие отчисления выполняются в начале эксплуатации ТС. Это ускоренный метод амортизации. Разумность способа объясняется тем, что в начале использования производительность машины выше. Со временем она снижается. Поэтому целесообразно проводить амортизацию именно в первые годы эксплуатации. Для произведения расчетов потребуются следующие вводные данные: изначальная и остаточная стоимость, продолжительность полезного использования.Для проведения расчетов используется следующая формула:остаточная цена на начало периода * норма износа * коэффициент форсирования/100%.

- Метод отчисления по сроку полезного использования объекта. Способ похож на предыдущий. Это ускоренный метод, при котором наибольшие списания проводятся в начале эксплуатации. Основа вычислений – начальная стоимость ТС, при которой авто принималось к учету.Для расчетов применяется следующая формула:начальная стоимость ТС * норма амортизации.Норма износа определяется в зависимости от периода использования авто. Рассматриваемая методика обычно применяется именно для ТС. Норма амортизации выражается в процентах от изначальной стоимости авто на каждую 1000 пробега.

Организация вправе выбрать любой из существующих методов. Но нужно учитывать, что после ввода авто в эксплуатацию изменить выбранный способов будет нельзя.

Амортизация для легкового авто

Для расчета амортизации легкового ТС лучше всего подходит линейный метод. Первоначальная цена авто должна соответствовать стоимости, указанной в первичных документах. В стоимость могут входить расходы на доставку машины. Время полезного использования отдельно устанавливается по каждой группе объектов.

Амортизация для грузового авто

Грузовое ТС предназначается для интенсивной работы. По этой причине фактический износ может наступить прежде выплаты всей стоимости машины. По этой причине подсчет будет более объективным, если компания использует метод расчета по пробегу.

Списания происходят пропорционально длительности и объему работ. Для проведения расчетов в начале использования нужно подсчитать примерный километраж за весь период эксплуатации. Реальный километраж определяется за счет снятия показаний со счетчика ТС.

Данная процедура проводится ежемесячно.

Порядок расчетов

Расчеты производятся по следующему алгоритму:

- Определение периода полезной эксплуатации авто.

- Выбор метода вычисления амортизации (обычно это линейный способ).

- Фиксация выбранного метода в учетных документах предприятия.

- Выполнение расчетов.

Выбранный способ амортизации запрещается менять под конкретный объект.

ВАЖНО! Списания начинают производиться с даты ввода ТС в эксплуатацию, а не с фактической покупки автомобиля и его постановки на учет в ГИБДД. Начало амортизации – 1 число месяца, который следует за месяцем начала эксплуатации ТС. Рассмотрим пример. Авто было приобретено 25 января. В эксплуатацию оно введено 15 февраля. В этом случае списания будут производиться с 1 марта.

Пример расчетов №1

Организация в 2006 году купила ТС за 300 000 рублей. Период полезной эксплуатации составляет 5 лет. Сумма чисел лет эксплуатации составляет 15 (1+2+3+4+5). Производятся следующие списания:

- 2007 год: 5/15*300 тысяч = 100 тысяч. Месячная амортизация: 100 тысяч/12 = 8 333 рубля.

- 2008 год: 4/15*300 тысяч = 80 тысяч. Месячная амортизация: 80 тысяч/12 = 6 667 рублей.

- 2009 год: 3/15*300 тысяч = 60 тысяч. Месячная амортизация: 60 тысяч/12 = 5 000 рублей.

Дальнейшие расчеты производятся по аналогии вплоть до 5 года эксплуатации.

https://www.youtube.com/watch?v=fa9fTm-Qnpg

Для налогового учета сумма амортизационных трат является аналогичной в каждом месяце. Она составит 5 000 рублей (300 тысяч рублей/60 месяцев использования).

Пример №2

Приобретено ТС за 200 000 рублей. Пробег его за 3 года составил 90 000 км. Расчетный износ равен 18,6%. Для нахождения амортизации нужно стоимость авто умножить на износ: 200 тысяч*18,6%. Получается 37 200 рублей.

Для определения остаточной стоимости нужно вычесть износ из цены ТС. Получается 162 800 рублей. После этого можно подсчитать траты на 1 км пробега: износ делится на стоимость авто. Получается 0,18 р/км (37 200/200 000).

Видео:Методы расчета амортизации [инфографика]Скачать

![Методы расчета амортизации [инфографика]](https://i.ytimg.com/vi/fa9fTm-Qnpg/0.jpg)

Расчет амортизации автомобиля

Параметр «амортизация» используется для определения степени изношенности производственной техники, оборудования или транспортных средств. Выявленное значение имеет высокую важность при применении транспорта в служебных целях.

Проведение оценки позволяет получить ключевую информацию о силе износа объекта. Также рассматриваемый параметр часто применяется страховщиками при подготовке страхового полиса. Выявленный коэффициент оказывает влияние как на стоимость самого транспорта, так и на величину страховых выплат.

В данной статье мы предлагаем обсудить вопрос о том, как рассчитать амортизацию автомобиля.

Амортизация авто – это списание стоимости машины в зависимости от степени ее износа

Что такое амортизация транспортного средства

Чаще всего с вопросом амортизации транспортных средств сталкиваются руководители крупных организаций, имеющие в числе своих активов различные автомобили. Также этот вопрос волнует владельцев транспортных средств, готовящихся к продаже своего «железного коня».

Многие люди, незнакомые с правилами составления расчетов, ошибочно считают, что информации о продолжительности эксплуатации и пройденном расстоянии достаточно для того, чтобы рассчитать износ основных узлов и элементов конструкции.

Однако, для того чтобы получить более подробные сведения, необходимо придерживаться специальных схем, на базе которых составляются расчеты.

Основываясь на вышесказанном можно сделать вывод, что процесс амортизации является своеобразным переносом стоимости объекта на продукцию, изготовленную с помощью применения данного объекта.

В большинстве случаев, коэффициент амортизации выражается в виде определенной величины денежных средств. Также данные расчеты используются для своевременного проведения ремонтных работ и технического обслуживания.

На основе полученных сведений можно вычислить предполагаемую продолжительность эксплуатации объекта.

Нужно понимать, что отказ от прохождения своевременного технического осмотра может привести к возникновению поломки на момент использования технического средства.

Каждое транспортное средство, находящееся в собственности компании или обычного человека, требует сопутствующих затрат.

К этой статье можно отнести издержки на проведение ремонтных работ, замену шин либо технических жидкостей. Также следует отметить, что каждый автовладелец регулярно тратит определенный объем денежных средств на приобретение топлива.

Однако при составлении расчетов коэффициента амортизации, затраты на приобретение топлива не учитываются.

Многие граждане часто задают вопрос о причинах необходимости составления расчетов амортизации транспортных средств. На сегодняшний день существует три основных причины для составления подобных расчетов:

- Каждый предприниматель обязан регулярно предоставлять отчеты в налоговую службу, содержащие информацию о порядке расходования денежных средств. Учет затрат на обслуживание автотранспорта позволяет представить наиболее полную информацию.

- Коэффициент амортизации в обязательном порядке учитывается представителями страховых компаний перед оформлением страхового полиса. Проведение оценки степени износа основных узлов и элементов конструкции позволяет выявить реальную рыночную стоимость страхового объекта. Данная операция проводится не только страховщиками, но и кредитными учреждениями, а также фирмами, специализирующимися на продаже подержанных машин.

- Помимо этого, многие сотрудники мелких компаний используют личные транспортные средства в служебных целях. В такой ситуации руководству компании нужно учитывать как затраты на приобретение топлива, так и на обслуживание машины. Как правило, величина выплат варьируется от полутора до трех рублей за каждый километр.

Данная процедура предполагает постепенное списание по частям на протяжении всего срока эксплуатации ТС

Какие автомобили подлежат амортизации

Основываясь на вышесказанном можно сделать вывод, что расчет амортизации автомобиля является одной из важных задач для тех организаций, что имеют данные объекты на своем балансе. Нужно отметить, что в случае с предпринимателями существует несколько тонкостей и нюансов, связанных с составлением расчетов.

Все автомобили, записанные на балансе, можно разделить на три различных группы, различающиеся годом выпуска транспортных средств. В первую группу входят те машины, чей возраст составляет менее пяти лет. Возраст автомобилей во второй группе варьируется от пяти до семи лет.

В третью группу включены транспортные средства, чей возраст достигает десяти лет.

https://www.youtube.com/watch?v=rBPTGfQnx_0

Как правило, многие бухгалтеры составляют расчеты для тех объектов, чей возраст превышает пять лет. Для транспортных средств, относящихся к первой группе, редко составляются отдельные расчеты.

Как правило, от стоимости подобного автомобиля отнимается сумма в размере десяти процентов, которая и является величиной амортизационных расходов. При составлении расчетов очень важно учитывать дополнительное техническое оснащение автомобиля.

В некоторых случаях, человек, составляющий расчеты, должен учитывать даже такой параметр, как скорость, которую может развивать конкретный транспорт.

Распределить весь автопарк, записанный на балансе компании, на отдельные группы нужно до момента составления расчетов для налоговой инспекции. Величина амортизационных затрат должна быть в обязательном порядке отражена в налоговой декларации.

Основные способы расчета износа на авто

При составлении расчетов, бухгалтер может использовать одну из четырех основных методик. Каждый из этих способов относится к одной из двух категорий: нелинейный и линейный способ составления расчетов. Каждая компания имеет законное право самостоятельно выбрать наиболее подходящую методику составления расчетов.

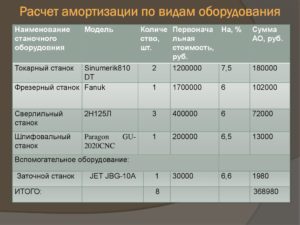

Как правило, в отношении грузовых автомобилей и другого транспорта, использующегося в производственном цикле, применяется методика списания стоимости в соответствии с объемом произведенных товаров либо оказанных услуг. В отношении автомобилей, что не участвуют в производственном цикле, используются другие методы составления вычислений.

Ниже мы предлагаем подробно рассмотреть, каждый из трех оставшихся способов.

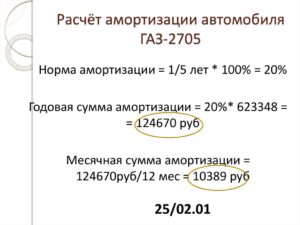

Линейный метод

Ключевой особенностью этого метода является то, что размер транспортных расходов, начисленных за износ на протяжении конкретного отрезка времени, рассчитывается с учетом начальной (восстановительной) стоимости данного объекта.

Для того чтобы вычислить коэффициент амортизации машины этим способом, нужно разделить вышеуказанное значение на продолжительность эксплуатационного срока. Как правило, такие сроки считаются в месяцах. Полученный результат должен быть умножен на сто процентов. По окончании составления расчетов можно получить информацию об объеме годового износа объекта.

Для того чтобы узнать сумму финансовых ресурсов, потраченных за один месяц, нужно разделить полученный результат на двенадцать.

Как показывает практика, данная методика является одной из самых популярных, благодаря простоте составления расчетов. Начинать учет износа объекта необходимо со следующего месяца после приобретения транспортного средства и ввода в эксплуатацию. Этот шаг позволяет списывать денежные средства в одинаковом размере на протяжении всего эксплуатационного периода.

Расчеты выполняются не только при приобретении компанией авто, но и при оформлении на работу сотрудника с личным ТС, которое будет использоваться для исполнения служебных обязанностей

По уменьшаемому остатку

Эта методика является одним из самых ускоренных методов списывания движимой собственности. Как правило, этот метод применяется только в первые несколько лет эксплуатации автотранспорта.

Эффективность данного подхода объясняется тем, что в первые годы использования авто, производительность объекта значительно выше.

Это означает, что быстрая амортизация транспортного средства является более целесообразным способом списания расходов.

Для того чтобы использовать этот метод составления вычислений, необходимо получить информацию о следующих параметрах:

- изначальная цена объекта;

- остаточная стоимость;

- эксплуатационный срок.

Для того чтобы составить вычисления износа объекта при помощи рассматриваемой методики, нужно остаточную стоимость (на начало отчетного периода) помножить на норму износа.

Полученное значение следует помножить с коэффициентом форсирования. Здесь следует выделить тот факт, что каждая организация имеет право самостоятельно устанавливать величину этого параметра.

Полученный результат следует умножить на 100 процентов.

Отчисление по сумме лет полезного использования

Срок амортизации легкового автомобиля можно рассчитать на основе полезного эксплуатационного срока.

Данный метод, как и вышеуказанный вариант, является ускоренным способом составления расчетов.

В первый год эксплуатации приобретенного автомобиля, предприятию нужно списывать крупные суммы денежных средств. Однако по мере старения транспорта, размер амортизационных затрат будет постепенно снижаться.

https://www.youtube.com/watch?v=UQafOJRy6oU

При составлении вычислений по данной методике учитывается начальная стоимость автомобиля. Полученное значение нужно умножить на норму амортизации, установленную в конкретной компании. В случае с данной методикой, норма амортизации рассчитывается на каждый год, а её величина тесно взаимосвязана со сроком полезного использования объекта.

Существующие нюансы при исчислении амортизации

Для того чтобы составить максимально корректные вычисления, нужно получить информацию об основных технических характеристиках автомобиля. Для этой цели бухгалтеры используют специализированные справочные издания. Такие справочники содержат в себе информацию о марке и балансовой стоимости автомобиля.

Показатель, полученный из справочного издания, нужно разделить на величину эксплуатационного срока (в месяцах). Данные действия позволят получить сведения об объеме стоимости естественного износа объекта на протяжении одного месяца.

Важно отметить, что при составлении расчетов не учитывается цена ГСМ и издержки на проведение мелких ремонтных работ.

Амортизационные траты фиксируются и в бухучете, и в налоговом учете

Примеры расчета износа автомобилей

В интернете можно найти множество специализированных сервисов, позволяющих рассчитать степень износа транспортного средства. Для того чтобы получить необходимые сведения, нужно просто найти подобный ресурс и заполнить специальную форму. Важно учитывать, что полученный результат является приблизительным значением, и может не отражать полную картину.

Для того чтобы получить более детальную информацию, следует заняться расчетами самостоятельно, зафиксировав все издержки, связанные с использованием автомобиля. К этой статье расходов можно отнести стоимость запасных частей, ремонтных работ, резины и топлива. Помимо этого, в обязательном порядке учитываются расходы на проведение технического осмотра.

Давайте рассмотрим порядок составления расчетов величины амортизационных расходов на примере организации, купившей автомобиль двадцать первого марта две тысячи четырнадцатого года. Стоимость приобретенного транспорта составляет четыреста тысяч рублей.

Срок полезной эксплуатации автомобиля равняется пяти годам. Для начала нужно сложить сумму количества лет эксплуатации транспорта: «1 + 2 + 3 + 4 + 5 = 15».

Здесь важно отметить, что в бухгалтерском балансе расчет амортизации объекта отражается в финансовом эквиваленте.

Для того чтобы выявить величину амортизационных расходов во время первого года эксплуатации, необходимо разделить 5 (первый год эксплуатации) на 15 (общая сумма количества лет эксплуатации).

Полученный результат нужно умножить на стоимость автомобиля: «5 / 15 * 400 000 = 133 333 рублей». Для того чтобы узнать величину месячных расходов, полученный результат нужно разделить на двенадцать. На второй год эксплуатации порядок расчетов немного изменяется.

Вместо цифры пять, используется четыре (второй год эксплуатации).

Произведя простые арифметические действия можно узнать, что на второй год эксплуатации сумма амортизационных расходов составит 106 666 рублей. Аналогично этому методу, составляются расчеты на все последующие года, единственное что изменяется – показатель, отражающий конкретный год использования автотранспорта.

Здесь нужно отметить, что при составлении расчетов для налоговой, указывается единая величина амортизационных расходов. Для составления вычислений необходимо разделить начальную стоимость автомобиля (400 000 рублей) на общий срок эксплуатации (5 лет).

Для того чтобы лучше понимать, как посчитать амортизацию автомобиля, предлагаем рассмотреть еще один практический пример. Цена служебного автомобиля, купленного компанией в две тысячи четырнадцатом году, составила двести тысяч рублей.

За следующие несколько лет автомобиль проехал около девяносто тысяч километров. Износ движимого объекта составляет восемнадцать процентов.

Для того чтобы вычислить размер естественного износа транспорта, следует умножить первоначальную цену на уровень износа: «200 000 * 18 = 36 000».

Для того чтобы вычислить остаточную стоимость, нужно от первоначальной цены отнять величину естественного износа: «200 000 – 36 000 = 164 000». На основе этих данных можно составить вычисление размера издержек на каждый километр пробега транспорта. Чтобы получить эту информацию нужно разделить величину естественного износа на первоначальную цену объекта: «36 000 / 200 000 = 0,18».

Основа амортизационных вычислений – это стоимость ТС с вычетом НДС

Выводы (+ видео)

Каждая организация имеет право самостоятельно выбирать один из вышеперечисленных методов составления вычислений величины расходов, связанных с естественным износом транспортных средств. При составлении подобных расчетов очень важно учитывать все показатели, отвечающие за работу данного объекта.

Видео:Что такое амортизация авто?Скачать

Как рассчитать амортизацию автомобиля

При оценке стоимости автомобиля возникает вопрос, как рассчитать амортизацию автомобиля? Формула расчета амортизации автомобиля и онлайн калькулятор помогает точнее рассчитать амортизацию машины.

Со временем каждый автомобиль дешевеет, снижение цены происходит по причине физического и морального износа. Физический износ – мера устаревания деталей, узлов, кузова. На него влияет интенсивность использования, загрязнение окружающей среды, климат.

Если вы используете автомобиль по назначению, то происходит продуктивный износ. Если машина стоит в гараже, то физический износ происходит все равно, но он называется непродуктивным.

Моральный износ происходит по причине устаревания технологий, выхода новых моделей автомобиля с улучшенными качествами. Денежное выражение физического и морального износа называется амортизация.

https://www.youtube.com/watch?v=hJ_LCX-5Ekk

В бухгалтерском учете расчет амортизации нужен для списания стоимости автомобиля и затрат на обслуживание по частям. Если списать единой суммой по окончанию использования машины, на балансе получится убыток.

Чтобы равномерно учитывать прибыль от работы машины и убыток от износа и эксплуатационных расходов, амортизация начисляется с периодичностью раз в месяц или в год. Это уменьшает налогооблагаемую базу.

Расчет амортизации автомобиля полезен и владельцу транспортного средства. Например, если работа связана с вождением, и фирма компенсирует часть затрат и износ.

Расчет понадобится для продажи и покупки машины, понимания действий оценщиков в автоломбардах, страховых компаниях, банках. Это позволит вам понять, как происходит процесс, оценить порядок сумм выплат.

В бухгалтерии есть несколько способов, выбор зависит от класса автомобиля, целей его использования, условий договора. Самый простой и часто используемый — линейный. В нем используются такие формулы:

- Амортизационные начисления = Стоимость без НДС* Норма амортизации/100 (А=С*На/100)

- Норма амортизации=1/период полезного применения*100 (На=1/ппп). Период полезного использования зависит от класса автомобиля, он указан в нормативных таблицах. Для легкового автомобиля с двигателем объема меньше 3,5 л этот срок составляет 3-5 лет.

- Коэффициент износа = Амортизационные начисления/Стоимость автомобиля без НДС (Ки=А/С)

Для примера возьмем автомобиль с первоначальной стоимостью 600 000 рублей. Период полезного использования – 5 лет.

- Норма амортизации: (На=1/ппп)=1/6*100=0,2*100=20

- Амортизационные отчисления за год: А=С*На/100=600 000*20/100=120 000

- Коэффициент износа: Ки=А/С=120 000/600 000=0,2

Эту формулу применяют не только для бухгалтерских расчетов. Предположим, вы таксист, купили автомобиль из примера выше и хотите посчитать, сколько надо зарабатывать в месяц, чтобы автомобиль без учета затрат на его обслуживание окупился через пять лет.

Возьмем получившееся значение амортизационных отчислений и разделим на количество рабочих месяцев. Пусть их будет 11, а 1 – отпуск. 120 000/11=10909 рублей в месяц.

При расчетах для ОСАГО, в банках, автоломбардах, в компаниях трейд-ин используется другая формула:

Физический износ автомобиля = (И1xПф+И2xДф)xА2xА3xА4

- И1 – износ по пробегу (в % на 1000 км пробега);

- Пф – пробег фактический в тыс. км с округлением до 0,1;

- И2 – старение в зависимости от интенсивности эксплуатации;

- Дф – фактический срок службы в годах, округление до 0,1;

- А2 – износ от природно-климатических условий;

- А3 – износ от экологической обстановки;

- А4 – износ по количеству жителей в регионе.

Актуальные показатели коэффициентов указаны в нормативных таблицах. Если не хочется считать вручную, воспользуйтесь специальными онлайн-сервисами, они точно и быстро посчитают по этой формуле.

В них используются данные о вашем автомобиле, климате, в котором вы проживаете, интенсивности использования машины, количестве жителей в регионе.

Расчет амортизации автомобиля

Предположим, мы покупаем легковой автомобиль 2012 года выпуска, с объемом двигателя 1,4 л, габаритами от 3,6 до 3,9 м, пробегом 75 364 км в Барнауле. Новые автомобили данной марки стоят 600 000 р., продавец выставил цену 450 000 р.

Много это или мало? Посмотрим таблицу районирования по климатическим условиям регионов РФ – Алтайский край относится к холодному климату.

Экологическая агрессивность – высокая (85 кг выбросов в атмосферу на жителя). Количество жителей в регионе – 700 тыс.

Вычислим среднегодовой пробег. 75 364/5=15072,8 км/год. Этому значению соответствует коэффициент И2=0,89

И1=0,4, Пф=75,4, И2=0,89, Дф=5, А2=1,12 , А3=1,07 , А4=1,050

Высчитаем значение самостоятельно:

(И1хПф+И2xДф)хА2xА3xА4=(0,4х75,4+0,89х5)х1,12х1,07х1,050=43,55 %

Мы получили значение естественного износа. Посчитаем его в деньгах:

600 000х43,6/100=261 600

Стоимость автомобиля на 2021 год составит 600 000-261 600=338 400.

Посчитаем стоимость с учетом морального износа в онлайн-сервисе оценщик. Получилось, что рыночная стоимость оцениваемого автомобиля 338 400х(1 — 0,2)=270 720 руб.

https://www.youtube.com/watch?v=WF-3DhuHYI8

Теперь вы знаете, как рассчитать амортизацию автомобиля и при торге можете оперировать полученными данными.

Расчет амортизации на 1 км пробега

Помимо потери в цене от износа, автомобиль требует затрат на обслуживание. Чтобы посчитать амортизацию на 1 км пробега, нам потребуются следующие данные:

- Эксплуатационный расход топлива на 100 км и цена 1л топлива.

- Показания пробега за год.

- Стоимость страховки за год.

- Стоимость техобслуживания за год.

- Амортизация (потеря стоимости) за год.

- Величина дорожного налога за год.

Цена топлива на 1км рассчитывается по формуле: расход/100*цена 1л. Разделите цены из пунктов 3,4,5,6 на количество км из пункта 2. Сложите получившиеся значения, у вас получится стоимость 1 км пробега вашего автомобиля.

Онлайн-сервисы по расчету амортизации

Сервис, который использует формулу из нашего примера по расчету амортизации – www.ocenchik.ru. Если он не работает, можно перейти по ссылке car-keeping.ru.

Для расчета амортизации автомобиля на 1км воспользуйтесь калькулятором calcsoft.ru, более подробный вариант autocosts.info

Бухгалтерские расчеты производят в специальных программах, например, 1С. Но можно воспользоваться и сервисами онлайн — planetcalc.ru, buhgalter911.com

При ДТП используются расчеты износа деталей, узлов, кузова. Вручную посчитать можно, но в формулах используются логарифмы, поэтому проще воспользоваться специальным калькулятором: inavex.ru, autoprof.ru.

Видео:Амортизация простыми словами за 3 минутыСкачать

Удобные методы расчета амортизации автомобиля в бухгалтерском и налоговом учете – примеры

20 апреля 2021 Амортизация

Автомобиль, которым владеет организация, является амортизируемым движимым имуществом. С месяца, следующего за месяцем принятия транспортного средства к учету, компания должна начислять амортизацию.

Для этого нужно правильно определить срок полезного использования ТС и выбрать методы амортизационных отчислений, отразив свой выбор в бухгалтерской и налоговой учетной политике.

Начисление амортизации в бухучете начинается в следующем месяце – с 1-го числа. При этом не имеет значение, поставлен ли автомобиль на учет в ГИБДД или нет, оформлена ли смена собственника.

В бухгалтерском учете в п.18 ПБУ 6/01 предусмотрено 4 способа амортизационных отчислений:

Организация может выбрать любой из указанных способов, никаких ограничений нет.

Но важно отразить выбор в бухгалтерской учетной политике. Метод амортизационных отчислений выбирается один и тот же для всех однородных транспортных средств.

:

- для компьютерной техники;

- для офисной мебели.

Линейный метод начисления самый простой, стоимость равномерными частями переносится в расходы весь срок использования.

Методика расчета:

- Определяется норма амортизации в год или месяц:

- Рассчитывается ежемесячная сумма амортизационных отчислений:

Пример

Исходные данные:

Организация купила легковой автомобиль объемом двигателя до 3.5 л.

Стоимость, по которой машина принята к учету, равняется 554 000.

В бухгалтерском учете срок полезного использования устанавливается по налоговой Классификации. Данный тип транспортного средства относится к 3 амортизационной группе, для него может быть установлен срок от 3 до 5 лет.

Организация приняла решения установить для автомобиля СПИ = 48 месяцев (4 года).

Для амортизационных отчислений выбран линейный метод.

Расчет:

Норма А. = 1 / 48 * 100 = 2,08%.

Ежемесячная А. = 554 000 * 2,08% = 11523,20.

Ускоряющий коэффициент

Организация вправе в бухгалтерском учете в отношении автомобиля, взятого в лизинг, использовать нелинейный метод, основанный на применении ускоряющего коэффициента.

https://www.youtube.com/watch?v=9inJgwdwbtU

Бухгалтерский и налоговый учет имущества в лизинге.

Данный коэффициент позволяет ускорить процесс списания стоимости транспорта, позволяя в первые же годы вернуть большую часть потраченных на приобретение средств.

За основу берется остаточная стоимость машины вместо первоначальной.

Методика расчета:

- Определяется норма амортизационных отчислений.

- Считается остаточная стоимость на начало года

- Вычисляется годовая амортизация.

- Считается ежемесячная амортизация

В следующем году опять рассчитывается остаточная стоимость, от которой определяются амортизационные отчисления.

Данный метод можно применять в отношении автомобилей, взятых в лизинг.

Пример при лизинге

Исходные данные:

Организация в декабре 2021 года взяла в лизинг легковой автомобиль стоимостью 350 000 на 3 года.

По договору лизинга транспортное средство ставится на баланс лизингополучателю, в связи с чем амортизацию начисляет он.

Принято решение установить срок полезного использования, равный сроку лизинга, 3 года.

Выбранный способ начисления амортизации – уменьшаемого остатка с коэффициентом ускорения = 2.

Начисление начинается с 1 января 2021 года.

Расчет:

Норма А. = 2 / 3 * 100% = 66,67%.

1-й год:

Стоимость ост. = 350 000.

Годовая А. = 350 000 * 66,67% = 233 345.

Ежемесячная А. = 233 345 / 12 = 19 445.

2-й год:

Стоимость ост. = 350 000 – 233 345 = 116 655.

Годовая А. = 116 655 * 66,67% = 77 773,89.

Ежемесячная А. = 77 773,89 / 12 = 6 481.

3-й год:

Стоимость ост. = 350 000 – 233 345 – 77 774 = 38 881

Годовая А. = 38 881 * 66,67% = 25 922.

Ежемесячная А. = 25 922 / 12 = 2 160.

Остаток 350 000 = 233 345 – 77 774 – 25 922 = 12 959 можно списать в последний месяц эксплуатации.

Как посчитать по километражу машины?

Чтобы учесть пробег машины и пройденные километры, можно использовать для расчета метод списания стоимости пропорционально объему работ.

В этом случае будет учтена нагрузка, оказываемая на автомобиль в процессе использования.

Для расчета амортизационных отчислений по километражу нужно знать первоначальную стоимость и нормативный пробег за время службы.

Методика расчета:

- Определяется норма отчислений на 1 километр.

- На основании фактического километража, которое проезжает машина, каждый месяц или год проводится расчет амортизационных отчислений.

Пример начисления на 1 км пробега авто

Исходные данные:

Организация купила грузовой автомобиль, первоначальная стоимость составила 900 000.

Срок полезного использования – 7 лет.

Нормативный пробег = 180 000 километров.

За первый месяц автомобиль проехал 2000 километров, за второй – 1500 и т.д.

Расчет:

Норма А. = 900 000 / 180 000 = 5 руб./км

А. в 1 месяц = 2000 * 5 = 10 000.

А. во 2 месяц = 1500 * 5 = 7 500.

и т.д.

Проводки

Автомобиль принимается к учету по первоначальной стоимости без учета НДС проводкой Дт 01 Кт 08.

Ежемесячно бухгалтер отражает проводки по начислению амортизации.

Для этого кредит счета 02 корреспондирует с дебетом счетов учета затрат.

Нужный счет выбирается в зависимости от сферы применения автомобиля.

Проводки по начислению амортизации: Дт 20 (23, 25, 26, 44) Кт 02.

Подробнее о проводках по счету начисления амортизации 02 смотрите здесь.

Способы для налогового учета

Амортизацию важно знать в целях правильного расчета налога на прибыль. Амортизационные отчисления уменьшают налогооблагаемую базу за счет списания в расходы.

НК РФ достаточно строго определяет порядок списания стоимости основных средств посредством отчислений.

https://www.youtube.com/watch?v=15lE09uvtlA

Для определения срока полезного использования разработана Классификация, в соответствии с которой для автомобиля может быть выбрана 3, 4 или 5 амортизационная группа. Как выбрать амортизационную группу для автомобиля?

В налоговом учете в соответствии с п.1 ст.259 НК РФ возможны только два способа начисления амортизации:

Организация может выбрать любой, отразив его в налоговой учетной политике.

Изменить его можно будет только с начала следующего года опять же по всем объектам ОС сразу. Менять нелинейный метод на линейный можно не чаще, чем каждый 5 лет.

Исключением является имущество, перечисленное в п.3 ст.259 НК РФ, для него обязательно применение линейного метода списания независимо от общего выбранного способа (зданий, сооружений, передаточных устройств).

Что входит в первоначальную стоимость при приобретении основных средств, расчет амортизации автомобиля, срок полезного использования автомобиля нового и бывшего в эксплуатации, подробно рассмотрено в данном видео:

Выводы

Автомобиль признается основным средством, если он не предназначен для перепродажи. Для него определяется срок полезного использования и начисляется амортизация.

https://www.youtube.com/watch?v=hJ_LCX-5Ekk

В бухгалтерском учете удобно выбирать либо линейный метод расчета, либо пропорционально объему работ – по километражу (исходя из пробега).

В налоговом учете можно выбрать линейный или нелинейный метод.

По автотранспорту в лизинге можно использовать ускоренный способ отчислений с применением ускоряющего коэффициента.

Видео:Как амортизировать купленный автомобильСкачать

Методы расчета амортизации автомобиля на примерах

Вся стоимость транспортного средства, приобретенного предприятием, сразу никогда не списывается. Она вычитается постепенно в течение всего срока полезного использования. Считать амортизацию автомобиля необходимо в рамках бухгалтерского и налогового учета.

Амортизация автомобиля – это списание стоимости транспортного средства по частям в соответствии с физическим износом. Иными словами, если машина была приобретена предприятием, то ее стоимость списывается бухгалтерией не сразу, а постепенно в течение нескольких лет.

Амортизационные отчисления относятся к издержкам деятельности предприятия. Они вычитаются из основных средств (ПБУ 6/01 от 30.03.2001). Это денежный эквивалент износа.

Считать амортизацию нужно, если:

- предприятие покупает автомобиль;

- компания нанимает сотрудника с машиной.

Аренда автомобиля может быть учтена на счете 01, на котором отражается информация об основных средствах, находящихся в эксплуатации. Но только в том случае, если этот актив приносит доход более 12 месяцев подряд.

Амортизация используется в бухгалтерском и налоговом учете.Она нужна для постепенного списания сумм крупных расходов, чтобы не создавать в коротком периоде отрицательные показатели.

Расчет в бухгалтерском учете

Алгоритм расчета следующий:

- определите срок полезного использования;

- выберите метод исчисления (чаще используются прямой способ и по сумме чисел срока полезного использования, можно также считать с уменьшением остатка или на основе машино-часов);

- отразите в учетной политике выбранный способ;

- произведите расчеты, применяйте выбранный метод в течение всего срока полезного использования.

Менять метод расчета не допускается для объекта.

Когда стоит начинать списывать отчисления, зависит от срока ввода транспортного средства в эксплуатацию, а не факт его покупки. Также неважно, когда автомобиль был зарегистрирован в ГИБДД.

Изобр. 1. Постановка автомобиля в ГИБДД

https://www.youtube.com/watch?v=wHeKMMlDGI4

Существует несколько способов расчета амортизации автомобиля. В основу ложится стоимость машины без НДС, отраженная по дебету сч. №1 «Основные средства». Списанные деньги указываются по кредиту счета 02 «Амортизация основных средств».

Срок полезного использования можно подсмотреть в Постановлении Правительства РФ от 1.01 2002 г. № 1. Авто попадают в 3-ю группу (3-5 лет), 4-ю (5-7 лет), 5-ю (7-10 лет).

Для расчетов можно использовать справочник, в котором приведена балансовая стоимость модели транспортного средства. Полученное значение делится на срок использования и получается сумма амортизации. Нет единого справочника, по которому бы выстраивались все расчеты. За основу допускается брать номенклатурные каталоги, издаваемые специализированными организациями.

В бухгалтерии чаще остальных используются два метода – линейный и способ по сумме чисел срока полезного использования. Какой из них применить, выбирает само предприятие. Однако остановиться на определенном варианте можно до ввода в эксплуатацию объекта учета. И менять его позже уже нельзя.

Пример линейного метода

Предполагает равномерное списание средств в течение всего срока амортизации.

Например, новый FordTransitв базовой комплектации за вычетом НДС стоит 1 685 тыс. руб. Предполагается, что на предприятии оно будет использоваться 5 лет (60 месяцев). В этом случае месячная сумма амортизации – 28, 08 тыс. руб. (337 тыс. руб. в год). Итого амортизационные отчисления за каждый год составят 20%.

Для точного расчета отчислений с учетом износа необходимо принять во внимание пробег с начала эксплуатации, климатические условия, населенный пункт, в котором предстоит использовать транспортное средство, экологическое состояние региона. Также важна марка и страна производства машины. От качества сборки зависит, во сколько обойдется обслуживание и затраты на сервис.

Таблица 1. Экологическое состояние

Пример способа по сумме чисел срока полезного использования

Расчет на основе приведенных выше данных стоимости автомобиля (1 685 тыс. руб.). без учета расходов на содержание и обслуживание транспортного средства.

5 лет эксплуатация автомобиля = 1+2+3+4+5 = 15

Сначала складывается порядковый номер года эксплуатации: первый (1), второй (2), третий (3), четвертый (4), пятый (5), шестой (6). Получается 15. Затем в первый год эксплуатации отчисления считаются так:

АО = порядковый год (с конца) ÷ сумму порядковых номеров лет х стоимость авто

Т. обр. в первый год списывается наибольшая сумма, в последний – наименьшая.

Таблица 2. Расчет годовых отчислений

Изобр. 2 Транспортные средства

Амортизация в налоговом учете

В налоговом учете применяется линейный и нелинейный метод. При линейном методе сумма годовых амортизационных отчислений равна 337 тыс. руб. (1 685 ÷ 60). Нелинейный описан в ст. 259.2 НК РФ.

В налоговом учете в начале отчетного периода организация вправе поменять метод исчисления. Однако если изначально был выбран нелинейный способ, то использовать линейный можно не ранее, чем через 5 лет.

Ускоренная амортизация

Это один из видов амортизации, при котором расчет амортизационных отчислений происходит с повышающим коэффициентом – 2 или 3 (ст. 259.3 НК РФ). Может применяться, если автомобиль находится в лизинге.

Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

📽️ Видео

Амортизация ОС. Обучение и практика. Методы расчета амортизации. Износ основных средствСкачать

Начисление амортизации ОС в 1С 8.3 (инструкция)Скачать

Амортизация основных средств: что это такое и как ее посчитать двумя методамиСкачать

Амортизация автомобиля в такси - расчетСкачать

Амортизация авто - почему 3 рубля?!Скачать

Учет амортизации основных средств (+ примеры расчета)Скачать

Амортизация основных фондов. 4 метода расчетаСкачать

Три способа расчета амортизацииСкачать

Производственный метод расчета амортизацииСкачать

Школа бухгалтеров и аудиторов Урок 5 05 Производственный метод начисление амортизацииСкачать

Начисление амортизации в 1С 8.3 пошаговая инструкцияСкачать

Прокачка амортизаторов | Зачем и как делать правильно (18+)Скачать

Про Амортизацию за восемь минутСкачать

Расчёт ущерба в Audatex ОСАГО Про. Осмотр, составление акта, расчет незначительных повреждений.Скачать

Амортизация и износСкачать

Как Посчитать Все Повреждения Авто в ДТП При Страховом Случаи и Сколько Выплачивают в СтраховойСкачать