Практически каждый предприниматель и организация осуществляли переход с другого режима на упрощенку. Подобные переходы происходят часто, и особых сложностей в этом нет. Главное, придерживаться определенных условий, предъявляемых в УСН, а также вовремя подать заявление на упрощенку.

Крайним сроком подачи документа остается 31 декабря года, после которого наступает новый налоговый период. И если поданное заявление будет одобрено налоговым органом, то применение УСН начинается сразу с 1 января. Но прежде чем приступить к заполнению заявления, следует убедиться, что все требования и условия, предъявляемые в режиме УСН, полностью соблюдены.

- А есть ли право на спецрежим?

- Когда подавать заявление?

- Восстановление НДС и подготовка документации

- Применять сразу УСН не получится

- Переход на УСН, просто о сложном

- Требования к применению упрощенного спецрежима

- Условия для перехода на УСН в 2015 году

- Кто не может применять УСНО

- Когда и какие документы необходимо представить для перехода на упрощенку

- Порядок перехода с ОСНО на УСН в 2021-2021 годах (условия)

- Условия перехода на УСН

- Как перейти на упрощенку

- Когда можно перейти на УСН

- Итоги

- Уведомление о переходе на УСН с 2021 года: образец заполнения

- Бланк формы 26.2-1

- Срок подачи уведомления

- В какую ифнс сообщать о переходе

- Как заполнить уведомление

- Переход на УСН: условия и процедура

- Условия, при выполнении которых у компании есть право на переход на УСН

- Переход на УСН при регистрации компании

- Переход на УСН с общей системы налогообложения в начале года

- Переход на УСН в 2021 году | Как перейти на упрощенку в 2021 году? — Контур.Бухгалтерия

- Когда можно применять УСН в 2021 году

- Самый простой способ перехода на упрощенку

- Если организация или ИП меняет текущий налоговый режим на УСН

- Утрата права на применение УСН

- 📽️ Видео

А есть ли право на спецрежим?

Да, весь процесс подготовки к переходу на упрощенку начинается с проверки наличия такой возможности.

Для этого организации или ИП, желающим применять УСН, следует проверить, а подходит ли их деятельность под такой режим налогообложения.

Дело в том, что применять его может лишь ограниченное число ИП и организаций, не ведущих деятельность, связанную с азартными играми, ломбардами, инвестиционными фондами и другими категориями, указанными в 3 п. ст. 346.12 НК.

Если в указанном списке отсутствует вид деятельности, которой занимается компания, то следующим шагом, является проверка доходов.

Так, в 2021 году подать заявление на упрощенку смогут компании, чей доход за 9 месяцев не превысил 112,5 млн. рублей. Стоит заметить, что в 2021 году лимит на доходы составлял всего 59 805 000 рублей.

Однако до 2021 года изменений в лимите больше происходить не будет.

Как и ранее, продолжает действовать лимит на численность работников. Должно быть не более 100 человек. Но даже если в организации сотрудников больше положенного, перейти на УСН она сможет в случае проведения сокращения штата.

Только придется быть готовым к тщательной проверке. И если налоговиками будет выяснено, что основной причиной сокращения было желание организации перейти на упрощенку, то организацию будет ожидать суд.

Когда подавать заявление?

Сроки подачи заявления на упрощенку прежние. Первым днем является 1 октября, последним — 31 декабря.

В течение этих дней необходимо налоговой инспекции предоставить информацию о местонахождении организации, желающей перейти на УСН в следующем году. Стоит немного сказать о самом заявлении.

Дело в том, что теперь этот документ перестал называться заявлением и имеет более мягкий характер, став уведомлением.

Восстановление НДС и подготовка документации

Обязательно перед тем как перейти на упрощенку, компания обязана восстановить этот налог по активам, приобретенным еще до процедуры перехода на упрощенный режим.

Эта процедура должна быть осуществлена, если приобретенные активы впоследствии так и не были применены в операциях, подходящих под налогообложение.

К примеру, такая процедура должна быть проведена при наличии остатка нереализованного товара.

Последним этапом в переходе является подготовка документации. То есть компанией должна быть подготовлена учетная политика. Также компании придется позаботиться о наличии книги, используемой для ведения учета доходов и расходов.

Последним обязательным документом, необходимым для смены режима, является приказ, подтверждающий, что лимит на кассу отменен.

Этот документ означает, что компании не требуется больше заниматься установкой лимитов на кассы по причине перехода ее на режим УСН.

Применять сразу УСН не получится

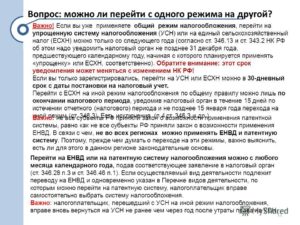

Да, пользоваться ЕНВД уже несколько лет можно по желанию, но это совершенно не означает, что и сменить этот режим плательщик сможет сразу по желанию. В Налоговом Кодексе по этому поводу сказано, что сменить режим налогообложения плательщики, применяющие ЕНВД, имеют право только с первого дня нового года. О своем намерении они должны своевременно уведомить налоговую.

https://www.youtube.com/watch?v=j4MjjGrt728

Помимо своевременного уведомления налоговой, после перехода на упрощенку плательщик обязан провести процедуру снятия с учета, где числился как плательщик ЕНВД. Для этого необходимо в течение 5 рабочих дней с момента перехода на упрощенку подать в инспекцию специальное заявление.

Перейти на упрощенный режим несложно. Главное, соответствовать условиям и позаботиться о своевременной подаче уведомления в налоговую.

Стоит заметить, что по закону в большинстве случаев перейти на упрощенку возможно лишь с начала года.

Но у плательщиков ЕНВД есть возможность начать пользоваться упрощенным режимом при прекращении применения ЕНВД по причине смены деятельности, подходящей под УСН.

Видео:Как перейти на упрошенку с общеустановленного режима. Подача заявленияСкачать

Переход на УСН, просто о сложном

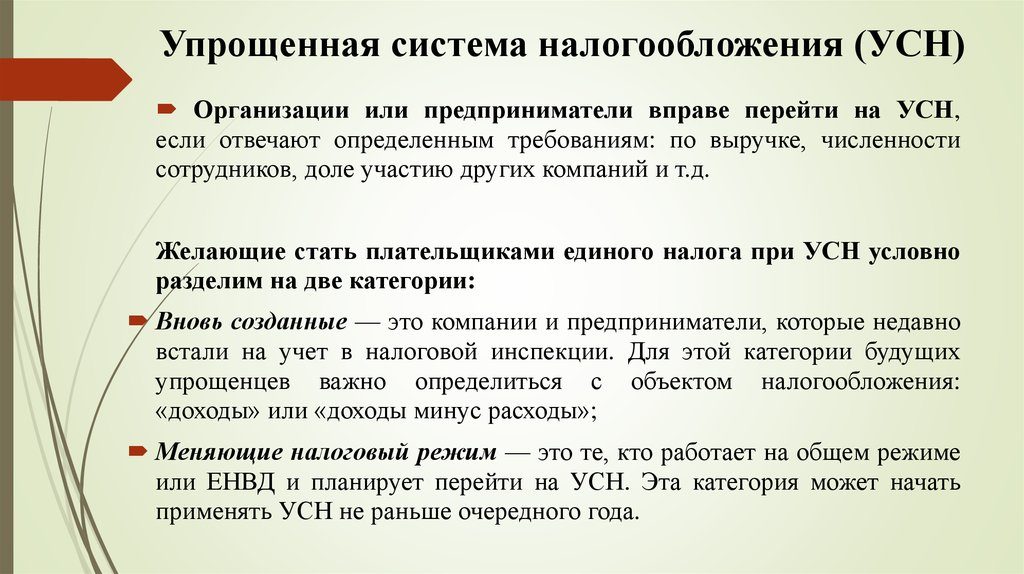

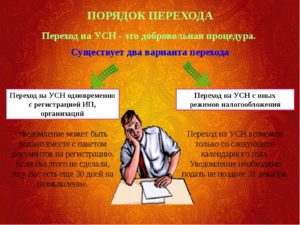

Применение упрощенки в настоящее время осуществляется на добровольной основе, но имеет ряд ограничений по количеству работников, размеру доходов и стоимости основных средств.

Так, перейти на упрощенный режим могут ИП и юрлица, имеющие в подчинении не более 100 человек, при условии получения дохода за три прошедших квартала, не превышающего установленный кодексом лимит в 45 млн.руб.(без учета коэффициент-дефлятора). К организациям предъявляются также условия по ограничению стоимости основных средств (далее ОС) (не более 100 млн.

на 1 октября года, в котором подается уведомление на смену режима), доли в уставном капитале иных организаций (не более 25%) и ряд иных ограничений, установленных НК РФ.

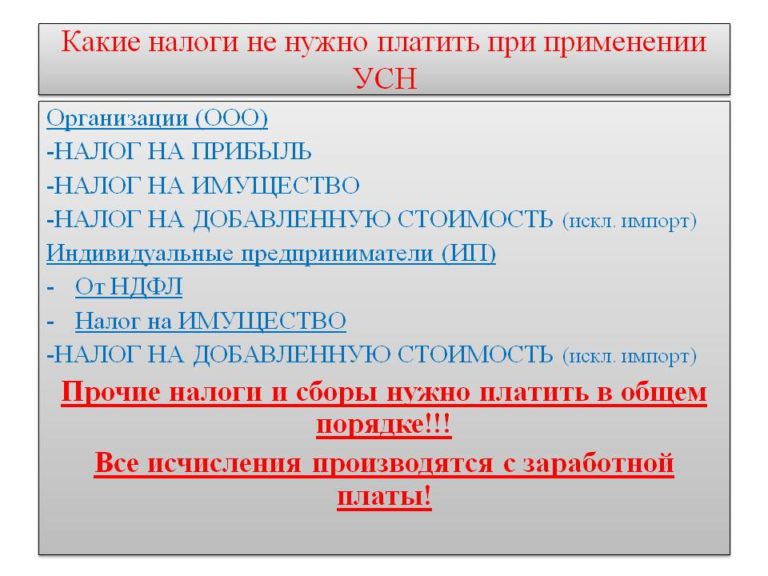

Упрощенная система налогообложения (УСН, УСНО) является одним из специальных режимов обложения, предусматривающая для своих плательщиков ряд льгот по уплате налогов, ведению бухучета и представлению отчетности. Переход на УСН, в соответствии с Налоговым кодексом России, производится на добровольной основе, но требует соблюдения определенных условий и предполагает ряд ограничений для лиц его выбравших.

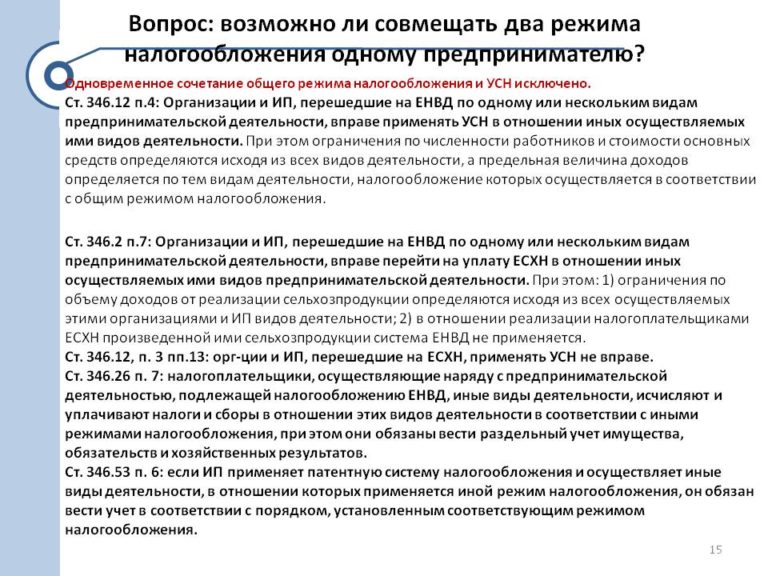

Перейти на упрощенку можно с любого режима без исключения, но совмещать можно лишь с некоторыми: Патентом и ЕНВД. Нахождение одновременно на УСН и ЕСХН, УСН и ОСН законодательством не допускается.

Ограничения разделяются на два вида:

- Для перехода на упрощенку;

- Для применения упрощенного режима

Перечень указанных требований является исчерпывающим и общим для всех налогоплательщиков, за некоторыми исключениями. Так, отдельные требования не распространяются на плательщиков ЕНВД и ИП.

Требования к применению упрощенного спецрежима

Находиться на УСНО может юрлицо или предприниматель при соблюдении ряда требований, закрепленных в Налоговом кодексе (далее Кодекс):

- Средняя численность сотрудников не превышает 100 человек;При совмещении упрощенного режима и ЕНВД учитывается общее количество сотрудников по обоим видам деятельности.

- Общая сумма доходов не превышает за отчетный или налоговый период установленный лимит.В соответствии с кодексом размер доходов, позволяющих оставаться на упрощенном режиме не должен быть более 68,82 млн. руб.(сучетом коэффициента-дефлятора)Необходимо отметить, что в общую сумму доходов, указываемых в заявлении о переходе на УСН, не включаются доходы по видам деятельности, по которым применяется вмененный налог, а также полученные доходы в виде дивидендов.

Важно: В случае если индивидуальный предприниматель одновременно применяет патент и упрощенку, то сумма доходов учитывается суммарно по указанным спецрежимам.

- Доля участия иных юрлиц в уставном капитале не превышает 25%.Если уставной капитал компании на 25 и более процентов состоит из вклада какой-либо организации применять упрощенку данная компания не имеет права. Об этом прямо говорится в НК РФ.

- Отсутствие филиалов и представительствЕсли юрлицо имеет хотя бы один филиал или представительство – применение УСН невозможно. Однако из этого правила есть исключение. Так, например, если ЮЛ имеет обособленное подразделение не наделенное статусом филиала или представительства и не зарегистрированное в ЕГРЮЛ, оно может применять УСНО.

- Стоимость (остаточная) ОС не превышает 100 млн. руб.

Необходимо отметить, что Кодексом указанное требование адресуется только организациям. В связи, с чем при переходе на упрощенку ИП не указывают размер остаточной стоимости своих основных средств.

Однако контролирующие органы настаивают на соблюдении указанного условия всеми налогоплательщиками УСН.

Таким образом, ИП стоимость (остаточная)ОС которых на отчетный или налоговый период превысила установленный лимит, теряют право на применение упрощенного спецрежима.

Условия для перехода на УСН в 2015 году

Помимо описанных выше требований к применению упрощенки для перехода на нее необходимо также учитывать размер полученных в отчетном (налоговом) периоде доходов, а именно:

- Сумма доходов за прошедшие девять месяцев года, в котором представляется уведомление о смене режима, не должна превышать 51 615 млн. руб.(с учетом коэффициента-дифлятора)

В случае если до применения УСНО организация применяла ЕНВД, то ограничения по доходам в данном случае нет и указывать их в заявлении на переход на упрощенку не нужно. При нахождении на режимах ОСН/ЕНВД доходы учитываются только по общей системе обложения. Указанное требование распространяется лишь на юрлица. Размер доходов ИП при переходе на УСН значения не имеет.

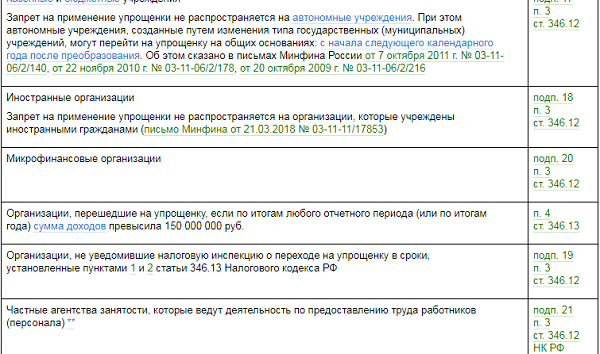

Кто не может применять УСНО

Находиться на упрощенном режиме налогообложения не могут организации, перечисленные в соответствующей статье Кодекса. К ним в числе прочих относятся:

- Бюджетные и казенные учреждения;

- Банки и Ломбарды;

- Инвестиционные и НПФ;

- Нотариусы и адвокаты частной практики;

- Юрлица и ИП, применяющие единый сельхозналог;

Необходимо отметить, что условия перехода на УСН в 2021 году пока изменений не претерпели. Единственное, что необходимо будет учесть в 2021 при подаче уведомления о смене режима, так это показатель коэффициент-дефлятора на новый год и в соответствии с ним рассчитать предельные суммы доходов для применения и перехода на УСН.

Когда и какие документы необходимо представить для перехода на упрощенку

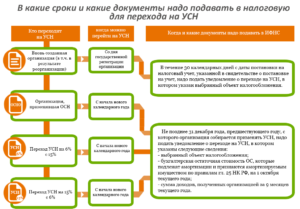

Для вновь созданных юрлиц и ИП (образец заполнения скачать)

| С момента госрегистрации | Уведомление о переходе на УСН (далее Уведомление, Заявление), в котором необходимо отразить лишь объект обложения | Не позднее 30 дней с момента постановки на госучет. В случае если по истечении указанного срока документ о применении упрощенки представлен не будет — право применять данный режим в текущем году будет потеряно. |

При переходе с общей системы налогообложения (скачать образец заполнения)

| С нового года | В заявлениине обходимо указать:

| Не позднее 31 декабря года предшествующему году, с которого планируется применение упрощенки. |

При переходе с ЕНВД при прекращении обязанности плательщика вмененного налога (образец заполнения)

| С первого числа месяца, в котором была прекращена обязанность плательщика ЕНВД | Необходимо указать выбранный объект обложения | В течение 30 дней с момента прекращения деятельности в качестве плательщика вмененного налога |

При переходе с ЕНВД при осуществлении деятельности, облагаемой ранее вмененным налогом

| С нового года | Необходимо указать лишь выбранный объект обложения. | До 31 декабря года предшествующему году, с которого планируется применение упрощенки. |

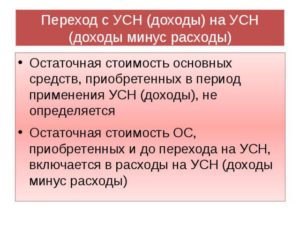

Переход с УСН 6 % на УСН 15 % (скачать образец заполнения)

| С нового календарного года | Необходимо указать выбранный объект обложения. | Не позднее 31 декабря года предшествующему году, с которого планируется применение упрощенки. |

Подводя итоги, вкратце обозначим ключевые моменты применения упрощенной системы налогообложения:

- Совмещение упрощенки возможно лишь с Патентом и ЕНВД. Общий режим и сельхозналог не предполагают одновременное нахождение на упрощенной системе обложения;

- Организация и ИП лишаются права на применение упрощенного спецрежима при превышении установленного лимита доходов,численности сотрудников и стоимости основных средств, подлежащих амортизации.

- В случае, если за 9 прошедших месяцев сумма доходов превысит лимит в 51 615 млн.руб. перейти на упрощенный режим налогоплательщик не сможет

- Срок представления уведомления на применение упрощенки зависит от причины перехода на данный режим, но по общему правилу представить его в налоговый орган необходимо до 31 декабря года, предшествующего тому, с которого планируется применения упрощенки.

Вопросы и ответы по теме

- Утеря уведомления перехода на УСН ezdoctor

Видео:Как перейти на УСН с нового года в личном кабинете налогоплательщика на сайте налоговойСкачать

Порядок перехода с ОСНО на УСН в 2021-2021 годах (условия)

Переход с ОСНО на УСН – об этом периодически задумываются многие небольшие фирмы. Согласитесь, что легче уплачивать единую налоговую сумму, чем считать множество различных сложных налогов. Как изменить систему налогообложения для повышения эффективности своего бизнеса, узнайте из нашей статьи.

Условия перехода на УСН

Как перейти на упрощенку

Когда можно перейти на УСН

Итоги

Условия перехода на УСН

Сегодня переход на упрощенку возможен как в процессе регистрации компании или индивидуального предпринимателя, так и в тот период, когда деятельность уже активно ведется. Следует при этом все взвесить и провести предварительные расчеты.

https://www.youtube.com/watch?v=5LYBHWMl0mg

Важно помнить: для того чтобы быть плательщиком единого налога, предприятие или предприниматель должны соответствовать определенным критериям.

Например, не могут быть субъектами УСН бюджетные учреждения, фирмы, занимающиеся игорным бизнесом, компании, в которых участвуют какие-либо другие организации в доле более 25%.

Также значение имеет величина выручки без учета НДС. В 2021-2021 годах ее максимально возможное значение составляет 150 млн руб.

Если планируется уплачивать единый налог с 2021 года, оборот за 9 месяцев 2021 года не должен превышать 112,5 млн руб.

Почитайте о критериях соответствия для перехода на спецрежим в статье «Кто является плательщиками УСН?».

Порядок перехода на УСН подразумевает, что вернуться на прежнюю систему налогообложения налогоплательщик сможет только через год, если не потеряет право применения спецрежима.

Наряду с очевидными преимуществами УСН имеет и свои недостатки. Это ограничения по стоимости основных средств, количеству наемных людей и доходам.

Кроме того, компании, находящиеся на едином налоге, не могут иметь филиалы (при этом наличие представительств и других обособленных подразделений с 2021 года не является препятствием для применения УСН).

Некоторые неудобства по работе с субъектами УСН испытывают их контрагенты, уплачивающие НДС.

Выбрать систему налогообложения вам помогут рекомендации, приведенные в статье «Как организации выбрать режим налогообложения: ОСН, УСН или ЕНВД?».

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

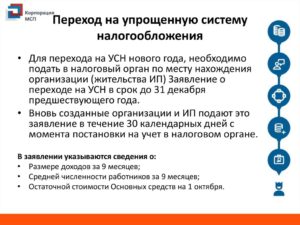

Как перейти на упрощенку

Чтобы иметь представление о том, как перейти на УСН, нужно помнить о следующем. Условия перехода на УСН предполагают подачу соответствующего уведомления в налоговую инспекцию по месту своего нахождения (проживания). Сделать это нужно не позднее 31 декабря или в течение 30 дней с момента госрегистрации. В данном документе следует привести такую информацию:

- планируемый объект налогообложения (весь доход или тот, который остается за вычетом разрешенных кодексом затрат);

- остаточную стоимость основных фондов, рассчитанную на 1 октября;

- общую сумму дохода за 9 месяцев.

Переход с ОСНО на УСН в 2021-2021 годах, как и раньше, осуществляется на основании уведомления по форме 26.2-1.

Подробнее о подаче уведомления читайте здесь.

Следует помнить, что порядок перехода на УСН не предусматривает предоставления налоговиками каких-либо документов (свидетельств и т. д.) о том, что фирма применяет УСН.

Однако всегда можно запросить в своей налоговой инспекции письменное подтверждение того, что компания или предприниматель платят единый налог.

Отказать в применении УСН могут только в том случае, когда претендент не соответствует критериям, установленным НК РФ.

О том, как запросить из налоговой документ, подтверждающий применение упрощенки, смотрите в публикации «Свидетельство об упрощенной системе налогообложения».

Переход с ОСН на УСН предполагает выбор одной из двух баз для налогообложения единым налогом. Это может быть как весь получаемый доход, так и его часть за вычетом понесенных затрат. Соответственно, в этих двух случаях будут и разные ставки для единого налога.

Если за основу берется весь доход, платить по нему придется единый налог по ставке 6% (субъекты РФ могут снижать ставку до 1%). Когда базой для единого налога является чистый доход, он платится в размере от 5 до 15% (ставка также зависит от конкретного региона РФ).

Выбрать для себя подходящий вариант уплаты единого налога поможет наш материал «Какой объект при УСН выгоднее – «доходы» или «доходы минус расходы»?».

Когда можно перейти на УСН

Как уже отмечалось, перейти на УСН можно при создании предприятия или с начала календарного года.

Кроме того, переход на упрощенку возможен и тогда, когда фирма или предприниматель занимались деятельностью, дающей право на ЕНВД (единый налог на вмененный доход). В этом случае переход на единый налог осуществляется в общем порядке. Возможна и иная ситуация.

Предприятие было как плательщиком ЕНВД, так и субъектом УСН. Когда вид деятельности перестал подпадать под условия применения ЕНВД, его можно перевести в рамки УСН.

https://www.youtube.com/watch?v=ZhtK2YmpgvU

При переходе с ОСНО на УСН проблемным вопросом остается судьба НДС. С изменением системы налогообложения придется восстанавливать НДС, ранее предъявленный к вычету. Следует также помнить, что НДС восстанавливается по той ставке, которая действовала на момент приобретения того или иного имущества.

Об особенностях исчисления НДС при переходе на УСН читайте в публикации «НДС при переходе на УСН с ОСНО: учет и восстановление налога».

Итоги

Переход с ОСНО на УСН строго регламентирован: законом четко обозначены сроки подачи документов на смену налогового режима и критерии, которым должны соответствовать налогоплательщики для перехода на упрощенку. Соблюдение требований НК РФ обеспечит легкий переход на этот спецрежим.

Видео:Как перейти с УСН на НПДСкачать

Уведомление о переходе на УСН с 2021 года: образец заполнения

Упрощённая система налогообложения – это льготный режим для малого бизнеса, позволяющий существенно снизить налоговую нагрузку. Перейти на упрощёнку можно в течение 30 дней с даты создания ООО или ИП. В этой статье вы найдете уведомление о переходе на УСН 2021 форма 26.2-1 (образец заполнения) и порядок его подачи.

Бланк формы 26.2-1

Заявление о переходе на УСН, а если точнее, уведомление, утверждено Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@. Эта форма продолжает действовать и в 2021 году. Бланк одинаковый для ИП и организаций, далее мы рассмотрим образец его заполнения.

Скачать бесплатно заявление на упрощенку на 2021 год (бланк)

Срок подачи уведомления

Статья 346.13 HК РФ позволяет перейти на упрощенную систему вновь созданной организации и зарегистрированному индивидуальному предпринимателю в срок 30 дней после постановки на налоговый учет. При этом заявитель признается применяющим упрощенку с даты регистрации ИП или ООО.

Оговорка сделана специально, чтобы не вынуждать налогоплательщиков несколько дней до перехода на УСН отчитываться по общей системе налогообложения.

Например, предприниматель зарегистрировался 25 апреля 2021 года, а сообщил о своем выборе только 10 мая. В 30-дневный срок он уложился, поэтому считается применяющим упрощенную систему налогообложения с 25.04.18.

Отчитываться за третий квартал в рамках ОСНО ему не требуется.

Для расчёта авансовых платежей за квартал, воспользуйтесь нашим бесплатным калькулятором УСН.

Подавать заявление о переходе на УСН можно сразу вместе с другими документами на государственную регистрацию, однако если налоговые инспекции (регистрирующая и та, где налогоплательщик будет поставлен на учет) разные, то в приемке могут отказать.

Просто будьте готовы к такой ситуации, отказ в принятии — не произвол налоговиков, а нечеткое требование кодекса. В таком случае вы просто должны подать форму 26.2-1 в ту инспекцию, куда вас поставили на учет: по прописке ИП или юридическому адресу организации. Главное – успеть сделать это в 30-дневный срок после выдачи свидетельства.

Если вы сразу не сообщите в ИФНС о переходе, то возможность появится только со следующего года. Так, если ИП из нашего примера, зарегистрированный 25.04.18, не сообщит об этом, то будет работать на общей системе до конца 2021 года. А с 2021 года он снова получит право перехода на льготный режим, но сообщить об этом надо не позднее 31 декабря 2021 года.

Как перейти на УСН в 2021 году

Таким образом, уведомить налоговые органы о своем выборе можно либо в течение 30 дней со дня регистрации ИП/ООО или до 31 декабря, чтобы перейти на УСН со нового года. Исключение сделано только для работающих на ЕНВД, они вправе перейти на упрощенку среди года, но если снялись с учета как плательщики вмененного налога.

https://www.youtube.com/watch?v=RjGAssfSqVQ

Для удобства ведения бизнеса, оплаты налогов и страховых взносов советуем открыть расчётный счёт в банке. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

*акция с Альфа-Банком действует до 30.11.2021

В какую ифнс сообщать о переходе

Если следовать букве закона, то заявление о переходе на упрощенную систему налогообложения с нового года надо подать в ту инспекцию, где действующий бизнесмен уже поставлен на налоговый учет. Указание на это есть в п. 1 статьи 346.13 НК РФ.

А вот в отношении того, можно ли подавать уведомление в ту же ИФНС, куда подаются документы на госрегистрацию, точно не сказано.

Дело в том, что в крупных городах и некоторых регионах созданы специальные регистрирующие инспекции. Так, в Москве это 46-ая инспекция, в Питере — 15-ая.

То есть, документы на регистрацию подают только в них, а на учет ставят в ИФНС по прописке ИП или юрадресу ООО.

На практике налоговики (та же самая 46-ая московская ИФНС) без проблем принимают заявление на УСН при подаче документов на регистрацию, но кое-где, как мы уже говорили, требуют обращаться по месту налогового учета.

В вашем конкретном случае вполне может оказаться, что инспекция, куда вы подаете документы и которая ставит вас на налоговый учет, будет одной и той же. Тогда и вопрос выбора ИФНС просто не возникает.

Узнать код инспекции можно на сайте налоговой службы.

Как заполнить уведомление

Бланк одностраничный, заполнить его просто, но определенные моменты надо учитывать:

- Если подается заявление на УСН при регистрации ИП или организации, то поля ИНН и КПП не заполняют.

- Подписывает форму 26.2-1 лично предприниматель или руководитель ООО. Все остальные лица, в том числе учредитель, могут подписывать заявление только по доверенности, указывая ее реквизиты. Из опыта – налоговики принимают подпись учредителя и без доверенности, но будьте готовы к спорам, лучше все-таки, чтобы подписывал руководитель.

- Перед тем, как выбрать объект налогообложения: «Доходы» или «Доходы минус расходы», советуем получить бесплатную консультацию или самостоятельно изучить разницу между этими режимами. Поменять объект налогообложения можно будет только с нового года.

Приводим образец сообщения о переходе на УСН при регистрации ООО, для ИП он заполняется аналогично.

1.Первые ячейки (ИНН и КПП) заполняются уже действующими организациями, которые меняют налоговый режим. Только что созданные компании и ИП проставляют здесь прочерки.

2.Далее указываете код налогового органа и признак налогоплательщика:

- 1 – при подаче формы 26.2-1 вместе с документами на регистрацию;

- 2 – если сообщаете о выборе упрощенки в первые 30 дней с даты постановки на учет или снятии с учета по ЕНВД;

- 3 – при переходе работающих бизнесменов с других режимов.

3.Вписываете полное имя индивидуального предпринимателя или название организации.

4.Укажите код даты перехода на УСН:

- 1 – при выборе упрощенной системы с начала следующего года;

- 2 – с даты постановки новой компании или ИП на учет;

- 3 – с начала месяца в году при снятии с учета плательщика ЕНВД.

5.Выберите код объекта налогообложения:

- 1 – для «Доходы»;

- 2 – для «Доходы минус расходы».

Ниже вписываете год подачи уведомления. Поля с суммами доходов за предыдущие 9 месяцев и стоимость ОС заполняют только работающие организации.

6.В левом нижнем поле внесите данные заявителя, выбрав его признак:

- 1 – лично предприниматель или директор ООО;

- 2 – представитель, подающий по доверенности.

Во втором случае надо вписать название и реквизиты доверенности. Кроме того, указывается полное имя директора или представителя, ФИО предпринимателя в левом нижнем поле не дублируется.

7.Остается только внести номер телефона заявителя и дату подачи. Остальные свободные ячейки заполняются прочерками.

https://www.youtube.com/watch?v=kWaLrF5WMkA

Чтобы упростить подготовку уведомления, можно заполнять его в нашем сервисе. Просто следуйте подсказкам системы, и вы получите пример документа с вашими данными, при необходимости отредактируйте его. Вам останется только распечатать весь пакет документов и подать в ИФНС.

Создать документы

Обычно хватает двух экземпляров уведомления, один остается у инспектора, второй отдают с отметкой о принятии, его надо хранить у себя в качестве подтверждения выбора УСН. На практике наши пользователи сообщают, что у них запрашивают три экземпляра, поэтому советуем иметь при себе дополнительную копию.

Как убедиться в том, что вас действительно поставили на учет в качестве плательщика упрощенной системы? В письме ФНС от 04.12.

09 № ШС-22-3/915@ сообщается, что по письменному запросу налогоплательщика инспекция обязана подтвердить, что он применяет УСН.

Особой нужды в подтверждении нет, достаточно второго экземпляра заявления с отметкой инспектора, но некоторые контрагенты при заключении сделок могут запросить такой официальный ответ.

Видео:Переходим на УСН - пошаговая инструкция для ИПСкачать

Переход на УСН: условия и процедура

Специальный режим налогообложения во многих случаях дает законную возможность оптимизировать налоговые расходы. цель введения специальных налоговых режимов для малого и среднего бизнеса – сделать доступным ведение своего дела для непрофессионала.

Условия, при выполнении которых у компании есть право на переход на УСН

Любой спецрежим налогообложения может применять далеко не каждая компания, это облегченный налоговый режим для малого и среднего бизнеса. Существует закрытый перечень требований, соответствуя которым компания может осуществить переход на УСН, условияперечисленны в ст. 346.12 НК РФ. Ключевые из них:

- ежегодный доход компании не должен превышать 60 млн рублей (если ООО не выполняет данное или любое другое условие, оно обязано применять общую систему налогообложения со следующего квартала);

- среднегодовая численность работников не более 100 человек. Следует учитывать, что если единственной целью сокращения работников является получение налоговой льготы, это будет учтено контролирующими органами, суд вряд ли встанет на Вашу сторону, если экономическая неэффективность сокращения очевидна;

- стоимость основных средств и материальных активов не должна быть больше 100 млн рублей;

- доля участия других организаций не должна превышать 25 %;

- ООО имеет филиалы или представительства.

Важный совет предпринимателям: не тратьте своё время, даже на простые рутинные задачи, которые можно делегировать. Перекладывайте их на фрилансеров «Исполню.ру». Гарантия качественной работы в срок или возврат средств. Цены даже на разработку сайтов начинаются от 500 рублей.

Также предъявляются некоторые требования к деятельности ООО.

Компания не может заниматься банковской, страховой деятельностью, также применение упрощенной системы запрещено для нотариусов, адвокатов и в некоторых других случаях, установленных ч. 3 ст. 346.12 НК РФ.

Эта статья накладывает определенные ограничения на деятельность организации, применяющей УСН, например, ООО не может заниматься торговлей подакцизными товарами.

Переход на УСН при регистрации компании

Если изначально планируется бизнес, не подпадающий под установленные законом ограничения для применения упрощенной системы, лучше перейти на эту систему уже при открытии дела.

Переход на УСН при регистрации ООО не требует сложной процедуры. В течение 30 календарных дней с момента регистрации налоговый орган необходимо подать уведомление о применении упрощенной системы налогообложения.

В уведомлении указываются:

- код организации-налогоплательщика;

- ИНН организации;

- наименование ООО;

- дата постановки на учет;

- выбранный объект налогообложения: «доходы минус расходы» или «доходы»;

- остаточная стоимость основных средств на 1 октября текущего года.

Бланк заявления о переходе на УСН можно скачать здесь (с 2013 года заявление называется уведомлением, но суть документа от этого не изменилась). Лицо, подающее уведомление, должно иметь на это подтвержденные документально полномочия. Документы подаются в налоговый орган по месту регистрации юридического лица.

Следует учитывать, что применение УСН всегда осуществляется добровольно, поэтому налоговый орган не уведомляет налогоплательщика о том, может он или нет перейти на упрощенную систему.

Если деятельность вашей компании не соответствует установленным законом требованиям и не дает вам право сделать переход на УСН, сотрудник налоговой службы, проверяя заявление, укажет на все ошибки и не примет документы.

https://www.youtube.com/watch?v=CU506sHAKb4

Еще одна тонкость: 30-дневный срок судебная практика не считает пресекательным, поэтому при его пропуске можно оспорить отказ, полученный в налоговой, в суде.

Также возможна спорная ситуация, когда сотрудник налоговой отказал в принятии заявления, либо налоговая выслала компании уведомление об отсутствии права на применение УСН.

Это не основание не применять упрощенную систему, если у вас есть право на ее применение – решение налоговой необходимо оспорить в суде.

Рассмотрение заявления длится до 30 дней. Применять УСН необходимо с даты регистрации ООО.

Если по заявлению принято положительное решение, налоговая иногда не высылает уведомления о подтверждении права на применение УСН, поэтому по истечению указанного срока лучше обратиться в налоговую самостоятельно.

Переход осуществляется в уведомительной форме, поэтому не полученное уведомление не является основанием для применения общей системы – в случае разбирательства с налоговой суд встанет на сторону налогоплательщика.

Переход на УСН с общей системы налогообложения в начале года

Часто при регистрации предприниматель не знает о возможности применения упрощенной системы, либо выбирает общую систему по рациональным причинам, но в процессе ведения деятельности возникает необходимость налоговой оптимизации. Чтобы осуществить переход на УСН в 2014 году в начале налогового года, необходимо до 31 декабря предыдущего года подать в налоговую уведомление о переходе на УСН. Оно рассматривается в том же порядке, что и при регистрации ООО.

Переход на УСН в середине года не предусмотрен законодательством, поэтому для изменения системы налогообложения придется подождать начала следующего года. Переход с УСН на общую систему, напротив, должен осуществляться с начала квартала после того, как деятельность или другие параметры компании перестали отвечать установленным в законе требованиям.

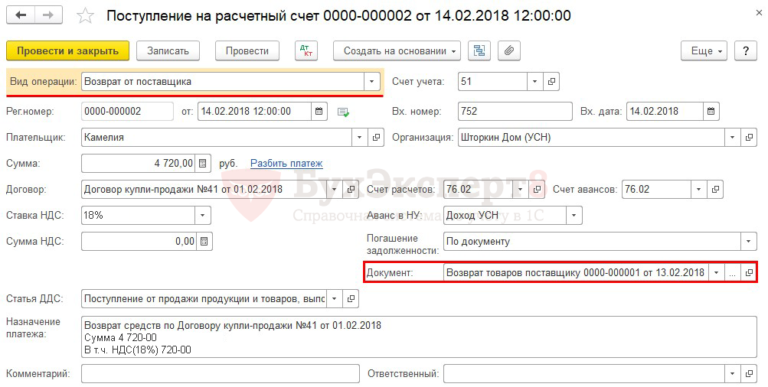

Бухгалтерские работники часто сталкиваются со сложностями при применении новой системы налогообложения. Автоматически осуществить переход на УСН в 1С 8.2,просто изменив общую систему на УСН, невозможно. Необходимо начать новую учетную политику организации и ввести начальные остатки вручную, это единственный способ избежать ошибок.

При переходе на УСН восстановление НДС может быть самым сложным для бухгалтера вопросом. Перед переходом на новую систему НДС необходимо восстановить, так как при специальном режиме налогообложения этот налог уже не выплачивается, поэтому НДС, принятый к вычету, необходимо доплатить в бюджет РФ.

Восстановление НДС в каждом конкретном случае может быть непростой задачей, но общие правила выглядят следующим образом:

- подлежит восстановлению НДС с остаточных средств и материалов, не поступивших в производство на момент перехода на новую систему налогообложения. Поэтому если на складе есть товары, НДС на которые уже был принят к вычету, его необходимо восстановить. НДС на материалы, использованные для изготовления продукции, если она еще не реализована, восстанавливать не надо;

- НДС на амортизируемое имущество восстанавливается пропорционально его остаточной стоимости;

- если по договору, заключенному до перехода, уже получен аванс, проще всего изменит условия договора, уменьшив стоимость товаров на сумму НДС. В случае, если по каким-то причинам изменить условия договора невозможно, ООО обязано выплатить сумму НДС в бюджет РФ;

- НДС восстанавливается по ставке, действовавшей на момент его приобретения (указанной в счете-фактуре);

- если компания, с нового года применяющая специальный режим, уже выплатила по договору, поставки по которому будут проводиться после перехода, аванс, сумму НДС можно вернуть только в одном случае – если выбрана схема «доходы минус расходы», НДС засчитывается в качестве расхода. Для компаний, выбравших систему «доходы», такой возможности нет;

- если по договору отгрузка товара произведена до перехода на УСН, а оплата – после, восстанавливать НДС не надо, моментом определения налоговой базы является день отгрузки.

Переход на УСН с общей системы налогообложения при всей видимой сложности практически всегда выгоден для компании.

Для того, чтобы в процессе перехода не было допущено ошибок, необходимо очень внимательно подойти к вопросу перевода бухгалтерской отчетности.

В остальном процедура предельно проста, а общение с налоговой по поводу изменения системы налогообложения носит уведомительный характер.

Видео:Главблог #45 Как перейти на УСНСкачать

Переход на УСН в 2021 году | Как перейти на упрощенку в 2021 году? — Контур.Бухгалтерия

Упрощенка привлекательна для многих компаний и предпринимателей, которых не устраивает их налоговый режим из-за сложного учета или высоких налогов. Руководители бизнеса задаются вопросом, когда можно перейти на УСН и каким критериям для этого нужно соответствовать.

Когда можно применять УСН в 2021 году

УСН можно применять, если деятельность компании или предпринимателя отвечает ряду требований — по численности сотрудников, объемам выручки, доле участия иных фирм. Детально условия применения УСН описаны в главе 26.2 НК РФ. Приведем основные ограничения и перечислим, кому нельзя применять упрощенку:

- Организации финансового сектора (страхование, банковская сфера, инвестиционные фонды).

- Игорный бизнес.

- Частные адвокаты и нотариусы.

- Организации с филиалами.

- Организации и ИП, которые применяют единый сельскохозяйственный налог.

- Бюджетные учреждения, микрофинансовые и иностранные организации.

- Организации с долей участия других компаний более 25 % (для некоторых организаций закон делает исключение по ст. 346.12 НК РФ).

- Если сумма доходов за 9 месяцев года, который предшествует переходу на УСН, превышает 112,5 млн рублей по ст. 346.12 и 346.13 НК РФ.

- Если в компании остаточная стоимость основных средств выше 150 млн рублей.

- Если среднесписочная численность сотрудников организации или ИП более 100 человек.

- И, конечно, если вы не подали заявление в ФНС о переходе на упрощенку, вам нельзя работать на УСН.

Перед переходом на упрощенку внимательно проверьте, соответствует ли ваша деятельность установленным критериям. При нарушении требований обязательно возникнут сложности, штрафы и блокировка счета.

Самый простой способ перехода на упрощенку

Если вы только открываете бизнес, необходимо зарегистрировать уведомительное заявление в налоговой о намерении применять УСН. Это делается в 30-дневный срок после регистрации организации или ИП. Сразу же нужно выбрать объект налогообложения (в дальнейшем его можно будет сменить):

- «Доходы» — налоговая ставка 6 %.

- «Доходы минус расходы» — налоговая ставка 15 % (в некоторых регионах ниже).

Бланк уведомления о переходе на упрощенку: скачать.

Если организация или ИП меняет текущий налоговый режим на УСН

В большинстве случаев переход на упрощенку происходит только с начала календарного года. Для этого вы подаете в налоговую уведомление о переходе (форма та же) до новогодних праздников.

При переходе на УСН с ОСНО придется сформировать налоговую базу переходного периода, восстановить НДС и поставить на учет внеоборотные активы.

https://www.youtube.com/watch?v=a—sWGGVGSg

Переход на УСН с ЕНВД требует подачи еще одного заявления: до 15 января регистрируете в налоговой заявление о снятии с учета по вмененке. Если вы совмещаете УСН и ЕНВД и хотите отказаться от вмененки, нужно только заявить о снятии с учета по ЕНВД до 15 января.

Переход на УСН в середине года возможен только в одном случае: когда организация или ИП на вмененке перестает соответствовать требованиям, которые позволяют применять ЕНВД. Тогда в течение 30 дней вы подаете два заявления: о снятии с вмененки и о переходе на упрощенку. Так вы станете плательщиком УСН в том же месяце, когда прекратили быть плательщиком ЕНВД.

Утрата права на применение УСН

Перейти на упрощенку не так сложно, но не всякий бизнес может удержаться на УСН. Если ваша деятельность перестает удовлетворять критериям, которые позволяют применять упрощенку, придется вынужденно перейти на ОСНО.

Это может случиться, если разросся штат сотрудников или выручка стала больше допустимых пределов. Налогоплательщик обязан сам отследить это событие и уведомить ФНС. Переход на ОСНО произойдет с того квартала, когда деятельность перестала удовлетворять критериям УСН.

Налогоплательщику придется совершить ряд действий:

- Уведомить ФНС о нарушении правил УСН и вынужденном переходе на ОСНО. Это делается в 15-дневный срок после окончания квартала, в котором произошло нарушение требований.

- Сдать декларацию в течение 25 дней после окончания квартала, в котором было допущено нарушение требований. В эти же сроки уплачивается налог, рассчитанный по декларации.

Общение с ФНС при смене налогового режима носит уведомительный характер. Самое главное — внимательно подойти к вопросу перевода бухгалтерской и налоговой отчетности, чтобы избежать ошибок и штрафов на более выгодной упрощенке.

Контур.Бухгалтерия — комфортный онлайн-сервис для организаций и предпринимателей на УСН, ОСНО и ЕНВД. Познакомьтесь с возможностями сервиса бесплатно в течение 30 дней, ведите учет, уплачивайте налоги и отправляйте отчетность с помощью Контур.Бухгалтерии.

Попробовать бесплатно

📽️ Видео

Упрощённая система налогообложенияСкачать

Как перейти на упрощенку с общеустановленного режима. Подача заявления.Скачать

ЗАПОЛНЯЕМ УВЕДОМЛЕНИЕ О ПЕРЕХОДЕ НА УСН ПРИ ОТКРЫТИИ ИПСкачать

Ответы на вопросы 12: Как перейти с УСН на Патент в 2024 / Как получить льготную ставку по УСНСкачать

Переход с ОСН на УСНСкачать

КАК ИП ИЗМЕНИТЬ СТАВКУ УСН НА ДОХОДЫ МИНУС РАСХОДЫ 15 С ДОХОДОВ 6 И НАСкачать

ИП как ПЕРЕЙТИ на ПАТЕНТ. ВСЕ о ПЕРЕХОДЕ на ПАТЕНТ.Скачать

Переход с ОСНО на УСН — условия и правила смены режимаСкачать

УСН доходы 1 на для всех! Как каждому получить такую ставку?Скачать

Как перейти на "Упрощенку"Скачать

Как сэкономить налоги при переходе с УСН на НДС? Сокращаем налог на прибыль. Бизнес и налоги.Скачать

Патент для ИП в 2024 году // Патентная система налогообложенияСкачать

Как перейти на УСН с 2024 года?Скачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать

УСН 1 — Льготная ставка | Как уменьшить ставку УСН | Упрощённая система налогообложенияСкачать