Одной из характеристик стабильного положения предприятия служит его финансовая устойчивость.

Нижеприведенные коэффициенты финансовой устойчивости, характеризуют независимость по каждому элементу активов предприятия и по имуществу в целом, дают возможность измерить, достаточно ли устойчива компания в финансовом отношении.

Коэффициент автономии

Коэффициент финансовой зависимости

Коэффициент соотношения заемных и собственных средств

Коэффициент маневренности собственных оборотных средств

Коэффициент соотношения мобильных и иммобилизованных активов

Коэффициент обеспеченности оборотного капитала собственными источниками финансирования

Коэффициент обеспеченности собственными средствами

Коэффициент обеспеченности запасов собственными средствами

Коэффициент сохранности собственного капитала

Наиболее простые коэффициенты финансовой устойчивости характеризуют соотношения между активами и обязательствами в целом, без учета их структуры. Важнейшим показателем данной группы является коэффициент автономии (или финансовой независимости, или концентрации собственного капитала в активах).

Устойчивое финансовое положение предприятия – это результат умелого управления всей совокупностью производственных и хозяйственных факторов, определяющих результаты деятельности предприятия.

Финансовая устойчивость обусловлена как стабильностью экономической среды, в рамках которой осуществляется деятельность предприятия, так и от результатов его функционирования, его активного и эффективного реагирования на изменения внутренних и внешних факторов.

Основной задачей анализа финансовой устойчивости предприятия является оценка степени независимости от заемных источников финансирования. В процессе анализа необходимо дать ответы на вопросы: насколько компания независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам ее финансово-хозяйственной деятельности.

В классической теории анализа финансовой отчетности под финансовой устойчивостью понимают такое соотношение активов и обязательств организации, которое гарантирует определенный уровень риска несостоятельности организации.

Таким образом, в качестве показателей финансовой устойчивости могут быть использованы коэффициенты, характеризующие структуру актива и пассива баланса, а также соотношения между отдельными статьями актива и пассива (относительные показатели финансовой устойчивости).

- Коэффициент автономии (финансовой независимости, концентрации собственного капитала в активах)

- Коэффициент финансовой зависимости

- Коэффициент соотношения заемных и собственных средств

- Коэффициент маневренности собственных оборотных средств (коэффициент маневренности собственного капитала)

- Коэффициент соотношения мобильных и иммобилизованных активов

- Коэффициент обеспеченности оборотного капитала собственными источниками финансирования

- Коэффициент обеспеченности собственными средствами

- Коэффициент обеспеченности запасов собственными средствами

- Коэффициент сохранности собственного капитала

- Коэффициент маневренности. Маневренность собственного капитала :

- Общий смысл

- Собственный оборотный капитал

- Формула расчета

- Норматив

- Правильное определение коэффициента

- Пример расчета

- Расшифровка полученных показателей

- Коэффициент маневренности (формула по балансу)

- Коэффициент маневренности — что это?

- Что показывает коэффициент маневренности

- Отраслевая интерпретации коэффициента

- Интерпретация коэффициента маневренности в динамике

- По какой формуле вычислить коэффициент маневренности

- Итоги

- Коэффициент маневренности собственного капитала

- Что представляет собой коэффициент

- Формула для расчета

- Значения, используемые в формуле

- Что означает тот или иной коэффициент

- Расшифровка коэффициента исходя из специфики отрасли

- Расшифровка коэффициента исходя из динамики

- Как рассчитать коэффициент маневренности собственного капитала

- Используйте пошаговые руководства:

- Коэффициент маневренности собственного капитала: формула

- Как рассчитать коэффициент маневренности собственного капитала по балансу

- Нормативное значение коэффициента маневренности собственного капитала

- Что учесть при расчете и анализе показателя

- Пример расчета коэффициента маневренности

- Как рассчитывается коэффициент маневренности

- Анализ показателя

- Резюме

- 📺 Видео

Коэффициент автономии (финансовой независимости, концентрации собственного капитала в активах)

Характеризует независимость предприятия от заемных средств и показывает долю собственных средств в общей стоимости всех средств предприятия. Чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие:

Коэффициент автономии (независимости) = Собственный капитал / Активы

Ка = (стр. 490 + стр. 640 + стр.650) / стр. 700 форма №1

или

Ка =стр. 490 / стр. 700

По форме бухбаланса с 2011 года формула имеет вид: Ка = стр. 1300 / стр. 1600

Нормативным общепринятым значением показателя считается значение коэффициента автономии больше 0,5 но не более 0,7. Но необходимо учитывать то что, коэффициент независимости значительно зависит от отраслевой специфики (соотношения внеоборотных и оборотных активов).

Чем выше у предприятия доля внеоборотных активов (производство требует значительного количества основных средств), тем больше долгосрочных источников необходимо для их финансирования, а это означает что, больше должна быть доля собственного капитала (выше коэффициент автономии).

Отметим что, в международной практике распространен показатель debt ratio (коэффициент финансовой зависимости), противоположный по смыслу коэффициенту автономии, но тоже характеризующий соотношение собственного и заемного капитала.

Достаточно высоким уровнем коэффициента независимости в США и европейских странах считается 0,5-0,6. При этом сумма обязательств не превышает величины собственных средств, что обеспечивает кредиторам приемлемый уровень риска. В странах Азии (Япония, Южная Корея) достаточным считается значение 0,3.

При отсутствии обоснованных нормативов данный показатель оценивается в динамике. Уменьшение значения свидетельствует о повышении риска и снижении финансовой устойчивости.

Причем, с увеличением доли обязательств не только повышается риск их непогашения, кроме того, возрастают процентные расходы, и усиливается зависимость компании от возможных изменений процентных ставок.

Коэффициент финансовой зависимости

Коэффициент финансовой зависимости, характеризующий зависимость от внешних источников финансирования (т.е. какую долю во всей структуре капитала занимают заемные средства). Показатель широко применяется на западе. Показатель определяется как отношение общего долга (суммы краткосрочных обязательств и долгосрочных обязательств ) и суммарных активов.

Коэффициент финансовой зависимости = Обязательства / Активы

В соответствии с Приказом Минрегиона РФ от 17.04.2010 №173 коэффициент финансовой зависимости определяется по формуле:

Кфз = (Д0 + КО — Зу + Дбп + Р) / П

где,Кфз — коэффициент финансовой зависимости;Д0 — долгосрочные обязательства;КО — краткосрочные обязательства;Зу — задолженность перед учредителями;Дбп — доходы будущих периодов;Р — резервы предстоящих расходов;

П — пассивы.

https://www.youtube.com/watch?v=Nnzm3Pp0iiA

Кфз = (стр. 590 + стр. 690 — стр. 630 — стр. 640 — стр. 650) / стр. 700 ф. №1

Кфз = (стр. 1400 + стр. 1500 — Зу — стр. 1530 — стр. 1540) / стр. 1700

Отметим что, строка «Задолженность перед участниками (учредителями) по выплате доходов» (в прежней форме – код 630) исключена из новой формы, поскольку эта задолженность является кредиторской и может быть раскрыта в пояснениях к финансовой отчетности.

Рекомендуемое значение данного коэффициента должно быть меньше 0,8. Оптимальным является коэффициент 0.5 (т.е. равное соотношение собственного и заемного капитала). При значении показателя меньше 0,8 говорит о том, что обязательства должны занимать менее 80% в структуре капитала.

Коэффициент соотношения заемных и собственных средств

Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Показывает, сколько единиц привлеченных средств приходится на каждую единицу собственных средств:

Коэффициент соотношения заемного и собственного капитала = Заемный капитал / Собственный капитал

Кзс = (стр. 590 + стр. 690 — стр. 640 — стр. 650) / (стр. 490 + стр. 640 + стр. 650) форма №1

или

Кзс = (стр.590 + стр.690) / стр.490

Кзс = (стр. 1500 + стр. 1400) / стр. 1300

Анализируют изменение значения показателя в динамике. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов. Рекомендуемое значение Кзс 0,7 сигнализирует о том, что финансовая устойчивость предприятия вызывает сомнение.

Чем выше значение показателя, тем выше степень риска инвесторов, поскольку в случае невыполнения обязательств по платежам возрастает возможность банкротства.

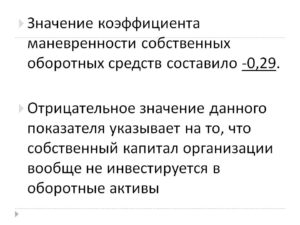

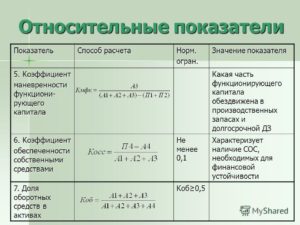

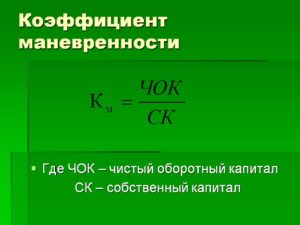

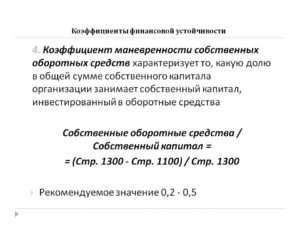

Коэффициент маневренности собственных оборотных средств (коэффициент маневренности собственного капитала)

Данный коэффициент показывает, какая часть собственного оборотного капитала находится в обороте. Коэффициент маневренности должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств:

Коэффициент маневренности собственных оборотных средств = Собственные оборотные средства / Собственный капитал

Км = (стр. 490 — стр. 190) / стр. 490 форма №1

Км = (стр. 1300 — стр. 1100) / стр. 1300

Резкий рост данного коэффициента не может свидетельствовать о нормальной деятельности предприятия, т.к. увеличение этого показателя возможно либо при росте собственного оборотного капитала, либо при уменьшении собственных источников финансирования. Рекомендуемое значение коэффициента 0,2 – 0,5.

Коэффициент соотношения мобильных и иммобилизованных активов

Показывает сколько внеоборотных активов приходится на каждый рубль оборотных активов:

Коэффициент соотношения мобильных и иммобилизованных активов = Оборотные активы / Внеоборотные активы

Км/и = (стр. 190 + стр. 230) / (стр. 290 — стр. 244 — стр. 252) форма №1

или

Км/и = стр. 190 / стр. 290

Км/и = стр. 1100 / стр. 1200

Для данного показателя нормативных значений не установлено.

Коэффициент обеспеченности оборотного капитала собственными источниками финансирования

Коэффицент показывает наличие у предприятия собственных средств, необходимых для его финансовой устойчивости:

Коэффициент обеспеченности оборотного капитала собственными источниками финансирования = (Собственный капитал — Внеоборотные активы) / Оборотные активы

Ко = (стр. 490 — стр. 190)/(стр. 290 — стр. 230) форма №1

Ко = (стр. 1300 — стр. 1100) / стр. 1200

В методической литературе указывается что, предприятие обеспечено собственными источниками финансирования оборотного капитала при значении коэффициента ≥0,1.

Коэффициент обеспеченности собственными средствами

Коэффициент обеспеченности собственными оборотными средствами показывает достаточность у предприятия собственных средств, необходимых для финансирования текущей (операционной) деятельности, т.е. обеспечения финансовой устойчивости. Данный показатель был введен нормативно Распоряжением ФУДН от 12.08.1994 №31-р, в западной практике финансового анализа не распространен.

https://www.youtube.com/watch?v=-rCSJyHZuXc

Формула расчета коэффициента обеспеченности собственными оборотными средствами имеет вид:

Коэффициент обеспеченности собственными средствами = (Собственный капитал — Внеоборотные активы) / Оборотные активы

Ксос = (стр. 490 — стр. 190) / стр. 290 форма №1

Ксос = (стр. 1300 — стр. 1100) / стр. 1200

Согласно вышеуказанному распоряжению показатель используется как признак несостоятельности (банкротства) предприятия. Нормальное значение показателя обеспеченности собственными средствами должно составлять не менее 0,1.

Коэффициент обеспеченности запасов собственными средствами

Коэффициент обеспеченности материальных запасов собственными средствами – показатель характеризующий уровень финансирования запасов за счет собственных источников (средств) предприятия.

Формула расчета коэффициента имеет вид:

Коэффициент обеспеченности запасов собственными средствами = Собственные оборотные средства / Запасы

Коз = (стр. 490 + стр. 590 — стр. 190) / стр. 210

Коз = (стр. 1300 + стр. 1400 — стр. 1100) / стр. 1210

В практике встречается модифицированная методика расчета этого показателя, запасы дополняются затратами (затраты в незавершенном строительстве и авансы поставщикам и подрядчикам). В этом случае формула расчета коэффициента обеспеченности запасов и затрат собственными оборотными средствами примет вид:

Коз = (Собственный капитал + Долгосрочные обязательства — Внеоборотные активы) / (Запасы + Затраты в незавершенном производстве + Авансы поставщикам и подрядчикам)

Нормативное значение коэффициента лежит в диапазоне от 0,6 до 0,8, т.е. формирование 60-80% запасов предприятия должно осуществляться за счет собственных средств. Чем выше значение показателя, тем меньше зависимость предприятия от заемного капитала в части формирования запасов и, следовательно, выше финансовая устойчивость организации.

Коэффициент сохранности собственного капитала

Показатель характеризует динамику собственного капитала. Коэффициент рассчитывается как отношение собственного капитала на конец периода к собственному капиталу на начало периода:

Коэффициент сохранности собственного капитала = Собственный капитал на конец периода /Собственный капитал на начало периода

Кскс = стр. 490 к.п. / стр. 490 н.п.

Кскс = стр. 1300 к.п. / стр. 1300 н.п.

Оптимальное значение коэффициента больше или равно 1.

Отметим что, в отличие от других коэффициентов устойчивости, это показатель не структурный, а динамический, поэтому он может соответствовать необходимому значению и при общем ухудшении финансовой ситуации.

Правила проведения арбитражным управляющим финансового анализа, указанные выше в списке стандартных методик анализа финансового состояния, предполагают также для оценки финансовой устойчивости рассчитывать такие показатели, как:

- доля просроченной кредиторской задолженности в пассивах;

- отношение дебиторской задолженности к совокупным активам.

Причем в составе дебиторской задолженности учитывается не только краткосрочная и долгосрочная дебиторская задолженность по балансу, но также и «потенциальные оборотные активы к возврату», под которыми понимаются: списанная в убыток сумма дебиторской задолженности и сумма выданных гарантий и поручительств. Информация об этих «активах» раскрывается в прилагаемой к балансу справке о наличии ценностей, учитываемых на забалансовых счетах. Предполагается, что при благоприятном для организации стечении обязательств эти суммы могут быть ею получены и использованы для погашения обязательств.

Анализ устойчивости финансового состояния на ту или иную дату позволяет выяснить, насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествующего этой дате.

Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная – препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Таким образом, сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов.

https://www.youtube.com/watch?v=3p2hhfo9X4o

Финансовое положение предприятия считается устойчивым, если оно покрывает собственными средствами не менее половины финансовых ресурсов, необходимых для осуществления нормальной хозяйственной деятельности, эффективно использует финансовые ресурсы, соблюдает финансовую, кредитную и расчетную дисциплину, иными словами, является платежеспособным.

Финансовое положение определяется на основе анализа ликвидности и платежеспособности, а также оценки финансовой устойчивости. Анализ финансовой устойчивости компании проводят как коэффициентным методом, так и с помощью анализа показателя чистые активы и при помощи анализа абсолютных показателей.

Видео:Как рассчитать коэффициент текущей ликвидности?Скачать

Коэффициент маневренности. Маневренность собственного капитала :

Существует большое количество способов оценить эффективность деятельности объекта исследования. Для кредитных учреждений важно знать данные из области платежеспособности, а также устойчивости финансов организации.

Инвесторам же более интересно выяснить, какие перспективы может гарантировать конкретное предприятие для их вложений. Чтобы определить с экономической точки зрения правильность решений руководства компании, применяют совокупность методик. Одной из ступеней оценки выступает коэффициент маневренности.

Его применяют финансовые аналитики для определения и оптимизации капитала в области его структуры.

Общий смысл

Коэффициентом маневренности называют показатель, который отражает часть собственных оборотных средств в структуре самофинансированных источников. Это довольно важный критерий оценки статей актива и пассива баланса.

Коэффициент маневренности собственного капитала отслеживается в динамике, так как его резкие изменения могут выявить существенные недостатки структуры финансирования предприятия. Плавный, постепенный его рост считается идеальным для представленного показателя.

Относясь к группе методов оценки финансовой устойчивости, коэффициент маневренности собственных оборотных средств позволяет сделать выводы о прошлых результатах операционной деятельности компании, а также скорректировать развитие в будущем.

Собственный оборотный капитал

Коэффициент маневренности собственных средств зависит от показателя количества ресурсов в обороте.

Он представляет собой сумму ресурсов, которая была направлена из капитала учредителей (уставный, накопленный, резервный капитал) в оборотные активы предприятия. Рассмотренный показатель дает понять, сколько собственных средств компании находится в запасах, дебиторской задолженности и денежных средствах.

Для устойчивого функционирования предприятие должно направлять 1/3 таких источников финансирования в оборот. Т. е. это те средства самофинансирования, которые компания направляет на получение продукции в течение одного производственного цикла. Чем быстрее происходит оборот этих активов, тем больше прибыли получает предприятие в рассматриваемом периоде.

Формула расчета

Формула коэффициента маневренности даст понять сущность рассмотренного показателя. Это соотношение между собственными оборотными средствами предприятия и его же капиталом. Коэффициент маневренности, формула которого представлена ниже, рассчитывается так:

КМ = Собственные оборотные средства/Собственный капитал

Если представить показатель в виде статей Формы № 1 бухгалтерского отчета, то формула будет иметь такой вид:

КМ = (с. 1300 — с. 1100) / с. 1300

Однако следует помнить, что если предприятие имеет долгосрочные обязательства, то их обязательно следует учесть при расчетах. Коэффициент маневренности, формула которого была рассмотрена выше, будет иметь следующий вид, согласно Форме № 1:

КМ = (с. 1300 + с. 1400 — с. 1100) / с. 1300

Норматив

Коэффициент маневренности собственного капитала определяется по одной из методик, представленных выше, и соотносится с нормативным показателем.

https://www.youtube.com/watch?v=bGwbljtUoqk

Логически из формулы вытекает, что чем больше значение искомого параметра, тем выше финансовая устойчивость. Однако слишком большая величина показателя может свидетельствовать о резком увеличении долгосрочных обязательств и снижении независимости компании с финансовой точки зрения.

Представленный коэффициент должен находиться в диапазоне 0,3-0,6. В случае его меньшего или большего значения методика оценки выявит высокий риск неплатежеспособности из-за финансовой зависимости компании.

Оценку также следует производить в динамике с обязательным рассмотрением структуры пассивов и активов баланса.

Правильное определение коэффициента

Коэффициент маневренности, как и множество других показателей, должен оцениваться, исходя из сравнения данных от других предприятий отрасли.

Для каждой сферы хозяйственной деятельности могут иметь место свои оптимальные величины. Для правильного вывода о положении дел в финансовой сфере компании необходимо проанализировать этот же показатель у конкурентов.

Для этого определяется требуемая величина для каждого предприятия, действующего в отрасли, а затем находится среднеарифметическое значение. Коэффициент маневренности собственных средств объекта исследования должен сравниваться с полученным показателем по отрасли.

Объединение по коду ОКВЭД поможет выделить похожие с объектом исследования предприятия. Оценивать полученные результаты также следует в динамике. Такой подход относительно объекта исследования позволит сделать правильную оценку проведения финансово-экономической политики и стратегии предприятия.

Пример расчета

Коэффициент маневренности, значение которого должно соотноситься со среднеотраслевым показателем, рассчитывается довольно несложно.

Для этого необходимо взять для расчетов строки 1100, 1300, 1400 Формы № 1 бухгалтерского отчета за несколько периодов. Лучше, чтобы их было как минимум три.

Допустим, необоротных активов у предприятия в 1 периоде было 7682 млн руб.; во втором – 7722 млн руб.; в третьем – 7812 млн руб. При этом собственный капитал по балансу составил в 1 периоде 8235 млн руб.; во втором – 8354 млн руб.; в третьем – 8532 млн руб. Долгосрочные обязательства составили в 1 периоде 1364 млн руб.; во втором – 1234 млн руб.; в третьем – 1338 млн руб.

Расчет будет следующим:

1 период = (8235 + 1364 — 7682) / 8235 = 23 %.

2 период = (8354 + 1234 — 7722) / 8354 = 22 %.

3 период = (8532 + 1338 — 7812) / 8532 = 24 %.

Расшифровка полученных показателей

Коэффициент маневренности функционирующего капитала в рассмотренном примере следует трактовать так. Анализируемый показатель на протяжении всего периода был ниже нормы, но при этом отличался устойчивостью. Несоответствие требуемому значению было вызвано большим количеством в структуре собственного капитала нераспределенной прибыли.

Чтобы дать более точную оценку представленному показателю, следует провести отраслевой анализ коэффициента маневренности, а также выяснить некоторые особенности функционирования компании.

Ее роль в экономике страны, наличие финансовой поддержки со стороны правительства также играет важную роль в процессе оценки. Также следует провести ряд вычислений других показателей финансовой устойчивости, рентабельности и ликвидности.

Это даст возможность сделать адекватные выводы об эффективности основной деятельности предприятия.

Ознакомившись с таким понятием, как коэффициент маневренности, можно прийти к выводу, что он играет важную роль в процессе оценки финансовой устойчивости любой компании. Соответствие его нормативу, отраслевому показателю, а также поступательное увеличение является свидетельством положительной тенденции финансово-экономической деятельности объекта исследования.

Видео:Коэффициенты ликвидностиСкачать

Коэффициент маневренности (формула по балансу)

Коэффициент маневренности позволяет определить зависимость фирмы от заемных средств и оценить ее потенциальную платежеспособность и финансовую устойчивость. Вычисляется он с использованием строк бухгалтерского баланса. Рассмотрим, как именно, в нашей статье.

Коэффициент маневренности — что это?

Что показывает коэффициент маневренности

Отраслевая интерпретация коэффициента

https://www.youtube.com/watch?v=ySRIC1DW28M

Интерпретация коэффициента маневренности в динамике

По какой формуле вычислить коэффициент маневренности

Итоги

Коэффициент маневренности — что это?

Данный коэффициент является одним из показателей финансово-хозяйственной эффективности предприятия, поскольку отражает, насколько независимой с точки зрения наличия собственных оборотных средств является фирма.

Обладание значимыми объемами собственных оборотных средств — одно из ключевых условий развития бизнеса, поскольку данные ресурсы часто выступают основным источником инвестиций в расширение и модернизацию производства.

Исчисляется он довольно просто: необходимо разделить сумму собственных оборотных средств фирмы на показатель, соответствующий объему собственного капитала.

Что показывает коэффициент маневренности

Данный коэффициент дает возможность судить:

- во-первых, о том, какая часть собственных средств фирмы находится в обороте;

- во-вторых, насколько компания финансово независима.

Как оценить эффективность бизнес-модели компании исходя из значения коэффициента:

- Если коэффициент маневренности ниже 0,3, это может свидетельствовать о серьезных проблемах в развитии фирмы, высоком уровне ее зависимости от заемных средств, и, скорее всего, низкой платежеспособности. Не исключено, что в такой ситуации кредиторы будут отказывать ей в предоставлении значительных заемных сумм, а инвесторы — подвергать сомнению перспективы вложений в данный бизнес.

- Если коэффициент маневренности находится в интервале между 0,3 и 0,6, это значение можно считать вполне оптимальным.

- Если коэффициент маневренности превышает 0,6, то его интерпретация будет зависеть от структуры текущих займов, а также степени ликвидности собственных оборотных средств фирмы.

Если взятые компанией кредиты преимущественно долгосрочные (от 1 года и более), то коэффициент, превышающий 0,6, может свидетельствовать о сильной зависимости фирмы от займов, так как в этом случае значительная часть прибыли на протяжении долгого времени может уходить на компенсацию процентов. Следовательно, инвестиции в расширение и модернизацию производства могут быть затруднены.

Но если кредиты преимущественно краткосрочные (в пределах 1 года), то при коэффициенте маневренности выше 0,6 фирму можно охарактеризовать как вполне независимую от займов и имеющую достаточное количество свободных средств для инвестирования в производство.

В свою очередь, высокий коэффициент маневренности при низкой ликвидности собственных оборотных средств фирмы будет считаться приемлемым только при условии значительного превышения значения 0,6.

Если же он будет равен 0,6 либо немного больше, фирма может испытывать сложности со своевременной конвертацией собственных оборотных средств в инвестиционные средства, направленные на расширение или модернизацию производства.

Отраслевая интерпретации коэффициента

Практика показывает, что интерпретировать коэффициент маневренности следует не только исходя из его значения, но и в соотнесении с отраслевой спецификой бизнеса.

Например, в промышленности, строительстве, торговле и иных областях, считающихся относительно низкорентабельными, оптимальным будет более высокое значение данного коэффициента, чем в IT-сфере, консалтинге, или индустрии красоты — видах деятельности, рассматриваемых как относительно высокорентабельные.

Интерпретация коэффициента маневренности в динамике

Часто отдельно взятый коэффициент, к примеру за месяц, может ничего не сказать о положении дел в бизнесе. Однако в годовой динамике он будет несравнимо больше информативен. Как интерпретировать изменение данного коэффициента в динамике?

Если в течение нескольких месяцев коэффициент маневренности растет, это может свидетельствовать о том, что:

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

- фирма успешно рассчитывается с имеющимися долгами и не увеличивает собственную кредитную нагрузку;

- фирма имеет ресурсы для оперативного расширения и модернизации производства;

- у фирмы есть ресурсы для финансирования текущих операций в случае закрытия доступа к кредитным рынкам;

- фирма может успешно диверсифицировать свою деятельность.

Если же коэффициент маневренности на протяжении значительного срока падает, это показывает, что:

- увеличивается закредитованность компании либо общая платежная нагрузка (что говорит о том, что у данного бизнеса слишком низкая прибыльность либо не самое эффективное управление);

- компания не может эффективно инвестировать в производство, равно как и диверсифицировать свою деятельность.

Аналогичные выводы позволяет сделать анализ динамики коэффициента маневренности, который на протяжении длительного периода остается низким — менее 0,3.

По какой формуле вычислить коэффициент маневренности

Есть несколько основных формул коэффициента маневренности, в которых используются данные из бухгалтерского баланса предприятия.

https://www.youtube.com/watch?v=igLhE390rmc

Рассмотрим самый простой вариант формулы коэффициента маневренности по балансу. Для того чтобы ею воспользоваться, понадобятся данные из строк 1100 и 1300 баланса.

Разница между значениями из строк 1300 и 1100 составляет величину собственных оборотных средств фирмы. Показатель из строки 1300 — это величина капитала компании.

Таким образом, 1-я формула коэффициента маневренности (КМ) будет выглядеть так:

КМ = (Стр. 1300 — Стр. 1100) / Стр. 1300.

В случае если в структуре пассивов фирмы есть значительные объемы долгосрочных обязательств, формула определения коэффициента маневренности по балансу будет дополнена показателями по строке 1400 бухгалтерского баланса. Их нужно будет суммировать с цифрой из строки 1300.

В итоге 2-я формула будет иметь следующий вид:

КМ = ((Стр. 1300 + Стр. 1400) — Стр. 1100) / Стр. 1300.

Фирмам, имеющим значительный объем краткосрочных обязательств, рекомендуется подсчитывать коэффициент маневренности с помощью формулы, в которой величина собственных ОС определяется как разница между строками 1200 и 1500 баланса.

В результате получается 3-я формула определения показателя:

КМ = (Стр. 1200 — Стр. 1500) / Стр. 1300.

В анализе хоздеятельности распространена еще одна формула. В ней задействуются также показатели из строки 1530 бухгалтерского баланса. Выглядит она так:

КМ = ((Стр. 1300 + Стр. 1400 + Стр. 1530) — Стр. 1100) / (Стр. 1300 + Стр. 1530).

Итоги

Коэффициент маневренности указывает на размер собственных оборотных средств фирмы, находящихся в движении, а в конечном итоге позволяет судить, насколько зависимо либо автономно предприятие от внешних займов. Если показатель менее 0,3, бизнес-модель фирмы можно охарактеризовать как не самую эффективную. Если он приближается к 0,6, это может свидетельствовать о высокой финансовой устойчивости компании.

Коэффициент маневренности желательно интерпретировать не только в чистом виде, но и с учетом отраслевой специфики бизнеса. Кроме того, он будет еще более информативен при наблюдении за ним в динамике.

Изучить специфику иных коэффициентов, используемых при анализе финансово-хозяйственной эффективности организации, вы можете в статьях:

Видео:Коэффициенты ликвидностиСкачать

Коэффициент маневренности собственного капитала

Коэффициент маневренности капитала используется в рамках анализа финансовой устойчивости. Он нужен для определения зависимости предприятия от заемных денег. Также значение позволяет определить потенциальную платежеспособность.

Что представляет собой коэффициент

Коэффициент маневренности – это значение эффективности деятельности компании.

Он определяет степень независимости фирмы от кредиторов. При этом учитываются оборотные средства. Высокий коэффициент обеспечивает большой объем оборотных средств.

Эти денежные средства – одно из условий активного развития фирмы. За их счет происходит расширение компании, модернизация ее составляющих. Для определения коэффициента нужно разделить оборотные средства на размер капитала. Этот показатель отображает данные аспекты:

- Какой процент средств компании имеется в обороте.

- Уровень финансовой независимости организации.

Независимость компании принципиальна для ее развития, предотвращения банкротства.

Формула для расчета

Коэффициенты маневренности рассчитываются по различным формулам. Информация для расчетов берется из бухгалтерского баланса компании. Данные, используемые при расчетах, должны быть максимально точными. Только в этом случае можно получить достоверный результат. Рассмотрим самую простую формулу для расчетов (строки берутся из бухгалтерского баланса):

(Строка 1300 – строка 1100) / строка 1300

Строка 1300 – это размер собственного капитала организации. Первый этап расчетов (строка 1300 – строка 1100) помогает определить размер собственных оборотных средств. Эта формула используется в стандартных условиях.

https://www.youtube.com/watch?v=jCuOBRGJTb0

Если большая часть пассивов компании включает в себя долгосрочные обязательства, имеет смысл использовать другую, более сложную формулу. При расчетах используется дополнительный показатель – строка 1400. Рассмотрим вид второй формулы:

((Строка 1300 + строка 1400) – строка 1100) / строка 1300

Другая формула нужна в том случае, если большую часть структуры составляют краткосрочные обязательства:

(Строка 1200 – строка 1500) / строка 1300

Также для расчетов может быть использована эта формула:

((Строка 1300 + строка 1400 + строка 1530) – строка 1100) / (строка 1300 + строка 1530)

ВАЖНО! Формулу следует подбирать в соответствии с особенностями компании. Это обеспечит более точные результаты.

Значения, используемые в формуле

В формуле используются следующие значения:

- Строка 1100 – внеоборотные активы.

- Строка 1200 – оборотные активы.

- Строка 1300 – капитал.

- Строка 1500 – обязательства краткосрочного вида.

Соответствующие показатели берутся из баланса.

Что означает тот или иной коэффициент

В результате расчетов по формуле получается определенный коэффициент. На основании его можно судить об особенностях деятельности компании. Рассмотрим значение того или иного коэффициента:

- Меньше 0,3. Такой коэффициент говорит о том, что у компании есть затруднения с развитием. Также это говорит о зависимости от заемных средств, пониженной платежеспособности. Что это обозначает на практике? Организации будет сложно получить займы. Кредиторы будут отказывать фирме из-за ее низкой платежеспособности. Отказывать будут и инвесторы, так как инвестиции в такую компанию не «обещают» получения прибыли.

- От 0,3 до 0,6. Это среднее значение. Оно обозначает нормальную платежеспособность, относительную независимость компании от сторонних средств.

- Больше 0,6. Обозначает высокий уровень платежеспособности, независимость фирмы. Однако точная интерпретация определяется структурой нынешних займов, уровнем ликвидности средств.

Коэффициент 0,6 вовсе не обязательно свидетельствует о хорошем состоянии компании. Все зависит от специфики ее хозяйственной деятельности.

Если фирма берет долгосрочные (со сроком погашения от 1 года) займы, коэффициент 0,6 обозначает зависимость компании от займов. Связано это с тем, что прибыль предприятия будет направляться на уплату процентов.

По этой причине существуют сложности с модернизацией и расширением компании. Средств на это в достаточном объеме просто нет.

Важно! Если большая часть займов является краткосрочной (со сроком погашения до года), коэффициент больше 0,6 обозначает независимость от кредиторов, а также наличие средств для модернизации производства. Соответственно, в таких условиях компания может успешно развиваться.

Если в компании наблюдается пониженный уровень ликвидности оборотных средств, успешной ее деятельность может считаться только в том случае, если коэффициент значительно превышает 0,6. Если он составляет ровно 0,6 или незначительно превышает этот уровень, это свидетельствует о недостатке свободных средств, которые могут быть направлены на улучшение производства.

Расшифровка коэффициента исходя из специфики отрасли

При интерпретации коэффициента нужно учитывать особенности отрасли, в которой работает компания. Разные отрасли предполагают различную норму рентабельности.

Промышленные, строительные предприятия, субъекты торговли являются низкорентабельными. В данном случае нормой считается более высокий коэффициент.

Для консалтинговых компаний, фирм, работающих в индустрии красоты, нормальной будет высокая рентабельность. В данном случае нормален относительно пониженный коэффициент.

Расшифровка коэффициента исходя из динамики

Нельзя понять состояние компании исходя из одного показателя. Для получения точных результатов нужно регулярно определять коэффициенты и сравнивать их друг с другом. Отслеживание значения в годовой динамике помогает отследить успешность развития компании. Если наблюдается стабильный рост коэффициента, это обозначает следующие аспекты:

- Предприятие своевременно выплачивает займы и не берет все новые и новые кредиты.

- У предприятия есть ресурсы для расширения и модернизации, закупки нового оборудования.

- Компания имеет возможность продолжать финансирование своей деятельности даже в том случае, если доступ к займам закроется.

- Предприятие имеет возможность диверсифицировать производство.

Если коэффициент постепенно уменьшается, это свидетельствует о следующих фактах:

- Высокий уровень кредитной или общей платежной нагрузки. То есть у компании не хватает средств для самостоятельного финансирования своей деятельности.

- Пониженная прибыльность, возникшая вследствие неэффективного управления или других факторов.

- Невозможность в полном объеме инвестировать средства в модернизацию производства.

- Невозможность успешно диверсифицировать предприятие.

Об аналогичных характеристиках свидетельствует коэффициент, остающийся низким (0,3) на протяжении длительного времени.

ВАЖНО! Значение коэффициентов нужно анализировать на протяжении нескольких месяцев. Анализ динамики на протяжении другого времени (месяц, год) может не дать точных результатов.

Анализ изменения коэффициента в течение одного месяца не отображает достаточной динамики. В этом случае показатель практически не изменится. Если же анализировать коэффициент на протяжении года, разброс значения будет слишком большим.

Невозможно будет отследить причину изменения значения.

ВНИМАНИЕ! Что делать в том случае, если коэффициент снижается? Нужно искать причину. Следует отследить конкретный период, в котором произошло падение значения. Затем следует проанализировать, что именно произошло в этот период. Также причиной низкого коэффициента может являться неправильное управление компанией.

Видео:ЛР-10-2-03 Определение коэффициента поверхностного натяжения методом отрыва капельСкачать

Как рассчитать коэффициент маневренности собственного капитала

Коэффициент маневренности собственного капитала – это отношение собственных оборотных средств компании к общей величине собственных средств. Показатель используется для оценки финансовой устойчивости бизнеса. Смотрите, как считать коэффициент по балансу и что учесть при расчете и анализе.

Используйте пошаговые руководства:

Коэффициент маневренности показывает какая часть собственных средств вложена в оборотные активы (ликвидные), которыми можно быстро маневрировать, а какая капитализирована. Соответственно его значение должно быть достаточно высоким, чтобы обеспечить гибкость в использовании собственного оборотного капитала.

Коэффициент маневренности собственного капитала: формула

Формула расчета коэффициента маневренности выглядит следующим образом:

Км = собственные оборотные средства / собственный капитал.

https://www.youtube.com/watch?v=eurFV9myKb8

При этом собственные оборотные средства определяются как разница между собственным капиталом и внеоборотными активами.

Источником данных для расчета коэффициента маневренности является бухгалтерский баланс (форма №1).

Как рассчитать коэффициент маневренности собственного капитала по балансу

Есть несколько формул для расчета коэффицента по данным бухгалтерского баланса. Самая простая формула выглядит так.

Км = (строка 1300 – строка 1100) / строка 1300

Долгосрочные обязательства включаются в формулу в случае положительного значения:

Км = (строка 1300 + строка 1400– строка 1100) / строка 1300

Можно воспользоваться альтернативной формулой, используя в расчете чистый оборотный капитал:

Км = (строка 1200 – строка 1500) / строка 1300

Нормативное значение коэффициента маневренности собственного капитала

Нормативное значение коэффициента маневренности находится в диапазоне от 0,2 до 0,5. Значение показателя ниже нормы свидетельствует о риске неплатежеспособности и финансовой зависимости компании.

Казалось бы, что чем выше значение коэффициента, тем компания более финансово-устойчива.

Однако данные значения могут свидетельствовать об увеличении долгосрочных обязательств и снижении независимости с финансовой точки зрения.

Отрицательный коэффициент маневренности означает, что собственные средства вложены в медленнореализуемые активы (основные средства), а оборотный капитал сформирован за счет заемных средств. Подобная ситуация приводит к низкой финансовой устойчивости предприятия.

Что учесть при расчете и анализе показателя

Для правильного анализа коэффициента маневренности собственного капитала расчеты необходимо производить в динамике за несколько отчетных периодов. В случае существенных отклонений показателя, следует провести анализ структуры активов и пассивов в балансе.

Оптимальные значения коэффициента маневренности могут отличаться в зависимости от сферы деятельности компании. В связи с этим сопоставление показателя со средними значениями по отрасли дает более точную оценку коэффициента маневренности. Для этого проводят расчет коэффициентов маневренности у конкурентов и выводят среднеарифметическое значение.

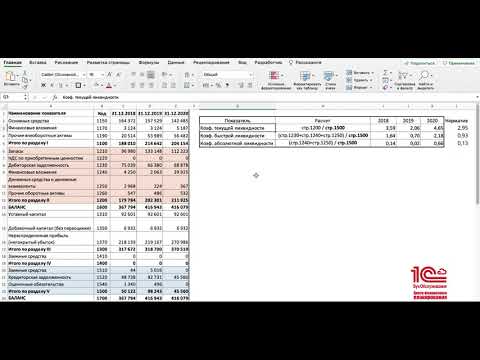

Пример расчета коэффициента маневренности

Рассмотрим на примере расчет коэффициента маневренности. Используем данные бухгалтерского баланса в динамике за три года:

| Наименование показателя | Код | Период | ||

| 2021 | 2015 | 2014 | ||

| АКТИВ | 1110 | |||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||

| Итого по разделу I | 1100 | 385 165 | 371 483 | 352 081 |

| II. ОБОРОТНЫЕ АКТИВЫ | 1210 | |||

| Итого по разделу II | 1200 | 4 073 301 | 3 963 284 | 3 667 703 |

| БАЛАНС | 1600 | 4 458 466 | 4 334 766 | 4 019 783 |

| ПАССИВ | 1310 | |||

| III. КАПИТАЛ И РЕЗЕРВЫ 6 | ||||

| Итого по разделу III | 1300 | 2 485 588 | 2 420 328 | 2 086 631 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 1410 | |||

| Итого по разделу IV | 1400 | 11 069 | 11 594 | 13 143 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 1510 | |||

| Итого по разделу V | 1500 | 1 961 808 | 1 902 845 | 1 920 009 |

| БАЛАНС | 1700 | 4 458 466 | 4 334 766 | 4 019 783 |

Рассчитаем коэффициент маневренности по годам:

2021 год: (2 485 588 + 11 069 — 385 165) / 2 485 588 = 0,85

2015 год: (2 420 328 + 11 594 — 371 483) / 2 420 328 = 0,85

2014 год: (2 086 631 + 13 143 — 352 081) / 2 086 631 = 0,84

В нашем примере значение коэффициента стабильно на протяжении всего анализируемого периода и находится выше значения 0,6. При этом доля долгосрочных обязательств несущественна. Это свидетельствует, что предприятие не зависит от займов и имеет достаточно средств для инвестирования в производство.

Видео:Видеоурок «Анализ бухгалтерской (финансовой) отчетности организации»Скачать

Как рассчитывается коэффициент маневренности

Коэффициент маневренности должен быть в пределах 0,3-0,6. В этом случае можно говорить о финансовой независимости предприятия и наличии капитала для расширения и модернизации производства. Однако для некоторых отраслей значение может быть выше или ниже в зависимости от особенностей бизнеса и структуры капитала.

Оценить финансовую устойчивость предприятия можно с помощью разных показателей. Один из них – это коэффициент маневренности, по которому легко определить, насколько компания зависима от кредиторов и привлеченных активов, и достаточно ли она обеспечена финансами. Он рассчитывается как отношение собственных оборотных средств к сумме собственных средств.

Примечание от автора! Показатель отражает платежеспособность и обеспеченность собственными средствами. Он указывает на то, хватает ли своих активов для нормального ведения деятельности.

Коэффициент отражает:

- какая доля средств находится в обороте;

- финансовую независимость компании.

Анализ показателя

Для расчетов данные можно брать за разные периоды – от месяца до года. Лучше всего анализ проводить в динамике, оценивать изменение в течение определенного времени.

Кредитная нагрузка не увеличивается. | Увеличивается доля кредитов среди активов компании. |

У фирмы есть средства на расширение и модернизацию производства. | Нет достаточного количества средств для инвестирования в производство. |

Имеются дополнительные ресурсы финансирования. | Нет других источников финансирования. |

Меньше лишних затрат, связанных с обслуживанием кредитов. | Больше прибыли уходит на обслуживание долга. |

Таким образом, рост показателя означает, что дела у фирмы поправляются, долгов становится меньше, и на их обслуживание уходит минимум денег. Падение же свидетельствует о негативной тенденции для предприятия: увеличения кредитной массы в составе активов, сокращение финансовых запасов.

Резюме

Коэффициент маневренности важен для оценки платежеспособности и обеспеченности компании собственными средствами. Однако, чтобы сделать заключение по финансовой ситуации, не стоит полагаться только на этот показатель.

Параллельно можно рассчитать и другие коэффициенты: ликвидности, утраты и восстановления платежеспособности и т.д.

Только комплексный подход с поправкой на отраслевую принадлежность позволит сделать правильные выводы о финансово-экономическом состоянии компании.

https://www.youtube.com/watch?v=wcR5y-WR7QM

Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

📺 Видео

Коэффициент детерминации. Основы эконометрикиСкачать

Коэффициент ранговой корреляции Спирмена в MS Excel. Функция РАНГ.СРСкачать

Видеоурок "Понятие и анализ ликвидности баланса"Скачать

Методика проведения анализа финансовых коэффициентовСкачать

Определение коэффициента вязкости жидкости. Проверка закона СтоксаСкачать

Оценка предприятия / Ликвидность, оборачиваемость, прибыльностьСкачать

Мультипликаторы платежеспособности и финансовой устойчивости | Global FinanceСкачать

Анализ ликвидности предприятияСкачать

Анализ ликвидности предприятияСкачать

Оценка ликвидности баланса предприятия. Жданов ВасилийСкачать

Коэффициент конкордации КендаллаСкачать

Анализ ликвидности предприятияСкачать

16 финансовых коэффициентов СПАРКСкачать

КОРРЕЛЯЦИЯ Спирмена Пирсона Кенделла | АНАЛИЗ ДАННЫХ #12Скачать

Основные правила выплаты районного коэффициента – Елена А. ПономареваСкачать