Любое предприятие время от времени обращается к нотариусу для удостоверения различных документов, сделок, договоров и соглашений. В связи с этим перед бухгалтером возникает вопрос – как учесть подобные услуги?

- Классификация профессиональных услуг нотариуса

- Услуги нотариуса: проводки в бухучете

- Бухгалтерский и налоговый учет нотариальных расходов

- Отражение расходов предприятия на нотариальные услуги в учете

- Первичная документация для отражения нотариальных услуг в учете

- Правила признания расходов, связанных с нотариальным обслуживанием

- Счет и типовые проводки

- Справочник Бухгалтера

- Особенности бухучета

- Мы предлагаем:

- Нотариальные расходы

- Общие положения о ведении нотариальной деятельности в Российской Федерации

- Государственная пошлина и страховой тариф как способы оплаты услуг нотариуса. В чем различие?

- Услуги нотариуса проводки в бухучете

- Может ли БСО, приравненный к кассовому чеку, служить документом, подтверждающим нотариальные расходы?

- Услуги нотариуса бухгалтерский и налоговый учет

- Как правильно отражаются нотариальные расходы в налоговом учете?

- Особенности налогового учета услуг, оказываемых нотариусами

- Необходимые подтверждающие документы

- Как списать нотариальные расходы, превышающие нормы?

- Дополнительные ограничения по учету нотариальных расходов

- На какой счет отнести госпошлину

- Итоги

- Услуги нотариуса: проводки

- 📺 Видео

Классификация профессиональных услуг нотариуса

Оказываемые нотариусом услуги неоднородны и подразделяются на нотариальные, а также услуги правового и технического толка. По нотариальным разработаны гостарифы, остальные оказываются на договорной основе, их стоимость устанавливается непосредственно нотариусом.

При обращении к нотариусу, в зависимости от решаемого вопроса, могут взиматься:

- Госпошлина (или нотариальный тариф). Их оплачивают в размере, определенном законодательно, при совершении действия непосредственно в нотариальной конторе (ст. 333.24 НК). Если же нотариус выезжает по договоренности с клиентом и осуществляет необходимые действия вне нотариальной конторы, то размер нотариального сбора/госпошлины возрастает в 1,5 раза (пп. 1 п. 1 ст. 333.25 НК);

- Плата за оказание правовых либо технических услуг. Например, за составление проектов соглашений, других документов или их копирование;

- Возмещение транспортных расходов при исполнении услуг на выезде к клиенту.

По окончании нотариальных (иных) действий, нотариус обязан выдать клиенту документ, подтверждающий сумму платежа по всем видам оказанных услуг. Как правило, на этот вид затрат деньги выдаются под отчет материально-ответственному лицу. Он и расплачивается с нотариусом, а подтверждающий расходы документ прилагает впоследствии к авансовому отчету.

Услуги нотариуса: проводки в бухучете

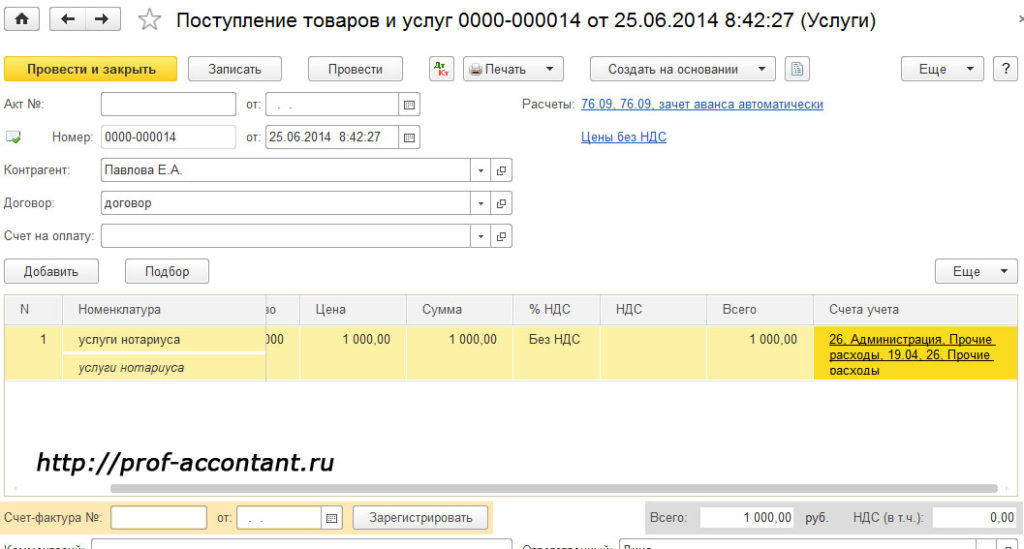

Оплата госпошлины фиксируется на сч. 68 субсчет «Госпошлина», а нотариального тарифа на сч. 76 «Расчеты с дебиторами и кредиторами», поскольку госпошлиной он не является. Он уплачивается в размере госпошлины по действиям, не имеющим обязательного характера, но, к примеру, тогда, когда сторонами установлена соответствующая договоренность.

Нотариальные расходы признаются расходами по обычным видам деятельности (п. 5 ПБУ 10/99). Они учитываются на сч. 26 «Общехозяйственные расходы» в коммерческих компаниях, на сч. 44 «Расходы на продажу» в торговле, в незавершенном производстве на сч.

08 (если возникает необходимость в услугах нотариуса, например, при возведении здания), или на «Прочих расходах» сч. 91, когда нотариально удостоверяются документы, сопровождающие операции по прочим видам деятельности. НДС по всем нотариальным услугам не начисляется.

Отражаются услуги нотариуса проводками:

| Операция | Д/т | К/т |

| Выдача денег под отчет для оплаты услуг | 71 | 50 |

| Оплачена госпошлина | 68 | 71 |

| Оплачен нотариальный тариф, правовые или технические услуги | 76 | 71 |

| Расходы учтены в составе: | ||

| Затрат, закладываемых в стоимость ОС | 08 | 76 (68) |

| Управленческих затрат | 26 | 76 (68) |

| Расходов на продажу | 44 | 76 (68) |

| Прочих затрат | 91 | 76 (68) |

Как отразить услуги нотариуса проводками в бухучете.

ООО «Трим» пригласило нотариуса для удостоверения:

- договора купли-продажи доли в УК компании на сумму 1 000 000 руб.;

- переоформленного Устава фирмы.

Госпошлина за удостоверение составила:

- Договора – 7500 руб. (0,5% х 1 000 000 руб. х 1,5),

- Устава – 750 руб. (500 руб. х 1,5).

Сумма пошлин увеличена в 1,5 раза, т.к. нотариус работал на выезде.

За составление проекта соглашения нотариусом выставлен платеж в сумме 5000 руб.

Общая сумма его услуг составила 13 250 руб. (7500 + 750 + 5000).

Бухгалтер отразит расходы записями:

| Операция | Д/т | К/т | Сумма |

| Оплачена госпошлина | 68 | 50 | 8250 |

| Оплачены услуги правового характера | 76 | 50 | 5000 |

| Сумма госпошлины отражена в расходах | 26 | 68 | 8250 |

| Сумма услуг по составлению договора отнесена на расходы | 26 | 76 | 5000 |

Видео:Расходы на услуги нотариусаСкачать

Бухгалтерский и налоговый учет нотариальных расходов

Услуги нотариального характера предприятия могут получать от государственных или частных специалистов.

Регламентация действий этих специалистов осуществляется через «Основы законодательства РФ о нотариате» (документ утвержден 11.02.1993 г. под №4462-1).

За проведенные операции государственными нотариусами взимается госпошлина, а частные получают оплату по специальному тарифу. Отражение в учете таких платежей имеет ряд особенностей.

Отражение расходов предприятия на нотариальные услуги в учете

За обязательные процедуры нотариального обслуживания предприятие должно заплатить государственную пошлину (специалисту, работающему в государственной структуре) или тарифную плату частному нотариусу (ее размер будет идентичен госпошлине).

Для необязательной группы услуг предусмотрены тарифные платежи.

В налоговом учете перечисления в пользу нотариусов принимаются в сумме законодательно установленных тарифов, все оплаченные средства сверх нормы не учитываются в расчете налога на прибыль.

КСТАТИ! Стоимость услуг государственного нотариуса погашается в бюджет, а оплата счета частного нотариуса производится путем перевода денег на его расчетный счет.

Первичная документация для отражения нотариальных услуг в учете

Факт получения нотариусом денег от клиента должен подтверждаться первичной документацией. Унифицированных форм законодательством не предусмотрено. Платежные бланки заверяются подписью нотариуса и печатью. В тексте документа должны содержаться формулировки о назначении платежа, точно характеризующие суть оказанной услуги.

ВАЖНО! Чтобы предприятие могло принять в учете затраты на нотариальное обслуживание, оно должно получить от нотариуса подтверждающую документацию, в которой будут присутствовать все обязательные реквизиты (набор неотъемлемых элементов первички приведен в ст. 9 Закона от 06.12.2011 г. № 402-ФЗ).

Понесенные расходы на погашение задолженности перед нотариусами организации могут подтвердить при помощи выписки из реестра регистрации нотариальных действий.

Этот реестр составляется по унифицированному шаблону и должен вестись всеми нотариусами без исключения. Чтобы получить выписку из него, необходимо составить письменное обращение к нотариусу.

Основанием для признания расходов может стать акт, в котором будут указаны примененные тарифы и расценки за осуществленные нотариальные действия.

https://www.youtube.com/watch?v=fuTWJ-FXuag

Подтвердить факт платного оказания услуг можно при помощи:

- Справки-расшифровки, в которой будут указаны предоставленные предприятию нотариальные услуги с их регистрационными кодами.

- Квитанции ПКО.

При оформлении справки-расшифровки обязательно надо выполнять такие условия:

- перечень услуг должен содержать информацию о видах совершенных нотариальных действий, их тарификации и количестве составленных или заверенных документов;

- в бланке должны быть все присущие первичной документации реквизиты;

- операции по предоставлению услуг технического или юридического характера в справке обязательно должны выделяться в отдельную группу, чтобы их можно было показать в налоговом учете обособленно от стандартных нотариальных операций.

Правила признания расходов, связанных с нотариальным обслуживанием

При отражении в учете затрат в форме платежей нотариусам их сумма может быть разбита на две части:

- отдельно показывается объем перечислений, соответствующий законодательно установленным нормативам (не больше суммы госпошлины);

- сверхнормативные платежи.

По правилам налогового учета в нотариальных затратах, уменьшающих налогооблагаемую базу, можно учитывать только расходы в сумме действующего нотариального тарифа. Осуществляется это при условии, что полученные услуги были необходимыми, их результатом стало оформление документов, без которых невозможно дальнейшее осуществление деятельности компании, направленной на извлечение прибыли.

Если организация обращалась к нотариусу за юридической помощью, консультационным обслуживанием или информационной поддержкой, то такие услуги не могут быть причислены к нотариальным. Этот тип затрат отражается компанией в составе прочих расходов, которые непосредственно связаны с производством и реализацией (Письмо от 26.08.2013 г. №03-03-06/2/34843, составленное Минфином).

ОБРАТИТЕ ВНИМАНИЕ! Затраты, которые были осуществлены в связи с регистрацией юридического лица или в результате иных операций до момента официального создания предприятия, не могут быть отнесены на счет компании (правило касается и бухгалтерского, и налогового учета).

Суммы превышения нотариального тарифа не могут быть признаны в налоговом учете, если:

- нотариус при оказании услуг по реализации обязательных процедур выставил счет в размере, превышающем величину госпошлины;

- в сумме оплаченного необязательного действия были заложены завышенные тарифные расценки.

Чтобы учесть весь объем понесенных затрат по счетам нотариуса, в справке-расшифровке необходимо выделить сверхтарифные платежи. Их включить в расчет при выведении базы по налогу на прибыль можно, если причислить к одной из расходных групп:

- к юридическим услугам нотариальных контор можно отнести подготовку доверенностей или договорной документации (Письмо Минфина от 16.11.2007 №03-03-06/2/217);

- в качестве консультационных операций разрешается показывать изготовление и заверку выписок, копий документов.

ЗАПОМНИТЕ! В налоговом учете затраты на нотариальные услуги должны быть признаны на момент их начисления или с привязкой ко дню утверждения авансового отчета (если оплата производилась через подотчетное лицо).

В ситуациях, когда услуги нотариуса были необходимы предприятию для реализации сделки по приобретению основных средств, сумма оплаченного счета за нотариальные действия должна быть отнесена на итоговую стоимость покупаемого актива.

Счет и типовые проводки

Отражение оплат в пользу нотариальных контор в бухгалтерском учете может быть осуществлено двумя способами:

- при помощи 68 счета;

- на 76 счете.

Выбор одного из вариантов зависит от цели обращения к нотариусу и величины примененного тарифа. Если размер платежа соответствует законодательно установленной госпошлине, то начисление обязательства перед нотариусом будет показано на 68 счете.

К СВЕДЕНИЮ! При использовании 68 счета для отражения расчетов с нотариусом необходимо открывать отдельный субсчет для учета государственных пошлин.

https://www.youtube.com/watch?v=eqKjwlmQHb4

Счет 68 можно применять только в отношении средств, перечисляемых в бюджет, если получателем является другое юридическое лицо или самозанятое лицо, то в учете должен использоваться 76 счет. Дебетовые обороты по субсчетам 68 счета отражают факт перечисления средств.

Нотариальный тариф относится на 76 счет. В корреспонденции с ним могут вступать 26 счет, 44 или 91. Нормативное регулирование бухгалтерских операций в этой сфере осуществляется через ПБУ 10/99. Для отражения расчетов с нотариальными конторами надо обеспечить обособленное ведение учета по каждой из них.

При учете нотариальных услуг компания может использовать такие типовые записи:

- Д68/субсчет «Госпошлина» — К51 – произведена оплата суммы государственной пошлины в качестве оплаты действий нотариуса.

- Проводка Д26 – К68/субсчет «Госпошлина» составляется после фактического перечисления средств в момент признания понесенных расходов в виде государственной пошлины (если необходимость платежа возникает в связи с получением обязательных нотариальных услуг).

- Д76 – К51 – с расчетного счета переведены деньги на счет нотариуса в качестве оплаты нотариального тарифа.

- Д08 – К76 – величина нотариального тарифа была оплачена учреждением и отнесена на стоимость основного средства.

При наличной форме расчетов и проведении операции через подотчетное лицо корреспонденции составляются между Д71 и К50 в момент выдачи денег сотруднику и Д44 и К71 при отражении фактических затрат в учетных данных. Выдача наличности сотруднику в этой ситуации будет оформляться при помощи РКО.

Для подтверждения факта оплаты нотариальных действий подотчетное лицо составляет авансовый отчет.

Основанием для признания затрат в учете будет бланк, выданный нотариусом с перечислением совершенных им действий для предприятия-заказчика.

Если подотчетное лицо потратило не все выданные ему средства, остаток должен быть возвращен в кассу. Эта операция фиксируется в учете через дебетование 50 счета и кредитование 71 и оформление ПКО.

Видео:Как учесть затраты на услуги нотариуса?Скачать

Справочник Бухгалтера

Согласно Налоговому Кодексу частные нотариусы не являются индивидуальными предпринимателями, а их объединения (конторы, бюро, коллегии) признаются некоммерческими организациями. Особенности статуса частных нотариусов и их объединений, оказывающих нотариальные услуги, обуславливают специфику ведения бухгалтерского и налогового учета.

Особенности бухучета

Существует целый ряд особенностей ведения учёта, о которых необходимо знать, чтобы избежать штрафных санкций и споров с налоговыми органами. Например:

- Нотариусы и адвокаты не имеют права применять упрощённую систему налогообложения.

- С одной стороны, Налоговый Кодекс освобождает от обложения НДС нотариальные услуги. Однако, это не совсем так. НДС платится с суммы превышения применяемых тарифов над установленной государственной пошлиной.

- В бухгалтерском и налоговом учёте для признания расходов существует специфика. Кроме членских взносов, обязательных страховых платежей, затрат на повышение квалификации признаются расходами также суммы тарифов, не полученных с льготников.

Разбираться в тонкостях и хитросплетениях налогового законодательства практикующему нотариусу абсолютно не с руки. Даже самые простые отчёты в любом случае требуют времени на их подготовку и сдачу.

Кроме того, необходимость быть в курсе изменений законодательства, следить за сроками сдачи отчётности и уплаты налогов, взаимодействовать с налоговой инспекцией и социальными фондами – вся эта деятельность требует сил и времени.

Несомненно, лучше всего поручить заботу о собственном финансовом благополучии профессионалу в области бухгалтерского и налогового учёта и спокойно заняться своими непосредственными обязанностями – оказанием нотариальных услуг.

https://www.youtube.com/watch?v=K0o7vb1g57w

Компания «Бухгалтерия ПРОФ» давно и успешно занимается оказанием услуг в области бухгалтерского и налогового учёта для индивидуальных предпринимателей и компаний любых форм собственности и видов деятельности, включая нотариальные и адвокатские услуги.

Мы предлагаем:

- Составление и ведение книги учёта доходов и расходов;

- Расчёт облагаемых доходов по реестрам нотариуса;

- Расчёт и начисление заработной платы сотрудникам, уплата всех необходимых налогов и взносов во внебюджетные фонды;

- Сдача необходимой отчётности и налоговых деклараций, взаимодействие с налоговыми органами и социальными фондами;

- Консультации по оптимизации налогообложения.

Обратившись к нам, вы будете абсолютно спокойны за ведение бухгалтерского и налогового учёта и сможете полностью сконцентрироваться на своей любимой работе – нотариальных услугах.

Нотариальные расходы

Внесение изменений в учредительные документы и реестр налогоплательщиков, оформление договоров, доверенностей, банковских карточек, получение лицензии — это лишь немногие процедуры, в рамках которых бюджетным учреждениям следует прибегать к услугам нотариуса. Как отразить нотариальные расходы в бухгалтерском учете? Чем отличается государственная пошлина от тарифа? В составе каких расходов нужно учесть плату нотариусам при исчислении налога на прибыль? Ответы на эти и другие вопросы вы найдете в данной статье.

Общие положения о ведении нотариальной деятельности в Российской Федерации

В соответствии со ст. 1 Основ законодательства РФ о нотариате (далее — Основы о нотариате), утвержденных Постановлением ВС РФ от 11.02.1993 N 4463-1, нотариальные действия в Российской Федерации совершают нотариусы, работающие в государственной нотариальной конторе или занимающиеся частной практикой.

При совершении нотариальных действий нотариусы обладают равными правами и несут одинаковые обязанности независимо от того, работают они в государственной нотариальной конторе или занимаются частной практикой. Оформленные нотариусами документы имеют одинаковую юридическую силу. При этом нотариус, занимающийся частной практикой, должен быть членом нотариальной палаты.

В рамках осуществления нотариальной деятельности нотариусы могут:

- удостоверять сделки;

- налагать и снимать запрет на отчуждение имущества;

- засвидетельствовать верность копий документов и выписок из них, подлинность подписи на документах, верность перевода документов с одного языка на другой;

- удостоверять время предъявления документов;

- передавать заявления физических и юридических лиц другим физическим и юридическим лицам;

- принимать в депозит денежные суммы и ценные бумаги;

- совершать исполнительные надписи, протесты векселей;

- предъявлять чеки к платежу и удостоверять неоплату чеков;

- принимать на хранение документы;

- обеспечивать доказательства;

- совершать иные нотариальные действия, предусмотренные законодательством.

В случае отсутствия в поселении нотариуса в его качестве могут выступать глава местной администрации поселения и специально уполномоченное должностное лицо местного самоуправления. Однако они имеют право совершать ограниченное число нотариальных действий, предусмотренных ст. 37 Основ о нотариате.

Государственная пошлина и страховой тариф как способы оплаты услуг нотариуса. В чем различие?

За совершение нотариальных действий нотариусы взимают государственную пошлину или тариф. Рассмотрим их различия и сходства.

| Признак сравнения | Госпошлина | Тариф |

| Кому уплачивают | Нотариусу, работающему вгосударственнойнотариальной конторе | Нотариусу, занимающемусячастной практикой |

| Размер платежа | По операциям, длякоторых предусмотренаобязательнаянотариальная форма,устанавливаетсяст.Услуги нотариуса проводки в бухучете333.24 НК РФ идействует на территорииРФ | По операциям, для которыхпредусмотрена обязательнаянотариальная форма,соответствуетустановленному размеругоспошлины. В иных случаяхопределяется согласнотребованиям ст. 22.1 Осново нотариате по соглашениюмежду лицами,обратившимися к нотариусу,и нотариусом |

| Размер платежа занотариальныедействия, совершаемыевне рабочего местанотариуса | Взимается в полуторномразмере от действующихобычно | Взимается в полуторномразмере от действующихобычно |

| Куда направляетсясумма платежа | В соответствующий бюджет | На финансированиедеятельности нотариуса,занимающегося частнойпрактикой |

Может ли БСО, приравненный к кассовому чеку, служить документом, подтверждающим нотариальные расходы?

Для того чтобы ответить на поставленный вопрос, нужно определить, может нотариус для подтверждения оплаты своих услуг применять вместо кассовых чеков БСО (бланки строгой отчетности) или его обязанность использовать для этих целей ККТ установлена законодательством.

https://www.youtube.com/watch?v=nYO3ZL4zYhM

Федеральным законом N 54-ФЗ четко не установлена обязанность нотариусов применять ККТ. Однако сказано, что организации и индивидуальные предприниматели могут осуществлять наличные денежные расчеты без применения ККТ в случае оказания услуг населению при условии выдачи ими соответствующих БСО.

Федеральный закон от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Видео:Кто несет расходы на услуги нотариуса при оформлении недвижимости?Скачать

Услуги нотариуса бухгалтерский и налоговый учет

Видео:Советует нотариус. Разбираемся в стоимости услуг нотариусовСкачать

Как правильно отражаются нотариальные расходы в налоговом учете?

Нотариальные расходы в налоговом учете принимаются к учету по своим особым правилам и нормативам. Если в бухучете эти услуги учитывают в затратах в полном размере, то правила их налогового учета заслуживают отдельного, более пристального рассмотрения.

Особенности налогового учета услуг, оказываемых нотариусами

Необходимые подтверждающие документы

Как списать нотариальные расходы, превышающие нормы?

Дополнительные ограничения по учету нотариальных расходов

На какой счет отнести госпошлину

Итоги

Особенности налогового учета услуг, оказываемых нотариусами

В зависимости от того, требуется ли нотариальная форма для какого-либо документа, нотариальные действия подразделяют на обязательные и необязательные.

По обязательным услугам нотариус из госконторы возьмет с клиента пошлину в размере, указанном в ст. 333.24 НК РФ. Точно за те же самые действия нотариус-частник возьмет тариф в порядке, изложенном в гл. 25.3 НК РФ и ст.

22 Основ законодательства РФ о нотариате от 11.02.1993 N 4462-1.

А вот за действия, для которых законом не установлена обязательная нотариальная форма, нотариус (не важно – частный или государственный) берет тарифы, как того требуют Основы о нотариате.

В налоговом учете услуги по осуществлению нотариальных действий учитывают исключительно по утвержденным законом тарифам (подп. 16 п. 1 ст. 264 НК РФ). Расходы же сверх этих сумм не берутся в расчет налога на прибыль (п. 39 ст. 270 НК РФ).

Необходимые подтверждающие документы

Нотариальной деятельностью вправе заниматься тот гражданин РФ, который получил соответствующую лицензию – такие правила закреплены в ст. 3 Основ о нотариате. Однако компания, обратившаяся за помощью к нотариусу, не обязана прилагать к полученным от него подтверждающим бумагам копию этой лицензии.

Как правило, представитель компании рассчитывается с нотариусом сразу, как только тот заверит нужный документ или же выполнит другую работу согласно своей компетенции. При этом нотариус выдаст клиенту документы, свидетельствующие об оказании услуг и их оплате.

Заметим, что на данный момент какой-либо специальной унифицированной формы первички, выдаваемой нотариусом в подтверждение фактов оказания и оплаты его услуг, так и не утверждено. Обычно в таких случаях выдаются квитанции к приходникам и справки-расшифровки по оказанным услугам. Все они заверяются личной подписью нотариуса (или же его уполномоченного) и печатью.

Но нередко в таких бумагах содержатся только общие фразы: например, «оплачено за свидетельствование верности копий» или «взыскана госпошлина за нотариальные действия». Конечно, таких размытых формулировок будет недостаточно для обоснования расходов, требуемого законом в п. 1 ст. 252 НК РФ.

Для надлежащего принятия услуг к учету документ, полученный от нотариуса, должен содержать все обязательные реквизиты, поименованные в ст. 9 закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». В нем непременно должны быть перечислены конкретные действия, осуществленные нотариусом, и указаны тарифы, взысканные по каждому из них.

https://www.youtube.com/watch?v=Du1VoSsoJC8

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Получая документы в нотариальной конторе, также имейте в виду следующую возможность: в соответствии со ст. 50 Основ о нотариате все нотариальные действия фиксируются в специальном реестре, форма которого утверждена приказом Минюста РФ от 10.04.2002 № 99. Выписка из такого реестра, выданная и заверенная нотариусом, сможет подтвердить расходы клиента.

Ну и, конечно же, можно составить акт в обычном порядке, в котором подробно перечислить все выполненные действия с указанием расценок за них.

Как списать нотариальные расходы, превышающие нормы?

Довольно часто возникают ситуации, когда сумма, уплачиваемая нотариусу, превышает законодательные нормы. И что же делать с теми расходами, которые не вписались в законные рамки? Их в ряде случаев можно учесть в расходах по другим основаниям.

Попробуем воспользоваться тем, что помимо непосредственно нотариальных услуг в нотариальных конторах оказываются также и некоторые другие: юридические, информационные, консультационные и т.д.

, причем их список является открытым (подп. 14 и 15 п. 1 ст. 264 НК РФ).

Расходы компании по оказанию нотариусом данных услуг могут быть учтены в прочих расходах по производству и реализации (письмо Минфина РФ от 26 августа 2013 г. N 03-03-06/2/34843).

Например, выполнение нотариусами работы технического характера предусмотрено ст. 23 Основ о нотариате.

Для таких услуг госпошлина (или тариф) не предусмотрена — нотариус вправе установить на них расценки по собственному усмотрению. НК РФ также не предусматривает для данных расходов каких-либо ограничений.

Следовательно, их можно полностью принять при расчете налога на прибыль в качестве юридических услуг.

Однако поступая так, следует условиться с нотариусом, чтобы тот в своей справке-расшифровке разделил полную сумму на две составляющие: непосредственно за нотариальное удостоверение и за информационные (консультационные, юридические) услуги. Тогда суммы сверх норм возможно будет полностью признать в налоговом учете как, например, затраты на юридическое консультирование.

Дополнительные ограничения по учету нотариальных расходов

Задумываясь о возможности включения нотариальных расходов в состав налоговых затрат, необходимо учитывать еще и требования п. 1 ст. 252 НК РФ, из которых вытекает, что на расходы можно отнести только тот нотариальный тариф, который берется за оформление бумаг, необходимых для деятельности, предусматривающей получение дохода.

В таком случае можно ли отнести на затраты нотариальные услуги, связанные с юридическим оформлением, осуществленные до момента госрегистрации фирмы? Нет, они не могут быть отражены ни в бухгалтерском, ни в налоговом учете, поскольку во время их осуществления компании еще не существовало. Такие затраты могут быть отнесены к расходам только тех лиц, которые их непосредственно осуществляли.

На какой счет отнести госпошлину

В бухгалтерском учете уплата госпошлины отражается записью Дт 68 Кт 51.

Часто встает вопрос: на какой счет отнести госпошлину? Ответ на него зависит от причин, по которым она уплачивается. Если госпошлина уплачивается в связи с приобретением или созданием имущества, то она отражается на счетах по учету этого имущества.

Если же уплата госпошлины связана с текущей деятельностью организации (например, заверкой договоров, устава, карточек подписей), то начисление госпошлины будут отражаться проводкой Дт 26 (44) Кт 68.

Госпошлина, которая вносится, например, при продаже активов (кроме денежных средств, товаров, продукции), должна быть учтена проводкой Дт 91 КТ 68.

Не менее распространенный вопрос: уплаченная при регистрации предприятия госпошлина на какой счет относится? К сожалению, вновь созданная организация не сможет учесть эти расходы ни в бухгалтерском, ни в налоговом учете, поскольку они понесены учредителями еще до ее создания.

Итоги

Таким образом, превышение нотариальных тарифов в налоговых целях не учитывается:

- если за осуществление обязательных действий нотариусом берется тариф сверх госпошлины;

- если за необязательные действия взимают тариф выше установленного ст. 22.1 Основ о нотариате.

Однако суммы сверх законных норм, при надлежащем оформлении подтверждающих бумаг и при условии, что они соответствуют критериям п. 1 ст. 252 НК РФ, могут быть учтены в составе расходов как, например, юридические услуги и некоторые другие.

https://www.youtube.com/watch?v=O8BjavVfmmU

Ответ на вопрос, на каком счете бухгалтерского учета учитывается госпошлина, зависит от ее вида и причин, по которым она уплачивается.

Услуги нотариуса: проводки

333.24 НК РФ и

действует на территории

РФ

По операциям, для которых

предусмотрена обязательная

нотариальная форма,

соответствует

установленному размеру

госпошлины. В иных случаях

определяется согласно

требованиям ст. 22.1 Основ

о нотариате по соглашению

между лицами,

обратившимися к нотариусу,

и нотариусом

Размер платежа за

нотариальные

действия, совершаемые

вне рабочего места

нотариуса

Взимается в полуторном

размере от действующих

обычно

Взимается в полуторном

размере от действующих

обычно

Куда направляется

сумма платежа

В соответствующий бюджет

На финансирование

деятельности нотариуса,

занимающегося частной

практикой

📺 Видео

05022020 Налоговая новость об учете расходов на нотариуса / notary servicesСкачать

УСН при объекте «доходы минус расходы». Как правильно всё организовать и вести учет без ошибокСкачать

Сколько "стоит" свидетельство о праве на наследство?Скачать

Госпошлина при принятии наследства | Размер, льготыСкачать

Регистрация и налогообложение бизнеса: Света Фурсова и Иван БоченковСкачать

БГиБН: Сколько платить нотариусу?Скачать

ВСТУПЛЕНИЕ В НАСЛЕДСТВО: НОВЫЕ ПРАВИЛА С 2021 ГОДА! ЧТО НУЖНО ЗНАТЬ И УЧИТЫВАТЬ? СОВЕТЫ АДВОКАТАСкачать

За что нужно платить нотариусуСкачать

Советы нотариуса. Регистрация сделок купли-продажи недвижимостиСкачать

Услуги нотариуса, о которых не все знаютСкачать

Отражение в 1С расходов, не принимаемых к налоговому учетуСкачать

Какие расходы при ипотеке ✔страхование ✔аккредитив ✔услуги нотариуса ✔оценка ➤➤AVA Group АнапаСкачать

👛 УСН Доходы минус Расходы 2023 \ УСН Когда и какие отчеты сдавать \ Как списать расходы УСНСкачать

Блиц-ответ нотариуса про депозитный счётСкачать

Как проводить расчеты через депозит нотариуса!Скачать

10112020 Налоговая новость об учете расходов на нотариальную доверенность / notary servicesСкачать