Энциклопедия МИП » Налоговое право » Налоговый контроль » Вынесение решения по результатам рассмотрения материалов налоговой проверки

Указанный документ служит основанием для взыскания с виновных лиц штрафов, предусмотренных законодательством РФ.

Логическим завершением мероприятий, выявивших признаки нарушений, выступает вынесение решения по результатам рассмотрения материалов налоговой проверки.

Однако возможны ситуации, когда возражения налогоплательщика будут приняты и при производстве решится вопрос об отказе привлекать его к ответственности.

Нормы, устанавливающие правила вынесения такого документа, а также реализацию прав лиц на его обжалование, предварительные обеспечительные меры и другие моменты этой процедуры, предусмотрены ст. 101 НК РФ.

Решение о привлечении к ответственности за совершение налогового правонарушения предполагает соблюдение ряда норм налогового законодательства России. Неисполнение процессуальных правил позволит привлекаемому лицу успешно обжаловать принятый документ. Его исполнение окажется под угрозой.

Первой обязанностью лиц, у которых в производстве находится дело, является извещение налогоплательщика о месте и времени проведения разбирательства. Оно предусмотрено ч. 2 ст. 101 НК РФ.

Исполнение этой обязанности может быть осуществлено как посредством личного вручения, так и путем направления уведомления почтой, либо другими возможными способами.

Закон не устанавливает каких-либо ограничений. Специальное понятие надлежащего извещения также не установлено.

- Права лица, в отношении которого проводилась налоговая проверка

- Правила рассмотрения материалов налоговой проверки

- Решение и его содержание

- Основания для отмены решения налогового органа

- Обеспечительные меры

- Возможна ли замена

- Рассмотрение материалов налоговой проверки. Процедура, сроки, результаты

- Может ли плательщик присутствовать на рассмотрении материалов?

- Подготовка доверенности

- Что взять на заседание

- Порядок рассмотрения материалов

- Первый этап

- Второй этап

- Третий этап

- Сроки рассмотрения материалов

- Обстоятельства, принимаемые во внимание на заседании

- Результаты рассмотрения материалов

- Обжалование решения

- Рассмотрение материалов налоговой проверки: как вести себя на возражениях

- Что взять с собой

- Как будет проходить рассмотрение материалов

- Порядок рассмотрения дел о налоговых правонарушениях. Вынесение решения по результатам налоговой проверки

- Состав налогового правонарушения:

- Обстоятельства, исключающие привлечение лица к ответственности за совершение налогового правонарушения (ст. 109)

- Порядок рассмотрения дел о налоговых правонарушениях

- Вынесение решения по результатам рассмотрения материалов налоговой проверки (ст. 101 НК РФ)

- Лицо, в отношении которого проводилась налоговая проверка, вправе:

- Рассмотрение материалов проверки: готовимся и возражаем

- Готовим доверенность

- Что взять с собой

- Как будет проходить рассмотрение материалов

- 🌟 Видео

Права лица, в отношении которого проводилась налоговая проверка

Процедура предусматривает достаточно широкие права привлекаемого к ответственности лица. Они определяются ст. 101 НК РФ:

- первая группа возможностей включает участие в производстве. Налогоплательщики могут это делать как лично, так и посредством представителя;

- другие возможности связаны с ознакомлением с материалами, находящимися в производстве. Для этого требуется подать ходатайство, которое подлежит удовлетворению в 2-дневный срок. Способы получения информации в органах ФНС России определяются в ч. 2 ст. 101 НК РФ. Понятие «ознакомление» включает в себя как чтение, так и совершение выписок, а также снятие копий;

- также в число прав этих лиц входит возможность представления возражений. При этом должен быть соблюден предусмотренный срок (месяц со дня получения акта проверки и 10 дней с момента получения акта, составленного по итогам дополнительных мероприятий).

К материалам налоговой проверки относятся все доказательства, имеющие значение для рассмотрения дела.

В число должностных обязанностей лиц, ведущих расследование, входит использование только допустимых материалов. Таковыми считаются все документы, полученные с соблюдением требований законодательства России.

Помимо письменных доказательств, возможно участие граждан. Привлечение эксперта, свидетеля или специалиста возможно на основании соответствующих требований как налогоплательщика, так и должностных лиц, ведущих расследование.

Правила рассмотрения материалов налоговой проверки

Круг субъектов, которым предоставлены полномочия при производстве по делу, ограничен. В состав таких должностных лиц входят руководитель ИФНС России или другого налогового органа, а также его заместитель.

Стандартное время рассмотрения акта проверки составляет 10 дней.

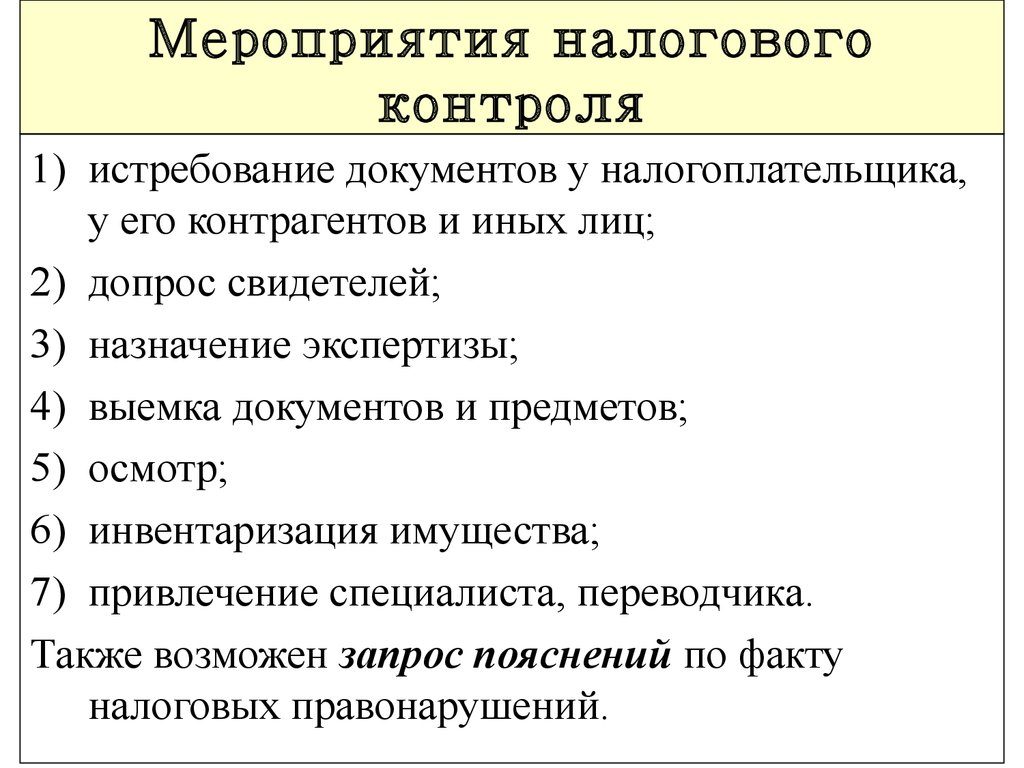

Если требуются дополнительные мероприятия (опрос свидетеля или другого лица, а также истребование документов у контрагентов налогоплательщика), то ко времени процедуры может быть добавлено не более 1 месяца.

Права и обязанности налоговых органов в отношении КГН могут быть реализованы в 2-месячный период. В указанных рамках, периоды отложения определяются налоговыми органами самостоятельно.

https://www.youtube.com/watch?v=DK5vN2E3jBI

Рассмотрение дела по существу предполагает предварительное установление явки привлекаемого к ответственности лица. Если его присутствие обязательно, то разбирательство откладывается. Как правило, это не служит проблемой для того, чтобы наложить взыскание.

Процесс рассмотрения материалов предполагает ведение протокола. В нем отражаются данные об изучаемых и оглашаемых материалах проверки.

В ходе производства, в права и обязанности налоговых органов входит решение следующих вопросов:

- о наличии факта нарушения законодательства РФ;

- о том, предусмотрена ли для таких нарушений ответственность;

- о наличии основания привлечь лицо к ответственности;

- о возможности применения ряда норм, касающихся наказания. Имеются в виду основания освобождения от ответственности, а также обстоятельства смягчающего или отягчающего вину характера.

Итогом указанных процедур служит вынесение решения по делу.

Решение и его содержание

Итоговый документ может как предусматривать взыскание, так и обходиться без него. Варианты, которыми определяются меры ответственности, должен включать следующую информацию:

- имеющие значение для дела обстоятельства, установленные проверкой;

- контрдоводы налогоплательщика в пользу того, что исполнение им своих обязанностей было надлежащим, и их оценку;

- ссылку на норму НК РФ, устанавливающую наказание за нарушение;

- данные о размере недоимки, пеней, а также полагающийся к уплате штраф.

Если решение не предполагает привлечения ответственности, то оно должно содержать основания принятия. В случаях, когда проверкой подтверждена недоимка, ее необходимо указать вместе с размером пени.

Если законодательством об административных правонарушениях предусматривается отдельная ответственность, то в отношении проверяемого может быть оформлено соответствующее постановление, устанавливающее взыскание. Такие правила определяются нормами КоАП.

Возможны и признаки преступления. Если они обнаруживаются, то происходит приостановление исполнения решения, а материалы направляются в правоохранительные структуры. Если последние выносят постановление о прекращении расследования или об отказе в возбуждении дела, то налоговики отменяют указанное выше приостановление. Аналогичен и порядок в случае оправдательного приговора.

Основания для отмены решения налогового органа

Решение вступает в силу не сразу. Привлекаемому лицу дается месячный срок на обжалование документа в апелляционном порядке. Оспорить решение возможно путем подачи жалобы через орган, принявший первоначальное решение.

Итогом рассмотрения жалобы может стать как ее удовлетворение, так и отказ. Также заявление может быть удовлетворено частично. Кроме того, во вышестоящем исполнительном органе могут отменить решение и принять новое.

Любое решение, не связанное удовлетворением требований жалобщика переводит оспариваемый документ в статус действующего в части или полностью.

После неудачной апелляции, возможна подача исковых заявлений в суд. Эта жалоба направляется в соответствующую структуру по месту нахождения органа, принявшего решение. Требования исковых заявлений при подаче и допустимые сроки содержатся в процессуальном законодательстве РФ.

Причины для отмены могут быть как фактическими, так и процессуальными, обусловленными грубым нарушением прав привлеченного лица.

Также основанием для отмены служит обвинительный приговор в отношении физлица, ранее привлеченного к налоговой ответственности.

Обеспечительные меры

Применение обеспечительных мер служит гарантией того, что лицо не уклонится от обязанности возместить предусмотренные решением суммы. Такое понятие известно по судебной процедуре. Истец подает заявление о принятии обеспечительных мер, если принятый акт нарушает его права. Закон устанавливает единственное основание такого решения.

Обеспечительные меры применяются, если есть достаточные основания полагать недобросовестность проверяемого субъекта. Отсутствие конкретизирующих условий нередко приводит к избыточному использованию такого института.

https://www.youtube.com/watch?v=xaRQOFDj2sw

Часто принимается немедленное решение. Возможно обоснование заключается во внутренних инструкциях налоговиков, действие которых не придается огласке, признающих непринятие обеспечительных мер недопустимым. Однако, согласно закону, их введение является правом, а не обязанностью инспекции.

В зависимости от статуса принятого решения, выделяют предварительные обеспечительные меры (связанные с не вступившим в силу документом) и обеспечительные меры, направленные на исполнение действующего решения.

Первый вариант связан с долгим сроком, предоставляемым для подачи жалоб. Предварительные обеспечительные меры позволяют подстраховаться от возможности реализации субъектом своих активов в период апелляции.

Существует и законная классификация. Ч. 10 ст. 101 НК предусматривает отдельные виды обеспечительных мер. К ним относится следующее:

- запрет на реализацию, либо передачу в залог имущества. При применении обеспечительных мер такого типа устанавливается последовательность от более мягких к более жестким ограничениям, если имеет место неисполнение решения. Первый шаг касается недвижимости. Обеспечительные меры следующего уровня предполагают ограничение в отношении транспорта, а также ценных бумаг различных видов. Также они касаются предметов, составляющих дизайн офисов. Под следующие обеспечительные меры попадает все остальное имущество. Исключение составляют сырье, необходимые в производстве материалы, а также готовая продукция. Последний шаг устанавливает абсолютные ограничения. Они не будут отменены, пока цель не реализуется;

- решение о применении обеспечительных мер может заключаться в приостановлении операций по банковским счетам. Такая информация доступна налоговикам, поэтому они наиболее часто прибегают к этому виду. Очень часто банковского счета касаются предварительные обеспечительные меры.

Решение о применении обеспечительных мер может быть комбинированным. Закон не ограничивает налоговиков выбором единственного вида.

Круг уполномоченных субъектов ограничен. Решение о применении обеспечительных мер может принять руководитель инспекции, либо его заместитель.

Аналогичен и порядок, когда они прекращают действие. Отмена обеспечительных мер осуществляется этими же лицами.

Возможна ли замена

Налогоплательщик может обратиться к налоговикам, предъявив ходатайство о принятии обеспечительных мер альтернативного характера.

Речь идет о добровольной замене указанных ограничений на банковскую гарантию с полным покрытием, залогом высоколиквидных ценных бумаг или иного имущества. Также возможно поручительство третьих лиц.

Если предъявляется гарантия, выданная банком, числящимся в специальном перечне, то замена должна осуществляться в обязательном порядке после оформления, поскольку обязательства кредитного учреждения надежны, а обеспечительными мерами, прекращения которых добивается налогоплательщик, компании наносится вред.

Видео:КАК ПРОХОДИТ КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА В 2021 ГОДУСкачать

Рассмотрение материалов налоговой проверки. Процедура, сроки, результаты

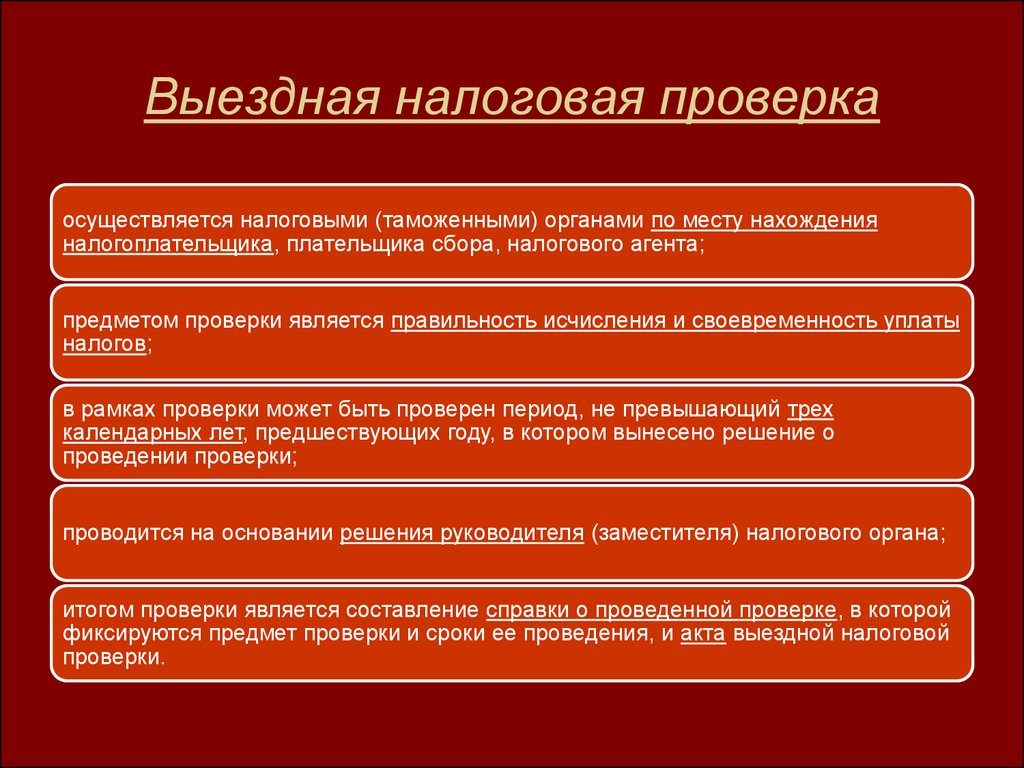

Проверка налоговой инспекции предполагает анализ целого ряда документов. Мероприятие, на основании пункта 6 статьи 100 НК РФ, включает в себя рассмотрение материалов, полученных в ходе проверки.

Может ли плательщик присутствовать на рассмотрении материалов?

Налогоплательщику обязаны направить уведомление, в котором указаны дата и место рассмотрения материалов. Если это уведомление направлено не будет, фирма сможет легко оспорить свое привлечение к ответственности. По сути, этот документ позволяет вызвать плательщика на мероприятие.

Если плательщик, получивший уведомление, не является на заседание, оно проводится без его участия. Однако руководитель имеет право отложить рассмотрение материалов в том случае, если участие налогоплательщика является обязательным.

Подготовка доверенности

Кто именно должен явиться на заседание? Не обязательно делать это именно руководителю фирмы. Более того, это даже нежелательно по следующим причинам:

- Руководитель обычно не ориентируется в учете и исчислении налогов.

- Из-за недостатка знаний управленец вряд ли сможет правильно ответить на все вопросы.

Можно направить на заседание бухгалтера. В этом случае на него составляется доверенность.

Что взять на заседание

Сначала налогоплательщику направляется акт налоговой проверки. Руководитель или бухгалтер рассматривают его, после чего составляют письменные возражения, если они есть. Возражения направляются в ИФНС. На заседание рекомендуется взять копию этого документа. На основании уже сформированных возражений будет проще объясняться с представителями налоговой.

https://www.youtube.com/watch?v=_jVAMsHFRxc

Если возражения не были подготовлены, имеет смысл предварительно составить письменный перечень претензий. На основании этого списка представитель компании будет выступать на заседании. В дальнейшем из него можно сформировать апелляционную жалобу.

Рекомендуется захватить с собой также Налоговый кодекс, чтобы можно ссылаться на определенные статьи при отстаивании своих интересов. Стоит взять акт налоговой проверки и предлагающиеся к нему документы.

Как правило, на заседании выступающий представляет свои претензии к налоговикам. Рекомендуется основывать их на документах. Если имеются письменные доказательства позиции компания, следует взять с собой их копии.

Порядок рассмотрения материалов

Процедура изучения материалов подразделяется на три этапа.

Первый этап

Сначала осуществляются подготовительные действия (пункт 3 статья 101 НК РФ):

- Оглашение перечня материалов, которые будут анализироваться.

- Проверка явки лиц, вызванных на заседание.

- Проверка полномочий явившихся лиц.

- Оглашение прав и обязанностей участников.

После этого начинается основной этап рассмотрения материалов.

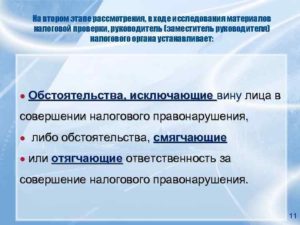

Второй этап

Производится анализ материалов на основании статьи 101 НК РФ. Представитель налоговой, на основании пункта 5 статьи 101 НК РФ, должен установить следующие моменты:

- Наличие нарушений налогового законодательства.

- Наличие оснований для привлечения к ответственности.

- Наличие отягчающих и смягчающих обстоятельств, связанных с обнаруженным нарушением.

Сначала представители оглашают акт проверки, а затем возражения на него. На заседании исполняются своего рода прения.

Третий этап

Руководитель налоговой выносит решение по итогам рассмотрения материалов. На налогоплательщика или накладывается ответственность, или нет. Сразу решение оглашаться не будет. Его подготавливают в письменной форме, а потом вручают налогоплательщику.

ВНИМАНИЕ! Иногда налоговой требуются дополнительные доказательства для наложения ответственности. В этом случае проводятся вспомогательные мероприятия. По их итогам проводится повторное заседание на основании Постановления Президиума ВАС №391/09 от 16 июня 2009 года.

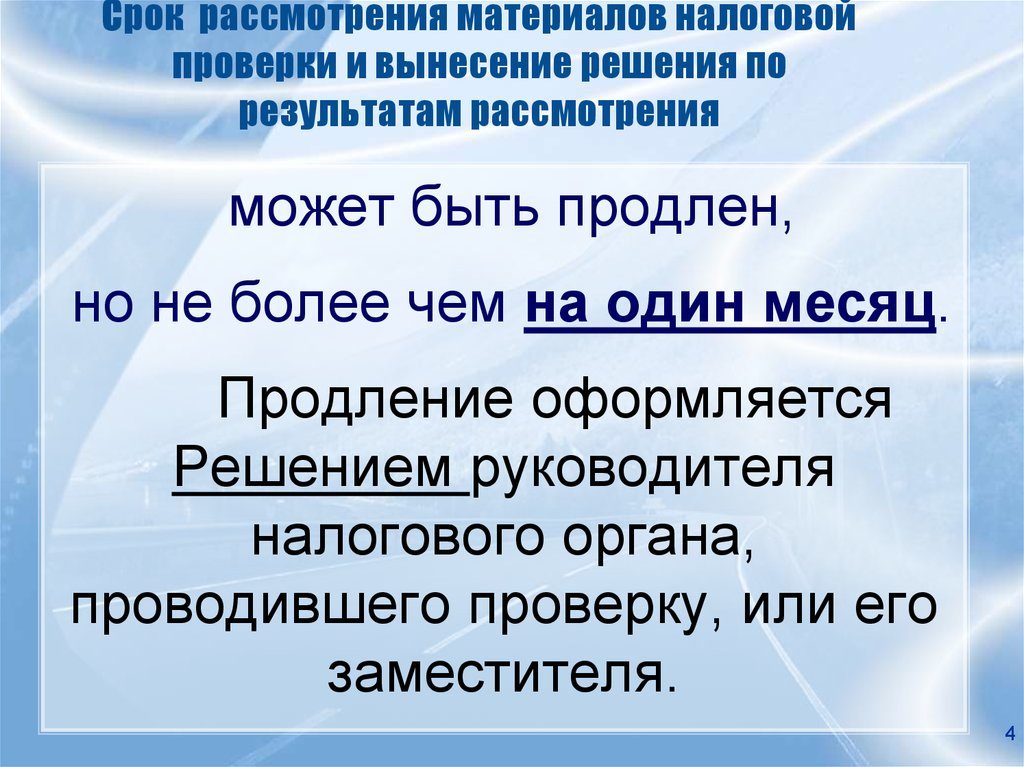

Сроки рассмотрения материалов

На рассмотрение материалов выделяется 10 суток по истечении срока подачи возражений налогоплательщиком. Последний составляет 15 суток с даты получения акта проверки. Срок рассмотрения может быть продлен при наличии весомых обстоятельств. К примеру, налоговой потребовались дополнительные доказательства. Максимальный срок продления проверки составляет месяц.

Обстоятельства, принимаемые во внимание на заседании

Как уже упоминалось, на решение о наложении ответственности могут влиять дополнительные обстоятельства. Они могут как смягчать, так и отягощать вину налогоплательщика. Перечень обстоятельств приведен в статьях 111 и 112 НК РФ. Рассмотрим смягчающие факторы (статья 112 НК РФ):

- Нарушение, вызванное тяжелыми личными или семейными условиями.

- Преступление, совершенное под влиянием угроз или принуждения. К примеру, это может быть принуждение, связанное с финансовой или служебной ответственностью.

- Прочие обстоятельства, признанные судом или налоговой.

Обстоятельство, отягчающее ответственность – совершение аналогичного нарушения ранее.

Результаты рассмотрения материалов

Решение заседания составляется по форме, утвержденной Приказом ФНС №ММ-3-06/338@ от 31 мая 2007 года. В документе прописываются обстоятельства нарушения, установленные в ходе проверки (пункт 8 статьи 101 НК РФ). В решении должны содержаться эти сведения:

- Ссылки на бумаги, подтверждающие обстоятельства совершения нарушения.

- Доводы, приведенные плательщиком в защиту своих интересов.

- Итоги рассмотрения этих доводов.

Следующий пункт – решение о привлечении фирмы к ответственности. Оно сопровождается такой информацией, как:

- Указание совершенных правонарушений.

- Положения статей НК РФ, которые были нарушены.

- Вменяемые меры наказания.

- Размер обнаруженной недоимки.

- Объем начисленных пени.

- Штраф.

ВАЖНО! Решение обязательно должно сопровождаться указаниями на нарушенные законодательные акты. В обратном случае решение отменяется на основании пункта 10 Информационного письма Президиума ВАС №71 от 17 марта 2003 года.

https://www.youtube.com/watch?v=8yKPplxNWQY

Если плательщик не будет привлекаться к ответственности, также составляется решение. В нем указывается эта информация:

- Размер недоимки, если она была обнаружена.

- Сумма начисленных пеней.

- Срок для обжалования.

- Название и адрес налогового органа, рассматривающего дела по обжалованию.

- Прочая нужная информация.

Решение об отказе в наложении ответственности не исключает материальную ответственность плательщика за правонарушения. Как правило, это пени.

Обжалование решения

Решение комиссии не сразу вступает в юридическую силу. Плательщику предоставляется срок для обжалования. Составляет он месяц. Оспаривание производится в апелляционном порядке. Для обжалования можно направить жалобу через структуру, которая приняла решение. Возможно частичное удовлетворение возражений налогоплательщика. Решение также может быть отменено.

Если на апелляцию поступил отказ, плательщик может направить исковое заявление в суд. Иск подается в суд, располагающийся по адресу органа, принявшего решение.

Для повышения шансов на удачное рассмотрение иска нужно правильно его составить. Линия защиты может предполагать указание процессуальных нарушений, попрание прав налогоплательщика. К примеру, если проверка проводилась с ошибками, можно указать на них. Решение отменяется и в том случае, если к ответственности за нарушение привлечено ФЛ.

Видео:Может ли быть продлен срок рассмотрения материалов налоговой проверки и вынесение решения по ней?Скачать

Рассмотрение материалов налоговой проверки: как вести себя на возражениях

Идти в инспекцию на рассмотрение материалов налоговой проверки вместе с руководителем вовсе не обязательно. Во-первых, он вряд ли знает о вашем учете и порядке начисления налогов больше, чем вы, или хотя бы столько же. То есть ответить на вопросы налоговиков он, скорее всего, не сможет.

Во-вторых, вы чаще общаетесь с налоговиками и уже знаете их психологию и манеру поведения (Пункт 1 ст. 27 НК РФ). На рассмотрении материалов проверки вы увидите эмоциональный настрой налоговиков, поймете, готовы ли они идти до конца (то есть суда), отстаивая какие-то доначисления.

А может быть, доводы, приведенные в письменных возражениях, уже почти убедили их «убрать» какие-либо суммы из акта проверки. В любом случае для присутствия на рассмотрении возражений вам нужна доверенность.

Если у вас есть общая доверенность на представление интересов вашей организации в налоговых органах, то возьмите ее с собой.

Если же ваша доверенность дает вам право только представлять в инспекцию налоговую и бухгалтерскую отчетность, то необходимо сделать еще одну доверенность (Пункт 1 ст. 26, п. п. 1, 3 ст. 29 НК РФ). Оформить ее можно так.

Доверенность

г. Москва 16 ноября 2010 г.

Общество с ограниченной ответственностью «Лютик» (ИНН 7703519488, КПП 770301001, ОГРН 1109847002248, далее — Общество) в лице директора Пчелкина Анатолия Николаевича, действующего на основании Устава, уполномочивает Цветкову Татьяну Игоревну (паспорт серии 45 05 N 123654, выдан УВД Ярославского района по г. Москве 30.12.

2009, код подразделения 129-030) представлять интересы Общества в налоговых органах РФ и совершать все необходимые для этого действия, в том числе участвовать в рассмотрении материалов налоговых проверок, представлять, запрашивать и получать от имени Общества любые документы.

Настоящая доверенность выдана сроком на 1 год без права передоверия.

Директор ООО «Лютик» ООО «Лютик» ——- Пчелкин А.Н.

Что взять с собой

После получения акта налоговой проверки у вас было время для подготовки и подачи в ИФНС письменных возражений (Пункт 6 ст. 100 НК РФ). Если вы успели это сделать, то возьмите с собой на рассмотрение материалов проверки экземпляр этого документа. Так вам будет легче обосновывать свои утверждения.

Кроме того, эти возражения будут служить вам своеобразной памяткой на случай, если вы что-нибудь забудете или растеряетесь. Если же вы не успели подготовить письменные возражения, то просто структурируйте все свои претензии к налоговикам на бумаге. В последующем ваши записи могут стать основой апелляционной жалобы в вышестоящий налоговый орган.

Также возьмите с собой Налоговый кодекс, к нормам которого будет удобно апеллировать при отстаивании своих интересов, и сам акт налоговой проверки (Пункты 5, 6 ст. 100 НК РФ), а также приложенные к нему документы. Если в возражениях вы ссылаетесь на какие-либо письменные доказательства, запаситесь их копиями.

Калькулятор и ручка тоже никогда не помешают.

Как будет проходить рассмотрение материалов

Рассмотрение материалов проверки состоит из следующих этапов:

Этап 1. Подготовительные мероприятия, во время которых руководитель налоговой инспекции, а чаще его заместитель (Пункт 3 ст.

101 НК РФ): — представляется и оглашает, материалы какой налоговой проверки будут рассматриваться; — проверяет явку лиц, приглашенных на рассмотрение; — проверяет ваши полномочия и полномочия других представителей вашей организации; — разъясняет участвующим лицам их права и обязанности.

Этап 2.

Исследование материалов налоговой проверки (Пункты 4, 5 ст. 101 НК РФ). На этом этапе заместитель руководителя налогового органа (руководитель) устанавливает (Пункт 5 ст. 101 НК РФ):

— нарушила ли ваша организация налоговое законодательство; — имеются ли основания для привлечения к ответственности; — есть ли обстоятельства, исключающие вину вашей организации в совершении налогового правонарушения либо смягчающие или отягчающие ответственность за его совершение (Статьи 111, 112 НК РФ). Эта процедура выглядит так: сначала зачитывается акт проверки, потом — ваши возражения. После этого происходят, так сказать, прения сторон. Обольщаться не стоит. На этой стадии «отбить» все доначисления, с которыми вы не согласны, вряд ли получится. Ведь рассмотрение материалов проверки и ваших возражений достаточно формально: вы говорите, что не виноваты, а налоговики говорят что-нибудь вроде «доказательства свидетельствуют об обратном».

Этап 3. Вынесение руководителем (заместителем руководителя) налогового органа по результатам рассмотрения материалов решения (Пункт 7 ст. 101 НК РФ):

(или) о привлечении к ответственности за совершение налогового правонарушения; (или) об отказе в привлечении к ответственности за совершение налогового правонарушения. Однако сразу свое решение налоговики вам не огласят. Нужно подождать, пока они его подготовят. Готовое решение (Пункт 9 ст. 101 НК РФ): (или) вручат вам лично — в течение 5 дней со дня его вынесения, если вы зайдете за ним в ИФНС с доверенностью; (или) направят по почте заказным письмом. Обратите внимание, что тогда оно будет считаться полученным по истечении 6 дней с даты, когда направлено письмо.

Имейте в виду: если налоговики решат, что им нужны дополнительные доказательства вашей вины, то они могут назначить и дополнительные мероприятия налогового контроля (Пункт 6 ст. 101 НК РФ).

Тогда процедура повторится и вас опять вызовут на рассмотрение результатов дополнительных мероприятий и дадут возможность представить свои возражения (Постановление Президиума ВАС РФ от 16.06.

2009 N 391/09).

* * *

Еще до получения решения налогового органа готовьте апелляционную жалобу в вышестоящий налоговый орган. Так как, скорее всего, решение налогового органа будет дублировать акт проверки. Тем более что, подав жалобу, вы отсрочите вступление решения налоговиков в законную силу.

Видео:1.1. Процедура проведения выездной налоговой проверки (часть 1).Скачать

Порядок рассмотрения дел о налоговых правонарушениях. Вынесение решения по результатам налоговой проверки

Ответственность за нарушения законодательства о налогах и сборах — это охранительное правоотношение, возникающие на основании законодательства о налогах и сборах между государством и нарушителем законодательства относительно возложения на виновного субъекта дополнительной обязанности, связанной с лишениями личного и материального характера.

Налоговое правонарушение — виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое НК РФ установлена ответственность (ст. 106 НК РФ).

Состав налогового правонарушения:

- объект,

- объективная сторона,

- субъект и

- субъективная сторона.

Лица, подлежащие ответственности за совершение налоговых правонарушений в случаях, предусмотренных главами 16 и 18 НК РФ (ст. 107 НК РФ):

- организации;

- физические лица ― с шестнадцатилетнего возраста.

Общие условия привлечения к ответственности за совершение налогового правонарушения:

- Никто не может быть привлечен к ответственности за совершение налогового правонарушения иначе, как по основаниям и в порядке, которые предусмотрены НК РФ.

- Никто не может быть привлечен повторно к ответственности за совершение одного и того же налогового правонарушения.

- Основанием для привлечения лица к ответственности за нарушение законодательства о налогах и сборах является установление факта совершения данного нарушения решением налогового органа, вступившим в силу.

- Привлечение организации к ответственности за совершение налогового правонарушения не освобождает ее должностных лиц при наличии соответствующих оснований от административной, уголовной или иной ответственности, предусмотренной законами РФ.

- Привлечение лица к ответственности за совершение налогового правонарушения не освобождает его от обязанности уплатить (перечислить) причитающиеся суммы налога (сбора) и пени.

- Лицо считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана в предусмотренном федеральным законом порядке.

Лицо, привлекаемое к ответственности, не обязано доказывать свою невиновность в совершении налогового правонарушения. Обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового правонарушения и виновности лица в его совершении, возлагается на налоговые органы.

Неустранимые сомнения в виновности лица, привлекаемого к ответственности, толкуются в пользу этого лица.

- Ответственность за нарушения законодательства о налогах и сборах, допущенные в связи с выполнением договора инвестиционного товарищества, несет управляющий товарищ, ответственный за ведение налогового учета.

- Ответственность за неисполнение обязанности по уплате налога на прибыль организаций, налога на доходы физических лиц с прибыли (дохода), приходящейся на долю участника договора инвестиционного товарищества, несет соответствующий участник такого договора, если иное не установлено НК РФ.

Обстоятельства, исключающие привлечение лица к ответственности за совершение налогового правонарушения (ст. 109)

- отсутствие события налогового правонарушения;

- отсутствие вины лица в совершении налогового правонарушения;

- совершение деяния, содержащего признаки налогового правонарушения, физическим лицом, не достигшим к моменту совершения деяния шестнадцатилетнего возраста;

- истечение сроков давности привлечения к ответственности за совершение налогового правонарушения.

Порядок рассмотрения дел о налоговых правонарушениях

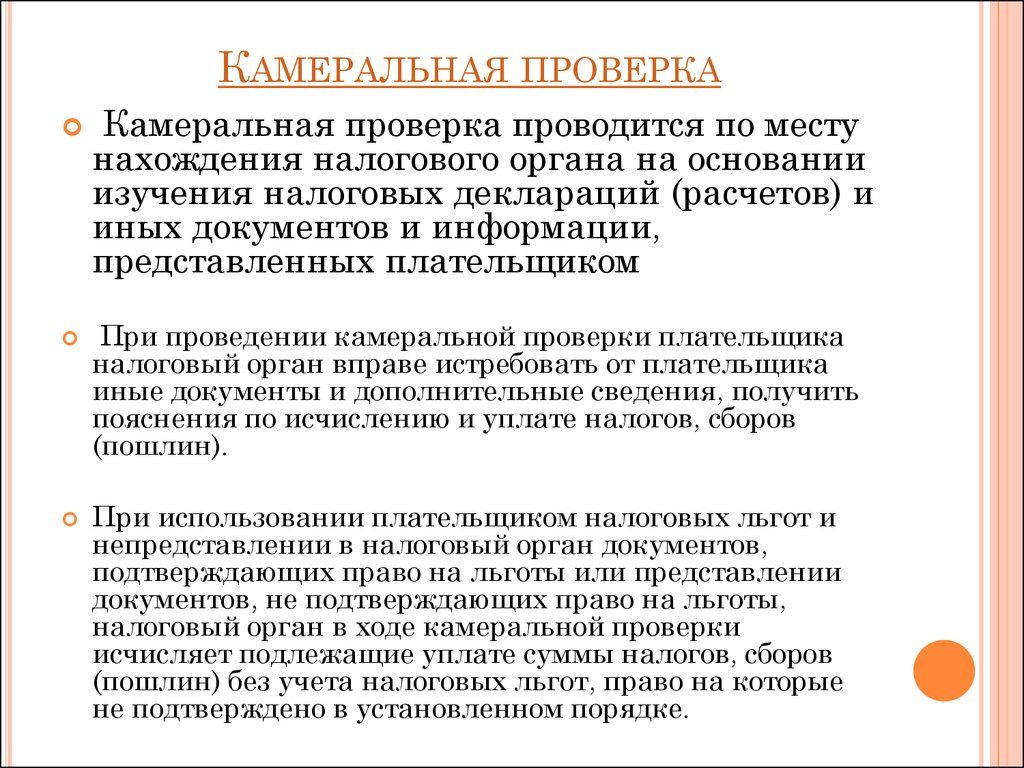

Статья 100.1 НК РФ устанавливает, что дела о выявленных в ходе камеральной или выездной налоговой проверки налоговых правонарушениях рассматриваются в порядке, предусмотренном статьей 101 НК РФ.

https://www.youtube.com/watch?v=D7jNcZJDy1g

Дела о выявленных в ходе иных мероприятий налогового контроля налоговых правонарушениях (за исключением правонарушений, предусмотренных статьями 120, 122 и 123 НК РФ) рассматриваются в порядке, предусмотренном статьей 101.4 НК РФ.

Вынесение решения по результатам рассмотрения материалов налоговой проверки (ст. 101 НК РФ)

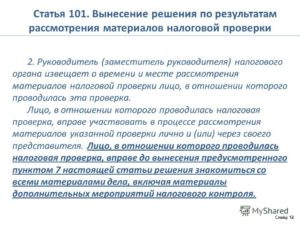

Акт налоговой проверки, другие материалы налоговой проверки и дополнительных мероприятий налогового контроля, в ходе которых были выявлены нарушения законодательства о налогах и сборах, а также представленные проверяемым лицом (его представителем) письменные возражения по указанному акту должны быть рассмотрены руководителем (заместителем руководителя) налогового органа, проводившего налоговую проверку, и решение по ним должно быть принято в течение 10 дней со дня истечения срока, указанного в пункте 6 статьи 100 НК РФ. Указанный срок может быть продлен, но не более чем на 1 месяц.

Руководитель (заместитель руководителя) налогового органа извещает о времени и месте рассмотрения материалов налоговой проверки лицо, в отношении которого проводилась эта проверка.

Лицо, в отношении которого проводилась налоговая проверка, вправе:

- участвовать в процессе рассмотрения материалов указанной проверки лично и (или) через своего представителя;

- до вынесения решения знакомиться со всеми материалами дела, включая материалы дополнительных мероприятий налогового контроля.

Неявка лица, в отношении которого проводилась налоговая проверка (его представителя), извещенного надлежащим образом о времени и месте рассмотрения материалов налоговой проверки, не является препятствием для рассмотрения материалов налоговой проверки, за исключением тех случаев, когда участие этого лица будет признано руководителем (заместителем руководителя) налогового органа обязательным для рассмотрения этих материалов.

При рассмотрении материалов налоговой проверки может быть оглашен акт налоговой проверки, а при необходимости и иные материалы мероприятий налогового контроля, а также письменные возражения лица, в отношении которого проводилась проверка. Отсутствие письменных возражений не лишает это лицо (его представителя) права давать свои объяснения на стадии рассмотрения материалов налоговой проверки.

При рассмотрении материалов налоговой проверки исследуются представленные доказательства, в том числе документы, ранее истребованные у лица, в отношении которого проводилась налоговая проверка (включая участников консолидированной группы налогоплательщиков), документы, представленные в налоговые органы при проведении камеральных или выездных налоговых проверок данных лиц, и иные документы, имеющиеся у налогового органа. Не допускается использование доказательств, полученных с нарушением НК РФ. Если документы (информация) о деятельности налогоплательщика (консолидированной группы налогоплательщиков) были представлены в налоговый орган с нарушением сроков, установленных НК РФ, полученные налоговым органом документы (информация) не будут считаться полученными с нарушением НК РФ. В ходе рассмотрения материалов налоговой проверки может быть принято решение о привлечении в случае необходимости к участию в этом рассмотрении свидетеля, эксперта, специалиста.

В ходе рассмотрения материалов налоговой проверки руководитель (заместитель руководителя) налогового органа:

- устанавливает, совершал ли налогоплательщик нарушение законодательства о налогах и сборах;

- устанавливает, образуют ли выявленные нарушения состав налогового правонарушения;

- устанавливает, имеются ли основания для привлечения лица к ответственности за совершение налогового правонарушения;

- выявляет обстоятельства, исключающие вину лица в совершении налогового правонарушения, либо обстоятельства, смягчающие или отягчающие ответственность за совершение налогового правонарушения.

В случае необходимости получения дополнительных доказательств руководитель (заместитель руководителя) налогового органа вправе вынести решение о проведении в срок, не превышающий 1 месяц (два месяца — при проверке консолидированной группы налогоплательщиков), дополнительных мероприятий налогового контроля.

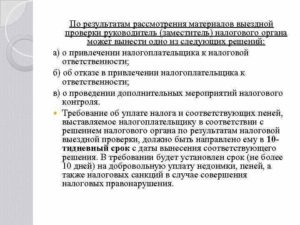

По результатам рассмотрения материалов налоговой проверки руководитель (заместитель руководителя) налогового органа выносит решение:

- о привлечении к ответственности за совершение налогового правонарушения;

- об отказе в привлечении к ответственности за совершение налогового правонарушения.

Решение о привлечении к ответственности и решение об отказе в привлечении к ответственности за совершение налогового правонарушения (за исключением решений, вынесенных по результатам рассмотрения материалов выездной налоговой проверки консолидированной группы налогоплательщиков) вступают в силу по истечении 10 дней со дня вручения (для консолидированной группы налогоплательщиков ― по истечении 20 дней со дня вручения ответственному участнику этой группы). При этом соответствующее решение должно быть вручено в течение 5 дней после дня его вынесения. В случае, если решение вручить невозможно, оно направляется налогоплательщику по почте заказным письмом и считается полученным по истечении 6 дней с даты направления заказного письма.

https://www.youtube.com/watch?v=8jSSy38iws0

В случае подачи апелляционной жалобы на решение налогового органа в порядке, предусмотренном статьей 101.2 НК РФ, указанное решение вступает в силу со дня его утверждения вышестоящим налоговым органом полностью или в части.

Лицо, в отношении которого вынесено соответствующее решение, вправе исполнить решение полностью или в части до вступления его в силу. При этом подача апелляционной жалобы не лишает это лицо права исполнить не вступившее в силу решение полностью или в части.

После вынесения решения руководитель (заместитель руководителя) налогового органа вправе принять обеспечительные меры, направленные на обеспечение возможности исполнения указанного решения, если есть достаточные основания полагать, что непринятие этих мер может затруднить или сделать невозможным в дальнейшем исполнение такого решения и (или) взыскание недоимки, пеней и штрафов, указанных в решении.

Подробнее об обеспечительных мерах

Обеспечительными мерами могут быть:

- запрет на отчуждение (передачу в залог) имущества налогоплательщика без согласия налогового органа;

- приостановление операций по счетам в банке в порядке, установленном статьей 76 НК РФ.

По просьбе лица, в отношении которого было вынесено решение о принятии обеспечительных мер, налоговый орган вправе заменить обеспечительные меры, предусмотренные пунктом 10 настоящей статьи, на:

- банковскую гарантию, подтверждающую, что банк обязуется уплатить указанную в решении о привлечении к ответственности за совершение налогового правонарушения или решении об отказе в привлечении к ответственности за совершение налогового правонарушения сумму недоимки, а также суммы соответствующих пеней и штрафов в случае неуплаты этих сумм принципалом в установленный налоговым органом срок;

- залог ценных бумаг, обращающихся на организованном рынке ценных бумаг, или залог иного имущества, оформленный в порядке, предусмотренном статьей 73 НК РФ;

- поручительство третьего лица, оформленное в порядке, предусмотренном статьей 74 НК РФ.

Копия решения о принятии обеспечительных мер и копия решения об отмене обеспечительных мер в течение пяти дней после дня его вынесения вручаются лицу, в отношении которого вынесено указанное решение, либо его представителю под расписку или передаются иным способом, свидетельствующим о дате получения налогоплательщиком соответствующего решения.

В случае направления копии решения по почте заказным письмом решение считается полученным по истечении шести дней с даты направления заказного письма.

Несоблюдение должностными лицами налоговых органов требований, установленных НК РФ, может являться основанием для отмены решения налогового органа вышестоящим налоговым органом или судом.

По выявленным налоговым органом нарушениям, за которые физические лица или должностные лица организаций подлежат привлечению к административной ответственности, уполномоченное должностное лицо налогового органа, проводившее проверку, составляет протокол об административном правонарушении в пределах своей компетенции. Рассмотрение дел об этих правонарушениях и применение административных наказаний в отношении физических лиц и должностных лиц организаций, виновных в их совершении, производятся в соответствии с законодательством об административных правонарушениях.

Видео:Как подать возражения на акт налоговой проверки?Скачать

Рассмотрение материалов проверки: готовимся и возражаем

→ Бухгалтерские статьи

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 14 января 2011 г.

журнала № 2 за 2011 г. О том, как правильно написать возражения на акт налоговой проверки без посторонней помощи, читайте: 2010, № 15, с. 34

Проверка позади. И, скорее всего, вы уже написали возражения на акт проверки.

Но впереди еще один этап — рассмотрение материалов проверкип. 6 ст. 100 НК РФ.

А для того чтобы «отбить» у налоговиков начисления, которые они сделали по итогам проверки и с которыми вы не согласны, нужно прийти в инспекцию, что называется, во всеоружии.

Готовим доверенность

Идти в инспекцию на рассмотрение материалов проверки вместе с руководителем вовсе не обязательно. Во-первых, он вряд ли знает о вашем учете и порядке начисления налогов больше, чем вы, или хотя бы столько же. То есть ответить на вопросы налоговиков он, скорее всего, не сможет.

Во-вторых, вы чаще общаетесь с налоговиками и уже знаете их психологию и манеру поведенияп. 1 ст. 27 НК РФ. На рассмотрении материалов проверки вы увидите эмоциональный настрой налоговиков, поймете, готовы ли они идти до конца (то есть суда), отстаивая какие-то доначисления.

А может быть, доводы, приведенные в письменных возражениях, уже почти убедили их «убрать» какие-либо суммы из акта проверки.

В любом случае для присутствия на рассмотрении возражений вам нужна доверенность.

https://www.youtube.com/watch?v=h54I1nPxCZM

Если у вас есть общая доверенность на представление интересов вашей организации в налоговых органах, то возьмите ее с собой. Если же ваша доверенность дает вам право только представлять в инспекцию налоговую и бухгалтерскую отчетность, то необходимо сделать еще одну доверенностьп. 1 ст. 26, пп. 1, 3 ст. 29 НК РФ. Оформить ее можно так.

г. Москва

16 ноября 2010 г.

Общество с ограниченной ответственностью «Лютик» (ИНН 7703519488, КПП 770301001, ОГРН 1109847002248, далее — Общество) в лице директора Пчелкина Анатолия Николаевича, действующего на основании Устава, уполномочивает Цветкову Татьяну Игоревну (паспорт серии 45 05 № 123654, выдан УВД Ярославского района по г. Москвы 30.12.2009, код подразделения 129-030) представлять интересы Общества в налоговых органах РФ и совершать все необходимые для этого действия, в том числе участвовать в рассмотрении материалов налоговых проверок, представлять, запрашивать и получать от имени Общества любые документы.

Настоящая доверенность выдана сроком на 1 год без права передоверия.

Что взять с собой

После получения акта налоговой проверки у вас было время для подготовки и подачи в ИФНС письменных возраженийп. 6 ст. 100 НК РФ.

Если вы успели это сделать, то возьмите с собой на рассмотрение материалов проверки экземпляр этого документа. Так вам будет легче обосновывать свои утверждения.

Кроме того, эти возражения будут служить вам своеобразной памяткой на случай, если вы что-нибудь забудете или растеряетесь.

Если же вы не успели подготовить письменные возражения, то просто структурируйте все свои претензии к налоговикам на бумаге. В последующем ваши записи могут стать основой апелляционной жалобы в вышестоящий налоговый орган.

Также возьмите с собой Налоговый кодекс, к нормам которого будет удобно апеллировать при отстаивании своих интересов, и сам акт налоговой проверкипп. 5, 6 ст. 100 НК РФ, а также приложенные к нему документы. Если в возражениях вы ссылаетесь на какие-либо письменные доказательства, запаситесь их копиями. Калькулятор и ручка тоже никогда не помешают.

Как будет проходить рассмотрение материалов

Рассмотрение материалов проверки состоит из следующих этапов:

ЭТАП 1. Подготовительные мероприятия, во время которых руководитель налоговой инспекции, а чаще его заместительп. 3 ст. 101 НК РФ:

- представляется и оглашает, материалы какой налоговой проверки будут рассматриваться;

- проверяет явку лиц, приглашенных на рассмотрение;

- проверяет ваши полномочия и полномочия других представителей вашей организации;

- разъясняет участвующим лицам их права и обязанности;

ЭТАП 2. Исследование материалов налоговой проверкипп. 4, 5 ст. 101 НК РФ. На этом этапе заместитель руководителя налогового органа (руководитель) устанавливаетп. 5 ст. 101 НК РФ:

- нарушила ли ваша организация налоговое законодательство;

- имеются ли основания для привлечения к ответственности;

- есть ли обстоятельства, исключающие вину вашей организации в совершении налогового правонарушения либо смягчающие или отягчающие ответственность за его совершениестатьи 111, 112 НК РФ.

Эта процедура выглядит так: сначала зачитывается акт проверки, потом — ваши возражения. После этого происходят, так сказать, прения сторон. Обольщаться не стоит.

На этой стадии «отбить» все доначисления, с которыми вы не согласны, вряд ли получится.

Ведь рассмотрение материалов проверки и ваших возражений достаточно формально: вы говорите, что не виноваты, а налоговики говорят что-нибудь вроде «доказательства свидетельствуют об обратном».

Препираться с налоговиками можно долго. Но не факт, что в итоге все решится здесь и сейчас, вас могут подвергнуть новым проверочным испытаниям

ЭТАП 3. Вынесение руководителем (заместителем руководителя) налогового органа по результатам рассмотрения материалов решенияп. 7 ст. 101 НК РФ:

- о привлечении к ответственности за совершение налогового правонарушения;

- об отказе в привлечении к ответственности за совершение налогового правонарушения.

Однако сразу свое решение налоговики вам не огласят. Нужно подождать, пока они его подготовят. Готовое решениеп. 9 ст. 101 НК РФ:

- вручат вам лично — в течение 5 дней со дня его вынесения, если вы зайдете за ним в ИФНС с доверенностью;

- направят по почте заказным письмом. Обратите внимание, что тогда оно будет считаться полученным по истечении 6 дней с даты, когда направлено письмо.

Имейте в виду: если налоговики решат, что им нужны дополнительные доказательства вашей вины, то они могут назначить и дополнительные мероприятия налогового контроляп. 6 ст. 101 НК РФ. Тогда процедура повторится и вас опять вызовут на рассмотрение результатов дополнительных мероприятий и дадут возможность представить свои возраженияПостановление Президиума ВАС РФ от 16.06.2009 № 391/09.

***

Еще до получения решения налогового органа готовьте апелляционную жалобу в вышестоящий налоговый орган. Так как, скорее всего, решение налогового органа будет дублировать акт проверки. Тем более что, подав жалобу, вы отсрочите вступление решения налоговиков в законную силу.

🌟 Видео

КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА. СРОКИ ПРОВЕДЕНИЯСкачать

Все этапы налоговой проверки. Как пройти проверку без последствий?Скачать

Как проводится камеральная налоговая проверка?Скачать

Процедура проведения налоговых проверок, вынесения и обжалования решений налоговых органовСкачать

Какой порядок обжалования вступивших в силу актов налогового органа?Скачать

КАК ОБЖАЛОВАТЬ АКТ НАЛОГОВОЙ ПРОВЕРКИСкачать

НАЛОГОВАЯ ПРОВЕРКА. ВОЗРАЖЕНИЯ НА АКТ ПРОВЕРКИСкачать

Порядок обжалования акта налоговой проверки | как правильно оспорить требования налоговиков#СапелкинСкачать

Какие требования к составлению акта налоговой проверки?Скачать

Допрос в Налоговой. Вызов в Налоговую инспекцию, что делать?Скачать

Налоговый вычет: сроки камеральной проверки декларации 3-НДФЛ сколько ждать возврат НДФЛ в 2022 годуСкачать

1.2. Процедура проведения выездной налоговой проверки (часть 2).Скачать

Налоговая проверка физических лиц - что делать?Скачать

Как сегодня выглядит защита прав налогоплательщика?Скачать

Камеральные проверки в 2024: новые подходы ФНС, как защитить себя, ответы на требованияСкачать

Обжалуем решение налогового органа правильноСкачать