Вопросы, финмониторинг – что это, как он работает, для чего нужен и к каким последствиям приводит, интересуют многих.

Дело в том, что о строгом надзоре за финансовой деятельностью слышал практически каждый, а о его реальных целях и задачах не знает почти никто.

Неприкосновенность же личных денежных средств заботит практически каждого. Это и порождает многочисленные необоснованные опасения.

- Финмониторинг и его виды

- Цели финмониторинга

- Важность ФМ

- Как и кем проводится

- Внутренний ФМ

- Отделы (департаменты) финмониторинга

- Обязательный ФМ

- Какие операции подлежат мониторингу

- Что означает финмониторинг операций для клиента

- Что потребуется для проведения приостановленной операции

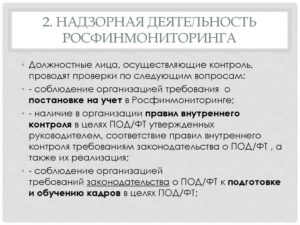

- Проверка Росфинмониторинга. Как проходит. Результаты

- Функции Росфинмониторинга

- Полномочия

- В отношении кого осуществляется финмониторинг

- Основания для осуществления мониторинга

- Процесс проведения финмониторинга

- Какие операции проверяет Росфинмониторинг

- Ответственность за выявленные правонарушения

- Можно ли отменить штраф, назначенный Росфинмониторингом?

- Проверка Росфинмониторинга, как финмониторинг вычисляет обнал

- Росфинмониторинг проверка физ лиц

- Росфинмониторинг — проверка физ лиц

- Бухгалтерские и юридические услуги

- Что проверяет росфинмониторинг? и за что штрафует

- Проверка физлица в росфинмониторинге

- ▐тхышёэ√х ╚чтхёєш

- Проверки росфинмониторинга

- Особенности проверок росфинмониторинга

- Росфинмониторинг

- Проверка Росфинмониторинга, какие операции банки сообщают в росфинмониторинг

- 🌟 Видео

Финмониторинг и его виды

Финансовый мониторинг (финмониторинг) доступными словами означает наблюдение, сбор и обработку сведений о денежных операциях граждан (физических лиц) и предприятий и организаций (юридических лиц). Вести такую деятельность имеют возможность только те субъекты, которые имеют непосредственное отношение к финансовым потокам.

Весь денежный оборот завязан на финансовые организации – банки, страховые компании, пенсионные и другие фонды, биржи и т.д. Именно им проще всего осуществлять контроль операций с деньгами. Соответственно, логика подсказывает, что именно финансовые организации становятся субъектами финмониторинга, т.е. теми, кто его осуществляет.

Деятельность каждого отдельного субъекта сама по себе смысла не имеет. Необходима координация из работы, централизованный сбор, хранение и обработка информации.

Эти задачи должны выполнятся в масштабах целого государства и, как правило, их реализация возлагается на государственные органы. В России таким органом является Федеральная служба по финансовому мониторингу (Росфинмониторинг или ФСФМ, официальный сайт).

Служба является одним из действующих в России федеральных органов исполнительной власти и находится в подчинении у Президента РФ.

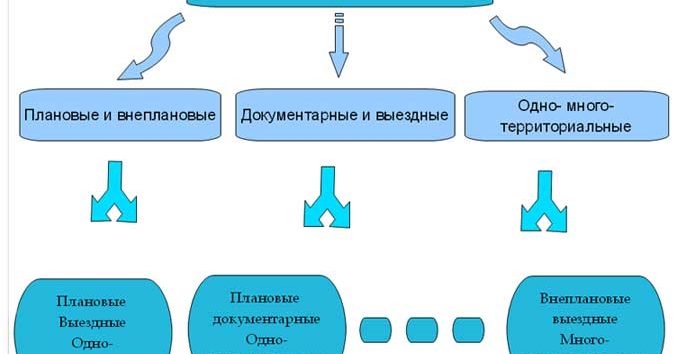

Таким образом, финансовый мониторинг в стране осуществляется на двух уровнях. Им соответствуют два вида финмониторинга:

- Обязательный. Этот вид входит в функции Росфинмониторинга и включает накопление информации и общий контроль финансовых потоков в пределах станы и за рубеж.

- Внутренний. Этот вид осуществляется субъектами (финансовыми организациями) при выполнении клиентами финансовых операций. Его задача – определить те из них, которые соответствуют критериям обязательного мониторинга, зафиксировать и отправить данные о них в уполномоченный орган.

Полномочия участников, правовой базис их деятельности, признаки операций, подлежащих обязательному финмониторингу, устанавливаются законодательно Основной регулирующий эти положения в Российской Федерации документ — закон № 115-ФЗ от 07.08.2001г.

Аналогичные законы и органы действуют практически во всех странах. К примеру, соответствующая украинская служба носит название Государственной службы финансового мониторинга, контролируется правительством (Кабинетом Министров) и руководствуется ЗУ про противодействие отмыванию средств и финансированию преступной деятельности.

Цели финмониторинга

Закон о финансовом мониторинге уже в названии точно определяет цели, с которыми ведется эта деятельность. Его основные задачи – не допустить:

- Легализации полученных незаконным (преступным) путем денежных средств;

- Финансирования преступной деятельности, прежде всего, терроризма.

Отмывание денег — термин, появившийся в США еще в первой половине прошлого века. Тогда на полученные преступными группировками деньги была создана сеть прачечных. Поступавшие от них средства показывались как доходы от оказания услуг, прежде всего, стирки, становясь легальными («отмытыми»).

Суть процесса не поменялась и сегодня – незаконные доходы (прибыли от продажи наркотиков и оружия, рэкета и пр.) различными способами размешаются на счетах в финансовых организациях.

После этого, полученные с этих счетов средства оказываются совершенно легальными («чистыми»), а их происхождение не вызывает сомнений.

В дальнейшем такие деньги продолжают работать на финансирование преступной деятельности, нередко используются в интересах террористических организаций.

Интересно: Бизнес для женщин без вложений. Свое дело с нуля на дому

Выявить такие схемы и пресечь работающие в их рамках финансовые потоки и должен финансовый мониторинг. Поскольку в операциях задействуются как счета физических лиц, так и корпоративные финансы, внимание уделяется всем операциям.

Важность ФМ

Сказанное выше отражает важность контроля денежных потоков. Но и в государственных органах, и на местах (в субъектах мониторинга) одновременно выполняются и другие важные действия:

- Производится проверка на соблюдение клиентами требований законодательства и соответствие операций установленным нормам, в частности, ФЗ №115.

- Формируется (на местах) и анализируется регулярная отчетность.

- Осуществляется регистрация финансовых операций.

- Ведется проверка законности операций и происхождения (источников получения) денежных средств, зачастую требующая документального подтверждения.

- Проверяются персональные данные клиентов на предмет возможного участия в криминальных или террористических организациях, идентифицируются отправители и получатели средств, участники финансовых сделок.

- Составляются списки клиентов — потенциальных участников незаконных операций.

Этими мерами достигается не только решение главных задач мониторинга. Выполнение таких действий помогает предотвратить планирующиеся преступления и существенно укрепляет безопасность работы финансовой организации.

Как и кем проводится

Двухуровневая система финансового мониторинга, работающая в стране, отличается высокой эффективностью, но, вместе с тем, не создает неудобств для клиентов финансовых учреждений при проведении операций.

https://www.youtube.com/watch?v=oWYJ8gel798

Работает она следующим образом.

Внутренний ФМ

В деятельность по контролю вовлечены все сотрудники (кассиры, операционисты в банках, работники страховых компаний, отделов и департаментов других учреждений), непосредственно обслуживающие операции клиента в финансовой организации. На них возлагается проведение первичных операций мониторинга — идентификация личности человека, совершающего транзакцию и, в некоторых случаях, проверка ее соответствия оговоренным законом условиям.

В основном их задача ограничивается сбором необходимой персональной информации клиента и поверхностной проверкой ее подлинности (например, правильности заполнения паспортных данных и соответствия сведений о доходах данным, приведенным в справках).

Отделы (департаменты) финмониторинга

Более детально финансовые операции анализируют сотрудник департаментов (отделов) финансового мониторинга банков и других организаций. Они имеют доступ к деталям операции и персональным данным ее контрагентов.

- Кому подчиняются такие отделы и департаменты? Для качественного выполнения возложенных на них задач и недопущения злоупотреблений во внутрибанковской деятельности или работе других учреждений, подотчетны исключительно главным органам управления соответствующих структур – совету директоров или правлению банка, ТОП менеджменту компании и т.д. Кроме того, полномочий сотрудников таких отделов достаточно и для того, чтобы контролировать деятельность высших должностных лиц учреждения.

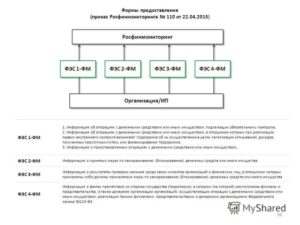

- Какую работу они проводят? Сотрудник проверяет каждую (если на этапе первичного мониторинга не производился отбор) операцию и принимает решение о том, подлежит ли она внутреннему или обязательному финансовому мониторингу. Каждая такая операция получает соответствующий код.

- Что дальше? В установленные сроки сведения об операциях, подпадающих под действие закона, собираются в файлы отчетности в соответствии с присвоенными кодами (они же определяют периодичность этих действий) и отправляются в электронном виде в уполномоченные государственные органы (Росфинмониторинг), ведущие обязательный мониторинг.

Интересно: Ликвидность: что это такое простыми словами

Обязательный ФМ

Сотрудники ФедСФМ, получая отчетность финансовых организаций, контролируют соответствие попавших в нее операций требованиям законов о мониторинге. Поскольку в их распоряжении находится объединенная база данных, возможности для детального изучения всех деталей и принятия взвешенного решения у них значительно шире.

В случае возникновения подозрений о том, что какая-либо из банковских операция направлена на финансирование преступной деятельности, отмывание денег или производится из средств, полученных преступным путем, Федеральная служба имеет право заблокировать движение по счёту до получения дополнительной информации:

- данных документов клиента или хранящихся в банке копий;

- документов, подтверждающих персональные данные и происхождение средств от самого клиента;

- информации о других финансовых операциях физического лица или организации.

На основании этих документов проводится всесторонняя проверка клиента и его денежных потоков. В случае выявления в преступной деятельности дальнейшее разбирательство проводится правоохранительными и судебными органами.

Не исключены случаи, когда операция имеет явные признаки противозаконной деятельности, например, платежи в пользу организаций, признанных террористическими или финансирующими в преступную деятельность. При их обнаружении соответствующие меры принимаются без дополнительных проверок.

Такая организация работы требует тесного взаимодействия государственного уполномоченного органа и сотрудников отдел финансового мониторинга банков и других учреждений. Такую координацию осуществляет ФСФМ РФ. На эту службу возложена также задача подготовки по вопросам финмониторинга кадров на местах.

Какие операции подлежат мониторингу

Как говорилось выше, контроль осуществляется за всеми операциями всех клиентов финансовых организаций — юридических и физических лиц. Признаков, по которым действия относятся к подлежащим внутреннему или обязательному мониторингу множество. Среди важнейших – контрагенты и суммы транзакций.

https://www.youtube.com/watch?v=IavtsaJogSo

Перечень операций, которые контролируются субъектами и уполномоченными органами финмониторинга приведен в законах, на основании которых осуществляется их деятельность. Следует отметить, что и сам список, и граничные суммы транзакции не могут считаться постоянными. В случае изменения ситуации, корректируются они достаточно быстро путем принятия соответствующих поправок к законодательству.

Поскольку в подавляющем большинстве случаев деньги, полученные преступным путем, оказывается наличными, именно действиям с наличностью уделяется максимальное внимание. В настоящий момент мониторингу подлежат операции на сумму свыше 600 тыс. руб.:

- обмен валют (вне зависимости от направления) и банкнот (старых на новые, одного номинала на другой);

- снятие наличных с банковского счета или пластиковой карты или пополнение счёта/карты наличными с последующим безналичным перечислением средств;

- покупка за наличные ценных бумаг;

- получение средств по чекам иностранных банков, выписанным на предъявителя, скупка или продажа дорожных чеков;

- перевод средств на неименные карты, анонимные (на предъявителя) вклады, депозиты в иностранных банках, получение средств с таких карт/вкладов (депозитов);

- отправка средств на счета казино, покер-румов и других операторов азартных игр;

- поступление или отправка средств в рамках займов под нулевой процент или безвозмездной помощи (благотворительности).

Кроме того, чтобы не подвергнуться финансовому мониторингу следует избегать операций:

- определение назначения или сторон которых затруднено;

- не обоснованных деятельностью клиента или экономической целесообразностью (например, покупка золота в слитках клининговой фирмой, выплата компанией, находящейся на грани банкротства зарплат в сотни тысяч рублей или перевод депозитных средств или кредитов на рефинансирование в банк, предлагающий заведомо худшие условия обслуживания).

Следует отметить, что и попытки вывести операции из-под мониторинга, например, деление суммы на несколько платежей, вызовут пристальное внимание специалистов.

Что означает финмониторинг операций для клиента

Опасения клиентов по поводу попадания операций под финансовый мониторинг объясняется, в большинстве случаев, незнанием последствий, к которым это может привести. К сожалению, юридическая грамотность многих клиентов финансовых организаций оставляет желать лучшего.

Из-за этого они, основываясь на ложных предпосылках и слухах, избегают выполнения операций, соответствующих приведенным в законе о финмониторинге критериям. В результате они доставляют неудобства себе, а в некоторых случаях, добиваются совершенно противоположного результата.

В действительности тот факт, что операция подлежит внутреннему или обязательному мониторингу, совершенно не означает санкций для клиента.

Из сотен тысяч проводимых ежедневно банковских операций под действие закона попадают солидная часть. Однако те, по которым потребуются дополнительные проверки, не составляют и 0.1%.

Информация об остальных просто пополняет базу данных уполномоченного органа (Росфинмониторинга).

Даже в случае блокировки счетов, мера для большинства клиентов оказывается временной и устанавливается только на срок проведения проверок по предоставленным документам. Других неприятностей, кроме задержки выполнение операций она не несет (если, конечно, финансовая деятельность клиента осуществляется в рамках законов).

Не предоставляют департаменты внутреннего финансового мониторинга и ФСФМ информацию и в налоговые органы, чего также опасаются многие клиенты банков. В твои функции не входит проверка соблюдения участниками финансовой операции норм налогового законодательства.

Что потребуется для проведения приостановленной операции

Если операция клиента, попавшая под финансовый мониторинг, всё же была заблокирована, необходимо будет документально подтвердить ее законность и предоставить все запрошенные сведения.

https://www.youtube.com/watch?v=5izXt3R-Y6U

Как правило, для успешного прохождения проверок достаточно документов, которые подтверждают происхождение используемых в транзакции средств:

- Для физлиц это могут быть справки о доходах, выписки по счетам в других банках, кредитные договора, документы подтверждающие наследство и дарение и т.д.

- Для юридических лиц, чаще всего, достаточно копий бухгалтерской отчётности, банковских выписок, заключений аудиторских служб.

Естественно, потребуются также удостоверения личности и им сопутствующие документы (например, справки обязательного социального страхования или свидетельство о постановке на налоговый учет). Для предприятий и организаций, возможно, придется предъявить учредительные документы.

Видео:Как загрузить правила внутреннего контроля в личный кабинет на сайте РосфинмониторингаСкачать

Проверка Росфинмониторинга. Как проходит. Результаты

Финмониторинг представляет собой проверку компаний государственными органами. Предметом мониторинга является экономическая деятельность: финансовые потоки, осуществление той или иной операции.

Цель проверки – предупреждение отмывания доходов, полученных незаконным путем. Мониторинг также помогает пресечь финансирование террористических группировок.

Проверками занимается соответствующая структура – Росфинмониторинг.

Функции Росфинмониторинга

На Росфинмониторинг возложены эти функции:

- Контроль соблюдения нормативных актов, касающихся противодействия отмыванию средств.

- Наложение ответственности в случае обнаружения нарушения законов.

- Сбор и обработка информации, касающейся операций, подлежащих контролю.

- Обнаружение противоправных операций.

- Учет фирм, в отношении которых не действуют надзорные структуры.

- Формирование мер по предотвращению правонарушений.

- Обмен сведениями с международными структурами в случае необходимости.

- Направление сведений о правонарушениях в правоохранительные органы.

- Формирование единой информационной базы.

- Обеспечение конфиденциальности сведений.

Также Росфинмониторинг в некоторых случаях может осуществлять прочие функции.

Полномочия

Росфинмониторинг наделен следующими полномочиями:

- Пресечение противоправной деятельности ЮЛ и ИП.

- Внесение предложений касательно мер ответственности, применяемых по отношению к компании.

- Отправка запросов в фирму касательно предоставления документов.

- Приглашение сторонних сотрудников для осуществления исследований и экспертиз.

- Формирование комиссий по мониторингу.

- Осуществление расследований.

Также Росфинмониторинг обладает другими правами, которые оговорены в нормативных актах РФ.

В отношении кого осуществляется финмониторинг

Как правило, мониторинг проводится в отношении компаний, осуществляющих операции с денежными средствами и материальными объектами. В частности, это могут быть следующие ЮЛ:

- Кредитные структуры.

- Участники рынка ценных бумаг.

- Страховые фирмы.

- Представители почты.

- Ломбарды.

- Фирмы, занимающиеся скупкой и продажей драгметаллов.

- Букмекерские конторы, фирмы, создающие лотереи.

- Управляющие офисы инвестиционных фондов.

- Посреднические компании, специализирующиеся на купле-продаже недвижимости.

- Фирмы, принимающие платежи.

- Микрофинансовые структуры.

- Частные пенсионные фонды.

Мониторинг осуществляется и в отношении ИП. В частности, проверяться могут страховые брокеры, посредники, специализирующиеся на купле-продаже недвижимости. Мониторингу подлежат ИП, занимающиеся скупкой и реализацией драгметаллов. Проверка осуществляется в отношении нотариусов, юристов, занимающихся следующей деятельностью:

- Сделки с недвижимостью.

- Управление деньгами или ценными бумагами, счетами в банке.

- Привлечение финансов для создания фирмы.

- Формирование фирм и обеспечение их работы.

Мониторинг в отношении этих лиц осуществляется на основании ФЗ №115 от 7 августа 2001 года.

Основания для осуществления мониторинга

Рассмотрим поводы для назначения проверки Росфинмониторингом:

- Неправомерный отказ в предоставлении документов.

- Чрезмерное внимание, направленное на обеспечение конфиденциальности операций.

- Игнорирование выгодных условий приобретения услуг.

- Нестандартно высокая комиссия за услуги.

- Значительное изменение схемы сделки прямо перед ее совершением.

- Отсутствие сведений о компании в официальных справочниках.

- Перечисление денег по сделке на счет, отличающийся от счета, оговоренного в соглашении.

- Значительное отклонение от рыночных показателей стоимости сделки.

- Частое осуществление расчетов наличными.

- Оплата неустойки в размере больше 10% от суммы соглашения.

- Условия соглашения противоречат целям работы фирмы, которые указаны в учредительной документации.

- Оформление займа от нерезидента.

- Усложненные, относительно ситуации на рынке, схемы расчетов.

- Работа с контрагентом, зарегистрированным менее 3 месяцев назад.

- Перевод средств нерезидентам за консультацию или маркетинговые услуги.

Часто рассмотренные признаки свидетельствуют о легализации средств, полученных незаконным путем.

Процесс проведения финмониторинга

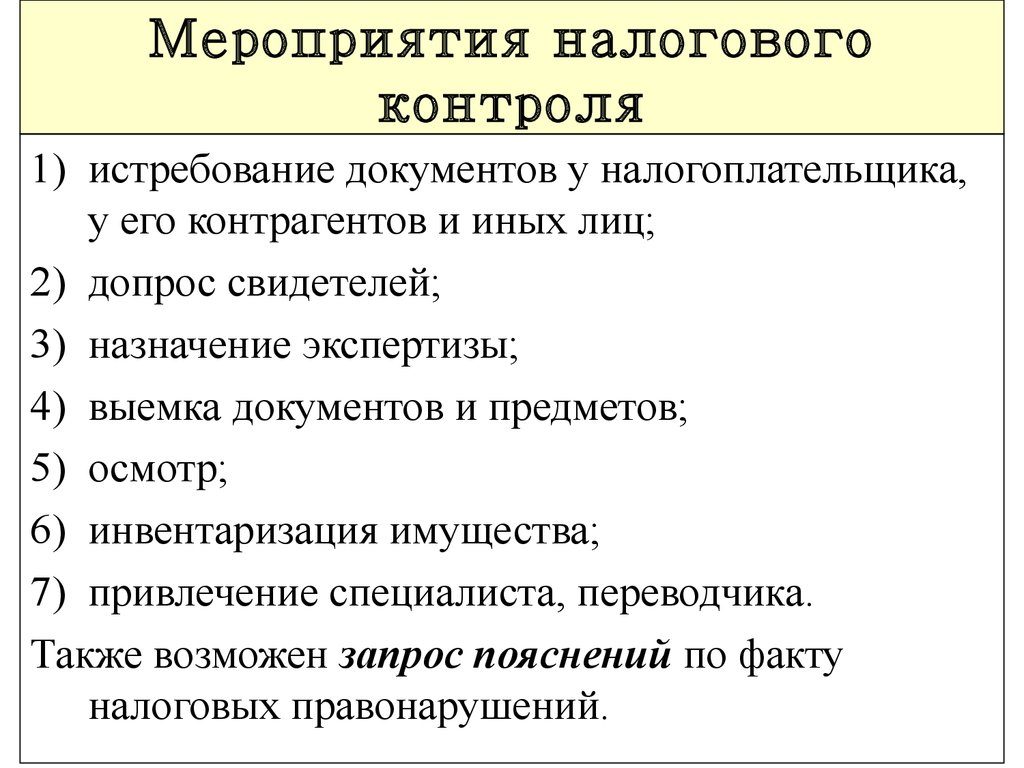

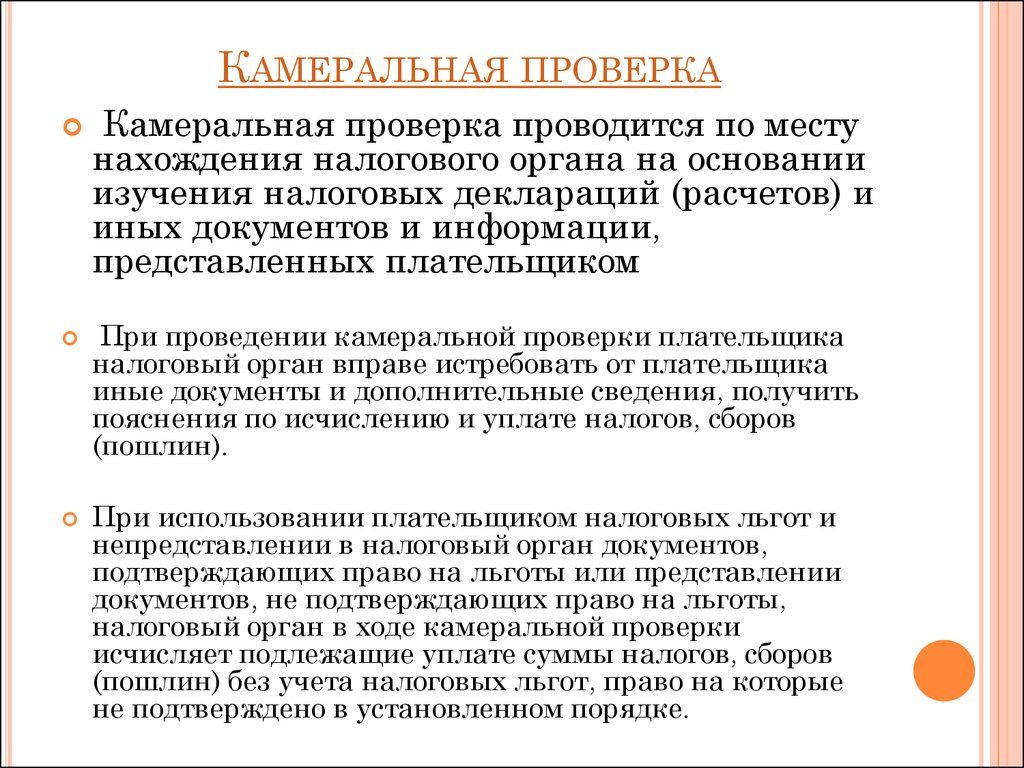

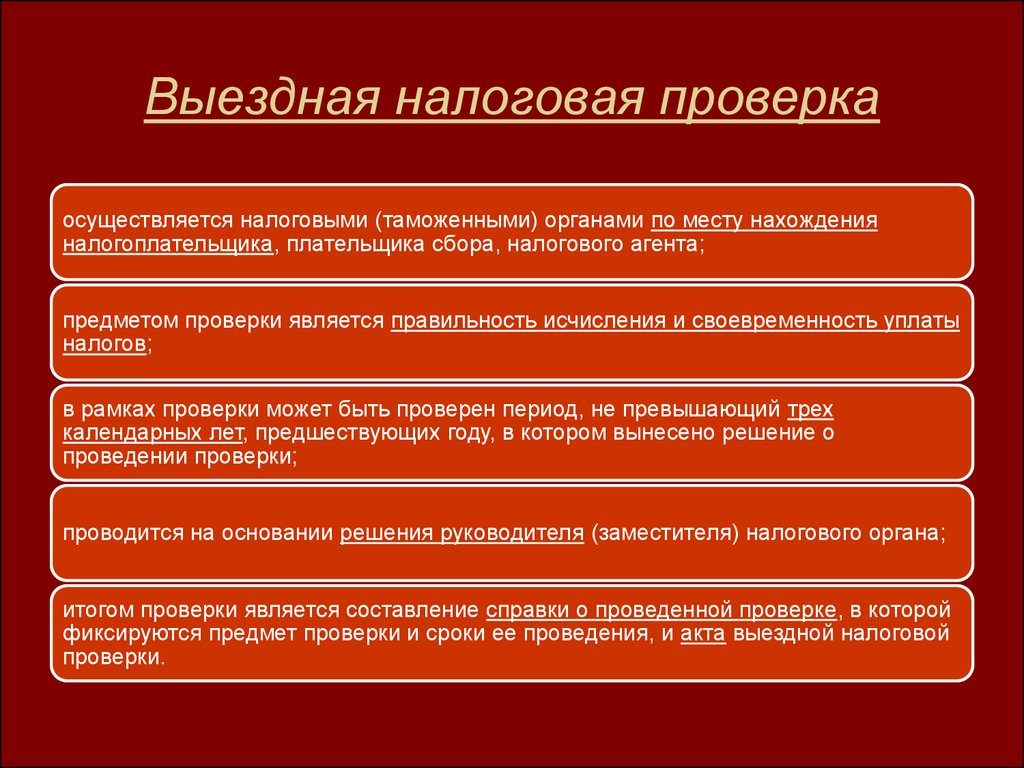

Основание для осуществления мониторинга – приказ, в котором есть подпись руководителя Росфинмониторинга. Проводить проверку может только лицо, данные которого содержатся в приказе. Специалист также должен предъявить служебное удостоверение. Росфинмониторинг осуществляет два типа проверок:

- Камеральные. Проводятся по месту расположения Росфинмониторинга.

- Выездные. Осуществляются по месту нахождения компании.

После мониторинга нужно составить акт. Оформляется он в двух экземплярах. На документе ставится подпись лица, осуществляющего проверку. Бумагу нужно вручить руководителю фирмы в течение 3 дней после завершения мониторинга. Акт можно направить почтой или вручить лично.

ВАЖНО! Ранее число проводимых проверок было ограничено. Мониторинг можно было осуществлять раз в год. Однако сейчас эта норма отменена, то есть проверки могут выполняться несколько раз в год.

Какие операции проверяет Росфинмониторинг

Государственные структуры осуществляют проверку следующих операций:

- Операции на сумму свыше 600 000 рублей. Если расчеты производятся в иностранной валюте, во внимание принимается эквивалент этой суммы.

- Операции, в ходе которых проводились расчеты наличными, если эти расчеты не были оправданы особенностями хозяйственной деятельности.

- Использование имущества на основании соглашения о лизинге.

- Перевод средств клиенту фирмами, не осуществляющими кредитную деятельность.

- Сделка с недвижимостью на сумму, превышающую 3 000 000 000 рублей.

Проверяться могут все операции, которые прописаны в Законе о легализации.

Ответственность за выявленные правонарушения

Если в ходе мониторинга будет обнаружено отмывание доходов, возможна уголовная ответственность. Сделки с операциями со средствами, добытыми незаконным путем, предполагают наложение штрафа в размере до 120 тысяч рублей.

Штраф также может вычитаться из дохода или зарплаты виновного лица. Взимается он на протяжении года на основании части 1 статьи 174 УК РФ.

При противоправных деяниях в крупных размерах могут последовать следующие наказания:

- Штраф в объеме до 200 тысяч рублей.

- Штраф в размере зарплаты или прочего дохода виновного лица, взимаемый на протяжении 1-2 года.

- Принудительный труд на протяжении до 2 лет.

- Лишение свободы до 2 лет плюс штраф до 50 тысяч рублей.

Степень ответственности определяется в зависимости от масштабов противоправного деяния.

Можно ли отменить штраф, назначенный Росфинмониторингом?

Штраф может быть наложен ошибочно. К примеру, компания забыла направить информацию о сделке в Росфинмониторинг. Если назначен штраф, нужно обратиться в суд.

Для суда нужно обязательно подготовить аргументы в защиту своей позиции. К примеру, аргументом может быть незначительность правонарушения, совершение его впервые.

Для подготовки аргументов имеет смысл изучить судебную практику и проанализировать, в отношении каких дел выносится положительный вердикт.

Видео:Как заполнить отчет в Росфинмониторинг о проверке клиентовСкачать

Проверка Росфинмониторинга, как финмониторинг вычисляет обнал

Финмониторинг представляет собой проверку компаний государственными органами. Предметом мониторинга является экономическая деятельность: финансовые потоки, осуществление той или иной операции.

Цель проверки – предупреждение отмывания доходов, полученных незаконным путем. Мониторинг также помогает пресечь финансирование террористических группировок.

Проверками занимается соответствующая структура – Росфинмониторинг.

Видео:Как работать с новыми перечнями РосфинмониторингаСкачать

Росфинмониторинг проверка физ лиц

Однако сейчас эта норма отменена, то есть проверки могут выполняться несколько раз в год. Какие операции проверяет Росфинмониторинг Государственные структуры осуществляют проверку следующих операций:

- Операции на сумму свыше 600 000 рублей. Если расчеты производятся в иностранной валюте, во внимание принимается эквивалент этой суммы.

- Операции, в ходе которых проводились расчеты наличными, если эти расчеты не были оправданы особенностями хозяйственной деятельности.

- Использование имущества на основании соглашения о лизинге.

- Перевод средств клиенту фирмами, не осуществляющими кредитную деятельность.

- Сделка с недвижимостью на сумму, превышающую 3 000 000 000 рублей.

Проверяться могут все операции, которые прописаны в Законе о легализации.

Росфинмониторинг — проверка физ лиц

Внимание Административный регламент устанавливает порядок, состав, последовательность и сроки выполнения административных процедур (действий) Росфинмониторинга и его территориальными органами при проведении проверок организаций, осуществляющих операции с денежными средствами или иным имуществом, в сфере деятельности которых отсутствуют надзорные органы, в отношении которых Росфинмониторинг и его территориальные органы осуществляют контроль за исполнением законодательства о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, и при привлечении лиц, виновных в нарушении данного законодательства, к административной ответственности (п. 1 Административного регламента). Полномочия Росфинмониторинга Росфинмониторинг в целях реализации своих полномочий имеет право: 1.

Бухгалтерские и юридические услуги

Федеральным законом N 115-ФЗ;

- соблюдение порядка документального фиксирования и представления в Росфинмониторинг сведений об операциях с денежными средствами или иным имуществом в случаях, установленных Федеральным законом N 115-ФЗ;

- соблюдение требований по приостановлению операций с денежными средствами или иным имуществом в случаях, установленных Федеральным законом;

- соблюдение порядка хранения документов и информации об операциях с денежными средствами или иным имуществом в случаях, установленных Федеральным законом;

- соблюдение конфиденциального характера информации, полученной в результате реализации правил внутреннего контроля.

Выездная проверка осуществляется комиссией, возглавляемой руководителем проверки, который указывается в приказе о проведении проверки.

Что проверяет росфинмониторинг? и за что штрафует

Поводов же для предоставления информации в Росфинмониторинг о деятельности Вашей компании теперь стало значительно больше. Еще с лета 2013 года список критериев необычных сделок расширен до 100 пунктов).

Однако узнать о подозрительных операциях контролеры могут и другим путем.

Перечисленные выше организации обязаны придерживаться ряда правил, например, должны утверждать порядок внутреннего контроля за операциями с денежными средствами.

В результате ее накажут, а сведения о сомнительной операции направят в ФНС. Далее налоговики начнут изучать все компании, которые участвовали в сделке, и не исключено, что результатом их деятельности станет проверка Вашего предприятия.

Проверка физлица в росфинмониторинге

В случае если по требованию документы (копии документов) и информация не могут быть предоставлены в установленный срок либо отсутствуют, руководитель организации или уполномоченный представитель организации должен до истечения такого срока предоставить руководителю проверки письменное мотивированное объяснение о причинах неисполнения требования. При необходимости должностные лица, уполномоченные на проведение проверки, запрашивают и получают как устные, так и письменные пояснения от сотрудников организации.

Письменные объяснения представляются на имя руководителя проверки. После получения истребованных документов и информации комиссия приступает к их изучению и анализу с точки зрения соблюдения требований законодательства о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.

▐тхышёэ√х ╚чтхёєш

Ответственность за выявленные правонарушения Если в ходе мониторинга будет обнаружено отмывание доходов, возможна уголовная ответственность. Сделки с операциями со средствами, добытыми незаконным путем, предполагают наложение штрафа в размере до 120 тысяч рублей.

https://www.youtube.com/watch?v=_Iwx-e-6PD8

Штраф также может вычитаться из дохода или зарплаты виновного лица. Взимается он на протяжении года на основании части 1 статьи 174 УК РФ. При противоправных деяниях в крупных размерах могут последовать следующие наказания:

- Штраф в объеме до 200 тысяч рублей.

- Штраф в размере зарплаты или прочего дохода виновного лица, взимаемый на протяжении 1-2 года.

- Принудительный труд на протяжении до 2 лет.

- Лишение свободы до 2 лет плюс штраф до 50 тысяч рублей.

Степень ответственности определяется в зависимости от масштабов противоправного деяния.

Проверки росфинмониторинга

Порядок проведения проверки Росфинмониторингом в отношении индивидуальных предпринимателей не утвержден. Вместе с тем, представляется, что в отношении индивидуальных предпринимателей допустимо применение правил проведения проверки юридических лиц.

Проведение проверки Росфинмонитрингом Основанием для начала исполнения должностными лицами Росфинмониторинга (территориального органа) данной административной процедуры является приказ о проведении проверки.

Приказ подписывается руководителем Росфинмониторинга (заместителем руководителя в соответствии с распределением обязанностей), руководителем территориального органа (заместителем руководителя в соответствии с распределением обязанностей), заверяется печатью Росфинмониторинга (территориального органа) с изображением Государственного герба Российской Федерации.

Особенности проверок росфинмониторинга

Проверка начинается с того, что руководитель проверки знакомит руководителя организации или уполномоченного представителя организации с приказом о проведении проверки. Приказ о проведении выездной проверки предъявляется одновременно со служебными удостоверениями членов комиссии.

По желанию организации может быть предоставлена копия приказа о проведении выездной проверки. После ознакомления с приказом о проведении проверки руководителю организации или уполномоченному представителю организации вручается требование о предоставлении документов и информации (далее — требование).

Требование подготавливается в двух экземплярах и подписывается руководителем проверки. Один экземпляр вручается руководителю организации или уполномоченному представителю организации.

Росфинмониторинг

- наименование органа — Росфинмониторинг (его территориальный орган);

- цель и правовые основания проведения проверки;

- наименование организации (ее филиала), в которой проводится проверка, идентификационный номер налогоплательщика (ИНН), основной государственный регистрационный номер (ОГРН), место нахождения организации и (или) место фактического осуществления деятельности организации (филиала);

- период деятельности организации (филиала), подлежащий проверке;

- фамилия, имя, отчество и должность лица (лиц), уполномоченного(ых) на проведение проверки;

- дату начала и дату окончания проверки.

Предметом проверки является соблюдение организацией и ее должностными лицами требований законодательства Российской Федерации о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.Ц ╘хнфхнЁры№нэ√щ чрнъюэ ╣115-╘╟) юЁнурнэшнчрнЎшш, юёєн∙хнёЄтны н■н∙шх юяхнЁрнЎшш ё фхнэхнцнэ√ньш ёЁхфнёЄтрньш шыш шэ√ь шьєн∙хнёЄтюь, ш шэнфшнтшнфєнры№нэ√х яЁхфняЁшнэшньрнЄхныш (фрныхх Ц юЁнурнэшнчрнЎшш (╚╧)) юс нчрнэ√ эх Ёхнцх ўхь юфшэ Ёрч т ЄЁш ьхнё нЎр яЁюнтхнЁ Є№ эрнышнўшх ёЁхнфш ётюншї ъышнхэнЄют юЁнурнэшнчрнЎшщ ш Їшнчшнўхнёъшї ышЎ, т юЄнэюн°хнэшш ъюнЄюнЁ√ї яЁшньхнэхнэ√ ышнсю фюынцнэ√ яЁшньхнэ Є№нё ьхнЁ√ яю чрньюнЁрнцшнтрнэш■ (сныюнъшнЁюнтрнэш■) фхнэхнцнэ√ї ёЁхфёЄт шыш шэюную шьєн∙хнёЄтр (фрныхх Ц яЁюнтхЁнър), ш шэнЇюЁньшнЁюнтрЄ№ ю Ёхнчєы№нЄрнЄрї Єрнъющ яЁюнтхЁнъш єяюынэюньюнўхэнэ√щ юЁнурэ т яюнЁ фнъх, єёЄрнэюнтныхэнэюь ╧ЁрнтшнЄхы№нёЄтюь ╨юёнёшщнёъющ ╘хнфхнЁрнЎшш.

Отсутствие информации о клиенте в официальных справочниках.-Поручение клиента перечислить полученные по сделке деньги на его счет, который отличается от счета, указанного в договоре.-Существенное отклонение договорной цены от действующих рыночных.

-Компания настаивает на проведении расчетов наличными.-Выплата резидентом в адрес нерезидента неустойки за неисполнение (нарушение) условий договора в размере, превышающем 10% от суммы непоставленных товаров.

-Несоответствие сделки целям деятельности компании, прописанным в учредительных документах.-Получение займа от нерезидента.-Наличие сложных схем расчетов, которые отличаются от обычных.-Сотрудничество с контрагентом, с момента регистрации которого прошло менее трех месяцев.

-Перечисление денег в адрес нерезидента, который оказал консультационные или маркетинговые услуги. 2.Как предотвратить проверки Росфинмониторинга Вариант 1.

Видео:Инструкция по заполнению "квартального" отчет в Росфинмониторинг о проверке клиентовСкачать

Проверка Росфинмониторинга, какие операции банки сообщают в росфинмониторинг

Финмониторинг представляет собой проверку компаний государственными органами. Предметом мониторинга является экономическая деятельность: финансовые потоки, осуществление той или иной операции.

Цель проверки – предупреждение отмывания доходов, полученных незаконным путем. Мониторинг также помогает пресечь финансирование террористических группировок.

Проверками занимается соответствующая структура – Росфинмониторинг.

🌟 Видео

Личный кабинет РосфинмониторингаСкачать

О тестах Росфинмониторинга в личном кабинетеСкачать

Загрузка правил внутреннего контроля в личный кабинет РосфинмониторингаСкачать

Проверки клиентов по спискам РосфинмониторингаСкачать

Отчет в Росфинмониторинг по ФРОМУ или один отчет на три проверкиСкачать

Правила внутреннего контроля организации в целях ПОД/ФТ и изменения в 115-ФЗ. Обзор изменений.Скачать

Риск-оценки в личном кабинете РосфинмониторингаСкачать

Курс по работе с личным кабинетом на сайте РосфинмониторингаСкачать

Росфинмониторинг и национальная оценка рисков в 2018 г.Скачать

Тесты на сайте РосфинмониторингаСкачать

20 лет Росфинмониторингу - Федеральной службе по финансовому мониторингу РФСкачать

Ошибки в личном кабинете РосфинмониторингаСкачать

Росфинмониторинг, ФАТФ и обязательный контрольСкачать

Отчеты в Росфинмониторинг о проверках клиентовСкачать

Ведение личного кабинета на сайте РосфинмониторингаСкачать

Новое в идентификации по ПОД/ФТ: Приказ Росфинмониторинга №100Скачать