Основными налоговыми платежами, которые взимаются с сумм имущественной помощи, являются НДС и налог на прибыль. Законодательство, действующее в 2021 году, предписывает предприятиям, которые оказывают безвозмездную финансовую помощь, выделять средства из сумм чистой прибыли.

Согласно НК РФ, расходы, связанные с благотворительностью и целевыми отчислениями, не включаются в расчет налогооблагаемой базы. НДС В 2021 году предприятия могут рассчитывать на льготы и при уплате НДС.

Передача прав имущественного характера, услуг, работ или товаров на безвозмездной основе не облагается НДС. Стоит учитывать, что в перечень не входит подакцизная продукция.

Для получения прав на льготу необходимо соответствовать требованиям закона № 135 ФЗ, в котором подробно указан перечень благотворительной деятельности, попадающей под освобождение от уплаты НДС.

- Безвозмездная финансовая помощь: проводки в бухгалтерском учете

- Безвозмездная финансовая помощь учредителя (при усн, проводки) в 2021 году

- Проводки при получении безвозмездной финансовой помощи от учредителя

- Проводки по безвозмездной финансовой помощи от учредителя или директора

- Финансовая помощь: учет и налоги

- Безвозмездная помощь учредителя: проводки

- Помощь учредителя

- Как оформить безвозмездную финансовую помощь от учредителя

- Безвозмездная финансовая помощь от учредителя: налогообложение

- Финансовая помощь учредителя на возвратной основе: проводки

- Проводки «Безвозмездная финансовая помощь от учредителя»

- Какие нюансы следует учитывать

- Налогообложение

- Образец решения и договора

- Как оформить

- Передача финансовой помощи ООО от учредителя

- В каких случаях компании необходима финансовая помощь

- Безвозмездная помощь: учет

- Безвозмездная помощь: налогообложение

- Безвозмездно полученное имущество

- Временная помощь

- Безвозмездная финансовая помощь от учредителя. Примеры проводок

- Зачем учредителю дарить компании имущество или деньги

- Особенности учредительской безвозмездной помощи

- Оформление безвозмездной помощи

- Проводки по бухучету

- Финансовая помощь от учредителя

- Проводки:

- Безвозмездная помощь учредителя

- 🎦 Видео

Безвозмездная финансовая помощь: проводки в бухгалтерском учете

В случае необходимости покрытия убытков и предотвращения банкротства, учредители вправе предоставить финансовую помощь своей организации. Это можно осуществить в форме займа, вклада в имущество организации (только для ООО) или передать безвозмездно денежные средства (имущество). Полученные в течение года от учредителя денежные средства необходимо включить в состав прочих доходов:

- Дт 50 (51) — Кт 91-1 — поступление безвозмездно переданных денежных средств от учредителя.

Стоит отметить, что счет 98.02 «Безвозмездные поступления» не используется при поступлении финансовой помощи в виде денежных средств, так как на нем учитывают доходы от безвозмездных поступлений неденежных активов.

Пример 1 — взнос учредителя на расчетный счет проводки 10.09.2015 Фирма «А» получила безвозмездную финансовую помощь в денежной форме от учредителя Иванова А.А.

Безвозмездная финансовая помощь учредителя (при усн, проводки) в 2021 году

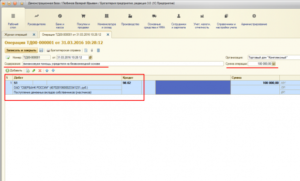

При выполнении этого условия налоговые риски сведены к нулю. Порядок учета беспроцентного займа от учредителя Если безвозмездный взнос планируется вернуть учредителю через определенное время, его признают займом и учитывают проводкой Дт 51(50) Кт 66(67). Для оформления займа необходимо составить соответствующий договор, с обязательным указанием размера процентов и срока возврата.

Займ может быть и целевым, что отражают в договоре. Теоретически учредитель имеет право дать беспроцентный займ обществу. Однако такие сделки трактуются неоднозначно с точки зрения упущенной материальной выгоды, если сделку признают контролируемой по признакам ст. 105 НК РФ. Для снижения риска признания такой помощи налогооблагаемым доходом лучше заключить договор процентного займа.

Проводки при получении безвозмездной финансовой помощи от учредителя

Внимание Именно на дату зачисления денег (20.10.2021) бухгалтер ЗАО «Приз» должен показать операцию по получению денежных средств. С этой целью используется запись ДТ 50 (51), КТ 91-1. С внесенной денежной помощи С. Н. Сафоновой налог на прибыль не исчисляется, т.

к.

долевое участие в уставном капитале этого учредителя составляет более 50%. Пример 2. Взносы учредителей деньгами на покрытие ущерба У компании «Стрела» за 2021 год насчитан ущерб 300 000 руб. Ее учредители (3 человека) приняли решение восполнить образовавшуюся недостачу средств за счет собственных денег.

Безмездная помощь деньгами от лица учредителей была внесена в следующих пропорциях:

- Б. Д. Сидоров (долевое участие в капитале составляет 55%) — 200 тыс. руб.;

- Н. Л. Князев (долевое участие 23 %) — 50 тыс. руб.;

- Е. В. Коротких (долевое участие 22 %) — 50 тыс.

Проводки по безвозмездной финансовой помощи от учредителя или директора

Разновидности безвозмездной помощи Денежные средства – основной способ оказать финансовую поддержку предприятию.

Они могут быть переданы от других юридических и физических лиц, государства или учредителей на определенные цели.

Безвозмездная финансовая помощь может быть оказана не только в денежном эквиваленте, но и посредством передачи имущества в виде ОС или НМА.

Например, во владение предприятия могут быть переданы:

- права имущественного характера;

- работы или услуг без оплаты;

- интеллектуальная собственность;

- ценные бумаги.

Своевременная финансовая помощь на безвозмездной основе способна вывести предприятие из тяжелой ситуации и даже избежать банкротства.

Финансовая помощь: учет и налоги

Средства предоставляются без расчета на какие-либо действия в ответ, однако, такая операция должным образом оформляется и в большинстве случаев облагается налогом. Если речь идет об ООО, то имущество каждого учредителя не является собственностью всего юридического лица.

Нельзя требовать от участников непременного вклада в компанию тех или иных средств.

Тем не менее, и запретить такую операцию нельзя. Если фирме нужна финансовая помощь или необходимо иное пополнение активов, собственник может это совершить.

Чаще всего этого требуют следующие ситуации:

- возможность банкротства, которое можно предотвратить;

- убытки, которые необходимо срочно покрыть;

- острая необходимость в дополнительных оборотных средствах.

Решить эти проблемы можно по-разному: сделать взносы в уставной капитал, взять заем либо оказать организации безвозмездную помощь.

Важно Покрытие убытка Если деньги от участника поступают для погашения убытка, сформированного по итогам отчетного года, счет 91 не используйте.

Как правило, решение участников, в том числе учредителей или акционеров, о предоставлении финансовой помощи на покрытие убытков принимают после окончания отчетного года, но до утверждения годовой бухгалтерской отчетности. Такое решение признают событием после отчетной даты.

https://www.youtube.com/watch?v=TYOEwzd-mwc

Финансовую помощь сразу же относят на счет 84 «Нераспределенная прибыль (непокрытый убыток)». При этом никакие записи в бухучете отчетного периода не делают. Это следует из пунктов 3 и 10 ПБУ 7/98. Для учета поступающих средств используйте счет 75 «Расчеты с учредителями».

К нему стоит открыть субсчет «Средства участников, направленные на погашение убытка». Поступление финансовой помощи на покрытие убытка, сформированного по итогам отчетного года, в бухучете отразите проводками. 1.

В феврале: Дебет 51 Кредит 91-1– 150 000 руб. – получены денежные средства от учредителя; Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99– 30 000 руб. (150 000 руб. × 20%) – отражен постоянный налоговый актив; Дебет 60 Кредит 51– 150 000 руб.

– перечислены денежные средства поставщику материалов; Дебет 10 Кредит 60– 127 119 руб. – оприходованы материалы; Дебет 19 Кредит 60– 22 881 руб. – отражен входной НДС; Дебет 68 субсчет «Расчеты по НДС» Кредит 19– 22 881 руб. – принят к вычету входной НДС.

В марте: Дебет 20 Кредит 10– 127 119 руб. – списаны в производство материалы. При расчете налога на прибыль в феврале бухгалтер «Гермеса» не включил в состав доходов денежные средства, полученные от учредителя.

При расчете налога на прибыль в марте стоимость материалов, списанных в производство, была учтена в составе расходов.

Конец примера 2 Законодателем установлено еще одно условие. Полученное имущество не признается доходом для целей налогообложения только в том случае, если в течение одного года со дня его получения оно не передается третьим лицам. Данное не касается денежных средств (подп. 11 п. 1 ст.

251 НК РФ).

Видео:Бухгалтерский учет понятно за 10 минутСкачать

Безвозмездная помощь учредителя: проводки

В жизни предприятия случаются всевозможные коллизии, поэтому в случае необходимости погашения срочных платежей или покрытия убытка учредители могут финансово помочь компании. Это осуществляют предоставлением займа, имущественным вкладом (исключительно для ООО), безвозмездной передачей денежных средств или имущества. Разберемся, как учитываются эти поступления в учете компании.

Помощь учредителя

Законодатель не препятствует учредителю, давая ему право помогать компании. Одним из видов денежной помощи является заем, т. е. временная финансовая помощь, передаваемая на возвратной основе.

А можно профинансировать компанию или внести имущество безвозмездно, пополнив тем самым капитал фирмы. В любом случае, проведенные операции обязательно отражают в учете.

Лишь после этого полученные средства можно расходовать на нужды фирмы или по назначению, если есть специальные указания учредителя.

Как оформить безвозмездную финансовую помощь от учредителя

Началом процесса документального оформления передачи безвозмездной помощи является проведение собрания участников фирмы, на котором согласовываются детали ее предоставления. Вынесенные решения фиксируются в протоколе.

Затем, в зависимости от вида безвозмездной помощи учредителя, оформляют соответствующие соглашения: договоры дарения, безвозмездной передачи активов, ссуды, займов и т. п. Соглашения вступают в действие после передачи активов.

Безвозмездная помощь учредителя – распространенный способ помощи фирме. Ее оформляют письменным решением, где указывают цели, на которые переданные активы должны быть направлены. Зачисление денег от учредителя производится с применением счета прочих доходов/расходов – 91.

Счет безвозмездных поступлений 98/2 при операциях с денежными средствами не применяется, поскольку он предназначен для учета доходов от приходования имущества. Основные проводки при безвозмездной помощи учредителя:

| Операции | Д/т | К/т |

| Безвозвратная финансовая помощь от учредителя на расчетный счет | 51 | 91/1 |

| Поступление ОС | ||

| В счет безвозмездного поступления передан объект ОС | 08 | 98/2 |

| Передача ОС в эксплуатацию | 01 | 08 |

| Начисление износа на ОС | 20 | 02 |

| Отражена стоимость ОС в составе прочих доходов | 98/2 | 91/1 |

| Передача материалов | ||

| Переданы ТМЦ от учредителя | 10 | 98/2 |

| Материалы списаны на производство | 20 | 10 |

| Стоимость ТМЦ отражена в составе прочих доходов | 98/2 | 91/1 |

| Помощь для погашения убытка | ||

| Принято решение о погашении убытка | 75 | 84 |

| Зачисление средств для покрытия убытка | 51 | 75 |

| Внесение денег учредителем в уставный капитал | ||

| Внесены средства в УК | 75,50,51 | 80 |

| Произведен взнос: | ||

| — денежными средствами в кассу | 50 | 75 |

| — товарами | 41 | 75 |

| — ТМЦ | 10 | 75 |

| — ОС | 08 | 75 |

| Передача учредителем ОС на увеличение чистых активов | 08 | 83 |

| Пополнение резервного фонда | ||

| Внесены средства учредителем на прибавление резервного капитала | 50,51 | 91/1 |

| Определен доход компании за год | 91/1 | 99 |

| Рассчитан чистый годовой доход | 99 | 84 |

| Произведено отчисление в резервный фонд в соответствии с уставом | 84 | 82 |

Безвозмездная финансовая помощь от учредителя: налогообложение

В налоговом учете прибыль в виде безвозмездной финансовой помощи, полученной от юридического или физического лица, относят в состав внереализационных доходов, облагаемых налогом.

Но, в отличие от бухучета, в налоговом безвозмездные поступления от учредителя фиксируются не всегда. Это зависит от размера доли в уставном капитале, которой владеет учредитель. Ст.

38, 250, 251 НК РФ перечисляют случаи, когда взносы, переданные на безмездной основе, не подлежат налогообложению:

| Вид безвозмездной помощи | Когда ее не облагают налогом |

| Имущество, деньги | Если доля помогающего в уставном капитале фирмы более 50%. В этом случае помощь от учредителя не считается налогооблагаемым доходом.Однако если помощь оказана не финансовая, а имущественная, и активы эти реализованы в течения года с момента принятия к учету, то доход придется отразить.Если же доля учредителя в УК не более 50%, отразить полученный доход следует обязательно, датируя его днем получения помощи. Оценить имущество необходимо по рыночной стоимости, как и в бухучете. Кстати, списать полученное в виде помощи на затраты «упрощенцам» нельзя, поскольку в расходы им можно относить только оплаченные суммы. |

| Компания-получатель помощи – владелец более 50% УК фирмы-помощника | |

| Деньги, имущество, имущественные и неимущественные права | Передаются для увеличения чистых активов компании при зафиксированном в учредительных документах целевом направлении денежной помощи |

Подобный порядок приемлем для предприятий всех форм собственности. К льготной категории безвозмездной финансовой помощи от учредителя в части налогообложения относят договор беспроцентного займа, поскольку на деньги по нему проценты не начисляются, а по окончании срока предоставления заем возвращают. Как таковой прибыли у предприятия не было, а, значит, налог на сумму займа не начисляют.

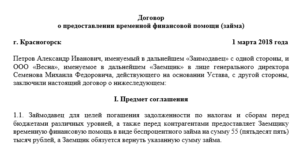

Финансовая помощь учредителя на возвратной основе: проводки

Денежный заем – это возвратная финансовая помощь от учредителя, возвращаемая учредителю по прошествии установленного срока. Денежные средства передаются на основании договора займа. Он может быть процентным или беспроцентным.

https://www.youtube.com/watch?v=cEFB9RBWTFc

Условия предоставления займа указываются в договоре:

- Если заем выдается под проценты, то в договоре прописывается процентная ставка;

- Беспроцентный заем предполагает полное отсутствие процентов.

Помимо этого в соглашениях часто прописывают, на какие цели должны быть израсходованы средства.

В бухучете займов применяют счет 66 (для краткосрочных, до 1 года), либо счет 67 (для долгосрочных, свыше 1 года). Исходя из этих обстоятельств, проводки будут следующими:

| Операции | Д/т | К/т |

| Получены средства по договору займа | 51 | 66,67 |

| Отражены проценты за пользование займом | 91 | 66,67 |

| Возвращены учредителю заемные средства | 66,67 | 51 |

| Перечислены проценты по займу | 66,67 | 51 |

Видео:Как внести беспроцентный займ от учредителя и / или безвозмездную помощь от учредителя в 1С ?Скачать

Проводки «Безвозмездная финансовая помощь от учредителя»

Каждый учредитель имеет законное право передавать своей компании финансовую помощь не только на возмездной, но и на безвозмездной основе. Порядок проведения таких операций регламентируется Гражданским Кодексом Российской Федерации. Что касается безвозмездной помощи организации, то учредитель может передавать как денежные средства, так и различные активы.

В соответствии с регламентом Федерального законодательства (статья 209 ГК РФ), коммерческая компания может без ограничений использовать полученную от учредителя финансовую помощь.

Как правило, денежные средства расходуются на следующие цели:

- Пополнение резервных фондов.

- Закупка товарно-материальных ценностей.

- Погашение задолженности по заработной плате.

- Уплата налогов и обязательных сборов.

- Покрытие убытков от коммерческой деятельности.

- Погашение задолженности перед кредиторами и деловыми партнерами.

- Мероприятия, связанные с предотвращением банкротства.

Учредитель может передавать на безвозмездной основе своей компании не только денежные средства, но и любое ценное имущество:

- интеллектуальную собственность;

- объекты недвижимости;

- ценные бумаги и т.д.

Какие нюансы следует учитывать

Очень часто встречается ситуация, при которой учредители передают своей компании денежные средства без начисления процентов на определенный срок. В этом случае операция будет рассматриваться в качестве займа и требует соответствующим образом оформленного договора.

В том случае, когда учредитель передает деньги своей организации безвозвратно, то необходимо учитывать следующие факторы:

- Компания получает денежные средства без каких-либо дополнительных условий.

- Полученные деньги не будут увеличивать или уменьшать долю в УФ ни одного из участников.

- Полученные средства не будут увеличивать размер Уставного Фонда.

Налогообложение

Специалисты рекомендуют в целях минимизации налоговых обязательств компании воспользоваться следующими способами:

- Следует оформить финансовую помощь от учредителя в визе беспроцентного займа. В данном случае полученные организацией денежные средства не будут учитываться в качестве ее дохода и соответственно не должны облагаться налогами. При оформлении такой хозяйственной операции следует руководствоваться Письмом Минфина РФ №03-02-07/1-171. В нем указано, что при проведении проверки деятельности компании, которая заключила с учредителем договор беспроцентного займа, инспектора не имеют права доначислять налоги. Также стоит отметить, что все расходы, которые были оплачены компанией за счет полученных по договору займа денежных средств, могут относиться на издержки текущего периода и уменьшать базу налогообложения по прибыли.

- Можно оформить соответствующим договором безвозмездную помощь от учредителя, который владеет половиной или большей частью организации. В соответствии с нормами Налогового кодекса РФ, если доля учредителя в Уставном Фонде превышает 50%, то полученные компанией денежные средства не будут облагаться налогом на прибыль. Финансовая помощь в данном случае будет рассматриваться в качестве внереализационных доходов.

- Если в Уставе организации прописано, что собственники имеют право вносить вклады в имущество, то можно оформить финансовую помощь таким способом. При этом сторонам следует руководствоваться статьей 27 ФЗ №14 от 8 февраля 1998 года.

- Наиболее трудоемким способом оформить безвозмездную финансовую помощь компании от учредителя является увеличение Уставного Фонда. Сторонам придется оформить большое количество документации, которая нуждается не только в нотариальном заверении, но и в регистрации в государственных инстанциях. При этом необходимо учитывать требование Письма Минфина России от 9 апреля 2007 года №07-05-06/86, в котором сказано, что компания при увеличении Уставного Капитала за счет дополнительных взносов учредителей освобождается от уплаты налога на прибыль. При этом у нее возникают определенные обязательства по налогу, который взимается с увеличения стоимости доли.

Независимо от того, какой способ оформления безвозмездной финансовой помощи выберут стороны, им необходимо действовать в соответствии с регламентом Федерального законодательства. В противном случае к нарушителям могут быть применены штрафные санкции.

https://www.youtube.com/watch?v=TqbiBn-LG7Q

Учредитель может оказать своей компании финансовую помощь в любой форме:

- Передаются денежные средства на конкретный срок под определенный процент.

- Учредитель передает деньги компании на возвратной основе без начисления процентов.

- Передается имущество или финансы безвозмездно.

- Учредитель делает вклад в Уставный Фонд в виде денежного или имущественного взноса.

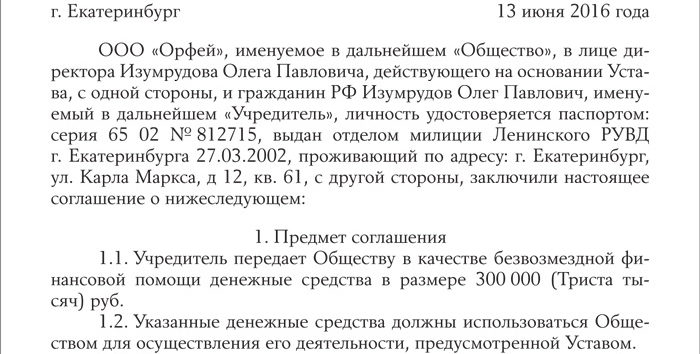

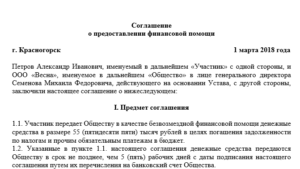

Образец решения и договора

Если учредителем планируется оказание финансовой помощи организации, то данная хозяйственная операция должна проводиться на основании его решения. Что касается бухгалтерского учета полученных средств, то все будет зависеть от того, потребует ли собственник компании их обратно.

Если помощь окажется возвратной, то она должна проводиться по бухгалтерскому учету как займ. При этом между учредителем и директором организации должен заключаться соответствующий договор, включающий необходимые условия. Полученные возвратные средства будут отражаться на следующих бухгалтерских счетах: 66, 67.

Решение учредителя об оказании финансовой безвозмездной помощи своей организации должно отражать следующую информацию:

- Цель внесения денежных средств.

- Размер безвозмездного вклада.

- Форма, в которой была оказана финансовая помощь.

Полученные на безвозмездной основе средства будут отражаться на следующих бухгалтерских счетах:

| 51 | Получены безвозмездно денежные средства на расчетный счет | 98 |

| 98 | Полученная помощь признана прочим доходом | 91/1 |

| 68 | Начислен налоговый актив (постоянный) | 99 |

Если учредитель при проведении оплаты укажет в платежном поручении следующее назначение платежа «формирование добавочного капитала», то бухгалтер организации должен сделать проводку Д-т 51 К-т 83.

В том случае, когда учредитель примет решение своим взносом увеличить размер Уставного Фонда, то для этого необходимо в первую очередь провести общее собрание собственников.

На нем должно быть единогласно принято решение, оформленное документально.

Полученная на безвозмездной основе финансовая помощь от учредителя должна быть оформлена документально, в соответствии с регламентом Федерального законодательства. У компании должны быть в наличии следующие документы:

- Договор, который был заключен между учредителем и организацией, которую представлял директор.

- Акт приема-передачи.

- Копии учетных регистров, в которых была отражена полученная финансовая помощь.

- Документы, подтверждающие расходование полученных от учредителя денежных средств.

Как оформить

Некоторые учредители при оказании финансовой помощи своим организациям оформляют такие сделки договорами дарения. Такой способ не противоречит регламенту Гражданского кодекса, поэтому может применяться довольно успешно.

В данной ситуации учредитель будет выступать в качестве дарителя, передающего в собственность компании определенную сумму денежных средств, имущества или прочих активов.

Из такого договора будет следовать, что даритель не претендует ни сейчас, ни в будущем на получение каких-либо материальных выгод.

Налоговое законодательство несколько иначе смотрит на договора дарения, заключенные между учредителями и их организациями. С точки зрения НК РФ, собственник компании, оказывающий ей материальную помощь, рассчитывает на улучшение ее экономического положения. Из этого можно сделать вывод, что организация от такой финансовой поддержки получает определенные выгоды.

Планируя оформить такую операцию и отразить ее в налоговом учете, сторонам необходимо опираться на регламент статей 250 и 251 НК РФ. Из них следует, что полученные денежные средства от учредителя в виде финансовой безвозмездной помощи не будут признаваться доходом только при соблюдении ряда условий.

https://www.youtube.com/watch?v=kVR5DL9OTa8

Как малому бизнесу получить безвозмездную финансовую помощь от государства? Подробности — в данном видео.

Рекомендуем другие статьи по теме

Видео:Учет у арендодателя. Безвозмездная или льготная аренда. ПримерСкачать

Передача финансовой помощи ООО от учредителя

В каких случаях компании необходима финансовая помощь

Безвозмездная помощь: учет

Безвозмездная помощь: налогообложение

Безвозмездно полученное имущество

Временная помощь

Решение об оказании помощи и договор: образец

Передача доли другому участнику

В каких случаях компании необходима финансовая помощь

Передача финансовой помощи от учредителя — распространенная хозяйственная операция, в ходе которой учредители передают своей компании, как правило безвозмездно, различные вещи. К их числу можно отнести:

- денежные средства;

- работы или услуги;

- недвижимость;

- движимое имущество;

- ценные бумаги;

- интеллектуальную собственность;

- имущественные права.

Цели, на которые компания может потратить финансовую помощь от учредителя, закон никак не ограничивает, поэтому деньги могут быть потрачены на любые цели, которые не противоречат законодательству, например:

- выполнение обязательств перед кредиторами и предотвращение банкротства;

- погашение задолженности по платежам в бюджет;

- приобретение активов;

- выплата зарплаты;

- увеличение оборотных средств;

- пополнение резервных фондов;

- покрытие убытков.

Согласно положениям п. 2 ст. 209 ГК РФ компания после того, как получает деньги в собственность, имеет возможность распоряжаться ими по своему усмотрению.

Существует ряд способов помочь своей организации:

- временная финансовая помощь от учредителя(заем);

- передача имущества или денег в собственность компании.

Выбирая тот или иной способ, необходимо оценить финансовые риски и знать налоговые последствия каждой операции.

Безвозмездная помощь: учет

Наиболее простым способом финансово поддержать предприятие является безвозмездная помощь учредителя.

Такая операция должна иметь обязательное отражение в бухучете (абз. 10 п. 7 ПБУ 9/99). Необходимо оформить приход денежных средств, для чего делается проводка: Дт 51 Кт 91, субсчет «Прочие доходы».

После этого компания может направлять денежные средства по назначению.

Безвозмездная помощь: налогообложение

В отличие от бухгалтерского в налоговом учете такая операция отражается не всегда — здесь работает правило контрольного пакета (подп. 11 п. 1 ст. 251 НК РФ). Его суть заключается в следующем. Избежать налога на прибыль можно, если:

- помощь передает компании учредитель, имеющий долю больше 50% в капитале компании;

- помогает организация-учредитель, вложившая в уставный фонд получающей компании больше 50% капитала;

- передающая помощь сторона имеет долю в капитале получателя, превышающую 50%.

Если учредителем, доля которого меньше 50%, оказывается безвозмездная помощь, налогообложение осуществляется в полном размере (п. 8 ст. 250 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Это правило касается и организаций, и граждан-учредителей, которым принадлежат свыше 50% капитала компании.

Фискальное законодательство (подп. 3.4 п. 1 ст.

251 НК РФ) освобождает от уплаты налога на прибыль при оказании помощи компании и учредителей, владеющих долей меньше 50%, но только в том случае, если имущество или деньги передаются с целью увеличить чистые активы компании.

Обязательное требование — документально зафиксировать цель предоставляемой помощи, ее дальнейшее использование не имеет значения (позиция Минфина, изложенная в письме от 18.04.2011 № 03-03-06/1/243).

Что касается обложения НДС, то согласно ст. 146 НК РФ облагаются операции по продаже продукции или услуг, включая совершенные на безвозмездной основе. Согласно положениям подп. 1 п. 3 ст. 39 НК РФ обращение российских и иностранных денег не является реализацией (исключение составляет нумизматика).

Когда помощь предоставляется безвозмездно, происходит передача денежных средств. В результате у лица, которое ее оказывает, обязанности уплачивать НДС не возникает. Объекта налогообложения нет также у компании, которая получила деньги, поскольку их получение не связано с расчетами за продукцию или услуги (п. 2 ст. 153 НК РФ).

Безвозмездно полученное имущество

Помогать компании учредители могут и в неденежной форме. Один из способов — безвозмездная передача имущества от учредителя.

https://www.youtube.com/watch?v=CYPRcJTfgWQ

Такой способ помощи имеет и определенные минусы:

- Безвозмездно полученное от учредителя имущество нельзя продавать или сдавать в аренду на протяжении года. Иначе его рыночную стоимость придется включать в доходы (подп. 11 п. 1 ст. 251 НК РФ).

- Амортизировать такое имущество можно только в случае, если оно учтено в доходах (п. 2 ст. 254 НК РФ).

- Нельзя использовать амортизационную премию по капитальным вложениям (п. 9 ст. 258 НК РФ).

- Для учредителя имущество, которое он передал безвозмездно, в соответствии с п. 1 ст. 39 НК РФ считается реализацией (исключением являются только случаи, когда имущество передается некоммерческой организации).

Финансовая помощь от учредителя оформляется в виде передачи имущества договором дарения (п. 1 ст. 572 ГК РФ). Приложением к договору, как правило, является акт о безвозмездной передаче. Этот документ служит основанием поставить актив на учет.

Если имущество безоплатно отдается в пользование, необходимо оформить договор ссуды в порядке ст. 689 ГК РФ.

ВАЖНО! Стоимость имущества, которое компания получила безвозмездно, следует отнести к внереализационным доходам (п. 1 ст. 346.15 НК РФ).

Правило контрольного пакета распространяется также на безвозмездную передачу имущества.

Временная помощь

Безвозмездная финансовая помощь от учредителя на возвратной основе допустима. На возможность ее оказания не влияет размер его доли и правовой статус. Основной недостаток такого способа — необходимость возвращать деньги.

Оказание временной помощи компании оформляется, как правило, договором беспроцентного займа. С такой операции не нужно платить НДС и налог на прибыль.

Задолженность по невозвращенному займу после того, как истекут сроки давности, должна быть списана. Это станет основанием увеличить налоговую базу и начислить налог на прибыль (п. 18 ст. 250 НК РФ).

Если учредитель простит заем своей компании, такая операция расценивается как передача имущества безвозмездно, т. е. дарение. В случае если нет оснований, указанных подп. 11 п. 1 ст. 251 НК РФ (т. е. доля учредителя меньше 50%), это также станет поводом доначислить налог на прибыль.

Арбитражная практика свидетельствует о том, что суды не считают прощение долга равноценным дарению:

- в случае если долг прощен частично в обмен на обещание погасить оставшуюся часть (постановление ФАС СЗО от 09.10.2008 по делу № А21-3512/2007);

Видео:Безвозмездная передача товаров в 1С 8.3 БухгалтерияСкачать

Безвозмездная финансовая помощь от учредителя. Примеры проводок

Законодательство разрешает безвозмездную передачу активов от одного юридического лица другому. Частный случай такой передачи – предоставление средств непосредственно учредителем. Так можно действовать далеко не во всех случаях.

Рассмотрим, какие ситуации правомерны для передачи финансов учредителем без ожидания каких-либо ответных шагов или обязательств, какой смысл этой операции, как правильно это оформить и провести по бухгалтерии.

Зачем учредителю дарить компании имущество или деньги

Безвозмездная передача – это не «подарок» в общепринятом смысле слова. Средства предоставляются без расчета на какие-либо действия в ответ, однако, такая операция должным образом оформляется и в большинстве случаев облагается налогом.

Если речь идет об ООО, то имущество каждого учредителя не является собственностью всего юридического лица. Нельзя требовать от участников непременного вклада в компанию тех или иных средств. Тем не менее, и запретить такую операцию нельзя. Если фирме нужна финансовая помощь или необходимо иное пополнение активов, собственник может это совершить. Чаще всего этого требуют следующие ситуации:

- возможность банкротства, которое можно предотвратить;

- убытки, которые необходимо срочно покрыть;

- острая необходимость в дополнительных оборотных средствах.

Решить эти проблемы можно по-разному: сделать взносы в уставной капитал, взять заем либо оказать организации безвозмездную помощь.

https://www.youtube.com/watch?v=8xXWF87ezhE

К СВЕДЕНИЮ! Такой способ выбирают предприниматели, которые не хотят связываться с банковским кредитованием с его обязательными процентами.

Особенности учредительской безвозмездной помощи

Когда участник принимает решение помочь своей фирме финансово или имущественным вкладом, он должен решить, собирается ли он когда-либо потребовать активы обратно.

Если да, то такая передача средств будет называться возвратной, а такая передача средств – займом. Он может быть сделан под очень низкий процент или вовсе без него.

В любом случае, эти моменты нужно оговорить в договоре при оформлении ссуды.

Если же речь идет именно о безвозмездной помощи, то возврата средств не предполагается. При такой форме финансовой поддержки важно учитывать такие факторы:

- передаваемые средства никак не влияют на размер уставного капитала;

- данные финансы не увеличивают и не уменьшают долю ни одного участника юрлица;

- организация получает деньги без дополнительных условий.

Оформление безвозмездной помощи

Решение об оказании денежной помощи на безвозмездной основе требует договорного оформления.

ВАЖНАЯ ИНОФРМАЦИЯ! Налоговый Кодекс РФ не облагает переданные средства налогом на прибыль, если оказавший помощь участник юридического лица владеет половиной и более уставного капитала организации. В других случаях эта сумма станет частью внереализационных доходов и подлежит налогу на прибыль.

Необходимым документом является учредительское решение об оказании безвозмездной помощи фирме, где нужно четко указать цели, на которые планируется направить полученные финансы.

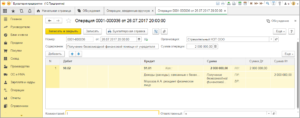

Проводки по бухучету

С точки зрения бухучета, деньги учредителя, переданные в организацию безвозмездно, считаются «прочими доходами» (в соответствии с абзацем 10 п. 7 ПБУ 9/99). Их нужно признавать на дату их поступления на счет, от этого зависит способ отражения их в учете.

- Деньги для любых целей можно зачислять в течение всего отчетного периода. Проводка должна быть сформулирована так: дебет 51(51), кредит 91-1, «Безвозмездное получение средств от участника ООО (акционера, учредителя)».

ОБРАТИТЕ ВНИМАНИЕ! Счет 98-2 «Безвозмездные поступления денежных средств» здесь не подходит, он предназначен для регистрации передачи материальных активов, а не денежных средств.

ПРИМЕР. Учредитель ООО «Кантата» Л. В. Контрабасов владеет 50% уставного капитала фирмы. В феврале 2021 года он перечислил компании финансовую помощь на пополнение оборотных средств, которая составила 300 000 руб.

Расчетный счет «Кантаты» был пополнен 16 февраля 2021 года. В бухучете на эту дату должна содержаться следующая запись: «Дебет 50(51), кредит 91-1 – 300 000 руб. – получена денежная помощь от учредителя Л. Контрабасова».

При этом налогом на прибыль эта помощь обложена не будет.

- Средства, предназначенные на покрытие убытка, нужно вносить исключительно в конце учетного бухгалтерского года (имеется в виду убыток, показанный на счете 84 «Нераспределенная прибыль, непокрытый убыток»), но еще до того, как будет сформирован годовой бухгалтерский отчет. 91 дебет для этого не годится. Использовать следует счет 75 «Расчеты с акционерами», возможно открытие субсчета «Средства, предназначенные для погашения убытков». Проводки будут выглядеть так:

- датой оформления протокола собрания участников (или решения единственного учредителя) нужно провести дебет 75, субсчет «Средства учредителей, направленные на покрытие убытка», кредит 84 – принято решение погасить убыток за счет акционера (учредителя);

- датой поступления финансов на счет проводится дебет 50(51), кредит 75, субсчет «Средства учредителей, направленные на покрытие убытка» – получены финансы от учредителя на покрытие убытков по итогам отчетного года.

ПРИМЕР. ЗАО «Стальпрокат» применяет общую систему налогообложения. По финансовым итогам 2021 года за ним значится убыток в сумме 600 000 руб. Учредителями ЗАО «Стальпрокат» являются Р. И. Проскуров (доля в уставном капитале 51%), Н. С. Пробирченко (доля в уставном капитале 28%) и Л. Д. Самойлова (доля составляет 21%).

В феврале 2021 года, 21 числа, до того, как была сформирована годовая отчетность за 2021 год, учредители приняли решение покрыть убыток за счет безвозмездного внесения средств. 25 февраля 2021 года на счет ЗАО «Стальпрокат» были внесены денежные средства от учредителей в таких пропорциях: Р. И. Проскуров внес 300 000 руб., а Н. С. Пробирченко и Л. Д.

Самойлова – по 150 000 руб. За 21 февраля в бухучете записано:

- дебет 75, субсчет «средства Р. Проскурова, направленные на покрытие убытка», кредит 84 – 300 000 руб. – принято решение о покрытии части убытка Р. Проскуровым;

- дебет 75, субсчет «средства Н. Пробирченко, направленные на покрытие убытка», кредит 84 – 300 000 руб. – принято решение о покрытии части убытка Н. Пробирченко;

- дебет 75, субсчет «средства Л. Самойловой, направленные на покрытие убытка», кредит 84 – 300 000 руб. – принято решение о покрытии части убытка Л. Самойловой.

Записи за 25 февраля:

- дебет 51, кредит 75 субсчет «Средства Р. Проскурова, направленные на погашение убытка» – 300 000 руб. – поступили средства от Р. Проскурова на покрытие убытка;

- дебет 51, кредит 75 субсчет «Средства Н. Пробирченко, направленные на погашение убытка» – 300 000 руб. – поступили средства от Н. Пробирченко на покрытие убытка;

- дебет 51, кредит 75 субсчет «Средства Л. Самойловой, направленные на погашение убытка» – 300 000 руб. – поступили средства от Л. Самойловой на покрытие убытка.

Дохода от средств, направленных на погашение убытка, у ЗАО не возникло. В состав доходов, подлежащих налогообложению, будут включены средства, полученные от Н. Пробирченко и Л. Самойловой, поскольку их доля меньше половины уставного капитала.

Результатом стало возникновение постоянного налогового обязательства, которое отражается в бухучете следующим образом: дебет 99, субсчет «Постоянные налоговые обязательства», кредит 68, субсчет «Обязательства по налогу на прибыль».

По этой проводке отражается постоянное налоговое обязательство с суммы, выплаченной Н. Пробирченко и Л. Самойловой.

Видео:ПБУ 18/02 ПНД/ПНА (постоянный налоговый доход) / (постоянный налоговый актив) Безвозмездная помощь.Скачать

Финансовая помощь от учредителя

> уставный капитал > Финансовая помощь от учредителя

Учредители общества с ограниченной ответственностью могут в любой момент оказать финансовую помощь предприятию. Это зачастую бывает очень удобно в случае финансовых трудностей организации. Проще получить помощь учредителя, чем получать кредит в банке. Как может быть оказана финансовая помощь от учредителя, как ее отразить в бухгалтерском учете, какие проводки выполнить?

Финансовая помощь может быть как в денежном виде, так и в материальном (в виде имущества).

Каким образом учредитель может оказать финансовую помощь организации:

- Беспроцентный заем;

- Заем с начислением процентов;

- Передача имущества или финансов безвозмездно;

Рассмотрим подробнее каждый из этих случаев, в чем их особенности, какие проводки должен выполнить бухгалтер.

https://www.youtube.com/watch?v=w2owSYbHNZI

Заем в виде денежных средств – это возвратная финансовая помощь от учредителя, которая предполагает возврат переданных организации средств учредителю по истечению определенного промежутка времени.

Денежные средства передаются в данном случае от учредителя предприятию на основании договора займа, составление которого должно соответствовать нормам ГК РФ.

Займ может быть процентным или беспроцентным.

В первом случае в договоре займа должна быть прописана процентная ставка, если же ее размер в договоре не указан, то он принимается равным ставке рефинансирования, действующей на текущую дату. В этом случае каждый месяц для отражения проводок по начислению процентов нужно уточнять действующую ставку на данный момент.

Если займ — беспроцентный, то это также должно быть указано в тексте договора. При этом полученная сумма займа не включается в состав доходов организации и не облагается налогом на прибыль. Материальная выгода, возникшая в связи с экономией на процентах, также не облагается налогом на прибыль. Как правило, именно такой способ оказания финансовой помощи выбирают учредители.

Договор займа помимо указания суммы и процентных ставок может включать также информацию о том, на что должны быть потрачены эти деньги, каков срок и порядок возврата.

Проводки:

В бухгалтерии для учета займов используется либо счет 66 (для краткосрочных, сроком менее 1 года), либо счет 67 (для долгосрочных, сроком более 1 года). Подробно эти два счета рассматривались в этой статье.

В зависимости от вида поступаемых денежных средств, счет 66 и 67 коррепондирует со счетами учета денежных средств (50, 51, 52).

Проводки по получения займа от учредителя:

- Дебет 51 (50, 52) Кредит 66 – получен краткосрочный займ.

- Дебет 51 (50, 52) Кредит 67 – получен долгосрочный займ.

Проводки по возврату денежных средств учредителю:

- Д 66 (67) К51 (50, 52) – возврат финансовой помощи учредителю.

Безвозмездная помощь учредителя

Данный способ оказания помощи организации является очень частым в применении. Связано это с его удобством. Деньги на безвозмездной основе передаются организации, возврата не предполагается. На размер уставного капитала эти денежные средства никак не влияют, и долю учредителя не увеличивают. Увеличение уставного капитала — процедура довольно сложная, подробно об этом расписано здесь.

Если принято решение об оказании безвозмездной финансовой помощи, то это необходимо оформить с помощью соответствующих документов.

При этом нужно учесть НК РФ, который гласит, что если доля учредителя в Уставном капитале превышает 50%, то полученные организацией безвозмездные средства не включаются в состав доходов и не облагаются налогом на прибыль.

Если же доля менее 50%, то полученная сумма включается в состав внереализационных доходов.

Должно быть в письменном виде составлено решение об оказании безвозмездной помощи, в котором должны быть указаны цели, на которые могут быть потрачены переданные средства.

Проводки по учету безвозмездной помощи:

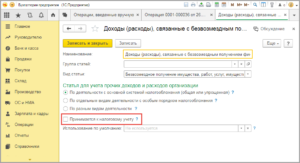

Для учета безвозмездно полученных активов используется сч.98 «Доходы будущих периодов», на котором открывается субсчет 2 «Безвозмездные поступления».

Проводка по получению финансовой помощи: Д51 К98.2.

Далее, согласно ПБУ 9/99 п.8, эти средства должны быть учтены в составе прочих доходов: проводка Д98.2 К91.1.

Несмотря на то, что в прочих доходах полученные средства учтены, в расчете налога на прибыль они не участвуют, поэтому возникает расхождение между бухгалтерским и налоговым учетом. Возникающая разница образует постоянный налоговый актив, который в бухгалтерском учете отражается с помощью проводки Д68 К99 на сумму, равную 20% от величины полученной безвозмездной помощи.

Оцените качество статьи. Мы хотим стать лучше для вас:

🎦 Видео

Счет 86. "Целевое финансирование": бухучет просто, примеры и проводкиСкачать

Бухгалтерские проводки простыми словами | Финансовый результат | Счет 90 "Продажи" | БухучетСкачать

Учет ОС полученного безвозмездно от участника общества в 1С:Бухгалтерии 8Скачать

НДС при безвозмездной передаче товаровСкачать

Безвозмездное пополнение расчетного счета Компании от Директора в 1С ПрограммеСкачать

Заем от учредителя в 1С Бухгалтерия 8Скачать

Безвозмездная передача в 1С Бухгалтерия 8Скачать

Как запомнить много проводокСкачать

Отражение доходов в виде безвозмездно полученного имущества с отражением дохода на счете 91.01Скачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Где взять деньги безвозмездно прямо сейчасСкачать

Решение задачи по составлению бухгалтерского балансаСкачать

Учет целевых средств в НКОСкачать

Урок 8: Учет процесса реализации.Скачать

Налоговые нюансы при безвозмездной передаче имущества внутри холдинга.Скачать