.col-11-15 h1:first-child { display: none; }

Верховный суд РФ пояснил как защитить свои права в случае уплаты налогов через «проблемные» банки

Верховный суд РФ пояснил, как защитить свои права в случае уплаты налогов через «проблемные» банки.

Определение Судебной коллегии по экономическим спорам Верховного суда РФ № 305-КГ17-6981 от 26.09.2021, Письмо Федеральной налоговой службы России от 11.10.2021 №СА-4-7/20486@ «О направлении обзора правовых позиций, отраженных в судебных актах Конституционного Суда Российской Федерации и Верховного Суда Российской Федерации, принятых в третьем квартале 2021 года по вопросам налогообложения»

Верховный суд РФ встал на сторону налогоплательщика в споре об уплате налога, не поступившего в бюджет в связи с тем, что у банка отозвали лицензию.

Если налогоплательщик действовал добросовестно, уплата налогов через проблемный банк не может стать основанием для образования у него задолженности.

При этом судом были сформулированы критерии добросовестности налогоплательщика. ФНС России довела позицию суда до налоговых органов.

- Предмет спора

- Выводы судебного акта

- 1. Неосведомленность налогоплательщика о проблемах банка

- 2. Уплата налога с основного счёта в банке, реальность операций по счёту

- 3. Досрочное исполнение налоговых обязательств

- Значение спора для налогоплательщиков

- Вс рф: при уплате налогов в проблемном банке недоимки не возникнет, если плательщик не знал о предстоящем отзыве лицензии

- Суд первой инстанции заявление налогоплательщика удовлетворил

- Обязанность налогоплательщика по уплате налогов должна считаться исполненной в тот момент, когда изъятие его имущества фактически произошло

- Об известности этого факта налогоплательщику должны свидетельствовать прямые доказательства осведомленности

- Кто виноват в потерянных налогах: компания или проблемный банк?

- Признаки обмана: 14 счетов и сплетни о проблемах банка в интернете

- 4 аргумента компании, которые убедили суд в добросовестности

- Виновного ищите в ст.45 и ст.60 НК РФ

- 💡 Видео

Предмет спора

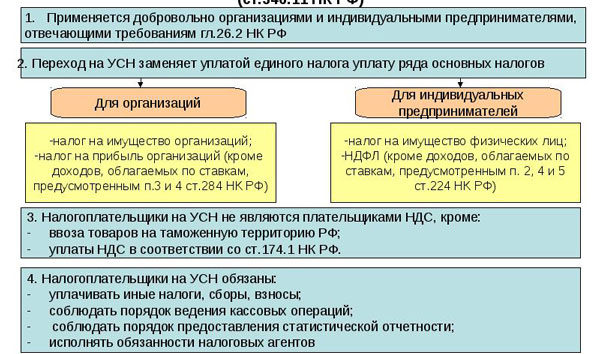

Индивидуальный предприниматель направил в банк поручения об уплате налога в связи с применением упрощенной системы налогообложения. Соответствующие суммы были списаны с банковского счета предпринимателя, но не поступили в бюджет. У банка отозвали лицензию на осуществление банковских операций.

Налоговый орган не признал обязанность предпринимателя по уплате налога исполненной. По мнению инспекции, налогоплательщик знал о возникших у банка финансовых трудностях и действовал недобросовестно. В частности, налоговый орган указал на досрочный характер уплаты налога незадолго до отзыва лицензии.

Не согласившись с выводами налогового органа, предприниматель обратился в суд. Суд первой инстанции встал на сторону налогоплательщика. Однако суды апелляционной и кассационной инстанций поддержали позицию налогового органа. Точку в споре поставил Верховный суд РФ, указав, что в данной ситуации обязанность предпринимателя по уплате налога исполнена надлежащим образом.

Выводы судебного акта

Согласно общему правилу обязанность по уплате налога считается исполненной налогоплательщиком при наличии в совокупности 2-х условий:

- В банк предъявлено поручение на перечисление денежных средств в бюджетную систему РФ со счета налогоплательщика в банке

- На счете достаточный денежный остаток на день платежа (подп. 1 п. 3 ст. 45 НК РФ, постановление Конституционного суда РФ от 12.10.1998 № 24-П).

В рассматриваемом споре предприниматель уплатил налог через банк, у которого отозвали лицензию. Суд указал, что в такой ситуации приведённая выше норма НК РФ не должна применяться формально. Налогоплательщик должен действовать добросовестно и не злоупотреблять правом.

В частности, суд обратил внимание на следующие обстоятельства, которые свидетельствуют о добросовестности налогоплательщика.

1. Неосведомленность налогоплательщика о проблемах банка

Верховный суд РФ указал, что формального соблюдения указанных выше условий недостаточно для признания обязанности по уплате налога исполненной.

В частности, налогоплательщик не исполнил обязанность, если на момент выдачи банку распоряжения о списании денежных средств для уплаты налогов «знал (не мог не знать) о неспособности кредитного учреждения обеспечить перечисление налогов в бюджетную систему Российской Федерации».

При этом суд уточнил, что о такой осведомленности налогоплательщика могут свидетельствовать:

- Прямые доказательства (например, наличие ранее не исполненных банком платежных поручений клиента);

- Достаточная совокупность косвенных доказательств (например, не получившее разумного объяснения несоответствие поведения налогоплательщика при направлении платежных поручений о перечислении налогов в бюджет его собственному предшествующему поведению при исполнении налоговой обязанности и поведению любого иного плательщика, ожидаемому в сравнимой ситуации;

Например, формирование остатка денежных средств на счете путем совершения внутрибанковских операций, не являвшихся обычными для налогоплательщика; направление имевшихся на счете клиента денежных средств только на уплату налогов при одновременном осуществлении расчетов с иными кредиторами за счет средств, имевшихся на счете, открытом налогоплательщиком в другом банке и т. п.

https://www.youtube.com/watch?v=tqAqE7JEkGo

Также суд указал, какие факты не подтверждают осведомленности налогоплательщика о проблемах банка и не свидетельствуют о недобросовестности налогоплательщика.

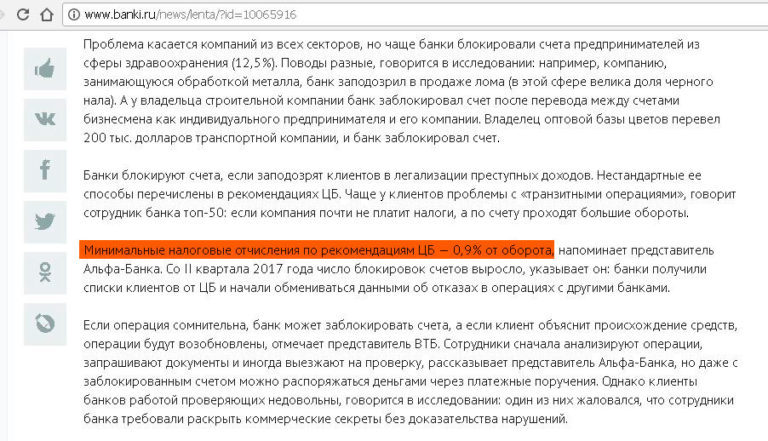

В частности, к ним относятся «высказывания в узкоспециализированных средствах массовой информации, не направленных на массового потребителя (в данном случае на Интернет-портале Банки.

ру), предположений о техническом сбое в работе банка, тем более при наличии комментариев сотрудника банка о его устранении в короткое время, при отсутствии ограничений на проведение платежей в банке со стороны органа банковского надзора и при отсутствии иной информации о проведении контрольных мероприятий в банке».

Суд указал, что поскольку клиенты кредитной организации не являются профессиональными участниками банковского сектора, они, как правило, не имеют сведений о возникновении проблем в банковском учреждении до того, как проблема приобрела общеизвестный характер.

По этой причине возложение на них обязанности по отслеживанию такой информации является необоснованным.

Суд учёл, что на момент предъявления спорных платежных поручений Банк России не принял меры по отзыву лицензии у банка, в связи с чем предприниматель был вправе исходить из того, что банк находится в платежеспособном состоянии и будет в состоянии обеспечить перечисление денежных средств в бюджетную систему.

2. Уплата налога с основного счёта в банке, реальность операций по счёту

В рассматриваемом деле Верховным судом РФ было установлено, что:

- На момент предъявления спорных платежных поручений у предпринимателя был открыт единственный счет в банке и, соответственно, отсутствовала возможность использовать счет в ином банке для осуществления платежей;

- При предъявлении спорных платежных поручений картотека неисполненных распоряжений предпринимателя о перечислении денежных средств с его банковского счета отсутствовала;

- Денежные средства, использованные для уплаты налога, поступили на счёт предпринимателя от контрагента в качестве оплаты за выполненные работы незадолго до осуществления платежа.

На основании указанных обстоятельств суд пришёл к выводу о том, что перечисление средств для уплаты налога не было сопряжено с созданием искусственных условий для применения подп. 1 п. 3 ст. 45 НК РФ.

3. Досрочное исполнение налоговых обязательств

Верховный суд РФ указал, что в рассматриваемом споре было установлено, что предприниматель на момент осуществления платежа достоверно знал величину складывающейся налоговой базы.

Это обстоятельство свидетельствует о том, что «предприниматель исполнил свою налоговую обязанность не излишне, а досрочно — в пределах размера налоговой обязанности, сформированного по итогам налогового периода» (что является его правом в соответствии со ст. 45 НК РФ).

При этом Верховный суд РФ опирался на правовую позицию, выраженную в постановлении Президиума Высшего Арбитражного Суда Российской Федерации от 27.07.

2011 № 2105/11, по смыслу которой «квалифицирующим признаком досрочного исполнения обязанности по уплате налога является направление платежного поручения в банк до истечения установленного срока платежа при том, что налог уплачивается в размере, который соответствует величине налоговой обязанности, возникшей по итогам отчетного (налогового) периода, то есть отсутствует излишняя уплата налога».

Проанализировав все указанные выше факторы, Верховный суд пришёл к выводу, что в рассматриваемом споре налогоплательщик действовал добросовестно. Следовательно, им надлежащим образом исполнена обязанность по уплате налога.

Значение спора для налогоплательщиков

В настоящее время любой налогоплательщик может оказаться в ситуации, когда уплаченный им налог не дошёл до бюджета, поскольку у банка отозвали лицензию. Отзыв лицензии — актуальное явление, от которого не может быть застрахован ни один банк. В рассмотренном Определении Верховный суд впервые встал на сторону налогоплательщика.

https://www.youtube.com/watch?v=2uFLl1ZK_pI

При этом суд не только рассмотрел конкретное дело, но и достаточно подробно сформулировал критерии добросовестности налогоплательщика, уплатившего налог через банк, у которого отозвали лицензию.

По сути Верховный суд сформировал новый подход к уплате налогов через проблемные банки. В свою очередь, ФНС России довела этот подход до территориальных налоговых органов.

Такие действия ФНС России дают надежду, что отрицательных решений, вынесенных инспекциями в отношении налогоплательщиков, уплативших налог через проблемный банк, станет меньше.

ÐеÑÑ Ð¾Ð²Ð½Ñй ÑÑд РФ поÑÑнил как заÑиÑиÑÑ Ñвои пÑава в ÑлÑÑае ÑплаÑÑ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð² ÑеÑез «пÑоблемнÑе» банки ÐеÑÑ Ð¾Ð²Ð½Ñй ÑÑд РФ поÑÑнил, как заÑиÑиÑÑ Ñвои пÑава в ÑлÑx»,»word_count»:48,»direction»:»ltr»,»total_pages»:1,»rendered_pages»:1}Как будет складываться правоприменительная практика в дальнейшем, покажет время. Вместе с тем, рассмотренное Определение даёт возможность отстоять свои интересы добросовестным налогоплательщикам, чьи налоги не попали в бюджет из-за проблем в банке.

Видео:Как избежать уплаты налога с банковского вклада: разберем на примерахСкачать

Вс рф: при уплате налогов в проблемном банке недоимки не возникнет, если плательщик не знал о предстоящем отзыве лицензии

Так, 22 октября 2015 года налогоплательщик направил в банк платежные поручения и дал банку распоряжение о перечислении с его расчетного счета в бюджет денежных средств с назначением платежа об уплате налога по УСН.

Денежные суммы были списаны с банковского счета налогоплательщика 28 октября 2015 года и 3 ноября 2015 года, но в бюджет не поступили.

При этом 16 ноября 2015 года Банк России отозвал лицензию на осуществление банковских операций у данного банка.

Суд первой инстанции заявление налогоплательщика удовлетворил

Однако постановлением суда апелляционной инстанции, оставленным без изменения постановлением арбитражного суда округа, решение суда первой инстанции было отменено, в удовлетворении заявления отказано.

В свою очередь Судебная коллегия Верховного Суда Российской Федерации отменила постановления суда апелляционной инстанции и арбитражного суда округа и оставила в силе решение суда первой инстанции (определение Судебной коллегии по экономическим спорам ВС РФ от 26 сентября 2021 г. № 305-КГ17-6981, п. 32 Обзора судебной практики ВС РФ № 5 (2021).

Было отмечено, что при исполнении конституционной обязанности по уплате налогов, установленной ст.

57 Конституции РФ, налогоплательщик не несет ответственность за действия всех организаций, участвующих в многостадийном процессе уплаты и перечисления налогов в бюджет: на налогоплательщика возложена публично-правовая обязанность уплатить законно установленные налоги и сборы, а на кредитные учреждения возлагается публично-правовая обязанность обеспечить перечисление соответствующих платежей в бюджет.

Обязанность налогоплательщика по уплате налогов должна считаться исполненной в тот момент, когда изъятие его имущества фактически произошло

В свою очередь конституционная обязанность каждого налогоплательщика по уплате налогов должна считаться исполненной в тот момент, когда изъятие части его имущества, предназначенной для уплаты в бюджет в качестве налога, фактически произошло (постановление КС РФ от 12 октября 1998 г. № 24-П).

Такое изъятие происходит в момент списания банком с расчетного счета налогоплательщика соответствующих средств в уплату налога.

Иное приводило бы к повторному взысканию с добросовестного налогоплательщика не поступивших в бюджет налогов, что нарушает конституционные гарантии частной собственности и принцип равенства всех перед законом (ст. 19, 35 Конституции РФ).

В то же время обязанность по уплате налога считается исполненной налогоплательщиком с момента предъявления в банк поручения на перечисление денежных средств в бюджетную систему РФ со счета налогоплательщика в банке при наличии на нем достаточного денежного остатка на день платежа (подп. 1 п. 3 ст. 45 Налогового кодекса). Вместе с тем в силу вытекающего из ч. 3 ст. 17 Конституции РФ запрета злоупотребления правом никто не вправе извлекать преимущество (выгоду) из своего недобросовестного поведения.

https://www.youtube.com/watch?v=gb725VrzCVA

Таким образом, выдача распоряжения банку о списании денежных средств со счета клиента для уплаты налогов не создает правовых последствий, предусмотренных подп. 1 п. 3 ст. 45 НК РФ, если к моменту предъявления соответствующего платежного поручения плательщик знал (не мог не знать) о неспособности кредитного учреждения обеспечить перечисление налогов в бюджетную систему РФ.

Об известности этого факта налогоплательщику должны свидетельствовать прямые доказательства осведомленности

Как уточнили судьи ВС РФ, об известности этого факта налогоплательщику – владельцу банковского счета должны свидетельствовать прямые доказательства осведомленности владельца счета о невозможности осуществления платежа (например, наличие ранее неисполненных банком платежных поручений клиента), либо достаточная совокупность косвенных доказательств, прежде всего, не получившее разумного объяснения несоответствие поведения налогоплательщика при направлении платежных поручений о перечислении налогов в бюджет его собственному предшествующему поведению при исполнении налоговой обязанности и поведению любого иного плательщика, ожидаемому в сравнимой ситуации (формирование остатка денежных средств на счете путем совершения внутрибанковских операций, не являвшихся обычными для налогоплательщика; направление имевшихся на счете клиента денежных средств только на уплату налогов при одновременном осуществлении расчетов с иными кредиторами за счет средств, имевшихся на счете, открытом налогоплательщиком в другом банке и т. п).

В то время как высказывание в узкоспециализированных СМИ, не направленных на массового потребителя, предположений о техническом сбое в работе банка, тем более при наличии комментариев сотрудника банка о его устранении в короткое время, при отсутствии ограничений на проведение платежей в банке со стороны органа банковского надзора и при отсутствии иной информации о проведении контрольных мероприятий в банке, не может служить основанием для вывода о недобросовестности налогоплательщика, направившего платежное поручение об уплате налогов через соответствующий банк, поскольку клиенты кредитной организации, не являющиеся профессиональными участниками банковского сектора, как правило, не имеют сведений о возникновении проблем в банковском учреждении до того, как проблема приобрела общеизвестный характер.

ГАРАНТ.РУ: http://www.garant.ru/news/1158594/

Видео:Что будет, если не платить налоги? / Неуплата налогов ИП и физического лицаСкачать

Кто виноват в потерянных налогах: компания или проблемный банк?

Одним из малоприятных последствий отзыва лицензий у банка являются проблемы с налоговиками. Все вполне взаимосвязано: ЦБ отозвал лицензию, значит не просто так, а за какие-то «грязные» делишки.

И, если у компании был в этом банке счет, и она перечислила с этого счета налоги, а они куда-то растворились, явно дело пахнет махинациями и недобросовестностью налогоплательщика.

Но, что думает по этому поводу суд? Итак, свежее решение суда: Постановление АС Москвы от 20.02.2021г. по делу №А41-94228/2015.

Признаки обмана: 14 счетов и сплетни о проблемах банка в интернете

Компания перечислила НДФЛ, а денежные средства потерялись и до бюджета не дошли. Налоговики увидели подвох… Общество обратилось в суд с целью признать исполненной обязанность по уплате НДФЛ.

И суды первых двух инстанций решили, что компания полностью исполнила долг перед государством. Однако, налоговый орган такой поворот событий не устроил. Речь шла о 3,37 млн. руб. ушедших мимо казны денег.

Что смутило налоговиков, и какие факты указывали на недобросовестность компании?

- У общества открыто 14 счетов в разных кредитных организациях. А заплатить НДФЛ почему-то решили именно со счета в проблемном банка;

- Налоговики настаивали на том, что общество было проинформировано о тяжелом финансовом состоянии банка. Соответствующая информация пестрила в интернет-изданиях.

4 аргумента компании, которые убедили суд в добросовестности

Однако, компания утверждала об исполнении обязанностей налогового агента. Ведь, если у банков почти ежедневно отзывают лицензии, налогоплательщик здесь причем? Либо при выборе кредитной организации так же, как и при выборе контрагентов, компания должна «проявлять должную осмотрительность»? Итак, аргументы общества:

- Во-первых, на основании платежного поручения, сумма НДФЛ, подлежащего уплате в бюджет, была списана банком в тот же день, о чем свидетельствует соответствующая отметка;

- Во-вторых, в соответствии с коллективным договором, которым предусмотрена обязанность работодателя по выплате зарплаты 2 раза в месяц (с 10 по 15 и с 25 по 30 число), на момент выставления спорного платежного поручения (15 число), обязанность по перечислению НДФЛ уже наступила;

- В-третьих, выписка расчетного счета показала, что на счету компании было достаточное количество средств;

- В-четвертых, лицензия у проблемного банка была отозвана через месяц после предъявления платежного поручения.

Виновного ищите в ст.45 и ст.60 НК РФ

Суд в оценке данной ситуации опирался на 3 вопроса:

- Была ли у компании обязанность заплатить налог на дату выставления спорного поручения?

- Имелось ли достаточное количество денежных средств на расчетном счете?

- И была ли компания заблаговременно проинформирована о проблемах банка?

Никаких свидетельств недобросовестности компании судебные органы не выявили:

- Довод налоговиков о том, что у налогоплательщика были открыты счета в 14 разных банках суд отклонил, потому что «налогоплательщик вправе самостоятельно выбирать с какого расчетного счета будут перечислены платежи»;

- «В соответствии с пп.1 п.3 ст.45 НК РФ обязанность по уплате налога считается исполненной налогоплательщиком с момента предъявления в банк поручения на перечисление в бюджетную систему РФ на соответствующий счет Федерального казначейства денежных средств со счета налогоплательщика в банке при наличии на нем достаточного денежного остатка на день платежа»;

- «Согласно ст.45 и ст.60 НК РФ с даты списания средств со счета налогоплательщика при наличии достаточного денежного остатка на его счете обязанность по перечислению налогового платежа возлагается на банк»;

- «В соответствии с п.4 ст.60 НК РФ за неисполнение или ненадлежащее исполнение обязанности по перечислению в бюджетную систему РФ списанных со счета налогоплательщика средств, ответственность, установленную НК РФ, несет банк, а не налогоплательщик»;

- Доказательства налоговиков по поводу размещения информации о неплатежеспособности банка в интернет-СМИ суд отклонил, поскольку эти издания не являются официальными источниками. А компания отслеживать данные о своем банке и верить «слухам» не обязана.

Ксения Фесюк

https://www.youtube.com/watch?v=ATRl_A3zWtE

Юрист и налоговый специалист компании«Туров и партнеры»:

- В последнее время все чаще Центробанк отзывает лицензии у банков. Иногда это происходит неожиданно, а бывает, что это было вполне ожидаемо.

Подп.1 п.3 ст.45 НК РФ говорит о том, что с момента предъявления в банк поручения на перечисление налога в бюджет при наличии достаточных средств на счете считается, что налогоплательщик свою обязанность исполнил.

Однако, согласно Определению КС РФ от 25.07.2001г. № 138-О, указанные выше положения НК РФ действуют только в отношении добросовестных налогоплательщиков.

У налогового органа в связи с этим, есть право провести проверку добросовестности действий налогоплательщиков и банков.

В случае, если инспекция докажет недобросовестность компании, ее обязанность по уплате налога будет считаться неисполненной, и недоимку придется заплатить.

Для обоснования исполнения обязанности по уплате налога можно дать следующие рекомендации:• Уплачивайте налоги с того счета, по которому проводятся основные хозяйственные операции компании, а на момент предъявления платежного поручения в банк на счете должен быть остаток денежных средств в размере не менее суммы налога, подлежащей уплате;• Помните, что сам по себе факт отзыва лицензии у банка не свидетельствует о неисполнении налогоплательщиком обязанности по уплате налога. Если плательщик действовал добросовестно, налоговая не сможет взыскать налог повторно;

• Если у банка была отозвана лицензия или была получена информация от банка о невозможности исполнения платежного поручения на уплату налога, для подтверждения обязанности по уплате налога необходимо обратиться в ФНС, которая проведет проверку, а по результатам проверки подтвердит исполнение. Задолженность перед бюджетом будет взыскиваться налоговым органом с банка.

💡 Видео

Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

Новый налог на вклад: кому придется платить в 2024 годуСкачать

Разбиваем коллекторов без жалости. Банкротство физических лиц последствияСкачать

Как уходят от налогов. Объяснение на пальцахСкачать

КАК НЕ ПЛАТИТЬ ТРАНСПОРТНЫЙ НАЛОГ?!Скачать

Как не платить налоги? Игорь Рыбаков | Россия | Бизнес #ShortsСкачать

Как налоговая находит скрытые доходы обычных граждан, штрафует их и начисляет налогиСкачать

В каком банке лучше регистрировать ИП? #бизнес #бухгалтер #налоги #налоговая #самозанятостьСкачать

Штрафы для самозанятых в 2023 году: что будет если не отразить доход или не вовремя заплатить налогиСкачать

Налоговое уведомление не пришло. Могу не платить налог!?Скачать

ЗА ЖКХ МОЖНО НЕ ПЛАТИТЬ? Вся правда о Жилищно-коммунальных услугахСкачать

Какие денежные переводы привлекают внимание налоговой?Скачать

Контроль доходов ИП: Что если принимать оплату в серую и не платить налоги?Скачать

🟣 Что если ИП на УСН 6 и нет ДОХОДА ? / Как платить взносы и налог по УСН в 2021 г. Когда платить?Скачать

Переводы с карты на карту 2023. Какие переводы интересуют налоговую?Скачать

Когда не нужно платить налогиСкачать

За что банки блокируют карты обычных граждан и может ли налоговая смотреть выписки по вашим счетамСкачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать