Деньги, зарабатываемые сотрудником на своем рабочем месте, могут быть не только в составе заработной платы.

Иногда руководство финансовым способом выражает заботу о своих сотрудниках и внимание к ним, их жизни, событиям, которые в ней происходят, вне зависимости от того, печальные они или радостные.

Такая выплата, называемая материальной помощью и устанавливаемая по инициативе работодателя, может иметь различные принципы начисления.

Несмотря на то, что матпомощь не входит в состав зарплаты, она все равно ложится на расходную часть бюджета предприятия, а значит, должна быть адекватно отражена в бухгалтерском учете. С другой стороны, сотрудник, которому она была выплачена, получил дополнительный доход. Будут ли взиматься с него НДФЛ и страховые взносы, как с заработной платы? Рассмотрим эти вопросы в статье.

- Не всякая выплата – материальная помощь

- Положение о материальной помощи

- Когда не нужно думать о НДФЛ и страховых взносах

- Бухучет материальной помощи

- Матпомощь к отпуску

- Отражение матпомощи в справке НДФЛ

- Нужно ли платить НДФЛ с материальной помощи

- Какой бывает материальная помощь

- Законные основания

- Обложение НДФЛ

- Порядок учёта помощи до 4000 рублей

- Как понять, является ли выплата матпомощи единовременной

- Срок уплаты налога

- Порядок получения помощи

- Ндфл с материальной помощи в 2021 году

- Облагается ли материальная помощь НДФЛ — основные положения законодательства

- Материальная помощь не более 4 000 рублей

- Рождение ребёнка и матпомощь

- Порядок получения материальной помощи

- Облагается ли материальная помощь сотруднику НДФЛ?

- Удерживается ли НДФЛ с материальной помощи в 2021 году

- Когда матпомощь НДФЛ облагается не в полной мере и когда подоходный налог берется с полной суммы

- Облагается ли НДФЛ материальная помощь, полученная в натуральной форме

- Облагается ли материальная помощь НДФЛ: основные положения, требования и порядок :

- Определение

- Основания

- Облагается ли НДФЛ выплата сотруднику в виде материальной помощи в 2021 году?

- Когда удерживается налог?

- Критерии отбора выплат

- Когда не удерживается налог?

- Особый случай

- БУ

- НУ

- Вывод

- 🌟 Видео

Не всякая выплата – материальная помощь

По какому принципу выплаты сотрудникам можно отнести к материальной помощи? Трудовой Кодекс, как и Налоговый, не дает такого определения. Это устоявшееся выражение, используемое в практике предпринимательской деятельности.

Проанализировав косвенные данные из НК и ТК РФ, можно определить выплату материальной помощи как вид финансового социального обеспечения, не зависящего от трудовой деятельности.

Это значит, что при начислении той выплаты не берутся во внимание:

- стаж работы у этого работодателя;

- успехи, достижения и показатели сотрудника;

- степень его занятости;

- квалификация;

- график работы и др.

Материальная помощь отличается от премий и компенсаций, «привязанных» к фактору успешности трудовой деятельности.

Положение о материальной помощи

Документально закрепить материальную помощь как вид соцвыплат работодатель должен во внутренних локальных актах, например, колдоговоре, документах, регулирующих оплату труда либо в специально созданном Положении.

Это добровольное начинание работодателя, поэтому законодательных ограничений и непременных требований на этот счет не предусмотрено, но, поскольку речь идет о финансовых расходах, все важные вопросы желательно отразить в документации:

- перечисление поводов, которые влекут за собой материальную поддержку со стороны руководства;

- размер устанавливаемых выплат;

- порядок обращения за помощью, ее начисления;

- пакет документов для сотрудника, желающего обратиться за финансовой поддержкой.

ВАЖНО! Кроме Положения, регулирующего саму процедуру начисления матпомощи, для непосредственного акта ее выплаты необходим прямой приказ руководства. Он издается в ответ на заявление работника с приложенными к нему подтверждающими документами.

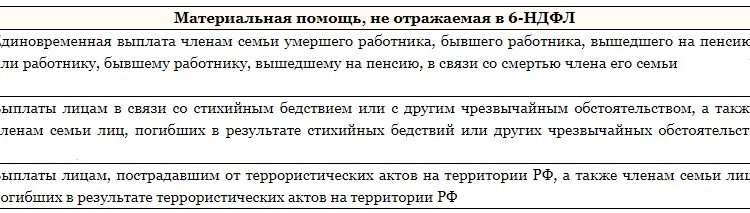

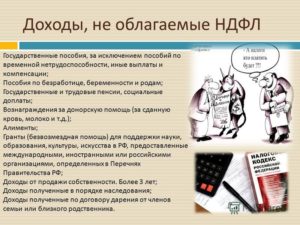

Когда не нужно думать о НДФЛ и страховых взносах

Выплаченная матпомощь не станет базой для начисления НДФЛ и вычета из нее страховых взносов в оговоренных законом случаях. В зависимости от годового размера и некоторых особых поводов к начислению можно выделить несколько ситуаций, когда налоговому агенту не нужно взимать с этих сумм обычный НДФЛ и удерживать взносы в ПФР и ФФОМС.

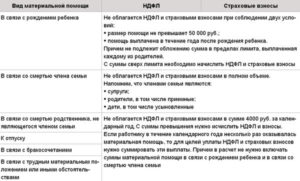

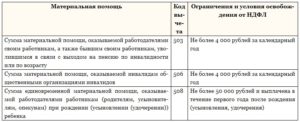

- Размер выплаченной одному и тому же сотруднику материальной помощи не превышает 4 тыс. руб в год (п. 28 ст. 217 НК РФ, п. 11 ч. 1 ст. 9 Федерального закона № 212, пп. 12 п. 1 ст. 20.2 Федерального закона № 125). Помощь, превосходящая этот лимит, будет подвержена НДФЛ и страховым взносам, как и другие доходы.

- Помощь назначается родителю или усыновителю, в чьей семье появился ребенок (в первый год жизни малыша). Если на обоих родителей единовременно (на основании одного приказа) работодатели выделили по такому радостному поводу не более 50 тыс. руб., налоги и взносы не имеют значения (п. 8 ст. 217 НК РФ, Письмо Минфина от 01 июля 2013 года № 03-04-06/24978). Понадобится справка с работы другого родителя о размере матпомощи, начисленной там.

- Финансовая помощь, выданная сотруднику, в том числе и бывшему, по поводу смерти члена семьи, и, наоборот, помощь близким умершего сотрудника не потребует налогообложения (п. 8 ст. 217 НК РФ, пп. б п. 3 ч. 1 ст. 9 Федерального закона № 212, пп. 3 п. 1 ст. 20.2 Федерального Закона № 125). Таким родственником (умершим или обратившимся на предприятие за помощью) может быть муж или жена работника, его родители или дети, а также братья или сестры, если они проживали вместе. Если помощь предоставляется другим членам семьи, она подвергнется обычному налогообложению.

- Если помощь выделена в связи с некими чрезвычайными событиями, то в таком случае с нее не будут взимать НДФЛ (абз. 2 п.8. ст. 217 НК РФ). Если произошло стихийное бедствие, катастрофа, пожар или другое чрезвычайное происшествие форс-мажорного характера и руководство решило материально поддержать пострадавших сотрудников, то размер такой помощи не лимитируется. Ее могут дать как самому сотруднику, так и близкому члену семьи, если в результате бедствия работник погиб.

- Помощь пострадавшим в результате теракта (абз. 6 п.8 ст. 217 НК РФ). Это страшное обстоятельство, могущее настигнуть работника или члена его семьи на территории РФ, не потребует от работодателя облагать НДФЛ выплаченную жертвам помощь.

- Пенсионер, ставший таковым в результате инвалидности или по возрасту, при уходе получит от предприятия не облагаемую налогом и взносами матпомощь (абз. 4 п.28 ст. 217 НК РФ). Размер такой помощи для «безналогового» начисления не должен превышать положенных 4 тыс. руб. в год, а вот требование о единовременности начисления не обязательно.

Естественно, горестное событие, как и степень родства, должны быть документально подтверждены, а выплата осуществляться единовременно, то есть по единственному приказу.

Любые выплаты, выдаваемые не непосредственно сотрудникам, а другим лицам, не состоящим в трудовых отношениях с работодателем (например, членам семьи работника и др.), ни при каких обстоятельствах не облагаются социальными взносами.

Бухучет материальной помощи

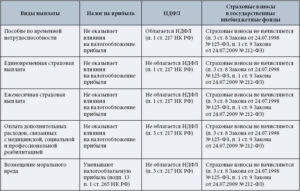

Ст. 129 ТК РФ ясно разграничивает выплату материальной помощи от расходов на оплату труда, поэтому матпомощь не имеет отношения к базе налога на прибыль. Учитывать ее надо по иным статьям баланса.

https://www.youtube.com/watch?v=rVHusyyKOGs

ПБУ 10/99 рекомендует использовать кредит счета 73 «Расчеты с персоналом по прочим операциям» и дебет счета 91 «Прочие доходы и расходы» с субсчетом «Прочие расходы».

Если выплата матпомощи не подпадает под налогообложение НДФЛ, то как в текущем, так и в будущих отчетных периодах в учете расходов по налогу на прибыль она будет признана постоянной разницей, а по дебету счета 99 «Прибыли и убытки» в корреспонденции со счетом 68 «Расчеты по налогам и сборам» будет учтена как постоянное налоговое обязательство.

При выплатах в пользу родственников сотрудника или других лиц, не являющихся субъектами трудовых отношений, применяется счет 76 «Расчеты с прочими дебиторами и кредиторами» в корреспонденции со счетом 91 «Прочие доходы и расходы».

Матпомощь к отпуску

Может возникнуть вопрос, касающийся так называемой матпомощи на оздоровление, выплачиваемой перед отпуском. Если она предусмотрена трудовым договором, в котором ее начисление «привязано» к зарплате и другим рабочим показателям сотрудника, то такая выплата будет полноценной частью оплаты труда, а значит, должна быть учтена в расходах при расчете налога на прибыль.

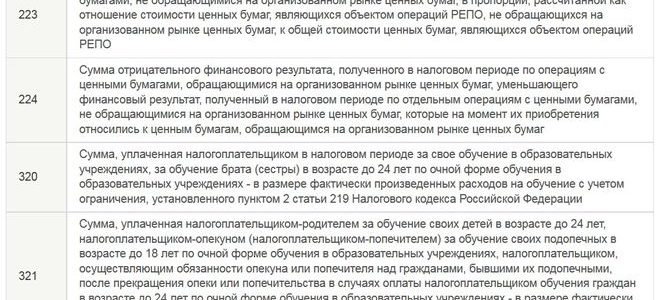

Отражение матпомощи в справке НДФЛ

Сведения о доходах физлиц, отражаемые в форме справки НДФЛ-2, должны включать в себя и информацию о некоторых видах матпомощи, поскольку в некоторых случаях она предусматривает налоговые вычеты.

В данной справке отражаются только некоторые особые выплаты материальной помощи:

- превышающие годовой лимит в 4 тыс. руб. на 1 работника;

- суммы свыше 50 тыс. руб. на рождение ребенка;

- выплаты по основаниям, не предусмотренным поводами-исключениями для НДФЛ и взносов.

Видео:Облагается ли материальная помощь НДФЛСкачать

Нужно ли платить НДФЛ с материальной помощи

В жизни у каждого работника бывает, что ему требуется материальная поддержка. Помощь материальную работодатель оказывает безвозмездно.

Выплата может полностью или частично не засчитываться при уплате налога на доход. Это будет зависеть от того, на каком основании она выдавалась и какова сумма.

Давайте подробнее рассмотрим, в каких случаях взимается НДФЛ с материальной помощи, а когда — нет.

Какой бывает материальная помощь

Направленность средств материальной помощи является социальной. Такая поддержка осуществляется для тех работников, у которых в жизни произошла сложная ситуация. При этом такой вид помощи не носит регулярного характера. В каждом случае размер помощи рассчитывается индивидуально.

Существуют разновидности матпомощи:

- заключение брака;

- рождение ребенка;

- выявление серьезного заболевания;

- смерть родственника;

- денежная выплата к отпуску;

- форс-мажор (стихийное бедствие, пожар и другие).

Матпомощь не связана с занимаемой работником должностью, а также с его должностными обязанностями. Организация, в которой уважают и ценят работников, делает все возможное исходя из финансовой возможности, чтобы помочь им.

В законах не указан размер матпомощи, поэтому руководство организации самостоятельно определяет сумму, которая будет выплачена работнику, исходя из того, на какие цели необходимы средства. Как правило, в трудовых договорах прописывается пункт о матпомощи, что защищает работников от непредвиденных затрат.

При написании заявления о получении помощи, необходимо четко сформулировать свою просьбу, так как если форма будет неясной и размытой, то у налоговой возникнут вопросы к руководству организации, будет проводиться проверка, не понижается ли руководством налогооблагаемая база. К заявлению необходимо приложить подтверждения того, что произошла непредвиденная ситуация, коими являются документы.

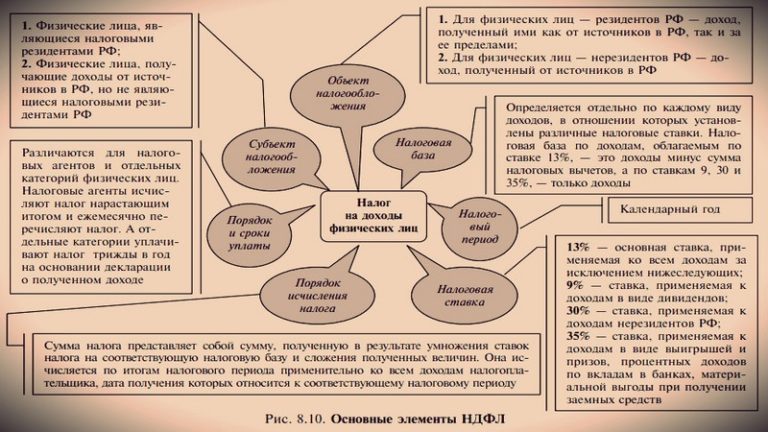

Законные основания

Предоставление матпомощи регулируется в Трудовом кодексе, статьей 41. Там говорится: каждое предприятие должно составить коллективный договор, где будут прописаны положения о мерах финансовой поддержки персонала, в частности, ее размер, и на каких основаниях она выдается.

https://www.youtube.com/watch?v=j-fDe-KA—w

Статья 217 Налогового кодекса перечисляет виды матпомощи, которые освобождаются от уплаты налога. Также статья 252 указанного кодекса говорит о том, какие виды матпомощи работодатель может не засчитывать при расчеты налогооблагаемой базы. В законе «О страховых взносах» имеются правила начисления страховых взносов в случае если сотруднику была оказана матпомощь.

Также оказание матпомощи регулируется и подзаконными актами, которые более подробно рассматривают все касающиеся этого вопросы, например, весь процесс предоставления помощи — описано, как правильно отразить ее в налоговых и бухгалтерских учетах.

Обложение НДФЛ

Облагается ли НДФЛ материальная помощь? Отвечая на этот вопрос, необходимо сказать, что возможны ситуации, когда материальная помощь облагается налогами, а бывает и наоборот.

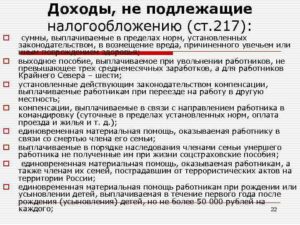

НДФЛ с денежной помощи не уплачивается в случае:

- Когда физическое лицо пострадало в результате террористических действий, а также, если при таких обстоятельствах пострадала его семья, что указано в пункте 8.4 статьи 217 Налогового кодекса.

- Произведения расходов на оплату услуг медицинских организаций, необходимых для работника или его семьи, что должно быть доказано предоставленными документами. Помимо документации необходимо, чтобы у организации, которая выдала такие документы, и у осуществляющей лечение, имелись действительные лицензии. Кроме этого, работодатель должен перевести деньги на счет медицинской организации. В противном случае налоги удерживаются.

- Также этот вид помощи может быть оказан сотруднику, который вышел на пенсию. Работодатель должен помнить, что в этом случае налоги на материальную помощь он может не уплачивать, только если она предоставлена из средств прибыли организации, которая является чистой. Это закреплено в пункте 10 статьи 217 Налогового кодекса и Письме налоговой службы от 2012 № ЕД-3-3/75.

- Если лицо пострадало в результате произошедшего бедствия стихийного либо чрезвычайного происшествия. Также матпомощь оказывается семье умершего при данных обстоятельствах. В таком случае в подтверждение произошедшего необходимо предоставить справку о действительно стихийной природе событий. Она может быть выдана МЧС. Закреплено в п. 8.3 статьи 217 Налогового кодекса и в письме Министерства финансов от 2015 № 03-04-06/55861.

- Когда в семье работника или бывшего работника на пенсии скончался родственник. При этом важным условием является то, чтобы этот родственник проживал с работником, чему требуется письменное доказательство. Если доказательств родства и совместного проживания нет – средства облагаются НДФЛ. Помощь также единовременная. Закреплено в пункте 8 статьи 217 Налогового кодекса.

- Когда работник скончался – помощь оказывают его семье. Также финансовую поддержку оказывают в случае смерти работника, находящегося на пенсии. Характер таких выплат единовременный. В данной категории применимы условия, указанные в предыдущем пункте.

- Также не облагается налогом материальная помощь, оказанная работнику, в семье которого родился ребенок либо был усыновлен/взят под опеку. Такая поддержка оказывается единовременно, при этом на первом году жизни ребенка. Сумма помощи не может быть более 50000 рублей на одного ребенка, при этом расчет ведется на двух родителей. То есть если один из родителей получил помощь в размере 50 000, то помощь, выплаченная второму, будет облагаться подоходным налогом.

Налогообложение материальной помощи будет иметь место:

- В случае если скончался родственник работника, не проживающий с ним вместе.

- Когда оказывается матпомощь к отпуску. Возможен вариант, когда удержаний не будет: помощь должна быть не более 4000 рублей, предоставлена единовременно в период одного налогового года.

- Предоставление материальной помощи, связанной с лечением сотрудника или членов его семьи. НДФЛ не будут удерживать только в вышерассмотренном случае, когда соблюдены необходимые условия.

- Когда работник или члены его семьи пострадали от пожара, но этому нет соответствующих документальных подтверждений. Такая помощь облагается налогом, так как относится к числу доходов.

Порядок учёта помощи до 4000 рублей

Удерживается ли НДФЛ на матпомощь, чей размер равен или менее 4000 рублей? Ответить можно смело, что налогового обложения не будет.

При этом основания, по которым оказана данная поддержка, особо не влияют ни на что. Основанием может являться даже вид стимулирующей выплаты.

Единственное, что имеет значение – чтобы сумма не превышала допустимый предел, а также, чтобы она была получена один раз в течение налогового периода.

https://www.youtube.com/watch?v=s95_W4zP82U

В ситуации, когда работнику на новом месте работы предоставляют матпомощь, ему необходимо будет предоставить со старого рабочего места справку по форме 2-НДФЛ во избежание ошибки в расчетах суммы налога. Если на прежнем месте работы он получал матпомощь в течение настоящего налогового года, то сумма, превышающая установленный лимит, подлежит налогообложению.

Как понять, является ли выплата матпомощи единовременной

Когда матпомощь будет выдана по приказу руководителя, в котором прописано, что вся сумма разделена на несколько частей и выплачена соответственно так же – выплата все равно является единовременной.

Когда же руководитель издал несколько приказов, на основании которых была выдана матпомощь по одному основанию, следует сказать, что налоговая признает только первую выплату единовременной, и с нее не будет взиматься налог, остальные же суммы будут считаться доходом.

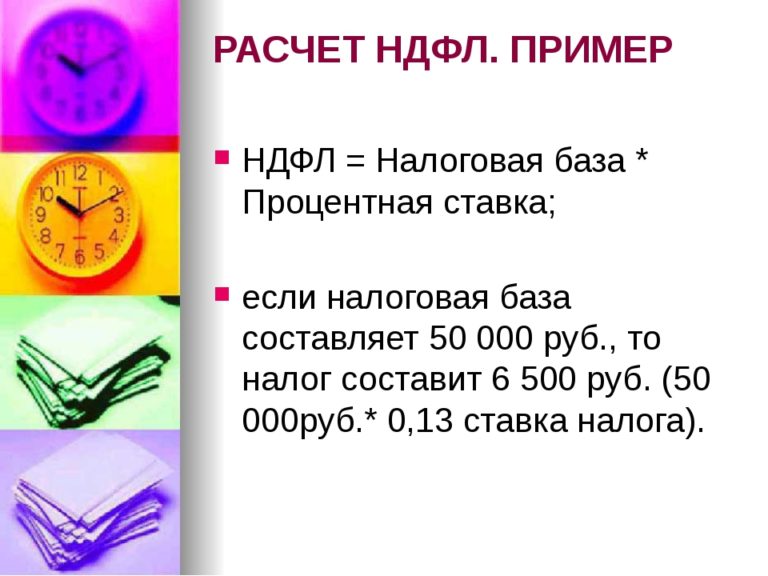

Срок уплаты налога

Фактическое получение денег является моментом, который считается начислением налога. При этом значение имеет, когда работник фактически получил деньги – это либо день, в который произведена выплата наличными средствами, либо деньги переведены на счет. НДФЛ оплачивают не позже дня, который следует за осуществлением выплаты. Это введено в 2021 году и закреплено в Налоговом кодексе.

Порядок получения помощи

В наступившем 2021 были внесены изменения в законодательство, которые коснулись налогообложения матпомощи. Предоставление помощи производится только по письменному заявлению работника, а также на основании решения работодателя. К тому же необходимо документально подтвердить то, что обстоятельства, указанные в заявлении, произошли.

В определенных случаях матпомощь могут получить члены семьи работника, на что также нужно документальное подтверждение.

В статье 270 Налогового кодекса говорится о том, что работодатели не могут вычитать матпомощь работникам из налога на прибыль. Однако имеются ограничения:

- когда помощь связана с тем, что сотрудник выполняет свои трудовые обязанности, к примеру, выплаты в случае травм на производстве, помощь к отпуску и т.п. – такие выплаты вычитаются из налоговой базы;

- когда средства выделены на нужды, носящие социальный характер, такие как бедствие, смерть или рождение – не вычитаются.

Итак, по общему правилу матпомощь, оказываемая работникам, не подлежит налогообложению, в случае если ее размер равен или менее 4000 рублей. Также на законодательном уровне закреплено, в каких еще ситуациях такая поддержка не рассматривается как доход лица и не облагается налогом. Данное обстоятельство напрямую зависит от цели, на которую будет выдана матпомощь.

Нужно ли платить НДФЛ с материальной помощи Ссылка на основную публикацию

Видео:НДФЛ с материальной помощи, проценты потребкредита, налог на дорогое автоСкачать

Ндфл с материальной помощи в 2021 году

Заработная плата, которую выплачивает работодатель, не является единственным поощрением за труд. Довольно часто в связи с различными жизненными обстоятельствами работники получают безвозмездную материальную помощь.

В зависимости от размера и назначения выплаты такой доход может быть полностью или частично исключён из налогооблагаемой базы.

Необходимость в материальной помощи может возникнуть у сотрудника в момент трудной жизненной ситуации. Компания, которая дорожит своими работниками, старается удовлетворять их просьбы по мере финансовой возможности.

Причиной обращения может стать смерть члена семьи, рождение ребёнка, проблемы со здоровьем, свадьба или непредвиденное стихийное бедствие. Такая выплата не связана с профессиональными навыками и характером выполняемой работы.

Помощь никогда не выплачивается в виде поощрения за проведённую работу. Кроме того, такое начисление носит единовременный характер.

https://www.youtube.com/watch?v=7k3SHIpnKJI

Законодательством не установлен размер помощи, выдаваемой в том или ином случае, поэтому сумма выплаты определяется руководством исходя из эмоциональной необходимости. Нередко такая выплата прописывается в трудовом договоре и является дополнительной гарантией, защищающей сотрудника от неожиданных трат.

Очень важно, чтобы формулировка оказания дополнительной помощи была предельно ясной, так как размытые определения могут вызвать подозрения у налоговой инспекции, и руководство фирмы будет заподозрено в занижении налогооблагаемой базы.

Начисление помощи происходит на основании заявления работника и документов, подтверждающих ситуацию.

В связи с тем, что большинство видов материальной помощи освобождается от НДФЛ, бухгалтер должен предельно правильно оформить такой вид выплаты. Во избежание уклонения от уплаты налогов законодательством установлен исчерпывающий список ситуаций, когда компания может предоставить работнику такую помощь.

Материальная выплата, не облагаемая подоходным налогом, должна соответствовать ряду требований:

- Необлагаемый лимит выплаты, рассчитываемый нарастающим итогом за год, не должен превышать 4000 руб. Суммы сверх установленной нормы облагаются НДФЛ на общих основаниях. Льготный минимум регламентирован ст. 217 НК РФ.

- Полное освобождение получает помощь, которая оказывается в связи со смертью близкого родственника (родителя, ребёнка, супруга). Такая ситуация должна быть обязательно подтверждена соответствующими документами (доказательство родства, свидетельство о смерти).

- В случае причинения ущерба по причине стихийного бедствия для подтверждения налогового освобождения нужно представить справки государственных служб о том, что такое явление имело место быть.

- Если помощь требуется сотруднику в результате террористического причинения ущерба, то потребуется документальное подтверждение МВД.

- Рождение ребёнка также является поводом для предоставления выплаты в размере до 50 000 руб. Такая сумма законодательно освобождена от подоходного налога (ст. 217 НК РФ).

- Компания может оказать помощь, которая будет направлена на оплату лечения сотрудника или членов его семьи. Такая выплата проводится из чистой прибыли предприятия.

Выплаты, которые не соответствуют вышеперечисленным параметрам, облагаются НДФЛ в полной мере. Также неподтверждённые документально события автоматически теряют статус льготных.

Видео:Материальная помощь работнику - Елена А. ПономареваСкачать

Облагается ли материальная помощь НДФЛ — основные положения законодательства

Финансовое общение работодателя и сотрудника не ограничивается только заработной платой и материальными поощрениями, также предусмотрена и материальная помощь.

В законодательной базе нет чётко сформулированной трактовки понятия «материальная помощь». При этом, она упоминается в различных документах довольно часто.

Давайте разберёмся, что же это такое и, главное, облагается ли материальная помощь НДФЛ.

Денежные выплаты, лекарственные средства и продукты, одежда и предметы первостепенной необходимости — всё это может быть отнесено к материальной помощи, которую способен оказать один человек другому.

Отношения между руководителем и подчинённым ограничивают данный перечень, в большинстве случаев, только денежными выплатами, которые осуществляются в установленном законом порядке.

Материальная помощь не является обязательной.

Материальную помощь определить можно как выплату денежных средств работнику в условиях тяжёлой жизненной ситуации или при особых обстоятельствах.

В законодательстве нет строгого указания относительно данного вида выплат. Из этого следует, что руководитель сам вправе принимать решение о необходимости оказания материальной помощи работающим у него сотрудникам.

Размеры выплат, сроки и основания, которые будут служить поводом для выплаты помощи, следует зафиксировать в трудовом договоре или приказе.

При этом особое внимание обратите на формулировки понятия «материальная помощь», а также перечень случаев, при которых выплаты будут произведены. Остерегайтесь размытости определений («в случаях подобных этому», «подобных ситуациях»).

Всё должно быть предельно точно, чтобы избежать подозрений в попытке снижения налоговой базы со стороны налоговой инспекции. Материальная помощь должна выплачиваться в соответствии с составленными приказами или договорами.

https://www.youtube.com/watch?v=jfLHWp6pr34

Материальная помощь облагается НДФЛ вне зависимости от системы налогообложения. Но в ст.217 НК РФ также прописаны и ситуации, в которых нет необходимости удерживать налог:

- при выплате материальной помощи, общая сумма которой не превышает четырёх тысяч рублей за календарный год (налоговый период);

- при единовременной выплате родителям (или законным представителям ребёнка — опекунам, усыновителям) в течение первого года материальной помощи по причине рождения (удочерения или усыновления) ребёнка в сумме, не превышающей 50 000 рублей в расчёте на каждого из детей;

- при единовременной выплате материальной помощи, без ограничений суммы, в связи с чрезвычайной ситуацией (бедствие стихийное);

- при единовременной выплате материальной помощи, сумма которой неограниченна, по причине смерти сотрудника (или члена его семьи);

- при единовременной выплате материальной помощи, неограниченного размера, пострадавшим или их родственникам от действий террористических группировок (террористических актов) на российской территории.

Материальная помощь не более 4 000 рублей

При освобождении материальной помощи от НДФЛ, назначение выплаты не играет основную роль. Важно, чтобы сумма выплаты не превышала четырёх тысяч рублей на одного человека в течение года. Подобного рода выплата может быть произведена в качестве подарка (матпомощи) к юбилею, празднику или другому знаменательному событию.

Данную помощь также называют стимулирующей. Таким образом, важен объём помощи, который не должен превышать отметку в 4 000 рублей, а не цель выплаты. Соответствующий вывод подтверждается пунктом 28 статьи 217 НК РФ и Письмом Минфина РФ от 22.10.2013 № 03-03-06/4/44144. При выплате не более 4 000 рублей НДФЛ не облагается.

Если выплата превышает установленный порог (4 000 рублей), то необходимо начислить НДФЛ с суммы превышения. Например, Сидоров А.П. подал заявление на предоставление ему матпомощи 20 марта. Через несколько дней 24 марта руководитель издаёт приказ о выплате Сидорову А.П.

материальной помощи в размере 7 000 рублей; в этот же день деньги выдаются. Данная сумма включается в налоговую базу НДФЛ за март. А так как выплата превышает установленный в 4 000 рублей порог, то НДФЛ удерживается с 3 000 рублей (7 000 — 4 000). Получаем, НДФЛ составит 3 000×13%=390 рублей. Сидоров А.П.

получит 7 000 — 390=6 610 рублей.

Рождение ребёнка и матпомощь

При выплате материальной помощи по причине рождения (усыновления) ребёнка необходимо учитывать некоторые особенности. Прежде всего, 50 000 рублей — действующее ограничение по сумме. Вне зависимости от того, кто будет получать матпомощь — отец, мать или оба — размер помощи не должен превышать 50 000 рублей.

При обращении сотрудника за материальной помощью работодатель вправе запросить у работника справку 2-НДФЛ (должен предоставить второй родитель с места работы), которая установит факт получения выплаты и размер (или отсутствие выплаты).

Если справка не будет предоставлена, то работодатель может сделать запрос на предоставление сведений (справки) работодателю второго родителя.

В случае если второй родитель временно не работает, то документом, который подтвердит неполучение помощи, может выступить заявление неработающего родителя с прикреплённой к нему копией трудовой книжки и справкой из службы занятости.

Такой порядок взаимодействия установлен на основании двух писем Минфина РФ: от 1.07.2013 № 03-04-06/24978 и от 26.12.2012 № 03-04-06/6-367. Документ, подтверждающий правомерность предоставления материальной помощи, — свидетельство о рождении ребёнка.

При выплате суммы, которая не превысит допустимый порог в 50 000 рублей на обоих родителей, НДФЛ нет необходимости удерживать.

В данном случае ограничений на сумму выплаты нет. Выплаты производятся в связи со смертью сотрудника (в том числе и несчастный случай на производстве — в соответствии с письмом Минфина от 19.05.

2012 № 03-04-06/6-141); смертью близкого родственника сотрудника, формально непризнанного членом семьи и при совместном проживании умершего с сотрудником (по письму Минфина от 14.11.2012 № 03-04-06/4-318). НДФЛ не удерживается.

Документы, способные зафиксировать правомерность выдачи помощи, — свидетельство о смерти и свидетельство о рождении или браке (в случае если фамилии у родственников были разными). Другие случаи облагаются НДФЛ.

https://www.youtube.com/watch?v=TAgzLxKUjIE

Материальная помощь является единовременной выплатой. И как было разъяснено в Письме ФНС от 18.08.2011 №АС-4-3/13508@ , представляется работнику на определённые цели и только один раз в году, и на одном основании. Она не носит постоянный характер.

Если работнику выплачивается матпомощь более одного раза в год, и основаниями для её выплаты являются разные ситуации (соответственно создаётся несколько приказов/распоряжений для её выплаты), то НДФЛ не уплачивается только при выплате помощи в первый раз (при условии, что основание для выплаты матпомощи входит в перечень необлагаемых налогом). Во второй и третий (и последующие) разы выплаты матпомощи в течение одного налогового периода должны облагаться НДФЛ. Например, если Сидоров А.П. подал в январе текущего года заявление о предоставлении материальной помощи в связи с рождением ребёнка в размере 45 000, то с этой суммы НДФЛ не удерживается. Но если Сидоров А.П. изъявит желание получить матпомощь ещё раз в течение этого года, допустим, в связи с отпуском, то НДФЛ должен быть уплачен. В письмах Минфина РФ от 22.08.2013 № 03-04-06/34374 и от 16.08.2013 № 03-04-06/33543 даются разъяснения к подобным ситуациям. Если материальная помощь выдаётся сотруднику на основании двух или более приказов, то такая помощь считаться единовременной не может.

Основываясь на Письме Минфина РФ от 27.08.2012, № 03-04-05/6-1006, делаем вывод, что материальная помощь может быть выплачена частями в течение года или за один раз. И если основание для выплаты попадает в перечень не облагаемых НДФЛ случаев, то налог не удерживается.

Порядок получения материальной помощи

Прежде всего, работнику нужно поставить руководителя в известность о сложившихся особых обстоятельствах в его жизни. Для этого необходимо подать на имя руководителя заявление, которое может быть написано в произвольной форме.

В нём должна быть точно указана причина, по которой он желает получить материальную помощь. Важно к заявлению приложить необходимые для вашего случая документы, которые могут понадобиться для подтверждения сложившихся обстоятельств.

Например, если необходима матпомощь в связи с рождением ребёнка, работник должен прикрепить к заявлению копию свидетельства о рождении ребёнка.

- Владимир

- Распечатать

Видео:Матпомощь без НДФЛ – так решил судСкачать

Облагается ли материальная помощь сотруднику НДФЛ?

Материальная помощь облагается НДФЛ в соответствии с нормами НК РФ в общеустановленном порядке, так как представляет собой доход, полученный сотрудником от своего работодателя.

Однако данный вид дохода не связан с оплатой трудовой деятельности сотрудника, поэтому часто при исчислении НДФЛ возникает вопрос: удерживается НДФЛ с материальной помощи или нет, и если удерживается, то в какой мере?

Удерживается ли НДФЛ с материальной помощи в 2021 году

Когда матпомощь НДФЛ облагается не в полной мере и когда подоходный налог берется с полной суммы

Облагается ли НДФЛ материальная помощь, полученная в натуральной форме

Каков срок перечисления НДФЛ с материальной помощи

Итоги

Удерживается ли НДФЛ с материальной помощи в 2021 году

Порядок налогообложения НДФЛ материальной помощи в 2021 году не изменился. Чтобы ответить на вопрос, удерживается ли подоходный налог с материальной помощи, нужно знать, на каком основании она выплачивается.

Ст. 217 НК РФ устанавливает, какая матпомощь не облагается НДФЛ, а именно:

- Кончина самого сотрудника или кого-то из его родственников (п. 8 ст. 217 НК РФ).

- Социальная поддержка малоимущего сотрудника, которая осуществляется за счет средств бюджета РФ (п. 8 ст. 217 НК РФ).

- Наступление происшествий стихийного характера (п. 8.3 ст. 217 НК РФ).

См. «Минфин назвал условие освобождения от НДФЛ матпомощи работнику в связи с пожаром».

- Матпомощь, выплачиваемая сотруднику (или его родственникам, в случае смерти самого работника), пострадавшему в ходе террористических актов (п. 8.4 ст. 217 НК РФ).

- Выплаты профкомами членам профсоюзов (п. 31 ст. 217 НК РФ).

- Приобретение санаторно-курортных путевок сотрудникам или членам их семей (п. 9 ст. 217 НК РФ).

Подробнее о выплате материальной помощи на санаторно-курортный отдых читайте в материале «Путевки санаторно-курортных и оздоровительных организаций могут не облагаться НДФЛ».

- Компенсация стоимости медицинских услуг сотруднику или членам его семьи (п. 10 ст. 217 НК РФ).

О том, в каких случаях не облагаются налогом расходы на физкультуру и спорт, читайте в статье «НДФЛ и мероприятия по развитию физкультуры и спорта в трудовых коллективах».

Конечно, вышеприведенный список не содержит все возможные выплаты, при которых подоходный налог с материальной помощи не взимается. Их полный перечень приводится в ст. 217 НК РФ.

https://www.youtube.com/watch?v=nKyEP9bl4Jw

Право на перечисленные льготы возможно при выполнении таких условий:

- Получение, оформление документов, подтверждающих факт возникновения того или иного события.

- Закрепление во внутренних документах предприятия возможности выплаты такой помощи.

Когда матпомощь НДФЛ облагается не в полной мере и когда подоходный налог берется с полной суммы

НК РФ содержит основания и для того, чтобы материальную помощь облагать НДФЛ лишь частично.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

К таким выплатам, например, относятся:

- Выплата по случаю появления в семье работника новорожденного – как собственного ребенка, так и взятого из приюта. При этом необлагаемая база по указанному основанию не должна быть более 50 000 рублей на каждого ребенка, а выплата матпомощи должна быть произведена до наступления одного года ребенку (п. 8 ст. 217 НК РФ).

Подробнее об этом – в материале «В каком размере не облагается НДФЛ матпомощь при рождении ребенка?».

- Материальные выплаты, предусмотренные локальными нормативными актами организации, но не более 4 000 руб. за год (п. 28 ст. 217 НК РФ).

Для того чтобы материальная помощь облагалась НДФЛ в уменьшенном объеме, необходимо выполнение следующих условий:

- Наличие подтверждающих бумаг.

- Отражение во внутренних документах компании возможности выплаты данных видов матпомощи.

Следует отметить: если у налогоплательщика нет возможности воспользоваться льготой по НДФЛ, у него возникает обязанность уплатить налог по ставке 13% с материальной выплаты.

При этом НДФЛ с материальной помощи удерживается в следующих случаях:

- Отсутствуют подтверждающие документы.

- Основание для необлагаемой выплаты не предусмотрено НК РФ.

- Внутренними документами не предусмотрена возможность ее начисления.

О том, когда и как матпомощь отражается в 6-НДФЛ, читайте в статье «Как отразить материальную помощь в форме 6-НДФЛ?».

Облагается ли НДФЛ материальная помощь, полученная в натуральной форме

Видео:Как облагаются НДФЛ командировочные выплаты?Скачать

Облагается ли материальная помощь НДФЛ: основные положения, требования и порядок :

Материальная помощь является доходом сотрудника, но выплачивается она в добровольном порядке. В зависимости от размера суммы и назначения средства могут стать базой налогооблажения. Рассмотрим детальнее, облагается ли НДФЛ материальная помощь.

Определение

Четкого определения термина материальной помощи в российском законодательстве нет. Зато порядок предоставления средств детально описан в нормативных актах. Все денежные выплаты делятся на:

- государственные и муниципальные (от ФСС, Пенсионного фонда и т. д.);

- местные (от работодателя).

Правовое регулирование выплаты средств гражданам, оказавшимся в нестандартной ситуации, осуществляется на основании локальных федеральных законов и коллективных трудовых договоров.

Материальная помощь бывает единовременной и регулярной, выплаченной в денежных средствах и в виде ценностей. Зарплата облагается НДФЛ. Единовременная выплата также является частью доходов сотрудников.

Облагается ли материальная помощь НДФЛ? Да, но не всегда.

Материальной помощью является единовременная выплата, которая осуществляется на основании распоряжения руководителя. Если по одному основанию издано несколько приказов, то только первая сумма будет признается единовременной, а за остальные придется уплатить НДФЛ.

Основания

Компании, которые дорожат сотрудниками, вводят дополнительные меры поощрения. Например, это выплата матпомощи. Организация может выделять часть средств из своего бюджета сотруднику, для того чтобы он преодолел форс-мажорные ситуации. Основанием для получения выплаты может быть:

- рождение (усыновление) ребенка;

- смерть близкого члена семьи;

- свадьба;

- появление серьезных проблем со здоровьем;

- пожар и другие бедствия.

Материальная помощь отличается от заработной платы: она не зависит от показателей и результатов деятельности сотрудника, не компенсирует его производственные затраты, не поощряет за достижения. Это не часть мотивации, она выплачивается единоразово при наступлении экстренных ситуаций.

https://www.youtube.com/watch?v=bUQ_eOX2kzs

Облагаются ли НДФЛ суммы материальной помощи? Да, но не всегда. Поэтому бухгалтеру нужно быть осторожным при оформлении сопутствующей документации. Средства выделяются из чистой прибыли организации. Если получателями являются студенты дневного отделения вуза, то в качестве источника используется специальный фонд, составляющий 1/4 фонда стипендий.

Облагается ли НДФЛ выплата сотруднику в виде материальной помощи в 2021 году?

Порядок расчета налога в 2021 году не изменился. Матпомощь носит временный характер. Она не зависит от профессиональной деятельности сотрудника. Назначение вида денежной выплаты прописано в приказе руководителя.

Для обоснования данной операции нужно получить заявление от сотрудника и копии подтверждающих документов. Кроме этого, возможность получения матпомощи должна быть прописана в локальных актах предприятия.

Некорректная формулировка операции может переквалифицировать выплату в трудовую, что повлечет доначисление НДФЛ. Например, матпомощь к отпуску будет трактоваться как премии за работу.

Когда удерживается налог?

Законодательством определяет перечень ситуаций, в которых перечисление средств может быть отнесено к материальной помощи. Сделано это для того, чтобы пресечь злоупотребления при расчете НДФЛ.

Критерии отбора выплат

- Размер. Величина выплат на одного сотрудника за весь отчетный период должна быть меньше 4 000 рублей. При этом не имеет значения, продолжает ли человек трудовую деятельность или он был уволен в связи с получением инвалидности, достижением пенсионного возраста.

- Подтверждение.

Чтобы не уплачивать налог, организация должна доказать, что ситуация, на решение которой были направлены средства, действительно имела место:

- Если сотрудник получил выплату в связи с потерей родственника, то он должен предоставить свидетельство о смерти.

- Если у сотрудника родился (был усыновлен) ребенок, то он должен предоставить свидетельство о рождении (усыновлении).

- Если человек пострадал во время террористического акта на территории РФ, нужно предоставить справку из полиции, подтверждающую данный факт.

- Если был нанесен ущерб здоровью сотрудника в результате стихийного бедствия, то нужны документы из компетентных органов.

- Особые обстоятельства. Такие события, как смерть члена семьи или чрезвычайная ситуация, являются основанием для не начисления НДФЛ.

Но в качестве подтверждения обязательно нужно предоставить документы. Если налоговая сочтет предоставленные документы недостаточными, она может обложить выплату налогом.

Когда не удерживается налог?

Всегда облагается ли НДФЛ материальная помощь? Похороны, рождение ребенка, выход на пенсию – при наступлении этого или любого другого события в жизни человека работодатель может предоставить единовременную выплату сотруднику. Если придерживаться определенных правил, платить дополнительно налоги не придется.

Согласно ст. 217 НК РФ, не все социальные выплаты являются объектом налогооблажения. Одноразовые перечисления средств официально зарегистрированным благотворительным компаниям не являются объектом налогооблажения.

Также как и денежная поддержка потерпевшем в природных катаклизмах и террористических актах.

Облагается ли материальная помощь на погребение НДФЛ? Нет, при условии, что речь идет о бывшем сотруднике компании, члене трудового коллектива или бывшем сотруднике-пенсионере, у которого умер близкий родственник. При этом максимальная сумма выплаты никак не ограничена.

Облагается ли материальная помощь НДФЛ, если средства выплачиваются за счет бюджета? Нет, если речь идет о перечислении денег малоимущим лицам. В эту категорию также относится выплата материнского капитала, которая поступает с бюджета.

Облагается ли НДФЛ материальная помощь сотруднику или бывшему сотруднику, если сумма выплаты за налоговый период не превышает 4 тыс. р.? Нет. С излишков указанной суммы взыскивается НДФЛ по ставке 13 %. Также в список исключение попадает компенсация расходов на медуслуги, в том числе оплата путевок на санитарно-курортное лечение.

Особый случай

Облагается ли материальная помощь НДФЛ, если речь идет о единовременной выплаты члену трудового коллектива, у которого родился ребенок? Нет, если суммы материальной помощи не превышает 50 тыс. руб. При этом выплата может осуществляться как одному из супругов, так и обоим сразу. Если сумма превышает указанный лимит, то придется заплатить НДФЛ.

https://www.youtube.com/watch?v=kGpo1kwNEMU

Данную выплату стоит рассмотреть отдельно. Во-первых, часто в коллективных договорах такие компенсации называют «премией при рождении ребенка». Как уже было сказано ранее, некорректная формулировка операции может переквалифицировать выплату из матпомощи в любую другую. Поэтому в коллективном договоре и приказе на перечисление средств нужно указывать, что речь идет именно об матпомощи.

Во-вторых, выплата ограничена суммой в 50 тыс. р. Если родители трудятся в разных организациях, то руководство может запросить у сотрудника справку, подтверждающую факт получения матпомощи вторым родителем. Чиновники утверждают, что особых требований по данному поводу нет.

В Минфине считают, что лучше перестраховаться и получить справку о доходах второго родителя. Если он не трудоустроен, то можно предоставить копию трудовой или справку из службы занятости.

В некоторых регионах налоговики принимают заявление от второго родителя о факте отсутствия матпомощи.

Если же к полученной одним сотрудником выплатой в связи с рождением ребенка на основании нового приказа осуществлена доплата, то она уже не будет считаться единовременной. С этой суммы придется удержать НДФЛ. Эту выплату сотруднику нужно включить в расчетный лист по заработной плате. В документе следует также отразить все подобные выплаты, поставить подпись кассира и печать организации.

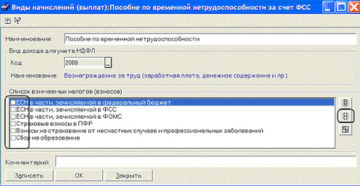

БУ

Рассмотрим детальнее, как осуществляется налогообложение материальной помощи НДФЛ в бухгалтерском учете. Выданные суммы относятся к прочим расходам за текущий период. Но они не учитываются при расчете налога на прибыль или УСН. Рассмотрим типовые проводки:

- ДТ91 КТ73 — отнесение матпомощи на прочие расходы.

- ДТ91 КТ69 — отражение взносов по ЕССС на суммы, превышающие лимиты матпомощи.

- ДТ73 КТ68 — удержание НДФЛ с сумм, превышающих лимиты по матпомощи.

- ДТ73 КТ50 — выдача матпомощь сотруднику «на руки».

В отчете 6-НДФЛ по стр. 020 и 030 нужно указывать только те выплаты, которые подлежат налогооблажению в полном или частичном объеме.

НУ

Разобравшись с тем, облагается ли НДФЛ материальная помощь, рассмотрим детальнее, как этот процесс осуществляется в НУ. Рассчитывать сумму налога организация обязана в день выплаты средств. Средства должны быть перечислены в бюджет в день получения наличных в банке. Поэтому алгоритм действий таков:

- начисление матпомощи;

- удержание НДФЛ;

- выдача из кассы средств или перевод денег на карту;

- перечисление налога в бюджет.

Вывод

Организация может выплачивать своим сотрудникам единовременную денежную выплату, которая не связана с выполнением ими трудовых обязанностей. Облагается ли материальная помощь НДФЛ? Да, при условии, что сумма выплаты превышает 4 тыс. руб.

Также в законодательстве прописаны отдельные случаи, когда матпомощь не облагается налогами. Наличие условий для выплаты матпомощи должно быть подтверждено документарно.

В случае отсутствия свидетельства, заявления или приказа директора налоговая может посчитать выплату неправомерной и доначислить НДФЛ.

🌟 Видео

С материальной помощи платить НДФЛ не нужно. Владимир Туров.Скачать

Подоходный налог на материальную помощь!Скачать

Материальная помощь сотрудникамСкачать

Материальная помощь в 1С 8.3 ЗУПСкачать

Как бухгалтеру считать НДФЛ с материальной выгодыСкачать

НДФЛ с матвыгоды, с 2024г. Пересматриваем договоры займаСкачать

Материальная помощь военнослужащим – ответы на вопросы.Скачать

Все ли доходы физических лиц облагаются налогомСкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

НДФЛ с зарплаты с 2023 года - слом шаблоновСкачать

Материальная помощь в 1ССкачать

Материальная Помощь от соцзащиты 1 раз в годСкачать

Материальная помощь работникамСкачать

Как выплатить необлагаемую налогами в 2021 году материальную помощь?Скачать

Законный способ выплатить 50 тыс работнику (81-ФЗ, ст. 11) #услугибухгалтераСкачать