Физические лица платят подоходный налог на доходы от операций с ценными бумагами по ставке 13%.

- Брокер – налоговый агент

- Метод расчета дохода

- Расчет налога

- Налоговый вычет в связи с убытками по ценным бумагам

- Что такое налоговый вычет по операциям с ценными бумагами?

- Как рассчитать и какую сумму налога можно вернуть?

- Условия получения вычета по ценным бумагам

- Пошаговая инструкция по возврату НДФЛ

- Налогообложение

- Налоги физических лиц при совершении операций с ценными бумагами

- Налоговый период и справки НДФЛ

- Метод расчета налогооблагаемой базы по ценным бумагам

- Порядок удержания и уплаты НДФЛ

- Группы операций, облагаемые налогом

- Список документов, которыми могут подтверждаться расходы при покупке ЦБ не через брокера

- Conomy

- Особенности налогообложения в России

- Налоги с акций

- Налоги с облигаций

- Налоги с ПИФов

- Налоги с опционов и фьючерсов

- Налоги с доверительного управления

- Как минимизировать налог

- Ндфл от операций с ценными бумагами

- Что нужно знать владельцу ценных бумаг

- Индивидуальный инвестиционный счет

- Инвестиционные вычеты

- Убытки от операций с ценными бумагами

- Итоги

- 🌟 Видео

Брокер – налоговый агент

Брокеры обязаны удерживать налог с доходов своих клиентов.

В соответствии с действующим налоговым законодательством брокерские компании выступают в качестве налоговых агентов в отношении своих клиентов – физических лиц.

Обязанность вашего брокера – рассчитывать сумму полученного вами дохода от операций с ценными бумагами, удерживать и перечислять в бюджет суммы подоходного налога.

В случае, если на вашем счете нет денежных средств или их недостаточно для уплаты налога в бюджет, брокер известит налоговую инспекцию об этом факте, и вы должны будете позднее сами заплатить налог.

Брокер обязан произвести этот расчет по итогам года, и каждый раз, когда вы выводите денежные средства со своего счета, он должен удержать налог или часть налога из переводимой суммы.

В такой момент брокер смотрит финансовый результат всех сделок, которые были проведены вами через него с начала года (налогового периода), и определяет налогооблагаемую базу.

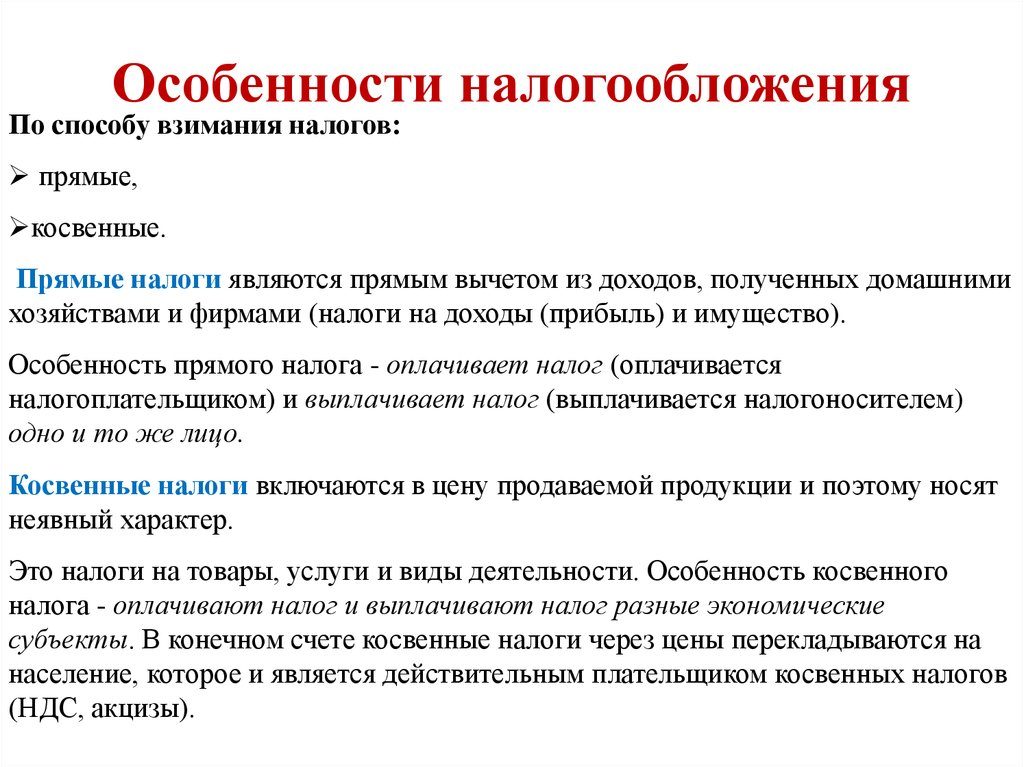

К какому типу относится налог на ценные бумаги? Ответ содержится в его наименовании – он является прямым, поскольку его платит непосредственно получатель дохода от биржевых операций.

Метод расчета дохода

Дело в том, что каждой сделке по продаже ценных бумаг должна быть поставлена в соответствие какая-то конкретная сделка по покупке ценных бумаг того же вида. Тогда становится известен финансовый результат операции (из суммы продаж надо вычесть сумму покупок и еще вычесть расходы клиента, например брокерскую комиссию).

Согласно пункту 13 статьи 214.1 Налогового кодекса Российской Федерации брокеры обязаны использовать схему ФИФО.

ФИФО – от английского first in – first out, дословно «первым вошел – первым вышел».

Приведем простой пример. В начале года вы купили акцию А по цене 100 рублей за штуку. В июле купили еще одну акцию А по цене 200 рублей за штуку, а в декабре продали одну акцию А по цене 210 рублей за штуку.

В случае расчета по ФИФО ваша налогооблагаемая база составит 110 рублей, и с нее вы заплатите подоходный налог.

Расчет налога

Есть несколько важных замечаний относительно налогообложения операций физических лиц на фондовом рынке, которые надо помнить.

1. Убытки, полученные в течение года, сальдируются с прибылями.

Если вы заработали 100 рублей на одной акции, а потом потеряли 50 рублей на другой, ваша налогооблагаемая база будет равна 50 рублям. Это, однако, не всегда верно.

Во-первых, есть обращаемые (допущенные к обращению на одной из бирж) и необращаемые ценные бумаги. Прибыли по обращаемым бумагам не могут быть сальдированы с убытками по необращаемым бумагам и наоборот.

Существуют и другие типы активов, прибыли и убытки по которым нельзя сальдировать, это следствие несовершенства российского налогового законодательства.

2. Один брокер не сможет сальдировать прибыли и убытки, полученные от других брокеров.

Если вы одновременно работаете через нескольких брокеров или меняете брокера в течение года, вам придется самостоятельно подавать налоговую декларацию и требовать в налоговой инспекции возврата излишне уплаченного налога.

3. Расходы нужно подтверждать при смене брокера.

Если вы переводите ценные бумаги от одного брокера к другому и планируете продавать их через нового брокера, обязательно позаботьтесь о том, чтобы собрать документы, подтверждающие стоимость приобретения ценных бумаг и затраты на приобретение ценных бумаг.

Это платежный документ, удостоверяющий факт перехода денег (расписка, платежка, кассовый ордер), в котором есть ссылка на договор; документ, подтверждающий факт перехода ценных бумаг (уведомление о проведении операции, выписка из реестра, выписка со счета депо, отчет брокера), в котором опять же есть ссылка на договор.

https://www.youtube.com/watch?v=uu4ik9aI4_0

Обращайте особое внимание на соответствие реквизитов, например, дата договора в расписке должна соответствовать договору.

В случае отсутствия хотя бы одного документа или несовпадения реквизитов затраты не будут зачтены.

4. Не следует оставлять короткие позиции на конец года.

В случае если у вас есть короткая позиция по ценным бумагам на конец календарного года (налогового периода), с точки зрения налоговых органов возникает странная ситуация – вы уже реализовали акции за какую-то сумму, но у вас нет приобретения этого актива. То есть она равна нулю.

В этом случае ваш брокер должен будет удержать и перечислить в бюджет 13% от всей суммы вашей короткой позиции. И вам не удастся вернуть излишне уплаченный налог в будущем году, поэтому будьте внимательны к коротким позициям в конце года и не оставляйте их открытыми.

5. По окончании года брокер обязан удержать налог со счета клиента в один из дней января.

В случае если брокер не сможет этого сделать (например, потому что на счете не будет рублей, а будут только ценные бумаги), налог не будет удержан и перечислен в бюджет, и брокер просто уведомит налоговую инспекцию о доходе клиента. В этом случае клиент должен самостоятельно подать налоговую декларацию и уплатить налог.

Подробнее о порядке расчета налога можно прочитать в статье 214.1 Налогового кодекса Российской Федерации.

Видео:Как инвестору сэкономить на налогах по операциям с ценными бумагами?Скачать

Налоговый вычет в связи с убытками по ценным бумагам

Что такое налоговый вычет по операциям с ценными бумагами?

Как рассчитать и какую сумму налога можно вернуть?

Условия получения вычета по ценным бумагам

Пошаговая инструкция по возврату НДФЛ

Вполне естественно, что не каждая операция по ценным бумагам приносит ожидаемую прибыль. Это объективно связано с очень многими факторами, и наша задача сейчас состоит в том, чтобы помочь владельцу ЦБ оптимизировать размер налогов, оплаченных в счет их доходности, несмотря на причины полученного убытка. Но прежде всего, давайте выясним:

· как определяет такое понятие российское законодательство,

· как правильно выполнить расчеты для подачи фискальным органам,

· на какие суммы возврата налога можно рассчитывать,

· при каких условиях такое в принципе становится возможным, когда последствиями операций с ценными бумагами наступают убытки,

Это поможет нам на основе действующего сегодня российского законодательства составить пошаговую инструкцию для возврата и снижения объема налоговой базы.

Что такое налоговый вычет по операциям с ценными бумагами?

Прежде всего, необходимо обратиться к статьям 220.1 и п.16 статьи 214.1 Налогового кодекса, регламентирующих правовые основы переноса убытков от операций с ценными бумагами на будущие периоды. Такое стало возможным в России с 2010 года.

Обратите внимание, что налоговый вычет по ценным бумагам представляет собой не фактический возврат из бюджета сумм понесенных ранее убытков, а только лишь возможность легально уменьшить размер налога на прибыль от операций с ценными бумагами.

Иными словами, вы просто оставляете в своем распоряжении часть доходов, равную обоснованному вами ранее размеру убытков, полученных в предыдущих периодах. Это становится возможным только при условии, если они были учтены в отчетной документации.

Нельзя указывать для целей налогового вычета размер понесенного ранее убытка, превышающий величину налоговой базы. Это можно будет сделать только в следующих отчетных периодах.

Как рассчитать и какую сумму налога можно вернуть?

Еще один важный момент: вернуть убытки по операциям с ценными бумагами вы сможете только, если они получены не ранее 10 лет с подачи сведений для получения налогового вычета и не раньше принятия соответствующей нормы в законодательстве (напомним, это было сделано только в 2010 году).

Нужно учитывать, что получить можно налоговый вычет исключительно только в пределах тех размеров убытков, которые получены по сделкам, связанным с оборотом ЦБ на организованном рынке, в том числе и по операциям, проводимым в срочных сделках с применением финансового инструментария, имеющего обращение на рынках.

Условия получения вычета по ценным бумагам

Обратите внимание! Общая величина убытков, накопленных в превышающий один год период, подлежат учету и заявлению о возврате в той очередности, в которой они были получены.

https://www.youtube.com/watch?v=aiBy5QwHrTY

Если размер убытка, например, полученного в марте 2015 года превышает сумму ваших потерь в январе 2014 года, вы имеете право на получение налогового вычета только за январь 2014, и только после этого вам произведут налоговый вычет за убытки по операциям с ценными бумагами в последующих годах.

Пошаговая инструкция по возврату НДФЛ

Но от теории перейдем к практике и составим пошаговую инструкцию, следование которой поможет вам получит налоговый вычет. Нам нужно учесть два возможных сценария понесенных ранее убытков: у одного и у двух и более брокеров.

В первом случае, чтобы оформить возврат НДФЛ по фьючерсам, надлежит выполнить следующие действия:

1) Подготовить запрос к брокеру на получение им справки по форме 2-НДФЛ за год, в которой должен быть указан размер начисленного и оплаченного налога на прибыль и справку, в которой будет отражен размер полученного убытка. В этих документах в обязательном порядке должны быть отражены суммы ущерба относительно убыточного года.

2) На основании полученных сведений заполнить декларацию по форме 3-НДФЛ.

3) Подготовить и надлежащим образом заверить копии документов, подтверждающих оплату налогов.

4) Принести документы в свою налоговую лично, либо направить их почтой ценным письмом.

При отправке почтой нужно составить на почте в двух экземплярах опись вложенных в конверт документов. Один экземпляр направляется налоговой, второй с отметкой почтового отделения должен остаться у вас.

Более распространенной экспертами признается ситуация, при которой трейдер ведет свои операции с ценными бумагами у разных брокеров.

Иногда происходит даже так, что операции у одного брокера были прибыльными, и параллельно с ними вы получили убыток по операциям через другого брокера.

Для того, чтобы убыток был зачтен в налоговой, вам надлежит совершить такие действия по оформлению декларации 3-НДФЛ:

1) Получить от брокеров справки по форме 2-НДФЛ о полученной прибыли.

2) Получить от того брокера, действия которого причинили убытки, налоговый регистр или справку об убытках.

3) Оформить Декларацию 3-НДФЛ о возврате налогов, в которой следует выполнить расчет причитающихся к возврату сумм.

Что касается заверения копий документов и действий по составлению описи при отправке почтой, то они должны быть идентичны описываемой для первого случая ситуации.

Видео:FIFO, особенности расчёта НДФЛ при продаже ценных бумаг на разных счетах.Скачать

Налогообложение

Брокер ITinvest » Услуги » Что важно знать » 11. Налогообложение

11.1. Как получить справку 2-НДФЛ?

Вам необходимо оформить «Заявление на выдачу справки 2-НДФЛ» через личный кабинет: раздел «ЭДО и сервисы»/«Поручения брокеру».

11.2. Как и когда удерживается подоходный налог?

Подоходный налог взимается при наличии дохода в двух случаях: при выводе денежных средств и/или ценных бумаг со счета или по окончании налогового периода (календарный год).

11.3. Сальдируются ли убыток и прибыль по операциям на биржах ММВБ и FORTS?

Сальдируются с 01.01.2010 года по правилам, определенным в Налоговом кодексе РФ. Подробнее смотри на странице новостей.

11.4. Когда и в каком размере удерживается налог на выплачиваемые дивиденды?

В момент выплаты дивидендов эмитентом взимается налог на доходы физических лиц по ставке 13% с резидентов и 15% с нерезидентов.

11.5. Я вывел со своего счета 20 000 руб., а налог составил 6 500 руб.? Почему налог составил 32.5%, а не 13%?

Такая ситуация может быть только если вы выводили средства ранее, а налог с них не платили. Например вы вывели с января по май 80,000 рублей и дохода при этом не было. Предположим, в мае вы заработали 50,000 рублей, после чего вывели со счета 20,000.

Поскольку сумма вывода для налоговых целей считается нарастающим итогом, постольку получается, что вы вывели 100,000. А заработали 50,000. Поскольку сумма вывода больше заработанного, налог следует платить на всю заработанную сумму, а это 50,000*13%=6,500.

В результате Брокер удержит с вас 6,500, а не 2,600, как было бы в случае, если бы не было предыдущих выплат. См. также абзац 10 п. 18 ст. 214.1 НК:

| Цитата: |

| При выплате налогоплательщику налоговым агентом денежных средств (дохода в натуральной форме) более одного раза в течение налогового периода исчисление суммы налога производится нарастающим итогом с зачетом ранее уплаченных сумм налога. |

11.6. В какой оценке для целей для уплаты подоходного налога Брокер учитывает выводимые клиентом ценные бумаги?

Согласно ст. 214.1 НК ценные бумаги выводимые клиентом со своего счета-депо у брокера учитываются по балансовой стоимости.

11.7. Что будет, если у меня на 31 декабря не будет достаточно денег для уплаты подоходного налога?

Если до последнего рабочего дня января года следующего за расчетным на счете клиента не будет для списания налога необходимой суммы, брокер не может списать с него налог.

В этом случае согласно Налоговому Кодексу обязанность по уплате налога переходит с Брокера на клиента. Последний сам должен подать налоговую декларацию и уплатить налог.

Брокер лишь предоставляет сведения о неудержанных суммах в ФНС.

11.8. Могу ли я самостоятельно уплатить подоходный налог?

Как налоговый агент брокер обязан рассчитать, удержать и перечислить подоходный налог с клиента физического лица или налог на операции с ценными бумагами для клиента нерезидента. Тем не менее, если Брокер по каким-либо причинам (см., например, выше) не смог исполнить эту функцию налогового агента, обязанность по уплате налога переходит на клиента.

11.9. Надо ли мне подавать декларацию в налоговую инспекцию, если Вы уплатили налог за меня?

Вам необходимо подать налоговую декларацию, если у Вас есть и другие источники дохода.

11.10. Налоговая инспекция просит предоставить отчет брокера. Где и как мне его получить?

Свяжитесь с Отделом Клиентского Сервиса. Лучше это сделать через систему ЛИСА, но можно и прислать соответствующее письмо на client@itinvest.ru. Отправляя письма в наш адрес не забудьте сообщить свой номер Договора, а так же удобный для Вас способ получения Отчета Брокера: в офисе компании или отправка письмом на почтовый адрес.

11.11. Какие налоговые вычеты существуют для владельцев ИИС? Как ими воспользоваться?

Вся информация по налоговым льготам для владельцев ИИС представлена памятке: загрузить (921.54 Кб)

11.12. Какие документы нужно предоставить для подтверждения расходов по приобретению ценных бумаг, переведенных на брокерский счет?

Со списком документов, необходимых для подтверждения расходов при покупке ЦБ можно ознакомиться ниже

Налоги физических лиц при совершении операций с ценными бумагами

В соответствии с Налоговым кодексом РФ Брокер является налоговым агентом для своих Клиентов – физических лиц (резидентов и нерезидентов РФ) по налогу на доходы физических лиц (далее НДФЛ).

Брокер исчисляет, удерживает и уплачивает в бюджет НДФЛ с доходов своих Клиентов — физических лиц (резидентов и нерезидентов РФ) в соответствии с положениями ст. 214.1, 214.3, 214.4 Налогового Кодекса РФ и Приложением 15 к Регламенту Брокерского обслуживания.

https://www.youtube.com/watch?v=GN1zUhVc1C8

Для физических лиц-резидентов РФ не облагаются подоходным налогом купоны, полученные по государственным и субфедеральным облигациям, а также курсовая разница по ГКО.

Дивиденды по акциям для физических лиц резидентов РФ облагаются по ставке 13% и удерживаются эмитентом при перечислении («у источника выплаты»). Соответственно, на ваш счет эти доходы попадают «очищенными» от налогов.

В некоторых случаях эмитентом удерживает налог при выплате купонного дохода и погашении ценных бумаг, в этом случае эти суммы также зачисляются на лицевой счет уже очищенными от налогов и брокером не учитываются.

Прочие доходы резидентов физических лиц облагаются налогом по ставке 13%.

Налоговый период и справки НДФЛ

Налоговым периодом, для расчета подоходного налога является финансовый год – с 1-го января по 31-е декабря текущего года. Соответственно, Брокер до 31 января следующего года обязан сделать полный расчет подоходного налога клиента и уплатить его в бюджет.

Справку по форме 2 НДФЛ для предоставления в налоговую инспекцию клиент может получить после 31 января года, следующего за отчетным. Для этого необходимо подать заявление в Отдел клиентского сервиса.

Если клиент осуществляет вывод денежных средств или ценных бумаг со своего инвестиционного счета внутри налогового периода, то Брокер рассчитывает и удерживает сумму подоходного налога клиента, соответствующую его «выводу», за вычетом ранее начисленных и удержанных сумм налогов.

Если клиент осуществляет полный вывод средств со своего счета, то брокер делает окончательный расчет и удержание подоходного налога так же как и в случае окончания налогового периода.

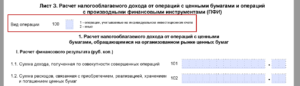

Метод расчета налогооблагаемой базы по ценным бумагам

Для расчета налогооблагаемой базы используется метод FIFO (first in – first out). То есть, бумаги купленные или переведенные брокеру клиентом ранее, ранее и «списываются» со счета при продажах. При этом «балансовая цена» изменяется после каждой сделки частичного закрытия позиции.

Кроме того, следует иметь ввиду, что для целей налогового учета

налогооблагаемая база = сумма валовых продаж ценных бумаг (включая короткие продажи) – сумма покупок ценных бумаг (включая откуп коротких продаж) – затраты на осуществление этих операций (биржевые и депозитарные сборы, брокерские комиссии, etc).

Короткие продажи включаются в базу при их закрытии (откупе бумаг)

Если ценные бумаги приобретены не через брокера, расходы на их приобретение могут быть учтены брокером на основании письменного заявления клиента при наличии документального подтверждения произведенных расходов.

Метод расчета налогооблагаемой базы по фьючерсам

Понятие «дохода» на фьючерсном рынке отличается от такового на рынке акций. Поскольку клиринговая палата биржи каждый торговый день производит переоценку фьючерсных позиций и начисляет (или списывает) по переоцененным позициям вариационную маржу, то именно начисленная по биржевому отчету вариационная маржа и есть финансовый результат за торговый день.

При этом совершенно не важно: купленные у вас фьючерсы или проданные.

Таким образом,

налогооблагаемая база = сумма положительной вариационной маржи минус сумма списанной вариационной маржи плюс сумма полученных премий при продаже опционов минус сумма уплаченных премий при покупке опционов минус затраты на осуществление операций (клиринговые и брокерские комиссии, etc).

Порядок удержания и уплаты НДФЛ

- Расчет налоговой базы для исчисления НДФЛ Брокер осуществляет на следующий рабочий день после подачи Клиентом распоряжения на вывод денежных средств или ценных бумаг, то есть финансовый результат для исчисления налога формируется с учетом всех операций Клиента, произведенных им до окончания торгов дня подачи распоряжения.

- Удержание и перечисление в бюджет НДФЛ осуществляется Брокером из заявленной Клиентом в распоряжении на вывод денежных средств суммы в день выплаты ее Клиенту. При расчете НДФЛ за налоговый период Брокер, исчисляет налог нарастающим итогом с учетом ранее произведенных выплат. При наличии свободных денежных средств на счете Клиента на конец налогового периода, Брокер удерживает исчисленную сумму НДФЛ последним календарным днем соответствующего налогового периода и перечисляет ее в бюджет не позднее 31 января следующего за налоговым периодом календарного года.

- В случае отсутствия на брокерском счете Клиента на последний день отчетного года суммы необходимой для удержания НДФЛ исчисленного по итогам налогового периода, Брокер вправе удержать сумму налога в любой день до 31 января следующего года, по мере высвобождения денежных средств на брокерском счете Клиента.

- В случае, если до 31 января Брокеру не представится возможным удержать с брокерского счета Клиента НДФЛ за предыдущий налоговый период в полном объеме, Брокер направляет в ФНС уведомление о невозможности удержания всей суммы или части налога. С этого момента обязанность по уплате Налога за истекший налоговый период переходит к Клиенту – физическому лицу.

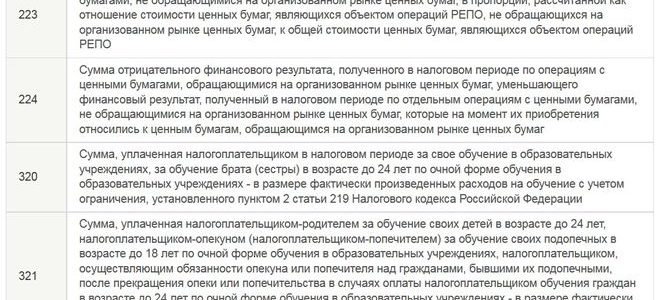

Группы операций, облагаемые налогом

Согласно налоговому кодексу, налоги рассчитываются раздельно по следующим группам операций:

- Ценным бумагам, обращающимся на организованном рынке ценных бумаг;

- Ценным бумагам, не обращающимся на организованном рынке ценных бумаг;

- Финансовым инструментам срочных сделок (ФИСС), обращающимся на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные финансовые инструменты срочных сделок, базисным активом которых являются ценные бумаги или фондовые индексы;

Финансовым инструментам срочных сделок (ФИСС), обращающимся на организованном рынке, базисным активом которых не являются ценные бумаги, фондовые индексы или иные финансовые инструменты срочных сделок, базисным активом которых являются ценные бумаги или фондовые индексы;

- Финансовые инструменты срочных сделок, не обращающиеся на организованном рынке;

- Прочие финансовые инструменты, не относящиеся к определенным выше категориям.

Сальдирование положительных и отрицательных финансовых результатов клиентов – физических лиц по п. 1-5, для целей налогообложения осуществляется брокером с определенными ограничениями, установленными налоговым законодательством согласно данной таблице.

В настоящий момент налоговое законодательство не допускает возможность учета брокером убытков прошлых лет, однако в некоторых случаях допускает перерасчет НДФЛ с учетом убытков прошлых лет при обращении физического лица в налоговый орган.

https://www.youtube.com/watch?v=Sv9avOQbTug

Во всех остальных случаях Брокер руководствуется НК РФ.

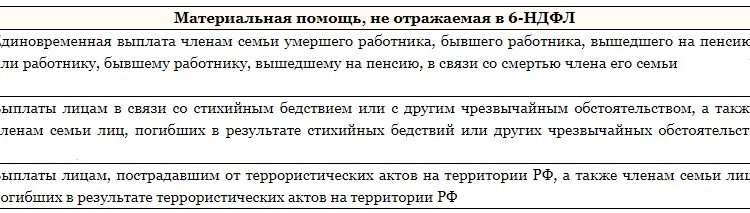

Список документов, которыми могут подтверждаться расходы при покупке ЦБ не через брокера

Документы, необходимые для подтверждения расходов при покупке ЦБ на первичном размещении (IPO):

|

Документы, необходимые для подтверждения расходов при покупке ЦБ на бирже через брокера:

|

А. Документы, необходимые для подтверждения расходов при покупке ЦБ на внебиржевом рынке у юридического лица:

Б. Документы, необходимые для подтверждения расходов при покупке акций на внебиржевом рынке у физического лица:

|

Внимание! Все документы, полученные от юридического лица, должны быть заверены круглой печатью выдавшей их организации.

Видео:Перенос убытков прошлых лет по брокерскому счету! Как заполнить Декларацию 3 НДФЛ ОНЛАЙН ИнструкцияСкачать

Conomy

Доход от инвестиций в ценные бумаги, как и любой другой, облагается налогами. Часто инвесторы забывают о них и не учитывают в расчетах, а потом удивляются, куда утекают их деньги.

Налоговые ставки в России одни из самых низких в мире. Но суммы выплат можно еще больше сократить легальным путем. Для этого изучите, какие налоги в каком порядке платит российский инвестор.

Особенности налогообложения в России

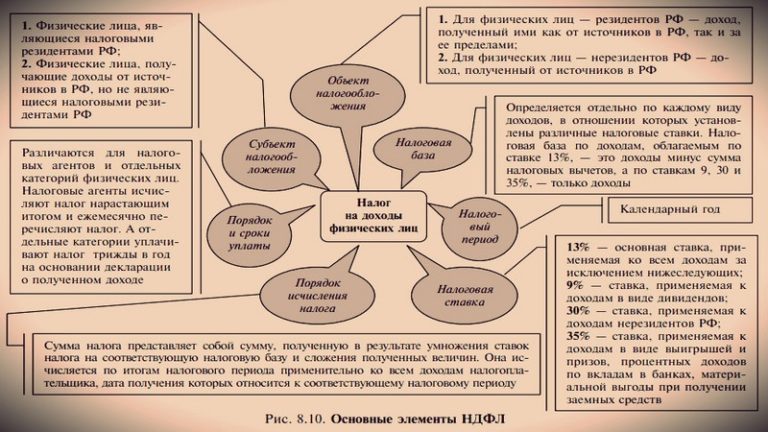

Налоговая ставка

Ставка для российских инвесторов равна 13%, для нерезидентов — 30%. Резидентом считается тот, кто находился на территории России минимум 183 дня в течение года.

При дарении ценных бумаг 13%-й налог обязан заплатить тот, кто их получил, если он не входит в число близких родственников. Налог при наследовании не взимается.

Налоговые агенты

Российские брокерские и управляющие компании выступают налоговыми агентами. Они сами платят налоги за вкладчика: отдают часть прибыли клиента в бюджет. Но инвестору всё равно следует отслеживать процесс уплаты налогов, особенно если он собирается менять брокера.

Если брокер иностранный, инвестор платит налоги самостоятельно — подает декларацию по форме 3-НДФЛ.

Налоговый период

В России налоговым периодом считается календарный год, а налог удерживается в течение января следующего года. Он снимается со счета автоматически.

Если в течение года вы получаете прибыль и снимаете ее, то платите налог в момент вывода денег. Например, в июне вы получили прибыль 10 000 рублей и сняли со счета 5 000 рублей.

При выводе с вас берут 690 рублей налога. При расчетах в конце года удержанные налоги учитываются.

Налоговая база

Налоговая база рассчитывается как разница между прибылью и затратами на покупку. Учитываются комиссия биржи, депозитария и брокера или доверительного управляющего, затраты на оформление документов. Главное, чтобы расходы были документально подтверждены, иначе их не засчитают.

Пример расчета налоговой базы: вы купили 1 000 акций за 200 рублей, а потом продали их за 300. Комиссия биржи равна 150 рублей, комиссия депозитария — 250 рублей, комиссия брокера — 350. Налоговая база будет равна (300 – 200) * 1 000 – 150 – 250 – 350.

По сделкам купли-продажи налоговая база рассчитывается в зависимости от того, какие бумаги куплены в первую очередь и по какой цене. Сначала продаются бумаги, которые куплены первыми.

https://www.youtube.com/watch?v=EnrWI0EbQwA

Пример расчета базы при купле-продаже акции по разной цене: вы купили 10 акций компании за 1 000 рублей, потом — 15 акций той же компании за 1 500 рублей, еще позднее — 20 акций за 2 000 рублей. Вы продаете 15 акций компании за 2 500 рублей. Налоговая база рассчитывается так: (15 * 2 500) – (10 * 1 000 + 5 * 1 500) = 20 500 рублей. Из этой суммы и вычитается налог.

Все налоги рассчитываются в рублях. Если вы купили бумагу в другой валюте, то стоимость покупки пересчитывается в рубли по курсу Центробанка в день покупки. Продажу тоже пересчитывают по курсу дня, в который она произведена.

Сальдирование

Брокер суммирует прибыль и убытки за год. Например: у вас на счету 20 000 рублей, вы получили прибыль в 10 000 рублей и решили их снять, при этом заплатили 13% налога. Затем вы получили убыток тоже в 10 000 рублей.

Добросовестный брокер сообщает вам о переплаченных налогах, вы подаете заявление, и налог вам возвращают. Но сделать это можно только в рамках одного года.

Если хотите сальдировать несколько лет, подавайте налоговую декларацию.

Результаты коротких сделок нельзя сальдировать с другими.

Что делать, если на счете минус

На вашем счете должно лежать достаточно денег для списания налога. Если денег не хватает, брокер сообщает об этом налоговой, и вы сами выплачиваете налог государству.

Налог не снимается, если по итогам года вы получаете убыток. Вы можете перенести его на будущие периоды в течение 10 лет после убыточного года.

Для этого необходимо запросить у брокера документы, подтверждающие наличие убытка, и подать налоговую декларацию по завершении периода, в котором вы хотите зачесть прошлые убытки.

Если вы получили убытки в нескольких периодах, они переносятся на следующие годы в порядке очередности.

Налоги с акций

Налог по дивидендам

До 2015 года налоговая ставка по дивидендам у резидентов равнялась 9%, теперь она составляет 13%. Ставка для нерезидентов равна 15%.

Часто налоговым агентом выступает компания — источник выплат. Таким образом, дивиденды поступают инвестору уже за вычетом налога.

Налог с продажи акций

Налог с продажи брокер взимает двумя способами:

- При выводе средств: когда держатель акций получает прибыль и решает снять деньги со счета, компания вычитает налог из прибыли и только после этого высылает на счет снимаемую сумму.

- По окончании налогового периода: в конце года брокер сальдирует прибыль и убытки, и если получается прибыль, снимает с нее налог.

Доходами от операций купли-продажи ценных бумаг считается разница между прибылью от реализации ценных бумаг и документально подтвержденными расходами на приобретение, хранение и продажу. В состав затрат входят комиссии брокеру и бирже, депозитарные издержки, плата за терминал.

Налогом облагаются только реально полученные доходы. Если бумаги растут в цене, но вы их держите, то налог с вас не снимают, пока вы не продадите бумаги. Например: вы купили 100 акций по 100 рублей, через год они поднялись в цене до 200 рублей.

Если вы их не продаете, налог не платите. Но если вы продали свои 100 акций за 200 рублей, налог вычтется. Как он рассчитывается: вы продали 100 акций по 200 рублей — заработали 20 000 рублей. Покупали вы их за 10 000 рублей, то есть с продажи заработали 10 000 рублей.

С них вы и заплатите 13%-й налог — 1 300 рублей.

Налоги с облигаций

Налог на купоны

Ранее купоны по корпоративным облигациям облагались налогом. Согласно новому закону, купоны облигаций, номинированных в рублях и эмитированных с 1 января 2021 года по 31 декабря 2021 года включительно, освобождаются от налога, если не превышают ставку рефинансирования более чем на 5%. Процентная ставка рассчитывается к номиналу облигации. Закон начнет действовать с 1 января 2021 года.

Купоны по государственным, субфедеральным и муниципальным облигациям налогом не облагаются.

Налог с продажи облигаций

Налог взимается с дохода от продажи или получения номинала облигации. Налоговая база вычисляется как разница между ценой продажи и ценой покупки с учетом оплаты услуг по покупке облигации: комиссий брокера, депозитария, биржи. Если облигация купонная, НКД и купон тоже участвует в расчете налоговой базы.

https://www.youtube.com/watch?v=9CKNKN27a90

Налоговая база при продаже облигации = (Выручка от продажи + НКД полученный) – (Расход при покупке + НКД уплаченный) + Купонный доход. Налоговая база при погашении облигации или при принятии оферты = Номинальная стоимость облигации – (Расход при покупке + НКД уплаченный) + Купонный доход.

Если эмитент облигации обанкротился, налоговая база не уменьшится. Нет реализации ценных бумаг — нет права на вычет.

С 1 января 2021 года доход в виде дисконта при погашении российской облигации, эмитированной с 1 января 2021 года по 31 декабря 2021 года включительно, перестает облагаться налогом.

Налоги с ПИФов

Налог на прибыль от инвестиций в ПИФы снимается во время продажи паев. Это выгодно, поскольку один год может быть убыточным, другой — прибыльным, но на налоговой базе это не отражается. К тому же, за годы стоимость паев может значительно вырасти.

Налоговой базой считается положительная разница между ценой покупки и продажи пая. Если вы не заработали на продаже пая, налог не снимается.

Налоги с опционов и фьючерсов

Для производных ценных бумаг налоговой базой считается разница между всеми доходами и расходами. Если контракт заключается на иностранные активы, то все доходы и расходы пересчитываются в рубли по курсу ЦБ РФ на дату совершения сделки.

Налоги с доверительного управления

Налог на прибыль вы платите независимо от того, сами распоряжаетесь деньгами или управляющий. Базой считается разница между ценой покупки и продажи ценных бумаг, либо доход с дивидендов и купонов, с учетом вознаграждения управляющего. Если выгодоприобретателей несколько, доходы между ними распределяются согласно договору. Налоговая база по каждому виду дохода рассчитывается отдельно.

Как минимизировать налог

- Держать бумаги более трех лет, тогда при их продаже налог на доход вы не заплатите. Но максимальная сумма, которая освобождается от налога, равна 3 млн рублей, умноженным на количество лет владения бумагами. Если продать акции через 3 года, от налога будут свободны 9 млн рублей, вне зависимости от вложенной суммы.

Льгота распространяется только на ценные бумаги, купленные после 1 января 2014 года. Но сейчас проще открыть ИИС и получить одну из двух возможных льгот.

- Покупать государственные, субфедеральные или муниципальные облигации, купонный доход с которых никогда не облагается налогом.

Чтобы воспользоваться этой льготой, нужно только приобрести облигацию — купоны будут зачисляться на счет целиком.

- Не продавать бумаги в течение года. Прибыль не фиксируется, и вы не платите налог на нее.

- Если по итогам года выходит прибыль, а на счету есть убыточные активы, вы можете их продать и купить в следующем году.

Тогда в текущем году вы сократите налог на доход за счет убытка.

- Если доход от ценных бумаг для вас основной, вы можете зарегистрироваться индивидуальным предпринимателем и платить меньший размер налога. Правда, придется отчислять взносы в пенсионный фонд и фонд медицинского страхования.

- Для тех, кто много путешествует или часто проживает за пределами России, подойдет вариант инвестировать через иностранную компанию, тогда налог не снимется. Но если нерезидент получает доход от российской компании, он должен отчислить 30%.

- Нельзя сальдировать прибыль и убытки по инструментам фондового и срочного рынков.

Если инвестор получил прибыль от торговли акциями Сбербанка и одновременно потерпел убытки по фьючерсам на нефть Brent, то он не сможет уменьшить налогооблагаемый доход по акциям Сбербанка за счет убытков по фьючерсным контрактам на нефть Brent. Но убытком от одних ценных бумаг на фондовом рынке можно уменьшить налоги на доход от других.

См. также:

Какие доходы приносят ценные бумаги

Видео:СДАТЬ ДипНРФ. Тема: НДФЛ. Операции с ценными бумагамиСкачать

Ндфл от операций с ценными бумагами

Рынок ценных бумаг – перспективная сфера вложения личных капиталов физических лиц. Граждане, приобретающие пакеты ценных бумаг (ЦБ) при получении доходов от операций с ними, обязаны уплачивать НДФЛ. Вопросы, касающиеся расчета, исчисления, уплаты и вычетов по налогу на доходы в этой сфере регулируются целым рядом законодательных актов.

Прежде всего, это ст. 214.1 НК, регулирующая порядок исчисления доходов и расходов по операциям в сфере ценных бумаг, а также расчет налога на доходы. Кроме того, ст. 275 Кодекса, рассматривающая особенности исчисления НДФЛ по доходам, связанным с получением дивидендов, ФЗ №39 от 22-04-96 г. «О рынке ЦБ», ст. 219.1 НК, ст.

329, 328 НК и ряд других.

Что нужно знать владельцу ценных бумаг

Физические лица, владельцы ценных бумаг, должны знать, что доходы по операциям с ними облагаются НДФЛ. Гражданин может рассчитывать налог самостоятельно, а может поручить это брокеру (при заключении с ним договора на обслуживание), банку (при открытии депозита). Последние в этом случае выполняют роль налогового агента.

https://www.youtube.com/watch?v=PQJK5WBVx8I

Налоговый агент обязан не только рассчитать сумму налога на доходы и удержать его, но и предоставить сведения о доходах и налоге в налоговую инспекцию. Если у налогоплательщика недостаточно на счете средств для уплаты НДФЛ, налоговый агент обязан известить об этом фискальный орган.

Бывают ситуации, когда граждане осуществляют операции с принадлежащим им пакетом ценных бумаг самостоятельно, без участия банка, брокера и без зачисления на соответствующие счета. Тогда закон обязывает его самостоятельно рассчитать налог на доходы и сдать декларацию в ИФНС (ф. 3-НДФЛ).

Обязанность самостоятельной уплаты налога возникает и в случае недостатка средств на счете, о котором шла речь выше. Согласно информации налогового агента ИФНС присылает гражданину уведомление с требованием уплатить задолженность.

Доходами от операций с ЦБ законодатель признает:

- доходы от продажи;

- выплаты купонов;

- выплаты дивидендов.

Не облагаются налогом доходы по купонам гособлигаций, муниципальных облигаций, а также доходы по ЦБ, причитающиеся к выплате налоговым резидентам иных государств.

При расчете НДФЛ доход налогоплательщик вправе уменьшить на сумму расходов по приобретению ЦБ, если такие расходы подтверждены документами. Расходы при продаже ЦБ должны учитываться по методу ФИФО: по дате первого приобретенного пакета, затем следует очередь признать расходы по второму и следующим пакетам ЦБ.

На заметку! При продаже и погашении облигаций внешних российских займов облигационного характера, доходы и расходы по ним учитываются особо, в связи с тем, что эти ценные бумаги имеют валютный номинал.

Общее правило требует пересчета валютного значения в рублевый эквивалент на дату доходов или расходов, однако ФЗ №200 от 19-07-18 г. установлено, что расчеты по расходам с начала следующего года будут производиться строго в валюте, как и полученные доходы. Расходы считаются на дату получения доходов.

Таким образом, валютный курс не окажет влияние на налоговую базу и сумму НДФЛ.

Индивидуальный инвестиционный счет

Индивидуальный инвестиционный счет (ИИС) – один из разрешенных законодательством (ФЗ №39) выгодных для частных лиц инструментов работы с ценными бумагами, и учета операций с ними.

Как правило, этот счет имеет более высокую доходность, по сравнению с обычными депозитными счетами.

Кроме того, его владельцы могут воспользоваться инвестиционным налоговым вычетом по НДФЛ, о котором далее пойдет речь.

Имеются и ограничения по ИИС. Сумма средств, которые гражданин может иметь на этом счете, не должна превышать 1 млн руб. в год, при этом подобный счет у физического лица одновременно может быть только один. Ограничены и сделки, отражаемые на ИИС. Так, запрещены сделки по форекс-операциям, операциям федерального займа для населения.

Инвестиционные вычеты

Инвесторы рынка ценных бумаг могут воспользоваться вычетом по НДФЛ. Этот вычет применяется с 2015 года. Особенности вычета зависят от того, реализует ли гражданин имеющиеся у него ценные бумаги, получая при этом доход, либо пользуется ИИС.

Участник организованного рынка ценных бумаг (ОЦРБ) реализовал (погасил) ценные бумаги и получил доход. Гражданин имеет право на вычет, если ЦБ как имущество находились в его собственности больше трех лет.

Вычет рассчитывается исходя из суммы в 3 млн руб., умноженной на количество лет (полных) владения реализованным имуществом. Если пакетов было несколько и сроки владения ЦБ разнятся, то расчет производится по формуле из ст. 219.1 НК РФ.

Вычет не предоставляется по ЦБ, отраженных на индивидуальном счете (ИИС).

Инвестор внес средства на ИИС. В данном случае действуют ограничения на вычет. Сумма, на которую он может быть предоставлен, не превышает 400 тыс. руб. Умножением ее на 13% получаем максимальный размер вычета – 52 тыс. руб.

Кроме общего пакета подтверждающих документов, понадобятся дополнительно и копии платежных поручений, иных документов, в которых отражается внесение средств на ИИС.

При обращении за получением этого вычета нецелесообразно разрывать договор ИИС раньше 3-летнего срока, иначе придется восстановить НДФЛ вместе с суммами пеней.

Инвестор получает вычет с доходной части ИИС. Такой вычет возможен лишь по истечении 3-х лет пользования ИИС, т.е. когда срок договора истекает. Разумеется, невозможно воспользоваться этим вычетом, если гражданин уже пользовался им по схеме, приведенной выше – на внесенные средства.

Этот вычет по сумме не имеет ограничений. Если его расчет и подача документов по вычету поручены налоговому агенту, то последний должен получить от гражданина справку из налоговой инспекции о том, что другие виды вычетов не использованы.

Также необходим документ, подтверждающий, что у гражданина нет других ИИС.

https://www.youtube.com/watch?v=TeuL3CnSDkY

При превышении предельного размера вычета, возникшего как результат работы физического лица с несколькими налоговыми агентами, это лицо обязано самостоятельно доплатить НДФЛ.

Убытки от операций с ценными бумагами

НДФЛ облагается положительный финансовый результат по операциям с ценными бумагами, однако он не всегда бывает таковым. При получении убытка в текущем году его можно перенести на следующий налоговый период полностью или частично.

За счет этих сумм можно уменьшить налоговую базу по налогу на доходы уже в том периоде, на который осуществлялся перенос убытка. Перенос можно делать не только на следующий после убыточного календарный год, но и в течение 10 последующих лет (ст. 214.

1 НК РФ п. 16).

Итоги

Операции граждан с ценными бумагами при получении дохода по ним облагаются налогом на доходы. Налог рассчитывается налоговым агентом гражданина либо им лично. Владелец пакета ценных бумаг имеет право на получение инвестиционных вычетов по ним: при продаже ЦБ, при использовании ИИС.

Законодатель предусматривает получение только одного вида вычетов, по выбору владельца ЦБ.

Полученный по операциям в сфере ценных бумаг убыток можно переносить на последующие годы, уменьшая таким образом налоговую базу и сумму налога к уплате. Перенос возможен в течение 10 лет после получения убытка.

🌟 Видео

Инвестиционный налоговый вычет БОЛЬШЕ НЕЛЬЗЯ ПОЛУЧИТЬ с доходов от операций с ценными бумагами 2021❗Скачать

Налогообложение на рынке ценных бумагСкачать

Как и кем платятся налоги. Налоговый агент. Налоги с ценных бумагСкачать

Вычет на ценные бумаги. Рассказывает НДФЛка.руСкачать

Снижаем налоги! Как использовать убытки выгодно?Скачать

31012019 Налоговая новость о НДФЛ по операциям с ценными бумагами и деривативами / securitiesСкачать

Как уменьшить налог на прибыль с помощью убытков прошлых лет? | Инвестиции 2021 | Налоговый вычетСкачать

3 НДФЛ при продаже валюты 2023 Как платить налог с продажи валюты на бирже и заполнить декларациюСкачать

Налогообложение операций с ценными бумагамиСкачать

27042023 Налоговая новость о подтверждении расходов по ценным бумагам в целях НДФЛ / securitiesСкачать

Налоги при продаже валюты и ценных бумаг в валютеСкачать

Налогообложение операций с ценными бумагамиСкачать

Сальдирование убытков | Как платить меньше налогов с инвестиций?Скачать

Сальдирование прибыли и убытков у разных брокеров в течение года! Как заполнить Декларацию 3 НДФЛ?Скачать

3-НДФЛ Дивиденды 2023 Заполнение декларации 3-НДФЛ по налогу на дивиденды иностранных компаний (США)Скачать

Подача декларации 3-НДФЛ на доход с акций, дивидендов, ценных бумагСкачать