Пособие по беременности и родам облагается НДФЛ или нет — такой вопрос возникает у бухгалтеров, когда наступает время выплачивать пособие беременной женщине. Давайте разберемся по порядку.

Социальные гарантии государства

Пособие по беременности и родам — как выдается больничный лист в 2021 году?

Кому производится оплата декретного отпуска?

Как удерживается НДФЛ с больничного листа по беременности?

Итоги

- Социальные гарантии государства

- Пособие по беременности и родам — как выдается больничный лист в 2021 году?

- Кому производится оплата декретного отпуска?

- Как удерживается НДФЛ с больничного листа по беременности?

- Итоги

- Облагается ли НДФЛ пособие по беременности и родам в 2021 году

- Обложение НДФЛ пособия по беременности

- Обложение НДФЛ доплаты до среднего заработка

- Обложение НДФЛ пособия по уходу за малышом до 1,5 лет

- Отражения пособий в справке 2-НДФЛ

- Кто платит декретные?

- Дополнительные нюансы

- Налог на прибыль компании

- Бухучет пособия по беременности и родам

- Облагаются ли декретные налогом: НДФЛ и пособие по беременности и родам

- Тк рф о декретном отпуске

- Когда начинается стандартный отпуск по беременности

- Когда работник может брать отпуск по уходу за ребёнком

- Облагаются ли декретные выплаты подоходным налогом

- Таблица: в каком размере должно начисляться пособие БиР в 2021 году

- Должны ли пособия облагаться налогом

- Взимается ли НДФЛ с других доходов беременной

- Порядок расчёта пособия

- Кто платит пособия

- Куда работодателю идти за возмещением расходов на пособие

- Как высчитывается сумма выплат

- Могут ли получить пособия предприниматели

- Как ИП сэкономить на взносах в Пенсионный фонд во время беременности и родов

- Декретные сотрудницам-совместителям

- Выплаты безработным

- Выдаётся ли справка 2-НДФЛ женщинам в декрете

- Удерживается ли подоходный налог с пособия по беременности и родам?

- Кому и в какие сроки оплачивается декретный отпуск?

- Нормативная база

- Основания для получения выплат

- Облагается ли НДФЛ пособие по беременности и родам?

- В случае осуществления доплаты до среднего заработка

- Облагается ли налоговым бременем пособие, выдаваемое для ухода за ребенком до 18 месяцев?

- Отражение в справке 2-ндфл

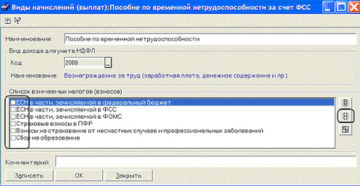

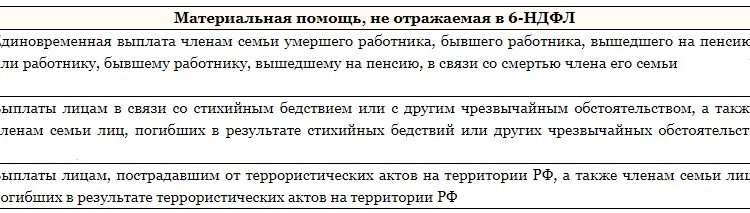

- Отражение в форме 6-ндфл

- Пособие по беременности и родам облагается НДФЛ

- Как рассчитать размер пособия по БиР?

- Пособие по беременности и родам: облагается НДФЛ или нет?

- Пособие по уходу за ребенком до 1,5 лет: расчет и обложение НДФЛ

- 2 -НДФЛ: пособия по уходу за ребенком

- 📽️ Видео

Социальные гарантии государства

Рождение детей всегда связано с немалыми материальными расходами и физическими затратами. Как бы ни был желанен ребенок, родителям не всегда удается всё спланировать заранее и достойным образом подготовиться к этому значимому событию. Очевидно, что дополнительная помощь никогда не будет лишней.

В РФ беременность и материнство находятся под особым вниманием со стороны государства. В рамках соцобеспечения предусмотрены такие матвыплаты:

- пособие по беременности и родам (ПБР);

- единовременное пособие женщинам, вставшим на учет в медицинских организациях в ранние сроки беременности;

- единовременное пособие при рождении ребенка;

- ежемесячное пособие по уходу за ребенком.

Подробнее о каждом виде пособия читайте в одноименной рубрике нашего сайта.

Пособие по беременности и родам — как выдается больничный лист в 2021 году?

Правила начисления оплаты декретного отпуска в 2021 году не изменились по сравнению с прежними периодами.

ПБР выплачивается женщине сразу за весь период отпуска по беременности и родам при наличии листа временной нетрудоспособности, выдаваемого будущей маме на 140 дней (при условии, что она ждет одного ребенка). В этом случае лист выдается за 70 календарных дней до родов.

А если женщина ждет сразу нескольких малышей, то такой документ выдается за 84 календарных дня до родов, и в нем указывается 194 дня. В случае сложных родов при одноплодной беременности больничный может быть продлен еще на 16 дней.

Если возникает ситуация усыновления младенца в возрасте до трех месяцев, то ПБР выплачивается одному из супругов (по желанию) со дня усыновления и до истечения 70 календарных дней со дня рождения усыновленного малыша, а в случае одновременного усыновления нескольких детей в расчете участвуют 110 календарных дней со дня их рождения.

Если так получилось, что отпуска по беременности и по уходу за ребенком до 1,5 лет приходятся на одно и то же время, то женщина не может позволить себе воспользоваться сразу двумя пособиями. Зато она имеет право выбрать наибольшее из них, соответственно оформив это заявлением в бухгалтерию.

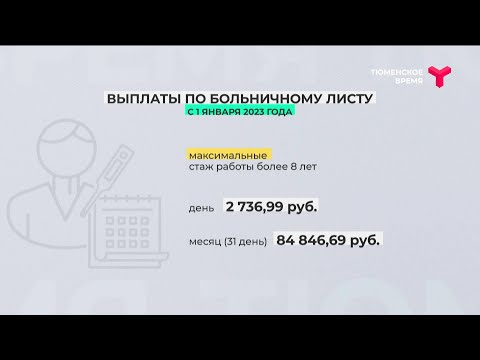

Отметим, что ПБР выплачивается в размере 100% среднего заработка исходя из суммы всех выплат, на которые начисляются страховые взносы в ФСС, за последние 2 года, но с учетом нормативов максимального и минимального размеров пособия.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Так, в 2021 году максимальный размер ПБР, которое могла получить будущая мама при нормальных родах одного ребенка, составляло 266 191,80 руб., а в 2021 году эта сумма достигла значения 282 493,40 руб. Соответственно, если роды выходят сложными и количество дней увеличится до 156, то максимальное ПБР составит 296 613,72 руб. для 2021 года и 314 778,36 руб. для 2021 года.

Минимальный размер ПБР рассчитывается исходя из МРОТ, установленного государством на дату выдачи больничного. Если декретный отпуск начался после 01.01.2021, то минимальный размер ПБР при нормальных родах одного ребенка составит 43 675,80 руб., если же отпуск по беременности и родам составит 156 дней, то минимальная выплата будет равна 48 666,87 руб.

Источником финансирования ПБР, в отличие от пособия по временной нетрудоспособности, целиком и полностью (с первого дня до последнего) являются средства ФСС.

Подробнее о расчете ПБР читайте здесь.

Кому производится оплата декретного отпуска?

Право на получение ПБР имеют застрахованные лица. Обязательному соцстрахованию подлежат граждане РФ, а также иные лица, работающие по трудовым договорам на территории РФ.

Иностранцы, равно как и лица, не имеющие гражданства, временно находящиеся в РФ, могут получать ПБР в том случае, если работодателем за них были перечислены страховые взносы хотя бы за 6 месяцев до наступления отпуска по беременности и родам.

Лица, занимающиеся трудовой деятельностью частным образом и добровольно оформившие свои отношения с ФСС, могут приобрести право на получение ПБР только при условии, что они полностью заплатили страховые взносы.

При каких условиях совместитель может рассчитывать на ПБР, читайте здесь.

Как удерживается НДФЛ с больничного листа по беременности?

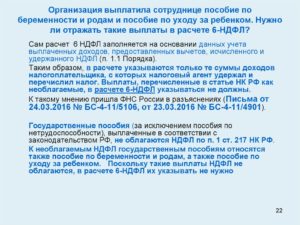

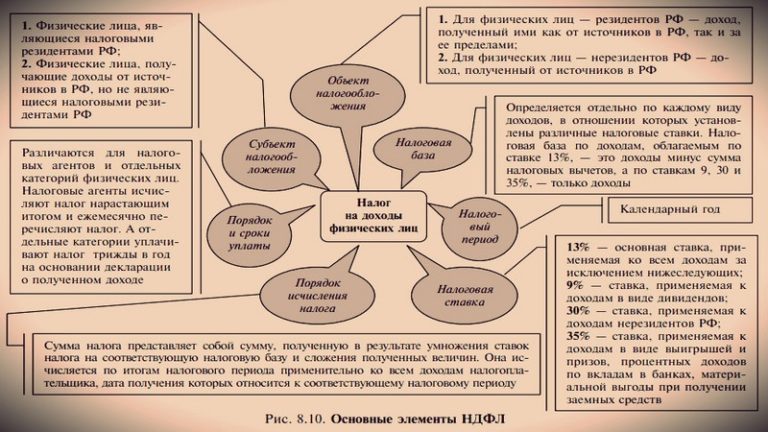

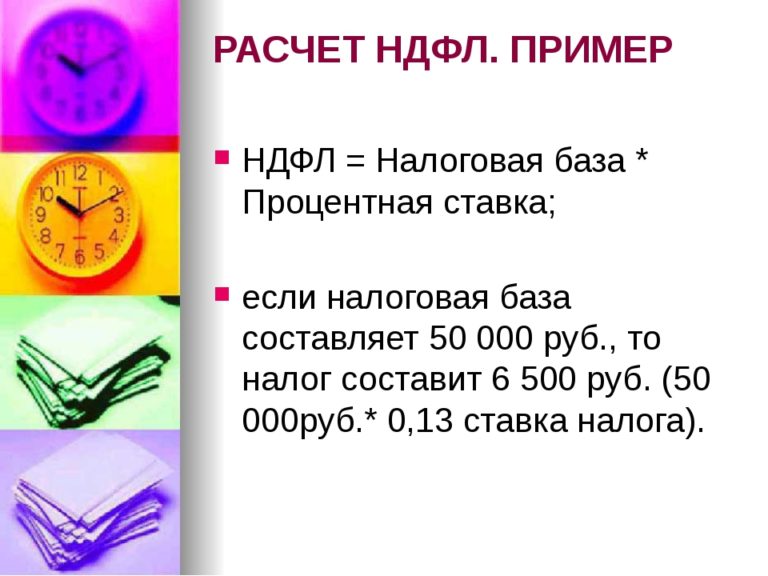

Чтобы понять насколько верно утверждение, что пособия по беременности и родам облагаются НДФЛ, обратимся к НК РФ. Ст. 217 посвящена перечислению доходов, которые не облагаются НДФЛ. В п. 1 говорится, что ПБР не подлежит налогообложению. Таким образом, при выплате ПБР НДФЛ удерживать не нужно.

С другими необлагаемыми НДФЛ доходами можно ознакомиться в статье «Доходы, не подлежащие налогообложению НДФЛ (2021–2021 гг.)».

Возможна такая ситуация, когда работодатель сочтет необходимым доплачивать своим работницам ПБР сверх установленных норм до достижения фактического среднего заработка. В этом случае необходимо будет с больничного по беременности и родам НДФЛ удерживать со сверхнормативной части выплаты, поскольку данный вид пособия является нормируемым.

https://www.youtube.com/watch?v=S6Aflb8mdlY

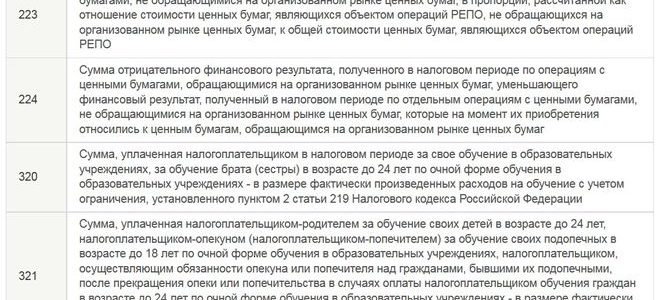

С другой стороны, можно оформить такую доплату в виде матпомощи. Согласно п. 8 ст. 217 НК РФ матпомощь при рождении родителю или усыновителю в пределах 50 000 руб. на одного ребенка НДФЛ не облагается.

Подробнее о налогообложении матпомощи при рождении ребенка читайте здесь.

Итоги

НДФЛ с пособия по беременности и родам не удерживается, если только данное пособие рассчитано по общему правилу. Если же работодатель доплачивает своим сотрудницам суммы сверх ПБР, то такие выплаты облагаются подоходным налогом.

Видео:Пособие по беременности и родам: НДФЛСкачать

Облагается ли НДФЛ пособие по беременности и родам в 2021 году

Практически со всех выплат сотруднику предприниматель должен отчислять налог. Однако существует ряд исключений, связанных с оплатой пособий государственными структурами. Платится ли НДФЛ с пособий по беременности или выплат, связанных с воспитанием малыша до 1,5 лет? Рассмотрим в этой статье.

Обложение НДФЛ пособия по беременности

Перечень выплат, подлежащих обложению НДФЛ, перечислен в статье 217 НК РФ. Однако даже в том случае, если выплата не упомянута в этой статье, но она выражена в денежных средствах и влечет за собой материальную выгоду для сотрудника, с нее уплачивается налог. Также средства, выданные трудящемуся, должны быть упомянуты в справке 2-НДФЛ.

Так что же с пособием по беременности и родам (БиР)? Ранее считалось, что оно должно облагаться НДФЛ, так как это доход женщины.

Однако сейчас была внесена существенная поправка в НК РФ, согласно которой государственная компенсация (к ней относится пособие), освобождается от обложения. Законодатели утверждают, что разработка поправки была обусловлена разночтениями и противоречиями в прочтении закона.

Было не ясно, относятся ли пособия к доходу сотрудника. Поправка прояснила этот момент. Сейчас все предприниматели обязаны соблюдать единую норму.

Еще до принятия поправки было издано Письмо Минфина от 1 июня 2011 года № 03-04-06/3-127, по которому все государственные пособия не должны облагаться НДФЛ. Цель издания его была также в прояснении неоднозначного вопроса.

Обложение НДФЛ доплаты до среднего заработка

Размер пособия по беременности определяется по средней зарплате сотрудницы за 2 последние года работы. Данный порядок определен частью 1 статьи 14 ФЗ №255.

Суммарный ежегодный доход сотрудника не может быть больше максимальной базы по страховым выплатам в ФСС. Правило содержится в части 3.2 статьи 14 ФЗ №255.

Если реальный заработок работницы больше предельной суммы, пособие выплачивается в меньшем объеме.

Важно также учитывать следующие моменты: не каждый сотрудник получает выплаты в 100% от средней зарплаты. Иногда пособие определяется согласно МРОТ. Во всех этих случаях работодатель может доплачивать сотруднице определенную сумму для того, чтобы пособие равнялось ее реальной средней зарплате. Это и есть доплата до среднего заработка.

Выплаты предприниматель делает из своего кармана, а не из средств ФСС. По этой причине доплата облагается НДФЛ, так как она не относится к государственному пособию. Данное правило оговорено статьями 209 и 217 НК РФ. Более того, с доплаты нужно выплачивать страховые взносы в различные фонды (к примеру, в ФСС).

ВНИМАНИЕ! Из рассмотренного правила есть исключения. Закон позволяет предпринимателям оказать материальную поддержку сотрудникам и не платить с этого налог. «Лазейку» можно найти в статье 217 НК РФ.

Согласно норме закона, НДФЛ не будет облагаться доплата до 50 тысяч рублей, выплаченная на протяжении года с момента рождения малыша. То есть руководитель может сделать единовременную выплату в положенных пределах.

ВАЖНО! Доплату при составлении бухгалтерских документов нужно указывать в качестве расходов на оплату труда.

Обложение НДФЛ пособия по уходу за малышом до 1,5 лет

Пособие выплачивается не только матери ребенка, но и любому лицу, занимающемуся уходом за ним. Начинает начисляться с даты рождения детей. Дата окончания выплат – это:

- День выхода женщины на работу.

- Достижение малышом 1,5 года.

При расчете этого вида пособия нужно учитывать его минимальный и максимальный уровень:

- Минимум – это МРОТ, принятый на год расчета выплат.

- Максимум – это максимальный средний заработок трудящегося за день.

Пособие по уходу за малышом до 1,5 лет – это выплаты, освобожденные от обложения НДФЛ. Данное правило содержится в пункте 1 статьи 217 НК РФ. То есть работодатель, делая выплаты, не должен ничего выплачивать в бюджет государства.

ВАЖНО! Если работодатель доплачивает сотруднице сумму сверх установленного уровня пособия, эти деньги будут облагаться НДФЛ.

Отражения пособий в справке 2-НДФЛ

В справке 2-НДФЛ указываются только те выплаты, которые облагаются налогом. Если же пособие освобождено от НДФЛ, то и в справке учитывать его не нужно. То есть в документе не нужно указывать информации о:

- пособии по БиР;

- пособии по уходу за малышом до 1,5 лет.

Если же работодатель доплачивает женщине определенную сумму сверх установленного уровня пособия, она должна фигурировать в справке, так как облагается налогом.

Кто платит декретные?

Основание для отсутствия обложения в виде НДФЛ – это то, что данные пособия являются государственной компенсацией. Выплачиваются они ФСС. С 2021 года контроль над выплатами пособий был передан ИФНС.

ВАЖНО! Выплаты по БиР и уходу за ребенком должен делать любой предприниматель. Это относится и к ИП, которые выбрали особый режим налогообложения: вмененку, упрощенный.

Дополнительные нюансы

Рассмотрим различные особенности начисления пособий:

- Если сотрудница работает в нескольких местах по совместительству, выплачивать средства ей должна каждая из компаний. Выдача пособий проводится в стандартном порядке.

- Рассматриваемые средства не подлежат обложению не только НДФЛ, но и страховыми взносами. То есть женщина получает выплаты в полном объеме.

- Пособия будут выплачиваться только в том случае, если женщина официально трудоустроена. Если же она работает неофициально, то решение о выплатах принимает только работодатель. Если он не будет ничего платить, сотрудница даже не сможет подать на него в суд.

Размер пособий определяется индивидуально в каждом случае, в зависимости от зарплаты трудящейся.

https://www.youtube.com/watch?v=qSezuyi8h14

Для получения выплат сотрудница должна предоставить работодателю соответствующее заявление, а также лист нетрудоспособности. Бумаги подаются не позже полугода с даты окончания отпуска по БиР. Если сотрудница хочет уйти в отпуск по беременности позже даты, указанной в листе нетрудоспособности, работодатель должен предоставить его со дня, прописанного в заявлении.

ВАЖНО! Выплаты по БиР за период, в который сотрудница фактически работала, делать не рекомендуется. Связано это с тем, что ФСС вряд ли будет возмещать эти расходы предпринимателю.

К СВЕДЕНИЮ! Освобождение от налогов обусловлено тем, что предприниматель, выдавая пособия, не тратит средства своей компании. Все расходы компенсируются государством. Это мера защиты беременных женщин, одна из социальных льгот.

Налог на прибыль компании

Пособие по БиР, начисляемое из финансового резерва ФСС, не будет считаться расходом организации применительно к пункту 1 статьи 252 НК РФ. Связано это с тем, что компания не тратит свои средства на выплаты сотрудницам.

Бухучет пособия по беременности и родам

Рассмотрим содержание проводимых операций:

- Начисление пособия по БиР. ДТ69-1. КТ70. Первичная документация: лист нетрудоспособности, расчетная ведомость.

- Выплата пособия по БиР. Д70. КТ51. Первичная документация: выписка из банковского учреждения по расчетному счету.

Порядок внесения записей должен соответствовать Инструкции по бухучету, утвержденной 31 октября 2000 года Приказом Минфина РФ.

Видео:Выплаты в отпусках по беременности и родам и по уходу за ребенком - Елена А. ПономареваСкачать

Облагаются ли декретные налогом: НДФЛ и пособие по беременности и родам

Законом защищено право женщины на материальную поддержку в период ожидания и рождения малыша.

Декретные выплаты назначаются женщинам, которые выносили и родили ребёнка, а затем продолжают уход за новорожденным.

Такие платежи относятся к доходам физических лиц, однако не все знают, должны ли они облагаться налогом. Выясним, в каком размере должны платиться декретные, и могут ли наниматели вычитать из их суммы НДФЛ.

Тк рф о декретном отпуске

Трудовой кодекс гарантирует предоставление декретного отпуска беременным женщинам для подготовки к родам и уходу за младенцем. Чтобы реализовать это право, сотрудница должна предоставить работодателю больничный лист из женской консультации или поликлиники. Помимо того, ей необходимо написать соответствующее заявление. Иначе нет основания для начисления пособия.

Ниже представлен образец заявления на декретный отпуск.

На основании такого заявления оформляется отпуск по беременности и родам и начисляется пособие

Когда начинается стандартный отпуск по беременности

Всех беременных должны ставить на учёт в медицинских учреждениях. Отражением этого факта становится специальная карта, которую заводят на каждую сотрудницу. Информация из этого документа учитывается при оформлении больничного листа. Оттуда же будут браться сведения для выписки справки о постановке на учёт в ранние сроки беременности.

Сотрудница имеет право уйти на больничный с 30 недели беременности. В особых случаях больничный начинается с 28 недели (многоплодная беременность) или с 27 недели (проживание в загрязнённой местности). Чтобы оформить этот вид отпуска, сотрудница в заявлении на имя руководителя ссылается на выданный ей листок нетрудоспособности.

Длительность больничного листа у беременных может различаться.

- В стандартной ситуации предоставляется 70 дней до родоразрешения и 70 дней после этого события.

- При осложнённых родах отпуск увеличивается на 16 дней (часть отпуска после родов увеличивается до 86 дней).

- При рождении нескольких детей отдых продлевается на 54 дня (до родов предоставляется 84 дня отпуска, после родов — 110 дней).

- Если малыш появился на свет до 30 недели, то матери положен отпуск 156 дней.

- Если женщина живёт в загрязнённой местности, то её декрет составит 160 дней.

Взять отпуск можно также при усыновлении ребёнка, которому ещё нет 3 месяцев. В этой ситуации отдых длится 70 дней начиная от даты рождения малыша. Если усыновляют двоих и более детей — 110 дней.

Независимо от того, когда начались роды, время отпуска используется полностью.

Длительность отпуска по БиР может изменяться в зависимости об обстоятельств

https://www.youtube.com/watch?v=4OdyC4zMFlc

Отпуск по беременности и родам исчисляется суммарно и предоставляется женщине полностью независимо от числа дней, использованных ею до родов.

Ст.255 ТК РФ

Когда работник может брать отпуск по уходу за ребёнком

После окончания отпуска по беременности и родам (БиР), сотрудница пишет заявление на отпуск по уходу за младенцем. Длительность этого отпуска может составлять до 3 лет. На время отпуска за сотрудницей сохраняется рабочее место.

На период отпуска по уходу за ребёнком за работником сохраняется место работы (должность).

Ст. 256 ТК РФ

ТК РФ даёт чёткое определение декретного отпуска — это отпуск по БиР, который обычно длится 140 дней. Ошибочно декретом называют отпуск по уходу за ребёнком до 1,5 или 3 лет.

Беременная сотрудница может уходить в отпуск в оговорённые законодательством сроки

Облагаются ли декретные выплаты подоходным налогом

Кроме родовых выплат, вне зависимости от страхового стажа и вида занятости, все беременные женщины имеют право на следующие пособия:

- единовременное пособие для женщин, которые стали на учёт до 12 недель беременности;

- пособие в связи с рождением ребёнка.

Таблица: в каком размере должно начисляться пособие БиР в 2021 году

| Вид выплаты | Размер пособия, руб. |

| В общем случае | 100% среднего заработка за два предыдущих года (теперь в расчёт принимаются 2015 и 2021 гг.) |

| Максимум в общем случае за 140 дней больничного | 265 827,63 |

| Предельная величина пособия при осложнённых родах (156 дней декрета) | 296 207,93 |

| Максимум при многоплодной беременности (194 дня) | 368 361,15 |

| Минимум (по МРОТ) до июня 2021 года | 34 520,55 |

| Минимум (по МРОТ) с июля 2021 года | 35 901,37 |

Должны ли пособия облагаться налогом

Декретные выплаты относятся к доходам, которые не облагаются налогами. Поэтому с этих пособий нельзя вычитать НДФЛ, соответственно они не отображаются в форме 6-НДФЛ.

Взимается ли НДФЛ с других доходов беременной

Сотрудница, которая продолжает трудовую деятельность после начала больничного по БиР, получает только заработную плату. Одновременная выплата пособия по БиР и зарплаты не допускается.

Примите к сведению, что если сотрудница получает вознаграждение за свою трудовую деятельность, то такой доход облагается налогом. Соответственно, он отображается в 6-НДФЛ.

Если работодатель выписал сотруднице премию по случаю рождения ребёнка, то сумма свыше 4 000 руб. также облагается налогом и будет отражаться в справке 6-НДФЛ по соответствующему коду.

Порядок расчёта пособия

На получение пособия по БиР имеют право трудоустроенные женщины, предпринимательницы и другие категории. В частности:

- женщины, которые служат в армии на контрактной основе. Выплата назначается в размере денежного довольствия;

- студентки вузов. Размер выплаты соответствует размеру стипендии в конкретном заведении;

- безработные, состоящие на учёте в центре занятости.

Кто платит пособия

Каждая работающая женщина имеет право на получение пособия, так как с каждой её зарплаты производятся отчисления в ФСС. Больничный по БиР оплачивается за счёт средств госбюджета.

Если у женщины нет работодателя, пособия они получают напрямую от органов социальной опеки.

Куда работодателю идти за возмещением расходов на пособие

Декретное пособие работающим женщинам формально выплачивает работодатель. Однако потом все эти выплаты компенсируются Фондом социального страхования.

Механизм уплаты пособия следующий: работодатель должен начислить женщине пособие, отразить его в учёте и выплатить женщине причитающиеся средства.

Затем он может принять расходы на пособие к вычету, составить в ФСС соответствующий отчёт и обратиться в фонд за компенсацией расходов.

Как высчитывается сумма выплат

Расчёт величины пособия для трудящихся, подлежащих социальному страхованию, следующий:

- Суммируют заработок беременной за последние 2 года и делят на 730 дней. Получают размер среднего дневного заработка.

- Средний заработок умножают на количество дней декрета.

Если стаж составляет менее 6 месяцев, то в расчёте используют величину МРОТ. В первой половине 2021 года показатель составляет 7 500 руб. Поэтому минимальное пособие по БиР составляет 34 520,55 руб.

https://www.youtube.com/watch?v=Y809hFCIrP8

Государство установило и максимальный предел для выплат — 256 027,4 руб.

Пример расчета пособия по беременности и родам на основе среднедневного заработка: срок больничного стандартный (140 дней)

В случае ухода «из декрета в декрет» в расчёт принимаются годы до первого декрета, т. е. те периоды, когда работница имела официальный доход. Альтернатива — расчёт по МРОТ.

Могут ли получить пособия предприниматели

Женщины-предприниматели, которые платят налоги по упрощённой системе, имеют право на выплаты. Для получения дородовых выплат необходимо оплачивать добровольные взносы в ФСС минимум в течение года. Сумма взноса составляет 2,9% от дохода.

Для предпринимательниц на УСН взнос для получения пособия по БиР составляет 2,9%

Вне зависимости от наличия страховки, ИП имеют право на выплаты при постановке на учёт на ранних сроках беременности, а также на единовременную выплату при рождении младенца.

Как ИП сэкономить на взносах в Пенсионный фонд во время беременности и родов

Предприниматели обязаны платить страховые взносы независимо от факта ведения ими деятельности, однако законодатель позволяет беременным и женщинам, ухаживающим за ребёнком до 1,5 лет воспользоваться своеобразной льготой. Если вы не ведёте в это время бизнес, взносы в ПФР и ФОМС уплачиваться не должны.

Чтобы подтвердить факт отсутствия деятельности, придётся идти в ближайшее отделение ПФР с заявлением и документами, подтверждающими, что деятельность не осуществляется.

Примерный перечень такой:

- заявление в свободной форме;

- свидетельство о рождении ребёнка;

- банковскую выписку с расчётного счёта;

- справка из налоговой, которая подтверждает отсутствие дохода.

Декретные сотрудницам-совместителям

Работающие по совместительству имеют право на получение средств на каждом месте работы, если они проработали там не менее 2 лет. Ведь из заработка у каждого работодателя сотрудница выплачивала страховые взносы. За основу расчёта также принимается размер среднего заработка. Каждая организация-работодатель выплачивает сотруднице пособие по БиР отдельно.

Выплаты безработным

Для неработающих также предусмотрен отпуск по БиР и пособие. Для этого нужно встать на учёт в центре занятости своего города.

Если женщина является безработной из-за ликвидации организации/сокращения штата, то ей полагается пособие в полном объёме. При этом также необходимо стоять на учёте в центре занятости.

Выдаётся ли справка 2-НДФЛ женщинам в декрете

Пособия по БиР не отображаются в справке 2-НДФЛ. Если кроме декретного пособия женщина не получала иных доходов за определённый период, то такая справка ей не потребуется. Нулевые бланки бухгалтерия в налоговую инспекцию не направляет, поэтому и выдаваться пустая справка 2-НДФЛ не должна.

Если женщина продолжает работать во время декрета, то получает заработную плату и другие предусмотренные контрактом выплаты. Тогда справка 2-НДФЛ оформляется для сотрудницы на общих основаниях.

При работе на полставки и других видах частичной занятости работница также получает определённую сумму вознаграждения за труд. Полученную заработную плату при неполной занятости также отображают в справке 2-НДФЛ.

Государство поддерживает работающих женщин, которые решили родить ребёнка. На материальную помощь также могут рассчитывать учащиеся вузов, женщины-предприниматели и некоторые другие категории. Декретные выплаты и детские пособия не включают в состав трудовых доходов, поэтому с них не удерживаются налоги.

Видео:Выплаты и пособия по беременности и родам.Скачать

Удерживается ли подоходный налог с пособия по беременности и родам?

Трудовой Кодекс РФ (далее – Кодекс) устанавливает некоторые социальные гарантии для женщин, родивших ребенка. Фактически женщина за время нахождения в декретном отпуске не получает заработную плату, а пособие, которые выплачивается ей как застрахованному в соответствии с 255-ФЗ (далее – Закон) лицу.

Далее рассмотрим, удерживается ли НДФЛ с декретных выплат, как отразить отчисления в справках 2-НДФЛ и 6-НДФЛ и многое другое.

Кому и в какие сроки оплачивается декретный отпуск?

Имеют право на получение декретных выплат следующие категории женщин:

- обучающиеся на очном отделении в учебных учреждениях;

- осуществляющие деятельность по трудовому контракту;

- те, которые были уволены в связи по не зависящим обстоятельствам, в частности, ликвидацией работодателя, но при условии, что женщина вовремя встанет на учет в качестве потерявшей работу;

- военнослужащие, которые проходят службу по контракту.

Сроки начисления и выплаты декретных пособий регулируются действующими законами. После завершения отпуска по беременности, в течение 6 месяцев женщина обязана предоставить полный пакет документов, являющийся основанием для назначения выплаты.

В Законе содержится полный перечень этих бумаг:

- листок нетрудоспособности;

- письменное заявление с просьбой начислить соответствующие выплаты;

- справка о сумме заработка, если женщина в расчетном периоде меняла место трудовой деятельности.

С 2021 года документацию для назначения декретных выплат можно передать работодателю:

- лично передав в руки управомоченному лицу работодателя;

- отослав на почтовый адрес организации;

- в электронном виде.

Нормативная база

Правила расчета декретных, их выплата, сроки, налогообложение и многие другие вопросы регулируются целым рядом нормативной документации:

| Законодательный акт | Что регулирует |

| Кодекс | Социальные гарантии для родивших ребенка женщин |

| Определение декретного отпуска, его длительность и правила предоставления | Закон |

| Правила налогообложения социальных выплат | НК РФ |

| Расчет декретного пособия | Ст. 14 Закона |

| Временные промежутки, которые подлежат исключению из расчета среднего месячного дохода | Регулирует ч. 3.1. ст. 14 Закона |

| Как рассчитываются декретные выплаты сотруднице, работавшей в режиме неполного рабочего дня до ухода в отпуск по беременности | Ч. 1.1. ст. 14 Закона |

Основания для получения выплат

Трудовое законодательство не содержит понятия “декрет”. Это определение очень распространено в обиходе, однако не применяется при утверждении законов.

Вместо этого, законами выделены два вида отпуска, которые предоставляются в связи с наступлением беременности:

| Вид отпуска | Нужно ли начислять и когда |

| Отпуск по беременности | До наступления родов и после их совершения. Основанием для начисления является оформленный в утвержденном порядке больничный листок. Право на получение указанного вида отпуска есть только у будущей мамы |

| Отпуск по уходу за родившимся ребенком | Может быть предоставлен до тех пор, пока ребенок не достигнет дошкольного возраста. Основанием для начисления является письменное заявление родившей женщины на имя работодателя. Помимо мамы, такой отпуск может получить отец ребенка или прочий родственник, осуществляющий уход и заботу за ребенком |

Облагается ли НДФЛ пособие по беременности и родам?

Аспекты и нюансы исчисления и уплаты налогового сбора на доходы граждан содержатся в Главе 23 НК РФ.

https://www.youtube.com/watch?v=xottuu26YlE

Исходя из текста ст.209 НК РФ, объектом обложения по НДФЛ считается доход, которые был получен от источников в нашей стране и за ее пределами (для резидентов) и доход только от российских источников (для нерезидентов).

Ст.217 НК РФ устанавливает перечень видов доходов, которые не облагаются подоходным налоговым сбором. В п. 1 ч. 1 указанной статьи сказано, что НДФЛ не уплачивается с государственных пособий, кроме денежных выплат по временной неспособности к труду, в том числе, и пособия по уходу за больным ребенком.

Здесь же сказано, что к пособиям, которые не подлежат обложению налоговым бременем, относятся:

- пособие по безработице;

- пособие, выдаваемое в связи с рождением ребенка и родами.

Таким образом, удержание налога с декретного пособия действующим налоговым законодательством не предусмотрена.

Любое удержание НДФЛ в данном случае будет абсолютно незаконным.

Безработным женщинам можно даже не рассчитывать на декретный отпуск. У них даже нет дохода, что уж говорить о налогообложении.

Исключением являются безработные женщины, которые были уволены в связи с ликвидацией компании. Пособие им выплачивается в полном объеме, без удержания НДФЛ.

В случае осуществления доплаты до среднего заработка

По основному правилу, декретные выплаты рассчитываются исходя из среднемесячного дохода сотрудника за 2 года, которые идут до года оформления декретного отпуска.

Согласно ч. 3.2. ст. 14 Закона, размер среднемесячного заработка ограничивается размером базы для страховых платежей за соответствующий год.

Определенные работодатели доплачивают из собственных средств декретное пособие до среднего дохода в месяц. Указанная доплата не будет относиться к госпособиям, и, соответственно, должна облагаться подоходным налогом в общем порядке.

Облагается ли налоговым бременем пособие, выдаваемое для ухода за ребенком до 18 месяцев?

Денежно-финансовое пособие для ухода и заботы за ребенком до достижения им 1,5-годовалого возраста подоходным налогом не обременяется, как, собственно, и не облагается взносами на ОПС и от несчастных случаев.

Отражение в справке 2-ндфл

Справки 2-НДФЛ содержат информацию об отчислениях по НДФЛ по каждому сотруднику предприятия.

Если доходы в отчетном периоде не выплачивались, справку 2-НДФЛ предоставлять не нужно.

Об этом, в частности, гласит ч. 2 ст.230 НК РФ.

Нормативные положения статьи указывают, что налоговые агенты подают в инспекцию документ, которые содержат информацию о доходах физлиц по итогам истекшего периода, но только в отношении исчисленного и перечисленного в бюджет России налогового сбора.

Отражение в форме 6-ндфл

Пособие по беременности и родам НДФЛ не обременяется.

Указывать его в 6-НДФЛ нет необходимости, иначе это будет нарушением контрольного соотношения:

Строчка 040 = Строчка 010 * Строчка 020 – Строчка 030.

По строчке 030 нужно указывать только те выплаты, которые облагаются налоговым сбором на доходы граждан и указаны в Прил. 2 Приказа ФНС № ММВ – 7 – 11/387@.

Декретное пособие там не указано, соответственно, и отразить его по стр. 030 нельзя.

Итак, при уходе женщины в декретный отпуск ей положена выплата пособия по беременности.

Данный вид государственного обеспечения относится к выплатам, не облагаемым подоходным налогом.

Работодателю нет необходимости подавать в налоговый орган справки 2-НДФЛ и 6-НДФЛ, если в отчетном периоде не было удержаний.

Видео:За что нужно НЕ ПЛАТИТЬ налог на прибыль? НДФЛСкачать

Пособие по беременности и родам облагается НДФЛ

Появление прибавления в семье – затратное как в материальном, так и в психологическом плане мероприятие. Поэтому государство оказывает посильную помощь парам, которые решили родить ребенка. Один из ее форматов – пособие по беременности и родам (сокращенно – БиР).

Основание для осуществления выплаты – больничный лист, который выдают женщине в медицинском учреждении, где она состоит на учете. Стандартная продолжительность листка нетрудоспособности – 140 дней, его нужно получить за 70 дней до родов. Законодательство учитывает разные ситуации и увеличивает срок действия документа, если:

- женщина ожидает двойню – на 54 дня;

- у женщины были тяжелые роды – на 16 дней.

Если семейная пара усыновляет малыша, не достигшего трехмесячного возраста, им положено пособие БиР. Срок действия оплачиваемого листка нетрудоспособности – с момента подписания бумаг об усыновлении до истечения 70 дней с даты рождения ребенка.

Как рассчитать размер пособия по БиР?

Порядок исчисления размера пособия по БиР определяется федеральным законом №81 от 1995 года. Согласно его положениям, для работающих матерей и военнослужащих оно рассчитывается исходя из среднего заработка. Для неработающих женщин (студенток, домохозяек), выплата составляет фиксированную величину, устанавливаемую властями ежегодно с учетом уровня инфляции.

https://www.youtube.com/watch?v=ajBWxHaHICM

Для исчисления пособия по БиР используется формула:

Пособие = СДЗ* ЧД, где

СДЗ – среднедневной заработок женщины, определенный за последние два года;

ЧД – число дней декрета, указанное в больничном листке.

Важно! Размер среднедневного заработка ограничен минимальной и максимальной величинами, устанавливаемыми федеральными властями на каждый год.

Для определения среднедневного заработка применяется правило:

СДЗ = СЗ/ Д, где

СЗ – совокупный заработок, полученный за два предшествующих года. Если расчет производится в 2021 году, нужно сложить значения за 2015 и 2021 гг. В сумму включается вся «белая» зарплата работницы, т.е. указанная в справке 2-НДФЛ.

Д – число календарных дней в периоде.

Важно! Если женщина работает по совместительству у двух работодателей, каждая компания рассчитывает и переводит размер пособия независимо от другой.

Из расчета исключаются периоды нахождения на больничном и в декретном отпуске. Закон оставляет женщине право заменить любой из двух расчетных годов на более ранний, если сумма пособия от этого возрастет и хотя бы в одном из двух последний календарных годов она находилась в декрете.

Если сотрудница работает в компании менее двух лет, для корректного расчета бухгалтеру следует запросить справку с предыдущего места работы.

Пособия беременным в 2021 году

Пособие по беременности и родам: облагается НДФЛ или нет?

По общему правилу НДФЛ облагаются доходы, влекущие образование материальной выгоды и пересчитываемые в денежное выражение, если они не поименованы в ст. 217 НК РФ. Пособие по БиР названо в качестве самостоятельной позиции в законодательном перечне, поэтому начислять и уплачивать подоходный налог с него не следует.

Размер пособия по БиР имеет верхнюю границу, поэтому оказывается меньше, чем привычная зарплата работницы.

Отдельные компании-работодатели в рамках проводимых социальных программ доплачивают сотрудницам сверх максимальной величины из собственных средств.

Подобные перечисления не запрещены законодательно, но не относятся к освобождаемым от НДФЛ поступлениям. Из них нужно рассчитывать и перечислять в бюджет подоходный налог.

Действующее законодательство оставляет фирмам-нанимателям возможность поддержать сотрудниц-мам материально и не платить НДФЛ. Согласно ст.

217 НК РФ, не подлежит обложению налогом материальная помощь, выплаченная в пределах 50 000 рублей в течение 12 месяцев с момента появления ребенка.

Работодателю нужно совершить единовременное перечисление в указанных пределах и убедиться, что аналогичную помощь не получил ранее отец малыша. Выданные деньги семья вправе использовать по своему усмотрению.

Пособие по уходу за ребенком до 1,5 лет: расчет и обложение НДФЛ

Пособие перечисляется одному лицу, осуществляющему уход за ребенком: матери, отцу, бабушке, опекуну и т.д. Оно назначается с момента рождения малыша и перестает начисляться с даты выхода матери на работу или достижения крохой полуторогодовалого возраста.

Для расчета суммы к получению используется формула:

Пособие = СЗ* 30,4* 0,4, где

СЗ – среднедневной заработок;

30,4 – среднее количество календарных дней в месяце;

0,4 – установленный законодательством размер пособия – 40% от дохода.

Сумма выплат имеет нижний и верхний предел. Первый определяется уровнем МРОТ, второй – максимальной планкой среднедневного заработка для расчета пособий, исчисляемой законодательно.

Пособие по уходу за ребенком до 1,5 лет поименовано в Налоговом Кодексе как выплата, освобожденная от НДФЛ (п. 1 ст. 217). Это означает, что у работодателя не возникает обязанности рассчитывать, удерживать и переводить налог в бюджет.

Исключение – ситуация, когда работнице доплачивают до среднего заработка сверх установленным законом лимитов.

2 -НДФЛ: пособия по уходу за ребенком

Законодательство обязывает работодателя ежегодно заполнять и передавать в «свою» налоговую инспекцию справки 2-НДФЛ по всем нанятым сотрудникам. В отчетах отражаются сведения о полученных за истекший год доходах, вычетах, удержанных и перечисленных в бюджет налогах. Сведения представляются отдельно по каждому специалисту.

https://www.youtube.com/watch?v=N_v3XBpIKts

Заполняя отчеты, работодатель следует законодательным правилам. Согласно им, в 2-НДФЛ пособие по беременности и родам не показывается ни в каком виде.

Это вытекает из положения о том, что в справках не отражается информация о поступлениях работников, освобожденных от обложения подоходным налогом.

Фискальным структурам не нужны такие сведения, потому что их цель – проверить правильность расчета работодателями сумм отчислений в казну.

По такой же логике не следует отражать в 2-НДФЛ отпуск по уходу за ребенком, поскольку получаемые пособия не облагаются подоходным налогом. Это касается случая, когда женщина не работает в режиме неполного дня, а находится дома, посвящая все время малышу.

Важно! Пособие по БиР и на новорожденного до 1,5 лет нужно не путать с больничными по уходу за ребенком. Это выплата не поименована в ст. 217 НК РФ и не освобождена от налогообложения. С полученных матерью средств нужно удержать 13%. В справке проставляется код – 2300.

Законодательные правила обязывают работодателя отразить положенные матери вычеты в справке 2-НДФЛ: ребенок-инвалид или ребенок до 18 лет. В первом случае налогооблагаемая база уменьшается на 12 000 руб., во втором – на 1 400 руб.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

📽️ Видео

Пособие по беременности и родам в «1С:ЗУП 8» (ред. 3.1). Заявление и справка-расчётСкачать

ПОСОБИЯ ПО БЕРЕМЕННОСТИ и РОДАМ. Как РАСЧИТАТЬ ДЕКРЕТНЫЕСкачать

пособие по беременности и родамСкачать

Налоговые льготы на беременность и родыСкачать

Больничные по беременности и родам, отпуск по уходу за детьми в УТПСкачать

«Начисление больничных по беременности и родам в 1С:Зарплата и Управление персоналом 8 »Скачать

Больничный по беременности и родам. Фрагмент курса "Основы кадрового делопроизводства"Скачать

Декретный отпуск. Расчет пособия по беременности и родам.Видеоуроки по бухучету. Выплаты беременным.Скачать

Больничный лист по беременности и родам и отпуск по уходу за ребенком!!!Скачать

ПОРЯДОК НАЧИСЛЕНИЯ ПОСОБИЯ ПО БЕРЕМЕННОСТИ И РОДАМ.Скачать

Облагаются ли алименты НДФЛ в РФСкачать

Изменения в выплатах по больничному листуСкачать

ФСС. Настройка прямых выплат в 1С. Больничные и пособия по беременности и родам I Ботова ЕленаСкачать

Что не облагается НДФЛ при УСН?Скачать

Пособие по беременности и родам в 2018 годуСкачать

Декретный отпуск. Выплаты по беременности и родам в 2020 годуСкачать