Все денежные выплаты, перечисляемые руководителем организации или индивидуальным предпринимателем сотрудникам, обязательно должны облагаться НДФЛ. Суммы, выплачиваемые работникам, уходящим в отпуск, также относятся к доходам и, следовательно, облагаются НДФЛ.

Роль работодателя в данной ситуации — взыскать НДФЛ и перечислить его в государственный бюджет. Этим занимается именно работодатель, а не налоговый агент! Сложности в данной ситуации возникают, поскольку выплата НДФЛ с отпускных не имеет достаточной законодательной базы.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва: +7(499)350-6630.

- Санкт-Петербург: +7(812)309-3667.

Согласно налоговому кодексу РФ, моментом получения дохода является непосредственно день выплаты отпускных, либо их перечисления на расчетный счет налогоплательщика.

- Как отпускные выплаты НДФЛ отображаются в бухгалтерских проводках?

- Отпускные выплачиваются наличными из кассовой выручки

- Отпускные выплачиваются наличными с расчетного счета налогоплательщика

- Отпускные выплачиваются безналичными расчетом

- Как высчитать НДФЛ самостоятельно?

- Какие другие налоги удерживаются из отпускных?

- Ндфл с отпускных: когда платить в 2021 году (сроки перечисления согласно изменениям)

- Право на отпуск

- Обязанности налогового агента

- Когда перечислять налог в бюджет

- Примеры перечисления НДФЛ с отпускных в 2021 году

- Облагаются ли отпускные НДФЛ в 2021 году

- Общие правила выдачи отпускных

- Основные правила начисления НДФЛ

- Когда выполнять налоговые отчисления?

- Рассмотрим пример

- Когда выплачивается налог с компенсации за неиспользованный отпуск?

- Как рассчитать НДФЛ?

- Расчет налога с дополнительных дней отпуска

- Пример расчетов

- Бухгалтерский учет отпускных

- Примеры

- Фиксация отпускных в 2-НДФЛ

- Фиксация компенсации за неиспользованный отпуск в 2-НДФЛ

- Как облагаются НДФЛ выплаты работника – удержание и уплата налога с зарплаты, отпускных, декретных, премий, пособий

- Берется ли с заработной платы?

- Высчитывается ли с отпускных?

- Как облагается премия?

- Перечисление с расчета при увольнении

- Вычитается ли с декретных?

- С материальной помощи

- С выходного пособия при сокращении

- Выводы

- Льгота по ндфл при компенсации отпуска

- Ндфл при компенсации за неиспользованный отпуск

- О выплатах при увольнении

- Налогообложение при начислении компенсации за неиспользованный отпуск

- Какие страховые взносы удерживаются с компенсации отпуска?

- Код и вид дохода с компенсации в отчетности по налогу

- 📺 Видео

Как отпускные выплаты НДФЛ отображаются в бухгалтерских проводках?

Перечисления НДФЛ в бухгалтерской проводке в общем виде отображается таким образом:

- Дт 68 «Расчеты по налогам и сборам»;

- Дт 70 «Расходы по оплате труда».

Поскольку прав на вычеты по НДФЛ у Иванова нет, сумма НДФЛ составила 38629,87*13%=5022 рублей.

Проводки:

- ДТ 70 КТ 68 — 5022 руб. — удержан налог;

- ДТ 68 КТ 51 — 5022 руб. — перечислен налог.

Поскольку гражданин имеет право на вычет 500 рублей, сумма НДФЛ составит (30000-500-1400)*13/100=3653 рубля.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва: +7(499)350-6630.

- Санкт-Петербург: +7(812)309-3667.

- ДТ 70 КТ 68 — удержан налог с отпускных (3653 руб);

- ДТ 68 КТ 51 — перечислен в бюджет налог, подлежащий уплате (3653 рубля).

Т.о. сумма отпускных составила 900 рублей.

- ДТ 70 КТ68 — удержан НДФЛ с отпускных (900*13%=117 рублей);

- ДТ 68 КТ 51 — перечислен НДФЛ с отпускных.

Отпускные выплачиваются наличными из кассовой выручки

Если отпускные работнику выплачиваются наличными средствами из кассовой выручки, то налоговые выплаты в бюджет должны быть перечислены непосредственно в день вручения отпускных, но не позднее следующего за ним дня.

Например, при выплате отпускных работнику бухгалтером предприятия из кассовой выручки в понедельник, налоговые отчисления должны быть произведены не позднее среды. Если выплата была произведена в пятницу, то крайний срок перечисления НДФЛ в государственный бюджет — понедельник следующей недели.

Отпускные выплачиваются наличными с расчетного счета налогоплательщика

Если отпускные работнику выплачиваются наличными средствами с расчетного счета налогоплательщика, НДФЛ должны быть уплачены в день, когда были сняты денежные средства. Конкретный день выплаты отпускных работнику в данном случае не имеет абсолютно никакого значения.

Например, для выплаты отпускных работнику бухгалтер предприятия снял со счета определенную сумму в понедельник. При этом отпускные были выданы только в пятницу. В этом случае НДФЛ должен быть оплачен именно в понедельник!

Отпускные выплачиваются безналичными расчетом

Если отпускные работнику выплачиваются безналичным расчетом посредством перечисления финансов на карту или иной банковский счет, НДФЛ уплачивается в день их перечисления.

Например, при перечислении отпускных работнику на карту в среду НДФЛ должны быть уплачены работодателем в этот же день.

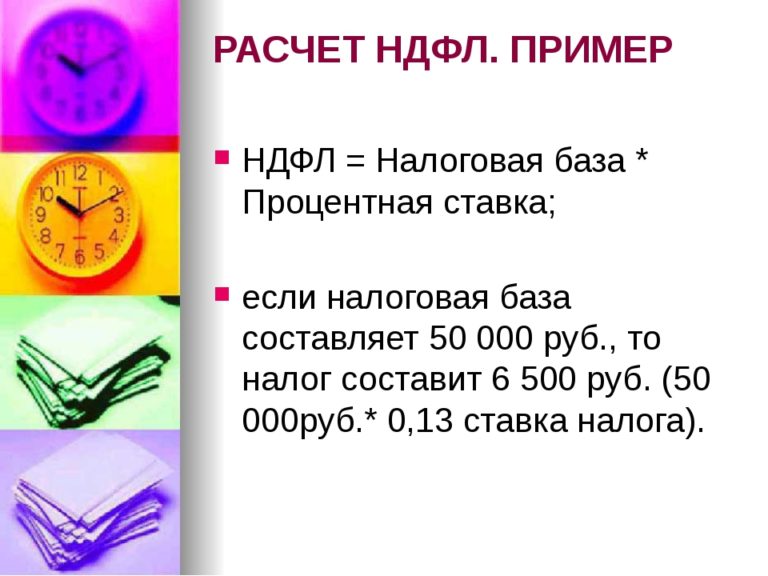

Как высчитать НДФЛ самостоятельно?

Для того, чтобы рассчитать сумму НДФЛ на отпускные физических лиц необходимо воспользоваться следующей формулой:

НДФЛ=налоговая база*процентная ставка

В общем виде процесс расчета НДФЛ с отпускных производится в следующем порядке:

- Из общей суммы отпускных вычитаются все полагающиеся работнику социальные и прочие вычеты;

- К полученной сумме прибавляются пенсионные, социальные и медицинские страховые взносы;

- Таким же образом из общей налоговой базы вычитаются взносы на страхование от профессиональных болезней, травм и несчастных случаев;

- Полученная сумма и облагается налогом в размере 13%.

В первую очередь рассчитывается доход работника с начала года до выхода в отпуск: 47000*5 месяцев+1600*14 дней=257400 рублей. НДФЛ составит 2730 рублей ((1600*14 дней-1400)*13%).

Однако, бывают нестандартные ситуации, когда расчет НДФЛ заметно усложняется. Как известно, работник имеет право на оплачиваемый отпуск, проработав в организации или у ИП не менее 6 месяцев.

https://www.youtube.com/watch?v=sNfHO3sc7V4

Однако иногда работодатель предоставляет сотруднику отпуск авансом, после чего последний по неким причинам увольняется.

Сумма долга может быть удержана бухгалтерией организации из окончательного расчета работника. При этом она не может быть более 20% от перечисленных денежных средств.

Если полученная сумма меньше задолженности, то разница оплачивается работником самостоятельно в кассе организации. В противном случае работодатель имеет законное право обратиться в суд с требованием о взыскании недостающей денежной суммы.

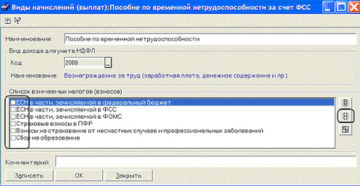

Какие другие налоги удерживаются из отпускных?

Отпускные облагаются такими же налогами и взносами, как и заработная плата. Помимо НДФЛ, это обязательные взносы на социальное страхование, от производственных травм и несчастных случаев.

- Москва: +7(499)350-6630.

- Санкт-Петербург: +7(812)309-3667.

Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Видео:НАЛОГОВЫЙ И БУХГАЛТЕРСКИЙ УЧЕТ ОТПУСКНЫХ. НДФЛ И ВЗНОСЫ С ОТПУСКНЫХСкачать

Ндфл с отпускных: когда платить в 2021 году (сроки перечисления согласно изменениям)

C 2021 года изменился порядок удержания подоходного налога при выходе работника в отпуск. Учитывая, что работодатель выступает в этом случае налоговым агентом, стоит разобраться, как удержать НДФЛ с отпускных, когда платить в 2021 году в бюджет, какая дата признаётся моментом получения дохода.

Право на отпуск

Если работник принят по трудовому договору, то работодатель обязан ежегодно обеспечивать ему оплачиваемый отдых в течение 28 календарных дней. Это так называемый основной отпуск, а некоторым категориям, занятым в опасных или вредных условиях труда, положен также дополнительный, сроком не менее 7 календарных дней.

Право на отпуск у конкретного работодателя работник получает уже после того, как непрерывно отработает первые шесть месяцев, но при обоюдном согласии сторон на отдых можно выйти и раньше.

Не требуется согласие работодателя на выход в отпуск раньше полугода, если речь идёт о женщинах, готовящихся уйти в декрет; несовершеннолетних; усыновивших ребёнка в возрасте до трёх месяцев.

В таких случаях достаточно только заявления работника (статья 122 ТК РФ).

Обратите внимание: на исполнителей по гражданско-правовым договорам трудовое законодательство не распространяется, поэтому отпуск за счёт работодателя им не полагается.

Минимум за три календарных дня до ухода сотрудника на отдых надо заплатить ему отпускные. Размер выплаты рассчитывается на основании среднего дневного заработка, который умножается на количество дней отпуска. Доход может выдан как наличными деньгами, так и переводом на карту физического лица.

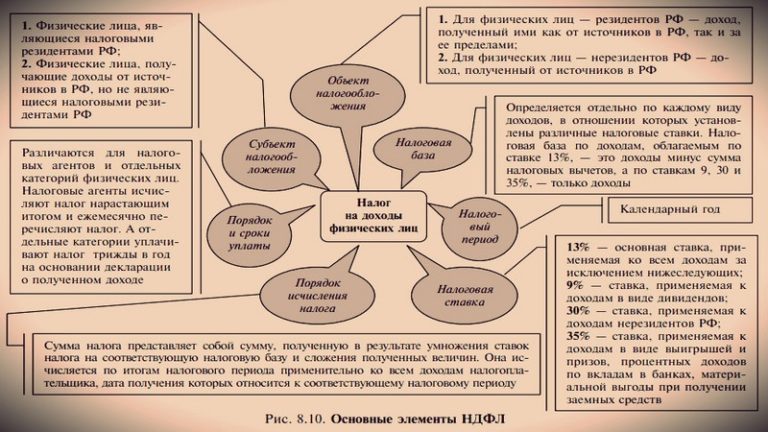

Обязанности налогового агента

Статья 226 НК РФ обязывает организации и ИП, от которых физическое лицо получило доходы, удерживать и перечислять в бюджет подоходный налог. Выплаты на отпуск облагаются НДФЛ по той же ставке, что и заработная плата:

- 13% с дохода, если работающий признаётся российским резидентом (находился на территории РФ не менее 183 календарных дней в течение 12 месяцев подряд)

- 30% с дохода, если сотрудник является нерезидентом.

В общем случае налоговый агент перечисляет удержанный с физического лица подоходный налог в ИФНС по месту своего учёта.

Если у организации есть обособленное подразделение, то налог, удержанный с его сотрудников, перечисляется по месту нахождения ОП.

Индивидуальные предприниматели, которые являются плательщиками ЕНВД и ПСН, перечисляют НДФЛ с доходов физических лиц по месту ведения соответствующей деятельности. Это следует из п. 7 статьи 226 НК РФ.

Важно: за нарушение обязанности налогового агента по удержанию и перечислению подоходного налога с зарплаты, отпускных и других выплат налагается штраф по статье 123 НК РФ. Сумма взыскания – 20% от неудержанной или не перечисленной суммы НДФЛ.

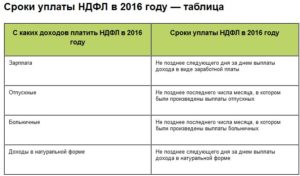

Когда перечислять налог в бюджет

До внесения изменений в статью 226 (6) НК РФ действовал один общий принцип перечисления НДФЛ налоговыми агентами:

- не позднее дня выдачи при получении наличных денег в кассе банке или перечислении на счёт физического лица;

- не позднее следующего дня после даты фактического получения доходов, если они выплачены иным путём, например, из наличной выручки.

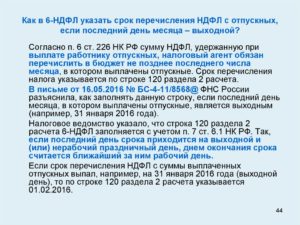

Сложности в вопросе, когда перечислять НДФЛ с отпускных, объяснялись тем, что законодательство не определяло чётко этот момент. Дело в том, что нормы Трудового кодекса причисляют оплату отпуска к зарплате сотрудника. Так, статья 136 ТК РФ «Порядок, место и сроки выплаты заработной платы» определяет, что оплата отпуска производится не позднее чем за три дня до его начала.

https://www.youtube.com/watch?v=2EOLdMNg7UI

Однако тот факт, что отпускные относятся к категории оплаты труда работника, не означает, что сроки перечисления НДФЛ с отпускных в НК РФ приводятся в пункте 2 статьи 223. Это положение относится только к удержанию налога с заработной платы, но не отпускных. В частности, такое мнение содержится в постановлении Президиума ВАС РФ от 07.02.2012 N 11709/11 по делу N А68-14429/2009.

Теперь разночтений, когда платить НДФЛ с отпускных в 2021, быть не должно. Законом от 2 мая 2015 г. № 113-ФЗ установлено, что перечисление НДФЛ с выплат работнику должно происходить в следующие сроки.

| Заработная плата | Не позже дня, следующего за днем выплаты зарплаты |

| Доход в натуральной форме | Не позже следующего дня за днем выплаты дохода в натуральной форме |

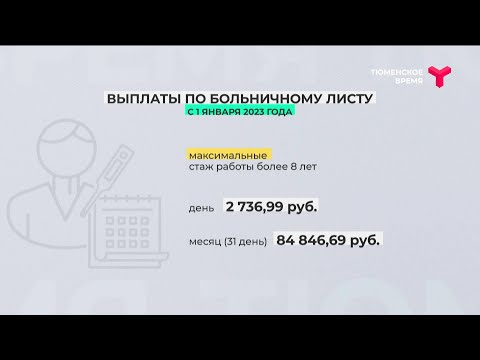

| Пособие по нетрудоспособности (больничный) | Не позднее последнего числа месяца, в котором выплачено пособие |

| Отпускные | Не позднее последнего числа месяца, в котором произведена выплата отпускных |

Таким образом, на вопрос, когда платить НДФЛ с отпускных в 2021, теперь есть однозначный ответ: не позднее конца месяца, в котором они были оплачены.

Кроме того, новые сроки перечисления НДФЛ с отпускных в этом году позволяют бухгалтеру уплатить подоходный налог сразу с нескольких работников. Это особенно актуально в летний период, когда в отпуска уходят массово.

Кроме того, НДФЛ с больничного листа можно выплатить одним платежным поручением с подоходным налогом с отпускных, если они были выплачены в одном месяце.

Обратите внимание: закон от 2 мая 2015 г. № 113-ФЗ изменил только срок уплаты НДФЛ с отпускных в 2021 году, т.е. перечисления его в бюджет. А исчисление и удержание подоходного налога с отпускных, как и раньше, происходит при их фактической выплате (статья 226 (4) НК РФ).

Примеры перечисления НДФЛ с отпускных в 2021 году

Интересует, что нового в НДФЛ с отпускных в 2021 году, какие изменения? Пример перечисления подоходного налога привёдем на таких данных:

Работник написал заявление на отпуск с 6 июня 2021 года на 28 календарных дней. Получить выплаты отпускник должен не позднее, чем за три календарных дня до отпуска, поэтому платёж бухгалтер должен провести 1 июня 2021 года. Уплата НДФЛ в данном случае осуществляется не позднее 30 июня, но более ранняя оплата тоже не будет нарушением.

Немного изменим пример: работник выходит в отпуск с 1 июня 2021 года. В данном случае оплатить отпускные необходимо не позднее 29 мая 2021 года. Как видим, месяц выплаты здесь другой, поэтому перечислить подоходный налог надо успеть не позже 31 мая.

В письме от 15.04.2021 № 14‑1/В‑351 Минтруд России высказался по вопросу НДФЛ с отпускных в 2021 году, какие изменения. Пример расчётов связан с ситуацией, когда на отпускной период приходится праздничный нерабочий день 12 июня.

Надо ли учитывать его в общей продолжительности отпуска? Ведомство считает, что праздники, приходящиеся на отпускной период, в число календарных дней отпуска не включаются.

Нерабочие праздничные дни должны учитываться при расчёте средней заработной платы.

Правильно рассчитать НДФЛ и соблюсти сроки перечисления налога вам поможет онлайн-бухгалтерия. Откройте расчётный счет в банке Тинькофф и получите онлайн-бухгалтерию бесплатно, а также:

- выпуск КЭП в подарок 2 месяца

- обслуживания счёта бесплатно

- напоминания о сроках сдачи и оплаты

- автоматическое заполнение декларации

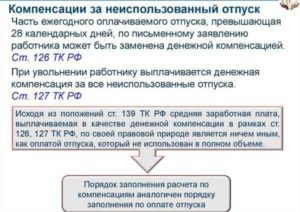

При увольнении работника часто возникает ситуация, когда у него остались дни неиспользованного отпуска. По общему правилу статьи 127 ТК РФ в этом случае работнику должна быть выплачена денежная компенсация за все неиспользованные отпускные дни. Другой вариант — предоставить отпуск с последующим увольнением, однако это возможно только по письменному заявлению сотрудника.

https://www.youtube.com/watch?v=dSKo1yYIns8

Можно ли выплачивать денежную компенсацию за неиспользованный отпуск, если работающий не планирует увольняться? Статья 126 Трудового кодекса позволяет заменить отдых деньгами, но только те дни, которые превышают обычную продолжительность в 28 календарных дней. То есть, речь идет не об обычном, а об удлинённом основном или дополнительном отпуске.

Кроме того, есть кадровые категории, которым выдача денежной компенсации без увольнения запрещена законом:

- беременные женщины и несовершеннолетние;

- занятые на работах с вредными и/или опасными условиями труда (только в отношении дополнительного оплачиваемого отпуска).

Денежная компенсация признается доходом физического лица и облагается подоходным налогом. Однако, в отличие от отпускных, НДФЛ с этих доходов уплачивается в бюджет не позднее дня, следующего за днем выплаты.

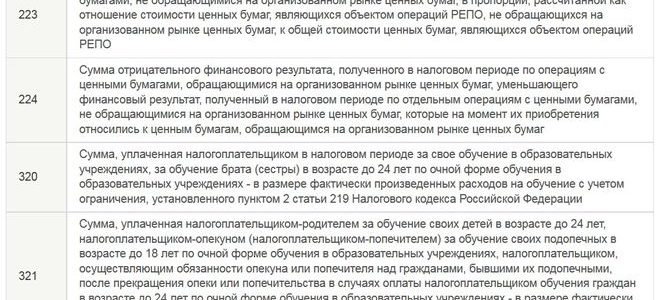

В справке 2-НДФЛ коды доходов в 2021 году также будут различаться:

- 2012 – отпускные;

- 2013 – компенсация за неиспользованный отпуск.

Видео:Как облагаются НДФЛ командировочные выплаты?Скачать

Облагаются ли отпускные НДФЛ в 2021 году

Отпускные считаются доходом сотрудника, а потому с них удерживается НДФЛ. Аналогичное правило касается компенсаций за неиспользованный отпуск. Необходимость удержания НДФЛ с данных выплат оговорена в статье 223 НК РФ. Перечисленный налог требуется отразить в бухучете и налоговой справке.

Общие правила выдачи отпускных

Отпускные представляют собой материальное обеспечение во время отпуска. Полагаются сотрудникам, которые отработали на предприятии не менее полугода. Если сотрудник не воспользуется своим правом на отпуск и уволится, ему положена компенсация. Размер отпускных зависит от следующих факторов:

- Продолжительности отпуска.

- Средней зарплаты сотрудника.

- Периода, за который выполняется расчет.

Для вычисления налога используется сумма зарплаты служащего. В эту сумму входят премии, различные компенсации, выдаваемые за год, предшествующий отпуску.

ВАЖНО! Предоставлять ежегодный оплачиваемый отпуск своим сотрудникам обязаны как бюджетные структуры, так и коммерческие предприятия и ИП. Размер отпускных высчитывается на основании официального размера зарплаты.

Основные правила начисления НДФЛ

Объект налогообложения – совокупность всех отпускных выплат. Согласно положениям Письма Минфина №8-306, данные средства не могут рассматриваться в качестве составляющей зарплаты. По этой причине НДФЛ на отпускные рассчитывается отдельно от налога на заработную плату.

Когда выполнять налоговые отчисления?

Отпускные выдаются сотруднику за три дня до его отпуска. Одновременно с этим выполняется удержание подоходного налога на основании статьи 226 НК РФ. Сроки перечисления налога в казну зависят от того, каким путем начисляются отпускные:

- Наличные – в день выдачи средств или на следующий день. К примеру, если деньги были выданы в пятницу, налог уплачивается в этот же день или понедельник.

- При снятии наличных средств со счета организации – в этот же день. Уплата НДФЛ обязательно должна проводиться в дату снятия отпускных средств со счета организации, вне зависимости от того, когда деньги будут переданы сотруднику.

- Перечисление на банковскую карту или счет с карты или счета предприятия – в день начисления.

ВАЖНО! Некоторые бухгалтеры перечисляют налог раньше срока выдачи отпускных, во время их фиксации в платежных ведомостях. Подобный порядок считается ошибочным.

В 2021 году была внесена поправка касательно порядка начисления налога. В частности, теперь перечисление может выполняться до конца месяца, в котором выплачивались отпускные.

Рассмотрим пример

Сотрудник выходит в отпуск 16 сентября 2021 года. Средства выдаются ему за 3 дня, то есть 13 сентября. НДФЛ отчисляется в казну в день фактической выдачи денег.

Если ответственные лица не успели произвести все нужные начисления, они могут быть сделаны до 30 сентября 2021 года. Поправка значительно облегчила работу налоговых агентов.

Теперь можно не проводить расчеты с сотрудниками, вести бухгалтерский и налоговый учет, переводить НДФЛ в казну в один день.

Когда выплачивается налог с компенсации за неиспользованный отпуск?

Сотруднику должен быть предоставлен отпуск по истечении 6 месяцев его работы на предприятии. Если он уволился, не использовав свое право на отпуск, полагается компенсация. Она также считается доходом работника, а потому облагается налогом.

https://www.youtube.com/watch?v=jDwPD6Qr5oA

Компенсация выдается в день увольнения. Одновременно с этим происходит исчисление налога. Средства перечисляются в бюджет страны в последний день месяца. Выплаченная компенсация должна быть указана в справке 2-НДФЛ.

Как рассчитать НДФЛ?

Самый удобный способ: воспользоваться онлайн-калькулятором НДФЛ.

Сначала из выдаваемой суммы отпускных вычитаются следующие суммы:

- Социальные отчисления.

- Пенсионные, медицинские взносы.

- Страховые взносы на случай профессиональных травм, заболеваний.

Только после этого происходит вычет налога. Ставка его равна 13%.

Расчет налога с дополнительных дней отпуска

Сотрудник может попросить дополнительные оплачиваемые дни отпуска. Они также облагаются налогом. За каждый день отпуска начисляется средняя зарплата сотрудника за смену. К примеру, она составляет 300 рублей. В этом случае за 3 дня дополнительного отпуска отпускные составят 900 рублей. Для вычисления налога нужно умножить эту сумму на ставку 13%. НДФЛ составит 117 рублей.

Пример расчетов

Иван Сидоров уходит в отпуск с 20 июня по 3 июля 2021 года. Сначала требуется рассчитать размер его отпускных. Определяются они в зависимости от размера зарплаты. Иван Сидоров получает 47 тысяч в месяц. Средняя зарплата за смену составляет 1 600 рублей. В июне служащий отработал 10 смен. Его фактическая зарплата за месяц составила 23 500 рублей. Бухгалтер производит следующие расчеты:

- 47 тысяч рублей * 5 месяцев (проработанное время в 2021 году) + 1 600 рублей * 14 (количество дней отпуска) = 257 400 рублей.

- 1 600 *14 дней – 1 400 (стандартный вычет). Результат умножается на 13%. Подоходный налог равен 2 730 рублей.

Порядок расчета налога с компенсации за неиспользованный отпуск является аналогичным.

Бухгалтерский учет отпускных

При удержании подоходного налога используются следующие проводки:

- ДТ 68 «Расчеты по налоговым сборам».

- ДТ 70 «Траты на оплату труда».

По кредиту могут использоваться счета под номерами 68, 51.

Примеры

Служащий Васильев со 2 июля 2021 года уходит в отпуск на 28 суток. Зарплата его составила 38 629 рублей. Средства перечислены на счет резерва компании. Никаких вычетов с отпускных не производится. Их размер составит 5 022 рублей. В данной ситуации используются следующие проводки:

- ДТ 70 КТ 68. Пояснение: удержание налога. Сумма: 5 022 рублей.

- ДТ 68 КТ 51. Пояснение: перечисление налога. Сумма: 5 022 рублей.

Служащий Васильев отправляется в отпуск. Размер его зарплаты составляет 30 тысяч рублей. Сотрудник имеет право на налоговый вычет в размере 1 900 рублей. В итоге, сумма отпускных составит 3 653 рублей. Используются следующие проводки:

- ДТ 70 КТ 68. Пояснение: удержание НДФЛ. Сумма: 3 653 рублей.

- ДТ 68 КТ 51. Пояснение: перечисление суммы в казну. Сумма: 3 653 рублей.

Информация, указанная в бухучете, обязательно должна подтверждаться первичной документацией.

Фиксация отпускных в 2-НДФЛ

Отпускные являются объектом налогообложения. Поэтому они должны фигурировать в справке 2-НДФЛ в качестве дохода служащего. Отображаются в том месяце, в котором средства были фактически выданы сотруднику. Для них нужно предусмотреть отдельную строку с кодом 2012.

Фиксация компенсации за неиспользованный отпуск в 2-НДФЛ

При отображении компенсации в налоговой справке нужно пользоваться кодом. Специальный номер для рассматриваемых выплат не предусмотрен. Допускается использование следующих кодов:

- 4800 (выплата компенсаций при увольнении).

- 2000 (доходы, связанные с оплатой труда).

- 2012 (отпускные).

ВАЖНО! Согласно разъяснениям ФНС, следует использовать код 2012. Однако применение других номеров не будет считаться серьезной ошибкой.

Правильное отражение отпускных в бухучете и налоговой документации позволяет избежать проблем при проверках.

Видео:Предоставление и оплата учебного отпуска сотрудникуСкачать

Как облагаются НДФЛ выплаты работника – удержание и уплата налога с зарплаты, отпускных, декретных, премий, пособий

> Налоги > НДФЛ > О налоге > Как облагаются НДФЛ выплаты работника – удержание и уплата налога с зарплаты, отпускных, декретных, премий, пособий

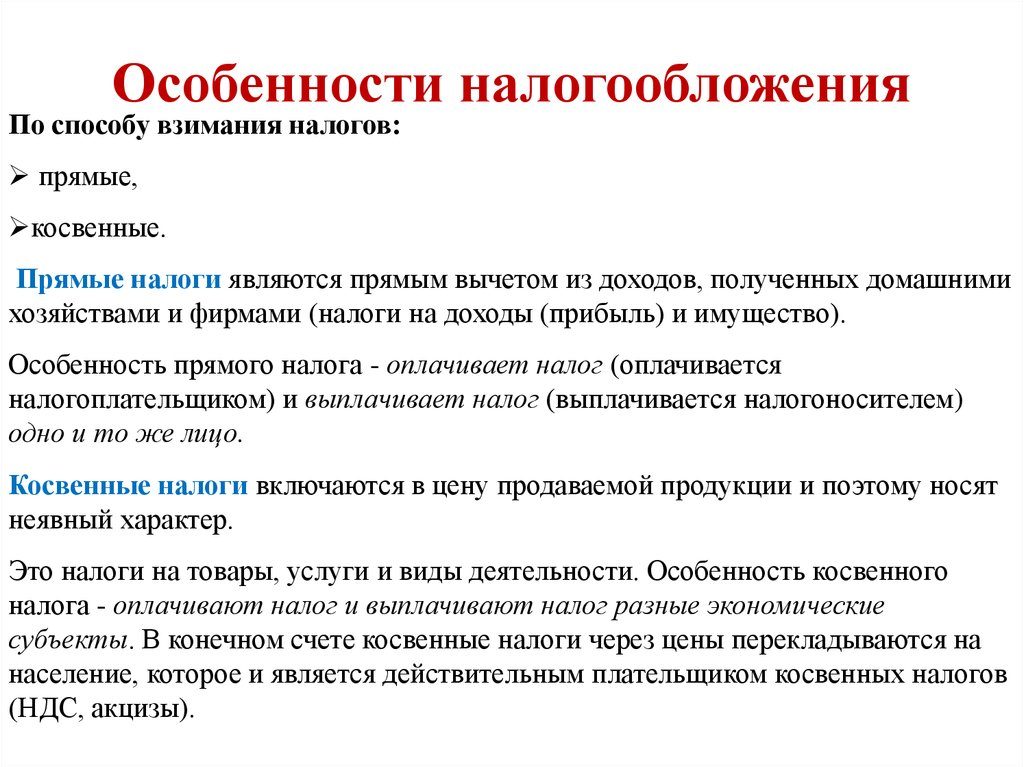

Налог на доходы физических лиц (НДФЛ) — это налоговое бремя, которое применяется к гражданам физическим лицам.

Прежнее название данного налога «подоходный».

Обе формулировки раскрывают его суть: он применяется к доходам физических лиц, которыми считаются налоговые резиденты РФ, а также нерезиденты, которые получают прибыль с ресурсов Российской Федерации.

| Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.Если вы хотите узнать, как решить именно Вашу проблему — воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

Объектом налогообложения являются суммы, получаемые гражданами и которые обозначены в ст.208 Налогового Кодекса РФ.

Рекомендуем прочитать: как уменьшить НДФЛ или не платить его?

Работник – это лицо, официальное трудоустроенное у работодателя. За выполнение трудовых обязанностей он получает заработную плату, различные стимулирующие выплаты, премии, отпускные, больничные, материальную помощь и прочие выплаты.

https://www.youtube.com/watch?v=cG2MqLq0p4s

Все они признаются доходом работника, а потому с него следует удержать подоходный налог с учетом особенностей, предусмотренных НК РФ для различного рода выплат.

Удержание НДФЛ проводится и в том случае, когда работнику выплачивается минимальная зарплата, на руки в этом случае он получит сумму, меньшую МРОТ — подробности здесь.

Чтобы освободить человека от лишних движений по уплате налоговой суммы, это бремя возложено на работодателя. Последний наделяется статусом налогового агента и обязан сам рассчитывать НДФЛ с выплачиваемых работник сумм, удерживать их из начислений и перечислять в бюджет.

В зависимости от типа выплаты работнику механизм исчисления и удержания может отличаться.

Механизм расчета подоходного налога с доходов.

Берется ли с заработной платы?

НДФЛ — главный прямой налог, который подлежит удержанию с заработной платы и переводу в федеральный бюджет.

Объект налогообложения подоходным налогом с заработной платы складывается из: оклада или тарифной ставки и всевозможных стимулирующих выплат.

Все доходы складываются и из полученной суммы берется налог по установленной ставке. Её размер зависит от статуса налогоплательщика:

- 13 % — ставка НДФЛ для резидентов РФ,

- 30 % — ставка для нерезидентов.

Так как статус работника может измениться в течение года — на конец отчётного периода нужно сделать перерасчёт по правильной ставке.

Если человек получает заработную плату не больше прожиточного минимума –НДФЛ удерживается на общих основаниях, и работник не может получить налоговою льготу.

В определённых ситуациях предоставляются стандартные, имущественные и социальные вычеты, которые определены законом РФ. Данные налоговые льготы уменьшают размер НДФЛ, так как являются суммой, необлагаемой подоходным налогом.

В процессе расчета от начисленной заработной платы отнимается величина положенного вычета, налог вычисляется от разности.

Стандартные вычеты получают:

- родители (опекуны или усыновители), у которых есть дети до18 лет;

- родители, которые имеют детей в возрасте от 18 до 24 лет, обучающихся очно.

Сумма необлагаемой льготы равняется 1 400 руб. на каждого из первых двух детей. Сумма вычета составляет по 3000 руб. на третьего и дальнейшего ребёнка.

Если родители и усыновители ребёнка имеют на воспитании ребёнка инвалида до 18 лет или очно учащегося до 24 лет, то к указанным выше суммам добавляется вычет 12000 руб.

Также дополнительный вычет на ребенка инвалида предоставляется и опекунам и попечителям, а также их супругам, но его размер в 2 раза меньше – 6000 руб.

В некоторых случаях положен двойной размер вычета по НДФЛ.

Расчет НДФЛ с зарплаты работника проводится по формуле:

Для правильного перечисления налога следует знать 3 даты:

Датой получения зарплаты как дохода признается последний день месяца, днем удержания – момент выплаты работнику.

Срок перечисления подоходного налога с заработной платы – не позднее дня, следующего за моментом выплаты. Можно ли налог уплатить раньше выплаты зарплаты?

Высчитывается ли с отпускных?

У каждого работника есть право на оплачиваемый отпуск согласно Трудового Кодекса.

Работодатель должен осуществить расчёт и выплатить сумму отпускных.

Согласно Налогового Кодекса РФ, подоходный налог удерживается со всех доходов, полученных гражданином, за некоторым исключением.

Отпускные не попадают под исключение, данная выплата подлежит налогообложению.

Для расчета НДФЛ сумма отпускных умножается на размер ставки. На руки выплачивается доход за минусом налога.

Удерживается налог при выплате денежных средств работника, срок перечисления – не позднее последнего числа текущего месяца.

Если подоходный налог с заработной платы и отпускных уплачивается в один срок, то перечислять в бюджет его нужно по разным платежкам. При этом НДФЛ с отпускных, выплаченных разным работникам в одном месяце, можно совместить в одно платежное поручение.

Как облагается премия?

П. 7 ст.217 Налогового Кодекса РФ чётко регламентирует список премий, с которых не берется подоходный налог.

К примеру, не облагаются НДФЛ премии за выдающиеся изобретения и открытия в сфере науки, культуры, образования.

https://www.youtube.com/watch?v=ZoAk4pQcuoE

В остальных случаях премия подлежит налогообложению, так как считается доходом физического лица. Расчет проводится по аналогичным формулам, указанным выше.

Подоходный налог с ежемесячных производственных премий, связанных с оплатой труда, берется в те же сроки, что и с заработной платы.

Премии непроизводственного характера облагаются НДФЛ в день выплаты, перечисление нужно провести не позднее следующего дня.

Подробнее о порядке обложения премий подоходным налогом читайте здесь.

Перечисление с расчета при увольнении

Когда работник увольняется за собственным желанием или по другой статье Трудового Кодекса РФ – работодатель обязан выплатить положенную заработную плату, компенсацию неиспользованного отпуска и, если положено, выходное пособие.

Суммы зарплаты и денежной компенсации отпуска, выплачиваемые при окончательном расчета при увольнении, облагаются НДФЛ согласно ст. 210 НК Российской Федерации.

В том случае, когда человек увольняется из-за смены руководства, в связи с сокращением штата или ликвидацией компании – выплачивается выходное пособие.

С суммы выходного пособия, не превышающей трехкратного месячного заработка, подоходный налог не удерживается. Если работодатель по собственной инициативе решает выплатить больше, то с величины превышения нужно уплатить НДФЛ.

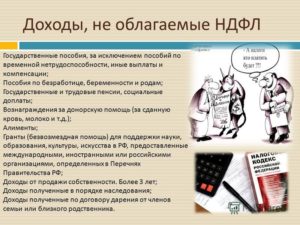

Вычитается ли с декретных?

Согласно п.1 ст.217 НК Российской Федерации налог на доходы физических лиц с декретного пособия по беременности и родам не удерживается.

Данное пособие не является больничным, которое облагается подоходным налогом.

Право на отпуск по беременности и родам имеют только женщины, которые официально работают на предприятии.

Также беременные женщины получают ещё такие пособия:

- одноразовая выплата тем, кто встал на учёт в женской консультации до 12 недели беременности – 632,76 руб.;

- пособие при рождении ребёнка – 16873,54 руб.

Из данных сумм также налог на доходы физических лиц не высчитывается.

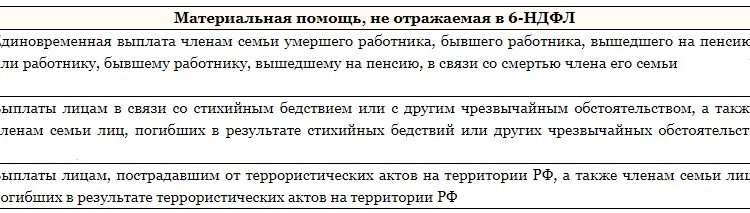

С материальной помощи

Предприятие может выплачивать материальную помощь сотруднику как поддержку при определённых жизненных обстоятельствах: при рождении ребёнка, при лечении и т.д.

Если сумма материальной помощи не превышает 4000 руб., то подоходный налог не берется.

Если же материальная помощь превышает данную грань – НДФЛ удерживают с суммы превышения.

Есть исключения, когда сумма материальной помощи не облагается подоходным налогом:

- если матпомощь выплачена человеку, который пострадал в результате стихийного бедствия или чрезвычайной ситуации, а также родственникам человека, умершего при указанных обстоятельствах;

- если матпомощь оказана лицу, который пострадал в результате теракта в Российской Федерации, а также родственникам семьи лица, погибшего в результате теракта;

- матпомощь родственникам умершего работника или бывшего работника, который вышел на пенсию.

С выходного пособия при сокращении

Выходное пособие – это компенсационная выплата, которая начисляется согласно законодательства тем лицам, которые попали под сокращение.

Вычет подоходного налога с выходного пособия при сокращении осуществляется в льготном режиме.

Ст.178 Трудового Кодекса Российской Федерации описывает ситуации, при которых выходное пособие при увольнении не облагается подоходным налогом:

- предприятие, с которого человек уволился, подлежит ликвидации;

- работника уволили из-за реорганизации штата;

- человека призвали на воинскую службу;

- работник внезапно потерял трудоспособность;

- собственник по собственному желанию уволил сотрудника, который занимал руководящую должность.

Это видео расскажет о НДФЛ и страховых взносах,а так же о том, какие важные изменения выпустили Минфин и ФНС за последнее время:

Выводы

НДФЛ — основной прямой налог, который удерживается в денежном виде с заработка физических лиц. Он обеспечивает поступления в бюджет, регулирует уровень дохода физических лиц, стимулирует эффективное применение получаемых доходов.

https://www.youtube.com/watch?v=ZSw1318RQxM

Для определения размера налогового обязательства налогоплательщику нужно знать налоговую базу и ставку налога, которой облагается доход.

Налоговые ставки, которые применяются при удержании:13% и 30 %.

| Не нашли в статье ответ на Ваш вопрос?Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

Видео:Сроки уплаты НДФЛ и взносов с отпускныхСкачать

Льгота по ндфл при компенсации отпуска

C 2021 года изменился порядок удержания подоходного налога при выходе работника в отпуск. Учитывая, что работодатель выступает в этом случае налоговым агентом, стоит разобраться, как удержать НДФЛ с отпускных, когда платить в 2021 году в бюджет, какая дата признаётся моментом получения дохода.

Ндфл при компенсации за неиспользованный отпуск

При увольнении работника часто возникает ситуация, когда у него остались дни неиспользованного отпуска. По общему правилу статьи 127 ТК РФ в этом случае работнику должна быть выплачена денежная компенсация за все неиспользованные отпускные дни. Другой вариант — предоставить отпуск с последующим увольнением, однако это возможно только по письменному заявлению сотрудника.

https://www.youtube.com/watch?v=dSKo1yYIns8

Можно ли выплачивать денежную компенсацию за неиспользованный отпуск, если работающий не планирует увольняться? Статья 126 Трудового кодекса позволяет заменить отдых деньгами, но только те дни, которые превышают обычную продолжительность в 28 календарных дней. То есть, речь идет не об обычном, а об удлинённом основном или дополнительном отпуске.

Кроме того, есть кадровые категории, которым выдача денежной компенсации без увольнения запрещена законом:

- беременные женщины и несовершеннолетние;

- занятые на работах с вредными и/или опасными условиями труда (только в отношении дополнительного оплачиваемого отпуска).

Денежная компенсация признается доходом физического лица и облагается подоходным налогом. Однако, в отличие от отпускных, НДФЛ с этих доходов уплачивается в бюджет не позднее дня, следующего за днем выплаты.

В справке 2-НДФЛ коды доходов в 2021 году также будут различаться:

- 2012 – отпускные;

- 2013 – компенсация за неиспользованный отпуск.

www.regberry.ru

Облагается ли НДФЛ компенсация отпуска при увольнении, вы узнаете из нашей статьи. Также же вы найдете в ней информацию о том, облагается ли компенсация за неиспользованный отпуск взносами (страховыми).

О выплатах при увольнении

Налогообложение при начислении компенсации за неиспользованный отпуск

Какие страховые взносы удерживаются с компенсации отпуска?

Код и вид дохода скомпенсации в отчетности по налогу

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

О выплатах при увольнении

В ч. 1 ст. 127 ТК России указывается, что при расторжении трудового договора сотруднику положены компенсационные выплаты за все не использованные им в свое время отпускные дни. Согласно ч. 1 ст. 140 ТК расчет с увольняемым (в т. ч. по компенсационным выплатам) производится в последний его день на работе.

Выяснив, какие выплаты положены увольняемому и каков срок расчета, необходимо определиться с налогообложением компенсацииза неиспользованный отпуск.

Ведь несвоевременное и неполное удержание всех причитающихся налогов и взносов может повлечь наложение серьезных штрафов на предприятие-работодателя.

Разберемся, облагается ли НДФЛ компенсация за неиспользованный отпуск и удерживаются ли страховые взносы с этого дохода работника (застрахованного).

Налогообложение при начислении компенсации за неиспользованный отпуск

При выплате компенсации за неиспользованный отпуск при увольнении НДФЛ работодатель должен удержать. Этот вид компенсационных выплат является исключением из числа не облагаемых налогом доходов физлиц (абз. 7 п. 3 ст. 217 НК России).

Момент удержания НДФЛ

Как указывается в подп. 1 п. 1 ст.

223 НК России, моментом получения облагаемого налогом дохода считается дата выдачи денежных средств через кассу предприятия либо их перевода на банковский счет работника.

Предприятие-работодатель, которое удерживает налог с дохода сотрудника, выполняет функцию налогового агента. Согласно п. 4 ст. 226 НК, НДФЛ удерживается в момент произведения фактической выплаты.

https://www.youtube.com/watch?v=-Z74rTqFajk

Таким образом, если такие выплаты производятся в самый последний день работы перед выходом сотрудника в отпуск с увольнением после его завершения, удержание налога производится в день расчета. Сотрудник при этом получает на руки уже «очищенный» от налога положенный ему доход.

Какие страховые взносы удерживаются с компенсации отпуска?

Как указывается в подп. «д» п. 2 ч. 1 ст. 9 закона «О страховых взносах…» от 24.07.

2009 № 212-ФЗ, компенсация за неотгулянный отпуск — это исключение из общих правил для доходов страхователей в части освобождения от обложения страховыми взносами.

Таким образом, на этот вид дохода сотрудников начисляются взносы как в фонды социального и обязательного медицинского страхования, так и в пенсионный фонд.

Код и вид дохода с компенсации в отчетности по налогу

Компенсация за неиспользованный отпуск облагается НДФЛ, поэтому налоговый агент, которым выступает предприятие-работодатель, обязан указать удержанный из компенсационных выплат налог в специальном отчетном документе — справке формы 2‑НДФЛ. Данная справка представляется по итогам налогового периода компанией-налогоплательщиком, удержавшей НДФЛ с компенсации за неиспользованный отпуск своего увольняемого работника.

Для того чтобы внести все необходимые данные в отчетный документ, требуется знать, какие использовать коды доходов (с ними можно ознакомиться в таблице приложения № 1 к приказу ФНС «Об утверждении кодов…» от 10.09.2015 № ММВ-7-11/387@). Правда, данному доходу (компенсационные платежи за неиспользованный отпуск) отдельного кода не присвоено.

📺 Видео

НДФЛ с зарплаты с 2023 года - слом шаблоновСкачать

Изменения в выплатах по больничному листуСкачать

Отпускные выплачены вместе с зарплатой: когда с них перечислить НДФЛСкачать

Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

Отпускные и больничные в 6-НДФЛСкачать

РАЗОБЛАЧЕНИЕ про Угнанный Вольво, Долги, Открытие Транспортной Компании с Нуля, Лизинг. ВК ЛОГИСТИКСкачать

Бухновости 16 07 2018: Перерасчет отпускных - уточненка 6-НДФЛ, «чаевые» не облагают НДФЛСкачать

Новый порядок удержания и уплаты НДФЛ с 2023 годаСкачать

Раздел 2 в 6-НДФЛ и срок уплаты НДФЛ с доначисленных отпусков и пособий по больничному в 1С:ЗУП 3.1Скачать

Выплаты в отпусках по беременности и родам и по уходу за ребенком - Елена А. ПономареваСкачать

Ошибки в 6-НДФЛ: дата выплаты отпускных в 1С ЗУПСкачать

Как отразить в 6-НДФЛ сторно отпускных из-за больничного листаСкачать

Отзыв из отпуска, ответственность руководителей, обязанности АЗССкачать

Перерасчёт отпускных в 6-НДФЛ, спецоценка, семейный бизнесСкачать

Как избежать уплаты налога с банковского вклада: разберем на примерахСкачать

Правила начисления налога со вкладов в 2023 годуСкачать