Курсоваяразница– это разница между рублевой оценкойактива или обязательства, стоимостькоторых выражена в иностранной валюте,на дату исполнения обязательств пооплате или дату составления бухгалтерскойотчетности за отчетный период, и рублевойоценкой этого же актива или обязательствана дату принятия его к бухгалтерскомуучету в отчетном периоде или датусоставления отчетности за предыдущийотчетный период.

Курсоваяразница может быть положительной илиотрицательной.

Положительнаякурсовая разницавозникает:

при дооценке иностранной валюты в кассе и на счетах в банке, дебиторской задолженности в результате роста курса иностранной валюты к рублю;

при уценке кредиторской задолженности в результате падения курса иностранной валюты к рублю.

Отрицательнаякурсовая разницавозникает:

при уценке иностранной валюты в кассе и на счетах в банке, дебиторской задолженности в результате падения курса иностранной валюты к рублю;

при дооценке кредиторской задолженности в результате роста курса иностранной валюты к рублю.

Положительныекурсовые разницы образует внереализационныйдоход, а отрицательные курсовые разницы– внереализационный расход. Курсовыеразницы не облагаются НДС.

- 5. Учет покупки иностранной валюты

- 6. Учет продажи иностранной валюты

- Проводки по курсовым разницам на 2021 год

- Отображение в балансе

- Проводки

- Налоговый учет

- Как рассчитать

- Учет курсовых разниц

- Суммовые и курсовые разницы: в чем разница

- Особенности осуществления валютных операций

- Отражение курсовых разниц в бухгалтерском учете

- Как посчитать курсовую разницу

- Конец отчетного периода: как рассчитать курсовую разницу

- Учет курсовых разниц при продаже валюты

- Курсовая разница у покупателя: проводки

- Курсовые разницы в бухгалтерском учете: проводки в 2021

- Когда возникают курсовые дельты и как они отражаются?

- Что такое суммовые разницы?

- Курсовые разницы: проводки (пример в 2021 году)

- Как рассчитывается НДС

- Курсовые разницы при УСН в 2021 году

- Подводим итоги

- Положительные и отрицательные курсовые разницы — проводки и примеры

- Виды курсовых разниц

- Пример и проводки по положительной курсовой разнице

- Отражение отрицательной курсовой разницы в проводках

- Курсовая разница при продаже валюты

- Курсовая разница при покупке валюты

- Курсовые разницы в операциях по импорту

- Пример

- 💡 Видео

5. Учет покупки иностранной валюты

Купля-продажаиностранной валюты в РФ производитсятолько через уполномоченные банки.Покупка валюты осуществляется с целью:

- совершения платежей по контрактам, связанным с покупкой товаров, работ, услуг, результатов интеллектуальной деятельности;

- совершения платежей, связанных с движением капитала, выплатой дивидендов;

- для оплаты командировочных расходов.

Бухгалтерскиезаписи по валютному счету производятсяв иностранной валюте и в рублях по курсуЦБ РФ.

Какправило, иностранная валюта приобретаетсяу банка по коммерческому курсу, которыйпревышает официальный курс ЦБ РФ. Расход,возникающей у организации в виде разницымежду курсами включается в состав прочихрасходов организации.

Таблица3.3– Бухгалтерские записи по учету покупкииностранной валюты

| операции | Первичный документ | Дебет | Кредит |

| Перечислены банку денежные средства на покупку иностранной валюты | Поручение на покупку валюты, выписка банка по расчетному счету | 57 (76) | 51 |

| Зачислена иностранная валюта на текущий валютный счет | Выписка банка по валютному счету | 52 | 57 (76) |

| Списан расход от покупки валюты по курсу выше курса ЦБ РФ | Отчет банка, бухгалтерская справка- расчет | 91-2 | 57 (76) |

| С расчетного счета списана комиссия банка | Отчет банка, выписка банка по расчетному счету | 76 | 51 |

| Комиссия банка включена в прочие расходы | Бухгалтерская справка | 91-2 | 76 |

6. Учет продажи иностранной валюты

Организациявправе перепродавать иностраннуювалюту, когда это выгодно.

Всоответствие с ПБУ 9/99 «Доходы организации»поступления от продажи иностраннойвалюты признаются прочими доходамиорганизации. Расходами, связанными спродажей иностранной валюты, являютсярублевый эквивалент суммы в иностраннойвалюте, проданной на внутреннем валютномрынке РФ, и сумма комиссии банка (ПБУ10/99«Расходы организации»).Курсовые разницы образуют прочий доход(расход).

Таблица3.4– Бухгалтерские записи по учету продажииностранной валюты

| операции | Первичный документ | Дебет | Кредит |

| Поступила на транзитный валютный счет оплата от покупателя | Выписка банка по валютному счету | 52 | 62 |

| Списана с валютного счета направленная на продажу иностранная валюта | Поручение на продажу валюты, выписка банка по валютному счету | 57 (76) | 52 |

| Поступили на расчетный счет денежные средства от продажи валюты | Отчет банка, выписка банка по расчетному счету | 51 | 91-1 |

| Списана стоимость проданной иностранной валюты | Бухгалтерская справка-расчет | 91-2 | 57 |

| Отражена положительная курсовая разница, образовавшаяся при продаже валюты | Бухгалтерская справка- расчет | 57 | 91-1 |

| Отражена отрицательная курсовая разница, образовавшаяся при продаже валюты | Бухгалтерская справка- расчет | 91-2 | 57 |

| С расчетного счета списана комиссия банка | Отчет банка, выписка банка по расчетному счету | 76 | 51 |

| Комиссия банка включена в прочие расходы | Бухгалтерская справка | 91-2 | 76 |

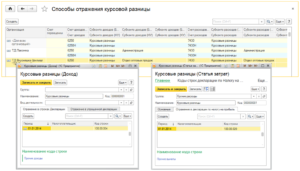

Видео:Курсовые разницы. Изменения в 2023 годуСкачать

Проводки по курсовым разницам на 2021 год

Согласно законодательству РФ, все финансовые операции организаций должны проводится в рублевой валюте, с перерасчётом в соответствии с курсом установленным ЦБ РФ на дату проведения сделки. Однако бывают исключения, в ходе которых допускается расчет не в момент заключения договора, а в иную дату.

В таких случаях необходимо произвести корректировку, что приводит к возникновению курсовой разницы. При учете этой операции происходит возникновение дополнительной прибыли или убытков.

Отображение таких колебаний проводится как в налоговом учете, так и в бухгалтерском. Однако НК РФ предусматривает подсчет курсовых и суммарных разниц, а ПБУ ведет учет только курсового значения.

Так как курсовая разница – это следствие проведения операции по дебиторской и кредиторской задолженности, которая была выражена в валюте другого государства, то БУ должен придерживаться одного условия – курс валюты на момент заключения договора и на момент принятия обязательства должен иметь различия.

https://www.youtube.com/watch?v=IJMBcucdQdw

Разница возникает еще в следующих случаях:

- При проведении повторного расчета финансовой единицы в кассе фирмы.

- Переоценка активов, находящихся на счетах принадлежащих компании.

- Установка новой оценочной стоимости ценных документов денежного и платежного характера в зависимости от установленного на ту дату курса валют.

- Переоценка ценных бумаг.

Отображение в балансе

Для учета курсовых разниц отображение этой операции проводится отдельно от других видов расходов и прибыли. Стоимость рассматриваемых активов учитывается в составе финансово-экономического результата организации. Исключением становятся вклады, предназначенные для пополнения уставного капитала.

Вклады, которые учредители делают в уставной капитал, выраженные в иностранной валюте, отображаются на счету 80 (Уставной капитал). Проводки фиксируются на момент регистрации юридического лица, по значениям утвержденным ЦБ РФ.

Если возникает такая ситуация, когда собственник погашает задолженность или в случае проведения процедуры по перерасчёту долга, то появление новых активов отображается на счете 83 (Дополнительный капитал). Если курсовая разница носит отрицательный характер, то она отображается по дебету и уменьшает размер уставного капитала.

Следует помнить, что в результате проводимых действий в итоге дебетового остатка не должно быть. Для этого по рекомендации специалистов в каждый отчетный период нужно устанавливать свой курс валюты и пересчитывать 2-3 раза в месяц. При уже возникших КР их нужно прописывать по статье 91 (Прочие доходы и расходы) либо 84 (Нераспределенный доход или непокрытый убыток).

Порядок регламентирования активов:

- Отображаются КР, которые возникли вследствие пересчета размера долговых обязательств, выраженных в иностранной денежной единице. Важным условием является его погашение деньгами перерасчета.

- Активы, образовавшиеся как результат проведения процедуры переоценки долговых обязательств, которые учитывались в деньгах другой страны. Оплата происходит в рублях.

- Курсовые разницы, указанные в бухгалтерском балансе. Однако активы не проведены по счетам, которые отображают основной капитал.

- Курс валюты, который был утвержден и регламентирован участниками договора на дату составления отчетной документации, в некоторых случаях берется с данных ЦБ РФ по установленным на этот момент расценкам.

Доходы и убытки, которые стали следствием переоценки, не подлежат отдельному учету и находят отображение в строке «Дополнительные доходы» строчка 90 в форме 2 бухгалтерского баланса (ББ). Расходы записываются в составе «Прочих расходов» строка 100 формы 2 ББ.

Проводки

Положительная КР входит в состав строки 91 по кредиту (Кр), а отрицательная — по ней же в дебете (Д).

Зачем нужен перерасчет курса:

- Двухсторонние денежные отношения с контрагентами, выраженные в финансовой единице других государств. Это могут быть резиденты РФ или иностранные компании.

- Валютное кредитование.

- Приобретение денежных средств других стран с целью ведения хозяйственных дел организации. Например, это может быть импорт товаров.

Налоговый учет

С точки зрения НК РФ курсовые разницы рассматриваются как фактор для определения налоговой базы. Если КР положительная и она увеличивает активы предприятия, то ее включают в составляющие внереализационных доходов, а если она признана отрицательной, то отображается в контексте внереализационных расходов.

Налоговая документация должна отображать курсовые изменения не только на конец отчетного периода, но и в момент их возникновения.

В декларации КР с плюсовым значением отображается в строке 100 Приложения №1, на листе 02 Декларации в разделе внереализационные доходы. Минусовые – там же, только в строке 200 (внереализационные расходы).

Следует учитывать, что КР, которая возникла вследствие перерасчета уставного капитала или взносов в него, не включается в налоговую базу для обложения сбором.

https://www.youtube.com/watch?v=G3Qxa51Q1SY

Несмотря на то, что финансовые итоги и размер налоговой базы может различаться, этот показатель не является критичным. В будущих периодах это все учтется в составе активов при составлении отчетности БУ и расчете налога на прибыль.

Как рассчитать

ООО «Спектр М» поставляет насосы в страны ЕС. В соответствии с договоренностью, заключенной с европейской компанией, осуществляется поставка оборудования. Оплата производится в два этапа.

- Авансовый платеж — 2350 долларов.

- Оплата по отгрузке – 5327 долларов.

- Себестоимость товара – 437 893 рублей.

Курс валюты по договору:

- На дату поступления авансового платежа — 70,00 руб.

- На время отгрузки – 70,30 руб.

- По факту оплаты – 70,90 руб.

Авансовый платеж (поступление средств 2350 * 70) – 164 500 руб — Дт. 52 Кт. 62а (на основании платежного поручения).

Учет выручки от реализованного товара (164 500 + 5327 * 70,30) – 538 988,10 руб — Дт. 62 Кт. 90-1 (в соответствии с условиями договора).

Списание себестоимости – 437 893 руб — Дт. 90-2 Кт. 43 (на основании проведенной калькуляции).

Зачисление аванса насчет фирмы – 164 500 руб — Дт. 62а Кт. 62 (поручение платежного типа).

Окончательный расчет – 377 684,30 руб — Дт. 52 Кт. 62 (подтверждает операцию платежное поручение).

Учет курсовой разницы – положительной:

((70,9 — 70,30) * 5327) = 3196,2 руб.

В данном случае проводка: Дт. 62 Кт. 91-1 (основанием является платежное поручение и накладная).

Расчет курсовых разниц при покупке активов внеоборотного порядка и МПЗ производится по курсу ЦБ РФ установленному на дату приобретения или договоренности указанной в тексте подписанного договора. Дальнейшему изменению сумма не подлежит.

Авансы и предоплаты – курсовая разница рассчитывается с учетом курса на дату получения или перевода денежных средств. Если аванс не покрывает сумму поставки, то стоимость складывается из двух факторов:

- Рассчитывается сумма аванса на дату поступления платежа.

- Стоимость ценностей на дату постановки их на учет.

Пример: 20.01.2021 фирма ЗАО «Эдельвейс» купила оборудование – ноутбуки общей стоимостью 12 000 долларов. Курс ЦБ РФ на это число – 59,3521 руб.

Покупка ПК – Дт. 08 (вложение во внеоборотные активы) Кт. 60 (расчеты с поставщиками) – 712 225,2 руб.

По состоянию на 29 января стала необходима переоценка долга, возникшего из-за неуплаты положенной суммы. Так как по данным ЦБ РФ курс стал выше, чем на предыдущую дату, то фирма понесет убытки. Ввиду этого ей придется уплатить сумму больше и отобразить это в графе расходы.

Учет курсовой разницы:

12 000 * 60,3196 = 723 835,2 руб.

723 835,2 – 712 225,2 = 11 610 руб — Дт. 91 (прочие расходы) Кт.60 (расчеты с контрагентами).

В соответствии с правилами бухгалтерского учета ПБУ 3/2006 сумма задолженности устанавливается на дату проведения операции с контрагентами.

Таким образом, фирма-продавец в момент подтверждения выручки от реализации товара прописывает в документах бухгалтерского учета, задолженность дебиторского типа у покупателя перед ним.

Сумма, если она выражена в валюте иностранного государства, подлежит перерасчету с учетом курса ЦБ РФ на дату совершения отгрузки продукции или в соответствии с ранее заключенным договором.

Потребитель получает свой заказ и рассчитывает стоимость в рублях по прописанному в соглашении курсу денежных средств или по данным ЦБ РФ, которая действует на дату принятия товара.

Активы, которые могут быть приняты к учету:

- ОС (основные средства).

- МПЗ – запасы материально-производственного типа.

- Нематериальные активы – НМА.

- Проводимые работы и услуги.

Цена активов, которые входят в эти категории, больше не пересчитывается и принимается как утвержденная. Изменения курса не учитываются. Потребитель после того, как провел приемку продукции, не может менять оценку, выраженную в рублях, которая была отражённая по дебету счетов актуальных активов.

https://www.youtube.com/watch?v=WC2EYfp_CfM

Последующему перерасчету подлежат денежные средства, которые находятся на банковских счетах фирмы. Здесь есть и кредиторская задолженность, и дебиторская. Все они отображаются в бухгалтерском балансе. Корректировка цены происходит только в случае, если курс валют изменился на момент заключения договора, погашение любого типа долгов и т.д.

В результате проведения процедуры переоценки, в бухгалтерском учете появляются курсовые разницы. Они подлежат учету и входят в состав прочих доходов или расходов.

Пример учета курсовых разниц представлен ниже.

Рекомендуем другие статьи по теме

Видео:Учет курсовых разниц на примере с проводками. Расчет курсовых разницСкачать

Учет курсовых разниц

Компании, связанные партнерскими обязательствами с зарубежными фирмами, обязательно сталкиваются с расчетами в валюте. Но, поскольку, бухгалтерский учет отечественными организациями осуществляется в рублях, то необходимо проводить оценку валютной массы по заключенным договорам в рублевом эквиваленте.

Именно на этапе расчета соотношения национальной и иностранной валюты возникают курсовые разницы. В бухгалтерском учете действуют определенные правила пересчета, применение которых определяется ПБУ 3/2006 от 27.11.2006 № 154н.

Рассмотрим основные требования, предъявляемые к учету валютных операций курсовых разниц.

Суммовые и курсовые разницы: в чем разница

До 2015 года в НК РФ существовало понятие «суммовые разницы». Они образовывались тогда, когда задолженность по договору выставлялась в валюте, а оплата по нему производилась в рублях. Курсовые разницы определялись при отражении задолженности и последующей оплате операции в иностранной валюте.

С 2015 года определение «суммовая разница в бухгалтерском учете» упразднено законодателем, а любая разница, связанная с проведением валютных операций, считается курсовой.

Особенности осуществления валютных операций

Итак, в бухучете все операции фиксируются в рублях, и на это не влияет, в какой валюте фактически они производились. Перевод валютных сумм в рубли осуществляется по официальному курсу ЦБ на определенную дату, которая различается в зависимости от ситуации. Например:

- На дату проведения операции, когда фиксируется стоимость принятого к учету имущества, запасов или денежных средств;

- На отчетную дату, когда оцениваются валютные активы и обязательства фирмы;

- На дату платежа, для признания валютного дохода, поступления/выплаты аванса;

- На дату утверждения авансового отчета по командировке за рубеж.

Итак, всегда определяется несколько временных точек, когда следует пересчитать имеющуюся в компании валюту. Это и ведет к образованию курсовых разниц, так как курс валют на разные даты изменяется. К примеру, организация приобрела импортное оборудование, приняла к учету 10 апреля по курсу ЦБ, а оплату произвела 20-го апреля, и курс на эту дату был уже другим.

Разница, возникающая из-за колебания курса валют на разные даты, называется курсовой, и может быть положительной, т. е. увеличивающей доходы предприятия так и отрицательной, т.е. снижающей их.

Отражение курсовых разниц в бухгалтерском учете

Познакомившись с основными правилами оценки валютных активов и обязательств, перейдем к учету курсовых разниц. В зависимости от места возникновения разниц, задействуются такие балансовые счета: 50, 52, 55, 57, 60, 62, 66, 67, 76, 91. Причем счет прочих доходов и расходов является основным, отражающим результат от произведенных операций в валюте.

В бухгалтерском учете по дебету сч. 91отражаются отрицательные разницы, по кредиту – положительные.

Итоговая разница за отчетный период влияет на финансовый результат, в который, впрочем, не входит разница, рассчитываемая по вкладам учредителей.

Она возникает во временном отрезке на момент принятия решения о валютном взносе и дате внесения. Образованные при этом суммы влияют на величину добавочного капитала фирмы.

https://www.youtube.com/watch?v=NKp75xuPKMc

По аналогии с бухучетом, в налоговом отрицательные разницы фиксируются во внереализационных расходах, положительные – во внереализационных доходах.

Как посчитать курсовую разницу

Рассмотрим, возникают ли курсовые разницы при покупке валюты, на примере.

Пример

Компания «Перун» оформила и отправила в банк 14 августа поручение на приобретение 5000 долл. у иностранного партнера для покупки инструмента. Операция была проведена в тот же день: банк списал с расчетного счета фирмы 304 000 руб. Приобретена валюта 17 августа по курсу 60,65 руб. за 1 долл. На сумму 303 250 руб. Излишне списанную сумму банк вернул на рублевый счет.

За покупку долларов банком установлена комиссия 0,2% от суммы покупки. Их банк списал с рублевого счета в день покупки валюты.

Курс ЦБ РФ на 17 августа составил 59,65 руб./долл.

Отражение операций у покупателя: проводки:

| Дата | Операция | Сумма | Д/т | К/т |

| 14.08 | Отражен резерв на покупку валюты | 304 000 | 57 (76) | 51 |

| 17.08 | Зачислена приобретенная по курсу ЦБ (59,65 руб./1 долл.) валюта | 298 250 | 52 | 57(76) |

| 17.08 | Возврат неиспользованной суммы на р/с (304 000 – 298 250) | 5750 | 51 | 57(76) |

| 17.08 | Расход от покупки валюты по курсу, превышающему курс ЦБ (5000 х (60,65 – 59,65) | 5000 | 91 | 57(76) |

| 17.08 | Комиссия банка за покупку (0,2 х 5000 х 60,65) | 6065 | 91 | 51 |

Из представленного примера видно, что курсовых разниц при покупке валюты не возникает. Сумма 5000 руб. является только разницей в курсах ЦБ и банка, обслуживающего фирму, и никак не связана с изменением валютного курса на разные даты, хотя отражается как отрицательная курсовая разница по дебету сч. 91

Конец отчетного периода: как рассчитать курсовую разницу

Пример продолжаем:

Допустим, что первоначальное решение о покупке оборудования было изменено, и валюта осталась на счете. По окончании отчетного периода необходимо рассчитать курсовую разницу, и на этом этапе уже имеются две даты с различными курсами: на дату приобретения долларов и конец квартала.

Добавим исходные данные: курс ЦБ на 30 сентября составил 65,10 руб./долл. Поскольку курс доллара увеличился, то и сумма в рублевом выражении также выросла.

| Дата | Операция | Сумма | Д/т | К/т |

| 30.09 | Положительная курсовая разница (5000 х (65,10 – 59,65) при переоценке валюты на конец квартала | 27250 | 52 | 91 |

Если бы курс ЦБ снизился к концу квартала, то проводка была бы такой: Д/т 91 К/т52.

Учет курсовых разниц при продаже валюты

Продолжим пример:

Допустим, что фирма закупила инструмент на 2000 долларов, а оставшуюся валюту решила реализовать. И вновь валютную массу придется пересчитать в рубли на дату продажи по курсу ЦБ.

20 октября фирма «Перун» поручает банку продать 3000 долларов. В тот же день валюта приобретена банком по цене 64,20 руб. за 1 долл., а сумма выручки перечислена на счет компании. Курс ЦБ на 20 октября составил 65,0 руб./долл. Бухгалтер сделает такие проводки:

| Дата | Операция | Сумма | Д/т | К/т |

| 20.10 | Списание с валютного счета 195000 руб.(3000 х 65,0 руб.) | 195 000 | 57(76) | 52 |

| 20.10 | Установлена отрицательная курсовая разница 300 руб. (3000 х (65,10 – 65,0)) | 300 | 91 | 52 |

| 20.10 | Зачислено на р/счет от продажи валюты по курсу обслуживающего банка192 600 руб. ( 3000 х 64,20) | 192 600 | 51 | 57(76) |

| 20.10 | Финансовый результат от продажи валюты 2400 руб. (3000 х (65,00 – 64,20) | 2400 | 94 | 57(76) |

Курсовая разница у покупателя: проводки

При оформлении покупки за валюту, обращают внимание на несколько нюансов:

— суммы выданных/полученных авансов учитываются по курсу на дату поступления/перечисления денег и впоследствии не переоцениваются;

— материалы, приобретенные в счет ранее выданного аванса, приходуются по курсу на дату перечисления аванса. Курсовая разница по предоплате не образуется.

Продолжаем пример:

Фирма перечислила аванс зарубежному поставщику в сумме 2000 долл. Курс ЦБ на 22 октября составил 65,00 руб./долл.

| Дата | Операция | Сумма | Д/т | К/т |

| 22.10 | Перечислен аванс 130 000 руб. (2000 х 65,00) | 130 000 | 60 | 52 |

| 22.10 | Расчет отрицательной разницы по изменению курса от даты последней переоценки 200 руб. (2000 х (65,10 – 65,0) | 200 | 91 | 52 |

| 30.10 | Поступил приобретенный инструмент | 130 000 | 41 | 60 |

Видео:Курсовые разницыСкачать

Курсовые разницы в бухгалтерском учете: проводки в 2021

Согласно российскому законодательству учет активов и пассивов организации должен вестись в рублях. На практике многие счета и договора номинируются в долларах или евро, а оплачиваются в зависимости от текущей стоимости этих валют.

Если бухгалтер оценивает проведенную операцию не один раз, а дважды (на дату сделки и в момент формирования отчетности), то возникает доход или расход. Он именуется «курсовая разница в бухгалтерском учете».

Проводки в 2021 году, связанные с такой ситуацией, будут рассмотрены в этой статье.

Когда возникают курсовые дельты и как они отражаются?

Это разница между стоимостью актива или пассива, рассчитанной по курсу валюты на дату его оплаты (или отчетную дату) и его ценой, исчисленной в день его фактического принятия. Трактовка этого понятия в бухгалтерском и налоговом учете имеет серьезные отличия.

https://www.youtube.com/watch?v=ttBMcdyK-J4

Как гласит определение, организация должна определять рублевую стоимость валютных операций как минимум дважды: в момент их совершения и на отчетную дату. Это правило верно для любых материальных ценностей, кроме денежных средств: их количество не пересчитывается, если иное не закрепляет учетная политика компании.

В зависимости от того, в какую сторону меняется курс, расхождения могут быть:

- положительными (если он растет);

- отрицательными (если он снижается).

Курсовые разницы предполагают проводки:

- Если стоимость валюты возрастает, то на активных счетах (50, 52, 58 и т. д.) возникает плюсовая разница. Она отражается по их дебету и корреспондирует со счетом 91 в кредите.

- В этой же ситуации по пассивным счетам (66,67) образуется минусовое расхождение. Для его списания эти счета кредитуются, а по дебету ставится 91 счет.

- Когда валюта дешевеет, на активных счетах получается убыток. Он отражается так: дебет искомого счета – кредит 91.

- При таком же положении дел на пассивных счетах образуется прибыль, которая списывается в кредит 91 счета.

Разницы, связанные с изменением стоимости валюты, отражаются в бухгалтерской отчетности в тот период, когда фактически была совершена оплата.

Что такое суммовые разницы?

Действующее законодательство запрещает резидентам РФ рассчитываться между собой в иностранной валюте. Однако никто не мешает им защитить себя от денежных потерь, выставив счет в долларах, евро и т.п.

или указав сумму в такой валюте в договоре. В этом случае контрагент будет оплачивать свой долг в рублевом эквиваленте на дату отправки платежного поручения. Как результат, образуются суммовые разницы.

Это понятие отражает дельту между рублевой оценкой стоимости товаров, исчисленной на дату подписания соглашения с контрагентом и принятой в качестве размера кредиторской задолженности, и фактической суммой произведенной оплаты по текущему курсу.

- Для поставщика – это разница между рублевым эквивалентом суммы в договоре (счете) на дату отгрузки и величиной фактически поступивших к нему средств в дату оплату оплаты.

- Для покупателя – дельта между рублевым эквивалентом суммы по договору в день оприходования товара и в дату совершения платежа в адрес поставщика.

Если валюта дорожает, то для покупателя образуется отрицательная курсовая разница (проводка на списание в кредит 91 счета).

Если до января 2015 года бухгалтерская и налоговая трактовка суммовых расхождений существенно различалась, то после понятия были сближены и стали практически идентичны. Сегодня суммовую разницу следует трактовать как частный случай курсовой дельты. «Опорные» даты при их определении – отчетная дата и день совершения платежа. Момент перечисления аванса или задатка на расчет никак не влияет.

Курсовые разницы: проводки (пример в 2021 году)

Согласно действующим нормам, бухгалтер обязан переоценивать активы и пассивы в рублевом эквиваленте дважды: в момент совершения операций и в дату составления отчетности.

Приведем наглядный пример из жизни. На валютный счет ООО «Сельхозмашины» поступила сумма в 1 000 долларов. Это аванс от ее иностранного покупателя за предстоящую поставку оборудования. В этот день курс доллара был равен 61 рублю.

Бухгалтер ООО «Сельхозмашины» отразил по дебету 52 и по кредиту 62 счета сумму 61 000 рублей (61*1 000).

До конца отчетного периода иных взаимодействий с иностранным контрагентом не было. В дату составления отчетности сотрудник бухгалтерии должен переоценить и остатки на валютном счете, и размер кредиторской задолженности. Допустим, что к этому дню курс доллара возрос до 62 рублей.

По активному счету 52 рублевый остаток возрос до 62 000 рублей (62*1 000), соответственно, возникла положительная курсовая разница: проводка Д 52 – К 91.1 на дельту 1 000 руб.

Объем кредиторской задолженности возрос: с увеличением курса стали больше и рублевые обязательства перед заграничным контрагентом. Образовавшаяся дельта в 1 000 рублей должна быть отражена в кредите 62 счета и дебете счета 91.1.

Это лишь частный случай отражения изменения валютных колебаний в бухгалтерской отчетности. То, какой проводкой формируются отрицательные курсовые разницы (равно как и положительные) зависит от специфики конкретной ситуации.

Как рассчитывается НДС

Фактическая отмена понятия «суммовая разница» повлекла за собой изменения в расчете НДС, вступившие в силу в январе 2015 года. Теперь этот термин заменен другим – «разница в сумме налога».

Согласно действующим законам, организация, работающая с контрагентами из других стран, может составлять счета-фактуры в иностранной валюте. Для сделок, в которых сумма номинируется, например, в долларах, но по факту оплачивается в рублях (это расчеты между резидентами) предусмотрен особый порядок исчисления налога.

https://www.youtube.com/watch?v=KOxs3SfS5UE

Можно выделить следующие случаи:

- определение налоговой базы в день отгрузки – НДС исчисляется исходя из действовавшего в тот день курса;

- наличие полной предоплаты – суммы пересчитываются на день ее перечисления;

- наличие частичной предоплаты – по оплаченной части действует курс, верный на дату получения денег, а для непогашенного остатка – цена валюты, актуальная на дату его погашения.

Некоторые неопытные бухгалтеры полагают, что положительные курсовые разницы являются основанием для отражения их как внереализационных поступлений в декларации по НДС. Это неверно: согласно действующим нормам права, в их внесении в документ нет необходимости.

Курсовые разницы при УСН в 2021 году

Если компания использует один из упрощенных режимов налогообложения, она обязана учитывать курсовые дельты только в том случае, когда они возникают при купле-продаже валюты и являются положительными. Разницы, возникающие в ходе переоценки, не отражаются в отчетности. Это существенно упрощает работу бухгалтера и устраняет существовавшие ранее расхождения между бухгалтерским и налоговым учетом.

Подводим итоги

Курсовая разница в налоговом учете 2021 максимально приблизилась к аналогичному понятию, существующему в бухгалтерском учете. Ранее при расчете этого показателя бухгалтера сталкивались с рядом проблем.

Приведем наглядный пример. Организации А и В заключили в октябре 2014 года договор поставки оборудования стоимостью 1 000 долларов (НДС 18%). При этом на дату подписания договора действовал курс доллара 35 рублей, в день внесения предоплаты компанией А – 39 рублей, а в последний день месяца – 37,5 рубля.

Исходя из всех данных, бухгалтер компании В отразил в учете положительную курсовую разницу (проводка по кредиту 91 счета). Налоговики же видели совсем иную картину: убытки из-за отсутствия промежуточной оценки. Изменения, вступившие в действие в 2015 году, убрали это противоречие и облегчили жизнь бухгалтеру.

Согласно письмам Минфина, курсовые разницы для компании, составляющей промежуточную отчетность, будут мало чем отличаться от аналогичных показателей в налоговом учете. Новые нормы в равной мере относятся и к соглашениям, подразумевающим пролонгацию.

Например, договор аренды, заключенный на 11 месяцев, может автоматически продлеваться после его истечения на тех же условиях, если стороны не выразили иных пожеланий.

Значит, с января 2021 по таким документам должны действовать актуальные правила определения курсовых разниц.

Теперь у бухгалтера отсутствует необходимость разбираться, о каких разницах, суммовых или курсовых, идет речь в каждом конкретном случае. Он может использовать курс валюты, отличный от курса ЦБ, если это предусмотрено договором. Новые нормы сделали бухучет более гибким и сблизили его с налоговым.

Видео:Курсовые разницы — бухгалтерский и налоговый учет в 2022 годуСкачать

Положительные и отрицательные курсовые разницы — проводки и примеры

Курсовая разница — понятие, используемое при расчетах по валютным операциям. Валютные активы организации, кроме авансов, подлежат регулярной переоценке, в результате которой возникают положительные и отрицательные разницы. Рассмотрим как отражаются курсовые разницы в учете и как отразить в проводках положительные и отрицательные курсовые разницы.

Виды курсовых разниц

Курсовая разница — это разница в оценке валютного актива в рублевом соотношении на дату оплаты и отчетную дату.

Курсовые разницы (КР) бывают положительными и отрицательными. Положительные означают дооценку активов и уценку обязательств, отрицательные — уценку активов и дооценку обязательств.

Курсовые разницы возникают:

- На дату проведения операции;

- На конец отчетного периода.

Пример и проводки по положительной курсовой разнице

ООО «Стелла» в марте 2021 продало ООО «Баунти» на сумму 11 800 у.е., включая НДС 1 800 у.е. Оплата произошла в рублях по курсу ЦБ на день платежа. Условиями договора предусмотрена 50-процентная предоплата. Курс у.е. на дату аванса составил 62,00 руб., на дату отгрузки — 62,40 руб., на дату оплаты товара — 63,00 руб.

https://www.youtube.com/watch?v=Mi0ZRPH2zF8

Проводки у ООО «Стелла» в момент аванса:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 51 | 62.2 | Отражено получение аванса(62*5 900) | 365 800 | Платежное поручение вх. |

| 76 (авансы) | 68 | Отражен НДС с аванса (365 800*18/118) | 55 800 | СФ выданный |

Проводки в момент отгрузки:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 62 | 90.1 | Отражена отгрузка товара(62,4*11800) | 736 320 | Накладная |

| 90 (НДС) | 68 | НДС с отгрузки(55800+62,4*900) | 111 960 | СФ выданный |

| 62.2 | 62.1 | Зачет аванса | 365 800 | Бухгалтерская справка |

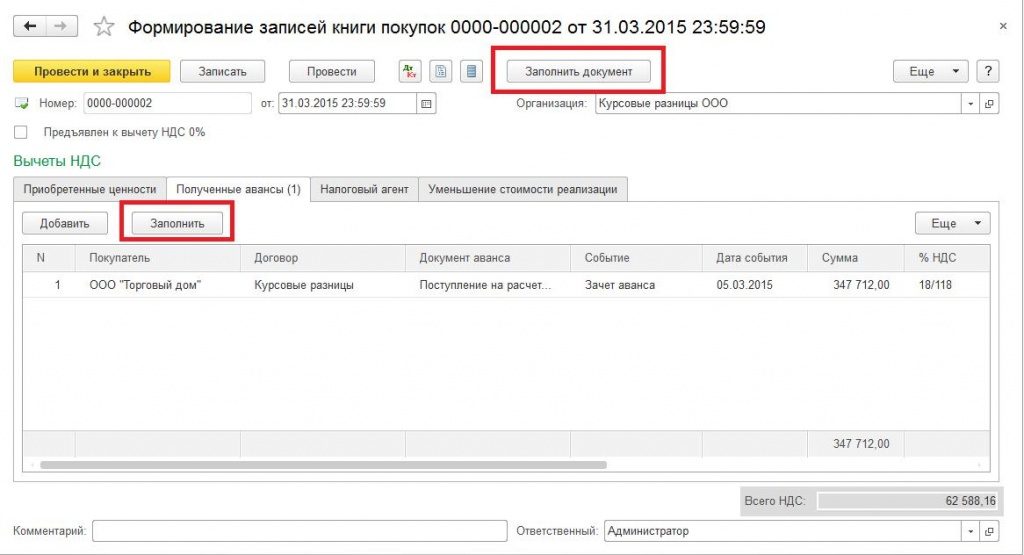

| 68 | 76 (авансы) | Принятие к вычету НДС с аванса | 55 800 | Книга покупок |

Проводки в момент окончательной оплаты:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 51 | 62.1 | Отражена окончательная оплата( 63*5900) | 371 700 | Платежное поручение вх. |

| 62 | 91.1 | Отражена положительная курсовая разница проводка ((62,4-63)*5900) | 3 540 | Бухгалтерская справка |

Отражение отрицательной курсовой разницы в проводках

Предположим, что в предыдущем примере курс у.е. был:

- на дату аванса — 62,00 руб. за у.е.;

- в момент отгрузки — 61,50 руб.;

- в момент окончательного расчета — 61,00 руб/у.е.

Тогда проводки в момент отгрузки будут выглядеть так:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 62.1 | 90.1 | Отражение отгрузки(61,5*5900) | 362 850 | Накладная |

| 90 (НДС) | 68 | НДС с реализации (55800+61,5*900) | 111 150 | СФ выданный |

| 62.2 | 62.1 | Зачтена предоплата | 365 800 | Бухгалтерская справка |

| 68 | 76 (авансы) | Принят к вычету НДС с аванса | 55 800 | Книга покупок |

Как можно заметить, НДС с предоплаты не пересчитывается.

И проводки в момент перечисления остатка оплаты:

Получите 267 видеоуроков по 1С бесплатно:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 51 | 62.1 | Окончательная оплата (61*5900) | 359 900 | Платежное поручение вх. |

| 91.2 | 62.1 | Начислена отрицательная курсовая разница проводка ((61,5-61)*5 900) | 2 950 | Бухгалтерская справка |

Курсовая разница при продаже валюты

Для учета валютных средств предназначен счет 52 «Валютные счета».

Компания «УльтраМикс» проводит операцию по продаже валюты на сумму 100 000 дол.США. Курс доллара ЦБ на день перечисления валюты — 61,20 руб./дол. Курс доллара банка на день продажи составляет 61,00 руб., курс Центробанка — 60,00 руб./дол. США.

Бухгалтер компании делает проводки:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 57 | 52 | Перечислены ДС для покупки валюты(61,2*100 000) | 6 120 000 | Платежное поручение исх. |

| 51 | 91.1 | Зачислена выручка от продажи валюты(61*100 000) | 6 100 000 | Выписка банка |

| 91.2 | 57 | Списана стоимость валюты для продажи(60*100 000) | 6 000 000 | Бух. справка |

| 91.2 | 57 | Списана курсовая разница проводка((61,2-60)*100 000) | 120 000 | Бух. справка |

| 91.2 | 76 | Начисление комиссии при продаже валюты(6 100 000*0,1%) | 6 100 | Бух. справка |

| 76 | 51 | Оплата комиссии | 6 100 | Платежное поручение исх. |

| 91.9 | 99 | Отражение прибыли от продажи(6 100 000-6 000 000) | 100 000 | Бух. справка |

Курсовая разница при покупке валюты

Организации нужно купить 1 000 дол. США. На транзитный счет были перечислены средства в размере 65 000 руб. для покупки по курсу не более 65,00 руб./дол. На следующий день банк купил валюту по курсу 63,00 руб./дол, курс ЦБ в этот же день был 63,50 руб./дол.

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 57 | 51 | Перечислены ДС для покупки валюты | 65 000 | Плат. поручение |

| 52 | 57 | Купленная валюта зачислена на счет по курсу ЦБ (63,5*1 000) | 63 500 | Выписка банка |

| 57 | 91.1 | Отражена курсовая разница ((63,5-63)*1 000) | 500 | Бух. справка |

| 51 | 57 | Возврат неиспользованной суммы(65 000 – 63 500) | 1 500 | Выписка банка |

| 91.2 | 76 | Комиссия при покупке валюты (63 500*0,5%) | 317,5 | Бух. справка |

| 76 | 51 | Комиссия перечислена в банк | 317,5 | Плат. поручение |

Курсовые разницы в операциях по импорту

Расчеты по импорту — это операции между резидентом и нерезидентом (поставщиком товара):

- Момент перехода права собственности товара регулируется внешнеторговым контрактом.

- Пересчет стоимости (кроме авансов и задатков) выраженной в валюте оплаты производится на дату операции и на конец отчетного периода.

- После принятия товара к учету пересчитывать необходимо только саму задолженность перед поставщиком.

- При внешнеторговых операциях возникают суммы уплаты и учета таможенной пошлины и таможенного сбора.

Пример

ООО «Меркурий» закупает у иностранного контрагента товары, контрактная стоимость которых равна 10 000 долларов США. Право собственности на товар переходит к «Меркурию» в момент подачи таможенной декларации. Таможенная стоимость соответствует указанной в контракте.

💡 Видео

#7 Учет курсовых разниц в бухгалтерском и налоговом учете.Скачать

Как проверить курсовую разницу в 1С. Рассказывает Анастасия Макова.Скачать

Как отразить курсовые разницы в 1С Бухгалтерия 8.3? Пошаговая инструкцияСкачать

Налоговый учет курсовых разниц 2022Скачать

Курсовые разницы: секреты успешного управленческого учёта!Скачать

Секреты учета курсовых разницСкачать

Вебинар «Курсовые разницы в 2022-2024. На примере 1С:ERP»Скачать

Учет курсовой разницы | Эльвира РамазановаСкачать

КЛИЕНТЫ НА ВСЮ ЖИЗНЬ: как делать разовых заказчиков постоянными | Запись 3-го дня интенсиваСкачать

Курсовые разницы в 1С 8.3 (с релиза 3.0.122) — как отразить, проводки, примеры, поступлениеСкачать

Как отражать курсовые разницы в бухгалтерском и налоговом учете 2022-2024 годахСкачать

Как учитывать курсовые разницы по новым правилам в 1С — изменения в 2022-2024 г.Скачать

Курсовые разницы в 1C:ERP. Устройство и принципы работы (Бобровников Алексей, 1С)Скачать

Новый порядок учета отрицательных курсовых разниц с 1 января 2023 годаСкачать

Бухгалтерский учет курсовых разницСкачать

Курсовые разницы: когда возникают и как рассчитываютсяСкачать