М.С. Полякова, эксперт журнала «Российский налоговый курьер»Публикация подготовлена при участии специалистов Управления администрирования налога на прибыль ФНС России

С 1 января 2007 года в главе 25 НК РФ появилась новая статья 264.1, которая посвящена налоговому учету расходов, связанных с приобретением права на земельные участки. Такие нормы в Налоговом кодексе введены впервые. Проанализируем основные положения указанной статьи.

Земля и иные объекты природопользования не подлежат амортизации. Это правило содержится и в налоговом (п. 2 ст. 256 НК РФ), и в бухгалтерском (п. 17 ПБУ 6/01) учете. Стоимость земельных участков не списывается, поскольку потребительские свойства земли с течением времени не изменяются.

До 2007 года в главе 25 Налогового кодекса не содержалось каких-либо норм, которые позволяли бы организациям в период пользования земельными участками списывать их стоимость в уменьшение налогооблагаемой прибыли.

Учесть расходы на приобретение земли можно было только в момент ее продажи. Основанием служил подпункт 2 пункта 1 статьи 268 НК РФ.

Согласно этой норме доходы от реализации прочего имущества (в состав которого входили и земельные участки) подлежали уменьшению на цену его приобретения.

Федеральным законом от 30.12.2006 № 268-ФЗ (далее — Закон № 268-ФЗ) в 25-ю главу Кодекса была введена статья 264.1 «Расходы на приобретение права на земельные участки». Благодаря этому у налогоплательщиков появилась возможность при определении налоговой базы учитывать затраты на приобретение земли.

Обратите внимание: стоимость земельных участков по-прежнему не подлежит списанию. Положения пункта 2 статьи 256 НК РФ остаются в силе, и земля является неамортизируемым объектом. Наименование статьи 264.1 Кодекса говорит о том, что списывать можно расходы, связанные с приобретением права на земельные участки, а не стоимость самой земли.

Не случайно и расположение новых норм. Номер статьи указывает на то, что затраты на приобретение права на земельные участки относятся к прочим расходам. В то же время эти затраты не приведены в общем перечне прочих расходов, поименованных в 264-й статье Кодекса, а выделены отдельно.

Этим законодатель подчеркивает, что затраты на приобретение земельных участков не подчиняются общему порядку учета прочих расходов — их нельзя списать единовременно. Для прочих расходов в виде прав на земельные участки установлены особые правила налогового учета, изложенные в статье 264.

1 Налогового кодекса.

Закон № 268-ФЗ был опубликован в «Российской газете» 31 декабря 2006 года. Он вступил в силу через месяц, то есть 31 января 2007 года. В пункте 5 статьи 5 Закона № 268-ФЗ указано, что положения статьи 264.1 Налогового кодекса распространяются на правоотношения, возникшие с 1 января 2007 года.

- Кто сможет учесть права на землю

- Порядок признания расходов у собственников земли

- Пример 1

- Как организовать учет земельных участков

- Способы получения компанией участков земли

- Покупка земельного участка: проводки

- Операции с земельным участками: проводки

- Выбытие земельных участков

- Сопровождение операций с землей

- Приобретение права на землю: налоговый учет расходов, Комментарий, разъяснение, статья от 20 апреля 2007 года

- Ктосможет учесть права на землю

- Собственники земли

- Арендаторы земельных участков

- Приобретение земельного участка: проводки

- Бухучет земли: на каком счете

- Переоценка земельных участков в бухгалтерском учете

- Учет выбытия земельного участка

- Также читайте:

- Бухгалтерский и налоговый учет земельных участков

- Проводки

- Переоценка и амортизация

- Отражение в налоговом учете

- ОСНО

- Налог на имущество и земельный

- Другое

- Учет земельных участков в бухгалтерском и налоговом учете

- Документальное оформление

- Бухгалтерский учет

- Покупка

- Продажа

- Продажа части участка

- Аренда

- Земельный налог

- НДС

- 🔥 Видео

Кто сможет учесть права на землю

Под действие новой статьи Кодекса подпадают не все виды расходов на приобретение права на земельные участки. В пунктах 1 и 2 статьи 264.1 НК РФ выделены только два вида таких затрат.

Во-первых, это расходы на приобретение участков из земель, находящихся в государственной или муниципальной собственности. Речь идет только о тех земельных участках, на которых уже расположены здания, строения, сооружения или которые приобретаются для возведения на них объектов капитального строительства.

Во-вторых, действие статьи 264.1 НК РФ также распространяется на расходы, связанные с приобретением права на заключение договора аренды земельных участков. Но эти расходы учитываются только при условии, что договор аренды фактически заключен.

Таким образом, можно выделить две категории налогоплательщиков, получивших права на землю:

- те, кто получает права на земельные участки при приобретении государственных и муниципальных земель;

- те, кто получает землю в аренду.

Собственники земли

Налогоплательщики, приобретающие права на земельные участки, где нет никаких зданий или сооружений, и не планирующие вести на этой земле строительство, не вправе списывать понесенные расходы на основании статьи 264.1 НК РФ.

https://www.youtube.com/watch?v=epzanIaJd1Q

О целевом назначении земли можно судить по условиям договора, разрешительной документации, выпискам БТИ, кадастровым планам и иным документам на приобретение земельного участка.

Если земля предназначена не для строительства, а для иных целей (например, для выращивания сельскохозяйственных культур, ведения лесного хозяйства и т. д.

), то, как и прежде, расходы на ее приобретение учесть нельзя.

На практике бывает, что назначение земли, которую приобрел налогоплательщик, в дальнейшем меняется и на ней начинается строительство.

Однако это уже не будет иметь значения, поскольку важно первоначальное предназначение земли. Ведь в пункте 1 статьи 264.

1 НК РФ определено, что списанию подлежат только права на земельные участки, приобретенные для капитального строительства объектов основных средств.

После приобретения земельных участков, находящихся в государственной и муниципальной собственности, новые собственники, зарегистрировав право собственности, могут продать эту землю. Но те, кто купит у них ее, не вправе учесть понесенные расходы во время пользования земельным участком.

Во всяком случае нормы статьи 264.1 НК РФ не распространяются на покупателей, которые приобрели землю, находящуюся в собственности физических и юридических лиц. Значит, такие покупатели вправе учесть расходы на землю, как и раньше, только при дальнейшей реализации этих земельных участков.

В пункте 5 статьи 5 Закона № 268-ФЗ установлены временные ограничения по договорам на приобретение земельных участков. Нормы статьи 264.

1 Кодекса распространяются только на тех налогоплательщиков, которые заключили договоры на приобретение права на государственную или муниципальную землю (с имеющимися на ней постройками или предназначенную для строительства) в период с 1 января 2007 года по 31 декабря 2011-го.

Арендаторы земельных участков

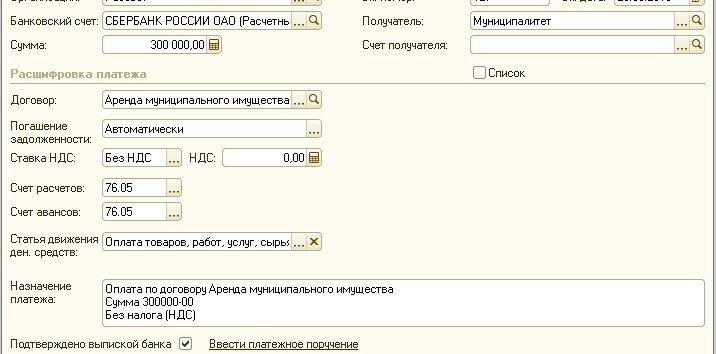

Арендная плата за землю, как и прежде, включается в состав прочих расходов (подп. 10 п. 1 ст. 264 НК РФ). Порядок списания этих платежей установлен в подпункте 3 пункта 7 статьи 272 НК РФ.

Сумма арендной платы включается в расходы единовременно либо в последний день отчетного (налогового) периода, либо на дату предъявления документов, служащих основанием для расчетов, либо на дату осуществления расчетов в соответствии с условиями заключенных договоров.

Конкретный момент признания расходов в виде арендных платежей фиксируется в учетной политике для целей налогообложения.

Новые правила статьи 264.1 Кодекса касаются только расходов налогоплательщика, связанных с приобретением права на заключение договора аренды. Обычно речь идет о долговременной аренде земли.

Если договор аренды земли не будет заключен, то расходы, понесенные налогоплательщиком, нельзя учесть в уменьшение налоговой базы (п. 2 ст. 264.1 НК РФ).

В первую очередь это касается тех организаций, которые проиграли тендер. Средства, уплаченные в виде задатка, им возвращаются. Остальные расходы участников тендера (платежи за участие в конкурсе, затраты на подготовку документации и т. д.

) не подпадают под действие статьи 264.1 НК РФ, так как договор аренды данными организациями не заключен.

Подобные затраты не учитываются в уменьшение налоговой базы по налогу на прибыль, поскольку не соответствуют требованиям пункта 1 статьи 252 НК РФ.

Кроме того, не смогут учесть расходы, связанные с приобретением права на заключение договора аренды земельных участков, организации, которые выиграли тендер, но по тем или иным причинам не заключили в дальнейшем договор аренды земли (например, не заплатили вовремя суммы, причитающиеся по условиям конкурса).

Фирма, которая по итогам конкурса получила право на заключение договора аренды земли, но до его заключения переуступила данное право третьим лицам, не сможет учесть свои расходы согласно статье 264.1 Кодекса.

Такая операция в целях налогообложения расценивается как передача имущественных прав и учитывается по нормам подпункта 2.1 пункта 1 статьи 268 НК РФ. Причем убыток при реализации имущественных прав не уменьшает налоговую базу.

Дело в том, что согласно пункту 2 статьи 268 Кодекса для целей налогообложения признаются лишь убытки от реализации имущества, виды которого перечислены в подпунктах 1 и 2 пункта 1 этой статьи.

https://www.youtube.com/watch?v=nv8bqO68LgY

Воспользоваться нормами новой статьи 264.1 НК РФ смогут лишь те арендаторы земельных участков, которые понесли расходы по приобретению права на заключение договора аренды земли и фактически заключили этот договор.

Порядок признания расходов у собственников земли

Правила учета расходов, связанных с приобретением права на земельные участки, которые находятся в государственной или муниципальной собственности, раскрываются в пункте 3 статьи 264.1 НК РФ. Новые собственники земельных участков учитывают затраты на приобретение земли в составе прочих расходов отчетного (налогового) периода.

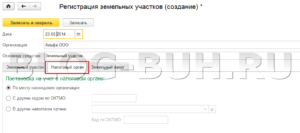

Расходы по приобретению права на земельные участки признаются в целях налогообложения с момента подачи документов на государственную регистрацию права собственности на землю. Эта дата определяется согласно расписке в получении документов органом, регистрирующим права на недвижимое имущество. Основание — подпункт 2 пункта 3 статьи 264.1 НК РФ.

Как сказано в подпункте 1 пункта 3 статьи 264.1 НК РФ, затраты на приобретение указанного права можно списывать одним из двух способов:

- равномерно в течение срока, который определяется налогоплательщиком самостоятельно и не должен быть менее пяти лет;

- в размере не более 30% налоговой базы предыдущего налогового периода до полного признания всей суммы расходов.

Выбранный способ списания расходов, связанных с приобретением права на земельный участок, необходимо закрепить в учетной политике для целей налогообложения.

Первый способ списания расходов на землю

При равномерном способе списания расходов на землю у налогоплательщиков могут появиться следующие вопросы. Если документы на госрегистрацию права на земельный участок поданы в середине месяца, то можно ли уже в этом же месяце списать соответствующую долю расходов? И нужно ли их учитывать исходя из количества дней, оставшихся до конца данного месяца?

Из норм Налогового кодекса однозначно вытекает, что расходы на приобретение права на землю учитываются начиная с месяца, к которому относится дата расписки в получении документов на госрегистрацию права собственности. О том, что сумму расходов за этот месяц нужно определять пропорционально дням за период с момента подачи документов на госрегистрацию до конца месяца, в подпункте 2 пункта 3 статьи 264.1 НК РФ не говорится.

Значит, налогоплательщик имеет право в том месяце, когда он подал документы в регистрационные органы, списать на прочие расходы полную сумму ежемесячных затрат, связанных с приобретением права на землю. При этом не важно, сколько дней прошло с момента подачи документов на госрегистрацию до конца месяца.

Пример 1

ООО «Альфа» в феврале 2007 года заключило договор на приобретение земельного участка, находящегося в муниципальной собственности.

Документы на госрегистрацию права собственности организация подала в регистрационный орган 21 мая 2007 года. Общая сумма расходов по приобретению права на земельный участок — 1 680 000 руб. (без учета НДС).

В учетной политике установлено, что такие затраты списываются равномерно в течение пяти лет (60 месяцев).

Следовательно, ежемесячная сумма затрат, которую можно включить в состав прочих расходов начиная с мая, равна 28 000 руб. (1 680 000 руб. ? 60 мес.).

В 2007 году организация имеет право списать в уменьшение налоговой базы расходы за 8 месяцев — с мая по декабрь. Общая сумма расходов, связанных с приобретением права на земельные участки, которую ООО «Альфа» может учесть за 2007 год, — 224 000 руб. (28 000 руб. ? 8 мес.).

В подпункте 1 пункта 3 статьи 264.1 НК РФ установлены особые правила для сделок, по которым право на земельный участок приобретается на условиях рассрочки платежей.

Если срок, установленный условиями договора для рассрочки оплаты, превышает пять лет, то затраты на приобретение права на землю надо списывать на прочие расходы равномерно в течение срока, указанного в договоре.

А если длительность рассрочки платежей менее пяти лет, то расходы по таким договорам можно списывать в общем порядке.

https://www.youtube.com/watch?v=WZ6vv_nATss

Воспользуемся условиями примера 1. Предположим, что организация согласно договору производит оплату за приобретение земельного участка в течение восьми лет. Исходя из этого, она должна списывать расходы на приобретение права на землю также в течение восьми лет (96 мес.).

Ежемесячная сумма расходов, которую организация вправе учесть в уменьшение налоговой базы, составляет 17 500 руб. (1 680 000 руб. ? 96 мес.).

За 8 месяцев 2007 года (с мая по декабрь) организация сможет включить в состав расходов 140 000 руб. (17 500 руб. ? 8 мес.).

Видео:Особенности учета земельных участков в организациях бюджетной сферыСкачать

Как организовать учет земельных участков

Все большую популярность получает приобретение в собственность земельных участков компаниями и предпринимателями. Но при этом, если земля приобретается впервые, может возникнуть множество вопросов о том, кто ставит на учет земельный участок и каким образом организовать учет земельных участков, соблюдая все требования закона.

Главным ориентиром при осуществлении операций с земельными наделами служат требования земельного, гражданского и налогового законодательства, а также положений по бухгалтерскому учету.

Способы получения компанией участков земли

Прежде чем ответить на вопрос, как принять к учету земельный участок, необходимо определить каким образом участок может стать частью ресурсов организации. Зачастую это происходит путем приобретения за плату. Но на практике могут возникнуть и иные ситуации получения наделов:

- Дарение объекта недвижимости в виде земельного участка встречается достаточно часто. Дарителем имущества может выступать как физическое, так и юридическое лицо. Передача имущественного объекта производится на основании договора дарения, правовые положения которого закреплены в ст. 572 ГК РФ. Возникает необходимость определить стоимость передаваемого имущества. Сделать это можно на основе результатов оценки незаинтересованного специалиста по рыночной стоимости. Дарителем может выступать также и учредитель компании. Вследствие получения земли на основании договора дарения, у фирмы возникает внереализационный доход. Однако если доля учредителя составляет более пятидесяти процентов УК, выгода у компании не формируется;

- Договор мены реализуется с учетом положений ст. 568 ГК РФ и заключается в передаче каких-либо ценностей контрагенту в обмен на земельный надел;

- Вклад в уставный капитал – стоимость имущества, подлежащего передаче, принимается решением учредителей.

Покупка земельного участка: проводки

На основании требований гражданского права договор купли-продажи составляется только в письменном формате. Если в отношении надела существуют какие-либо ограничения, эти сведения должны быть прописаны в договоре. Предметом сделки могут выступать только участки, которые прошли госрегистрацию и имеют кадастровый номер.

Первоначальная стоимость участка, являющегося объектом недвижимости, складывается из всех произведенных затрат, связанных с его покупкой.

Вследствие того, что земля относится к категории основных средств, расходы, связанные с ее приобретением, собираются на сч. 08 «Вложение во внеоборотные активы».

Рассмотрим, учет земли (в бухгалтерском учете) при ее приобретении:

- Дт08 Кт60, 76 – куплен участок земли;

- Дт08 Кт60, 76 – расходы, связанные с покупкой участка, такие как консультации, услуги риэлтора и иные;

- Дт68 Кт51 – перечислена в казну величина пошлины;

- Дт08 Кт68 – величина уплаченной госпошлины включена в состав первоначальной стоимости земли;

- Дт01 Кт08 – приобретенный надел включен в группу объектов основных средств.

В состав основных средств наделы подлежат включению только при соблюдении следующих условий:

- Объект будет применяться в основной деятельности или предполагается его сдача в аренду;

- Предполагается использование участка сроком более одного года;

- Компания не планирует перепродавать землю в обозримом будущем;

- От использования участка земли компанией может быть получен доход.

Постановка на баланс земельного участка может быть произведена при условии его полной готовности к использованию и обозначенной первоначальной стоимости. Закон предполагает возможность принятия объекта к учету до получения свидетельства о регистрации, с отражением на отдельном субсчете, открытом к сч. 01.

Несмотря на то, что земля по сути своей является объектом ОС, списывать ее стоимость в расходы путем начисления амортизации запрещено в связи с тем, свойства земли не могут быть изменены с течением времени.

Это правило прописано в ПБУ 6/01 «Учет основных средств». Так как иной способ отнесения на расходы для объектов ОС не предусматривается, отнести на затраты стоимость надела земли возможно только при продаже.

Если для покупки были привлечены заемные средства, то проценты за пользование деньгами включают в стоимость участка до тех пор, пока он из внеоборотных активов не перейдет в категорию основных средств.

https://www.youtube.com/watch?v=6s2RN4v_MxM

Учет земель не всегда осуществляется на счете 01. Стоимость земли также можно включить в состав материально-производственных запасов и учесть их на счете 41 «Товары».

Операции с земельным участками: проводки

Помимо отражения в бухгалтерском учете операций, связанных с приобретением или выбытием объекта основных средств – земельного участка — в ходе его эксплуатации могут возникать ситуации, которые также требуют отражения в хозяйственном учете. В первую очередь, они зависят от целей покупки земельного надела.

- Если земля приобреталась под строительство и по окончании работ предполагается передача участка инвестору, нужно сделать следующие записи:

Дт76 Кт08;

- Если участок был приобретен с целью использования в основной деятельности организации, то со счета 08 стоимость ОС переносится на счет 01:

Дт01 Кт08;

- Если в организации производится переоценка земельного участка, в учете должна быть сделана следующая запись:

Дт01 Кт83.

Выбытие земельных участков

Земельный надел, находящийся в собственности, компания или предприниматель могут при необходимости реализовать. Бухгалтерское оформление этой процедуры будет зависеть от того, на каком счете учета был отражен этот актив: 01 «Основные средства» или 41 «Товары».

Доходы, полученные от продажи земельного надела, отнесенного в группу основных средств, включаются в состав прочих расходов, а участков, относящихся к товарам – в состав доходов от обычных видов деятельности.

- Земельные участки, отраженные на счете 01:

- Дт62 Кт91/1 – отражены доходы, полученные при продаже ОС;

- Дт91/2 Кт01 – списана стоимость участка земли, учтенного как основное средство;

- Дт91/2 Кт60, 70, 76 – отражены затраты, связанные с продажей объекта ОС;

- Земельные участки, отраженные на счете 41:

- Дт62 Кт90 – отражены доходы, полученные при продаже земли, учтенной как товар;

- Дт90 Кт41 – списана стоимость земельного надела, учитываемого в качестве товара;

- Дт44 Кт60, 70, 76 – отражены затраты, связанные с продажей участка земли, учтенного на счете 41 «Товары»;

- Дт90 Кт44 – списана величина расходов, связанных с продажей участка.

В соответствие с налоговым правом продажа участков земли освобождена от обложения НДС.

Сопровождение операций с землей

Первым документом, составленным во время покупки участка земли, выступает договор купли-продажи. Согласно общим требованиям, он должен быть подготовлен в трех экземплярах: по одному для каждой из сторон контракта и одна копия для регистрирующего органа.

Отражение земельного надела на сч. 08 производится датой, отраженной в договоре либо акте приема-передачи земли.

После того, как стоимость участка с 08 счета перешла на 01 счет, для организации системы учета применяются документы ОС-1 и ОС-6. Компании, начиная с 2013 года, вправе самостоятельно разрабатывать формы первичной учетной документации, при условии наличия в них обязательных для отражения реквизитов.

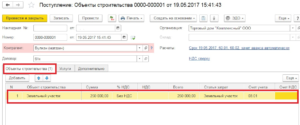

Видео:Учет земельных участков в 1С Бухгалтерия 8Скачать

Приобретение права на землю: налоговый учет расходов, Комментарий, разъяснение, статья от 20 апреля 2007 года

Российский налоговый курьер, N 8, 2007 годРубрика: Налоговое администрирование : Налог на прибыль

М.С.Полякова,

эксперт журнала»Российский Налоговый Курьер»

Публикация подготовлена при участии специалистов Управленияадминистрирования налога на прибыль ФНС России.

С1 января 2007 года в главе 25НК РФ появилась новаястатья 264.1, которая посвящена налоговому учету расходов,связанных с приобретением права на земельные участки. Такие нормы вНалоговом кодексе введенывпервые. Проанализируем основные положения указанной статьи.

Земля и иные объектыприродопользования не подлежат амортизации.

Это правилосодержится и в налоговом (п.2ст.256 НК РФ), и в бухгалтерском (п.17 ПБУ6/01) учете. Стоимость земельных участков не списывается,поскольку потребительские свойства земли с течением времени неизменяются.

До 2007 года в главе 25Налогового кодекса не содержалось каких-либо норм, которыепозволяли бы организациям в период пользования земельными участкамисписывать их стоимость в уменьшение налогооблагаемой прибыли.Учесть расходы на приобретение земли можно было только в момент еепродажи. Основанием служил подпункт2 пункта 1 статьи 268 НК РФ.

Согласно этой норме доходы отреализации прочего имущества (в состав которого входили и земельныеучастки) подлежали уменьшению на цену его приобретения.

Федеральным законом от 30.12.2006 N268-ФЗ (далее — Закон N268-ФЗ) в 25-юглаву Кодекса была введена статья264.1 «Расходы на приобретение права на земельные участки».

Благодаря этому у налогоплательщиков появилась возможность приопределении налоговой базы учитывать затраты на приобретениеземли.

Обратите внимание:стоимость земельных участков по-прежнему не подлежит списанию.Положения пункта 2статьи 256 НК РФ остаются в силе, и земля являетсянеамортизируемым объектом. Наименование статьи264.

1 Кодекса говорит о том, что списывать можно расходы,связанные с приобретением права на земельные участки, а нестоимость самой земли.

Не случайно ирасположение новых норм. Номер статьи указывает на то, что затратына приобретение права на земельные участки относятся к прочимрасходам.

В то же время эти затраты не приведены в общем перечнепрочих расходов, поименованных в 264-й статье Кодекса, а выделеныотдельно. Этим законодатель подчеркивает, что затраты наприобретение земельных участков не подчиняются общему порядку учетапрочих расходов — их нельзя списать единовременно.

Для прочихрасходов в виде прав на земельные участки установлены особыеправила налогового учета, изложенные в статье264.1 Налогового кодекса.

Закон N268-ФЗ был опубликован в «Российской газете» 31 декабря 2006года. Он вступил в силу через месяц, то есть 31 января 2007 года. Впункте 5статьи 5 Закона N 268-ФЗ указано, что положения статьи264.1 Налогового кодекса распространяются на правоотношения,возникшие с 1 января 2007 года.

Ктосможет учесть права на землю

Под действие новой статьиКодекса подпадают не все виды расходов на приобретение права наземельные участки. В пунктах1 и 2 статьи264.1 НК РФ выделены только два вида таких затрат.

Во-первых, это расходы наприобретение участков из земель, находящихся в государственной илимуниципальной собственности.

Речь идет только о тех земельныхучастках, на которых уже расположены здания, строения, сооруженияили которые приобретаются для возведения на них объектовкапитального строительства.

Во-вторых, действиестатьи264.

1 НК РФ также распространяется на расходы, связанные сприобретением права на заключение договора аренды земельныхучастков. Но эти расходы учитываются только при условии, чтодоговор аренды фактически заключен.

Таким образом, можновыделить две категории налогоплательщиков, получивших права наземлю:

-те, кто получает права на земельные участки при приобретениигосударственных и муниципальных земель;

-те, кто получает землю в аренду.

Собственники земли

Налогоплательщики,приобретающие права на земельные участки, где нет никаких зданийили сооружений, и не планирующие вести на этой земле строительство,не вправе списывать понесенные расходы на основании статьи264.1 НК РФ.

Оцелевом назначении земли можно судить по условиям договора,разрешительной документации, выпискам БТИ, кадастровым планам ииным документам на приобретение земельного участка. Если земляпредназначена не для строительства, а для иных целей (например, длявыращивания сельскохозяйственных культур, ведения лесного хозяйстваи т.д.

), то, как и прежде, расходы на ее приобретение учестьнельзя.

На практике бывает, чтоназначение земли, которую приобрел налогоплательщик, в дальнейшемменяется и на ней начинается строительство. Однако это уже не будетиметь значения, поскольку важно первоначальное предназначениеземли. Ведь в пункте 1статьи 264.

1 НК РФ определено, что списанию подлежат толькоправа на земельные участки, приобретенные для капитальногостроительства объектов основных средств.

После приобретенияземельных участков, находящихся в государственной и муниципальнойсобственности, новые собственники, зарегистрировав правособственности, могут продать эту землю.

Но те, кто купит у них ее,не вправе учесть понесенные расходы во время пользования земельнымучастком. Во всяком случае нормы статьи264.1 НК РФ не распространяются на покупателей, которыеприобрели землю, находящуюся в собственности физических июридических лиц.

Значит, такие покупатели вправе учесть расходы наземлю, как и раньше, только при дальнейшей реализации этихземельных участков.

Впункте 5статьи 5 Закона N 268-ФЗ установлены временные ограничения подоговорам на приобретение земельных участков. Нормы статьи264.

1 Кодекса распространяются только на техналогоплательщиков, которые заключили договоры на приобретениеправа на государственную или муниципальную землю (с имеющимися наней постройками или предназначенную для строительства) в период с 1января 2007 года по 31 декабря 2011-го.

Арендаторы земельных участков

Арендная плата за землю,как и прежде, включается в состав прочих расходов (подп.10п.1 ст.264 НК РФ). Порядок списания этих платежей установлен вподпункте3 пункта 7 статьи 272 НК РФ.

Сумма арендной платы включается врасходы единовременно либо в последний день отчетного (налогового)периода, либо на дату предъявления документов, служащих основаниемдля расчетов, либо на дату осуществления расчетов в соответствии сусловиями заключенных договоров.

Конкретный момент признаниярасходов в виде арендных платежей фиксируется в учетной политикедля целей налогообложения.

Новые правила статьи264.1 Кодекса касаются только расходов налогоплательщика,связанных с приобретением права на заключение договора аренды.Обычно речь идет о долговременной аренде земли.

Если договор аренды землине будет заключен, то расходы, понесенные налогоплательщиком,нельзя учесть в уменьшение налоговой базы (п.2ст.264.1 НК РФ).

Видео:Учет земельного участкаСкачать

Приобретение земельного участка: проводки

Земельный участок – вид недвижимого имущества, который наряду с другими вещами может являться объектом купли-продажи за исключением отдельных случаев (ст.ст.128, 130, п. 1 ст. 549 ГК РФ, ст.ст. 6, 27, 35, 37 ЗК РФ). Об учете земли в бухгалтерском учете расскажем в нашей консультации.

Бухучет земли: на каком счете

Порядок учета земельного участка зависит от того, для каких целей этот участок приобретается.

Так, если земельный участок приобретается для производственных целей (например, для строительства на нем здания цеха или ведения сельского хозяйства) то учитываться он будет в составе основных средств на счете 01 «Основные средства».

Если же участок изначально приобретается для перепродажи, учитывать его нужно будет как товар на счете 41 «Товары».

В любом случае, стоимость земельного участка, по которой он будет принят к учету, будет определяться как сумма фактических затрат на его приобретение, включая пошлину за регистрацию права собственности (п.п. 7, 8 ПБУ 6/01, п.п. 5, 6 ПБУ 5/01).

Переоценка земельных участков в бухгалтерском учете

Если земельный участок будет учитываться в составе основных средств, организация сможет производить его переоценку. При принятии решения о переоценке делать это нужно будет ежегодно в отношении всех земельных участков, учтенных в составе основных средств (п. 15 ПБУ 6/01). Переоценка может вести как к увеличению, так и к уменьшению стоимости земельного участка.

https://www.youtube.com/watch?v=KsuWBtPAzNc

Если же земельный участок числится в составе МПЗ, организация может проверять такие участки на обесценение. И при необходимости формируется резерв под их обесценение путем отнесения разницы, на которую учетная стоимость участка превышает его рыночную стоимость, на счет 59 «Резервы под обесценение финансовых вложений» (Дебет счета 91 «Прочие доходы и расходы» — Кредит счета 59).

Приведем основные бухгалтерские записи, которые делаются при приобретении земельного участка в качестве объекта основных средств:

| Приобретен земельный участок | 08-1 «Приобретение земельных участков» | 60 «Расчеты с поставщиками и подрядчиками» |

| Отражены информационные, консультационные и иные аналогичные расходы, непосредственно связанные с приобретением земельного участка | 08-1 | 60, 76 «Расчеты с разными дебиторами и кредиторами», 10 «Материалы» и др. |

| Учтена пошлина за регистрацию права собственности на земельный участок | 08-1 | 76 |

| Принят земельный участок к учету в составе объекта основных средств | 01 | 08-1 |

Напомним, что земельные участки не амортизируются, как объекты, потребительские свойства которых с течением времени не изменяются (абз. 5 п. 17 ПБУ 6/01).

Если земельный участок учитывается в составе МПЗ, то вместо счета 08-1 в указанных выше проводках будет использоваться счет 41, а счет 01 применяться не будет.

Учет выбытия земельного участка

Порядок бухгалтерского учета продажи земельного участка также будет зависеть от того, учитывается ли он в составе основных средств или товаров. Ведь в первом случае доходы и расходы от его продажи будут учитываться в составе прочих доходов и расходов, а во втором – как доходы и расходы от обычных видов деятельности.

| Отражен доход от продажи земельного участка, учтенного в составе основных средств | 62 «Расчеты с покупателями и заказчиками» | 91 «Прочие доходы и расходы» |

| Отражен доход от продажи земельного участка, учтенного как товар | 90 «Продажи» | |

| Списана учетная стоимость земельного участка как основного средства | 91 | 01 |

| Списана учетная стоимость земельного участка как товара | 90 | 41 |

| Отражены расходы связанные с продажей земельного участка как основного средства | 91 | 60, 76, 70 «Расчеты с персоналом по оплате труда», 10 «Материалы» и др. |

| Отражены расходы связанные с продажей земельного участка, учитываемого как товар | 44 «Расходы на продажу» | |

| Списаны расходы, связанные с продажей земельного участка, учитываемого как товар | 90 | 44 |

Обращаем внимание, что реализация земельных участков НДС не облагается (пп. 6 п. 2 ст. 146 НК РФ).

Также читайте:

Видео:Принятие к учету земельного участкаСкачать

Бухгалтерский и налоговый учет земельных участков

Если компания приобретает земельный участок, то при отражении его в учете бухгалтеру необходимо руководствоваться ПБУ 6/01, т.к. по своим характеристикам данный объект относится к основным средствам Налоговым кодексом РФ и нормами гражданского и земельного законодательства.

Так, в Земельном кодексе РФ указано, что продавать и приобретать можно только те участки, которым присвоен кадастровый номер. Гражданский кодекс РФ в свою очередь говорит о том, что в договоре обязательно должны быть указаны место фактического нахождения земельного участка, его цена, а также все ограничения и обременения, связанные с ним.

Земельный участок соответствует всем критериям бухгалтерского законодательства, наличие которых говорит о том, что актив может быть признан основным средством:

- компания приобретает землю, чтобы использовать ее в своей основной деятельности, либо для последующей сдачи в аренду;

- срок ее использования превышает календарный год;

- приобретаемый земельный участок не будет в дальнейшем перепродан;

- компания, вкладывая средства в новый участок, планирует получить прибыль от его использования.

Следовательно, он входит в число основных средств компании. Если же земля предназначена для дальнейшей продажи, то в состав внеоборотных активов она не включается, а отражается на счете учета товаров.

https://www.youtube.com/watch?v=aqXq3R4MQ-0

Стоимость рассматриваемого объекта складывается из всех затрат, которая понесла компания для его приобретения. Сюда включаются:

- сумма по договору купли-продажи или иному договору;

- суммы, выплаченные посредникам, например, агентству недвижимости, если он участвовал в сделке;

- сумма государственной пошлины, которая была выплачена при регистрации участка;

- суммы выплаченных процентов по кредиту, если компания приняла решение о приобретении нового объекта за счет привлеченных средств (здесь нужно отметить, что проценты по кредиту увеличивают стоимость земли только до момента отнесения ее к основным средствам);

- другие суммы, выплаченные в процессе приобретения участка.

Ни в бухгалтерском, ни в налоговом учете землю нельзя амортизировать, т.к. она не теряет своих полезных свойств. А значит включить затраты на ее покупку в себестоимость продукции компании не получится. Лишь в случае ее продажи расходы на приобретение уменьшают полученную прибыль.

Важным моментом, который необходимо учитывать при эксплуатации нового актива, является то, что пути его использования определяет только Государственный кадастр недвижимости. То есть компания не может просто купить землю и самостоятельно решить, какие здания на ней строить. Если ей необходимы новые производственные помещения, то она должна покупать участки только промышленного назначения.

Специальных документов для учета именно земельных участков законодательством не предусмотрено. Основой сделки является подписанный договор.

При этом нужно составить дополнительный экземпляр, который будет в дальнейшем передан в Росреестр.

Передача актива может осуществляться на основании договора, если в нем указано соответствующее условие, либо после оформления акта приема-передачи.

Компания сама может разработать формы для отражения операций с основными средствами с указанием законодательно установленных реквизитов, а также использовать унифицированные документы ОС-1, ОС-6, ОС-6б.

Земельный участок можно не только купить, но и получить его в качестве вклада от учредителя, в дар либо в обмен на иное имущество. В таких случаях компания должна произвести объективную оценку земельного участка или принять его к учету по кадастровой стоимости.

Если организация сдает землю в аренду, то она должна составить договор аренды и подписать с партнером акт о передаче участка. Причем, если аренда заключается на длительный срок, то договор нужно зарегистрировать в Росреестре.

Проводки

В бухгалтерском учете при покупке земли используется счет 08, для которого законодатели предусмотрели соответствующий субсчет. Данный аналитический счет открывается на каждый новый объект. Здесь отражаются все затраты, увеличивающие стоимость нового объекта.

Дт 08-1 Кт 60 – приобретен участок земли.

Дт 08-1 Кт 76 – отражены услуги посредников, за предоставленные дополнительные сведения, а также суммы госпошлины и подобные затраты.

Пройдя государственную регистрацию, внеоборотный актив становится основным средством компании. В дальнейшем для его отражения применяется счет 01.

Дт 01 Кт 08-1 – участок отражен как основное средство компании.

Если земля покупается для перепродажи, то она учитывается следующим образом: Дт 41 Кт 60.

При реализации участка, который был учтен в составе основных средств, доходы от продажи отражаются на счете 91, а который был куплен для перепродажи – на счете 90.

Дт 62 Кт 91 (90) – отражена выручка от продажи земли.

Дт 91 (90) Кт 01 (41) – списана стоимость приобретения земли.

Дт 91 (90) Кт 76, 60 – отражены прочие расходы на продажу земли.

При составлении отчетности земельные участки отражаются в составе внеоборотных активов, т.е. в первом разделе бухгалтерского баланса.

Переоценка и амортизация

Земля – это ресурс, свойства которого с течением времени не меняются. Для него невозможно определить срок эффективного использования. Поэтому нельзя погасить его стоимость посредством амортизации. Об этом прямо говорится в Положении по бухгалтерскому учету № 6/01.

До 2011 года в бухгалтерском законодательстве содержался прямой запрет на переоценку земельных участков, которые были признаны основными средствами организации. После указанной даты он был отменен. Следовательно, руководство компании может принять решение о переоценке земли. При этом оно должно быть закреплено в Учетной политике.

https://www.youtube.com/watch?v=SXHhwh_xsxA

Проведя переоценку рассматриваемых объектов, организация в дальнейшем должна проводить ее на регулярной основе. Порядок и правила процедуры руководство определяет самостоятельно.

Корректировка стоимости может производиться с использованием индексов цен, которые определяют органы статистики, либо путем прямого приведения стоимости в соответствие с рыночными ценами на текущую дату.

После проведенной переоценки составляется акт, подписывают его все члены комиссии и утверждает руководитель. К акту должны быть приобщены все документы, подтверждающие адекватность новой суммы, по которой земельный участок будет отражаться в учете.

При проведении переоценки нужно помнить, что она возможна только в бухгалтерском учете, Налоговый кодекс РФ такой возможности не предоставляет, о чем неоднократно сообщало финансовое ведомство в своих письмах.

Отражение в налоговом учете

При осуществлении сделок с земельными участками налогооблагаемой базы по НДС не возникает. Продавец не должен выделять сумму указанного налога, а покупатель – возмещать ее.

ОСНО

Если компания находится на общем режиме налогообложения, то при расчете налога на прибыль она не может включить в налогооблагаемую базу затраты на покупку земли. Сделать это можно только при последующей реализации участка.

Исключение составляет покупка земли у государственных или муниципальных органов. В этом случае организация может определить срок использования актива самостоятельно и в течение этого времени равномерно отнести на налогооблагаемые расходы стоимость его приобретения.

При этом данный срок не может быть менее 5 лет.

Либо включить в налогооблагаемую базу долю затрат на покупку участка в размере 30% от всей базы за предыдущий период и таким образом действовать до полного погашения расходов.

Такое допущение в налоговом законодательстве приводит к возникновению расхождений между бухгалтерским и налоговым учетом и, соответственно, постоянных налоговых разниц.

Как было указано выше, реализация земли не приводит к появлению обязанности по уплате НДС. Следовательно, ни выставлять, ни возмещать данный налог контрагенты не могут.

Налог на имущество и земельный

Земля хотя и относится к основным средствам организации, но налогом на имущество не облагается. По данному вопросу Минфин России выпустил официальные разъяснения, в которых указано, что так как для земельных участков предусмотрен самостоятельный налог, то в состав налогооблагаемой базы по налогу на имущество они не включаются.

Расчет земельного налога регулируется главой 31 НК РФ. Данный налог является местным, в основе расчета лежит кадастровая стоимость актива. Его ставку определяют муниципальные образования, которые также могут определить и собственные льготы по его уплате.

Юридические лица должны отчитываться по земельному налогу ежеквартально. А в течение всего налогового периода они перечисляют авансовые платежи.

Другое

Для «упрощенцев» действуют те же правила, что и для компаний, находящихся на ОСНО. То есть уменьшить свои доходы на стоимость приобретения земельных участков они не могут. Но если данные активы предназначены для перепродажи, то в этом случае они становятся товаром, и понесенные затраты учитываются при определении суммы упрощенного налога.

Если организация является плательщиком единого сельскохозяйственного налога, то для нее установлен особый порядок признания затрат на покупку земельных угодий. Так, она может определить некоторый срок, в течение которого будут списываться произведенные затраты.

В соответствии с законодательством этот период не может быть меньше 7 лет. При этом земельный участок должен:

- быть оплачен;

- использоваться только для выращивания сельскохозяйственной продукции;

- находиться в процессе государственной регистрации.

Что нужно знать при постановке на учет кадастрового участка, можно узнать из данного видео.

https://www.youtube.com/watch?v=aSQfjwyNarw

Рекомендуем другие статьи по теме

Видео:Раздел земельного участка. Пошаговая ИНСТРУКЦИЯ.Скачать

Учет земельных участков в бухгалтерском и налоговом учете

Земельный участок – особый вид неамортизируемых активов. Он может быть приобретен, продан, перепродан, реализован частично или полностью; при этом фигурировать в учете в качестве основного средства или товара для перепродажи. На землю, как на объект ОС, не начисляется амортизация (ст. 256-2 НК РФ), поскольку в процессе эксплуатации она не теряет своей стоимости.

Участок принимается к учету в сумме всех фактических затрат на него, в том числе и госпошлины за оформление права собственности (ПБУ 5/01 р.2, 6/01 р. 2). Расчет земельного налога производится по кадастровой стоимости участка.

Документальное оформление

Покупка и продажа земельных участков оформляются договором в 3-х экземплярах. Два из них – участникам сделки, один – в Росреестр для регистрации. Договор аренды земли на срок более года также регистрируется в Росреестре (ст. 609-2 ГК РФ).

Специальных унифицированных форм, учитывающих многообразие земельных участков, их видов, законодательством не предусмотрено. При постановке на учет ЗУ рекомендуется пользоваться указанными ниже документами:

- Акт ОС-1 «О приеме-передаче объектов ОС (кроме зданий, сооружений)». Документ содержит ряд показателей, которые при заполнении следует игнорировать (прочеркивать): изготовитель, нормы амортизации, полезное использование, остаточная стоимость и т.д. В то же время отсутствуют специальные графы, содержащие характеристики земельного участка. Их можно отразить в поле (разделе) «Другие характеристики».

- Акт 401-АПК «На оприходование земельных угодий». Он предназначен для организаций и предприятий аграрной сферы и содержит сведения о земельном участке, его балансовой стоимости, виде, качестве земель и др.

- Инвентарная карточка ОС-6 «Учета основных средств».

Можно прописать в договоре положение, по которому он будет являться одновременно и актом приема-передачи, либо разработать собственную учетную форму локального характера. Применение тех или иных бланков документов по учету ЗУ целесообразно закрепить в учетной политике организации.

Постановка на учет производится датой, указанной в акте либо в договоре, приравненном к нему.

На заметку! Земля и строения на ней не являются в учете единым имущественным объектом.

Бухгалтерский учет

Фактические затраты, по которым участок земли принимается к учету, могут включать в себя:

- стоимость участка, уплаченную продавцу;

- риэлторские, консультационные услуги;

- выплаты посреднику;

- сумму госпошлины за регистрацию земли;

- другие затраты, связанные с приобретением земли.

На заметку! При использовании заемных средств для покупки участка процент по ним постепенно включается в стоимость ЗУ до момента, когда он из внеоборотных активов перейдет в состав основных средств (ПБУ 15/2008 «Учет расходов по займам и кредитам»).

Операции с земельными участками могут включать в себя: получение в дар, по договору мены, получение в качестве вклада в уставный капитал, а также покупку, продажу, аренду, продажу части участка, и т.д.

Рассмотрим наиболее часто встречающиеся операции с землей, которые приходится учитывать бухгалтеру.

Покупка

Земля включена в учет как ОС:

- Дт 08/1 Кт 60 — приобретение ЗУ у контрагента;

- Дт 08/1 Кт 10, 60,76 — расходы по приобретению (риэлторские, консультационные, материального характера);

- Дт 08/1 Кт 76 (68/сч. «Госпошлина») — отражена госпошлина за регистрацию ЗУ;

- Дт 01 Кт 08/1 — ЗУ включен в состав основных средств.

Земля включена в учет как объект последующей перепродажи:

- Дт 41 Кт 60 — приобретение ЗУ у контрагента;

- Дт 41 Кт 10, 60, 76 — расходы по приобретению (риэлторские, консультационные, материального характера);

- Дт 41 Кт 76 (68/сч. «Госпошлина») — отражена госпошлина за регистрацию ЗУ.

На заметку! Несмотря на то, что четких разграничений на использование счетов 76 и 68 при учете госпошлины нет, налоговые органы рекомендуют пошлину за регистрацию участка учитывать на счете 68, поскольку она является федеральным сбором (ст.13 НК РФ).

Продажа

Земля продана как ОС:

- Дт 62 Кт 91 — зафиксирован доход от продажи ЗУ;

- Дт 91 Кт 01 — ОС списано с учета, по его стоимости;

- Дт 91 Кт 10, 70, 60 и пр. — учтены расходы на продажу ЗУ.

Земля продана как товар:

- Дт 62 Кт 90 — зафиксирован доход от продажи ЗУ;

- Дт 90 Кт 41 — списан ЗУ как товар с учета, по его стоимости;

- Дт 44 Кт 10, 70, 60 и пр.

- Дт 90 Кт 44 — учтены и списаны расходы на продажу ЗУ как товара.

Продажа части участка

Как правильно учесть продажу части участка, рассмотрим на примере. Пусть ЗУ числился на счете 01 как основное средство, единым объектом. Его стоимость — условно 100000 руб. После завершения кадастровых работ землю разделили на две части. Одна остается в организации (60000 руб.), а другая продается (40000 руб.). От продажи получено 50000 руб.

https://www.youtube.com/watch?v=amHUOno5YGU

Разделим участок в учете:

- Дт 01 «к продаже» Кт 01 «начальный» — 40000 руб. — выделена часть к продаже;

- Дт 01 «оставшийся в организации» Кт 01 «начальный» — 60000 руб. – выделена часть, оставшаяся в организации;

- Дебет 91 Кредит 01 «к продаже» — списан с учета ЗУ, подлежащий продаже, по его стоимости 40000 руб.;

- Дебет 62 Кредит 91 — 50000 руб. доход от продажи.

Далее учитываем расходы на продажу, согласно приведенной выше корреспонденции: Дт 91 Кт счета расходов, и отражаем прибыль (убыток) от сделки Дт 91 (99)Кт 99(91).

В данном случае правильным будет именно разделение участков, а не списание ЗУ и постановка на учет двух вновь образованных объектов.

Аренда

Первоначально расходы по заключению арендного договора относятся на счет 97 «Расходы будущих периодов», а затем равными долями списываются на счета по обычным видам деятельности:

- Дт 97 Кт 76 — затраты на приобретение права аренды;

- Дт 19 Кт 76 — начисление НДС от стоимости арендного права;

- Дт 68 Кт 19 — предъявлен НДС к вычету;

- Дт 20, 25, 26 и др. Кт 97 — списание доли расходов в течение срока аренды.

Арендная плата начисляется проводкой Дт 20, 25, 26 и др. Кт 76. Если позволяют условия аренды, с суммы также можно получить вычет НДС (см. проводки выше).

Передача в субаренду, если это не запрещено договором, оформляется проводками: Дт 62 Кт 91 и Дт 91 Кт 68.

Земельный налог

Организации, предприниматели, владеющие и пользующиеся бессрочно земельными участками, являются плательщиками земельного налога (ст. 388-1 НК РФ). Налоговая база определяется по кадастровой стоимости участка и является фиксированной величиной. Ставки налога определяются на региональном уровне в зависимости от категории земли.

НДС

Сделки купли-продажи земли не облагаются НДС (НК РФ ст. 146-2 пп. 6). Это касается как целых участков, так и долей в них. В то же время, согласно ст. 161 НК РФ п. 3 абз. 2, муниципальное имущество при его реализации облагается НДС.

Минфин (Письмо №03-07-11/03 от 13-01-10) пояснил, что земельные участки муниципалитетов и находящиеся в государственной собственности, несмотря на вышесказанное, исключены из налогообложения НДС. В то же время строения на нем НДС облагаются.

🔥 Видео

Урок 17. Как учитывать доходы и расходы для расчета налога на прибыль организаций за 1 квартал?Скачать

Урок 3. Как учитывать основные средства по новым правилам в 1С 8.3 Бухгалтерия?Скачать

Земельный участок ставим на кадастровый учет как Ранее учтенный.Скачать

Оформление земельного участка в 2024 году. Варианты и Нюансы. Подробный гайдСкачать

Учет основных средств и малоценного имущества в Saby БухгалтерииСкачать

Покупка и продажа земельного участка в программе 1С:Бухгалтерия.Скачать

Виды образования земельных участковСкачать

налоги в бухгалтерском учете счёт 68 (НДФЛ, НДС, налог на прибыль, прочие налоги)Скачать

Что такое кадастровый учет земельных участков?Скачать

Что такое, кадастровый учет и регистрация права? Межевался ли земельный участок?Скачать

Как оформить на себя заброшенный земельный участокСкачать

Практикум «Бухгалтерский и налоговый учёт импорта товаров» 1 занятие 1 частьСкачать

РАНЕЕ УЧТЕННЫЙ ЗЕМЕЛЬНЫЙ УЧАСТОК. КАК ОФОРМИТЬ?Скачать

Урок 4. Как в 1С учитывать малоценное и основное средство в версии 8.3 Бухгалтерия?Скачать

Правоустанавливающие документы на земельный участок, кадастровый учетСкачать