Начинается осень, впереди, казалось бы, сдача отчетности за III квартал 2021 году, уплата налогов и прочая работа, что делается каждый год приблизительно в одно и то же время. Как вы сами понимаете, отдыхать сейчас – не самое лучшее, что мы все можем сделать.

Но не пройдет и нескольких месяцев, как в компаниях мало-помалу начнутся разговоры о проведении очередного корпоратива. Может быть, новогоднего, а может и нет – это не настолько важно. Нас интересует то, сколько на все это будет потрачено денег и как их придется «раскидывать» по счетам.

Более того, нам было бы неплохо узнать о том, как эти траты будут влиять на сдачу налоговых деклараций и уплату самих налогов. Мы как раз и поговорим с вами на этот счет, делая акценты на наиболее популярных видениях того, как правильно отразить затраты на очередное пьянство празднество.

Как выяснилось, фантазия в этом вопросе у наших коллег работает должном уровне, так что краснеть не приходится.

- Неудобства

- Как «выкручивались» раньше?

- Как бухгалтера делают это сейчас?

- Учет расходов на корпоративные мероприятия. Бухгалтерский и налоговый

- Налоговый учет

- НДФЛ с дохода работника от корпоративного мероприятия

- Учет затрат при определении налога на прибыль

- Исчисление НДС

- Страховые взносы с дохода сотрудников в натуральной форме

- Бухучет трат на проведение мероприятия

- Расходы на корпоративные мероприятия в бухгалтерском учете

- Документооборот

- Напоминаем, что первичные учетные документы должны содержать следующие реквизиты (п.2 ст. 9 ФЗ от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете»):

- 1) Услуги про организации праздника оказываются сторонней компанией:

- 2) Организация праздника осуществляется силами самой компании:

- Налоговый учет

- Учет расходов на корпоративные мероприятия — Бухгалтерия

- Проведение корпоративных мероприятий: налоговый и бухгалтерский учет

- Напоминаем, что первичные учетные документы должны содержать следующие реквизиты (п.2 ст. 9 ФЗ от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете»):

- Расходы на корпоративные мероприятия

- Используйте пошаговые руководства:

- Планируйте бюджет расходов на корпоративные мероприятия

- Определите источник финансирования расходов на корпоративный отдых

- Правильно учитывайте расходы на корпоративные мероприятия в бухгалтерском и налоговом учете

- Учет расходов на корпоратив и подарки – не такая уж головная боль для бухгалтера — статья

- Премии сотрудникам к празднику

- Учет подарков сотрудникам

- 📹 Видео

Неудобства

На одном достаточно известном бухгалтерском интернет-портале нам попалась запись, где бухгалтера делятся своим опытом отражения соответствующих затрат. Что там только не писали, однако здравое зерно все-таки отыскать в этом получилось.

Стоит отметить, что записи были сделаны ни много, ни мало в 2011 году и на тот момент уже многое успело измениться. На основании прочтенного текста, сложилось впечатление, что с профессиональной точки зрения бухгалтера в принципе не любят подобные праздники.

На это есть несколько причин: во-первых, суммы, которые тратятся за застолье, как правило, не ограничиваются одной сотней тысяч рублей, а могут «переваливать» и за миллион. Такие траты необходимо как-то учитывать, при этом корректно исчислить налоговую базу.

Во-вторых, тратя крупные суммы денег, к примеру, перед Новым годом, директор обязательно начнет считать каждую копейку уже после всех событий, скажем, в январе-феврале. Что касается самого праздника, то у каждого конкретного человека к ним свое отношение.

Кому-то в радость повеселиться, кто-то же всячески старается избегать эти действа. В любом случае, данное событие вынуждает бухгалтеров что-то предпринимать, дабы, и работу свою выполнить добросовестно, и чувствовать себя комфортно.

Как «выкручивались» раньше?

Как это было сказано выше, есть несколько популярных в «былые времена» способов отражения данных затрат. Остановимся более подробно на каждом из них:

Вариант №1: «Выплата премии»

Представим себе ситуацию, что в ООО «Песня и пляска» руководство принимает решение отметить предстоящий праздник в ресторане. На все застолье директор готов выделить из бюджета около одного миллиона рублей. Мероприятие должны будут посетить приблизительно 50 человек.

Что делать в этой ситуации, если нет желания использовать деньги расчетного счета и перечислять их напрямую ресторану? Правильно! Нужно выдать сотрудникам премию! Вас что-то удивляет? Да, нам тоже сначала было интересно, но потом умысел стал понятен.

Директор ООО «Песня и пляска» распоряжается выдать каждому сотруднику премию, общая сумма которых по компании составит приблизительно один миллион рублей, а далее попросит их «скинуться» на корпоратив. Де-юре банкет будет оплачен физическими лицами, а де-факто организация снимает с себя какую бы то ни было ответственность перед другим юридическим лицом – рестораном.

Все бы это ничего, правда есть несколько объективных минусов, собственно, это и объясняет то, почему сейчас данным методом практически никто не пользуется. Фактически каждый сотрудник, который пойдет на корпоратив, получает премию. Это значит, что с этих сумм необходимо уплатить НДФЛ и сделать отчисления в ПФР.

Даже если не брать в расчет Пенсионный Фонд и исходить из ставки 13% НДФЛ, то сумма получается немаленькая – 130000 рублей сверху. Дорого обходится. Более того, в некоторых компаниях возникала дополнительная проблема.

Инспекторы ФНС в ходе налоговой проверки интересовались, на какой основе сотрудникам была выдана премия? За выдающиеся производственные результаты или за выполнение плана работ? Если за то и за другое, то имеются ли на этот счет записи в локальных актах? А премии всегда так выдаются? Приблизительно на такие неприятные и заискивающие вопросы приходилось отвечать нашим клиентам, кто взял у нас в свое время 1С в аренду недорого.

https://www.youtube.com/watch?v=uoJ5_EWJgsc

Вариант №2: «Тимбилдинг»

Вот еще один интересный вариант. Некоторые бухгалтера когда-то приравнивали корпоративы к мероприятиям, нацеленным на сплочение коллектива в единую команду (тимбилдингу).

В подавляющем большинстве случаев мероприятия тимбилдинга проходят в тренинговых центрах, если речь идет о так называемом «мозговом штурме».

В этом случае, руководству компании, а также бухгалтерам не приходится доказывать налоговикам экономическую целесообразность этих трат, но, спрашивается, как наши коллеги иногда поступают? Предположим все то же ООО «Песня и пляска» решается провести «сплачивающее» событие в одном из ресторанов.

Руководство предполагает, что сотрудники ФНС никогда не узнают, да и в принципе не смогут знать о том, чем именно они (сотрудники) будут там заниматься. Как бы не так. Расходы, понесенные на оплату услуг ресторана, могут быть затребованы в Налоговой.

Далее посыплются вопросы на предмет того, почему с виду «обучающее» мероприятие проходит именно там, где «выпивают и закусывают». В случае судебного разбирательства, компании, скорее всего, придется очень долго это обосновывать. Спрашивается, нужно ли это в принципе, когда есть другой, более надежный путь? Конечно, нет, но об этом пути расскажем немного позже.

Вариант №3 «Представительские расходы»

Не так давно мы уже писали о том, что можно отнести к представительским расходам, а что к ним не имеет никакого объективного отношения. Кстати, расходы на корпоратив с точки зрения его «классического» понимания, не относится к представительским расходам.

Почему? Да хотя бы по той причине, что речь не идет о деле, которое в принципе не носит официальный деловой характер – именно это и является предметом и «декорациями» того, где компания несет представительские расходы.

Корпоративное мероприятие в ресторане нацелено на развлечение сотрудников и ни о каком заключении новых договоров речи не идет. Если раньше от случая к случаю такой подход к отражению затрат еще мог «пройти» в ФНС, то сейчас дела обстоят совсем по другому, поэтому про такой способ лучше вообще забыть.

И все же, если вы планируете пойти именно по такому пути, то к этому есть смысл подготовиться заранее. В частности, от бухгалтера потребуется составить план вечеринки, указать представителей других компаний, который будут там присутствовать.

После того, как празднество состоится, будет необходимо составить акт по результатам проведенного мероприятия, утвержденный руководителем организации с указанием сумм фактически произведенных расходов.

Как бухгалтера делают это сейчас?

Видео:Организация мероприятий: 13 шагов к ИДЕАЛЬНОМУ ивенту [инструкция]Скачать

![Организация мероприятий: 13 шагов к ИДЕАЛЬНОМУ ивенту [инструкция]](https://i.ytimg.com/vi/XMmQAUml01k/0.jpg)

Учет расходов на корпоративные мероприятия. Бухгалтерский и налоговый

Корпоративные мероприятия проводятся практически в любой большой компании. Возможны различные их форматы: застолья в ресторане, спортивные состязания, новогодние банкеты. В любом случае на организацию мероприятия придется потратить немало средств. Все расходы должны быть правильно учтены.

Налоговый учет

Траты на корпоратив – особая статья расходов в рамках налогообложения. Они учитываются в полной мере в бухучете, однако налоговый их учет не столь однозначен.

НДФЛ с дохода работника от корпоративного мероприятия

Фирма оплачивает за своих сотрудников аренду помещения, блюда, обслуживание. То есть сотрудник получает материальную выгоду, равную затратам на него. Можно ли считать это доходом? Рассмотрим, что именно подразумевает под доходом сотрудника НК РФ:

- Все доходы лица, выраженные в денежном или натуральном виде (пункт 1 статья 210 НК РФ).

- Доходом в натуральной форме является оплата работодателем услуг, которыми пользуется сотрудник. Это могут быть услуги, касающиеся питания и отдыха. Налоговой базой, согласно пунктам 1, 2 статьи 211 НК РФ, является стоимость услуг и продукции.

Налоговой базой в рассматриваемом случае является совокупность затрат на одного сотрудника. Именно с этой суммы исчисляется НДФЛ. Письмом Минфина №03-04-06/33039 от 14 августа 2013 года эта позиция подтверждается.

В этом же письме, а также в письме Минфина №03-04-05/6-333 от 3 апреля 2013 года указано, что работодатель обязан сделать все для правильного исчисления выгод работника. Для этого можно, к примеру, составлять список сотрудников, которые фактически присутствовали на мероприятии.

Налогооблагаемая выгода исчисляется методом делания всех трат на число участников.

https://www.youtube.com/watch?v=dwLCISX1cIE

Однако не во всех случаях можно определить число людей, присутствующих на корпоративе. В данном случае дохода, с которого исчисляется НДФЛ, не образуется. Аналогичные указания даны в письме Минфина №03-04-06/33039 от 14 августа 2013 года. Позиция подтверждается судебным Постановлением №А56-30516/2006 от 21 февраля 2008 года.

ВАЖНО! Если компания исключит доход из налогооблагаемой базы, налоговая может доначислить НДФЛ. Чтобы этого не произошло, нужно предпринять меры для исключения появления претензий. В частности, в документах не должны быть указаны списки присутствующих на корпоративе, а также количество участников.

Учет затрат при определении налога на прибыль

Траты на корпоратив могут быть очень большими. Следует ли включать их в состав налоговых расходов? В НК РФ указано, что тратами для целей налогового учета являются только обоснованные расходы.

Они должны быть оправданы с точки зрения экономического фактора, подтверждены документами (на основании пункта 1 статьи 252 НК РФ). Тратиться средства должны на деятельность, которая в дальнейшем принесет доход.

Траты на корпоратив обоснованными не являются, так как они не предполагают получение прибыли в дальнейшем. Следовательно, эти расходы не могут сократить налогооблагаемую базу.

При определении налога по УСН (предметом налогообложения являются доходы и траты) затраты на мероприятие также не учитываются. Связано это с тем, что они не входят в перечень расходов, содержащийся в статье 346.16 НК РФ.

Что делать работодателю? На выбор предоставляется два варианта:

- Траты не учитываются.

- Расходы представляются в качестве принимаемых трат.

К примеру, траты можно представить в качестве представительских расходов. Однако рассмотренный способ не подходит, если фирма использует УСН.

Компании, исчисляющие налог на прибыль, могут использовать маскировку в форме «представительных расходов» на основании пункта 1 статьи 264 НК РФ. Максимальный размер этих расходов – 4% от общих трат на оплату труда.

Как грамотно провести маскировку? Нужно подготовить документы, подтверждающие проведение представительского мероприятия. К примеру:

- На корпоратив приглашены представители (к примеру, контрагенты, клиенты).

- Проводится официальное, а не развлекательное мероприятие. Траты на развлечения не могут быть учтены в составе представительских расходах на основании пункта 2 статьи 264 НК РФ.

Обязательно нужно запастись документами, которые подтверждают характер мероприятия. Это могут быть акты об оказанных услугах, приказ о назначении даты представительского мероприятия. Соответствующие указания даны в Письме Минфина №03-03-06/1/675 от 1 ноября 2010 года.

Исчисление НДС

Налог, который уплачивает организация, может быть уменьшен на размер входного НДС.

Однако вычет актуален только для расходов, связанных с покупкой товаров и услуг, нужных для деятельности, являющейся объектом налогообложения (основание – пункт 2 статьи 171 НК РФ).

То есть НДС на объекты, нужные для проведения корпоратива, не может быть принят к вычету. Соответствующее правило дано в Письме Минфина №03-07-07/133 от 13 декабря 2012 года.

Страховые взносы с дохода сотрудников в натуральной форме

Страховые взносы начисляются на выплаты, совершенные в рамках трудовых взаимоотношений. Соответствующее правило дано в пункте 1 статьи 7 ФЗ «О страховых взносах в ПФР» №212 от 24 июля 2009 года.

Это могут быть самые разные выплаты: зарплата, вознаграждения, премии, подарки, выплаты в натуральной форме. Взносы на доход от участия в корпоративных мероприятиях не начисляются. Соответствующее указание дано в Письме Минтруда №14-1-1061 от 24 мая 2013 года.

В пункте 4 этого письмо прописано, что затраты на корпоративные мероприятия не могут считаться адресными выплатами.

Бухучет трат на проведение мероприятия

Бухучет и налоговый учет имеют существенные отличия. В частности, в бухучете траты на корпоратив нужно указывать в полном объеме. Из-за разницы в учете появляется постоянная налоговая разница. Следовательно, образуется постоянное обязательство по налогу.

https://www.youtube.com/watch?v=X__TWPsgJZM

Рассмотрим проводки, которые необходимы для учета расходов на корпоративное мероприятие:

- ДТ91/2 КТ60. Принятие к учету трат на обслуживание в ресторане, аренду помещения.

- ДТ19 КТ60. Принятие к учету НДС с расходов на услуги банкетного заведения.

- ДТ91/2 КТ19. Списание НДС на прочие траты.

- ДТ60 КТ51. Перечисление средств за услуги банкетного учреждения.

- ДТ99 КТ68. Фиксация постоянного обязательства по налогам.

- ДТ91/2 КТ76. Услуги тамады.

- ДТ76 КТ68. Удержание НДФЛ с суммы, уплаченной тамаде.

- ДТ76 КТ51. Перечисление средств тамаде.

- ДТ91/2 КТ69. Начисление страховых взносов на оплату услуги.

- ДТ99 КТ68. Фиксирование постоянного налогового обязательства.

Проводки должны подтверждаться информацией из первичных документов. Рассмотрим примеры первички, сопровождающей корпоративное мероприятие:

- Акт об оказанных услугах.

- Договор с тамадой.

- Договор об аренде банкетного зала.

Как уже упоминалось, траты на организацию мероприятия не будут учтены в рамках налогообложения. Однако страховые взносы с оплаты услуг по гражданско-правовым соглашениям принимаются к налоговому учету. Соответствующая возможность оговорена в пункте 1 статьи 264 НК РФ, Письме Минфина №03-04-06/8592 от 20 марта 2013 года.

ВАЖНО! На корпоративах сотрудникам могут выдаваться подарки. Следует помнить, что учитываются они в особом порядке. Это отдельная статья расходов, сопутствующая праздничным мероприятиям.

Видео:Как учесть расходы на корпоратив?Скачать

Расходы на корпоративные мероприятия в бухгалтерском учете

Корпоративное мероприятие… Для чего их проводят, как именно организуют, как учитывают в налоговом и бухгалтерском учете, обо всем этом сегодня поговорим в статье.

С одной стороны без корпоративных мероприятий не обойтись, они позволяют сплотить коллектив, пообщаться в неформальной обстановке, всем вместе отметить праздник, то есть выступают мотивацией персонала, или проведение корпоративного мероприятия может быть в виде рекламной акции с целью продвижения товара на рынок, а также привлечения новых партнеров. Казалось бы, какая разница, в каких целях проводится корпоративное мероприятие, если расходы на его проведение прямо не поименованы в статье 264 Налогового Кодекса РФ (далее НК РФ) и не относятся к издержкам, связанным с хозяйственной деятельностью компании, направленной на извлечение прибыли и поэтому налоговые органы зачастую считают произведенные расходы нецелесообразными и необоснованными? Но если подойти к организации корпоративного мероприятия с учетом положений действующего законодательства, заранее правильно и своевременно организовать документооборот, то шансы свести «рискованность» по учету расходов на данное мероприятие, весьма высоки. Начнем с документооборота.

ВЕДЕНИЕ БУХГАЛТЕРСКОГО И НАЛОГОВОГО УЧЕТА

Документооборот

1. Приказ руководителя. Решение о проведении корпоративного мероприятия принимается руководителем компании или иным уполномоченным на принятие подобных решений лицом. В этом же приказе нужно указать ответственных лиц за проведение мероприятия, также нужно указать обоснование и цель проведения данного мероприятия.

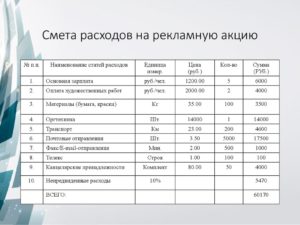

2. Смета (бюджет мероприятия) предстоящих расходов. Утверждается приказом руководителя и является приложением к нему.

3. Отчет об исполнении сметы (бюджета мероприятия) или акт в произвольной форме, с приложением первичных оправдательных документов (накладные, счета и и т. д.).

Напоминаем, что первичные учетные документы должны содержать следующие реквизиты (п.2 ст. 9 ФЗ от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете»):

- наименование документа и дата его составления;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величину натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за правильность ее оформления, либо наименование должности лица (лиц), ответственного (ответственных) за правильность оформления свершившегося события, а также подписи этих лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для их идентификации.

В настоящее время формы первичных документов, а также формы регистров утверждаются руководителем по представлению должностного лица, ведущего бухгалтерский учет (ч. 4 ст 9 Закона N 402-ФЗ).

Данные, содержащиеся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета (ст. 10 Закона N 402-ФЗ), при этом пропуски и изъятия при регистрации объектов бухгалтерского учета в регистрах не допускаются.

https://www.youtube.com/watch?v=WFxvHGWj6QU

На основании документированной систематизированной информации об объектах составляются бухгалтерские отчеты (ч. 2 ст. 1 Закона N 402-ФЗ). Последняя должна давать достоверное представление о финансовом положении экономического субъекта на отчетную дату и финансовом результате его деятельности за отчетный период (ч. 1 ст. 13 Закона N 402-ФЗ).

Не смотря на то, что затраты на проведение корпоративных праздников не являются расходами, связанными с производством продукции (выполнением работ, оказанием услуг) и, следовательно, к расходам по обычным видам деятельности не относятся, в бухгалтерском учете данные операции необходимо отразить в полном объеме.

А так как в связи с характером расходов, они не всегда могут быть учтены в целях налогообложения прибыли, то в этом случае, могут возникать постоянные разницы и следовательно, постоянные налоговые обязательства (Приказ Минфина РФ от 19 ноября 2002 г.

N 114н «Об утверждении Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02″).

КОНСУЛЬТАЦИЯ ПО БУХГАЛТЕРСКОМУ УЧЕТУ

1) Услуги про организации праздника оказываются сторонней компанией:

Дебет 60 — Кредит 51 — оплачено проведение корпоративного мероприятия

Дебет 91.2 — Кредит 60 — учтена стоимость проведения корпоративного мероприятия в составе прочих расходов

2) Организация праздника осуществляется силами самой компании:

Дебет 91.2 — Кредит 10, 20, 41… — учтена стоимость проведения праздника собственными силами в составе прочих расходов

Дебет 19 — Кредит 68. «НДС» — восстановлен ранее принятый к вычету НДС со стоимости ТМЦ, использованных на проведение мероприятия

Дебет 91.2 — Кредит 19 — восстановленный НДС учтен в составе прочих расходов

ВЕДЕНИЕ НАЛОГОВОГО УЧЕТА В ОРГАНИЗАЦИИ

Налоговый учет

press/provedenie_korporativnykh_meropriyatiy_nalogovyy_i_bukhgalterskiy_uchet/

Учет расходов на корпоративные мероприятия — Бухгалтерия

Корпоративные мероприятия проводятся практически в любой большой компании. Возможны различные их форматы: застолья в ресторане, спортивные состязания, новогодние банкеты. В любом случае на организацию мероприятия придется потратить немало средств. Все расходы должны быть правильно учтены.

Видео:Расходы на корпоративы и поощрения работников к праздникамСкачать

Проведение корпоративных мероприятий: налоговый и бухгалтерский учет

Корпоративное мероприятие… Для чего их проводят, как именно организуют, как учитывают в налоговом и бухгалтерском учете, обо всем этом сегодня поговорим в статье.

С одной стороны без корпоративных мероприятий не обойтись, они позволяют сплотить коллектив, пообщаться в неформальной обстановке, всем вместе отметить праздник, то есть выступают мотивацией персонала, или проведение корпоративного мероприятия может быть в виде рекламной акции с целью продвижения товара на рынок, а также привлечения новых партнеров. Казалось бы, какая разница, в каких целях проводится корпоративное мероприятие, если расходы на его проведение прямо не поименованы в статье 264 Налогового Кодекса РФ (далее НК РФ) и не относятся к издержкам, связанным с хозяйственной деятельностью компании, направленной на извлечение прибыли и поэтому налоговые органы зачастую считают произведенные расходы нецелесообразными и необоснованными? Но если подойти к организации корпоративного мероприятия с учетом положений действующего законодательства, заранее правильно и своевременно организовать документооборот, то шансы свести «рискованность» по учету расходов на данное мероприятие, весьма высоки. Начнем с документооборота.

ВЕДЕНИЕ БУХГАЛТЕРСКОГО И НАЛОГОВОГО УЧЕТА

Напоминаем, что первичные учетные документы должны содержать следующие реквизиты (п.2 ст. 9 ФЗ от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете»):

- наименование документа и дата его составления;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величину натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за правильность ее оформления, либо наименование должности лица (лиц), ответственного (ответственных) за правильность оформления свершившегося события, а также подписи этих лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для их идентификации.

В настоящее время формы первичных документов, а также формы регистров утверждаются руководителем по представлению должностного лица, ведущего бухгалтерский учет (ч. 4 ст 9 Закона N 402-ФЗ).

Данные, содержащиеся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета (ст. 10 Закона N 402-ФЗ), при этом пропуски и изъятия при регистрации объектов бухгалтерского учета в регистрах не допускаются.

https://www.youtube.com/watch?v=WFxvHGWj6QU

На основании документированной систематизированной информации об объектах составляются бухгалтерские отчеты (ч. 2 ст. 1 Закона N 402-ФЗ). Последняя должна давать достоверное представление о финансовом положении экономического субъекта на отчетную дату и финансовом результате его деятельности за отчетный период (ч. 1 ст. 13 Закона N 402-ФЗ).

Не смотря на то, что затраты на проведение корпоративных праздников не являются расходами, связанными с производством продукции (выполнением работ, оказанием услуг) и, следовательно, к расходам по обычным видам деятельности не относятся, в бухгалтерском учете данные операции необходимо отразить в полном объеме.

А так как в связи с характером расходов, они не всегда могут быть учтены в целях налогообложения прибыли, то в этом случае, могут возникать постоянные разницы и следовательно, постоянные налоговые обязательства (Приказ Минфина РФ от 19 ноября 2002 г.

N 114н «Об утверждении Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02″).

КОНСУЛЬТАЦИЯ ПО БУХГАЛТЕРСКОМУ УЧЕТУ

Видео:Как вести учет на УСН «Доходы минус расходы»Скачать

Расходы на корпоративные мероприятия

Расходы на корпоративные мероприятия должны находиться под строгим контролем финансовой службы. Рассмотрим основные ошибки, которые допускают при учете расходов на корпоратив и расскажем, как их избежать.

Используйте пошаговые руководства:

Кризис – время возможностей. Чтобы остаться на плаву, собственникам необходимо не столько сокращать все возможные затраты, сколько рационализировать и ужесточать контроль за расходами предприятия.

Все это, как правило, касается постоянных или переменных расходов, которые прямо или косвенно относятся на затраты производства.

Но существуют такие виды единовременных затрат, контроль над которыми зачастую исчезает из поля зрения собственников, например, расходы на корпоративные мероприятия.

Учредитель ООО «Ромашка», наблюдая за хозяйственной деятельностью своего общества, рассчитывает на определенную сумму дивидендов по окончании финансового года. Приходит время подведения итогов, и тут выясняется, что ожидаемый уровень прибыли-то в бухгалтерском учете отсутствует.

Начинается поиск виноватого, и оказывается, что генеральный директор фирмы по окончании года осуществил какие-то затраты – то ли на представительские расходы, то ли на рекламную акцию. По факту же выясняется, что это были расходы на корпоративный отдых, который с широким размахом провело предприятие.

А чтобы хоть как-то оправдать столь существенную величину расходов, он решил учесть данные расходы в налоговой базе по налогу на прибыль.

Рассмотрим основные ошибки, которые допустил руководитель общества, а также пути их решения.

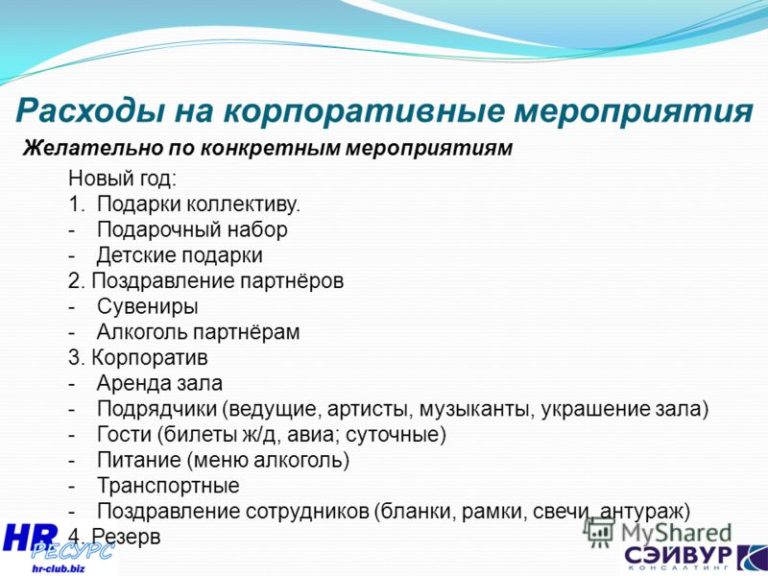

Планируйте бюджет расходов на корпоративные мероприятия

Величина бюджета расходов на корпоративные мероприятия – вещь растяжимая. Многое зависит от масштабов бизнеса, его доходности, а также от значения корпоративной культуры в деятельности предприятия.

Тем не менее планирование бюджета подобных затрат позволяет не только огородить бизнес от зашкаливающего уровня незапланированных расходов на корпоративные мероприятия, но и определить уровень дополнительной налоговой нагрузки.

https://www.youtube.com/watch?v=MJ23VmEMKrw

В качестве рекомендации по оптимизации самих расходов на проведение корпоратива рекомендуем в качестве организатора использовать HR-отдел родной компании либо же более детально изучать сметы затрат, предлагаемые сторонними устроителями корпоративных праздников. Это поможет избежать излишеств.

Ошибка руководителя: в нашем примере наличие бюджета помогло бы сформировать более реалистичные ожидания от уровня прибыли общества у собственника бизнеса.

Определите источник финансирования расходов на корпоративный отдых

В принципе источником финансирования расходов на корпоративные мероприятия может быть только прибыль общества. Однако необходимо понять, прибыль какого периода будет использована при несении расходов на корпоратив: прибыль прошлых лет либо прибыль текущего года.

Если принято решение об использовании прибыли прошлых лет для финансирования корпоратива, то для этого необходимо оформить протокол общего собрания участников общества (если собственниками являются несколько лиц) либо решение единственного участника (если собственником является одно лицо). При этом распределить можно как всю прибыль, так и часть этой прибыли.

Если же руководство решило финансировать корпоративный отдых из прибыли текущего года, то в данном случае решение принимается руководителем организации.

Для этого предварительно его необходимо наделить соответствующими полномочиями на осуществление подобных расходов.

Далее руководителю необходимо издать приказ, в котором должна быть отражена информация о дате, месте, времени проведения мероприятия, точном названии, программе вечера, а также списке приглашенных гостей.

Ошибка руководителя: в нашем примере руководитель общества произвел финансирование из прибыли текущего года, что в конечном итоге повлияло на итоговый финансовый результат текущего года.

Как мы говорили выше, само по себе использование прибыли текущего периода не является чем-то противозаконным, однако, для сохранения финансовой привлекательности общества в глазах инвесторов и потенциальных партнеров можно было использовать прибыль прошлых лет, а не текущую.

Правильно учитывайте расходы на корпоративные мероприятия в бухгалтерском и налоговом учете

И самое главное – учет расходов на корпоративные мероприятия. Налоговый кодекс четко регулирует правила налогообложения расходов, связанных с корпоративными мероприятиями. Расходы на корпоративные мероприятия, согласно статье 264 НК РФ, не упоминаются в перечне прочих расходов, связанных с производством и реализацией.

Пунктом 29 статьи 270 НК РФ определено, что в состав налогооблагаемых не включаются расходы на оплату работникам:

- путевок на лечение или отдых;

- экскурсий или путешествий;

- занятий в спортивных секциях, кружках или клубах;

- посещений культурно-зрелищных или физкультурных (спортивных) мероприятий;

- товаров для личного потребления и т. д.

Сами по себе расходы на корпоративные мероприятия не отвечают требованиям экономической обоснованности и направленности на получение компанией прибыли, предусмотренным пунктом 1 статьи 252 НК РФ.

Как видно из всего вышеперечисленного, Налоговый кодекс четко регламентирует запрет на учет расходов на корпоративные мероприятия в составе налоговой базы по налогу на прибыль.

Однако стоит упомянуть, что некоторые руководители и главные бухгалтера все же пытаются подделать данные расходы, например, под представительские расходы или под рекламную акцию.

При попытке оформления расходов на корпоративный отдых как на рекламную акцию нужно учитывать, то, что придется что-то презентовать на данном мероприятии (новую продукцию, работы, услуги).

А при оформлении корпоратива как представительских расходов, нужно помнить о пункте 2 статьи 264 НК РФ, согласно которой, к представительским расходам относятся расходы компании на официальный прием, обслуживание (завтрак, обед, ужин и иные аналогичные мероприятия) следующих лиц:

- представителей других организаций, участвующих в переговорах в целях установления и поддержания взаимного сотрудничества;

- сторонних участников, прибывших на заседание Совета директоров (правления) или иного руководящего органа компании.

Конечно, можно постараться и «вытянуть» данные расходы, оформив должным образом документы, но споры с налоговиками будут неизбежны. Поэтому рекомендуем все же не принимать данные расходы в налоговом учете.

https://www.youtube.com/watch?v=YPjt-H7MUoI

В бухгалтерском учете, в зависимости от того, из прибыли какого периода финансируется корпоративный отдых, нужно сделать следующие проводки:

Дебет 84 – Кредит 60,76 – сумма расходов на корпоратив финансировалась из прибылей прошлых лет;

Дебет 91.2 – Кредит 60,76 – сумма расходов на корпоратив финансировалась из прибыли текущего года.

Видео:Корпоративные мероприятия: идеи, виды, форматы [НОВОЕ]Скачать

![Корпоративные мероприятия: идеи, виды, форматы [НОВОЕ]](https://i.ytimg.com/vi/suflFeREs84/0.jpg)

Учет расходов на корпоратив и подарки – не такая уж головная боль для бухгалтера — статья

Какой праздник обходится без подарков и корпоративной вечеринки? Из этой статьи вы узнаете, как учесть такие расходы с выгодой для компании, и что по этому поводу думают в Минфине и судах.

С налоговым учетом все достаточно понятно. Расходов на проведение корпоратива в статье 264 НК РФ нет и они не относятся к издержкам, связанным с хозяйственной деятельностью компании, направленной на извлечение прибыли.

Пользуясь этим, налоговые органы зачастую считают произведенные расходы нецелесообразными и необоснованными. Такая же позиция – в постановлении ФАС Западно-Сибирского округа от 19.11.2013 № А67-7663/2012. Несмотря на это, организации пытаются различными способами и методами отстоять новогодние траты.

В бухгалтерском учете расходов на проведение корпоративных мероприятий за счет чистой прибыли возникают постоянные разницы. Ведь в налоговом учете такие расходы не признаются, а в бухгалтерском отражаются в полном объеме.

На основании постоянных разниц необходимо сформировать постоянное налоговое обязательство (ПНО) (п. 7 ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 № 114н).

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Премии сотрудникам к празднику

Чиновники по-прежнему уверены, что расходы в виде выплат в связи с профессиональными праздниками, знаменательными датами, персональными юбилейными датами не соответствуют требованиям статьи 252 НК РФ.

Обосновывается тем, что эти деньги не связаны с производственными результатами и не могут учитываться при определении базы по налогу на прибыль (письма Минфина РФ от 24.04.2013 № 03-03-06/1/14283, от 15.03.

2013 № 03-03-10/7999).

При этом чиновники разрешают учесть премии в составе расходов на оплату труда, если вознаграждения будут оформлены документально.

Например, премии, относящиеся к выплатам стимулирующего характера и зависящие от стажа работы, должностного оклада или производственных результатов, должны быть предусмотрены трудовым договором либо если в контракте имеется указание на коллективное соглашение или иной локальный нормативный акт.

Учет подарков сотрудникам

Оформление подарка должно быть таким: руководитель издает приказ на закупку подарков и выдачу их согласно договору дарения.

Налоговый учет подарков не зависит от следующих моментов:

- кому он сделан (работникам (в том числе бывшим), их детям, клиентам);

- по какому случаю он сделан (дня рождения, свадьбы, Нового года, иного государственного или профессионального праздника) или без повода;

- предусмотрены ли подарки трудовыми (коллективными) договорами или иными локальными нормативными актами.

НДФЛ. Стоимость подарков, переданных за год одному лицу, в т.ч. сотруднику, не облагается НДФЛ в части, не превышающей 4 000 руб., включая НДС (Письма Минфина РФ от 18.11.2021 № 03-04-06/67922, ФНС РФ от 02.07.2015 № БС-4-11/11559@). Со стоимости подарков, превышающей эту сумму, надо исчислить НДФЛ — 13% (30% — если одаряемый — не резидент РФ).

НДФЛ со стоимости подарка (Письмо ФНС РФ от 22.08.2014 № СА-4-7/16692):

- если подарены деньги — надо удержать при выдаче подарка и перечислить в бюджет не позднее чем на следующий день;

- если подарена вещь — надо удержать в день ближайшей выплаты денег одаряемому (например, зарплаты за первую половину месяца — аванса) и перечислить в бюджет не позднее чем на следующий день. Если до конца года, в котором передан подарок, организация не будет ничего платить одаряемому, надо сообщить ИФНС о невозможности удержания налога. Если стоимость подарка меньше 4 000 руб. — справка не предоставляется.

Страховые взносы не начисляются на стоимость подарка, переданного (п. 1 ст. 20.1 Закона № 125-ФЗ, Письмо Минфина от 21.03.2021 № 03-15-06/16239):

- работнику организации, если с ним заключен письменный договор дарения;

- физлицу, не являющемуся работником организации (в т.ч. бывшему работнику, детям работников, клиентам), независимо от наличия письменного договора дарения.

При ОСНО и при УСН стоимость подарка в налоговых расходах учесть нельзя (п. 2 ст. 346.16 НК РФ, Письмо Минфина от 18.09.2021 № 03-03-06/1/59819).

НДС. Даритель — плательщик НДС в день передачи одаряемому неденежного подарка должен начислить НДС по ставке 18% (Письмо Минфина от 22.01.2009 № 03-07-11/16):

- если подарок куплен — на его покупную стоимость (без НДС);

- если подарок — собственная продукция дарителя — на его себестоимость.

Входной НДС со стоимости купленного подарка можно принять к вычету при наличии счета-фактуры поставщика (Письмо Минфина от 18.08.2021 № 03-07-11/53088).

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

📹 Видео

Как учитывать рекламные расходы на разных системах налогообложенияСкачать

Представительские расходыСкачать

Урок 7. Какие расходы учитывать в составе расходов на продажу (издержек обращения)?Скачать

Комплексное управление талантами: как спланировать оценку и обучение в 2024Скачать

Зачем нужны корпоративные мероприятия?Скачать

Как грамотно вести учет финансов? Современный финансовый учет компании в Google таблицеСкачать

Корпоративные финансы за 60 минутСкачать

Идеальное мероприятие: 15 летний опыт в одном чек-листеСкачать

ОФИСНЫЕ РАСХОДЫ. КОРПОРАТИВЫ И ПОДАРКИСкачать

Если директор оплатил личные расходы корпоративной картой. Урок от Бухгалтер 911, №25, 2016Скачать

Вечеринка или эффективный инструмент? Цели и задачи корпоративных мероприятий.Скачать

Как ИЗБЕЖАТЬ 5 частых ОШИБОК в организации мероприятияСкачать

Бюджет ЗДОРОВОГО мероприятия. Мифы и заблужденияСкачать

Корпоративные праздники, тимбилдинги, командировки, обучение, представительские расходы...Скачать