Ваша компания уже заключила договор лизинга и у вас возникли вопросы, как отразить лизинг в учёта? В этой статье вы сможете найти необходимую информацию и примеры бухгалтерских проводок по различным лизинговым операциям .

Если вы только планируете оформить лизинговую сделку и ищете варианты финансирования — на нашем сайте можно оформить заявку и получить предложения десятков лизингодателей. Использование сайта бесплатно, вы заключаете договор напрямую с лизинговой компанией, которая предложит самые выгодные условия.

Бухгалтерский учёт операций по договору лизинга регулируется приказом Минфина РФ № 15 от 17.02.1997 г.

Проводки по лизингу зависят от того, на чьём балансе отражается лизинговое имущество: лизингодателя или лизингополучателя. Сторона, на балансе которой учитывается лизинговое имущество, должна быть указана в договоре лизинга.

- Учет лизинга при отражении имущества на балансе лизингодателя

- Пример учёта лизинга при отражении имущества на балансе лизингополучателя

- Выкуп предмета лизинга. Учет, проводки

- Общие положения

- Порядок выкупа предмета лизинга

- Особенности образования выпускной стоимости

- Бухгалтерский учет

- Нахождение объекта на балансе лизингодателя

- Нахождение объекта на балансе покупателя

- Особенности бухучета в зависимости от времени выплаты

- Налоговый учет

- Досрочный выкуп предмета лизинга: причины и условия договора

- Досрочный выкуп имущества по инициативе лизингополучателя

- Как узнать выкупную стоимость имущества

- Как досрочно выкупить предмет лизинга

- Нюансы досрочного погашения лизинга

- Выкуп авто из лизинга — по отдельному договору, образец письма, причина

- Что это такое

- Что является предметом

- Выкуп предмета лизинга

- По отдельному договору

- При УСН

- В налоговом учете

- Образец

- Досрочный выкуп

- Заявление

- Причина

- Письмо о досрочном выкупе

- Как начислять амортизацию после выкупа предмета лизинга

- Приобретение автомобиля по договору лизинга

- Выкуп предмета лизинга: проводки

- Определимся в понятиях

- Выкуп предмета лизинга, проводки у лизингополучателя

- 💥 Видео

Учет лизинга при отражении имущества на балансе лизингодателя

Проводки по лизингу соответствуют расположенному по ссылкеграфику платежей.

В случае, если договором лизинга предусмотрено отражение предмета лизинга на балансе лизингодателя, лизингополучатель отражает лизинговое имущество на забалансовом счете 001 «Арендованные основные средства».

Начисление лизинговых платежей отражается по кредиту счёта 76 «Расчёты с разными дебиторами и кредиторами» в корреспонденции со счетами учёта затрат: 20, 23, 25, 26, 29 – при учета лизинговых платежей по имуществу, которое используется в производственной деятельности, 44 – по имуществу, используемому в деятельности торговой организации, 91.2 – по имуществу, которое используется в непроизводственных целях. Далее для простоты в примерах бухучета лизинга будут приводиться проводки только по 20 счёту.

Дт 001 — 1 000 000 (принят к учёту предмет лизинга по стоимости без НДС)

Дт 60 – Кт 51 – 236 000 (оплачен авансовый платёж (первоначальный взнос) по договору лизинга)

Необходимо учитывать, что отнесение на затраты аванса по договору лизинга (зачёт аванса) может производиться не сразу, а на протяжении всего договора. В приведённом графике платежей зачет аванса по договору производится равномерно (по 6 555,56 руб) в течение 36 месяцев.

Дт 20 – Кт 76 – 29 276,27 (начислен лизинговый платёж №1 – 34 546 минус НДС – 5 269,73 )

Дт 19 – Кт 76 – 5 269,73 (начислен НДС по лизинговому платежу №1)

Дт 20 – Кт 60 – 5 555,56 (зачтена часть авансового платежа по договору лизинга – 6 555,56 минус НДС 1 000)

Дт 19 – Кт 60 – 1 000 (начислен НДС по зачёту аванса)

Дт 68 – Кт 19 – 6 269,73 (предъявлен НДС в бюджет)

Дт 76 – Кт 51 – 34 546 (перечислен лизинговых платёж №1)

Комиссию, которая уплачивается в начале лизинговой сделки (комиссию за заключение сделки) относят в бухучете на те же счета затрат, что и текущие платежи по лизингу.

В случае наличия в договоре лизинга цены выкупа (в приведённом графике платежей по лизингу данная сумма отсутствует, для примера возьмём её равной 1 180 рублей с НДС) в бухучете делаются следующие проводки:

Дт 08 – Кт 76 – 1 000 (отражены затраты по выкупу предмета лизинга при переходе права собственности к лизингополучателю)

Дт 19 – Кт 76 – 180 (начислен НДС при выкупе предмета лизинга)

Дт 68 – Кт 19 – 180 (предъявлен НДС в бюджет)

Дт 76 – Кт 51 – 1 180 (оплачена сумма выкупа предмета лизинга)

Дт 01 – Кт 08 – 1 000 (принят к учёту предмет лизинга в составе собственных основных средств)

В законодательстве, регулирующем бухгалтерский учёт лизинга, не содержится однозначных указаний об отражении операций по договору лизинга в случае, если балансодержателем имущества является лизингополучатель.

https://www.youtube.com/watch?v=VuS8-7mPI20

В настоящее время сложилась практика общения лизингополучателей и лизинговых компаний с аудиторами и проверяющими органами и сформировалась определённая схема проводок по лизингу.

Если по условиям договора лизинга имущество учитывается на балансе лизингополучателя, при получении предмета лизинга в бухучете лизингополучателя стоимость имущества за вычетом НДС отражается по дебету счёта 08 «Вложения во внеоборотные активы» в корреспонденции с кредитом счёта 76 «Расчёты с разными дебиторами и кредиторами».

При принятии предмета лизинга к учёту в составе основных средств его стоимости списывается с кредита 08 счёта в дебет 01 счёта «Основные средства».

Начисление лизинговых платежей отражается по дебету 76 счёта, субсчёт , например, «Расчёты с лизингодателем» в корреспонденции со счетом 76, субсчёт, например, «Расчёты по лизинговым платежам».

Начисление амортизации по предмету лизинга производит лизингополучатель. Сумма амортизации предмета лизинга признаётся расходами по обычным видам деятельности и отражается по дебету счета 20 «Основное производство» в корреспонденции с кредитом счёта 02 «Амортизация основных средств, субсчёт амортизации лизингового имущества.

В налоговом учете лизингополучателя лизинговое имущество признаётся амортизируемым имуществом.

Первоначальная стоимость предмета лизинга определяется как сумма расходов лизингодателя на его приобретение.

Для целей налогообложения прибыли ежемесячная сумма амортизации определяется исходя из произведения первоначальной стоимости предмета лизинга и нормы амортизации, которая определяется исходя из срока полезного использования лизингового имущества (с учётом классификации основных средств, включаемых в амортизационные группы). При этом лизингополучатель имеет право применить к норме амортизации повышающих коэффициент до 3-х. Конкретный размер повышающего коэффициента определяется лизингополучателем в диапазоне от 1 до 3-х. Данный коэффициент не применяется к лизинговому имуществу, относящемуся к первой-третьей амортизационным группам.

Лизинговые платежи за вычетом суммы амортизации по лизинговому имуществу относятся к расходам, связанным с производством и реализацией.

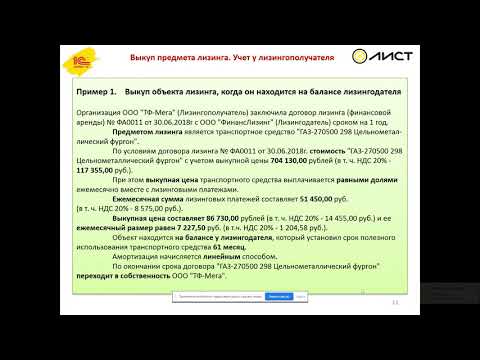

Пример учёта лизинга при отражении имущества на балансе лизингополучателя

Проводки по лизингу соответствуют расположенному по ссылке графику платежей за лизинг имущества

Лизингополучатель получил по договору лизинга легковой автомобиль, параметры графика платежей:

- срок договора лизинга – 3 года (36 месяцев)

- общая сумма платежей по договору лизинга — 1 479 655,10 рублей, в т.ч. НДС – 225 710,10 рублей

- авансовый платёж (первоначальный взнос) – 20%, 236 000 рублей, в т.ч. НДС – 36 000 рублей

- стоимость автомобиля – 1 180 000 рублей, в т.ч. НДС – 180 000 рублей

Предполагаемый срок использования лизингового имущества – четыре года (48 месяцев). Автомобиль относится к третьей амортизационной группе (имущество со сроком использования от 3 до 5 лет). Амортизация начисляется линейным способом.

Определим сумму ежемесячной амортизации в бухгалтерском учёте. Т.к. стоимость имущества (с учётом вознаграждения лизинговой компании) равна 1 253 945 рублей (1 479 655,10 – 225 710,10), ежемесячная амортизация составит 1 253 945 : 48 = 26 123,85 рублей.

Легковой автомобиль относится к третьей амортизационной группе, следовательно в налоговом учёте может быть установлен срок 48 месяцев. Ежемесячная норма амортизации – 2,0833% (1 : 48 месяцев х 100%), ежемесячная сумма амортизации – 1 000 000 х 2,0833% = 20 833,33 рублей.

В соответствии с пп.10 п.1 статьи 264 Налогового кодекса РФ сумма лизингового платежа, ежемесячно признаваемая расходами в целях налогообложения прибыли составляет 8 442,94 рублей (34 546 (лизинговый платёж) – 5 269,73 (НДС в составе лизингового платежа) – 20 833,33 (ежемесячная амортизация в налоговом учёте)).

Расход по договору лизинга ежемесячно в бухгалтерском учёте формируется за счёт амортизации (26 123,85 рублей), в налоговом учёте – за счёт амортизации (20 833,33 рублей) и лизингового платежа (8 442,94 рублей), итого в сумме 29 276,27 рублей.

Т.к. в бухгалтерском учёте величина расходов в течение 36 месяцев (срока договора лизинга) меньше, чем в налоговом, это приводит к возникновению налогооблагаемых временных разниц и отложенных налоговых обязательств.

https://www.youtube.com/watch?v=weRkk9C_jjo

В течение срока действия договора лизинга у лизингополучателя ежемесячно образуется налогооблагаемая временная разница в сумме 3 152,42 рублей (29 276,27 – 26 123,85) и возникает соответствующее отложенное налоговое обязательство в сумме 630,48 рублей (3152,42 х 20%).

Отдельно необходимо сказать об учёте аванса (первоначального взноса по договору). Возможны следующие ситуации:

1. Лизингодатель при передаче имущества в лизинг предоставляет счёт-фактуру на полную сумму аванса (в приведённом графике лизинговых платежей – на 236 000 рублей). В этом случае вся сумма авансового платежа авансового платежа за вычетом НДС в налоговом учёте признаётся расходами в целях налогообложения прибыли.

Хотелось бы отметить, что в рамках договора лизинга услуги оказываются на протяжении всего договора и у фискальных органов нет основания оценивать соблюдение критериев пп.4 п.

2 статьи 40 Налогового кодекса РФ о сопоставимости лизинговых платежей, т.к.

отдельные платежи не могут рассматриваться как отдельные сделки, а цена по договору лизинга должна анализироваться в совокупности по всем платежам договора.

2. Зачет аванса по договору лизинга производится равными платежами в течение всего срока лизинга. В этом случае расходами в налоговом учёте в целях налогообложения прибыли признаётся зачитываемая часть авансового платежа.

В приведённом примере графика платежей по лизингу предполагается, что счёт-фактура на аванс выдаётся лизингополучателю при передаче имущества в лизинг, т.е.

в налоговом учёте при передаче имущества в лизинг отражаются расходы в сумме 200 000 рублей (авансовый платёж, являющийся лизинговым платежом, амортизация не вычитается, т.к. в первом месяце при передаче имущества в лизинг она ещё не начисляется).

При этом одновременно возникает налогооблагаемая временная разница в сумме 200 000 рублей и соответствующее ей отложенное налоговое обязательство в сумме 40 000 рублей (200 000 рублей х 20%).

По окончании договора лизинга лизингополучатель будет продолжать ежемесячно начислять амортизацию в бухгалтерском учёте в сумме 26 123,85 рублей. В налоговом учёте расходов не будет. Это приведёт к ежемесячному уменьшению отложенных налоговых обязательств в сумме 5 224,77 рублей (26 123,85 рублей х 20%).

Таким образом, по итогам договора общая сумма отложенных налоговых обязательств будет равна нулю:

40 000 (отложенное налоговое обязательство по авансовому платежу) + 22 697 (630,48 х 36 – отложенное налоговое обязательство по текущим лизинговым платежам) – 62 697 (5 224,77 х 12 – уменьшение отложенных налоговых обязательств за 12 месяцев начисления амортизации в бухгалтерском учёте после окончания договора лизинга).

Дт 60 – Кт 51 – 236 000 (оплачен аванс по договору лизинга)

Дт 08 – Кт 76 (Расчеты с лизингодателем) – 1 253 945 (отражена задолженность по договору лизинга без НДС)

Дт 19 – Кт 76 (Расчеты с лизингодателем) — 225 710,10 (отражен НДС по договору лизинга)

Дт 01 – Кт 08 – 1 253 945 (принят к учёту автомобиль, полученный по договору лизинга)

Дт 76 – Кт 60 – 236 000 (зачтен оплаченный при заключении договора лизинга аванс)

Дт 68 (Налог на прибыль)– Кт 77 – 40 000 (отражено отложенное налоговое обязательство)

Дт 68 (НДС) – Кт 19 – 36 000 (предъявлен НДС по авансовому платежу)

Дт 20 – Кт 02 – 26 123,85 (начислена амортизация по автомобилю)

Дт 76 (Расчеты с лизингодателем) — Кт 76 (Расчеты по лизинговым платежам) — 34 546 (уменьшена задолженность по лизингу на сумму лизингового платежа)

Дт 76 «Расчёты по лизинговым платежам» – Кт 51 – 34 546 (перечислен лизинговый платёж)

Дт 68 (НДС) – Кт 19 – 5 269,73 (предъявлен НДС по текущему лизинговому платежу)

Дт 68 (Налог на прибыль) – Кт 77 – 630,48 (отражено отложенное налоговое обязательство)

Дт 01 (Собственные основные средства) – Кт 01 (Основные средства, полученные по лизингу) – 1 253 945 (отражено получение автомобиля в собственность)

Дт 02 (Амортизация лизингового имущества) – Кт 02 (Амортизация собственных основных средств) – 940 458,60 (отражена начисленная амортизация по автомобилю)

Дт 20 – Кт 02 (Амортизация собственных основных средств) – 26 123,85 (начислена амортизация по автомобилю)

Дт 77 – Кт 68 (Налог на прибыль) – 5 224,77 (отражено уменьшение отложенного налогового обязательства)

Существует также метод, при котором первоначальная стоимость предмета лизинга в бухгалтерском учёте равна затратам на приобретение автомобиля у лизингодателя, т.е. совпадает со стоимостью в налоговом учёте. В этом случае на 76 счете при принятии имущества к учёту отражается только задолженность по стоимости имущества.

https://www.youtube.com/watch?v=0fPOKf-2Lr4

Начисление лизинговых платежей осуществляется ежемесячно по кредиту 20 счета в корреспонденции с 76 счетом в сумме разницы между начисляемой амортизацией и суммой ежемесячного лизингового платежа.

Выбрать наиболее обоснованный вариант отражения лизингового имущества на балансе лизингодателя или лизингополучателя, а также согласовать с лизинговой компанией оптимальную схему отражения лизинговых платежей – весьма сложная задача, требующая хорошего знания специфики бухгалтерского учёта лизинговых операций и особенностей формулировок в договоре лизинга и первичных документах.

Вы можете отправить Заявку на лизинг, перейдя по ссылке Заявка на лизинг

Дополнительную информацию по лизингу, условиям финансирования и требованиям к клиентам вы можете найти в разделе Статьи о лизинге

Рекомендуем использовать Поиск по сайту

Видео:Выкуп предмета лизинга в 1С 8.3 у лизингополучателяСкачать

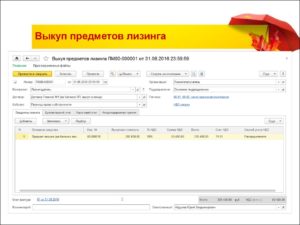

Выкуп предмета лизинга. Учет, проводки

Иногда лизингополучатель желает приобрести предмет лизинга. В законе «Об аренде» №164 прописаны основные правила финансовой аренды, однако порядок приобретения объекта не оговаривается. Поэтому покупка осуществляется на основании гражданского законодательства. Она предполагает обязательный бухгалтерский и налоговый учет.

Общие положения

Соглашение о лизинге – это форма соглашения об аренде, а потому в отношении договора будет действовать параграф 1 глава 34 ГК РФ. В статье 624 ГК РФ указано, что лизинговые объекты могут приобретаться арендатором. Покупка совершается по полной выкупной стоимости.

В договоре аренды могут содержаться положения, касающиеся взаиморасчетов и размера выкупной стоимости. Если такие пункты имеются, покупка совершается на их основании, то есть по стоимости, прописанной в договоре. Если в соглашении никакой информации нет, оформляется дополнительная сделка.

Заключается соглашение, в котором оговариваются эти моменты:

- Дата формирования.

- Реквизиты обеих сторон.

- Характеристики объекта лизинга.

- Объем остаточной стоимости (выкупная стоимость с вычетом уже выполненных платежей).

- Права и обязанности участников.

- Способ оплаты.

В договоре должны стоять подписи обеих сторон. Важно подробно прописать все пункты. Это позволит избежать возможных споров.

ВАЖНО! Лизинговый объект может быть выкуплен как после завершения договора лизинга, так и во время его действия.

Порядок выкупа предмета лизинга

Для выкупа объекта актуален следующий порядок действий:

- Направление уведомления лизингодателю о желании приобрести объект.

- Лизингодатель предоставляет письменное согласие на покупку.

- Заключение дополнительного соглашения, устанавливающего порядок выплат.

- Заключение документа купли-продажи, нужного для официального перехода права собственности.

- Выставление счета покупателю.

- Оформление акта приема-передачи.

- Передача лизингополучателю сопроводительных документов.

Рассматриваемый порядок выгоден тем, что предупреждает возникновение споров между участниками.

Особенности образования выпускной стоимости

Выпускная стоимость может формироваться разными способами. Все зависит от пожеланий сторон договора. Рассмотрим способы формирования:

- Включение стоимости в структуру платежей по лизингу. Стоимость объекта в данном случае изначально включается в сумму платежей по лизингу. Затраты равномерно распределяются на весь период лизинговых платежей. Следовательно, чем больше платежей было сделано, тем ниже выкупная цена.

- Отдельный платеж. В этом случае выкупная стоимость не включается в регулярные платежи. Лизингополучателю придется покупать объект по полной стоимости, указанной в договоре.

Расчет выкупной стоимости выполняется на основании соглашения между сторонами.

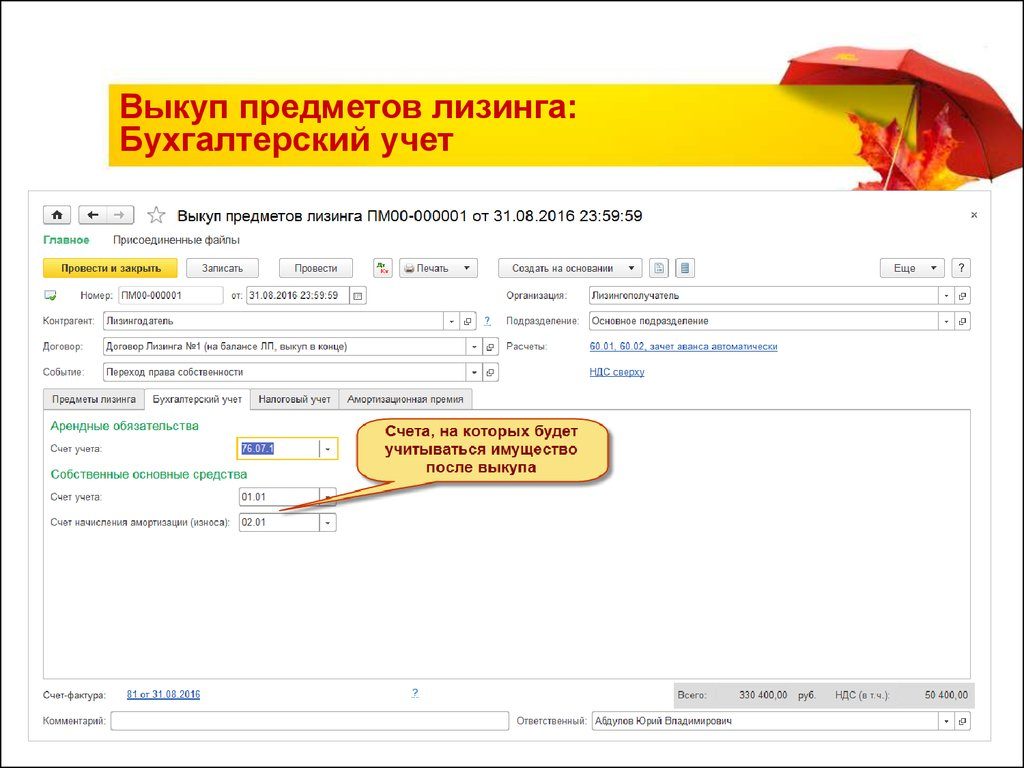

Бухгалтерский учет

Если объект находится на балансе покупателя, нужно учесть следующие нюансы учета:

- Поступление объекта. Стоимость поступившего объекта нужно зафиксировать на счете 08, субсчет «Покупка по договору лизинга». Корреспонденция – кредит счета 76, субсчет «Обязательства по аренде». Расходы по покупке предмета нужно списать с КТ08 в ДТ01, субсчет «Арендованные объекты». Объект нужно принять на балансовый учет в структуре основных средств. Сопутствующие траты лизингополучателя (монтаж, транспортировка и прочее) не входят в первоначальную стоимость предмета.

- Платежи по лизингу. Платежи, поступающие на счет лизингодателя, должны быть зафиксированы на ДТ76, субсчет «Обязательства по аренде». Корреспонденция – КТ76, субсчет «Долг по лизингу».

- Амортизация. Амортизация начисляется на основании стоимости объекта. Может использоваться метод ускоренной амортизации. Коэффициент не должен превышать значения 3. Амортизационные начисления должны быть зафиксированы по ДТ «Затраты на производство» КТ02, субсчет «Амортизация лизингового объекта».

- Выкуп лизингового объекта. Когда вся выкупная сумма выплачена, осуществлен переход права собственности, вносятся данные в счета 01 и 02 учета.

Каждая проводка подтверждается первичной документацией.

Нахождение объекта на балансе лизингодателя

Если лизинговый объект находится на балансе лизингодателя, при приобретении предмета используются эти проводки:

- КТ01. Списание объекта ОС с забалансового учета.

- ДТ08 КТ60. Оприходование объекта ОС (выполняется в том случае, если стоимость предмета превышает 40 тысяч рублей).

- ДТ19 КТ60. Учет НДС.

- ДТ10 КТ60. Оприходование лизингового объекта.

Ведет учет в данном случае лизингодатель.

Нахождение объекта на балансе покупателя

Если объект лизинга находится на балансе лизингополучателя, нужно использовать эти проводки:

- ДТ08 КТ76. Принятие к учету лизингового объекта.

- ДТ19 КТ76. Предъявление НДС лицом, предоставившим лизинг.

- ДТ01 КТ08. Принятие предмета в структуру основных средств.

- ДТ76 КТ51. Перечисление платежей по лизингу.

- ДТ76 КТ76. Учет ежемесячного платежа по лизингу.

- ДТ68 КТ19. Принятие к вычету НДС.

- ДТ20 КТ02. Начисление амортизации.

- ДТ76 КТ51. Перечисление выкупной стоимости.

- ДТ01 КТ01. Перевод предмета из арендованных в собственные.

- ДТ02 КТ02. Амортизация по объекту, который перешел в собственность.

Учет ведет, соответственно, лицо, которое приобрело лизинговое имущество.

Особенности бухучета в зависимости от времени выплаты

Если выкуп осуществляется по завершении срока действия договора аренды, учет в период действия соглашения будет проводиться в стандартном порядке. Проводки изменятся в момент завершения действия соглашения. Если объект находился на балансе лизингодателя, нужно списать его с забалансового счета 1. После этого имущество поступает на баланс.

https://www.youtube.com/watch?v=6MLyW2rgQgs

Если выкуп выполняется на протяжении срока действия соглашения, в бухучете нужно фиксировать лизинговые платежи. Фактически они являются предоплатой. В бухучете платежи отражаются в качестве выданных авансов.

ВАЖНО! Для учета расчетов по лизингу необходимо сформировать субсчета. Они используются для отражения выкупа объекта, платежей по лизингу.

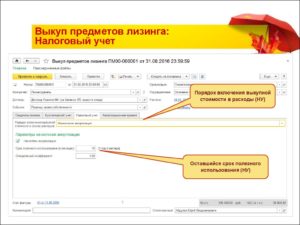

Налоговый учет

Рассмотрим особенности налогового учета лизинговых объектов:

- Поступление лизингового предмета. Если объект лизинга находится на балансе покупателя, лизингополучателю нужно включить его в подходящую группу амортизации (на основании пункта 10 статьи 258 НК РФ). Первоначальная стоимость объекта – это совокупность трат лизингодателя на покупку предмета, доставку, монтаж и прочее. В стоимость не входят налоги, которые подлежат вычету (на основании абзаца 3 пункта 1 статьи 257 НК РФ).

- Амортизация. Начальная стоимость предметов входит в состав трат через отчисления по амортизации на основании пункта 2 статьи 253 НК РФ. При амортизационных начислениях можно использовать коэффициент, не превышающий значения 3 (пункт 2 статьи 259.3 НК РФ).

- Платежи по лизингу. Ежемесячно нужно учитывать лизинговые платежи. Из них вычитаются амортизационные отчисления.

- Выкуп объекта лизинга. При расчете первоначальной стоимости не учитывается НДС.

ВАЖНО! На протяжении начисления платежей по лизингу НДС возможно принять к вычету. Основанием процедуры является пункт 2 статьи 171 и пункт 1 статьи 172 НК РФ. Также можно восстановить НДС, который был принят к вычету с предоплаты.

Видео:Поступление ОС в лизинг в 1С 8.3 пошаговая инструкцияСкачать

Досрочный выкуп предмета лизинга: причины и условия договора

В статье мы рассмотрим, как проходит досрочный выкуп предмета лизинга. Узнаем, на какие пункты договора стоит обратить отдельное внимание и можно ли досрочно выкупить автомобиль или недвижимость. Мы расскажем о порядке действий для лизингополучателя и разберемся, где взять образец письма на выкуп.

Если в отношении кредитных договоров досрочное погашение является довольно обыденным явлением, и банк будет обязан провести перерасчет, то в отношении лизинга все не так однозначно. Довольно часто у клиентов возникает вопрос о том, можно ли досрочно погасить лизинг автомобиля или другого имущества. В действительности такая возможность существует.

Рассмотрим, по каким причинам лизингополучатель решается на досрочный выкуп недвижимости или другого предмета лизинга:

- Появление свободных средств и желание уменьшить переплату. Но не всегда лизинговый договор позволяет провести пересчет процентов без дополнительного согласования.

- Необходимость срочно перевести имущество в собственность компании. Например, такая необходимость иногда возникает в ходе продажи фирм или сделок, связанных со слиянием и поглощением.

- Существенное изменение условий пользования имуществом. Обычно лизинговый договор содержит четкие указания относительно ограничений по использованию полученной техники, оборудования или недвижимости. Если, например, имущество нужно передать в аренду третьему лицу, то стоит согласовывать такие действия с лизингодателем или выкупить объект лизинга.

Лизингодатель также может стать инициатором досрочного выкупа, например, часто такая возможность предусматривается в случае существенного ухудшения финансового состояния лизингополучателя.

Досрочный выкуп имущества по инициативе лизингополучателя

Обычно инициатором досрочного выкупа имущества становиться лизингополучатель. Одного его желания вполне достаточно для проведения этой операции. Нужно учитывать, что законодательство ограничивает минимальный срок лизинга 12-ю месяцами. Если с момента заключения договора до полного выкупа имущества прошло меньше времени, то придется учитывать этот момент при расчете налогов.

https://www.youtube.com/watch?v=y-uZi5Zj-Ps

Большинство договоров лизинга при досрочном выкупе имущества предусматривают выплату всех процентов, предусмотренных изначально. Это означает, что экономии от досрочного выкупа вы не получите.

Нужно очень внимательно изучать договор или пытаться согласовать отдельные условия с лизингодателем.

Лизинговой компании досрочное расторжение договора лизинга невыгодно. Она приобретала имущества для конкретного клиента, и передать его другим лизингополучателям будет очень непросто, а реализация некоторого оборудования или недвижимости потребует серьезных временных затрат. Но иногда лизингодателю ничего другого не остается, кроме как расторгнуть договор в одностороннем порядке.

Подобные решения принимаются, если клиент допустил просрочку платежа более 2 месяцев, задерживает оплату регулярно или нарушает правила страхования.

Часто в таком случае компания сначала предлагает лизингополучателю полностью оплатить долг и выкупить имущество по текущей остаточной стоимости.

Если предложение отвергается, а долги так и не погашаются, то лизингодатель просто изымает имущество. При этом ему не требуется решение суда, ведь объект лизинга является его собственностью.

Иногда компании предусматривают в договоре возможность досрочного расторжения по инициативе лизингодателя и в других ситуациях, например, при резком ухудшении финансового положения лизингополучателя. Но обычно такие пункты встречаются лишь в договорах по довольно крупным сделкам.

Важно! Простого желания лизингодателя для расторжения договора все же недостаточно. У него должны иметься соответствующие основания, указанные в соглашении между сторонами.

Как узнать выкупную стоимость имущества

Одним из самых сложных вопросов является расчет выкупной стоимости предмета лизинга при досрочном погашении. Ее размер будет существенно зависеть от условий изначального соглашения. Обычно клиенту предлагается внести все оставшиеся платежи по договору, а затем получить имущество в собственность.

Даже если соглашение предусматривает перерасчет процентов, на лизингополучателя возлагается обязанность покрыть расходы лизингодателя и выплатить ему определенную компенсацию.

Самостоятельно сделать расчет выкупной стоимости имущества не всегда просто. Некоторые компании составляют отдельное приложение с графиком и условиями досрочного выкупа. Если его нет, то вам придется делать письменный запрос на расчет с указанием даты полного погашения. В ответном письме лизинговая компания должна указать точную сумму для досрочного выкупа имущества.

Как досрочно выкупить предмет лизинга

Хотя процедура досрочного выкупа лизингового имущества часто вызывает множество вопросов у лизингополучателей, в лизинговых компаниях она достаточно хорошо отработана и регламентирована. Менеджеры не отказываются помочь с проведением такой процедуры, и больших проблем у клиентов не возникает.

Рассмотрим по шагам, как происходит досрочный выкуп лизингового имущества:

- Клиент отправляет запрос на расчет суммы досрочного погашения и информирует компанию о своем желании и планируемой дате платежа. Образец письма о досрочном погашении лизинга можно запросить через менеджера или найти в интернете.

- Сотрудники компании производят расчет, а также формируют дополнительное соглашение к договору лизинга. Все обязательные условия досрочного выкупа должны быть зафиксированы на бумаге, чтобы в дальнейшем между сторонами не возникло споров.

- Клиент вносит платеж на счет лизинговой компании. Очень важно осуществить его до согласованной сторонами даты.

- Оформляется передача имущества лизингополучателю. Все условия и сроки перехода имущественных прав должны также содержаться в дополнительном соглашении или первоначальном договоре.

Нюансы досрочного погашения лизинга

Лизинговые компании заинтересованы в получении максимальной выгоды с каждой сделки. Именно по этой причине еще на этапе составления первоначального договора они стараются включить в него различные условия, затрудняющие досрочный выкуп автомобиля, делающие подобную операцию невыгодной или способные компенсировать упущенную прибыль.

https://www.youtube.com/watch?v=OT93UVi0QTc

Нужно очень внимательно изучать все документы, имеющие отношение к сделке, перед их подписанием.

Рассмотрим, с какими нюансами может столкнуться клиент:

- Мораторий на досрочное погашение. Многие компании запрещают досрочный выкуп имущества до истечения 12 месяцев с момента заключения сделки. Это позволяет лизингодателю получить прибыль, а также исключает ситуации, когда налоговые органы признают сделку мнимой и начисляют соответствующие суммы налогов.

- Дополнительные расходы при досрочном выкупе. Если лизинговая компания согласна провести перерасчет процентов при досрочном погашении лизинга, то это еще не значит, что она готова отказаться от части своей прибыли. Клиенту придется выплачивать лизингодателю определенную комиссию, в которую войдут расходы компании (например, по уплате налогов).

- Увеличение выкупной стоимости. Часть лизинговых компаний идет дальше и при досрочном выкупе лизингового имущества старается получить с клиентов по максимуму. Любые отступления от условий договора приводят к увеличению выкупной стоимости. К примеру, царапина на машине, по которой не было обращения в страховую компанию, уже может стать причиной для штрафов.

Видео:Вебинар «Выкуп предмета лизинга лизингополучателем, Учет операций у лизингополучателя»Скачать

Выкуп авто из лизинга — по отдельному договору, образец письма, причина

Вы являетесь частным предпринимателем? Наверняка вам знакома проблема взятия кредита, ведь для того, чтобы взять кредит нужно оформить массу документов, да еще и предоставить залог. А привлечь инвестиции довольно сложно. Таким образом, вы можете оформить лизинговый договор, и поднять свое производство на новый уровень. Узнать об услуге лизинга подробнее вы сможете ниже в статье.

Что это такое

Невероятной популярностью во всем мире уже давно пользуется лизинг. Так давайте же разберемся, что это такое. Лизинг по сути — это аренда всевозможного оборудования, транспорта и прочих вещей, с возможностью их последующего выкупа. На данном этапе лизинг это наиболее эффективная модель развития вашего бизнеса.

С его помощью можно внедрить новейшие технологии, приобретая современное оборудование.

Суть лизинга состоит в том, что компания приобретает определённое оборудование и передает его в долгосрочное пользование третьему лицу. При этом, составляется лизинговый договор. В течение его срока действия, третье лицо выплачивает стоимость взятого в аренду имущества, плюс услуги лизингового договора.

По истечению договора, при условии выплаты всей указанной суммы, имущество переходит в собственность третьего лица, то бишь арендатора.

Плюс этого всего состоит в том, что для лизинга, в отличие от кредита, не требуется залог, благодаря длительному времени для рассрочки выплаты значительно уменьшаются

Что является предметом

О предмете лизинга упоминалось в предыдущем подзаголовке. Как уже говорилось ранее, это может быть:

- оборудование;

- транспортные средства;

- комплексы заданий;

- сооружения;

- прочие не потребляемые вещи.

В итоге получается, что предметом лизинга может стать любое имущество, подходящее для предпринимательской деятельности.

Обратите особое внимание, что предметами лизинга не могут стать земельные участки, а также природные объекты или имущество для которого законодательство установило особый порядок обращения, или же из-за законов, его нельзя использовать в свободном обращении.

Выкуп предмета лизинга

Выкуп предмета лизинга может быть совершен в двух случаях:

- по окончанию договора, если это им предусмотрено;

- по инициативе лизингополучателя, если он хочет досрочно выкупить предмет лизинга.

Чаще всего, предмет лизинга выкупается в первом случае, в соответствии с условиями договора. Лизингополучатель должен выплатить все выплаты, штрафы и пени, если такие имеются, и тогда он получит в собственность предмет лизинга.

По отдельному договору

Предмет лизинга лизингополучатель может выкупить и досрочно, составив отдельный договор с лизингодателем. Если вы решили воспользоваться этой услугой, вам нужно внести всю сумму предусмотренное договором, также, в некоторых случаях есть необходимость кроме основной суммы внести определённую сумму сверху.

https://www.youtube.com/watch?v=rMScNoUqiRI

Изначально при составлении договора лизинга необходимо должное внимание уделять возможности досрочного окончания сделки, а также досрочного выкупа предмета лизинга. Такой досрочный выкуп предмета лизинга может быть осуществлен как по желанию лизингополучателя, так и лизингодателя.

При УСН

Аббревиатура УСН означает упрощенную систему налогообложения. Если имущество, которое компания предоставляет в лизинг, отражается на её балансе, то в сумму платежей будет, также, насчитывается налог на имущество.

Таким образом, можно сделать вывод, что при УСН лизинговая сделка может не пользоваться такой большой популярностью, ведь, к примеру, в случае кредита, проценты не облагаются НДС.

При заключении договора лизинга с УНС, обязательно обращайте внимание, есть ли дополнительные расходы и платежи которые облагаются НДС.

О кредите наличными для держателей зарплатных карт от Сбербанка, подробнее тут.

В налоговом учете

В случае окончания договора, предмет лизинга может быть выкуплен лизингополучателем, если ранее, в договоре был указан данный пункт. Тут также важно, на чьем именно счету числиться сдаваемое в аренду имущество. Исходя из этих данных, можно понять с чьей стороны будет начислена амортизация.

Также, стоит упомянуть, что лизингополучатель может использовать два метода учета платежей по лизингу, а именно:

От выбора метода зависит, какого именно числа будут учитываться платежи по лизингу.

Образец

К счастью, в наше время есть уйма примеров отображения выкупа предмета лизинга как в бухгалтерском, так и в налоговом учете.

В общем, в данном документе вы должны в обязательном порядке указывать:

- содержание операции;

- дебет;

- кредит;

- сумма в рублях;

- дату, когда имущество, сданное в лизинг, было приобретено, и сдано.

Кроме того, нужно также указать какой была цена данного имущества без НДС, отдельно, каким было НДС, общую сумму платежей также с учетом НДС и без него.

Сумма выкупа также должна быть указана в данном документе в обязательном порядке. Обычно, она составляет сумму оставшихся платежей. Иногда, на нее может начисляться процент, но это случается в том случае, если оно предусмотрено договором.

Досрочный выкуп

Лизингополучатель всегда имеет возможность выкупить имущество досрочно, то есть раньше срока окончания договора. Конечно же, всегда лучше чтобы данный момент указывался еще при составлении договора, ведь в противном случае могут взыматься дополнительные комиссии.

Для того, чтобы выкупить имущество раньше срока окончания договора, лизингополучателю необходимо написать заявление, в котором должна быть указана причина данного выкупа.

При осуществлении данной сделки, в зависимости от того, в чьих проводках числиться лизинговое имущество, может быть начислена амортизация.

Заявление

Если вы решились приобрести лизинговое имущество, то вам необходимо написать заявление, в котором указывается данное желание. Оно должно быть заверено печатью и подписью. Кроме того, в нем должны быть указаны номер вашего договора, а также, остаточную дату его окончания (последний взнос).

По истечению нескольких дней лизингодатель должен рассмотреть ваше заявление, и отправить список документов, необходимых для того, чтобы досрочно выкупить имущество. Также, к заявлению нужно приложить специальное письмо, о котором вы узнаете ниже в подзаголовках.

Причина

Причин, по которым имущество выкупается из лизинга досрочно, может быть масса. Данная причина должна, в обязательном порядке, быть указана в заявлении, о котором вы могли прочитать выше.

Причины расторжения лизингового договора должны быть указаны ранее, при составлении того самого договора. Кроме того, там же могут быть указаны и причины расторжения договора.

В лизинговом договоре, также, обязательно должны быть указаны следующие данные:

- стоимость предмета лизинга;

- сроки поставки;

- место поставки.

В договоре может быть прописано, что при несоблюдении всех этих договоренностей, тот самый договор расторгается.

Письмо о досрочном выкупе

Как уже говорилось ранее, недостаточно одного заявления, для того, чтобы выкупить предмет лизинга. К нему нужно обязательно добавить письмо, в котором должна быть указана следующая информация:

- сумма выплат для выкупа имущества, дающегося в лизинг;

- задолженность по платежам лизинга;

- какой была сумма выплаты по лизингу в последний раз.

Также, в случае, если у вас есть просрочки, или начисленные штрафы, вы должны в обязательном порядке указать об этом в письме, приложенном к заявлению.

Как начислять амортизацию после выкупа предмета лизинга

Опять же, амортизацией занимается та сторона, на балансе которой числится имущество. Если в проводках указывается баланс лизингополучателя, то он в силе применять кроме основной нормы амортизации, коэффициент, равный не больше 3.

Амортизация должна отражаться по дебетовому счету 02 (амортизация основных средств). Коэффициент же используется в том случае, если нормы были увеличены. При досрочном выкупе имущества, если лизингополучатель сразу гасит всю сумму задолженности, проводится внутренняя запись на счете 02. Это позволяет перенести имущество с одного баланса, на другой.

https://www.youtube.com/watch?v=rIseDKYdMhc

Досрочно выкупить предмет лизинга возможно в любом случае, конечно же, нужно учитывать все за и против, перед сделкой, но осуществить ее возможно, и, более того, в некоторых случаях просто необходимо.

Все о кредите наличными в Татфондбанке, написано по ссылке.

О кредите наличными с 21 года, узнайте далее.

Самое главное в данном деле учитывать все нюансы, и, более того, перед заключением лизинговой сделки внимательно читать договор на предмет досрочного выкупа, если он предполагается.

Приобретение автомобиля по договору лизинга

Бурсулая Т. Д., ведущий аудитор

ООО «РАЙТ ВЭЙС», партнер Сервис Клауд.

Рассмотрим бухгалтерский и налоговый учет автомобиля, приобретенного в лизинг.

Видео:Долгосрочный выкуп предмета лизингаСкачать

Выкуп предмета лизинга: проводки

Арендованные имущественные активы могут быть выкуплены стороной-получателем. Такие особенности должны быть прописаны в договоре аренды или лизинговом соглашении. О том, как правильно отражать выкуп лизингового объекта, расскажем в нашей статье.

Определимся в понятиях

Особый вид аренды, при котором заключается особый договор, по условиям которого первая сторона обязуется приобрести актив, отвечающий конкретным характеристикам, а затем передать данный имущественный актив в пользование компании-лизингополучателю, то есть второй стороне, называют лизингом.

По условиям данного договора должны быть определены ключевые моменты взаимоотношений между сторонами, в том числе и возможность выкупа актива в собственность компании-получателя. Помимо порядка передачи прав собственности на имущественный актив, в соглашении следует определить выкупную цену лизинга (проводки приведены ниже), а также способы ее досрочной покупки — выкупа.

В настоящее время используются два способа выкупа арендованных имущественных ценностей:

- Единовременно, в размере полной стоимости актива, по истечению срока действия соглашения лизинга. Причем компания-получатель вправе досрочно оплатить стоимость арендованного имущественного объекта, не дожидаясь завершения договора.

- Периодические авансы.

То есть стоимость объекта будет распределена пропорционально периоду действия соглашения по аренде. Иными словами, фирма-лизингополучатель в составе периодических платежей по действующему договору будет уплачивать и часть первоначальной цены лизингового имущества.

В зависимости от способа оплаты выкупной стоимости предмета лизинга, проводки и порядок их составления разнятся. Подробнее о том, как отражать операции по аналогичным договорам, читайте в статье «Пример проводки по лизингу на балансе лизингополучателя».

Выкуп предмета лизинга, проводки у лизингополучателя

Оговоримся сразу, что порядок отражения выкупа арендованного имущества зависит от ключевого условия: на чьем балансе числится имущество.

Если данное имущество числится на балансе арендодателя, то в таком случае составляются следующие записи по выкупу:

Операция | Дебет | Кредит |

Имущество списано с забаланса | 001 | |

Если имущество признано объектом основных средств | 08 | 60 |

Если актив отнесен к материально-производственным запасам | 10 | 60 |

Отражен НДС по выкупленному имуществу | 19 | 60 |

Отметим, что в такой ситуации в бухгалтерском учете объекты лизинговых активов принимаются по первоначальной цене. Первоначальная стоимость лизинговых ценностей определяется как сумма всех платежей, определенная расчетным методом на весь период сделки. Однако налог на добавленную стоимость в данный показатель включать не следует.

Если предмет лизинга принят на баланс у лизингополучателя:

Операция | Дебет | Кредит |

Отражена стоимость арендованного имущества в сумме лизингового соглашения | 08 | 76 |

Арендованные ценности переведены в эксплуатацию | 01 | 08 |

Оплачена выкупная стоимость объекта после оплаты всех лизинговых платежей | 76 | 51 |

С выкупной стоимости лизингового актива учтен входной НДС | 19 | 76 |

Объект включен в состав собственных ОС | 01 |

Субсчет «ОС в собственности»

01

«ОС арендованные»

Амортизация по объекту лизинга (ОЛ) переведена на основной счет

02

Субсчет «Амортизация по арендованным ОС»

02

«Амортизация»

В таких условиях бухучета на единицу арендованного актива следует начислять амортизацию. Способ начисления должен быть определен в соответствии с учетной политикой фирмы. Отметим, что после перевода ОЛ в состав собственных объектов основных средств начисление амортизации продолжается. Причем по тому же методу, который применялся ранее.

Досрочный выкуп предмета лизинга, проводки:

Операция | Дебет | Кредит |

Первоначальная стоимость ОЛ включена в состав собственного имущества | 01 «Собственные ОС» | 01 «ОС арендованные» |

Начисленная амортизация перенесена на счет амортизации, начисленной по собственным активам | 02 «Амортизация по арендованным объектам» | 02 «Амортизация по собственным ОС» |

Сумма НДС в составе невыплаченных лизинговых платежей принята в состав прочих расходов | 91/2 | 19 |

Сумма невыплаченных платежей по ДЛ списана на прочие расходы | 76 | 91/1 |

Отметим, что невыплаченными лизинговыми платежами признаются те обязательные расчеты по ДЛ, которые не будут перечислены лизингополучателем в счет лизингодателя в связи с выкупом объекта и прекращением действия условий договора.

💥 Видео

ЛИЗИНГ ПОСЛЕ ВЫКУПАСкачать

ФСБУ 25. Надо ли заводить отдельный договор на выкуп предмета лизинга в 1ССкачать

ФСБУ 25. Включается выкупная стоимость ли в ППА у лизингополучателяСкачать

ДОСРОЧНЫЙ ВЫКУП ЛИЗИНГАСкачать

Учет лизинговых операций у лизингополучателя в 1С Бухгалтерия 3.0 : пошаговая инструкцияСкачать

Обязательность совокупного выкупа предметов лизингаСкачать

Основные средства, НМА и лизинг в 1С:Комплексная автоматизация и 1С:ERPСкачать

Передача прав лизингополучателя иному лицуСкачать

РАЗОБЛАЧЕНИЕ про Угнанный Вольво, Долги, Открытие Транспортной Компании с Нуля, Лизинг. ВК ЛОГИСТИКСкачать

Учёт лизинга на балансе лизингополучателя для малых предприятий в 2021 году.Скачать

Учет лизинга в 1ССкачать

Отразить поступление предмета лизинга в 2022 году по договору, заключенному в 2021 году?Скачать

Лизинг - Поступление предметов лизинга на забалансовый счет, на балансСкачать

Способы завершения договора лизинга и их особенностиСкачать

Что такое лизинг? Плюсы и минусы лизингаСкачать

Учет предмета лизинга на балансе лизингополучателя по ФСБУ 25/2018. Онлайн калькулятор.Скачать