1С:Франчайзи «ИТЭС-Консалтинг» г. Тюмень

12.11.2013

В своей деятельности большинство российских организаций сталкиваются с вопросом аренды помещений. Учет арендных отношений до сих пор остается сложным вопросом для обеих сторон договора. Особенно спорным в отношении налогообложения, в частности по НДС, является учет коммунальных платежей, таких как электроэнергия, вода, теплоэнергия, пар и другие, связанные с арендуемым имуществом.

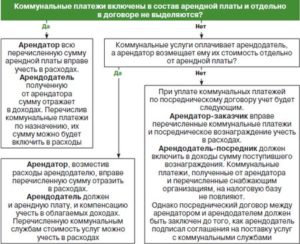

Один из вариантов оплаты арендатором коммунальных услуг — это заключение посреднического договора на приобретение арендодателем коммунальных услуг, услуг связи, а также услуг по охране и уборке помещений.

В этом случае арендодатель перевыставляет счета коммунальных организаций в адрес арендатора с выделением сумм НДС.

Чтобы принять суммы «входного» НДС к вычету, арендодатель, выступающий посредником между арендатором и коммунальными службами, должен выставить от своего имени счета-фактуры на сумму коммунальных платежей.

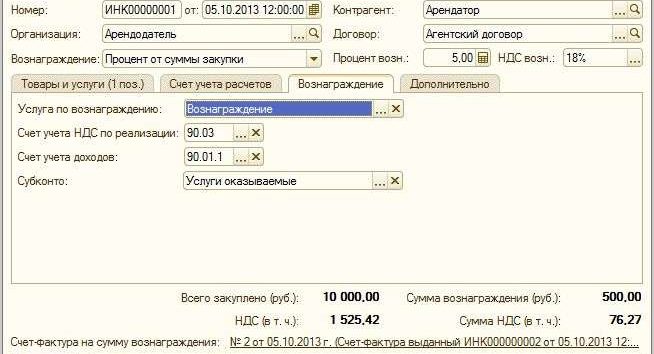

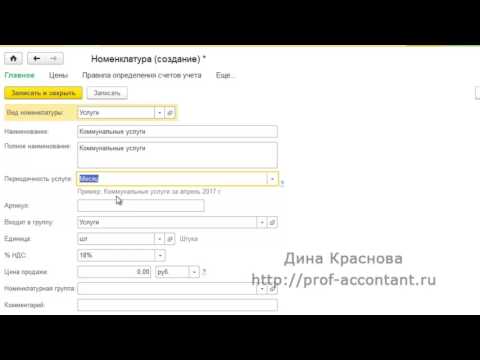

Кроме того, в соответствии с положениями Гражданского кодекса арендодателю положено вознаграждение за посреднические услуги. Рассмотрим пример оформления агентских услуг в программе «1С:Бухгалтерии 8» (редакция 2.0), учет у арендодателя.

Организация «Энергосбыт» является поставщиком коммунальных услуг, оказываемых для собственника помещения организации «Арендодатель». В свою очередь организация «Арендодатель» перевыставляет услуги коммунальных организаций в адрес организации «Арендатор».

Организация «Арендатор» (принципал) заключила агентский договор с организацией «Арендодатель» (агент). Принципал поручил агенту приобрести услугу по электроснабжению на общую сумму 10 000,00 руб. (в т.ч. НДС 18% — 1 525,42руб.). По условиям договора, агент выступает от своего имени, но за счет принципала.

Вознаграждение посредника за совершенную сделку составляет 5% от суммы договора агентирования, что составляет 500,00 руб.

- Как правильно перевыставлять коммунальные услуги арендаторам

- Коммунальные расходы арендатора | Бухгалтерия и кадры

- Суть проблемы

- Договоры с коммунальщиками напрямую

- Как поступать не стоит

- Коммунальный счет от арендодателя

- Перевыставляем коммунальные платежи арендатору

- Агентский договор

- Договор на возмещение коммунальных услуг

- Перевыставление счетов от энергоснабжающей организации

- Перевыставление коммунальных услуг арендатору — правильно по закону

- Выбираем схему

- Плюсы и минусы

- Рассматриваем варианты

- Станем посредниками

- Если применяем УСН

- Коммунальные платежи при аренде

- 1. Арендная плата с учетом »коммуналки»– фиксированная

- 2. Арендная плата фиксированная, »коммуналка» – переменная

- Перевыставление коммунальных услуг арендаторам

- Учет перевыставления коммунальных услуг

- Налог на прибыль

- НДС

- Бухучет

- Пример

- Особенности возмещения коммунальных услуг арендатором

- Коммунальные платежи: что это и их перечень

- Как оформить договор

- Особенности налогообложения при аренде с возмещением коммунальных услуг

- Заключение

- 🎥 Видео

Как правильно перевыставлять коммунальные услуги арендаторам

(в т.ч. НДС 18% — 76,27 руб.).

Создадим документ «Поступление товаров и услуг». В шапке документа указываем контрагента «Энергосбыт», вид договора «С поставщиком».

Далее заполняем закладку «Агентские услуги». В столбце комитент указываем организацию «Арендатор».

В столбце «Договор с комитентом» создаем договор: вид договора «С комитентом (принципалом)», в графе способ расчета указываем: процент от суммы закупки (5%).

После проведения документа, получается проводка: ДТ 76.09 КТ 60.01 – Зачтена задолженность перед поставщиком. Таким образом расчеты с арендатором по сумме стоимости электроэнергии иду на 76.05 счете, а по сумме вознаграждения на 62.01 счете. Далее «Арендатор» перечисляет оплату за услуги компании «Энергосбыт» 10 000 рублей.

Создаем документ «Поступление на расчетный счет», операция «Оплата от покупателя». Документ формирует следующую проводку: ДТ 51 КТ 76.09 – Поступление денежных средств от принципала, организации «Арендатор». Затем организация «Арендодатель» оплачивает задолженность поставщику – организации «Энергосбыт» в сумме 10 000 рублей.

Оформляем документ «Списание с расчетного счета», после проведения документа получается проводка:

ДТ 60.01 КТ 51 — Регистрация выписки (оплата поставщику).

Далее создадим документ «Отчет комитенту (принципалу)» для целей перевыставления агентом принципалу счета-фактуры поставщика и учет выручки по агентскому вознаграждению:

В шапке документа указываем организацию «Арендатор» и выбираем договор с видом «С комитентом (принципалом)». На закладке «Товары и услуги» используем кнопку «Заполнить» (заполнить закупленными по договору). Так же заполняем закладку «Вознаграждение».

После проведения документ сформирует проводки: ДТ 62.01 КТ 90.01.1 – сумма 500 руб. Учет агентского вознаграждения ДТ 90.03 КТ 68.02 – сумма 76,27 руб. Начислен НДС с агентского вознаграждения

https://www.youtube.com/watch?v=O9G-5Dl6GZ8

Помимо проводок документ сформирует два счета-фактуры: Счет-фактуру на агентское вознаграждение и перевыставленный агентом принципалу счет-фактуру на услуги электроэнергии. При чем в перевыставленном счете-фактуре в графе продавец указана организация «Энергосбыт».

Оплату агентского вознаграждения от организации «Арендатор» оформляем документом «Поступление на расчетный счет» с видом операции «Оплата от покупателя».

Условия агентского договора выполнены полностью. Расчеты между организациями «Арендатор» (принципал) и «Арендодатель» (агент) завершены.

Видео:Коммунальные платежи при аренде недвижимостиСкачать

Коммунальные расходы арендатора | Бухгалтерия и кадры

Аренда площадей, необходимых для работы компании, позволяет избежать масштабных трат на покупку собственного помещения. Однако помимо арендной платы при этом, как правило, приходится иметь дело и с расходами на коммунальные услуги. Ведь нести расходы по содержанию взятого внаем помещения – прямая обязанность арендатора

Проблема заключается не столько в самих издержках на энерго-, тепло- и водоснабжение, сколько в налоговых последствиях таких операций. В прошлом номере журнала была опубликована статья о тонкостях налогообложения коммунальных затрат в случае работы фирмы в собственном помещении. Здесь же мы остановимся на решении вопроса об учете коммуналки в налоговых расходах для компаний-арендаторов.

Суть проблемы

Сложности при налогообложении расходов на коммунальные услуги у арендатора возникают из-за того, что прямые договоры с коммунальщиками, как правило, заключает арендодатель (собственник помещения).

Поэтому именно ему и выставляют документы соответствующие службы. Арендатор же никаких бумаг от продавцов указанных услуг не получает.

Значит, учет коммунальных затрат при определении налогооблагаемой прибыли оказывается под вопросом.

Тем не менее возможность включать издержки по обслуживанию помещения в налоговые расходы у арендатора есть. Если, конечно, своевременно позаботиться о правильном оформлении арендных отношений и запастись необходимым подтверждением коммунальных расходов.

Договоры с коммунальщиками напрямую

Для начала остановимся на наименее распространенном варианте оплаты коммуналки – непосредственно арендатором. Речь идет о случае, когда он заключает договоры с коммунальщиками напрямую, в обход арендодателя.

В смысле налогового учета затрат этот вариант для арендатора, безусловно, самый привлекательный. Ведь коммуналку можно беспрепятственно отнести к производственным, а именно – материальным расходам (подп. 5 п. 1 ст. 254 НК РФ).

Но в то же время данный способ считается и самым проблемным в организационном плане.

Дело в том, что коммунальные службы далеко не всегда идут на прямой контакт с арендатором. И, в общем-то, вправе поступать так на вполне законных основаниях.

Здесь будет уместно вспомнить о правилах энергоснабжения, приведенных в гражданском законодательстве, которые могут быть распространены и на прочие коммунальные услуги в виде тепло- и водоснабжения (ст. 539–548 ГК РФ).

Арендатор может платить за коммуналку самостоятельно только при наличии прямых договоров с соответствующими снабжающими организациями. Однако подобную инициативу чаще всего не поддерживают сами коммунальщики.

В частности, прямой договор с абонентом (потребителем) коммунальная служба может заключить при наличии у последнего энергопринимающего устройства, которое отвечает установленным техническим требованиям и присоединено к сетям энергоснабжающей организации, а также приборов учета потребления энергии (п. 2 ст. 539 ГК РФ).

Иначе говоря, для неукоснительного соблюдения положений ГК РФ о коммунальном снабжении арендатор должен иметь в собственности соответствующее принимающее оборудование, а также тепло-, энерго- и водную сеть. И, конечно, необходима возможность учета арендатором фактического потребления услуг.

https://www.youtube.com/watch?v=O3rSQ5mnIFo

Справедливости ради стоит отметить, что в арбитражной практике есть примеры решений, согласно которым субабонент-арендатор вправе вступать в прямые отношения с поставщиком электро- и теплоэнергии независимо от того, в чьей собственности находится принимающая сеть (см., например, постановление ФАС Северо-Западного округа от 29 августа 2003 г. № А05-9978/02-263/24).

Однако, по нашему мнению, арендатору нет смысла стремиться к оформлению договоров с коммунальщиками при отсутствии собственных коммунальных сетей и принимающих устройств. Ведь в этом случае возникает вероятность того, что инспекторы воспользуются формальным правом признать такие правоотношения незаконными.

И соответственно усомнятся в праве арендатора учитывать коммуналку в налоговых расходах.

Если же по каким-то причинам арендатор все же прибегает к заключению прямых договоров с коммунальными службами, важно не ущемить при этом прав арендодателя. Арендатор должен не только уведомить хозяина помещения о своих намерениях, но и получить его разрешение (постановление ФАС Центрального округа от 21 января 2003 г. № А36-138/8-02).

Описанный способ является единственным, при котором за коммунальные услуги платит арендатор. Во всех остальных случаях расчеты с поставщиками коммунальных благ осуществляет арендодатель.

Как поступать не стоит

По причинам, вполне понятным, арендодатель обычно стремится разделить коммунальное бремя с арендатором. Во всяком случае – в части услуг, которые последний потребляет для собственных нужд. С этой целью владельцы сдаваемых площадей используют весьма разнообразные способы оформления арендных отношений и документирования коммуналки.

Цель настоящей статьи – помочь арендаторам ориентироваться в этом разнообразии. Чтобы не попасть впросак, по неведению подписав изначально невыгодный арендный договор или приняв к учету коммунальные расходы по некорректно составленным документам. Для предупреждения подобных неприятностей прежде всего рассмотрим наиболее проигрышные из возможных ситуаций.

Собственник помещения не вправе выставлять арендатору счет на оплату коммунальных услуг от своего имени, если не является посредником между ним и коммунальными структурами на договорной основе.

Коммунальный счет от арендодателя

Намерение арендодателя возместить траты на коммунальные услуги, которые потребил арендатор, может быть выражено по-разному. Например, так: в арендном договоре есть условие о том, что арендатор возмещает стоимость своей части коммуналки сверх суммы арендной платы.

Видео:Порядок перерасчета платы за коммунальные услугиСкачать

Перевыставляем коммунальные платежи арендатору

Орешкина М. А., экономист

1-й категории

Арендная плата часто состоит из твердой и переменной части. Такой переменной частью является «коммуналка». Важно правильно оформить перевыставление счетов от специализированных организаций арендатору.

Действующее законодательство не регламентирует способы обеспечения арендатора коммунальными услугами и иными услугами (например, услугами связи, Интернета). В силу принципа свободы договора (ст. 421 ГК РФ) стороны вправе самостоятельно определить способ реализации обязанности арендатора по оплате коммунальных услуг.

На практике существует несколько способов обеспечения арендатора коммунальными услугами, например:

- арендатор самостоятельно заключает договоры на коммунальные услуги с поставщиками услуг;

- арендатор заключает с арендодателем агентский договор, чтобы последний выступал его представителем перед поставщиками коммунальных услуг;

- арендатор компенсирует арендодателю стоимость коммунальных услуг в составе арендной платы (арендная плата состоит из постоянной и переменной части);

- арендатор компенсирует арендодателю стоимость коммунальных услуг отдельным платежом (по отдельному счету).

Однако заключать договоры напрямую с поставщиками некоторых коммунальных услуг они могут только в случае, если существует возможность установить приборы учета электроэнергии, тепловой энергии, газа, воды в арендуемом объекте.

В отношении других коммунальных услуг заключение арендаторами отдельных договоров также технически затруднительно (водоотведение, уборка прилегающей территории) или нецелесообразно.

Поэтому зачастую арендодатели заключают в интересах арендаторов договоры непосредственно с исполнителями коммунальных услуг, получая впоследствии компенсацию затрат по оплате этих услуг за счет средств арендатора.

При этом возложение на арендатора расходов по оплате коммунальных услуг не является частью арендной платы (п. 12 Обзора практики разрешения споров, связанных с арендой (Приложение к информационному письму Президиума ВАС РФ от 11.01.2002 № 66)).

ПЕРВОИСТОЧНИК

По агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала.

— Статья 1005 ГК РФ.

Агентский договор

В таком договоре необходимо установить:

- предмет договора: юридические и(или) фактические действия, которые агент или субагент должен совершить по поручению принципала или агента;

- условие о размере агентского вознаграждения, такой размер определяется в соответствии с п. 3 ст. 424 ГК РФ;

- условие о порядке уплаты агентского вознаграждения. Принципал обязан уплачивать вознаграждение в течение недели с момента представления ему агентом отчета за прошедший период, если из существа договора или обычаев делового оборота не вытекает иной порядок уплаты вознаграждения.

ПОЛЕЗНО ЗНАТЬ

https://www.youtube.com/watch?v=4qg_f-gJH0k

Законодательство РФ не содержит специальных требований к форме агентского договора на оплату коммунальных услуг. Применению подлежат общие правила о форме совершения сделок.

Агентский договор можно составить как в виде отдельного договора, в котором арендодатель выступает в качестве агента и за агентское вознаграждение, а можно предусмотреть обязанности агента в основном договоре аренды.

Особым документом является отчет агента, из которого виден размер агентского вознаграждения.

В этом случае арендодатель выступает в роли посредника между специализированной организацией – поставщиком услуг и арендатором.

Если арендодатель сдает в аренду помещение и как посредник участвует в расчетах арендатора за коммунальные услуги, то в доходы у него включаются:

- сумма арендной платы за сданное в аренду недвижимое имущество (п. 1 ст. 346.15 НК РФ);

- вознаграждение за посреднические услуги, которое арендодателю выплачивает арендатор (пп. 1 п. 1.1 ст. 346.15, пп. 9 п. 1 ст. 251 НК РФ).

Как видите, подобный договор очень выгоден для арендодателя, поскольку договор является возмездным и арендодатель получает агентское вознаграждение.

Пример 1.

По агентскому договору:

— коммунальные услуги составляют 20 000 руб.;

— агентское вознаграждение – 5000 руб.

УСН 6% с 25 000 руб. – 1500 руб.

ПОЛЕЗНО ЗНАТЬ

Агентский договор на оплату коммунальных услуг прекращается по общим основаниям прекращения обязательств, а также по специальным основаниям, установленным для агентского договора в ст. 1010 ГК РФ.

| ЭНЕРГОСБЫТОВАЯ КОМПАНИЯ Коммунальные услуги | АРЕНДОДАТЕЛЬАгентский договор (коммунальные услуги + вознаграждение агента) | АРЕНДАТОРОплата по агентскому договору |

Договор на возмещение коммунальных услуг

Арендатор обязан нести расходы на содержание имущества (к которым относятся и коммунальные расходы), если иное не установлено законом или договором аренды (п. 2 ст. 616 Гражданского кодекса РФ).

В данном случае покупателем коммунальных услуг (фактически потребляемых арендатором) является арендодатель, при этом договором аренды предусмотрено, что стоимость коммунальных услуг, приходящихся на переданное в аренду помещение, компенсируется арендатором. Такие условия договора не противоречат п. 2 ст. 616 ГК РФ.

Соответственно, существенными условиями являются:

- предмет договора, то есть виды коммунальных услуг, которые возмещаются по договору;

- стоимость услуг.

Если по договору арендатор возмещает стоимость потребленных им коммунальных услуг, у арендодателя не происходит увеличения или уменьшения экономических выгод и в бухгалтерском учете доходы и расходы не отражаются (п. 2 ПБУ 9/99, п.п. 2, 16 ПБУ 10/99).

Подтверждающими документами будут:

- счета поставщиков коммунальных услуг;

- документы об их оплате арендодателем (платежные поручения, кассовые чеки и др.).

Возмещая услуги компании или предпринимателю, применяющим УСН, компания, которая находится на общей системе налогообложения, не сможет принять к возмещению НДС.

Для арендодателя договор на возмещение коммунальных услуг тоже не очень выгоден, поскольку подобный договор предусматривает исключительно возмещение расходов, а не дополнительную выгоду в виде агентского вознаграждения.

ПОЛЕЗНО ЗНАТЬ

Обязательность компенсации расходов вытекает из того, что потребление арендатором коммунальных услуг по договорам, заключенным арендодателем с поставщиками коммунальных услуг, без компенсации последнему понесенных им расходов должно рассматриваться как неосновательное обогащение.

Пример 2.

Сумма по договору на возмещение коммунальных услуг – 20 000 руб.

УСН с дохода – 1200 руб.

Если в договоре предусмотрено только возмещение без дополнительных услуг, то фактически арендодатель получает дополнительные расходы в виде налога.

| ЭНЕРГОСБЫТОВАЯ КОМПАНИЯ Коммунальные услуги | АРЕНДОДАТЕЛЬДоговор на возмещение коммунальных услуг | АРЕНДАТОРОплата по договору на возмещение услуг без дополнительной оплаты арендодателю |

Перевыставление счетов от энергоснабжающей организации

В этом случае компания или предприниматель не заключают отдельный договор, а просто перевыставляют счета. Однако перевыставление счетов не регулируется между сторонами договором и может вызвать претензии со стороны арендатора.

https://www.youtube.com/watch?v=0Q827rAxyRs

Возможность перевыставления счетов-фактур вытекает из налогового законодательства для лиц (в том числе для лиц, не являющихся налогоплательщиками НДС), осуществляющих, в частности, предпринимательскую деятельность в интересах другого лица на основе договоров комиссии, агентских договоров, предусматривающих реализацию и(или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента) (п. 3.1 ст. 169 НК РФ). Отметим, что такие лица при перевыставлении счетов-фактур обязаны вести журнал учета полученных и выставленных счетов-фактур в отношении указанной деятельности и представлять его в налоговые органы по месту своего учета (п. 5.2 ст. 174 НК РФ).

Кроме того, могут возникнуть риски у арендатора в отношении получения вычетов. В ст.ст.

171–172 НК РФ указаны условия применения вычета, но положения этих статей не содержат специальных правил о применении вычета при возмещении расходов.

При этом, по мнению ФНС, счет-фактура арендодателем не перевыставляется, арендатор не имеет права на вычет (Письмо Минфина РФ от 24 марта 2007 г. № 03-07-15/39).

Видео:#ПЛАТЕЖКА ЗА КОММУНАЛКУ! КАК РАЗОБРАТЬСЯ?Скачать

Перевыставление коммунальных услуг арендатору — правильно по закону

12 Июля 2021 5:00

Здравствуйте, дорогие друзья. Сегодня мы поговорим о том, как производится перевыставление коммунальных услуг арендатору в случае, когда собственником является юридическое лицо (общества, предприятия, компании и т.д.).

Заключая договор аренды, арендодатель (владелец сдаваемого помещения) по договоренности с арендатором может выбрать одну из правомочных схем возмещения за использование последним ресурсов, относящихся к сфере ЖКХ (вода, тепло, электроэнергия, газ).

Выбираем схему

Проблема заключается в том, что коммунальные платежи никак не прописаны в статьях 606, 614 и главе 34 Гражданского Кодекса РФ, которые посвящены вопросам аренды помещений. Поэтому, каким образом возмещать эти расходы, решать придется самим.

Самый простой способ – включить коммунальные платежи в сумму арендной платы в виде одной и той же суммы каждый месяц.

Арендная плата в бухгалтерском учете будет отнесена в строку «Доходы от реализации», если сдача помещений в аренду – это основной источник дохода арендодателя, или в строку «Внереализационные доходы» в других случаях.

Плюсы и минусы

Конечно, бумаг будет меньше – не нужно собирать документы для отражения понесенных коммунальных затрат.

Минусом будет то, что вся эта сумма попадет под налогообложение как полученный доход, хотя фактически таковым не является.

После того, как будет заплачен налог, арендодатель имеет право, предъявив документы о понесенных расходах по ЖКХ, получить налоговый вычет на эту сумму. И вроде бы как будто он ничего не теряет. Но потери есть всегда:

- Проходит время между уплатой налога и получением вычета.

- Точно подсчитать сумму понесенных расходов на услуги ЖКХ не получится.

- Арендатор не будет заинтересован экономить коммунальные ресурсы и плата может вырасти и по этой причине.

Еще есть вариант разделить арендную плату на постоянную часть и изменяющуюся. К последней и будут относиться расходы на коммуналку. Получая счета на оплату от ресурсоснабжающих организаций, арендодатель по арендуемой площади или по имеющимся счетчикам вычленяет часть, приходящуюся на арендатора, и выставляет ему отдельный счет.

Его также можно потом оформить как налоговый вычет. То есть одна и та же сумма пройдет в доходах в целях налогообложения и в расходах, не изменив итоговую сумму.

Рассматриваем варианты

Следующий вариант: в договор аренды расходы на коммуналку не включаются совсем. Арендатор оплачивает сверх суммы аренды и счет на оплату услуг ЖКХ, выставляемый арендодателем.

Это будет видом транзитного платежа, потому что вся уплаченная сумма будет перечислена ресурсоснабжающим организациям (РСО).

Такой платеж является компенсацией части имеющихся расходов и в доход арендодателя не включается.

https://www.youtube.com/watch?v=yYndvMXiu9c

Так как арендодатель сам понес расходы, а арендатор частично ему их возместил. Аргументом возможных вопросов со стороны аудита или налоговых органов будет то, что арендодатель не производит коммунальные услуги, а покупает их от производителя. Этот вариант не является идеальным, потому что арендодатель не имеет права выставлять встречный счет арендатору.

Станем посредниками

Если в договор аренды добавить пункт о посреднической деятельности при покупке коммунальных услуг или заключить агентский договор, то речь пойдет о возмещении расходов по их приобретению.

Единственно, нужно проставить некоторую небольшую дополнительную сумму за оказание услуг посредника. В этом случае в доход арендодатель поставит лишь стоимость только этих услуг.

НДС на коммунальные платежи не начисляется, только на агентскую доплату.

Существует чисто теоретическая возможность для арендатора попробовать заключить договор о поставках коммунальных услуг напрямую с РСО.

На практике такой путь применяется редко, потому что возражать будут коммунальщики – им придется разделить счета и производить дополнительные расчеты, особенно если арендатор не один, а их десятки или даже сотни.

Так что самым удобным способом перевыставления коммунальных услуг будет заключение агентского договора. Его образец находится в интернете достаточно просто.

Если применяем УСН

Если организация-арендодатель применяет упрощенную систему налогообложения (УСН), то при заключении дополнительно посреднического договора на оплату коммунальных услуг, она в доходы включает только сумму за оказание агентских услуг. Если такого договора нет, то всю сумму по договору аренды необходимо включить в доход для начисления налога.

Имейте в виду, что договора аренды и агентский должны иметь одну и ту же дату. Кроме того, вы должны получить согласие от всех РСО на передачу части потребляемых ресурсов третьему лицу.

В Советское время аренда существовала как данность, но, скорее всего, в то время никто бы не стал заморачиваться с НДС, а УСН вообще не существовало. Оно появилось только когда разрешили частную предпринимательскую деятельность.

На этом с вами прощаюсь. Подписывайтесь на новые статьи нашего сайта и давайте ссылку на нее своим друзьям и родственникам в социальных сетях.

Видео:Оформление коммунальных платежей 1С:БухгалтерияСкачать

Коммунальные платежи при аренде

Большинство организаций осуществляют свою деятельность в арендованных помещениях. Для того чтобы нормально эксплуатировать помещения, арендаторы пользуются электроэнергией, холодной и горячей водой, теплом, газом, т.е. коммунальными услугами (п. 4 ст. 154 ЖК РФ). Перечень предоставляемых коммунальных услуг устанавливается в каждом конкретном случае в договоре аренды.

Таким образом, при получении имущества в аренду у арендатора возникает обязанность не только своевременно и в полном объеме вносить арендную плату, но и оплачивать коммунальные услуги, если иное не установлено законом или договором (п. 2 ст. 616 ГК РФ).

Как правило, арендаторы производят уплату коммунальных услуг не поставщикам этих услуг, а своим арендодателям, компенсируя тем самым их расходы на «коммуналку».

Это связано с тем, что в большинстве случаев договоры с поставщиками коммунальных услуг (энергоснабжающими и газоснабжающими организациями, организациями водопроводно-канализационного хозяйства и другими, далее — коммунальные службы) заключают арендодатели, являющиеся собственниками передаваемых в аренду помещений.

Таким образом, арендодатель «передает» арендатору расходы по оплате коммунальных услуг (в части арендуемых помещений), не являясь поставщиком этих услуг.

https://www.youtube.com/watch?v=lfjLiafVdVk

Важно учесть, что возложение на арендатора расходов по оплате коммунальных услуг не может рассматриваться как форма арендной платы (п. 12 Информационного письма Президиума ВАС РФ от 11.01.

2002 N 66 «Обзор практики разрешения споров, связанных с арендой»). Поэтому договор, в котором в качестве арендной платы предусмотрена только оплата коммунальных услуг, может быть признан незаключенным (п.

1 ст. 654 ГК РФ).

Что касается расчетов за коммунальные услуги, то арендатор по согласованию с арендодателем может оплачивать «коммуналку» либо в составе арендной платы, либо отдельно от нее.

Возможность включения коммунальных платежей в состав арендной платы установлена гражданским законодательством (ст.614 ГК РФ).

Рассмотрим несколько способов такого включения:

1. Арендная плата с учетом » коммуналки» – фиксированная

При таком способе сумма арендной платы с учетом коммунальных расходов определяется в фиксированном виде. Стоимость коммунальных услуг в договоре отдельно не выделяется.

Например, организации «Альфа» (арендодатель) и «Омега» (арендатор) заключили договор аренды нежилых помещений общей площадью 200 кв. м. В договоре предусмотрено, что ежемесячная арендная плата составляет 42 952 руб. (в том числе НДС 6552 руб.) и включает стоимость коммунальных услуг (горячего и холодного водоснабжения, отопления, энергоснабжения).

Отметим, что данный способ в некоторых случаях может быть не выгоден, и вот почему. Фактическая стоимость коммунальных услуг, как правило, меняется. Такие изменения могут происходить несколько раз в течение года. Однако учесть их в договоре и, соответственно, скорректировать размер арендной платы стороны могут только раз в году (п. 3 ст. 614 ГК РФ).

Кроме того, величина оплаты некоторых услуг напрямую зависит от размера их потребления, а предугадать заранее, сколько, например, электроэнергии потребит арендатор, получается не всегда.

Таким образом, может возникнуть ситуация, когда фактически потребленные арендатором коммунальные услуги не покрываются размером коммунальных платежей, учтенных в составе арендной платы.

Поэтому на практике организации предпочитают использовать второй способ.

2. Арендная плата фиксированная, » коммуналка» – переменная

При таком способе размер арендной платы в договоре складывается из двух частей:

— фиксированный (основной) платеж;

— переменный (дополнительный) платеж.

Фиксированный (основной) платеж — это собственно плата за площадь арендуемых помещений (здания), т.е. плата за аренду. Переменная (дополнительная) часть арендной платы представляет собой расходы на коммунальные услуги, потребленные арендатором в расчетном периоде.

Например, между организациями «Альфа» (арендодатель) и «Омега» (арендатор) заключен договор аренды нежилых помещений общей площадью 200 кв. м. Условиями договора предусмотрено, что арендатор ежемесячно уплачивает арендную плату в размере 33 400 руб.

(фиксированный платеж) и сумму, эквивалентную стоимости коммунальных услуг (горячего и холодного водоснабжения, отопления, энергоснабжения), потребленных арендатором (переменный платеж).

Указанная сумма определяется на основании счета, выставляемого арендодателем с приложением копий счетов коммунальных служб.

При использовании второго способа переменная часть, т.е. стоимость коммунальных услуг, может изменяться каждый месяц в зависимости от изменения тарифов или величины потребляемых услуг, что исключает экономические потери как у арендодателя, так и у арендатора. При этом положения

Видео:Инструкция по оплате жилищно-коммунальных услугСкачать

Перевыставление коммунальных услуг арендаторам

страницы

- Учет перевыставления коммунальных услуг

- Бухучет

Арендатор несет ответственность не только за саму недвижимость, но и за ее содержание на основании статьи 616 ГК РФ. имущества включает в себя оплату услуг ЖКХ, связи и охраны. Обычно арендатор не контактирует с хозяйствующими организациями, предоставляющими коммунальные услуги, напрямую.

Фактически расходы оплачиваются арендодателем, а затем он предоставляет арендатору расчет или копии квитанций по услугам ЖКХ. Арендатор, в свою очередь, вместе с арендной платы должен возместить коммунальные расходы арендодателя. То есть происходит перевыставление.

Эту операцию нужно правильно отразить в учете.

Учет перевыставления коммунальных услуг

В законах ничего не говорится о том, что арендная плата должна включать в себя расходы на коммунальные услуги и содержание помещения.

Отсутствуют нормативные акты, касающиеся порядка обеспечения арендатора услугами ЖКХ и связи. Однако в законе присутствует принцип свободы договора. Он содержится в статье 421 ГК РФ.

Принцип этот заключается в том, что участники соглашения могут сами определить метод реализации оплаты коммунальных услуг.

https://www.youtube.com/watch?v=UKSWzoBXB-c

Как правило, в договоре прописана обязанность арендатора возмещать услуги арендодателя. То есть лицо должно отчислять средства сверх установленной арендной платы.

Налог на прибыль

Прибыль субъекта, признающаяся объектом налогообложения, устанавливается плательщиком на основании полученных доходов, сокращенных на размер произведенных расходов на основании статьи 247 НК РФ. В целях определения налога на прибыль доходы от реализации и внереализационные доходы устанавливаются в порядке, указанном в статьях 248, 249, 250 НК РФ.

Услуги ЖКХ и связи используются непосредственно арендаторами, их стоимость не включаются в арендную плату, а потому оплату услуг можно отнести к возмещению расходов. Однако Минфин и налоговые структуры считают по-другому. В частности, есть письмо УФНС по городу Москва №19-11/58877 от 28 июня 2006 года. В нем сделаны эти выводы:

- Затраты, возмещаемые арендатором, арендодатель учитывает в структуре доходов.

- Суммы, направляемые в хозяйствующие организации ЖКХ, арендодатель учитывает в структуре доходов.

Аналогичную позицию разделяет Минфин всей страны. То есть эти нормы касаются каждого региона.

НДС

В пункте 1 статьи 146 НК РФ указано, что объектом обложения НДС считаются операции по продаже товаров и услуг. При реализации услуг продавцом выставляются счета-фактуры. Сделано это должно быть не позже 5 дней. Основание – пункт 3 статьи 168 НК РФ.

Официальные структуры считают, что счета-фактуры арендодатель арендатору не выставляет. Связано это с тем, что перевыставление не предполагает реализацию услуг. То есть при получении средств в качестве возмещения расходов арендодателя объекта обложения НДС не образуется. Основание – многочисленные письма Минфина.

К примеру, письмо Минфина №03-03-06/2/51 от 14 мая 2008 года.

Представители Минфина считают, что суммы НДС по счетам за коммунальные услуги не возмещаются и не учитываются в составе расходов при установлении базы по налогу на прибыль. Основание – письмо Минфина №03-03-06/1/895 от 27 декабря 2007 года.

Однако суды занимают другую позицию. В частности, есть постановление Президиума №12664/08 от 25 февраля 2009 года.

В нем прописано, что без обеспечения коммерческих помещений водой, электроэнергией и прочими коммунальными услугами невозможна реализация права пользования арендуемым имуществом. То есть услуги ЖКХ непосредственно связаны с услугами по аренде помещения.

Порядок расчетов, в свою очередь, неважен. Вычет НДС со стоимости услуг ЖКХ правомерен в том случае, если соблюдаются все условия реализации вычетов.

То есть вопрос с вычетом и налогообложением является неоднозначным. Разные официальные органы имеют разное мнение на этот счет. Предпочтительной является эта позиция: компания может не оформлять счета-фактуры на перевыставляемые услуги ЖКХ. По счету предъявляется вся сумма компенсации трат без выделения НДС.

Бухучет

Сумма компенсации расходов на ЖКХ в рамках бухучета не признается доходами организации. Объясняется это тем, что поступление этих средств в бюджет арендодателя не приводит к экономическим выводам (пункт 2 ПБУ 9/99 «Доходы организации»). Арендодатель – это лишь переходное звено между арендатором и организациями, предоставляющими коммунальные услуги.

Однако здесь есть важный нюанс. Если фирма в рамках налогового учета включила суммы возмещения в доходы и расходы, в бухучете нужно зафиксировать постоянное налоговое обязательство (ПНО), а также постоянный налоговый актив (ПНА). Это подтверждается ПБУ 18/02 «Учет расчетов по налогу на прибыль». ПНА и ПНО образуются из-за постоянных разниц между бухучетом и налоговым учетом.

В рамках ПБУ 18/02 под постоянными разницами подразумеваются доходы и траты, учитываемые при установлении базы по налогу на прибыль, которые не признаются для целей бухучета доходами и тратами отчетного и следующего периодов (пункт 4 ПБУ 18/02).

ПНО и ПНА признаются фирмой в том отчетном периоде, в котором они образуются. Постоянные обязательства равны величине, составляющей произведение постоянной разницы отчетного периода на ставку налога на прибыль. Подразумевается ставка, установленная законом и актуальная на отчетную дату (пункт 7 ПБУ 18/02).

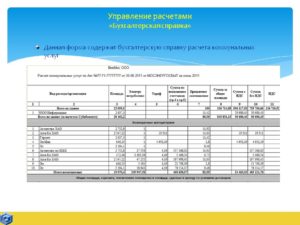

Если фирма использует ПБУ 18/02, применяются эти проводки:

- ДТ60 КТ51. Оплата услуг ЖКХ и связи включая НДС.

- ДТ26 КТ60. Учет собственных трат на коммуналку и услуги связи.

- ДТ19 КТ60. Частичное принятие к зачету НДС.

- ДТ76 КТ60. Выставление актов без выделения НДС.

- ДТ51 КТ76. Получение выплат от арендаторов.

- ДТ99 КТ68. Постоянное налоговое обязательство.

- ДТ68 КТ99. Постоянные налоговые активы.

Все записи в бухучете должны основываться на соответствующих документах.

Пример

Рассмотрим пример перевыставления коммунальных услуг. Организация арендовала помещение. Размер платы составляет 23 600 рублей. НДС равен 3 600 рублей. Договор аренды предполагает компенсацию расходов на услуги ЖКХ. Счета перевыставляются.

https://www.youtube.com/watch?v=9NozXmpUe2Y

За май 2021 года совокупная стоимость услуг ЖКХ равна 11 800 рублей, а НДС – 1 800 рублей. Арендодателем потреблено 8 260 рублей включая НДС на 1 260 рублей, арендатором – 3 540 рублей включая НДС 540 рублей. По итогам месяца арендодатель передает арендатору эти документы:

- Акт с этими позициями: услуги по непосредственно аренде (23 600 рублей) с НДС (3 600 рублей), компенсация услуг ЖКХ в размере 3 540 рублей. НДС последние выплаты не облагаются.

- Приложение к акту, представляющее собой расчет распределения услуг ЖКХ.

- Копии коммунальных квитанций.

- Счет-фактура на услуги по аренде в размере 23 600 рублей с НДС на 3 600 рублей.

У арендодателя за май возникают такие расходы и доходы:

- Входной НДС к вычету в размере 1 260 рублей.

- Начисление НДС с реализации услуг аренды – 3 600 рублей.

- Налоговый учет: доходы (20 000 рублей), расходы на потребленным услугам ЖКХ (7 000 рублей).

У арендатора за май образуются эти расходы:

- Входной НДС к вычету по аренде – 3 600 рублей.

- Траты в налоговом учете: стоимость арендованного помещения (20 000 рублей), компенсация за услуги ЖКХ (3 000 рублей).

В нормах относительно перевыставления есть противоречия. Поэтому организация должна сама принимать решение о своих действиях.

Видео:Возмещение арендодателю коммунальных услугСкачать

Особенности возмещения коммунальных услуг арендатором

Возмещение коммунальных услуг арендатором – законная перспектива, которая может быть оформлена сторонами арендных правоотношений в виде отдельного документа или наряду с основным договором, опосредующим реализацию недвижимого имущества.

Коммунальные платежи: что это и их перечень

Коммунальные платежи подразумевают под собой обязательную статью расходов каждого правообладателя недвижимого имущества, которые полагаются ресурсоснабжающим организациям за устойчивое обеспечение объекта услугами, необходимыми для комфортного ведения быта.

Коммунальные платежи начисляются за предоставление следующих услуг:

- Подача холодного и горячего водоснабжения;

- Центральное отопление;

- Водоотведение;

- Электрическая энергия;

- Газ;

- Вывоз сухого мусора;

Можно выделить еще и жилищные издержки, которые также принято объединять с коммунальными:

- Взносы на капитальный ремонт;

- Вносы по содержанию жилья, проведению текущего ремонта и управлению многоквартирным домом;

- Плата за пользование жилплощадью (для нанимателей муниципальной недвижимости).

Практика показывает, что на арендатора чаще возлагают только коммунальные платежи, которые он непосредственно эксплуатирует (водопотребление, водоотведение, электроэнергия, вывоз сухого мусора), а жилищные услуги оплачивает сам собственник помещения, так как они имеют фиксированный вид, будут начисляться и подлежат оплате вне зависимости от того, проживает кто-либо в помещении или нет.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

или по телефону:

- Москва и область: +7-499-350-97-04

- Санкт-Петербург и область: +7-812-309-87-91

- Федеральный: +7-800-511-69-34

Как оформить договор

Статья 616 ГК РФ прямо указывает на то, что арендатор помещения принимает на себя обязательства по обеспечению исправного состояния имущества, осуществлению текущего ремонта и оплату бремени расходов по его содержанию, если иное не установлено законом или соглашением между сторонами.

https://www.youtube.com/watch?v=-wYKT2fhI0M

Это позволяет сделать вывод о том, что арендодатель вправе истребовать от арендатора выплаты, соразмерные тем расходам, которые он понес за время использования последним предмета аренды, в том числе и коммунальных услуг.

Существует две альтернативы решения вопроса о возмещении коммунальных услуг лицом, выступающим в качестве арендатора:

- Указать условие непосредственно в договоре аренды, соц. найма;

- Оформить в виде отдельного соглашения с отсылкой к договору аренды.

При составлении соглашения необходимо учесть некоторые моменты:

- Счет на оплату от ресурсоснабжающей организации выставляется на имя собственника помещения, которому необходимо своевременно уведомить арендатора о текущем долге;

- Применяются общие правила оформления (письменная форма, наличие существенных условий, два экземпляра, без исправлений и помарок, удостоверение подписями сторон);

- Предусмотреть условие о индексации размеров возмещения, которые могут быть спровоцированы изменением тарифов на ресурсы.

Договор на возмещение коммунальных услуг арендатором лучше оформлять обособленно от основного договора аренды, что позволит наиболее детально описать все условия погашения обязательств.

Скачать образец договора на возмещение коммунальных услуг

По соглашению, арендатор может либо производить выплаты самостоятельно и предоставлять отчетность (чеки) арендодателю, либо передавать последнему оговоренную сумму коммунального бремени.

Помимо этого, расчет возмещения коммунальных услуг арендатором может производиться:

- Заранее фиксированной суммой (исходя из суммарной площади помещения, реализуемого по арендным отношениям);

- Зависеть от показателей приборов учета;

- В смешанном виде (часть платежей фиксированные, часть – плавающие).

В конструкции договора стоит предусмотреть некоторые важные условия, в числе которых:

- Предмет договора (возмещение текущих коммунальных платежей за определенный период проживания с указанием, какие именно услуги входят в перечень);

- Права и обязанности каждого участника договора;

- Стоимость услуг и порядок их расчета;

- Сроки внесения платежа (как правило, их взнос производится ежемесячно, либо ежеквартально);

- Санкции за невыполнение условий оплаты (пеня, расторжение договора – при неоднократном нарушении);

- Способ внесения платежа (на руки собственнику помещения, через расчетно-кассовые пункты, напрямуюресурсоснабжающей организации);

- Порядок разрешения спорных ситуаций и условия расторжения соглашения.

Доскональное изучение вопроса не всегда гарантирует положительный исход дела. У нас на сайте вы можете бесплатно получить максимально подробную консультацию по вашему вопросу от наших юристов через онлайн форму или по телефонам в Москве (+7-499-350-97-04) и Санкт-Петербурге (+7-812-309-87-91).

Особенности налогообложения при аренде с возмещением коммунальных услуг

Налоговый кодекс признает реализацию услуг по предоставлению имущества в аренду объектом налогообложения и подразумевает уплату соответствующего налога в бюджет. То есть, арендодатель, занимающийся самостоятельным возмещением коммунальных услуг обязан оплачивать НДС, который увеличивает размер услуги.

Среди особенностей налогообложения имущества, реализуемого по договору аренды с возмещением коммунальных платежей можно выделить следующие:

- Уплате подлежит НДС;

- Налоговая база определяется исходя из цен, прописанных в договоре;

- Арендодатель праве указать в счет фактуре либо единую стоимость (услуги аренды и коммунальное возмещение), либо указать доход по двум строкам (постоянная – сумма аренды площади и переменная – начисленные коммунальные издержки);

- Сумма НДС, приходящаяся на возмещение коммунальных платежей может быть принята к вычету, наравне с суммой арендной платы;

- Процент НДС может варьироваться в зависимости от времени внесения оплаты по коммунальным услугам.

В случае, если на стороне арендодателя выступает юридическое лицо, то отразить в финансовом отчете денежные суммы по аренде и возмещению коммунальных услуг можно одним из нескольких способов:

- Материальные расходы (если доходы учитываются в виде выручки от реализации);

- Внереализационные расходы (переменные расходы, приходящиеся на содержание имущества).

Заключение

Коммунальное бремя подразумевает под собой обязательные платежи, которые необходимо вносить в определенные сроки, дабы избежать перебоев подачи ресурсов и начисления пеней. Согласно законодательной инициативе, собственник помещения вправе переложить указанные издержки на арендатора, так как именно он осуществляет пользование коммунальными благами.

https://www.youtube.com/watch?v=U00Jz4JaT1g

Возмещение коммунальных платежей может осуществляться только по договорному соглашению сторон, подробно оформленному на бумаге, и быть включено в счет арендной платы, либо числиться отдельной счет-фактурой.

🎥 Видео

какие коммунальные услуги оплачивает арендатор квартирыСкачать

УСН: ДОХОД ИЛИ НЕ ДОХОД? КОМПЕНСАЦИЯ КОММУНАЛКИ АРЕНДОДАТЕЛЮ – ДОХОД?Скачать

КАК СГОРАЮТ ДОЛГИ ЗА КОММУНАЛЬНЫЕ УСЛУГИСкачать

Учет коммунальных расходов - бухгалтерский и налоговыйСкачать

Сдача квартиры в аренду, кто должен оплачивать коммунальные услуги?Скачать

Как разделить оплату коммунальных платежейСкачать

Полиция станет выгонять арендатора за несвоевременную оплату и нарушение условий договора❓Скачать

Как получить перерасчет коммунальных платежей за то время, когда в квартире никто не жилСкачать

Аренда - Как выселить квартирантов которые не платят - Адвокат по гражданским деламСкачать

Коммунальные услуги в 1С Бухгалтерия 8Скачать

Управление недвижимостью. Учет объектов аренды | Обзор функционала БИТ.СТРОИТЕЛЬСТВО/АрендаСкачать

Ошибки аренды КОММЕРЧЕСКОЙ недвижимости. Юрист Смбат АлиханянСкачать

Нужно ли арендатору платить коммунальные услуги в съемной квартире?Скачать

Кто оплачивает коммунальные услуги, при аренде квартиры в Краснодаре, собственник или арендатор?!Скачать