Создание резерва под обесценение финансовых вложений требуется в случае существенного уменьшения их стоимостной оценки. При каких факторах признается устойчивое уменьшение финвложений и как учитывать такие резервы в бухучете, расскажем далее.

Условия, при которых создается резерв под обесценение финвложений

Счет 59 «Резервы под обесценение финансовых вложений»

Создан резерв под обесценение финвложений — проводка

Итоги

- Условия, при которых создается резерв под обесценение финвложений

- Счет 59 «Резервы под обесценение финансовых вложений»

- Создан резерв под обесценение финвложений — проводка

- Итоги

- Особенности проведения учета

- Формирование

- Списание

- Корректировка

- Размеры резерва

- Оформление в отчетности и проводки по счету 59

- Обесценение финансовых вложений и создание резерва под обесценение

- Создание резерва под обесценение финансовых вложений

- Синтетический и аналитический учет создания резервов под обесценение финансовых вложений

- Резерв под обесценивание финансовых вложений. Формирование, учет

- Основные понятия

- Условия формирования резерва

- Особенности формирования резервов

- Примеры бухгалтерских проводок

- Пример №1

- Пример №2

- Пример №3

- Особенности создания пояснительной записки к отчетности

- Налоговый учет

- Резерв под обесценение финансовых вложений — Актуальная бухгалтерия

- Создание резерва под обесценение финансовых вложений

- Корректировка и списание резерва под обесценение финансовых вложений

- Резерв под обесценение финансовых вложений в отчетности

- Счет 59 Резервы под обесценение финансовых вложений: проводки и примеры операций по счету

- Счет 59 в бухгалтерском учете

- Примеры операций и проводок по счету 59

- Пример 1. Создание резерва под обесценение внесенного вклада

- Пример 2. Списание резерва под обесценение внесенного вклада

- Пример 3. Резерв под обесценение акций

- Проводки по резерву финансовых вложений

- Понятие резерва по обесценение финансовых вложений

- Учет резерва под обесценение ценных бумаг

- Формирование резерва

- Списание резерва в связи с продажей акций

- 📽️ Видео

Условия, при которых создается резерв под обесценение финвложений

Финансовые вложения — это внесение денежных средств (ДС) или иного имущества на счета сторонних компаний с целью последующего получения дохода. К ним, в частности, можно отнести:

- закупку ценных бумаг (ЦБ);

- приобретение дебиторки по договору уступки прав истребования;

- вложение в уставный капитал (УК) компаний;

- выдачу займов под проценты.

Алгоритм бухучета финвложений регламентирован ПБУ 19/02.

Порядок бухучета финансовых вложений см. в статье «Бухгалтерский учет финансовых вложений — ПБУ 19/02».

Порядок создания резерва на обесценение финвложений удобно рассмотреть на примере ценных бумаг. Они подразделяются на обращающиеся и необращающиеся на фондовом рынке. Оценка обращающихся ЦБ производится на основании их рыночной стоимости, которая подлежит ежегодной переоценке. Оценка может также производиться ежемесячно или раз в квартал (п. 20 ПБУ 19/02).

В случае когда финвложения не обращаются на рынке, инвестор определяет их стоимостную оценку самостоятельно или с привлечением оценщика. Оценка в обязательном порядке осуществляется ежегодно или на конец каждого квартала (месяца) на усмотрение самой организации (п. 38 ПБУ 19/02).

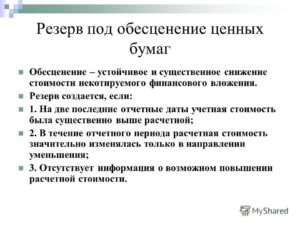

Если по итогам проведения оценки выявлено стабильное уменьшение цены финвложений в ЦБ, фирма должна сформировать резерв под их обесценивание. Стабильным уменьшение цены финвложений признается при единовременном наличии следующих факторов (п. 37 ПБУ 19/02):

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

- На момент проведения оценки и на прошлую отчетную дату учетная стоимость вложений значительно превышает расчетную.

- В течение 12 месяцев расчетная стоимостная оценки изменялась исключительно в сторону уменьшения.

- На отчетную дату нет сведений о последующем увеличении цены финансовых активов компании.

Например, обесценение финвложений происходит при:

- банкротстве или присутствии признаков банкротства компании, в которую были вложены средства;

- невыплате или уменьшении выплат дивидендов или процентов;

- наличии на рынке аналогичных ЦБ по цене много ниже учетной стоимости той бумаги, которая числится в бухучете и т. д.

Счет 59 «Резервы под обесценение финансовых вложений»

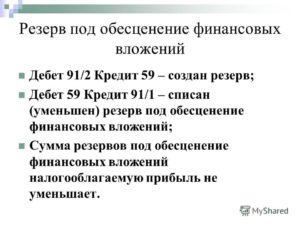

Создание резерва под обесценивание финансовых вложений, а также его последующая корректировка и движение осуществляются с использованием счета 59.

Этот счет корреспондирует со счетом 91. Создание резервов, а также их увеличение фиксируются бухзаписью Дт 91 Кт 59. В случае увеличения расчетной цены или же выбытия вложений осуществляется обратная проводка: Дт 59 Кт 91.

Поскольку финвложения подразделяются на долгосрочные (срок погашения более года) и краткосрочные (менее 12 месяцев) и отображаются в разных строках и разделах бухотчетности, резервы под их обесценивание целесообразнее также разделить на краткосрочные и долгосрочные. Например, для учета резервов под обесценение долгосрочных вложений можно использовать счет 59.1, а для краткосрочных — счет 59.2. Аналитический учет должен быть организован по видам резервов.

Создан резерв под обесценение финвложений — проводка

Рассмотрим порядок создания и последующей корректировки резервов на примере.

https://www.youtube.com/watch?v=ecTWE5sUXOM

ООО «Ассорти» владеет 10 акциями АО «Мир» общей стоимостью 150 000 руб. АО «Мир» ежеквартально выплачивает дивиденды своим акционерам. Однако за 2-й квартал 2021 года выплаты были просрочены, а за 3-й квартал 2021 года выплат не последовало вовсе.

В октябре 2021 года независимым оценщиком была проведена оценка, в заключении которой общая расчетная стоимость акций АО «Мир» составила 100 000 руб. На основании данного заключения было принято решение о создании резерва под обесценивание финвложений. Бухгалтер отразил эту операцию записью Дт 91.2 Кт 59 — 50 000 руб. (150 000 – 100 000).

ВАЖНО! В налоговом учете суммы резервов под обесценивание ЦБ не учитывают при подсчете налоговой прибыли (п. 10 ст. 270 НК РФ). В связи с этим между налоговым учетом и бухучетом образуются постоянные налоговые обязательства (ПНО).

С алгоритмом учета налоговых разниц можно ознакомиться в материале «Расхождения между бухгалтерским и налоговым учетом».

По состоянию на 31.12.2021 финансовое положение АО «Мир» улучшилось, и общая расчетная стоимость акций составила 120 000 руб.

Бухгалтер отразил увеличение цены корректировочной записью Дт 59 Кт 91.1 — 20 000 руб. (120 000 – 100 000).

Итоги

Резерв под обесценение финвложений создается при наличии устойчивого снижения их стоимости. Учет движения таких резервов осуществляется на счете 59 и отображается в аналитике на его субсчетах в разрезе сроков (более или менее 12 месяцев), а также по видам резервов.

Особенности проведения учета

Размер создаваемого резерва под обесценивание финансовых вложений в случаях, если существует уверенность в полном обесценивании ЦБ, их невозможности реализации или возврата, по причине банкротства или другим обстоятельствам, должен быть равен всей сумме учетной стоимости ФВ. В остальных случаях он должен быть равен сумме учетной стоимости после вычитания из нее расчетной.

Формирование

Для того чтобы провести учет резерва под обесценивание, в бухгалтерском учете используют соответствующий счет 59. Учет аналитического характера производится в разрезе по каждому сформированному резерву.

Процедура по формированию резерва под обесценивание записывается следующим образом: Дт 91.2 Кт 59.

Такой резерв может быть списан при условии, возрастании цены ЦБ или их продаже.

Расформировка отражается как Дт 59 Кт 91.1.

Такая запись подтверждает, что ФВ больше не подходят под критерии устойчивого и существенного снижения их стоимостной оценки.

В тех случаях, когда финансовые вложения выбывают из состава резерва, его сумма учитывается на учете финансовых результатов.

Пример. У АО «Казань» находится в активе 1250 облигаций по УС 425 руб. за каждую. В течение 2021 года поступили новые котировки. По ним средняя стоимость составила 401 руб. за 1 шт. Порог существенности составил 5%

Проводки по формированию: Дт 91.2 Кт 59 – оформление резерва — (425 – 401) * 1250 = 30000 руб. – отчет о котировках.

Списание

Пример. В собственности АО «Гуливер» находится 1400 акций по цене 1300 руб. за 1 шт. На 2015 год она снизилась и стала равняться 900 руб. Ввиду этого был создан фонд под обесценивание в размере 560000 руб.

ООО «Смерч» в апреле 2021 года купило их по цене 1080 руб. После подписания контракта на его основании денежные средства были списаны, и фонд был расформирован.

Проводки:

- Дт 76 Кт 91 – сбыт акций ООО «Смерч» — 1512000 руб. — договор купли-продажи.

- Дт 91 Кт 58 – списание проданных акций – 1820000 руб. – договор купли-продажи.

- Дт 59 Кт 91 – списание резерва – 560000 руб. – соглашение о купле-продаже.

- Дт 51 Кт 76 – поступление на расчетный счет АО «Гуливер» оплаты от ООО «Смерч» — 1512000 руб. – выписка из банка.

Корректировка

Если проведенная проверка выявляет изменения в расчетной стоимости в сторону снижения, то специалист по ведению бухгалтерского учета обязан произвести корректирование размера фонда (РФ): Дт 91.2 Кт 59 — размер резервных средств был увеличен в соответствии с поступившими данными.

https://www.youtube.com/watch?v=1j8jAUTxfIo

При увеличении РС сумму РФ нужно уменьшить: Дт 59 Кт 91.1 – уменьшен размер РФ.

Если ЦБ выбывают из собственности организации или они не удовлетворяют условиям, то РФ подлежит списанию: Дт 59 Кт 91.1.

Размеры резерва

Размеры резервного фонда будут рассчитываются по формуле:

(УС – СС) * N = РФ, где

УС – учетная стоимость 1 ед. ценной бумаги, СС – средняя стоимость 1 шт. ЦБ, N – количество ЦБ, РФ – размер резервного фонда на обесценивание.

Оформление в отчетности и проводки по счету 59

Из строки 1170 в бухгалтерском балансе о финансовых вкладах с неопределенной стоимостью (обычно ФВ обесценивающегося характера бывают длительного срока действия и учитываются в разделе внеоборотных активов) их размер отображается в документации как сумма УС минус сумма РФ под их обесценивание. Учет проводится по соответствующему счету 59.

По упрощенной схеме, когда не отображаются данные по счету 55 о специальных счетах в банках и 73 о расчете с работниками и по прочим операциям, строка 1170 может иметь следующий вид:

Стр. 1170 = Сальдо по Дт 59 – Сальдо Кт 59

В бухгалтерской отчетности должны найти отображение такие данные по резерву под обесценивание ФВ, как:

- вид вложенных средств;

- размер РФ, который был создан отчетном году;

- объем средств РФ, принятого в качестве прочего дохода за отчетный период;

- сумма средств, взятых из РФ в отчетном периоде, равном 12 месяцам.

В пояснениях для составления бухгалтерской отчетности есть таблица 3.1 «Наличие и движение финансовых вложений». В соответствующем разделе имеются графы о раскрытии информации по столбцам:

- Наименование показателя — отображается состав вложений, который разделяется по группам и видам, временным рамкам (долгосрочные и краткосрочные), состоянию во времени (начало периода, в течение и конец).

- Период – отчетный. Текущий или предыдущий год.

- На начало года – отображается учетная стоимость и общий размер корректировки, который равен размеру созданного РФ.

- Изменения – объем поступивших финансовых средств, первоначальная цена выбывших ФВ и их общая корректировка, а также сумма убытка от резерва – вновь образованного РФ.

- На окончание периода – указывается размер сформированной учетной стоимости и сумма размера фонда под обесценивание вложений.

Пример.ЗАО «Древо» в июне 2013 года купило у ОАО «Эдельвейс» акций объемом 750 шт. Стоимость одного экземпляра составила 980 руб. Целью приобретения было получение дохода. Однако, прибыль в 2013 году не была получена.

Из проверенных и достоверных источников пришла информация об устойчивом снижении стоимости акций. По решению руководства ЗАО «Древо» включило в учетной политике за 2014 год возможность создания резервного фонда под обесценивание этих ЦБ.

В I квартале 2014 г. после проведения проверочных работ была определена цена одной акции – 850 руб. с 1 шт. Стоимость обесценивания составила 130 руб. с одного экземпляра. В июне 2014 г. они были реализованы 790 руб. за 1 шт.

Отображение в бухгалтерском балансе будет следующим.

I квартал:

- Дт 91 Кт 59 – 97500 – создание РФ.

- Дт 09 Кт 68 – 23400 – указаны налоговые активы (24%).

- Дт 91 Кт 99 – 97500 – это финансовый результат.

Июнь:

- Дт 76 Кт 91 – 592500 – зафиксирована задолженность по проданным акциям.

- Дт 91 Кт 58 – 735000 – списание учетной стоимости.

- Дт 59 Кт 91 – снижен объем резерва по проданным акциям.

- Дт 68 Кт 09 – 23400 – погашены активы по налогам.

- Дт 91 Кт 99 – 45000 – зафиксирован получившийся финансовый результат.

Рекомендуем другие статьи по теме

Видео:Резервы под обесценениеСкачать

Обесценение финансовых вложений и создание резерва под обесценение

Правила признания финансовых вложений в бухгалтерском учете предприятия и формирование информации о финансовых вложениях в отчетности регламентируются Положением по бухгалтерскому учету «Учет финансовых вложений» (ПБУ $19/02$).

Определение 1

Обесценение финансовых вложений представляет собой процесс устойчивого существенного снижения стоимости финансовых вложений предприятия, по которым нет возможности определить их текущую рыночную стоимость, но эта стоимость ниже величины экономических выгод, которые предприятие предполагает получить от таких финансовых вложений. Такое признание обесценивания финансовых вложений регламентировано в соответствии с п. $37$ ПБУ $19/02$.

На обесценение финансовых вложений влияет множество факторов.

https://www.youtube.com/watch?v=a29LWAVFI9c

Исходя из трактовки п. $37$ ПБУ $19/02$, для признания устойчивого снижения стоимости финансовых вложений необходимо одновременное наличие условий. Обесценение финансовых вложений определяется одновременным наличием следующих условий (Рис.1):

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Рисунок 1. Условия обесценивания финансовых вложений

Для того чтобы обесценение финансовых вложений было вовремя обнаружено, необходимо проводить проверку наличия условий устойчивого снижения стоимости финансовых вложений. В случае обнаружения таких тенденций – руководство принимает соответствующие управленческие решения для нивелирования негативных последствий от обесценения финансовых вложений.

Такие проверки регламентирует п.

$38$ ПБУ $19/02$, где указано, что если возникает угроза обесценения финансовых вложений, организация должна провести проверку, которая указала бы на наличие условий устойчивого снижения стоимости финансовых вложений.

Такую проверку необходимо осуществить по всем финансовым вложениям предприятия, по которым невозможно определить их текущую рыночную стоимость и по которым обнаружены признаки их обесценения.

Замечание 1

Разумеется, обесценение финансовых вложений, по которым можно определить рыночную стоимость легче отследить. А вот проверка на обесценивание некотируемых финансовых вложений осуществляется гораздо реже (как правило, один раз в конце года перед формированием годовой бухгалтерской отчетности).

Периодичность проверок должна быть закреплена в учетной политике предприятия. Как правило, такие проверки, включают тестирование таких параметров как:

- расчетная стоимость финансовых вложений;

- стоимостная оценка экономических выгод, которые организация планирует получить от финансовых вложений;

- порог существенности снижения стоимости финансовых вложений.

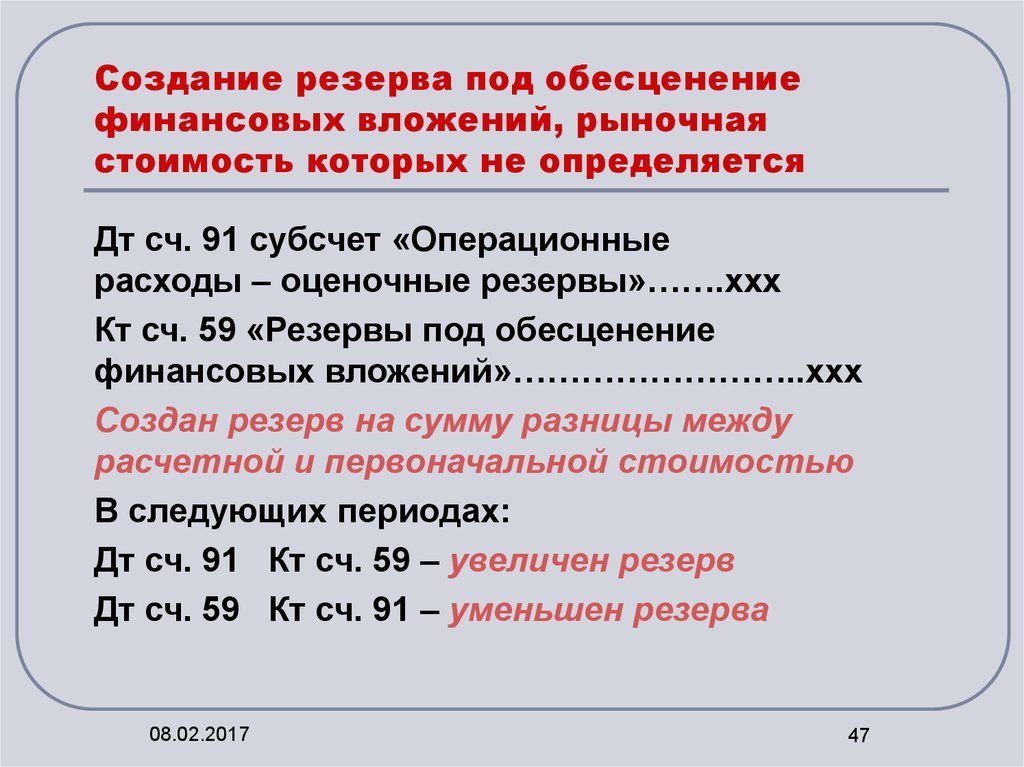

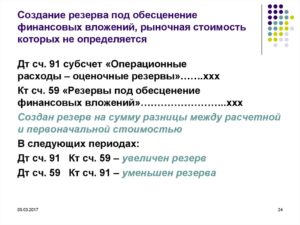

Создание резерва под обесценение финансовых вложений

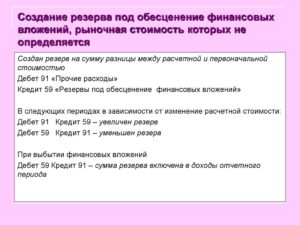

Если при проверке на обесценение финансовых вложений подтверждается их существенное снижение стоимости, предприятие создает резерв под обесценение финансовых вложений на величину разницы между учетной стоимостью и расчетной стоимостью таких финансовых вложений на дату создания резерва.

Такие резервы создаются за счет финансовых результатов предприятия. В бухгалтерской отчетности финансовые вложения отражаются по учетной стоимости за вычетом суммы резерва.

Замечание 2

Таким образом, финансовые вложения, реальная стоимость которых на отчетную дату превышает первоначальную стоимость, отражаются в отчетности по первоначальной стоимости. В случае, если реальная стоимость уменьшилась, то финансовые вложения отражаются по реальной, сниженной стоимости, а на сумму снижения создается резерв под обесценение финансовых вложений.

В отличие от бухгалтерского учета, в налоговом учете, согласно п. $10$ ст. $270$ НК РФ – создание резерва под обесценение финансовых вложений в целях налогообложения прибыли не учитывается.

Если по результатам проверки обнаруживают дальнейшее снижение расчетной стоимости финансовых вложений, то сумма ранее созданного резерва под обесценение увеличивается и тем самым – уменьшается финансовый результат предприятия.

Если по результатам проверки обнаруживают повышение расчетной стоимости финансовых вложений, то сумма резерва уменьшается, а финансовый результат предприятия – увеличивается.

В случаях, когда прекращается снижение стоимости финансового вложения – сумма созданного резерва переносится на финансовые результаты (доходы).

Синтетический и аналитический учет создания резервов под обесценение финансовых вложений

Для синтетического учета созданных резервов по обесценению финансовых вложений, применяется счет 59 «Резервы под обесценение финансовых вложений».

На данном счете обобщается информация о наличии и движении резервов под обесценение финансовых вложений организации.Создание резерва под обесценение финансовых вложений отражается по кредиту счета. Уменьшение величины сформированных резервов или выбытие финансовых вложений, по которым были созданы такие резервы – отражаются по дебету счета $59$.

Аналитический учет ведется в разрезе каждого созданного резерва и подразумевает открытие соответствующих субсчетов. Например:

- $59.1$ Резерв под обесценение акций;

- $59.2$ Резерв под обесценение облигаций;

- и т.д.

Аналитический учет может иметь и более подробную классификацию резервов.

https://www.youtube.com/watch?v=BUuSZvYdG5Y

При создании и движении резервов, формируются следующие проводки (Табл.1):

Рисунок 2. Проводки по операциям с резервами под обесценение финансовых вложений

Видео:Что учитываем в составе финансовых вложений?Скачать

Резерв под обесценивание финансовых вложений. Формирование, учет

Формирование резерва под обесценивание вложений нужно тогда, когда наблюдается сокращение стоимости этих вложений. Однако не всегда при обесценивании нужно создавать резерв. Процедура отличается особыми правилами.

Основные понятия

Финансовые вложения представляют собой финансирование других фирм для последующего извлечения прибыли. В качестве инструмента для финансирования могут использоваться как деньги, так и имущество. Рассмотрим примеры вложений:

- Покупка акций.

- Покупка дебиторского долга на основании соглашения об уступке прав требования.

- Формирование уставного капитала фирм.

- Предоставление займа под проценты.

К примеру, фирма занимается предоставлением займа. Делает она это не из бескорыстных мотивов, но для получения суммы займа в дальнейшем. Дополнительно к этой сумме прибавляются проценты, которые являются выручкой компании. Порядок бухучета вкладов задан ПБУ 19/02.

Рассмотрим пример формирования резерва на примере акций. Если ценные бумаги обращаются на рынке, оценка их выполняется исходя из рыночной стоимости. Переоценка этой стоимости осуществляется раз в год.

Иногда переоценка может выполняться более часто: раз в месяц или раз в квартал. Если вложения не обращаются на рынке, стоимость устанавливается или самостоятельно, или при помощи специалиста (оценщика).

Условия формирования резерва

Создаваться резерв может не в каждом случае. Возможно это только при стабильном сокращении стоимости вложений. Стабильность уменьшения можно признать только при одновременном наличии этих пунктов:

- На прошедшую отчетную дату и дату осуществления оценки расчетная стоимость ниже расчетной.

- На протяжении всего года расчетная стоимость или остается прежней, или снижается. Если она увеличивалась, стабильным сокращение назвать нельзя.

- На отчетную дату отсутствуют данные о последующем умножении стоимости активов.

Обесценивание вложений наблюдается в этих случаях:

- Банкротство или состояние перед банкротством самой компании.

- Банкротство или состояние перед банкротством фирмы, которая финансировалась.

- Размер дивидендов/процентов уменьшается или они перестают выплачиваться вовсе.

- На рынке появились ценные бумаги, аналогичные тем, что закупила компания. Однако стоимость их ниже.

- Появились сведения об отзыве лицензии по главному направлению деятельности.

- Чистые активы достигли отрицательного значения.

- Основная деятельность фирмы несет убытки.

- Существует обоснованная вероятность снижения дохода от вклада.

Обесценивание предполагает снижение доходности от вкладов до уровня, когда они перестают приносить финансовую прибыль.

Особенности формирования резервов

Резерв под обесценивание создается, корректируется по счету 59. На этом же счете происходит движение вложений. Корреспонденцией является счет 91. Формирование резерва выполняется при помощи проводки ДТ91 КТ59. Если расчетная стоимость увеличивается или вложения выбывают, применяется обратная проводка: ДТ59 КТ91.

Финансовые вложения могут быть долгосрочные и краткосрочные. Первые предполагают получение дохода после 12 месяцев после вклада, вторые – до года. Тип вложений определяет используемые строки и разделы. Долгосрочные и краткосрочные вклады могут и не разделяться, однако делать это желательно. Под долгосрочные вклады открывается счет 59 с субсчетом 1, для краткосрочных – счет 59 с субсчетом 2.

Примеры бухгалтерских проводок

Проще всего понять принцип формирования и корректировки резерва на примерах.

Пример №1

Фирма «Строитель» приобрела 10 акций компании «Монтаж-строй». Совокупная стоимость акций составила 150 тысяч рублей. «Монтаж-строй» каждый квартал перечисляет аукционерам дивиденды. Во втором квартале дивиденды были выплачены со значительным опозданием, а в третьем квартале фирма и вовсе не дождалась выплат.

В конце отчетного года специалист провел независимую оценку, по итогам которой стоимость ценных бумаг составила 100 тысяч рублей. На основании полученных сведений было принято решение о том, что нужно сформировать резерв под обесценивание. Создается он этой проводкой: ДТ91-2 КТ59. Сумма проводки: 50 тысяч рублей.

Для получения этой из изначальной стоимости акций была вычтена фактическая (150 000 – 100 000).

В самый последний день года экономическое состояние фирмы «Монтаж-строй» улучшилось. В итоге стоимость ценных бумаг составила 120 тысяч рублей. Изменения вызывают необходимость корректировок. В частности, умножается стоимость вложений. Выполняется это при помощи такой проводки: ДТ59 КТ91.1. Сумма проводки: 20 тысяч рублей (120 000 – 100 000).

Пример №2

Фирма «Строитель» сформировала уставной капитал компании «Монтаж-строй». То есть внесла соответствующий вклад. Потом произошли эти события:

- Снижение суммы чистых активов.

- Фирма была ликвидирована.

К примеру, вклад в уставной капитал составил 200 000 рублей. Чистые активы «Монтаж-строй» равны 56 000 000 рублей. Уставной капитал равен 1 000 000 рублей. На протяжении 2 лет фирма «Строитель» не получала никаких доходов от своих вложений. При запросе баланса стало ясно, что чистые активы сократились до 20 000 000 рублей. После этого руководство решило сформировать резерв.

https://www.youtube.com/watch?v=4xKs1MfaWx8

После некоторого времени фирма «Строитель» запросила отчетность у компании «Монтаж-строй». Однако никакого ответа не последовало. Фирма узнала, что компания была ликвидирована. Все рассматриваемые операции отражаются с помощью следующих проводок:

- ДТ91.2 КТ59. Сформирован резерв под обесценивание на сумму 128 600 рублей.

- ДТ91.2 КТ58. Списание суммы, вложенной в уставной капитал. Основанием для проводки является выписка из ЕГРЮЛ.

- ДТ59 КТ91.1. Списание резерва, сформированного по выбывшего вкладу.

Основанием для любой проводки также является выписка из ЕГРЮЛ.

Пример №3

Фирма купила 250 акций АО, не обращаемых на рынке. Стоимость одной акции составила 400 рублей, в следующем году – 300 рублей. На следующий год стоимость составила 420 рублей. Проводки будут следующими:

- ДТ91.2 КТ59. Формирование резерва под обесценивание бумаг на сумму 25 000 рублей ((400 – 300) * 250 = 25 000).

- ДТ59 КТ91.1. Списание суммы резерва на сумму 25 000 рублей. Проводка выполняется на основании бухгалтерской справки.

Важно! Практически все проводки выполняются на основании справки-расчета.

Особенности создания пояснительной записки к отчетности

В пункте 42 ПБУ 19/02 указана информация, которая прописывается в пояснительной записке к отчетности. В частности, это следующие сведения:

- Формы финансовых вкладов.

- Размеры резервов, сформированных в отчетном году.

- Размер резерва, считающегося прочим доходом.

Также в пояснительной записке рекомендуется отразить суммы резерва, которые были истрачены в отчетном году.

Налоговый учет

В НК РФ указано, что сумма сформированного резерва под обесценивание не будет учтена в перечне расходов для целей обложения налогом прибыли.

Кроме того, сумма восстановленного резерва под обесценивание не будет учтена в структуре доходов на основании пункта 10 статьи 270 НК РФ, пункта 1 статьи 251 НК РФ.

По этим причинам возникает постоянная разница между налоговым и бухучетом. Это приводит к образованию налогового обязательства.

Видео:Резервы под обесценение финансовых вложенийСкачать

Резерв под обесценение финансовых вложений — Актуальная бухгалтерия

У организации-эмитента может произойти обесценение финансовых вложений. Рассмотрим порядок создания и изменения резерва под обесценение финансовых вложений в учете, а также отражения информации в отчетности.

Прежде чем перейти к определению понятия «обесценение финансовых вложений», необходимо напомнить, что для целей последующей оценки финансовые вложения подразделяются на две группы:

- финансовые вложения, по которым можно определить текущую рыночную стоимость (ценные бумаги, котирующиеся на рынке ценных бумаг);

- финансовые вложения, по которым их текущая рыночная стоимость не определяется (ценные бумаги, не имеющие котировок на рынке ценных бумаг).

Для реализации требования осмотрительности финансовые вложения, по которым можно определить текущую рыночную стоимость, отражают в бухгалтерской отчетности на конец отчетного года по этой рыночной стоимости. Финансовые вложения, по которым нельзя определить их текущую рыночную стоимость, отражают по справедливой стоимости через механизм создания резерва под обесценение.

Создание резерва под обесценение финансовых вложений

Обесценением финансовых вложений признается устойчивое существенное снижение стоимости финансовых вложений, по которым не определяется их текущая рыночная стоимость, ниже величины экономических выгод, которые компания рассчитывает получить от этих финансовых вложений в обычных условиях ее деятельности.

https://www.youtube.com/watch?v=T9MKOaf3c40

У организации, выпустившей ценные бумаги (организации-эмитента), может произойти обесценение финансовых вложений при:

- наличии признаков банкротства либо объявлении ее банкротом;

- наличии информации об отзыве лицензии по основному виду деятельности;

- отрицательной величине чистых активов или невыполнении установленных законодательством требований в отношении чистых активов;

- значительных убытках от основной деятельности;

- отсутствии или существенном снижении поступлений от финансовых вложений в виде процентов или дивидендов при высокой вероятности дальнейшего уменьшения этих поступлений в будущем и т.д.

В случае возникновения одной из перечисленных ситуаций компания осуществляет проверку наличия условий устойчивого снижения стоимости (обесценения) финансовых вложений.

Такую проверку, а также корректировку суммы созданного в предыдущих отчетных периодах резерва под обесценение финансовых вложений компания проводит по всем финансовым вложениям, по которым наблюдаются признаки их обесценения, с периодичностью один раз в год по состоянию на 31 декабря отчетного года. При этом она должна обеспечить документальное подтверждение результатов указанной проверки.

Устойчивое снижение стоимости финансовых вложений характеризуется одновременным наличием следующих условий:

- на отчетную дату (например, на 31 декабря отчетного года) и на предыдущую отчетную дату (например, на 31 декабря предыдущего года) учетная стоимость существенно выше их расчетной стоимости;

- в течение отчетного года расчетная стоимость финансовых вложений существенно изменялась исключительно в направлении ее уменьшения;

- на отчетную дату отсутствуют свидетельства того, что в будущем возможно существенное повышение расчетной стоимости этих финансовых вложений.

Учетная стоимость финансовых вложений — это стоимость финансовых вложений, по которой они отражаются в бухгалтерском учете.

Расчетная стоимость финансовых вложений — стоимость, определяемая на основе расчета, равная разнице между их стоимостью, по которой они отражены в бухучете (учетная стоимость), и суммой устойчивого существенного снижения.

Расчетная стоимость финансовых вложений определяется в процессе проведения ежегодной инвентаризации активов, имущества и обязательств на основании данных анализа отчетности и иной информации по этим финансовым вложениям за отчетный год по сравнению с аналогичными данными на начало года.

Расчетная стоимость определяется на основе результатов оценки, проведенной независимым оценщиком, если такая оценка проводилась, либо на основании иных методик расчета, установленных компанией в своей учетной политике (например, на основе анализа цен по сделкам, заключаемым вне организованного рынка ценных бумаг, если информация о таких ценах общедоступна).

В итоге если проверка на обесценение финансовых вложений подтверждает устойчивое существенное снижение стоимости финансовых вложений, то компания обязана образовать резерв под обесценение финансовых вложений на величину разницы между учетной стоимостью и расчетной стоимостью таких финансовых вложений.

Резерв под обесценение финансовых вложений может быть создан в размере:

- всей суммы учетной стоимости финансовых вложений — в случае полной уверенности о невозможности реализации (погашения, возврата) этих финансовых вложений, по причинам введения процедуры банкротства или иным основаниям;

- суммы учетной стоимости за вычетом расчетной стоимости финансовых вложений — в случае наличия информации о банкротстве организации-эмитента, отзыве у нее лицензии, снижении стоимости чистых активов или иной информации, подтверждающей устойчивое существенное снижение стоимости финансовых вложений.

Корректировка и списание резерва под обесценение финансовых вложений

Как и в случае с резервами под снижение стоимости МПЗ, изменение ранее признанного резерва под обесценение финансовых вложений может происходить в случаях:

- корректировки резерва;

- списания резерва.

Если по результатам проверки на обесценение финансовых вложений выявляется дальнейшее снижение их расчетной стоимости, то сумма ранее созданного резерва под обесценение финансовых вложений корректируется в сторону его увеличения и уменьшения финансового результата, что отражается в учете записью Дебет 91-2 «Прочие расходы» Кредит 59 «Резерв под обесценение финансовых вложений».

Когда по результатам проверки на обесценение финансовых вложений выявляется повышение их расчетной стоимости, то сумма ранее созданного резерва под обесценение финансовых вложений корректируется в сторону его уменьшения и увеличения финансового результата.

https://www.youtube.com/watch?v=L6VRT9O1VGY

Если на основе имеющейся информации компания приходит к выводу о том, что финансовое вложение более не удовлетворяет критериям устойчивого снижения стоимости, то отражается восстановление в полной сумме созданного ранее резерва под указанные финансовые вложения.

При прекращении признания финансовых вложений, расчетная стоимость которых вошла в расчет резерва под обесценение финансовых вложений, сумма ранее созданного резерва под обесценение указанных финансовых вложений относится на финансовые результаты (в составе прочих доходов) того отчетного периода, когда произошло выбытие указанных финансовых вложений.

В последних трех случаях операции отражаются в учете записью Дебет 59 «Резерв под обесценение финансовых вложений» Кредит 91-1 «Прочие доходы».

Резерв под обесценение финансовых вложений в отчетности

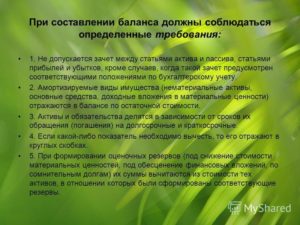

По строке бухгалтерского баланса 1170 «Финансовые вложения» (предполагается, что финансовые вложения, подлежащие обесценению, как правило, долгосрочного характера и в бухгалтерском балансе показываются в составе внеоборотных активов) в части финансовых вложений, по которым не определяется их рыночная стоимость, эти вложения отражаются по учетной стоимости за вычетом суммы резерва, созданного под их обесценение и учтенного по счету 59 «Резервы под обесценение финансовых вложений».

В упрощенном виде (в упрощенной схеме не рассматривается использование в составе финансовых вложений таких счетов, как счет 55 «Специальные счета в банках» и 73 «Расчеты с персоналом по прочим операциям» как долгосрочного, так и краткосрочного характера) расчет строки 1170 «Финансовые вложения» в бухгалтерском балансе может быть представлен следующим образом:

Строка 1170 «Финансовые вложения» = Дебетовое сальдо по счету 58 (аналитика «Долгосрочные финансовые вложения») — Кредитовое сальдо по счету 59

В бухгалтерской отчетности в части финансовых вложений, по которым не определяется их рыночная стоимость, подлежат раскрытию с учетом требования существенности как минимум данные о резерве под обесценение финансовых вложений с указанием:

- вида финансовых вложений;

- величины резерва, созданного в отчетном году;

- величины резерва, признанного прочим доходом отчетного периода;

- сумм резерва, использованных в отчетном году.

В пояснениях к бухгалтерской отчетности для отражения указанной информации предусмотрена таблица 3.1 «Наличие и движение финансовых вложений» (Приложение № 3 к приказу Минфина России от 02.07.2010 № 66н).

В этой таблице в части финансовых вложений, по которым не определяется их текущая рыночная стоимость, предусмотрено раскрытие информации по следующим столбцам.

Наименование показателя — указывается состав финансовых вложений по группам, видам, с разбивкой на краткосрочные и долгосрочные, учитываемых по счету финансовых вложений на начало, конец и в течение отчетного периода.

Период — указывается период (отчетный год и предыдущий год).

На начало года — указывается первоначальная (учетная) стоимость финансовых вложений и накопленная корректировка, что для финансовых вложений, по которым не определяется их текущая рыночная стоимость, означает величину резерва под обесценение финансовых вложений, созданного на предыдущую отчетную дату.

Изменения за период — указываются стоимость поступивших финансовых вложений, первоначальная стоимость выбывших финансовых вложений и относящаяся к ним часть накопленной корректировки (образованного резерва под обесценение), сумма вновь образованного в отчетном периоде резерва (убытка от обесценения).

На конец периода — указывается сформировавшаяся на конец отчетного периода первоначальная (учетная) стоимость финансовых вложений и сумма резерва под обесценение финансовых вложений с учетом его изменений за отчетный период.

Видео:Резервы в бухгалтерском учете: зачем нужны и какие естьСкачать

Счет 59 Резервы под обесценение финансовых вложений: проводки и примеры операций по счету

Счет 59 бухгалтерского учета — это пассивный счет «Резервы под обесценение финансовых вложений», где создаются резервы по инвестициям, по которым не определяется их текущая рыночная стоимость. Рассмотрим примеры операций по счету 59 и проводки, формируемые по резерву под обесценение финансовых вложений.

Счет 59 в бухгалтерском учете

Учет резерва под обесценение финансовых вложений ведется на 59 счете «Резервы под обесценение финансовых вложений».

На схеме покажем движение по дебету и кредиту счета 59:

Получите 267 видеоуроков по 1С бесплатно:

Аналитический учет по данному счету ведется по каждому резерву.

Примеры операций и проводок по счету 59

Рассмотрим пример, когда организация внесла вклад в уставной капитал ООО. В ООО в дальнейшем произошло:

- Уменьшение чистых активов;

- И в дальнейшем она ликвидирована.

Пример 1. Создание резерва под обесценение внесенного вклада

Допустим, организация внесла вклад в уставный капитал ООО — 200 000 руб. Чистые активы ООО на момент взноса вклада — 56 млн.руб. Уставной капитал — 1 млн. руб. В течение двух лет участник ООО не получал доход.

Запросив баланс ООО, участник обнаружил уменьшение чистых активов до величины 20 млн.руб.

В результате принято решение создать резерв под обесценение финансовых вложений пропорционально уменьшению стоимости чистых активов ООО.

https://www.youtube.com/watch?v=uq-QWGve8bI

В учете следует отразить проводки:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 91.2 | 59 | 128 600 | Создан резерв под обесценение внесенного вклада | Бухгалтерская справка расчет20/56=35,7%(200 000-(200 000*35,7%)=128600 |

Пример 2. Списание резерва под обесценение внесенного вклада

Далее, по прошествии еще двух лет, организация запросила отчетность у ООО, но ответа не получила. Тогда организация на сайте ФНС в разделе Электронные сервисы, зайдя в раздел «Риски бизнеса: проверь себя и контрагента», ведя поиск ООО по ИНН, обнаружила, что ООО прекратила свою деятельность.

В учете следует отразить проводки:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 91.2 | 58 | 200000 | Списана величина вклада вложенная в уставной капитал ликвидированного ООО | Выписка из ЕГРЮЛ |

| 59 | 91.1 | 128600 | Списан резерв, образованный по выбывшему вкладу | Выписка из ЕГРЮЛ |

Пример 3. Резерв под обесценение акций

Далее рассмотрим пример, когда организация приобрела акции АО, которые не обращаются на организованном рынке ценных бумаг и в дальнейшем произошло уменьшение и увеличение чистых активов.

Предположим, организации принадлежат 250 акций АО покупной (учетной) стоимостью 400 руб. за акцию. Акции не обращаются на организованном рынке ценных бумаг. Стоимость чистых активов АО в расчете на одну акцию за 2015г. составила 300 руб., за 2021г. составила 420 руб.

В бухгалтерском учете за 2015 год следует отразить проводки по 59 счету:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 91.2 | 59 | 25000 | Создан резерв под обесценение акций | Бухгалтерская справка расчет(400-300)*250=25000 |

За 2021 год следует отразить проводки:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 59 | 91.1 | 25000 | Списана сумма резерва | Бухгалтерская справка |

Видео:Резерв под обесценение запасов в программе 1С:Бухгалтерия 8Скачать

Проводки по резерву финансовых вложений

Резервы под обесценение финансовых вложений формируют организации, имеющие в своем активе ценные бумаги, с целью уточнениях их актуальной стоимости. О том, какими проводками следует отражать формирование и списание резерва, вы узнаете из нашей статьи.

Понятие резерва по обесценение финансовых вложений

Под обесценением финансовых вложений понимают устойчивое и существенное снижение их стоимости. Для того, чтобы вложения были признаны обесцененными, их текущая рыночная стоимость должна быть ниже тех выгод, которые организация планирует получить от данных вложений.

Пункт 45 ПБУ предусматривает, что по итогам отчетного периода организация, владеющая ценными бумагами (акциями, облигациями и прочее), должна проводить анализ их учетной и рыночной стоимости. Если по итогам анализа было выявлено снижение рыночной стоимости по сравнению с учетными показателями, то их оценку в учете необходимо скорректировать.

Процедура создания резерва под обесценение ценных бумаг подразумевает осуществление операций по отражению корректировки учетной цены акций в соответствии с их рыночной стоимостью.

Следует отметить, что резерв создается по некотируемым акциям, а также по тем ценным бумагам, которые имеют котировки на фондовой бирже, а их рыночная стоимость подтверждается публикацией котировок.

В зависимости от условий, предусмотренных учетной политикой, анализ рыночной стоимости ценных бумаг и, как следствие, формирование резерва под их обесценение, может проводится как по итогам года, так и в промежуточные отчетные периоды (месяц, квартал).

Для отражения операций по формированию резерва необходимо наличие следующих условий:

- По итогам 2-х последний отчетных периодов стоимость ценных бумаг отражена в учете существенно ниже их рыночной стоимости. Порог существенности определяет сама организация, фиксируя этот показатель в учетной политике.

- По итогам отчетного года показатель рыночной стоимости акции изменялся исключительно в направлении снижения.

- Информация о возможном повышении рыночной стоимости ценных бумаг отсутствует.

Учет резерва под обесценение ценных бумаг

Для отражения обобщенной информации о резерва, которые формирует организация под обесценение финансовых вложений в ценные бумаги, используют счет 59 — Резервы под обесценение финансовых вложений. Аналитический учет по данному счету ведется в разрезе каждого сформированного резерва.

https://www.youtube.com/watch?v=DfqKv9v2-Mc

Операция по формированию резерва под обесценение вложений отражается записью Дт 91/2 Кт 59.

Созданный резерв может быть расформирован (списан) при повышении курса зарегистрированных ценных бумаг, а также в случае их продажи. Списание резерва следует отразить проводкой Дт 59 Кт 91/1.

Данной проводкой организация подтверждает, что финансовые вложения более не удовлетворяют критерию устойчивого и существенного снижения их стоимости.

В случае выбытия финансовых вложений, расчетная стоимость которых была учтена при расчете резерва, сумма резерва отражается в учете финансовых результатов.

Формирование резерва

АО «Фараон» имеет в своем активе 1200 облигаций, учетная цена каждой из них составляет 312 руб. В течение января 2021 года в АО «Фараон» поступала информация о котировках данных акций. При этом средняя цена по акции составляла 275 руб. Согласно учетной политике, порог существенности составляет 5%.

Так как цена облигаций по сделкам (275 руб.) более чем на 5% ниже их учетной стоимости, (312 руб.), бухгалтером АО «Фараон» были сделаны проводки по формированию резерва под обесценение облигаций:

| Дт | Кт | Описание | Сумма | Документ |

| 91/2 | 59 | Создан резерв под обесценение финансовых вложений ((1200 шт. *(312 руб. — 275 руб.)) | 44 400 руб. | Отчет о котировках |

Списание резерва в связи с продажей акций

АО «Гигант» владеет 1420 акциями, первоначальная стоимость каждой из которых составляет 1200 руб. По итогам 2015 года рыночная стоимость каждой акции составляла 900 руб.

, в связи с чем был сформирован резерв под их обесценение в сумме 426 000 руб. ((1420 шт. * (1200 руб. — 900 руб.). В феврале 2021 года акции были проданы ООО «Фаворит» по цене 980 руб.

за штуку, резерв под обесценение акций был списан на основании договора купли-продажи.

Бухгалтер АО «Гигант» отразил данные операции таким образом:

| Дт | Кт | Описание | Сумма | Документ |

| 76 | 91 | Продажа акции ООО «Фаворит» отражена в учете (1420 шт. * 980 руб.) | 1 391 600 руб. | Договор купли-продажи |

| 91 | 58 | Реализованные акции списаны с баланса АО «Гигант» (1420 шт. * 1200 руб.) | 1 704 000 руб. | Договор купли-продажи |

| 59 | 91 | Списан резерв, ранее сформированный под обесценение акций | 426 000 руб. | Договор купли-продажи |

| 51 | 76 | Зачисление средств от ООО «Фаворит» в счет оплаты за приобретенные акции | 1 391 600 руб. | Банковская выписка |

📽️ Видео

Порядок формирования резервов на возможные потери по займамСкачать

ФСБУ 5. Резерв под обесценение запасов I Филобокова Л.Ю. РУНОСкачать

Как теперь создавать резерв под обесценение запасовСкачать

Вебинар «ФСБУ – 26 /2020 «Капитальные вложения»Скачать

Лекция 67 Резервы, условные обязательства и условные активы по МСФОСкачать

Резервы под снижение стоимости материальных ценностей | Счет 14 | Бухгалтерский учет для начинающихСкачать

Начисляем резервы! Как сформировать резерв сомнительных долгов. Видеоурок Бухгалтер 911Скачать

Как в 1С провести учет резерва отпусковСкачать

Вебинар: «Капитальные вложения. Новые правила с 2022 года»Скачать

Резервы в финансовой отчетностиСкачать

Учет резервов по сомнительным долгам. Проводки и расчет резерваСкачать

Как составить управленческий баланс с нуля: красивое решение вечной проблемы финансового директораСкачать

1C:ERP 2.5.7 - Резервирование товарных запасовСкачать

ПЛАН СЧЕТОВ БУХГАЛТЕРСКОГО УЧЕТА | Бухучет для чайников | Бухгалтерский учет для начинающих | СчетаСкачать

Тестирование финансистов составление ОПУ и Баланса на основе ОСВСкачать