Трудно переоценить коммерческую роль рекламы, а значит, и экономическую эффективность затрачиваемых на нее средств.

Однако, эта статья расходов оказывается самой спорной с точки зрения налогообложения (базы налога на прибыль). Не каждое явление, считаемое обывателями рекламой, является таковой с юридической точки зрения. Кроме того, нужно принять во внимание важный критерий правомерности учета трат для налоговых целей – нормируемость расходов.

Рассмотрим, как отражается понятие нормы на рекламные расходы в бухгалтерском и налоговом учете.

- Законодательно определенные признаки рекламы

- Зачем нужна норма в рекламных расходах

- Расходы на рекламу, которые не нормируются

- Чтобы рекламные расходы были признаны нормируемыми

- Нормируемые расходы на рекламу

- Расчет нормы рекламных расходов

- Документальное подтверждение рекламных расходов для налогового учета

- Рекламный вычет по НДС

- Бухучет рекламных расходов

- нормируемые рекламные расходы

- Расходы на рекламу: что входит, а что нет

- Рекламные расходы: нормируемые и ненормируемые 2021

- Как рассчитываются нормируемые расходы по налогу на прибыль в 2021 году

- Нормируемые рекламные расходы

- Основные признаки классификации рекламных средств

- Рекламные расходы: нормируемые и ненормируемые

- Как рассчитать нормируемые рекламные расходы

- Пример: рекламные расходы (нормируемые и ненормируемые) в 2021 году для исчисления облагаемой базы по ННП

- Расходы на рекламу: распознать и учесть

- Что считается рекламой

- Налоговый учет расходов на рекламу

- Затраты фирмы на рекламу составляют

- Организация рекламной деятельности предприятия (на примере ООО «Компания «Шанс плюс», г. Кемерово)

- Что относится к нормированным расходам на рекламу

- Расходы на рекламу

- Нормируемые и ненормируемые расходы на рекламу в бу и ну проводки

- Налог на прибыль: нормируемые и ненормируемые расходы на рекламу

- Расходы на рекламу: распознать и учесть

- Расходы на рекламу: как учитывать в «1с:бухгалтерии 8» (ред. 3.0)

- Расходы на рекламу в 1с 8.2

- Бухгалтерский и налоговый учет расходов на рекламу

- Рекламные расходы

- 🔍 Видео

Законодательно определенные признаки рекламы

Рекламная деятельность предпринимателей регулируется федеральным законодательством – Федеральным законом «О рекламе» от 13 марта 2006 года № 38. Там дано определение рекламе как виду информации, направленной на создание и поддержание внимания и интереса к объекту, и указаны ее юридические признаки:

- способ, форма и средства распространения не имеют значения – они могут быть любыми;

- круг лиц-адресатов информации не определяется, то есть она предназначена для всех и каждого.

ВАЖНО! Последний критерий является определяющим. Так, например, сувенирные изделия с логотипом фирмы, которые дарятся партнерам и клиентам, нельзя отнести к рекламе, как и расходы на них, поскольку заранее известно, для кого они предназначаются.

Законодательно также определены объекты, не относимые к рекламе:

- данные, которые нужно обнародовать по закону;

- вывески с названием, адресом, режимом работы фирмы;

- сведения о составе товара, производителе, экспортере (импортере), нанесенные на упаковку;

- элементы оформления упаковки товара.

Зачем нужна норма в рекламных расходах

Организация может тратить на рекламу значительные суммы, какие именно – решает руководство с учетом эффективности принятых на этот счет управленческих решений и финансовых возможностей организации. Так как реклама – не только информация, но еще и предпринимательская деятельность, она отражается в соответствующем учете и подлежит налогообложению.

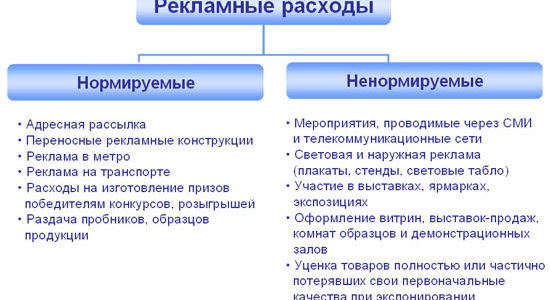

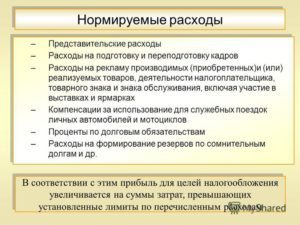

С этой целью траты на рекламу принято делить на два вида:

- нормируемые – те, которые признаются таковыми только в соответствии с определенными критериями;

- ненормируемые – безусловно учитываемые как расходы на рекламу, не ограничиваясь при налогообложении.

От этого разделения зависит, какую сумму затрат фирма может учесть при определении базы для налога на прибыль: в лимитированных границах или полностью.

СПРАВКА! Расходы, предназначенные на рекламу, принято учитывать в составе «Прочих расходов» среди трат на производство или реализацию товара.

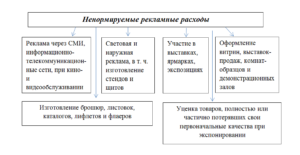

Расходы на рекламу, которые не нормируются

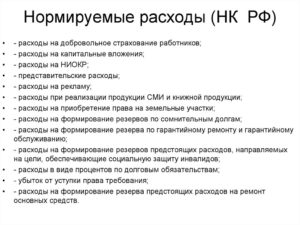

Ненормируемые рекламные расходы – те, которые относятся к рекламе во всех случаях и не могут быть расценены как иные. Закон «О рекламе» и Налоговый кодекс РФ (абзацы 2–4 п. 4 ст. 264) приводят закрытый перечень таких расходов.

- Затраты на мероприятия по рекламе, для которых используются средства массовой информации:

- объявления в печатных изданиях;

- радиопередачи;

- телевизионные передачи;

- интернет;

- другие коммуникационные средства.

- стоимость эфирного времени;

- оплата за создание и размещение рекламного ролика;

- зарплата рекламного агента и др.

- Затраты на наружную рекламу, к которой относят:

- рекламные стенды;

- щиты;

- баннеры;

- растяжки;

- световые панели и табло;

- воздушные шары, аэростаты и др.

- Средства для участия в выставочных мероприятиях, таких как:

- ярмарки;

- экспозиции;

- выставки-продажи;

- демонстрационные витрины и т.п.

Затраты на рекламу в СМИ могут трактоваться достаточно широко, к ним относят такие показатели, как:

ОБРАТИТЕ ВНИМАНИЕ! Созданный рекламный продукт, если он будет существовать и действовать определенное время, становится нематериальным активом, а значит, будет иметь первоначальную балансовую стоимость и подвергаться амортизационным отчислениям в течение всего срока использования.

ВНИМАНИЕ! В состав этих расходов полностью включаются не только траты на саму рекламную информацию, но и на ее носитель. Если носитель принадлежит фирме, значит, является ее активом, со стоимости которого списывается амортизация.

ВАЖНАЯ ИНФОРМАЦИЯ! В рамках этих мероприятий расходы на вступительные взносы, оформление разрешений, изготовление брошюр и каталогов, оформление витрин и демонстрационных комнат не нормируются, тогда как затраты, связанные с участием, но необязательные, например, раздача сувениров, дегустация, рассылка рекламных изданий и т.п., подлежат нормированию.

Чтобы рекламные расходы были признаны нормируемыми

Налоговая инспекция пристально следит за включением или исключением расходов в базу налога на прибыль. Во избежание налоговых споров следует строго соблюдать требования к обоснованию ненормируемых рекламных расходов:

- затраты должны осуществляться именно на рекламу, то есть деятельность должна быть строго информационной и не иметь конкретных адресатов;

- нужно иметь подтверждающие рекламное использование информации первичные документы.

НАПРИМЕР. Приведем несколько спорных моментов отнесения расходов к ненормируемым:

- Фирма создала свой сайт и размещает на нем рекламу своих товаров. Расходы на создание сайта признаются рекламными в полном объеме. А вот расходы на создание и работу интернет-магазина, даже если он будет содержать рекламную информацию, относятся к «прочим, связанным с реализацией».

- Мебельная фирма принимает участие в выставке-продаже, для чего оборудовала демонстрационную спальню. Помимо мебели, принадлежащей фирме, в оформление вошли и другие предметы для создания уюта (скатерть, постельное белье, ваза и др.) Затраты на их приобретение и доставку можно отнести к ненормируемым рекламным расходам.

- Фирма-производитель кондитерских изделий устраивает дегустацию. Девушки в фирменных костюмах с логотипом фирмы угощают посетителей печеньем и раздают им рекламные листовки. Затраты на печать листовок – ненормируемые, а на фирменную одежду и дегустационные образцы – нет.

- Фирма провела тренинг по грамотному рекламированию своего товара, правилам вручения образцов клиенту и т.п. Расходы на проведение тренинга не относятся к рекламным.

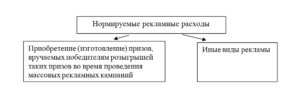

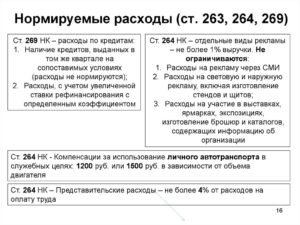

Нормируемые расходы на рекламу

Все остальные рекламные траты, не обозначенные в НК РФ, подлежат нормированию. Их можно списать с базы налога на прибыль, если они не превышают 1% от выручки за продукцию, реализованную в отчетный период.

Расчет нормы рекламных расходов

Чтобы найти искомый 1%, надо знать, от какой суммы нужно его вычислять. Выручка считается с учетом всех поступлений на баланс за данный период, как финансовых, так и натуральных:

- своя проданная продукция;

- реализация ранее приобретенных товаров;

- полученные имущественные права.

От полученной суммы следует вычесть НДС, акцизы и поступления по выданным компанией займам (они относятся к внереализационным, а выручка предусматривает только доходы от реализации).

Документальное подтверждение рекламных расходов для налогового учета

Итак, база по налогу на прибыль уменьшается на сумму трат по ненормируемым расходам полностью, а по нормируемым – в размере 1% от выручки за данный период. Чтобы признать такие расходы рекламными, их нужно подтвердить документально. Такими подтверждениями могут быть:

- годовые или квартальные планы рекламных кампаний;

- смета расходов на ту или иную рекламную акцию;

- документы на приобретение и/или списание материальных активов, имеющих отношение к рекламной деятельности;

- эфирные справки (при размещении рекламы в эфире).

Рекламный вычет по НДС

В состав рекламных расходов входит и НДС. Его сумму можно списать при соблюдении условий вычета:

- оплаченная реклама должна иметь отношение к облагаемой НДС деятельностью (так, с социальной рекламы вычесть НДС не получится, в отличие от коммерческой);

- правильно оформленный счет-фактура.

Суммы НДС на рекламу не нормируются, даже если этот налог входит в состав нормируемых рекламных затрат.

Бухучет рекламных расходов

В отличие от налогового, в бухучете не происходит разделение расходов на нормируемые и ненормируемые. Они полностью отражаются в той сумме, какая значится в подтверждающей документации.

https://www.youtube.com/watch?v=UelgvRuK9tU

Для проводок используется счет 44 «Расходы на продажу» или 26 «Общехозяйственные расходы». В зависимости от вида рекламы, вид проводки может быть различным:

- за услуги рекламного агентства, размещение рекламы в СМИ – кредит 60 «Расчеты с поставщиками и подрядчиками»;

- списание брошюр, каталогов и другой продукции, не относящейся к основным средствам, – кредит 10 «Материалы»;

- списание амортизации по рекламным конструкциям, признанным основными средствами – кредит 02 «Амортизация ОС»;

- списание амортизации по используемым рекламным роликам, признанным нематериальными активами – кредит 05 «Амортизация нематериальных активов».

Видео:Новости. Учет расходов на трансляцию рекламных роликовСкачать

нормируемые рекламные расходы

Для того, чтобы ваш бизнес процветал и приносил прибыль, нужно не только уметь производить высококачественные товары и услуги, но и находить для них рынки сбыта, уметь их продавать.

Необходимо, чтобы как можно больше людей узнало о вашей деятельности, и стремилось купить выпускаемую вами продукцию или воспользоваться предоставляемыми вами услугами.

С этой целью многие предприниматели обращаются к услугам рекламных агентств: хорошая реклама двигает прогресс и способствует повышению прибыли.

Рекламировать товары и услуги можно по-разному: в транспорте, по телевидению, на бигбордах, в печатных изданиях. Видов рекламы огромное множество и с каждым новым годом их количество увеличивается.

Для грамотного ведения бухгалтерского учета важно научиться определять, какие расходы носят рекламный характер, а какие нет. Какие рекламные расходы нормируемые, какие ненормируемые. Каким образом эти расходы облагаются налогом.

Ответы на перечисленные вопросы ищите ниже.

Расходы на рекламу: что входит, а что нет

Чтобы разобраться, какие расходы относятся к рекламным, нужно дать четкое определение самой рекламы.

Реклама – это любого вида информация о товарах или услугах, предоставленная всевозможными способами неопределенному кругу лиц. Цель рекламы – привлечь внимание этих лиц к разрекламированному объекту, заинтересовать их в его покупке или пробудить желание воспользоваться им.

Важно помнить, что основная составляющая этого определения – это взятое из контекста понятие «неопределенный круг лиц». То есть, подарки конкретному определенному лицу уже не будут считаться рекламой. Также рекламой не считаются:

- магазинные вывески и указатели;

- информация о предлагаемом товаре на этикетках или упаковках;

- информация, обязательная к распространению по закону.

Все вышеперечисленные расходы не относятся к категории рекламных расходов и не учитываются в налоговой декларации на прибыль.

Рекламные расходы: нормируемые и ненормируемые 2021

Предприятия и организации могут вписать рекламные расходы как в налоговую декларацию на прибыль, так и в декларацию единого налога. Те, кто уплачивает налоги по упрощенной системе налогообложения, должен рассчитывать рекламные расходы в определенном порядке, прописанном в НК РФ. Данный порядок включает нормируемые расходы на рекламу и ненормируемые.

Ненормируемые расходы рассчитываются в полном объеме. К ним относятся:

- реклама через СМИ (печатная продукция, теле- и радиовещание, Интернет);

- изготовление наружной рекламы (стенды и щиты с графической или текстовой информацией);

- участие в торговых выставках и ярмарках, презентация своей продукции, оформление демонстрационных витрин;

- расходы на уцененные товары, полностью или частично утратившие свои первоначальные свойства;

- изготовление рекламной печатной продукции для продвижения своих товаров и услуг.

Расходы налогоплательщика, определяемые как нормируемые рекламные расходы, включают:

- покупку или изготовление призов для участников различных соревнований и розыгрышей во время проведения рекламных мероприятий для привлечения новых клиентов;

- иные расходы, не включенные в вышеприведенный список ненормируемых расходов.

Информация по всем этим расходам предоставлена в статье 264 НК РФ.

https://www.youtube.com/watch?v=NL9rNpx4bvQ

Сроки сдачи декларации по налогу на прибыль

Как рассчитываются нормируемые расходы по налогу на прибыль в 2021 году

Как было сказано выше, учет ненормируемых расходов производится в полной сумме. Расчет нормируемых несколько другой: налог на прибыль с них берется в размере, не превосходящем 1% денежного дохода полученного компанией от реализации (НДС не учитывается) за определенный отчетный период.

При упрощенной системе налогообложения учитывается денежный доход, оплаченный покупателями. Если объем выручки на протяжении года увеличивается, то меняются нормативы для учета расходов: рекламные расходы, не учтенные в одном учетном периоде, переносятся на другой. Нормируемые расходы, которые не вошли в годовой учет, на следующий год не переносятся.

Расчет расходов на рекламу, определяемых как нормируемые, а также суммы налога на добавленную стоимость, подлежащей вычету, требует предельной внимательности. Процесс расчета достаточно кропотливый, особенно если подобные рекламные расходы носят регулярный характер.

Существует огромное количество всевозможных способов рекламы товаров и услуг. Главное для бухгалтера – научиться определять относятся ли те или иные расходы к рекламным расходам, какие из них ненормированные, а какие подлежат нормированию с целью налогообложения, и как их правильно рассчитать.

Видео:Как учесть рекламные расходы?Скачать

Нормируемые рекламные расходы

Формировать и поддерживать интерес к производимому товару и продвигать его на рынке приходится каждому предприятию. Используют для этого различные методы, объединяемые термином «реклама».

Регулирует использование рекламы на территории РФ закон № 38-ФЗ, принятый 13.03.2006 и периодически дополняемый.

Поговорим об особенностях нормирования и признания в расходах компании рекламных затрат.

Основные признаки классификации рекламных средств

Целью рекламы является привлечение внимания потенциального покупателя к определенному продукту, для чего применяют различные рекламные средства. Классифицируются они по:

- методу воздействия на человека

— визуальные, т.е., воспринимаемые зрительно (световая, печатная реклама);

— акустические, т.е., воздействующие на слух (реклама на радио);

— визуально-акустические, т. е. с комбинированным зрительно-слуховым восприятием (кино- и телереклама);

— печатные (каталоги/статьи/объявления);

— радиореклама;

— кино-, видео- и телереклама;

— живописно-графические;

— внешние;

— внутри магазина;

— индивидуальные;

— массовые.

— локальная реклама;

— региональная;

— общенациональная;

— международная;

— реклама товара;

— реклама предприятия.

— формирующие спрос;

— стимулирующие спрос.

Подобная классификация носит теоретический характер, поскольку постепенно пополняется новыми, вновь появляющимися рекламными средствами.

Но мы рассмотрим, как затраты на различные рекламные мероприятия учитываются в компании, ведь не все расходы, признаваемые для налогообложения прибыли, учитываются в реальном размере, многие из них нормируются. В полной мере это относится к расходам на рекламу – различают ненормируемые (т.е.

учитываемые в расходах в фактическом объеме) и нормируемые расходы на рекламу, размер которых не должен превышать установленный норматив (1% от выручки).

Рекламные расходы: нормируемые и ненормируемые

Расходы на рекламу учитываются в структуре прочих расходов, связанных с производством продукта и его продажей (пп. 28 п. 1 ст. 264 НК).

В объеме реальных затрат учитывают расходы, поименованные в закрытом перечне (п. 4 ст. 264 НК РФ). Это ненормируемые расходы на рекламу, к которым относят затраты:

- на мероприятия в СМИ, сети Интернет, других коммуникационных ресурсах (в т.ч. затраты на продвижение сайта, размещение интернет-рекламы, сведений об адресе производителя/продавца, создание роликов и т.п.);

- на наружную, световую и иную рекламу (в т. ч. на изготовление рекламных стендов, календарей, листовок и т. п.);

- на участие в ярмарках, выставках, экспозициях (в т.ч. на вступительные взносы на участие в этих мероприятиях, оформление и подготовку витрин, демонстрационных помещений, изготовление рекламных буклетов, товарных знаков, а также на уценку товаров, потерявших первоначальные свойства вследствие экспонирования;

Остальные рекламные траты нормируются. Они признаются в размере 1% от выручки без НДС (аб. 5 п. 4 ст. 264 НК РФ). К ним относят:

- изготовление/покупку призов для участников различных розыгрышей при проведении рекламных кампаний;

- расположение рекламных щитов в общественных местах;

- размещение рекламной информации в каталогах торговых сетей;

- смс-рассылка рекламы на мобильные телефоны;

- дегустационные мероприятия;

- услуги по мерчендайзингу и т.д.

Как рассчитать нормируемые рекламные расходы

Учитывая сумму этих затрат важно помнить, что увеличение объема выручки в течение года изменяет и сумму лимитированных рекламных расходов.

Таким образом, затраты, превышающие норматив и не признанные расходом в первом квартале, при росте объема выручки могут быть учтены в последующих отчетных периодах года.

Превышающие норматив расходы, не признанные таковыми по итогам года, не могут быть перенесены на следующий год.

Пример: рекламные расходы (нормируемые и ненормируемые) в 2021 году для исчисления облагаемой базы по ННП

В I квартале компания создала сайт, рекламирующий продукцию, затратив на это 100 000 руб., устроила дегустационное мероприятие (20 000 руб.), организовала смс-рассылку рекламной информации на сумму 30 000 руб.

https://www.youtube.com/watch?v=tFkVKQZ4QYk

Во II квартале кроме затрат на продвижение сайта (20 000 руб.) расходов по рекламе не производилось.

В III квартале была организована рекламная кампания, в ходе которой были розданы призы, приобретенные на сумму 45 000 руб.

В IV квартале произведены расходы на рекламу: выпущено два видеоролика, затраты на создание и трансляцию которых составили 80 000 руб., размещена в каталогах трех торговых сетей рекламная информация (2500 руб.)

Выручка от продаж составила:

— за I квартал – 3 000 000 руб.;

— за I полугодие – 4 900 000 руб.;

— за 9 месяцев – 6 700 000 руб.;

— за год – 9 000 000 руб.

Максимальный размер нормируемых расходов:

— за I квартал – 30 000 руб. (1% от 3 000 000);

— за I полугодие – 49 000 руб. (1% от 4 900 000);

— за 9 месяцев – 67 000 руб. (1% от 6 700 000);

— за год – 90 000 руб. (1% от 9 000 000).

Какую сумму расходов на рекламу компания может признать:

руб. (нарастающим итогом)

| Период | Затраты на рекламу | Выручка | Норматив | В налоговой базе по ННП признаны нормируемые расходы | |

| ненормируемые | нормируемые | ||||

| I квартал | 100 000 | 50 000 | 3 000 000 | 30 000 | 30 000 (50 000 › 30 000) |

| I полугодие | 120 000 | 50 000 | 4 900 000 | 49 000 | 49 000 (50 000 › 49 000) |

| 9 месяцев | 120 000 | 95 000 | 6 700 000 | 67 000 | 67 000 (95 000 › 67 000) |

| год | 200 000 | 120 000 | 9 000 000 | 90 000 | 90 000 (120 000 › 90 000) |

Таким образом, ненормируемые затраты на рекламу признаны за год в полном объеме понесенных фактических расходов – 200 000 руб., а затраты, подлежащие нормированию – в размере 90 000 руб. при их реальном размере в 120 000 руб. Разницу в 30 000 руб. учесть в затратах следующего года нельзя.

Видео:Как учитывать рекламные расходы на разных системах налогообложенияСкачать

Расходы на рекламу: распознать и учесть

1. Какие расходы признаются расходами на рекламу.

2. Как отразить рекламные расходы в налоговом и бухгалтерском учете.

3. В чем особенности учета отдельных видов рекламных расходов.

Производить качественную, конкурентоспособную продукцию (товары, работы, услуги) для успешного ведения бизнеса, к сожалению, недостаточно: нужно еще и продать ее. А чтобы продать товар, потенциальные покупатели, как минимум, должны знать о нем и быть заинтересованы в приобретении. Ключ к решению этой задачи – реклама.

Сейчас рекламируются все и самыми разными способами, размещая рекламные материалы в журналах, на телевидении, в интернете, на транспорте, проводя конкурсы с призами, распространяя листовки, каталоги, и т.д. Видов рекламы множество, и с каждым годом их становится все больше.

Как же бухгалтеру определить: какие расходы могут быть отнесены к рекламным, а какие нет? можно ли учесть расходы на рекламу в целях налогообложения и как это сделать? Выясним в этой статье.

Что считается рекламой

Чтобы понять, какие расходы можно считать расходами на рекламу, обратимся к Федеральному закону от 13.03.2006 № 38-ФЗ «О рекламе», в котором дано определение понятия «реклама»:

реклама — информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке

! Обратите внимание: Важным критерием рекламы является ее адресация неопределенному кругу лиц, то есть реклама не должна содержать указания на лиц, которым она предназначается, а также заранее нельзя определить получателей рекламной информации. Например, подарки клиентам и партнерам с логотипом компании не являются рекламой, поскольку получатели таких подарков известны заранее. Соответственно, расходы на такие подарки нельзя отнести к расходам на рекламу.

https://www.youtube.com/watch?v=7KJxsphUIEs

Законом «О рекламе» установлены также виды информации, которая не является рекламой, в частности:

- информация, раскрытие которой является обязательным в соответствии с федеральным законодательством;

- вывески и указатели, не содержащие сведений рекламного характера;

- информация о товаре, его изготовителе, об импортере или экспортере, размещенная на товаре или его упаковке;

- любые элементы оформления товара, помещенные на товаре или его упаковке и не относящиеся к другому товару.

То есть информация о наименовании, адресе, режиме работы организации, указанная на вывеске, не является рекламой. Или, например, сведения о наименовании, производителе, составе и характеристиках продукта, указанные на его упаковке, также не относятся к рекламе.

Налоговый учет расходов на рекламу

Налогоплательщики имеют право учесть расходы на рекламу как при расчете налога на прибыль (пп. 28 п. 1 ст. 264 НК РФ), так и при расчете единого налога при УСН (пп. 20 п. 1 ст. 346.16 НК РФ).

При этом налогоплательщики на упрощенной системе налогообложения учитывают расходы на рекламу в порядке, предусмотренном для расчета налога на прибыль (п. 2 ст. 346.16 НК РФ).

Давайте подробнее рассмотрим этот порядок.

Для целей налогового учета рекламные расходы делятся на нормируемые и ненормируемые. Ненормируемые расходы на рекламу учитываются в полной сумме, а нормируемые уменьшают налогооблагаемую базу лишь в пределах установленного лимита. Итак, к ненормируемым расходам на рекламу относятся (абз. 1 п. 4 ст. 264 НК РФ):

- расходы на рекламу через средства массовой информации, информационно-телекоммуникационные сети (интернет);

- расходы на наружную рекламу;

- расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов;

- на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании;

- изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах (работах, услугах), товарных знаках и знаках обслуживания, и (или) о самой организации.

В состав нормируемых расходов на рекламу включаются (абз. 2 п. 4 ст. 264 НК РФ):

- расходы на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний;

- расходы на иные виды рекламы.

Нормируемые расходы на рекламу учитываются в целях налогообложения в размере, не превышающем 1% выручки от реализации (без учета НДС) за отчетный период. При УСН берется выручка, оплаченная покупателями и заказчиками.

Если сумма выручки в течение года растет, соответственно, повышается и норматив для учета нормируемых расходов. То есть расходы на рекламу, не признанные в одном отчетном периоде могут быть перенесены на другой отчетный период.

Однако не учтенные по итогам года нормируемые расходы на рекламу на следующий год не переносятся.

! Обратите внимание:

Видео:Как сейчас настраивать внутреннюю рекламу на WB? Что будет с поиском? Автокампании и супербуст.Скачать

Затраты фирмы на рекламу составляют

Приведем небольшой пример. Торговая компания заказала рекламный видео-ролик. Она должна была решить, где его показывать: в витрине магазина или торговом зале. Выяснилось, что учесть затраты на создание ролика полностью можно только при трансляции видео в витрине. Поэтому в торговом зале рекламный ролик показывать не стали.

Как видим, очень важно точно знать, какие расходы на рекламу нормируются, а какие нет. Ведь если фирма изначально учтет нормируемые затраты в фактическом объеме, то налоговая инспекция может привлечь ее к ответственности за неуплату налога на прибыль (ст. 122 НК РФ).

Особенности налогового учета

Расходы на рекламу входят в состав затрат, связанных с производством и реализацией, в качестве прочих (пп. 28 п.1 ст. 264 НК РФ). Перед тем, как установить дату признания расходов, бухгалтер должен определить, являются ли они «длящимися».

По общему правилу заказчик рекламы может учесть затраты в момент предъявления ему документов, подтверждающих факт оказания рекламной услуги (пп. 3 п. 7 ст. 272 НК РФ). Проще говоря, по дате актов выполненных работ, отчетов и иных документов, подтверждающих факт оказания услуг.

Однако при этом следует учитывать условия размещения рекламы, указанные в договоре.

Пример 1

ООО «Терция» разместило рекламные плакаты в вагонах метро на 3 месяца. Сумма расходов составила 30 тысяч руб. (без НДС). «Терция» перечислила стопроцентный аванс исполнителям 15 февраля 2006 года, плакаты были размещены 1 марта. Предположим, что норматив позволяет признать расходы на рекламу полностью.

https://www.youtube.com/watch?v=KBusOfuu_OQ

В налоговом учете рассматриваемые расходы надо списывать равномерно в течение срока размещения рекламы (п. 1 ст. 272 НК РФ). Стороны договора установили срок в три месяца. Таким образом, ООО «Терция», начиная с марта, ежемесячно уменьшает налоговую базу на 10 тысяч руб. в течение трех месяцев.

Как уже упоминалось выше, расходы на рекламу могут быть нормируемыми и ненормируемыми. Принцип их различия прост: те виды рекламных расходов, которые указаны в пункте 4 статьи 246 Налогового кодекса, не нормируются. Перечислены там следующие виды рекламных затрат:

- рекламные мероприятия через средства массовой информации (СМИ) и телекоммуникационные сети;

- световая и иная наружная реклама (плакаты, стенды, световые табло);

- участие в выставках, ярмарках, экспозициях;

- оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов;

- уценка товаров, полностью или частично потерявших свои первоначальные качества при экспонировании;

- изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания, и (или) о самой организации.

То есть компания учтет эти расходы в сумме фактических затрат. А все остальные затраты (например, на призы, вручаемые победителям конкурсов розыгрышей, проводимых в рамках массовых рекламных кампаний) нужно признать в налоговом учете в размере 1 процента от выручки.

Обратимся к конкретным рекламным мероприятиям, реализуемым компаниями на практике. Информация о нормировании (или ненормировании) расходов на них представлена в таблице 1.

Расчет НДС

Фирма может возместить НДС по ненормируемым расходам в общеустановленном порядке. А вот для нормируемых расходов установлено особое правило: НДС принимается к вычету в размере, соответствующим сумме расходов, признаваемым в налоговом учете (п. 7 ст. 171 НК РФ).

Пример 2

Норматив рекламных расходов в 1 квартале 2006 года у ЗАО «Бизнес» составил 4860 руб., а по итогам полугодия — 10360 руб.

ЗАО «Бизнес» в 1 квартале 2006 года в рамках рекламной акции провело розыгрыш автомобиля, стоимость которого составила 212400 руб., в том числе НДС – 32400 руб. Приз вручен победителю.

Поскольку в целях уменьшения налоговой базы по налогу на прибыль вся сумма фактических расходов принята быть не может, то и НДС принять к вычету в полной сумме нельзя.

Предположим, что ЗАО «Бизнес» представляет налоговые декларации по НДС поквартально. (см. таблицу 2). Таким образом, НДС в сумме 30535,20 руб. (32400 — 874,80-990) к вычету по итогам двух кварталов не может быть принят.

Пример 3

Вернемся к примеру 2. Для упрощения пренебрегаем нормами статьи 163 Налогового кодекса РФ и допускаем, что налоговым периодом является квартал. Поскольку ЗАО «Бизнес» в 1 квартале передало призовой автомобиль победителю, то в данном периоде необходимо начислить НДС в сумме 32400 ((212400 – 32400) х 18%).

По общему правилу входной НДС по товарам (работам, услугам), использованным для облагаемых НДС операций, принимается к вычету. Но принять налог к вычету в полной сумме нельзя, поскольку в отношении входного НДС по нормируемым расходам установлена специальная норма (п. 7 ст. 171 НК РФ).

Организация рекламной деятельности предприятия (на примере ООО «Компания «Шанс плюс», г. Кемерово)

ЗАО «Бизнес» в 1 квартале возместит НДС в сумме 874,80 (см. пример 2).

Такая ситуация влечет негативные налоговые последствия. Но если в итоге норматив позволяет принять к вычету полную сумму НДС или при передаче, например, рекламных каталогов, расходы на изготовление которых не нормируются, выгода налогоплательщика очевидна.

Пример 4

Компания распространила рекламные каталоги, стоимость единицы которых превышает 100 руб. За их изготовление фирма заплатила 11800 руб., в том числе НДС – 1800 руб. Компания начисляет НДС со стоимости переданных каталогов – 1800 руб. ((11800 – 1800) х 18%).

Поскольку изготовленные каталоги использованы для облагаемых налогом операций, НДС по услугам изготовления каталогов в размере 1800 руб. может быть принят к вычету при наличии счета-фактуры. Таким образом, по данной операции сумма НДС, подлежащего уплате в бюджет, равна нулю. Но при этом компания, рассчитывая налог на прибыль, учтет сумму начисленного НДС– 1800 руб. (пп. 1 п. 1 ст.

264 НК РФ). Итак, НДС в бюджет фактически платить не нужно, а база по налогу на прибыль уменьшается на сумму начисленного НДС.

https://www.youtube.com/watch?v=ATIg1pOi45A

Однако и с дешевыми рекламными товарами не все так просто.

Во-первых, тем налогоплательщикам, которые решат воспользоваться льготой, придется подтвердить, что расходы на создание единицы такого товара не превышают 100 руб. Для этого придется скалькулировать все затраты, связанные с созданием рекламной продукции, а это порой нелегко.

Во-вторых, компания должна будет наладить раздельный учет входного НДС по необлагаемым операциям (п. 4 ст. 170 НК РФ). Делать это нужно для того, чтобы НДС в части необлагаемых операций был отнесен в стоимость товаров (работ, услуг), а по облагаемым – принят к вычету.

Таким образом, налогоплательщику необходимо просчитать, рационально ли применять вновь введенную льготу. К тому же нужно учесть, что, облагая передачу рекламных товаров, налогоплательщик вовсе не остается в накладе (см. пример 4).

Поскольку рассматриваемая льгота установлена пунктом 3 статьи 149 Налогового кодекса РФ, налогоплательщик вправе отказаться от ее применения.

Такая возможность предусмотрена в пункте 5 статьи 149 Налогового кодекса РФ. Для этого компания должна представить в налоговую инспекцию заявление в произвольной форме.

Документ подается не позднее 1 числа налогового периода, с которого фирма намерена отказаться от льготы.

Взаимная выгода в рекламе

Валентина Волчкова, независимый консультант по вопросам налогообложения

«Если производственная компания оказывает услуги рекламной фирме, то она может оформить плату за рекламу в виде скидки на собственные услуги. Такой дисконт по сути является фактической оплатой. Следовательно, на сумму скидки можно снизить налогооблагаемую прибыль компании, включив ее в прочие расходы, связанные с производством и реализацией. Конечно, если затраты будут документально

Что относится к нормированным расходам на рекламу

Составление сметы расходов на рекламные мероприятия – теоретически последний этап в планировании рекламной кампании. При этом на практике при планировании рекламной кампании и рекламной работы на фирме в первую очередь определяется ее бюджет исходя из величины суммы средств, выделяемых на рекламу.

При разработке рекламного бюджета учитываются факторы, влияющие на его величину: объём и размер предполагаемого рынка сбыта͵ роль рекламы в общем комплексе маркетинговой деятельности и этапы жизненного цикла товара, его дифференциация, предполагаемый объём сбыта и размеры прибыли, затраты конкурентов на аналогичную рекламу, собственные финансовые возможности и др.

Планирование рекламного бюджета предполагает определение общего количества выделяемых на цели рекламы средств и их распределение, ᴛ.ᴇ.

Расходы на рекламу

постатейное указание того, каким образом и в каком объёме они будут использованы.

В частности, специалисты по рекламе должны определить расчетную стоимость работ по копированию и тиражированию рекламных материалов, их эффективность для рекламной кампании в целом, наметить конкретные организации и службы, которые будут осуществлять данный вид деятельности, охарактеризовать требуемый уровень технологии и приготовить соответствующие заказы и т.д.

Возможны следующие способы определения уровня расходов на рекламу.

1. В процентном отношении от предыдущего или предполагаемого объёма сбыта продукции в стоимостном выражении.

2. С учетом практики и уровня затрат на рекламу конкурирующих фирм с поправкой на соотношение в силах и долю на рынке. При этом уровень расходов на рекламу конкурентов должен быть ориентиром, а не основным определителем рекламного бюджета собственного предприятия.

Такой способ учета при составлении рекламного бюджета соответствующей политики фирм-конкурентов в определенной степени предотвращает вспышки рекламных войн, предоставляет возможность использовать коллективный опыт, однако не отличается устойчивой оптимальностью, поскольку конкуренты также могут ошибаться в своих расчетах, делать ложные ходы и т.д.

3. Способ остаточных средств – компания выделяет на рекламу столько денег, сколько осталось после распределения на все остальные цели. Такой метод неэффективен и, как правило, приводит к неудачной рекламной и маркетинговой деятельности. Обычно такой способ выбирает фирма, которая не имеет опыта в проведении рекламной работы, не знает точных ее целей и весьма ограничена в средствах.

4. С учетом целей и задач, которые фирма ставит перед собой в проведении рекламных кампаний. Определяются задачи рекламной деятельности и расходы на выполнение каждой из них, которые в итоге суммируются, что является теоретически наиболее предпочтительным и эффективным методом определения затрат на рекламу.

5. Модели принятия решений, к примеру модель Видаля – Вольфа, описывающая изменения товарооборота исходя из величины расходов на рекламу, модели последовательной взаимосвязи, адаптивные модели, модели, учитывающие конкурентную борьбу.

https://www.youtube.com/watch?v=MT3pwikMG6E

Определяя рекламный бюджет, крайне важно не только скалькулировать общие объёмы расходов на рекламу, но и распределить эти расходы по функциям рекламной деятельности (рекламные исследования, производство рекламных объявлений и т.д.), сбытовым территориям, средствам рекламы, рекламируемым товарам.

К примеру, рекламный бюджет должна быть распределен по средствам распространения рекламы следующим образом: 30% – на рекламу в прессе; 15 – печатная реклама (проспекты, каталоги, плакаты); 15 – участие в выставках; 10 – прямая почтовая реклама; 7,5 – сувениры, представительские приемы; 7,5 – поездки агентов, дилеров для налаживания связей с потенциальными покупателями; 7,5 – престижная, фирменная реклама; 7,5% – непредвиденные расходы.

Следует иметь в виду, что около 80% всех рекламных средств составляют издержки на каналы распространения рекламы.

Видео:Как учесть рекламные расходы?Скачать

Нормируемые и ненормируемые расходы на рекламу в бу и ну проводки

Документальное подтверждение рекламных расходов для налогового учета Итак, база по налогу на прибыль уменьшается на сумму трат по ненормируемым расходам полностью, а по нормируемым – в размере 1% от выручки за данный период. Чтобы признать такие расходы рекламными, их нужно подтвердить документально. Такими подтверждениями могут быть:

- годовые или квартальные планы рекламных кампаний;

- смета расходов на ту или иную рекламную акцию;

- документы на приобретение и/или списание материальных активов, имеющих отношение к рекламной деятельности;

- эфирные справки (при размещении рекламы в эфире).

Рекламный вычет по НДС В состав рекламных расходов входит и НДС.

Налог на прибыль: нормируемые и ненормируемые расходы на рекламу

Амортизация основных средств» Списана в расходы ежемесячная сумма амортизации рекламных конструкций, принятых к учету в качестве основных средств. 05 «Амортизация нематериальных активов» Списана в расходы ежемесячная сумма амортизации аудиовизуальных произведений рекламного характера (рекламные теле- и радио- ролики), принятых к учету в качестве нематериальных активов.

… Мы убедились, что различных видов и способов рекламы великое множество, и, естественно, рассмотреть все возможные расходы на рекламу в одной статье просто нереально.

Главное, что теперь Вы безошибочно сможете определить, правомерно ли отнесение тех или иных расходов к расходам на рекламу, какие расходы на рекламу подлежат нормированию для целей налогообложения и как рассчитать норматив учета рекламных расходов.

С ответами на эти ключевые вопросы любые рекламные уловки Вам по плечу, по крайней мере, в плане их учета.

Расходы на рекламу: распознать и учесть

Прочие расходы и доходы – статья затрат из справочника Прочие доходы и расходы;

- Списываемый «входной» НДС нельзя учитывать в составе расходов, уменьшающих налогооблагаемую базу по налогу на прибыль. Поэтому, при создании статьи расходов Списание НДС (не учит.

в НУ) в справочнике Прочие расходы и доходы необходимо в графе Принятие к НУ снять флажок:

Проводки при списании «входного» НДС по бухгалтерскому учету При списании «входного» НДС формируется проводка по кредиту счета 19.04 «НДС по приобретенным услугам»:

- Дт 91.02 Кт 19.04 – на сумму списанного «входного» НДС по части рекламных услуг, не принимаемых для учета налога на прибыль:

Проводки при списании «входного» НДС по налоговому учету В регистрах накопления по НДС была сформирована запись: в регистре НДС предъявленный с видом движения Расход – событие НДС списан на расходы.

Расходы на рекламу: как учитывать в «1с:бухгалтерии 8» (ред. 3.0)

Расходы на рекламу отражаются на счете 44 «Расходы на продажу» или 26 «Общехозяйственные расходы» в зависимости специфики деятельности организации (торговля, услуги). Бухгалтерские проводки по отражению рекламных расходов могут быть различными, в зависимости от конкретного вида рекламы.

https://www.youtube.com/watch?v=GvKwdl4fYOs

Дебет Кредит операции 44 «Расходы на продажу»(26 «Общехозяйственные расходы») 60 «Расчеты с поставщиками и подрядчиками»(76 «Расчеты с разными дебиторами и кредиторами») Отражены услуги рекламного агентства, услуги по размещению рекламы в СМИ, в интернете и другие услуги (работы) рекламного характера 10 «Материалы» Списана в расходы рекламная продукция (каталоги, брошюры, ручки, блокноты и т.д.), рекламные щиты, растяжки и другие рекламные конструкции, не являющиеся основными средствами. То есть все виды рекламных расходов, не перечисленных в списке выше, можно учесть только в сумме, не превышающей 1% от выручки, полученной от реализации товаров, работ, услуг за вычетом НДС и акцизов. Например, если выручка предприятия за год составила 11 800 000 руб.

( в том числе Внимание НДС 1 800 000), то нормируемые рекламные расходы за год можно будет учесть только в размере, не превышающем величину (11 800 000 – 1 800 000)*1% = 100 000 руб. Если общие рекламные расходы, относящиеся к нормируемым, у предприятия за год составили, допустим, 130 000 руб., то оставшиеся 30 000 руб.

при расчете налогооблагаемой прибыли не учитываются. К нормируемым расходам на рекламу можно отнести приобретение или изготовление призов, которые вручаются победителям при проведении розыгрышей на рекламных мероприятиях и прочие расходы, которые нельзя отнести к перечню выше.

Расходы на рекламу в 1с 8.2

- информация, раскрытие которой является обязательным в соответствии с федеральным законодательством;

- вывески и указатели, не содержащие сведений рекламного характера;

- информация о товаре, его изготовителе, об импортере или экспортере, размещенная на товаре или его упаковке;

- любые элементы оформления товара, помещенные на товаре или его упаковке и не относящиеся к другому товару.

То есть информация о наименовании, адресе, режиме работы организации, указанная на вывеске, не является рекламой.

Или, например, сведения о наименовании, производителе, составе и характеристиках продукта, указанные на его упаковке, также не относятся к рекламе.

Бухгалтерский и налоговый учет расходов на рекламу

Проводка по признаку ПР.

Регламентная операция – Документ «Расчет налога на прибыль» Постоянная положительная разница не приводит к уменьшению налога на прибыль как в текущем отчетном периоде, так и в последующих периодах, поэтому рассчитывается Постоянное налоговое обязательство (ПНО) по формуле: Проводки, формируемые документом «Расчет налога на прибыль»: Проверим расчет Постоянного налогового обязательства (ПНО):

- Постоянная положительная разница составила:

- Ставка налога на прибыль – 20%;

- ПНО (списанный НДС) = 5 170,38 * 20% = 1 034,08 руб.

- ПНО (расходы реклама сверхнорм) = 26 267,56 * 20% = 5 253,51 руб.

- Итого: 1 034,08 + 5 253,51 = 6 287,59 руб.

- Расчет постоянного налогового обязательства произведен правильно.

Шаг 6.

Рекламные расходы

НДС):Определяется сумма нормируемых расходов, которая подлежит включению в расходы по налоговому учету в момент закрытия месяца и проведения регламентного документа «Закрытие счетов 20, 23, 25, 26». Шаг 3.

Расчет нормируемых расходов на рекламу Для того чтобы определить размер расходов на рекламу, которые можем включить в расходы для расчета налога на прибыль, необходимо найти выручку без учета НДС, которая учитывается по Налоговому учету.

Для определения суммы выручки сформируем Оборотно-сальдовую ведомость по счету 90.01.

1 «Выручка по деятельности с основной системой налогообложения» – вид учета НУ (меню Отчеты – Оборотно-сальдовую ведомость по счету): Из ОСВ видно, что сумма выручки по налоговому учету с начала года составила 1 610 532,21 руб. Следовательно, в состав нормируемых расходов на рекламу за 1 квартал можно включить сумму 16 105,32 руб.

(1 610 532,21 руб. * 1%).

- на реализацию продукции для ООО «Торговая компания “Дом”» на сумму 42 300 руб. от 31.01.2013г.;

🔍 Видео

Про налог на прибыль: как учесть затраты на интернет-рекламуСкачать

Вычет НДС по нормируемым расходамСкачать

Коллтрекинг Roistat: узнайте, с какой рекламы звонят клиенты, сократите расходы на нецелевой трафикСкачать

Реклама в поиске и АРК на Wildberries считаем расходы. Забирай ее бесплатно!Скачать

РЕКЛАМА. БУХГАЛТЕРСКИЙ И НАЛОГОВЫЙ УЧЕТ.Скачать

Рекламные расходыСкачать

Нормируемые расходы при расчете налога на прибыльСкачать

100 дней записывал расходы. Финансовая грамотностьСкачать

Как в 1С рассчитать нормируемые расходыСкачать

Новый способ работы на WB — Витрина Экспресс с комиссией 1. Разбираемся что к чему!Скачать

Расходы на рекламу, регистрация юрлиц, выходное пособиеСкачать

Учет расходов на рекламу в интернете. Диалоги о налогах с Петром Захарченко и Олесей ГимрановойСкачать

УСН доходы-расходыСкачать

Почему расходы на рекламу не всегда разбиты по продуктам в sellerboard.comСкачать

Позитив опять за свое / Русагро - да будет экспорт / Разбор компаний: М.Видео, FixPrice и ДелимобильСкачать