НДС, как и любой другой налог, влечет за собой массу нюансов. Раздельный учет НДС ведется при наличии необлагаемых и облагаемых налогом операций в деятельности.

- Что такое раздельный учёт НДС?

- Какие же принципы ведения раздельного учета при НДС?

- Тонкости при расчёте пропорции раздельного учёта

- Какие же операции не подлежат налогообложению НДС

- Услуги, не подлежавшие уплате НДС

- Раздельный учет

- Когда нужен раздельный учет

- Что делим?

- Как делим?

- Нюансы и проблемы

- Раздельный учет НДС в 2021 году: как вести + пример

- Принципы ведения и особенности раздельного учета НДС

- Методика раздельного учета

- Когда можно не вести раздельный учет НДС?

- Пример раздельного учета НДС

- Заключение

- Раздельный учет ндс при наличии операций необлагаемых ндс учетная политика

- Раздельный учет по ндс. примеры

- Раздельный учет ндс: полное руководство с примерами

- Раздельный учет ндс

- Ндс: раздельный учет

- Раздельный учет НДС на самых простых примерах

- Если ваша компания на «упрощенке»

- Методику раздельного учета пропишите в учетной политике

- Еще по этой теме

- Раздельный учет НДС: правило 5 процентов по НДС и пример расчета

- Особенности ведения раздельного учета

- Правило 5 процентов по НДС: пример расчета

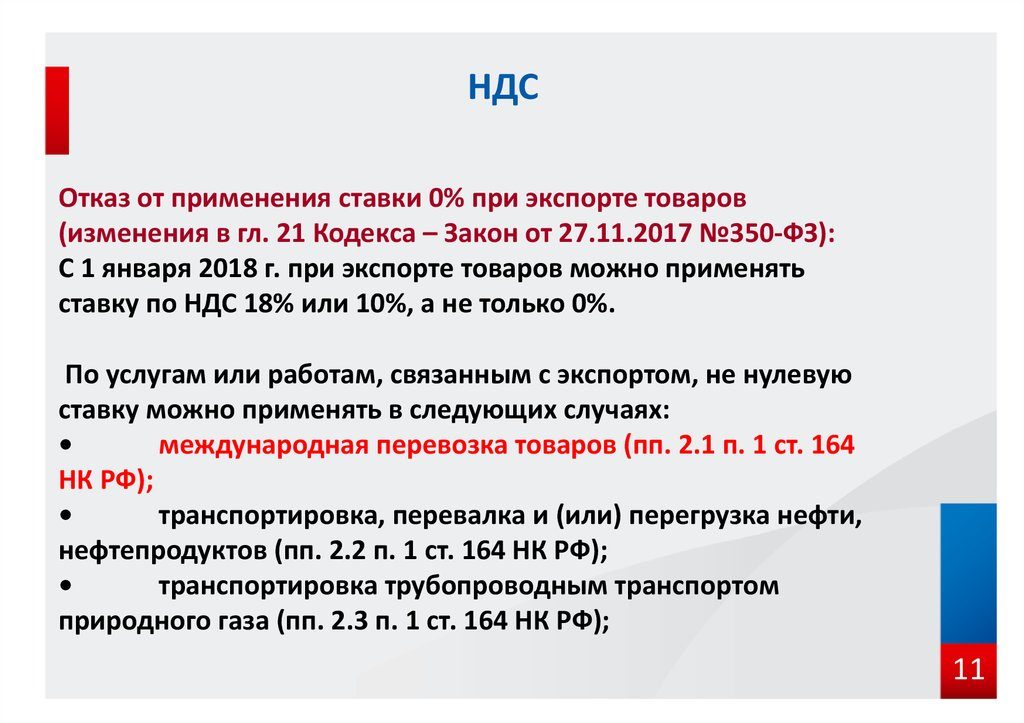

- Раздельный учет при экспорте

- Налоговая политика раздельного учета при наличии операций не облагаемых налогом

- 🌟 Видео

Что такое раздельный учёт НДС?

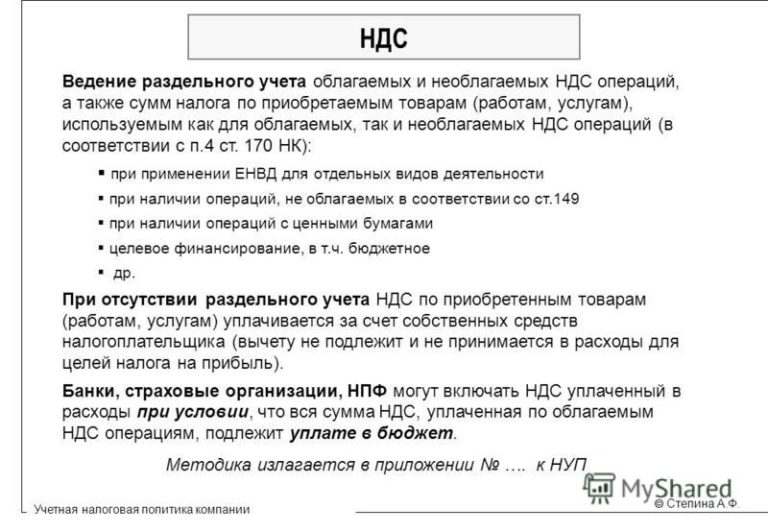

Существуют организации, которые занимаются видами деятельности как облагаемыми, так и необлагаемыми НДС. Именно в этом случае необходимо проводить раздельный учет. Налоговые плательщики ведут раздельный учёт в следующих случаях:

- Если товары реализуются по разным налоговым ставкам.

- Если осуществляются операции по продаже товаров с налоговой ставкой 0%.

- Если реализуется продукция, облагаемая и необлагаемая ставкой НДС.

При этом законодательство не даёт точных рекомендаций по ведению такого учёта. Если игнорировать требования по его проведению, это может привести к тому, что суммы входного НДС не только не смогут быть приняты к вычету, но и не будут учтены в расходах.

Смотрите подробное видео про раздельный учет от ГлавБух:

Какие же принципы ведения раздельного учета при НДС?

Различают несколько принципов ведения раздельного учёта:

- Для одного вида деятельности. Когда покупаемый товар или услуга используется только в облагаемом налоге. В данном случае у налогоплательщика не возникнет трудностей.

- Для организаций, выполняющих несколько разных видов деятельности. В этом случае услуги и товары будут делиться на различные статьи, облагаемые и не облагаемые НДС.

В этом случае часть используется как вычет, а другая часть направлена на увеличение стоимости товаров или услуг.

Чтобы точно высчитать, какая сумма будет направлена на вычет, а какая пойдет в стоимость, необходимо знание статьи налогового органа. Необходимо в книге покупок сделать запись о той части, которая пойдет на вычет НДС.

Тонкости при расчёте пропорции раздельного учёта

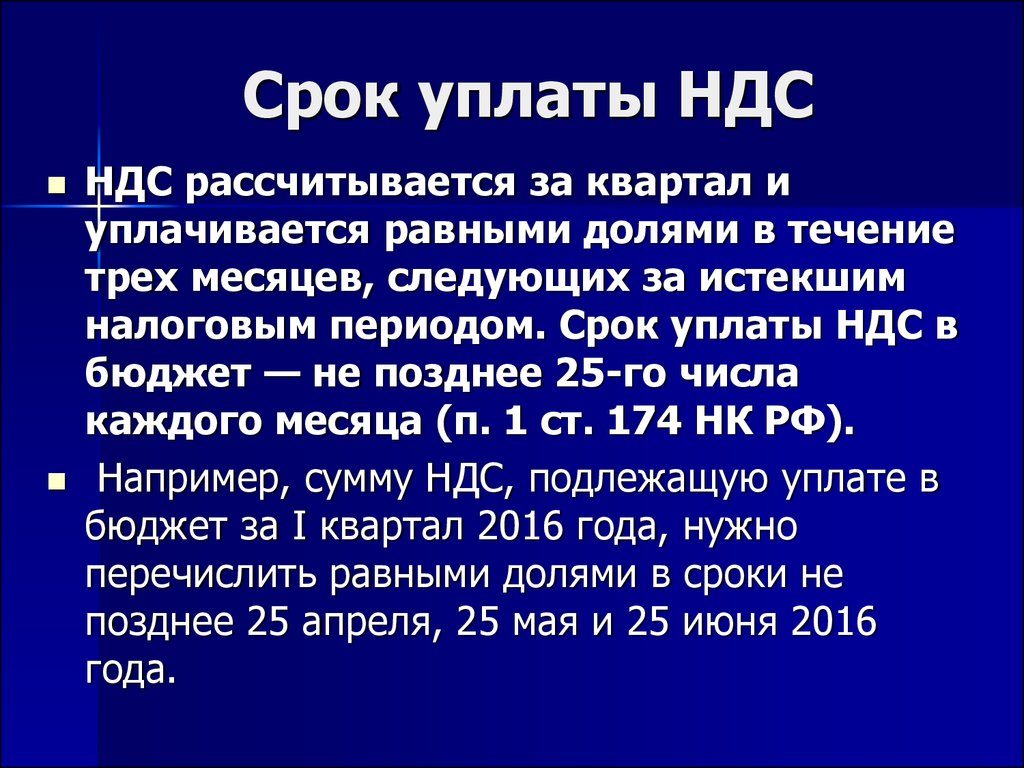

Само соотношение состоит из данных по налоговому периоду. Период для сдачи налоговой декларации и оплаты составляет три месяца. Исключение составляют операции, совершенные в начале квартала.

Соответственно, распределять НДС можно по итогам того месяца, когда они были отображены у поставщика.

При распределении учета следует воспользоваться формулой:

- Входной НДС – НДС к вычету = НДС, который включают в расходы.

Суть разделённого учёта из налога на добавленную стоимость — выдернуть именно то, что относится к облагаемым операциям. И эта сумма проставляется к вычету. При этом открывают разные субсчета к основным счетам.

Рассмотрим на примере, как ведется разделение учета в организации. Компания «Ромашка» занимается продажей продуктов питания в оптово-розничном направлении. Опт имеет обычную систему налогообложения с выделением НДС, а розничное использует ЕВНД. По оптовой системе налоги платятся обычно, с выделением НДС, а по рознице используется единый налог.

Хорошо, когда понятно для какой организации закуплена продукция. Тогда ясно, что для оптовой организации можно сразу поставить вычет. А для розницы учесть этот вычет и прибавить к цене.

Какие же операции не подлежат налогообложению НДС

Вся деятельность компаний или ИП, которая направлена на получение выгоды через третьи лица, от налогового вычета не освобождается.

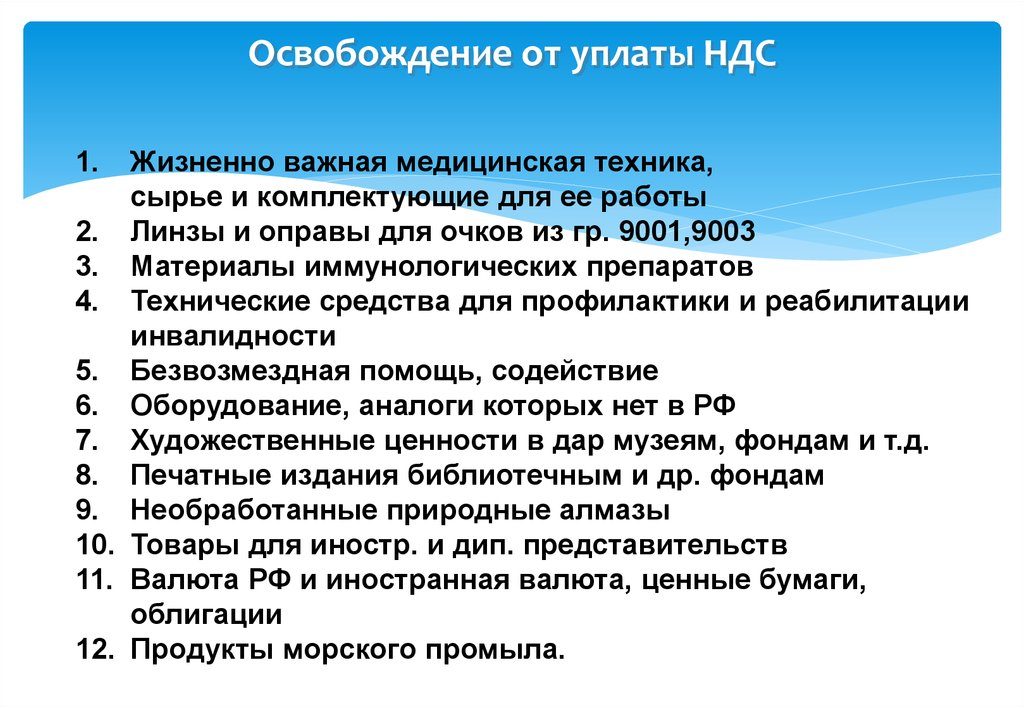

По Российскому законодательству ряд операций освобождается от налога. К этому относится реализация на территории нашего государства такого вида услуг, как:

- Медицинские товары, отечественные и зарубежные, по утвержденному правительством «перечню».

- Медицинские услуги. Сюда входят также медицинские услуги, оказываемые врачами в частных клиниках.

- Услуги по уходу за больными детьми, инвалидами, престарелыми.

- Услуги по содержанию детей. Это могут быть частные детские садики и школы.

- Услуги по перевозке пассажиров.

- Ритуальные услуги.

Список услуг утверждается правительством Российской Федерации. Перечень очень большой, ознакомиться со всеми видами услуг можно в Налоговом органе. Вычеты предоставляются, если у человека, осуществляющего указанный вид деятельности, есть лицензия.

https://www.youtube.com/watch?v=ceRZyHJ8Sac

Многие индивидуальные предприниматели являются плательщиками единого налога, который разбит для них поквартально. Но в налоговом кодексе чётко прописано, что организации, имеющие сделки или осуществляющие продажи по двум видам НДС и ЕВНД, обязаны вести двойной учёт.

Услуги, не подлежавшие уплате НДС

Также существует перечень услуг, не облагаемых НДС:

- Продажа религиозных товаров.

- Операции, проводимые банковскими работниками.

- Услуги по негосударственному пенсионному фонду.

- Операции займа.

- Операции с драгоценными металлами.

- Научно-исследовательские работы.

- Операции по уступке прав кредиторов.

Неплательщики НДС не выписывают счета-фактуры. И в расчётных документах не учитывают сумму НДС и не сдают налоговую декларацию по этой статье.

В любом случае налогоплательщик, работающий как индивидуальный предприниматель или организация, обязан подавать налоговую декларацию в соответствующие органы для дальнейшего избежания начисления штрафных санкций и пени.

Видео:Ведение раздельного учета НДС при сырьевом экспорте в учетной системе 1С Бухгалтерия 3.0Скачать

Раздельный учет

Если компания осуществляет облагаемые и необлагаемые НДС операции, то она обязана организовать по ним раздельный учет. Это общеизвестное правило, казалось бы, легко выполнимо на практике. Однако здесь существуют свои нюансы и возникают определенные проблемы…

Когда нужен раздельный учет

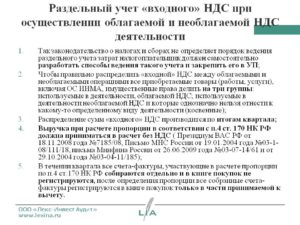

Итак, если фирма, помимо операций, облагаемых НДС, выполняет операции, не подлежащие налогообложению (освобожденные от налогообложения), то она должна организовать их раздельный учет. Таково требование пункта 4 статьи 149 и пункта 4 статьи 170 Налогового кодекса.

В противном случае (если раздельного учета не будет) компании не удастся применить вычет «входного» налога.

Заметьте: кодекс прямо требует вести раздельный учет облагаемых операций и операций, не подлежащих налого-обложению (освобожденных от налогообложения). Последние перечислены в статье 149 кодекса.

Но существуют еще и другие необлагаемые операции, статус которых в кодексе звучит по-другому: «не признаются объектом налогообложения». Они названы в пункте 2 статьи 146 НК РФ.

В своих частных разъяснениях финансисты подчеркивают: для целей раздельного учета не подлежащими налогообложению (освобожденными от налогообложения) считаются как операции, перечисленные в статье 149 Налогового кодекса, так и операции, перечисленные в пункте 2 статьи 146 Налогового кодекса (которые не признаются объектом обложения НДС).

Скажем, если компания вместе с облагаемыми операциями осуществляет реализацию земельных участков, то она должна вести раздельный учет, поскольку продажа земли не признается объектом обложения НДС (подп. 6 п. 2 ст. 146 НК РФ).

Кроме того, из пункта 1 статьи 146 НК РФ следует, что объектом обложения НДС не признаются операции, местом реализации которых территория России не является.

Поэтому, например, если фирма наряду с деятельностью, облагаемой НДС, ремонтирует недвижимость, расположенную за границей, она также обязана организовать раздельный учет.

И, наконец, отделить от остальных нужно и виды деятельности, по которым организация не признается плательщиком налога на добавленную стоимость. Речь идет о компаниях, совмещающих общий режим и ЕНВД. Как известно, ведущие «вмененный» бизнес не являются плательщиками НДС – в части, подпадающей под этот бизнес (п. 4 ст. 346.26 НК РФ). Поэтому раздельный учет понадобится и «совмещенцу».

Не вести раздельный учет можно только в двух случаях:

– если компания осуществляет только необлагаемые операции;

– если в том или ином налоговом периоде выполняется так называемое «правило пяти процентов» – доля совокупных расходов по необлагаемым операциям не превышает 5 процентов от всех расходов фирмы (п. 4 ст. 170 НК РФ).

Что делим?

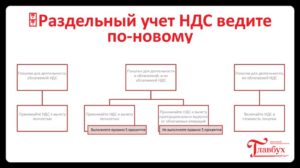

Из положений пункта 4 статьи 149 и пункта 4 статьи 170 Налогового кодекса следует, что можно выделить два основных объекта раздельного учета:

– выручка от облагаемых и необлагаемых операций (раздельный учет доходов);

– «входной» НДС по приобретенным товарам, работам и услугам (раздельный учет «входного» НДС).

Напомним: по облагаемым и освобожденным от налогообложения операциям «входной» налог нужно учитывать по-разному. «Входной» НДС по товарам (результатам работ, услуг), используемым для облагаемых операций, принимается к вычету (п. 2 ст. 171 НК РФ).

А по ценностям, которые участвуют в необлагаемых операциях, «входной» налог нужно включить в стоимость приобретенного товара (работ, услуг, имущественных прав) (подп. 1 п. 2 ст. 170 НК РФ).

Что касается имущества (работ, услуг), которое используется как в облагаемой так и в необлагаемой деятельности, действует такое правило: часть «входного» налога принимают к вычету, а часть – включают в стоимость приобретенных ценностей.

При этом та часть налога, которую можно зачесть, пропорциональна доле облагаемых операций в общем объеме всех операций.

Пропорцию определяют, исходя из стоимости отгруженных товаров (работ, услуг), которые облагаются НДС, в общей стоимости отгрузок за налоговый период (абз. 5 п. 4 ст. 170 НК РФ).

Как делим?

Конкретной методики ведения раздельного учета в Налоговом кодексе нет. Поэтому компания может это делать в любом порядке, позволяющем разграничить облагаемые и освобожденные от НДС операции. Очевидно, что при этом будет в первую очередь задействован счет 90 «Продажи».

К субсчету 1 «Выручка» этого счета можно открыть, например, такие аналитические счета:

– «Выручка от реализации по облагаемым НДС операциям»;

– «Выручка от реализации по необлагаемым НДС операциям».

А субсчет 2 «Себестоимость продаж» можно разделить, например, так:

– «Себестоимость продаж по операциям, облагаемым НДС»;

– «Себестоимость продаж по операциям, не облагаемым НДС».

Имущество, участвующее в облагаемой и необлагаемой НДС деятельности, можно тоже разделить. Для этого придется открыть соответствующие субсчета к счетам 01 «Основные средства», 10 «Материалы», 41 «Товары».

Главное – не забыть прописать методику раздельного учета и задействованные субсчета в учетной политике.

Нюансы и проблемы

Расскажем о некоторых нюансах и проблемах, возникающих при организации раздельного учета.

https://www.youtube.com/watch?v=E1t5obRECLc

Больше всего сложностей вызывает учет «входного» НДС по основным средствам, участвующим как в облагаемых так и в необлагаемых операциях.

Как известно, налоговый период по НДС – квартал. Поэтому пропорцию, а, следовательно, и сумму налога, подлежащего включению в стоимость приобретенного объекта общего назначения, можно узнать не раньше окончания текущего квартала. Однако первоначальная стоимость основного средства конца квартала ждать не может – объект нужно принять к учету в момент ввода в эксплуатацию. Что же делать?

На практике эту проблему решают по-разному.

Один из способов – «ошибка в учете». Суть способа в следующем. Купленный объект бухгалтер учитывает по первоначальной стоимости, которая не включает НДС.

Затем, по итогам квартала, когда станут известны результаты пропорции, корректирует первоначальную стоимость в бухгалтерском и налоговом учете, оформляя это как исправление ошибки.

При этом, конечно, придется пересчитать всю «налоговую» амортизацию, исходя из новой стоимости объекта (начиная с 1 числа месяца, следующего за месяцем ввода объекта в эксплуатацию). Ведь в налоговом учете ошибки исправляют периодом совершения.

Что касается бухучета, то в нем ошибки исправляют периодом обнаружения, поэтому «бухгалтерскую» амортизацию пересчитывать не надо. Однако налог на имущество, по мнению финансистов, нужно рассчитать так, как будто ошибки не было (письмо Минфина России от 11 апреля 2006 г. № 03-06-01-04/83). То есть исходя из таких данных бухучета, которые были бы, если бы сумма включаемого в стоимость объекта НДС была известна заранее.

Представим себе оптово-розничную компанию, где розница переведена на ЕНВД, а оптовая торговля находится на общем режиме налогообложения.

Как правило, в момент оприходования товаров бухгалтер еще не знает, как они будут проданы – оптом или в розницу.

Поэтому, принимая товары к учету, нередко поступают так: сначала ставят к вычету весь «входной» НДС, а потом восстанавливают ту часть налога, которая приходится на товары, проданные в рамках вмененного режима.

Однако в письме от 14 мая 2008 г. № 03-07-11/192 Минфин России констатировал, что это неверный подход. И подобные действия могут быть расценены как отсутствие раздельного учета. Получается, разделять ценности нужно сразу – в момент принятия к учету.

На практике, на наш взгляд, можно действовать так. В момент оприходования товаров (когда еще неизвестно, как они будут реализованы) их стоимость можно учесть на счете 41 субсчет «Товары на складе», а «входной» НДС по ним повесить на счет 19.

Как только какая-то часть товаров передается в оптовую торговлю, ее стоимость переносят на другой субсчет счета 41, например, субсчет «Товары в оптовой торговле».

Одновременно ставят к вычету «входной» НДС, соответствующий этой части (делая проводку по кредиту счета 19 в корреспонденции с дебетом счета 68 субсчет «Расчеты по НДС»).

Соответственно, при передаче части товаров в розницу, «входной» НДС по ним сразу же включают в стоимость этих товаров (проводка по кредиту счета 19 в корреспонденции с дебетом счета 41 субсчет «Товары в розничной торговле»).

У организации, получившей от своего покупателя в оплату вексель третьего лица, может возникнуть необходимость ведения раздельного учета по НДС. Ведь, как известно, реализация ценных бумаг входит в перечень операций, освобождаемых от налога (подп. 12 п. 2 ст. 149 НК РФ).

И если поставщик передаст кому-то полученный вексель, то он совершит операцию, освобожденную от НДС. Значит, раздельно придется учитывать передачу векселя (как реализацию) и все прочие, «обычные» операции фирмы.

Соответственно, у компании возникнет обязанность вести раздельный учет «входного» налога в отношении общехозяйственных расходов.

Причем не имеет значения, как компания передала такой вексель: продала или выдала в счет оплаты своему поставщику.

Видео:Правило 5 и раздельный учёт входного НДС.Скачать

Раздельный учет НДС в 2021 году: как вести + пример

Раздельный учет НДС налогоплательщики используют в том случае, если в процессе деятельности помимо операций, которые облагаются НДС, осуществляются те, которые облагаются налогом.

При отсутствующем раздельном учете, НДС не подлежит вычету и для целей налога в расходы не включается (НК РФ п.4 ст.170).

В данной статье будут рассмотрены принципы ведения и особенности раздельного НДС в 2021 году, методика, пример, а также в каких случаях можно не вести данный учет.

Принципы ведения и особенности раздельного учета НДС

Единый вид деятельности.

В процессе покупки или заказа услуг, товаров, полностью использующихся в деятельности, облагаемых налогом, у налогоплательщика трудностей не возникает с обозначением их в налоговом учете.

Таким образом, налог на добавленную стоимость, предъявленный к вычету поставщиком, покупатель сможет принять целиком к вычету, опираясь на НК РФ п. 1 ст. 172 и п. 4 ст. 170.

Если же приобретаемый товар будет использоваться полностью в деятельности, освобожденной от налогообложения, то сумму НДС отнесут к увеличению его цены.

Несколько видов деятельности.

В случае, если приобретаемый товар, основное средство, услуга, нематериальный актив или имущественное право используются в качестве налогооблагаемых и в освобожденной от НДС (или же по ставке 0% облагаемой) деятельности, при раздельном учете распределение налога на добавленную стоимость отличается. Тогда предъявленный поставщиком налог используется в качестве вычета, а другую часть направляют на увеличение цены за покупку.

https://www.youtube.com/watch?v=-cm_lt080Xc

Для определения суммы налога, использованной как вычет, а также суммы увеличения стоимости, должна быть высчитана пропорция (НК РФ п. 4 ст. 170). Налогоплательщиком вносится запись про поступившую счет-фактуру в книге покупок, в части, относящейся к вычету.

Методика раздельного учета

Законодательно не прописывают методику, поэтому налогоплательщиками она определяется самостоятельно. Практически, предприятия методические рекомендации закрепляют по раздельному учету НДС в личной учетной политике.

Если же в предприятии фактически используется раздельный учет налога на добавленную стоимость, но в правилах его ведения это не отражено в учетной политике, можно оспорить вероятный отказ фискалов по праву на судебный вычет. В данном случае предоставляются обоснованные подтверждения того, что такое разделение ведется.

Но нередкие случаи негативной судебной практики для налогоплательщика, которому не удалось доказать, что ведется раздельный учет. Поэтому игнорирование отражений правил при раздельном учете в учетной политике недопустимо.

Когда можно не вести раздельный учет НДС?

Если раздельный учет отсутствует, то нельзя использовать по налогообложению льготы, на что указывает НК РФ п. 4 ст. 149.

Это же подтверждает Минфин и ФНС, которые периодически указывают на неправомерность применения льгот при отсутствующем раздельном учете налога на добавленную стоимость в своих письмах.

Арбитражной практикой в таких случаях тоже подтверждается правомерность действий налогового и финансового ведомств, не признающих за налогоплательщиками подобные льготы и расценивающие в подобной ситуации их применение как нарушение, согласно НК РФ ст. 149.

При этом, НК РФ в п. 4 ст. 170 допускает моменты, когда вести необязательно раздельный учет даже при наличии операций, относящихся к разным режимам или между собой отличающихся необходимостью в налогообложении.

Необлагаемыми НДС операциями является и реализация за пределами государства. Поставка товара, оказание услуги в данном случае не относят к объектам для начисления налогообложения.

Это значит, если российской организацией осуществляются работы в иностранном государстве, для начисления НДС необходимости не возникает.

В процессе оказания услуг или отгрузки товаров в договоре рекомендуется прописывать дополнительно место товарной реализации или выполнение работ для предупреждения претензий от проверяющих. Документация при этом должна быть подготовлена по всем пунктам российского законодательства.

Пример раздельного учета НДС

Например, в предприятие «Медок» входят несколько подразделений по сбыту продуктов питания: розничное и оптовое. Оптовую систему используют при обычном типе налогообложения, а розничную — ЕНВД.

Если закупка продуктов «разведена» по указанным подразделениям, то товарный налог, приобретенный для оптовой реализации в дальнейшем, определяется к вычету при поступлении бухгалтерией. Таким же способом учитывается их стоимость продукции для розничной сети предприятия.

Но определенные суммы таким простым способом не разделяются: к примеру, общепроизводственные и общехозяйственные расходы с 25, 26 и 44 счетов. Чтобы просчитывать их, заводятся субсчета, которые привязываются к 19, 41 и другим основным счетам. Они могут быть обозначены такими вариациями:

- «по продуктам, приобретенным для розничной торговли»;

- «по продуктам, приобретенным для оптовой торговли»;

- «по продуктам, приобретенным для оптовой и розничной торговли».

Субсчет «НДС по продуктам, приобретенным для торговли оптом или в розницу» охватывает налогообложение на добавленную цену по продукции, находящуюся на основном средстве, а также для общехозяйственной деятельности, в случае, если применяется одновременно по двум видам операций («нулевым» и налогооблагаемым).

В первом субсчете рекомендована фиксация поступающих счет-фактур в книгах покупок, по второму ничего не фиксируется в книге.

Заключение

Проведение раздельного учета НДС обязательно, если компания использует право вычета по входному НДС и/или производит увеличение на стоимость НДС цены продаваемых товаров или услуг.

Учетная политика организации фиксирует значимые правила по раздельному учету, иначе не удастся воспользоваться преимуществами льгот при налогообложении.

Учитываются расходы по общехозяйственным нуждам и расходы по основным средствам на субсчетах подобными способами.

Видео:Особенности раздельного учета «входного» НДС при осуществлении необлагаемых операцийСкачать

Раздельный учет ндс при наличии операций необлагаемых ндс учетная политика

НК РФ);

- Рпр – расходы на приобретение этих бумаг (и/или реализацию).

Если разница получится меньше 0 (то есть налицо будет убыток), то доход не учитывается. Пропорциональный метод расчета для разделения облагаемых и необлагаемых операций в этой ситуации предполагает вычисление соотношения между стоимостью всего реализованного товара (и в России, и за рубежом) и интересующей позиции. В сумму доходов войдет также:

- выручка субъекта;

- стоимость его основных средств;

- его внереализационные доходы.

В настоящее время нет единого мнения о необходимости вести раздельный учет по заемным операциям. Однако Минфин РФ все больше склоняется именно этой позиции ввиду внесения значительных изменений в Налоговый Кодекс РФ.

Данное право можно применять только в случае, если ведется раздельный учет осуществленных операций и сумм налога по приобретенным товарам (работам, услугам), в том числе основным средствам, нематериальным активам, имущественным правам, используемым в рамках длительного производственного цикла и других операций. Напомним, что согласно п. 5 ст. 149 НК РФ операции, не подлежащие налогообложению, подразделяются на операции: — освобождаемые от НДС в обязательном порядке (п. п. 1, 2 ст. 149 НК РФ); — от льготы которых налогоплательщик может отказаться (п. 3 ст. 149 НК РФ). Обратите внимание: п. 4 ст. 149 НК РФ обязывает налогоплательщиков вести раздельный учет операций, облагаемых НДС и освобожденных от налогообложения.

Кроме того, раздельный учет должны вести и налогоплательщики, переведенные на уплату единого налога на вмененный доход по определенным видам деятельности (абз. 6 п. 4 ст.

Раздельный учет по ндс. примеры

При наличии у компании операций, облагаемых и необлагаемых добавленным налогом, следует осуществлять учет НДС раздельно, того требует четвертый пункт 149 ст. НК РФ.

Нюансы и порядок выполнения такого учета следует прописать в учетной политике.

Свои приобретения компания может использовать как в деятельности, облагаемой добавленным налогом, так и в операциях, которые от этого освобождены.

Внимание

В первом случае НДС можно возместить из бюджета, во втором случае он включается в стоимость приобретений.

Если же поступления (ТМЦ, ОС, НМА, услуги, работы) участвуют в обоих видах операций, то необходимо выделять долю НДС, соответствующую необлагаемым и облагаемым операциям.

Так как учитывать входной добавленный налог по облагаемой и не облагаемой деятельности и операциям нужно по-разному, появляется обязанность по формированию раздельного учета.

Раздельный учет ндс: полное руководство с примерами

Расчеты по НДС»;

- либо в дебет счета 19 субсчет «НДС, вычет которого отложен до момента определения налоговой базы по ставке 0 процентов».

При этом суммы НДС, относимые на разные субсчета, определяются по формулам: Сумма НДС, списываемая в дебет счета 19 субсчет «НДС, вычет которого отложен до момента определения налоговой базы по ставке 0 процентов» = Сумма НДС к вычету × Стоимость товаров (работ, услуг), облагаемых НДС по ставке 0 процентов и отгруженных в отчетном квартале Общая стоимость отгруженных за отчетный квартал товаров (работ, услуг), облагаемых НДС Сумма НДС, списываемая в дебет счета 19 субсчет «НДС к вычету» и относимая на счет 68 субсчет «Расчеты по НДС» = Сумма НДС к вычету – Сумма НДС, списываемая в дебет счета 19 субсчет «НДС, вычет которого отложен до момента определения налоговой базы по ставке 0 процентов» 4.2.2.

Раздельный учет ндс

НДС будет отражаться на счете 19 (используются разные субсчета для разных операций). Вот как будут выглядеть проводки:

- дебет 41 «Товары», кредит 60 «Расчеты с поставщиками и подрядчиками» ― отражение поступления товара от поставщика без учета НДС;

- дебет 19 «НДС по приобретенным ценностям», кредит 60 ― выделение НДС, который впоследствии можно представить к вычету;

- дебет 68 «Расчеты по налогам и сборам», кредит 19 ― принятие входящего НДС к вычету;

- дебет 41, кредит 19 ― отражение НДС для необлагаемых операций и входящая в стоимость купленного товара (услуги, работы).

В зависимости от вида деятельности фирмы нужно использовать наряду со счетом 41 «Товары» и другие счета – 10 «Материалы», 23 «Вспомогательное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 29 «Обслуживающие производства и хозяйства» и другие.

Ндс: раздельный учет

Видео:Настройка раздельного учета НДССкачать

Раздельный учет НДС на самых простых примерах

Раздельный учет ведут компании, которые сочетают операции, облагаемые НДС, с льготными. И такая ситуация возникает чаще, чем кажется на первый взгляд. Например, когда компания выдает займы партнеру. Ну и конечно, распределять «входной» НДС между видами деятельности вынуждены организации, которые совмещают общую систему с ЕНВД.

Как вести раздельный учет, руководствуясь последними разъяснениями чиновников, мы и расскажем в этой статье.

Наши рекомендации могут быть полезны и «упрощенщикам», которые платят налог с доходов за вычетом расходов и применяют ЕНВД. Ведь чтобы определять суммы НДС, которые можно отнести на расходы, тоже нужен раздельный учет.

Если ваша компания на «упрощенке»

Рекомендации, приведенные в данной статье, актуальны для компаний, которые сочетают доходно — расходную «упрощенку» с ЕНВД.

Методику раздельного учета пропишите в учетной политике

При проверке контролеры, конечно же, потребуют показать им учетную политику. А в ней должны быть закреплены правила раздельного учета. Это следует из пункта 4 статьи 170 Налогового кодекса РФ. Такой же позиции придерживаются и налоговики (см. например, письмо УФНС России по г.

Москве от 11 марта 2010 г. № 16 — 15/25433). И если у вас методика учета не описана, инспекторы могут снять вычет НДС. Даже если на самом деле раздельный учет вы ведете. В такой ситуации можно попробовать отстоять свою позицию в арбитраже.

Ведь иногда судьи высказывают мнение, что компания не обязана закреплять правила раздельного учета в учетной политике (постановление ФАС Восточно — Сибирского округа от 20 января 2011 г. по делу № А58 — 2951/10). Но не исключено, что дело выиграют налоговики.

Ведь их позицию поддержали судьи ВАС в определении от 21 июля 2008 г. № 7105/08.

Осторожно!

Судьи ВАС РФ согласились с чиновниками: правила раздельного учета нужно прописывать в учетной политике.

Максимально разведите в учете облагаемые и льготные (вмененные) операции

Итак, основная задача раздельного учета — из «входного» налога на добавочную стоимость вычленить ту часть, которая относится к облагаемым операциям. Эту сумму вы сможете поставить к вычету.

Остальную часть налога вам придется включить в стоимость приобретенных товаров (работ, услуг) или же отнести на расходы. Для этого нужно распределить в учете между облагаемыми и льготными операциями не только суммы НДС, но и товары, выручку, расходы.

Обычно для этого открывают разные субсчета к счетам 19, 41, 90, 91 и т. д.

https://www.youtube.com/watch?v=UHZEL2xyUzE

При этом желательно развести учет между видами деятельности по максимуму. Ведь чем меньше расчетных методов, тем менее вероятны придирки со стороны проверяющих. Поясним на примере. Компания торгует товарами оптом и в розницу.

По оптовой торговле она платит налоги по обычной системе, а по рознице применяет ЕНВД. Идеальный вариант — когда сразу понятно, для какой деятельности закуплена продукция. Тогда НДС по товарам, которые предназначены для продажи оптом, можно сразу поставить к вычету.

А по товарам для розницы — учесть в их стоимости.

К сожалению, даже в этом случае будут суммы НДС, которые так распределить не удастся. Это обычно относится к общехозяйственным и общепроизводственным расходам, которые учитываются на счетах 26, 25, 44.

Да и развести сами товары не всегда получается. Например, в момент покупки бухгалтер может не знать, будут они проданы оптом или в розницу. Поэтому на счете 19 (а также 41, 90 и т. д.

) вы можете открыть такие субсчета:

- 1 «НДС по товарам (работам, услугам), приобретенным для оптовой торговли»;

- 2 «НДС по товарам (работам, услугам), приобретенным для розничной торговли»;

- 3 «НДС по товарам (работам, услугам), приобретенным для оптовой и розничной торговли».

На последнем субсчете вы учтете НДС по общехозяйственным расходам и основным средствам, использующимся одновременно в облагаемых и льготных операциях. Также этот субсчет пригодится, когда назначение товаров (работ, услуг) еще неизвестно.

Счета — фактуры по товарам, работам или услугам, которые учтены на субсчете 1, сразу регистрируйте в книге покупок (если, конечно, выполняются все стандартные условия для вычета). Счета — фактуры, относящиеся к субсчету 2, регистрировать не нужно. А дальше посмотрим, как поступить с субсчетом 3.

Определите сумму НДС расчетным путем, если товары, работы, услуги используются одновременно в обычной и льготной (вмененной) деятельности

Начнем с общехозяйственных расходов. Итак, когда вы не можете точно отнести их к облагаемым или льготным операциям, сделайте это расчетным путем. В течение квартала накапливайте «входной» налог по этим расходам на субсчете 3 к счету 19. На последнее число квартала сначала определите долю выручки от продажи облагаемых товаров (работ, услуг):

Обратите внимание: выручку по облагаемым операциям нужно брать именно без НДС, чтобы она была сопоставима с аналогичным показателем по льготным операциям (письмо Минфина России от 18 августа 2009 г. № 03 — 07 — 11/208).

А как определить выручку, если товары переданы бесплатно, например те же рекламные каталоги? Нужно взять налоговую базу по НДС, которая равна рыночной стоимости товаров. Еще часто возникают вопросы, какую сумму брать в расчет, если компания выдала заем. Налоговики считают, что проценты по займу (письмо ФНС России от 6 ноября 2009 г. № 3 — 1-11/886 @).

Отметим также, что в расчете не нужно учитывать доходы, которые выручкой не являются. Например, проценты по банковским депозитам и счетам, дивиденды по акциям (письма Минфина России от 3 августа 2010 г. № 03 — 07 — 11/339, от 17 марта 2010 г. № 03 — 07 — 11/64).

Теперь можно распределить «входной» налог. Сначала рассчитайте сумму, которую вы можете поставить к вычету:

Причем этот показатель придется рассчитывать отдельно по всем счетам — фактурам, которые относятся к общехозяйственным расходам. После чего можно зарегистрировать эти счета в книге покупок, каждый на рассчитанную для него сумму (п. 8 Правил, утвержденных постановлением Правительства РФ от 2 декабря 2000 г. № 914).

Давайте посчитаем и налог, который надо отнести на расходы:

Расчет всех этих показателей отразите в бухгалтерской справке.

Пример 1:Как определить сумму НДС к вычету по общехозяйственным расходам

ООО «Торговец» занимается розничной торговлей. Кроме того, иногда компания продает товары оптовым покупателям. По торговле в розницу ООО платит ЕНВД, по опту же оно применяет общий режим налогообложения.

https://www.youtube.com/watch?v=b7qDz59cZak

По итогам ІІ квартала 2011 года выручка от реализации товаров в розницу составила 12 000 000 руб., оптом — 3 540 000 руб. (в том числе НДС — 540 000 руб.).

Ежемесячно компания платит за аренду и коммунальные услуги 177 000 руб., в том числе НДС — 27 000 руб.

30 июня бухгалтер рассчитал долю выручки от реализации товаров, облагаемых НДС:

3 000 000 руб. : (12 000 000 руб. + 3 000 000 руб.) 100% = 20%.

Сумма НДС по аренде и коммунальным платежам, которую можно принять к вычету ежемесячно, равна:

27 000 руб. 20% = 5400 руб.

Сумма налога, которую можно отнести на расходы, составила:

27 000 руб. – 5400 руб. = 21 600 руб.

Особое внимание нужно обратить на раздельный учет НДС по основным средствам. От этого зависит величина амортизации и сумма налога на имущество. В целом здесь можно поступить так же, как с общехозяйственными расходами. Тогда первоначальная стоимость будет равна цене покупки без НДС.

По итогам квартала вы определите расчетным путем по конкретному основному средству сумму налога, которую можно принять к вычету. После этого вы скорректируете первоначальную стоимость, увеличив ее на оставшуюся часть НДС. Формально это будет выглядеть как исправление учетной ошибки.

При этом если основное средство компания купила в первом месяце квартала, то величина амортизации во втором месяце окажется занижена. Значит, сумма налога на прибыль будет завышена. Это дает право компаниям, которые перечисляют авансовые платежи ежемесячно, не подавать уточненные декларации, а учесть ошибку в текущем периоде.

Что касается налога на имущество, то его сумму вы рассчитаете верно. Потому что на конец квартала «правильная» первоначальная стоимость основного средства вам уже будет известна. Напомним, что важно прописать весь этот порядок в учетной политике компании.

Особый порядок предусмотрен в отношении недвижимости. В данном случае компания может сразу принять к вычету «входной» НДС, несмотря на то, что имущество будет использоваться и в не облагаемой налогом деятельности. Правда, потом налог придется постепенно восстанавливать.

Еще по этой теме

Подробнее о том, как восстановить НДС по недвижимости, вы можете прочитать в статье «В каких случаях вам нужно восстанавливать НДС и что поменяется в самое ближайшее время» (опубликована в журнале «Главбух» № 5, 2011).

Видео:Раздельный учет НДС.Скачать

Раздельный учет НДС: правило 5 процентов по НДС и пример расчета

Такое ведение документального фиксирования деятельности, как раздельный учет НДС, требуется для максимального точного определения общей доли вхождения «входного» НДС, который принимается к вычету. Данные процедуры должны быть проведены исключительно профессионалами, так как возможные ошибки могут привести к тому, что налоговики снимут все вычеты и приплюсуют налог.

Особенности ведения раздельного учета

Практически часто коммерческие предприятия работают с продукцией облагаемой и не облагаемой НДС. Определить суммы по данным операциям будет не так просто.

Раздельный учет НДС стоит вести строго по исходящему НДС, то есть цене отгруженной продукции, облагаемой и освобожденной от налога. Также важно принимать во внимание входной НДС, который уже включен в стоимость единиц услуг или товаров, приобретенных для проведения операций, облагаемых и полностью освобожденных от налога.

По торговым операциям, которые освобождены от налога, а также входной НДС, в обязательном порядке включаются в стоимость всех реализуемых товаров, имущественных прав и услуг.

Особой методики по ведению раздельного учета НДС не установлено. Можно использовать какой угодно порядок, который позволит эффективно разграничить все освобожденные и облагаемые от налога операции.

Учет подобных операций нужно вести на разных субсчетах, которые открыты к счетам стандартного бухгалтерского учета.

Порядок ведения документов, выбранный по параметрам и особенностям производимой деятельности, должен быть закреплен в общей учетной политике организации.

https://www.youtube.com/watch?v=xl6Sp1QtJDY

Получите 267 видеоуроков по 1С бесплатно:

Если не вести грамотный раздельный учет, сотрудники налоговой инспекции быстро восстановят весь входной НДС по таким единицам, которые были приобретены для применения в необлагаемых и облагаемых операциях. Это автоматически приведет к недостачам в НДС, а на них налоговая обычно начисляет штрафы и пени.

Правило 5 процентов по НДС: пример расчета

Освобождение от ведения раздельного учета допустимо только в ситуации, если за квартал общая доля расходов на производство и приобретение товаров, не превысила 5% от всех совокупных расходов, направленных на производство или реализацию товаров. В данной ситуации входной НДС, который предъявляется поставщиками в том или ином квартале, может быть принят к вычету.

Допустим, прямые траты компании на операции, которые облагаются налогом составили 10 млн. руб, из них на не облагаемые 600 тыс. руб. На общехозяйственные нужды ушло 3 млн. руб.

Расчет осуществляется так:

Соотношение между расходами окажется равным 4,6% (600 000 руб.: (10 000 000 руб. +3 000 000 руб.) × 100%). Данная сумма меньше 5%, соответственно предприятие имеет полное право вести раздельный учет «входного» НДС и принять к вычету весь свой входной НДС за следующий отчетный период.

Раздельный учет при экспорте

Здесь без раздельного учета не обойтись. Сырье, используемое в процессе проведения экспортных операций, то есть их сумма, представляется в налоговую в отдельно составленной декларации с нулевой ставкой.

Не существует законом установленной методики по определению входного НДС экспортируемых товаров. Она выбирается самостоятельно и в обязательном порядке закрепляется в приказах, касающихся учетной политики.

Если компания не знала, будет ли заниматься отправкой продукции на экспорт, и приняла стандартный входной НДС на общих основаниях, то уплаченный налог можно восстановить. Для этого потребуется подать уточненный бланк декларации и уплатить сумму налога.

Налоговая политика раздельного учета при наличии операций не облагаемых налогом

В обязательном порядке учитываются основания, при которых совершаются такие операции, которые не облагаются налогом. Это могут быть такие моменты, как:

- Все льготные режимы, связанные с налогообложением;

- Право на освобождение от оплаты НДС на основании недостаточной выручки;

- Присутствие операций по налогообложению, где не предусмотрена статья 149 НК РФ;

- Реализация товаров или услуг за границами страны.

В случаях, если на протяжении определенного времени не было отмечено реализации услуг или товаров, которые не облагаются налогом, многие предприниматели задаются вопросом, необходимо ли вести в данном случае раздельный учет НДС? Министерство финансов придерживается позиции, что полное отсутствие операций по освобожденным единицам товаров от налога на добавленную стоимость является основанием для освобождения от ведения раздельного учета.

🌟 Видео

Теория раздельного учета НДС. Промо-урок из курса «Сложный учет НДС в 1С:ERP/1С:КА 2»Скачать

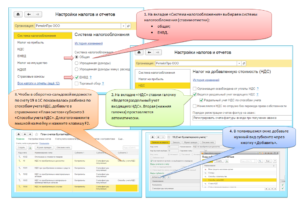

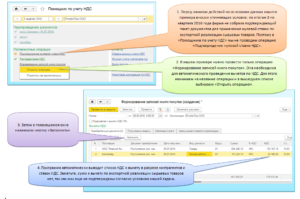

Раздельный учет НДС в 1С: Бухгалтерии 8Скачать

Раздельный учет НДС.Скачать

Раздельный учёт НДССкачать

Что такое раздельный метод зачета НДС | Раздельный метод | Раздельный учетСкачать

Переход на раздельный учет НДС в 1С:Бухгалтерии 8Скачать

Лекция А.О. Дубровина "Как вести раздельный учет входного НДС: ответы в Готовых решениях".Скачать

Раздельный учет НДС. Пошаговая инструкция.Скачать

Раздельный учет и раздельный НДС при экспорте товаровСкачать

инструкция ведение раздельного учета гособоронзаказаСкачать

Раздельный учет НДС: новая методика в «1С:Бухгалтерия 8» (ред.3.0)Скачать

Учет входящего НДС (Трефиленков Дмитрий, 1С)Скачать

Раздельный учет НДС при экспорте. Читает Ботова Елена ВитальевнаСкачать

НДС С НУЛЯ- ПОНЯТЬ КАК УЧИТЫВАТЬ ЗА 5 МИНУТ!Скачать

Совмещение осно и енвд. Раздельный учет НДС и расходовСкачать