Организации и предприниматели, применяющие УСН, должны уплатить авансовый платеж по налогу за 2 квартал не позднее 25 июля 2021г .

Представление квартальной отчетности по налогу при УСН не предусмотрено.

Напоминаем, что «упрощенцы» освобождены от НДС (есть ограничения), налога на прибыль (есть ограничения), налога на имущество (кроме недвижимого имущества, имеющего кадастровую стоимость).

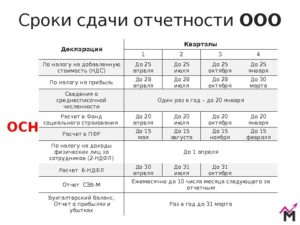

- Сроки сдачи отчетности в — 2021 году

- Календарь бухгалтера на 2021 год

- Сроки уплаты НДС и порядок сдачи отчетности

- Сдача отчетности в 2021 году в налоговую — какие установлены сроки и отчетные периоды?

- Декларация по НДС: сроки сдачи в 2021 году

- Сроки сдачи отчетности и уплаты налогов за 2 квартал 2021 года

- Отчётность ООО по НДС

- Порядок и сроки уплаты НДС с 2021 года. Изменения сроков уплаты НДС

- Порядок уплаты НДС, сроки уплаты НДС

- Налоговая декларация по НДС

- Штрафы за нарушения оплаты НДС

- Сроки уплаты по НДС в 2021 году

- Порядок для оплаты НДС: некоторые особенности

- Сроки уплаты НДС в 2021 году. Штрафы

- В чем особенности декларации?

- Для кого обязательно предоставление декларации

- Отчетность по НДС для «спецрежимников»

- ЕНВД и ОСНО

- УСН и ЕСХН

- Сдача отчетности и уплата НДС

- Когда следует платить НДС

- Санкции за опоздание со сдачей декларации и уплатой НДС

- Срок уплаты НДС и другие особенности капризного налога :

- Начисление НДС

- Ставки НДС

- Срок уплаты НДС

- Можно ли не платить НДС?

- Налоговые агенты

- Декларация по НДС

- Ответственность за нарушение сроков

- Как платится НДС?

- Уплата НДС в 2021 году: сроки уплаты

- Более ранняя уплата НДС

- Период уплаты НДС для спецрежимников

- Срок уплаты НДС налоговыми агентами

- Реквизиты для уплаты НДС

- Сроки сдачи НДС-декларации

- Срок сдачи НДС в 2021 году

- Также читайте:

- Сроки сдачи декларации по НДС в 2021 году: таблица

- Кто должен сдавать декларацию по НДС в 2021 году

- Форма декларации по НДС в 2021 году

- Сроки сдачи декларации в 2021 году: таблица

- Сроки сдачи журнала полученных и выставленных счетов-фактур в 2021 году

- Если в 2021 году нарушить сроки сдачи отчетности по НДС

- Когда сдавать декларацию по НДС при импорте в 2021 году

- НДС: сроки сдачи. Срок сдачи декларации по НДС

- Общие сведения об НДС

- Санкции за непредоставление отчетности по НДС

- Декларацию — в электронном виде

- Как направить налоговикам электронную декларацию?

- Как зарегистрировать ЭЦП для деклараций?

- Форма предоставления декларации по НДС

- Как правильно заполнять декларацию по НДС?

- Как исчисляется НДС?

- 📽️ Видео

Сроки сдачи отчетности в — 2021 году

Все организации отчитываются по страховым взносам, которые уплачены за сотрудников. С 2021 года реализуются изменения по этой форме отчетности: взносы на пенсионное, медицинское и социальное страхование переходят под администрирование ФНС.

Только взносы на профзаболевания и травматизм остаются в ведении ФСС, по ним по-прежнему необходимо сдавать отчет 4-ФСС в сокращенной форме. Документом по форме 4-ФСС организации отчитываются о начисленных взносах по результатам каждого квартала.

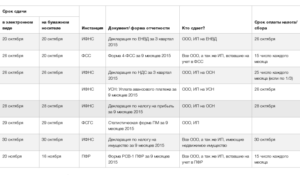

Календарь бухгалтера на 2021 год

Существуют компании, которые, помимо декларации, также отправляют в инспекцию журнал учета полученных и выставленных счетов-фактур. Выполнить отправку следует до 20-го числа месяца, наступающего за истекшим налоговым периодом (п. 5.2 ст. 174 НК РФ). Журнал сдается исключительно в электронном виде.

В отличие от НДС прибыльный налог считается нарастающим итогом, соответственно, декларацию сдают за I квартал, полугодие, 9 месяцев и год (ст. 285 НК РФ)

Сроки уплаты НДС и порядок сдачи отчетности

Здесь четко очерчен круг хозяйствующих субъектов, обязанных регулярно представлять в фискальные органы декларацию по НДС.

К ним относятся: юридические лица, вне зависимости от формы собственности и организационно-правовой формы, применяющие в работе ОСНО; физические лица-ИП, работающие по общей системе; субъекты, подпадающие под статус налоговых агентов; организации и ИП, применяющие «вмененный» режим или УСН – в ситуациях, предусмотренных налоговым законодательством.

Сдача отчетности в 2021 году в налоговую — какие установлены сроки и отчетные периоды?

Совет .

если годовую бухгалтерскую отчетность формируют малые предприятия, то в соответствии с регламентом Федерального законодательства им позволено подавать в Росстат и ФНС упрощенные формы вышеперечисленных отчетов. В 2021 году коммерческие организации обязаны в установленные сроки отчитаться за 2021 год.

Помимо бухгалтерской отчетности субъекты предпринимательской деятельности должны подавать расчеты по страховым взносам в различные внебюджетные фонды и декларации в Федеральную Налоговую Службу.

Годовая бухгалтерская (финансовая) отчетность состоит из бухгалтерского баланса, отчета о финансовых результатах и приложений к ним. Состав отчетности утвержден пунктом 1 статьи 14 Федерального закона от 06.12.2011 № 402-ФЗ.

Малым предприятиям разрешено сдавать упрощенные формы отчетности. за IV квартал 2021 года — до 25 января 2021 года; за I квартал 2021 года — до 25 апреля 2021 года; за II квартал 2021 года — до 25 июля 2021 года; за III квартал года — до 25 октября 2021 года; за IV квартал 2021 года — до 25 января 2021 года.

Декларация по НДС: сроки сдачи в 2021 году

В случае, если конец срока подачи декларации совпадает с выходным или праздничным днем, то налогоплательщик имеет право сдать отчет на следующий рабочий день.

Взглянув на календарь 2021 года, можно понять, что таких ситуаций не предвидится – ни один из сроков сдачи НДС на такие дни не попадает.

Налоговою декларацию также можно подавать в электронном виде с помощью Интернета, но важно знать, что даже так срок подачи остаётся неизменным.

Сроки сдачи отчетности и уплаты налогов за 2 квартал 2021 года

Соответственно, сдать единый расчет нужно будет по итогам 2 квартала 2021 года (за полугодие) не позднее 31 июля 2021 года.

https://www.youtube.com/watch?v=8xd-SP6PoJc

Это вызвано тем, что 30 июля является выходным днем.

По прежнему, организации и ИП со среднесписочной численностью более 25 человек обязаны представлять расчет в электронной форме по телекоммуникационным каналам связи. Все прочие плательщики взносов смогут отчитаться «на бумаге» (п. 10 ст. 431 НК РФ)

Отчётность ООО по НДС

Если дата сдачи отчёта выпадает на выходной день, то срок переносится на следующий рабочий день.

Например, если 25 октября воскресенье, то срок сдачи отчета переходит на понедельник 26 октября.

Декларации подаются независимо от того, велась ли деятельность в текущем квартале, или не велась.

В случае отсутствия деятельности обязательно сдаются так называемые «нулевые» декларации.

Сроки подачи таких деклараций совпадают со сроками подачи обычных. При расчёте НДС может оказаться, что сумма НДС по реализации меньше суммы НДС по затратам.

Видео:Как платить налоги и взносы в 2024 году и другие январские новостиСкачать

Порядок и сроки уплаты НДС с 2021 года. Изменения сроков уплаты НДС

Порядок уплаты НДС, сдачи декларации по налогу, нововведения по НДС в 2021 году, штрафы за нарушения, а также подробный календарь сдачи отчетов и платежей в бюджет.

1. Порядок уплаты НДС, сроки уплаты НДС

2. Налоговая декларация по НДС

3. Штрафы за нарушения оплаты НДС

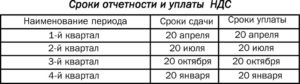

4. Сроки уплаты по НДС в 2021 году

5. Порядок для оплаты НДС: некоторые особенности

Порядок уплаты НДС, сроки уплаты НДС

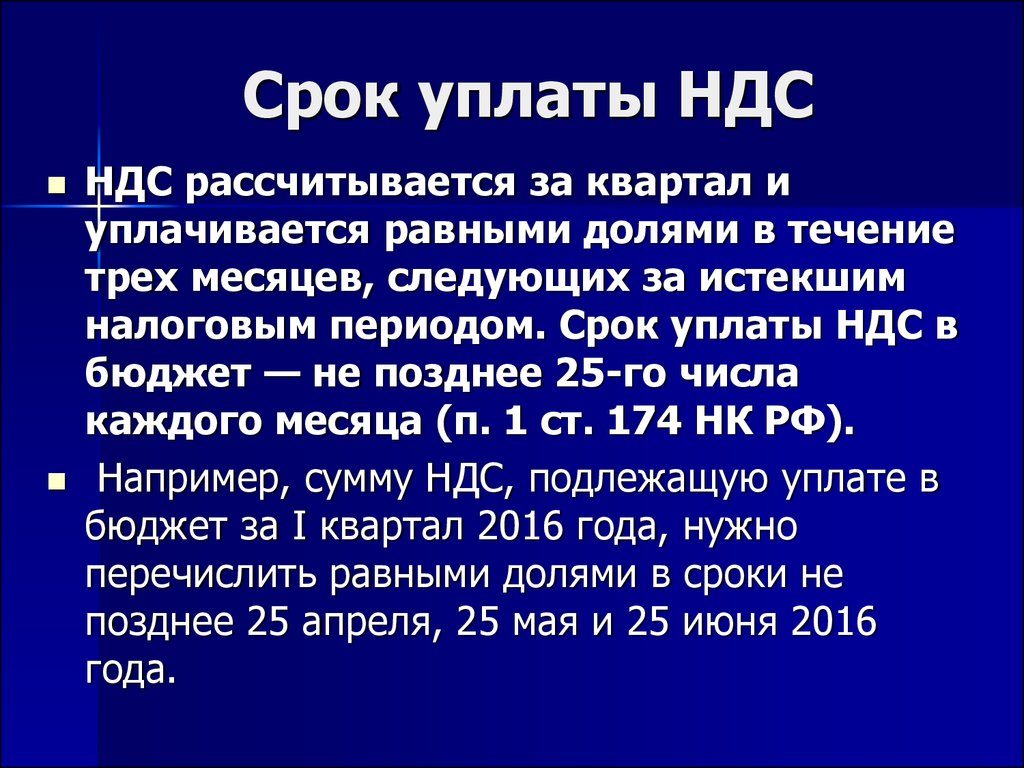

После того, как предприниматель (ООО или ИП), являющийся налогоплательщиком по НДС, определил, какую сумму налога на добавленную стоимость он должен перечислить в бюджет, он это должен сделать не позднее 25 числа месяца, следующего после окончания налогового периода.

Налоговый период по НДС – квартал. Это правило касается подавляющего числа тех, кто платит НДС – предпринимателе, которые занимаются торговлей, оказанием услуг и выполнением работ. То же самое касается, когда речь идет о передаче товаров и строительстве для собственных нужд.

Сроки платежей по НДС – до 25 числа – главное изменение, которое будет в 2021 году по этому налогу. Это довольно значительное послабление в сторону плательщика: раньше (до 2015 года) платить и сдавать декларацию нужно было до 20 числа. Теперь же деньги остаются в обороте предпринимателя дополнительные 5 дней.

Платить можно не сразу, а делить платеж на три части и каждый месяц платить по 1/3. Каждая 1/3 от платежа за отчетный квартал – законченный налоговый период – уплачивается фактически в течение всего следующего квартала каждый месяц равными долями. «До 25 числа» – это правило и для частичных ежемесячных платежей по НДС: каждая 1/3 платежа уплачивается не позднее 25 числа своего месяца.

Если вдруг квартальная сумма НДС не делится на три части ровно, то каждая часть округляется просто до рубля, а последняя округляется в большую сторону.

Например, сумма НДС за IV квартал 2015 года равна 123841 рублю. Если разделим эту сумму на три части, то получим 41280,3333 (3 в периоде) руб.

Поэтому в нашем примере всю сумму НДС за IV квартал 2015 года мы заплатим так:

41280,00 руб. – до 25 января 2021. 41280,00 руб. – до 25 февраля 2021.

и 41281,00 руб. – до 25 марта 2021.

Если крайняя дата – 25 число – приходится на выходной или праздничный день, то крайним сроком оплаты НДС является первый следующий рабочий день.

Налоговая декларация по НДС

Налоговая декларация сдается в налоговую службу за каждый квартал, то есть, за каждый налоговый период. Сдавать ее нужно в электронном виде по специальным каналам связи с налоговой службой.

При этом сдача в бумажном виде, например, когда предприниматель решил вручную заполнить отчет и отправить его почтой, будет считаться так, как он отчет не сдал.

Налоговые агенты сдают декларацию по такому же порядку и в эти же сроки.

https://www.youtube.com/watch?v=QpwVUU5MXpI

Декларация сдается в ту налоговую службу (отдел ФНС), в котором налогоплательщик зарегистрирован. Декларация сдается также до 25 числа месяца, который следует за налоговым периодом.

Штрафы за нарушения оплаты НДС

Налоговым кодексом предусмотрены штрафы за разные нарушения в области оплаты налога и сдачи деклараций:

- Непредоставление (несдача) декларации – 5% от суммы налога по этой несданной декларации. Это касается и «нулевых» деклараций – если налога к оплате нет, а декларация не сдана, то есть минимальный штраф – 1000 рублей.

- Сдача декларации с нарушением способа ее предоставления – 200 рублей.

За нарушения, связанные с оплатой налога штрафы намного более суровые:

- Неоплата или неполная оплата налога – 20% от этой неоплаченной суммы. Это если неоплата произошла неумышленно, нечаянно, например, бухгалтер ошибся в документах и расчетах.

- Неоплата или неполная оплата, если это сделано специально, то есть, умышленно, то штраф составит 40% от недоплаченной суммы.

Сроки уплаты по НДС в 2021 году

За 4 квартал 2015 года нужно будет декларацию сдать до 25 января 2021 года. А сумму налога равными частями по 1/3 заплатить до 25 января, 25 февраля и до 25 марта 2021 года соответственно. За 1 квартал 2021 году отчет вы сдаете до 25 апреля 2021 года.

А платежи делает в сроки до 25 апреля, 25 мая и до 27 июня (25-е – выходной). За 2 квартал 2021 года в налоговую отчитываетесь до 25 июля 2021 года. Три платежа делаете до 25 июля, 25 августа и до 26 сентября 2021 года (25-е снова выходной).

За 3 квартал 2021-го декларацию отправляете не позднее 25 октября. Платежи: до 25 октября, 25 ноября и до 26 декабря 2021 года.

За 4 квартал 2021 года вы отчитываетесь и платите уже в 2021 году. Декларация сдается до 25 января 2021 года.

Платежи: до 25 января, 27 февраля и 27 марта 2021 года.

Порядок для оплаты НДС: некоторые особенности

Общее правило: оплата НДС производится по месту регистрации налогоплательщика. Это же касается и налоговых агентов, включая сроки оплаты.

Если иностранная организация что-то продает на территории России (или оказывает услуги) и не состоит на учете в ФНС в качестве налогоплательщика, то оплата НДС по таким операциям производится одномоментно с осуществлением расчетов с этой иностранной организацией.

Банк, который обслуживает налогового агента по таким операциям, следит: принимает платежку на перечисление денег иностранной компании за проданные товары (оказанные услуги) только если одновременно производится оплата НДС. Другими словами, банк следит, чтобы были две платежки: на перечисление денег иностранной фирме и вторая платежка на оплату НДС. Причем, НДС в таких случаях платится со счета, открытого в этом же банке.

Как посчитать НДС для товаров и услуг

Налоговые ставки НДС в России в 2021 году

НДС в налоговом кодексе — изменения в 2021 году

Как правильно определить налоговую базу по НДС

Видео:Сроки уплаты налогов и сдачи отчетов ИП в декабреСкачать

Сроки уплаты НДС в 2021 году. Штрафы

НДС – единственный федеральный налог, отчетность по которому составляется не нарастающим итогом, с января текущего года, а за каждый квартал отдельно. Декларация по налогу в большинстве случаев сдается налогоплательщиками по телекоммуникационным сетям, новая форма бланка действует с 2015 года.

В чем особенности декларации?

Обновленный отчет по НДС с 2021 года не ограничивается тем, что в нем указывается сумма исчисленного налога и порядок расчета налоговой базы. В качестве дополнения в форму декларации стали входить данные из книги покупок и книги продаж за отчетный период (разделы 8 и 9).

В каждой строке разделов указывается:

- ИНН/КПП контрагента;

- исходные данные о зарегистрированном счете-фактуре (номер, дата);

- время приема на учет полученных товаров/услуг;

- сумма прихода/реализации;

- величина НДС.

При электронной передаче декларации в налоговый орган происходит автоматическая сверка сведений, представленных в отчете. Во-первых, производится контроль актуальности ИНН партнера по регистрам учета юридических лиц. Во-вторых, сверяются записи в книгах покупок/продаж обоих контрагентов.

https://www.youtube.com/watch?v=GGYvbU5hhGo

Такая система сдачи декларации по НДС дает возможность налоговому инспектору проводить камеральную проверку уже на этапе приема отчета.

Помните: сдавать налоговую декларацию по НДС необходимо в тот территориальный налоговый орган, где юридическое лицо стоит на учете. Для ИП место сдачи отчетности по НДС совпадает с местом постоянной регистрации.

Читайте как заполнить декларацию по НДС

Для кого обязательно предоставление декларации

Все тонкости, касающиеся одного из самых сложных налогов – НДС – изложены в главе 21 НК РФ. Здесь четко очерчен круг хозяйствующих субъектов, обязанных регулярно представлять в фискальные органы декларацию по НДС. К ним относятся:

- юридические лица, вне зависимости от формы собственности и организационно-правовой формы, применяющие в работе ОСНО;

- физические лица-ИП, работающие по общей системе;

- субъекты, подпадающие под статус налоговых агентов;

- организации и ИП, применяющие «вмененный» режим или УСН – в ситуациях, предусмотренных налоговым законодательством.

Отчетность по НДС для «спецрежимников»

Применение облегченных налоговых схем – УСН, ЕНВД, ЕСХН, ПСН – является основанием для освобождения налогоплательщика от обязанностей учитывать и платить НДС. Но в ряде случаев «упрощенцы» и плательщики вмененного налога должны, наряду с обязательными для них отчетами, сдавать декларацию по НДС.

ЕНВД и ОСНО

Если ООО или ИП совмещает в работе два налоговых режима – ЕНВД и ОСН, то ему необходимо не только использовать раздельный учет хозяйственных операций, но и вовремя формировать декларацию по НДС. Срок сдачи отчета и оплаты платежного поручения за сумму налога, заявленную в отчете, не отличается от остальных налогоплательщиков – 25 число по окончании квартала.

УСН и ЕСХН

При переходе на особый налоговый режим, налогоплательщики, освобожденные от НДС, обязаны уплачивать налог и представлять регулярную отчетность по нему в следующих случаях:

- если ООО/ИП на «упрощенке» выставляет покупателю счет-фактуру с выделением НДС (кроме посреднических операций);

- при налоговом агентировании.

Следует знать: составление счета-фактуры и выделение НДС поставщиков, освобожденным от уплаты налога, не лишает покупателя права на заявление вычета.

Когда «упрощенец» ведет от своего имени посредническую деятельность, не являясь при этом налоговым агентом, он обязан до 20-го числа месяца по окончании квартала представить налоговому органу журнал зарегистрированных счетов фактур, который заменяет собой декларацию по НДС.

Сдача отчетности и уплата НДС

Срок сдачи декларации по общему регламенту, предписанному ст.174 НК РФ, составляет 25 дней, после окончания налогового периода (квартала).

Если 25-е число следующего месяца, когда истекает период подготовки и сдачи отчета по НДС, выпадет на праздничный или выходной день, то налогоплательщику представляется возможность сдать декларацию в первый рабочий день.

Такое правило обязательно для всех организаций и ИП, у которых возникла обязанность плательщика НДС.

Декларация по НДС обязательно представляется в электронном виде и должна соответствовать утвержденному налоговой службой формату. Сдача отчета в бумажном варианте допускается, как исключение, для налоговых агентов, не являющихся плательщиками НДС.

Важно: представление декларации по НДС на бумажном носителе является нарушением положений ст.174 п.5, что влечет за собой признание отчета не сданным и начисление штрафных санкций, и возможность блокировки расчетного счета налогоплательщика. Минимальная сумма штрафа за «бумажный» отчет – 1000 рублей.

Когда следует платить НДС

Уплачивать НДС следует в срок, определенный для сдачи налоговой декларации – 25 числа следующего за налоговым периодом квартала. Вместе с представлением отчета на НДС необходимо отправить в банк платежное поручение на сумму, равную 1/3 части рассчитанного налога. Оставшиеся 2/3 НДС уплачиваются в последующие месяцы, равными долями.

https://www.youtube.com/watch?v=8uAgtlPmWXw

Правило «одной трети» может быть изменено в сторону увеличения самим налогоплательщиком. Закон допускает по окончании налогового периода уплатить сразу всю сумму исчисленного НДС, либо перевести в бюджет в первый месяц большую часть налога, а остаток перечислить позже.

Субъекты хозяйственной деятельности, применяющие специальные режимы и обязанные платить НДС в особых случаях, уплачивают НДС в полной сумме, без разбивки по месяцам, в день сдачи декларации.

Для налоговых агентов, сотрудничающих с иностранными организациями и приобретающих у них товары/услуги, установлено требование выплачивать НДС в момент перевода денег поставщику. Одновременно с оплатой за товар необходимо передать в банк платежное поручение на сумму НДС от величины платежа.

Прочие налоговые агенты (арендаторы муниципального имущества или продавцы конфиската) уплачивают НДС в срок, определенный налоговым законодательством. Для них также разрешено разделение платежа на три равные части.

Внимание: чтобы уплаченный НДС не «завис», как неопознанный платеж, необходимо следить за правильностью заполнения всех полей платежного поручения. Плательщик особенно тщательно должен проверить верность указанного КБК и реквизиты налогового органа.

Санкции за опоздание со сдачей декларации и уплатой НДС

В случае просрочки со сдачей отчета по НДС штрафные санкции рассчитываются от величины исчисленного к уплате налога и составляют 5% от величины НДС по декларации за каждый календарный месяц опоздания. При этом минимальный размер штрафа составляет 1000 рублей, а максимальный – 30% от рассчитанного по декларации налога.

При наложении штрафных санкций возможны варианты:

- если декларация сдана не вовремя, но при этом НДС уплачен в бюджет полностью и в срок, то налогоплательщику придется уплатить 1000 рублей;

- при частичной оплате предписанного налога и опоздании с отчетностью штраф будет рассчитан, как 5% от разницы между уплаченным и начисленным налогом за каждый полный месяц просрочки.

Знайте: отсутствие хозяйственных операций в налоговом периоде не освобождает налогоплательщика от сдачи декларации по НДС. За не сданную вовремя «нулевую» декларацию придется заплатить штраф в 1000 рублей.

Помимо денежных взысканий, налоговая инспекция вправе наказать необязательного налогоплательщика иными способами:

- руководителю компании (либо ИП) может быть вынесено административное наказание в виде штрафа в размере 300-500 рублей;

- при опоздании со сдачей декларации по НДС на срок более 10 дней налогоплательщик может рассчитывать на блокировку расходных операций по расчетному счету.

Аналогичное наказание (арест расчетного счета) предусмотрено и для налогоплательщиков-«упрощенцев», освобожденных от НДС, но обязанных отчитываться, как налоговые агенты.

Помните: избежать начисления штрафных санкций за несвоевременную сдачу декларацию по НДС можно. Для этого целесообразно в установленный срок отправить в ФНС «нулевой» отчет, а впоследствии сдать электронную корректировку декларации.

Несвоевременное перечисление в бюджет рассчитанного по декларации налога чревато начислением пени в размере 1/300 от ключевой ставки ЦБ за каждый день опоздания. Величина пени рассчитывается налоговым органом, на эту сумму отправляется платежное требование в банк налогоплательщика.

Пени и штрафы по требованиям налоговой инспекции списываются в безакцептном порядке, без согласия владельца расчетного счета. До того момента, пока налоговая задолженность не будет погашена в полном объеме, расходные операции по счету не производятся.

Видео:Сроки уплаты налогов и сдачи отчетов ИП в январеСкачать

Срок уплаты НДС и другие особенности капризного налога :

Налог на добавленную стоимость, или НДС, является, пожалуй, основным во многих государствах. Именно он приносит в бюджет больше всего денег. Даже налог на прибыль за ним не угонится. Давайте познакомимся подробнее, узнаем срок уплаты НДС, правила начисления, а также можно ли не платить НДС вообще, и что для этого нужно.

Начисление НДС

Строго говоря, этот налог платят вовсе не организации, а конечный потребитель. Делаем мы это каждый раз, когда покупаем что-то в магазине. Организации лишь перечисляют налог в бюджет. Потому он и называется называют косвенным.

Взимают налог не только в России, но и еще в 137 странах. В США НДС нет, но вместо него там взимают налог с продаж. Порядок и сроки уплаты НДС регулирует Налоговый кодекс России (глава 21).

Суть начисления заключается в том, что сумма налога с товаров и услуг, которые организация реализовала за отчетный период, уменьшается на сумму НДС с товаров и услуг, которые потребовалось использовать в процессе производства или перепродажи. Разница, которая остается в итоге, подлежит перечислению в бюджет.

https://www.youtube.com/watch?v=Wze6sqIXwFA

Несмотря на кажущуюся простоту, именно этот налог является одним из самых сложных, вызывающих больше всего вопросов и споров с проверяющими органами.

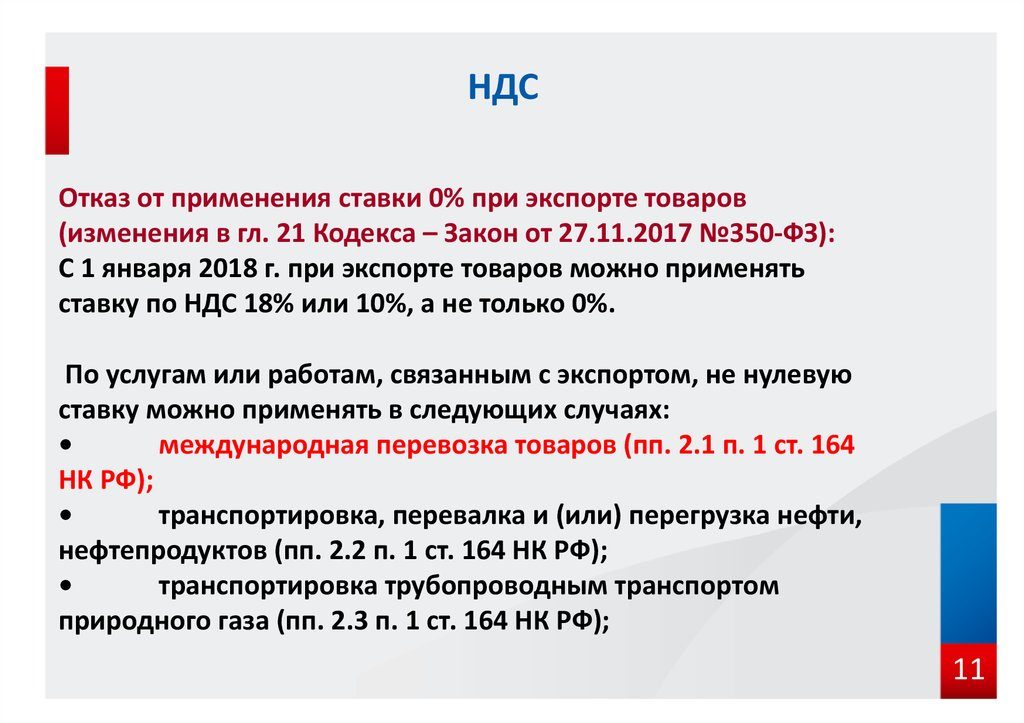

Ставки НДС

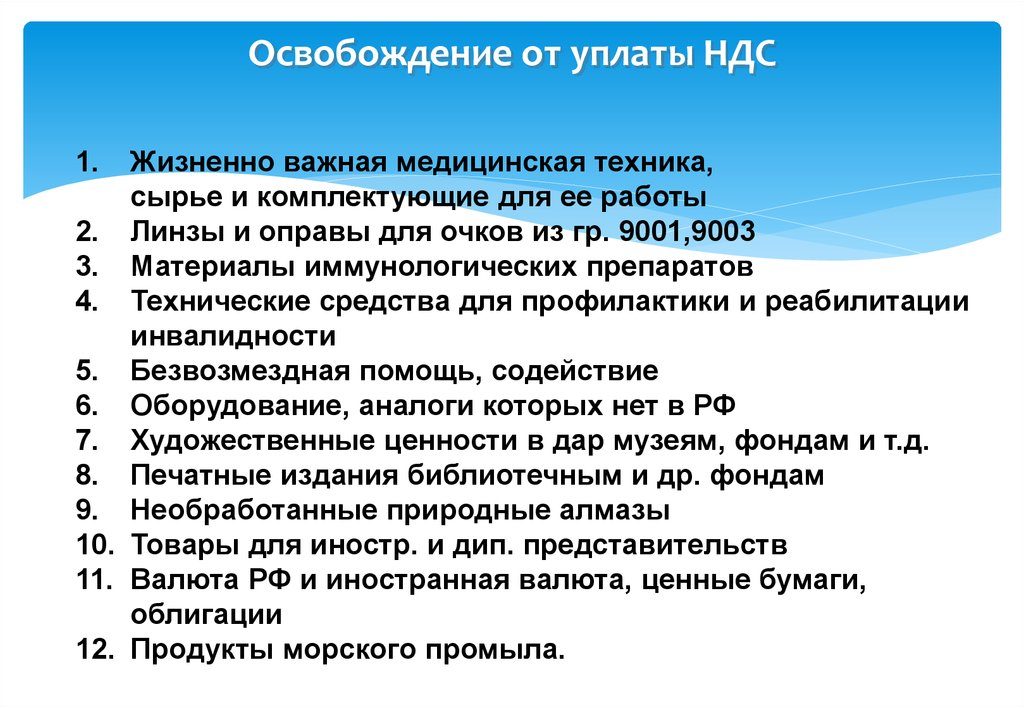

Всего их три. Самая распространенная – 18%. Ряд товаров и услуг, которые входят в особый список, облагаются по ставке 10%. В эту особую группу входит ряд продуктов питания, медицинские товары, изделия, предназначенные для детей. Есть также ставка 0%, которая распространяется только на экспортируемые товары.

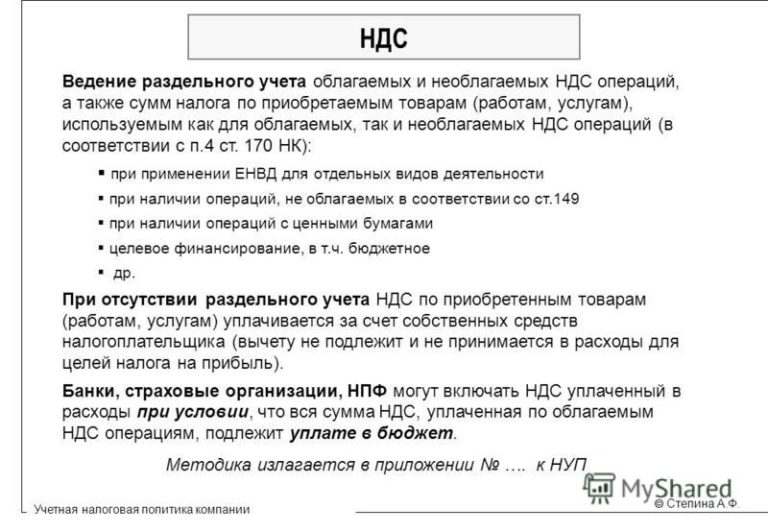

Также существует ряд товаров и услуг, которые не подлежат обложению налогом. Это, например, займы, услуги адвокатов и еще ограниченный перечень других. Если организация ведет как облагаемую, так и необлагаемую деятельность, то учитываются они по отдельным статьям. Также ведется отдельный учет по товарам и услугам с разными ставками.

Платить налог должны как организации, так и индивидуальные предприниматели, выбравшие для себя общую систему обложения.

Срок уплаты НДС

Отчетным периодом по этому виду налога установлен квартал, поэтому платить НДС нужно один раз в три месяца. Успеть это сделать нужно до 25 числа: за первый квартал – до 25 апреля, за второй – до 25 июля, за третий – до 25 октября, за четвертый – до 25 января.

Можно ли не платить НДС?

Можно. Есть два варианта. Не вносят в казну НДС те компании, которые находятся на спецрежиме, или компании с небольшой выручкой. Основных спецрежимов три:

Кроме этого, к специальным режимам относят патентную систему и соглашение о разделе продукции. Эти варианты встречаются реже, чем первые три.

Можно получить свободу от уплаты НДС и тем организациям, которые применяют не спецрежим, а общую систему налогообложения. Если объем выручки за квартал у организации не превышает двух миллионов рублей, такое юрлицо имеет право подать документы на освобождение. Эта льгота существует с целью оказать поддержку малому и среднему предпринимательству. Считать выручку нужно, исключив из нее НДС.

Важно помнить, что освобождение от НДС нельзя получить автоматически. Нужно заполнить уведомление, приложить подтверждающие документы и передать в налоговую инспекцию. Ждать одобрения не нужно, только известить. Предоставить уведомление и документы нужно до 20 числа того месяца, когда организация решила начать использовать свое право.

Отказаться от права нельзя в течение 12 месяцев. Затем нужно его продлить или не пролонгировать. Если выручка организации превысит два миллиона за квартал, право на освобождение автоматически будут потеряно. Нужно будет подать отчет и произвести перечисление налога в сроки уплаты НДС в бюджет.

Налоговые агенты

Бывают ситуации, когда обязанность по перечислению налога в бюджет выполняет не сам плательщик, а другая организация.

Делает она это, конечно, не из своего кармана, а за счет средств, которые принадлежат налогоплательщику. Для этого из причитающегося дохода сумму удерживают заранее и перечисляют в бюджет.

Такая компания, выполняющая обязанность по уплате НДС, называется налоговым агентом.

Срок уплаты НДС налоговым агентом — до 25 числа месяца, который идет за отчетным кварталом. Тогда же необходимо подать декларацию.

Если налоговый агент не исполнил обязанности, возложенные на него законодательством по удержанию и перечислению НДС в бюджет, предоставлению отчетности, на него налагается наказание в виде штрафных санкций.

Декларация по НДС

Каждый плательщик налога на добавленную стоимость обязан подать в налоговую инспекцию отчет. Сроки подачи отчетности, как и сроки уплаты налога НДС – до 25 числа. Декларацию можно подавать как лично, так и через представителя, уполномоченного доверенностью. Также предусмотрена возможность электронной сдачи отчетности через специальные системы.

Существует утвержденная форма налоговой декларации. Заполнять ее можно вручную или на компьютере.

Ответственность за нарушение сроков

За нарушение таких условий, как срок уплаты НДС или представление декларации, предусмотрена ответственность. Если декларация не сдана вовремя, размер штрафа составит 5% от суммы начисленного по данным отчетности налога за каждый месяц неуплаты. Максимальная сумма – 30%. Минимальный размер – 1000 рублей.

https://www.youtube.com/watch?v=lH5a3T8Pgp8

Если не соблюден срок уплаты НДС, штраф составит 20% от суммы, которую было необходимо перечислить в бюджет.

Теперь вы знакомы с основной информацией об НДС. Это позволит вам отчитываться перед ФНС и платить налоги вовремя, а также использовать льготу, если ваше предприятие имеет на нее право.

Видео:НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Как платится НДС?

О сроках уплаты НДС-2021, а также о сроках сдачи деклараций по НДС в 2021 году, читайте в отдельных материалах.

По общему правилу налогоплательщики НДС должны уплатить исчисленный налог по окончании налогового периода 3-мя равными платежами: не позднее 25 числа каждого из 3-х месяцев, следующих за этим периодом (п. 1 ст. 174 НК РФ).

А налоговый период по НДС – это квартал (ст. 163 НК РФ). Если крайний срок уплаты НДС выпадает на выходной или нерабочий праздничный день, то последний день, когда платить НДС еще можно, – это следующий за ним рабочий день (п. 7 ст. 6.

1 НК РФ).

Таким образом, сроки уплаты НДС за 4 квартал 2021 года – это по 1/3 суммы налога не позднее 25 января 2021 года, 25 февраля 2021 года и 25 марта 2021 года.

Уплата НДС в 2021 году: сроки уплаты

Покажем эти сроки в таблице.

| IV квартал 2021 г. | 25 января 2021 г. |

| 25 февраля 2021 г. | |

| 25 марта 2021 г. | |

| I квартал 2021 г. | 25 апреля 2021 г. |

| 27 мая 2021 г. | |

| 25 июня 2021 г. | |

| II квартал 2021 г. | 25 июля 2021 г. |

| 26 августа 2021 г. | |

| 25 сентября 2021 г. | |

| III квартал 2021 г. | 25 октября 2021г. |

| 25 ноября 2021 г. | |

| 25 декабря 2021 г. |

Более ранняя уплата НДС

Налоговый кодекс разрешает более раннюю уплату налога (п. 1 ст. 45 НК РФ). В отношении НДС это тоже возможно, но не ранее окончания очередного налогового периода. Вы можете перечислить в первом месяце после истекшего квартала, например, 2/3 суммы исчисленного НДС, а можете и весь налог в полной сумме.

То есть раньше платить НДС можно, а вот позже – нежелательно. За несвоевременное перечисление налога грозят пени (ст. 75 НК РФ).

Рассчитать пени можно с помощью Калькулятора пеней на нашем сайте.

Период уплаты НДС для спецрежимников

Как известно, организации и ИП, применяющие спецрежимы, а также иные лица, поименованные в п. 5 ст. 173 НК РФ, должны уплатить НДС, если выставили своему покупателю счет-фактуру с выделенной суммой налога.

Для них срок уплаты НДС в 2021 году – не позднее 25 числа месяца, следующего за отчетным кварталом (в котором был выставлен такой счет-фактура), причем уже без разбивки налога на части (п. 4 ст. 174 НК РФ).

То есть вся сумма уплачивается в указанный срок.

Срок уплаты НДС налоговыми агентами

Налоговые агенты, которые приобрели работы или услуги у иностранных организаций, не состоящих на учете в налоговых органах РФ, и оплатили их деньгами, уплачивают НДС одновременно с перечислением вознаграждения иностранному лицу. Иными словами, в банк необходимо направить сразу 2 платежки – одну на перечисление денег иностранному контрагенту, другую – на перечисление удержанного НДС (п. 4 ст. 174 НК РФ).

А вот все другие налоговые агенты уплачивают НДС в те же сроки, что и налогоплательщики – тремя равными частями не позднее 25 числа каждого из 3-х месяцев, следующих за кварталом.

Реквизиты для уплаты НДС

В какой бюджет платится НДС? Полностью в федеральный. Чтобы НДС поступил по назначению (на нужный счет), необходимо правильно заполнить платежное поручение на уплату НДС. Указываемый в нем КБК будет зависеть от того, в отношении каких операций налог был начислен, а код статуса плательщика – от того, кто платит НДС (плательщик или налоговый агент).

Сроки сдачи НДС-декларации

Сдать НДС-декларацию (утв. Приказом ФНС от 29.10.2014 N ММВ-7-3/558@) в свою ИФНС необходимо не позднее 25 числа месяца, следующего за истекшим кварталом (п. 5 ст. 174 НК РФ).

Данное правило едино и для налогоплательщиков НДС, и для налоговых агентов, и для лиц, указанных в п. 5 ст. 173 НК РФ.

Если последний день срока сдачи НДС-декларации попадет на выходной или нерабочий праздничный день, то представить ее в налоговую можно и на следующий рабочий день (п. 7 ст. 6.1 НК РФ). Это не будет считаться просрочкой.

https://www.youtube.com/watch?v=zE3Q1tfkrzY

Скачать форму декларации по НДС

Срок сдачи НДС в 2021 году

Декларацию нужно сдать в следующие сроки.

| IV квартал 2021 г. | 25 января 2021 г. |

| I квартал 2021 г. | 25 апреля 2021 г. |

| II квартал 2021 г. | 25 июля 2021 г. |

| III квартал 2021 г. | 25 октября 2021 г. |

Также читайте:

Видео:Налоговая отчетность. Сроки сдачи .Скачать

Сроки сдачи декларации по НДС в 2021 году: таблица

Расскажем, какие сроки сдачи декларации по НДС в 2021 году. Приведем таблицу со сроками сдачи декларации за отчетные периоды 2021 года. Также в статье приводится сроки сдачи журнала полученных и выставленных счетов-фактур.

Кто должен сдавать декларацию по НДС в 2021 году

Декларацию по НДС в 2021 году должны составлять организации и ИП, в том числе посредники, которые (п. 5 ст. 174 и подп. 1 п. 5 ст. 173 НК РФ):

- признаются плательщиками НДС;

- являются налоговыми агентами по НДС.

При этом могут не сдавать декларацию по НДС в 2021 году:

- организации и ИП, применяющие УСН, ЕСХН, ЕНВД или патентную систему налогообложения;

- организации, освобожденные от уплаты НДС (у которых за последние 3 месяца сумма выручки без учета НДС не превысила 2 млн. рублей);

- налогоплательщики, представляющие упрощенную налоговую декларацию (у которых нет операций с НДС или нет движений по расчетным счетам).

Форма декларации по НДС в 2021 году

В 2021 году формируйте декларацию по форме, утвержденной приказом ФНС России от 29 октября 2014 № ММВ-7-3/558.

В составе декларации каждая организация – плательщик НДС должна сдать в налоговую инспекцию:

- титульный лист;

- раздел 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика».

Остальные разделы включайте в состав декларации, только если организация совершала операции, которые должны быть отражены в этих разделах. Например, разделы 4–6 нужно заполнять и сдавать, если в налоговом периоде организация совершала операции, облагаемые НДС по ставке 0 процентов. А раздел 7 – если имели мето операции, освобожденные от налогообложения НДС.

Сроки сдачи декларации в 2021 году: таблица

В 2021 году декларацию по НДС необходимо сдавать не позднее 25-го числа месяца, следующего за истекшим кварталом (ст. 163, 174 НК РФ). Срок единый для сдачи декларации на бумаге и в электронной форме. Отчетными месяцами в 2021 году являются январь, апрель, июль, октябрь.

Если же срок сдачи декларации выпадает на выходной или праздничный день, отчитаться, по общему правилу, можно в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Однако в 2021 году ни один из сроков сдачи декларации не совпадает с выходным или праздничным днем.Далее приведем таблицу со сроками сдачи декларации по НДС в 2021 году.

| Отчетный период | Срок сдачи декларации по НДС |

| 4 кв. 2021 года | 25 января 2021 года |

| 1 кв. 2021 года | 25 апреля 2021 года |

| 2 кв. 2021 года | 25 июля 2021 года |

| 3 кв. 2021 года | 25 октября 2021 года |

| 4 кв. 2021 года | 25 января 2021 года |

Сроки сдачи журнала полученных и выставленных счетов-фактур в 2021 году

В 2021 году журналы учета полученных и выставленных счетов фактур обязаны сдавать посредники, действующие в интересах третьих лиц от своего имени. Ими являются:

- комиссионеры;

- агенты;

- экспедиторы (привлекающие третьих лиц без собственного участия);

- застройщики (привлекающие третьих лиц без собственного участия).

Срок сдачи журнала учета полученных и выставленных счетов-фактур – не позднее 20 числа месяца, следующего за истекшим кварталом. Далее в таблице приведем сроки сдачи журнал учета полученных и выставленных счетов-фактур в 2021 году.

| Отчетный период | Срок сдачи |

| 4 кв. 2021 года | 22 января 2021 г. (перенос с 20 января) |

| 1 кв. 2021 года | 20 апреля 2021 г. |

| 2 кв. 2021 года | 20 июля 2021 г. |

| 3 кв. 2021 года | 22 октября 2021 г. (перенос с 20 октября) |

| 4 кв. 2021 года | 21 января 2021 г |

Если в 2021 году нарушить сроки сдачи отчетности по НДС

В ИФНС будут рады, если в 2021 году вы будут сдавать декларацию по НДС за 5-10 дней до конца срока. Однако если передавать декларацию по НДС в электронном виде, то опасаться нечего. Ведь дата отправки декларации зафиксирована, а также у вас будет соответствующий протокол.

Если же в 2021 году нарушить сроки сдачи декларации по НДС, то ответственность в виде штрафа составит 5% от неуплаченной суммы НДС, подлежащей уплате по опоздавшей декларации, за каждый полный или неполный месяц, который прошел со дня, установленного для сдачи декларации, и до дня сдачи.

Однако штраф не может быть больше 30% не уплаченной в срок суммы налога к уплате и не менее 1000 рублей (п. 1 ст. 119 НК РФ).

Когда сдавать декларацию по НДС при импорте в 2021 году

Организации и ИП, ввозящие товары из стран ЕАЭС, должны отчитаться перед ИФНС, представив декларацию по НДС при импорте не позднее 20 числа месяца, следующего за месяцем принятия на учет импортных товаров/сроком платежа по договору (п.20 Приложения № 18 к Договору о Евразийском экономическом союзе).

В 2021 году импортерам необходимо представить соответствующую декларацию по НДС в следующие сроки:

| Период, за который подается декларация по НДС при импорте | Срок сдачи в 2021 году |

| за декабрь 2021 года | 22.01.2021 |

| за январь 2021 года |

Видео:😱 ЕНС НОВЫЙ ОТЧЕТ 2023 \ НОВЫЙ СРОК УПЛАТЫ НАЛОГОВ 2023 \ НОВЫЙ ДОКУМЕНТ 2023Скачать

НДС: сроки сдачи. Срок сдачи декларации по НДС

Налог на добавленную стоимость — один из важнейших для бюджета государства и в то же самое время один из самых неоднозначных с точки зрения выполнения обязательств плательщиков по внесению его в бюджет и предоставления отчетности.

Положения законодательства РФ предписывают компаниям не только вовремя уплачивать налог, о котором идет речь, в бюджет и предоставлять декларацию по нему в налоговую службу, но также делать это при следовании определенным технологическим критериям.

Какие именно нормы закона заслуживают в данном случае особого внимания со стороны налогоплательщиков? В чем специфика уплаты НДС и предоставления отчетности по данному налогу в государственные органы?

Общие сведения об НДС

НДС, или налог на добавленную стоимость, относится к категории косвенных. Это означает, что де-юре его платит фирма, но де-факто — ее клиент или покупатель, поскольку данный сбор обычно включается в структуру отпускной стоимости товара.

https://www.youtube.com/watch?v=o85TnKrIVWE

Сумма соответствующего налога, которая должна быть перечислена в бюджет РФ, определяется как разница между показателем, который исчислен в момент реализации товаров, работ либо сервисов, и той цифрой, которая была предъявлена компании поставщиком соответствующего продукта. НДС уплачивается в федеральный бюджет РФ в сроки, установленные НК РФ. Также главный налоговый закон государства предписывает плательщикам НДС предоставлять в контролирующие органы декларации. Рассмотрим особенности осуществления данных процедур подробнее.

Санкции за непредоставление отчетности по НДС

Если фирма не предоставит государству отчетность по НДС, предусмотренную законодательством, то в соответствии с положениями ст. 119 НК РФ на нее может быть наложен штраф.

Еще одна санкция, применяемая к фирме, которая не смогла соблюсти законодательно установленные для НДС сроки сдачи декларации, — возможное приостановление транзакций по расчетным счетам.

Таковы нормы, зафиксированные в п. 3 ст. 76 НК РФ.

Можно отметить, что декларации по рассматриваемому налогу предоставляются, если речь идет о предприятии с филиалами, только основным офисом фирмы. То есть обособленные подразделения компании могут не предоставлять в локальные структуры ФНС соответствующий документ.

Декларацию — в электронном виде

Предоставлять государству декларацию, о которой идет речь, нужно в электронной форме. Если плательщик принесет документ в бумажном варианте, ФНС посчитает его не предоставленным.

Фирма будет рассматриваться как нарушитель закона о составлении отчетности по НДС.

Сроки сдачи декларации, таким образом, — не единственный критерий исполнения предписаний законодательства для плательщиков налога, о котором идет речь.

Но каким образом нужно предоставлять в ФНС электронную декларацию по рассматриваемому налогу?

Как направить налоговикам электронную декларацию?

Если попробовать принести в ФНС документ, о котором идет речь, в виде обычного файла в формате Word или Excel либо направить его по электронной почте, ведомство, скорее всего, его не примет. Дело в том, что декларация, как важнейший источник налоговой отчетности, должна быть подписана.

Поскольку законодательство требует от бизнесов предоставления данного документа в электронном виде, то предполагается, что он будет подписан с помощью ЭЦП, а при его отправке может быть задействовано специализированное ПО.

Получить в распоряжение соответствующую инфраструктуру плательщик НДС может в одном из удостоверяющих центров.

Как зарегистрировать ЭЦП для деклараций?

Для того чтобы зарегистрировать цифровую подпись, в данную организацию нужно предоставить паспорт, а также учредительные документы юридического лица. Если ЭЦП заказывается представителем фирмы, может понадобиться также и доверенность на него от руководства организации.

Существует большое количество организаций, регистрирующих ЭЦП для предпринимателей. Из них следует выбирать те, которые имеют аккредитацию, — соответствующие удостоверяющие центры могут выдавать электронные ключи, обладающие самой высокой степенью защиты.

ФНС, соответственно, будет готова принимать декларации по НДС, подписанные ключами, которые выданы аккредитованным удостоверяющим центром.

Форма предоставления декларации по НДС

Еще один значимый фактор признания обязательств фирмы по отчету перед государством по НДС выполненными — использование корректной формы декларации.

Законодательство РФ предписывает налогоплательщикам использовать документ, утвержденный Приказом Минфина РФ № 104 от 15.10.2009 года.

Исследовав то, что представляет собой НДС, сроки сдачи декларации по данному налогу, рассмотрим более подробно аспект, связанный с корректным заполнением указанной формы.

Как правильно заполнять декларацию по НДС?

Документ, о котором идет речь, должен включать показатели в рублях, копейки указывать не нужно. Если таковые образуются в процессе исчисления НДС, то соответствующие показатели нужно округлять до целого рубля. Если сумма — 50 копеек и более, то в большую сторону, если менее — то, соответственно, в меньшую.

https://www.youtube.com/watch?v=C8Z1esQXvYA

Титульный лист декларации, а также 1-й раздел документа должны заполнять все фирмы, являющиеся плательщиками рассматриваемого налога. В том числе и те, у кого не было оборотов за отчетный период по сделкам с НДС. Сроки сдачи и порядок предоставления отчетности для таких организаций тот же, что установлен для фирм, фактически уплативших рассматриваемый налог.

Разделы декларации со 2-го по 12-й, а также различные приложения к соответствующему отчетному документу должны заполняться, в свою очередь, только если налогоплательщик выполнял операции, указанные в тех или иных формах.

Разделы декларации с 4-го по 6-й должны заполняться только в тех случаях, когда фирма платила НДС по нулевой ставке.

Разделы с 10-го по 11-й документа, о котором идет речь, заполняются, если налогоплательщик задействовал в отчетном периоде счета-фактуры, но осуществлял предпринимательские активности в интересах третьих лиц с учетом подписанных агентских контрактов, договоров комиссии, транспортной экспедиции либо являлся застройщиком.

Раздел 12-й рассматриваемого источника должен заполняться, если:

- налогоплательщик выставлял своему клиенту счета-фактуры, но при этом по закону не являлся плательщиком НДС;

- фирма выставляла счета-фактуры, но при этом поставки, указанные в соответствующих документах, не подлежали налогообложению посредством НДС;

- если налогоплательщик формировал счета-фактуры, но при этом был освобожден от обязанностей по уплате в бюджет налога, о котором идет речь.

Как исчисляется НДС?

Для того чтобы заполнить декларацию по НДС, соответствующий налог необходимо корректно исчислить.

Каким образом решается данная задача? Все зависит от конкретного типа товара, работы либо сервиса, на который начисляется НДС. Отдельные типы продуктов облагаются соответствующим налогом по ставке 18%, другие — 10%.

Есть активности, которые облагаются по нулевой процентной ставке. Изучим специфику их применения подробнее.

Нулевая ставка по рассматриваемому налогу применяется в коммерческих активностях, предполагающих вывоз российской фирмой товаров за границу в рамках договоренностей о функционировании свободной таможенной зоны, в процессе оказания услуг по международным перевозкам и иным операциям, предусмотренным законодательством РФ.

Ставка НДС в размере 10% применяется при продаже продовольствия, товаров для детей, прессы, медицинских товаров. В свою очередь, ставка, которая составляет 18%, применяется в остальных случаях.

Если фирма получает предоплату по товару, а также в тех случаях, когда НДС исчисляется в особом порядке, также могут задействоваться ставки в 10% и 18%.

📽️ Видео

Сроки уплаты налогов и сдачи отчетов ИП в февралеСкачать

Сдача отчетности через сервис налоговой. Настройка отправки. Первая отправка декларации через ИФНС.Скачать

Сроки оплаты налогов и сдачи отчётов регламентированыСкачать

Сроки уплаты налогов и сдачи отчетов ИП в февралеСкачать

Регистрация и налогообложение бизнеса: Света Фурсова и Иван БоченковСкачать

Новые сроки оплаты налога и сдачи отчетности в 2023 году для ИП на УСНСкачать

Срок уплаты налогов и сдачи отчетов ИП в октябреСкачать

Срок уплаты налогов и сдачи отчетов ИП в ноябреСкачать

Срок уплаты налогов и сдачи отчетов ИП в сентябреСкачать

Изменение срока уплаты НДС налоговыми агентами. Последствия для выплатСкачать

Перенос сроков сдачи отчетности и уплаты налогов в 2020 годуСкачать

КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ В 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

НДС Новые сроки уплаты НДС для разных категорий налогоплательщиковСкачать

ЗАПОЛНЯЕМ НАЛОГОВУЮ ДЕКЛАРАЦИЮ ПО УСН ДЛЯ ИПСкачать