страницы

- Налогообложение НДС

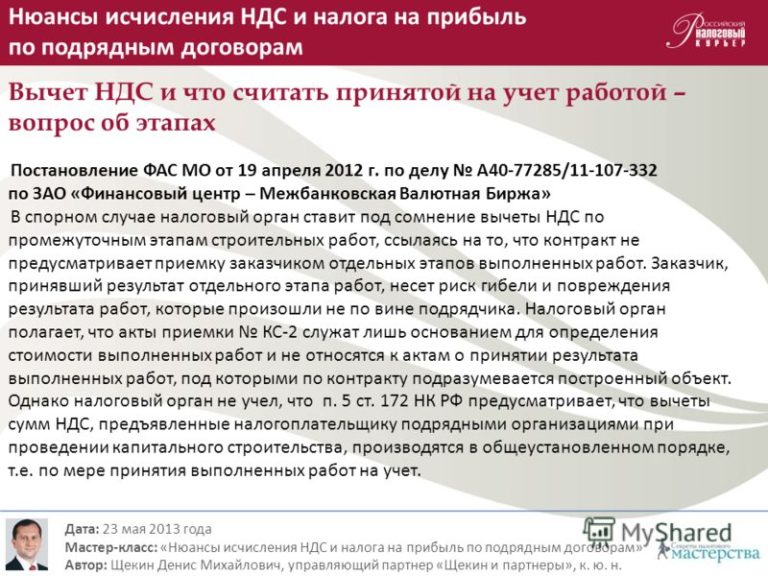

- Вычеты

- Порядок возмещения

- Восстановление налога

- Декларирование

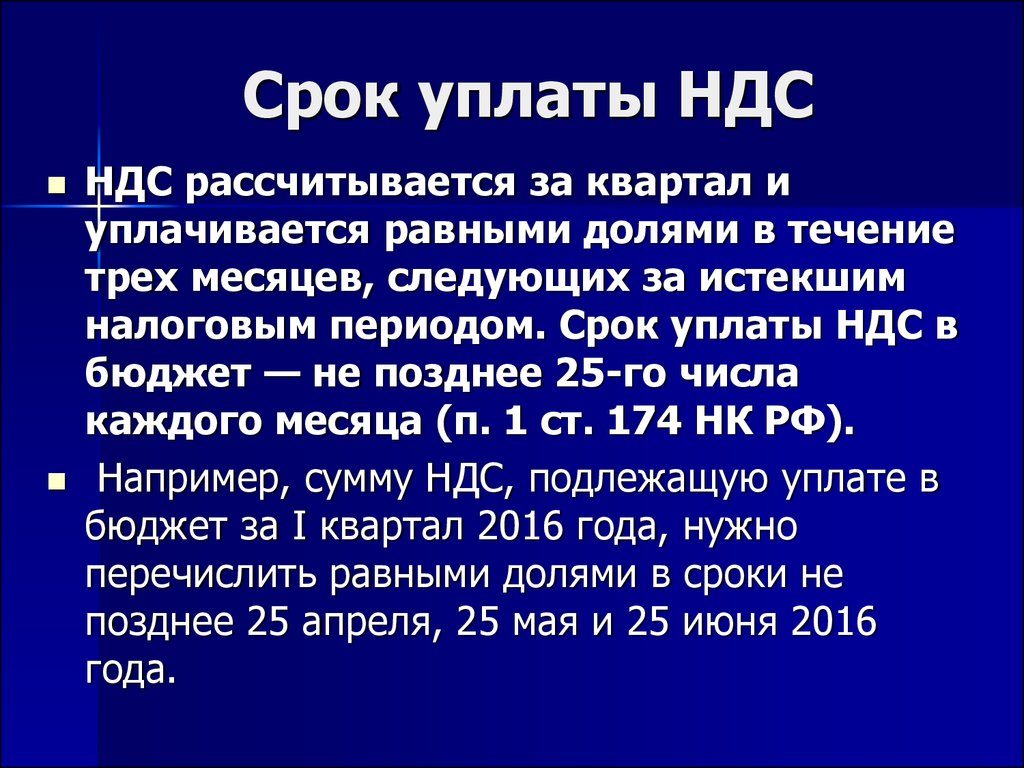

- Порядок и сроки уплаты налога

- Льготы

- Налоговые агенты

- Ответственность за налоговые правонарушения

- НДС 2021

- Информация для экспортера

НДС — это косвенный налог. Исчисление производится продавцом при реализации товаров (работ, услуг, имущественных прав) покупателю. Продавец дополнительно к цене реализуемых товаров (работ, услуг, имущественных прав) предъявляет к оплате покупателю сумму НДС, исчисленную по установленной налоговой ставке.

Предприятия, работающие по общей системе налогообложения, подают:

- Уведомление об освобождении.

- Выписку из баланса, с указанием суммы выручки за три последних месяца до начала льготного периода.

- Выписку из книги продаж, в которой отражаются итоговые данные за отчетный период.

- Если предприятие находится на УСН, то нужно также указать в декларации, что юридическое лицо начинает применять общую систему налогообложения.

- При применении этой системы налогообложения, вместо выписки из баланса подается выписка из книги доходов и расходов при УСН, с указанием выручки за прошедшие 3 месяца.

Особенности оформления документов для юридических лиц: Юридические лица предоставляют бухгалтерский баланс по форме №2 (отчет), в котором указано, какой размер выручки получило предприятие.

- Операции, не подлежащие налогообложению ндс: виды и особенности

- Освобождение от уплаты ндс

- Налоговые льготы по ндс. кто может быть освобожден от уплаты ндс

- V. перечень товаров (работ, услуг), освобождаемых от налога

- Ндс

- Освобождение от ндс в 2021-2021 году

- Порядок освобождения организации от уплаты ндс

- Какие операции освобождены от ндс

- Льготы по НДС: их виды, органичения и порядок представления

- Налоговые льготы по НДС: список операций

- Условия и ограничения

- Подтверждающие документы

- Отказ от льгот по НДС

- Освобождение от уплаты НДС

- Кто освобожден от НДС в соответствии с налоговым законодательством?

- Порядок исчисления выручки для налоговых органов

- Как получить освобождение?

- Какие организации освобождаются от уплаты ндс

- Налоговые льготы по НДС

- НДС: Освобождение от уплаты налога

- Плательщики НДС

- Порядок освобождения от уплаты НДС в 2021 годах

- Освобождение от уплаты НДС: да здравствует свобода!

- Кто освобожден от уплаты НДС

- Налоговые льготы по НДС. Освобождение от НДС

- Что такое налоговая льгота

- Льготы по НДС

- Кто может претендовать на освобождение от НДС

- Кто не может быть освобожден от оплаты НДС

- С чего начинать освобождение от ндс

- Какие документы нужны для освобождения от уплаты НДС

- Обязанности плательщика НДС в период освобождения от его оплаты

- Как продлить освобождение от НДС

- Как вернуться к выплатам по НДС

- Когда теряется право на избавление от уплаты НДС

- Налоговые льготы по НДС в 2021 году — таблица

- О налоге

- Какие предоставляются

- Необходимые документы

- Как отказаться

- по теме:

- 🎬 Видео

Операции, не подлежащие налогообложению ндс: виды и особенности

Внимание

При решении воспользоваться освобождением от НДС нужно понимать, что такое право дается на последующие 12 месяцев, и отказаться от применения льготы раньше окончания срока будет невозможно.

Продление освобождения от НДС или отказ В следующем за 12-ым месяцем периода освобождения, до 20 числа организация направляет в ИФНС уведомление, в котором указывает, либо о продлении срока освобождения от уплаты НДС, либо об отказе от предоставляемой льготы.

При этом организация должна приложить документы, подтверждающие, что за весь год за каждый квартал выручка не превышала 2 млн. руб.

Освобождение от уплаты ндс

Если выручка компании позволила применять право на освобождение от налога в течение года, то по его истечении можно принять решение о продлении данной льготы, либо отказаться от такой возможности.

Соответственно не позднее 20-го числа месяца следующего за 12-м месяцем применения льготы необходимо предоставить в налоговый орган документы, подтверждающие размер выручки, а также уведомление о продлении права на освобождение от НДС или уведомление об отказе от такого права.

Как и остальные налогоплательщики, такие предприятия должны выставлять счета-фактуры с отметкой «Без НДС».

Налоговые льготы по ндс. кто может быть освобожден от уплаты ндс

Налог на добавленную стоимость является одним из ключевых налогов большинства компаний и ИП, применяющих основную систему налогообложения. В этой статье мы рассмотрим законодательно установленные возможности освобождения от уплаты данного налога, ориентируясь на следующие аспекты: 1.

Определим круг лиц, не являющихся плательщиками НДС; 2. Рассмотрим операции, не признающиеся объектом налогообложения; 3.

Проанализируем операции, освобождаемые от налогообложения; 4. Приведем порядок освобождения от обязанностей налогоплательщика НДС.

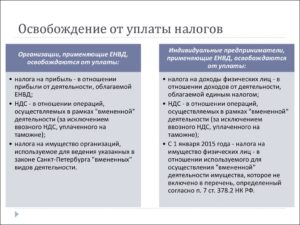

Лица, не являющиеся плательщиками НДС Закрытый перечень организаций, которые имеют право не уплачивать НДС в силу специфики своей деятельности, приведен в пунктах 2 и 3 статьи 143 Налогового кодекса Российской Федерации.

Из анализа указанных положений следует, что к ним относится узкий круг компаний, участвующих в спортивных мероприятиях мирового масштаба.

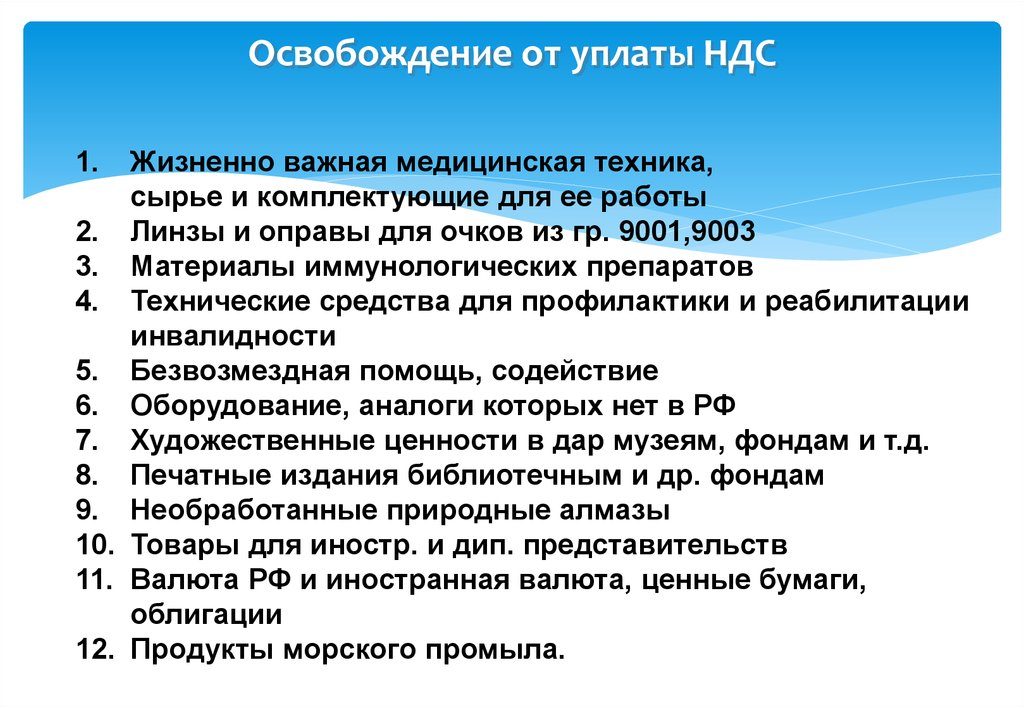

V. перечень товаров (работ, услуг), освобождаемых от налога

Если операция не отвечает положениям пункта 1 статьи 146, определяющей понятие объекта по налогу, то рассчитывать НДС при ее осуществлении не нужно. Например: учитывая то, что по общему правилу НДС облагаются операции по реализации на территории России, реализация за ее пределами не подлежит налогообложению.

Важно

В пункте 2 статьи 146 Налогового кодекса содержится перечень операций, неподлежащих налогообложению НДС. Например: безвозмездная передача объектов жилищно-коммунального и социально-культурного назначения, предоставление права пользования платными участками автомобильных дорог, реализация имущества должников, признанных банкротами, и некоторые другие операции.

Операции, освобождаемые от налогообложения НДС Операциям, не подлежащим налогообложению НДС, посвящена статья 149 Налогового кодекса РФ.

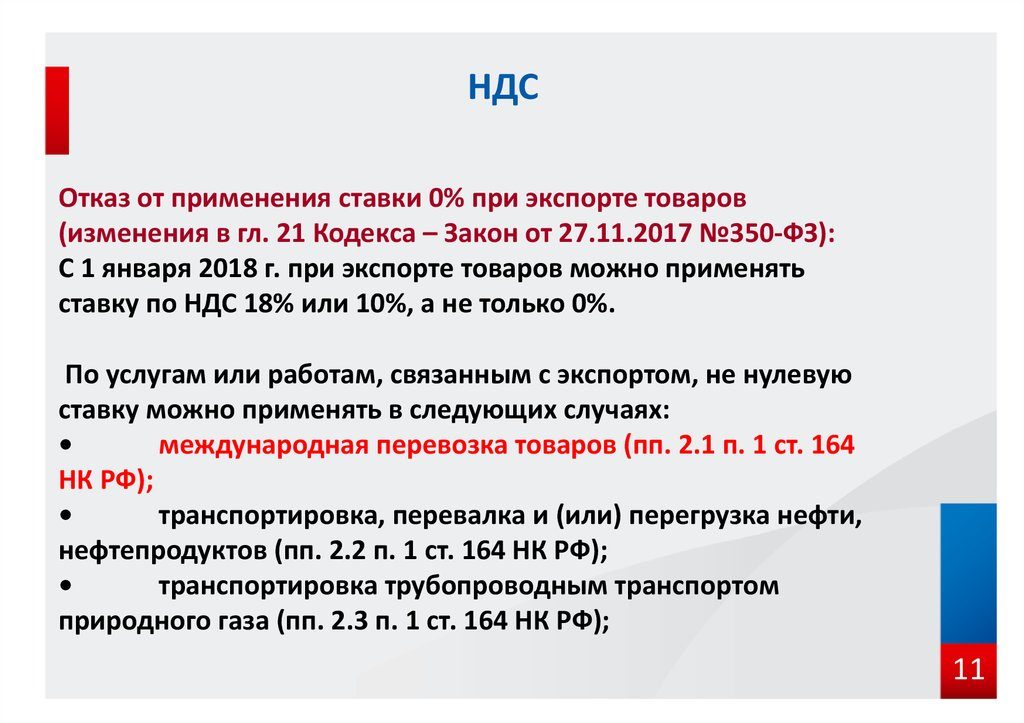

Ндс

НК РФ);

- непредставление налоговой декларации ( ст. 119 НК РФ);

- грубое нарушение правил учета доходов и расходов и объектов налогообложения (ст. 120 НК РФ);

- неуплату или неполную уплату сумм налога ( ст. 122 НК РФ);

- невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов (ст. 123 НК РФ);

- непредставление налоговому органу сведений, необходимых для осуществления налогового контроля (ст. 126 НК РФ);

- неправомерное несообщение сведений налоговому органу (ст. 129.1 НК РФ);

- нарушение срока исполнения поручения о перечислении налога (ст. 133 НК РФ);

- неисполнение банком РФ решения о взыскании налога, а также пеней (ст. 135 НК РФ);

- непредставление банком РФ налоговым органам сведений о финансово-хозяйственной деятельности налогоплательщиков – клиентов банка РФ (ст.

Освобождение от ндс в 2021-2021 году

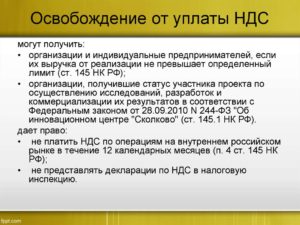

Помимо этого, необходимо иметь в виду, что применение ст. 145 НК РФ освобождает организации и предпринимателей только от исполнения обязанности по уплате НДС в качестве налогоплательщика. В качестве налоговых агентов данные субъекты должны исполнять свои обязанности в общем порядке.

https://www.youtube.com/watch?v=eXO0lNeQlkY

В том случае, если организации или индивидуальные предприниматели применяют ст.

145 НК РФ, они освобождаются от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога.

К обязанностям, связанным с исчислением и уплатой налога, относится не только обязанность по уплате налога, но и обязанность по его учету и сдаче налоговой декларации.

Порядок освобождения организации от уплаты ндс

Формула расчета НДС НДС исчисленныйпри реализации = налоговаябаза * ставкаНДС НДСк уплате = НДСисчисленныйпри реализации — «входной»НДС,принимаемыйк вычету + восстановленныйНДС Налоговая база Ставки налога По общему правилу налоговая база определяется на наиболее раннюю из двух дат: на день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) на день отгрузки (передачи) товаров (работ, услуг) В настоящее время действуют 3 ставки налога на добавленную стоимость (ст. 164. НК РФ). 0% Ставка НДС в размере 0% применяется при реализации товаров, вывезенных в таможенной процедуре экспорта, а также товаров, помещенных под таможенную процедуру свободной таможенной зоны, услуг по международной перевозке и некоторых других операций (п. 1 ст. 164 НК РФ).

Какие операции освобождены от ндс

Когда теряется право на избавление от уплаты НДС В некоторых случаях, налогоплательщик, уже получивший право не платить НДС, может его потерять. Это происходит в тех случаях, когда:

- прибыль ИП или предприятия выше 2 миллионов рублей за три месяца подряд;

- появляются продажи подакцизных товаров.

Важно! При оценке размеров выручки, налоговые специалисты смотрят и на те периоды, которые выходят за границы периода освобождения.

Внимание! Те ИП и ООО, которые во время освобождения от уплаты НДС перешли на ЕНВД или УСН, в дальнейшем могут уже не подавать документы для подтверждения права на освобождение от уплаты НДС.

Процедура по избавлению от НДС является делом не самым сложным, он требующим внимательного подхода.

Налоговые проверки налоговых агентов проводятся в том же порядке, что и проверки налогоплательщиков.

Возможно вы должны исполнить обязанности налогового агента по НДС если:

- купили на территории РФ товары, работы или услуги у иностранных лиц, не состоящих на налоговом учете (п. 1-2 ст. 161 НК РФ);

- арендуете федеральное имущество, имущества субъектов РФ или муниципальное имущество (п. 3 ст. 161 НК РФ);

- купили (получили) государственное (муниципальное) имущество, не закрепленное за государственными (муниципальными) организациями (учреждениями) (п.3 ст.161 НК РФ);

- уполномочены реализовывать конфискованное имущество или имущество, реализуемое по решению суда (п. 4 ст.

Видео:НДС на примере простыми словамиСкачать

Льготы по НДС: их виды, органичения и порядок представления

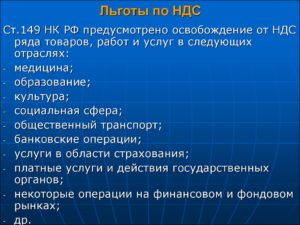

Налог на добавленную стоимость (гл. 21 НК РФ) – это федеральный налог, постановка на учёт по которому происходит автоматически. Налоговая льгота по НДС является преимуществом, предоставляемым отдельным категориям налогоплательщиков.

Налоговые льготы по НДС: список операций

Список операций, освобождаемых от уплаты НДС, является закрытым (ст. 149 НК РФ). Часто это освобождение принимают за льготы:

Согласно Пленуму ВАС РФ в п. 14 Постановления от 30.05.2014 N 33, налоговыми льготами по НДС являются (не подлежит налогообложению и уведомлению об этом налогового органа) реализация:

- продуктов питания, произведённых столовыми общеобразовательных и медицинских организаций и реализуемых для них же, включая продукты питания, произведенные для них организациями общественного питания (п. 2 пп. 5 ст. 149 НК РФ);

- в т.ч. передача для собственных нужд, предметов религиозного назначения, религиозной литературы согласно перечню Правительства РФ религиозными организациями, включая проведение культовых действий (п. 3 пп. 1 ст. 149 НК РФ);

- товаров, работ и услуг, кроме посреднических, производимых и реализуемых:

– общественной организацией инвалидов, где инвалидов-членов не менее 80 %, и организацией с уставным капиталом полностью из их вкладов, при этом среднесписочная численность инвалидов не менее 50%, их доля в ФОТ – не менее 25%. А также организацией с социальными целями: помощь инвалидам, детям-инвалидам, их родителям) с единственными собственниками в их лице;

Получите 267 видеоуроков по 1С бесплатно:

– медицинских организаций, в части оказания психиатрической, наркологической, противотуберкулезной помощи, а также лечебных исправительных учреждений (п. 3 пп. 2 ст. 149 НК РФ);

- услуг коллегиями адвокатов, адвокатскими бюро, палатами субъектов РФ или Федеральной палатой адвокатов своим членам при осуществлении профессиональной деятельности (п. 3 пп. 14 ст. 149 НК РФ).

Если лицо реализует товары, выполняет работы или оказывает услуги, указанные в ст. 149 НК РФ, только в собственных интересах, то – такая «посредническая» деятельность освобождена от уплаты НДС.

Условия и ограничения

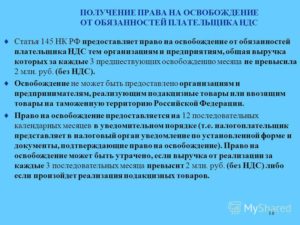

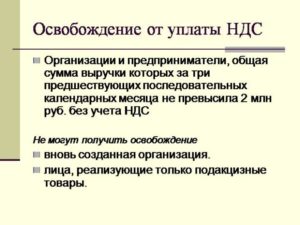

Правом на освобождение от уплаты (льгота) НДС могут воспользоваться организации, ИП, выручка от реализации товаров, работ или услуг которых за три предшествующих календарных месяца составляет менее 2 000 000 руб. По операциям с подакцизными товарами действует запрет на освобождение от уплаты налога.

https://www.youtube.com/watch?v=sdfhYRilLSI

Освобождение от уплаты налога на добавленную стоимость применяется при условии наличия предусмотренной законом лицензии по осуществлению лицензируемой деятельности налогоплательщиком.

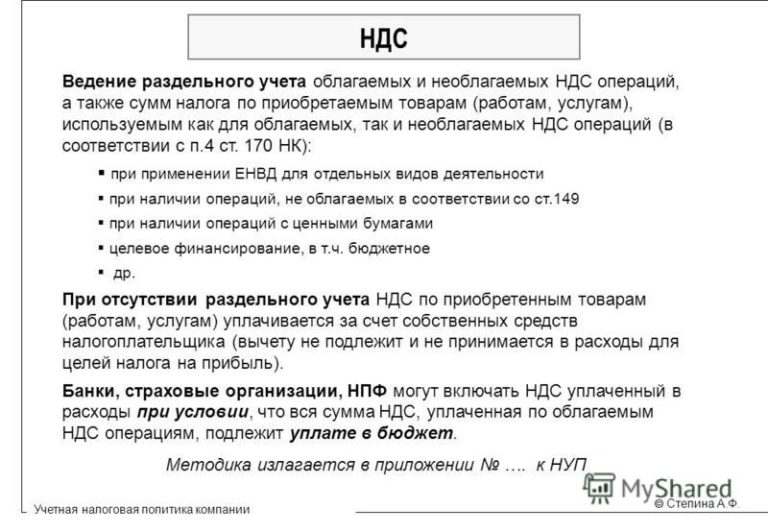

Обязательным условием применения налоговых льгот является ведение раздельного учёта, в том числе суммы «входного» НДС (ст. 170 п. 4 НК РФ). Его методика определяется самостоятельно и закрепляется в учётной политике организации.

При невыполнении данных предписаний, установленных нормативно-правовыми актами, имеет место быть неблагоприятным налоговым последствия, но только если это зафиксировано (прямо) в части 2 НК РФ.

Подтверждающие документы

Налоговая инспекция вправе истребовать у организации при камеральной проверке документы для подтверждения применения данных льгот.

ФНС рекомендует юридическим лицам подавать пояснения о применении льгот по НДС реестром документов в виде таблицы, в который включаются:

- код операции (Приложение 1 порядка заполнения декларации по НДС);

- сумма по необлагаемым операциям в рублях;

- контрагент (наименование);

- подтверждающий документ (тип, № и дата).

Вместе с ним предоставляются перечень и формы типовых договоров организации, используемых при льготных операциях.

Отказ от льгот по НДС

Перед применением льготы по НДС или отказа от неё, следует проанализировать экономический эффект по каждому решению. Отказ распространяется на все сделки освобождаемого вида деятельности.

Отказ от применения освобождения по НДС в части всех операций или только некоторых видов требует представления заявления в произвольной форме в ИФНС по месту регистрации не позднее 01 числа налогового периода, применяемого к отказу. В заявлении необходимо указать перечень операций, налоговый период начала действия отказа и его срок. Отказ действует не менее 1 года, но можно более.

Отказу не подлежит:

- предоставление в аренду помещения на территории РФ иностранной организации или гражданину, имеющим аккредитацию в РФ (п. 1 ст. 149 НК РФ);

- реализация, согласно пункту 2 ст. 149 НК РФ.

Рассмотрим пример:

Допустим, между ООО «Фенх» и физическим лицом оформлен договор купли-продажи жилого дома в октябре 2004 года. После государственной регистрации в 2004 году право собственности перешло физическому лицу, а расчёты производились частями в следующем году.

Решение:

Освобождение от НДС было введено в действие ФЗ № 109-ФЗ от 20.08.2004 с 01 января 2005 года. До 01 января 2005 года данные операции облагались в общем порядке. При реализации ООО «Фенх» должно было исчислить, предъявить физическому лицу и уплатить в бюджет НДС (п. 8 ст. 149 НК РФ).

В данном примере действует правило «по отгрузке», которая произошла до новоизменений по освобождению от уплаты НДС.

Видео:Кто освобожден от уплаты транспортного налогаСкачать

Освобождение от уплаты НДС

Согласно положениям налогового права, компании, суммарная выручка которых без учета налогов за предшествующий трехмесячный отрезок времени не превысила 2 млн рублей, вправе не рассчитывать и не перечислять НДС. Из этого правила есть три исключения:

- Организации, занятые реализацией подакцизной продукции. Возможность использовать освобождение от НДС теряется с первого дня ее продажи. Не имеет значения, входят ли в ассортимент продавца товары, не облагаемые акцизом: возможность раздельного учета исключает Министерство финансов.

- Вновь созданные коммерческие структуры. Фирма может начать пользоваться освобождением через три месяца после даты государственной регистрации, если ее выручка соответствует законодательному критерию.

- Организации, занятые ввозом продукции из-за рубежа.

Как только доход компании за три любых последовательных месяца превышает 2 млн рублей, она автоматически теряет право на освобождение и становится плательщиком НДС.

Проводки по НДС

Кто освобожден от НДС в соответствии с налоговым законодательством?

Освобождение от налога не обязательно получать в фискальных органах. Ст. 149 НК РФ перечисляет операции, в отношении, которых не уплачивается НДС. Если компания занимается их осуществлением, она автоматически получает «фискальную вольную».

Перечень направлений деятельности является закрытым и включает позиции:

- реализация медицинских товаров по правительственному Перечню;

- оказание медицинских услуг;

- купля-продажа ценных бумаг, долей в уставном капитале компаний;

- выдача заимствований;

- банковские сделки;

- реализация прав на изобретения и другие объекты интеллектуальной собственности.

В специальном оформлении освобождения в фискальных органах нет необходимости. Достаточно простого соблюдения положений ст. 149.

Порядок исчисления выручки для налоговых органов

При проведении вычислений организации необходимо суммировать все получаемые доходы от основной деятельности – реализации продукции или услуг. Способ получения выручки не имеет значения: учитываются поступления по бартеру и в виде денег, облагаемые как по ставке 18%, так и 0%.

В своих разъяснениях Министерство финансов рекомендует включать в расчеты выручку от реализации земельных участков, не облагаемую НДС, а также доходы, полученные за пределами России.

https://www.youtube.com/watch?v=9-9pEBC5kgs

Налоговики выделяют виды поступлений, которые не следует включать в формулу расчета:

- стоимость продукции, реализованной на безвозмездной основе;

- доходы от деятельности, осуществляемой в рамках вмененного налогового режима;

- поступления от продажи продукции, поименованной в статье 162 НК РФ.

Исключением из правил являются участники проекта «Сколково». Они получают «вольную» от уплаты налога независимо от размеров трехмесячного дохода.

Кто платит НДС

Как получить освобождение?

Если компания соответствует законодательному критерию выручки, она вправе подать документы в «свою» ИФНС для оформления освобождения. Она может обратиться в фискальный орган начиная с 1 числа каждого месяца, но не позднее 20.

Необходимо предоставить налоговикам следующую документацию:

- выписку из баланса – по общему правилу предоставляется Форма 2 (она отражает сумму выручки), но налоговики вправе запросить дополнительно Форму 1;

- выписку книги продаж;

- копию журнала регистрации счетов-фактур.

Закон освобождает ИП от обязанности вести бухгалтерский учет, поэтому вместо баланса они представляют в ИФНС копию Книги учета доходов и расходов.

Если налоговики сочтут документы достоверными, они выдадут фирме или ИП освобождение по НДС. Срок действия – 12 месяцев, его нельзя уменьшить по желанию организации.

Чтобы продлить полученное право по истечении года, компания в срок до 20 числа следующего месяца должна представить в ИФНС Форму 2 и выписку из журнала счетов-фактур за все 12 месяцев действия освобождения. Несоблюдение установленных сроков и «забывчивость» влекут утрату льготы.

Если за 12 месяцев действия освобождения нарушаются условия его применения (выручка превышает лимит, фирма начинает торговать подакцизной продукцией), у компании появляется обязанность восстановить НДС за месяц, в котором произошла утрата льготы, и перечислить его в полном объеме в бюджет. В фискальные органы подается надлежащим образом заполненная декларация, отражающая величину восстановленного налога.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Видео:НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Какие организации освобождаются от уплаты ндс

По умолчанию большинство организаций и индивидуальных предпринимателей являются плательщиками НДС. Но при определенных условиях этот статус можно снять. Например, перейдя на УСН или ЕНВД. Помимо этого, право на освобождение от обязанностей плательщика НДС имеют организации и ИП с невысокой выручкой.

О том, как такое освобождение получить и применять, мы и поговорим в данной статье. Применение освобождения от НДС по статье 145 Налогового кодекса прежде всего позволяет налогоплательщику не начислять и не платить НДС по операциям на территории РФ, за исключением продажи подакцизных товаров (п. п. 3, 4 ст. 145 НК РФ)

Из анализа указанных положений следует, что к ним относится узкий круг компаний, участвующих в спортивных мероприятиях мирового масштаба.

Очевидно, что воспользоваться данной льготой смогут далеко не все предприятия и данные нормы по освобождению от уплаты налога носят временный характер.

В качестве примера можно привести наиболее часто встречающиеся на практике случаи, связанные с обращением российской и иностранной валюты (кроме целей нумизматики), передачу какого-либо имущества компанией своему правопреемнику, вклады в уставный капитал организации ее участниками.

Налоговые льготы по НДС

По закону, в некоторых случаях, индивидуальные предприниматели и компании, работающие по общему режиму налогообложения и, соответственно, обязанные применять НДС, могут рассчитывать на определенные льготы или освобождение от уплаты данного налога. В законодательстве РФ нет четкой трактовки понятия « налоговая льгота ».

Поэтому чаще всего под этим термином понимается либо возможность оплачивать налог в меньшем размере, либо возможность не оплачивать его вовсе.

НДС: Освобождение от уплаты налога

Пример . Организация получила освобождение от исполнения обязанностей налогоплательщика начиная с марта.

https://www.youtube.com/watch?v=lk0udDeDKYg

Выручка от реализации товаров составила: март — 800 тыс.

руб.; апрель — 700 тыс. руб.; май — 900 тыс. руб. Совокупная выручка составляет 2400 тыс.

руб. (800 тыс. + 700 тыс. + 900 тыс.), что превышает установленный лимит. Превышение лимита имело место в мае. Следовательно, начиная с мая данная организация утрачивает право на освобождение.

Плательщики НДС

Организации имеют право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этих организаций без учета налога не превысила в совокупности два миллиона рублей. При подсчете выручки учитывается выручка от реализации как облагаемых

С 06.08.2021 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

1 сентября вступают в силу поправки в закон о госрегистрации юрлиц и ИП. С этой даты при наличии недостоверных сведений о компании в ЕГРЮЛ налоговики будут в принудительном порядке исключать эту фирму из реестра.

Порядок освобождения от уплаты НДС в 2021 годах

Каждый субъект хозяйственной деятельности, будь то организация или ИП, обязаны в процессе своей работы начислять НДС на производимые ими товары и оказываемые услуги (ст.

143 НК РФ). Но положениями ст. 145 НК РФ допускается возможность освобождения от НДС, если общая сумма выручки меньше 2 000 000 руб. за минусом косвенных налогов за 3 прошедших месяца.

Данная норма не относится к тем, кто уплачивает налог при перемещении товарами таможенной территории РФ.

Освобождение от уплаты НДС: да здравствует свобода!

Организации и индивидуальные предприниматели, которые находятся на общем режиме налогообложения, признаются плательщиками НДС. Обязанность эта не слишком приятная, поэтому если есть возможность получить освобождение от уплаты НДС, то ей стоит воспользоваться.

Однако если бы все могли не платить НДС, то за счет чего же пополнялись бы бюджеты? Поэтому далеко не каждый желающий сможет получить освобождение, а только те организации и ИП, которые отвечают определенным требованиям.

Кто освобожден от уплаты НДС

Предприятие или индивидуальный предприниматель имеет право не исчислять и не платить НДС, если доход от их предпринимательской деятельности не превышает 2 млн.

руб. в год. При этом речь идет о налоге по торговым операциям на российском рынке.

Главное здесь помнить, что в выставляемых организацией или ИП счетах-фактурах НДС не значится, потому что в соответствии со ст.

145 НК РФ тот, кто в счетах-фактурах выделяет сумму НДС, обязан его уплатить.

Видео:Может ли ИП работать с НДС?Скачать

Налоговые льготы по НДС. Освобождение от НДС

По закону, в некоторых случаях, индивидуальные предприниматели и компании, работающие по общему режиму налогообложения и, соответственно, обязанные применять НДС, могут рассчитывать на определенные льготы или освобождение от уплаты данного налога.

Что такое налоговая льгота

В законодательстве РФ нет четкой трактовки понятия «налоговая льгота». Поэтому чаще всего под этим термином понимается либо возможность оплачивать налог в меньшем размере, либо возможность не оплачивать его вовсе. При этом, налогоплательщик может отказаться от такой льготы или на какой-то период перестать ею пользоваться.

Если говорить конкретно по НДС, то в Налоговом кодексе РФ нет однозначного списка послаблений и льгот, к нему применяемом. Но некоторые общие моменты все же существуют. Рассмотрим их ниже.

Льготы по НДС

Прежде всего, стоит сказать о том, что большинство налоговых специалистов ко льготам по НДС относят:

- право предприятий и ИП переносить прошлые убытки на будущие периоды;

- возможность применять амортизационные премии;

- при оказании услуг не на территории РФ (при самом факте отсутствии объекта налогообложения) возможность не начислять НДС.

Но вопреки сложившейся практике, строго говоря, перечисленные здесь пункты в полной мере отнести ко льготам по НДС нельзя, поскольку на них имеют право и другие налогоплательщики. Поэтому главной льготой НДС является только возможность освобождения от его уплаты.

Кто может претендовать на освобождение от НДС

Как говорит статья 145 НК РФ, для освобождения от выплаты НДС ИП и предприятия должны соответствовать следующим критериям:

- со времени постановки на государственный учет прошло не меньше 3 месяцев;

- без НДС за 3 месяца прибыль компании составила не больше 2 миллионов рублей;

- в продажах не используются товары, подпадающие под акциз или при работе с ними ведется раздельный учет по подакцизным и неподакцизным категориям.

Внимание! Следует учесть, что Министерство финансов считает, что рассчитывать окончательный размер выручки нужно при полном учете продаж товаров как акцизных так и неподакцизных, а также операций, не признаваемых объектами по НДС и не облагаемых данным видом налога.

Кто не может быть освобожден от оплаты НДС

В некоторых случаях даже при соблюдении вышеприведенных условий, некоторые организации и ИП не могут освобождаться от НДС. Например, это те ситуации, когда компания:

- выполняет функции налогового агента, то есть занимается продажей товаров покупателям из других стран, а также имеет отношение к аренде муниципального и государственного имущества;

- занимается ввозом на территорию России различных товаров.

С чего начинать освобождение от ндс

После того, как бухгалтерия предприятия убеждается в том, что никаких препятствий для избавления от уплаты НДС нет, нужно произвести предварительную подготовку, а именно – восстановить принятый ранее к вычету НДС по:

- основным средствам;

- материальным активам;

- нематериальным активам.

Сделать это надо непосредственно перед тем, как приступить к процедуре по освобождению от НДС, то есть в последнем налоговом периоде.

https://www.youtube.com/watch?v=ipPsTMmGuN8

При этом следует учесть, что:

- если основные средства «недоамортизированы», то восстанавливать НДС нужно с их остаточной стоимости;

- если НДС выплачен с авансов, которые сделали покупатели, то его можно оформить к возврату, но только, при условии, что покупатели не возражают против того, чтобы:

- или разорвать договорные отношения и вернуть аванс в полном размере;

- или внести в договор пункт об изменении цены – в этом случае можно вернуть именно авансовый НДС.

Если же покупатель не имеет желания по каким-то своим причинам вносить в договор изменения, то при отгрузке товара ему нужно выставить счет-фактуру с НДС.

И всегда надо помнить о том, что как только наступает период освобождения от НДС, применять к вычету НДС, оплаченный с ранее произведенных авансов, будет уже нельзя.

Какие документы нужны для освобождения от уплаты НДС

От ИП и организаций, которые хотят избавить себя от выплат НДС, налоговики требуют:

- уведомление в письменной форме по строго определенному формату;

- журнал контроля за движением счетов-фактур и его копию;

- выписки: из бухгалтерского баланса – от ООО, из книги учета доходов и расходов — от ИП, и выписку из книги учета продаж и покупок от тех и других.

Передать все вышеназванные документы в территориальную налоговую службу нужно не позже 20 числа месяца, с которого индивидуальный предприниматели или организация уже не хотят платить НДС.

К сведению! Важной особенностью освобождения от НДС является тот факт, что получить его можно в любое время, а не только в начала нового налогового периода.

Как только претендующее на освобождение от оплаты НДС предприятие или ИП получает его, он может в течение одного года спать спокойно – период освобождения фиксирован 12 месяцами последовательно. Входной НДС в это время нужно учитывать в стоимости работ, услуг и товаров.

Обязанности плательщика НДС в период освобождения от его оплаты

Несмотря на разрешение не выплачивать НДС, не выставлять покупателям счета-фактуры, а значит и не сдавать соответствующие декларации, у налогоплательщиков все же остаются некоторые обязанности. А именно, они должны:

- вести книгу продаж и покупок;

- вести журнал счетов-фактур;

- выставлять контрагентам счета-фактуры по отгрузкам с пометкой «без НДС»;

- выставлять счета-фактуры с выделенной суммой по налогу;

- выплачивать НДС, если товар ввозиться из-за пределов РФ;

- исполнять обязанности налогового агента по НДС;

- заполнять и предоставлять местным налоговым специалистам декларацию за те кварталы, в которых НДС применялся.

Необходимо строго следить за выполнением этих операций, поскольку в случае обнаружения контролирующим органами пренебрежения к ним, может последовать административное наказание в виде штрафов.

Как продлить освобождение от НДС

Ближе к концу 12-месячного периода освобождения от НДС, налогоплательщик должен определиться с дальнейшими планами.

Если он хочет продлить его, то нужно действовать по старой схеме, то есть вовремя обратиться в налоговую службу с тем же необходимым пакетом документов.

В числе прочего, налоговые специалисты проведут проверку на предмет того, не было ли за предыдущие налоговые периоды превышений по условиям освобождения от НДС.

Как вернуться к выплатам по НДС

Если по каким-то причинам возникла необходимость вернуться к выплатам НДС, то надо снова обратиться в местную налоговую службу, чтобы подать туда заявление об отказе от освобождения от НДС. Причем сделать это добровольно раньше истечения годового периода, на который оно было получено, невозможно.

То есть, даже если ИП или организация начнет выставлять клиентам счета-фактуры с выделением НДС, принять к вычету входной НДС будет нельзя.

Когда теряется право на избавление от уплаты НДС

В некоторых случаях, налогоплательщик, уже получивший право не платить НДС, может его потерять. Это происходит в тех случаях, когда:

- прибыль ИП или предприятия выше 2 миллионов рублей за три месяца подряд;

- появляются продажи подакцизных товаров.

Важно! При оценке размеров выручки, налоговые специалисты смотрят и на те периоды, которые выходят за границы периода освобождения.

Внимание! Те ИП и ООО, которые во время освобождения от уплаты НДС перешли на ЕНВД или УСН, в дальнейшем могут уже не подавать документы для подтверждения права на освобождение от уплаты НДС.

https://www.youtube.com/watch?v=3S1Rri-8dRA

Процедура по избавлению от НДС является делом не самым сложным, он требующим внимательного подхода.

Поэтому при возникновении неуверенности в целесообразности его использования, например, по причине планов на развитие бизнеса и наращиванию оборотов, разумнее будет просто перейти на другую налоговую систему, например, УСН.

Впрочем, в тех случаях, когда переход на иные налоговые режимы невозможен, освобождения от НДС – прекрасный способ снизить нагрузку на предприятие по налоговому учету и отчетности, а также выплате налогов.

Видео:Суть НДС. Всё, что нужно знать предпринимателюСкачать

Налоговые льготы по НДС в 2021 году — таблица

1 0 7674

Перечень операций, не подлежащих обложению налогом на добавленную стоимость, содержится в налоговом кодексе, в статье 149. Чаще всего освобождение от НДС считают льготой, хотя правильнее всего называть его дополнительной налоговой нагрузкой.

О налоге

НДС — это налог на добавленную стоимость. Что такое налог, знают все. С понятием добавленная стоимость дело обстоит сложнее, и с этим стоит разобраться.

Итак, добавленная стоимость — часть создающейся в организации стоимости продукта. Рассчитать ее можно, вычтя из общей произведенной компанией стоимости товаров и услуг (проще говоря, выручки от продаж) приобретенные компанией товары и услуги у посторонних организаций (например, материалы, расходы на отопление, освещение, страхование).

Предприятия, реализующие товары и услуги дороже себестоимости, обязаны оплачивать НДС из своей прибыли. Максимальный размер налога на добавочную стоимость в настоящее время составляет 18 процентов, применяется он на большинство продукции.

Но есть и исключения, например, детские товары, некоторые продовольственные товары и медицинское оборудование — всего 10 процентов.

На экспортируемые и некоторые редкие товары (лицензии, пошлины, почтовые марки) устанавливается нулевая ставка.

Для получения нулевой ставки при экспорте продавец должен каждый раз подавать в ФНС подтверждающие документы и заявление.

Объектами налогообложения являются следующие операции, осуществляемые в Российской Федерации:

- реализация товара и услуг;

- безвозмездная передача собственности или имущественных прав;

- передача в личное пользование товаров и услуг;

- строительные и монтажные работы для собственного использования;

- перевоз товаров через границу.

НДС является косвенным налогом, представляющим собой надбавку к тарифу или цене. Собственник производящей товары или услуги компании реализует их с учетом надбавки и передает государству налоговую сумму, полученную от выручки.

Базой данного налога является стоимость товаров и услуг без акцизного сбора и налога на продажу. Берется цена по договору купли-продажи, даже если она меньше себестоимости.

В основном периодом налогообложения относительно добавочной стоимости является месяц. Но в некоторых случаях (для определенных видов предпринимательской деятельности с прибылью менее двух миллионов) это может быть и квартал.

Основанием для оплаты НДС является факт продажи товаров и услуг. Производиться она должна до 20-го числа следующего после сделки месяца.

Какие предоставляются

Налоговые льготы по НДС — это применение заниженной ставки или ее полная отмена.

Они предоставляются на некоторые виды операций, а также отдельным категориям организаций и индивидуальных предпринимателей, если они выполняют следующие условия:

- Наличие лицензии. Если она отсутствует или ее действие прекращено, льготы аннулируются.

- При совмещении нескольких видов деятельности учет операции, на которую действует льгота по НДС, следует производить отдельно.

Льготы по налогу на добавочную стоимость можно поделить на три группы:

| На реализацию определенных товаров и услуг | На определенные операции | Для определенных категорий компаний и ИП |

|

|

|

За использование льгот по налогу на добавочную стоимость без оснований уполномоченные органы налагают штраф в размере 20-ти процентов от неуплаченной суммы, пеню на нее, и придется заплатить недоплаченные средства.

Специалисты организаций и индивидуальные предприниматели должны убедиться, что нет препятствий для получения льгот от оплаты налога на добавочную стоимость и они соответствуют следующим критериям:

- прошло три месяца после постановки на учет в налоговые органы;

- прибыль за три месяца (без НДС) была менее двух миллионов рублей;

- не торгуют акцизными товарами или ведется раздельный учет.

В некоторых ситуациях даже при соблюдении вышеперечисленных условий освобождения не последует:

- если компания или ИП занимается продажей товаров и услуг на экспорт, арендует государственное и муниципальное имущество;

- ввозит товары из-за границы.

После подтверждения возможности использования льгот проводится предварительная подготовка. Восстанавливают принятый к вычету НДС по материальным и нематериальным активам, основным средствам.

«Недоамортизированные» основные средства необходимо восстанавливать по остаточной стоимости. Если налог был вычтен с покупательских авансовых взносов, его можно вычесть при их готовности расторгнуть сделку или изменить цену (для возврата авансового НДС).

При наступлении периода освобождения от налога оплаченный ранее НДС с авансов применить к вычету будет нельзя.

https://www.youtube.com/watch?v=qxAQF9P5tmI

Чтобы не платить данный налог следует предоставить в налоговую службу заявление и пакет указанных ниже документов.

Это может сделать индивидуальный предприниматель, руководитель предприятия или доверенное лицо. Можно выслать заявление по почте заказным письмом с описью вложений и уведомлением.

Освобождение будет получено в случае своевременной подачи документов и наличия права на льготу. Подтверждения из налоговой ждать не следует.

Необходимо помнить, что преференция выдается на весь следующий год и отказаться до истечения 12-ти месяцев от нее будет невозможно.

Также можно вернуть излишне уплаченные средства по НДС, подав заявление на перерасчет.

Образец заявления можно скачать тут.

Затем возможно продление срока льготы или отказ от нее. Понадобится подтверждение, что выручка не превышала двух миллионов рублей.

Необходимые документы

От организаций и индивидуальных предпринимателей для освобождения от НДС налоговая инспекция требует:

- Письменное уведомление определенной формы.

- Выписки: из книги учета доходов и расходов (от ИП), из бухгалтерского баланса (от ООО), из книги учета продаж и покупок.

- Оригинал и копию журнала контроля за движением счетов-фактур.

Как отказаться

Иногда для компании оказывается выгоднее не пользоваться льготой или приостановить ее на некоторое время. При этом налог на добавочную стоимость оплачивается в общеустановленном порядке, но появляется право на вычет «входного» налога.

Также упрощается учет операций, ведь необходимость раздельного учета облагаемых и необлагаемых налогами операций отпадает.

От льгот по НДС можно отказаться в следующих случаях:

- Отказаться от льгот, указанных в статье 149 пункте 3 налогового кодекса.

- Не применять льготу в отношении всех контрагентов.

- На срок более года.

Для отказа или приостановления следует подать заявление в налоговую инспекцию по месту регистрации до первого числа периода, в котором налогоплательщик решил отказаться от льгот.

Если заявление будет написано позднее, весь квартал придется оплачивать налог.

В настоящее время при предоставлении услуг или производстве товаров осуществляется множество затрат. Введение налога на добавочную стоимость помогло избежать многократное налогообложение одной стоимости. Кроме того, он освобождает от национальных налогов экспортируемые товары.

по теме:

🎬 Видео

НДС / Общая система налогообложения или ОСНОСкачать

Налоговые льготы: кому положены и как их оформитьСкачать

Как подтвердить льготу по НДССкачать

НДС 2023, Основная система налогообложения, или ОСНОСкачать

Налоговые льготы для бизнеса. Как вернуть свои деньги у государства?Скачать

Кто может не платить налог на имущество. Что делать если налоговую льготу не предоставили.Скачать

Как получить освобождение от уплаты НДССкачать

Налоговые льготы для IT компанийСкачать

Все налоги ООО на ОСН. Какие налоги на общей системе налогообложения?Скачать

ПРОСТО О НАЛОГАХ. Всё, что нужно знать предпринимателюСкачать

СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать

Что делать, когда налоговая вызывает на допрос по НДС? Бизнес и налогиСкачать

Кому доступно освобождение от налога на добавленную стоимость (НДС)Скачать

Нужно ли платить НДС на УСН и патентеСкачать

Оптимизация НДС схемы. Налоги - легитимная отчетность для ИФНССкачать