Реинвестирование – это перевложение полученной прибыли в изначальное вложение с целью приумножения дохода.

Существуют финансовые и реальные реинвестиции, в первом случае речь идет о вложении в ценных бумаги (в том числе денежные знаки), во втором – в оборотный фонд или в основные средства.

Иными словами, в общенародном понимании, реинвестирование – это повторное добавление к сумме вклада полученных процентов. Делается это для того, чтобы увеличить сумму депозита, на который далее будут начисляться проценты.

Однако, как было сказано в начале, реинвестировать можно не только проценты по вкладу, объектами вложений могут быть и целая экономическая отрасль, и отдельное предприятие или какой-то вид его активов, и экономика государства в целом.

- Виды реинвесстиций

- Реинвестирование процентов

- Формула расчета сложного процента

- Реинвестирование с использованием иных финансовых инструментов

- Условия успешного реинвестирования

- Реинвестирование это идеальный способ приумножения капитала

- И вновь о богатом папе

- Богатенький Буратино

- Послесловие

- Реинвестирование прибыли — это термин, означающий вложение, капитализация

- Выгодно ли вкладчику реинвестирование?

- Что такое реинвестирование прибыли?

- Суть процесса

- Зависимость доходов

- ПАММ-счета

- Что такое реинвестирование. Ставки, коэффициент

- Что такое реинвестирование

- Ставки, коэффициент, формула

- Пример расчета сложных процентов

- Monmaster.com лучший хайп-мониторинг

- Формула реинвестирования

- Схема реинвестирования

- Стоит ли реинвестировать вообще?

- Недостатки такого метода:

- Реинвестирование — что это такое

- Даем определение

- Изучаем, как все работает

- Рассчитываем прибыль от вложений

- Ищем оптимальные условия

- Подводим итоги

- 💥 Видео

Виды реинвесстиций

Говоря о сути процесса, можно выделить два основных вида реинвестирования. Это повторное вложение прибыли и дивидендов.

О реинвестировании прибыли речь пойдет ниже, а что же касается дивидендов, то здесь речь идет о дополнительном вкладе средств, полученных от работы с ценными бумагами.

Дивиденды выделяются из прибыли компании, и многие акционеры пользуются возможностью автоматического направления полученных средств на покупку акций компании.

Таким образом, акционеры минуют звено брокеров и сопутствующих расходов при процессе приобретения дополнительных акций.

Все существующие повторные инвестиционные вложения прибыли можно условно разделить на две группы: реальные и финансовые.

Финансовые реинвестиции представляют собой извлечение прибыли из дополнительного инвестирования капитала в ценные бумаги.

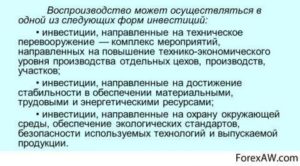

Реальные очень часто встречаются в экономике, используются в случае инвестиционной деятельности по созданию или модернизации существующего производства и бывают следующих видов:

- Замена. В данном случае повторное вложение полученной прибыли используется для замены старого и нерабочего оборудования на новое. В данном случае важно, чтобы объект затрат не вносил изменением в процесс производства.

- Рационализация. Здесь речь идет о модернизации производственного процесса, технологий и оборудования.

- Расширение производства. Для этих целей осуществляется постепенное вливание инвестиций для увеличения существующих объемов производства предприятия.

- Диверсификация. Инвестиции в данном случае направляются на расширение номенклатуры производимого товара, либо для расширения рынков сбыта.

- Недоходные реинвестиции. Это средства, вложенные в экологические либо касающиеся безопасности проекты. Обычно это связано с выполнением требований госорганов, либо иных предписаний.

Реинвестирование процентов

Однозначно, для вкладчика выгодно вложение средств по стратегии реинвестирования, что еще часто называется «сложным процентом», либо «процентами на проценты».

Отличие от обычного вклада с «простыми процентами» здесь в том, что сумма, на которую идет начисление процентов, постоянно увеличивается, таким образом возрастает и величина регулярных процентных начислений.

Выгода здесь напрямую зависит от частоты реинвестирования процентов, к примеру, при добавлении суммы процентов к вкладу каждый месяц, через несколько лет начальная сумма депозита может быть увеличена в несколько раз.

Формула расчета сложного процента

В общем виде формула начисления сложных процентов выглядит достаточно просто. Конечная сумма равна произведению начальной суммы на 1+процентная ставка, возведенные в степень количества периодов.

SUM = X * (1 + %) n

Однако, применительно к депозитам в банке применяется более сложный вариант формулы.

SUM = X * (1 + p*d/y) n

Где

- p – это процентная ставка, установленная на весь период вклада,

- d – это число дней в периоде, за который начисляются проценты,

- y – количество календарных дней в году.

Получается, что процентную ставку можно высчитать отдельно для любого периода депозита.

https://www.youtube.com/watch?v=lTOcUhcsEHE

Говоря о сложных процентах, стоит помнить о том, что наращивание денежной суммы в данном случае носит лавинообразный характер.

Во время первых периодов начисления разница практически незаметна, однако, через некоторое время различие между прибылью от обычного вклада и от вклада под «сложный процент», становится очевидна. И именно это является главным привлекающим фактором вкладов с возможностью реинвестирования процентов.

Реинвестирование с использованием иных финансовых инструментов

Депозит под сложный процент обладает массой достоинств, однако, далеко не все российские банки предоставляют своим вкладчикам такую услугу. И хотя финансовый рынок постоянно развивается, и банки непрерывно обновляют и расширяют линейку своих услуг, стоит рассмотреть и другие возможности получения дохода с невысокой степенью риска.

Помимо банковского вклада существуют и другие инструменты инвестирования, где можно извлекать дополнительную прибыль путем повторного вложения дохода. Речь идет про ПАММ-счета. Здесь средства со счета передаются в управление доверенному трейдеру, который и занимается их обращением на фондовом рынке.

К достоинствам ПАММ-счета можно отнести доступную финансовую планку на начальном этапе, а так же возможность оперативного пополнения и вывода средств со счета. Обычно управляющий имеет личный интерес в прибыльности торгов, поскольку работает как с инвестиционным капиталом, так и со своим собственным.

Депозитарный вклад на ПАММ-счете всегда подразумевает под собой реинвестирование. Прибыль может лишь быть выведена, либо же остается и дальше на счете и продолжает «работать».

Однако, инвесторам всегда рекомендуется в целях безопасности «раскидывать» средства по разным счетам, создавая достаточно устойчивый и безопасный портфель вложений.

Условия успешного реинвестирования

В данном случае важно понять, что процесс получения прибыль здесь напрямую зависит от длительности периода, когда производятся реинвестиции, а так же, разумеется, от первоначально инвестированной суммы.

- В случае, если благодаря непрерывному процессу инвестирования, произойдет увеличение размера первоначально вложенного капитала, то величина дохода на этот капитал также возрастает.

- В случае реинвестирования главное условие успеха – не вынимать полученную прибыль от процентов из оборота, а оставить ее работать и дальше, уже в теле вклада.

Является ли реинвестирование финансовой панацеей? Здесь все зависит от данного конкретного инвестора, обладает ли он достаточными способностями понимать рынок и оперативно реагировать на происходящие там изменения, оценивать риски и принимать взвешенные решения.

Но если провести сравнение с вложениями в акции, потенциальный доход которых гораздо выше, но и степень риска тоже отличается не в пользу акций, то стабильная капитализация процентов на вклад обладает более высокой привлекательностью для инвестора. Но, с другой стороны, нельзя не принимать во внимание такой важный фактор, влияющий на финансовый рынок, как инфляция.

Видео:Сложный процент. Реинвестирование.Скачать

Реинвестирование это идеальный способ приумножения капитала

Приветствую вас, уважаемые читатели и подписчики! Существует старинная притча о том, как изобретатель игры в шахматы Сесса показал своё творение правителю. Тот остался под огромным впечатлением и спросил, какую награду хотел бы получить Сесса.

Мудрец скромно ответил, что многого ему не надо: 1 зерно пшеницы на первую клетку шахматной доски, 2 зерна на вторую, четыре на третью и так далее. Правитель расхохотался и сказал: «Будь по-твоему!».

Как потом оказалось, во всём мире не хватило бы зерна для выполнения этой просьбы. Никакого чуда здесь нет, а в бизнесе это явление известно как реинвестирование.

Оглавление

- И вновь о богатом папе

- Богатенький Буратино

- Послесловие

И вновь о богатом папе

Глоссарий определяет реинвестирование как «дополнительное вложение собственного или иностранного капитала в экономику в форме наращивания ранее вложенных инвестиций за счёт полученных от них доходов или прибыли».

Говоря простыми словами, реинвестирование это инвестирование прибыли, полученной от ранее сделанных инвестиций, причем прибыль может иметь самое разное происхождение.

Например, Роберт Кийосаки в своих книгах о «Богатом папе» не раз приводил пример реинвестирования в объекты недвижимости.

Предположим, собственник недвижимости сдаёт её в аренду. Вполне возможно (и даже, скорее всего) арендных платежей не хватит для того, чтобы приобрести в кредит ещё один объект.

https://www.youtube.com/watch?v=B-GbDP20yH0

Но что мешает сдать в аренду и его тоже? Более того, при благоприятной рыночной конъюнктуре кредит под залог уже имеющейся недвижимости можно взять на значительно более выгодных условиях. При наличии хорошо продуманной стратегии суммарный денежный поток может нарастать с каждым новым объектом.

Однако, не стоит забывать, что вложение средств в недвижимость выгодно на растущем рынке, тогда как на падающем дешевеют и сами объекты, и средняя ставка аренды.

Кстати еще один интересный пример работы сложного процента можно найти в статье «Что выгоднее: аренда или ипотека?».

Богатенький Буратино

Обратимся теперь к более близкому для нас примеру с банковскими вкладами. Существует два вида процента по вкладу: простой и сложный.

Простой процент начисляется в конце года. Если, к примеру, сумма вклада составляет 10 тысяч рублей, а ставка по вкладу равна 10%, то в конце года будет начислено 1000 рублей и общая сумма станет равна 11000 рублей.

Сложный же процент начисляется ежемесячно, еженедельно и даже ежедневно. При этом годовая ставка делится на число периодов капитализации или реинвестирования, а при каждой очередной капитализации имеющаяся на этот момент сумма увеличивается согласно полученному значению.

В нашем примере вместо 11000 рублей получим 11052. Разница не очевидна? Тогда посмотрим, что у нас будет через 5 лет. В случае простого процента начальные 10 тысяч рублей превратятся в 16105 рублей. А в случае сложного – в 16486 рублей.

Кстати, чтобы не считать все это вручную можно воспользоваться удобным калькулятором доходности вкладов: www.banki.ru/services/calculators/deposits

Поскольку реинвестирование приводит к росту прибыли по закону геометрической прогрессии, чем выше доходность инвестиции, тем больше будет преимущество реинвестирования прибыли перед её снятием.

Наглядно это преимущество проявляется, например, в розничной торговле популярным товаром на лотках и в мобильных павильонах. Устойчивый спрос, высокие торговые наценки и минимальные затраты на торговое место позволяют быстро «разогнать» оборотный капитал.

Классический пример получения «процента на процент» – торговля на рынке форекс. Предположим, доходность торговли равна 10% в месяц, из которых половина выводится, а вторая половина продолжает работать на счету дальше. Посмотрим годовую динамику роста депозита:

Если за первый месяц прибыль составила 50$, то за последний – 85.5%. Это и есть иллюстрация того, как реинвестирование позволяет увеличивать заработок. Оборотная сторона медали в том, что на высокорисковых рынках в такой же степени возрастает и возможный убыток. Следовательно, нужна золотая середина между полным выводом прибыли и её полным реинвестированием.

В акционерных обществах распространена практика, при которой прибыль по итогам года направляется не на выплату дивидендов, а на реинвестирование. Это обычно аргументируется необходимостью дополнительного финансирования программы развития компании, не прибегая к внешним займам.

В финансовом секторе такие меры часто являются вынужденными, обеспечивая соблюдение нормативов по достаточности собственных средств.

Послесловие

Известный принцип «не класть все яйца в одну корзину», пожалуй, наиболее полно раскрывается при инвестировании. Конечно, здорово, когда капитал прирастает, как снежный ком. Но, увы, так бывает не всегда. И очень грустно, когда с трудом построенная крепость рушится в одночасье.

Вот почему часть прибыли всегда нужно вкладывать в новые активы. А как это правильно делать, читайте в следующих статьях. и до встречи!

Видео:🔴Точка реинвестирования дивидендов. Как реинвестировать дивиденды в акции?Скачать

Реинвестирование прибыли — это термин, означающий вложение, капитализация

Каждый из нас мечтает иметь постоянный вариант дохода, который будет увеличиваться, и начисляться вне зависимости от разных ситуаций и прилагаемых усилий.

Подобного рода мечты стали реальность благодаря возможности инвестировать и реинвестировать свой капитал.

С наличием даже базовых знаний в экономике и минимальным количеством средств можно вложить капитал на выгодных условиях и получать свой законный процент от прибыли.

Совет! Чтобы увеличить свой капитал следует придерживаться простого правила – деньги должны работать и приносить деньги.

Реинвестирование прибыли – это процесс повторного вложения средств, которые были получены впоследствии инвестирования.

https://www.youtube.com/watch?v=9raz676jZro

Рассмотреть подобный вариант, можно на примере любого банковского депозита, когда вкладчик получает свой процент за вклад, но не забирает его, а прибавляет к существующей сумме. Совершая подобные действия, он в итоге получает больше денег, чем планировалось.

Реинвестировать можно как собственный капитал, так и иностранный с целью прибавления и наращивания ранее вложенных инвестиций.

Выгодно ли вкладчику реинвестирование?

Для инвестора вариант повторного вложения средств является очень выгодным, поскольку данным образом он увеличивает собственный доход. Чем чаще он занимается реинвестированием, тем больше получает прибыли. Например, если рассматривать ежемесячный вариант реинвестирования на банковских депозитах можно увидеть, как первоначально вложенная сумма увеличивается в несколько раз.

Возможно, именно по этой причине не все банки предлагают своим вкладчикам подобные условия в договоре о депозите. Подобный тип стратегии еще известный как «сложные проценты», когда происходит начисление процентов на проценты. В этом случае прибыль инвестора будет зависеть от количества повторных вкладов, чем их больше, тем выше доход.

Чтобы повторный вклад денег был действительно прибыльным и принес пользу инвестору, следует соблюдать такие условия:

- Чем период реинвестирования длиннее, тем выгоднее это для вкладчика.

- Всю прибыль, полученную от инвестиций, следует повторно вложить в инвестиции.

- Принимая решение о повторном вкладе собственных средств, инвестору следует быть хорошо осведомленным относительно всего, что происходит на финансовом рынке, чтобы суметь своевременно отреагировать на возникшую ситуацию.

- Нужно быть готовым к риску и понимать, что реинвестирование не сможет уберечь, например, от инфляции или иных нюансов характерных для экономики.

Что такое реинвестирование прибыли?

цель реинвестирования заключается в том, чтобы максимально быстро увеличить доход за счет повышения эффективности уже существующего дела или вклада либо открытия нового бизнеса.

Реинвестирование прибыли представляет собой повторное инвестирование первоначального источника дохода, или проще говоря, повышение уровня прибыли за счет средств, которые принято считать процентами.

В зависимости от объектов инвестирования существуют:

- реальные инвестиции;

- финансовые вклады.

Реальные инвестиции представляют собой вложение денежных средств в активы, которые имеют отношение к операционной деятельности сильных и крупных организаций коммерческого типа.

Финансовые вклады (инвестиции) – это вложение собственного или иностранного капитала в финансовые инструменты, для которых не характерно иметь физическое выражение, например, ПАММ-счета, ценные бумаге и иные подобные варианты. Подобные операции могут иметь спекулятивный или долгосрочный характер. Яркой формой финансовых инвестиций выступают облигации (долговые ценные бумаги).

В зависимости от временного промежутка финансовые вклады бывают:

- краткосрочные – позволяют получить прибыль в четко обусловленный и фиксированный период;

- долгосрочные – способствуют участию в стратегических целях, которые направлены в качестве прямого воздействия на руководство бизнесом и делами.

Суть процесса

Основная задача процесса реинвестирования в увеличение собственного или иностранного дохода за счет повторного вложения заработанных средств. Подобные вклады начисляются между вложениями денежных средств или иных ценностей в развитие бизнеса.

Процедура реинвестирования характеризуется большой степенью выгоды для вкладчика.

Поскольку его капитал увеличивается за счет двух источников:

- он самостоятельно увеличивает свой доход, прибавляя к существующей сумме новые проценты;

- происходит дополнительный процесс начисления процентов на новую вложенную сумму.

Зависимость доходов

Поскольку большинство организаций считает главным источником своего финансирования реинвестированную прибыль, существует некое распределение прибыли внутри этой структуры.

https://www.youtube.com/watch?v=ylIZVETveIY

Так как выплата дивидендов значительно снижает реальный объем реинвестируемых средств, то решение о ее размере, а также непосредственном порядке выплат, выступает как результат финансовой деятельности, влияющий на привлекаемые источники капитала.

Реинвестирование прибыли выступает как один из самых распространенных способов из наиболее дешевых форм финансирования программ инвестирования.

Капитализация предоставляет возможность устранить дополнительные расходы, которые понадобятся на привлечение новых вариантов и источников финансирования, а также позволяет сохранить контроль за деятельностью учреждения в руках у старых собственников, работающих с ним не один год.

ПАММ-счета

Многие свойства и особенности повторного вложения средств можно узнать, используя специальные ПАММ-счета. Они являют собой более известный и доступный вариант инвестирования, который не требует наличия большого первоначального капитала.

Положительные качества ПАММ-счетов:

- Возможность осуществлять манипуляции со счетом, например, пополнять или снимать необходимую сумму в любое удобное или необходимое время.

- Наличие на счете помимо средств инвестора, собственных денег.

- Низкий уровень финансовой планки первоначального капитала.

Процедура реинвестирования проходит в обязательном порядке, если вклад пребывает на ПАММ-счете у брокерских компаний. При этом главная задача инвестора – осуществлять пополнение счета и вывод с него средств. Деньги можно и не выводить, тогда они автоматически становятся частью вклада и работают, как первоначальный капитал.

Совет! Для своей же безопасности лучше всего проводить распределение средств между разными счетами, так называемую диверсификацию капитала.

Пример. Если первоначальный вклад был 1000 долларов, то получив 6% дохода, сумма будет составлять 1060 долларов. При реинвестировании прибыли в следующем месяце, будет уже проводиться начисление процентов не только на первоначальные 1000 дол., но и на заработанные 60 дол.

Видео:Что такое реинвестирование ?Скачать

Что такое реинвестирование. Ставки, коэффициент

Получение дополнительного дохода без значительных трудовых затрат – задача, на решение которой нацелено реинвестирование. Этот процесс предполагает осуществление выгодных вложений средств в финансовые инструменты повторно или вдобавок к уже имеющемуся инвестиционному портфелю. Объекты реинвестирования могут быть каждый раз разными.

Что такое реинвестирование

Под реинвестированием понимается повторное вложение ресурсов, которые были получены по итогам уже завершенных инвестиционных проектов. цель этих мероприятий – извлечение прибыли в кратко- и долгосрочной перспективе. Реинвестиции могут подразделяться на:

- Реальные и финансовые.

- Полные и частичные.

СПРАВОЧНО! Полное от частичного реинвестирования отличается объемом повторных вложений. Если вся полученная от проекта прибыль заново направляется в оборот, то это будет полная реинвестиция, если часть полученных ресурсов остается у инвестора для текущих трат, а остаток переводится в инвестиции, то это частичное реинвестирование.

Под реальными инвестициями понимают вложение денег в создание активов, участвующих в операционной деятельности предприятий. Они могут выступать в форме:

- замены при обновлении устаревшего и вышедшего из строя оборудования;

- рационализации при модернизационных мероприятиях, затрагивающих производственный цикл, оборудование и технологии;

- производственного расширения – этот формат осуществляется в качестве постепенных вливаний ресурсов для наращивания объемов выпуска продукции;

- диверсификации – она необходима для расширения ассортиментного ряда и увеличения рынков сбыта;

- недоходного реинвестирования, когда вложения реализуются в экологические проекты или направлены на обеспечение безопасности по предписаниям контролирующих органов.

Финансовое реинвестирование направлено на эксплуатацию ряда финансовых инструментов: депозиты в банковских учреждениях, Форекс, торговля ценными бумагами. Такие вклады могут быть долгосрочными или носить спекулятивную составляющую.

https://www.youtube.com/watch?v=DQB3WgNezj0

Разновидностью финансового реинвестирования являются сложные проценты (реинвестирование процентов).

Суть этого способа заработка в постоянном увеличении суммы инвестиций, на которые начисляются доходные проценты. Наращивание инвестиционного ресурса происходит за счет причисления заработанных процентов за предыдущий период к основному «телу» вклада. Яркий пример – банковские депозиты с капитализацией процентов.

Вложения на фондовых рынках можно осуществлять через ПАММ-счета. Средства со счета передаются трейдерам на условиях доверительного управления.

Особенность этого вида реинвестирования – доступный начальный уровень вложений, лояльные условия пополнения средств и их вывода.

Дополнительный плюс – наличие мотивационного фактора для трейдеров, которые получают процент от прибыли по инвестиционным проектам своих клиентов.

Регулярная прибыль может быть получена от таких форм реинвестирования:

- открытие депозитных вкладов в банках;

- купля-продажа валюты;

- ПИФы;

- вложения в недвижимость;

- ценные бумаги;

- инвестиции в дорогостоящие предметы искусства и драгоценные металлы;

- формы доверительного управления.

ВАЖНО! Для достижения успеха надо не изымать всю прибыль из инвестиционного оборота, а хотя бы часть ее пускать в новый инвестиционный портфель.

Следующая разновидность вложения средств – реинвестирование дивидендов. В этом случае вложения ресурсов не имеют признаков диверсификации, все средства направляются на один проект. Схема действий такая:

- приобретаются акции одного предприятия;

- получение первой суммы дивидендов (прибыли от купленных акций);

- на вырученные деньги покупается еще один пакет акций этого же предприятия.

Плюсом такого метода является возможность регулярного получения пассивного дохода, наращивая объемы инвестирования без дополнительных затрат со стороны инвестора.

В долгосрочной перспективе объем дивидендов становится значительным, вес голоса в Совете директоров возрастает в разы. Главный минус – риски, связанные с отсутствием диверсификации инвестиционного портфеля.

Вкладывая повторно средства в одно и то же предприятие, можно оказаться без дивидендов и своих сложений, если проект потерпит крах.

Ставки, коэффициент, формула

Процесс реинвестирования связан с такими ключевыми понятиями:

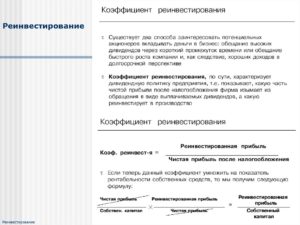

- Ставка реинвестирования. Показывает значение процента, которое будет применяться к объему вложенных средств при расчете дохода. Чем выше ставка, тем больше прибыль инвестора.

- Коэффициент реинвестирования. Отражает долю чистой прибыли, которая была направлена в новый инвестиционный виток после получения дивидендов. Показатель вычисляется путем деления значения реинвестированных средств на сумму чистой прибыли.

При реинвестировании процентов используется термин сложных процентов. Расчеты таких процентных ставок ведутся по формуле:

SUM = X * (1 + %)n, где:

- SUM – итоговая сумма вычислений;

- X – сумма инвестиций начальная;

- % — значение процентной ставки по выбранной депозитной программе, исчисляемое в годовых процентах;

- n – число лет в периоде (или месяцев, кварталов, недель, лет).

Формула для определения показателя ставки по процентным вкладам с капитализацией выглядит так:

Ставка = p * d / y, где:

- p – ставка по процентам вклада, исчисляемая как годовой процент/100;

- d – период, по результатам которого начинается капитализация средств, выражаемый в целях днях;

- y – календарный год, представленный в днях (365 или 366 дней).

Пример расчета сложных процентов

При вложении средств на депозит со сложным процентом в сумме 78 000 рублей под годовой процент 7% будут такие итоговые показатели доходности:

- По окончании 1 года на счете вклада будет сумма 83 460 руб. (78 000+78 000*7%). Прибыль составит 5 460 руб. (83 460-78 000).

- Если средства реинвестировать еще на один год, то по итогам второго года на счете будет накоплена сумма 89 302,20 руб. (83 460+83 460*7%). Прибыль за год составит 5 842,20 руб. (89 302,20-83 460).

- Если продолжить реинвестировать средства, то по результатам третьего года сумма на счете составит 95 553,35 руб. (89 302,20+89 302,20*7%). Прибыль за третий год равна 6251,15 руб. (95 553,35-89 302,20).

ОБРАТИТЕ ВНИМАНИЕ! При реализации мероприятий по реинвестированию необходимо анализировать значение нормы реинвестирования.

https://www.youtube.com/watch?v=KlNwBe1iK4w

Норма реинвестирования отражает планку, в пределах которой можно продолжать эффективно вкладывать средства по второму кругу. Она характеризует рентабельность проекта.

При реинвестировании прибыли юридическими лицами в собственные предприятия коэффициент реинвестирования помогает оценить степень рентабельности проекта и эффективность действующей политики распределения ресурсов.

При высоком показателе коэффициента говорят о значительном возврате прибыли в активы предприятия в форме реинвестиций для обновления оборудования, модернизации производства и повышения производительности технологий и наращивания интенсивности сбытовой деятельности.

ВАЖНО! Реинвестировать прибыль в предприятие необходимо с целью укрепления рыночных позиций и роста уровня сбыта. При преследовании иных целей в итоге будет получено снижение общей рентабельности.

Формула для вычисления коэффициента реинвестирования:

Коэф-нт = (Резервный капитал на конец года + Нераспределенная прибыль или непокрытый убыток на конец года – Резервный капитал на начало года – Нераспределенная прибыль или непокрытый убыток на начало года) / Прибыль (чистая) или убыток * 100%

При получении значения коэффициента ниже нуля можно говорить о серьезных финансовых проблемах предприятия и неэффективности инвестиционного проекта. Показатель, равный нулю, свидетельствует о том, что реинвестирования не происходит, вся прибыль направляется на выплату дивидендов. При желании изменить ситуацию необходимо пересмотреть дивидендную политику организации.

Если коэффициент по результатам вычислений оказался близким к 100%, то большая часть получаемой прибыли пускается в оборот путем реинвестирования. В динамике стабильное увеличение коэффициента реинвестирования свидетельствует о том, что инвесторы и учредители предприятия считают этот проект интересным и перспективным.

Видео:😎 5 копеек: Абсурдность выплаты и реинвестирования дивидендовСкачать

Monmaster.com лучший хайп-мониторинг

С понятием инвестирования знакомы все, а вот что означает реинвестирование мы сейчас разберемся. Инвестор вкладывает деньги с целью получения прибыли. Когда эта прибыль перестает быть виртуальной, а представляет собой абсолютно реальные деньги, существует несколько вариантов взаимодействия с ней.

- потратить на радостях;

- часть из денег вложить обратно;

- все деньги вложить обратно.

Два последних варианта и являются реинвестированием. При получении прибыли всегда появляется желание – удвоить, утроить свой доход (преумножить не только первоначальный капитал, но и проценты).

В этом случае вступает в действие реинвестирование – это вторичное вложение вашей прибыли и получение дохода уже от последующих вложений.

Этими простыми словами мы объяснили вам основной принцип реинвестирования.

Реинвестирование доходов – это распространенный способ (метод) финансирования новых проектов. Опытные инвесторы знают, что вложение денег в хайпы, позволяет получить многократную прибыль. Но существует много нюансов, которые необходимо учесть. Надо знать:

- куда вкладывать,

- сколько,

- через какое время забрать,

- сколько реинвестировать,

- когда остановиться,

- каким проектам доверять.

Формула реинвестирования

Чтобы быть уверенным в своем решении по вложению средств в хайп-проекты, предварительно необходимо сделать расчет. В этом поможет калькулятор реинвестирования. Принцип таков: вы вводите данные, которые требуются, и программным путем производится расчет ожидаемой прибыли. Есть и формула реинвестирования, по которой легко высчитать: получит ваше реинвестирование вклада доход или нет.

FV = PV *(1+i)n, где:

- FV – ожидаемый доход по окончанию срока;

- PV – первоначальная стоимость;

- i – процент-ставка;

- n – реинвестиционный срок;

- – степень.

Реинвестирование капитала можно производить многократно, в зависимости от вашего желания и отсутствия страха потерять денежные средства.

Схема реинвестирования

Самая простая и понятная схема «Деньги делают деньги». Вы вложили свободные деньги на минимальный период (от часов, до дней, нескольких месяцев) в определенный проект, получили прибыль. Вторично вкладываете сумму, состоящую из первоначального взноса плюс прибыль.

Если получаете прибыль, вкладываете снова всю сумму и прибыль за последний период. В дальнейшем можете вкладывать не 100%, а 50, затем 30.

Каждый выбирает схему для себя, опираясь на сумму первоначального взноса, на сумму процентов прибыли, и на то, чтобы отказаться от мысли побежать и молниеносно потратить все или часть денег на себя.

Стоит ли реинвестировать вообще?

Средства реинвестирования – это ваши деньги. Вы решили все-таки их вложить. При этом лучше выбрать несколько проектов сразу (подстраховаться на случай неудачи). Где-то будете в выигрыше, где-то, возможно, проиграете. Если вы азартный человек, а ваши средства – это не последний кусок хлеба, то стоит попробовать получить прибыль от инвестиций.

https://www.youtube.com/watch?v=ygUcb2zMfWM

Важна и ставка реинвестирования. В те проекты, которые внушают вам доверие (хорошие отзывы, процент прибыли имеет положительную и не резкую динамику роста), можно вложить больше средств.

Если проект работает уже длительное время, то долю вклада лучше уменьшить или не вкладываться вообще. В новых проектах на первом круге можно рискнуть (вложить больший процент средств). В начале вашего участия в таких проектах, лучше выбирать краткосрочные проекты.

В дальнейшем, накопив опыта, можно участвовать в проектах долгосрочных.

Основным преимуществом является быстрота получения выгоды от инвестирования ваших прибылей и получение возможности зарабатывать и получать деньги, не выходя из дому.

Недостатки такого метода:

- Возможность потери, не только прибыли, но и ваших первоначальных вложений (по-простому, вы можете оказаться банкротом).

- Потеря времени, нервов и сил.

- Потеря доверия ко всем финансовым операциям.

Нужно всегда помнить, что обещание быстрой прибыли может повлечь за собой еще большие убытки (потерю ваших вкладов).

Но постоянный мониторинг ситуации, адекватная оценка своих сил и предлагаемых проектов, может принести не только увеличение ваших денежных средств, но и моральное удовлетворении (правильность вашего мышления и принятия решений).

Видео:Магия реинвестирования дивидендов. Как реинвестировать дивиденды?Скачать

Реинвестирование — что это такое

Под данным понятием понимают регулярное наращивание денежной массы за счет ранее начисленных и полученных процентов с вложенного капитала. Иногда этот процесс сравнивают со сложным процентом. Реинвестирование прибыли – это рост капитала в геометрической прогрессии.

Даем определение

Реинвестирование – повторное инвестирование капитала в экономику под видом наращивания инвестиций. Эти вложения осуществляются благодаря полученным процентам с этих инвестиций.

Для обычного инвестора это можно описать так: пополнение вклада за счет полученных с него процентов. То есть, проценты (прибыль) не снимаются, а инвестируются. Реинвестирование – что такое и что с ним делать — разберемся ниже. Этот процесс помогает аккумулировать средства в одном месте.

Выделяют:

- Реальное реинвестирование. Регулярные финансовые вложения в капитал. Этот капитал получен при первичных вложениях средств в создание производства, покупку нового оборудования.

- Финансовое реинвестирование. Реинвестиционные средства вкладываются в финансовые активы (валюта, ценные бумаги и т.п.).

Для реальных вложений необходима прибыль, которая сформировалась в результате сбыта продукции/услуг. Источником финансовых реинвестиций выступают денежные средства, вырученные с продажи ценных бумаг.

Реинвестирование также бывает:

- полное: полученная прибыль полностью вкладывается в сумму первичных инвестиций;

- частичное: часть суммы идет на повторное инвестирование, часть – выводится.

Сколько раз реинвестировать прибыль зависит от разработанной стратегии. Если нет острой необходимости в средствах, пополняйте вклад полученными процентами регулярно. Или, если вы трейдер, при каждой удачной сделке наращивайте сумму основного капитала.

Этот процесс приведет в долгосрочной перспективе к тому, что каждый раз проценты будут приходить на постоянно растущую сумму, что дает возможность увеличить сумму прибыли. Обучение процессу реинвестирования идет на протяжении всей жизни.

Важно!Не забывайте: несмотря на все положительные стороны, реинвестирование равнозначно инвестированию. А инвестиции в любой сфере подвержены риску. Перед тем как реинвестировать, рассчитайте все возможные риски.

Изучаем, как все работает

Выделим несколько видов инвестиций, которые будут приносить регулярную прибыль:

Реинвестирование в долгосрочном периоде – несложный путь к накоплению капитала

Инвестирование в эти сферы приносит более-менее стабильный доход. Возникает закономерный вопрос – что дальше? Стоит ли полученный доход реинвестировать: это даст что-нибудь или нет?

Деньги должны быть постоянно «в работе». Следовательно, оптимальным шагом выступает реинвестиция – это «довложение» в первоначальный капитал денег, полученных за счет первичного вложения. Разберемся: Вы купили недвижимость, сдаете ее в аренду и получаете ежемесячную прибыль.

https://www.youtube.com/watch?v=Hd6EXweE6us

Есть два варианта как поступать с этими средствами:

- Потратить на себя, текущие расходы, «на жизнь».

- Повторно вложить в оборот, чтобы они вновь «делали деньги». Если ваша цель: накопить определенную сумму к моменту в будущем, этот вариант для вас. Можно вложить их в покупку новой недвижимости для последующей сдачи, приобрести ценные бумаги.

Рассчитываем прибыль от вложений

Реинвестированная прибыль – это доходы от инвестиций, вложенные в них еще раз путем причисления начисленных процентов (полученной прибыли).

Рассмотрим пример для расчета выгоды и понимания что такое реинвестировать. Вклад в 10 000 руб. положили в банк под 8 % годовых. Через год получим 10 800 руб. (10000*1,08). Сумма начисленных процентов равна 800 руб.

Реинвестируем заработанные проценты: пополним вклад на сумму процентов и оформим его еще на 1 год под тот же процент. Сумма полученных процентов вырастет до 11 664 руб. (10800*1,08). Сумма начисленных процентов равна 864 руб.

Проанализируем: реинвестированные на 2й год 800 руб. помогли заработать на 64 руб. больше, чем в прошлый год. Да, это небольшая сумма, но чтобы ее заработать, вам ничего не пришлось делать.

Что еще более важно: эти 64 руб. при реинвестировании также принесут вам прибыль, надо будет лишь вновь начисленные проценты добавить к основной сумме (10 000 руб.) и вновь оформить вклад с теми же условиями. И через год вы получите сумму вклада 12 597,12 руб. (11 664*1,08). Начисленные проценты равны 133,12 руб.

За третий год заработать получилось 933,12 руб. Сравнив сумму процентов за первый и третий год, напрашивается только один вывод: реинвестирование прибыли — это выгодно.

Важно! Самое интересное и приятное, что процесс получения дополнительной прибыли остановится лишь в тот момент, когда вы перестанете добавлять начисленные проценты к вкладу.

Для расчета дополнительной прибыли от реинвестирования, надо понимать, что такое норма реинвестиций. Это норма дополнительного дохода, при которой полученную прибыль имеет смысл реинвестировать.

Рассмотрим простой пример. При реинвестициях в краткосрочные депозиты их часто наращивают путем регулярных вложений в пределах срока вклада. Наращивают их за счет полученных с этих депозитов процентов.

Тогда сумма, полученная за счет реинвестиций, будет: S = K(1+n1i1)(1+n2i2)…(1+nkik),

Где:

- i1, i2,… ik – последовательные во времени простые ставки;

- n1, n2,… nk – отрезки времени, на протяжении которых используются эти ставки;

- k – количество инвестиций.

Фото поможет лучше понять процесс.

Накопление суммы реинвестиций

Срок вклада и процентная ставка не меняются, сумма реинвестирования рассчитывается по формуле: S = K(1+ni)k

в этой статье поможет разобраться с расчетами нормы прибыли, понять, что такое реинвестирование.

Вывод: ставка реинвестиции – это ставка процента, по которой, как ожидается, будут реинвестировать прибыль, полученную от инвестирования.

Ищем оптимальные условия

Процесс реинвестирования и получения прибыли с вложенных процентов будет осуществляться, пока будут сами инвестиции. Большая сумма инвестированных средств и длительный срок вложений составляют залог успеха процесса реинвестирования.

За счет регулярного пополнения растет величина первоначального капитала. Благодаря систематическому реинвестированию увеличивается размер прибыли на этот капитал. Реинвестировать – что такое необходимо сделать, чтобы начать получать больший процент от вложений.

Выделим правила грамотного и успешного реинвестирования:

- Размер первоначального капитала. Изначально большая сумма инвестиций увеличивает сумму начисленных процентов. Это дает возможность увеличить сумму реинвестиций.

- Время. По мере увеличения срока реинвестирования, растет и прибыль.

- Величина процентной ставки.

Вывод: длительный срок реинвестирования и высокая ставка процента – это залог успешного и эффективного реинвестирования.

Не торопитесь снимать проценты с ваших активов. Лучше положите их вновь на счет. Это окупится увеличенными суммами прибыли в будущем.

https://www.youtube.com/watch?v=t1GAlsWjqCU

Инструкция как лучше сохранить и приумножить ваши инвестиции есть практически в каждом банковском учреждении или компании, работающей с финансами.

Важно! Выгодно – заработанные проценты не снимать, а давать им возможность работать вновь и вновь за счет регулярного реинвестирования.

Подводим итоги

Поняв смысл определения реинвестирование, что такое норма реинвестиций, каждый должен выбрать сам – прибегать ему к этому способу накопления денежных средств либо поискать другой.

Суть реинвестирования – дополнительные взносы в первоначальные активы за счет процентов

Здесь прибыль зависит не только от времени и процентной ставки, но и от самого инвестора, его умения понимать рынок. Потому что иногда в российских реалиях приходится моментально реагировать на какие-то изменения.

Напомним, что мы живем в России, где предсказать что-либо крайне сложно. Поэтому вначале определите все риски, не забыв про инфляцию. Цена за неоправданный риск – весь ваш капитал.

Несмотря на все, реинвестированная прибыль – это более выгодно, чем просто держать вклад (акции, ПИФы и проч.) и получить с этого проценты. Безусловно, не стоит впадать в крайности и ради дополнительных вложений ухудшать качество жизни и лишать себя самого необходимого. Во всем нужна мера.

Успешных инвестиций и новых возможностей.

💥 Видео

Ликбез. Что такое волатильность, ликвидность, ребалансировка, дивиденды, реинвестирование?Скачать

Реинвестирование дивидендов и доходность капитала. Преимущества реинвестирования дивидендовСкачать

Что такое сложный процент? Капитализация.Скачать

Что такое инвестиции (инвестирование) простыми словами + 5 способов инвестирования для начинающихСкачать

✅Как считать доходность реинвестирования дивидендов с акций?Скачать

Все о реинвестировании дивидендов / фондовый рынок и инвестиции в акции / пассивный доходСкачать

Нюансы реинвестирования дивидендовСкачать

Рефинансирование кредита выгодно? Советы финансового управляющегоСкачать

Инвестиционный спрос Теория инвестиций КейнсаСкачать

Реинвестирование чистой прибыли. Что делать, если вы пообещали деньги, а их снова нужно вложить?Скачать

Инвестиции для чайников. 13 ошибок начинающих инвесторовСкачать

Как правильно использовать первые доходы? Секреты реинвестирования.Скачать

Инвестиционный анализ - что такое NPV, IRR и другие понятия.Скачать

⚡Реинвестирование неуплаченных налогов. Как инвестировать деньги до уплаты налогов?Скачать

Все о реинвестированииСкачать