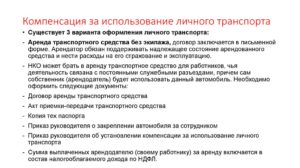

Использовать личный автомобиль сотрудника можно не только на основании договора аренды транспортного средства, но и выплачивая специальную компенсацию. Такая возможность предусмотрена статьей 188 Трудового кодекса РФ.

- Кому положена компенсация

- Документальное оформление

- Начисление компенсации

- Путевые листы

- Бухучет

- Использование личного автомобиля в служебных целях в 2021 году — заправка ГСМ, НДФЛ, для ИП

- Компенсация за использование личного автомобиля в служебных целях

- Использование личного автомобиля в служебных целях по механизму ссуды

- Аренда личного автомобиля предприятием для использования в служебных целях

- Использование своего транспорта на работе по договору ГПХ

- Использование личного автомобиля индивидуальным предпринимателем или директором ООО

- Компенсация за использование личного транспорта в служебных целях (автомобиля) в 2021 году — ГСМ, НДФЛ, расчет, выплата

- Основные моменты

- Почему возникает такая ситуация

- Законные основания

- Выплата компенсации за использование личного автомобиля в служебных целях

- Какие затраты компенсируются

- Как правильно произвести расчет

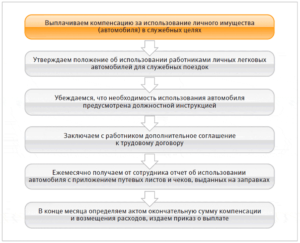

- Пошаговая инструкция оформления

- Какое действует налогообложение (НДФЛ)

- Отражение операций бухгалтерскими проводками

- Компенсация за использование личного автомобиля в служебных целях

- Соглашение о покрытии расходов

- Налоговый учет

- Документы для оформления компенсации

- Компенсация за использование собственного авто

- Аренда авто в служебных целях

- Бухгалтерский учет компенсации

- Пример. Компенсация сотруднику предприятия

- 💡 Видео

Кому положена компенсация

Компенсацию за использование личного автомобиля выплатите тем сотрудникам, чья работа связана со служебными поездками. Список таких сотрудников должен определить руководитель организации. А разъездной характер их работы должен быть зафиксирован в должностных инструкциях, трудовых договорах и т. п.

Помимо компенсации за использование личного имущества, статья 188 Трудового кодекса РФ обязывает организацию возместить сотруднику расходы, связанные с его эксплуатацией. Порядок и размер возмещения этих расходов тоже можно установить в трудовом договоре (дополнительном соглашении к нему).

Документальное оформление

Выплату компенсации за использование личного автомобиля можно предусмотреть в специальном пункте трудового договора или в дополнительном соглашении к нему.

Ситуация: можно ли не предусматривать выплату компенсации за использование личного автомобиля сотрудника в трудовом договоре, указав размер компенсации, а также возможность возмещения расходов, связанных с эксплуатацией автомобиля, в приказе руководителя?

Ответ: да, можно.

При использовании сотрудником автомобиля в служебных целях ему выплачивается компенсация, а также возмещаются расходы, связанные с использованием данного имущества.

Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме.

Об этом сказано в статье 188 Трудового кодекса РФ.

Положения данной статьи не обязывают предусматривать выплату компенсации именно в трудовом договоре. Условие о выплате сотруднику компенсации за использование личного имущества не входит в перечень обязательных условий трудового договора (ст. 57 ТК РФ).

Таким образом, организация вправе предусмотреть выплату компенсации в приказе руководителя. При этом подпись сотрудника об ознакомлении с приказом расценивается как письменное соглашение между сотрудником и организацией.

Есть примеры судебных решений, подтверждающих такую точку зрения (см., например, постановления ФАС Западно-Сибирского округа от 24 декабря 2008 г. № Ф04-5698/2008(11737-А81-41), Северо-Западного округа от 21 октября 2008 г. № А56-40623/2007).

Аналогичный вывод следует из письма Минфина России от 16 мая 2005 г. № 03-03-01-02/140.

Ситуация: может ли директор от имени организации подписать приказ о выплате себе компенсации за использование своего личного автомобиля в производственных целях?

Ответ: да, может.

Никаких препятствий для того, чтобы директор подписал такой приказ, нет.

Помимо компенсации за использование личного имущества организация обязана возместить сотруднику расходы, связанные с его эксплуатацией. Порядок и размер возмещения этих расходов можно определить в трудовом договоре (дополнительном соглашении к нему). Это следует из положений статьи 188 Трудового кодекса РФ.

При этом трудовой договор (дополнительное соглашение к нему) с директором должен подписать:

- председатель совета директоров (или наблюдательного совета) – от имени акционерного общества (п. 3 ст. 69 Закона от 26 декабря 1995 г. № 208-ФЗ);

- тот, кто председательствовал на общем собрании участников, где было принято решение о дополнении трудового договора, либо участник общества, который уполномочен решением общего собрания, – от имени ООО или акционерного общества, в котором совет директоров (наблюдательный совет) не создавался или эти полномочия не были ему переданы (п. 1 ст. 40 Закона от 8 февраля 1998 г. № 14-ФЗ, п. 3 ст. 69 Закона от 26 декабря 1995 г. № 208-ФЗ).

Подписать трудовой договор (дополнительное соглашение к нему) может и человек, который будет наделен полномочиями подписывать подобные соглашения. Предоставить лицу такое право можно, выдав ему соответствующую доверенность.

Начисление компенсации

Компенсацию начисляйте ежемесячно в твердой сумме независимо от количества календарных дней в месяце. За время, когда сотрудник находился в отпуске, командировке или болел, компенсацию не выплачивайте.

https://www.youtube.com/watch?v=AfpaOTXrcfM

Чтобы обосновать начисление компенсации, потребуйте от сотрудника:

- копию технического паспорта автомобиля (свидетельства о регистрации автомобиля);

- копию доверенности (если сотрудник управляет автомобилем по доверенности).

Такие выводы следуют из писем Минфина России от 13 апреля 2007 г. № 14-05-07/6 и от 29 декабря 2006 г. № 03-05-02-04/192, МНС России от 2 июня 2004 г. № 04-2-06/419.

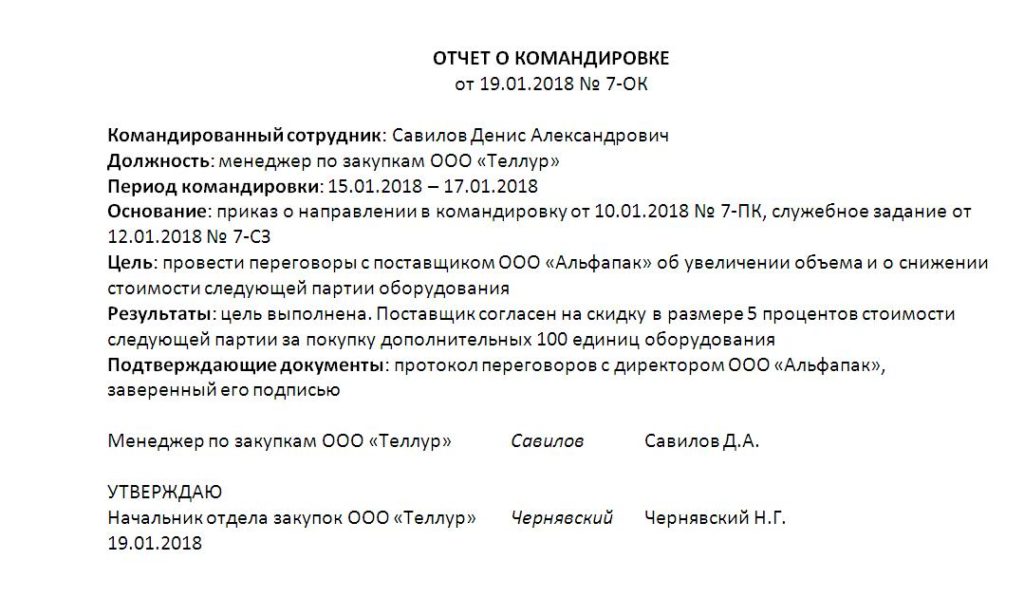

Путевые листы

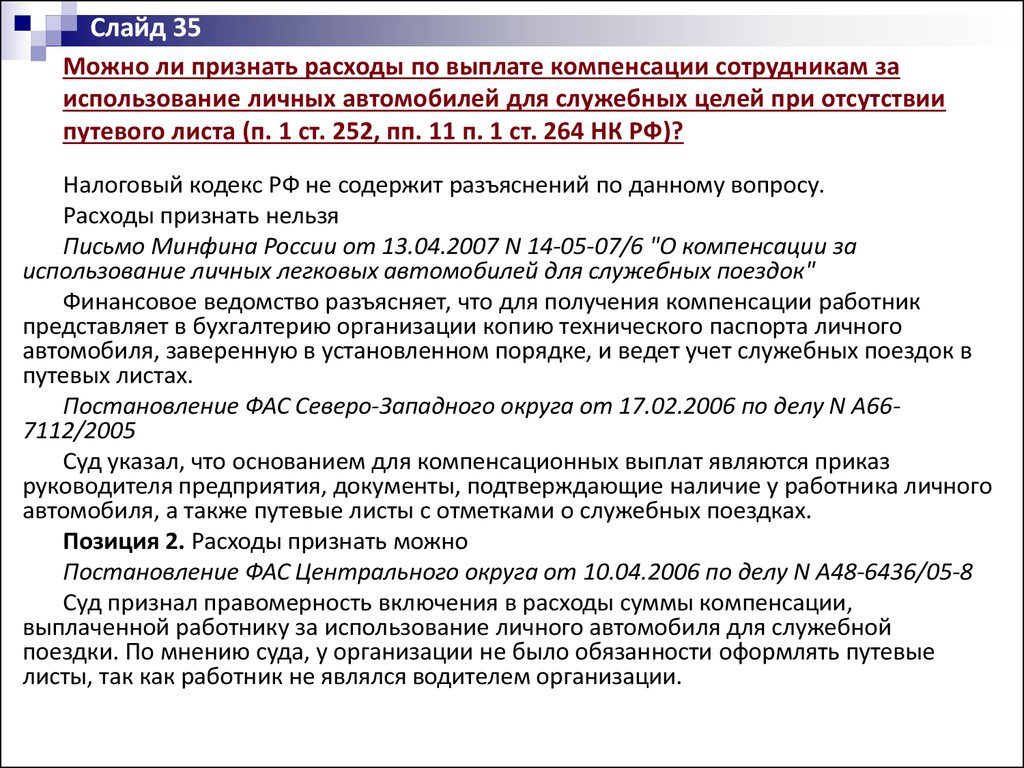

Ситуация: нужно ли для выплаты компенсации за использование личного автомобиля сотрудника потребовать от него предъявить путевые листы?

Ответ: да, нужно.

По общему правилу путевой лист легкового автомобиля является первичным документом по учету работы автотранспорта и основанием для начисления зарплаты водителю (раздел 2 указаний, утвержденных постановлением Госкомстата России от 28 ноября 1997 г. № 78).

Основанием для выплаты компенсации за использование личного автомобиля сотрудника является приказ руководителя, в котором предусматриваются размеры такой компенсации (письмо Минфина России от 5 декабря 2012 г. № 03-03-06/1/629). Для получения денег сотрудник должен представить в бухгалтерию копию технического паспорта личного автомобиля, заверенную в установленном порядке.

При этом представители контролирующих ведомств считают, что путевые листы нужны для подтверждения фактического использования личного автомобиля для служебных поездок и обоснованности понесенных расходов. Такое подтверждение необходимо для того, чтобы организация могла:

- не удерживать НДФЛ с суммы компенсации;

Аналогичные выводы следуют, в частности, из писем Минфина России от 23 сентября 2013 г. № 03-03-06/1/39406, от 13 апреля 2007 г. № 14-05-07/6, УФНС России по г. Москве от 4 марта 2011 г. № 16-15/020447. Некоторые суды придерживаются аналогичной позиции (см., например, постановление ФАС Северо-Западного округа от 17 февраля 2006 г. № А66-7112/2005).

Совет: есть аргументы, позволяющие не оформлять путевые листы для целей налогообложения.

Нормы Налогового кодекса РФ не содержат требований об обязательном оформлении путевых листов. Чтобы организация могла не удерживать НДФЛ с суммы компенсации, а также учесть эту выплату при расчете налога на прибыль (единого налога при упрощенке), необходимы документы:

- подтверждающие необходимость автомобиля для служебных поездок сотрудника;

- свидетельствующие о принадлежности автомобиля данному сотруднику;

- обосновывающие расчет суммы компенсации;

- подтверждающие фактическое использование автомобиля в интересах организации и осуществление расходов.

Следовательно, подтвердить компенсацию и обосновать ее сумму можно иными документами (приказ руководителя, заверенная копия техпаспорта автомобиля, должностные инструкции сотрудников).

Данный подход подтверждается арбитражной практикой (см., например, постановления ФАС Поволжского округа от 30 мая 2012 г. № А12-15477/2011, Московского округа от 19 декабря 2011 г. № А40-152815/10-116-694, Центрального округа от 10 апреля 2006 г. № А48-6436/05-8).

Таким образом, при отсутствии путевых листов организация может рассчитывать на поддержку в арбитражном суде. Если же вы хотите избежать претензий со стороны проверяющих, путевые листы лучше оформить.

Бухучет

В бухучете начисление компенсации за использование личного автомобиля сотрудника и компенсации расходов, связанных с его эксплуатацией, отразите по кредиту счета 73 «Расчеты с персоналом по прочим операциям».

В зависимости от того, в каком подразделении работает сотрудник и какие функции он выполняет, делайте запись:

Дебет 20 (23, 25, 26, 29, 44…) Кредит 73

– начислена компенсация за использование личного автомобиля сотрудника (возмещены расходы, связанные с эксплуатацией личного автомобиля сотрудника).

Пример отражения в бухучете компенсации за использование личного автомобиля сотрудника для служебных поездок

https://www.youtube.com/watch?v=kmMKeeLMS5s

В июне приказом руководителя ООО «Альфа» менеджеру организации А.С. Кондратьеву была назначена компенсация за использование личного легкового автомобиля для служебных поездок. Условия эксплуатации автомобиля оговорены в дополнительном соглашении к трудовому договору с Кондратьевым.

Объем двигателя автомобиля составляет 1500 куб. см. Сумма компенсации – 1200 руб. в месяц. Компенсация выплачивается начиная с 1 июля.

В июле 23 рабочих дня. С 9 по 13 июля включительно Кондратьев болел. Поэтому компенсация ему положена за 18 рабочих дней. Сумма компенсации составляет:

1200 руб. : 23 дн. × 18 дн. = 939 руб.

Бухгалтер «Альфы» сделал в учете проводку:

Дебет 26 Кредит 73

– 939 руб. – начислена компенсация Кондратьеву за использование личного автомобиля для служебных поездок.

Видео:Компенсация за использование личного транспорта работников в служебных целяхСкачать

Использование личного автомобиля в служебных целях в 2021 году — заправка ГСМ, НДФЛ, для ИП

Вопрос того, как оформить использование личного автомобиля в служебных целях сотрудником предприятия является достаточно сложным как для российских работодателей, так и для самих работников-автовладельцев.

Однако на текущий момент действующее законодательство предоставляет достаточно широкий выбор возможных механизмов, которые можно применить в данной ситуации, что может повлиять на размер компенсации за использование собственной машины при работе на какое-либо предприятие.

Также особого внимания заслуживает и вопрос использования личного транспорта индивидуальным предпринимателем.

Российское законодательство не содержит отдельных нормативных документов, которые бы непосредственно регулировали вопросы, связанные с использованием личного автомобиля в служебных целях и были бы посвящены им целиком и полностью. Возможность применения личных транспортных средств при ведении трудовой деятельности согласно российскому законодательству существует – она закреплена в положениях статьи 188 Трудового кодекса РФ.

В целом, сейчас распространены следующие способы оформления использования личной машины на работе:

- Компенсационный порядок. В этом случае применение личного автотранспорта просто закрепляется в локальных нормативных актах предприятия, либо трудовом договоре с сотрудником или коллективном договоре. В данной ситуации процессуальные процедуры являются минимальными, а работодатель получает возможность достаточно гибкого регулирования трудового процесса, одновременно с этим выплачивая работнику компенсационные выплаты, которые до определенного предела не облагаются НДФЛ. В то же время, с точки зрения подсчета фактических расходов по использованию автомобиля и компенсации ГСМ, ремонта и иных аспектов деятельности при данном подходе работник является наименее защищенным и доказать свою правоту в судебном порядке ему будет достаточно сложно.

- Аренда. Часто для снижения фактических расходов одной из сторон трудовых взаимоотношений, а также в целях оптимизации учета всех затрат, связанных с использованием автомобильного транспорта, используется механизм аренды. В данной ситуации организация фактически берет автомобильный транспорт в аренду без услуг водителя, а сам работник таким образом ездит уже на фактически служебном транспорте, находящемся на балансе предприятия. Договор аренды позволяет предусмотреть полную схему компенсирования затрат на автомобиль без ограничений, однако имеет и ряд свойственных ему недостатков.

- Ссуда. Применение механизма безвозмездной ссуды автомобиля также является оправданным способом использования личного транспорта в служебных целях. В таковом случае работник не будет получать прямого вознаграждения за предоставление своего транспорта, но, в то же самое время, это снизит и общую налоговую нагрузку, связанную с учетом НДФЛ и иных отчислений с аренды автомобиля. Как и в случае с арендой, транспорт в данной ситуации ставится на баланс предприятия.

- Заключение договора ГПХ с водителем. В некоторых ситуациях вместо полноценного трудоустройства есть возможность заключить с водителем договор гражданско-правового характера на предоставление услуг по транспортировке товаров или людей. Однако данный вариант организации деятельности имеет как свои преимущества, так и недостатки, серьезно выделяющие и отличающие его от иных способов применения служебного автомобиля в личных целях.

Вне зависимости от того, как осуществляет свою трудовую функцию водитель, ездит ли он по работе на личном или находящемся на балансе предприятия автомобиле, у него в обязательном порядке должен иметься путевой лист со штампом о прохождении медицинского осмотра. Данные требования являются ультимативными и несмотря на противоположные судебные решения из практики по данному вопросу ранее, на 2021 год предрейсовый медосмотр обязателен как для ИП, так и для иных водителей, фактически применяющих транспортное средство для исполнения своих служебных обязанностей.

Компенсация за использование личного автомобиля в служебных целях

Отдельный порядок компенсации предусмотрен в данном случае для сотрудников органов внутренних дел, Следственного комитета, а также некоторых иных категорий государственных служащих.

https://www.youtube.com/watch?v=dS7YN1_Hcbs

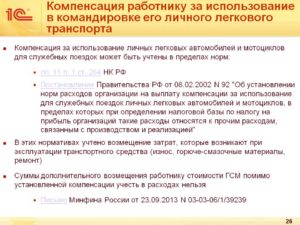

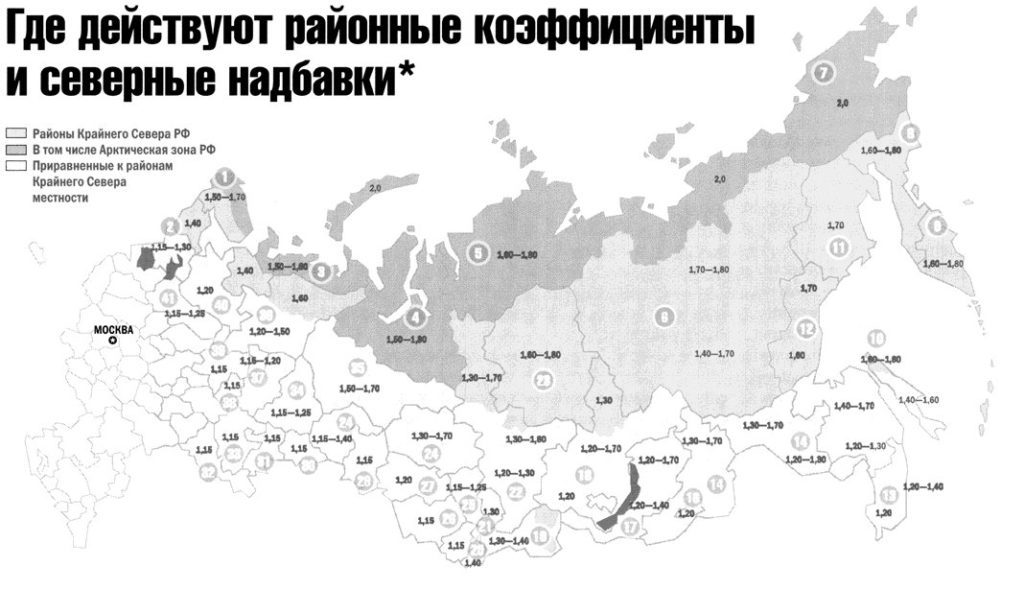

В отношении же простых работников имеет место ряд нюансов, связанных с расходами предприятия на компенсацию таковых услуг в целях учета налогообложения и прибыли. Так, статья 264 НК РФ и Постановление Правительства №92 от 08.02.

2002 устанавливают предельные размеры компенсации за использование личного транспорта в размере 1200 рублей для легковых автомобилей с объемом двигателя до 2000 куб. см и 1500 рублей – для превышающих данный объем.

Все суммы прямых компенсаций за использование личного транспорта в данном случае не могут превышать означенных средств в целях учета расходов.

Данное ограничение касается только расчета фиксированной ежемесячной компенсации, а не расходов, привязанных к обслуживанию транспорта. То есть, в вопросах учета расходов на ГСМ, на ремонт автомобиля и иных схожих затрат, ограничения на внесение в расходную часть отчетности предприятия не предусмотрено.

К особенностям работы на личном автомобиле в служебных целях можно отнести:

- Простоту оформления взаимоотношений. В данном случае предприятию не требуется заключать дополнительных договоров с работником.

- Отсутствие налогообложения при правильном учете и расчете компенсаций.

- Сложности в подсчете фактических расходов на ГСМ и ремонт и необходимость введения дополнительных механизмов учета.

- Ограниченные возможности действий работника по защите собственных прав.

Использование личного автомобиля в служебных целях по механизму ссуды

Вопросы применения ссуды личного автомобиля на предприятии рассматриваются положениями статьи 689 Гражданского кодекса РФ. В данном случае подразумевается передача предприятию транспортного средства в непосредственное пользование.

Это влечет за собой возложение именно на предприятие обязанности по обслуживанию автомобиля, его ремонту, учету ГСМ, однако, в свою очередь, значительно упрощает ведение отчетности с точки зрения расчетов НДФЛ и расходов предприятия в вопросах налогообложения.

Следует отметить, что в данном случае работодатель должен предусмотреть возможность закрепления автомобиля исключительно за его владельцем и право использования данного транспортного средства сотрудником в личных целях.

К основным нюансам ссуды личного автомобиля предприятию можно отнести:

- Упрощение подсчета расходов на автомобиль.

- Необходимость переоформления страхового полиса транспортного средства на предприятие.

- Отсутствие прямых дополнительных вознаграждений сотруднику.

- Необходимость оформления дополнительной кадровой документации на управление транспортом для отдельного работника.

Аренда личного автомобиля предприятием для использования в служебных целях

Сдача личного автомобиля в аренду в целях последующего использования его в служебных целях является достаточно распространенной практикой.

Такая методика организации взаимоотношений позволяет обеспечить работнику достаточный уровень гарантий по сохранности его транспорта, предоставить дополнительное вознаграждение, а также поставить автомобиль на баланс предприятия, что, как и в случае с ссудой, значительно упростит ведение отчетности и последующую ее сдачу.

Однако к недостаткам подобного способа использования личного транспорта в служебных целях можно отнести необходимость уплачивать НДФЛ с арендных выплат сотруднику, оформлять заново страховку на транспортное средство и заключать дополнительный договор аренды.

При этом все это нужно делать, устанавливая одновременно с этим новые локальные акты на предприятии, которые бы регулировали взаимоотношения с собственниками такового транспорта, работающими на предприятии. Необходимо также помнить, что в данном случае должен заключаться именно договор аренды транспортного средства без экипажа.

Правовое регулирование означенного вопроса наиболее подробно раскрывается положениями статьи 643 ГК РФ.

Использование своего транспорта на работе по договору ГПХ

Договор гражданско-правового характера часто используется многими представителями бизнеса в качестве альтернативы трудовому договору.

В данном случае фактически исполняющий свои обязанности работник становится с точки зрения законодательства исполнителем, а его фактический работодатель – заказчиком.

Соответственно, в данных отношениях не применяются нормативы трудового права и положения ТК РФ в целом. Это имеет как определенные плюсы, так и минусы для каждой из сторон взаимоотношений.

https://www.youtube.com/watch?v=ph9LUGKSbcE

В вопросах же использования личного транспорта с применением подобного правового механизма следует отметить, что владелец автомобиля вправе предоставлять нанимателю транспорт как по договору аренды без экипажа, так и по договору аренды с экипажем, а также подряда, субподряда или прямого оказания услуг по перевозке или транспортному обслуживанию. Однако в данном случае необходимо, чтобы владелец транспорта имел надлежащие права для осуществления таковой деятельности – то есть, являлся субъектом предпринимательства, что может повлечь за собой определенные дополнительные расходы времени и денежные затраты.

Использование личного автомобиля индивидуальным предпринимателем или директором ООО

Если же личный автомобиль в служебных целях использует индивидуальный предприниматель или же директор предприятия, то в данном случае также могут использоваться и иные механизмы оформления данных действий.

В первую очередь, следует отметить, что ни сам ИП, ни директор предприятия тем более не освобождаются от обязанности проходить медицинские осмотры, выписывать себе путевые листы и должным образом оформлять рабочие поездки в целом.

Однако на практике данное требование соблюдается далеко не всегда, особенно если деятельность субъекта хозяйствования, который они представляют, не связана с транспортными перевозками напрямую.

В данном случае при возникновении каких-либо проблем, как предприниматель, так и директор вправе объяснить свои поездки личными, а не рабочими целями.

И для того, чтобы обвинить их в нарушении законодательства, сотрудникам правоохранительных органов и следствию придется объективно доказать факт исполнения ими именно рабочих функций на момент какого-либо происшествия, если таковое произошло.

В случае с директором ООО, вне зависимости от того, является ли он одним из учредителей или даже единственным учредителем юридического лица, он может использовать для оформления личного автомобиля на предприятии любые вышеозначенные способы – аренду, безвозмездное пользование транспортом или же компенсационный порядок. Это допускается, так как он одновременно выступает и физическим лицом – директором и работником, и представителем юридического лица.

В отношении же индивидуальных предпринимателей, арендовать или ссудить автомобиль самому себе, равно как и трудоустроить себя в качестве собственного же работника не получится.

Законодательством прямо устанавливается необходимость заключения договора между как минимум двумя разными лицами в данных ситуациях, а сам ИП является лишь физическим лицом.

(23 голос., 4,61 из 5)Чтобы учитывать расходы на транспорт в целях налогообложения, индивидуальному предпринимателю будет необходимо поставить автомобиль на баланс предприятия. Аналогичные действия допускаются и для директора ООО без использования вышеозначенных механизмов правового регулирования.

Видео:Компенсация за использование личного автомобиля в служебных целяхСкачать

Компенсация за использование личного транспорта в служебных целях (автомобиля) в 2021 году — ГСМ, НДФЛ, расчет, выплата

Оформление компенсации за использование личного транспорта в служебных целях (автомобиля) в 2021 году обладает некоторыми особенностями, незнание которых может повлечь за собой различное недопонимание.

Эксплуатация транспортного средства работником компании в процессе своей деятельности осуществляется в производственных целях по необходимости в случае многочисленных разъездов.

Работодателем осуществляется компенсация понесенных затрат работником во время эксплуатации личного транспортного средства.

Порядок и условия начисления компенсационных выплат осуществляется по предварительной договоренности между непосредственным работодателем и сотрудником в соответствии с нормами статьи 188 ТК РФ.

https://www.youtube.com/watch?v=0mbMr_jzT_U

Рассмотрим подробней порядок начисления компенсации за эксплуатацию личного транспортного средства в производственных целях в 2021 году.

Основные моменты

Компенсация за использование личного автомобиля в служебных целях директору либо иному сотруднику осуществляется в большинстве случаев по достигнутым предварительно договоренностям.

Одновременно с этим, крайне важно знать о нормативной базе, на основании которой осуществляется начисление рассматриваемой выплаты.

Почему возникает такая ситуация

Необходимо обращать внимание на то, что привлечение персонального транспортного средства с целью эксплуатации для реализации служебных задач, в обязательном порядке оформляется в письменном виде, путем подписания соответствующего договора между работодателем и рабочим.

Соглашение должно быть составлено и подписано в виде отдельной документации либо в качестве дополнения к трудовому договору — в зависимости от разновидностей достигнутых договоренностей.

В период заключения соответствующего соглашения должны быть определены условия эксплуатации автотранспорта, в частности:

- продолжительность эксплуатации;

- периодичность использования;

- должностные обязанности, при выполнении которых осуществляется эксплуатация личного автомобиля.

Помимо этого необходимо говорить условиями соглашения и размер компенсационной выплаты, которая должна быть приравнена к законодательной норме либо же сверх нее.

| Разновидность соглашения | Имеющиеся дополнительные условия |

| Условия отображаются в трудовом соглашении либо в виде дополнительного договора к первому типу | Работодатель берет на себя обязанность по начислению компенсационных выплат в случае разъездного характера занятости.В таком случае управление осуществляется самим владельцем ТС |

| Арендное соглашение | Осуществляется передача транспортного средства по подписанному соответствующему акту.Работодатель берет на себя обязанность по подписанию соответствующего договора по ОСАГО, а также осуществлению всех разновидностей ремонтных работ |

| Соглашение на предоставление транспортных услуг | Соглашение несет под собой гражданско-правовой характер с отображением конкретного периода и размера компенсационного начисления |

Необходимо обращать внимание на подписание соглашения и в случае с разовой поездкой.

Основанием для начисления таких разновидностей выплат принято считать формирование Приказа, который должен быть утвержден работодателем в произвольном письменном виде.

Приказ должен быть сформирован по завершению месяца на базе расчета, осуществляемого бухгалтерским отделом компании.

Законные основания

Основным нормативно-правовым документом по праву считается Трудовой Кодекс.

В частности рекомендуется обращать внимание на статью 188, в которой подробно описан порядок и условия начисления компенсационных выплат в случае использования личного транспорта в служебных целях.

Выплата компенсации за использование личного автомобиля в служебных целях

Процедура начисления рассматриваемой компенсации осуществляется не только в соответствии с трудовым законодательством, но и с учетом персональных договоренностей между работодателем и самим подчиненным.

Дополнительно рекомендуется знать об имеющихся особенностях, незнание которых может стать преградой для защиты персональных интересов в случае недобросовестности работодателя.

Какие затраты компенсируются

В действующем трудовом законодательстве предусматривается возможность начисления компенсационного износа персонального транспортного средства и оплаты текущих затрат, напрямую связанных с эксплуатацией автомобиля взамен:

- осуществления текущих ремонтных работ;

- компенсации за использование личного автомобиля в служебных целях ГСМ;

- оплаты за парковку в течении всего трудового дня и мойки транспортного средства в частности;

- понесенных иных затрат в период эксплуатации транспортных средств.

Со слов уполномоченных представителей налогового органа, размер компенсационного начисления содержит в себе:

- износ автомобиля;

- затраты на ГСМ;

- на прохождение планового ТО и иной тип технического обслуживания.

Работодатель оставляет за собой право инициировать возмещение компенсации за ГСМ по предоставленным наемным работником чекам.

https://www.youtube.com/watch?v=TW8kwXsB61A

Затраты на горюче смазочные материалы подлежит покрытию непосредственным работодателем по объему понесенных фактических затрат, которые можно подтвердить документально.

В налоговом учете размеры понесенных затрат по горюче смазочным материалам не могут быть взяты во внимание.

С целью начисления рассматриваемых выплат изначально нужно установить километраж пробега, а также применять имеющиеся нормы расходования в соответствии с Минтранса либо же технической документацией конкретного транспортного средства.

Непосредственный работодатель вынужден будет покрыть исключительно те затраты, которые напрямую связаны с показателями износа и текущими понесенными затратами на применение персонального транспортного средства рабочего.

К сведению — только за факт управления автомобилем начисление вознаграждений не осуществляется.

В данном случае сотрудник использует транспортное средство в рамках взятых на себя трудовых обязанностей, за что он уже начисляет заработную плату.

Как правильно произвести расчет

Необходимо обращать внимание на то, что размеры компенсационных выплат, начисляемые в фиксированном размере предпринимателями при УСН либо ЕНВД (не имеет значения) подлежат расчету по количеству дней фактического использования автомобиля.

В период расчета необходимо установить ежедневный размер оплаты. Она определяется как частное от договорной помесячной суммы и количества трудовых дней в календарном месяце (в четком соответствии с производственным календарем).

Размер компенсации, который подлежит дальнейшему начислению, может быть рассчитан как произведение числа дней использования ТС и дневной компенсационной оплаты.

В случае отсутствия договоренностей относительно выплат в фиксированном размере, сумма подлежит расчету в четком соответствии с соответствующей внутренней документацией компании.

С целью официального подтверждения того, что рассматриваемый тип перечислений в действительности является компенсацией, возникает острая необходимость в тщательной документации с требуемым перечнем реквизитов согласно с критериями экономической целесообразности.

Пошаговая инструкция оформления

С целью подтверждения того, что рассматриваемая разновидность начисления не может считаться прибылью сотрудника, а непосредственно компенсацией, возникает острая необходимость в наличии некоторой документации с целью выполнения взятых на себя должностных обязанностей.

В том случае, если необходимость в эксплуатации транспортного средства для выполнения поставленных производственных задач происходит уже после официального трудоустройства, то сторонам необходимо подписать отдельный договор к трудовому соглашению либо же вовсе договор об аренде.

| Очередность действий | Подробные разъяснения условий |

| Формирование и подача сотрудником соответствующего заявления | В случае достижения договоренностей относительно факта привлечения персонального автомобиля во время официального трудоустройства, то об этом нужно указать в содержании договора.В данном случае нет необходимости в формировании соответствующего заявления |

| Предоставление правоустанавливающей документации на автомобиль | В перечне документации рабочий должен предоставить в обязательном порядке:

|

| Далее необходимо достигнуть определенных договоренностей с работодателем | В данном случае речь идет о фиксации условий, которые могли бы удовлетворить каждую из сторон |

| Подписание соответствующего соглашения | Возникает необходимость в подписании арендного соглашения либо же передачи в продолжительную эксплуатацию |

| Формирование соответствующего акта приема-передачи | Документ в обязательном порядке должен включать в себя сведения относительно транспортного средства и подтвердить факт передачи автомобиля |

Процедура управления автомобилем может быть инициирована непосредственным собственником либо третьими лицами, которые были назначены работодателем.

https://www.youtube.com/watch?v=C1F9d9C5Hb8

Соглашение на аренду подписывается с целью передачи автомобили либо иного типа транспортного средства, причем как с водителем, так и без него.

В случае отсутствия договоренностей относительно условий управления автомобилем, то водителем может выступать любое лицо.

: использование личного автомобиля в служебных целях

К арендному соглашению подлежит обязательному формированию акт приема-передачи автомобиля, который должен подписываться каждой стороной.

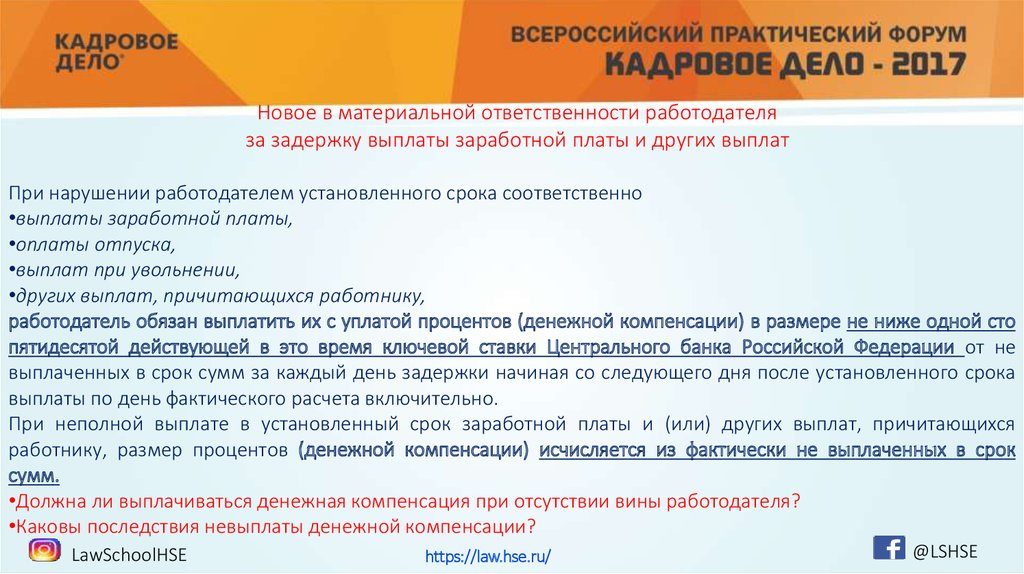

Какое действует налогообложение (НДФЛ)

Налогообложение рассматриваемых компенсационных выплат, начисляемых сотрудникам, напрямую зависит от типа подписанного соглашения относительно эксплуатации транспортного средства.

| Разновидность соглашения | Начисление НДФЛ (подоходного налога) |

| Договор в форме приложения к основному трудовому контракту | Не подлежит начислению налог и иные взносы в различные фонды с компенсации по такому соглашению |

| Арендное соглашениеСоглашение на предоставление услуг в виде ГПХ | Налогообложение подлежит начислению с полного размера и подлежит перечислению в налоговый орган непосредственным налоговым агентом |

Необходимо обращать внимание на то, что если между сторонами подписано арендное соглашение, то полученные суммы сотрудником подлежат налогообложению в сумме 13% в случае с резидентами и 30% — для нерезидентов России.

Отражение операций бухгалтерскими проводками

Вне зависимости от того, о какой именно компании идет речь, нужно осуществлять учет дней эксплуатации транспортного средства.

Если же пользование автомобиля несет за собой системный характер в течении продолжительного времени, то рассматриваемый тип компенсационных начислений несет за собой ежемесячный характер.

По завершению календарного месяца подлежит обязательному формированию справки-счета, на базе которой должен быть составлен Приказ относительно начисления рассматриваемой выплаты.

С целью учета движения транспортных средств применяется счет 73. Одновременно с этим нужно помнить о том, что счет отнесения расходов напрямую зависит от профиля самой компании и структурного отделения, в котором официально трудоустроен сотрудник.

Включение в перечень расходов с целью БУ осуществляется при начислении рассматриваемых сумм.

Напоследок хотелось бы отметить — процесс начисления компенсационных выплат наемным сотрудникам, которые используют по производственным потребностям транспортные средства, обладает многочисленными особенностями.

С целью исключения вероятности возникновения различного рода недопонимания, крайне важно соблюдать нормы российского законодательства, в противном случае могут возникать недопонимания с налоговыми органами.

Видео:Личный автомобиль сотрудникаСкачать

Компенсация за использование личного автомобиля в служебных целях

Если работник вынужден пользоваться собственным автотранспортом в служебных целях, то ему положена выплата компенсации. Этот пункт отмечен в статье 188 ТК РФ. Сотрудник имеет возможность использовать собственный автомобиль по договоренности с руководителем предприятия. Компенсация предоставляется даже за единичное пользование транспортом в должностных целях.

В Трудовом кодексе указывается, на что конкретно идет компенсация:

- амортизацию автотранспорта;

- оплату затрат на ГСМ (бензин, топливо);

- техобслуживание.

Соглашение о покрытии расходов

В соглашении между руководителем и сотрудником должна отражаться информация:

- о марке транспорта работника, годе выпуска;

- о сумме компенсации, приведенных расчетах, сроках по выплатам.

Часть предприятий издает указ о выплате компенсации. Если в нем присутствует подпись работника, то в суде документацию приравнивают к соглашению. Однако рекомендуется составить именно соглашение, чтобы не инициировать ненужные споры.

https://www.youtube.com/watch?v=q1efoLdb6P8

В соглашении между руководителем и подчиненным есть возможность указать 2 вида компенсации одновременно: и на ГСМ-расходы, и на износ автотранспорта. В законодательстве не прописаны конкретные суммы, поэтому мера возмещения затрат за пользование собственным автомобилем устанавливается в каждой организации.

Контролирующие органы РФ для верного расчета налогов предлагают учитывать степень износа автомобиля и время его эксплуатации. Необходимо использовать простые расчеты, отображаемые в соглашении:

- Сумма выделяемых средств равна сумме амортизации транспорта. Расчеты ведутся в текущем периоде.

- Вести расчеты, исходя из стоимости 1 км автопробега по должностным обязанностям. Расценки можно заимствовать у такси.

Налоговый учет

Письмо Министерства Финансов от 20 апреля 2015 г., №03-04-06/22274 и указ Минтруда от 27 июля 2021 г., №17-3/В-291 указывают, что компенсация за пользование личным имуществом в служебных целях не облагается налогом на доходы физлиц (НДФЛ).

Страховые взносы также не облагаются налогом в размере, согласованным с руководителем предприятия, и не упоминаются в справке о доходах.

Документы для оформления компенсации

Для доказательства того факта, что сотрудник не получает доход от использования собственного авто, нужно собрать документы:

- Между руководителем и подчиненным заключается соглашение, которое дополняет действующий ТД. Если использование собственного имущества в должностных целях оговаривается на собеседовании, то этот пункт вписывается в договор.

- Копия документа о регистрации транспорта. Она необходима для доказательства прав на авто, т. к. возмещение расходов полагается за пользование собственным имуществом. Мнения контролирующих органов о возмещении затрат на транспорт, управляемый на основании доверенности, разделилось. Существуют записи, которые как разрешают данную выплату, так и запрещают ее.

- Документы для учета рабочих поездок. Путевые и маршрутные листы оформляются при условии компенсации, которая перечисляется с учетом служебного пробега.

- Если компенсация предоставляется по фиксированной ставке, то документация оформляется любым удобным способом: маршрутные листы, журнал учета командировок.

- Чеки, квитанции на оплату ГСМ и прочие расходы работнику компании следует предоставлять вместе с авансовым отчетом. Согласно предоставленным квитанциям оплачивается денежная компенсация. Покрытие расходов на бензин осуществляют, учитывая его действительный расход и лимит, утвержденный в технической документации.

- Покрытие затрат, которое указано в соглашении и трудовом договоре. Размер компенсации утверждается в приказе или расчетном листе. Сумма возмещения может быть указана и в двустороннем соглашении, если выплачивается по фиксированной ставке.

Важно! Если для учета выплат используется собственная форма, то в нее необходимо включать реквизиты первичной документации. Форма должна соответствовать политике предприятия.

Компенсация за использование собственного авто

Ст. 272 НК РФ, п. 7 гласит: компенсация денежных средств за пользование собственным автотранспортом по служебным нуждам отображается в расходах на дату выплаты. При оплате налога на прибыль следует руководствоваться нормативами, указанными в Постановлении Правительства РФ, 08. 02. 02, №92:

- Если объем двигателя легкового транспорта сотрудника 2000 куб. см, то размер компенсации не может превышать утвержденную норму, а именно 1200 рублей.

- Если двигатель объемом выше 2000 куб. см, то предоставляется выплата 1500 рублей.

Ограничения на размер компенсации за использование грузового транспорта в должностных целях не утверждаются на законодательном уровне. Категория автотранспорта отмечена в ТС или ПТС. Чтобы учесть компенсации для налога на прибыль, нужно собрать ту же документацию, что и для НДФЛ.

Аренда авто в служебных целях

Утвержденная сумма возмещения денежных средств за пользование автомобилем по служебным нуждам очень мала. Поэтому если в должностные обязанности входят постоянные разъезды, стоит заключить договор аренды.

За арендованный транспорт служащему также полагается компенсация. Авто можно взять в аренду вместе с сотрудником. При аренде автомобиля без сотрудника ответственным лицом назначается уполномоченное лицо организации.

Для работодателя на УСН преимущество заключается в уменьшении налоговой базы (согласно ст. 346 НК РФ, п.1). Расходы на содержание транспорта несет работодатель и может включать их в статью расходов.

https://www.youtube.com/watch?v=8Ow6J0g_BLY

В обеих ситуациях необходимо:

- Заключить договор аренды.

- Установить сумму компенсационных ежемесячных платежей.

- Передать транспорт по акту.

Важно! Ежемесячные платежи аренды работодатель включает в доход своего сотрудника. Компенсация облагается НДФЛ по ставке 13% (по статье 226 НК РФ п.1, ст. 224 п.1). Страховые взносы платить не придется.

Бухгалтерский учет компенсации

Возмещение денежных средств отображается в статье затрат на дату перевода компенсации. Расходы списываются на те же счета, что и зарплата сотрудника. (Счет 44 — Расходы на продажу, счет 20 — Основное производство, счет 26 — Общехозяйственные расходы).

Когда дата перевода денежных средств не совпадает с ее фактической выплатой, возникает разница во времени. Рекомендуется осуществлять выплаты сотруднику в месяце их начисления.

Если в налоговом и бухучете фигурируют разные суммы, то организации, регулярно имеющей разницу в отчете, начисляются увеличенные платежи по налогу на прибыль в текущем периоде, согласно Приказу Минфина РФ №114, ред. 24.12.2010.

Пример. Компенсация сотруднику предприятия

💡 Видео

"Компенсации за использование личного имущества работников в служебных целях"Скачать

Компенсация за использование личного имущества сотрудников в 1С 8.3Скачать

Компенсация использования личного автомобиля в служебных целяхСкачать

Как использовать личное имущество в служебных целях и получить компенсациюСкачать

Компенсация за использование личного автоСкачать

Компенсация сотрудникам транспортных расходов и расходов на проезд к месту работы и обратно.Скачать

Компенсация за использование автомобиля в 1С Бухгалтерия 8Скачать

Компенсация за ГСМ при использовании личного автомобиля 2021 годуСкачать

Использование личного авто в работе, непроведение индексации зарплат, начисление пенейСкачать

Нормы компенсации за использование личного автомобиляСкачать

Компенсации работникам за использование личного имуществаСкачать

Компенсация за использование сотрудником личного имуществаСкачать

Учёт компенсации, срок исковой давности, использование авто в работеСкачать

Рекомендации Минфина по аудиту, компенсация за использование своего авто в работеСкачать

Как оформить использование служебного автомобиля в личных целях?Скачать

Компенсации ГСМ за использование личных авто, видеосъёмка в суде, проникновение на объектыСкачать

Может ли сотрудник использовать для работы личное имуществоСкачать