Государственная помощь аграриям заключается не только в выделении дотации и компенсировании доли производственных затрат, но и в возможности использовать облегченный налоговый режим – ЕСХН (единый сельскохозяйственный налог). Для применения спецрежима необходимо точное соответствие хозяйствующего субъекта определенным критериям, описанным в ст. 346.2 НК РФ.

- Для кого доступен переход на ЕСХН

- Запрет на использование единого сельхозналога

- Процедура перехода на ЕСХН

- Когда надо заявить о применении ЕСХН

- Как составить уведомление о применении ЕСХН

- Начало работы по ЕСХН

- Когда теряется право на применение ЕСХН

- Перерасчет налогов при утрате права на спецрежим

- Сельхозналог: возможность и трудности применения ЕСХН

- Выгода при использовании ЕСХН

- Кто может использовать спец. режим

- От каких налогов освобождает

- Отчетность и уплата налогов

- Возможные проблемы при использовании ЕСХН

- Единый сельскохозяйственный налог (есхн)

- Порядок перехода на уплату есхн и возврата к общему режиму

- Порядок перехода на уплату есхн и возврата на общий режим налогообложения

- Есхн – единый сельскохозяйственный налог: ключевые моменты

- Переход на есхн: кто и как может воспользоваться аграрным спецрежимом

- Есхн — единый сельхозналог 2021

- Как перейти на есхн с общего режима

- Переход на есхн

- Глава 26.1. Система налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН или единый сельхозналог)

- Кто относится к сельскохозяйственным товаропроизводителям

- Кто не вправе перейти на ЕСХН

- Где действует система в виде уплаты единого сельхозналога

- От каких налогов освобождены плательщики ЕСХН

- Как перейти на уплату единого сельхозналога

- «Уход» с ЕСХН: добровольный и принудительный варианты

- Как рассчитать единый сельхозналог

- Учет доходов и расходов при ЕСХН

- Когда перечислять деньги в бюджет

- Как отчитываться по ЕСХН

- Совмещение единого сельхозналога с ЕНВД, либо с патентной системой

- 💡 Видео

Для кого доступен переход на ЕСХН

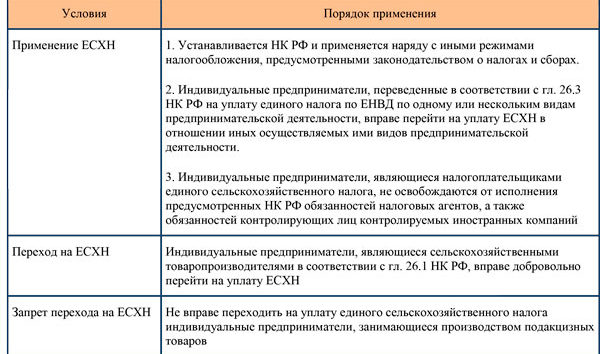

Налоговое право предусматривает применение спецрежима для коммерческих структур, соответствующих следующим параметрам:

- юридические лица или ИП, занимающиеся воспроизводством и реализацией продукции, относимой к разряду сельскохозяйственной;

- доля реализации сельхозпродуктов в валовой выручке составляет не менее 70% (для всех видов продукции).

Исходя их функционала и организационно-правовой формы субъекта бизнеса, к плательщикам ЕСХН относятся:

- ООО и ИП, имеющие коды ОКВЭД сельхозпроизводителей;

- потребительские кооперативы сельскохозяйственной направленности (перерабатывающие, сбытовые, животноводческие, садоводческие);

- артели, занимающие ловлей и переработкой рыбных и иных водных биоресурсов.

Важно: для отнесения к разряду сельхозпроизводителей необходимо комплексное наличие трех факторов – продукция должна производиться, перерабатываться и реализовываться претендентом на применение ЕСХН. Отсутствие одной составляющей дает основание отказать налогоплательщику в переходе на сельхозналог.

Рыболовецкие хозяйства в российских моногородах и поселках, где этот вид деятельности является градообразующим, для использования льготного режима должны соответствовать дополнительным критериям:

- количество работников рыбохозяйственных предприятий (включая проживающих с ними членов семьи) должно составлять не меньше половины общего числа жителей города/поселка;

- списочная численность работников, участвующих в рыбохозяйственной деятельности ограничена – не более 300 человек в год;

- рыболовство должно осуществляться при помощи собственных или арендованных (зафрахтованных) промысловых судов.

Обратите внимание: для рыболовецких предприятий (ИП) сохраняется требование использования ЕСХН при объеме реализации сельхозпродукции (улова рыбы), составляющем 70% от валового дохода.

Запрет на использование единого сельхозналога

В отдельных случаях налоговое законодательство не допускает применение льготного режима даже при соблюдении вышеприведенных условий. Не разрешено использовать ЕСХН сельхозпроизводителям, которые, помимо основной деятельности, выполняют следующие работы:

- производят товары, облагаемые акцизными сборами (табачные изделия, алкоголь);

- занимаются игорным бизнесом.

Кроме того, запрещено переходить на уплату ЕСХН сельскохозяйственным организациям, входящим в бюджетную структуру.

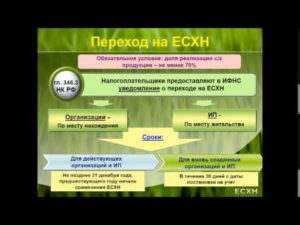

Процедура перехода на ЕСХН

Если организация или ИП соответствует всем критериям, соответствующим статусу сельхозпроизводителя, то налогоплательщик вправе заявить фискальным органам о своем намерении использовать льготный спецрежим.

Обратите внимание: переход на ЕСХН не носит обязательный характер и выполняется налогоплательщикам на добровольных началах.

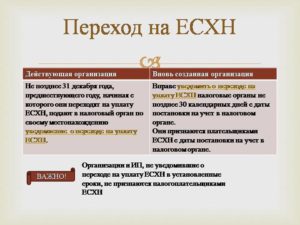

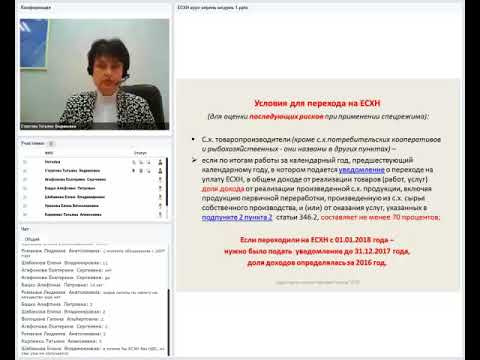

Когда надо заявить о применении ЕСХН

Единый сельхозналог рассчитывается по итогам налогового периода – календарного года. По этой причине заявить о переходе на ЕСХН при использовании иных методик налогообложения можно до начала нового отчетного периода.

Предельными сроками подачи заявления в налоговый орган являются:

- для действующих ООО/ИП – 31 декабря;

- для новых субъектов хозяйственной деятельности – на протяжении 30 дней с момента регистрации.

Помните: нарушение сроков уведомления о переходе на ЕСХН является основанием для непризнания налогоплательщика субъектом спецрежима и начисления всех налогов по прежней схеме налогообложения.

Как составить уведомление о применении ЕСХН

ФАЙЛЫ

Скачать пустой бланк формы 26.1-1 уведомления о переходе на ЕСХН в ExcelСкачать образец заполнения уведомления о переходе на ЕСХН в Excel

Заявление-уведомление об использовании единого сельхозналога составляется налогоплательщиком по форме № 26.1-1 самостоятельно.

https://www.youtube.com/watch?v=lVDILChNmFA

Для отметок налогового органа предусмотрен отдельный блок, в котором инспектор указывает дату поступления документа и регистрационный номер.

В головной части уведомления заявитель указывает обязательные сведения:

- наименование субъекта;

- ИНН и КПП налогоплательщика, уведомляющего о переходе на ЕСХН;

- номер (код) налоговой инспекции по месту нахождения/регистрации заявителя;

- признак налогоплательщика.

Составление уведомления не доставляет проблем заявителю, однако следует обратить внимание на следующие нюансы:

- признак заявителя выбирается в зависимости от времени подачи уведомления;

- если уведомление передается в контролирующий орган вместе с основным пакетом документов на регистрацию, то следует указать цифру «1»;

- при передаче заявления в течение месяца (30 дней) после регистрации – цифра «2»;

- при переходе с другого налогового режима – цифра «3».

Вновь созданные ИП и организации, указывающие в качестве признака заявителя «1» или «2», подписывают уведомление, заверяют печатью и передают в налоговую инспекцию.

Для плательщиков, ранее применяющих другую схему налогообложения и планирующих перейти на ЕСХН с 1 января следующего календарного года, необходимо представление сведений о доле валовой выручки, относящейся к реализации сельскохозяйственной продукции. В этом же поле указывается период, за который рассчитанная доля составляет не менее 70%.

Уведомление о применении ЕСХН может быть передано непосредственно в фискальный орган (руководителем организации, предпринимателем или доверенным лицом), отправлено по почте или по телекоммуникационным каналам связи.

Имейте в виду: если заявление №26.1-1 передается уполномоченным лицом, то необходимо наличие доверенности, заверенной в нотариальной конторе.

Начало работы по ЕСХН

ИП и фирмы, работающие по общей или упрощенной системе налогообложения, переходят на ЕСХН, начиная с 1 января года, следующего за годом подачи уведомления. Те же, кто получил статус ИП или юридического лица и сразу заявил о намерении применять ЕСХН, используют этот режим с начала производственной деятельности.

Когда теряется право на применение ЕСХН

Утрата статуса сельхозпроизводителя и, соответственно, права на применение льготного аграрного спецрежима, возможна в следующих случаях:

- уменьшение обязательного 70%-ного барьера доли реализованной с/х продукции в валовом доходе;

- нарушение требований к сельхозпроизводителям, имеющим право применять спецрежим;

- прекращение деятельности, дающей право на применение ЕСХН;

- переход на другую форму налогообложения.

Поскольку налоговым периодом для сельхозналога признается календарный год, все решения относительно утраты права на использование ЕСХН принимаются после 31 декабря. При отказе от дальнейшего применения специального режима (вне зависимости от обстоятельств) субъект хозяйственной деятельности обязан оповестить об этом фискальную службу следующим образом:

- при нарушении критериев плательщика ЕСХН – путем подачи заявления об утрате права на спецналог по форме № 26.1-2;

- при желании использовать общую или упрощенную системы налогообложения – по форме № 26.1-3;

- при прерывании деятельности, относящейся к сельскому хозяйству – по форме № 26.1-7.

Сведения по приведенным формам должны быть переданы в налоговый орган на протяжении ограниченного периода – с 1 по 15 января нового календарного года.

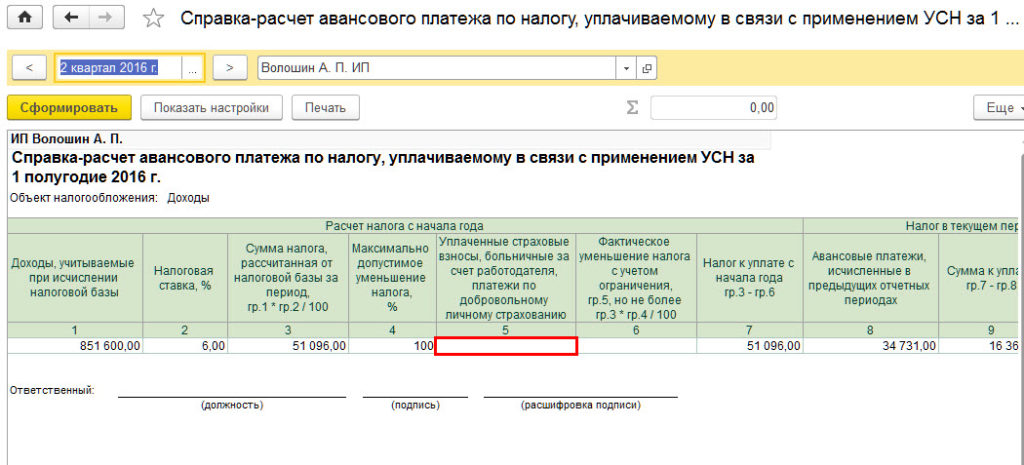

Перерасчет налогов при утрате права на спецрежим

После завершения отчетного года налогоплательщик, который нарушил требования, предъявляемые к сельхозпроизводителям, обязан произвести перерасчет налоговых платежей.

Вместо уплачиваемого в течение года ЕСХН, организации или ИП придется рассчитать и заплатить в бюджет основные виды налогов:

- налог на имущество (при наличии основных средств);

- НДС;

- налог на доходы (НДФЛ);

- налог на прибыль.

Все декларации по доначисленным налогам должны быть поданы в срок до 31 января, в этот же период необходимо погасить все бюджетные обязательства.

https://www.youtube.com/watch?v=dErX6wvf80U

Одновременно с формированием и представлением в ФНС деклараций по общей системе налогообложения, бывший сельхозпроизводитель обязан составить уточненный расчет по ЕСХН (авансовым платежам) за 1 полугодие. Уплаченные суммы будут признаны переплатой по сельхозналогу.

Вернуться к применению ЕСХН можно по прошествии одного года после утраты права на его применение (либо добровольного отказа).

Видео:ЕСХН: налоги, взносы, НДС. Как считать налоги на ЕСХН. Плюсы и минусы ЕСХН в 2022 году.Скачать

Сельхозналог: возможность и трудности применения ЕСХН

Существует несколько налоговых режимов: УСН, ЕВНД, ЕСХН. Рассмотрим, что представляет собой сельхозналог, насколько он удобен для фермера и каковы его преимущества перед остальными налоговыми режимами.

Выгода при использовании ЕСХН

Для правительства России поддержка сельского хозяйства является одной из приоритетных. Развивать и поднимать сельское хозяйство нужно еще и потому, что треть населения страны живет в сельской местности.

Однако несмотря на довольно щадящий режим (налоговая ставка 6%), эта система не пользуется спросом у предпринимателей.

Дело в том, что само название налога – единый сельхозналогговорит само за себя. Его могут использовать исключительно производители сельского хозяйства, а не переработчики. Значит, большой сектор отросли, от которой напрямую зависит цена закупки и дальнейшая цена в рознице, не может использовать этот режим.

Для производителей сельскохозяйственной продукции выдвинуты очень жесткие требования.Общий доход должен составлять не менее 70% после реализации произведенной продукции. Поэтому чаще предприниматели–фермеры используют другой налоговый режим.

Так в чем же выгода применения этого режима? Если рассматривать с точки зрения налогового бремени, то этот спец. режим выигрывает по отношению с другим режимам налогообложения.

| ЕСХН | ОСНО | УСН Доходы | УСН Доходы минус расходы |

| 6% | 20% | 6% | От 5% до 15% Ставка завит от регионального уровня. |

Из таблицы видно, что хоть налоговая ставка у сельхозналога и упрощенца (доходы) одинакова, ЕСХН работает по системе «доходы минус расходы», а у упрощенца («доходы») высчитывается налог с прибыли без вычета расходов. В итоге получается, что сельскохозяйственный режим для налогоплательщика очень выгоден, если претендент на этот режим соответствует всем налоговым требованиям.

Кто может использовать спец. режим

В налоговом кодексе в ст. 346.2 указан полный список лиц, которые могут применять ЕСХН. Ими могут стать:

- Предприниматели и организации, сельхозкооперативы, которые занимаются производством, переработкой и реализацией собственной продукции.

- Рыбхозяйственные предприятия, если на предприятии задействовано не менее 50 процентов работников, проживающих в поселке. Само рыболовство должно осуществляться на судах рыбопромыслового флота, находящихся либо в собственности, либо используемых по договору фрахтования.

Не могут использовать сельхоз. режим переработчики и реализаторы продукции сельского хозяйства, производители табака, алкоголя, а также те, кто занимается игорным бизнесом.

Предприниматели или организации, которые бы хотели перейти или сохранить право использовать режим налогообложения ЕСХН, должны выполнять ряд условий:

- Доход от реализации сельскохозяйственной продукции или рыболовецкого улова должен составлять не менее 70 процентов.

- Среднегодовая численность работников на предприятии или у ИП должна не превышать 300 человек.

- Размер дохода не ограничен, главное, чтобы он был не менее 70 процентов от всей реализованной продукции.

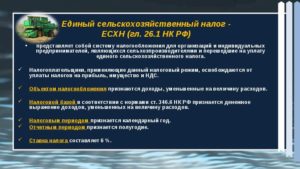

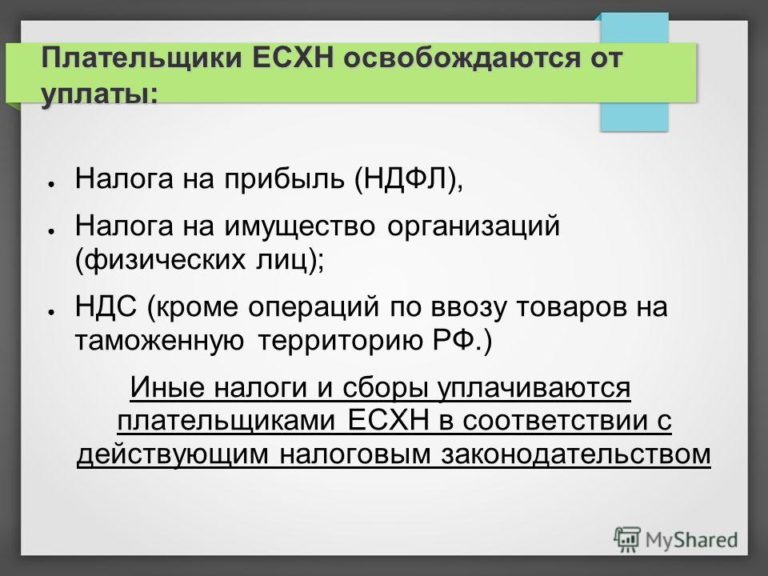

От каких налогов освобождает

При использовании предпринимателем режима ЕСХН он освобождается от уплаты следующих налогов:

- Налог на прибыль (кроме налога по долговым обязательствам).

- НДС, если товар не ввозится из-за границы.

- Имущественный налог организаций и предпринимателей.

- НДФЛ.

Можно сказать, это наиболее щадящий налоговый режим в России.

Отчетность и уплата налогов

Перейти на ЕСХН могут все участники рынка, которые соответствуют требованиям налогового кодекса. Спец. режим кроме комфортной налоговой ставки предусмотрел минимальные отчетные документы и сроки сдачи.

https://www.youtube.com/watch?v=_Y6BfmlZe5c

Отчетными периодами для данного режима являются полгода и год. В июле не позднее 25 числа налогоплательщик уплачивает авансовый взнос. Декларация подается не позднее 31 марта отчетного года.

Предприниматели обязаны вести книгу доходов и расходов. В неё заносятся все сведения по затратам на производстве и выручка от реализации продукции. Организации ведут бухгалтерский учет.

При невыполнении условий сдачи отчетности и несвоевременной оплате налога фермеру придется уплачивать штраф и пени.

Возможные проблемы при использовании ЕСХН

Так как этот налог рассчитывается из «доходы минус расходы» и умножается на налоговую ставку 6%, то может возникнуть ряд проблем с налоговиками. Они могут не признать тот или иной расход, подлежащий к вычету.

Полный перечень расходов (45 позиций) можно увидеть в статье 346.5 НК. Если какой-либо расход не относится к налоговому вычету, то налоговики его не примут и придется пересчитывать налог к уплате.

В отличие от упрощенца, который платит минимальный налог от доходов – 1%, если деятельность была убыточной, сельскохозяйственник может перенести убытки на следующие периоды в течение 10 лет.

Бесплатная консультация юриста:

Москва и область: +7 (499) 938-54-25

Санкт-Петербург и область: +7 (812) 467-37-54

/ Хозяйственное право / Как перейти на есхн с общего режима

Необходимо подать заявление для перехода в ФНС в течение 30 дней после регистрации. Раньше этот срок составлял 5 дней. Переход в этом случае состоится непосредственно при постановке на налоговый учёт.Как можно увидеть, правила стали даже проще, чем раньше. Хотя и до этого они не отличались особой сложностью. В течение года нельзя отказаться от уплаты ЕСХН.

Если предприятие уже перешло на новую систему, то заявление об изменениях можно подавать до 15 февраля текущего года. Однако есть, помимо этого, и принудительный порядок отмены ЕСХН. Её применяют в тех случаях, когда сельскохозяйственный производитель перестаёт быть таковым и занимается уже иной деятельностью.

Если предприятие уже не производит сельхозпродукцию, то и уплачивать единый сельхозналог оно уже не может.

НК РФ)

- налога на доходы физических лиц (в отношении доходов от предпринимательской деятельности)

- налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности (в части имущества, используемого при производстве сельскохозяйственной продукции, первичной и последующей (промышленной) переработке и реализации этой продукции, а также при оказании услуг сельскохозяйственными товаропроизводителями)

- налога на добавленную стоимость (за исключением НДС, уплачиваемого при ввозе товаров на таможне, а также при выполнении договора простого товарищества или договора доверительного управления имуществом)

Процедура перехода К началу страницы Переход на ЕСХН осуществляется добровольно (п.5 ст.346.2).

Единый сельскохозяйственный налог (есхн)

Общая сумма налога складывается из следующих элементов:

- налог на добавленную стоимость;

- единый социальный налог;

- имущественный налог. Здесь предусматриваются льготы для того имущества, которое применяется при изготовлении и хранении сельскохозяйственной продукции;

- транспортный налог.

- налог на прибыль. И здесь есть льготные ставки — для прибыль от реализации собственно сельхозпродукции;

- земельный налог;

- налог на добычу полезных ископаемых;

- налог за загрязнение окружающей среды и за пользование водными объектами.

Разумеется, налогообложение сельскохозяйственных товаропроизводителей имеет и свои плюсы.

Порядок перехода на уплату есхн и возврата к общему режиму

Для плательщиков, ранее применяющих другую схему налогообложения и планирующих перейти на ЕСХН с 1 января следующего календарного года, необходимо представление сведений о доле валовой выручки, относящейся к реализации сельскохозяйственной продукции.

В этом же поле указывается период, за который рассчитанная доля составляет не менее 70%.

Уведомление о применении ЕСХН может быть передано непосредственно в фискальный орган (руководителем организации, предпринимателем или доверенным лицом), отправлено по почте или по телекоммуникационным каналам связи. Имейте в виду: если заявление №26.

1-1 передается уполномоченным лицом, то необходимо наличие доверенности, заверенной в нотариальной конторе.

Начало работы по ЕСХН ИП и фирмы, работающие по общей или упрощенной системе налогообложения, переходят на ЕСХН, начиная с 1 января года, следующего за годом подачи уведомления.

Порядок перехода на уплату есхн и возврата на общий режим налогообложения

Но все же необходимо, чтобы было соблюдено обязательное условие ― субъект должен обладать статусом сельскохозяйственного товаропроизводителя. К их числу относятся:

- Производители сельхозпродукции.

- Субъекты, осуществляющие первичную и промышленную переработку товара с целью последующей его реализации.

Доля сельхозтовара не должна быть ниже 70% по отношению к общему объему реализации.

Не относятся к плательщикам ЕСХН лица, занимающиеся производством подакцизных товаров, относящиеся к казенным или бюджетным субъектам. При нарушении сроков подачи уведомления в использовании ЕСХН может быть отказано.

Важно

Скачать бесплатную книгу от online-buhuchet.ru «Основы налогообложения на ЕСХН»1. Ведение учетной политики ЕСХН на предприятии2. Ведение книги доходов и расходов при ЕСХН для ИП и организации3.

Условия применения ЕСХН + инфографика, расчет4.

- Внимание

- ЕСХН (Единый сельскохозяйственный налог )

Любой экономический субъект с целью оптимизации расходов имеет право сменить действующий режим налогообложения на более выгодный в рамках существующего законодательства. Смена системы носит добровольный характер. Но для права применения одного из льготных режимов необходимо отвечать определенным условиям.

В статье мы рассмотрим как осуществляется переход на ЕСХН с ОСНО и УСН, кто может перейти на специальный режим налогообложения, Что представляет собой ЕСХН? Режим, предоставляющий предпринимателям и юр.лицам возможность расчета единого сельскохозяйственного налога, представляет собой льготную систему налогообложения. Подобные субъекты не перечисляют НДС, за исключением уплаты налога при движении товаров через границу РФ.

Есхн – единый сельскохозяйственный налог: ключевые моменты

Онлайн-ККТ: кому можно не торопиться с покупкой кассы Отдельные представители бизнеса могут не применять онлайн-ККТ до 01.07.2021 года. Правда, для применения этой отсрочки есть ряд условий (режим налогообложения, вид деятельности, наличие/отсутствие работников).

Так кто же вправе работать без кассы до середины следующего года? < … Отказ банка в проведении операции можно обжаловать Банк России разработал требования к заявлению, которое клиент банка (организация, ИП, физлицо) может направить в межведомственную комиссию в случае, когда банк отказывается проводить платеж или заключать договор банковского счета (вклада). < …

→ Бухгалтерские консультации → ЕСХН Обновление: 27 мая 2021 г. Для начала применения системы налогообложения в виде единого сельскохозяйственного налога необходимо осуществить переход на ЕСХН.

Переход на есхн: кто и как может воспользоваться аграрным спецрежимом

Запрет на использование единого сельхозналога В отдельных случаях налоговое законодательство не допускает применение льготного режима даже при соблюдении вышеприведенных условий. Не разрешено использовать ЕСХН сельхозпроизводителям, которые, помимо основной деятельности, выполняют следующие работы:

- производят товары, облагаемые акцизными сборами (табачные изделия, алкоголь);

- занимаются игорным бизнесом.

Кроме того, запрещено переходить на уплату ЕСХН сельскохозяйственным организациям, входящим в бюджетную структуру. Процедура перехода на ЕСХН Если организация или ИП соответствует всем критериям, соответствующим статусу сельхозпроизводителя, то налогоплательщик вправе заявить фискальным органам о своем намерении использовать льготный спецрежим.

Есхн — единый сельхозналог 2021

Налоговая декларация и налоговый период Сам ЕСХН уплачивается по полугодиям, однако налоговый период составляет один календарный год. Авансовая часть налога уплачивается до 25 июля отчётного года, полностью же вся сумма должна быть выплачена до 31 марта следующего после этого года.

Следовательно, и налоговая декларация по ЕСХН должна быть подана плательщиком в ФНС до 31 марта года, следующего за отчётным. Если по каким-либо причинам деятельность плательщика прекращается, то подать налоговую декларацию он должен до 25 числа того месяца, который следует за тем, в течение которого была прекращена деятельность.

Налоговая ставка и налоговая база Единый сельхозналог рассчитывается согласно правилам, которые перечислены в статье 346.9 Налогового кодекса РФ. Обычная налоговая ставка составляет 6 %. Следовательно, при расчёте необходимо размер налоговой базы умножить на 0,06.

ЕСХН осуществляется независимо от численности работников. Плательщик ЕСХН может вернуться к общему режиму налогообложения только с 1 января следующего календарного года (п. 3 ст. 346.3

НК РФ). Для добровольного возврата к общему режиму налогообложения следует подать заявление по форме № 26.

1-4 в налоговый орган по своему местонахождению (индивидуальному предпринимателю — по месту жительства в срок до 15 января года, в котором осуществляется смена налогового режима (п. 6 ст. 346.3 НК РФ).

Обязательный переход на общий режим налогообложения предусмотрен, если по итогам года доля до хода от реализации произведенной сельхозпродукции и (или) выращенной рыбы в общем доходе от реализации товаров (работ, услуг), составила менее 70 процентов (п.

4 ст. 346.3 НК РФ). Согласно п. 3 ст.

strahovanie58.ru © 2021. Бесплатные юридические консультации онлайн. Все права защищены.

Видео:ЕСХН - Единый сельскохозяйственный налогСкачать

Как перейти на есхн с общего режима

Делается это также и в том случае, если доля доходов от продажи аграрной продукции в общей сумме доходов становится меньше, чем установленные законодательно 70 %.

Учёт доходов и расходов при ЕСХН Если ИП или организация занимаются аграрной деятельностью и уплачивают ЕСХН, то они достаточно специализированы. Расходы и доходы при ЕСХН также учитываются специальным образом.

Деньги, полученные от реализации произведённой продукции, могут быть потрачены и на заработную плату сотрудников, и на рекламу, и на основные производственные нужды.

При уплате данного налога не существует привычной статьи «прочие расходы», и контролирующие налоговые организации строго следят за соблюдением данного условия. Книгу учёта доходов и расходов вести не обязательно. Доходами официально признаются только те денежные средства, которые поступили в кассу предприятия или же на расчётные счета.

Переход на есхн

Нарушения и санкции за них В Налоговом кодексе РФ подробно расписаны не только правила обложения налогом сельскохозяйственных предприятий, но и штрафные санкции за возможные нарушения установленного порядка. Основные моменты, которые следует знать, состоят в следующем:

- Если налогоплательщик (ИП или юридическое лицо) изменил профиль, или же доля дохода от реализации сельскохозяйственной продукции стала меньше 70%, то перестают соблюдаться условия, необходимые для права платить ЕСХН.

В этом случае налоги за истёкший период должны быть пересчитаны в течение месяцы согласно ОСНО и уплачены по общим правилам. - Если производится пересчёт, то плательщику начисляются также дополнительные пени за несвоевременную уплату налогов за первое полугодие отчётного года.

Видео:Порядок перехода на ЕСХНСкачать

Глава 26.1. Система налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН или единый сельхозналог)

Российские организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями и добровольно перешедшие на уплату ЕСХН.

Компании и предприниматели, наделенные статусом сельхозпроизводителя, но не изъявившие желания перейти на уплату единого сельхозналога, по умолчанию применяют иные системы налогообложения. Другими словами, переход на ЕСХН не может быть принудительным.

Кто относится к сельскохозяйственным товаропроизводителям

- предприятия и ИП, которые производят, перерабатывают и продают сельхозпродукцию.

Здесь есть одно важное условие: доля дохода от реализации такой продукции должна составлять не менее 70 процентов дохода от продажи всех товаров и услуг;

- сельскохозяйственные потребительские кооперативы, у которых доля дохода от продажи сельхозпродукции собственного производства не менее 70 процентов дохода от реализации всех товаров и услуг;

- рыбохозяйственные организации и предприниматели, соответствующие ряду условий (доля дохода от продажи улова не менее 70 процентов от всего дохода, рыболовные суда принадлежат им на праве собственности или по договорам фрахтования и др.)

- организации и ИП, которые оказывают производителям сельхозпродукции услуги, относящиеся к вспомогательной деятельности в области производства сельхозкультур и послеуборочной обработки сельхозпродукции: подготовка полей, посева, перегонка и выпас скота и проч. Доля дохода от реализации перечисленых услуг должна составлять не менее 70 процентов дохода от продажи всех товаров и услуг

Кто не вправе перейти на ЕСХН

Компании и предприниматели, которые производят подакцизные товары и (или) занимаются игорным бизнесом, а также казенные, бюджетные и автономные учреждения. Ранее права на уплату ЕСХН были лишены организации, открывшие филиалы и обособленные подразделения. Но сейчас данное ограничение отменено, и в настоящее время наличие филиалов не препятствует переходу на единый сельхозналог.

Где действует система в виде уплаты единого сельхозналога

На всей территории РФ без каких-либо региональных или местных ограничений. Правила перехода на ЕСХН и возврата на другие системы налогообложения одинаковы для всех российских компаний и предпринимателей независимо от местонахождения.

От каких налогов освобождены плательщики ЕСХН

В общем случае организации, начисляющие единый сельхозналог, освобождаются от налога на прибыль., а предприниматели — от НДФЛ.

Кроме того, компании не платят налог на имущество, а ИП — налог на имущество физлиц (с 2021 года освобождение распространяется только на объекты, используемые при производстве сельхозпродукции, первичной и последующей промышленной переработке и продаже этой продукции, а также при оказании услуг сельскохозяйственными товаропроизводителями). Кроме того, вплоть до 2021 года и те и другие не платят налог на добавленную стоимость (за исключением НДС при импорте).

Прочие налоги и сборы нужно платить в общем порядке. В частности, с зарплаты сотрудников надо делать взносы на обязательное страхование, удерживать и перечислять НДФЛ.

Обратите внимание: компании, относящиеся к категории сельскохозяйственных товаропроизводителей, но не перешедшие на ЕСХН, платят налог на прибыль по общей ставке 20 процентов.

Как перейти на уплату единого сельхозналога

Компании и ИП, являющиеся сельхозпроизводителями, а также сельскохозяйственные потребительские кооперативы могут перейти на уплату ЕСХН, если выполнено следующее условие.

За календарный год, предшествующий году подачи заявления о переходе, доля дохода от продажи сельхозпродукции собственного производства должна быть не менее 70 процентов дохода от реализации всех товаров и услуг.

Для тех, кто зарегистрирован в текущем году, данное условие должно выполняться применительно к последнему отчетному периоду, то есть полугодию.

Рыбхозы вправе перейти на единый сельхозналог, если за календарный год, предшествующий году подачи заявления о переходе, доля дохода от продажи улова не менее 70 процентов от всего дохода.

Для рыбхозов, зарегистрированных в текущем году, данное условие должно выполняться применительно к последнему отчетному периоду, то есть полугодию.

Кроме того, для рыбохозяйственных предприятий и ИП предусмотрены дополнительные условия по численности работников и по принадлежности судов промыслового флота.

Если все необходимые условия выполнены, нужно подать заявление в налоговую инспекцию не позднее 31 декабря, и с января следующего года можно применять ЕСХН.

Вновь созданные предприятия и вновь зарегистрированные ИП вправе стать плательщиками единого сельхозналога с даты постановки на учет в налоговой инспекции.

Для этого необходимо подать заявление не позднее 30 календарных дней с даты постановки на налоговый учет.

Кроме того, для «новичков» действует правило: если в год подачи заявления доходы от сельскохозяйственной деятельности равны нулю, то в отношении следующего года 70-ти процентный лимит не применяется.

«Уход» с ЕСХН: добровольный и принудительный варианты

Налогоплательщик, перешедший на единый сельхозналог, должен начислять его до конца налогового периода, то есть по 31 декабря текущего года включительно. До этого времени отказаться от ЕСХН нельзя. Сменить систему по собственному желанию можно только с 1 января следующего года, о чем нужно письменно уведомить налоговую инспекцию в срок до 15 января.

Предусмотрен и принудительный возврат с ЕСХН на другие системы налогообложения.

Он происходит, когда по итогам года доля доходов от реализации сельхозпродукции собственного производства оказалась менее 70 процентов дохода от всей реализации, либо рыбхоз не выполнил установленные для него условия.

Еще одна причина обязательного перехода с ЕСХН — начало производства подакцизных товаров, либо занятие игорным бизнесом. Во всех перечисленных случаях право на единый сельхозналог считается утраченным с начала года, в котором допущено несоответствие.

При принудительном возврате с ЕСХН налогоплательщику следует задним числом пересчитать налоги за предыдущий год и заплатить их в январе наступившего года. Возможно, придется еще и перечислить пени.

Если выяснится, что налогоплательщик изначально стал применять сельхозналог, не имея на это права (например, скрыл свою принадлежность к сфере игорного бизнеса), то пени начислят за весь прошлый год.

Если же возврат произошел, потому что в течение прошлого года нарушены ограничения по доле доходов от продажи сельхозпродукции (либо критериев, утвержденных для рыбхозов), и при этом налогоплательщик не пересчитал налоги в январе, то пени будут начислены с февраля наступившего года.

Если налогоплательщик перестал заниматься сельскохозяйственной деятельностью, то в течение 15 дней ему необходимо уведомить об этом свою инспекцию.

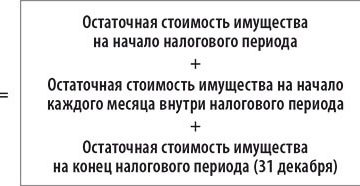

Как рассчитать единый сельхозналог

Нужно определить налоговую базу, то есть разность между доходами и расходами, и умножить ее на 6 процентов. Налоговая база рассчитывается нарастающим итогом с начала налогового периода, который равен одному календарному году. Иными словами, базу определяют в течение периода с 1 января по 31 декабря текущего года, затем расчет налоговой базы начинается с нуля.

Учет доходов и расходов при ЕСХН

Налогооблагаемыми доходами при системе ЕСХН является выручка по основному виду деятельности (доходы от реализации), а также суммы, полученные от прочих видов деятельности (внереализационные доходы).

Список расходов строго ограничен. В него входят все наиболее распространенные затраты, в частности, заработная плата, стоимость основных средств, издержки на рекламу и т д. Но при этом в перечне отсутствует такой пункт как «прочие расходы». Поэтому налоговики при проверках проявляют строгость и аннулируют любые затраты, которые прямо не упомянуты в списке.

Необходимо учитывать все доходы и расходы. Организации должны заполнять регистры бухгалтерского учета, предприниматели — вести специальную книгу учета доходов и расходов, форма которой утверждена приказом Минфина России от 11.12.06 № 169н.

Налогоплательщики ЕСХН применяют кассовый метод признания доходов и расходов. Это значит, что доходы в общем случае признаются в момент поступления денег на расчетный счет или в кассу, а расходы — в момент, когда предприятие или ИП погасили обязательство перед поставщиком.

Когда перечислять деньги в бюджет

По итогам полугодия не позднее 25 июля нужно перечислить в бюджет авансовый платеж. Он равен налоговой базе за январь-июнь, умноженной на 6 процентов.

По окончании налогового периода необходимо перечислить в бюджет итоговую сумму ЕСХН. Последний день уплаты — 31 марта следующего года. При перечислении итоговой величины налога следует учесть авансовый платеж, сделанный в течение года.

Как отчитываться по ЕСХН

Отчитываться по единому сельскохозяйственному налогу нужно один раз в год. Декларацию необходимо предоставить не позднее 31 марта года, следующего за налоговым периодом. Отчетность по итогам полугодия не предусмотрена.

Если в течение года налогоплательщик перестал заниматься сельхоздеятельностью, то он должен предоставить декларацию не позднее 25-го числа следующего месяца.

Совмещение единого сельхозналога с ЕНВД, либо с патентной системой

Налогоплательщик вправе по одним видам деятельности начислять «вмененный» налог, а по другим ЕСХН. Не исключен вариант, когда предприниматель по одним видам деятельности платит ЕСХН, а по другим применяет патентную систему налогообложения.

В таком случае необходимо вести раздельный учет доходов и расходов, относящихся к каждому из спецрежимов. Если это невозможно, то затраты следует распределять пропорционально доходам от видов деятельности, подпадающих под разные системы налогообложения. Доходы и расходы, относящиеся к ЕНВД или к ПСН, не учитываются при определении налоговой базы по единому сельхозналогу.

Также надо иметь в виду, что при совмещении ЕСХН и «вмененки» 70-ти процентное ограничение, введенное для плательщиков единого сельхозналога, нужно рассчитывать исходя из всех доходов, в том числе и подпадающих под ЕНВД..

Помимо этого следует следует помнить, что согласно Налоговому кодексу, продажа сельхозпродукции собственного производства через свои магазины, торговые точки и столовые на ЕНВД не переводится.

💡 Видео

Полный обзор налогового режима ЕСХН для ИПСкачать

ЕСХН (Единый сельскохозяйственный налог)Скачать

Расчет и уплата ЕСХНСкачать

Учет расходов при ЕСХНСкачать

Кто может применять налог ЕСХНСкачать

Плательщикам ЕСХН. НДС при продаже имущества, приобретенного до 01 01 2019г.Скачать

Что такое налогообложение ЕСХНСкачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

ЕСХН или УСН? Что выбрать? Анастасия_консультации по налогамСкачать

Что учесть при переходе на ЕСХН +НДССкачать

СР 11 ОСВОБОЖДЕНИЕ ОТ ЕСХНСкачать

Налогообложение с/х деятельности часть 2: ЕСХН или налог на прибыльСкачать

Как в СБИС легко вести бухгалтерский учет на ЕСХНСкачать

Льготы при ЕСХН, отказ в работе, имущественный вычетСкачать

Переход с ОСНО на УСН — условия и правила смены режимаСкачать

Платить меньше налогов - реально. Рассказываю как получить льготы. Переход с ИП на ОООСкачать

об онлайн- курсе :" ЕСХН: особенности применения"Скачать