Приобретение топливной карты (смарт-карты) – один из способов снабжения организации ГСМ. Помимо него, организация может приобрести топливо:

Прежде чем выбрать тот или иной способ приобретения ГСМ, оцените плюсы и минусы каждого из них.

- Виды топливных карт

- Как оформить топливную карту

- Журнал учета топливных карт

- Бухучет: получение карты бесплатно

- Бухучет: приобретение с условием возврата

- Бухучет: приобретение карты за плату

- ОСНО

- Учет ГСМ по топливным картам (бензин) в 2021 году — бухгалтерский по топливным картам, как вести, в НКО

- Основные моменты

- Определения

- С какой целью ведется

- Правовая база

- Бухгалтерский учет ГСМ по топливным картам

- Какими проводками отображается

- Документальное оформление

- Возникающие нюансы

- В нко

- Бюджетном учреждении

- Учет топливных карт в бухгалтерском учете в 2021 году

- Что собой представляют топливные карты

- Рекомендации по учету

- Топливные карты в бухучете

- Бухучет трат на топливо

- Налоговый учет

- Проводки по ТК для бюджетных субъектов

- Законодательное обоснование

- Распространенные ошибки

- Гсм по топливным картам

- Почему стоит приобрести топливную карту «Газпром нефть»?

- Как получить топливную карту?

- (Налогообложение и бухгалтерский учет покупки топлива и самих карт)

- Как используется топливная карта

- Как учесть карту и средства, зачисленные на нее

- Надо ли водителю составлять авансовый отчет

- Как списать бензин, полученный по карте

- Учет топливных карт в бухгалтерском учете

- Учет топлива, купленного по топливной карте

- Учет ГСМ по топливной карте

- Как вести учет бензина по топливным картам

- Особенности учета топливных карт на предприятии

- Как начать учет ГСМ по топливным картам

- Топливные карты: организация учета (Т

- Учет ГСМ по топливным картам в бухгалтерии

- Гсм по талонам и топливным картам: учет без проблем

- 🎥 Видео

Виды топливных карт

Топливные карты бывают:

- денежными (выдаются на определенный лимит стоимости ГСМ);

- литровыми (выдаются на определенный лимит объема ГСМ).

Совет: в условиях постоянного роста цен на ГСМ приобретайте литровые топливные карты. Это выгоднее, поскольку заранее определенный объем топлива организация оплачивает по цене, действующей на дату выставления счета. До тех пор пока организация не выберет весь объем ГСМ по полученной карте, возможное повышение цен на топливо ее не затронет.

Как оформить топливную карту

Чтобы приобретать ГСМ при помощи топливных карт, с оптовым поставщиком или непосредственно с АЗС нужно заключить договор.

Обычно схема работы с топливными картами выглядит так.

1. Организация перечисляет поставщику 100-процентную предоплату, которая включает в себя стоимость топлива, цену самой карты (если карта передается организации за плату) и стоимость ее обслуживания.

Некоторые нефтяные компании выдают карты бесплатно и не устанавливают плату за их обслуживание. Другие – взимают небольшую плату.

При этом стоимость бензина, приобретенного по карте, как правило, ниже, чем при расчетах по талонам и за наличные.

2. После того как организация перечислила аванс, ей выдают топливную карту с pin-кодом. Когда водитель заправляет машину, он предъявляет карту на АЗС.

3. Ежемесячно после обработки данных поставщик топлива (эмитент карты) представляет организации-покупателю:

- акт приемки-передачи, где указывается объем и стоимость выбранного топлива;

- подробный отчет обо всех операциях по топливной карте. В него включаются сведения о поступлении и расходовании средств, а также о количестве отпущенных ГСМ.

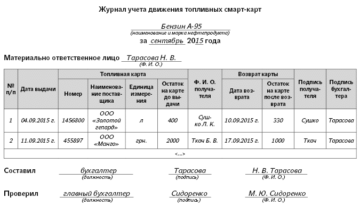

Журнал учета топливных карт

Как правило, топливную карту закрепляют за конкретным сотрудником (водителем). Для контроля можно завести журнал учета приема и выдачи топливных карт. Типовой формы данного документа нет, поэтому организация вправе разработать ее самостоятельно.

Порядок выдачи и возврата топливных карт не регламентируется. На практике можно обязать сотрудника сдавать карту либо ежедневно, либо при необходимости (по окончании срока ее действия, при увольнении, при уходе в отпуск и т. п.).

Авансовые отчеты при расчетах за ГСМ с помощью топливных карт составлять не нужно.

Порядок бухучета топливных карт зависит от условий договора с поставщиком ГСМ.

Бухучет: получение карты бесплатно

В этом случае отражать карту в бухучете не требуется. К учету принимается лишь то безвозмездно полученное имущество, которое впоследствии можно реализовать и получить доход (п. 9 ПБУ 5/01). Продать топливную карту невозможно, поскольку она закрепляется за конкретной организацией.

Бухучет: приобретение с условием возврата

В этом случае организация должна внести поставщику залоговую стоимость карты. Когда использование карты будет прекращено, организация возвратит ее обратно, а поставщик вернет ей залоговую стоимость.

Поскольку топливная карта является собственностью поставщика топлива, то такое имущество нужно учитывать отдельно от собственного имущества организации (п. 5 ПБУ 1/2008). Поэтому в бухучете полученную карту отразите на забалансовом счете в условной оценке.

В отношении топливных карт можно открыть дополнительный субсчет, например, 015 «Топливные карты».

При оплате и получении топливной карты в бухучете сделайте следующие проводки:

Дебет 60 Кредит 51

– перечислена поставщику топлива залоговая стоимость карты;

Дебет 009

– отражено выданное залоговое обеспечение;

Дебет 015 «Топливные карты»

– принята топливная карта за баланс.

https://www.youtube.com/watch?v=oGzt5_EeBu0

При возврате карты эмитенту:

Дебет 51 Кредит 60

– получена залоговая стоимость топливной карты;

Кредит 009

– списано выданное залоговое обеспечение;

Кредит 015 «Топливные карты»

– списана топливная карта с забалансового учета.

Бухучет: приобретение карты за плату

В этом случае стоимость топливной карты (за вычетом НДС) можно сразу списать на затраты (п. 5 ПБУ 10/99). Сумму НДС отразите отдельно на счете 19 «НДС по приобретенным ценностям».

Для контроля учитывайте стоимость карты за балансом. Например, на счете 015 «Топливные карты».

Кроме того, для более детального контроля целесообразно отражать поступление и движение топливных карт в журнале учета приема и выдачи топливных карт.

В бухучете сделайте записи:

Дебет 60 Кредит 51

– оплачена топливная карта;

Дебет 20 (23, 26, 44…) Кредит 60

– списана на расходы стоимость топливной карты;

Дебет 19 Кредит 60

– отражен НДС со стоимости купленной карты;

Дебет 015 «Топливные карты»

– учтена топливная карта;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– принят к вычету входной НДС по приобретенной топливной карте.

Налоговый учет топливных карт зависит от условий, на которых поставщик их предоставляет (безвозмездно, под залог, за отдельную плату), а также от системы налогообложения, которую применяет организация.

ОСНО

Если поставщик предоставляет карту безвозмездно, отражать эту операцию в налоговом учете не нужно. В этом случае у организации не возникает экономической выгоды (дохода) (ст. 41 НК РФ).

Если поставщик передает карту в залог, ее получение и возврат в налоговом учете также не отражаются. Это следует из положений подпункта 2 пункта 1 статьи 251 и пункта 49 статьи 270 Налогового кодекса РФ.

Если поставщик предоставляет топливную карту за плату, то ее стоимость можно включить в состав прочих расходов (подп. 49 п. 1 ст. 264 НК РФ).

Пример отражения в бухучете и при налогообложении приобретения и списания топливной карты

4 июня ООО «Альфа» заключило с АЗС договор на обслуживание денежной топливной карты. В этот же день топливная карта была оплачена поставщику с расчетного счета организации. Стоимость карты – 118 руб. (в т. ч. НДС – 18 руб.). 5 июня карта выдана менеджеру А.С. Кондратьеву. 1 августа Кондратьев уволился и сдал карту. Обе операции были отражены в журнале учета приема и выдачи топливных карт.

В бухучете организации сделаны следующие проводки.

4 июня:

Дебет 60 Кредит 51

– 118 руб. – оплачена топливная карта;

Дебет 26 Кредит 60

– 100 руб. (118 руб. – 18 руб.) – отнесена на расходы стоимость топливной карты;

Дебет 19 Кредит 60

– 18 руб. – отражен НДС со стоимости топливной карты;

Дебет 015 «Топливные карты»

– 118 руб. – учтена топливная карта;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 18 руб. – принят к вычету входной НДС по топливной карте.

При расчете налога на прибыль за январь–июнь бухгалтер «Альфы» включил стоимость топливной карты (100 руб.) в состав расходов.

Видео:Как отразить покупку топливных карт в 1С БП 8.3 ?Скачать

Учет ГСМ по топливным картам (бензин) в 2021 году — бухгалтерский по топливным картам, как вести, в НКО

Что такое горюче-смазочные материалы. Как вести учет ГСМ по топливным картам (бензин) в 2021 году. Что такое топливные карты. Особенности учета ГСМ в НКО и бюджетных организациях

Работа любого предприятия состоит из множества процессов,каждый из которого в результате приводит к получению прибыли.

В них могут быть задействованы средства, которые прямо или косвенно относятся к производственному процессу, оказанию услуг и выполнению работ. Но иногда возникает вопрос, как правильно их учитывать.

Основные моменты

Вся работа предприятия предусматривает использование разнообразных ресурсов. Одним из них выступает бензин.

https://www.youtube.com/watch?v=9LcYKpFje-c

Цель его применения определяется родом деятельности предприятия. Он может относиться к производственным запасам или нет.

К примеру, для компании, занимающейся транспортными перевозками, он относится к производственным запасам.

Если же предприятие занимается выпуском продуктов питания, но при этом самостоятельно доставляет свой товар в пункты реализации, то он относится к непроизводственным затратам, но при этом учитывается при расчете финансовых результатов.

Если же бензин используется как средство обеспечения передвижения лица, имеющего определенное поручение, связанное с нуждами предприятия, то такие расходы учитываются, но не влияют на прибыль.

Обратите внимание на то, что бензин может использоваться как горючее не только для заправки и приведение в действие автотранспорта.

Он может применятся для заправки рабочего оборудования, такого как бензиновый триммер или пилка.

В таком случае он может относиться к общехозяйственным расходам, если это оборудование применяется для облагораживания прилегающей территории.

Но в случае, когда данные приборы являются средством получения прибыли, он относится к производственным затратам.

Как видите, данный вопрос содержит массу нюансов, в которых стоит более детально разобраться.

Определения

В данной статье будет использован ряд терминов, не относящихся к финансовой сфере, но имеющих непосредственное отношение к обсуждаемому вопросу. Рассмотрим их значение.

| Топливная карта | Это технический расчетный инструмент, в который встроен процессор. Она дает право владельцу на получение топлива в количестве, которое было заранее оплачено |

| Горюче-смазочные материалы (ГСМ) | Это нефтепродукты, которые используются в качестве топлива и смазки для транспорта или специального оборудования |

| Бензин | Это бесцветная жидкость, относящаяся к ГСМ, получаемая путем переработки нефти |

С какой целью ведется

Горюче-смазочные материалы, в частности бензин,являются материалами, без которых сложно сегодня представить работу любого предприятия.

Использование бензина может быть связанно непосредственно с производственным процессом или применяться для косвенных операций. В любом случае необходимо вести его учет.

В зависимости от того, с какой целью используется материал, его можно отнести к производственным, что позволит уменьшить налоговую базу, увеличить себестоимость продукции и правильно высчитать окончательную цену товара, поставляемого предприятием своим потребителям.

Исходя из всего вышесказанного, можно сделать вывод, что учет ГСМ, как и других материалов, ведется с целью правильного расчета финансовых результатов, осуществления финансового планирования, а также расчетов с бюджетом в виде налоговых платежей.

Правовая база

При работе с учетом горюче смазочных материалов по топливным картам используется следующая нормативная база:

Также для ведения учета используются правила бухгалтерского учета и план счетов.

Бухгалтерский учет ГСМ по топливным картам

Определение топливной карты мы уже давали в одном из предыдущих пунктов. Рассмотрим какие бывают их виды.

Их различают по наличию ограничений:

| Лимитированные | Установлено определенное количество средств, которые необходимо использовать за определенный период |

| Не лимитированные | Пользование средствами, внесенными на карту.Не ограничено их величиной и временем применения |

Еще одним методом классификации является учетная единица. По этому признаку различают:

| Литровые | Это карта, которая выдается на заранее оплаченный объем топлива |

| Денежная | На карте содержится денежная сумма, из которой в последствии ведется вычет при оплате материалов |

Использование топливных карт – удобный и выгодный способ расчета. Поэтому он часто используется юридическими лицами. При этом важно, чтобы на предприятии велся правильный учет средств.

Для этого используют план счетов, а также разработанная учетная политика, которая должна содержать информацию о:

- стоимости ГСМ;

- методе учета расходов на ГСМ;

- о методах внесения карт на баланс предприятия;

- создании специального учетного журнала;

- наименование места хранения ГСМ.

Для учета используются специальные листы.

Какими проводками отображается

Учет топливных карточек ГСМ ведется на основании договора на поставку топлива или товарной накладной.

https://www.youtube.com/watch?v=K1hatvnGs3c

Для этого используется счет 10.6 – «Прочие материалы». Но прежде, чем сумма будет внесена на данный счет, необходимо провести ряд хозяйственных операций.

Рассмотрим более подробно, какие используются проводки для учета топливной карты:

| Дебит | Кредит | Хозяйственная операция |

| 60 | 51 | Перечисление средств за изготовление карт |

| 10 | 60 | Отображение карты в составе товарно-материальных ценностей |

| 19 | 60 | Учет НДС |

| 68 | 19 | Принятие к вычету НДС |

| 20, 26, 44 | 10 | Списание стоимости карты на расходы |

Карта для использования выдается водителю, который должен получать по ней назначенные ГСМ. Важно, что эта операция не подтверждается бухгалтерской проводкой.так как лицо не получает на руки денежные средства.

Распространенной бухгалтерской ошибкой является использование в этом случае 71 счета,что недопустимо и приводит к нарушению ведения отчетности.

Учет самого бензина ведется на счете 10.3 «Топливо».Все операции также подтверждаются документально. Расходы рассчитываются на основе путевых листов, предоставленных ответственным лицом.

Какие операции проводятся до списания материалов на расходы, вы может просмотреть в таблице, представленной ниже:

| Дебит | Кредит | Операция | Документ |

| 60.2 | 51 | Перечисление поставщику оплаты за ГСМ | Выписка из банка |

| 10.3 | 60.1 | Принятие к учету ГСМ | Договор о поставке,товарная накладная,отчет |

| 19 | 60.1 | Учтен НДС | Счет фактура |

| 68 | 19 | Вычет НДС | Счет фактураКнига закупок |

| 60.1 | 60.2 | Учет предоплаты | Бухгалтерская справка |

| 20, 26, 44 | 10.3 | Списание приобретения топлива, используемого по карте | Бухгалтерская справаПутевой лист |

Документальное оформление

Учет и списание ГСМ по топливным картам должны подтверждаться документально. Он изготавливается предприятием, обеспечивающим поставку бензина.

Но расходы, которые связаны с этой операцией, несет заказчик. Основанием для учета является банковская выписка.

Стоимость карты указывается в договоре на поставку или товарной накладной. Если такова используется. Со стоимости карты, как и любого товара, уплачивается НДС.

Для его расчета используется счет-фактура, а для вычета – книга закупок. Все затраты, которые несет предприятие в связи с изготовлением карты, относятся к расходам, которые фиксирует бухгалтерская справка.

Карта выдается ответственному лицу под роспись. Учет материалов,которые по ней полагаются, ведется на основании таких документов:

Как именно они применяются, вы можете увидеть в таблице, представленной в пункте выше.

Помимо бухгалтерского учета на предприятии в обязательном порядке ведется налоговый учет ГСМ и топливных карт. Предприятие, как потребитель, уплачивает НДС с такого товара как топливная карта.

Вычет производится в случае, если операции, для которых приобретена карта, облагаются НДС. Эта операция проводится после принятия карты на учет и получения счета-фактуры.

Топливо может быть внесено в расходные материалы и его стоимость уменьшит налогооблагаемую базу в случае, если оно применялось непосредственно с целью получения дохода, что подтверждено документально.

Возникающие нюансы

Представленный выше пример учета ГСМ используется для большинства коммерческих организаций и предприятий.

Но для отдельных видов организаций используется несколько другой учет. Рассмотрим это более подробно.

В нко

В некоммерческих организациях не предусмотрено получение дохода. Поэтому учет они осуществляют несколько другими методами. НКО не оплачивает налог на прибыль, следовательно, не ведется налоговый учет.

https://www.youtube.com/watch?v=LBNtaRPogv8

Но так как баланс организации имеет доходную и расходную части, в обязательном порядке нужно вести бухгалтерский учет денежных средств.

Для решения многих задач в НКО могут использоваться ГСМ. Они,как и у других предприятий, учитываются на счету 10.3.

: учет путевых листов и ГСМ

Но так как их расход не связан с производством, то использование бензина отражается на счете 26 – «общехозяйственные расходы». В остальном проводки имеют такой же вид, как и у коммерческих предприятий.

Бюджетном учреждении

Отдельным вопросом можно вынести учет топлива на государственных предприятиях, которые именуются как бюджетные организации. Для них используется другой план счетов.

Порядок учета ГСМ по топливным картам в бюджетном учреждении представлен ниже:

| Дебит | Кредит | Операция |

| 1201055101302022830 | 1302022730120101610 | Отражение стоимости закупленных топливных карт |

| 120822560 | 120105610 | Отражение карт, выданных ответвленным лицам |

| 110503340 | 120822660 | Отображение стоимости материалов, аванс за которые проводился денежной картой |

| 110503340 | 120822660 | Отображение стоимости материалов, оплаченных картой литровой |

| 140101222 140101272 | 110503340 | Перенесение стоимости ГСМ на текущие расходы |

| 110601310 | 110503340 | Отражается сумма средств,используемых для ведения предприятием основной деятельности |

Рассмотрев таблицу, можно сделать вывод, что учет ГСМ на бюджетных предприятиях значительно отличается от частных.

Так как в нем отображается использование карточки в зависимости от ее разновидности,а также в учетных документах отображается выдача расчетного средства на руки ответственному лицу. Чего не предусматривают стандартные бухгалтерские операции.

Горюче-смазочные материалы, а именно бензин, это одно из средств, которые чаще всего используется на предприятиях.

Даже если производственный процесс никак не связан с использованием нефтепродуктов, он может применяться для обеспечения перемещения определенных лиц.

Поэтому важно правильно вести учет данного средства, для чего используется счет 10.3. «Топливо». К каким расходам относятся данные затраты, зависит от специфики предприятия.

Для упрощения расчетов с поставщиками ГСМ используется топливные карты. Они могут различаться между собой по учетным единицам и лимитированию. Их учет ведется на счету 10.6.

Видео:Как на основании путевых листов списать расходы на ГСМ в 1С БП 8.3 ?Скачать

Учет топливных карт в бухгалтерском учете в 2021 году

Деятельность ряда компаний неразрывно связана с использованием транспортных средств. Эксплуатация ТС предполагает траты на приобретение бензина, топлива. Бухгалтеру нужно осуществлять учет топливных карт (ТК). Выполняется это по особым правилам, которые будут разниться в зависимости от типа субъекта: бюджетный или коммерческий.

Что собой представляют топливные карты

Топливная карта представляет собой инструмент для учета отпуска ГСМ. Нужна она не для совершения платежей, но для обеспечения строгой отчетности. Существуют эти разновидности ТК:

- Лимитированные. На карту заносится определенный объем бензина. Устанавливается предельный объем трат ресурса за некий период.

- Нелимитированные. Расход бензина не ограничивается. Тратить ресурс можно в том объеме, в котором он находится на карте.

- Литровые. Приобретаются литры ресурса. Отпуск бензина происходит вне зависимости от его фактической стоимости.

- Денежные. Пополняется ТК. Ресурс приобретается по его актуальной рыночной стоимости.

Выбор карты зависит от специфики деятельности компании, от удобства персонала.

Рекомендации по учету

Существует определенная специфика ГСМ. В частности, в процессе образуется временной разрыв между поставкой в бухгалтерию соответствующих бумаг и датой заправки ТС. Заправка транспортных средств осуществляется каждый день, а отчеты от поставщика материалов поступают в заключительный день месяца. Рассмотрим базовые правила по учету:

- Нужна Учетная политика, а также План счетов.

- Специалисту необходимо открыть счет и субсчет. Альтернативный вариант – отражение на забалансовом счете.

- В политике по отражению сведений излагается эта информация: стоимость списания и оприходования бензина, метод учета трат, метод помещения карт на баланс. Также должны быть указаны названия складов оприходования ГСМ.

- Необходимо установить тип путевого листа.

- Утверждается приказ о норме расходования бензина. При этом нужно основываться на нормах Минтранса.

- Осуществляется контроль над тратой ГСМ больше установленного показателя. В путевом листе указывается как утвержденная норма, так и реальный расход. Перерасход помещается на счет 91.2 «Непроизводственные траты».

- Требуется завести журнал учета прихода и списания ТК. В нем указываются дата выдачи, ФИО специалиста, момент возврата ТК, обозначение ТС.

- Разрабатывается табличная ведомость.

ВАЖНО! Все перечисленные документы должны быть в фирме в обязательном порядке. На их основании осуществляется бухучет. Это актуально и для коммерческих, и для бюджетных предприятий.

Топливные карты в бухучете

ТК без учета ГСМ фиксируются в числе МПЗ по реальной себестоимости. Траты относятся к центральным направлениям работы. Расходы по тратам на приобретение ТК помещаются на счет 10.6. Учет исполняется на базе накладной и соглашения на поставку. Рассмотрим используемые проводки:

- ДТ60 КТ51. Перевод средств за создание карт. Первичкой является банковская выписка.

- ДТ10 КТ60. ТК отражаются в структуре МПЗ. Первичкой являются накладная и соглашение на поставку.

- ДТ19 КТ60. Учет НДС по карте. Документом-основанием является счет-фактура.

- ДТ68 КТ19. Принятие НДС к вычету. Первичка: счет-фактура.

- ДТ20, 26, 44 КТ10. Списание стоимости ТК. Первичкой будет являться справка из бухгалтерского отдела.

Специалист, получающий карту, не приобретает наличных средств. Поэтому предоставленную ТК не следует отражать на счете 71. Также в бухучете не фиксируется выдача карты специалисту.

Бухучет трат на топливо

Информация с терминалов АЗС направляется в центр организации. Происходит ее обработка, после чего оформляется отчет об операциях по ТК. Поставщик на заключительный день месяца направляет фирме, заказавшей карту, эти документы:

- Счет-фактуру.

- Помесячный отчет по платежам.

- Накладную.

- Акт сверки взаиморасчетов.

В документах должен быть указан объем реально приобретенных литров ГСМ. Информация сверяется с отчетами, составляемыми на базе путевых листов и квитанций. Учет топлива на счете 10-3 производится на базе накладной и отчета. Рассмотрим используемые проводки:

- ДТ60.2 КТ51. Предоплата за топливо. Первичка: банковская выписка.

- ДТ10.3 КТ60.1. Принятие топлива, приобретенного по карте, к учету. Документы: соглашение о поставке.

- ДТ19 КТ60.1. Учет НДС. Документ: счет-фактура.

- ДТ68 КТ19. Учет НДС на основании записи в журнале закупок.

- ДТ60.1 КТ60.2. Зачет предоплаты. Первичка: справка из бухгалтерии, а также акт сверки взаиморасчетов.

- ДТ20, 26, 44 КТ10.3. Списание стоимости топлива. Документы: путевый лист.

Если первичный документ отсутствует, проводка выполняться не может.

Налоговый учет

Учетной политикой устанавливается, по какой форме трат будет фиксироваться приобретение ТК. НДС с приобретения будет приниматься к учету после этих операций:

- Принятие ТК к учету.

- Получение счет-фактуры.

- Приобретение ТК для выполнения действий, облагаемых НДС.

Траты на топливо относятся к тратам по стандартным направлениям работы. Для снижения налогооблагаемой базы бухгалтер должен выполнить эти действия:

- Обоснование трат, если они не превышают норму.

- Подготовка документов, которые подтверждают расходы.

- Подготовка доказательств того, что топливо приобреталось с целью получения прибыли.

При списании стоимости на затраты выполняется эта проводка: ДТ20, 23, 26, 44 КТ10-3. Списание себестоимости ГСМ. Проводка выполняется на базе путевого листа.

Проводки по ТК для бюджетных субъектов

Проводки по ТК будут следующими:

- ДТ120105510, КТ1302022730, 120101610. Фиксация стоимости приобретенных карт.

- ДТ120822560 КТ120105610. Фиксация цены карт, предоставленных водителю.

- ДТ110503340 КТ120822660. Фиксация цены топлива, оплаченного ТК денежного типа.

- ДТ110503340 КТ120822660. Отражение цены топлива, которое приобретено по литровой карте.

- ДТ140101222 КТ110503440. Фиксация стоимости ресурса, направленного на текущие траты.

- ДТ110601310 КТ110503440. Фиксация цены топлива, направленного на ведение центральной деятельности.

К СВЕДЕНИЮ! Эти проводки также должны основываться на первичных документах. В них фигурирует не только содержание операции, но и сумма по ней.

Законодательное обоснование

Учет осуществляется на базе этих нормативных актов:

- Пункт 5, 6 ПБУ 5/01. Процедура оприходования топлива.

- Статья 223 ГК РФ. Переход прав на ресурсы на дату оплаты.

- Статья 458 ГК РФ. Переход прав на дату фактического отпуска. То есть это дата заправки ТС.

- Пункт 1 статьи 172 НК РФ. Принятие НДС с приобретения топлива к вычету.

- Пункт 52 Инструкции по учету, утвержденная Приказом Минфина №148н от 30 декабря 2008 года.

Также учет ТК регулируется пунктом 1 статьи 252 НК РФ. В этом нормативном акте указано, что израсходованное топливо нужно подтверждать при помощи документов.

Распространенные ошибки

Рассмотрим частые ошибки, которые допускает бухгалтер:

- Учет выдачи карты сотруднику на счете 71.

- ТК не отражены на забалансовом счете, так как они выданы безвозмездно.

Если ТК выдаются бесплатно, отразить их нужно на забалансовом счете 006 по условной стоимости. То есть стоимость одной карты составит рубль.

Видео:Как списать бензин на расходы предприятия?Скачать

Гсм по топливным картам

Компания «Газпром нефть», является лидером нефтяной отрасли России, придерживается современных принципов ведения бизнеса и высоких стандартов обслуживания клиентов.

Предприятием активно развиваются новые направления деятельности, призванные обеспечить максимально выгодные и удобные условия приобретения горюче-смазочных материалов гарантированно высокого качества.

В частности, успешно реализована система безналичной оплаты ГСМ, предполагающая использование топливных карт.

Корпоративные клиенты компании «Газпром нефть» имеют возможность пользоваться гибкой дисконтной системой. Использование топливных карт позволяет получать существенные скидки, которые варьируются в зависимости от объемов потребляемых ГСМ. Предлагается несколько программ, ориентированных на потребителей горюче-смазочных материалов во всех регионах РФ.

Почему стоит приобрести топливную карту «Газпром нефть»?

- Разнообразные системы расчетов. Являясь одним из лидеров рынка топливных карт, компания «Газпром нефть» имеет возможность сделать оптимальное предложение для каждого из клиентов. В настоящее время существует возможность рассчитываться за топливо двумя способами. Первый из них предполагает оплату ГСМ посредством предварительно зачисленных денег на счет, вторая — установление лимитов.

- Выгодные условия продажи топливных карт. Договор на обслуживание можно заключить на базе одной из трех программ. Каждая из них подразумевает предоставление определенной скидки на ГСМ. В зависимости объемов потребляемого топлива.

- Широкая сеть сбытовых предприятий. Получив топливную карту, каждый из клиентов компании «Газпром нефть» может заправлять собственный транспорт в большинстве регионов России. Сеть заправочных станций насчитывает более 1000 АЗС, многие из которых находятся за пределами РФ — в Казахстане, Таджикистане, Кыргызстане и Беларуси.

- Гарантированно высокое качество ГСМ. Одновременно с получением топливных карт каждый корпоративный клиент компании «Газпром нефть» получает возможность использовать их для заправки топлива ведущих нефтеперерабатывающих предприятий России.

Рынок топливных карт России переживает этап активного развития.

https://www.youtube.com/watch?v=QF5lLXZyXz0

Это объясняется целым рядом преимуществ безналичных систем оплаты ГСМ общего характера, которые характерны не только для какого-либо одного предприятия отрасли. Среди положительных сторон топливных карт стоит отметить:

- Эффективный контроль. Динамичное развитие рынка топливных карт обусловлено, прежде всего, тем фактом, что применение безналичных систем расчетов позволяет контролировать объем заправок по каждому транспортному средству, а также время и место приобретения ГСМ.

- Абсолютная безопасность. Использование топливной карты — гарантия того, что деньги на ней будут потрачены именно на ГСМ и только тем водителем, который имеет код. При утере карточки изготавливается дубликат, а старая карта аннулируется.

- Удобство системы. При продаже топливных карт учитывается география поездок, заправляться с их помощью можно на любой АЗС сети, в том числе и за границей. Карты надежны, долговечны, имеют привлекательный дизайн.

Как получить топливную карту?

Для этого необходимо выбрать подходящую систему оплаты и программу, позволяющую получать дополнительные скидки, а также заключить договор на обслуживание с компанией «Газпром нефть». Перед тем как получить топливные карты, рекомендуем ознакомиться с особенностями бухгалтерского учета ГСМ, а также другой информацией, представленной на сайте.

Чтобы сэкономить время, заявку на заключение контракта можно заполнить в электронном виде. При возникновении затруднений или дополнительных вопросов о том, как получить топливные карты, рекомендуем обращаться в единый call-центр поддержки корпоративных клиентов по телефону: 8-800-700-51-51. Горячая телефонная линия работает круглосуточно.

«Газпром-Нефть» — крупнейшая сеть современных заправочных комплексов: Москва, Ярославль, Санкт-Петербург, Кемерово, Челябинск, Новосибирск, Нижний Новгород, другие города России и СНГ.

(Налогообложение и бухгалтерский учет покупки топлива и самих карт)

В последнее время организации, у которых есть автотранспорт, все чаще пользуются топливными картами. Ведь это удобно. Во-первых, водителю не надо получать в кассе организации и возить с собой наличные деньги.

Во-вторых, пользоваться топливными картами безопасно. Ведь они могут быть защищены от несанкционированного доступа посредством ПИН-кодов. В случае утери карты она блокируется (так же, как и банковская карта).

В-третьих, топливные компании (владельцы АЗС) обычно предоставляют скидку пользователям топливных карт. И размер этой скидки зависит от количества приобретенного топлива: чем больше ГСМ приобретает организация, тем большая скидка ей полагается.

Но как учитывать эти карты, как правильно оприходовать и списать бензин, полученный по топливным картам?

Для справки

Топливная пластиковая карта (Oil Card)— это не платежное средство, а техническое средство учета количества приобретенных на АЗС нефтепродуктов. Топливная карта выпускается топливной компанией или владельцем сети автозаправочных станций.

Как используется топливная карта

Расчеты за топливо по картам ведутся на условиях предоплаты. Организация — покупатель ГСМ перечисляет денежные средства на расчетный счет топливной компании (АЗС), указывая в разделе «Назначение платежа» платежного поручения номер своей карты. Эта сумма зачисляется на карту, и водитель получает право заправляться по ней на АЗС.

Получить бензин по топливной карте можно как на АЗС, принадлежащей топливной компании (владельцу АЗС), выпустившей карту, так и на АЗС организаций — партнеров топливной компании (владельца АЗС). При этом водитель получает чек на сумму, которую списали с карты.

Не израсходованная по окончании периода сумма аванса переходит на следующий период.

По окончании месяца бухгалтер получает счет-фактуру и акт приобретения ГСМ (отчет, накладную) от топливной компании (АЗС), в котором указываются номер топливной карты, дата, время и место заправки, количество приобретенного топлива, его марка и стоимость, остаток средств на топливной карте.

Как учесть карту и средства, зачисленные на нее

Многие топливные компании предоставляют карты бесплатно. Тогда проблем с их учетом нет. Но что делать, если за карту с организации взяли деньги?

Учитывать саму карту на субсчете 50-3 «Денежные документы» и отражать передачу карты водителю проводкой по дебету счета 71 «Расчеты с подотчетными лицами» и кредиту счета 50-3 «Денежные документы» не надо. Ведь карта, как мы уже отметили, является не денежным документом, а лишь техническим средством для покупки нефтепродуктов.

https://www.youtube.com/watch?v=WMbnI06KbNA

Некоторые считают, что, поскольку топливная карта приобретена для покупки бензина, ее стоимость нужно включить в стоимость топлива.

Но поскольку непонятно, сколько она будет использоваться, расходы по выпуску карты в бухгалтерском учете проще единовременно списать на те же «расходные» счета, на которые будет списываться и стоимость самих ГСМ (счета 20 «Основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и т.д.) . В налоговом учете стоимость карты можно сразу списать как прочие расходы . Сделать это можно на дату ее получения.

Что касается сумм, зачисленных на карту, то есть мнение, что их также следует отражать по дебету счета 50-3 «Денежные документы» в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками», а передавая карту водителю, делать проводку по дебету счета 71 «Расчеты с подотчетными лицами» и кредиту счета 50-3 «Денежные документы». Аргументация здесь простая: это и привычнее, да и водитель в таком случае будет более дисциплинирован. Ведь он должен будет отчитаться по деньгам, списанным с карты при ее использовании на АЗС. Однако такой подход не столь удобен, как кажется на первый взгляд. И вот почему.

Во-первых, когда какая-либо сумма «закрепляется» за подотчетным лицом, это лицо должно знать, за какую сумму оно обязано отчитаться. Ведь работник расписывается в получении этой суммы на руки. Но водитель может и не знать, какая сумма перечислена топливной компании (какая сумма числится в данный момент на карте).

Во-вторых, такой учет карты ведет к загромождению бухгалтерского учета. Ведь все расчеты за топливо ведутся с топливной компанией через расчетный счет с использованием счета 60 «Расчеты с поставщиками и подрядчиками». И документы на ГСМ организация получает именно от топливной компании. Использовать при этих операциях еще и счет 71 излишне.

В-третьих, если карта является «переходящей», то есть если ею одновременно пользуются несколько водителей, бухгалтер постоянно должен будет отражать возврат карты от одного работника проводкой по дебету счета 50-3 и кредиту счета 71 и передачу ее другому водителю обратной проводкой.

Таким образом, логичнее использовать такой вариант учета. Топливо будет приходоваться проводкой дебет счета 10 «Материалы» кредит счета 60 «Расчеты с поставщиками и подрядчиками» по мере поступления документов от топливной компании. Ни стоимость карты, ни суммы, зачисленные на карту, отражать через счет 71 не надо.

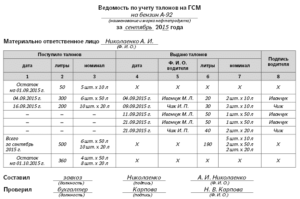

Для учета топливных карт необходимо вести журнал (ведомость) их выдачи и возврата, в котором должны быть графы для номера топливной карты, даты выдачи (возврата), Ф.И.О. и подписи водителя.

Ведь в случае, если работник — держатель топливной карты воспользуется картой в своих интересах, вам придется доказывать неправомерность его действий.

А подтвердить, что карта была ему выдана, вы сможете только записью в журнале выдачи карты.

Пункт 11 ПБУ 10/99 «Расходы организации», утв. Приказом Минфина России от 06.05.1999 N 33н.

Подпункт 49 п. 1 ст. 264 НК РФ.

Надо ли водителю составлять авансовый отчет

Водитель не получает от организации наличные деньги на приобретение ГСМ, поэтому составлять авансовый отчет ему не надо. Тем более что в конце месяца или иного срока, указанного в договоре, документы все равно предоставит топливная организация (АЗС). Но в интересах организации, чтобы водители отчитались по приобретению топлива и сдали документы, полученные на АЗС.

Необходимо это для учета бензина, израсходованного по каждой машине. Поэтому одновременно со сдачей путевых листов водитель должен сдать и чеки АЗС. Бухгалтеру в этом случае будет проще вести учет полученного топлива и устанавливать причины расхождений по данным водителя и топливной компании (если они будут).

Внимание!Документ, полученный водителем на АЗС, не является кассовым чеком. Ведь при предъявлении топливной карты никакой оплаты нет (деньги уже перечислены топливной компании на ее счет).

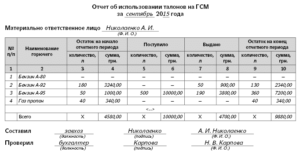

Как списать бензин, полученный по карте

Обычно в договорах на обслуживание топливных карт предусматривается, что право собственности на нефтепродукты переходит к покупателю в момент заправки на АЗС на основании предъявленной держателем топливной карты.

Однако списать бензин только лишь на основании документов АЗС нельзя, так как это документы, подтверждающие лишь оприходование бензина, а не его расходование .

Основными документами, подтверждающими расходы на ГСМ, являются накладные (акты) топливной компании, путевые листы и — при необходимости и желании руководителя — самостоятельно утвержденные организацией нормы списания ГСМ.

https://www.youtube.com/watch?v=X51AF8AQFw0

Таким образом, по окончании месяца (или иного срока, установленного для сдачи путевых листов) водители должны сдать путевые листы с приложением к ним документов АЗС, подтверждающих вид полученного топлива и его количество. А бухгалтер уже сам сделает расчет количества и стоимости израсходованного топлива и спишет ГСМ на расходы .

К сведению

Подробно об учете топлива читайте в статье «Путевые листы — гарантия учета стоимости топлива в «прибыльных» расходах» в журнале » книга», 2009, N 21, с. 58.

Видео:Приобретение ГСМ по топливной карте в 1С:БухгалтерияСкачать

Учет топливных карт в бухгалтерском учете

Поговорим о том, как ведется учет топливных карт (т.е. самих карт без стоимости ГСМ). Топливные карты, приобретенные за плату, можно принять к бухгалтерскому учету в составе МПЗ по фактической себестоимости (п. 2, 5 ПБУ 5/01). Эти фактические затраты относятся к расходам по приобретению сырья, товаров, материалов и др. МПЗ и являются расходами по обычным видам деятельности.

Расходы на топливо для целей налогообложения прибыли признаются расходами по обычным видам деятельности. Они относятся к материальным расходам или к расходам на содержание служебного транспорта. Для уменьшения налогооблагаемой прибыли они должны (ст. 252 НК):

Учет топлива, купленного по топливной карте

В соответствии с пунктом 1.4 распоряжения правительства Москвы от 05.11.

2008 N 2591-РП «О порядке предоставления топливных карт владельцам малолитражных автомобилей» топливной картой (ТК — это смарт-карта со встроенной микросхемой) признается техническое средство учета отпуска нефтепродуктов на АЗС, на которых допущены к приему топливные карты, представляющее собой носитель информации, подтверждающей право на получение нефтепродуктов.

Поставщиком таких карт на бензин и ГСМ является компания, обеспечивающая поставку нефтепродуктов и обладающая системами специальных технических и программных средств, установленных на АЗС, осуществляющих учет, обработку и передачу информации, связанной с реализацией нефтепродуктов посредством топливных карт.

В постановлении ФАС ПО от 05.06.

2008 N А12-987/08-С22 указано, что топливные карты не имеют статуса кредитных или иных платежных карточек, эмитентом которых является кредитное учреждение, а используются как средство строгой отчетности, позволяющее держателю карты получить от лица покупателя определенное количество товара. Топливная карта фиксирует объем приобретенного автомобильного топлива в литрах и позволяет ее держателю заливать бензин в топливный бак в пределах расходного лимита, установленного в заявке организации-покупателя.

Учет ГСМ по топливной карте

При учете ГСМ по топливной карте все эти данные персонифицируются, исходя из индивидуального номера карточки.

Такой подход дает возможность эффективно контролировать использование горюче-смазочных материалов водителями, исключить возможность манипуляций, которые неизбежно возникают при расчетах за топливо наличными.

Данные учета ГСМ по топливной карте могут предоставляться клиенту в заранее оговоренный период времени. Пользуясь данной услугой, многие предприятия существенно увеличивают эффективность своей работы за счет оптимизации расходов на ГСМ.

Бухучет топливных карт, вернее расходов на приобретаемое по ним топливо, как правило, осуществляется двумя способами. В первом случае ГСМ принимаются к учету на счет 10 «Материалы» и списываются ежемесячно.

Второй способ списание ГСМ в течение месяца на основании «Методических указаний», регламентирующих учет МПЗ в соответствии с приказом Минфина России от 28.12.2001 № 119н.

Такой подход дает возможность избежать проблем с признанием расходов на топливо.

Как вести учет бензина по топливным картам

В рамках соглашения, заключаемого между сторонами, предусмотрено требование, связанное с использованием и хранением топливных карточек, а также с видом карты, условиями заправочного процесса, порядком расчетных мероприятий, лимитом расходов, перечнем заправок, которые могут обслуживать данную карту. Также содержится информация о моменте, в который произошел переход прав собственности.

- дата, когда представитель получил фирменную карточку;

- дата, в рамках которой пластик был возвращен руководству;

- марка автомобиля, не подлежащего заправке по карточному продукту;

- номера авто, выданные представителями ГИБДД;

- ФИО и персональная подпись водителя;

- прочие параметры, учитываемые непосредственно руководством.

Особенности учета топливных карт на предприятии

- Нужна Учетная политика, а также План счетов.

- Специалисту необходимо открыть счет и субсчет. Альтернативный вариант – отражение на забалансовом счете.

- В политике по отражению сведений излагается эта информация: стоимость списания и оприходования бензина, метод учета трат, метод помещения карт на баланс. Также должны быть указаны названия складов оприходования ГСМ.

- Необходимо установить тип путевого листа.

- Утверждается приказ о норме расходования бензина. При этом нужно основываться на нормах Минтранса.

- Осуществляется контроль над тратой ГСМ больше установленного показателя. В путевом листе указывается как утвержденная норма, так и реальный расход. Перерасход помещается на счет 91.2 «Непроизводственные траты».

- Требуется завести журнал учета прихода и списания ТК. В нем указываются дата выдачи, ФИО специалиста, момент возврата ТК, обозначение ТС.

- Разрабатывается табличная ведомость.

Деятельность ряда компаний неразрывно связана с использованием транспортных средств.

Эксплуатация ТС предполагает траты на приобретение бензина, топлива. Бухгалтеру нужно осуществлять учет топливных карт (ТК). Выполняется это по особым правилам, которые будут разниться в зависимости от типа субъекта: бюджетный или коммерческий.

Как начать учет ГСМ по топливным картам

- нелимитированные (подразумевает под собой, что за картой закрепляется строго определенное количество горючего).

- лимитированные (так же как и в предыдущем случае за картой закрепляется определенный объем топлива, но при этом устанавливается некий предел количества топлива в расчете на определенную единицу времени (день или к примеру месяц).

Помимо этого вам передадут сотрудники топливной компании целый пакет документов, которые вы легко сможете сверить с документами, которые вам предоставит ваш нанятый на работу водитель (при условии, что вы будете требовать от него отчетности).

Топливные карты: организация учета (Т

— электронный кошелек в рублях — на топливную карту программируется электронный кошелек, работающий аналогично дебетовым банковским картам. В результате каждая карта имеет свой собственный лицевой счет (электронный кошелек), остаток денежных средств на котором можно всегда узнать.

https://www.youtube.com/watch?v=VAdDSY7sLAg

Рекомендуем прочесть: Улучшение жилищных условий в московской области

Ежемесячно продавец топлива предоставляет покупателю комплект документов, необходимых для отражения в учете операций по приобретению топлива (счет на оплату топлива, счет-фактуру, отражающий объем отгруженного товара — топлива, товарную накладную, акт сверки расчетов, оборот по топливным картам с указанием количества поступивших на топливную карту денежных сумм, количества заправок и объема заправленного топлива с обозначением места заправки по карте и др.). Списание средств производится при отпуске топлива на основании предъявленной лицом топливной карты. Следует отметить, что в некоторых договорах поставки прописывается, что любое лицо, являющееся фактическим держателем топливной карты, выданной продавцом покупателю во исполнение договора, считается уполномоченным представителем покупателя (бюджетного учреждения). При этом оператор АЗС не обязан дополнительно проверять наличие соответствующих полномочий у держателя топливной карты. То есть в случае, если при утере топливной карты ею воспользуется другое лицо и заправит свой автомобиль, продавец за то, что он заправил этот автомобиль, ответственности не несет.

Учет ГСМ по топливным картам в бухгалтерии

Вернуть НДС 18% можно с момента, когда Вы получили счет-фактуру от поставщика ГСМ. Выбирайте компанию, которая обеспечит высокую скорость работы и присылает счета оперативно. Как показывает практика, официальные дилеры работают быстрее, чем офисы самих топливных компаний.

- Резервирование ГСМ топливной компанией. Вы оплачиваете топливо, а на карту начисляют литры. Операция передачи топлива проводится в день денежного расчета между топливной компанией и заказчиком. Обычно, при такой операции, пишут, что дебет «10 с/сч ГСМ в резервуарах поставщика», а кредит 60 – сколько топлива зарезервировано.

- Покупка ГСМ с оплатой топливной картой. Деньги заносите на карту, а потом водитель обменивает их на топливо. В этом случае дебет «10 с/сч ГСМ в бензобаках автомобилей», кредит «10 с/сч ГСМ в резервуарах поставщика».

Гсм по талонам и топливным картам: учет без проблем

Талоны на ГСМ выдаются водителю, а он уже обменивает их на соответствующее количество топлива на любой из АЗС, зафиксированных в договоре с продавцом нефтепродуктов. Документом, подтверждающим использование талонов, является чек ЭККА, который водитель сдает в бухгалтерию предприятия.

Для приобретения топливной карты с продавцом нефтепродуктов заключается договор , в котором указываются вид топливной карты (денежная или литровая), лимит на ограничение расхода денежных средств или топлива в сутки (месяц), перечень автозаправок, которые обслуживают данную топливную карту, переходит ли к покупателю право собственности на карту после ее получения или же оно остается за поставщиком нефтепродуктов. Кроме этого, в договоре определяется момент перехода права собственности на ГСМ. В большинстве случае право собственности переходит к покупателю в момент передачи уже оплаченного топлива представителю покупателя.

05 Авг 2021 toplawyer 68

🎥 Видео

Списание ГСМ в 1С 8.3: пошаговая инструкцияСкачать

Круговой учет топлива на примере сельхозпредприятия СЗАО "СКВО"Скачать

ТОПЛИВНАЯ КАРТА ДЛЯ ТРАНСПОРТНОЙ КОМПАНИИ: Как работает и КАКУЮ ВЫБРАТЬ?Скачать

Обзор топливных карт | Экономия и контроль расхода топлива в транспортной компанииСкачать

Особенности учета автотранспорта и ГСМ в 1С:Управление автотранспортом ПРОФ - 08.04.2021Скачать

Учет ГСМ в 1С 8.3 - пошаговая инструкцияСкачать

Все про Топливные картыСкачать

Как работает топливная карта | Какую топливную карту выбрать | Топливная картаСкачать

Топливные карты: мошенничество и кражи в компаниях / мониторинг топливных картСкачать

Как работает "Топливная карта" Эволюция РАСкачать

Учет расхода топлива по нормам. Учимся списывать по правилам I Шапошникова Ирина Владимировна. РУНОСкачать

Куда разрешено продолжить движение водителю синего авто?Скачать

Топливные картыСкачать

Особенности учета автотранспорта и ГСМ в УАТ - 29.03.2022Скачать

Грамотный учет ГСМ и ТЖ в программе. Частые ошибки и практические советы - 15.11.2018Скачать

1С: Управление автотранспортом от А до ЯСкачать