Как известно, малый и средний бизнес выступают залогом стабильного развития экономики страны. Доля малого бизнеса в ВВП в развитых странах достигает отметки в 50%. В некоторых государствах этот показатель на сегодняшний день составляет более 70%. В России ситуация несколько иная: на долю малого бизнеса приходится лишь около 20% ВВП.

Одной из наиболее острых проблем российской экономики остается недостаток финансирования. Потребность малого и среднего бизнеса во внешних денежных средствах в РФ удовлетворена лишь на 30%.

В связи с этим ИП (и организации малого и среднего бизнеса) в последнее время все чаще прибегают к приобретению имущества по договору финансовой аренды (лизинга).

В вопросе покупки имущества, необходимого для осуществления предпринимательской деятельности, у ИП есть выбор:

- получить кредит в банке;

- приобрести в лизинг.

Обратите внимание на то, что условия договора финансовой аренды (лизинга) влияют на порядок налогового учета не только у лизингодателя, но и у лизингополучателя.

- Понятие и особенности лизинга

- Предметы лизинга

- Преимущества лизинга для ИП

- Недостатки лизинга для ИП

- Продукты лизинга для ИП

- Экспресс-лизинг

- Лизинг без оценки финансового состояния

- Лизинг для ИП на УСН

- Договор лизинга для ИП

- Досрочное расторжение договора

- Тоже может быть полезно:

- Как оформить лизинг для ИП в 2021 году: условия и пошаговая инструкция для индивидуальных предпринимателей

- Специфика правоотношений: выгода и риски

- Возврат НДС

- Условия получения

- Как взять лизинг

- Особенности открытия лизинга для начинающих ИП

- Особенности оформления оборудования

- Как оформить договор без первоначального взноса

- Как открыть лизинг для ИП с нулевым балансом

- Как оформить спецтехнику в лизинг

- Калькулятор

- Лизинг для ИП. Плюсы и минусы лизинга

- Лизинг для ИП. Понятие и основные моменты

- Главные плюсы лизинга

- Востребованность лизинга у ИП

- Минусы лизинга для индивидуальных предпринимателей

- Что не приводит в восторг лизингодателей

- Особенности лизинга для ИП

- Лизинг может быть разным

- Лизинг, исключающий финансовую оценку

- Лизинг для ИП при разных налоговых режимах

- Заключение договора лизинга с ИП

- А если досрочно?

- Лизинг для ИП: объекты договора, условия получения кредита

- Преимущества

- Что собой представляет лизинг для ИП

- Как заключается лизинговый договор

- Процедура оформления

- 📺 Видео

Понятие и особенности лизинга

Для того чтобы лучше разобраться в особенностях финансовой аренды (лизинга) необходимо дать определение этому термину.

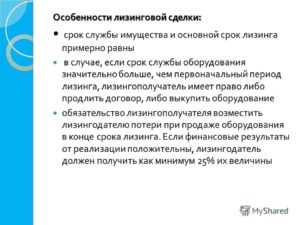

Лизинг является финансовым продуктом, который представляет собой сочетание долгосрочной аренды (с последующим выкупом) и банковского кредита.

Одной из особенностей лизинга для ИП выступает тот факт, что индивидуальный предприниматель сам выбирает подходящее имущество для приобретения, а также поставщика этого имущества. Большую стоимость имущества оплачивает лизинговая компания. Лизингополучателем оплачивается остаток стоимости. В результате имущество переходит в финансовую аренду от лизингодателя к лизингополучателю.

В течение всего срока финансовой аренды лизингополучатель оплачивает лизинговые платежи. По окончании срока договора лизинга имущество переходит в собственность лизингополучателя. В среднем срок договора лизинга составляет три года, но возможны и более долгосрочные или краткосрочные программы.

Предметы лизинга

Предметами лизинга для ИП может выступать различное имущество, например:

- оборудование;

- специализированная техника;

- автомобили;

- недвижимое имущество (за исключением земельных участков).

Очень часто в лизинге используется возвратная схема. По этой схеме лизинговая компания осуществляет покупку собственности индивидуального предпринимателя и передает его в лизинг этому же ИП.

Результатом возвратного лизинга у индивидуального предпринимателя появляются денежные средства на развитие своего бизнеса и, помимо этого, имущество ИП остается у него в пользовании.

По окончании срока договора лизинга имущество индивидуального предпринимателя снова переходит в его собственность.

Нужно отметить, что для лизингодателей предоставление имущества в лизинг индивидуальным предпринимателям является финансово затратным и не слишком выгодным в экономическом плане. Связано это со следующими факторами, которые отражают особенности лизинга (в среднем и крупном бизнесе), а именно:

- договора лизинга для ИП, как правило, заключаются на небольшие суммы, и чтобы доход по ним был сопоставим с договорами лизинга для крупного и среднего бизнеса, договоров с ИП необходимо заключить намного больше;

- многие ИП ведут двойную бухгалтерию, и поэтому реальное финансовое положение индивидуального предпринимателя не отражается в предоставляемой им финансовой отчетности.

Но, несмотря на все эти сложности, сегмент лизинга с малым бизнесом на сегодняшний день существует и успешно развивается.

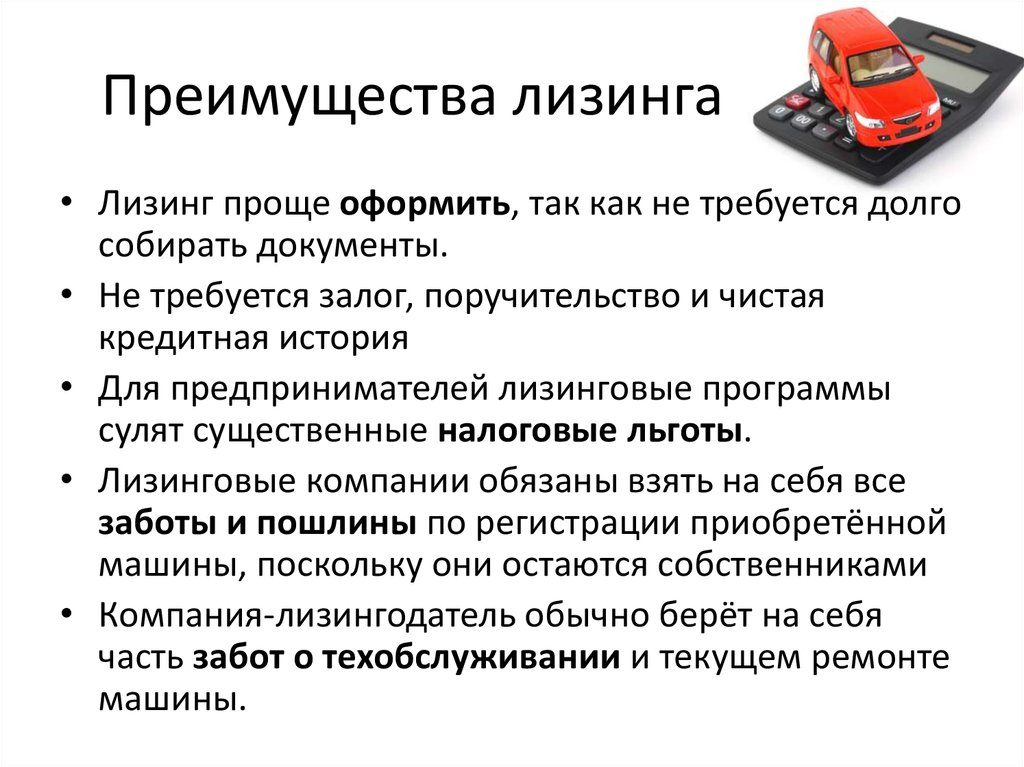

Преимущества лизинга для ИП

Лизинг для ИП имеет ряд преимуществ:

- требования к лизингополучателю менее жесткие (по сравнению с банком);

- краткий срок рассмотрения заявки на получение финансирования;

- гибкость платежей за лизинг;

- отсутствие дополнительных залогов;

- возможность применения механизма ускоренной амортизации (в отношении объекта лизинга);

- все лизинговые платежи можно отнести к затратной части;

- использование специальной техники и автомобилей без регистрации;

- лизинговые компании готовы принимать на рассмотрение управленческую отчетность ИП (при анализе возможностей заключения сделки с индивидуальным предпринимателем).

Как показывает практика, приобретение имущества в лизинг для ИП на сегодняшний день — один из наиболее доступных и выгодных вариантов финансирования бизнеса.

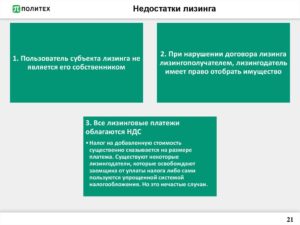

Недостатки лизинга для ИП

Кроме преимуществ, лизинг для индивидуальных предпринимателей имеет ряд недостатков, которые необходимо взять на заметку ИП:

- индивидуальный предприниматель (как лизингополучатель) не является собственником предмета лизинга;

- платежи по договору лизинга облагаются НДС;

- со стороны лизинговой компании возможно взыскание (по обязательствам).

Таким образом, можно сделать вывод, что лизинг для ИП имеет как преимущества, так и недостатки. В принятии решения о том, заключать договор лизинга или нет, всегда необходимо проявлять взвешенный подход, исходя из конкретной ситуации.

Продукты лизинга для ИП

В связи с ростом популярности лизинга для индивидуальных предпринимателей, в этом сегменте сформировались разные типы лизинговых продуктов:

- экспресс-лизинг;

- лизинг без оценки финансового состояния;

- лизинг для ИП (организаций) с упрощённой системой налогообложения (УСН).

Рассмотрим каждый из продуктов лизинга более детально.

Экспресс-лизинг

Наиболее приемлемый и оптимальный для ИП вид лизинга. Условия этого продукта в большей степени отвечают потребностям представителей малого бизнеса. Срок рассмотрения заявки лизинговыми компаниями, предоставляющими данную услугу — от 1 часа до 1 дня. По истечении этого срока лизинговая компания сообщает о своей готовности финансировать лизинг для предпринимателя.

https://www.youtube.com/watch?v=C0VNGx461Tk

При положительном решении компании, индивидуальному предпринимателю остается лишь предоставить необходимый пакет документов для оформления сделки по лизингу, а лизингодатель дает ответ по условиям и возможностям финансирования сделки.

Лизинг без оценки финансового состояния

Этот финансовый продукт предполагает отсутствие оценок финансового состояния индивидуального предпринимателя (организации) или оценку только по основным показателям. Компенсация рисков лизинговыми компаниями осуществляется за счет первоначального взноса, размер которого для лизингополучателя составляет не менее 50% от суммы. Процентная ставка по лизингу в этом случае выше.

Часто при предоставлении лизинга без оценки финансового состояния для ИП компании требуют поручительства по сделке (например, со стороны владельца предприятия малого бизнеса).

Лизинг для ИП на УСН

Лизинг для ИП на УСН (упрощенной системе налогообложения) является наименее выгодным. Дело в том, что в этом случае лизинг теряет свои основные налоговые преимущества.

ИП на упрощенной системе налогообложения не сможет возместить лизинговые платежи, как это может сделать индивидуальный предприниматель, находящийся на общей системе налогообложения.

Лизинговая компания по своему усмотрению может включить в расчет платежей по лизингу следующие налоги и сборы:

- налог на имущество;

- транспортный налог;

- страховку и прочее.

Все указанные платежи увеличиваются на сумму НДС.

Договор лизинга для ИП

В основном процедура заключения договора лизинга различными лизинговыми компаниями с ИП сводится к следующему:

1. После анализа условий лизинга, выбора лизинговой компании, продавца (условий поставки лизингового имущества) индивидуальный предприниматель предоставляет в лизинговую компанию необходимый пакет документов для оформления сделки.

2. Сотрудники лизинговой компании анализируют предоставленные ИП документы на предоставление лизинга.

3. После принятия окончательного решения о заключении договора лизинга, начинается процесс оформления договоров по лизингу сотрудником лизинговой компании.

4. Происходит процесс подписания таких документов:

- договор лизинга;

- договор купли-продажи предмета лизинга.

Договор лизинга (оборудования, техники, автомобиля и прочее) — двухсторонний. Он заключается лизингополучателем и лизинговой компанией.

Договор купли-продажи предмета лизинга может быть двухсторонним (заключаться лизингополучателем и лизинговой компанией) или трехсторонним заключаться (лизингодателем, лизингополучателем и продавцом).

В договоре лизинга четко прописывается срок перечисления авансового платежа лизинговой компании от лизингополучателя.

5. После того, как лизинговая компания получила авансовый платеж от лизингополучателя, она осуществляет платеж по договору купли-продажи предмета лизинга поставщику.

6. Как только лизинговое имущество поступает к поставщику, оформляется передача имущества в лизинг.

С момента передачи имущества в лизинг, все риски (включая повреждения и гибель лизингового имущества) переходят к лизингополучателю. Нужно отметить, что к моменту передачи имущества в лизинг, оно должно быть застраховано.

7. Лизингополучатель оплачивает лизинговые платежи (в соответствии с графиком платежей по лизингу) до окончания срока действия договора.

Досрочное расторжение договора

В договоре лизинга, как правило, описывается процедура досрочного выкупа предмета лизинга. Обычно в течение полугода-года выкупать предмет лизинга запрещается.

После 6 месяцев (или 1 года) лизингополучатель имеет возможность расторгнуть договор лизинга досрочно.

В этом случае при досрочном расторжении договора лизинга по инициативе лизингополучателя, он обязан выплатить указанную в договоре денежную сумму или внести всю оставшуюся сумму платежей (по графику) до окончания действия договора лизинга.

https://www.youtube.com/watch?v=I_1t4vpFw8M

Договор лизинга может быть досрочно закончен, в случае кражи или гибели предмета лизинга. Лизинговая компания, в свою очередь получает страховое возмещение от страховщика и погашает задолженность индивидуального предпринимателя по договору. ИП может заплатить недостающую сумму.

Договор лизинга может быть расторгнут и по инициативе лизинговой компании. Причиной расторжения договора лизинга могут послужить нарушения условий лизингового договора лизингополучателем.

Чаще всего причиной расторжения служат:

- несоответствие выплат графику платежей;

- неправильная эксплуатация предмета лизинга;

- невыполненные обязательства по страхованию.

В такой ситуации лизинговая компания изымает предмет лизинга с последующей его реализацией с целью погашения долга лизингополучателя.

Тоже может быть полезно:

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК — 74999385226. СПБ — 78124673429. Регионы — 78003502369 доб. 257

Видео:Как взять автомобиль в лизинг, если вы ИП. Лизинг для ИП.Скачать

Как оформить лизинг для ИП в 2021 году: условия и пошаговая инструкция для индивидуальных предпринимателей

Ирина Шербул

14 мая 2021

- Специфика правоотношений выгода и риски

- Возврат НДС

- Условия получения

- Как взять лизинг

- Особенности открытия лизинга для начинающих ИП

- Особенности оформления оборудования

- Как оформить договор без первоначального взноса

- Как открыть лизинг для ИП с нулевым балансом

- Как оформить спецтехнику в лизинг

- Калькулятор

Недостаток финансирования – основная проблема российской экономики, особенно в сегменте малого и среднего бизнеса. Лизинг – один из способов быстро найти финансы для приобретения имущества. Выгоден ли лизинг для ИП в 2021 году, или все-таки обратиться за кредитом в банк?

Специфика правоотношений: выгода и риски

Лизинг – финансовый продукт, предлагаемый лизинговыми компаниями, который сочетает в себе долгосрочную аренду с последующим выкупом и банковский кредит. Сущность и принцип действия лизинга для индивидуального предпринимателя предполагают, что он самостоятельно находит имущество и поставщика, а оплачивает этот товар лизинговая компания (полностью или частично).

Следует учитывать, что условия лизингового договора влияют на налогообложение обеих сторон: лизингополучателя и лизингодателя.

Выгода при заключении договора существует для обеих сторон:

- предприниматель получает имущество, посредством которого наращивает обороты производства без начальных капиталовложений;

- лизинговая компания получает процент за предоставленные услуги.

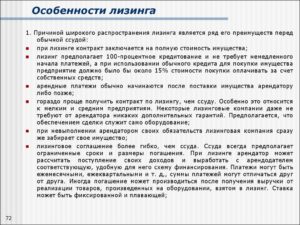

По сравнению с кредитными правоотношениями лизинговый договор имеет определенные преимущества:

- Скорость получения гораздо выше, чем оформление кредита в банке.

- Менее жесткие требования. Не нужно искать поручителей или предоставлять залог.

- Платежеспособность клиента не является первостепенным условием, так как приобретаемое имущество находится на балансе лизинговой организации, и в случае непогашения задолженности имущество остается у лизингодателя.

- Если возникают непредвиденные трудности – возможно отсрочить поставку платежа по согласованию сторон.

- Нет дополнительных комиссий.

- Более длительный срок кредитования – до 5 лет.

- По окончании договора есть выбор – приобрести имущество по остаточной стоимости или возвратить его.

Оформляя кредит, предприниматель получает в пользование денежные средства, а при лизинге – имущество.

https://www.youtube.com/watch?v=8u_RRbu8iIM

Оформить лизинг в Европлане

Практика показывает, что в современных условиях приобретение имущества в лизинг – наиболее доступный и выгодный вариант развития бизнеса в России в 2021 году:

- На лизинговое имущество не начисляется налог, поскольку оно не является собственностью предпринимателя.

- Амортизировать объекты лизинга можно по ускоренной схеме.

- Есть возможность сэкономить на налогах, поскольку лизинговые платежи относятся в полном объеме на затраты на протяжении всего срока действия договора.

Наравне с преимуществами, лизинг имеет и определенные недостатки для предпринимателя:

- Собственником имущества ИП не является.

- Даже после ликвидации ИП предприниматель обязан погашать долги по гражданско-правовым сделкам, включая лизинг.

- При утрате, поломке, крушении или порче имущества риски ложатся на заемщика.

- Лизингодатель вправе накладывать некоторые ограничения на порядок использования имущества, поскольку является его собственником. Например, ограничить ежемесячный пробег авто.

Возврат НДС

Приобретать имущество в лизинг – популярная схема среди предпринимателей, налогообложение которых производится по общей системе.

У таких предпринимателей в лизинговый платеж включается НДС, соответственно, предприниматель получает право заявить его к вычету.

ИП на ОСНО могут также заявить возмещение из бюджета, если исходящего НДС недостаточно для того, чтобы перекрыть входящий НДС в составе лизингового платежа.

Предприниматели на упрощенке и других системах налогообложения работают без НДС. Соответственно, рассчитывать на его возврат они не могут.

ИП с другими режимами налогообложения включают в расходы лизинговый платеж вместе с НДС, за счет чего происходит уменьшение налогооблагаемой базы. У предпринимателей на УСН-доходы, уплачивают налоги с объема выручки, поэтому лизинговые платежи на налогообложение влияния не оказывает.

Условия получения

Как и при оформлении любого кредита, существуют определенные стандарты, которым должен соответствовать предприниматель, желающий оформить лизинг имущества.

Условия предоставления лизинга для ИП:

- возраст от 21 года;

- государственная регистрация в качестве индивидуального предпринимателя;

- отсутствие кассовых разрывов сроком в 3 месяца;

- предоставление требуемого перечня документов;

- срок существования ИП не менее 6 месяцев;

- обязательна оплата первоначального взноса, установленного лизиногодателем.

Как взять лизинг

Заключить сделку можно в лизинговой компании или банке, который предоставляет такие услуги. Договор лизинга схож с кредитным, но имеет некоторые отличия.

Перечень документов для оформления:

- заявка на получение лизинга;

- копия паспорта предпринимателя;

- декларации НДС за 4 отчетных периода и 3-НДФЛ за последний отчетный период, заверенные печатью и подписью заявителя;

- справка об оборотах за последний год помесячно;

- работающие по ЕНДВ или УСН – декларацию за последний отчетный период;

- выписка ЕГРИП;

- справка о постановке на налоговый учет.

Могут запрашиваться и другие документы, например, заключение аудитора, информация о контрагентах. Некоторые документы следует заверить нотариально.

Важен срок существования бизнеса (не менее 3–6 месяцев успешной хозяйственной деятельности). Особое внимание будет уделено анализу бухгалтерской отчетности.

Пошаговая инструкция оформления договора лизинга:

- Выбрать имущество.

- Собрать полный перечень документов, представленных выше. После их проверки организация решает, оформить выдачу средств или нет.

- Заключается лизинговый договор. Оговаривается сумма первоначального взноса (чаще всего 30% от суммы).

- После поступления последнего взноса, организация переоформляет право собственности на заемщика, и он становится полноправным хозяином имущества.

Лизингодатель несет ответственность за сохранность имущества представленного в договоре, поэтому чаще всего организация просит оформить страховку на имущество (договор КАСКО).

Продать имущество, которое находится в лизинге, нельзя до момента переоформления прав собственности.

Особенности открытия лизинга для начинающих ИП

К сожалению, малый бизнес в России не такое распространенное понятие, как в странах Европы или Америке. Вклад малого бизнеса в ВВП России составляет 20%, а в более развитых странах до 50–55%.

Субсидирование тоже оставляет желать лучшего. Предельное значение выплат по Москве составляет 500 тыс. руб., по другим городам – 300 тыс. руб.

https://www.youtube.com/watch?v=xIynREDDV6Y

Для большого количества новых предпринимателей покупка оборудования, спецтехники или другого имущества путем лизинга – единственный доступный способ начать свой бизнес.

Особенности оформления оборудования

Целесообразно брать в лизинг объекты, у которых медленный физический износ. Если предмет лизинга быстроизнашиваемый, скорее всего к окончанию договора (а иногда и раньше) приобретать уже будет нечего. Медленным износом обладает оборудование для тяжелой промышленности, станки, электротехника.

Следует учитывать, что лизингодатель не охотно отдает в аренду неликвидные объекты, которые тяжело будет продать в последствии, если договор с лизингополучателем будет расторгнут.

Если предполагается передача в лизинг неликвидного объекта, лизингодатель может требовать предоставления дополнительного обеспечения или взять аванс, который может составлять 20% от стоимости оборудования.

Как оформить договор без первоначального взноса

Главным требованием любой лизинговой организации является внесение первоначального взноса (обычно 20–30% от общей стоимости). Имея задаток, лизингодатель будет уверен в намерениях заемщика.

Рассчитывать на лизинг без первоначального взноса могут предприниматели, отвечающие определенным условиям. Они должны иметь:

- Возможность предоставить в залог движимое, недвижимое имущество или поручительство.

- Стабильно высокое материальное благосостояние.

- Хорошую кредитную историю.

Предмет лизинга, указанный в договоре, должен иметь высокий спрос на рынке. Договор без аванса может иметь более жесткие условия.

Стоит учитывать, что удорожание товара напрямую зависит от того, насколько большим был первоначальный взнос. Соответственно, при отсутствии первоначального взноса удорожание будет более существенным.

Взять в лизинг оборудование без первоначального взноса лизинговая компания может позволить постоянным клиентам, с которыми ранее уже заключался подобный договор с авансом.

Как открыть лизинг для ИП с нулевым балансом

Нулевой баланс у ИП может быть в двух случаях. Если он:

- Только начал свою деятельность и еще не успел приобрести активы.

- Не ведет хозяйственную деятельность и по этой причине не имеет активов на балансе.

Во втором случае предприниматель сдает нулевую отчетность, соответственно, оценить финансовое состояние его бизнеса сложно, поэтому условия предоставления лизинга могут быть менее выгодными.

Одной из компаний, предоставляющих возможность предпринимателям с нулевым балансом оформить лизинг на выгодных условиях, является Европлан:

- первоначальный взнос 10-15%;

- рост стоимость в год – 3%, также существует беспроцентная ставка.

Оформить лизинг

Как оформить спецтехнику в лизинг

Аренда техники специального назначения не особенно отличается от оформления договора для другого имущества. Условия для всей техники стандартны, но могут отличаться у разных лизингодателей:

- взнос 15–30%;

- срок заключения договора от 1 до 5 лет;

- удорожание 5–10% в год.

Наиболее распространенная техника, которую предприниматели оформляют в лизинг:

- манипулятор;

- автокран;

- экскаватор;

- бульдозер;

- погрузчик;

- тягач и другая спецтехника.

Калькулятор

Для тех, кто хочет сам рассчитать ежемесячный платеж и рассчитать стоимость лизинга, существует специальный онлайн-калькулятор. Он представляет собой программу, с окнами для введения параметров:

- цена и тип имущества;

- его характеристики;

- валюта выплат и срок действия договора;

- желаемый размер авансового платежа;

- тип погашения: аннуитетный (равными частями) или классический.

Рассчитать платеж

Лизинговые калькуляторы для удобства клиентов на своих сайтах часто размещают компании, предоставляющие подобные услуги.

Взаимодействие с лизинговой компанией длится, как правило, не один год. Поэтому следует детально подходить к выбору партнера.

Большинство предпринимателей, выбирая лизингодателя, ориентируются только на график лизинговых платежей, оценивая общую сумму переплаты.

Сравнивая процент удорожания имущества у разных лизинговых компаний, предприниматели, как правило, останавливаются на более дешевой.

https://www.youtube.com/watch?v=io6AvPhIrME

Однако договор лизинга может иметь массу подводных камней, на которые по неопытности предприниматель не обратит внимания. Изучать документ следует детально до того, как сделан выбор партнера. Целесообразно воспользоваться услугами юриста или брокера.

Особое внимание следует обратить на пункты ответственности сторон и условия расторжения в одностороннем порядке. Кроме этого следует учитывать финансовую стабильность компании и срок ее существования на рынке.

Видео:Что такое лизинг? Плюсы и минусы лизингаСкачать

Лизинг для ИП. Плюсы и минусы лизинга

Лизинг – одна из наиболее выгодных возможностей для индивидуальных предпринимателей развить свое дело. Эта схема может быть интересна не только начинающим ИП, но и тем бизнесменам, которые уже давно работают на рынке и стремятся к открытию новых направлений.

Лизинг для ИП. Понятие и основные моменты

По своей сути, лизинг — это нечто среднее между кредитом и арендой имущества. Лизингом довольно активно пользуются крупные предприятия, но в последние годы по достоинству оценили его преимущества и некоторые представители малого бизнеса, в том числе индивидуальные предприниматели.

Схема лизинга довольно проста: ИП заключает договор с лизингодателем на приобретение какой-либо техники, оборудования, транспорта и т.п. имущества и начинает активно этим имуществом пользоваться в своих коммерческих целях.

Одновременно с этим он постепенно выплачивает полную стоимость объекта лизинга.

Ключевое слово здесь «постепенно»: платежи растянуты во времени и в собственность покупка поступает только тогда, когда лизингополучатель выплачивает ее полную стоимость.

Применяется также возвратная схема лизинга, которая заключается в том, что лизингодатель покупает интересующее имущество, а затем отдает его в финансовую аренду самому продавцу.

При такой форме лизинга у получателя имущества по факту остается и сам актив, и денежные средства, которые можно применить по любому назначению.

А когда истечет срок лизинга, право на собственность имущества опять вернется к лизингополучателю.

Главные плюсы лизинга

Преимущества лизинговых сделок для индивидуальных предпринимателей видны с первого взгляда.

- В отличие от банков и других кредитных организаций, лизинговые компании предъявляют не столь жесткие требования к сроку существования ИП, а также его финансовому состоянию, доходам и оборотам.

- Для получения предмета лизинга, индивидуальный предприниматель не обязан составлять бизнес-план.

- Окончательно решение о возможности работать с конкретным ИП лизинговая компания принимает в довольно короткие сроки (иногда в течение одного дня). При этом требуемый пакет документов для заключения договора лизинга существенно меньше, чем требуется для банковских организаций.

- Для ИП при лизинге на некоторых режимах налогообложения возможны налоговые послабления и льготы.

- У лизинговых компаний нет комиссий, которые обязательно включаются почти во все кредитные программы банков.

- После заключения договора лизинга ИП не нужно сразу выплачивать всю стоимость дорогостоящей покупки.

- Как только договор заключен, предприниматель может сразу начинать использовать любое имущество, купленное в лизинг.

- Лизинговые компании, как правило, предоставляют клиенту право самому выбрать поставщика того или иного товара.

- У клиента лизинговой организации чаще всего нет необходимости искать поручителей или предоставлять залог.

- Чем выше цена объекта лизинга, тем более выгодны условия его покупки.

- Можно досрочно выплатить все лизинговые платежи (но обычно это право наступает не раньше чем через полгода после заключения лизингового договора).

- Лизинговые компании хоть и не очень охотно, но, тем не менее, практически всегда идут навстречу в ситуациях, когда требуется отсрочка платежа.

Таким образом, плюсов у лизинга достаточно много.

Востребованность лизинга у ИП

Как показывает опыт российского предпринимательства, несмотря на очевидные преимущества лизинга перед кредитными программами банков, услуга это у ИП не достаточно широко востребована. Связано это с несколькими причинами:

- низкая информированность индивидуальных предпринимателей о возможности взять технику, оборудование и другое имущество в лизинг;

- агрессивная маркетинговая политика банков и малое количество рекламы в широких средствах массовой информации от лизингодателей;

- недостаточное количество лизинговых компаний в стране.

Минусы лизинга для индивидуальных предпринимателей

Возможно, отчасти не очень высокая популярность лизинга в РФ обоснована еще и теми отрицательными факторами, которые у него есть. К ним относятся:

- необходимость внесения аванса (минимум 10% от стоимости покупки);

- обязательная страховка объекта лизинга (лизингополучатель страхует объект лизинга за свой счет);

- отсутствие права собственности на предмет лизинга до полного погашения его стоимости по лизинговому договору;

- возможность расторжения договора с ИП со стороны лизингодателя в одностороннем порядке. Правда это возможно, только, если ИП не соблюдает условия лизинга, например, автомобиль, приобретенный в лизинг, неоднократно попадает в аварии, не проходит техосмотры и т.д.

Что не приводит в восторг лизингодателей

Почему лизинг не так широко распространен, как это могло бы быть, хотя и занимает серьезный сегмент малого и среднего бизнеса? Вероятно, это связано с его особенностями и для предоставляющей стороны:

- суммы договоров по лизингу редко бывают крупными, иначе выгоднее было бы просто купить актив, поэтому для крупного бизнеса они представляют меньший интерес;

- ИП часто не отражают действительное финансовое состояние в отчетных документах, что делает лизинговые операции рискованным мероприятием для лизингодателя.

Особенности лизинга для ИП

Есть два варианта получения объекта лизинга на время действия лизингового договора:

- объект лизинга остается на балансе лизинговой компании;

- объект лизинга переходит на баланс клиента лизингодателя.

Как бы ни сложилась ситуация, в договоре лизинга нужно обязательно предусмотреть один из этих двух вероятных сценариев отдельным пунктом. Впоследствии объект лизинга балансодержатель должен будет включить в амортизацию материальных средств.

Внимание! Если имущество, приобретенное в лизинг остается на балансе организации-лизингодателя, то ее клиент должен учитывать тот факт, что лизингодатель вполне может включать оплачиваемые им налоги на имущество в ежемесячные выплаты лизингополучателя по лизинговому договору.

Важно! Платежи по лизинговый договорам всегда облагаются НДС.

Лизинг может быть разным

Для малого бизнеса, представителями которого являются ИП, лизинг является очень популярной бизнес-операцией. Спрос породил несколько типов лизинговых предложений:

- экспресс-лизинг;

- лизинг, безоценочный по финансовому состоянию;

- специализированный лизинг (зависит от выбранного налогового режима).

Лизинг, исключающий финансовую оценку

Этот лизинговый продукт предлагает соответствующие услуги без оценки финансового состояния предпринимателя, либо такая оценка проводится в минимальном объеме.

Конечно, лизингодатель финансово рискует, но в качестве компенсации он намеревается получить больший, чем обычно, первоначальный взнос – до половины стоимости лизингового имущества, а также более высокой процентной ставкой.

Нередко дополнительной гарантией выступает поручительство за лизингополучателя третьей стороны.

Лизинг для ИП при разных налоговых режимах

При разных системах налогообложения лизинг учитывается по-разному:

- Если ИП использует упрощенный налоговый режим с объектом доходы минус расходы 15%, то он имеет возможность снизить налогооблагаемую базу на размер лизинговых выплат. Что касается тех ИП, которые находятся на УСН с объектом доходы 6%, то, поскольку у них расходы не учитываются, на сумму налога лизинговые выплаты никак не влияют.

Важно! При выборе компании-лизингодателя, индивидуальному предпринимателю следует внимательно отнестись к тому, какую систему налогообложения она использует.

Это важно, чтобы исключить невыгодные для «упрощенцев» ситуации, когда лизингодатель работает с НДС.

Наиболее интересный вариант: найти предприятие, которое не включает НДС в свои услуги, поскольку также находится на «упрощенке».

- Если ИП использует одновременно два налоговых режима: ЕНВД и упрощенную налоговую систему, то он обязан вести по ним раздельный учет. Соответственно и платежи по лизингу должны распределяться равномерно, исходя из вида деятельности. Однако, ситуация здесь такова, что точно отнести лизинговые выплаты к какому-то конкретному виду деятельности нельзя, поэтому расходы по этой части делятся пропорционально, в зависимости от дохода по итогам квартала на ЕНВД и УСН. Чтобы не возникало путаницы при двух налоговых режимах, ИП следует открыть специальные субсчета, на которые и вносить всю информацию, касающуюся тех или иных видов деятельности.

К сведению. Расходы по ЕНВД нельзя относить к расходам, которые уменьшают налоговую базу на «упрощенке».

- Если ИП работает по общей системе налогообложения, он может смело использовать лизинговые программы, без оглядки на какие-либо особенности. Договоры лизинга при ОСНО позволяют очень выгодно оптимизировать налогообложение, так что ИП находящиеся на общем налоговом режиме могут приобретать имущество по лизинговым схемам на значительно более выгодных условиях, чем по любым кредитным программам.

Внимание! Какой бы налоговый режим не использовал индивидуальный предприниматель, нужно быть готовым к тому, что лизингодатель потребует заверения лизингового договора у нотариуса, что повлечет за собой дополнительные расходы в размере 1 % от суммы договора. Кроме того, в некоторых случаях может возникнуть необходимость заплатить еще один налог, например, транспортный при покупке в лизинг автомобиля.

Заключение договора лизинга с ИП

Договор на лизинг оформляется в соответствии с общими правилами делопроизводства. Следует учесть некоторые нюансы, касающиеся процедуры лизингового договора.

- Сбор и предоставление нужной документации от лизингополучателя.

- Анализ полученных бумаг, на их основании принятие решения о предоставлении лизинга.

- Подготовка и подписание договора лизинга, иногда в дополнение – договора о купле-продаже имущества, которое потом будет передано в лизинг.

- Перечисление авансового платежа, сроки и размер которого оговорены в тексте договора.

- Оплата предмета лизинга по договору купли-продажи.

- Передача актива в лизинг.

ОБРАТИТЕ ВНИМАНИЕ! После этого шага все риски по сохранности имущества ложатся уже на получателя. Важно, чтобы оно было застраховано еще до передачи.

https://www.youtube.com/watch?v=DpXXP6ub2Ho

Далее остается только своевременно перечислять оговоренные лизинговые платежи до выплаты полной суммы и перехода имущества в собственность получателя.

А если досрочно?

Как любой договор, лизинговое соглашение может быть прекращено до истечения его срока, этот порядок нужно в нем предусмотреть.

Чаще всего прописывается срок, в течение которого прервать соглашение нельзя, обычно полгода-год.

После этого лизингополучатель, если у него есть такое желание и возможность, для досрочного прерывания с оставлением имущества в собственность должен выплатить сумму всех оставшихся лизинговых платежей.

А если договор хочет расторгнуть лизингодатель, забрав свою собственность раньше времени? Это может случиться по таким причинам:

- регулярная просрочка по перечислению лизинговых платежей;

- использование лизингового имущества не по назначения или с серьезными нарушениями;

- проблемы со страховкой.

В этих случаях уже полученные платежи от лизингополучателя возвращены не будут: лизинговая компания продаст изъятый актив и таким способом погасит образовавшийся долг.

Подводя итог, можно утверждать, что лизинговые схемы несомненно более интереснее кредитов индивидуальным предпринимателям, планирующим активно развивать свое дело.

Тем не менее, при приобретении имущества в лизинг, следует учитывать некоторые особенности, в частности, те, которые касаются лизинга при разных налоговых системах — порой лизинг может помочь неплохо оптимизировать налоговые выплаты.

Видео:Лизинг на авто для физлиц. В чем фишка и зачем это нужноСкачать

Лизинг для ИП: объекты договора, условия получения кредита

Добавлено в закладки: 0

Ни для кого не является секретом, что успех бизнеса зависит не только от его грамотного ведения, но и от наличия качественного оборудования.

Далеко не каждый индивидуальный предприниматель (особенно это касается начинающих) может потратить большую сумму на приобретение оборудования, транспорта и др.

Тогда предпринимателю ничего не остается, как отправиться в банк за кредитом индивидуальному предпринимателю.

Но в современное время доступны и более удобные и выгодные варианты, например, можно воспользоваться лизингом для ИП.

Лизинг для ИП представляет среднее между кредитованием и арендой. Для того чтобы разобраться, что же такое лизинг, и какие возможности он предоставляет, нужно более подробно рассмотреть это понятие.

Лизинг является формой кредитования с возможностью приобретения дорогостоящего транспорта, оборудования, специальной техники. Отличие лизинга от кредита заключается в том, что приобретаемое оборудование, транспорт и др., оформляются на лизингодателя.

Как только лизингополучатель выплачивает нужную сумму, право собственности переходит к нему.

Преимущества

Сравнивая лизинг с банковским кредитом, можно выделить основные преимущества лизинга для ИП:

- Первое – возможность получить лизинг более просто и быстро, так как не нужно вносить залог, искать поручителя и пакет требуемых документов намного меньше.

- Второе – снижаются требования к платежеспособности лизингополучателя, так как приобретаемое имущество по договору принадлежит лизинговой компании, и в случае неуплаты, компания ничего не теряет.

- Третье – при возникновения каких-либо трудностей при оплате, лизинговая компания может пойти навстречу и предоставить отсрочку платежа.

- Лизинговый договор уменьшает суммы налогов с предпринимателя. Во-первых, лизинговая техника не принадлежит лицу, которое ею пользуется, поэтому на него не начисляется имущественный налог. И во-вторых, расходы по уплате лизинговых платежей могут быть приняты учету при расчете прибыли.

Что собой представляет лизинг для ИП

Приобретая оборудование, транспорт и др., в лизинг индивидуальный предприниматель получает возможность повысить качество и конкурентоспособность своих товаров и услуг на рынке, развивать и совершенствовать производство.

https://www.youtube.com/watch?v=lkcWa4noQ54

Ситуация на рынке лизинговых услуг показывает, что наибольшим спросом пользуются приобретаемые в лизинг транспортные средства. Основная часть транспорта является коммерческой техникой и специализированной.

Приобретая авто в лизинг предприниматель имеет возможность стать обладателем современной техники, которая принесет дополнительную прибыль и повысит качество бизнеса.

Также за счет лизинга можно обновить автопарк.

Высокая стоимость специализированной техники и грузового авто повышает спрос на данный вид транспорта, поэтому лизинг легковых автомобилей, который тоже предоставляют лизинговые компании непопулярен.

Как заключается лизинговый договор

Для заключения договора лизинга следует обратиться в лизинговую компанию или банк, предоставляющий лизинговые услуги. Процедура получения лизинга для ИП похожа на кредитование, но имеет свои отличительные черты.

Здесь тоже необходимо предоставить пакет документов. Но нужно иметь в виду, что перечень документов будет шире, чем при получении кредита.

Также лизинговые компании предъявляют требования к длительности деятельности ИП и к ведению и сдачи бухгалтерской отчетности.

При выборе лизинговой компании следует иметь в виду, что существуют такие компании, которые ограничивают возможность получения лизинговых услуг предпринимателям, осуществляющим определенные виды деятельности.

Нужно отметить, что получить лизинг индивидуальному предпринимателю все – таки не просто. В основном, препятствия возникают в тех же случаях, что и при получении банковского кредита: недостаточно долгий срок осуществления предпринимательской деятельности, несоответствие объема прибыли, отражаемого в финансовой отчетности, недостаточность ресурсов для покрытия обязательств.

Но, несмотря на все трудности, успешные предприниматели предпочитают обращаться в своей работе за услугами к лизинговым компаниям.

Так как получить лизинг индивидуальному предпринимателю намного выгоднее, чем взять кредит в банке, ведь лизинговые платежи гораздо меньше, чем суммы банковского кредита, но сроки выплат равны.

И неоспоримым преимуществом лизинга для ИП является возможность приобрести оборудование, транспорт и др., не уплачивая залог.

Грамотный предприниматель всегда должен стремиться к расширению материальной базы и повышению качества своего бизнеса. Лизинговые компании и ориентированы, в первую очередь на стабильный бизнес, и на бизнес, который постоянно совершенствуется и ищет пути для своего роста и развития.

Процедура оформления

Схема получения имущества в собственность посредством лизинга включает в себя несколько этапов:

- Предприниматель выбирает транспорт. Это чаще всего грузовые автомобили, специальная техника, тракторы, комбайны, бульдозеры, то есть транспортные средства, которые сложно приобрести в рассрочку.

- Основные документы по ИП предоставляется в компании – лизингодатели или в банк. После проверки заключается арендный договор с кредитным учреждением.

- Обговариваются суммы первого взноса (обычно не более 30%) и порядок страхования техники. Так как убытки в связи с аварией понесет лизингодатель, многие компании требуют оформления договора КАСКО.

- Купленную по договора лизинга технику нельзя продавать, пока не выплачена полностью ее стоимость. Чаще всего лизингополучатель пользуется имуществом по генеральной доверенности.

- после выплаты последнего взноса документы на технику переоформляются, лизингополучатель становится собственником.

Решение о получении лизинговых услуг должно быть обдуманным и взвешенным. Ведь для выбора лизинговой компании, которая сможет полностью удовлетворить потребности лизингополучателя, требуются знания рынка, и предложений лизинговых компаний. Только в этом случае лизинг поможет в успешном развитии компании и поспособствует предпринимателю достичь желаемого.

📺 Видео

Зачем брать лизинг ИП на 6, если нет зачета налоговСкачать

Что такое ЛИЗИНГ, Минусы и Плюсы | Что брать: КРЕДИТ или ЛИЗИНГ?Скачать

Лизинг | Выгодно ли? | Авто и оборудование в лизингСкачать

Лизинг | Подводные камни договора лизингаСкачать

КАК ЗАРАБОТАТЬ НА ЛИЗИНГЕ | Что такое лизинг? | Как оформить лизинг | Лизинг спецтехникиСкачать

Лизинг разорит ваш бизнес в грузоперевозках. Все минусы лизинга для ИП. И почему его берут ООО.Скачать

5 секретов лизинга автомобилей для юридических лиц. Расскажем как взять автомобиль в лизинг выгодно.Скачать

Как оформить лизинг на новое ИП?Скачать

ЛИЗИНГ СПЕЦТЕХНИКИ: КАК ЗАРАБОТАТЬ БЕЗ ВЛОЖЕНИЙ?Скачать

Экономим налоги: покупка автомобиля за счет организации.Скачать

Грузовик в ЛИЗИНГ для частника. Есть ли СМЫСЛ?Скачать

РАЗОБЛАЧЕНИЕ про Угнанный Вольво, Долги, Открытие Транспортной Компании с Нуля, Лизинг. ВК ЛОГИСТИКСкачать

Выгоды лизинга: возмещение НДССкачать

ОТКРЫЛИ ИП - ЧТО ДАЛЬШЕ? ЧТО НУЖНО ЗНАТЬ НАЧИНАЮЩЕМУ ПРЕДПРИНИМАТЕЛЮ.Скачать

Автомобиль в лизинге | Чем грозит покупка авто после лизинга?Скачать

Кредит или Лизинг? Как купить авто выгоднееСкачать

О чем надо знать, если вы покупаете авто в лизинг?Скачать