Правительство РФ планирует повышение НДС до 20% с января 2021 года. Рядовым потребителям этот шаг государства грозит ростом цен на 2 процента, производителям и торговле — увеличением налоговой нагрузки. Сиюминутную прибыль, полученную правительством, впоследствии придётся «лечить» госпрограммами.

- Что такое НДС, зачем нужен и на что влияет

- Обзор мировых ставок

- Когда было принято решение о повышении НДС в России до 20 процентов

- Чем правительство аргументирует необходимость изменений

- Что означает повышение ставки налога

- Чем грозят изменения

- Индексация заработной платы в 2021 году

- Деликатная обязанность работодателя

- Для кого обязательна

- Порядок проведения

- Критерии пересмотра заработка в 2021 году

- Обязательная ли индексация в коммерческой организации в 2021 году?

- Индексация заработной платы в бюджетных организациях в 2021 году

- Решение Правительства

- Что будет, если НДС повысят до 20% — Финансы на vc.ru

- Повышение НДС — один из способов профинансировать новые реформы

- Кто платит НДС

- Чего в случае повышения НДС ожидать потребителям

- Как повышение НДС может повлиять на бизнес

- Можно ли не повышать налоги и найти другой источник финансирования

- Резюме

- Актуальный уровень индексации заработной платы

- Зачем она нужна?

- Чем регулируется?

- Обязательно ли проводить регулярно индексацию?

- Как рассчитать?

- 🎥 Видео

Что такое НДС, зачем нужен и на что влияет

Налог на добавленную стоимость — сложный объект в налоговой теории и финансовой практике, который распространяется на всю производственную цепочку: от сырья до конечного продукта, выступающего в роли товара. Это один из косвенных налогов, размер которого увеличивается автоматически на каждой стадии перепродажи каждой единицы товара.

Плательщиками налога являются:

- юридические лица — организации;

- физические лица — ИП;

- импортёры и экспортёры товаров.

В настоящее время НДС равен 18%. Это означает, что каждая передача товара из одних рук в другие прибавляет к его стоимости именно эту сумму. Конечный покупатель товара платит минимум трёхкратный размер НДС, вшитый в стоимость продукта или услуги.

В России действует 3 ставки НДС: 0%, 10% и 18%, распространяющиеся на разные категории товаров

НДС — главный источник формирования бюджета. Его платит каждое юридическое лицо с продажи товаров, когда их стоимость при реализации хоть немного выше себестоимости. Этот вид налога пришёл на смену налогу с продаж в 20-х годах прошлого столетия. Тогда налог брался со всей выручки, и предпринимателям было сложно учитывать доход от бизнеса. В РФ НДС ввели только в 1992 году.

Как и другие косвенные налоги, НДС в настоящее время обеспечивает бюджет страны значительными доходами. У этого налога большие фискальные возможности, позволяющие не только увеличить доходы, но и стабилизировать бюджет.

Обыватель может полагать, что его данный налог никак не касается. На самом деле, основная нагрузка по уплате ложится именно на плечи конечного потребителя товара. В его стоимость предприниматель включает себестоимость товара, акцизные сборы, долю прибыли и НДС.

Чтобы заплатить НДС государству, предприниматель сначала собирает налог с потребителя, поэтому ставка НДС напрямую влияет на стоимость товара.

Обзор мировых ставок

Самая высокая ставка НДС в РФ (28%) приходилась на 1992 год. Затем в 1993 году она была снижена до 20%, а в 2004-м — до 18%. Предполагаемое повышение НДС в 2021 году приблизит Россию к основной массе стран Европы, где в настоящее время величина данного налога составляет те же 20%. Но эти цифры не самые высокие. Лидерами по величине НДС являются:

- Венгрия — 27%;

- Норвегия, Швеция и Дания — 25%;

- Исландия — 24,5%;

- Греция, Финляндия — 24%;

- Уругвай, Португалия, Польша, Ирландия — 23%.

В рейтинг стран с самым низким размером НДС вошли:

- Остров Джерси — 3%;

- Малайзия и Сингапур — 5%;

- Доминиканская Республика — 6%;

- Таиланд — 7%

- Швейцария и Япония — 8%.

Когда было принято решение о повышении НДС в России до 20 процентов

Разговоры о планируемом повышении ставки предпринимательского налога начались весной 2021 года, но никто из официальных лиц не брал на себя инициативу по внедрению планов.

Обнародовать целый ряд непопулярных мер, включая повышение налога, официальные лица решились 14 июня 2021 года, когда всё внимание общественности было приковано к открытию чемпионата мира по футболу.

К этой «приятной» новости добавилось повышение пенсионного возраста и рост тарифов ОСАГО.

Изменения вступают в силу с января 2021 года. Оплата за 4 квартал 2021 года будет производиться по старым ставкам — 18%. Применительно к детским и социально значимым товарам НДС повышаться не будет.

https://www.youtube.com/watch?v=fbwxwCKVPMc

На социально значимые товары и дальше будет распространяться ставка НДС 10%

Чем правительство аргументирует необходимость изменений

По заявлению Правительства РФ, повышение ставки налога всего на 2% обеспечит приток в бюджет страны 600 млрд рублей. Наполнение бюджета гарантировано, поскольку уклониться от этого вида налогов достаточно сложно. По подсчётам экономистов, за 6 лет прибыль от повышения составит 2 трлн рублей, вкупе с ростом ВВП экономика обогатится на 6 трлн.

Исчерпывающую аргументацию непопулярной меры дала вице-премьер Татьяна Голикова в программе «Итоги недели».

Она напомнила, что касательно размера НДС обсуждались различные манёвры, в том числе и увеличение его до 22%. От этой цифры решено было отказаться в связи с риском роста инфляции.

Цифру в 2% Голикова назвала границей чувствительности, которую вполне компенсирует увеличение пенсий с января 2021 года.

Что означает повышение ставки налога

Изменение НДС хотя бы на 1% повлечёт за собой серьёзные последствия, не говоря уже о 2%

Повышение НДС увеличит бюджет «майских указов», но отодвинет сроки реализации поставленных в них целей. Главный посыл Указа — увеличение продолжительности жизни россиян. Но выросший НДС вызовет рост цен на медикаменты на 12–15%, что сделает их недоступными для основной части населения. Продолжительность жизни с учётом подобного развития событий вряд ли будет увеличена.

Бизнесмены также не в восторге от предстоящих реформ. Компенсация налога в ценах — не выход из ситуации, ведь чем ниже платёжеспособность населения, тем хуже идут дела у торговцев. Уже 1% увеличения НДС даёт ухудшение условий для бизнеса на 5%.

Не улучшат ситуацию даже обещанные компенсации:

- ускорение возврата налога экспортёрам с одновременным снижением порога ускоренного возврата до 2 млрд рублей;

- уменьшение количества камеральных проверок;

- отмена налога на движимое имущество.

Чем грозят изменения

Повышение налога уменьшит доходы предпринимателей

Министр финансов Антон Силуанов признаёт, что данная мера вызовет резкий скачок инфляции на 2 пункта.

Негативные последствия предложенного пути реформирования экономики рассматривают в повышении и другие экономисты:

- Возросшая налоговая нагрузка заставит многих работодателей вводить в свою деятельность ещё большее количество серых схем расчётов с сотрудниками.

- За счёт уменьшения собираемости налога резко сократятся доходы региональных бюджетов.

- В плачевном положении окажется малый и средний бизнес, у которого снизится конкурентоспособность.

- Уменьшение производства неизменно вызовет рост безработицы в стране и падение платёжеспособности населения.

- Рост НДС предприниматели переложат на плечи потребителя, поэтому добавленные 2% ощутимо ударят по карману каждого россиянина.

Видео:Индексация зарплаты — обязанность работодателя (ИП/РФ)Скачать

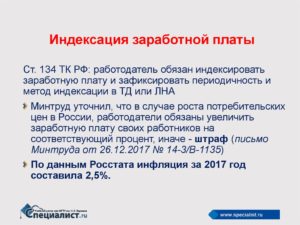

Индексация заработной платы в 2021 году

Экономический кризис отрицательно сказывается на благосостоянии населения. Индексация заработной платы в 2021 году позволит хоть немного увеличить реальный уровень доходов людей, трудящихся в бюджетной сфере.

Речь идет о муниципальных и государственных служащих, чьи руководители в соответствии с ТК РФ обязаны проводить индексацию.

Но нужно ли проводить индексацию заработной платы в 2021 году в коммерческих организациях? Или только бюджетные организации должны увеличивать заработную плату? Индексация – это право или обязанность работодателя? Какие вообще последние новости на этот индексации бюджетникам? Давайте разбираться.

Деликатная обязанность работодателя

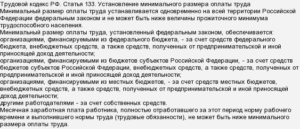

Трудовой кодекс содержит в себе нормы, определяющие возможные и обязательные способы повышения уровня жизни людей. Индексация минимальной заработной платы является одним из путей.

Если сотрудник работает в фирме, которую госбюджет не финансирует, то проводить индексацию все равно необходимо, но на основании таких документов:

- внутренних правил компании;

- коллективного договора;

- соглашений.

Помните, что обеспечение индексации – прямая обязанность работодателя! Причем, она должна затронуть сразу всех сотрудников предприятия. Нормативные положения об индексации заработной платы предусматривают ее обязательное проведение в организациях не только бюджетной, но и внебюджетной сферы. Различие заключается только в некоторых процедурных моментах.

https://www.youtube.com/watch?v=Qy2BxvfG_RY

Частные фирмы, ИП сами определяют, как проводить индексацию. Это дает владельцам бизнеса возможность учесть интересы не только своих подчиненных, но и собственные выгоды.

Для кого обязательна

Многие наниматели намеренно избегают упоминать индексацию в своих внутренних документах. Они считают, что отсутствие информации о проведении индексации в 2021 году не является нарушением.

Между тем, организация должна проводить хотя бы индексацию минимальной заработной платы. Даже несмотря на то, что установленного законом порядка ее проведения сегодня нет. Также см.

“МРОТ в 2021 году в России”.

При игнорировании необходимости проведения индексации, работодатели могут столкнуться с неприятными последствиями в случае прихода трудинспекторов. Кстати, дальнейшие решения контролеров могут быть разными:

- обяжут внести информацию о том, каков порядок индексации заработной платы на предприятии, в действующий внутренний документ или принять в организации новый акт об этом;

- привлекут ответственных лиц к административной ответственности в виде штрафа (ст. 5.27 КоАП РФ).

Заметим, что второй пункт является спорным. И в случае несогласия со штрафом наниматель может обратиться в суд. Нынешняя судебная практика показывает, что решения по такому делу может быть принято и в пользу обратившегося работодателя, и в пользу инспекторов.

Если в организации есть положение об индексации заработной платы, но работодатель его не исполняет, то при проверке фирму с большой долей вероятности могут оштрафовать.

Порядок проведения

Об индексации заработной платы сказано в статье 134 ТК РФ. Однако там не прописан четкий и понятный порядок индексации заработной платы. Поэтому в коммерческих организациях индексацию заработной платы проводят, в том числе и в 2021 году, по правилам коллективного договора или из локальных актов.

Составляя документ, на основании которого будете индексировать зарплаты, необходимо помнить о том, что он обязательно должен содержать следующую информацию:

- Характер выплат, подлежащих индексации.

Обычно это касается окладов или тарифных ставок на предприятии. Причем, работодатель может индексировать не всю сумму оклада, а какую-то его часть, ограниченную определенным размером. Например: оклад составляет 30 000 рублей, а индексируется только 14 000 рублей от него. Остальные 16 000 рублей индексированию не подлежат.

- Период проведения индексации.

Работодатель может выбрать периодичность по своему усмотрению (раз в месяц, полгода, год).

- Порядок, определяющий коэффициент индексации заработной платы.

- Последовательность расчета заработной платы после ее индексации.

Имейте в виду: отсутствие какого-либо из данных пунктов подразумевает нарушение трудового законодательства и влечет за собой последствия. Это означает, что просто составить внутренний документ – недостаточно. Нужно еще, чтобы он соответствовал имеющимся нормам. Чтобы избежать возможных ошибок, лучше внимательно изучить какой-либо образец индексации заработной платы.

Критерии пересмотра заработка в 2021 году

Индексация зарплаты – необходимая процедура, обусловленная ростом потребительских цен. Росстат ежемесячно рассчитывает индексы потребительских цен и уровень инфляции для каждого региона и всей России. На основании этих данных наниматели чаще всего и делают расчет индексации заработной платы. Также см. «МРОТ на сегодняшний день».

Привязку к индексу цен необходимо сделать во внутреннем акте организации. При этом проводить индексацию заработной платы можно на основании изменений за один месяц или за несколько сразу. Чтобы сориентироваться, можно просмотреть значения индексов потребительских цен на официальном сайта Россата за 2021 год.

Размер индексации заработной платы в 2021 году может соответствовать:

- официальному индексу потребительских цен по стране или в отдельном регионе (по итогам определенного периода, например квартала, полугодия, года);

- величине инфляции, которую установили в ежегодном федеральном законе или законе региона, на территории которого работает организация;

- росту прожиточного минимума трудоспособного населения.

При расчете коэффициента индексации основной показатель не является обязательной величиной. Как проиндексировать зарплату – с учетом инфляции или в зависимости от другого условия – решает руководство.

Например, при прогнозируемой инфляции в 6% заработная плата сотрудников может быть проиндексирована на 4 или 7%. Работодатель может выбрать другую произвольную величину, если другой порядок не определен трудовыми или коллективным договором.

Соответственно индексация зарплаты в 2021 году будет проведена на эту величину. Вот как может выглядеть образец за индексацию заработной платы в 2021 году в коммерческой организации:

Обязательная ли индексация в коммерческой организации в 2021 году?

Обязательно в коммерческой компании проводить индексацию заработной платы? Статья 134 ТК РФ на этот счет говорит, что одной из основных государственных гарантий по оплате труда работников является обеспечение повышения уровня реального содержания заработной платы. Это включает индексацию заработной платы в связи с ростом потребительских цен на товары и услуги, то есть с учетом инфляции.

https://www.youtube.com/watch?v=sNNK-OC7IL4

При этом условие об индексации зарплаты распространяют на всех лиц, которые работают по трудовому договору (определение конституционного суда от 19 ноября 2015 г. № 2618-О).

Судьи отметили, что индексация зарплаты положена как бюджетникам, так и сотрудникам коммерческих компаний.

Получается, что руководство коммерческих структур также должно заботиться об индексации заработной платы в 2021 году.

Индексация заработной платы в бюджетных организациях в 2021 году

Полагается ли индексация бюджетникам в 2021 году? На этот счет стоит сказать, что 1 января 2021 года истекает приостановка индексации зарплаты бюджетникам в России. Речь идет об окладах государственных гражданских служащих, военнослужащих, судей и других лиц, которые находятся на государственной службе (ст. ст. 1, 4.3 Закона от 6 апреля 2015 г. № 68-ФЗ).

Согласно майским указам, которые направлены на повышение уровня зарплат бюджетников, в 2021 году будет проведена индексация выплат на 4,1 процента. В январе 2021 года все работники государственных организаций должны получить индексацию как минимум на 4,1 процента.

Данное повышение станет одной из составляющих выполнения майских указов. Дальнейшая индексация размера выплат для бюджетников запланирована на следующие 2 года, а размер данной индексации не превысит 1,5–2 процента.

Следует отметить, что повышение, которое получат работники бюджетной сферы, превышает показатель инфляции по итогам года, а он, в свою очередь, равен 3,7 процента.

Зарплаты работников бюджетной сферы, не попавших в майские указы, с 1 января 2021 года также будут проиндексированы. Об этом заявил президент России Владимир Путин. По словам президента, порядок повышения зарплаты бюджетников, на которых распространяются майские указы, «более или менее соблюдается».

«Другие категории бюджетной сферы, которые в этих указах не оказались, там сложнее. Им не индексировали, несмотря на то, что цены подросли, инфляция была значительнее, а индексации не было. Это, конечно, несправедливо, я согласен. Я говорил с правительством, у них есть указания.

С января 2021 года их зарплаты будут проиндексированы», — сказал глава государства.

Решение Правительства

Правительство РФ своим распоряжением от 06.12.2021 №2716-р предписало повысить заработную плату бюджетникам.

Согласно распоряжению, с 1 января 2021 года на 4% будет повышена оплата труда работников бюджетного сектора экономики, занятых в учреждениях федерального подчинения. Это повышение распространяется на все федеральные учреждения – автономные, бюджетные и казенные.

К таким учреждениям отнят, в том числе учреждения социальной сферы и науки, лесного хозяйства, гидрометеорологической службы, ветеринарии, службы занятости и другие.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Видео:Как проиндексировать сотрудникам зарплату в 2024 годуСкачать

Что будет, если НДС повысят до 20% — Финансы на vc.ru

Мнение экспертов из «Альфа-банка», «Открытие брокер», ВШЭ и Европейского университета.

Обновлено 14 июня. Дмитрий Медведев объявил, что правительство планирует повысить НДС с 18% до 20%. Льготная ставка в 10% на продукты питания (кроме деликатесов), лекарства, товары для детей, книги и учебники останется.

Российское правительство вновь обсуждает повышение налога на добавленную стоимость (НДС) с 18% до 20%. Его взимают с бизнеса, но фактически выплачивают потребители.

По данным «Ведомостей», это необходимо, чтобы найти деньги на выполнение нового «майского указа» Владимира Путина, который поручил к 2024 году повысить безопасность и качество автомобильных дорог и инфраструктуры, обеспечить рост численности и продолжительности жизни населения, а также заняться развитием «цифровой экономики».

Окончательного решения о повышении НДС пока нет, но эксперты считают увеличение налоговой нагрузки далеко не самым лучшим решением, которое приведёт к росту цен, понизит потребление и навредит бизнесу.

Повышение НДС — один из способов профинансировать новые реформы

На выполнение нового указа Путина правительству нужно найти ещё 8 трлн рублей. Один из рассматриваемых способов найти средства — повышение НДС с 18% до 20%, рассказали «Ведомостям» на условиях анонимности три федеральных чиновника.

https://www.youtube.com/watch?v=ZVAJIh6DSs8

По их словам, рост НДС может принести федеральному бюджету дополнительные 2 трлн рублей в течение шести лет. Ещё 3 трлн рублей государство планирует занять с помощью облигаций федерального займа, 2 трлн рублей получить за счёт повышения пенсионного возраста, 1 трлн рублей — за счёт налоговой реформы в нефтяной отрасли.

Помимо повышения НДС может быть отменена льготная ставка налога в 10%, которая распространяется на продукты питания (кроме деликатесов), лекарства, товары для детей, книги и учебники. В 2021 году льгота обошлась бюджету почти в 550 млрд рублей.

Собеседники «Ведомостей» подчеркнули, что решение ещё не окончательное и может быть пересмотрено: «Всё меняется очень быстро и постоянно».

В 2021 году Минфин уже думал о повышении НДС. Тогда министерство одновременно предлагало снизить страховые взносы в бюджет с 30% до 22%. Реформа получила название «манёвр 22/22». Сейчас предложение о снижении взносов уже не обсуждают.

Если бы не дорогостоящие и амбициозные планы президента, необходимости повышать ставку НДС именно сейчас не было бы, уверена руководитель направления «Фискальная политика» Экономической экспертной группы Александра Суслина.

Кто платит НДС

В России НДС собирают с 1992 года. Максимальная ставка налога после его введения составляла 28%. В 1994 году она была снижена до 20%, а с 2004 года действует ставка 18%.

По Налоговому кодексу сбор платят организации (в том числе некоммерческие) и предприниматели, которые продают товары и услуги, но фактически НДС оплачивает потребитель. Продавцы всегда закладывают НДС в стоимость товаров и услуг. Налог идёт в федеральный бюджет.

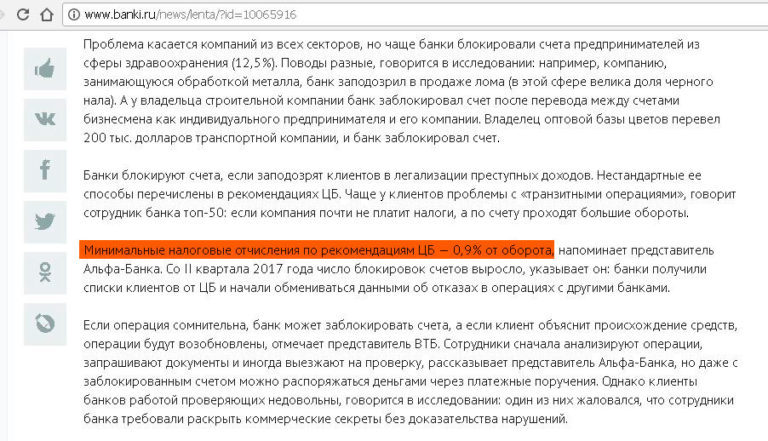

НДС — один из наиболее собираемых налогов, именно по этой причине Минфин и налоговые органы считают его повышение самым привлекательным решением, объяснила главный аналитик «Альфа-банка» Наталия Орлова.

Сейчас в России действуют три ставки НДС:

- 0% — действует в основном при экспорте товаров.

- 10% — распространяется на продукты (кроме деликатесов), товары для детей, книги, учебники, периодические печатные издания, лекарственные препараты.

- 18% — стандартная ставка, применяется во всех остальных случаях.

Кроме того, есть отдельные категории организаций и предпринимателей, которые освобождены от уплаты НДС:

- Организации и предприниматели, чья выручка от продажи товаров и услуг за три месяца подряд не превысила 2 млн рублей — они могут получить освобождение от уплаты НДС на год. Исключение составляют продавцы подакцизных товаров (например, алкоголя, табака и некоторой косметики). Если в течение этого года их выручка за три месяца превысит 2 млн рублей, льгота отменяется.

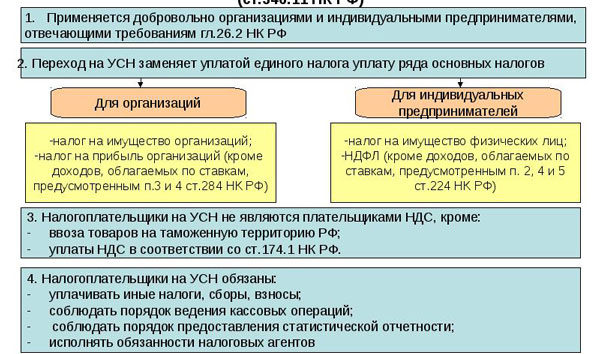

- Предприниматели, которые работают по патентной системе или упрощённой системе налогообложения.

- Предприниматели, которые платят единый налог на вменённый доход для отдельных видов деятельности (ЕНВД).

- Производители сельскохозяйственной продукции, которые платят единый сельскохозяйственный налог.

- Участники инновационного центра «Сколково».

Чего в случае повышения НДС ожидать потребителям

Эксперты ожидают, что подорожают все товары, на которые будет повышен НДС, за исключением тех, на которые цены устанавливаются административным образом. В случае отмены льготной десятипроцентной ставки сильнее всего подорожают продукты питания и лекарства, так как НДС на них вырастет в два раза.

Повышение НДС на два процентных пункта ускорит рост цен на 0,8-1 процентный пункт, ожидает главный экономист «Альфа-банка» Наталия Орлова. Она отметила, что это «не страшно» в условиях низкой инфляции. В апреле инфляция составила 2,4% в годовом выражении.

Руководитель направления «Фискальная политика» Экономической экспертной группы Александра Суслина ожидает, что при повышении ставки цены на основные товары вырастут на 1,5-2% от конечной стоимости товара. В случае отмены льготной ставки рост цен на продовольствие и лекарства может составить порядка 9% от нынешней стоимости.

https://www.youtube.com/watch?v=W0xmhVz_LPk

на 1,7%

снизились реальные доходы россиян в 2021 году по сравнению с 2021 годом (данные Росстата). Доходы населения падают четвёртый год подряд.

По расчётам декана факультета экономики Европейского университета в Санкт-Петербурге Юлии Вымятниной, в случае повышения НДС инфляция к концу 2021 года вырастет с нынешних 2,5% до 4-5% в годовом выражении. Если будет сокращён перечень товаров и услуг, освобождённых от уплаты НДС или на которые сейчас распространяется льготная ставка, то можно ожидать более высокого роста цен, предупреждает она.

Поскольку производители, освобождённые от уплаты НДС или уплачивающие НДС по более низкой ставке, пользуются в своей деятельности товарами и услугами производителей, которые столкнутся с повышением НДС, то в итоге рост НДС по достаточно широкой категории товаров и услуг затронет практически всех производителей в стране.

Отмена льготной ставки приведёт к росту цен на лекарства на 10-12%, подсчитал Николай Беспалов, директор аналитической компании RNC Pharma, которая специализируется на оценке состояния сетевого сегмента российского фармацевтического ритейла.

Кроме того, сейчас идёт работа над внедрением системы маркировки лекарственных препаратов, затраты на которую тоже будут заложены в конечную стоимость. При сложении этих двух факторов рост цен может составить 12-15%, считает Беспалов.

Последствия для системы здравоохранения могут быть очень серьёзными, фактически на рынке возникнет искусственный кризис, который приведёт к резкому сокращению спроса. Это, во-первых, вызовет снижение доступности лекарственных препаратов.

Во-вторых, спровоцирует почти гарантировано массовое банкротство аптек и дистрибьюторов. В отрасли накоплен очень большой объём товарных кредитов. Компании просто не смогут их обеспечивать, если спрос ещё провалится. В итоге последствия для рынка могут быть катастрофическими.

Николай Беспалов

директор RNC Pharma

Такое решение сократит потребление со стороны домохозяйств, которые уже перешли в режим экономии на фоне непрерывного падения реальных доходов с начала кризиса в 2014 году.

Особенно сильным удар будет по людям предпенсионного возраста — они одновременно лишатся пенсий из-за повышения пенсионного возраста. Таким образом, есть риски всплеска социальной нестабильности.

Тимур Нигматуллин

аналитик компании «Открытие брокер»

Крупные ритейлеры бытовой техники и электросети «М.» и «Эльдорадо», одна из крупнейших в России аптечных сетей «Ригла» (входит в ГК «Протек») воздержались от комментариев на тему возможного эффекта от повышения НДС.

«У нас пока нет чёткого понимания, как реагировать на эту инициативу», — сообщила представитель «Эльдорадо» Юлия Завьялова.

Крупнейшие продовольственные ритейлеры — X5 Retail Group (управляет сетями «Пятёрочка», «Перекрёсток» и «Карусель») и «Магнит» — не ответили на запрос vc.ru.

Как повышение НДС может повлиять на бизнес

Повышение НДС затронет и бизнес — на фоне снижения потребления и спроса. Сейчас потребление — чуть ли не единственный драйвер роста, не зависящий от цен на нефть, и повышение налоговой нагрузки на потребление неминуемо скажется на темпах экономического роста, который и так очень мал, предупреждает Александра Суслина из Экономической экспертной группы.

Прежде всего повышение НДС затронет несырьевой сектор экономики: машиностроение, строительство, электроэнергетику, ритейл. Меньше всего пострадают производители продовольственных товаров, табака, дешёвого алкоголя и те, кто предлагает услуги транспорта.

Повышение НДС на два процентных пункта может оказаться критичным для ряда предприятий малого и среднего бизнеса — им придётся повысить цены, условно говоря, на величину роста НДС. Однако нельзя быть уверенными в том, что спрос на их продукцию в результате сохранится на прежнем уровне.

Для более крупных производителей, а также для производителей товаров и услуг первой необходимости критичного ничего в таком повышении НДС нет — на их продукцию спрос будет в любом случае.

https://www.youtube.com/watch?v=LYZco7pC2W0

Юлия Вымятнина

декан факультета экономики Европейского университета в Санкт-Петербурге

«Скорее всего, с учётом этого реализация новых майских указов не даст ожидаемого эффекта на экономический рост», — констатирует Нигматуллин.

В то же время опрошенные vc.ru эксперты подчёркивают, что пока ясности по вопросу повышения НДС нет и многое зависит от финального решения правительства.

Можно ли не повышать налоги и найти другой источник финансирования

Эксперты резюмируют, что государство не сможет за шесть лет найти 2 трлн рублей, совсем не повышая налоговую нагрузку на бизнес и население.

В идеале, стоило бы пересмотреть сам «майский указ» с точки зрения выполнимости в нынешних условиях, а не пытаться выполнить его любыми средствами за счёт населения и во вред экономике, рассуждает Александра Суслина из Экономической экспертной группы.

Возможно, имеет смысл действовать комплексно. Можно отказаться от нулевых ставок НДС и освобождения от НДС (за исключением экспорта), оставив только льготные ставки и стандартные ставки 10-18%.

Помимо этого, имеет смысл отказаться от неэффективной программы материнского капитала, тем более снижение ставок по ипотеке и программы субсидирования её для семей эффективно её заменяют.

Наконец, недостающие средства можно получить за счёт приватизации пакетов акций госкомпаний. Как минимум, можно полностью выйти из капитала «Аэрофлота» и ВТБ, продать блокпакеты в РЖД и более мелких активах. Помимо поступлений от продажи приватизация улучшит корпоративное управление и дополнительно подстегнёт экономический рост и налоговые отчисления.

Тимур Нигматуллин

аналитик компании «Открытие брокер»

Нужно понимать, что в нашей стране проблема скорее сводится к структурным ограничениям в экономике — нужно менять стиль государственного управления, снижать бремя разного рода проверок, снижать коррупционную составляющую, чтобы экономика действительно могла начать расти. Если удастся продвинуться в этом направлении, можно было бы избежать повышения налогов. Однако на данный момент такой сценарий представляется маловероятным.

Юлия Вымятнина

декан факультета экономики Европейского университета в Санкт-Петербурге

НДС считается наиболее нейтральным налогом и, по сравнению с остальными налогами, в меньшей степени влияет на экономику, объяснил Андрей Чернявский из Центра развития ВШЭ. Альтернативные меры в этом направлении, по его словам, не способствуют росту экономики и будут иметь только негативные последствия.

При этом Чернявский допускает, что правительство может вернуться к обсуждению НДФЛ, потому что в России относительно низкий налог на доходы физических лиц. Вопрос повышения НДФЛ уже поднимался в марте 2021 года, но в мае Дмитрий Медведев заверил, что сейчас таких планов нет.

Если не повысить ставки внутренних налогов, правительство будет тратить на финансирование реформ поступления от высоких цен на нефть, а это опасный путь, предупреждает главный экономист «Альфа-банка» Наталия Орлова.

В этом случае будет расти зависимость бюджета от нефтяных поступлений и кроме того судьба реформ также будет привязана к состоянию сырьевого рынка. Поэтому повышение налоговой нагрузки, особенно на потребителей, выглядит безальтернативным.

Налогообложения российского бизнеса сопоставимо с уровнем бизнеса налогообложения в мире, а вот ставки подоходного налога в России гораздо ниже мировых. По этой причине именно потребители являются основными кандидатами на увеличение налоговых платежей в бюджет.

Наталия Орлова

главный экономист «Альфа-банка»

Резюме

- НДС фактически платят потребители, повышение сбора нужно для финансирования новых президентских указов. Если сбор увеличат, бизнесу придётся поднять цены. В этом случае малый и средний бизнес ждёт потеря спроса на их товары.

- Рост цен может составить от одного до нескольких процентов. Предсказать сложно, ведь компании используют товары и услуги подрядчиков, которых тоже заденет рост НДС.

- Цены на лекарства могут вырасти сильнее, чем на другие товары. Если учесть и повышение НДС, и внедрение систем маркировки лекарств, то рост цен может составить 12-15%.

- Можно ли выбрать другой сценарий? Да, например, продать госпакеты «Аэрофлота» и ВТБ или пересмотреть «майские указы» Путина. Но в целом альтернативные меры привлечения средств могут привести к более негативным последствиям, а НДС — наиболее нейтральный налог.

#финансы #налоги

Видео:Индексация зарплат. Как она работаетСкачать

Актуальный уровень индексации заработной платы

Действующее трудовое законодательство, а именно, ст. 130 ТК РФ гласит о том, что заработная плата должна индексироваться в соответствии с ростом стоимости товаров и услуг.

Государственным и муниципальным бюджетным учреждениям положено, при проведении повышения ежемесячного дохода подчиненных, руководствоваться нормативной базой. Остальным работодателям позволено придерживаться порядка, изложенного в коллективном договоре, соглашении сторон или другом нормативном акте локального значения.

Экономическая обстановка в государстве может меняться время от времени, при чем необязательно в положительную сторону. Инфляция является хоть и отрицательным, но неизбежным явлением.

Многие граждане принимают индексацию за обыкновенное повышение заработной платы. Но это немного не так. Индексация – это увеличение должностного оклада сотрудника, вызванное случившимся повышением цен. Если речь идет о бюджетном учреждении, то вышеуказанная процедура проводится в соответствии с утвержденным планом и регулируется различными нормативно-правовыми актами.

https://www.youtube.com/watch?v=Aa7pA99GRzk

Руководителям организаций, деятельность которых направлена на получение прибыли, законодательство предоставило более обширные полномочия – они могут самостоятельно разработать последовательность пересмотра заработной платы и отразить ее в собственном локальном акте.

Повышение размера ежемесячного дохода подчиненных представляет собой меру стимулирования. То есть работодатель в соответствии с собственным усмотрением может принять решение о поощрении сотрудника, проявившего себя с положительной стороны при выполнении своих должностных обязанностей.

Индексация направлена не на улучшение благосостояния подчиненного, а на сохранение его на прежнем уровне.

Среди основных видов индексации можно выделить:

- Ожидаемую форму. В ее основе лежит планируемый показатель повышения цен.

- Ретроспективную форму. Она отталкивается от уровня цен, сложившегося в течение предыдущего периода.

Зачем она нужна?

Главной причиной необходимости поведения индексации является утрата прежнего уровня покупательской способности подчиненного, ведь цены на товары и услуги постоянно растут, а размер заработной платы остается прежним.

Чем регулируется?

Трудовой кодекс – это главный закон, гласящий об обязанности работодателя индексировать заработную плату подчиненных. Данное требование отражено в ст. 134 ТК РФ.

Предоставленная частным фирмам возможность самостоятельно уравновешивать уровень ежемесячного дохода и уровень цен на товары и услуги, часто оборачивается тем, что пункт об индексации попросту отсутствует в документах.

Принятие соответствующего положения обычно производится лишь в очень крупных организациях, а владельцы маленького бизнеса не всегда располагают даже договором, принятие которого осуществлялось путем коллективного ания.

Кроме того, частные работодатели часто «забывают» отразить порядок индексации во внутренних локальных документах или используют очень расплывчатую формулировку «в случае наличия финансовой возможности».

Обязательно ли проводить регулярно индексацию?

Индексация считается чуть ли не самой главной государственной гарантией, действующей в области оплаты труда подчиненных. Мнения о том, что данную процедуру нужно проводить регулярно и всем без исключения, придерживается Конституционный суд и Роструд.

Но, проблема заключается в том, что ни один законодательный документ не оговаривает единый механизм проведения индексации. В отношении учреждений, относящихся к бюджетной сфере, периодически издаются различные распоряжения, обязывающие актуализировать ежемесячный доход к действующим на рынке ценам.

Коммерческой структуре лишь рекомендовано включать порядок индексации заработной платы во внутреннюю локально-нормативную документацию.

А ввиду того, что не каждая небольшая организация (тем более индивидуальный предприниматель) располагается данным комплектом бумаг или считает нужным включать, например, в коллективный договор данные условия, то их работникам приходится только мечтать о каком-либо пересмотре уровня должностного оклада.

Директор частной фирмы должен осознавать свою ответственность! Если локальная документация включает в себя порядок проведения индексации, а в реальности никто не следует ему, то работодателя: при первой проверке могут предупредить о нарушении, а в последующие разы – оштрафовать на сумму от 3000 до 5000 руб. Уровень ответственности не поможет уменьшить даже объяснение о том, что фирма пребывает в плачевном финансовом положении.

То есть, составление порядка индексации, в том числе и определение ее периодичности, полностью оставлено на рассмотрение руководителя компании. Соответственно, работодателю ничего не препятствует закрепить посредством того же коллективного договора условие о том, что индексировать должностные оклады подчиненных нужно 1 раз в 10 лет.

https://www.youtube.com/watch?v=67hQZ0wnE2g

Кроме того, финансовая служба организации, практикующей деятельность, основным направлением которой является получение прибыли, может указать в положении следующую формулировку: «увеличение должностных окладов сотрудников будет производиться по мере появления дополнительных средств».

Результат: локальный акт гласит о праве, а не об обязательности руководителя актуализировать ежемесячный доход подчиненных с действующими на рынке ценами.

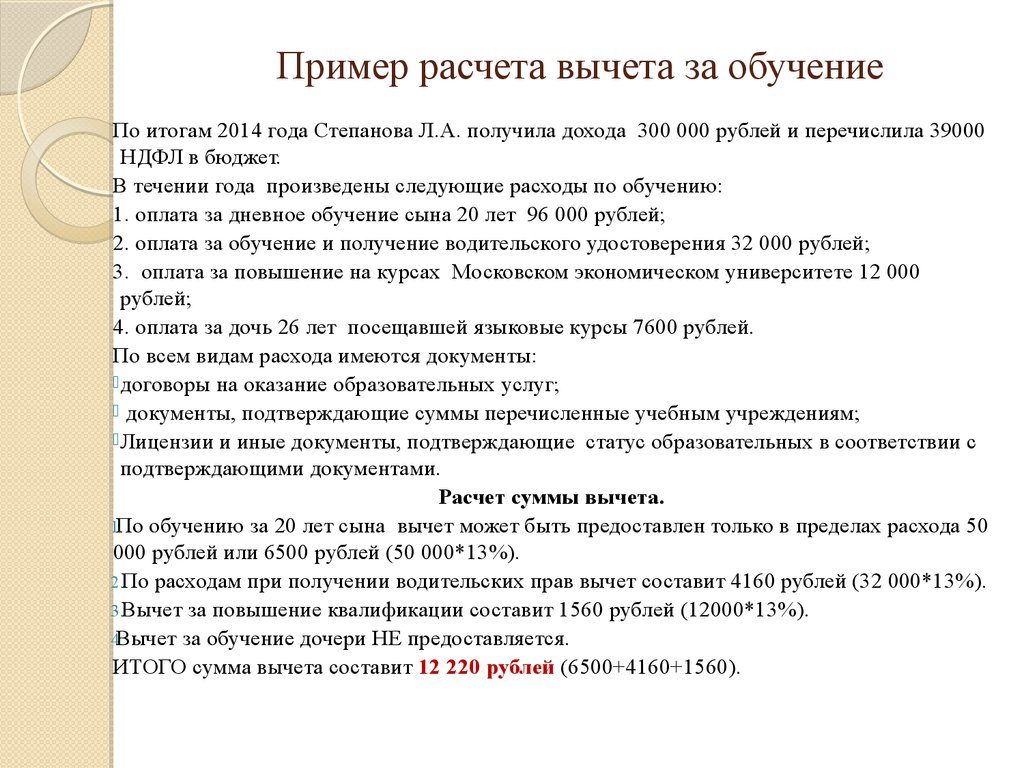

Как рассчитать?

В основе индексации заработной платы лежит коэффициент, который может зависеть от:

- действующего в государстве МРОТа;

- уровня инфляции на текущий период;

- заложенного в учреждении уровня необходимого повышения.

Например, гражданин, Макаренко, трудоустроен в частной компании, где в положении о заработной плате оговорен следующий порядок индексации ежемесячно получаемых средств за выполнение должностной инструкции:

- пересмотр уровня дохода должен проводиться ежегодно;

- в основе коэффициента должен лежать МРОТ.

Руководящий состав страны решил, что минимальный размер заработной платы в 2021 году не может быть ниже 11 163,00 руб. Предположим, что размер должностного оклада Макаренко составляет 6600,00 руб., а в месяц он получает 22 000,00 руб. Чтобы определить коэффициент индексации заработной платы, нужно МРОТ разделить на значение, лежащее в основе расчета ежемесячного дохода.

Получаем:

11 163 / 6600 = 1,69

Чтобы узнать величину ежемесячного дохода Макаренко после проведения процедуры индексации, следует прежнюю заработную плату умножить на полученный коэффициент:

22 000 * 1,69 = 37 180 руб.

Руководитель бюджетного учреждения будет отталкиваться от документов, принятых в думе, а директор частной организации вправе самостоятельно выбрать оптимальный для себя способ индексации заработной платы подчиненных.

В данном видео актуальная информация об индексации пенсий и зарплат в будущем году.

Рекомендуем другие статьи по теме

🎥 Видео

Как проиндексировать зарплату сотрудникам в 2023 годуСкачать

Что делать, если работодатель не индексирует зарплатуСкачать

Правила индексации зарплатыСкачать

Индексация заработной платы в 2024 годуСкачать

" Хочу поделиться своим мнением на счет сайтов . "Скачать

Бизнес - 2024: новые возможности от налоговых поправок, новые требования в проверкахСкачать

5 нарушений по зарплате - Елена А. ПономареваСкачать

Индексация заработной платы в 2024 году. Как избежать споров с работникамиСкачать

Индексация зарплат в 2023 годуСкачать

СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать

За что депутатам платят зарплату? Выступление в госдуме В. Гартунга.Скачать

Индексация зарплаты при расчете отпускныхСкачать

Повышение зарплаты. Процедура и ответственность - Елена А. ПономареваСкачать

Индексация зарплатыСкачать

ИНДЕКСАЦИЯ ЗАРПЛАТЫ|КОГДА ИНДЕКСИРОВАТЬ ЗАРПЛАТУ|КАК ИНДЕКСИРОВАТЬ ЗАРПЛАТУСкачать

Доступ к налоговой тайне, освобождение от НДС, пени и период. Налоговые новости с Петром ЗахарченкоСкачать

Как транспортной компании сэкономить налог на добавленную стоимость (НДС)? Бизнес и налоги.Скачать