Формирование заявления об уточнении платежа в налоговую службу происходит в случаях, когда налогоплательщик, будь то ИП или юридическое лицо, допускает в платежном поручении какую-либо неточность.

ФАЙЛЫ

Скачать пустой бланк заявления об уточнении платежа в налоговую .docСкачать образец заявления об уточнении платежа в налоговую .doc

- Что дает право на уточнение платежа

- Что можно, а что нельзя корректировать

- Что будет, если не подать заявление

- Кто составляет документ

- Особенности составления заявления

- На что обратить внимание при оформлении бланка

- Как передать заявление

- После отправки документа

- Образец заявления об уточнении платежа в налоговую — Evle

- Какие бывают ошибки

- Законодательное обоснование корректировки реквизитов

- Что будет, если не уточнить платежку

- Кто составляет документ на уточнение

- Как написать заявление

- Способы подачи заявления

- Уточнение платежа в налоговую

- Могут быть исправлены

- Нельзя исправить

- Требования к заполнению и образец заявления

- Действия ИФНС

- Алгоритм действий плательщика

- Уточнение налогового платежа: образец

- Форма заявления об уточнении платежа в налоговую

- Ошибки, подлежащие и не подлежащие уточнению

- Пример письма в налоговую об уточнении платежа

- После подачи заявления

- Заявление об уточнение платежа в налоговую

- Уточнение платежа в налоговую

- Ошибки, которые нельзя исправить уточнением платежа

- Некритичные ошибки в платежном поручении

- Заявление на уточнение платежа в налоговую

- Уточнение налоговых платежей: действия ИФНС

- Уточнение налогового платежа, образец

- Письмо на уточнение платежа в налоговую образец

- Как уточнить «налоговый» платеж?

- Уточнение платежа в 2021 году: образец

- Какие ошибки в платежке можно исправить уточнением платежа

- Таблица. Какие ошибки в платежке можно уточнить

- Как заполнить платежное поручение в бухгалтерских программах

- Бухсофт Онлайн

- 1С:Предприятие

- Контур.Бухгалтерия

- 📽️ Видео

Что дает право на уточнение платежа

Право на исправление ошибок в платежном поручении дает налоговый кодекс, а точнее пункт 7 статьи 45 НК РФ. Однако следует отметить, что не все сведения можно исправлять на основании этой законодательной нормы.

Что можно, а что нельзя корректировать

Есть ряд ошибок, которые признаются в платежных поручениях не критическими, т.е. подлежащими редактированию (например, неверно поставленный КБК – код бюджетной классификации, ИНН, КПП, наименование организации и т.д.) и именно они исправляются при помощи подачи соответствующего заявления в налоговую инспекцию.

Одновременно с этим существуют неточности, которые откорректировать описанным выше образом не получится:

- неверно указанное название банка-получателя денег;

- неправильный номер счета федерального казначейства.

В случаях, когда отправитель платежа допустил ошибки в таких реквизитах, функция по оплате взноса или налога не будет признана выполненной, а значит деньги придется перечислять заново (включая пени за просрочку, если таковая возникнет).

Что будет, если не подать заявление

Если специалисты компании-налогоплательщика своевременно обнаружат ошибки, необходимо сразу же постараться их исправить.

В противном случае, опять же придется перечислить налог или взнос еще раз, а требовать возврат ранее уплаченной суммы и отмену начисленных пени можно будет только через судебную инстанцию.

Более того – не исключены и административные санкции со стороны налоговой службы (в виде достаточно крупных штрафов).

Кто составляет документ

Обычно обязанность по формированию заявления об уточнении платежа в налоговую инспекцию лежит на сотруднике отдела бухгалтерии, который производил платеж, или на главном бухгалтере. При этом само заявление должно быть подписано не только работником, который его составлял, но и руководителем фирмы.

Особенности составления заявления

Заявление об уточнении платежа в налоговую службу на сегодняшний день не имеет унифицированной единой формы, так что сотрудники организаций и предприятий получают возможность писать его в произвольном виде или, если в компании есть разработанный и утвержденный шаблон документа – по его образцу. Главное при этом, чтобы соблюдались нормы делопроизводства в плане структуры документа, а также вносились некоторые обязательные сведения.

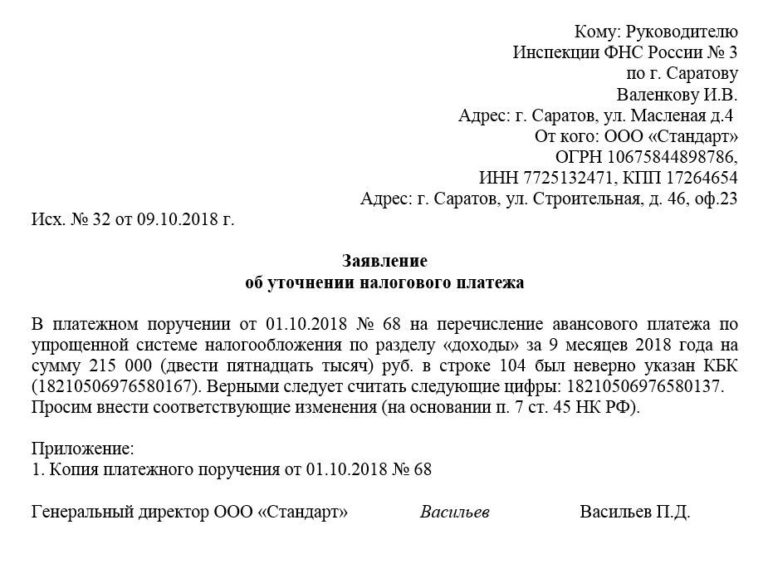

В «шапке» нужно указать:

- адресата: наименование и номер отделения налоговой службы, в которое отправляется заявление, его месторасположение, должность, фамилию-имя-отчество руководителя территориальной инспекции;

- аналогичным образом в бланк вносится информация о компании-заявителе;

- затем посередине строки пишется название документа, а чуть ниже ему присваивается исходящий номер и проставляется дата составления.

В основной части заявления следует написать:

- какая именно ошибка была допущена, с указанием ссылки на платежное поручение (его номер и дату);

- далее необходимо внести правильную информацию. Если речь идет о каких-то суммах, их лучше писать цифрами и прописью;

- ниже желательно дать ссылку на норму закона, которая допускает внесение уточненных данных в ранее поданные документы;

- если к заявлению прикладываются какие-то дополнительные бумаги, это надо отразить в бланке отдельным пунктом.

На что обратить внимание при оформлении бланка

Так же как к тексту заявления, к его оформлению никаких особенных требований не предъявляется, так что формировать его можно на простом листе любого удобного формата (обычно А4) или на фирменном бланке организации.

https://www.youtube.com/watch?v=aJLXT9-h2ts

Писать заявление можно от руки или печатать на компьютере.

Главное, чтобы в документе имелась «живая» подпись руководителя компании-заявителя или лица, уполномоченного действовать от его имени (при этом использование факсимильных автографов, т.е. отпечатанных каким-либо методом запрещено).

Заверять бланк при помощи печати строгой необходимости нет — это нужно делать только в том случае, если применение штемпельных изделий закреплено в нормативно-правовых актах предприятия.

Заявление следует делать в двух экземплярах, один из которых передается в налоговую инспекцию, а второй остается на руках представителя организации, но только после того, как специалист налоговой поставит на нем отметку о принятии документа.

Как передать заявление

Заявление можно передать разными путями:

- Наиболее простой, быстрый и доступный – прийти в налоговую лично и отдать бланк из рук в руки инспектору.

- Допустима также передача при помощи представителя, но только если у него на руках есть нотариально заверенная доверенность.

- Возможна и отправка заявления через обычную почту заказным письмом с уведомлением о вручении.

- В последние годы распространение стал получать еще один способ: переправка различного рода документации в государственные службы учета и контроля через электронные средства связи (но в этом случае у отправителя должна быть официально зарегистрированная электронная цифровая подпись).

После отправки документа

Когда специалисты налоговой инспекции получат заявление, они обязаны будут его проверить. Иногда (далеко не во всех случаях) производится и сверка платежей с налогоплательщиком.

Через пять дней после того, как заявление будет передано в налоговую, инспекторы обязаны будут принять какое-либо решение и известить о нем заявителя.

Видео:Образец заявления об уточнении налогового платежаСкачать

Образец заявления об уточнении платежа в налоговую — Evle

Обременение по уплате налога с плательщика снимается, когда денежные средства поступают по месту назначения – в бюджетную структуру. Если в платежном поручении была допущена ошибка, финансовая операция не будет проведена банком и деньги зависнут.

Налоги и страховые взносы не поступят вовремя в федеральную налоговую инспекцию, а вам будут начислены штрафы и пени. В этом случае можно написать письмо в ИФНС об уточнении платежа. Но знайте, не все возможно исправить.

Какие данные, внесенные ошибочно, подлежат правке, а какие нет, узнаем далее.

Какие бывают ошибки

НК РФ установлена следующая классификация сведений, при которых платежный документ будет считаться составленным неправильно:

- Ошибка в реквизитах банка-получателя;

- Указание недостоверных данных о счете федеральной службы;

- Неправильно введен ОКТМО.

Такие платежки коррекции с помощью письма об уточнении платежа в налоговую, образец которого представлен ниже, не подлежат.

В этом случае не произойдет двойная оплата НДФЛ или иных взносов. Деньги, перечисленные на основании ошибочного ОКТМО и зависшие в бюджетной системе, можно вернуть по заявлению. Бланк прошения вам выдаст специалист банка.

Следует учесть то, что если ошибочные сведения в платежный документ были внесены не вами, а принимающим сотрудников, от уплаты пени за просрочку платежа вас не освободят. Это обосновывается тем, что плательщик обязан проверить правильность указанных реквизитов при совершении безналичного перевода. Не изменится ситуация и при открытии судебного производства.

Физические лица должны уточнять данные, занесенные в платежку неверно и исправлять ошибки путем написания заявления в ФНС России в следующих случаях:

- Ошибки в числовом коде КБК, ИНН или КПП.

- Неверно указан статус налогоплательщика или наименование фирмы.

Внести изменения в платежный документ поможет отправка письма на уточнение КБК в налоговую, образец которого можно скачать на сайте. Прошение составляется в свободной форме. Вы можете использовать предоставленный шаблон или написать заявление самостоятельно.

Законодательное обоснование корректировки реквизитов

Правом на корректировку ошибочно внесенных данных, путем отправки в ИФНС письма об уточнении КБК и других реквизитов платежного поручения, обладает каждый добросовестный налогоплательщик. Это обосновано пунктом 7 статьи 45 НК РФ.

Что будет, если не уточнить платежку

Если уполномоченный сотрудник предприятия вовремя заметил ошибку, обязательно сразу уведомите об этом ФНС и исправьте ошибочно внесенные сведения.

Иначе платеж поступит с опозданием или не будет зачислен вовсе.

А если игнорировать требование налоговиков о своевременном исполнении обязательств по уплате налогов и сборов, кроме штрафов и пени, можно попасть под административное правонарушение.

Совет! Указывайте все реквизиты в платежке по налогам на доходы правильно. Лучше лишний раз проверьте, а в случае возникновения ошибок, скачивайте пример заявления и исправляйте недочеты. Ведь обязательные для уплаты сборы налоговики все равно взыщут, а вас обременят дополнительными затратами.

Кто составляет документ на уточнение

Составление заявления об уточнении платежа в налоговую по образцу, который можно скачать на сайте – обязанность бухгалтерии налогового агента. Документ должен быть откорректирован и подписан уполномоченным лицом и руководством компании.

Как написать заявление

Такой документ не обладает какой-то определенной формой. Плательщик его составляет на основании сведений, которые подлежат уточнению, и имеющихся шаблонов. Ниже представлен пример заявления, который вы можете использовать для корректировки данных.

https://www.youtube.com/watch?v=o5em17OXtUI

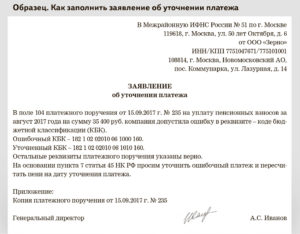

Основными реквизитами письма являются:

- ФИО начальника региональной ФНС, ее наименование, уникальный номер и адрес места нахождения.

- ФИО, контактные данные и адрес прописки заявителя.

- Номер исходящего сообщения, в нашем случае – заявления, и дата формирования письма об уточнении сведений в платежке.

- В теле прошения укажите дату, номер платежки и достоверную информацию.

- Указать все приложения к заявлению.

Нюансы уточнения информации

- Уточнения ФНС регистрирует днем, когда была совершен безналичный перевод.

- Рассмотрение прошения происходит в течение 10 рабочих дней, но обычно решение об уточнении платежа приходит раньше.

- К заявлению об уточнении платежа нужно приложить оригинал платежки или чека – это будет подтверждением того, что денежные средства приняты банком, а перевод произведен.

- Документ может быть написан от руки или напечатан на компьютере.

- Обязательно наличие синей подписи руководителя и печати предприятия.

- Заявление формируется в двух экземплярах, один передается в ФНС, другой, с отметкой о принятии, остается на руках у плательщика.

Способы подачи заявления

Разрешается подавать заявление об уточнении реквизитов безналичного перевода следующими способами:

- При личном посещении ФНС.

- Через представителя по генеральной доверенности.

- Почтовым отправлением заказного типа с уведомлением о получении.

- Электронным путем. В этом случае плательщик должен обладать зарегистрированной в установленном порядке электронной подписью.

Подведем итоги. Налоговая не уведомляет своих клиентов о наличии недочетов, она констатирует факт отсутствия своевременного платежа.

Выявить несоответствие и оповестить об этом ФНС плательщик должен самостоятельно. Не все ошибки подлежат уточнению при помощи написания заявления.

Существуют такие поручения, исправить которые не представляется возможным. Выход в этой ситуации – только повторное внесение взноса.

Образец заявления об уточнении платежа в налоговую Ссылка на основную публикацию

Видео:Как написать в налоговую через личный кабинет, задать вопрос, отправить заявление / обращение в ФНССкачать

Уточнение платежа в налоговую

В процессе ведения деятельности организации занимаются созданием платежных поручений. Как и в любых других документах, в них никто не застрахован от допущения помарок, ошибок, погрешностей. В связи с этим регулярно проводится уточнение платежных действий.

Львиная доля ошибочных сведений может быть уточнена путем подачи заявительной бумаги об уточнении платежа. Например, это касается ИНН, КПП, ОКТМО. Но есть поля, данные о которых уточнены быть не могут.

Что следует предпринять в этих ситуациях, каким образом правильно оформить заявительную бумагу? К слову, ошибочно введенные информационные сведения могут быть исправлены, но не все и не всегда.

Могут быть исправлены

Вот основной перечень данных, которые запросто могут подлежать уточнению и исправлению:

- действие текущего статуса КБК;

- сведения об ОКТМО;

- данные об идентификационных номерах ИНН;

- КПП организации;

- название, которое присвоено банковской организации получателя;

- назначение платежного действия.

Если имеются какие-либо допущенные помарки по КБК, ИНН, КПП стороны получателя, налоговые контролирующие службы первым делом займутся отправкой уведомления в казначейство. И в зависимости от итогов полученных ответов компания получит те или иные результаты уточнений.

Всего на это затрачивается порядка 10 рабочих дней. Традиционно ошибки наблюдаются в области КБК, и это вполне можно объяснить: даже незначительная опечатка в одной цифре означает полностью недостоверный реквизит.

https://www.youtube.com/watch?v=4WTmlOPdcTU

Также организации зачастую допускают ошибки в процессе обеспечения введения значений ИНН, КПП, принадлежащих стороне плательщика и получателя средств. Федеральная налоговая служба и пенсионный фонд России сообщают, что добиться исправления этих недочетов можно без особого труда (Письмо от 06.06.2021 №3Н-4-22/10626а).

Но стоит понимать, что ввиду ошибочно введенных данных платеж окажется в категории «невыясненных», а это значит, что в карточке будет числиться недоимка, и станут начисляться пени.

Нельзя исправить

Исправления подлежит большая часть допущенных ошибок, и всего 2 из них не поддаются уточнению. Это номерное значение счета, принадлежащее казначейству, а также наименование банка стороны получателя. Поэтому организации ничто не остается, как вновь внести платеж в бюджет, а ошибочную переводную операцию подвергнуть переводу на базе заявительного документу.

Если вдруг вы допустите какие-то даже незначительные помарки в процессе ввода этих реквизитов, обязательство по уплате взноса будет считаться неисполненным, поэтому придется производить новое перечисление суммы взноса в государственный бюджет. Кроме того, придется оплатить пени, о чем сообщается в статье 75 НК РФ.

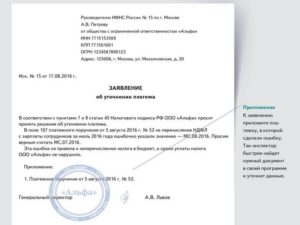

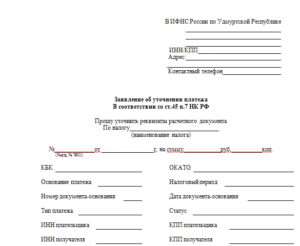

Требования к заполнению и образец заявления

Форма заявительной бумаги, связанной с уточнением налоговых взносов, в законодательстве уточнения так и не нашла. Данная бумага подлежит подаче в произвольном виде, однако в ней имеет смысл указание следующих моментов:

- информационная сводка о платежной поручении, в котором имеется допущенная ошибки;

- дата, номерной показатель платежного поручения, наименование налогового платежа (сбора/взноса);

- материалы о реквизите, который вы имеете целью уточнить, с указанием полноценного перечня правильных сведений.

Документы для скачивания (бесплатно)

- Образец заявления об уточнении платежа

К заявительной бумаге в обязательном порядке прилагаются копии платежек, подлежащих уточнениям. Более подробный вариант образца этого заявления будет рассмотрен и изучен нами далее по материалу.

Действия ИФНС

После получения заявительной бумаги со стороны плательщика представители налоговых служб могут запросто предложить проведение процедуры по сверке платежей, об этом также сообщается в нормах действующего законодательства, п. 7 ст. 45 НК РФ.

Правда, делать все это далеко не обязательно. О решении, которое принято в рамках заявления плательщика, организация должна сообщить на протяжении 5 рабочих дней с момента принятия окончательного решения.

Если оно будет носить положительный характер, а до принятия произойдет зачисление пени, то они будут подлежать сторнированию (п. 7 ст. 45 НК РФ).

Алгоритм действий плательщика

Если ошибка 100% подлежит исправлению, необходимо как можно быстрее направить соответствующее заявление об уточнении платежной операции. Алгоритм мероприятий будет выглядеть следующим образом:

- оформление заявительной бумаги на уточнение платежа, официальная форма отсутствует, поэтому действовать можно произвольно, в качестве обязательного аспекта выступает указание полного набора реквизитов компании, чтобы инспекторы могли быть с ее представителями на связи;

- отправка созданного заявления в инспекцию, добиться такого решения можно несколькими путями – посредством сдачи документа в ИФНС, отправки курьером, заказного письма с уведомлением о факте вручения, или же с помощью продукта высоких технологий – интернета;

- проверка карты расчетных исполнений с бюджетом, получение ответа на протяжении 5 рабочих дней, причем если оно является положительным, сторнирование пени производится датой фактического начисления платежа, однако при возникновении у контролирующих служб вопросов будет запрошена сверка и дополнительные разъяснения.

В связи с оговоренными моментами вся процедура уточнения платежных действий может стать длительной и чересчур затянутой.

Уточнение налогового платежа: образец

В классическом представлении заявительная бумага составляется именно так.

- Справа сверху – «шапка». В ней отображается набор реквизитов, включающих адресата и его фактический адрес, отправителя (наименование организации), ИНН и КПП, адрес регистрации фирмы, материалы о контактном лице.

- По центру на следующей строке указывается название документа «заявление об уточнении платежа», отмечается причина, т. е. по факту так и пишется «в связи с допущенной ошибкой».

- Далее следует непосредственно текстовая часть. Она включает в себя текст смысла «(название компании) в связи с обнаружением ошибки в документе на сумму (сумма) на основании п. 7 ст. 45 НК РФ просит внести уточнения по реквизитам (указываются реквизиты). Помимо этого, просим осуществить пересчет по начисленной пени со дня фактического внесения платы в казну РФ до момента принятия решения об уточнении.

- Далее внизу с красной строки прописывается перечень документов, которые являются приложениями к заявительной бумаге. Чаще всего это копия платежного поручения с указанием даты составления и номерного значения.

- Внизу указывается должность составителя (генеральный директор), фамилия, инициалы, подпись.

Таким образом, уточнение платежа – немаловажный этап в процессе ведения деятельности и осуществления расчетных мероприятий.

Чтобы его провести, необходимо добиться заполнения соответствующей заявительной бумаги, образец которой был рассмотрен в статье.

Дальнейшие действия отнимут всего несколько дней вашего времени и позволят прийти к желанному результату – фактическому уточнению платежного действия.

https://www.youtube.com/watch?v=-Fn3zhPxbjY

Образец заявления об уточнении платежа подробно рассмотрен в данной инструкции.

Рекомендуем другие статьи по теме

Видео:Как отправить уточненную декларацию 3-НДФЛ через личный кабинет: корректировка декларации с ошибкойСкачать

Форма заявления об уточнении платежа в налоговую

При оформлении платежного поручения на перечисление в бюджет налогоплательщик сталкивается с необходимостью заполнить довольно много реквизитов.

Их совокупность позволяет контролерам определить, какой именно платеж осуществляется, за какой период, в каком налоговом статусе выступает плательщик, который уплачивает ту или иную сумму.

Все эти моменты существенно отличают бюджетные платежи от обычных перечислений, например, в адрес контрагента. Они же усложняют процесс заполнения платежек или квитанций.

Ошибки, допущенные в квитанциях по бюджетным платежам, как правило приводят к необходимости совершать дополнительные действия для того, чтобы контролеры «увидели» совершенное перечисление: компании или индивидуальному предпринимателю, допустившим неточность, необходимо подать заполненную корректными реквизитами форму заявления об уточнении платежа в налоговую.

Ошибки, подлежащие и не подлежащие уточнению

Но для начала давайте разберемся, какие ошибки при заполнении платежного поручения в принципе можно уточнить, а какие из них являются фатальными.

Так, любой платеж совершается по банковским реквизитам – номеру расчетного счета в определенном банке со своим БИК и корреспондентским счетом, а также с привязкой к названию конкретного получателя. В ситуации с бюджетными платежами получателем считается Федеральное казначейство, через которое те или иные суммы поступают уже в конкретную ИФНС.

К вопросу заполнения этих реквизитов стоит относиться крайне внимательно, поскольку неточности в них приведут к тому, что суммы налогов в бюджет просто не попадут.

Уточнить ошибки подобного типа не получится, суммы налогов будут считаться не уплаченными, следовательно, за налогоплательщиком будет числиться долг, который приведет как минимум к начислению пеней.

Ошибки другого рода связаны с, условно говоря, информационными реквизитами платежа. Например, код бюджетной классификации, указываемый в поле 104 платежки, определяет, что за налог уплачивается.

В поле 107 указывают период, за который совершается платеж, поле 101 содержит статус плательщика. Неточности в одном из таких полей не являются фатальными. При их совершении налогоплательщик как раз и имеет возможность подать заявление в налоговую об уточнении платежа.

Образец должен содержать в шапке данные ИФНС, в которую подается обращение, а также название и реквизиты самого налогоплательщика. Далее в свободной форме излагается суть ошибки, и приводятся корректные данные взамен неправильных.

К самому письму прилагается копия изначального платежного поручения. Утвержденного законодательно бланка заявления об уточнении платежа в налоговую инспекцию нет.

Пример письма в налоговую об уточнении платежа

Руководителю ИФНС России по г. Москве № 29 Л.А. Литвиновой

Адрес:

119454, г. Москва, ул. Лобачевского, д. 66а

от ООО «Ромашка»

ИНН 772912345678

КПП772901001

Адрес юридический: 119192, г. Москва, Мичуринский пр-т д. 8

ЗАЯВЛЕНИЕ

25.08.2021 г. Москва

Об уточнении реквизитов платежного поручения на уплату налога по УСН

В связи с обнаруженной ошибкой в платежном поручении № 78 от 20 июля 2021 г. на перечисление авансового платежа по УСН за первое полугодие 2021 г. и согласно п. 7, 8 ст.

45 Налогового кодекса РФ ООО «Ромашка» просит принять решение об уточнении платежа. В данном платежном поручении на сумму 23 000 (Двадцать три тысячи) рублей в поле 107 было указано неверное значение показателя налогового периода — КВ.01.2021.

Вместо этого некорректного значения должно быть указано КВ.02.2021.

Приложение: копия платежного поручения № 78 от 20 июля 2021 г.

https://www.youtube.com/watch?v=txnDgzQmdaY

Надо сказать, что закон требует подавать письмо в налоговую об уточнении платежа по образцу, приведенному выше, при совершении даже самых мелких неточностей. Однако очень часто на некорректное заполнение некоторых полей платежки налоговики и сами не обращают внимания.

Если рассматривать выше приведенный пример с УСН и его платежными периодами – раз в квартал, то тут нужно понимать, что налог рассчитывается нарастающим итогом, так что платеж, отнесенный к другому периоду в рамках года, так или иначе будет засчитан именно в этот год.

Несколько сложнее дела обстоят с КБК, по которому определяется, какой налог был уплачен.

Если ошибиться в этом реквизите, то долг по текущим обязательствам перед бюджетом не будет считаться выполненным, пока сам налогоплательщик не обнаружит ошибку и не уточнит некорректную информацию в платежном поручении.

Уплаченная же сумма будет числиться, как переплата по другому налогу, КБК по которому было ошибочно указано в платежке. То есть это как раз тот случай, когда письмо в налоговую об уточнении платежа надо отправлять обязательно.

После подачи заявления

После того, как поданное заявление будет рассмотрено, налоговые инспекторы принимают решение об уточнении платежа с учетом откорректированных реквизитов. О данном решении в течение 5 дней с даты его принятия инспекция обязана сообщить налогоплательщику.

В некоторых случаях правда контролеры могут настаивать на проведении дополнительной сверки платежей. Такое право им дает пункт 7 статьи 45 Налогового кодекса. Если же к моменту подачи заявления фирме или ИП уже были предъявлены санкции из-за условной неуплаты налога, то после уточнения реквизитов платежа они будут отменены.

Видео:ЗАЯВЛЕНИЕ О РАСПОРЯЖЕНИИ ПУТЕМ ЗАЧЕТА НА ЕНС ЧЕРЕЗ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКА ИП.Скачать

Заявление об уточнение платежа в налоговую

Бесплатная юридическая консультация:

Формирование заявления об уточнении платежа в налоговую службу происходит в случаях, когда налогоплательщик, будь то ИП или юридическое лицо, допускает в платежном поручении какую-либо неточность.

Уточнение платежа в налоговую

Актуально на: 23 марта 2021 г.

Допустив ошибку в платежном поручении на перечислении налогов или страховых взносов (кроме взносов «на травматизм»), налогоплательщик вправе написать письмо в налоговую об уточнении платежа (п. 7 ст. 45 НК РФ). Правда, не все ошибки в платежке можно исправить подобным образом.

Ошибки, которые нельзя исправить уточнением платежа

К критическим ошибкам в платежном поручении относится неправильное указание (пп. 4 п. 4 ст. 45 НК РФ):

- номера счета Федерального казначейства;

- наименование банка получателя.

Если вы ошибетесь в этих реквизитах, то обязанность по уплате налога/взноса будет считаться неисполненной. Соответственно, придется заново перечислять сумму налога/взноса в бюджет, а также уплатить пени (ст. 75 НК РФ).

Некритичные ошибки в платежном поручении

Все остальные ошибки в платежном поручении (например, указание неверного КБК (Письмо Минфина от 19.01.2021 N/1/2145) ) не приводят к тому, что обязанность плательщика по уплате налога/взноса признается неисполненной, и исправить эту ошибку моджно, уточнив платеж.

Бесплатная юридическая консультация:

Заявление на уточнение платежа в налоговую

Форма уточнения налоговых платежей законодательно не утверждена. Такое заявление подается в произвольной форме. В нем имеет смысл указать:

- информацию о платежном поручении, в котором допущена ошибка (дату, номер платежки, сумму платежа и наименование налога/взноса);

- сведения о реквизите, который вы хотите уточнить, с указанием правильных данных.

К заявлению об уточнении платежа приложите копию платежки, которую хотите уточнить.

Уточнение налоговых платежей: действия ИФНС

Получив ваше заявление, налоговики могут предложить провести сверку платежей (п. 7 ст. 45 НК РФ). Правда, это необязательно.

https://www.youtube.com/watch?v=ZtPOh2sg6Hg

О принятом решении по вашему заявлению об уточнении платежа ИФНС должна сообщить вам в течение 5 рабочих дней после принятия такого решения.

Если решение будет положительным, а до его принятия вам начислят пени, то их сторнируют (п. 7 ст. 45 НК РФ).

Видео:Заявление о зачете взносов в личном кабинете ИПСкачать

Уточнение налогового платежа, образец

Некоторые ошибки в платежке на перечисление налогов, из-за которых платежи оказались в «невыясненных», инспекция уточнит, если компания напишет соответствующее заявление.

Прежде всего имеются в виду ошибки в КБК, ИНН, КПП или названии организации, статусе налогоплательщика.

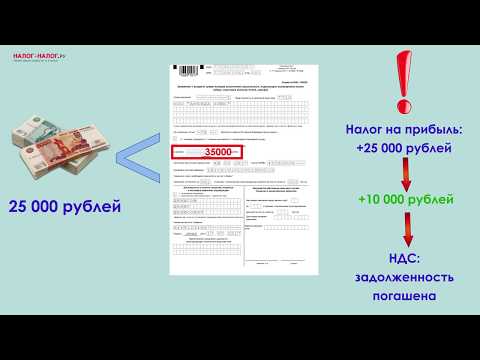

По заявлению компании налоговики не только должны уточнить платежи, но и снять пени, начисленные на возникшую из-за накладки задолженность (п.7 ст.45 Налогового кодекса).

Правда, уточнить без проб лем КБК получится только если ошибочный и правильный коды относятся к одному налогу (п.2 раздела V Рекомендаций по порядку ведения в налого вых органах базы данных «Paсчеты с бюджетом», утв. приказом ФНС России от 16.03.07 № ММ-3-10/138@). Иначе придется перечислять налог еще раз по правильному коду, а потом просить налоговую о возврате и платить пени за просрочку.

Хотя Налоговый кодекс такого ограничения не устанавливает, доказывать неправомерность пеней, если в платежке назван КБК другого налога придется скорее всего в суде. Заметим, что к информации, отраженной в назначении платежа, налого вики обращаются, только если в поле 104 указaн несуществующий код.

Без проблем уточнить ОКАТО удастся, если платеж перечислялся в федеральный или peгиональный бюджет и не участвовал в формировании доходов местного бюджета.

Если налог уже зачислен в «ошибочный» местный бюджет, то исправить ошибку можно, перечислив налог и пени по правильным реквизитам. При этом переплата возвращается на расчетный счет.

Другой вариант уточнения и неправомерность начисления пеней опять придется отстаивать в суде.

Ошибку в таких реквизитax, как налоговый период, основания или тип платежа, также можно исправить, если написать в инспекцию заявление об уточнении платежа. Но в данной ситуации платежи все равно будут зачислены в бюджет и отражены в карточке расчетов с бюджетом, так что можно такую ошибку и не исправлять.

Надо сказать, что сейчас в некоторых регионах налоговики самостоятельно уточняют большую часть платежей, попавших в разряд невыясненных. Конечно, имеются в виду ситуации, когда из других реквизитов платежки можно судить об истинной принадлежности платежа.

Например, компания указала несуществующий код бюджетной классификации, но в назначении платежа правильно указан перечисляемый налог. Причем пени в этом случае не начислятся.

Дело в том, что после уточнения такие

суммы попадают в карточку расчета с бюджетом на дату, которая указана в платежном поручении.

Если же неправильно написаны номер счета Федерального казначейства и наименование банка получателя, то пени обнуляться не будут.

В этом случае сумма не будет зачислена в бюджет, а значит, обязанность по уплате налога считается невыполненной (подп.4 п.4 ст. 45 НK РФ). В такой ситуации придется написать заявление на возврат налога и подать его в свою налоговую инспекцию.

Причем это касается и случаев, когда налог был зачислен на счет Федерального казначейства другого субъекта РФ.

Составить документ можно в произвольной форме. В нем необходимо назвать конкретную ошибку, которая допущена в платежном поручении, и его реквизиты. Кроме того, надо сообщить правильные сведения, необходимые для отражения суммы в карточке расчетов с бюджетом.

К заявлению стоит приложить документы подтверждающие уплату налога в бюджет.

Письмо на уточнение платежа в налоговую образец

Можно сделать распечатку электронной копии из системы «Клиент-банк» и заверить ее подписью генерального директора и печатью компании.

Правда в некоторых инспекциях требуют , чтобы на платежном nоручении стояла банковская отметка.

Кроме того, для особо требовательных инспекторов к заявлению можно приложить выписку с расчетного счета, из которой видно, что деньги списаны с расчетного счета компании.

https://www.youtube.com/watch?v=1dQGLFMQaes

Если в результате ошибки платеж был несвоевременно отражен в карточке расчетов с бюджетом, то в заявлении еще просят пересчитать пени.

Заявление направляют по мере необходимости — когда обнаружат ошибку. Конкретных сроков для этого нет.

Как уточнить «налоговый» платеж?

Платежное поручение на уплату налогов составляется по особым правилам. В частности, помимо стандартных реквизитов подобные «платежки» предполагают заполнение и ряда дополнительных полей. Это изрядно повышает шансы допустить ошибку.

А значит, возникает опасность, что обязанность по уплате налога не будет признана исполненной со всеми, как говорится, вытекающими.

Впрочем в большинстве случаев все далеко не так страшно — платеж просто попадет в разряд невыясненных, а от налогоплательщика в такой ситуации требуется предпринять ряд мер по его уточнению.

Видео:Как осуществить перекидку переплаты по налогам с одного КБК на другой?Скачать

Уточнение платежа в 2021 году: образец

Большинство ошибок в платежках можно уточнить, подав заявление об уточнении платежа. К примеру, ИНН, КПП, ОКТМО. Но есть два поля, информацию в которых уточнить не удастся. Что делать в этих случаях и как оформить заявление об уточнении платежа в 2021 году, – читайте в этой статье.

Какие ошибки в платежке можно исправить уточнением платежа

Исправить ошибки в поручении можно, правда, не все. Сформировать идеальное платежное поручение он-лайн вы можете перейдя по ссылке >>>

Таблица. Какие ошибки в платежке можно уточнить

Нельзя уточнить | Можно уточнить |

– номер счета Казначейства; – наименование банка получателя | – статус; – КБК; – ОКТМО – ИНН/КПП компании; – ИНН/КПП получателя денежных средств; – назначение платежа и др. |

Всего две ошибки в документе нельзя исправить. Это неверный номер Казначейства и наименование банка получателя. Поэтому компании придется вновь внести платеж в бюджет, а ошибочный перевод вернуть по заявлению.

Если допустили ошибки в КБК, ИНН либо КПП получателя, то налоговики сначала вышлют уведомление в Казначейство. И по итогам ответа ведомства, сообщат компании о результатах уточнений. Всего на это им отводится 10 рабочих дней.

Чаще всего ошибки встречаются в КБК. И это вполне объяснимо. Ведь даже опечатка в одной цифре, уже недостоверный реквизит. К примеру, вместо КБК для взносов записали для НДФЛ – 182 1 01 02010 01 1000 110. Тогда как верно, внести код — 182 1 02 02010 06 1000 160.

Компании также допускают ошибки в ИНН/КПП плательщика и получателя денег, статус в поле 101, назначение платежа и др. Исправить эти недочеты можно, об этом сообщали ФНС и ПФР в совместном письме от 06.06.2021 № 3Н-4-22/10626а/НП-30-26/8158.

Из-за ошибки в платежке платеж попадает в «невыясненные», а значит, в карточке повиснет недоимка и будут начисляться пени. Если ошибку можно исправить, как можно скорее направьте заявление об уточнении платежа. Алгоритм следующий.

Шаг 1. Оформите заявление на уточнение платежа. Для документа официальной формы нет, поэтому составить его можно произвольно.

В шапке запишите реквизиты компании: название, ИНН, ОГРН, адрес и номер телефона, чтобы инспекторы могли с вами связаться. Далее с правого края письма отразите реквизиты инспекции, куда подаете заявление.

При этом достаточно записать: наименование и Ф.И.О. руководителя ИФНС.

По центру отразите название документа. К примеру, «Заявление на уточнение платежа». И только потом ниже по тексту подробно поясните, в чем именно ошиблась компания и как будет верно записать реквизит.

Скачать образец заявления об уточнении платежа >>

Шаг 2. Отправьте заявление в инспекцию. Сделать это можно несколькими способами:

– сдать документ лично в ИФНС;

– отправить документ курьером;

– заказным письмом с уведомлением о вручении;

– через интернет.

https://www.youtube.com/watch?v=RsREtIpnq8w

Компания может выбрать любой способ отправки письма, в кодексе нет каких-либо ограничений. Единственное, что при оправке документа через интернет, подпишите его электронной цифровой подписью. Тогда файл будет считаться достоверным.

Все исходящие письма компания должна фиксировать в журнале, заявление об уточнении платежа – не исключение. Поэтому присвойте документу порядковый номер и дату, когда высылаете документ инспекторам. Затем отразите реквизиты в журнале.

Шаг 3. Проверьте карточку расчетов с бюджетом. Ответить на заявление инспекторы должны за 5 рабочих дней.

Причем если их решение положительное, то они сторнируют пени датой, когда вы фактически отправили платеж (п. 7 ст. 45 НК РФ).

Но если у контролеров будут вопросы, они попросят сверку расчетов и дополнительные пояснения. Поэтому процедура уточнения платежа может затянуться.

Компания может заказать сверку в любое время. Для этого подайте в ИФНС произвольное заявление с просьбой дать справку о расчетах с бюджетом. Заявление можете сдать на бумаге, но быстрее сделать это через оператора ЭД или личный кабинет на сайте ФНС.

Как заполнить платежное поручение в бухгалтерских программах

Инструкции – как заполнить платежку в Бухсофт Онлайн, 1С:Предприятие и Контур.Бухгалтерия.

Бухсофт Онлайн

1. Зайдите в модуль «Бухгалтерия» и выберите раздел «Сервис/Наши счета». Нажмите «Изменить» и введите реквизиты вашего банка. После этого нажмите кнопку «Основной».

2. Чтобы в платежном поручении отразились реквизиты банка получателя средств, в справочнике контрагентов, во вкладке «Расчетные счета», нужно добавить банк, затем установить курсор на строку с банком и нажать кнопку «Основной».

3. В разделе «Учет» зайдите в «Банк». Определите в окне выбора банк, куда направляете платежку. Выберите период и нажмите «Добавить». Заполните открывшуюся форму. Сохраните.

1С:Предприятие

1. Зайдите в меню: Банк и касса/Банк/Платежные поручения.

2. Нажмите «Создать», выберите вид операции «Уплата налога».

3. Заполните все необходимые реквизиты, используя гиперссылки документа «Платежное поручение».

4. Сохраните документ по кнопке «Записать».

5. Для вывода документа в печатный формат нажмите «Платежное поручение».

Контур.Бухгалтерия

1. Приступайте к созданию платежных документов со страницы «Требования». Перейдите по ссылке «Оплатить».

2. Укажите реквизиты банка и сумму платежа. Сумму платежа можно исправить. Вы можете указать тип платежа, а остальные данные распределяются в соответствующих полях платежных документов автоматически. Помимо стандартного платежного поручения вы сможете сформировать квитанции, по которым перечислите деньги в Банке России при личном визите.

3. Готовую платежку на уплату налогов можно сохранить в формате word, а затем распечатать и оплатить в банке. Также можно сформировать специальный текстовый файл и загрузить его в интернет-банк.

📽️ Видео

Новые формы заявлений о возврате и зачете налога для подачи в налоговуюСкачать

Возврат излишне или ошибочно оплаченных налогов на счет в банке для ИПСкачать

Заявление на перекидку излишне уплаченной суммы налога или возврат на банковский счетСкачать

Зачеты и возвраты налоговСкачать

Как перейти на УСН с нового года в личном кабинете налогоплательщика на сайте налоговойСкачать

Новые правила зачёта и возврата переплаты налоговСкачать

Как подать документы в налоговую с помощью ЭЦП (ООО или ИП) | Разбираем тонкости и нюансы подачиСкачать

Как заполнить заявление на возврат переплаты из налоговойСкачать

Заполняем заявление о возврате налогаСкачать

Как отправить заявление на возврат денег в новом кабинете налогоплательщика?Скачать

Қате төлеген налогтарды басқа район, қала, ауылға аудару. ЗачетСкачать

ЗАЯВЛЕНИЕ НА ЛЬГОТУ ПО НАЛОГУ НА ИМУЩЕСТВО / КВАРТИРУ, ДОМ, ЗЕМЕЛЬНЫЙ УЧАСТОК, ТРАНСПОРТСкачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать