Обычно составление заявления на возврат суммы излишне уплаченного налога происходит после завершения периодов сдачи налоговых отчетов и перечислений, когда в результате перепроверки сумм, отправленных в налоговую, выясняется, что по какой-либо причине произошла переплата.

ФАЙЛЫ

Скачать пустой бланк заявления о возврате суммы излишне уплаченного налога .docСкачать образец заявления о возврате суммы излишне уплаченного налога .doc

- Причины переплат по налоговым выплатам

- Сроки возврата излишне уплаченного налога

- Если не написать заявление на возврат

- Процедура возврата

- Как передать заявление

- Правила по оформлению заявления

- Образец заявления о возврате суммы излишне уплаченного налога

- Заявление о возврате суммы излишне уплаченного налога: как составить и подать, скачать бланк

- Как можно узнать о переплате по налогам

- В каком случае переплату можно вернуть

- Как подать заявление в ИФНС

- Как правильно оформить новую форму заявления

- Титульный лист

- В течение какого времени будет осуществлен возврат

- Заявление на возврат налога: образец, бланк, заполнение (#2325)

- Заявление на возврат налога: порядок заполнения

- Общие правила

- Первый лист заявления — титульный

- Второй лист заявления — банковские реквизиты и личные данные

- Третий лист заявления — личные данные

- Заявление на возврат налога: как сдать в инспекцию

- Заявление на возврат налога: образец заполнения

- Заявление о возврате суммы излишне уплаченного налога

- Особенности возмещения ошибочно переведенных средств

- Нововведения, касающиеся 78 статьи в 2021 г

- Основания для возмещения средств

- Методы возврата

- Новый бланк заявления на возмещение

- Правила заполнения заявления

- Сроки и способ подачи заявления на возврат

- Механизм возврата

- Технология начисления процентов за задержку в выплате

- — Как правильно заполнить заявление на возврат налога

- 🔍 Видео

Причины переплат по налоговым выплатам

Самые разные обстоятельства могут привести к переплате налога. Чаще всего это банальные ошибки при оформлении документов, которые допускают как бухгалтеры компаний, так и сами инспекторы налоговых служб. Например, неправильно указываются действующие налоговые ставки, не применяются льготы, не учитываются все необходимые значения при расчете налогооблагаемой базы и т.д.

Бывает, что налоговики списывают налог два раза – такое обычно случается, если одно юридическое лицо имеет несколько счетов. Также возможны ситуации, когда излишняя оплата налога происходит вследствие авансовых платежей, выплаченных своевременно.

В любом случае, вне зависимости от причины, приведшей к переплате налога, закон предусматривает возможность возврата суммы, выплаченной сверх необходимого. Для этого надо всего лишь подать в территориальную налоговую инспекцию соответствующее заявление.

Сроки возврата излишне уплаченного налога

Существует четко ограниченный период подачи заявления на возврат излишне уплаченного налога: три года.

Если факт переплаты вскрылся позднее или налогоплательщик по каким-то причинам не смог обратиться за возвратом денежных средств за этот срок, в дальнейшем сделать что-либо будет уже вряд ли возможно.

Если заявление подано вовремя и по всем правилам, при этом никаких вопросов у налоговой не возникло и она согласилась с требованием налогоплательщика, возврат должен быть осуществлен не позднее, чем через месяц после подачи заявления.

Если не написать заявление на возврат

В случае отсутствия требования по возврату излишне оплаченного налога, специалисты налоговой инспекции имеют полное право зачесть эту сумму в счет будущих налоговых платежей налогоплательщика или же покрыть ею какие-либо его недоимки, пени и штрафы.

Встречаются ситуации, когда заявлении поступает после того, как налоговики уже распорядились переплаченными деньгами – в таких случаях на счет плательщика налога вернется только разница между покрытыми недоимками (пенями, штрафами) и излишне оплаченной суммой.

Процедура возврата

- Прежде чем бежать в налоговую с заявлением о возврате денег, нужно озаботиться тем, чтобы на руках были подтверждающие переплату документы.

- После того, как доказательства будут на руках, налогоплательщик пишет соответствующее заявление, которое передает в налоговую инспекцию.

Например, если произошла оплошность со стороны бухгалтера предприятия, впоследствии обнаруженная, надо подготовить и сдать налоговикам уточненную декларацию.

Или можно просто составить акт сверки с налоговой – если он выявит переплату, то и «уточненку» подавать уже не потребуется.

Порой факт налоговой переплаты вскрывается в результате выездных налоговых проверок – в этом случае налоговая высылает организации письменное уведомление.

Иногда в поисках истины, налогоплательщики вынуждены бывают обратиться в суд, но как правило, это крайняя мера. Однако если по суду факт переплаты налога будет доказан, это также послужит основанием для возврата денежных средств.

Налоговики обязаны рассмотреть заявление в течение 10 дней с момента получения.

Как передать заявление

Налогоплательщик имеет право передать заявление налоговикам любым удобным для себя способом:

- лично,

- через представителя (при наличии соответствующей доверенности),

- по электронным средствам связи,

- через Почту России заказным письмом с уведомлением о вручении.

Правила по оформлению заявления

Заявление следует оформлять по специальному образцу, разработанному и утвержденному Федеральной налоговой службой. При заполнении бланка необходимо придерживаться определенных норм.

https://www.youtube.com/watch?v=9u6tZGcrwUs

Лучше всего в документе писать печатными буквами, чтобы вся информация была максимально разборчива, при этом надо стараться избегать неточностей и ошибок, а если они все же случились, лучше не исправлять их, а написать новое заявление.

Составляется документ в двух экземплярах, один из которых, после визирования у инспектора остается на руках у налогоплательщика, второй – передается в налоговую.

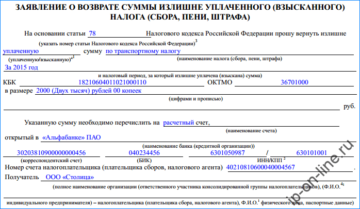

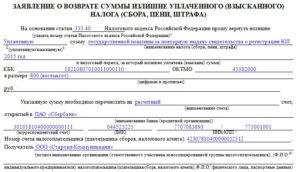

Образец заявления о возврате суммы излишне уплаченного налога

Сначала в верхней правой части документа указываются сведения об адресате заявления и его авторе. Здесь указывается название и номер конкретной налоговой службы, а также информация о налогоплательщике:

- Если речь идет об ИП или любом другом гражданине РФ, то достаточно указать его персональные данные:

- фамилию-имя-отчество,

- ИНН,

- адрес местожительства (в соответствии паспортом)

- и контактный телефон (на случай, если налоговику понадобятся каике-то разъяснения).

- Если заявление составляется от лица организации, то нужно написать:

- ее полное наименование,

- ИНН,

- КПП (в соответствии с учредительными документами),

- юридический адрес

- и также телефон для связи.

Основная часть документа касается излишне оплаченного налога.

- Сначала тут указывается ссылка на статью закона, разрешающую возврат переплаченных сумм.

- Затем следует отметить характер переплаты: были деньги уплачены в добровольном порядке или взысканы, а также наименование налогового сбора.

- После этого вписывается тот налоговый период, за который произошла переплата и указывается код налога по КБК (код бюджетной классификации) – он имеет периодически меняемые индивидуальные показатели по каждому налогу и код ОКТМО (зависит от той территории, в которой производился налоговый платеж).

- Далее цифрами и прописью в бланк вносится та сумма, которую налогоплательщик считает излишне уплаченной и реквизиты счета для возврата:

- название обслуживающего счет банка,

- его корр. счет,

- БИК, ИНН, КПП,

- номер расчетного счета налогоплательщика.

- После этого в строке «Получатель» указывается фамилия-имя-отчество ИП или гражданина либо название организации, подающей заявление.

- В завершение на бланке необходимо поставить дату и подписать его.

Видео:Как отправить заявление на возврат денег в новом кабинете налогоплательщика?Скачать

Заявление о возврате суммы излишне уплаченного налога: как составить и подать, скачать бланк

Выполняя свои обязанности, налогоплательщик может столкнуться с ситуацией, когда он в бюджет оплатил суммы налога излишне. Кроме этого, и сам налоговый орган может списать суммы ошибочно, что приведет к переплате. Законодательство предусматривает право субъекта бизнеса вернуть эти суммы, для этого он должен оформить заявление о возврате суммы излишне уплаченного налога.

Как можно узнать о переплате по налогам

Переплата налогов может быть обнаружена как самой компанией, так и налоговыми органами.

Если ее нашли в ИФНС, то инспектор, который ведет компанию, должен сообщить об этом хозяйствующему субъекту. Он может позвонить, написать письмо и т. д.

Если информация о возникшей переплате поступила по телефону, нужно принять меры, чтобы зафиксировать данные собеседника, время и дату звонка, по какому налогу возникли излишне уплаченные суммы и т. д.

Порой чтобы выяснить ситуацию инспектор ИФНС может попросить предоставить дополнительные документы. Однако, налоговики часто игнорируют эту обязанность, так как не хотят возвращать деньги из бюджета.

Узнать о переплате можно с помощью личного кабинета, который находится на сайте ФНС (nalog.ru). Для этого нужно иметь в наличии квалифицированную подпись компании или ИП. Сервис сразу же при входе в кабинет сообщает, что у налогоплательщика есть переплата по налогу.

Внимание! Однако, не всегда переплата по налогу соответствует действительности. Так как многие обязательные платежи закрываются по итогу за год, и тогда авансовые платежи, пока не сдана годовая декларация, система расценивает как переплату.

https://www.youtube.com/watch?v=4WTmlOPdcTU

Еще одним способом выявления переплаты является сдача годовой декларации по налогу. Большинство налоговых отчетов содержит информацию о перечисляемых в течение периода авансах, а также расчет годового налога. Заполняя их, можно выявить суммы налога к возврату.

Аналогично обстоят дела с переплатой, которая возникает из-за уточнения деклараций, приводящих к снижению налога. Чаще всего переплата по налогу может возникнуть из-за совершения ошибок в платежных документах. Узнать об этом можно путем проведения периодических сверок с бюджетом по расчетам.

См. подробнее: Как вернуть переплату по излишне оплаченному налогу, сроки, документы.

В каком случае переплату можно вернуть

Заявление на возврат излишне уплаченного налога можно подать лишь в ситуации, когда с этим согласны инспекторы и об этом знает компания.

Если факт переплаты налога был выявлен инспектором, он должен сообщить компании об этом в срок 10 дней. В этом случае организация получает письмо о возврате налога из ифнс.

Когда же фирма сама заявляет о возникновении лишних уплаченных сумм, она должна быть готова предоставить все необходимые для подтверждения документы.

При принятии решения налоговая также учитывает, что возврат ошибочно уплаченного налога должен быть произведен в установленные законодательством сроки.

Если переплата возникла по вине налогоплательщика, он должен оформить заявление о возврате излишне уплаченной суммы налога в течение трех лет с даты, осуществления данного платежа.

Если же налоговые органы списали ошибочно суммы налога, то для этого случая существует срок оформления заявления в течение одного месяца с даты, когда налогоплательщику стало известно об этом.

Внимание! ИФНС не произведет возврат денежных средств, если нарушены исковые сроки. Единственная возможность в этой ситуации вернуть деньги, это попытаться через суд доказать, что дата, когда фирме стало известно о переплате, относится к более поздним периодам.

НК РФ устанавливает, что возврат переплаты по налогу невозможен, если у налогоплательщика существует задолженность по другим платежам в бюджет. В этом случае инспектор должен провести в безакцептном порядке зачет, уведомив только об этом компанию.

Поэтому, если у организации есть задолженность по налогам, лучше всего строго следить за взаимными расчетами, так как при излишнем перечислении денег в бюджет, вернуть их она скорее всего не сможет. Делается это на основании заявления на зачете налога.

Может сложиться такая ситуация, что задолженность по налогам меньше, чем возникшая переплата. Тогда ИФНС произведет зачет в части недоимки, а на разницу запросит в компании либо заявление на возврат суммы излишне уплаченного налога, либо о зачете в счет дальнейших платежей.

Как подать заявление в ИФНС

Заполненное заявление можно предоставить в ИФНС следующими способами:

- Лично, либо через законного представителя. В последнем случае потребуется оформленная на него доверенность.

- Через личный кабинет налогоплательщика по сети интернет. Но при этом необходимо иметь зарегистрированный личный кабинет на сайте nalog.ru, а также цифровую электронную подпись.

- Отправить ценным письмом с описью вложения по почте.

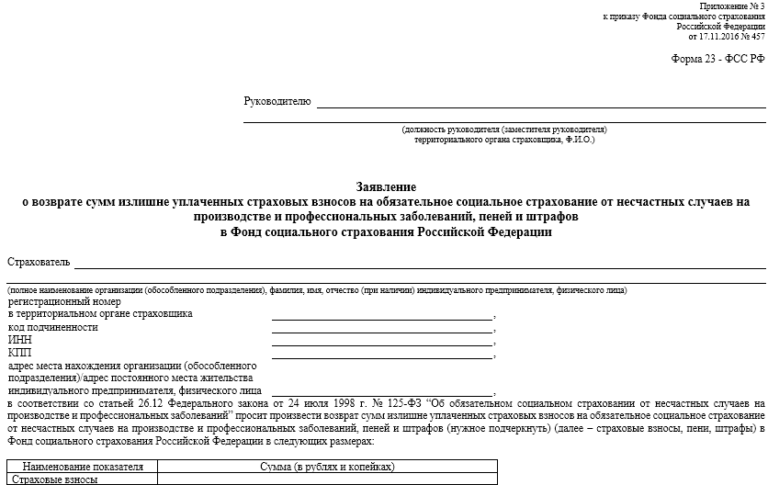

Как правильно оформить новую форму заявления

Рассмотри как заполнить заявление о возврате переплаты налога образец новой формы. Этот бланк необходимо использовать в обязательном порядке с 31 марта 2021 года.

Патент для ИП на 2021 год: разрешенные виды деятельности

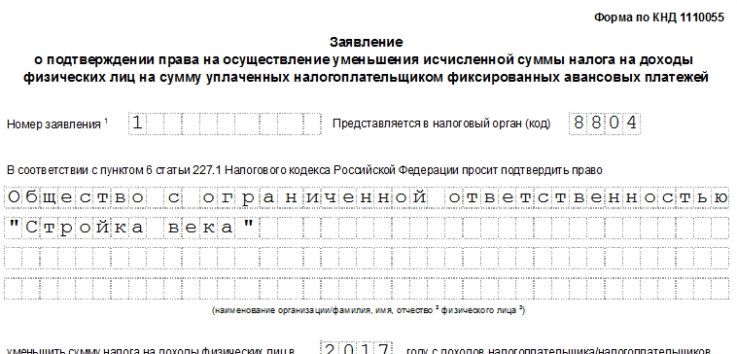

Титульный лист

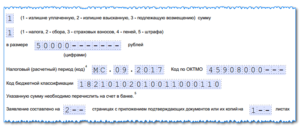

Заполнение происходит в следующем порядке. В верхней части бланка нужно указать коды ИНН и КПП. Если заявление составляет организация, две последние клетки в поле ИНН нужно прочеркнуть, если предприниматель — прочеркивается поле КПП.

Рядом указывается номер листа — для титульного это «001».

В поле «Номер заявления» указывается какое количество раз за текущий год организация обращалась за возвратом налога. Заполняется с первой клетки, все остальные прочеркиваются.

https://www.youtube.com/watch?v=IVXAJdmbeZc

Рядом находится поле, в котором записывается код налогового органа, куда отправляется бланк.

Дальше идет большое поле, в которое записывается полное название организации либо Ф.И.О. предпринимателя.

В следующем поле нужно записать главу из НК РФ, на основании которой производится запрос возврата, например:

- «78» вписывается, если запрашивается возврат излишне перечисленной суммы.

- «79» – если было ошибочное взыскание налоговым органом.

- «330.40» указывается когда производится возврат госпошлины.

В пустых клеточках ставим прочерк.

Далее указывается кодом, какая сумма запрашивается к возврату:

- «1» – если была переплата,

- «2» – если было излишнее взыскание госорганом,

- «3» – если сумма налога подлежит возмещению (относится к НДС).

В следующем поле нужно указать кодом от 1 до 5 какой именно платеж запрашивается на возврат. Расшифровка кодов приводится рядом с полем.

Далее записывается сумма, запрашиваемая к возврату. Заполнение поля производится с левой клетки.

Затем нужно указать налоговый период, за который образовалась переплата.

Графа состоит из трех блоков, которые заполняются следующим образом:

- В первых двух клетках указывается период: «МС» – месяц, «КВ» – квартал, «ПЛ» – полугодие, «ГД» – год.

- Во вторых двух клетках уточняется период. Если был выбран месяц, то здесь проставляется его номер с 01 до 12. Если был выбран квартал — его номер от 01 до 04. Если было выбрано полугодие — 01 либо 02. Для года в обеих клетках указываются нули.

- Последний блок из четырех клеток — номер года.

Рядом находится графа для указания кода ОКТМО.

В поле ниже записывается КБК платежа, по которому образовалась переплата.

Затем далее проставляется количество листов в заявлении, а также на скольких листах идут приложения к заявлению.

Нижняя часть бланка разделена на два столбца, здесь заполняется только левый. Необходимо проставить код — кто сдает документ, его полные Ф.И.О., контактный телефон, дата заполнения.

Если бланк подает полномочный представитель, обязательно нужно проставить реквизиты доверенности. Копию доверенности необходимо приложить к заявлению. В соответствующем поле указать количество прилагаемых документов.

Внимание! При заполнении бланка предпринимателем в поле ФИО ставится прочерк, ИП подписывает документ и указывается дата подписания.

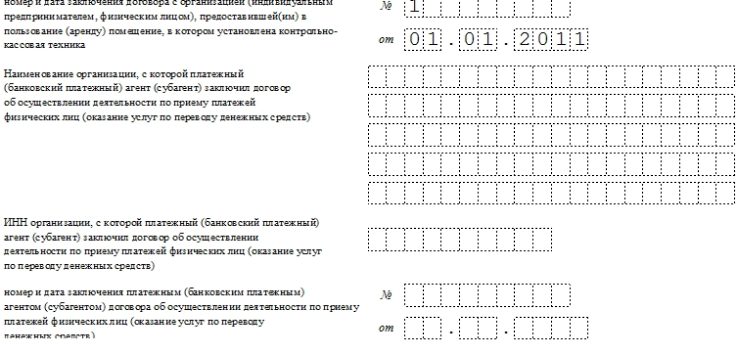

На втором листе записываются банковские реквизиты. Шапка заполняется аналогично титульному листу. Только номер листа здесь указывается «002».

Сам лист состоит из граф, в которые записываются составные части банковских реквизитов — название банка, тип счета, номера корсчета, расчетного счета БИК, полное название получателя платежа. Графы в нижней части листа заполняются только если бланк оформляет физическое лицо.

В течение какого времени будет осуществлен возврат

Для того, чтобы сообщить налоговому органу о своем желании произвести возврат переплаты по налогу необходимо подать заявление. Орган в течение 10 дней обязан рассмотреть его, после чего в письменном виде сообщить заявителю о принятом решении.

Внимание! НК устанавливает, что произвести перечисление средств ФНС обязано в срок 1 месяца с момента поступления соответствующего заявления. Помимо этого, в этот же срок уплате подлежат проценты, рассчитанные на основании ставки рефинансирования.

После оформления заявления можно столкнуться с ситуацией, при которой ФНС не производит возврат суммы излишне уплаченного налога, а на запросы по телефону предлагают подождать, либо ссылаются на какие-либо нормативные акты. В такой ситуации не нужно сидеть и ждать, когда деньги поступят на счет, а начинать активные действия.

Для начала необходимо самостоятельно проверить поданные документы (у налогоплательщика должна была остаться копия с отметкой), и убедиться, что оно было заполнено правильно, с корректными банковскими реквизитами для возврата.

https://www.youtube.com/watch?v=RsREtIpnq8w

Если при разговоре с инспектором последний ссылается на необходимость проведения проверки, только по итогам которой будет приниматься решение о возврате, нужно помнить — НК определяет, что вернуть денежные средства необходимо в срок одного месяца с получения заявления. О необходимости ожидания проверки там никакой речи не идет!

Если время ожидания прошло, а возврат переплаты по налогам до сих пор не выполнен, необходимо начинать писать жалобы в вышестоящую инспекцию. Делать это необходимо только в письменном виде и отправлять при помощи почты письмом с уведомлением о получении. Закон обязывает ФНС на письменный запрос также ответить в письменном виде.

Внимание! Не стоит пытаться «достучаться» до налоговиков по телефону — устно можно наобещать все что угодно, кроме этого при судебном разбирательстве это нельзя будет использовать как доказательство.

Если даже на жалобы никакой реакции не последовало, нужно собирать документы для обращения в суд. В иске нужно требовать не только возврата излишней суммы, но также и процентов за все время задержки платежа.

Как правило, такие дела всегда решаются в пользу налогоплательщика. Суд может занять сторону налогового органа только в случаях, когда имеются ошибки в оформлении ключевых документов.

Видео:Возврат излишне или ошибочно оплаченных налогов на счет в банке для ИПСкачать

Заявление на возврат налога: образец, бланк, заполнение (#2325)

Заявление на возврат налога в связи с его переплатой: официальный бланк и образец заполнения. Документ оформляют при получении налоговых вычетов, переплате налога в результате ошибки, возврате налога при применении налоговых льгот.

Во-многих случаях вы вправе вернуть сумму налога из бюджета. Получить «живые» деньги. Вариантов множество. Например, вы получили имущественный вычет при покупке жилья. Тогда вы можете вернуть сумму налога на доходы, которую с вас удержали на работе. Другой вариант.

Вы платили транспортный налог. Хотя имели льготы по нему. Сумму налога, которую вы заплатили за три последних года, вы вправе вернуть. При любом варианте вам потребуется заявление на возврат налога.

В нем указывают причину возврата, а также ваши банковские реквизиты, на которые налоговики перечислят деньги.

Здесь вы найдете официальный бланк заявления на возврат в формате Эксель (Excel) и ПДФ (PDF), который можно скачать, заполнить и распечатать, а также рекомендации по его заполнению (с образцом заполнения) и отправке в налоговую инспекцию. Эту форму можно применять если вы возвращаете налог в связи с его переплатой. С формами заявлений о возврате налога при получении вычетов вы можете ознакомится по ссылкам:

► социальный вычет за обучение

►социальный вычет на лечение

► имущественный вычет при покупке квартиры (комнаты, земли, жилого дома)

Заявление на возврат налога: порядок заполнения

Заявление на возврат налога нужно составлять по форме, которая утверждена Приказом ФНС России от 14.02.2021 № ММВ-7-8/182@. Эта форма является обязательной для всех налоговых инспекций России.

На нашем сайте есть:

- Образец заполненной формы заявления на возврат налога. Те строки, которые нужно оформить, заполнены красным шрифтом.

- Шаблон заявления на возврат налога в формате Эксель (Excel) и ПДФ (PDF) (см. прикрепленные файлы). Вы можете его скачать, заполнить ориентируясь на наш образец и указав собственные данные. В тех полях в которых вам нужно написать собственные данные в шаблоне проставлены вопросительные знаки и подсказки.

О том, в какие сроки инспекция обязана вернуть налог смотрите по ссылке. Сейчас несколько слов о том, как заполнить заявление.

Общие правила

Заявление состоит из трех листов. Заполнить нужно каждый. В титульном листе указывают ваши данные и другую информацию о возвращаемом налоге. На второй лист вписывают банковские реквизиты для возврата. Третий лист посвящен индивидуальным сведениям о вас (паспортные данные и место регистрации (прописки)).

Заявление можно заполнить от руки печатными буквами, а можно и на компьютере. Но подпись на заявлении обязательно должна быть «живая» (то есть нанесенная от руки). Ее проставляют только на титульном листе.

Первый лист заявления — титульный

1. Укажите свой ИНН. Если он вам не известен, то вы можете узнать его через наш сервис «Узнать свой ИНН» . Строку КПП заполнять не нужно. Она предназначена исключительно для организаций.

2. Укажите номер заявления в формате «1 — — — — — «. Если вы одном и том же году подаете второе заявление, то его номер будет «2 — — — — — » и т. д.

Несколько заявлений потребуется если: — вы возвращаете налог сразу за несколько лет. На каждый год нужно составить свое заявление; — вы возращаете разные налоги. Например, транспортный и налог на доходы.

На каждый налог нужно свое заявление;

— вы допустили ошибку в первом заявлении и подаете исправленный документ повторно.

3. Напишите код налоговой инспекции в которую вы подаете заявление. Узнать код своей налоговой инспекции вы можете на сайте налоговой службы по ссылке.

4. Укажите свои фамилию, имя и отчество (при его наличии) печатными буквами в каждой строке заявления.

https://www.youtube.com/watch?v=p8ZO7CeyXW8

Заполненные строки будут выглядеть так:

5. Далее укажите статью Налогового кодекса, на основании которой вам обязаны вернуть деньги. Это статья 78 Налогового кодекса

6. Затем укажите код причины переплаты. Если вы заплатили (или с вас удержали) лишнее — 1, если с вас взыскали сумму принудительно (например, судебные приставы) — 2, показатель — 3 касается только организаций. У большинства людей здесь будет указано — «1».

7. Далее укажите код платежа, который вы возвращаете. Если налог — 1, если сбор — 2, если страховой взнос — 3, если пени — 4, если штраф — 5. У большинства здесь будет стоять «1».

8. В следующую строку впишите сумму, которую вам обязаны вернуть. Цифра должна быть прижата к правой стороне строки (см. пример ниже).

9. Далее укажите код налогового периода: две буквы, две цифры и год, за который возвращается налог.

Все налоги, которые возвращают граждане, являются годовыми (налог на доходы, налог на имущество, транспортный налог). Поэтому здесь пишут «ГД». Годовой платеж имеет кода «00». Далее укажите год за который вы возвращаете переплату.

Например, вы возвращаете переплату налога на доходы за 2021 год. Тогда эта строка будет заполнена так: «ГД.00.2021»

10. Укажите код ОКТМО (общероссийский классификатор территорий муниципальных образований). ОКТМО — это код региона где налог платился.

Если речь идет о транспортном налоге — это код по вашему месту жительства (прописке). Если речь идет о налоге на имущество — это код места нахождения имущества, по которому вы платили налог. Узнать ОКТМО можно по этой ссылке.

Если вы платили налоги по квитанции, полученной из налоговой инспекции, то этот код там есть.

Внимание!

Если вы возвращаете налог на доходы физических лиц, то код ОКТМО есть в Справке о доходах (форма 2-НДФЛ), которую вам обязан выдать тот, кто выплачивал вам доход и удерживал налог. Например, компания где вы работали. Если у вас несколько таких справок и в них стоят разные коды, то вам нужно составить несколько заявлений на возврат. По одному для каждого кода ОКТМО.

11. Следующая строка КБК — это код бюджетной классификации доходов бюджета, который состоит из 20 цифр. У каждого налога свой КБК.

Узнать этот код вы можете если у вас есть квитанция по налогу, который вы планируете вернуть, ранее полученная от налоговой инспекции (этот код есть в квитанции). Если квитанции нет ищите его в Интернете.

Пример запроса: «КБК по транспортному налогу», «КБК по налогу на имущество», «КБК по НДФЛ». Например, КБК для налога на доходы — 182 1 01 02010 01 1000 110.

Мы не пишем эти коды потому что они регулярно меняются.

12. Далее укажите количество страниц в заявлении — «003» и количество листов документов, которые вы прилагаете к этому заявлению. Если один лист — «001», если два — «002», если три — «003» и т. д.

При возврате налога на доходы за 2021 год заполненные строки будут выглядеть так:

Если вы сдаете заявление лично в последнем блоке титульного листа «Достоверность и полноту сведений, указанных …» укажите «3», номер своего телефона, текущую дату и поставьте «живую» подпись.

Если декларацию сдает за вас представитель по доверенности впишите цифру «2», его ФИО и данные доверенности, заверенной нотариусом (серию и номер).

В блоке «Заполняется работником налогового органа» ничего писать не нужно.

Если вы сдаете заявление самостоятельно (без представителя), этот блок может быть заполнен так:

Второй лист заявления — банковские реквизиты и личные данные

На этом листе укажите повторно свой ИНН, фамилию и впишите инициалы. Далее впишите все банковские реквизиты по которым должен быть возвращен налог. Банковские реквизиты для зачисления денег возьмите в том банке, где у вас открыта карта или счет.

По вашей просьбе вам дадут распечатку где все реквизиты будут указаны. Тикже вы можете их взять из личного кабинета того банка, в котором открыт счет (если вы оформляли доступ в личный кабинет).

В Сбербанке Он-лайн нужно зайти в данные своей карты или счета кликнув на него, зайти во вкладку «Информация по вкладу» и кликнуть ссылку «Реквизиты перевода на счет вклада».

Для возврата налога вы должны указать на этом листе и свои данные: ФИО и реквизиты паспорта.

https://www.youtube.com/watch?v=KOkrz5BqYSk

Если вы впишите в заявление банковские реквизиты другого человека (например, жены или мужа), то деньги по такому заявлению вам не перечислят.

Также вы не сможете получить деньги, если в реквизитах вами будет допущена ошибка (достаточно пропустить или написать неправильно одну цифру). Конечно во всех этих ситуациях ничего страшного нет. Деньги вам вернут в любом случае.

Но для этого потребуется новое заявление с верными данными. В результате процесс возврата затянется.

Заполняют нужные реквизиты так:

1. Наименование банка — полностью в точном соответствии с данными, полученными из банка.

2. Банковские реквизиты в точном соответствии с данными, полученными из банка.

3. Цифру «1» и номер счета.

Нужные данные могут быть вписаны в заявление на возврат так:

Далее впишите в заявление свои личные данные (ФИО и реквизиты документа, удостоверяющего личность). Тут же надо отразить и код документа. У каждого документа, удостоверяющего личность, свой код. В частности:

— 21 — паспорт; — 03 — свидетельство о рождении; — 07 — военный билет;

— 10 — паспорт иностранного гражданина.

Полный перечень документов с кодами есть в Приложении 2 к Приказу ФНС России от 24.12.2014 № ММВ-7-11/671@. Все перечисленные данные могут быть заполнены так:

Третий лист заявления — личные данные

Здесь все совсем просто. На этом листе отражаем:

— фамилию и инициалы; — код вида документа, удостоверяющего личность и его реквизиты;

— адрес регистрации по паспорту или другому документу, удостоверяющему личность.

Внимание!

Если вы указали свой ИНН на первом и втором листе заявления, то третий лист можно не заполнять вообще.

Если вы все же решили этот лист оформить (что лишним не будет) необходимые данные могут выглядеть так:

Заявление на возврат налога: как сдать в инспекцию

Заявление может быть сдано вами в инспекцию лично или отправлено по почте. При отправке почтой днем подачи заявления считается дата его передачи почтовому отделению для отправки. К заявлению приложите все документы, которые подтверждают переплату налога. Например, оплаченные квитанции на его перечисление.

В первом случае (при передаче лично) составьте заявление в двух экземплярах. Первый отдайте в инспекцию. Второй — останется у вас. Потребуйте от сотрудника налоговой инспекции, принимающего заявление о возврате налога, проставит на втором (вашем) экземпляре отметку-штамп о принятии заявления с указанием текущей даты. Они ОБЯЗАНЫ это сделать.

Во-втором случае (при отправке почтой) отправляйте заявление ценным письмом с описью вложений и, желательно, с уведомлением о вручении. Оценка письма — 1 руб. Обязательно сохраните почтовую квитанцию об отправке и впоследствии полученное уведомление о вручении (если письмо направлялось с уведомлением).

Эти документы будут подтверждать факт отправки заявления в налоговую инспекцию (квитанция об отправке) и факт его получения инспекцией (уведомление о вручении). Отследить ваше письмо можно по номеру, указанному в квитанции (почтовый идентификатор). Это 14 цифр. Сервис почты России по отслеживанию писем смотрите по ссылке.

Там вы узнаете когда это письмо было вручено налоговой инспекции.

Для возврата налога откройте счет в любом отделении Сбербанка (для этого потребуется только ваш паспорт). Это упростит процедуру возврата. Почему-то в налоговых инспекциях считают, что других банков в России нет.

Как мы уже сказали банковские реквизиты счета, которые нужны для возврата налога, вам дадут в отделении где у вас открыт счет. Если у вас нет данных для заполнения тех или иных строк заявления (например, вам не присвоен ИНН или вы не знаете ОКТМО) не заполняйте их.

Самое главное в заявлении на возврат это данные:

- о вас (ФИО, адрес и т. д.). Без них непонятно от кого поступило заявление;

- о ваших банковских реквизитах. Без них непонятно куда платить налог;

- о сумме налога. Без них непонятно в какой сумме вы требуете возврат.

Остальные данные не очень нужны. Поэтому их отсутствие — не критично.

https://www.youtube.com/watch?v=BFN4UhUIWHU

Налог вам обязаны вернуть в течение одного месяца с момента получения от вас заявления.

Если налоговой инспекцией этот срок пропущен они обязаны заплатить проценты (пени) за каждый день в просрочке возврата.

Проценты начисляют исходя из ставки рефинансирования Банка России (ключевой или учетной ставки) за каждый календарный день просрочки в возврате. Подробнее о сроках возврата налога смотрите по ссылке.

Пример

Сумма налога к возврату 150 000 руб. Просрочка в возврате — 48 календарных дней. Ставка рефинансирования, которая действовала в дни просрочки возрата налога — 11% годовых.

Сумма процентов, которую обязана заплатить инспекция:

150 000 руб. х 11% : 365 дн. х 48 дн. = 2169 руб. 86 коп.

———————————

Заявление на возврат налога: образец заполнения

Все страницы заявление на возврат налога могут быть заполнены так:

Портал «Ваши налоги»

2021

____________________________________________________________________________________________________________________

ВНИМАНИЕ!

НЕ РАЗМЕЩАЙТЕ СВОИ ВОПРОСЫ В РАЗДЕЛЕ «КОММЕНТИРОВАТЬ». ОН ПРЕДНАЗНАЧЕН ИСКЛЮЧИТЕЛЬНО ДЛЯ ОБСУЖДЕНИЯ ДАННОГО МАТЕРИАЛА. ДЛЯ ВОПРОСОВ ЕСТЬ ГЛАВНАЯ СТРАНИЦА САЙТА!

ВОПРОСЫ, ЗАДАННЫЕ ЗДЕСЬ, БУДУТ БЕСПОЩАДНО УДАЛЯТЬСЯ! НАДЕЕМСЯ НА ВАШЕ ПОНИМАНИЕ.

Прикрепленный файл:

zayavlenie_excel.rar zayavlenie_pdf.rar

Видео:Возврат излишне уплаченного налога. #Договор78Скачать

Заявление о возврате суммы излишне уплаченного налога

Регулярные перечисления средств в государственную казну сопровождают налогоплательщика все его сознательное существование.

Несмотря на пожизненную налоговую «повинность» в некоторых ситуациях возможно возмещение перечисленных денег. Особенно если они были переведены ошибочно.

В какую инстанцию и с каким бланком следует обращаться — читайте в статье, в которой подробно рассмотрим заявление о возврате суммы излишне уплаченного налога.

Заявление о возврате суммы излишне уплаченного налога

Особенности возмещения ошибочно переведенных средств

Механизм компенсации регулируется 78 статьей налогового кодекса.

Суммы, перечисленные вследствие ошибок в калькуляции, будут учтены в счет уплаты существующих задолженностей. Если налоговое досье «чисто», невнимательный плательщик может запросить учесть эту сумму в счет запланированных платежей либо потребовать возврат.

Перед тем как нанести визит в компетентную инстанцию с заявлением, желательно ознакомиться с существующей терминологией по данной тематике.

Таблица 1. Определения стандартных терминов

| Зачет | Сумма, изначально уплаченная в счет одного обязательства, засчитывается в счет другого. |

| Возврат | Компенсация ошибочно переведенных средств. |

| Недоимка | Несвоевременно выплаченная задолженность. |

| Излишне уплаченный налог | Общая сумма налогов и сборов, перечисленная в большем размере, чем того требуют отчетные документы. |

Возмещение относится к любой разновидности налога: имущественный, на прибыль и прочие. Согласно законодательству оно должно состояться на протяжении 30 дней после факта подтверждения переплаты. Претендовать на перевод средств можно в течение 3 лет с момента переплаты. По истечению этого срока вернуть деньги не представляется возможным.

Нововведения, касающиеся 78 статьи в 2021 г

В 2021 г. 78 статья обогатилась существенными изменениями, относящимися к правилам работы со страховыми взносами.

https://www.youtube.com/watch?v=3SSUAZGZ04s

Новое толкование статьи причисляет страховые взносы к налоговым платежам и, соответственно, переводит их в зону контроля ИФНС.

Что касается нюансов, связанных с возвратом средств, правила игры несколько изменились.

Таблица 2. Последствия ошибочно перечисленных платежей

| В счет определенного фонда | Подлежит возвращению. |

| По платежам на ОПС | Если ПФ оформит извещение о том, что переплата распределена по лицевым счетам, средства могут не возвращаться. |

| В счет задолженностей по платежам, сформировавшимся в связи с уклонением от уплаты | Не возвращаются, т.к. с законодательной позиции не являются переплатой. |

78 статья может быть применена не только к российским гражданам и компаниям, но и к иностранным юрлицам

Основания для возмещения средств

Правом на возмещение обладают как налогоплательщики, так и налоговые агенты. Компании, физические лица и ИП — ошибочный платеж каждого может быть откорректирован и возвращен. Также возврат распространяется на неверный платеж, связанный с начислением пени или штрафа.

Практика показывает, что чаще всего ошибочный перевод средств происходит в следующих ситуациях:

- переведена большая сумма, чем указана в декларации;

- инспекция затребовала большую сумму налогов;

- неверный подход к вычислению облагаемой базы;

- использование неактуальных ставок;

- перечисление авансовых платежей в сумме большей, чем размер налога за соответствующий период;

- внесение изменений в законодательство, вследствие которого уплаченная сумма налога превышает требуемую;

- смена налогового статуса;

- возврат налога при использовании льгот.

В случае выявления налогоплательщиком подобных неточностей, необходимо нанести визит в инспекцию по месту регистрации и предоставить соответствующее заявление. При желании можно оформить зачет ошибочно переведенных средств.

Каждый налогоплательщик на законных основаниях имеет право на возмещение

Методы возврата

Выявить ошибку могут и сотрудники ИФНС, и налогоплательщики.

Если подобную оплошность обнаружили представители ИНФС, они должны на протяжении последующих 10 рабочих дней уведомить налогоплательщика о переплате соответствующим письмом. Также излишне перечисленные средства можно проследить в ходе сверки с ИФНС, результатом которой будет составление акта. Если неточности в калькуляции подтвердятся, налоговики осуществят перевод денежных средств.

Результаты сверки необходимо вносить в соответствующий акт, закрепленный подписями представителя ИФНС и налогоплательщика

В большинстве случаев право распределения денег остается за налогоплательщиком. Варианты следующие:

- зачет в качестве будущих оплат;

- погашение недоимок по существующим платежам;

- сокращение задолженностей по пеням и штрафам;

- возврат средств.

Перед тем, как претендовать на возмещение, следует проверить налоговую историю на предмет возможных неоплаченных финансовых обязательств. ИФНС не станет возвращать «ошибочные» суммы до тех пор, пока не будут оплачены все задолженности.

Новый бланк заявления на возмещение

В 2021 г. поменялась форма, на основании которой осуществляется возврат средств. Предыдущий образец был дополнен разделами, необходимыми для обращения за зачетом или возвратом сумм по страховым взносам.

Усовершенствованный бланк введен в обиход с 31.03.2021 г. Он разработан исключительно с целью возмещения взносов, перечисляемых в ИФНС. Например, для оформления зачета или возврата взносов на травматизм у ФСС предусмотрен иной формат бланка.

Скачать пример заполненного заявления

Общие особенности нового бланка:

- приближен по форме к декларации — каждая буква и цифра вносится в отдельную ячейку;

- количество страниц увеличено до 3-х;

- дает возможность внести данные по возмещению пенсионных и медицинских взносов.

Последнее нововведение обусловлено тем фактом, что начиная с 2021 г. попечительство о страховых взносах передано в ведение налоговой инспекции.

https://www.youtube.com/watch?v=c7URI8GHIs4

Новая форма заявления актуальна с 31.03.2021

Правила заполнения заявления

НК РФ не предлагает четкой инструкции по заполнению формы на возмещение. Чтобы сдать заявление с первого раза, предлагаем небольшую шпаргалку.

Прежде всего, следует обратить внимание на общие правила внесения информации:

- Данные вписываются печатными буквами от руки либо в Word или Excel.

- Заявление распечатывается в 2-х экземплярах.

- Обязательные атрибуты — подпись заявителя и печать при необходимости.

- Пустые клетки можно оставлять незаполненными, либо ставить прочерки.

Последний пункт может вызывать разночтения у сотрудников различных налоговых инспекций, поэтому желательно предварительно уточнить как корректно «обращаться» с незаполненными строками.

Заявление состоит из 3 страниц. Наибольшая смысловая нагрузка приходится на первый лист. Именно он и вызывает максимальное количество вопросов по внесению данных.

Уточнения по заполнению 1-ой страницы:

- В правой верхней части листа, следует указать сведения о заявителе:

- для физлиц или ИП — ФИО, ИНН и адрес прописки;

- для юрлиц — название компании, ИНН, КПП и юридический адрес.

- Номер заявления проставляет налогоплательщик: если бланк на возврат подается впервые, ставится цифра «1» и так далее по возрастающей.

- О коде налоговой службы ИП и организации осведомлены в силу регулярного предоставления отчетности. Физлица могут узнать код на сайте налоговой инспекции.

- Название налогоплательщика: наименование компании либо ФИО для физлиц или ИП.

- № статьи НК — 78.

- Основание для возмещения налога:

- излишне уплаченный;

- излишне взысканный;

- подлежащий к возмещению.

- Сумма переплаты пишется цифрами исходя из расчетов налогоплательщика.

- Налоговый период (вместе с аббревиатурой ставится номер месяца, квартала или полугодия и текущий год):

- ГД — год;

- МС — месяц;

- КВ — квартал;

- ПЛ — полгода.

- Информация о коде по ОКТМО находится на сайте Федеральной налоговой службы.

- Наименование кода КБК желательно уточнить в налоговой.

- Количество страниц — 2 или 3 в зависимости от необходимости заполнения третьего листа.

- Подтверждающие документы — перечислить документы, сопровождающие заявление.

- Достоверность предоставленных сведений может подтвердить:

- руководитель организации;

- ИП;

- физическое лицо;

- представитель по доверенности.

ФИО пишется в именительном падеже. Также обязательно следует указать контактный номер телефона.

Заполнение второй страницы:

- Если нет необходимости указывать ФИО, следует поставить прочерк либо оставить пустую клетку.

- В реквизитах банка прописью указать наименование счета — текущий, карточный и т.д.

- В качестве получателя указать полное наименование организации или ФИО физлица.

- Подтверждающие документы: как правило, пишется код паспорта — 21.

Лист №3 заполняют физлица, не являющиеся ИП.

Если на первой странице заявитель внес данные по ИНН, он освобождается от заполнения этого листа. В случае актуальности 3 страницы нужно внести паспортные данные и сведения о месте жительства.

Под заявлением ставится дата и подпись. Если оно предоставляется в электронном виде, необходима соответствующая электронная подпись.

В качестве удостоверяющих факт переплаты бумаг может быть прикреплен любой документ, свидетельствующий об ошибочном перечислении средств.

Для придания заявлению на возврат «увесистости», следует приложить подтверждающие документы

Сроки и способ подачи заявления на возврат

Предоставить заявление в налоговую по месту регистрации допускается на протяжении 3 лет с момента переплаты. Осуществить возврат налоговики должны в течение 1 месяца со дня получения заявления.

https://www.youtube.com/watch?v=ppIK7SvaoC0

Существует несколько вариантов передачи документов:

- Личная подача.

- Заказным письмом с описью по почте. Бланк для заполнения описи находится у сотрудников почтовой службы.

- В электронном виде или через личный кабинет налогоплательщика. В этом случае понадобится наличие заверенной электронной подписи.

- С помощью доверенного лица на основании нотариально заверенного документа с актуальным сроком давности.

В бумажном виде заявление заполняется в 2-х экземплярах.

На основании принятого заявления принимается положительное либо отрицательное решение о возмещении средств. Ответ предоставляется на протяжении 10 дней с момента его регистрации.

Механизм возврата

Процедура возмещения излишне уплаченного налога предельно проста. Она проходит в несколько этапов:

- прием налоговиками заявления от налогоплательщика;

- проверка ИФНС предоставленной информации;

- в случае подтверждения факта переплаты — возврат переплаченной суммы.

В ряде случаев сотрудники налоговой имеют право провести камеральную проверку. В этой ситуации на рассмотрение вопроса отводится до 3 месяцев.

Если ИФНС одобрила возмещение средств, направляется запрос в Казначейство о возврате образовавшейся задолженности перед налогоплательщиком. Компенсацией средств занимается налоговая инспекция. Валюта перечисления — российские рубли.

В случае задержки выплаты со стороной налоговой, законодательством предусмотрено начисление пени

Технология начисления процентов за задержку в выплате

Если налоговая не выплатила в течение 1 месяца согласованную сумму возмещения, налогоплательщик наделен правом затребовать применение штрафных санкций в виде пени за каждый день просрочки.

Формула начисления пени выглядит следующим образом:

Формула начисления пени

Где:

- С% — процентная сумма, на основании которой начисляется пеня;

- Св — размер налога к возмещению;

- Д — количество дней просрочки;

- СР — установленная ЦБР ставка финансирования;

- Д год — число дней в году.

С помощью этих данных легко вычислить сумму, которую ИНФС обязана заплатить налогоплательщику за просрочку с выплатой возмещения.

— Как правильно заполнить заявление на возврат налога

🔍 Видео

Заявление на перекидку излишне уплаченной суммы налога или возврат на банковский счетСкачать

ЗАЯВЛЕНИЕ О РАСПОРЯЖЕНИИ ПУТЕМ ЗАЧЕТА НА ЕНС ЧЕРЕЗ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКА ИП.Скачать

Как вернуть переплату за налоги с ЕНССкачать

Қате, артық төлеген налогтарды қайтару. Возврат ошибочно уплаченных налогов.Скачать

Как заполнить заявление о возврате или зачёте излишне уплаченного налогаСкачать

Как заполнить заявление на возврат переплаты из налоговойСкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Как самостоятельно составить заявление для возврата излишне уплаченного НДФЛСкачать

Заполняем заявление о возврате налогаСкачать

КАК ЗАПОЛНИТЬ ЗАЯВЛЕНИЕ НА ВОЗВРАТ НАЛОГА 3-НДФЛ | Заполняем заявление для налогового вычета 2021Скачать

Зачет или возврат ошибочно/излишне уплаченной суммы налоговСкачать

КАК ВЕРНУТЬ НАЛОГИ. НАЛОГ ҚАЙТАРУ. Зачет налога 2023Скачать

Переплатили налоги? Как вернуть излишне уплаченные суммы налога после закрытия ИПСкачать

Вычет по процентам по ипотеке 2023 - Инструкция по заполнению декларации 3-НДФЛ в личном кабинетеСкачать

Возврат уплаченной суммы налога, платежа в бюджет, пени и штрафаСкачать

Как вернуть деньги за патентСкачать

Қате төлеген налогтарды басқа район, қала, ауылға аудару. ЗачетСкачать