articles/finance/

Что такое дробление бизнеса? Как отличается оптимизация предпринимательской деятельности от формального разделения видов деятельности на отдельные хозяйствующие субъекты с целью получения необоснованной налоговой выгоды? Какова роль УСНО в данном вопросе?

Ответы на эти и другие вопросы связанные с дроблением бизнеса, – в предложенном материале.

- Термин «дробление бизнеса»

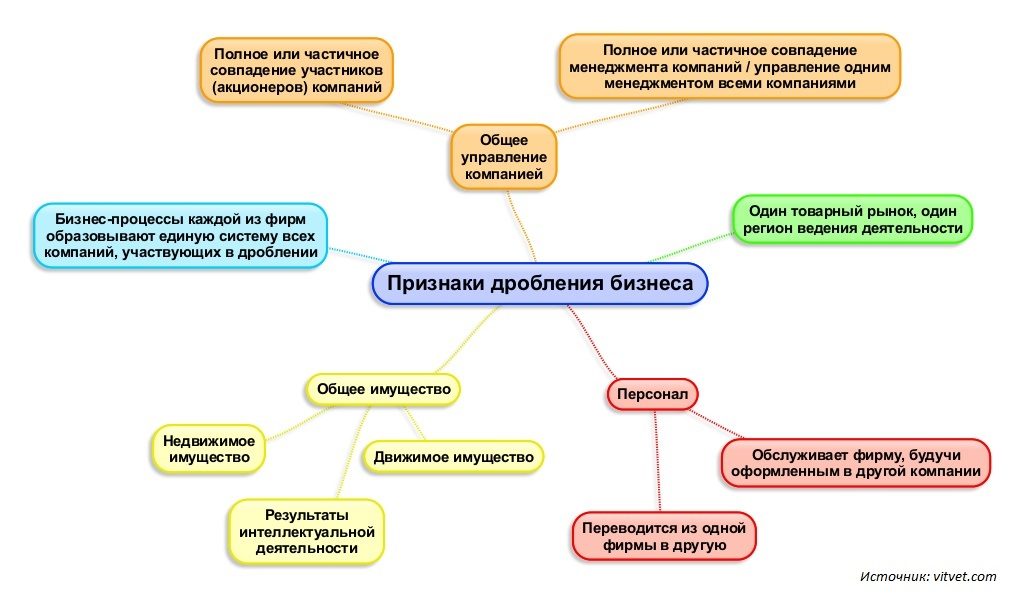

- Признаки дробления бизнеса

- Способы выявления обстоятельств, свидетельствующих об умышленных действиях налогоплательщика

- Позиция судей по вопросу дробления бизнеса

- Неоднородность судебной практики

- Дробление бизнеса. Признаки, схемы, риски

- Что такое дробление бизнеса

- Признаки и схемы

- Как провести оптимизацию, соблюдая закон?

- Если законность дробления доказать не удалось

- Дробление бизнеса

- Схема дробления

- Судебная практика

- Дополнительные особенности

- Признаки незаконного дробления бизнеса

- Централизованная система управления

- Аффилированность

- 7 правил «аккуратного» дробления бизнеса

- 48 860 937 руб. доначислили налоговики за почти одинаковые бланки

- План развития компании – важное доказательство «невиновности»

- Справедливости ради: доводы налоговой оказались «пустыми»

- Дробление бизнеса: что нужно учитывать

- Дробление бизнеса: судебная практика 2021

- Актуальная проблема

- Свежая судебная практика: выводы

- На что еще обращать внимание

- 🎦 Видео

Термин «дробление бизнеса»

Прежде чем вести разговор о дроблении бизнеса, хотелось бы определиться с данным понятием, которое сегодня получило широкое распространение как среди налогоплательщиков так и налоговых, а также судебных органов.

Отметим, что никаким нормативно-правовым документом понятие «дробление бизнеса» не определено. Но, как правило, все стороны понимают, что под термином «дробление бизнеса» подразумевается разделение хозяйственной деятельности экономического субъекта на части по какому-либо признаку для достижения определенных целей.

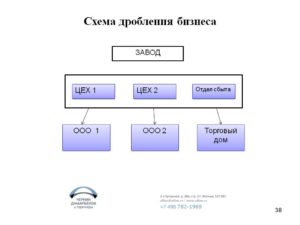

Например, производственное предприятие выделяет в самостоятельную организацию «продажников», регистрируя торговый дом, который занимается исключительно реализацией и продвижением продукции этого предприятия.

А затем выделяется служба снабжения, которая осуществляет только поставки сырья для производства, и т. д. Все новые организации взаимодействуют друг с другом, оптимизируя производственный процесс в целом.

Против такого дробления бизнеса никто ничего не имеет, включая налоговые органы.

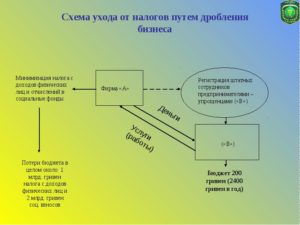

Но, как показывает практика, сегодня дробление бизнеса далеко не всегда имеет своей целью получение экономического эффекта как такого в виде увеличения прибыли, а зачастую главный и единственный смысл разделения хозяйственной деятельности – минимизация налоговых выплат.

И связано это с тем, что вместо одного крупного или среднего предприятия, которое является плательщиком НДС и налога на прибыль образуется несколько ООО, а также индивидуальных предпринимателей применяющих УСНО.

Вот именно такой вариант дробления бизнеса вызывает протест налоговых органов: они считают, что в результате применения данной схемы хозяйствующий субъект получает необоснованную налоговую выгоду путем уменьшения соответствующей налоговой обязанности или уклонения от ее исполнения.

Таким образом, сегодня термин «дробление бизнеса» носит негативный характер. По мнению налоговых органов, разделяя бизнес и применяя специальные налоговые режимы, подчеркнем, разрешенные действующим налоговым законодательством, налогоплательщики злоупотребляют своим правами.

К сведению: за последние четыре года арбитражными судами рассмотрено более 400 дел на сумму, превышающую 12,5 млрд руб.

, в рамках которых оспаривались ненормативные акты налоговых органов, вынесенные по результатам мероприятий налогового контроля и содержащие выводы о получении налогоплательщиками необоснованной налоговой выгоды в результате применения схемы дробления бизнеса (Письмо ФНС России от 11.08.2021 № СА-4-7/15895@).

Мы не ставим своей целью давать оценку действиям налоговых органов, применяющих указанный подход.

Но при этом надо помнить, что презумпция невиновности действует и в отношении налогоплательщиков: ведь далеко не все из них являются злостными неплательщиками налогов.

И зачастую разделение бизнеса на части действительно имеет экономическую цель, а если одновременно минимизируются еще и налоговые выплаты, то кто же от этого откажется?

Хотя и идеализировать налогоплательщиков тоже не стоит: каждый хочет заплатить налогов поменьше, используя при этом все возможные законные способы.

Вот тут хочется особо подчеркнуть, что все «схемы» дробления бизнеса в итоге сводятся к одному: переводу конечного хозяйствующего субъекта – ООО или индивидуального предпринимателя – на УСНО или спецрежим в виде ЕНВД Сегодня, пожалуй, даже УСНО применяется шире, чем система налогообложения в виде ЕНВД.

Конечно, применение УСНО для хозяйствующего субъекта означает сокращение налоговых выплат в целом по сравнению с применением общей системы налогообложения.

Но ведь УСНО – это легитимный налоговый режим, это не полное уклонение от уплаты налогов, почему же такое предвзятое отношение у налоговых органов к применению данного спецрежима? Это вопрос риторический, поскольку целью налоговиков является повышение собираемости налогов, а не облегчение налогового бремени налогоплательщиков.

Вот почему сейчас перед нами стоит задача определить признаки дробления бизнеса с целью получения необоснованной налоговой выгоды в понимании налоговых органов; в то же время они и судами признаются противозаконными. Налоговые органы сегодня уделяют данному вопросу повышенное внимание. Где же проходит эта грань?

Признаки дробления бизнеса

Итак, поскольку конечная цель налогоплательщика – минимизация налоговых выплат с помощью применения УСНО, которое имеет ряд ограничений по ее применению, дробление бизнеса имеет своей целью обойти указанные ограничения. Основные ограничения для применения УСНО:

- предельный размер доходов – в 2021 году 150 млн руб. (п. 4 ст. 346.13 НК РФ);

- максимальная остаточная стоимость основных средств – в 2021 году 150 млн руб. (пп. 16 п. 3 ст. 346.12 НК РФ);

- максимальная средняя численность работников – в 2021 году 100 человек (пп. 15 п. 3 ст. 346.12 НК РФ).

Соответственно, исходя из условий хозяйствования, налогоплательщики делят свою деятельность, имеющую определенные ограничения, препятствующие переходу на УСНО, на ряд более мелких, подпадающих под УСНО, используя при этом и организации – ООО (с уставным капиталом 10 тыс. руб.), и индивидуальных предпринимателей. Налоговые органы в ходе мероприятий налогового контроля выявляют умышленные действия налогоплательщиков по дроблению бизнеса, а также обстоятельства, свидетельствующие об этом.

К сведению: в Письме ФНС России от 13.07.2021 № ЕД-4-2/13650@приведены методические рекомендации, данные налоговым органам и следственным органам СК РФ по установлению в ходе налоговых и процессуальных проверок обстоятельств, свидетельствующих об умысле в действиях должностных лиц налогоплательщика, направленном на неуплату налогов (сборов).

Об умышленных действиях налогоплательщика, по мнению налоговиков, свидетельствует следующее. Все разделенные организации (индивидуальные предприниматели) имеют такие признаки:

- осуществляют один вид деятельности;

- находятся по одному юридическому адресу, используют одни и те же помещения;

- у них одни и те же работники, которые выполняют одну и ту же работу в соответствии с должностными обязанностями, у сотрудников может быть даже форма с единым логотипом;

- имеют единую материально-техническую базу, представляют собой единый комплекс, вовлеченный в единый производственный процесс;

- имеют одних и тех же поставщиков и одних и тех же заказчиков;

- налоговый и бухгалтерский учет ведется одними лицами;

- документация по ведению финансово-хозяйственной деятельности хранится в одном месте;

- используется единый сайт в Интернете и один IP-адрес;

- расчетные счета организаций и индивидуальных предпринимателей открыты одними и теми же лицами в одних банках

- в случае приближения получаемых доходов в одной из организаций группы взаимозависимых лиц к предельно допустимому размеру для применения УСНО либо расторгаются договоры с заказчиками, либо заключаются дополнительные договоры с другой взаимозависимой организацией на тех же условиях;

- наличие прямой или косвенной взаимозависимости (аффилированности) участников схемы дробления бизнеса (родственные отношения, участие в органах управления, служебная подконтрольность и т. п.), при этом фактическое управление деятельностью участников схемы осуществляется одними лицами;

- показатели деятельности, такие как численность персонала, остаточная стоимость основных средств и размер получаемого дохода, близки к предельным значениям, ограничивающим право на применение специальной системы налогообложения.

Для субъектов хозяйственной деятельности, занимающихся оптовой и розничной торговлей, определены дополнительно следующие признаки, указывающие на дробление бизнеса с целью получения необоснованной налоговой выгоды:

- реализация товара осуществляется в пределах торговых площадей разделенных на части, которые фактически не представляют собой самостоятельные торговые точки с автономной системой торговли, в том числе имеют общие входы, общие торговые залы, оформленные в едином фирменном стиле сети магазинов;

- используются единые складские помещения;

- получение денежных средств от покупателей товаров производится через единые кассовые линии, расчеты с покупателями осуществляются работниками на всех кассах, в том числе принадлежащих разным субъектам;

- выручка, полученная от продажи товаров, учитывается через единое программное обеспечение кассовой техники, производится совместное инкассирование выручки;

- товары приобретаются у одних и тех же поставщиков;

- трудовую деятельность фактически осуществляют одни и те же сотрудники, которые воспринимают раздробленные организации (индивидуальных предпринимателей) как единый субъект предпринимательской деятельности.

При этом согласно анализу судебно-арбитражной практики все или часть приведенных выше признаков могут в своей совокупности и взаимной связи свидетельствовать о формальном разделении (дроблении) бизнеса с целью получения необоснованной налоговой выгоды.

Способы выявления обстоятельств, свидетельствующих об умышленных действиях налогоплательщика

НК РФ дает большие возможности налоговикам для выявления обстоятельств ведения хозяйственной деятельности, да и объем информации, которая находится в их ведении, тоже достаточно крупный. Как же налоговые органы выявляют обстоятельства, свидетельствующие о дроблении бизнеса налогоплательщиком?

Способы установления налоговиками обстоятельств, свидетельствующих об умышленных действиях налогоплательщика, следующие:

- осмотр помещения и территории;

- допрос сотрудников, а также их контрагентов;

- анализ информационных ресурсов, в том числе движения денежных средств на расчетных счетах;

- проверка кассовых книг и ККМ;

- установление подчиненности должностных лиц;

- выявление наличия складских помещений, транспорта;

- проверка взаимозависимости юридических лиц;

- установление конечного выгодоприобретателя.

Если налогоплательщик выводит активы, в том числе основные средства, с целью снижения их остаточной стоимости, предельной для налогоплательщика позволяющей применять УСНО, то налоговики сделают следующее:

- проведут оценку реальности расчетов по сделке;

- проверят период, в котором данные сделки заключались;

- допросят лицо, ответственное за принятие решения о приобретении актива, и других лиц на предмет причастности к принятию этого решения.

Таким образом, в рамках мероприятий налогового контроля налоговыми органами устанавливаются факты снижения налогоплательщиками своих налоговых обязательств путем создания искусственной ситуации, при которой видимость действий нескольких лиц прикрывает фактическую деятельность одного налогоплательщика.

Позиция судей по вопросу дробления бизнеса

Поскольку налоговые органы в последние годы активизировали работу по выявлению схем дробления бизнеса при налоговых проверках, есть и результаты этой работы. Налоговики выявляют подобные схемы, а затем доначисляют налоги, штрафы, а также пени.

Схема их работы проста: если налогоплательщик и его контрагенты применяют спецрежимы, в том числе УСНО, то их признают взаимозависимыми, финансово-хозяйственную деятельность объединяют в одно целое и доначисляют налоговые платежи по общей системе налогообложения, то есть НДС, налог на прибыль, на имущество и т. д.

https://www.youtube.com/watch?v=sGoz80f3dCA

В свою очередь, далеко не все налогоплательщики с этим соглашаются и идут отстаивать свои права в суде.

Можно отметить рост количества судебных дел, предметом рассмотрения которых являются обстоятельства, свидетельствующие о получении налогоплательщиками необоснованной налоговой выгоды в результате применения схем дробления бизнеса.

При этом в настоящее время практика по делам рассматриваемой категории продолжает активно формироваться арбитражными судами.

Неоднородность судебной практики

Отметим, что арбитражная практика складывается неоднородная.

Видео:🚓 Топ-5 признаков незаконного дробления бизнесаСкачать

Дробление бизнеса. Признаки, схемы, риски

Понятие «дробление бизнеса» вошло в наш быт в начале двухтысячных годов, когда были приняты законодательные акты, ослабляющие налоговое бремя малого бизнеса.

Они показались настолько привлекательными для бизнесменов более крупного калибра, что навели их на мысль о разукрупнении.

Их не остановили ни потенциальные неудобства (ведь теперь придется вместо одной укрупненной структуры контролировать множество мелких, да к тому же и расколотых), ни резко поднявшиеся вверх налоговые риски.

Вскоре выгода от такой схемы управления стала настолько очевидной, что ряды желающих перенять ее стали пополняться даже некогда осторожными налогоплательщиками.

Попробуем разобраться в перипетиях вопроса и понять, насколько законно такое ведение бизнеса.

Что такое дробление бизнеса

Естественно, никто в России нового колеса не изобретал. Предприниматели всего мира успешно и вполне легально работают, используя схему разделения бизнеса, позволяющего сделать управление еще более результативным, отделять друг от друга производственный и торговый циклы, уменьшать бизнес-риски.

Говоря о дроблении бизнеса в нашей стране, следует понимать воплощенное в жизнь желание хозяйствующих бизнес-структур всеми дозволенными и недозволенными средствами минимизировать свои финансовые результаты, следовательно, уменьшать налоговые обязательства перед государством. С этой целью они зачастую искусственным образом создают локальные организации, которые, по сути, продолжают осуществлять ту же деятельность, что и в составе общей структуры, но пользуются льготными режимами обложения налогов.

Такая схема не входит в противоречие с законодательством, в частности налоговым, если, конечно, она разработана с учетом всех «подводных камней».

Иначе говоря, «раздел имущества» необходимо проводить грамотно и юридически обоснованно, и с этой задачей не всегда удается справиться.

Иногда неверно трактуя поговорку «цель оправдывает средства», некоторые хозяйственники доходят до абсурда, когда, например, в штате головного офиса остаются только чуть ли не только пара сторожей и уборщиц или одни и те же лица входят в штатное расписание нескольких, по сути, филиалов.

Внимание! Такое безграмотное решение проблемы настороженно воспринимается налоговыми, а в дальнейшем и судебными органами.

Признаки и схемы

Основными подозрительными признаками и схемами, наводящими налоговиков на мысль об искусственном дроблении, считаются такие, при которых якобы полностью автономные организации:

- имеют одних и тех же руководителей в лице учредителей и гендиректоров;

- осуществляют деятельность по одинаковому юридическому и физическому адресу вплоть до использования общих контактных телефонов;

- обслуживаются единой кадровой и бухгалтерской службой, когда даже для ведения отчетности используется один и тот компьютер;

- свободно располагают имуществом партнерской (якобы) организации;

- договариваются об оказании взаимных услуг со свободным перемещением персонала из одной организации в другую (активно используется институт совместительства);

- обмениваются услугами, способствующими деятельности друг друга

- используя различную методику учета расходов и доходов, накапливают взаимную кредиторскую задолженность;

- обладают одинаковыми типовыми товарными накладными, счет-фактурами и идентичными договорами с заказчиками или поставщиками;

- контрольно-кассовые аппараты обслуживаются одними и теми же работниками;

- используют одинаковые логотипы, презентационные проспекты, вывески и тому подобное.

Помимо этого, незаконная оптимизация характеризуется отсутствием реального бизнес-плана, конкретной деловой цели. Естественно, в таких случаях дробление не может считаться законным.

Кстати! Характерные нарушения законодательства, касающегося налогов и сборов, описаны на официальном сайте ФНС РФ.

Как провести оптимизацию, соблюдая закон?

Никто не ставит под сомнение аксиому: главное в бизнесе – получение прибыли.

Другое дело, что действовать надо с оглядкой на законность и исходить из тех гласных и негласных истин, которыми руководствуются органы, осуществляющие надзор за хозяйственной деятельностью.

Данный случай не является исключением и требует соблюдения нескольких, не таких уж сложных условий. Поговорим о них более обстоятельно.

- Раздробление нужно проводить не стихийно, а используя грамотную предварительную подготовку. Это означает правильное понимание количества будущих юридических лиц на основе расчетов и исходя из прогнозируемых размеров выручки на следующий год.

- Поскольку разделение должно вытекать из бизнес-плана предприятия, необходимо иметь настолько четкое обоснование деловых целей, чтобы они выглядели убедительно в глазах фискальных органов. Это предполагает доказательство самостоятельности каждой из отдельных компаний: разнонаправленная деятельность, обладание собственным имуществом и активами, аккуратность в штатном расписании. Наличие различных адресов, расчетных счетов, контактных данных даже не обсуждается – оно просто необходимо! Кстати, о счетах. Идеальным считается вариант, когда они открываются в различных кредитных организациях.

- Принятие управленческих и финансовых решений должно быть полностью самостоятельным. По крайней мере – по документам.

- «Отпочковавшиеся» организации должны развивать реальную экономическую деятельность. Налоговиков необходимо суметь убедить, что каждая из них стремится к получению реальной прибыли с использованием автономной ценовой политики.

- Если все же существуют проблемы, их следует обосновать. Например, если одна из отколовшихся фирм не имеет собственного помещения, налоговики (а в дальнейшем, возможно и суд) должны убедиться, что характер бизнеса позволяет такую поблажку. Другой пример: в собственности у фирмы может не оказаться достаточного количество крупного оборудования, но с мебелью, оргтехникой и прочим антуражем проблем не должно возникнуть. Подобных примеров можно привести множество.

Если законность дробления доказать не удалось

В таком случае бизнесменов ожидают судебные разбирательства. Конечно, не факт, что фискалам во всех случаях удастся доказать незаконность оптимизации. Однако недостаточное совершенство и четкость законодательства делают грань между законностью и незаконностью очень тонкой.

Конечно, НК РФ не запрещает предпринимателю иметь две или более компаний, которые работают с использованием «вмененки» либо «упрощенки», как и не запрещает иметь семейный бизнес. Более того, в п. 7 ст. 3 НК РФ особо подчеркивается, что при любых противоречиях или сомнениях при толковании законодательства по налогам и сборам решение принимается в пользу юридического лица.

https://www.youtube.com/watch?v=foD6cUiUYmU

На деле же получается так: вести хозяйственную деятельность, используя несколько организаций либо ИП, означает вызвать подозрения налоговиков в сознательной неуплате всевозможных налогов.

Это трактуется как искусственное распределение выручки с использованием взаимосвязи подконтрольных головной организации юридических лиц, работающих в облегченных налоговых режимах.

Отсюда следует резюме: со стороны участников схемы происходит всего лишь имитация предпринимательской деятельности – в реальности же они находятся под контролем головной организации. Именно в таком духе и инструктируются работники низших звеньев фискальных органов – те, кто занимаются проверками на местах.

Поэтому, следует быть справедливыми и прямо отметить, что если еще 8-10 лет назад судебная практика отмечала определенную лояльность по отношению к юридическим лицам, то сегодня ситуация близка к прямо противоположной: выиграть суд, когда налоговые органы приводят веские, по их мнению, доказательства незаконного дробления, практически не считается возможным.

Внимание! Чтобы дело не дошло до этого, необходимо только одно: действовать исключительно в рамках налогового законодательства.

Видео:5 признаков дробления бизнеса. Как налоговая вычисляет ваши схемы?Скачать

Дробление бизнеса

Разделение предприятия на несколько более мелких субъектов хозяйствования само по себе не противозаконно. Но если налоговая служба выявит, что целью дробления бизнеса было только облегчение налоговой нагрузки, то к собственникам такой фирмы может быть применено наказание.

Схема дробления

Чтобы понять, что происходит на практике, необходимо уяснить главный принцип разукрупнения бизнеса: большое предприятие разделяют на несколько мелких, с меньшими показателями дохода, в результате чего они подпадают под упрощенную систему налогообложения (УСН).

Например, представьте себе торговое предприятие, которое занимается продажей консервированных продуктов.

В какой-то момент его владелец решает разделить компанию на несколько более мелких фирм, одна из которых будет реализовывать мясные консервы, другая – рыбные, а третья – овощные.

Такая схема незаконна, поскольку для дробления не было весомых оснований, и основная его основная цель – уменьшение налоговой нагрузки.

Судебная практика

Законодательство не ограничивает количество фирм, зарегистрированных на одно и то же лицо. Деление бизнеса также является допустимой по закону операцией, но только если оно имеет экономический смысл.

Важно! Основное условие, которое требуется для признания дробления бизнеса правомерным, это присутствие деловой цели.

К оправданным законом целям дробления относятся следующие:

- Обеспечение стабильного спроса на товар за счет отсутствия в составе цены НДС.

- Развитие специализации каждого из предприятий путем выполнения перспективного плана, который имеется в наличии.

- Физическая удаленность новых компаний друг от друга.

- Разделение предприятий по специфике деятельности (торговая, производственная и т. д.).

Стоит отметить, что стремление к уменьшению сумм налоговых обязательств тоже расценивается судом как деловая цель. Но она должна быть второстепенной.

Если же на первом месте стояло стремление сэкономить деньги за счет разницы налоговых обязательств, возникающих при общем и специальном режимах налогообложения, то суд может вынести решение о том, что налоговая выгода необоснованна, и владельцам придется нести ответственность за дробление бизнеса. Определение понятия «необоснованная налоговая выгода» можно найти в Постановлении №53 Пленума ВАС РФ.

Дополнительные особенности

Наличие экономического обоснования разукрупнения фирмы не означает, что у налоговой не будет к руководству компании никаких вопросов. Оказывается, что деловую цель можно скомпрометировать.

Так бывает, когда дробление происходит в момент приближения показателей дохода к максимальному значению для УСН.

Проще говоря, руководство предприятия, видя, что вскоре придется переходить на общий режим налогообложения, делит фирму на несколько более мелких компаний, чтобы обойти данную ситуацию.

https://www.youtube.com/watch?v=6FJpyagKNTs

В суде будет сложно доказать, что дробление в этот момент – чистое совпадение, и оно преследовало иную цель. И если убедить судью в этом не удастся, то вряд ли помогут какие-то другие аргументы.

Признаки незаконного дробления бизнеса

В 2021 г. ФНС совместно со Следственным комитетом России опубликовали письмо, где рассмотрены основные особенности дел, связанных с незаконным дроблением бизнеса.

В документе отмечается, что привести точный список признаков, говорящих о применении формального разделения компании, невозможно, поскольку каждый раз необходимо рассматривать все обстоятельства, сопутствующие конкретному делу.

Вместе с тем, в данном обзоре указаны 17 признаков дробления бизнеса, которые говорят о применении руководством фирмы налоговых схем. Основные из них следующие:

- Специфика деятельности одинакова для всех новообразованных компаний. Виды деятельности могут и отличаться, но быть выстроенными в одну цепочку, например, производство продукции и ее продажа.

- У всех компаний одно и то же руководство, а в отношениях с государственными органами все хозяйствующие субъекты представлены одними и теми же лицами.

- У подконтрольных компаний нет собственных основных и оборотных средств.

- Показатели, от которых зависит право на применение упрощенной системы налогообложения, близки к граничным.

- Для одного из участников схемы единственным контрагентом (покупателем или поставщиком) является другой участник.

- Формально оформленные документы.

Если дробление предприятия было выполнено вопреки законодательству, то образовавшиеся компании будут иметь признаки единой структуры.

В частности, помимо руководства, у них могут быть общими материальные запасы, персонал, финансовые ресурсы. Если разукрупнение бизнеса было проведено с целью сэкономить на налогах, то обычно все это остается общим.

Во-первых, единой ресурсной базой проще управлять, а во-вторых, ее разделение ведет к увеличению затрат.

Проще всего для налоговиков выявить общие материальные ресурсы, поскольку они отражаются базе МТО. Нередки ситуации, когда для новообразованных компаний общим является все, от складских помещений до офиса и транспортных средств.

Еще один эффективный метод, который используют представители налоговой службы, — проанализировать кадровую политику предприятия. Классическая схема при махинациях с дроблением предприятия – когда одни и те же сотрудники работают сразу на несколько компаний по совместительству.

Если прочесть материалы, которые публикуют налоговая и ФНС о дроблении бизнеса, то станет ясно, что один из самых важных моментов при проверке – выявление махинаций с денежными средствами. Для незаконных схем характерны несколько моментов, связанных с финансами:

- Денежные ресурсы находятся на счетах главной компании, остальные, подчиненные ей, денег не получают;

- Счета всех фирм находятся в одной банковской организации, хотя это и менее значимый признак.

Незаметно со счета на счет деньги перебросить нельзя: эта операция отражается в банковских компьютерных системах, а потому представляет хорошую зацепку для налоговиков.

Централизованная система управления

Чтобы упростить для себя управление всеми зависимыми фирмами, руководство компаниями нередко оставляет одну централизованную систему управления для всех субъектов хозяйствования.

Это сильно облегчает работу представителям налоговой: когда они обнаруживают признаки единого управления, это косвенно свидетельствует о применении налоговой схемы.

К наиболее распространенным признакам общего управления относятся:

- Общий телефонный номер и сайт.

- Один юридический адрес.

- Ведение налоговой отчетности разных фирм одним и тем же человеком на одном компьютере.

- Единая политика ценообразования.

Аффилированность

С темой единого управления тесно связана аффилированность, то есть оформление предприятий на своих родственников, друзей, сотрудников. Это связано с тем, что привлечение в схему лиц со стороны чревато потерей части бизнеса.

Важно! Аффилированность рассматривается в суде как один из главных маркеров применения руководством фирмы налоговой схемы.

https://www.youtube.com/watch?v=8vTTZ_E2jgU

Чтобы избежать подозрений со стороны налоговой, предприниматели иногда обращаются к оформлению бизнеса на подставных лиц.

Это еще больше усугубляет ситуацию: если суд докажет взаимосвязь между участниками, это еще не будет доказательством незаконного дробления предприятия.

Если же выяснится, что руководитель одной из фирм лишь числится таковым, то это уже будет серьезным доводом для принятия решения не в пользу компании.

Видео:Дробление бизнеса. По каким признакам налоговая определяет нарушение закона?Скачать

7 правил «аккуратного» дробления бизнеса

Как разделить бизнес и не попасть, когда налоговики повсюду видят необоснованную налоговую выгоду? Глазами налоговиков: сплошь и рядом взаимозависимость и недобросовестность. Стоит только обществу начать процесс дробления, как оно сразу становится объектом особого внимания сотрудников фискальной службы.

48 860 937 руб. доначислили налоговики за почти одинаковые бланки

Дело обстояло следующим образом: решили учредители разделить общество на 4 компании на ЕНВД. Конечно же, данный нюанс не остался без внимания налоговой. Инспекция не сомневалась, что организация разделила бизнес для получения необоснованной налоговой выгоды.

По мнению сотрудников фискальной службы, компания специально произвела дробление, чтобы сохранить численный состав сотрудников и остаться на ЕНВД. Экономия на налогах – вот главная и единственная цель. Обществу были доначислены налоги по основной системе налогообложения, а также пени и штрафы на общую сумму 48 860 937 рублей.

Естественно, компанию не устроил такой взгляд налоговиков, и она обратилась в суд. Но инспекторы предоставили «неопровержимые» доказательства:

- Кадровый состав новых компаний формировался из ранее созданного общества;

- Единая кадровая и бухгалтерская служба;

- Нахождение организаций на одной территории;

- Ухудшение финансовых показателей «старого» общества;

- Одинаковые системы оплаты труда;

- Единообразие бланков.

План развития компании – важное доказательство «невиновности»

В защиту «благочестивых намерений» общество представило следующие факты:

- Перевод работников осуществлялся по плану развития компании и на основании заявлений;

- В плане развития компании было предусмотрено разделение общества на организации в соответствии с экономическими целями: оптовая торговля, розничная торговля, производство и реализация других товаров;

- Единообразие документов является следствием составления образцов документации одной из компаний.

Справедливости ради: доводы налоговой оказались «пустыми»

Суд рассмотрел все предоставленные доказательства и признал «невиновность» компании в получении необоснованной налоговой выгоды.

- Довод налоговиков о том, что из-за создания новых организаций ухудшились финансовые показатели основной компании, суд отклонил в силу свободы экономической деятельности. Налогоплательщик осуществляет ее самостоятельно на свой риск;

- Созданные общества самостоятельно исполняли свои обязательства по заключенным договорам, производили расчеты через свои счета. Каждая компания самостоятельно вела бухгалтерский и налоговый учет;

- Нахождение организаций на одной территории не свидетельствуют об отсутствии разумной деловой цели. Деятельность компаний соответствует признакам самостоятельных юридических лиц, перечисленных в пункте 1 статьи 48 ГК РФ;

- На самостоятельность хозяйствующих субъектов указывает тот факт, что заработная плата сотрудникам начислялась через банковские счета созданных компаний;

- На основании пункта 6 Постановления № 53, такие обстоятельства, как «создание организаций незадолго до совершения хозяйственных операций, взаимозависимость участников сделок, неритмичный характер хозяйственных операций, нарушение налогового законодательства в прошлом, разовый характер операции, осуществление операций не по месту нахождения налогоплательщика, осуществление расчетов с использованием одного банка, осуществление транзитных платежей между участниками взаимосвязанных хозяйственных операций и использование посредников при их осуществлении сами по себе не могут служить основанием для признания налоговой выгоды необоснованной».

План развития компании стал важным доказательством, обосновывающим разделение компаний. Суд по справедливости поддержал общество и признал претензии налоговиков «пустыми». На основании Постановления АС Северо-Западного округа от 04.02.

15 № А26-1734/2014 сотрудники фискальной службы остались ни с чем. Однако, если в данном деле организация подошла к процессу дробления с должной предусмотрительностью, то большинство компаний относятся к разделению весьма легкомысленно.

И упускают важные моменты.

Дробление бизнеса: что нужно учитывать

Налоговая будет тщательно проверять разделенные компании, а именно, искать доказательства взаимозависимости и необоснованной налоговой выгоды. Ну, не может инспекция понять, что дробление может быть обусловлено «непорочными» намерениями.

Анализ судебно-арбитражной практики показывает: чтобы уменьшить вероятность претензий со стороны контролирующих органов, любое лицо должно соответствовать признакам самостоятельного (нормального, добросовестного) лица.

Незаконную налоговую оптимизацию выдает не только отсутствие деловой цели и самостоятельности лиц, но и ресурсы предприятия (материальные, людские, денежные, организационные и информационные), которые после реорганизации остаются общими. Итак, 7 основных пунктов, которые необходимо учитывать в процессе дробления:

- Наличие деловой цели (разумной хозяйственной цели);

- Помещение в аренде или собственности. Если у организации или предпринимателя нет помещения, в котором он работает (занимается бизнесом), то ему придется доказать налоговикам и суду, что он может работать без помещения в силу характера его бизнеса;

- Персонал. Сотрудников должно быть достаточно для ведения заявленной экономической деятельности, обоснования заявленных объемов производства и/или реализации;

- Собственное и/или арендованное оборудование, которого достаточно для заявленных объемов производства и/или реализации. Мелкое оборудование, такое как оргтехника, а также мебель, конечно, должно быть в собственности;

- Реальная экономическая деятельность, направленная на извлечение прибыли в условиях реальных бизнес-рисков, или реальная деятельность по обслуживанию фирм, входящих в холдинг;

- Обоснованная ценовая политика. Если вы используете несколько фирм и/или несколько ИП и в результате трансфертного ценообразования перепродаете что-то своим же компаниям по заниженной цене (цель: законное снижение налога на прибыль, НДС и так далее), то ваши топ-менеджеры должны с легкостью обосновать ценовую политику каждого предприятия (о методике трансфертного ценообразования Владимир Туров рассказывает на своих семинарах);

- Грамотный документооборот. На предприятии и/или внутри группы компаний существует грамотный документооборот и исключена связь с «обнальными» конторами.

Соответственно, если многих из перечисленных признаков нет, то такое предприятие налоговики могу посчитать недобросовестным. Но, существуют также дополнительные (второстепенные) признаки добросовестности компаний.

В судебной практике есть много случаев, когда суды поддерживали позицию налоговой на основании, казалось бы, мелочей.

Об особенностях разделения компании, и о том, как избежать проблем с налоговиками после дробления, расскажет Мария Морозова, налоговый консультант «Туров и Партнеры» на бесплатном вебинаре «Дробление бизнеса: преимущества и риски».

Статья подготовлена по материалам Марии Морозовой.

(2 5,00 из 5)

Загрузка…

Видео:Основные признаки дробления бизнеса и как избежать проблем с налоговой при дробленииСкачать

Дробление бизнеса: судебная практика 2021

В 2021 году было обнародовано Письмо ФНС от 11.08.2021 № СА-4-7/15895 в котором налоговики обобщили судебную практику о схемах дробления бизнеса в целях ухода от уплаты налогов.

Какие претензии налоговых органов были признаны судом обоснованными? Какие схемы применения УСН и ЕВНД судьи признали наиболее опасными? Когда налогоплательщикам удавалось доказать деловую цель дробления бизнеса? Давайте разбираться.

Актуальная проблема

Проблематика незаконного дробления бизнеса в последние годы очень актуальна. Использование специальных режимов (например, УСН и ЕНВД) крупными и средними налогоплательщиками через механизм искусственного «уменьшения» бизнеса, можно назвать самым востребованным из всего арсенала средств ухода от налогов.

Дробление бизнеса с юридической точки зрения не противоречит налоговому и гражданскому законодательству. Однако такое дробление, зачастую, преследует цель получить экономию в виде разницы в налоговых обязательствах, возникающей при применении специального и общего режима налогообложения.

Более того, когда крупный бизнес делится не несколько небольших предприятий, то налоговая выгода может быть признана необоснованной. Но для этого налоговикам требуется установить, что деловая цель такого дробления отсутствовала.

И тогда речь уже идет не о налоговой оптимизации, а об уходе от налогов

Дробление бизнеса выявлялось органами ФНС в самых разных сферах, например:

- авто-бизнес (автошины);

- общепит;

- розничная торговля;

- сфера ЖКХ;

- сфера связи;

- фармацевтическая отрасль;

- аптеки;

- электроэергетка;

- строительство.

Свежая судебная практика: выводы

В законодательстве нет однозначного определения «дробления бизнеса». Более того, нет исчерпывающего перечня признаков дробления, которые бы свидетельствовали о том, что имеет место уход от налогов.

В связи с этим необходимо учитывать судебную практику по этому вопросу. Ведь только суд может однозначно установить цель разделения бизнеса.

Было ли дробление способом ухода от налогов и получения необоснованной налоговой выгоды? Может ли создание ряда организаций на УСН и ЕНВД поставить «под удар» добросовестных собственников?

ФНС в письме от 11.08.

2021 № СА-4-7/15895 проанализировала судебную практику по вопросам получения необоснованной налоговой выгоды путем дробления бизнеса и пришла к выводу, что какого-либо исчерпывающего перечня признаков, свидетельствующих о формальном разделении бизнеса, нет. В каждом конкретном случае, выявляя такую недобросовестность, сотрудники ИФНС должны рассматривать всю совокупность обстоятельств.

https://www.youtube.com/watch?v=vqbVhWv2Aho

Налоговики пришли к выводу, в качестве доказательства применения схемы дробления бизнеса могут использоваться следующие признаки:

- дробление одного производственного процесса между несколькими лицами, применяющими спецрежимы (ЕНВД или УСН), вместо исчисления и уплаты НДС, налога на прибыль и налога на имущество организаций основным участником, ведущим реальную деятельность;

- применение такой схемы дробления бизнеса, которая оказывает влияние на экономические результаты деятельности всех участников схемы (например, налоговые обязательства участников уменьшились или не изменились, при том что хозяйственная деятельность в целом расширилась);

- несение расходов участниками схемы друг за друга;

- создание участников схемы в течение небольшого промежутка времени непосредственно перед расширением производственных мощностей (численности персонала);

- формальное перераспределение между участниками схемы персонала без изменения их должностных обязанностей;

- единственным поставщиком или покупателем для одного участника схемы дробления бизнеса может являться другой ее участник либо поставщики и покупатели общие для всех участников схемы;

- фактическое управление деятельностью участников одними лицами;

- распределение между участниками схемы поставщиков и покупателей, исходя из применяемой ими системы налогообложения.

В обзоре (письмо от 11.08.2021 № СА-4-7/15895), состоящем из 17 пунктов, рассмотрены дела, касающиеся налоговых схем с применением специальных налоговых режимов (дробление бизнеса); приобретения акций у материнской компании по стоимости выше цены сделок на бирже; уплаты НДС при приобретении муниципального имущества; взыскания излишне полученного имущественного вычета с граждан и др.

На что еще обращать внимание

Стоит заметить, что ни понятие «схема», ни «дробление бизнеса» не используются в Налоговом кодексе РФ.

В связи с этим, на практике, ИФНС пытается квалифицировать полученную налогоплательщиком налоговую выгоду как необоснованную в соответствии с критериями, изложенными в Постановлении Пленума ВАС РФ от 12.10.

2006 № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды».

Применительно к схемам дробления бизнеса суды со ссылкой на Постановление № 53 проявлением недобросовестности налогоплательщиков считают создание (выделение) юридического лица исключительно для уменьшения налоговой нагрузки без цели ведения фактической предпринимательской деятельности.

Согласно п. 5 Постановления N 53 о необоснованности налоговой выгоды могут свидетельствовать подтвержденные доказательствами доводы налогового органа о наличии следующих обстоятельств:

- невозможности реального осуществления налогоплательщиком указанных операций с учетом времени, места нахождения имущества или объема материальных ресурсов, экономически необходимых для производства товаров, выполнения работ или оказания услуг;

- отсутствия необходимых условий для достижения результатов соответствующей экономической деятельности в силу отсутствия управленческого или технического персонала, основных средств, производственных активов, складских помещений, транспортных средств;

- учета для целей налогообложения только тех хозяйственных операций, которые непосредственно связаны с возникновением налоговой выгоды, если для данного вида деятельности также требуются совершение и учет иных хозяйственных операций;

- совершения операций с товаром, который не производился или не мог быть произведен в объеме, указанном налогоплательщиком в документах бухгалтерского учета.

Существуют признаки, которые встречаются решениях ИФНС, но согласно правовой позиции ВАС РФ (п. 6 Постановления N 53) сами по себе не могут служить основанием для признания налоговой выгоды необоснованной, а именно:

- создание организации незадолго до совершения хозяйственной операции;

- взаимозависимость участников сделок;

- неритмичный характер хозяйственных операций;

- нарушение налогового законодательства в прошлом;

- разовый характер операции;

- осуществление операции не по месту нахождения налогоплательщика;

- осуществление расчетов с использованием одного банка;

- осуществление транзитных платежей между участниками взаимосвязанных хозяйственных операций;

- использование посредников при осуществлении хозяйственных операций.

Однако в совокупности и взаимосвязи с другими обстоятельствами они могут стать основанием для признания налоговой выгоды необоснованной.

Рекомендуем помнить, что ключевым моментом при оценке обоснованности действий налогоплательщика, связанных с дроблением бизнеса, является отсутствие самостоятельной деятельности вновь образованных компаний, применяющих специальные налоговые режимы (УСН или ЕНВД).

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

🎦 Видео

Дробление бизнеса. О чем стоит помнить для легального дробления? Бизнес и налоги.Скачать

Как устранить признаки Дробления бизнеса одной бухгалтерской проводкой. Разбор франчайзинговой схемыСкачать

Главная проблема дробления бизнеса, о которой Вы не подозреваете. Вашу экономию налогов хорошо видноСкачать

Дробление бизнеса: кому уголовка, а кому уважение за талантливое предпринимательствоСкачать

30 признаков дробления бизнеса в судебной практике. Рейтинг: места с 30 по 11Скачать

Эльвира Митюкова: Признаки дробления бизнесаСкачать

Основные признаки дробления бизнесаСкачать

Дробление бизнеса 2023 - основные признаки!Скачать

Вебинар "Схема дробления бизнеса: Основные признаки и риски"Скачать

ТОП-10 признаков дробления бизнеса и особые «снайперские» признакиСкачать

Что такое дробление бизнеса? / Как налоговая доказывает дробление бизнеса?Скачать

10 Правил Дробления Бизнеса - основные ошибки предпринимателей! Дробление Бизнеса 2023Скачать

Как налоговая поймёт о дроблении бизнеса и что за это будет?Скачать

Разбор налоговых схем, которыми пользуются российские олигархи. Там дробление бизнеса не поможет!Скачать

Налоги и дробление бизнеса. Налоговые схемы разбор реальной группы компанийСкачать

ДРОБЛЕНИЕ БИЗНЕСА. По Каким Признакам Налоговая может Выявить НАРУШЕНИЯ? Оптимизация налоговСкачать