Ведение бухгалтерского учета является обязательным требованием не для каждого субъекта хозяйствования. В отношении индивидуальных предпринимателей такой обязанности не предусмотрено. В пакете бухгалтерских документов различают два базовых отчета, которые составляют основу системы предоставляемой бухгалтерской отчетности.

К ним относят бухбаланс и отчет о финрезультатах.

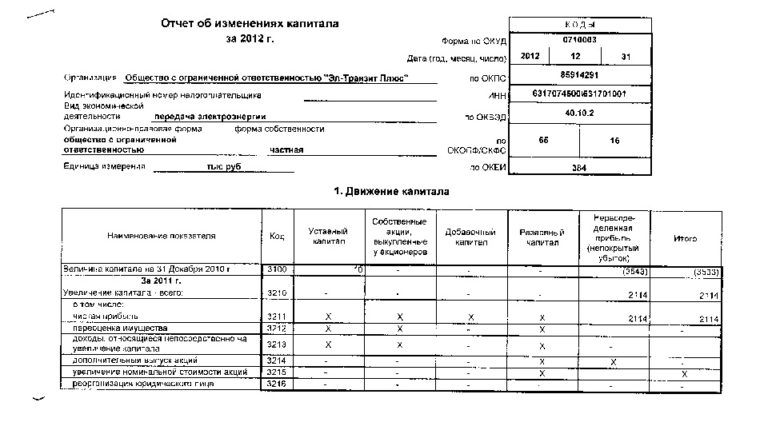

Помимо этого, компании составляют и передают в уполномоченные органы пояснения к указанным документам такие как, отчет о движении денежных средств, отчет об изменениях капитала и приложение к бухбалансу.

Рассмотрим, что представляет собой данная бухгалтерская форма, для кого она является обязательной, а также какие существуют нюансы заполнения данного документа.

- Что представляет собой отчет о движении денежных средств (форма 4)

- Кто сдает отчет о движении денежных средств

- Отчет о движении денежных средств: порядок заполнения

- Заполнение отчета о движении денежных средств

- Как проверить отчет о движении денежных средств

- Аналитические мероприятия с участием отчета

- Отчет о движении денежных средств — Контур.Бухгалтерия

- Кто должен предоставлять ОДДС

- Составление ОДДС

- Операционная деятельность (текущие операции)

- Инвестиционная деятельность

- Финансовая деятельность

- Заполнение ОДДС

- Отчет о движении денежных средств. Бланк 2021 года. Форма отчета

- Для чего нужен данный отчет

- Кто обязан составлять отчет

- Структура и содержание отчета

- Заполняем «шапку»

- Заполняем раздел 1

- Заполняем раздел 2

- Заполняем раздел 3

- Отчет о движении денежных средств

- Отчет о движении денежных средств: сущность, разделы

- Отчет о движении денежных потоков: показатели

- Финансовый отчет о движении денежных средств 2021

- Как заполнить отчет о движении денежных средств в 2021 году?

- При заполнении основной части отчета все денежные потоки распределяются по трем направлениям:

- В какие сроки отчет о движении денежных средств сдается в налоговые органы?

- Отчет о движении денежных средств: порядок заполнения

- Характеристика отчета

- Какую информацию можно получить из отчета?

- Правила по заполнению отчета

- Составление документа

- Заполнение строк отчета

- Проверка правильности заполнения отчета

- Анализ отчетности

- Отчет о движении денежных средств: пример

- 🎦 Видео

Что представляет собой отчет о движении денежных средств (форма 4)

В последние годы наблюдается тенденция сближения российских и международных учетных систем. Аналогом рассматриваемого отчета является МСФО 7 отчет о движении денежных средств, который раскрывает полную информацию о денежных потоках компании.

В Российской Федерации составление отчета о движении денежных средств регламентируется ПБУ «Отчет о движении денежных средств» №23/2011, введенным в отечественную практику в 2011 году.

Отчет о движении денежных средств (бланк рассмотрим ниже) представляет собой структурированную и обобщенную информацию о денежных средствах фирмы, а также финактивах, обладающих высокой ликвидностью, то есть так называемых денежных эквивалентах. К такого рода активам могут быть отнесены депозиты, открытые в кредитных организациях до востребования.

Таким образом, отчет о движении денежных средств характеризует движение денежных потоков, а также сальдо на начало и конец отчетного периода.

Сведения, содержащиеся в документе, призваны детализировать информацию об экономическом положении компании в разрезе ее текущей, финансовой и инвестиционной деятельности. Документ не относится к категории сложных, однако вопрос о том, как составить отчет о движении денежных средств, нередко возникает в среде бухгалтеров.

Бланк отчета о движении денежных средств 2021 можно скачать по следующей ссылке:

(Бланк) Отчет о движении денежных средств

Отчет о движении денежных средств – образец – будет доступен для скачивания ниже.

Благодаря составлению данной отчетной формы у руководителей и инвесторов есть реальная возможность выявить фактическую доходность организации, определить какова величина полученных денежных ресурсов, а также источники их формирования.

Кто сдает отчет о движении денежных средств

Требование о предоставлении в уполномоченные структуры отчета о движении денежных средств (пример заполнения рассмотрим позднее) является обязательным для исполнения всеми коммерческими организациями, которые по закону должны вести бухгалтерский учет. Однако из этого правила есть исключения. Не должны предоставлять отчет субъекты малого предпринимательства, некоммерческие компании, а также организации-участники «Сколково».

Отчет о движении денежных средств: порядок заполнения

Составление любого отчетного документа сопряжено с определенными правилами. Представим требования к заполнению в виде таблицы:

| п/п | Предъявляемые к отчету требования |

| 1 | Все показатели в документе отражаются за последние два года; |

| 2 | Все показатели должны быть округлены в соответствии с математическими правилами до миллионов или тысяч рублей; |

| 3 | Сведения отражаются по состоянию на конец отчетного периода; |

| 4 | Также как и в бухбалансе отрицательные значения показателей должно быть записано в круглых скобках; |

| 5 | Показатели отчета должны быть увязаны с аналогичными показателями прошлого года; |

| 6 | Допускается включение в отчет показателей только в рублях. Если имеются данные в иностранной валюте, их следует перевести в эквивалентный рублевый показатель. |

Отчет о движении денежных средств – скачать бланк можно по ссылке, представленной выше.

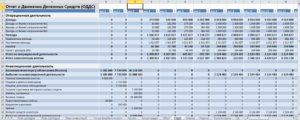

Заполнение отчета о движении денежных средств

Несмотря на тот факт, что составление отчета о движении денежных средств не вызывает значительных трудностей, рассмотрим нюансы, связанные с заполнением определенных строк.

| п/п | Номер строки | Значение строки формы 4 |

| 1 | Стр.4110-4119 | Отражается выручка от текущих операций (продажа товаров, работ или услуг); |

| 2 | Стр.4120-4129 | Текущие расходы компании; |

| 3 | Стр.4119 | Строка предназначена для обобщённого отражения НДС в отчете о движении денежных средств; |

| 4 | Стр.4122 | НДФЛ в отчете о движении денежных средств, отражается в том случае, если речь идет о заработной плате; |

| 5 | Стр.4322 | Если подоходный налог относится к доходам учредителей, то есть дивидендам, сумму отражают в данной строке; |

| 6 | Стр.4100 | Итоговое значение текущей деятельности; |

| 7 | Стр.4210-4229 | Отражается движение денежных потоков, связанных с инвестиционной деятельностью; |

| 8 | Стр.4200 | Итоговое значение инвестиционной деятельности; |

| 9 | Стр.4310-4329 | Раскрывается движение денежных средств от финдеятельности компании; |

| 10 | Стр.4300 | Итоговое значение финансовой деятельности; |

| 11 | Стр.4400 | Итоговое сальдо по всем обобщенным строкам; |

| 12 | Стр.4450-4500 | Сальдо по счетам учета движения денежных средств, таких как 50, 51, 52; |

| 13 | Стр.4490 | В том случае, если фирма в течение периода совершала операции с иностранной валютой, потребуется отразить эти сведения в строке 4490 отчета о движении денежных средств; |

Отчет о движении денежных средств – пример – можно скачать по ссылке:

(Образец заполнения) Отчет о движении денежных средств

Как проверить отчет о движении денежных средств

Любая форма отчетности перед подачей в уполномоченные органы должна быть подвергнута тщательной проверке.

Как проверить отчет о движении денежных средств 2021? Существуют определенные способы проверки форм бухгалтерской отчетности. Наиболее популярными среди специалистов является вертикальный и горизонтальный анализ.

При этом проверке подвергается не только сами показатели, содержащиеся в документе, но и прослеживаемая взаимосвязь.

https://www.youtube.com/watch?v=keb9s2bcHOc

Для проверки отчета о движении денежных средств (форма №4) применяют следующую формулу:

Стр.4500 = Стр.4450 + Стр.4400 – Стр.4490.

Если указанное выше равенство было соблюдено, следует говорить о том, что отчет составлен корректно и может быть передан в уполномоченные инстанции.

Аналитические мероприятия с участием отчета

Особенностью бухгалтерской отчетности является возможность проводить с ее участием разного рода аналитические мероприятия, которые не только обеспечат заинтересованных пользователей необходимой информацией, но и раскроют возможные перспективы развития компании. Вопрос о том, как заполнить отчет о движении денежных средств порождает за собой потребность в информации о доступных методиках анализа формы №4.

Существует два возможных аспекта проведения аналитических мероприятий, актуальных для отчета о движении денежных средств (скачать бланк и образец заполнения можно по ссылкам, прикрепленным выше), такие как коэффициентный (метод, суть которого сводится к использованию определенного набора коэффициентов) и интерпретационный (вид аналитических действий, который направлен на оценку структуры и тенденций изменения денежных потоков, связанных с осуществлением коммерческой деятельности. Помимо выявления положительной или отрицательной динамики, имеет важное значение определение причин, повлекших возникновение таких результатов.

Значение использования отчета о движении денежных средств (МСФО №7) достаточно велико.

Это обосновано тем, что форма №4 является единственным бухотчетом, который составляется только на основании фактических, то есть реально осуществленных операциям (составляется с использованием кассового метода).

Таким образом, тщательная проверка корректности составления указанного документа позволяет максимально снизить вероятность совершения махинаций с участием денежных ресурсов фирмы.

Анализ отчета о движении денежных средств позволяет сформировать реальную картину положения дел в организации.

Знание бухгалтером порядка составления отчета о движении денежных средств и умение применять полученные знания в практической жизни являются залогом составления корректного, соответствующего действительности отчета о движении денежных средств компании.

Видео:Отчет о движении денежных средств: секрет составленияСкачать

Отчет о движении денежных средств — Контур.Бухгалтерия

Этот вид отчета входит в состав годовой бухгалтерской отчетности. Он отражает, из каких источников поступают денежные средства и как они используются. Отчет нужен, чтобы понять, имеет ли организация достаточно денег, к примеру, для оплаты зарплаты сотрудникам, социальных и налоговых сборов, расчета с поставщиками и т.д.

Такой отчет необходим как внутренним (к примеру менеджерам), так и внешним (инвесторам, кредиторам и т.п.

) пользователям, ведь с его помощью можно заключить, способно ли предприятие выполнить свои финансовые обязательства и нет ли у него кассовых разрывов (дефицита средств, вызванного большой разницей во времени между реализацией и оплатой товара).

Кто должен предоставлять ОДДС

ОДДС в 2021 году предоставляют все лица, которые ведут бухгалтерский учет в своей организации. Однако, из этого правила существует исключение, отчет не требуется для:

- малого предпринимательства (т.е. небольших фирм, которые соответствуют критериям ст. 4 Федерального закона «О развитии малого и среднего предпринимательства в Российской Федерации» от 24.07.2007 N 209-ФЗ (ред. от 27.11.2021) и работают по упрощенной системе налогообложения);

- резидентов «Сколково».

Перечисленные выше лица могут предоставить отчет по желанию, если уверены, что он может дать наиболее полную характеристику состояния организации.

Если организация решает, что составление такого отчета не требуется и никакой важной информации он не даст, это отражается в пояснительной записке к годовой бухгалтерской отчетности.

К примеру, в пояснительной записке можно указать, что все поступления компании связаны исключительно с реализацией товаров, а в расходы включаются только расчеты по заработной плате, налоги и оплата поставщикам.

Составление ОДДС

Нормы, в соответствии с которыми следует заполнять отчет о движении денежных средств (ОДДС), закреплены в ПБУ 23/2011 «Отчет о движении денежных средств». При составлении отчета можно воспользоваться МСФО (IAS) 7 «Отчет о движении денежных средств».

Это позволит составить ОДДС в соответствии с Международными стандартами бухгалтерского учета. В соответствии с Приказом Минфина РФ от 02.07.2010 № 66н, при составлении отчета используется стандартная форма 4 по ОКУД 0710004.

В структуру ОДДС входят три ключевых раздела:

- операционная деятельность (текущие операции);

- инвестиционная деятельность;

- финансовая деятельность.

Такая структура позволяет оценить влияние этих трех факторов на финансовое состояние фирмы. В зависимости от специфики деятельности компании возможно преобладание одного из разделов. Далее мы рассмотрим каждый из них подробнее.

https://www.youtube.com/watch?v=tWoo-9bu4GA

При этом стоит помнить, что далеко не все движения денежных потоков стоит включать в ОДДС. К исключениям отнесем:

- движение денег между счетами внутри организации;

- перевод денег с кассы компании на расчетный счет;

- обмен валюты и т.п.

Операционная деятельность (текущие операции)

Движение денежных средств по текущим операциям — это результат основной деятельности компании, которая формирует выручку организации, т.е. влияет на образование чистой прибыли (либо убытка). Примеры движения денежных потоков по операционной деятельности:

- расчет с поставщиками товаров и услуг;

- расчет с работниками по заработной плате;

- уплата страховых взносов;

- поступления средств от продажи товаров/оказания услуг и т.п.

Предоставление денежных средств и авансирование финансовых институтов также относятся к текущим операциям, т.к. это деятельность компании, которая формирует выручку.

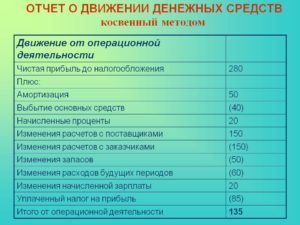

Также выделяют два метода предоставления отчета по операционной деятельности:

- прямой метод (применяется в российских организациях, основан на выручке от продажи продукции и включает приток и отток денежных средств);

- косвенный метод (практикуется зарубежными компаниями, предполагает анализ изменения статей бухгалтерского баланса).

Каждый метод имеет свои сильные и слабые стороны. Прямой метод очень просто, логично и доступно отражает приток и отток денежных средств, показывает возможность организации покрывать текущие расходы.

Но данный метод, в отличие от косвенного, не позволяет сопоставить денежный поток от операционной деятельности и чистую прибыль, а ведь это может исказить результаты деятельности фирмы.

При косвенном методе используются все статьи активов и пассивов, что позволяет отследить еще и источники финансирования, а также состояние собственных оборотных средств.

Инвестиционная деятельность

Отчет по этому виду деятельности позволяет оценить объем расходов на ресурсы, которые будут создавать доходы и формировать денежные потоки в будущем. К инвестиционной деятельности относятся операции с внеоборотными активами и инвестициями, которые не являются денежными средствами. Вот некоторые примеры потоков по инвестиционной деятельности:

- покупка внеоборотных активов;

- поступление средств от продажи внеоборотных активов;

- выплаты на приобретение акций, долей в других компаниях;

- поступление средств от продажи акций других компаний;

- кредитование других организаций и т.п.

Финансовая деятельность

Осуществление финансовой деятельности влияет на структуру капитала, а также заемных средств компании. Это происходит за счет привлечения финансирования (к примеру на долевой или долговой основе). Полный перечень операций, которые относятся к финансовой деятельности, можно найти в пункте 11 ПБУ 23/2011. Приведем некоторые из них:

- выплаты дивидендов собственникам акций компании;

- доходы от эмиссии акций (а также векселей, закладных и проч.);

- поступление средств по финансовой аренде;

- погашение займов компании и т.п.

Если денежный поток не относится ни к одному из перечисленных выше направлений (текущая, инвестиционная или финансовая деятельность), то его классифицируют как операционную (текущую) деятельность.

Заполнение ОДДС

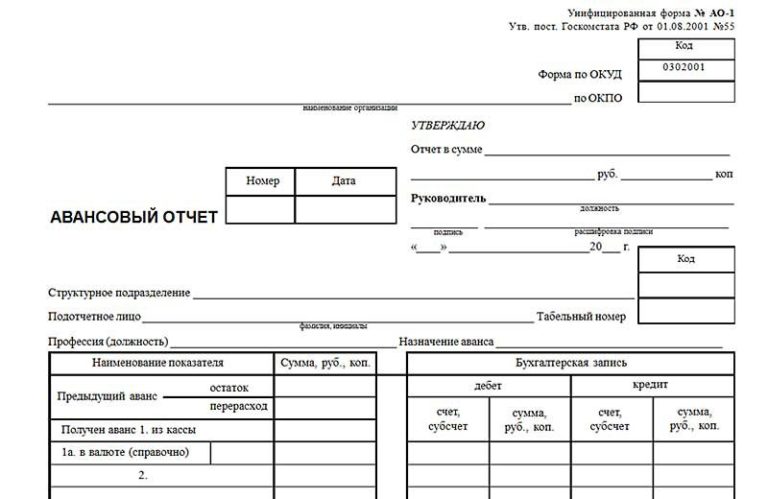

Отчет о движении денежных средств состоит из «шапки» и трех разделов, которые требуют внимательного заполнения.

«Шапка» документа должна включать в себя следующие ячейки:

- отчетный период (т.е. год);

- полное название организации с расшифровкой;

- дата, в которую был составлен отчет;

- ОКПО организации;

- ИНН организации;

- код ОКВЭД с расшифровкой.

В нижней части «шапки» указывается форма собственности, организационно-правовая форма, а также коды ОКОПФ и ОКФС. В последней строке необходимо указать единицу измерения, используемую в отчете (к примеру тысячи, миллионы).

В первом разделе ОДДС указывается информация о текущих потоках денежных средств (т.е. операционная деятельность). Раздел состоит из следующих ячеек:

- код 4110 — сведения о приходе денежных средств, которые далее детализируются в строках 4111-4119.

- код 4120 — указывается общая сумма по платежам, произведенным в отчетный период (налоги и взносы в ПФР, расчеты по зарплате с сотрудниками, расчеты с поставщиками и т.п.);

- код 4100 — сальдо по текущим операциям (т.е. доходы минус расходы).

Второй раздел ОДДС носит название «Денежные потоки от инвестиционных операций». Этот раздел включает в себя следующие ячейки:

- код 4210 — сведения о всех поступлениях (в т.ч. от акций, продажи внеоборотных активов, возврата по дивидендам и т.п.), которые детализируются в ячейках 4211-4219;

- код 4220 — показатель «всего», который отражает все платежи по инвестиционным операциям (в т.ч. затратные операции с внеоборотными активами, приобретение долговых бумаг и т.п.), которые также детализируются в ячейках 4221-4219;

- код 4200 — сальдо по инвестиционным операциям.

В третьем разделе ОДДС располагаются сведения о движении денежных потоков от финансовых операций. Сюда входят следующие ячейки:

- код 4310 — все поступления, которые затем детализируются в ячейках 4311-4319;

- код 4320 — показатель поступлений по финансовым платежам, которые разносятся по ячейкам 4321-4329;

- код 4300 — сальдо по финансовым операциям.

- код 4400 — общее сальдо всех трех разделов ОДДС.

Арина Гюлметова

Контур.Бухгалтерия — веб-сервис для малого бизнеса. Здесь вы можете сдавать упрощенную бухгалтерскую отчетность (формируется автоматически), отчеты по налогам и сотрудникам. Сервис сам рассчитает налоги, сформирует платежки, напомнит об уплате и сроках отчетности. Работайте в сервисе бесплатно первые 30 дней, избавьтесь от авралов и рутины, пользуйтесь поддержкой наших экспертов.

Видео:КАК ЛЕГКО ПОНЯТЬ ОТЧЁТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ. ОБЪЯСНЯЮ ПРОСТЫМИ СЛОВАМИСкачать

Отчет о движении денежных средств. Бланк 2021 года. Форма отчета

Составление данного вида отчетов происходит по итогам отчетных периодов и носит регулярный характер. Документ относится к «первичке», делается один раз в год и входит во внушительный комплект годовой бухгалтерской отчетности. Он показывает все финансовые поступления и исходящие перечисления, а также фиксирует остаток денежных средств на момент начала и конца периода.

Для чего нужен данный отчет

Документ является, можно сказать, обобщающим и дает четкое представление об обеспеченности компании наличностью.

Это важно, поскольку иногда, даже имея полный порядок с основными средствами и прочими фондами, компания может страдать от недостатка денег, необходимых, например, для уплаты налогов и социальных взносов, выплаты заработной платы, перечислений поставщикам и т.п.

Ко всему прочему, очевидно, что отсутствие ясной картины с наличными средствами всегда отражается на экономической составляющей организации, именно поэтому отчет имеет большое значение для определения дальнейших действий и перспектив по части финансов.

ФАЙЛЫ

Скачать пустой бланк отчета о движении денежных средств .xlsСкачать образец заполнения отчета о движении денежных средств .doc

Важную роль отчет играет и тогда, когда компания заинтересована в привлечении инвестиций, поскольку перед тем как включиться в какой-либо проект, требовательный инвестор всегда просит предоставления данного отчета и с пристрастием его изучает.

https://www.youtube.com/watch?v=QUbz7hnpQJM

Кроме того, адресатами отчета о движении денежных средств могут выступать:

- налоговая инспекция,

- Росстат,

- банковские учреждения,

- учредители компании и т.д.

Кто обязан составлять отчет

Данный вид отчетности вменен в обязанность всех предприятий и организаций, за исключением субъектов малого предпринимательства, а также тех компаний, которые используют упрощенные методы ведения учета и отчетности по бухгалтерии и налогам.

Структура и содержание отчета

Для человека, не имеющего специального образования, документ может показаться довольно сложным. Он состоит из трех разделов, в которых в кодовых значениях отражаются денежные операции по трем основным показателям деятельности организации:

- текущей,

- финансовой

- и инвестиционной.

При этом необходимо иметь ввиду, что не все денежные перемещения нужно вносить в данный документ. К исключениям относятся:

- обменные операции с валютой,

- получение и сдача кассовой наличности на счет в банке,

- обмен денежных эквивалентов друг на друга,

- перевод с одного счета организации на другой и т.п.

Полный список действий можно найти в п.6 ПБУ 23/2011.

Важная особенность: в отчет включаются любые денежные операции компании.

подпадающие под его квалификационные требования, независимо от того, в денежных единицах какой страны они были произведены, но при этом все данные в документ вносятся только в российских рублях, и строго в той единице измерения (тысячи, миллионы), которая использовалась при составлении бухгалтерского баланса.

Заполняем «шапку»

Поскольку документ носит крайне важный характер, к его составлению надо относится очень внимательно и заполнять все необходимые ячейки.

- Вначале в отчете указывается год, за который он был составлен.

- Далее вписывается полное наименование организации (с расшифровкой аббревиатуры организационно-правового статуса) и следующие данные:

- дата составления,

- код ОКПО (Общероссийский классификатор предприятий и организаций),

- ИНН,

- вид экономической деятельности (обязательно в виде кода ОКВЭД и расшифровки).

- Ниже опять же вписывается организационно-правовая форма и форма собственности, а рядом коды ОКОПФ (Общероссийский классификатор организационно-правовых форм) и ОКФС (Общероссийский классификатор форм собственности).

- В последней строке «шапки» документа указываются коды ОКЕИ (Общероссийский классификатор единиц измерения): т.е. тысячи или миллионы, используемые в отчете.

Заполняем раздел 1

Первый раздел документа содержит информацию о текущих денежных потоках.

- Первым делом сюда вписываются сведения о «приходе»: в строку 4110 вносятся данные об общей сумме поступивших денежных средств, которая затем разбрасывается по ниже лежащим тематическим строкам, — от 4111 до 4119 — в соответствии с бухгалтерскими регистрами. Здесь учитываются операции от реализации услуг и товарно-материальных ценностей, арендных платежей, процентов, роялти и других «входящих» финансов.

- В строке 4120 указывается общая сумма по произведенным в отчетный период платежам: оплате налогов и взносов в пенсионные фонды, заработной плате, перечислениях подрядчикам и поставщикам и т.д. Затем эта сумма точно также разносится в строки от 4121 до 4129.

- Далее в строку 4100 вносится показатель сальдо от текущих операций (т.е. сумма «входящих» финансов за минусом произведенных расходов).

В этот же раздел вписываются сведения о денежных перечислениях и поступлениях, которые нельзя однозначно классифицировать.

Важный нюанс: расходы в таблице необходимо указывать в круглых скобках, а акцизы, оплаченные поставщикам и подрядчикам, ровно как и НДС включать сюда не надо.

Заполняем раздел 2

Аналогичным образом заполняется раздел под названием «Денежные потоки от инвестиционных операций». Перво-наперво в строку 4210 вписывается «всего поступлений», в том числе от реализации акций, возврата по займам, дивидендам, продажи внеоборотных активов и т.д., которое затем разносится в нужных значениях по соответствующим строкам (от 4211 до 4219).

Ниже точно также заполняются «платежи» по инвестиционным операциям.

В строку 4220 вписывается показатель «всего», который потом в полном соответствии с бухгалтерскими регистрами расписывается по находящимся ниже строкам (от 4221 до 4219), в том числе по приобретению и прочим затратным операциям с внеоборотными активами, выплатой процентов, приобретением долговых бумаг и т.д.

https://www.youtube.com/watch?v=zRa2BEiQ6SQ

Затем вписывается значение сальдо денежных потоков от всех действий инвестиционного характера (поступление за минусом затрат).

Заполняем раздел 3

Последний раздел документа посвящен денежным потокам от различного рода финансовых операций. Здесь все аналогично:

- сначала в строке 4310 указывается значение «всего» поступлений, которое затем распределяется по нижним строкам (от 4311 до 4319), в том числе сюда вписываются доходы от выпуска акций и облигаций, кредитов, займов и т.п.

- Далее идентично предыдущим разделам вносятся показатели «всего» по финансовым платежам в строку 4320 с последующим их разнесением в строки от 4321 до 4329.

- Затем указывается разница между «входящими» и «исходящими» денежными потоками за отчетный период по финансовым операциям.

- В завершение в документ включается общее сальдо всех трех денежных потоков за отчетный период (может быть как со знаком плюс, так и со знаком минус), остатки финансов на начало и конец периода, а также разница курса между денежными единицами других стран и российским рублем, которая рассчитывается по специальной формуле (заполняется только тогда, когда организация производила расчетные операции в валюте).

После составления отчета документ передается на визирование руководителю организации, который своей подписью удостоверяет подлинность внесенных в него сведений.

Видео:Отчёт о движении денежных средствСкачать

Отчет о движении денежных средств

Отчет о движении денежных средств (сокращенно ОДДС) — внутренний документ, отражающий способность компании зарабатывать (генерировать) деньги и их эквивалент, а также позволяющий дать оценку потребности организации в применении финансовых потоков.

Отчет о движении денежных средств — элемент бухгалтерского отчета, составляемый в табличном виде, и содержащий информацию о движении наличности с позиции поступления и выплаты средств. Как правило, ОДДС — одна из четырех форм бухотчета.

Отчет о движении денежных средств: сущность, разделы

ОДДС- дополнение балансового отчета предприятия, фиксирующее убытки и прибыли. Английское название — Cash Flow Statement.

Если проводить параллели с балансовым отчетом, где отражается финансовое состояние предприятия, в ОДДС разъясняются изменения, которые произошли с одним из главных элементов деятельности — денежными средствами. При этом анализ производится за определенный временной промежуток.

Данные о движении капитала (наличности) компании хороши тем, что они позволяют пользователям документа оценить возможности предприятия в применении финансов и их эквивалентов.

Кроме этого, в отчете о движении капитала есть информация, позволяющая оценить финансовую гибкость — способность предприятия генерировать (зарабатывать) необходимый объем средств, чтобы в дальнейшем оперативно реагировать на форс-мажорные обстоятельства и своевременно справляться с имеющимися обязательствами.

К примеру, грамотная оценка финансовой гибкости позволяет предусмотреть неожиданное снижение спроса, изменение конъюнктуры рынка и так далее. При этом чем большие денежные потоки проходят через предприятие, тем больше шансов у компании выдержать неблагополучные изменения в экономике.

Сам ОДДС состоит из нескольких подразделов:

— операционная деятельность. Здесь раскрывается суть денежных потоков, которые являются основной прибылью предприятия;

— инвестиционная деятельность — группа расходов на ресурсы организации, необходимые для генерации будущей прибыли;

— финансовая деятельность — группа финансовых потоков, связанных с созданием капитала предприятия.

https://www.youtube.com/watch?v=3rmGefCbEDQ

Отчет об операционной деятельности часто составляется по одному из двух вариантов:

— посредством прямого метода, при котором исследуются основные типы валовых выплат и поступлений. В итоге отчет об убытках и прибылях формируется на базе кассового метода;

— посредством косвенного метода. В данном случае расходы (убыток) или доход предприятия корректируются на базе результатов проведенных сделок нефинансового характера, а также корректировок (внесения изменений) в обязательства и активы компании.

Отчет о движении денежных потоков: показатели

При составлении ОДДС основное внимание уделяется трем составляющим:

1. Операционной деятельности. Общий поток кэш флоу — один из главных параметров достаточного объема наличности в предприятии, поступающей от ведения деятельности.

В данном разделе изучается, достаточно ли в компании средств, необходимых для решения операционных задач, осуществления выплат дивидендов, погашения займов и так далее.

Данные об определенных элементах движения капитала в сфере операционной деятельности в комплексе с другой информацией позволяют прогнозировать будущие потоки кэш флоу, получаемые от операционной деятельности.

Такой вид кэш флоу непосредственно связан с основной работой компании, а сами потоки — результат сделок, входящих в определение убытка или прибыльности.

К основным примерам потока капитала от операционной сферы можно отнести поступления от совершения платежей поставщика за предоставленные услуги (товары) и от предоставления услуг (товаров), выплаты поставщикам и работникам, поступления и платежи, поступающие от страховых компаний, возвраты или выплаты налога на доход, финансовые поступления по заключаемым договорам и так далее.

Ряд операций, к примеру, продажа техники, может стать причиной появления убытка или дополнительного дохода.

При этом движение капитала классифицируется, как потоки, полученные от инвестиций в различные виды активов.

С другой стороны, денежные платежи, реализуемые для изготовления материальных ценностей или сдачи активов в аренду, будут классифицироваться в качестве основных средств, полученных от операционных мероприятий.

Организация может обладать ценными бумагами или кредитами, применяемыми для торговых или коммерческих задач. В такой ситуации их приравнивают к запасам, купленным для дальнейшей перепродажи. Вот почему движение капитала, возникающее от продажи или покупки активов, классифицируется с позиции операционной деятельности.

2. Инвестиционной деятельности. Особое внимание в ОДДС уделяется инвестиционной работе компании. По данному разделу можно оценить реальные расходы на покупку ресурсов, необходимых для генерации будущих потоков и доходов предпринимателя.

Состав — платежи и поступления средств, имеющих отношение к долговым (долевым) инструментам, кредитам и авансовым платежам другим компаниям, расходам, связанным с покупкой основных средств, финансовым поступлениям (выплатам) по форвардным контрактам, фьючерсам, своп договорам, опционам и так далее.

В случае когда договор отражается в виде хеджирования, то поток по данному контракту классифицируется аналогично хеджируемой позиции.

3. Финансовой деятельности. Здесь приводятся данные о перемещении капитала, имеющего связь с работой предприятия в финансовой сфере. Такие данные наиболее полезны для инвесторов.

К основным примерам финансовой деятельности можно отнести — поступления капитала от эмиссии ценных бумаг (к примеру, акций и других долевых активов, долговых бумаг — векселей, закладных и облигаций, получения займов), затраты на покупку своих акций, платежи, направленные на покрытие собственного долга, платежи дивидендов и так далее.

Видео:18 Прямой метод составления отчета о движении денежных средствСкачать

Финансовый отчет о движении денежных средств 2021

Отчет о движении денежных средств (форма ОКУД 0710004) – это форма ежегодной финансовой отчетности, которая является приложением к бухгалтерскому балансу и отчету о финансовых результатах организации.

Документ содержит обобщенную информацию о денежных потоках предприятия, остатках денежных средств/эквивалентов на начало и конец отчетного периода (года).

Денежными потоками в данном случае называются платежи предприятия и поступления в него денежных средств/эквивалентов, кроме тех, которые изменяют состав денежных средств/эквивалентов без изменения их общей суммы.

Ответственность за заполнение отчета лежит на работниках бухгалтерии или специалистах, которые ведут бухгалтерский учет предприятия на условиях аутсорсинга. Документ заполняется кассовым методом. Составлять отчет о движении денежных средств не обязательно, но рекомендуется, так как он содержит сведения, позволяющие объективно оценить финансовое положение предприятия.

Как заполнить отчет о движении денежных средств в 2021 году?

Заполнять форму отчета необходимо с шапки бланка. В расположенных с левой стороны строках пишутся:

- наименование предприятия;

- вид экономической деятельности организации;

- организационно-правовая форма предприятия;

- форма собственности организации.

Далее в таблицу справа вносятся:

- дата составления отчета;

- код предприятия по ОКПО;

- ИНН организации;

- код деятельности предприятия по ОКВЭД;

- коды ОКФС;

- код единиц измерения по ЕКЕИ (рубли либо миллионы).

При заполнении основной части отчета все денежные потоки распределяются по трем направлениям:

- Текущая деятельность (поля 4110-4129 и 4100). Это денежные потоки, которые возникают в ходе обычной деятельности предприятия, например, получения оплаты за товары/услуги, внесения арендной платы за помещения и оборудование, покупки материалов, заказа работ, выплаты заработной платы и т. д.

- Инвестиционная деятельность (поля 4210-4219 и 4200). К данному направлению относятся денежные потоки, которые возникают в ходе создания, покупки, выбытия внеоборотных активов организации. Это, например, прибыль от продажи внеоборотных активов, проценты за предоставление займов, дивиденды от участия в других предприятиях и т. д.

- Финансовая деятельность (поля 4310-4319 и 4300). Это денежные потоки, которые меняют структуру и размер капитала организации и ее заемных средств. К данному направлению относятся, например, получение процентов по денежным вкладам, поступления от выпуска акций и долговых ценных бумаг, получение кредитов и их возврат и т. д.

В поле 4400 вносится сальдо денежных потоков по итогам отчетного года. В 4450 и 4500 указываются остатки денежных средств/эквивалентов на начало и конец отчетного периода соответственно. При необходимости также заполняется поле 4490, показывающее, какое влияние на денежные потоки организации оказали изменения курса иностранной валюты к рублю.

https://www.youtube.com/watch?v=KHZDpsE_5Eo

По каждому денежному потоку в отчет вносятся данные за отчетный год и за предыдущий год. Если потоков по какому-либо пункту не было, в соответствующей графе ставиться прочерк.

Показатели расходных операций указываются в бланке отчета в круглых скобках. Все данные приводятся в форме в рублях.

Если сделка проводилась в валюте, приводится эквивалент суммы в рублях по курсу ЦБ РФ на момент поступления/списания средств.

Денежные потоки, связанные с поступлениями в пользу организации от заказчиков услуг, покупателей товаров, а также с платежами подрядчикам и поставщикам указываются без акцизов и НДС.

Заполненный отчет передается на подпись руководителю предприятия. Если организация использует печать, она проставляется на бланке. Отчет о движении денежных средств составляется в двух экземплярах – один передается в налоговую инспекцию, а второй хранится на предприятии.

В какие сроки отчет о движении денежных средств сдается в налоговые органы?

Отчет сдается в территориальные налоговые органы с прочей документацией, входящей в бухгалтерскую отчетность предприятия. Его необходимо предоставить в течение 3 месяцев, с момента окончания отчетного периода, то есть до кона марта следующего года.

КУБ – самый простой и удобный способ вести финансовую аналитику

С КУБом вы узнаете:

- Куда уходят ваши деньги.

- Как снизить расходы без потерь.

- Сколько вы заработали в прошлом месяце.

- Что приносит вам прибыль, а что убытки.

- Насколько эффективны ваши сотрудники.

- Какие из ваших клиентов самые надежные.

Начать использовать КУБ прямо сейчас

14 дней БЕСПЛАТНЫЙ

ДОСТУП

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

(4 , 5,00 из 5)

Загрузка…

Видео:Как работает Отчет о движении денежных средствСкачать

Отчет о движении денежных средств: порядок заполнения

В состав годовой отчетности входит отчет о движении денежных средств. В данном документе содержится важная финансовая информация, поэтому к его заполнению необходимо отнестись очень ответственно. Как составить отчет о движении денежных средств? Какие организации должны подавать его в ФНС? Как проанализировать отчет? Ответы на эти и другие вопросы можно найти в статье.

Характеристика отчета

Отчет о движении денежных средств (форма 4) содержит общие сведения о денежных потоках организации. Документ составляется за календарный год.

Кто сдает отчет о движении денежных средств? Составлять и предоставлять документ в контролирующий орган обязаны все компании, ведущие бухучет. Исключение составляют НКО, субъекты малого бизнеса, участники проекта «Сколково».

Отчет о движении денежных средств скачать можно в конце этой статьи.

Какую информацию можно получить из отчета?

Информация, содержащаяся в документе, наглядно отображает финансовую прибыль. Она необходима как руководству компании, так и внешним пользователям. Отчет о движении денежных средств характеризует состояние денежных потоков по различным операциям. Он отражает все поступления экономического субъекта и их источники.

После тщательного изучения отчета можно определить ликвидность и кредитоспособность фирмы. Отчет о движении денежных средств 2021 помогает пользователям установить:

- реальные доходы и затраты;

- объем полученных средств, источники их поступления;

- способность субъекта предпринимательской деятельности выполнять свои обязательства.

Правила по заполнению отчета

Как заполнить отчет о движении денежных средств? Основные требования к оформлению документа приведены далее:

- документ должен содержать показатели за два последовательных года;

- данные надо указывать на конец отчетного периода;

- суммы округляются до тысяч или миллионов рублей;

- цифры с отрицательным значением следует прописывать в круглых скобках;

- показатели в иностранной валюте необходимо переводить в рублевый денежный эквивалент;

- обязательна взаимоувязка показателей с отчетностью за предыдущий год.

Заполнение отчета о движении денежных средств предполагает разделение притока и оттока ресурсов по различным видам деятельности. Это позволяет установить влияние конкретных операций на финансовое состояние субъекта. Образец отчета о движении денежных средств наглядно демонстрирует изменения в структуре финансовых потоков.

Составление документа

Порядок составления отчета о движении денежных средств предполагает использование прямого и косвенного метода. Различие между ними заключается в параметрах отраженной ситуации по проведению финансовых перемещений. На практике чаще используется косвенный метод, так как он дает возможность определить направления использования финансовых ресурсов в структуре активов и капитала.

https://www.youtube.com/watch?v=7—z-9qQ2qo

При заполнении отчета следует применять правила, установленные ПБУ 23/2011.

Заполнение строк отчета

Отчет о движении денежных средств, порядок заполнения отдельных его строк приведен далее:

- 4110 – 4119 – указывают величину поступлений от текущих операций в т.ч. выручку от реализации продукции или услуг, другие доходы;

- 4120 – 4129 – раскрываются платежи организации, в т.ч. указывают размер налога на прибыль и другие платежи; по строке 4100 отражают итог от проведения текущих операций;

- 4210 – 4229 – указывают потоки от инвестиционной деятельности, а сальдо по ней выводится по строке 4200;

- 4310 – 4329 – отображают поступления и отток средств от совершения финансовых операций, результат рассчитывается в строке 4300;

- 4400 – здесь выводят итоговое сальдо по всем сводным строкам;

- 4450 – 4500 – остатки по денежным средствам (сч. 50, 51, 52) на начало и конец отчетного года

Строка 4490 отчет о движении денежных средств заполняется в том случае, если в компании проводились операции в иностранной валюте. Сумму НДС в отчете о движении денежных средств прописывают свернуто в строке 4119 или 4129.

НДФЛ в отчете о движении денежных средств следует отображать с учетом того, с каким видом выплат связано удержание налога: например, когда речь идет зарплате – сумму НДФЛ указывают в строке 4122 вместе с зарплатой, если же налог удерживают из дохода, выплачиваемого владельцу компании – тогда его отображают в строке 4322 вместе с дивидендами.

Отчет о движении денежных средств, пример заполнения и бланк, вы найдете далее.

Проверка правильности заполнения отчета

Финансовая отчетность не должна содержать арифметических ошибок и неточностей, только в этом случае она не вызовет претензий со стороны налоговиков. Как проверить отчет о движении денежных средств? Чаще всего для этих целей используют горизонтальный и вертикальный анализ. В процессе анализа рассматриваются показатели разных форм отчетности и их взаимосвязь.

Подготовленный бланк отчета о движении денежных средств 2021 рекомендуется проверять по формуле:

Сальдо денежных средств на конец года (стр. 4500) = Сальдо денежных средств на начало года (стр. 4450) + Сальдо всех потоков за год (стр. 4400) – Изменение курса валюты (стр. 4490)

Анализ отчетности

Анализ отчета о движении денежных средств позволяет владельцам бизнеса осуществлять контроль за финансовыми потоками организации и определять вероятность банкротства задолго до его наступления. Инвесторы и акционеры после проведения анализа документа смогут сделать выводы о ликвидности экономического субъекта и его инвестиционной привлекательности.

Отчет о движении денежных средств, форма его изучается в двух аспектах: интерпретационном и коэффициентном. Анализ рекомендуется проводить ежемесячно или ежеквартально. Для более детального анализа может потребоваться информация из других финансовых отчетов.

Целью интерпретационного анализа является оценка структуры и динамики входящих и исходящих потоков от ведения деятельности. Надо обращать внимание на причины их изменения. Помимо этого, можно использовать ряд коэффициентов.

Более подробно об анализе отчета о движении денежных средств мы рассказывали в этой статье.

Отчет о движении денежных средств: пример

Денежные потоки ООО «Сладкий мир» от осуществления операционной деятельности в 2021 году: поступления составляют 70 000 тыс. руб., платежи – 64 000 тыс. руб. Сальдо денежных потоков рассчитывается как разница этих показателей (70 000 – 64 000 = 6000 тыс. руб.) и заносится в строку 4100.

Поступления организации от вложения инвестиций составляют 200 тыс. руб., отток денежных средств – 320 тыс. руб. Рассчитываем итоговое сальдо (200 тыс. – 320 тыс. = −120 тыс. руб.) и заносим его в строку 4200.

Поступления от совершения финансовых операций в отчетном периоде составили 4000 тыс. руб., платежи – 360 тыс. руб. Таким образом, сальдо составляет 3640 тыс. руб. (4000 тыс. – 360 тыс.). Результат надо записать в строку 4300.

Составление отчета о движении денежных средств предполагает расчет сальдо денежных потоков (строка 4400). Его рассчитывают путем суммирования сальдо по всем видам операций:

6000 + (−120) + 3640 = 9520 тыс. руб.

https://www.youtube.com/watch?v=tlcogASqD9I

Величина денежных потоков в 2021 году по сравнению с предыдущим годом выросла на 2780 тыс. руб. (9520 – 6710) за счет увеличения потоков от операционной деятельности (а именно – выручки от реализации продукции).

🎦 Видео

Отчет о движении денежных средств. 3 правила учета ДДССкачать

Урок 18. Отчет о движении денежных средствСкачать

Делаем ДДС своими руками за 30 минутСкачать

Как заполнить отчет о движении денежных средств и финансовых активов по зарубежным банковским счетамСкачать

👉 Отчет о Движении Денежных средств по Брокерскому счету и ИНЫХ финансовых активов в IB 2023 ОНЛАЙН❗Скачать

Отчет о движении денежных средств на основе сводных таблицСкачать

Как заполнить Отчет о движении денежных средств: пример построчно в 1С БухгалтерияСкачать

14 Отчет о движении денежных средств согласно МСФОСкачать

Финансовые отчеты компании - Как читать Кэш флоу или отчёт о движении денежных средствСкачать

👉 Отчет о Движении Денежных средств по Брокерскому счету Interactive Brokers перед налоговой ОНЛАЙН❗Скачать

Отчет О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ Interactive brokers 2022! Пошаговая инструкция!Скачать

Как быстро и просто внедрить Отчет о Движении денежных средств (Cash-flow). Простой лайфхак из опытаСкачать

Как я контролирую деньги? Отчет ДДС на максималке.Скачать

Основы финансового анализа. Отчёт о движении денежных средств.Скачать

Отчет о движении денежных средств. Часть 1Скачать