КБК пени по НДС 2021 — знание такой информации необходимо при заполнении платежного поручения на оплату этого платежа. Важно проявлять внимательность, указывая реквизиты в платежке, чтобы избежать разбирательств с налоговыми органами относительно неуплаты.

- Кбк для уплаты ндс для юридических лиц в 2021 году

- Кбк для уплаты пени и штрафов по ндс в 2021 году

- Кбк по ндс 2021 года

- Ндс в 2021-м — сроки, пени, штрафы

- Актуальные Кбк по ндс 2021 года

- Информация полезна? Расскажите друзьям и коллегам

- Кто платит, кто не платит и особенности уплаты водного налога

- За пользование какими водоемами берется налог?

- Кому не надо беспокоиться

- Особенности уплаты

- Коды бюджетной классификации (кбк) 2021 год — таблица

- Новые КБК в 2021 году

- Новые КБК для налога на прибыль (доходы от облигаций)

- Коды бюджетной классификации на 2021 год: таблица

- Страховые взносы в пфр для юридических лиц и ИП за себя и сотрудников

- Коды бюджетной классификации (КБК) 2021

- Кбк для налогов и взносов за прошлые периоды

- Что делать, если КБК указан с ошибкой

- Как узнать КБК для уплаты налогов и что это такое

- Как узнать КБК для уплаты транспортного налога?

- Как узнать КБК для уплаты налога на доходы?

- Как узнать КБК для уплаты налога на недвижимость?

- Водный налог НК РФ

- Водный налог федеральный или региональный?

- Водный налог: шпаргалка по основным характеристикам

- Сроки сдачи водного налога в 2021 году

- Кбк водного налога в 2021 году

- Налоговый кодекс водный налог: отчетность

- Налог на водный транспорт 2021

- Кбк по водному налогу

- Что это за денежная повинность

- Плательщики

- Объекты налогообложения

- Кто ничего не должен платить

- Особенности оплаты

- 🔥 Видео

Кбк для уплаты ндс для юридических лиц в 2021 году

Коды бюджетной классификации используются для структурирования доходов, расходов и источников пополнения дефицита государственного бюджета. Каждый код состоит из 20 цифр, в которых зашифрованы данные о принадлежности дохода или расхода. КБК введены в действие приказом об утверждении указаний о порядке применения бюджетной классификации Российской Федерации от 01.07.2013 № 65н.

Покажем на примере НДС на товары, реализуемые на территории РФ, как с помощью этого приказа найти нужный КБК.

Приложение 1 содержит перечень видов доходов и кодов аналитической группы. Находим в нем код, соответствующий выбранному налогу: 000 1 03 01000 01 0000 110. С помощью приложения 7 определяем администратора дохода — это федеральная налоговая служба, код 182.

Из приложения 11 выясняем, что сумма платежа по НДС имеет код 1000 на месте 14–17 разрядов, а сумма, например, пени — код 2100. Код ФНС, согласно подразделу «Общие положения» раздела II «Классификация доходов», должен стоять на первом месте.

Таким образом, получим искомый КБК — 182 1 03 01000 01 1000 110.

Юридические лица указывают КБК при подготовке платежных поручений по перечислениям в бюджет в поле 104 этого документа.

Образец оформления платежного поручения на уплату НДС находится здесь.

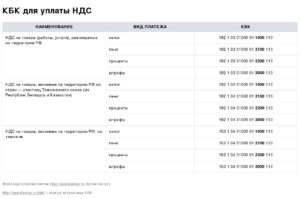

КБК по НДС в 2021 году остались такими же, как и в прошлом году:

Будет ли повышение НДС в 2021 году, узнайте из публикации «Какие изменения ждут НДС в 2021 году?».

Кбк для уплаты пени и штрафов по ндс в 2021 году

Согласно ст. 75 НК РФ пеня начисляется и уплачивается налогоплательщиком, если он просрочил уплату налога. При этом организация может либо самостоятельно рассчитать пеню, либо получить требование от налогового органа.

Налоговый штраф является санкцией за правонарушения (ст. 114 НК РФ), одно из которых — неуплата или неполная уплата налога (ст. 122 НК РФ).

Ниже приведены Кбк для уплаты пени и штрафов по ндс в 2021 году. Они остались такими же, как и в предыдущем году.

nalog-nalog.ru

Кбк по ндс 2021 года

Обратимся к кодам бюджетной классификации по НДС для юридических лиц и индивидуальных предпринимателей. Когда этот налог платится в 2021-м ? Каковы КБК по уплате НДС в 2021 году, а также пени и штрафы, связанные с ним? Все ответы — в нашей статье.

Ндс в 2021-м — сроки, пени, штрафы

Кбк по ндс 2021 года для юридических ли и ИП необходимо знать, чтобы грамотно заполнить платежки по НДС и избежать штрафных санкций налоговых органов. Как и ранее, рассчитывать сумму НДС необходимо по итогам каждого квартала. А уплата производится в течение последующих трех месяцев равномерно. Вносится платеж не позже чем 25 числа месяцев, идущих за отчетным кварталом.

Например, НДС за I квартал 2021 года необходимо перечислить в бюджет равными долями не позднее 25 апреля, 25 мая и 25 июня 2021 года. Аналогично пойдет и оплата за последующие кварталы 2021 года.

В свою очередь налоговая декларация по НДС подается в срок до 25 числа месяца, следующего за отчетным кварталом.

https://www.youtube.com/watch?v=_VFNV5wPIKs

Статья 75 НК РФ НДС содержит правило: за задержку оплаты НДС в 2021 году могут быть начислены пени. В случае недоплаты или полной неуплаты налога, выявленной по итогам проверки, юридическое лицо можно привлечь к ответственности в виде штрафов (ст. 122 НК РФ, ст. 15.11 КоАП РФ). Для перечисления штрафов и пеней существуют отдельные КБК, их нельзя смешивать с основным платежом.

Обратите внимание, что с 1 октября 2021 года меняются правила расчета пени по НДС. Эти правила действуют и в 2021 году.

Актуальные Кбк по ндс 2021 года

Приведем значения основных Кбк по ндс 2021 года, действующих в отношении юридических лиц и ИП.

При реализации продукции и услуг на территории России в 2021 году актуальны КБК по НДС:

Если импортируются товары из стран-членов Таможенного союза, и администрирование НДС ведется налоговой инспекцией, то используются следующие КБК:

При импорте товаров из иных стран, когда администратором платежей становится Федеральная таможенная служба, применяются КБК по НДС:

Правила, особенности заполнения платежных поручений на перечисление налога на добавленную стоимость прописаны в Положении Банка России от 19 июня 2012 г. № 383-П и приложениях 1 и 2 к приказу Минфина России от 12 ноября 2013 г. № 107н.

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК — 74999385226. СПБ — 78124673429. Регионы — 78003502369 доб. 257

tbis.ru

Кто платит, кто не платит и особенности уплаты водного налога

Все водоемы принадлежат государству. На праве собственности оно может передать только водный объект небольшого размера, не имеющий влияния на общую водяную систему страны. Так, нельзя продать кому-либо реку или море (можно лишь получить разрешение на их использование), а вот пруд или карьер с водой вполне можно купить.

Водный налог – федерального значения, является прямым.

С 2005 года он заменил собой налог «На пользование водными объектами», который утратил силу. Теперь уплата за использование водоемов на договорной основе отнесена к неналоговым платежам. А водный налог должны платить те физлица и юрлица, которые по лицензии занимаются:

За пользование какими водоемами берется налог?

Водные запасы страны и их ресурсы, используемые предпринимателями подлежат налогообложению за производимую с ними деятельность. К таким водоемам закон относит:

Кому не надо беспокоиться

Не относятся к базе плательщиков водного налога предприниматели, чья деятельность:

Если вода берется для полива, тушения пожара или ликвидации других стиийных бедствий, конечно, о налоге речь не пойдет.

https://www.youtube.com/watch?v=28Ah37w83EQ

Обратите внимание: льгот по водному налогу нет.

Особенности уплаты

Сумму налога нужно вычислить самостоятельно, перемножив налоговую ставку и соответствующую ей базу.

ВАЖНО! Если плательщик производит разные виды деятельности, облагаемые водным налогом, то по каждой нужно брать свою ставку и базу, а полученные суммы сложить.

Перечислять деньги нужно раз в квартал, не позже 20 числа следующего месяца.

Заполняем поле 104 корректно

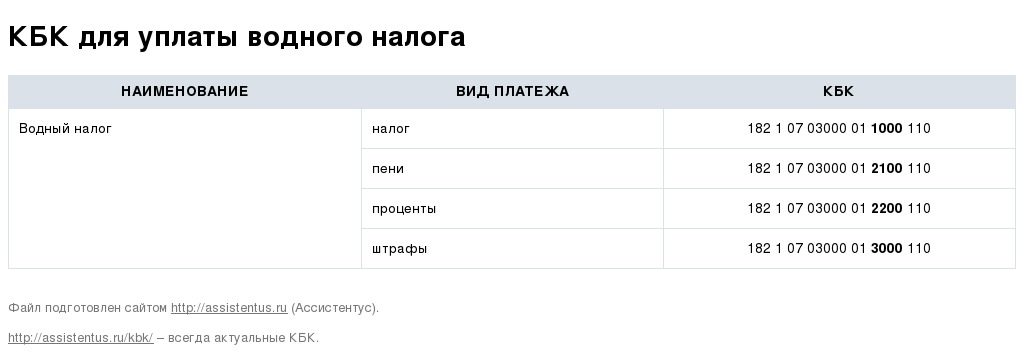

Цифры КБК для уплаты водного налога 182 1 07 03000 01 1000 110

Для того, чтобы перечислить пени, которые будут начисляться, если вы просрочили этот платеж, нужно вписать КБК 182 1 07 03000 01 2100 110.

Штрафы за недоимку по этому виду налога платятся с КБК 182 1 07 03000 01 3000 110, а проценты – 182 1 07 03000 01 2200 110.

assistentus.ru

Коды бюджетной классификации (кбк) 2021 год — таблица

«Семь раз отмерь — один раз отрежь»

Изменились ли КБК по налогам и страховым взносам в 2021 году? На какие коды бюджетной классификации перечислять тот или иной налог или взносы? Какие КБК указывать при перечислении пени, штрафов и процентов? Применяются ли отдельные коды для ИП? Изменились ли в 2021 году коды по НДФЛ и УСН? С этими или похожими вопросами в своей работе сталкивается любой плательщик налогов и страховых взносов.

В этой статье собраны КБК (коды бюджетной классификации) на 2021 год. Таблица является наиболее удобной формой представления кодов. Для исключения ошибок при перечислении налогов и взносов настоятельно рекомендуется проверять по таблице коды бюджетной классификации для платежных поручений.

Неверно указанные КБК в платежных поручениях при перечислении налогов и взносов — прямой путь к возникновению недоимок. Безусловно, в случае ошибки коды можно уточнить.

Но это требует дополнительного времени и усилий, поскольку процедура уточнения кодов подразумевает составление заявления и подача его в налоговую инспекцию (или в ФСС в зависимости от того, при перечислении какого взноса возникла ошибка).

Намного проще заранее проверить КБК не только в платежных поручениях, но и при заполнении расчетов и деклараций.

Эта статья призвана помочь без ошибок заполнить коды в платежках и отчетности. В ней приведены КБК 2021 (коды бюджетной классификации) на 2021 год в виде таблицы.

Выбирайте необходимый налог и наиболее подходящий код. Все коды бюджетной классификации указаны с учетом последних изменений.

Обращаем ваше внимание на то, что некоторые коды бюджетной классификации в 2021 году изменились.

Рекомендуем добавить эту статью в закладки своего браузера и использовать её в качестве справочника (в том числе, по платежам за прошлые периоды).

Новые КБК в 2021 году

В 2021 году введены новые коды бюджетной классификации, которые применяются при:

Новые КБК с учетом изменений 2021 года приведены ниже .

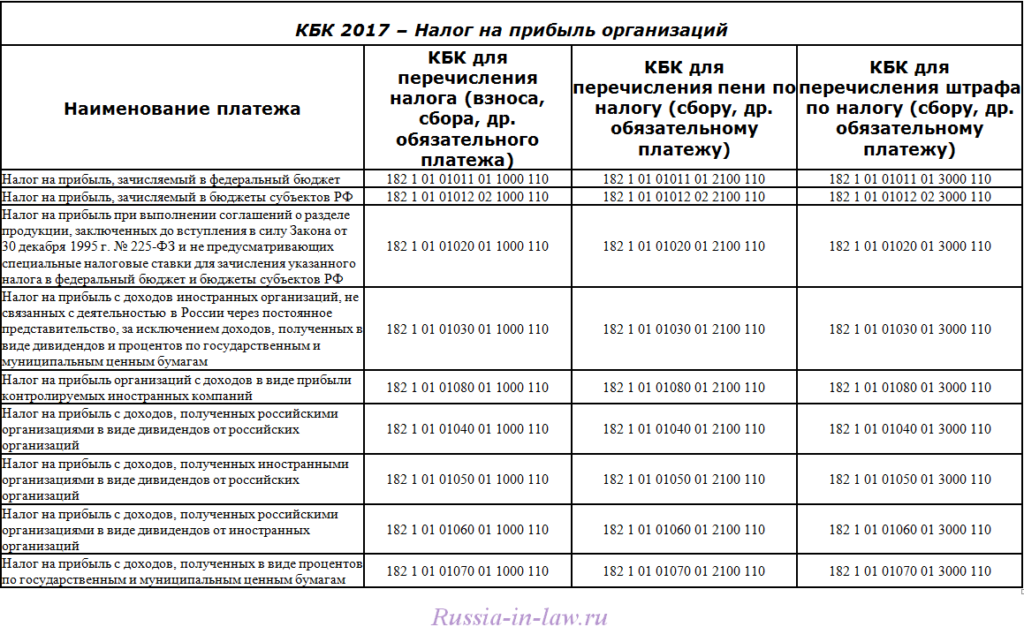

Новые КБК для налога на прибыль (доходы от облигаций)

- Налог — 18210101090011000110

- Пени — 18210101090012100110

- Штрафы — 18210101090013000110

- 18210302360010000110 – акцизы на электронные системы доставки никотина, производимые на территории Российской Федерации;

- 18210302370010000110 – акцизы на никотинсодержащие жидкости, производимые на территории Российской Федерации;

- 18210302380010000110 – акцизы на табак (табачные изделия), предназначенный для потребления путем нагревания, производимый на территории Российской Федерации.

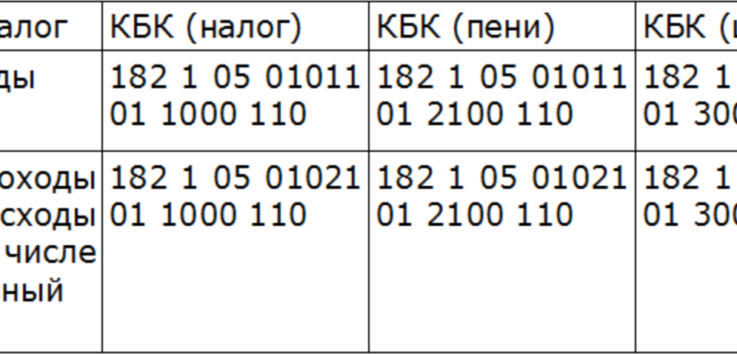

- налоги для юридических лиц и индивидуальных предпринимателей на ОСН (в том числе НДФЛ);

- налоговые выплаты для предприятий, работающих на специальных налоговых режимах;

- взносы по страховым полисам;

- выплаты за истекшие периоды;

- платежи на новые периоды;

- классификатор для штрафов и пени;

- коды для совершения других налоговых вычетов.

- иметь официальное подтверждение совершенных выплат;

- анализировать целевое предназначение платежа;

- избавиться от штрафных санкций в случае возникновения проблем с фискальными органами.

- фондовый;

- региональный;

- федеральный.

- оплата сбора или взноса;

- уплата пени;

- оплата штрафа.

- Сплав древесины по рекам;

- Забор водных ресурсов;

- Организация на реках гидроэнергетических станций, которые не осуществляют забор водных ресурсов;

- Осуществление операций в акватории объектов фонда.

- Для базовой величины перечисляемого налога – 182 1 07 03000 01 1000 110;

- Если компания или предприниматель уплачивает в бюджет пени – 182 1 07 03000 01 2100 110

- В том случае, если в адрес плательщика начислены штрафные санкции – 182 1 07 03000 01 3000 110.

- моря и их части (приливы, проливы, лиманы, бухты);

- озера;

- реки, независимо от их местонахождения и размера;

- родники;

- болота;

- ледники;

- гейзеры.

- осуществляющие деятельность, неотделимую от водоема (купание, катание, рыболовство, разведение рыбы и т.д.);

- те, чья деятельность подпадает под другой сбор (добыча ископаемых, например);

- занимающиеся водоохраной;

- занимающиеся общественно полезной деятельностью (тушением пожаров, забором для оборонных нужд и т.д.).

В платежках на уплату акцизов в поле 104 необходимо указывать коды:

Коды бюджетной классификации на 2021 год: таблица

Наименование платежаКБК для перечисления налогаКБК для перечисления пени по налогуКБК для перечисления штрафа по налогу

Страховые взносы в пфр для юридических лиц и ИП за себя и сотрудников

Организации и индивидуальные предприниматели обязаны платить страховые взносы с зарплаты сотрудников, с которыми заключен трудовой или гражданско-правовой договор. Отметим, что КБК по страховым взносам в 2021 году зависят от того, работают ли сотрудники в нормальных или во вредных условиях труда.Взносы на обязательное пенсионное страхование ( КБК страховые взносы в пфр в 2021 году для юридических лиц и ИП за сотрудников )www.yourbuhg.ru

Видео:Что такое КБК?Скачать

Коды бюджетной классификации (КБК) 2021

Шпаргалка по применению кодов бюджетной классификации

Коды бюджетной классификации (КБК) введены для того, чтобы упорядочить поступление денег в бюджет и их расходование. При помощи этих кодов происходит группировка бюджетных средств, в том числе налогов и страховых взносов.

Например, все поступления налога на доходы физических лиц подразделяются на группы: НДФЛ, начисленный налоговыми агентами; НДФЛ, начисленный предпринимателями и прочими «частниками»; НДФЛ в виде фиксированных авансовых платежей с доходов нерезидентов и проч.

И для каждой из названных групп предусмотрен отдельный код бюджетной классификации.

https://www.youtube.com/watch?v=YCBR2ISeV24

Прежде всего КБК необходимо указывать в платежных поручениях при перечислении налогов, сборов, пеней и штрафов. В действующей форме платежки, приведенной в приложении 3 к Положению Банка России от 19.06.

12 № 383-П, для КБК предназначено поле 104 (подробнее о заполнении платежного поручения читайте в статье «Инструкция по заполнению платежек при уплате налогов, пеней, штрафов, а также взносов во внебюджетные фонды»). Отметим, что в платежном поручении можно указать только один код бюджетной классификации.

Если предстоит сделать платежи, относящиеся к двум, трем и более КБК, придется оформить две, три и более платежки.

Кроме того, КБК следует указывать в некоторых налоговых декларациях: по налогу на прибыль, по НДС, по транспортному налогу, а также в расчете по страховым взносам. Это позволяет инспекторам зафиксировать на лицевом счете налогоплательщика задолженность по платежу с тем или иным КБК. Как только от данного налогоплательщика поступит сумма, отмеченная этим КБК, задолженность будет погашена.

Читать дальше

Согласно Указаниям о порядке применения бюджетной классификации Российской Федерации (утв. приказом Минфин России от 01.07.13 № 65н) каждый КБК состоит из 20-ти цифр.

Первые три цифры — это код главного администратора доходов бюджета. Для налоговых платежей, страховых взносов (кроме взносов «на травматизм») и госпошлин, данный код принимает значение «182», для платежей в ФСС «на травматизм» — «393».

Четвертая, пятая и шестая цифры показывают группу доходов. Для налога на прибыль и НДФЛ — это «101», для страховых взносов — «102», для НДС и акцизов — «103», для налога на имущество, транспортного и земельного налогов — «106», для единых налогов при «упрощенке», ЕНВД и ЕСХН — «105», для госпошлины — «108».

Цифры с седьмой по одиннадцатую используются для детализации внутри каждой группы доходов.

Двенадцатая и тринадцатая цифры показывают, в какой бюджет поступят деньги. Если указано «01», то средства предназначены для федерального бюджета, если «02», то для регионального. Значения «06», «07» и «08» означают бюджеты ПФР, ФСС и ФОМС соответственно. Значения «03», «04» и «05» отведены для муниципальных бюджетов

Цифры с четырнадцатой по семнадцатую показывают, что именно перечисляет налогоплательщик или страхователь: основной платеж по налогу или взносу, пени, штрафы или проценты. Для налогов и некоторых видов взносов в случае основного платежа указывают «1000», в случае пеней — «2100», в случае штрафов — «3000» и в случае процентов — «2200».

Восемнадцатая, девятнадцатая и двадцатая цифры принимают следующие значения: при уплате налогов и госпошлины это «110», при уплате страховых взносов — «160», при перечислении платежей за пользование недрами или природными ресурсами — «120».

Кбк для налогов и взносов за прошлые периоды

Министерство финансов периодически вносит изменения в перечень действующих КБК. В частности, в 2021 году обновились коды, относящиеся к страховым взносам, пеням и процентам (см. «Как с 2021 года изменятся КБК для уплаты страховых взносов»).

Бухгалтеру следует помнить одно важное правило: как только появляются новые значения КБК, прежние значения становятся недействующими, и применять их нельзя.

Перечисляя налог или взнос за прошлый период, в платежке надо указать код бюджетной классификации, который актуален сейчас, а не в прошлом периоде.

Именно поэтому для заполнения платежек лучше пользоваться веб-сервисом, где все необходимые обновления устанавливаются автоматически, без участия пользователя и вероятность допустить ошибку ничтожно мала.

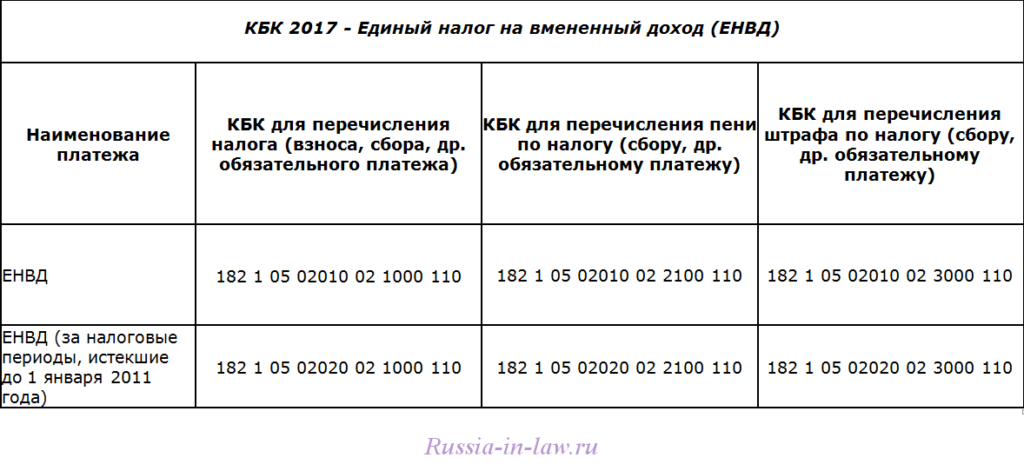

К слову, для некоторых налогов предусмотрен отдельный действующий КБК для платежей за прошлые периоды. В качестве примера можно привести единый налог на вмененный доход. Существует актуальный код, который необходимо указать в случае, когда в 2021 году «вмененщик» перечисляет ЕНВД за периоды, истекшие до 1 января 2011 года. Аналогичные коды введены для УСН и единого сельхозналога.

https://www.youtube.com/watch?v=I0cbW8buTj8

Если же специальный КБК для платежей за прошлые периоды не предусмотрен, то актуальный код действует в отношении всех перечислений независимо от периода. Это относится, в числе прочего, к налогу на прибыль, НДС, НДФЛ и страховым взносам. Так, если бухгалтер в 2021 году платит налог на прибыль за 2015 год, он должен проставить КБК, действующий в 2021 году.

Точно так же обстоит дело с кодами, которые необходимо указывать в уточненных декларациях за прошлые периоды.

Если налогоплательщик в 2021 году подает «уточненку» за 2021 год или более ранние периоды, он должен проставить КБК, действующий в 2021 году.

В противном случае получится, что на лицевом счете задолженность значится по устаревшему коду, а платеж поступил по актуальному коду. В результате задолженность останется непогашенной.

При заполнении платежек или деклараций в веб-сервисе бухгалтеру или предпринимателю не придется отслеживать все эти тонкости. При указании вида налога, периода платежа и статуса декларации сервис просто не даст указать неверные значения.

Что делать, если КБК указан с ошибкой

В теории неверно указанный в платежке код бюджетной классификации (равно как и устаревший КБК) не означает, что налог или взнос не уплачен. Это прямо следует из статьи 45 НК РФ. Но на практике инспекция и казначейство не в состоянии быстро разобраться, как отразить ошибочный платеж на лицевом счете. И до тех пор, пока платеж не будет зачтен, за налогоплательщиком останется недоимка.

Чтобы исправить ситуацию, лучше подать в ИФНС заявление на уточнение платежа, приложив к нему платежное заявление с отметкой банка.

Получив эти документы, налоговики, скорее всего, проведут сверку с бюджетом.

По ее итогам ревизоры зачислят сумму с неверным КБК в счет погашения недоимки (подробнее об уточнении платежа читайте в статье «Что делать, если в платежке на уплату налогов допущена ошибка»).

Если ошибка допущена при заполнении декларации, то достаточно подать «уточненку» с правильным КБК, и инцидент будет исчерпан.

Елена Маврицкая, ведущий эксперт «Бухгалтерии Онлайн».

Видео:Расчет и уплата водного налогаСкачать

Как узнать КБК для уплаты налогов и что это такое

Коды бюджетной классификации регламентированы приказом от Министерства Финансов Российской Федерации. Новый вариант документа, который был принят в 2021 году, содержит все наименования взносов и соответствующие им значения. Все КБК разделены на следующие разделы:

Выплаты в пенсионный и страховой фонд также необходимо подкреплять кодами бюджетного классификатора. Декларация заполняется налоговым агентом, который является ответственным лицом перед фискальными органами.

Стоит внимательно следить за правильностью заполнения всех строк, так как ошибка приведет к невыполнению обязательств перед налоговой инспекцией.

Такое положение вещей чревато начислением штрафов и других взысканий.

КБК (код бюджетной классификации) – это комбинация цифр, по которой государственные органы идентифицируют и группируют доходы, расходы и источники создания бюджета страны. Код указывается в любой бухгалтерской декларации, которая подлежит контролю. Использование определенных комбинаций цифр основано на регламентах Бюджетного кодекса РФ.

Необходимость использования КБК заключается в урегулировании отношений между предпринимателями и государством. Подкрепление платежей кодами дает возможность организациям:

Каждая компания, занимающаяся коммерческой деятельностью, отчитывается перед налоговой службой, предоставляя информацию о прибыли и расходах. КБК можно образно назвать счетом государства.

В связи со сложной структурой поступлений и убываний денежных средств возникает необходимость в создании большого количества таких «счетов».

В процессе внесения денежных средств в бюджет важную роль играет также октмо, который позволяет определить территориальную принадлежность муниципалитета.

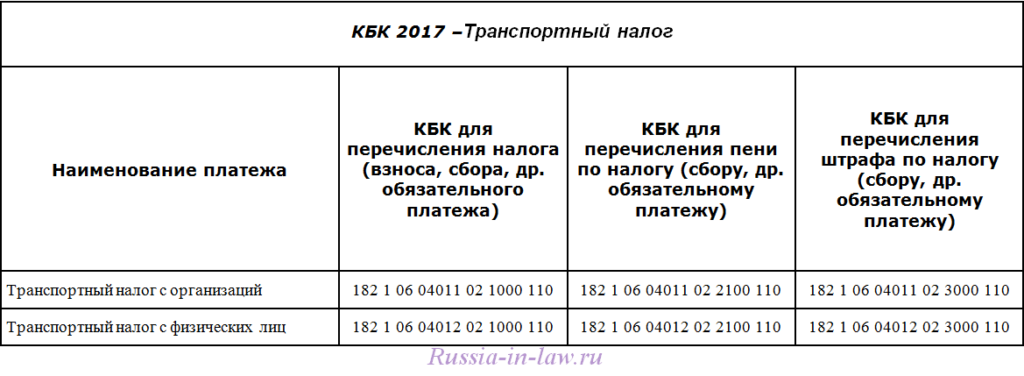

Как узнать КБК для уплаты транспортного налога?

Физические и юридические лица выплачивают транспортные налоги в соответствии с положениями НК РФ. Для официального зачисления денежных средств в бюджет налоговый агент обязан вписать в декларацию соответствующий КБК.

https://www.youtube.com/watch?v=URqqoKKjmdU

В структуру кодов бюджетного классификатора в 2021 году было внесено множество изменений, однако уплаты транспортного налога реформы не коснулись. Узнать необходимый код можно воспользовавшись приказом Министерства финансов Российской Федерации.

Структура документа является довольно сложной для восприятия неопытного налогоплательщика. В связи с данным затруднением было принято создавать официальные пояснения и нормативные акты на уровне ФНС.

С помощью пояснений территориальных фискальных органов можно легко узнать необходимый код бюджетного классификатора.

Все КБК имеют стандартизированную длину. Каждая из двадцати символов кода соответствует определенному параметру, который позволяет идентифицировать направленность платежа в бюджет государства. Структура комбинации цифр состоит из четырех блоков, каждый из которых включает пять символов.

Как узнать КБК для уплаты налога на доходы?

Все КБК регламентированы приказом, который был издан Министерством Финансов Российской Федерации. Использование кодов подкрепляется определенными статьями Налогового кодекса.

Узнать код для уплаты налога на доходы от оперативной деятельности предприятия можно также с нормативных актов и приказов от местных фискальных органов, которые выходят систематически и носят разъяснительный характер.

КБК для уплаты налога на доходы состоит из двадцати символов, которые разделены на четыре раздела. В каждой комбинации зашифрована определенная информация, необходимая для осуществления идентификации платежа.

Первые три цифры шифруют данные для определения государственного органа. Четвертая цифра кода – это наименование группы дохода, на которую насчитывается налог. Следующие два символа указывают на специфику платежа. Следующая группа числен шифрует значение статьи и подстатьи дохода.

Далее следует две цифры, по которым идентифицируется уровень бюджетного органа:

Следующие четыре цифры определяют направленность платежа:

Последние три цифры помогают определить классификацию вида дохода. Комплексное использование комбинаций данных цифр дает возможность производить идентификацию в автоматическом режиме. Правильный подход к анализу КБК поможет правильно читать шифры и определять целевое предназначение платежа.

Как узнать КБК для уплаты налога на недвижимость?

Оплата налога на недвижимость предполагает использование кода бюджетного классификатора. Значения всех КБК содержатся в приказе Министерства финансов Российской Федерации. Для некоторых индивидуальных предпринимателей работать с такими документами довольно сложно, поэтому местные фискальные органы издают собственные нормативно-правовые акты, которые носят разъяснительный характер.

Использование кодов бюджетного классификатора является обязательным для всех организаций, занимающихся коммерческой деятельностью.

Ответственность за правильность занесения кодов в декларацию возлагается на бухгалтера предприятия. Стоит учитывать, что ошибки в заполнении кодов в декларации могут привести к появлению задолженностей.

Система не сможет распознать комбинацию цифр, поэтому платеж просто не дойдет до получателя.

Видео:Коды бюджетной классификации (КБК)Скачать

Водный налог НК РФ

Пользование отечественными водными ресурсами в соответствии с законодательством облагается водным налогом. Данному бюджетному платежу посвящена 252 глава Налогового кодекса. Именно этот документ регламентирует все расчеты по водному налогу 2021 в России. Помимо налогового права использование объектов водного фонда регулируется положениями Водного законодательства нашей страны.

Водный налог федеральный или региональный?

На основании положений налогового законодательства водный налог – это федеральный налог, то есть его действие устанавливается на федеральном уровне и распространяется на каждый субъект.

Водный налог: шпаргалка по основным характеристикам

Рассмотрим базовые аспекты, раскрывающие понятие водного налога. Законодательство устанавливает, что уплачивать налог в казну должны не только юридические лица, но и физические, а также индивидуальные предприниматели.

Для того чтобы определить, пользование какими именно ресурсами требует обложения бюджетным платежом, необходимо обозначить объекты обложения этим налогом.

https://www.youtube.com/watch?v=r5-bgLs4BAI

Объектом налогообложения по водному налогу признаются следующие операции:

Много спорных ситуаций среди бухгалтеров возникает в отношении операций, которые не подлежат обложению данным бюджетным платежом.

К их числу относят забор воды с целью рыболовства или воспроизведения биологических ресурсов, пользование ресурсами для обеспечения обороноспособности страны, забор ресурсов в целях устранения ЧС, пожаров и иных аналогичных ситуаций. С полным списком можно ознакомиться в ст. 3339 НК.

При исчислении налоговым периодом по водному налогу признается каждый отдельный квартал. Чтобы понять, как рассчитать водный налог к перечислению в казну, необходимо определить расчетную базу.

Важным нюансом является то, что при определении расчетной базы по налогу, делать это следует отдельно по каждому объекту, подлежащему налогообложению.

Это означает, что, если организация или физлицо одновременно использует несколько объектов водного фонда, возможно даже в разных целях, налогоплательщику следует исчислить налог отдельно для всех объектов.

В зависимости от того, с какой целью осуществляется использование объектов водного фонда, отличаются и формулы, позволяющие исчислить водный налог (НК РФ).

Так, если компания или предприниматель используют данный вид ресурсов для целей обеспечения населения, то расчет производится по формуле:

Налог = V воды за период (тыс. м3) * Налоговая ставка.

В этом случае ставка определена не в процентах, а как фиксированная денежная величина. С 1 января она равна 107 руб. за тысячу куб. метров.

Абсолютно иначе обстоят дела, если налогоплательщик использует водные ресурсы в иных целях. В этой ситуации, расчет производится с учетом определенного коэффициента, закрепленного на уровне федеральном.

Водный налог, то есть коэффициент 2021 имеет значение 1,52, что законодательно закреплено в ст. 33312 налогового права. Изменения по водному налогу в 2021 году коснулись лишь налоговой ставки.

Ставки налога за пользование водными ресурсами зависят от типа объекта водных ресурсов, от территориального расположения.

На данные виды деятельности в обязательном порядке должна иметься соответствующая лицензия. В каждом выданном документе указывается предельное количество воды, забор которой можно осуществлять по конкретной налоговой ставке. В тех случаях, когда добыча превышает установленные государством ограничения, расчетная ставка увеличивается в пять раз.

Формула для исчисления налога может быть представлена в следующем виде:

Налог = V в пределах лимита * Ставка с учетом дефлятора + V сверх лимита * Ставка с учетом коэффициента * 5.

Сроки сдачи водного налога в 2021 году

В связи с тем, что квартал является в соответствии с правовыми нормами налоговым периодом, расчеты по данному налогу необходимо производить по результатам каждого квартала. Перечислить бюджетный платеж в казну плательщик должен по завершении квартала, а именно не позднее 20-го числа месяца, следующего за истекшим периодом.

Следовательно, сроки уплаты водного налога в 2021 году определены, как 20.04., 20.07., 20.10.

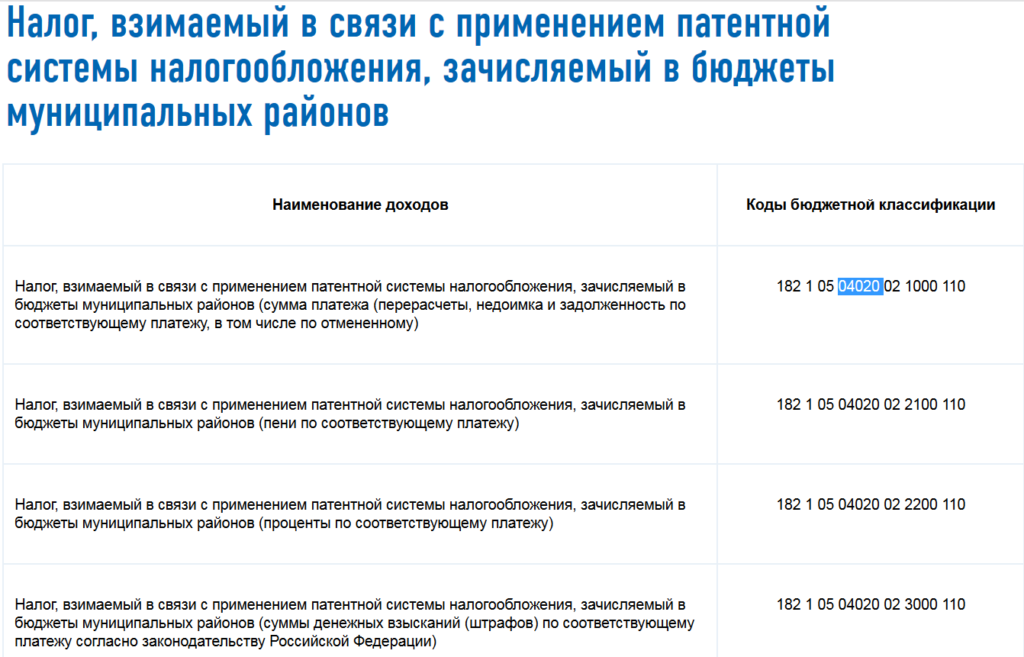

Кбк водного налога в 2021 году

Расчет с бюджетом должен осуществляться не по месту регистрации плательщика, а по месту нахождения ресурсов. Для того чтобы налог был правильно распределен при перечислении в государственный бюджет, налогоплательщик должен указать верный код бюджетной классификации в платежном поручении на уплату налога.

В зависимости от того, что именно подлежит уплате (основная величина налога, а может быть пеня или штрафные санкции) код будет различаться. КБК (водный налог 2021) для организаций будет аналогичным и для плательщиков налога, имеющих другой юридический статус (физлица, в том числе ИП).

КБК водного налога 2021 будет принимать следующие значения:

На основании вышесказанного, КБК водного налога зависит от основания платежа.

Налоговый кодекс водный налог: отчетность

Законом определена обязанность плательщиков передавать в инспекцию отчетные формы, а именно декларацию. Сроки передачи документа идентичны периодам перечисления бюджетного платежа, то есть не позднее 20-го числа месяца по истечении квартала.

Налог на водный транспорт 2021

Рассматривая данный налог, невозможно обойти стороной налог на водный транспорт. Несмотря на то, что данный бюджетный платеж также имеет отношение к водным ресурсам, он представляет собой транспортный налог, исчисление которого осуществляется иначе.

Видео:Водный налогСкачать

Кбк по водному налогу

Кбк по водному налогу: данные, особенности уплаты.

| Водный налог | 182 1 07 03000 01 1000 110 | 182 1 07 03000 01 2100 110 | 182 1 07 03000 01 2200 110 | 182 1 07 03000 01 3000 110 |

КБК «Водный налог» 2021 г., как и ранее, используется теми, кто осуществляет платежи по этому налоговому сбору (подробнее об этом речь пойдет далее).

Регулируются эти платежи Главой 25.2 Налогового кодекса.

Коды бюджетной классификации — часть необходимых реквизитов для уплаты платежей в пользу государства. Они необходимы для того, чтобы после поступления средства были правильно распределены. Цифровые значения КБК «Водный налог» приведены в таблице.

Обращаем внимание, что одни коды установлены для уплаты самого сбора, другие — для перечисления пеней, процентов и и штрафов (отличия — в предпоследней группе цифр, обратите внимание: 1000, 2100, 2200, 3000, остальные цифры не меняются).

Таким образом, есть целый перечень, по которому осуществляют платежи те, кто оплачивает водный налог: КБК единый для всех регионов.

Что это за денежная повинность

Все водоемы в Российской Федерации находятся в федеральной собственности, они могут быть проданы частным лицам и организациям, но не все, а только те, что не оказывают значительного влияния на всю систему водоснабжения. Чаще берут небольшие объекты в аренду а определенный срок. Купить море или реку не представляется возможным, можно приобрести только заводь или небольшой пруд, озеро.

Сбор является федеральным и прямым. Он заменил собой с 2005 года платеж за пользование объектами воды, который утратил силу. В настоящий момент плата за пользование объектами воды отнесена к неналоговым платежам, ведь она производится на основе договора.

Водный налог КБК 2021 обязателен для определенных категорий налогоплательщиков.

Плательщики

Платят сбор лица, занимающиеся на основе лицензии следующими видами деятельности.

| Вид деятельности | Что определяет размер платежа |

| забор воды из водоемов | объем водоема |

| лесосплав | объем сплавляемой древесины и расстояние сплава |

| гидроэнергетика | объем выработанной энергии |

| эксплуатация акватории | площадь акватории |

Как видно, расчет повинности производится по определенным правилам, это необходимо учесть. Кбк по водному налогу в 2021 году потребуется при уплате сбора, однако, сначала надо еще определить, за пользование какими объектами он взимается.

Объекты налогообложения

К ним относятся:

Наименование некоторых объектов и их отнесение к налогооблагаемым может вызвать удивление. Однако это объясняется тем, что это водные ресурсы страны. Деятельность на общих федеральных ресурсах подлежит налогообложению, что вполне логично. КБК водного налога имеет большое значение для плательщиков.

Рассмотрим порядок и особенности уплаты.

Кто ничего не должен платить

Хотя льгот по данному виду сбора нет, к плательщикам его не отнесены следующие категории лиц:

КБК 2021 «Водный налог» приведен в таблице выше, но как его правильно платить?

Особенности оплаты

Кбк по водному налогу на 2021 год не изменился, однако, это не значит, что такие изменения невозможны в будущем. Поправки к нормативным актам (в особенности к Приказу Минфина России от 01.07.

2013 N 65н об утверждении КБК) нужно проверять периодически, чтобы всегда располагать актуальными данными. Обычно изменения возможны в конце или начале года.

КБК «Водный налог» 2021 для организаций и физических лиц одинаковый.

Плательщики самостоятельно рассчитывают сумму платежа с учетом указанных в Налоговом кодексе значений (в зависимости от того, какой объект используется) и заполняют декларацию. Формула расчета простая: налоговая база умножается на установленную законом ставку обязательного платежа. Ставка ежегодно меняется (см. ст. 333.12 НК РФ).

Например, для 2021 года коэффициент 1,75, для 2021-го — 2,01. Если плательщик осуществляет сразу несколько видов деятельности, связанных с использованием объектами воды и облагаемых повинностью, то ставку и базу нужно брать по каждому основанию отдельно и затем суммировать. Все эти манипуляции должны прослеживаться в декларации.

Перечисление производится ежеквартально, до 20-го числа месяца, следующего за окончанием квартала. Коды бюджетной классификации проставляются в поле 104, иные реквизиты зависят от региона.

Если допущена просрочка, взимаются пени. КБК «Пени по водному налогу» в 2021 году имеют свои коды, это необходимо учесть. Их можно также узнать из приведенной выше таблицы.

Если допущена ошибка в реквизитах, в частности, в кодах, платеж не достигнет адресата. Таким образом повинность не будет считаться выполненной, что грозит дополнительными штрафными санкциями.

Если ошибка обнаружена быстро, можно направить письмо в налоговую и попросить о зачете платежа по нужным кодам.

🔥 Видео

Как осуществить перекидку переплаты по налогам с одного КБК на другой?Скачать

AuditPost - Водный налогСкачать

Лекция 9 3 Водный налогСкачать

РАЗОБЛАЧЕНИЕ про Угнанный Вольво, Долги, Открытие Транспортной Компании с Нуля, Лизинг. ВК ЛОГИСТИКСкачать

Расчет и уплата налогов после перехода на ЕНП: особенности и нюансыСкачать

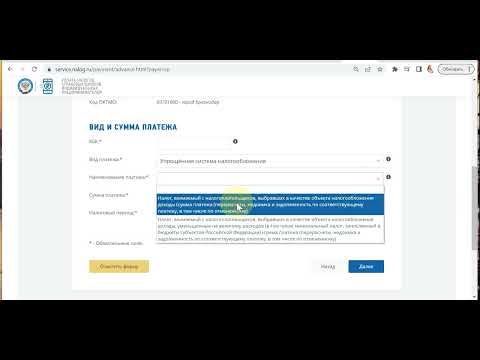

ЕДИНЫЙ НАЛОГОВЫЙ ПЛАТЕЖ – КАК ЗАПЛАТИТЬ НАЛОГИ 2023 /ЕНС/ ЕНПСкачать

Возврат и зачет взносов в ПФР, бесплатная приватизация, водный налогСкачать

Сдача отчетности через сервис налоговой. Настройка отправки. Первая отправка декларации через ИФНС.Скачать

КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ В 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

БухСтрим / Личный кабинет налогоплательщика ИП #бухгалтерия #личный_кабинет_налогоплательщикаСкачать

Единый налоговый платеж для организаций и индивидуальных предпринимателейСкачать

Налог на имущество 2023: расчет, налоговая база, спорные ситуации | Смотрите на Видео.КонсультантСкачать

Уведомление об уплате налога в 1С Бухгалтерия 8Скачать

Как работать с ЕНС в Личном кабинете налогоплательщика на сайте ФНС с 2023 годаСкачать

Единый налоговый платеж для ИП в 2023 году становится обязательным. Что такое ЕНД и единый счет?Скачать

Ответ на вопрос водный налогСкачать