ПК «Налогоплательщик ПРО»

ПК «Налогоплательщик» — предназначен для ведения бухгалтерского учета, подготовки бухгалтерской и налоговой отчетности в ФНС, ПФР, ФСС, ФСРАР в электронном виде на магнитных или бумажных носителях в утвержденных формах и форматах, в том числе для передачи по телекоммуникационным каналам связи (ТКС) с электронно-цифровой подписью (ЭЦП).

скачать последнюю версию

2021.11.30

Календарь

| 28 | 29 | 30 | 31 | 1 | 2 | 3 |

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 15 | 16 | 17 |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 25 | 26 | 27 | 28 | 29 | 30 | 1 |

Что нового?

Сумма обязательного ежемесячного или квартального платежа в пользу ФНС распределяется между бюджетами РФ разного уровня. КБК налога на прибыль – цифровое обозначение, необходимое для привязки перевода к конкретному бюджету и оформления платежного документа.

Налог на выручку вносится юридическими лицами, зарегистрированными в РФ. При выборе льготных режимов, например, ЕСХН или УСН налог на прибыль организации по КБК не переводится.

- Нюансы уплаты налога на прибыль по разным КБК

- Таблица с КБК по налогу на прибыль

- Налог на прибыль кбк

- КБК: налог на прибыль

- Кбк налог на прибыль в 2021 году

- КБК для уплаты налога на прибыль

- Кбк налога на прибыль 2021 для юридических лиц

- Как рассчитать этот налог

- Когда платить

- Отправить на почту

- НДС: основные понятия

- КБК: налог на прибыль 2021 — Контур.Бухгалтерия

- Кбк по налогу на прибыль для юридических лиц

- Особенности вычисления и уплаты налога

- Расчет налога

- Уплата налога

- Кбк пени по налогу на прибыль

- Порядок и сроки начисления пени

- Ошибки в КБК налога на прибыль

- Кбк по налогу на прибыль

- Кбк 2021 по налогу на прибыль

- Часто задаваемые вопросы

- Кбк по пени по налогу на прибыль в бюджет субъекта рф

- Кбк по пени по налогу на прибыль в субъект

- Кбк налог на прибыль

- Кбк пени в федеральный бюджет

- Налог на прибыль и КБК

- В чём специфика кбк налога на прибыль в 2021 году

- Общие понятия для юридических лиц

- Детали структуры и сравнительная таблица

- Нюансы расшифровки

- Действующие КБК налога на прибыль в 2021 году

- Особенности расчёта пени

- Назначенные сроки и изменения

- Пример расчета

- 📽️ Видео

Нюансы уплаты налога на прибыль по разным КБК

Подлежащая оплате сумма в 2021-2021 годах распределяется в следующем порядке:

- 3% от налоговой базы переходит в пользу бюджета РФ.

- 17% от налоговой базы перечисляют в пользу бюджета субъекта РФ.

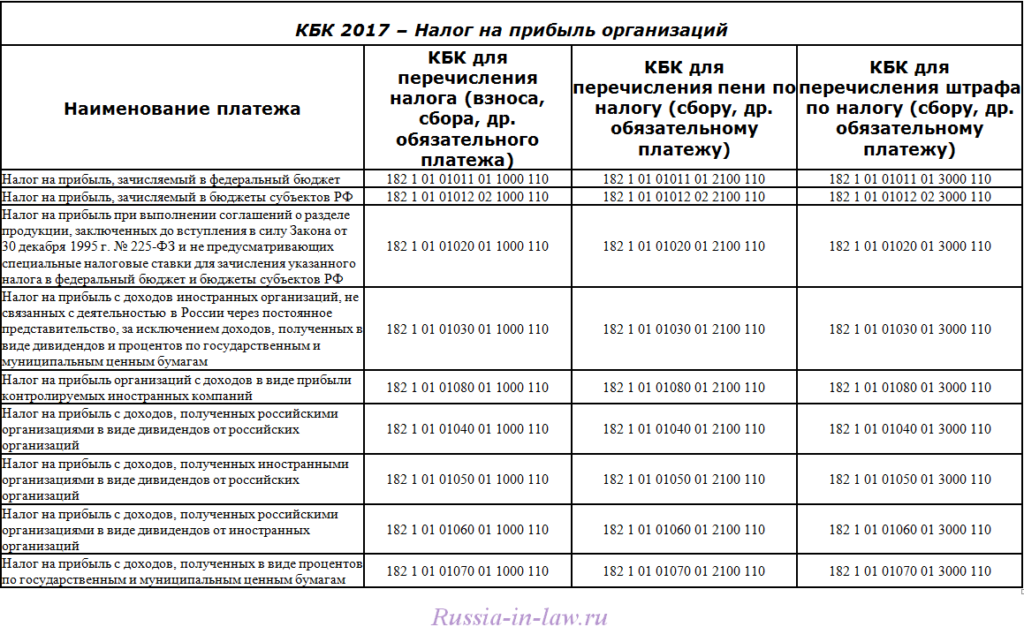

Таблица с КБК по налогу на прибыль

| Налог на прибыль организаций (за исключением консолидированных групп налогоплательщиков), зачисляемый в федеральный бюджет | Налог | 182 1 01 01011 01 1000 110 |

| Пени | 182 1 01 01011 01 2100 110 | |

| Штрафы | 182 1 01 01011 01 3000 110 | |

| Налог на прибыль организаций (за исключением консолидированных групп налогоплательщиков), зачисляемый в бюджеты субъектов РФ | Налог | 182 1 01 01012 02 1000 110 |

| Пени | 182 1 01 01012 02 2100 110 | |

| Штрафы | 182 1 01 01012 02 3000 110 | |

| Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в федеральный бюджет | Налог | 182 1 01 01013 01 1000 110 |

| Пени | 182 1 01 01013 01 2100 110 | |

| Штрафы | 182 1 01 01013 01 3000 110 | |

| Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в бюджеты субъектов РФ | Налог | 182 1 01 01014 02 1000 110 |

| Пени | 182 1 01 01014 02 2100 110 | |

| Штрафы | 182 1 01 01014 02 3000 110 | |

| Налог на прибыль организаций при выполнении соглашений о разделе продукции, заключенных до вступления в силу Федерального закона от 30 декабря 1995 года №225-ФЗ «О соглашениях о разделе продукции» и не предусматривающих специальные налоговые ставки для зачисления указанного налога в федеральный бюджет и бюджеты субъектов РФ | Налог | 182 1 01 01020 01 1000 110 |

| Пени | 182 1 01 01020 01 2100 110 | |

| Штрафы | 182 1 01 01020 01 3000 110 | |

| Налог на прибыль организаций с доходов иностранных организаций, не связанных с деятельностью в РФ через постоянное представительство, за исключением доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам | Налог | 182 1 01 01030 01 1000 110 |

| Пени | 182 1 01 01030 01 2100 110 | |

| Штрафы | 182 1 01 01030 01 3000 110 | |

| Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций российскими организациями | Налог | 182 1 01 01040 01 1000 110 |

| Пени | 182 1 01 01040 01 2100 110 | |

| Штрафы | 182 1 01 01040 01 3000 110 | |

| Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций иностранными организациями | Налог | 182 1 01 01050 01 1000 110 |

| Пени | 182 1 01 01050 01 2100 110 | |

| Штрафы | 182 1 01 01050 01 3000 110 | |

| Налог на прибыль организаций с доходов, полученных в виде дивидендов от иностранных организаций российскими организациями | Налог | 182 1 01 01060 01 1000 110 |

| Пени | 182 1 01 01060 01 2100 110 | |

| Штрафы | 182 1 01 01060 01 3000 110 | |

| Налог на прибыль организаций с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам | Налог | 182 1 01 01070 01 1000 110 |

| Пени | 182 1 01 01070 01 2100 110 | |

| Штрафы | 182 1 01 01070 01 3000 110 | |

| Налог на прибыль организаций с доходов в виде прибыли контролируемых иностранных компаний | Налог | 182 1 01 01080 01 1000 110 |

| Пени | 182 1 01 01080 01 2100 110 | |

| Штрафы | 182 1 01 01080 01 3000 110 |

Правила начисления налога на прибыль и актуальные реквизиты для внесения обязательных платежей в пользу ФНС, ПФР, ФСС, ФСРАР можно без труда найти в «ПК Налогоплательщик ПРО» и через онлайн-сервис online.nalogypro.ru.

Программа поможет избежать распространенных ошибок при заполнении платежных документов и потери переводов. Оплатить налог на прибыль по КБК в 2021 году можно по представленным выше значениям.

Видео:Коды бюджетной классификации (КБК)Скачать

Налог на прибыль кбк

» Налоги » Налог на прибыль кбк

Кто обязан платить НДС?

До какого числа нужно подать декларацию по НДС?

Когда представить к вычету счета-фактуры, полученные в начале квартала?

Как платить НДС по операциям, не подлежащим налогообложению

https://www.youtube.com/watch?v=bSRoMAm2boU

Как установить место реализации товаров, работ, услуг

Как учитывать НДС организации, которая получила освобождение от уплаты этого налога

Как организации (ИП) на ОСНО не платить НДС

Как вести книги покупок, книги продаж и журналы учета счетов-фактур

Когда нужно восстановить НДС, принятый к вычету

Как восстановить НДС по основным средствам и нематериальным активам

Как возместить НДС, пользуясь заявительным порядком

Как возместить НДС в общем порядке

Как учитывать входной НДС компании на упрощенке

В каких случаях нужно выполнять обязанности налогового агента

Как заплатить НДС налоговому агенту

Как налоговому агенту принять НДС к вычету

Как налоговому агенту составить счет-фактуру

Как рассчитать НДС налоговому агенту

Как принять к вычету НДС при перечислении аванса поставщику (исполнителю)

Как начислить НДС при получении аванса от покупателя (заказчика)

На что обратить внимание при получении счета-фактуры

В каких случаях нужно выставить счет-фактуру покупателю

Как оформить счет-фактуру посреднику, который реализует товары (работы, услуги) заказчика

Как сдать декларацию по НДС

Как снизить риски при подаче декларации по НДС с 2015 года?

КБК: налог на прибыль

Когда нужны чеки «возврат прихода»

При выдаче денег покупателям, которые вернули товар (отказались от работы, услуги), нужно выбить чек с признаком расчета «возврат прихода». Но не всегда ясно, подпадает ли та или иная ситуация под это правило. Мы обсудили разные случаи со специалистом ФНС.

Больничные пособия-2021: какими они будут

По информации Минтруда, максимальная величина больничных, пособий по беременности и родам, а также пособий по уходу за ребенком в следующем году будет выше, чем в текущем.

Как налоговики будут доказывать злоупотребления налогоплательщиков

С 19.08.2021 действует новая статья НК, которой установлены признаки злоупотребления налогоплательщиками своими правами. При наличии этих признаков уменьшение налоговой базы и/или суммы налога к уплате могут быть признаны неправомерными. ФНС опубликовала рекомендации по практическому применению этой нормы.

Необлагаемые взносами суммы тоже отражаются в РСВ

Несмотря на то, что с сумм оплаты командировочных расходов, а также с компенсации за использование работником его личного автомобиля в служебных целях страховые взносы не начисляются, эти суммы все равно отражаются в расчете по взносам.

glaniga.ru

Кбк налог на прибыль в 2021 году

- Возможности

- Тарифы и цены

- Новости

- Подключиться

| Наименование | КБК |

| Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 01 01011 01 1000 110 |

| Пени по соответствующему платежу | 182 1 01 01011 01 2100 110 |

| Проценты по соответствующему платежу | 182 1 01 01011 01 2200 110 |

| Суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 01011 01 3000 110 |

| Прочие поступления | 182 1 01 01011 01 4000 110 |

| Уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 01011 01 5000 110 |

| Наименование | КБК |

| Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 01 01012 02 1000 110 |

| Пени по соответствующему платежу | 182 1 01 01012 02 2100 110 |

| Проценты по соответствующему платежу | 182 1 01 01012 02 2200 110 |

| Суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 01012 02 3000 110 |

| Прочие поступления | 182 1 01 01012 02 4000 110 |

| Уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 01012 02 5000 110 |

| Наименование | КБК |

| Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 01 01013 01 1000 110 |

| Пени по соответствующему платежу | 182 1 01 01013 01 2100 110 |

| Проценты по соответствующему платежу | 182 1 01 01013 01 2200 110 |

| Суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 01013 01 3000 110 |

| Прочие поступления | 182 1 01 01013 01 4000 110 |

| Уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 01013 01 5000 110 |

| Наименование | КБК |

| Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 01 01014 01 1000 110 |

| Пени по соответствующему платежу | 182 1 01 01014 01 2100 110 |

| Проценты по соответствующему платежу | 182 1 01 01014 01 2200 110 |

| Суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 01012 01 3000 110 |

| Прочие поступления | 182 1 01 01014 01 4000 110 |

| Уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 01014 01 5000 110 |

| Наименование | КБК |

| Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 01 01020 01 1000 110 |

| Пени по соответствующему платежу | 182 1 01 01020 01 2100 110 |

| Проценты по соответствующему платежу | 182 1 01 01020 01 2200 110 |

| Суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 01020 01 3000 110 |

| Прочие поступления | 182 1 01 01020 01 4000 110 |

| Уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 01020 01 5000 110 |

| Наименование | КБК |

| Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 01 01030 01 1000 110 |

| Пени по соответствующему платежу | 182 1 01 01030 01 2100 110 |

| Проценты по соответствующему платежу | 182 1 01 01030 01 2200 110 |

| Суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 01030 01 3000 110 |

| Прочие поступления | 182 1 01 01030 01 4000 110 |

| Уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 01030 01 5000 110 |

| Наименование | КБК |

| Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 01 01040 01 1000 110 |

| Пени по соответствующему платежу | 182 1 01 01040 01 2100 110 |

| Проценты по соответствующему платежу | 182 1 01 01040 01 2200 110 |

| Суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 01040 01 3000 110 |

| Прочие поступления | 182 1 01 01040 01 4000 110 |

| Уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 01040 01 5000 110 |

| Наименование | КБК |

| Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 01 01050 01 1000 110 |

| Пени по соответствующему платежу | 182 1 01 01050 01 2100 110 |

| Проценты по соответствующему платежу | 182 1 01 01050 01 2200 110 |

| Суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 01050 01 3000 110 |

| Прочие поступления | 182 1 01 01050 01 4000 110 |

| Уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 01050 01 5000 110 |

| Наименование | КБК |

| Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 01 01060 01 1000 110 |

| Пени по соответствующему платежу | 182 1 01 01060 01 2100 110 |

| Проценты по соответствующему платежу | 182 1 01 01060 01 2200 110 |

| Суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 01060 01 3000 110 |

| Прочие поступления | 182 1 01 01060 01 4000 110 |

| Уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 01060 01 5000 110 |

| Наименование | КБК |

| Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 01 01070 01 1000 110 |

| Пени по соответствующему платежу | 182 1 01 01070 01 2100 110 |

| Проценты по соответствующему платежу | 182 1 01 01050 01 2200 110 |

| Суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 01070 01 3000 110 |

| Прочие поступления | 182 1 01 01070 01 4000 110 |

| Уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 01070 01 5000 110 |

| Наименование | КБК |

| Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 01 01080 01 1000 110 |

| Пени по соответствующему платежу | 182 1 01 01080 01 2100 110 |

| Проценты по соответствующему платежу | 182 1 01 01080 01 2200 110 |

| Суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 01080 01 3000 110 |

| Прочие поступления | 182 1 01 01080 01 4000 110 |

| Уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 01080 01 5000 110 |

Напишите нам

https://www.youtube.com/watch?v=h1EU_iQlTiU

Сообщение отправлено. Ответим в течение 3-х часов.

www.kontur-extern.ru

КБК для уплаты налога на прибыль

| Налог на прибыль, зачисляемый в федеральный бюджет | 182 1 01 01011 01 1000 110 |

| Налог на прибыль, зачисляемый в бюджеты субъектов РФ | 182 1 01 01012 02 1000 110 |

Видео:КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ В 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

Кбк налога на прибыль 2021 для юридических лиц

Организация получила определенный доход, если вычесть из него расходы, имеет прибыль, подлежащую налогообложению. Такой налог называется прямым.

Платить его обязаны все юридические лица на территории РФ – как отечественные, так и иностранные (резиденты, работающие через постоянные представительства или просто получающие какой-либо доход).

Все предприниматели, работающие на общей системе налогообложения, должны будут его уплатить.

Кого налог на прибыль не касается:

Запомните: нет задекларированной прибыли – нет объекта налога.

Как рассчитать этот налог

Сначала нужно определить базу – ту прибыль, на которую он будет начисляться, и умножить ее на установленную налоговую ставку.

Доходы определяются методом начисления (по итогам годовой декларации) или кассовым методом (по дате фактического поступления дохода предпринимателю). Доходы, которые учитываются для этого вида налога, перечислены в НК РФ.

Расходы, вычитаемые из полученной суммы – это те траты, которые понес работодатель, и при этом обосновал и документально подтвердил. Некоторые расходы не вычитаются, например, выплаты по кредитам, начисление дивидендов, формирование уставного капитала и др.

Когда платить

Несмотря на то, что отчетный период составляет год, авансовые платежи необходимо вносить помесячно (в основной массе налогоплательщиков) или поквартально (отдельные категории, указанные в п.3.ст.286 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Если в один из периодов вместо прибыли получен убыток, то следующий авансовый платеж может быть уменьшен на эту сумму или ее часть. Переносить убытки в грядущее нельзя дальше, чем на 10 лет.

assistentus.ru

Отправить на почту

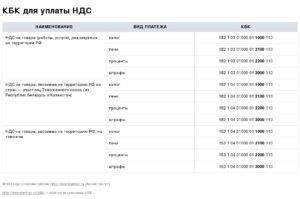

КБК НДС 2021-2021 для юридических лиц необходимо указывать в декларациях по НДС и платежных поручениях на уплату этого налога. Также КБК по НДС пригодятся вам в том случае, если налоговики потребуют заплатить штраф и пени за нарушение налогового законодательства.

НДС: основные понятия

В России налог на добавленную стоимость появился в 1992 году, а сама его история начинается с немецкого экономиста Вильгельма фон Сименсона, который в 1919 году предложил «облагороженный налог с оборота».

В налоговой практике первыми стали взимать НДС французы в 1954 году, но не на территории своей страны, а в колонии Кот’д-Ивуар.

На сегодняшний день НДС с различными модификациями существует в налоговой практике более 50 стран мира.

В законодательстве РФ НДС посвящена глава 21 НК РФ. Помимо этого, Минфин и ФНС постоянно выпускают письма и разъяснения для неоднозначных ситуаций.

Суть НДС — изъятие в бюджет части стоимости, добавленной на каждой стадии производства продукта или создания услуги.

НДС относится к косвенным налогам, в отличие от прямых налогов, которые взимаются непосредственно с финансовых результатов деятельности налогоплательщика или его имущества, НДС закладывается в цену каждого товара.

А фактическими плательщиками налога являются граждане, поскольку регулярно покупают товары или пользуются услугами. Бизнесмены, по сути, только передают сумму налога в государственные органы.

https://www.youtube.com/watch?v=cYSnuzafG8Y

Плюс НДС как косвенного налога в том, что поступления от него в бюджет не иссякают: даже в кризисной ситуации населению нужно совершать покупки, пусть самые минимальные, только того, что необходимо для жизни.

Согласно ст. 143 НК РФ НДС обязаны платить организации, предприниматели и лица, перемещающие товары через границы Таможенного союза. От уплаты НДС освобождены налогоплательщики на спецрежимах, а также ряд компаний — организаторов крупных спортивных мероприятий в РФ (например, чемпионата мира по футболу в 2021 году).

НК РФ предусматривает освобождение от уплаты налога еще в нескольких случаях. Подробнее читайте в материале «Как правильно освободиться от НДС».

Объект обложения налогом — реализация товаров или оказание услуг, выполнение своими силами строительно-монтажных работ, ввоз товаров в РФ, передача товаров или выполнение услуг для собственных нужд компании (ст. 146 НК РФ).

Сумму НДС к уплате в бюджет налогоплательщик рассчитает как разницу между «исходящим» налогом (то есть налогом, предъявленным покупателям его товаров или услуг) и «входящим» (то есть тем, который выделили его поставщики в счетах-фактурах).

Основная ставка НДС в 2021-2021 годах — 18%, для социально значимых товаров предусмотрены пониженные ставки налога: 10 и 0% (ст. 164 НК РФ). Кроме того, ряд процедур освобождены от налогообложения: образование, банковские, ритуальные, религиозные услуги, перевозка пассажиров.

Налоговый период по НДС — квартал. По итогам каждого квартала налогоплательщик сдает декларацию и уплачивает налог в бюджет.

ОБРАТИТЕ ВНИМАНИЕ! Декларация по НДС сдается только в электронном виде.

В 2021 году сроки сдачи отчетности по НДС и уплаты налога следующие:

Видео:Как платить налоги и взносы в 2024 году и другие январские новостиСкачать

КБК: налог на прибыль 2021 — Контур.Бухгалтерия

Организациям нужно платить налог на прибыль с 2021 года на новые КБК. Министерство Финансов обновило коды бюджетной классификации от 09.06.2021 года приказом № 87н.

КБК — коды классификаций, которые организации прописывают в платежных документах с целью перечисления средств в бюджет. Платежи сначала поступают в казначейство, а уже потом все средства делятся между федеральным, региональными и местными бюджетами. В статье рассмотрим отличия новых кодов бюджетных классификаций для налога на прибыль от старых и расскажем, как их использовать.

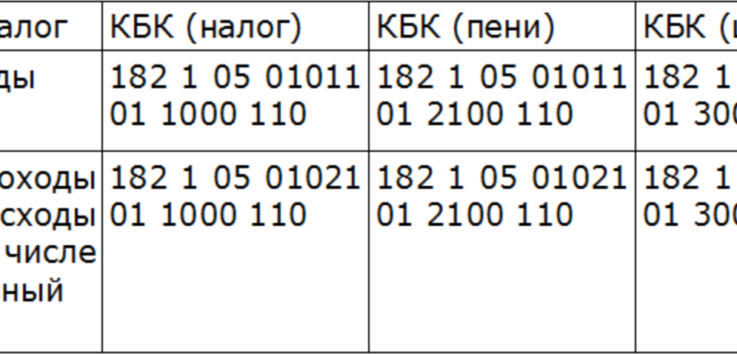

Кбк по налогу на прибыль для юридических лиц

С 2021 года компании и предприниматели должны выплачивать налог с доходов по новым ставкам. В 2021 году ничего не изменилось, такое же распределение и такие же ставки:

- в бюджет региона — 17%;

- в федеральный бюджет- 3%.

Важно! С первого дня 2021 года ведомости на уплату налога нужно заполнять по-новому. Для юридических лиц изменения в кодах бюджетной классификации были незначительные, но при заполнении платежных ведомостей их нужно учитывать. Они касаются суммы налогов, которые вычисляются с прибыли по обращающимся облигациям и облигациям с ипотечным покрытием.

| Федеральный | 182 1 01 01011 01 1000 110 | 182 1 01 01011 01 3000 110 |

| Региональный | 182 1 01 01012 02 1000 110 | 182 1 01 01012 02 3000 110 |

Особенности вычисления и уплаты налога

Компания получила доход. Вычитая из него расходы, мы получим прибыль, которая облагается налогом. Данный налог будет называться прямым. Его обязаны платить все юрлица, находящиеся на территории России — отечественные и иностранные. Предприниматели, работающие на ОСНО, должны платить налог на прибыль.

https://www.youtube.com/watch?v=IRh_uxD9yIE

Налог на прибыль не касается:

- предпринимателей, находящихся на УСН, ЕНВД и едином сельскохозяйственном налоге;

- лиц, владеющих игорным бизнесом;

- участников центра Сколково;

- организаторов Чемпионата мира по футболу 2021.

Расчет налога

Сначала определяется налоговая база (прибыль, с которой начисляется налог) после она умножается на налоговую ставку. Доходы вычисляются по итогам годовой декларации. Расходы — это те затраты, которые совершил предприниматель и документально их подтвердил.

Уплата налога

Платеж перечисляется в течение 28 дней месяца, следующего за отчетным периодом. Авансовые платежи нужно вносить поквартально (для отдельных категорий ст.286 НК РФ) или помесячно, несмотря на то, что налоговый период составляет год.

| Новые КБК налога на прибыль (налог с облигаций) | ||

| 182 1 01 01090 01 1000 110 | 182 1 01 01090 01 2100 110 | 182 1 01 01090 01 3000 110 |

| Налог, при условии, что выполняются соглашения о разделе продукции, которые были заключены до принятия ФЗ №225 | ||

| 182 1 01 01020 01 1000 110 | 182 1 01 01020 01 2100 110 | 182 1 01 01020 01 3000 110 |

| Налог, взимаемый с прибыли иностранных компаний, деятельность которых не связана с деятельностью в России, за исключением доходов в виде дивидендов | ||

| 182 1 01 01030 01 1000 110 | 182 1 01 01030 01 2100 110 | 182 1 01 01030 01 3000 110 |

| Налог с прибыли контролируемых иностранных компаний | ||

| 182 1 01 01080 01 1000 110 | 182 1 01 01080 01 2100 110 | 182 1 01 01080 01 3000 110 |

| Налог с прибыли, которые получили российские организации в виде процентов от российских компаний | ||

| 182 1 01 01040 01 1000 110 | 182 1 01 01040 01 2100 110 | 182 1 01 01040 01 3000 110 |

| Налог с прибыли, которые получили российские организации в виде процентов от иностранных компаний | ||

| 182 1 01 01060 01 1000 110 | 182 1 01 01060 01 2100 110 | 182 1 01 01060 01 3000 110 |

| Налог с доходов, которые были получены с ценных бумаг в виде процентов | ||

| 182 1 01 01070 1000 110 | 182 1 01 01070 01 2100 110 | 182 1 01 01070 01 3000 110 |

Кбк пени по налогу на прибыль

Если вам нужно заплатить пени по налогу, необходимо применить свой код, который прописывается в платежных поручениях. Чтобы узнать, какой код пени по налогу на прибыль писать в графе 104 платежной ведомости, нужно в коде по основному платежу заменить 14-17 положения.

Для пени вместо 1000 применяется значение 2100. Коды для пени расположены в зависимости от того, куда они перечисляются (уровень бюджета).

- федеральный бюджет — 182 1 01 01011 01 2100 110;

- региональный бюджет — 182 1 01 01012 02 2100 110.

Код пени по налогу в федеральный бюджет имеет в 11-12 положении значение 11, а в региональный бюджет это значение равно 12. Если обнаружена недостача в казне субъектов РФ, то пени переводятся с применением КБК в региональный бюджет.

Порядок и сроки начисления пени

Вычисление пени осуществляется согласно ФЗ № 401. Ее сумма зависит от того, на сколько дней просрочен платеж. Если платеж просрочен до 30 дней, то применяется тариф 1/300 ставки рефинансирования. Если срок более 30 дней, то действует тариф 1/150 от текущей ставки рефинансирования.

Ошибки в КБК налога на прибыль

При заполнении поля 104 платежной ведомости, организации часто путают коды. Из-за ошибок в платежках, деньги отправляются в невыясненные платежи. Неточность исправить можно. Для этого вам необходимо написать заявление в налоговую инспекцию для уточнения платежа.

Заявление можно оформить в свободной форме. Самое главное — не забудьте написать ошибочные данные платежки и укажите верную информацию.

https://www.youtube.com/watch?v=MO_Cqtwfnog

Александра Аверьянова

Платите налог на прибыль и другие налоги в облачном сервисе для малого бизнеса Контур.Бухгалтерия. Сервис подготовит платежки и напомнит о сроках уплаты, сформирует отчеты, поможет легко начислить зарплату и другие выплаты. Познакомьтесь со всеми возможностями Контур.Бухгалтерии бесплатно в течение 30 дней.

Видео:ОПЛАТА НАЛОГОВ И ВЗНОСОВ ИП САМОСТОЯТЕЛЬНО ОН-ЛАЙН ЧЕРЕЗ САЙТ НАЛОГ.РУ В 2023 ГОДУ. ЕНП и ЕНС.Скачать

Кбк по налогу на прибыль

КБК для перечисления налога с дивидендов российским организациям — 182 1 01 01040 01 1000 110

Пеня по налогу на прибыль с дивидендов российским организациям — 182 1 01 01040 01 2100 110

Кбк 2021 по налогу на прибыль

Налог отчисляют фирмы и предприниматели на ОСН. Прибыль составляет разницу между заработанными деньгами и потраченными — с неё и берётся процент.

Основная ставка в России 20%, из них 2% идут в федеральный бюджет, 18% — в региональный. Специальные ставки 30%, 15%, 13%, 10%, 0% применяются к указанным в статье 284 НК РФ видам доходов.

В 2021 при платежах указывают значения, приведенные в таблице выше.

Часто задаваемые вопросы

Разберём главные вопросы, которые интересны бухгалтерам при указании КБК налога на прибыль.

Когда указывать КБК пеней и штрафов?

Для перевода пеней и штрафов указывают отдельные значения.

Пени начисляются за каждый день просрочки оплаты. Плательщики налога на прибыль платят авансы ежемесячно до 28 числа. Но некоторые организации платят авансы только ежеквартально. Для этого нужно, чтобы доходы не превысили 15 млн.

рублей в каждом из последних четырех кварталов. Ежеквартальный платёж нужно внести до 28 числа месяца, идущего после квартала. Годовой оплатить до 28 марта следующего года.

За нарушение сроков начисляются пени, которые оплачиваются по отдельной статье.

Штраф — единовременное денежное взыскание. Он, в отличие от пеней, взыскивается однократно за грубое нарушение сроков оплаты. Если налоговая служба требует оплаты штрафа, в платёжке указывается соответствующий КБК.

Чем отличаются коды друг от друга?

Каждый код состоит из 20 цифр, делиться на части. Его можно расшифровать.

Административный раздел — первые 3 значения определяют, куда пойдут деньги:

- в ФНС — 182;

- в ПФ РФ — 392;

- в ФОМС — 393.

Доходный раздел из 10 цифр делиться на подгруппы:

- вид дохода (1 значение):

- налог обозначается “1”;

- безвозмездный перевод “2”;

- перевод денег от предпринимательства “3”.

- назначение платежа (2 значения) — налог на доходы, на имущество, госпошлинины и т.д.;

- соответствующая статья (2 значения) и подстатья (3 значения) Бюджетного кодекса — всего 5 цифр;

- уровень бюджета (2 цифры): федеральный, пенсионный и т.д.

Раздел программных значений, которые уточняют платёж (4 цифры):

- 1000 — налоги;

- 2100 — пени;

- 2200 — проценты;

- 3000 — штрафы;

Раздел классификации — 3 значения, которые указывают откуда идёт платёж и какова его экономическая составляющая:

- налоговый платёж — 110;

- социальные отчисления — 160;

- международные финансовые институты — 153;

- и т.д.

Чтобы стало понятнее, расшифруем КБК для пени 182 1 01 01011 01 2100 110:

- 182 — средства идут в ФНС;

- 1 — налоговый платёж;

- 01 — с дохода;

- 01 — статья бюджета;

- 011 — подстатья;

- 01 — получатель средств федеральный бюджет;

- 2100 — пени;

- 110 — платёж в счёт налога.

Что, если указан не тот КБК?

От КБК в платежке зависит, засчитают ли оплату налога вашей фирме. Указание неверного или неактуального кода может стать проблемой. Если назначение платежа не выяснено, он вовремя не будет перечислен. Налоговая служба посчитает это недоимкой, начислит пени и может выписать штраф. Возможно организации придётся доказывать в суде, что налог всё же был заплачен.

https://www.youtube.com/watch?v=S3Vcga1FSq4

Даже при указании ошибочного кода платёж поступает на счёт казначейства, деньги не пропадают, но и не доходят в нужный бюджет. Зато в другом бюджете, код которого указан по ошибке, образуется переплата. Инспекторы сообщают о такой переплате плательщику в течение 10 дней. В этом случае после сверки с налоговой службой, можно уточнить платёж. Налоговая переведёт деньги с одного КБК на другой.

Если бухгалтер сам замечает ошибку, то лучше сразу подать заявление в инспекцию об уточнении платежа.

Вправе ли инспекция требовать пени из-за ошибки в КБК?

Ошибка в КБК не приводит к недоимке по налогу, если указан существующий, но неверный код. В этом случае по результатам сверки сумма переводится на правильный КБК. Поступление средств на счёт казначейства говорит о том, что оно попали в бюджет. Начисление пеней из-за неверного кода можно оспорить в суде. Суды обычно принимают сторону налогоплательщика.

Когда и на какой КБК переводить налог на прибыль с дивидендов?

Видео:Ежемесячные авансовые платежи по налогу на прибыльСкачать

Кбк по пени по налогу на прибыль в бюджет субъекта рф

С КБК, или кодом бюджетной классификации, знакомо каждое предприятие. Организации, начисляющие и уплачивающие налоги, отправляют деньги именно по таким кодам. Все бюджетные организации имеют свой код, по которому оператор направляет денежные средства.

Одна ошибка, допущенная в реквизитах, может привести в «зависанию» суммы. Соответственно, деньги не попадут вовремя, куда нужно. Это может привести к штрафным санкциям и пеням от налоговой. И тогда уже вашей организации придётся узнавать Кбк по пени по налогу на прибыль в бюджет субъекта рф.

Кбк по пени по налогу на прибыль в субъект

Если случилось так, что в вашей фирме произошла просрочка очередного платежа, то нужно быть готовым к тому, что придется заплатить штраф и пеню. Начисление пени стоит сделать самостоятельно в зависимости от дней просрочки.

Сами платежи производятся по различным кодам. Куда не были доплачены денежные средства, тот КБК по пени указывается:

| КБК Федеральный Бюджет | 182 1 01 01011 01 2100 110 |

| КБК Субъектов РФ | 182 1 01 01012 02 2100 110 |

КБК по штрафам:

| КБК Федеральный Бюджет | 182 1 01 01011 01 3000 110 |

| КБК Субъектов РФ | 182 1 01 01012 02 3000 110 |

Законодательно НИ указаны сроки оплаты налогов. Все организации, которые занимаются предпринимательством, обязаны уплачивать в государственную казну денежные суммы. Эти суммы исчисляют компании на основании своей прибыли.

После того как был произведен расчет и начислен налог, нужно произвести оплату. Для этого существует свой Кбк налог на прибыль.

Кбк налог на прибыль

Организации в ходе своей деятельности получают прибыль, на которую обязаны платить налог государству. В зависимости от субъекта, организации оплачивают стандартный налог 20%.

Из них:

- 2% — отправляется в федеральную казну.

- 18% — идёт в региональный бюджет.

Налог на прибыль платят организации, которые работают на ОСНО. Компании, использующие другие виды налоговых систем: УСН, ЕНВД — отплачивают единый налог.

Если ваша организация работает на общей системе налогообложение, то платит налог с полученной прибыли. Соответственно, в платёжном документе указывается код КБК:

| КБК Федеральный Бюджет | 182 1 01 01011 01 1000 110 |

| КБК Субъектов РФ | 182 1 01 01012 02 1000 110 |

Эти реквизиты вносят все плательщики налогов, кроме групп налогоплательщиков, состоящих в товарищеском союзе, и иностранных компаний.

Стандартная налоговая ставка составляет 20%. Минимальная ставка, которую могут установить местные власти, составляет 13,5%. Процент, уходящий в федеральный бюджет, неизменен в любом случае.

https://www.youtube.com/watch?v=ANZjGNMw7xM

По истечении отчетного периода следует заполнить декларацию и осуществлять налоговые платежи. В платежных документах указываются коды КБК. На основании этих данных и отправляются деньги.

Кбк пени в федеральный бюджет

Если компания по каким-то причинам просрочила платеж, происходит начисление пени и штрафов. Существует КБК на пени по налогу на прибыль в федеральный бюджет, который представляет из себя 20-значный набор цифр. Итак, если вам нужно отправить деньги в федеральный бюджет по пени:

- 182 1 01 01011 01 2100 110 – КБК.

При отправлении в региональный фонд КБК пени:

- 182 1 01 01012 02 2100 110.

При заполнении платежных документов обязательно внимательно проверяйте, куда направляются деньги.

Каждый код КБК — это определенная организация. При малейших ошибках деньги попадут не по адресу. Несвоевременная оплата может привести к новым штрафам и пени.

Налог на прибыль и КБК

Все компании, занимающиеся определенным видом деятельности, получают прибыль и обязаны платить государству налог с этой прибыли. Вся финансовая деятельность предприятий непосредственно привязана к налогу на прибыль.

Для всех бухгалтерских операций и заполнения платежных документов есть свои КБК.

Разберем КБК пени по налогу на прибыль.

182 1 01 01011 01 2100 110 – КБК пени по налогу в казну федеральную.

182 – Код государственного органа.

1 – код дохода.

01 – налоговый код.

01011 – статья дохода.

01 – уровень бюджета (федеральный или региональный).

2100 – причина платежа (пени, налог, штраф).

110 – классификация прибыли (дохода). Налоговый, неналоговый, собственник.

Правильность и аккуратность при внесении реквизитов поможет избежать предприятию лишних расходов. Своевременная оплата налогов не повлечет за собой штрафные секции со стороны НИ.

Видео:Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

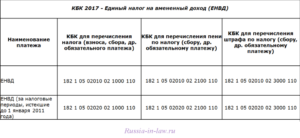

В чём специфика кбк налога на прибыль в 2021 году

Для осуществления платежей по налогам с прибыли предприятий необходимо использование КБК, определяющих назначение осуществляемых перечислений на оплату налога, пени, штрафа.

КБК налога на прибыль в 2021 году изменились. Минфин заранее опубликовал новые коды, сведенные для удобства в таблицу.

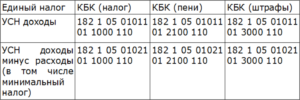

Новшества коснулись основного налога с прибыли, страховых взносов и минимального налога при УСН. Для составления платежных поручений важно знать произошедшие изменения и сверять их с переходной таблицей.

Общие понятия для юридических лиц

Для предотвращения ошибок по уплате налогов с прибыли в 2021 году предпринимателям необходимо ознакомиться с изменениями, внесенными Минфином. Новеллы касаются индивидуальных предпринимателей и юридических лиц, ведущих деятельность по УСН. Поэтому знать разъяснения в отношении поправок в КБК им особо важно.

Прежде, чем переходить к детальному рассмотрению принятых поправок, нужно выяснить, что такое КБК и зачем они нужны российским хозяйствующим субъектам.

Расшифровка аббревиатуры КБК — «код бюджетной классификации». Коды необходимы для составления поручений по переводу в государственный бюджет налогов, сборов, штрафов, пени по налогу. Ими обозначаются места назначения производимых переводов. Поэтому их отражение обязательно в платежках для правильного поступления средств.

КБК состоит из 20 цифр.

Каждой цифрой обозначается определенная информация:

- первые отражают сведения о государственном органе, куда производятся перечисления налогов;

- следующие коды представляют собой группу кодов дохода;

- затем обозначаются коды вида платежа (налог, штраф, пени) и статья предпринимательского дохода;

- далее расшифровывается уровень бюджета, куда отправляются денежные средства плательщика;

- последующая комбинация определяет точное назначение производимого платежа;

- по последним трем цифрам определяется вид дохода.

Периодически коды бюджетной классификации изменяются, исключаются или добавляются. Поэтому следить за их очередными трансформациями крайне важно всем предпринимательским субъектам. Иначе финансовые средства будут перечислены в неправильном направлении. А это, в свою очередь, может повлечь штрафные санкции.

https://www.youtube.com/watch?v=gbyB3S-i8Is

Даже за случайные ошибки в составлении платежных документов Налоговым кодексом предусмотрены значительные штрафы для ИП и юридических лиц. Незнание изменений закона не освобождает от их получения.

Исходя из последних новостей, главные изменения в КБК произошли по двум направлениям. Первое новшество коснулось кода по оплате налога на финансовый доход фирмы с прибыли, получаемой в качестве дивидендов от подконтрольного зарубежного капитала. КБК для его оплаты — 182 1 01 01080 01 0000 110.

Второе нововведение состоит в исключении КБК, используемого ранее для перевода минимальной суммы налога для хозяйствующих субъектов, работающих по УСН. В 2021 году для него предусмотрен КБК 182 1 05 010 50 01 1000 110.

По нему фирмы, применяемые объект обложения «доходы за вычетом расходов», будут переводить на счет государственного бюджета минимальные налоги (в размере 1% от полученной фирмой прибыли), годовые суммы и авансовые платежи.

Раньше система включала два КБК в этой системе. Поэтому организации, применяющие УСН, оплачивали поквартально минимальные налоговые взносы вместо произведения авансовых платежей. Такой метод часто приводил к путанице в ИФНС, а невиновным, по сути, предпринимателям приходилось выплачивать штрафы за невыплату суммы минимального налога или неполную ее оплату.

Нововведения позволили перевести российских предпринимателей с 2021 года на единый КБК. Теперь они будут переводить по кварталам обычные ежеквартальные авансы на КБК 182 1 05 010 50 01 1000 110.

Но в случае выхода фирмы, работающей по упрощенке, на минимальный налог по годовым результатам деятельности, перечисление нужно будет производить по КБК, предназначенному для обычных налоговых платежей: 182 1 05 010 50 01 1000 110.

Важно знать! Организации на упрощенке обязаны выплачивать минимальный взнос по налогу, если по окончании года результат деятельности показал убыток, сумма итогового годового налога не превысила минимально установленный размер.

Детали структуры и сравнительная таблица

Все 20 цифр, включенные в КБК, разделяются на четыре группы:

| Первая — блок администратора | В нее входят три цифры. Его предназначением является установление признака произведенного платежа, т.е. куда направляются финансовые средства предприятия. К примеру, 182 – налоги, 392 – пенсионные взносы. |

| Вторая группа – доходы |

|

| Третья группа — программный блок | Набор включает четыре обозначения раздельного учета платежей по налогам, пеням, взысканиям. К примеру, код налогов – 1000. |

| Четвертая группа — классификационный блок | Здесь три цифровые знака отражают вид дохода, полученного государственным ведомством: 110 – налоговый, 150 – безвозмездные перечисления, 170 – от операций с активами. |

КБК для уплаты налога на прибыль:

Нюансы расшифровки

КБК предназначен для правильной интерпретации ведомствами сведений о производимых налогоплательщиками перечислений. Они показывают цели, адресатов и т.д.

Правильно указанный в платежном документе КБК обеспечивает:

- безошибочное осуществление платежных операций;

- отслеживание истории перемещения финансовых средств;

- облегчение работы специалистов государственных органов;

- грамотное планирование бюджета и управления денежными потоками;

- фиксацию задолженностей по платежам.

Правильное указание КБК в 2021 году гарантирует поступление денежных средств на необходимый счет, а юридическое лицо или предприниматель избегут штрафов.

https://www.youtube.com/watch?v=2NK1FHymZWU

В связи с тем, что теперь введены новые КБК, старые утратили свою действительность. С 1 января бухгалтера не смогут применять прежние обозначения даже для произведения перечислений денег за прошедший период. В противно случае, финансовые средства будут признаны не заплаченными.

Для предотвращения неприятных ситуаций в ходе оформления платежных поручений следует знать произошедшие изменения и пользоваться вспомогательными таблицами, подготавливаемыми профессиональными финансистами по данным Минфина. При использовании все же КБК 2021 года, ошибки можно устранить путем уточнения платежа.

Действующие КБК налога на прибыль в 2021 году

С января требуется использование нового КБК по налогу с прибыли от подконтрольных зарубежных фирм — 182 1 01 01080 01 1000 110, а также произведение перечислений минимального налога при УСН по общему КБК — 182 1 05 01021 01 1000 110 (отдельный код больше не применяется).

Во избежание ошибок при формировании платежных документов поможет сравнительная таблица КБК по налогам:

| Виды налогов | Ранее действовавший КБК | Новый КБК |

| Налог, взимаемый с доходов в качестве прибыли подконтрольных зарубежных организаций | — | 182-1-01-01080-01-0000-110 |

| Минимальный налог на прибыль (при УСН) | 182-1-05-01050-01-1000-110 | 182-1-05-01021-01-0000-110 |

Ниже приведены актуальные КБК налога на прибыль в 2021 году:

| КБК | Назначение налоговых платежей |

| 182-1-01-01012-02-1000-110 | Перечисляется в региональные бюджеты (за исключением плательщиков, относящихся к консолидированным категориям) |

| 182-1-01-01011-01-1000-110 | Зачисляется в федеральный бюджет (помимо плательщиков из числа консолидированных) |

| 182-1-01-01014-02-1000-110 | Подлежит перечислению в региональные бюджеты (предназначен для консолидированных категорий) |

| 182-1-01-01013-01-1000-110 | Платится в бюджет федерации (предназначен для консолидированных групп) |

| 182-1-01-01020-01-1000-110 | Осуществляется при выполнении соглашений о разделе продукции, которые заключены до 21.10.2011 г. |

| 182-1-01-01030-01-1000-110 | Производится с прибыли зарубежных фирм, не обусловленной ведением деятельности в РФ через представительства |

| 182-1-01-01040-01-1000-110 | Переводится с прибыли российских компаний в качестве дивидендов от отечественных фирм |

| 182-1-01-01050-01-1000-110 | Перечисляется с прибыли зарубежных фирм в виде дивидендов от российских компаний |

| 182-1-01-01060-01-1000-110 | Берется с дивидендов от зарубежных фирм |

| 182-1-01-01070-01-1000-110 | Выплачивается с процентов по муниципальным и государственным ЦБ |

| 182-1-01-01080-01-1000-110 | Взимается с доходов в качестве прибыли подконтрольных зарубежных фирм |

Особенности расчёта пени

Хозяйствующий субъект получил доход от своей предпринимательской деятельности. Вычитая из него понесенные расходы, образуется налогооблагаемая прибыль. Уплачиваемый с нее налог к прямым налогам.

В Российской Федерации их оплата обязательна для всех предприятий – российских и зарубежных (резидентов, просто извлекающих прибыль или ведущих бизнес через представительства). Его обязаны платить все предприниматели, применяющие общую систему налогообложения.

Не затрагивает налог на прибыль следующих категорий:

- субъектов, причастных к инвестиционному проекту центра Сколково;

- обладателей игорного бизнеса (облагается специальным налогом);

- предприниматели, работающие на специальных режимах (ЕСХН, ЕНВД, УСН).

Внимание! Если задекларированная прибыль отсутствует, то нет и налогового объекта.

https://www.youtube.com/watch?v=MkI7yGiM2L0

Расчет налога производится по следующей схеме. На первоначальном этапе определяется база налогообложения – та прибыль, с которой его следует начислить, умножив в дальнейшем на предусмотренную законом ставку.

Доходы вычисляются по одному из двух методов. По фактическому поступлению в фирму или по итогам годовой налоговой декларации. Перечень доходов, учитываемых в расчетах налога, установлен Налоговым кодексом РФ.

Расходы вычитаются из полученного дохода. К ним относятся понесенные работодателем затраты. Их обоснование должно быть подтверждено документально. Существуют затраты, которые вычету не подлежат. К примеру, формирование уставного капитала организации, дивиденды, оплата кредитов.

Внимание! При получении в одном из отчетных периодов убытка вместо прибыли, последующий авансовый платеж можно уменьшить на его сумму полностью или частично.

Несмотря на то, что налоговым периодом является год, уплата авансовых платежей с прибыли обязательна по кварталам или по месяцам. В противном случае на ответственное лицо может быть наложен штраф или вынесено предупреждение.

Назначенные сроки и изменения

Сумма налога с прибыли организации, которая начислена за 2021 год, перечислить в бюджет необходимо было не позже 28.03.2021 г. Такое правило фиксирует п. 1 ст. 287, п. 4 ст. 289 Налогового кодекса. Рассчитывать ее необходимо, исходя из произведенных в течение предшествующего года авансов. Об этом гласит п. 1 ст. 287 Налогового кодекса.

Статья 289. Налоговая декларация

Статья 287. Сроки и порядок уплаты налога и налога в виде авансовых платежей

Пример расчета

За 2021 год ООО «Астроном» извлекло прибыль от предпринимательской деятельности 1,5 миллиона рублей.

Налог на прибыль необходимо начислить в следующих размерах:

| 18% в бюджет субъекта РФ | 1500 000 х 18% = 270000 (рублей). |

| 2% в федеральный бюджет | 1500 000 х 2% = 30000 (рублей). |

За год предприятие осуществило следующую сумму авансовых платежей:

| В региональный бюджет | 195 тысяч рублей. |

| В федеральный бюджет | 28 тысяч рублей. |

Поскольку за счет авансовых платежей можно снизить итоговый размер налога, итоговый платеж составил:

| В региональный бюджет | (270000 – 195000) = 75000 (рублей) |

| В федеральный бюджет | (30000 – 28 000) = 2000 (рублей) |

Бухгалтер ООО «Астроном» оформил перечисление налога платежными поручениями в региональный бюджет на 75 тысяч рублей и в федеральный – на 2 тысячи рублей.

Внимание! С 2021 года структура налоговой ставки изменилась. В федеральный бюджет теперь подлежит перечислять 3% (вместо 2%), а в региональный – 17% (вместо 18%).

📽️ Видео

Налоговый учет и расчет налога на прибыль - первый практический урок курсаСкачать

Алгоритм расчета налога на прибыль и авансовых платежей за 9 месяцев в 1С 8.3 БухгалтерияСкачать

Как пользоваться приложением для самозанятых МОЙ НАЛОГ? ИнструкцияСкачать

Ежемесячные авансовые платежи по налогу на прибыль I Ершикова М.Л.Скачать

Что такое КБК?Скачать

Приложение мой налог. Как заплатить налог самозанятому. Как сформировать чек в приложении мой налогСкачать

КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ в 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

Фиксированные взносы ИП за себя в 2023 году: как, куда, когда платить. Можно ли вообще не платить?Скачать

Урок 21. Налог на прибыль организацийСкачать

Налог на прибыль. Базовый курс. Часть 1Скачать

Как осуществить перекидку переплаты по налогам с одного КБК на другой?Скачать

Как платить налоги с продаж на маркетплейсе OZONСкачать

Налог на прибыль организаций (#12)Скачать

Как избежать уплаты налога с банковского вклада: разберем на примерахСкачать