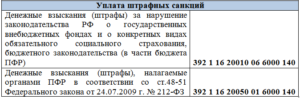

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные ст. 116, 118, п. 2 ст. 119, ст. 119.1, п. 1 и 2 ст. 120, ст. 125, 126, 128, 129, 129.1, ст. 129.4, 132, 133, 134, 135, 135.1 НК РФ | 182 1 16 03010 01 6000 140 |

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьей 129.2 НК РФ | 182 1 16 03020 02 6000 140 |

| Денежные взыскания (штрафы) за административные правонарушения в области налогов и сборов, предусмотренные КоАП РФ | 182 1 16 03030 01 6000 140 |

| Денежные взыскания (штрафы) за нарушение законодательства о применении ККТ при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт | 182 1 16 06000 01 6000 140 |

| Денежные взыскания (штрафы) за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций | 182 1 16 31000 01 6000 140 |

| Денежные взыскания (штрафы) за нарушение валютного законодательства РФ и актов органов валютного регулирования, а также законодательства РФ и в области экспортного контроля | 182 1 16 05000 01 0000 140 |

ФАЙЛЫ

Скачать КБК для уплаты денежных взысканий (штрафов) в .PDFСкачать КБК для уплаты денежных взысканий (штрафов) в формате картинки .JPG

- Штрафы за нарушение законодательства о налогах и сборах

- Прочие штрафные поступления

- Уплата штрафов ГИБДД

- Кбк штраф в 2021 году — для юридических лиц, физических, ндфл, несвоевременная сдача, гибдд, пени, прибыль

- Основная информация

- Определения

- Законодательство

- Расшифровка

- Для чего нужны

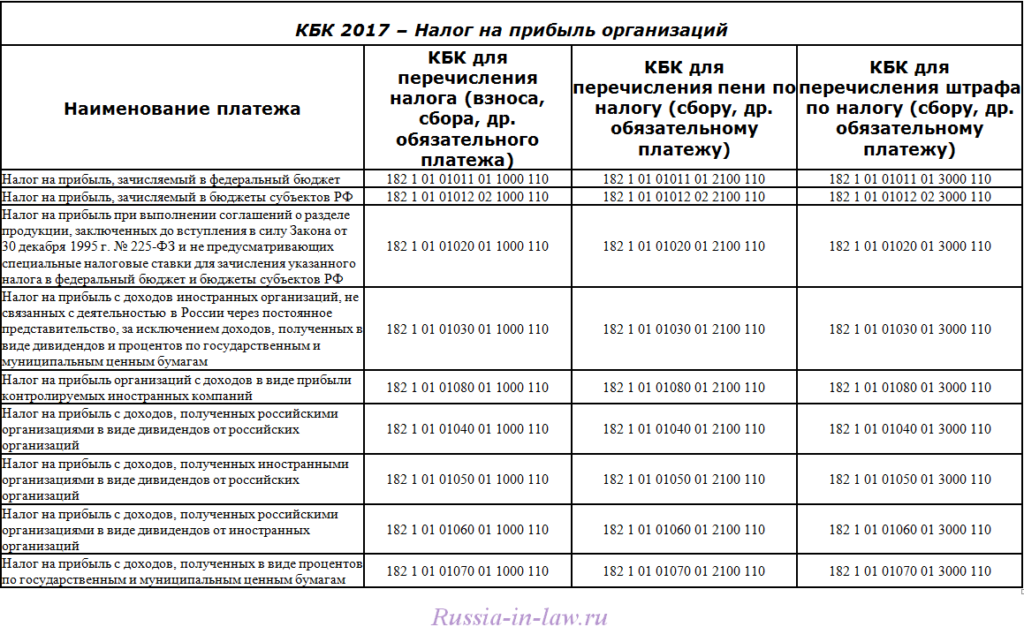

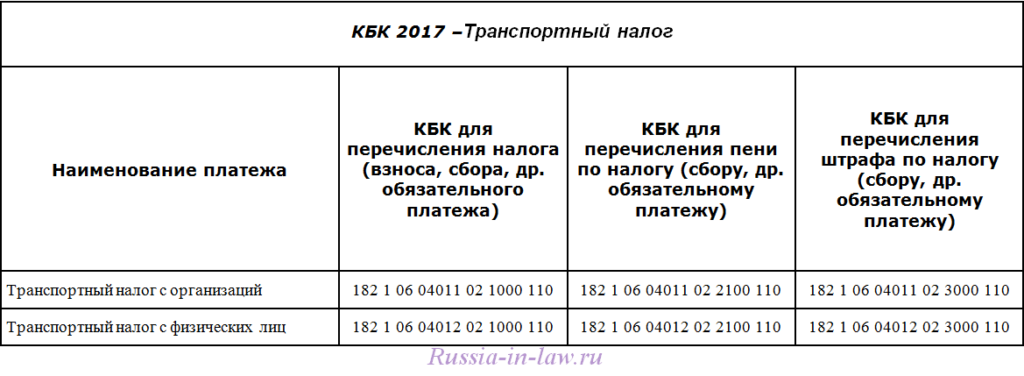

- Какой налог и штраф КБК

- Как вписать

- Для уплаты денежных взысканий

- Как заплаить налоговой за нарушения по акту кбк 18211603010016000140

- За что штраф 200 рублей по кбк 18211603010016000140?

- 18211603010016000140 кбк расшифровка 2021: за что штраф

- Кбк 18211603010016000140: расшифровка в 2021 году

- Кбк для уплаты штрафов, санкций, денежных взысканий для юрлиц

- Кбк для уплаты денежных взысканий (штрафов)

- Как заполнить платежное поручение на штрафы в налоговую в 2021

- Кбк на уплату штрафа 2021

- Отправить на почту

- Кбк для уплаты ндс для юридических лиц в 2021 году

- Кбк для уплаты пени и штрафов по ндс в 2021 году

- Новые КБК по налогам и страховым взносам в 2021 году: изменения

- Зачем нужны КБК в 2021 году

- Сколько знаков в КБК и что они означают?

- Кбк 18811630020016000140

- Подписка на новости

- 24 января 2012

- Кбк 18211603010016000140 — за что штраф 200 рублей?

- Расшифровка КБК 18211603010016000140 (2021–2021 годы)

- Кбк 18211603010016000140: за что штраф 200 рублей и какой налог

- Как вписать КБК 18211603010016000140 в платежное поручение — образец

- Итоги

- 📽️ Видео

Штрафы за нарушение законодательства о налогах и сборах

Штрафы выписываются на нарушение федерального законодательства о налогах и сборах, а также за административные нарушения. Полный перечень нарушений, влекущих за собой штраф, содержится в Налоговом и Уголовном кодексе РФ.

Каждый вид правонарушения, карающийся штрафом, регулируется государственными органами различных уровней, поэтому и получатели штрафа будут различные. Вот почему так важно при уплате штрафа указывать в платежном поручении правильный КБК.

- За нарушение бюджетного законодательства на федеральном уровне 1 16 18010 01 0000 140.За недоимку в Пенсионный фонд – 1 16 20010 06 0000 140.

- За невыплату в положенное время взносов в ФСС – 1 16 20020 07 0000 140.

- За неуплату взносов в ФФОМС – 1 16 20030 08 0000 140.

- Штраф за выявленные проверкой нарушения работы с наличностью, произведения кассовых операций, использования специальных счетов в банке (если это было обусловлено требованиями) – 1 16 31000 01 0000 140.

- За нарушения, связанные с использованием валюты 1 16 05000 01 0000 140.

Прочие штрафные поступления

- 18811643000016000140 – за административные правонарушения.18811690010016000140 – возмещение ущерба в федеральный бюджет.

- 18811690050056000140 – возмещение ущерба в бюджеты муниципальных районов.

Уплата штрафов ГИБДД

Самый широко распространенный вид штрафных начислений. Начисленный штраф подлежит своевременной уплате ( в течение 2 месяцев), иначе налицо новое правонарушение, в свою очередь, также караемое штрафом и дополнительными неприятными мерами в отношении неплательщика.

60 предоставляемых для оплаты дней начинают отсчитываться с выдачи на руки квитанции на штраф или после получения письма-квитанции, выписанной по данным камер фиксации.

Новшества, принятые в 2021 году, грозят неплательщикам штрафов ГИБДД такими карами:

- несвоевременная уплата ведет за собой штраф в двукратном размере;

- злостный неплательщик может быть арестован на 15 суток;

- можно оказаться принужденным к общественным работам на срок до 50 часов.

Все зависит от решения судьи, который берет во внимание прежде всего серьезность допущенного автонарушения.

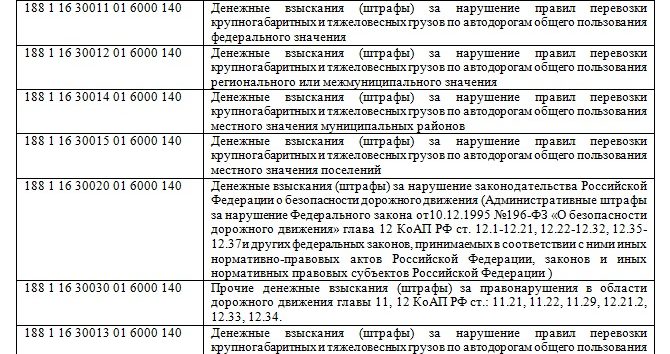

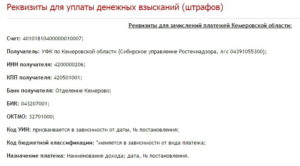

Реквизиты для оплаты

Если вы получили извещение о начисленном вам штрафе от ГИБДД, его надо оплатить по правильным реквизитам. Обратите внимание, коды бюджетной классификации по этому виду штрафов одинаковы для всех регионов РФ, они зависят от того, какой у вас автомобиль и что именно вы на нем нарушили. Ищите необходимый вам КБК среди нижеперечисленных.

- 18811630020016000140 – за административные правонарушения в области дорожного движения.

- 18811630010016000140 – за нарушение правил перевозки крупногабаритных и тяжеловесных грузов по автомобильным дорогам общего пользования:

- 18811630011016000140 – за то же нарушение, произошедшее на дороге федерального значения;

- 18811630012021000140 – если дорога была регионального или межмуниципального значения;

- 18811630013016000140 – дорога общего пользования местного значения городских округов;

- 18811630014016000140 – дорога общего пользования местного значения муниципальных районов;

- 18811630015016000140 – дорога общего пользования местного значения поселений.

- 18811625050016000140 – за нарушение законодательства в области охраны окружающей среды.

- 18811626000016000140 – за нарушение законодательства о рекламе на транспортных средствах;

- 18811629000016000140 – за нарушения в области международных перевозок (федеральный бюджет).

- 18811630030016000140 – за все остальные штрафы, наложенные муниципальным органом, городом федерального значения, городским округом.

Видео:Что такое КБК?Скачать

Кбк штраф в 2021 году — для юридических лиц, физических, ндфл, несвоевременная сдача, гибдд, пени, прибыль

КБК – это понятие, которое знакомо каждому экономисту или человеку с бухгалтерским образованием. По факту, это код бюджетной классификации, прописанный в Бюджетном кодексе. В соответствии с ним, это группировка расходов и доходов для формирования общего государственного бюджета.

Основная информация

КБК обязан указываться в любом платежном поручении для перечисления налоговых сборов и иных взносов, в том числе и штрафов. Это понятие позволяет удостовериться, что денежные средства пойдут в нужное направление. А плательщик не будет привлечен ни к каким штрафным санкциям за несвоевременное погашение обязательств.

Фактически, КБК – это аналог расчетного счета организации. Если она оплачивает какую–либо услугу, то в платежке указывается счет для перевода. Аналогично происходит и с переводом средств в государственный бюджет.

Сейчас КБК несколько изменился. Новые правила теперь прописаны в Приказе Министерства финансов России № 150н.Общие изменения коснулись многих налоговых исчислений, особенно для коммерческих компаний. Изменения претерпел КБК по земельному налогу, который поделился на оплату физ. и юр. лицами. Теперь различение имеется и по категории принадлежности участка.

https://www.youtube.com/watch?v=voeo1nEZmts

В 2015 году Налоговая инспекция составила таблицу, где указала основные коды для перечисления. Это действие позволит несколько облегчить заполнение платежных документов и поможет специалистам минимизировать ошибки при формировании документации, где необходимо проставлять данную информацию. При ошибке в коде данных достаточно сложно вернуть уплаченные средства.

Определения

Все налогоплательщики обязуются вносить денежные средства в виде налогов в государственный бюджет. А для такого внесения требуется обязательный реквизит для обозначения – КБК.

КБК ввелся в платежи в 1999 году. Но стоит помнить, с этого периода времени справочник не раз видоизменялся. Фактически, это доходная часть для всех платежей в виде взносов, государственных пошлин и налоговых платежей.

Достаточно много людей считает, что данный код облегчает работу государственным служащим. Но в некотором смысле это наоборот затрудняет ее. Смена кодировки постоянно представляет собой неудобство.

И если бухгалтер не следит за обновлением, то он может получить ошибку, что в последующем не позволит вернуть платеж.

Соответственно, платеж не учитывается, а на этой почве возникают долговые обязательства.

Как последствие из всего этого, это назначение штрафных санкций, пени и поиск ушедшего в никуда платежа. Возвратить потраченные денежные средства практически невозможно, особенно если это касается бюджета разного уровня. То есть если была оплата регионального типа, то прошла как федеральная, то возврат не осуществляется.

Хотя можно написать заявление установленного образца и ждать уточнения информации. В заявке нужно указать просьбу возврата, так как было присвоение другим человеком, либо возврат на сет компании, если в дальнейшем была оплата с корректным кодом.

Стоит помнить каждой организации, что за них никто не будет исправлять ошибки. Именно поэтому, при указании реквизитов, стоит быть внимательным при оформлении.

По факту, код бюджетной классификации – это определенная последовательность цифр, которая позволяет просмотреть все денежные средства, которые поступают в государственную казну. Именно благодаря понятию, можно выяснить куда уходят денежные средства и каково основания для данного действия. Соответственно, здесь отображается получатель и отправитель.

Также стоит помнить, что государственный бюджет не считается основным счетом. Имеется не мало различных отраслей, по которым распределяются денежные средства.

Законодательство

Регламентирует данный вопрос Бюджетный кодекс Российской Федерации от 31 июля 1998 года № 145 с изменениями и дополнениями от 14 июля 2013 года.

Данный вопрос рассматривает статья 20, которая оговаривает классификацию доходов бюджетов России.

Стоит воспользоваться письмом Министерства финансов России от 6 февраля 2013 года № 02–04–10/2578, где представлена переходная таблица различных кодов бюджетирования.

О порядке проведения платежей рассказывает:

Расшифровка

Всем бухгалтерам не редко приходит сообщения об изменения в процедуре платежей в государственный бюджет. И они обязаны уплачивать определенный налог или сбор по этим реквизитам. Если он нарушает действующее законодательство и отказывается от данного требования, то ему грозит административное или уголовное наказание.

Налоговые сотрудники обязуются указывать наименование налоговой базы во избежание претензий с стороны государства. Именно поэтому, практически всегда указывается КБК для перечисления денежных средств.

Много вопросов возникает у бухгалтеров, если им присылают оплату по КБК. Для всего администрирования платежей в государственный бюджет имеется отдельный код бюджетной классификации. И именно этот пароль стоит указывать в каждом налоговом платеже. Используется при платежах ФНС, ФСС и других государственных платежах.

Все КБК содержаться в классификаторе понятия, точнее в приказе Министерства Финансов России от 1 июля 2013 года № 65н. В соответствии с действующим законодательством – это штраф, который нужно оплатить государству за нарушения в сфере налогового законодательства.

Для чего нужны

Такие коды необходимы для введения, чтобы упорядочить все платежи – поступления в действующий бюджет и расходование. По факту, эти понятия позволяют сгруппировать весь бюджет, в том числе все налоговые и иные исчисления.

https://www.youtube.com/watch?v=5wKkHMBvky8

Стоит помнить, что все поступления платежей на доходы физ.лиц можно подразделить на НДФЛ, который начисляется специальными агентами, НДФЛ, который начисляется предпринимателями, НДФЛ в качестве фиксированного авансового платежа. И в каждом отдельном случае предусмотрены отдельные коды.

Какой налог и штраф КБК

КБК штраф – это оплата санкции за нарушение в сфера законодательства. Для физических лиц часто указывается при оплате штрафов ГИБДД. Позволяет оплатить не только штраф, но и пени за несвоевременный поступок.

КБК 18211603010016000140 – штраф 200 рублей. Назначается при:

- перечислении платежа не в установленные сроки. А также за несвоевременную подачу заявки на постановку на налоговый учет. Устанавливается при работе без регистрации в Налоговой служб. Это регламентируется статьей 116 Налогового кодекса России;

- некорректное исполнение способа предоставления налоговой декларации. Это регламентируется статьей 119.1 Налогового кодекса Российской Федерации;

- при сдаче уполномоченным сотрудником отчетности с некорректными данными. Это регламентируется статьей 119.2 НК России;

- при наличии грубого нарушения правил ведения и анализа налогового учета. Это регламентируется статьей 120 НК России;

- при нарушении определенного порядка использования арестованного или залогового объекта. Регламентируется статьей 125 НК России;

- не предоставление информации для налогового анализа. Это регламентируется статьей 126 НК России;

- документы предоставляются некорректным образом – статья 126.1 НК России;

- неявка на рассмотрение делопроизводства по поводу нарушений в качестве свидетеля. Регламентируется статьей 128 НК России;

- отказ от проверки, инициируемой налоговой службой или выдача ложного заключения. Регламентируется статьей 129 НК России;

- умалчивание корректной информации, тех сведений, которые стоит указать налоговому органу. Это регламентируется статьей 129.1 Налогового кодекса России;

- сдача отчетности в некорректными сведениями. Это регламентируется статьей 129.4 НК Росси;

- все иные нарушения, которые совершаются кредитными компаниями.

Как вписать

Как вписать КБК штраф для юридических лиц и физических? Несвоевременная сдача и минимизированная прибыль – это частое нарушение со стороны организаций.

Платежный документ на уплату штрафных санкций, как правило, оформляется в аналогичном порядке, что и иной налоговый платеж. Для КБК специально выделено поле.

Для уплаты штрафных санкций нужно отправится в кредитное учреждение и создать платежное поручение с данным КБК.

Для уплаты денежных взысканий

Стоит использовать следующие КБК для оплаты:

- 18211603010016000140 – все штрафные санкции за нарушение в сфере законодательства налогового уровня;

- 18211603030016000140 – денежные взыскания за административные правонарушения в сфере оплаты сборов и налогов, предусмотренных кодексами России об административном правонарушении;

- 18211621010016000140 – все взыскания касаемо лиц, которые виновны в совершении преступлений и при возмещении ущерба имуществу, причисленному к региональному;

- 18211621010017000140 – все взыскания касаемо лиц, которые виновны в совершении преступлений и при возмещении ущерба имуществу, причисленному к федеральному;

- 18211636000016000140 – при нарушении государственной регистрации или отсутствии ее у всех индивидуальных предпринимателей. Все правила регистрации предусмотрены ст. 14.25 КоАП;

- 18211643000016000140 – все взыскания, прописанные в статье 20.25 КоАП;

- 18211670010016000140 – штрафы за фиктивное банкротство;

- 18211670020016000140 – при привлечении к субсидиарной ответственности.

Каждый человек должен оплачивать выписанный ему штраф в соответствии с таблицей КБК.

Видео:Административный штраф – сроки уплаты, последствия неоплаты, отсрочка, рассрочкаСкачать

Как заплаить налоговой за нарушения по акту кбк 18211603010016000140

статью: → «КБК ЕНВД: пени, штрафы«. Штраф в случае расчетов по страховым платежам будет наложен на предприятие, если:

- от него поступила не полная сумма средств в результате незаконных действий,

- сотрудники бухгалтерии ошиблись в вычислении размера взносов,

- была занижена расчетная база.

Бывает так, что штрафа удается избежать, но это вероятно только при возникновении ситуаций, когда организация допустила ошибки в подсчете сумм взносов, полагающихся к перечислению, однако по итогам года выплатила все суммы верно. Случается так, что предоставленный отчет содержит верные данные о сумме платежей, но в уплату взносов поступила сумма не целиком.

- Налоговый учет

В данной статье мы рассмотрим как заполнить платежное поручение на штрафы. Разберем часто встречающиеся ошибки. Если ООО или ИП сделали ошибки, в результате которых налог, сбор или взнос оказались неуплаченными, или же бухгалтер пропустил сроки отправки средств на уплату налогов, вскоре предприятие получит требование от ФНС о перечислении недоплаченных сумм.

Внимание

Кроме того, будет назначен штраф и начислены пени.

И здесь понадобится умение грамотно заполнять платежные поручения на уплату штрафов, иначе налоговая инспекция будет вынуждена применить более жесткие меры по отношению к злостному неплательщику.

Штрафы и пени по налогам, сборам и взносам Для перечисления сумм штрафа или пени в платежное поручение заносятся те же реквизиты ИФНС, что и при уплате налогов и сборов.

За что штраф 200 рублей по кбк 18211603010016000140?

ККТ при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт 182 1 16 06000 01 6000 140 Денежные взыскания (штрафы) за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций 182 1 16 31000 01 6000 140 Денежные взыскания (штрафы) за нарушение валютного законодательства РФ и актов органов валютного регулирования, а также законодательства РФ и в области экспортного контроля 182 1 16 05000 01 0000 140 ФАЙЛЫСкачать КБК для уплаты денежных взысканий (штрафов) в .PDFСкачать КБК для уплаты денежных взысканий (штрафов) в формате картинки .JPG Штрафы за нарушение законодательства о налогах и сборах Штрафы выписываются на нарушение федерального законодательства о налогах и сборах, а также за административные нарушения.

18211603010016000140 кбк расшифровка 2021: за что штраф

Важно

Извещение Получатель платежа: ИНН: КПП: Банк получателя: р/с: БИК: корр/с: КБК: ОКТMООКАТО : Сокращенное наименование органа: Плательщик: ФИО: Адрес: ИНН: Наименование платежа: Сумма: Плательщик: (подпись) Кассир На данной странице Вы можете заполнить и распечатать Квитанция и реквизиты на оплату КБК 18211603010016000140 штраф за нарушение законодательства о налогах и сбор., предусмот. рядом ст. НК РФ в УФК России по Московской области (ИФНС РФ №2 по Московской области) Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьями 116, 118, статьей 119.1, пунктами 1 и 2 статьи 120, статьями 125, 126, 128, 129, 129.1, 132, 133, 134, 135, 135.1 Налогового кодекса Российской Федерации Муниципальные образования Московской области Город Королев при помощи предложенной выше формы.

Кбк 18211603010016000140: расшифровка в 2021 году

При этом налоговики обязаны указывать название налога, по которому возникли претензии, его КБК (к примеру, КБК 18211603010016000140) и ряд других сведений.

О том, как должно быть оформлено требование об уплате налогов и сборов, читайте в материалах рубрики «Требование об уплате налогов и сборов в 2021–2021 годах».

Но больше всего вопросов вызывает документ, в котором компании предписывают заплатить по КБК 18211603010016000140 — за что штраф наложен в этом случае и что означает данный КБК? Прежде всего, разберемся, какая расшифровка КБК 18211603010016000140.

Для администрирования поступлений в бюджет у каждого типа платежа есть специальный код — КБК (код бюджетной классификации). Его нужно указывать в каждом платежном поручении на уплату средств в бюджет, а также в налоговой отчетности, направляемой в ФНС, ФСС и иные госорганы.

Кбк для уплаты штрафов, санкций, денежных взысканий для юрлиц

Но иногда эти 11 месяцев не такие уж и отработанные. < … Сдача СЗВ-М на директора-учредителя: ПФР определился Пенсионный фонд наконец-то поставил точку в спорах о необходимости представлять форму СЗВ-М в отношении руководителя-единственного учредителя.

Так вот, на таких лиц нужно сдавать и СЗВ-М, и СЗВ-СТАЖ! < … Налог на прибыль: перечень расходов расширен Подписан закон, который внес изменения в перечень расходов, относящихся к оплате труда.

Так, работодатели смогут учитывать в «прибыльной» базе затраты на оплату услуг по организации туризма, санаторно-курортного лечения и отдыха на территории России для работников и членов их семей (родителей, супругов и детей).

< … Сверьте зарплаты работников с новым МРОТ С 01.05.2021 размер федерального МРОТ составит 11 163 рубля, что на 1 674 рубля больше, чем сейчас.

Кбк для уплаты денежных взысканий (штрафов)

Штрафы и пени по страховым взносам Ежемесячно, до 15-го числа платежи по страховым взносам за прошлый месяц должны быть перечислены в бюджет. Если эта дата пришлась на выходной или праздничный день, по закону расчет производится в ближайший трудовой день. Если данные требования игнорировать, штрафов и пеней избежать не удастся.

Они будут начислены не только за несвоевременно осуществленную оплату, но и за неверный расчет сумм платежей и, как следствие, перечисление денежных средств в неполном объеме.

Пеня назначается со следующего же дня по окончании утвержденного законом срока и будет начисляться каждый день вплоть до погашения задолженности.

Ее размер находится в прямой зависимости от актуальной ставки рефинансирования и равен 1/300 ее части.

Как заполнить платежное поручение на штрафы в налоговую в 2021

Как заполнить платежное поручение на штрафы при наличии требования и УИН Когда на руках есть уведомление от ФНС о том, что вы были оштрафованы, или вам были начислены пени, появляются данные для занесения в некоторые графы платежки, которые остались бы нулевыми при его отсутствии: Ячейка [22]: вместо нуля записываем УИН. Ячейка [107]: указываем налоговый период.

Ячейка [108]: сообщаем No документа (требования ФНС). Ячейка [109]: датой документа будет день получения бумаги от ФНС.

Как заполнить платежное поручение на штрафы при отсутствии требования и УИН Как мы уже говорили, разницей между заполнением платежки при наличии задокументированного требования ФНС и ее заполнением без уведомления от ФНС, заключаются в том, что ячейки 22, 107, 108 и 109 будут содержать значение «0».

Штрафовать вправе только за то, что фирма нарочно вводит в заблуждение сотрудников ФНС, указывая в отчете заниженную базу для начисления взносов, величина которой зависит от сумм, переданных работникам предприятия в рамках одного года. Для просрочек платежей существуют пени, основание же для штрафования отсутствует.

https://www.youtube.com/watch?v=f1V0eUeDRjI

Как пени и штрафы по страховым взносам изменятся в 2021 году С 1 января 2021 г.

расчеты по страховым взносам будут отданы под контроль ФНС, а значит и меры наказания за просрочки и недоимки по платежам теперь будут назначаться по аналогичному с налогами и сборами порядку.

Теперь организации не должны будут уплачивать пени за тот день, когда они произвели платежи по взносам, ранее пеня назначалась и на эту дату тоже.

Отсюда следует, что при осуществлении оплаты на один день позднее крайнего срока, последствий в виде пеней не будет.

Начисленный штраф подлежит своевременной уплате ( в течение 2 месяцев), иначе налицо новое правонарушение, в свою очередь, также караемое штрафом и дополнительными неприятными мерами в отношении неплательщика.

60 предоставляемых для оплаты дней начинают отсчитываться с выдачи на руки квитанции на штраф или после получения письма-квитанции, выписанной по данным камер фиксации.

Новшества, принятые в 2021 году, грозят неплательщикам штрафов ГИБДД такими карами:

- несвоевременная уплата ведет за собой штраф в двукратном размере;

- злостный неплательщик может быть арестован на 15 суток;

- можно оказаться принужденным к общественным работам на срок до 50 часов.

Все зависит от решения судьи, который берет во внимание прежде всего серьезность допущенного автонарушения.

Строка

Видео:Как оплатить штраф через Сбербанк без комиссииСкачать

Кбк на уплату штрафа 2021

Штрафы выписываются на нарушение федерального законодательства о налогах и сборах, а также за административные нарушения. Полный перечень нарушений, влекущих за собой штраф, содержится в Налоговом и Уголовном кодексе РФ.

Каждый вид правонарушения, карающийся штрафом, регулируется государственными органами различных уровней, поэтому и получатели штрафа будут различные. Вот почему так важно при уплате штрафа указывать в платежном поручении правильный КБК.

- 18811643000016000140 – за административные правонарушения.18811690010016000140 – возмещение ущерба в федеральный бюджет.

- 18811690050056000140 – возмещение ущерба в бюджеты муниципальных районов.

- несвоевременная уплата ведет за собой штраф в двукратном размере;

- злостный неплательщик может быть арестован на 15 суток;

- можно оказаться принужденным к общественным работам на срок до 50 часов.

- 18811630020016000140 – за административные правонарушения в области дорожного движения.

- 18811630010016000140 – за нарушение правил перевозки крупногабаритных и тяжеловесных грузов по автомобильным дорогам общего пользования:

- 18811630011016000140 – за то же нарушение, произошедшее на дороге федерального значения;

- 18811630012021000140 – если дорога была регионального или межмуниципального значения;

- 18811630013016000140 – дорога общего пользования местного значения городских округов;

- 18811630014016000140 – дорога общего пользования местного значения муниципальных районов;

- 18811630015016000140 – дорога общего пользования местного значения поселений.

- 18811625050016000140 – за нарушение законодательства в области охраны окружающей среды.

- 18811626000016000140 – за нарушение законодательства о рекламе на транспортных средствах;

- 18811629000016000140 – за нарушения в области международных перевозок (федеральный бюджет).

- 18811630030016000140 – за все остальные штрафы, наложенные муниципальным органом, городом федерального значения, городским округом.

- налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории России — 182 1 03 01000 01 1000 110;

- налог на добавленную стоимость на товары, ввозимые на территорию России (из Беларуси и Казахстана) — 182 1 04 01000 01 1000 110;

- налог на добавленную стоимость на товары, ввозимые на территорию России (администратор платежей — ФТС России) — 153 1 04 01000 01 1000 110.

- безошибочно совершать платежные операции (например, по налогам, страховым взносам, пеням, штрафам и акцизам).

- отследить историю перемещения денежных средств;

- облегчить работу сотрудников государственных служб;

- фиксировать задолженность по платежу.

- Административная часть – представлена тремя цифрами – эта часть, определяет адресата платежа, в зависимости от его принадлежности.

- Доходная часть состоит из десяти цифр, определенных в подгруппы. Первая цифра обозначает тип прибыли. Следующие две показывают цель, с которой осуществляется платеж. Затем, две цифры, определяющие цель направления. Следующие три определяют доходную статью. Последние две являются отображением степени бюджета получателя.

- Программная часть содержит четыре цифры, которые уточняют совершаемый платеж. Эту часть иногда называют «программа».

- Последние три цифры формируют классифицирующую часть, которая определяет принадлежность в систематизации финансовых работ.

- За несвоевременную подачу заявления о постановке на налоговый учет либо вообще работу без регистрации в ИФНС (ст. 116 НК РФ).

- Несоблюдение способа представления налоговой декларации (ст. 119.1 НК РФ) — вот за что штраф 200 рублей по КБК 18211603010016000140.

- При сдаче управляющим товарищем финансовой отчетности товарищества с недостоверными данными (ст. 119.2 НК РФ).

- Грубое нарушение правил ведения налогового учета — это повод для штрафа по ст. 120 (пп. 1 и 2) НК РФ.

- Нарушение порядка использования залогового или арестованного имущества (ст. 125 НК РФ).

- Непредставление сведений, необходимых для налогового контроля (ст. 126 НК РФ). Если, например, вы не предоставите первичку при встречной проверке контрагента налоговиками, то вас ждет штраф в размере 200 руб. за каждый непредъявленный документ (п. 1). А если налоговый агент не представит в срок расчет по НДФЛ (п. 1.2), то это тоже повод для штрафа (вот за что штраф 1000 рублей по КБК 18211603010016000140).

- Подачу налоговым агентом документов с недостоверными сведениями (ст. 126.1 НК РФ).

- Неявку на рассмотрение дела о налоговом нарушении в качестве свидетеля (ст. 128 НК РФ).

- Отказ содействовать в проведении налоговой проверки либо выдачу заведомо ложного заключения, будучи экспертом в какой-либо области или переводчиком (ст. 129 НК РФ).

- Замалчивание важной информации при условии, что у вас есть сведения, которые вы должны были сообщить налоговикам (ст. 129.1 НК РФ).

- Неподача сведений о контролируемых сделках или сдача их с неверными данными (ст. 129.4 НК РФ).

- Нарушения, которые могут совершить банковские организации: открытие расчетного счета бизнесмену или компании без необходимых документов, нарушение сроков исполнения платежных поручений по уплате налогов, незаконное продолжение операций по расчетному счету налогоплательщика, неисполнение обязанности представлять в налоговый орган выписки по счетам, нарушение правил работы с электронными деньгами (ст. 132, 133, 134, 135, 135.1, 135.2 НК РФ).

- сдала отчетность на бумаге, а должна была это сделать с помощью средств телекоммуникационной связи;

- не передала документы в ответ на требование налоговиков.

Самый широко распространенный вид штрафных начислений. Начисленный штраф подлежит своевременной уплате ( в течение 2 месяцев), иначе налицо новое правонарушение, в свою очередь, также караемое штрафом и дополнительными неприятными мерами в отношении неплательщика.60 предоставляемых для оплаты дней начинают отсчитываться с выдачи на руки квитанции на штраф или после получения письма-квитанции, выписанной по данным камер фиксации.Новшества, принятые в 2021 году, грозят неплательщикам штрафов ГИБДД такими карами:

Все зависит от решения судьи, который берет во внимание прежде всего серьезность допущенного автонарушения.Реквизиты для оплатыЕсли вы получили извещение о начисленном вам штрафе от ГИБДД, его надо оплатить по правильным реквизитам. Обратите внимание, коды бюджетной классификации по этому виду штрафов одинаковы для всех регионов РФ, они зависят от того, какой у вас автомобиль и что именно вы на нем нарушили. Ищите необходимый вам КБК среди нижеперечисленных.

assistentus.ru

Отправить на почту

КБК пени по НДС 2021 — знание такой информации необходимо при заполнении платежного поручения на оплату этого платежа. Важно проявлять внимательность, указывая реквизиты в платежке, чтобы избежать разбирательств с налоговыми органами относительно неуплаты.

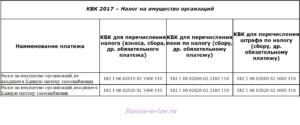

Кбк для уплаты ндс для юридических лиц в 2021 году

Коды бюджетной классификации используются для структурирования доходов, расходов и источников пополнения дефицита государственного бюджета. Каждый код состоит из 20 цифр, в которых зашифрованы данные о принадлежности дохода или расхода. КБК введены в действие приказом об утверждении указаний о порядке применения бюджетной классификации Российской Федерации от 01.07.2013 № 65н.Покажем на примере НДС на товары, реализуемые на территории РФ, как с помощью этого приказа найти нужный КБК.Приложение 1 содержит перечень видов доходов и кодов аналитической группы. Находим в нем код, соответствующий выбранному налогу: 000 1 03 01000 01 0000 110. С помощью приложения 7 определяем администратора дохода — это федеральная налоговая служба, код 182. Из приложения 11 выясняем, что сумма платежа по НДС имеет код 1000 на месте 14–17 разрядов, а сумма, например, пени — код 2100. Код ФНС, согласно подразделу «Общие положения» раздела II «Классификация доходов», должен стоять на первом месте. Таким образом, получим искомый КБК — 182 1 03 01000 01 1000 110.Юридические лица указывают КБК при подготовке платежных поручений по перечислениям в бюджет в поле 104 этого документа.Образец оформления платежного поручения на уплату НДС находится здесь.КБК по НДС в 2021 году остались такими же, как и в прошлом году:

Будет ли повышение НДС в 2021 году, узнайте из публикации «Какие изменения ждут НДС в 2021 году?».

Кбк для уплаты пени и штрафов по ндс в 2021 году

Согласно ст. 75 НК РФ пеня начисляется и уплачивается налогоплательщиком, если он просрочил уплату налога. При этом организация может либо самостоятельно рассчитать пеню, либо получить требование от налогового органа.Налоговый штраф является санкцией за правонарушения (ст. 114 НК РФ), одно из которых — неуплата или неполная уплата налога (ст. 122 НК РФ).Ниже приведены Кбк для уплаты пени и штрафов по ндс в 2021 году. Они остались такими же, как и в предыдущем году.nalog-nalog.ru

Новые КБК по налогам и страховым взносам в 2021 году: изменения

Коды бюджетной классификации (КБК) по налогам и страховым взносам – важнейшая информация для любого бухгалтера. Ведь только при верном указании КБК в платежном поручении гарантирует уплату налогов, страховых взносов, пеней или штрафов. Вводились ли новые КБК на 2021 год для юридических лиц и ИП? Изменились ли ранее действующие КБК? Наша статья поможет быстро разобраться во всех изменениях по КБК с 2021 года. Также в статье приводится таблица КБК на 2021 года с расшифровкой и комментарии по заполнению платежных поручений. Также см. “Изменения с 2021 года: что изменилось для бухгалтера“.

Зачем нужны КБК в 2021 году

Код бюджетной классификации (КБК) – это общая комбинация цифр, известная бухгалтерам, а также сотрудникам банковских и бюджетных учреждений. Она характеризует определенную денежную операцию и является удобным способом для группировки расходов/доходов, направляемых организациями и индивидуальными предпринимателями в бюджет.Благодаря КБК ведомства могут правильно интерпретировать информацию о совершаемом платеже (цель, адресат и т. д.). Правильно написанный КБК позволяет:

Код бюджетной классификации – гарантия того, что в 2021 году деньги поступят на нужный счет, а компании или индивидуальному предпринимателю не выпишут штрафных санкций.Если будут вопросы по применению КБК в 2021 году – обращайтесь на форум:

Сколько знаков в КБК и что они означают?

На основании Приказа Минфина №65н, код бюджетной классификации состоит из 20 цифр. Условно их можно разделить на несколько групп, состоящих из 1-5 знаков:buhguru.com

Кбк 18811630020016000140

В том случае, если в государственный бюджет или внебюджетный фонд необходимо отправить какую-либо оплату, все плательщики, неизменно, сталкиваются с поиском определенных кодов, которые обозначают ее направление. Данные числовые значения – это Коды Бюджетной Классификации. Например, Кбк 18811630020016000140 используется для того, чтобы оплатить штраф, наложенный за нарушение правил дорожного движения.Для чего нужен кодКодами бюджетной классификации приходится пользоваться, когда предстоит перевести оплату в государственный бюджет или различные фонды. С внесением кода плательщики сталкиваются при заполнении квитанции, так как именно код определяет направление вносимой оплаты.Эта цель достигается за счет его особой структуры. Ведь ни одна цифра кода не выбрана просто так. Все цифры располагаются в особом порядке, и каждая из них имеет свое значение.Структура кодаСам код, являет собой два десятка цифр. Но это не просто цифры. Оны распределены между собой на части, каждая из которых имеет собственное значение:

Конкретный код

Так, физическим и юридическим лицам всегда приходится совершать некоторые оплаты в государственный бюджет. Отличным примером таких оплат являются штрафы.

Ведь назначение средств, это определенные отрасли бюджета, которые могут отличаться как значением в общем смысле, так и по принадлежности к определенному уровню: территориальному, региональному и прочее.

Причем часто, а точнее всегда, инспектор выписывающий штраф необходимый КБК не указывает и плательщику необходимо самостоятельно заниматься его поиском.

https://www.youtube.com/watch?v=n137a1UnqkA

Кбк 18811630020016000140 – это код, который указывается в составе квитанции, а точнее, в строке 140, в том случае, если необходимо заплатить штраф при совершенном нарушении дорожного движения. Точнее, при осуществленном нарушении Закона РФ о безопасности дорожного движения.

Кроме того, что в квитанции необходимо указать сам код, в ней же, необходимо текстовым образом заполнить графу о предназначении переводимой суммы. В том случае, если эти две графы будут противоречить друг другу, банковские работники для перевода платежа используют КБК.

Что касается самого кода, то плательщику нужно самостоятельно проконтролировать его правильное указание, так как КБК является приоритетным в выборе направления платежа.

Итак, КБК состоит из 20 цифр, которые расположены в далеко не случайном порядке, а наоборот сгруппированы особым образом для того, чтобы дать платежу особое и точное направление.

Код состоит из четырех частей, каждая из которых является в некой степени шифром определенной информации, которая нужна казначейству для правильного принятия и распределения денежных средств.

Кбк 18811630020016000140 используется для оплаты штрафа в случае нарушения безопасности дорожного движения.

saldoa.com

Подписка на новости

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

24 января 2012

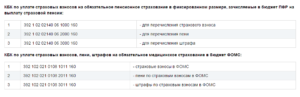

На основании изменений, внесенных в приказ Минфина России от 21 декабря 2011 г. № 180н «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации» в подгруппе доходов 116 — штрафы, санкции, возмещение ущерба – следует применять код подвида доходов 6000.

На основании вышеизложенного:

1. Штрафы (финансовые санкции) в соответствии со следующими Федеральными законами № 212-ФЗ, № 167-ФЗ, № 27-ФЗ, № 155-ФЗ:

— Федеральный закон № 212-ФЗ:

п.1 ст. 46- штраф за непредставление в установленный законом срок расчета по начисленным и уплаченным страховым взносам;

п.2 ст.46 — штраф за несоблюдение порядка представления расчета в электронном виде;

— Федеральный закон от 15.12.2011.№ 167-ФЗ:

п. 1 ст. 27- штраф за нарушение срока регистрации в ПФР;

Видео:кбк штраф гибддСкачать

Кбк 18211603010016000140 — за что штраф 200 рублей?

Кбк 18211603010016000140 — за что штраф 200 рублей? Такой вопрос может задать руководитель компании своему главному бухгалтеру, получив требование из налоговой инспекции. Как расшифровывается КБК 18211603010016000140 и на каком основании налоговики требуют уплатить штраф по нему, расскажем в нашей статье.

Расшифровка КБК 18211603010016000140 (2021–2021 годы)

Кбк 18211603010016000140: за что штраф 200 рублей и какой налог

Как вписать КБК 18211603010016000140 в платежное поручение — образец

Итоги

Расшифровка КБК 18211603010016000140 (2021–2021 годы)

Нашим читателям — практикующим бухгалтерам нередко приходят письма из налоговой инспекции с требованием об уплате определенного налога или сбора.

Происходит это в том случае, если налогоплательщик нарушил законодательство и не перечислил какой-либо платеж в бюджет в срок в полном объеме.

При этом налоговики обязаны указывать название налога, по которому возникли претензии, его КБК (к примеру, КБК 18211603010016000140) и ряд других сведений.

О том, как должно быть оформлено требование об уплате налогов и сборов, читайте в материалах рубрики «Требование об уплате налогов и сборов в 2021–2021 годах».

Но больше всего вопросов вызывает документ, в котором компании предписывают заплатить по КБК 18211603010016000140 — за что штраф наложен в этом случае и что означает данный КБК?

Прежде всего, разберемся, какая расшифровка КБК 18211603010016000140. Для администрирования поступлений в бюджет у каждого типа платежа есть специальный код — КБК (код бюджетной классификации). Его нужно указывать в каждом платежном поручении на уплату средств в бюджет, а также в налоговой отчетности, направляемой в ФНС, ФСС и иные госорганы.

https://www.youtube.com/watch?v=3TwonKMQ05k

Полный перечень кодов содержится в классификаторе КБК (приказ Минфина России от 01.07.2013 №65н). Именно в нем и нужно искать расшифровку 2021-2021 КБК 18211603010016000140.

Согласно классификатору (в актуальной редакции) с указанием КБК 18211603010016000140 — расшифровка за что штраф в 2021-2021 годах — налогоплательщик должен перечислить штраф за нарушение налогового законодательства по следующим статьям НК РФ: 116, 119.1, 119.

2, 120 (пп. 1 и 2), 125, 126, 126.1, 128, 129, 129.1, 129.4, 132, 133, 134, 135, 135.1, 135.2.

Рассмотрим подробнее, что это за статьи кодекса, и какие штрафы по ним уплачиваются.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Остались какие-то вопросы по заполнению платежек? Задайте их на нашем форуме. На этой ветке, например, можно уточнить, что делать, если отправили платежное поручение, указав неверный КБК.

Кбк 18211603010016000140: за что штраф 200 рублей и какой налог

Итак, КБК 18211603010016000140 — расшифровка 2021-2021 — по какому налогу платится штраф с ним? Этот код указывается при перечислении штрафных санкций за следующие нарушения:

В каком виде нужно сдавать налоговые декларации, расскажем в статье «Порядок сдачи налоговой отчетности через интернет».

Как организовать учет доходов и расходов для целей налогообложения без ошибок, расскажет статья «Как вести регистры налогового учета (образец)».

Подробнее о том, как налоговики должны проводить встречную проверку, читайте в статье «Особенности проведения встречной налоговой проверки».

По каждой из этих статей НК РФ предусматривает разные размеры штрафов для налогоплательщика. Самый маленький штраф 200 руб. — это взыскание за нарушения по ст. 119.1 НК РФ и 126 (п. 1).

Как вписать КБК 18211603010016000140 в платежное поручение — образец

Платежный документ на уплату штрафов за налоговые правонарушения оформляется в том же порядке, что и по любому налоговому платежу. Для КБК в нем предусмотрено специальное поле.

Для уплаты штрафа необходимо направить в банк платежку с указанием КБК 18211603010016000140, образец платежного поручения 2021-2021 годах можно скачать здесь.

Итоги

Для того чтобы понять, что это за КБК 18211603010016000140 и какой налог по нему следует уплатить, необходимо прежде всего разобраться в сути поступивших требований от проверяющих.

Так, следует знать, что по этому коду налогоплательщик уплачивает штрафы за нарушение налогового законодательства. Штраф в 200 руб.

— неважно, за какой налог в 2021-2021 по КБК 18211603010016000140 — налоговые органы имеют право наложить на компанию, которая:

Подробнее о том, какие еще полномочия есть у налоговых органов при проверке, читайте в статье «Налоговая проверка — что это такое и какой порядок?».

📽️ Видео

КБК ШТРАФ ГИБДД 2017Скачать

Реквизиты для оплаты штрафа ГИБДД по номеру постановленияСкачать

Коды бюджетной классификации (КБК)Скачать

Если штраф ГИБДД передан судебным приставам — куда оплачивать штраф?Скачать

Жалоба на судебного пристава. САМЫЙ ЭФФЕКТИВНЫЙ СПОСОБ.Скачать

Ошибка в «платежке» на уплату налога, цена контракта, неверно указанный КБКСкачать

Вебинар: Ошибки при отправке платёжного поручения (КБК)Скачать

Платеж по реквизитам в приложении сбербанк онлайнСкачать

Какой срок давности у штрафа ГИБДД? Что если просто не оплачивать штрафы?Скачать

Штраф - как вид наказания !Скачать

Реквизиты за штрафы гибддСкачать

Судебные приставы должны оставить прожиточный минимум на счетеСкачать

Как оплатить штраф, если нет квитанции и протокола, потерял квитанцию, потерял протоколСкачать

Оплата админштрафа по квитанцииСкачать

Что будет если вовремя не заплатить штраф?Скачать

Три ошибки должника при взаимодействии с судебным приставомСкачать