Нарушение сроков уплаты налогов, авансовых платежей по налогам, а также страховых взносов влечет за собой начисление пеней за каждый день просрочки на сумму задолженности (в размере суммы налога или неоплаченной части налога).

Если по какому-либо налогу за отчетный период в адрес налогоплательщика были выставлены также штрафы, это не отменяет необходимости уплаты пеней.

В тех случаях, когда начисленные пени не уплачиваются налогоплательщиком добровольно, они могут быть взысканы налоговой инспекцией в принудительном порядке путем безакцептного списания суммы штрафных санкций с банковского счета должника.

Начисление пеней происходит в тех случаях, когда по истечении сроков, предусмотренных законодательством для уплаты, перечисление налога за расчетный период не происходит. Пени начисляются начиная со дня, следующего за датой, признанной днем уплаты налога за каждый день просрочки до даты фактической оплаты.

Взыскание пеней предусмотрено за нарушение срока уплаты всех видов федеральных и региональных налогов, в том числе за несвоевременную оплату налога на ввоз товаров на территорию Российской Федерации.

Уклонение от уплаты налогов, а также штрафов и пеней по налогам влечет за собой принудительное взыскание суммы задолженности со счета должника в пользу бюджета.

Обязательства налогоплательщика по уплате налога считаются исполненными с момента направления в банк, обслуживающий банковский счет плательщика, поручения на уплату налога.

Это правило действует только при наличии денежных средств на счете, достаточных для списания налоговых платежей.

Законодательством предусмотрены случаи, когда пени при нарушении сроков уплаты налогов не начисляются либо, если они уже начислены, их можно оспорить в судебном порядке.

- Если налогоплательщик не имел возможности оплатить налоги по причине ареста имущества или блокирования банковского счета.

- Если относительно неоплаченной суммы налога имеются письменные разъяснения налогового органа, относящиеся к отчетному периоду и предоставленные конкретному налогоплательщику или неопределенному кругу лиц (например, размещенные на официальном сайте налоговой службы). В случае использования информации, не относящейся к налогоплательщику лично, во внимание принимаются только разъяснения, опубликованные ИФНС на официальном сайте или иным образом, но исходящие именно от налоговой службы. В случае использования в этих целях иных источников, информация с большой долей вероятности может быть признана недостоверной, пени в этом случае будут начислены.

- Если неуплата или неполная уплата налога произошла из-за ошибки, допущенной при заполнении налоговой декларации, и приведшей к занижению суммы налога. В этом случае пени не будут начислены, если налогоплательщик предоставит декларацию повторно с указанием правильного значения суммы налога. Сделать это необходимо до окончания срока камеральной проверки. Если оплата налога производится позднее даты подачи исправленной декларации, то пени все равно будут начислены.

- Порядок расчета

- Нюансы начисления по разным видам налогов

- Налог на имущество

- Земельный налог

- Налог на прибыль

- Страховые взносы

- Расчет пени по налогу на онлайн калькуляторе

- Расчет пени по налогу — онлайн калькулятор

- Как пользоваться калькулятором?

- Формула расчета пени

- Пример вычислений

- Бесплатный и простой онлайн калькулятор для расчета пени по НДФЛ – инструкция, примеры и формулы для расчета

- Как рассчитать онлайн — инструкция

- Пример расчета для 2021 года

- Формулы

- Примеры расчета пени по налогам

- Как рассчитывается сумма пеней?

- Просрочены авансовые платежи по налогу

- Проводки по пеням в БУ и НУ

- Калькулятор пеней 2021 | Формула расчета пеней по налогам | КБК для уплаты пени — Контур.Бухгалтерия

- Что такое пени

- Кто рассчитывает пени

- За какие дни начисляются пени

- Как рассчитать пени

- Кбк для перечисления пеней в 2021 и 2021 годах

- Когда можно не платить пени

- Как рассчитать пени на онлайн-калькуляторе

- Калькулятор расчёта пеней по налогам 2021 года

- Роль пеней для ИП

- Факторы, определяющие уплату пени

- Сумма пени

- Время для начисления пени

- Когда неуплаченную пеню уже не потребуют?

- Определяем сумму пени

- Используем калькулятор расчета пени

- Онлайн калькулятор расчета пени

- Что такое пени?

- В каком случае начисляют пени?

- В каком случае пени не начисляют?

- Формула и порядок расчета

- Что если не платить пени?

- Уменьшают ли пени налоги?

- 🔍 Видео

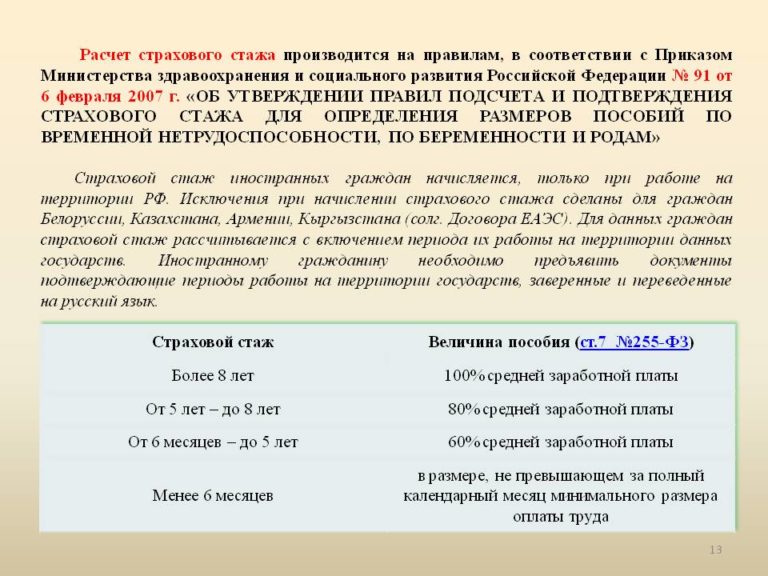

Порядок расчета

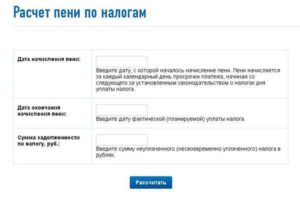

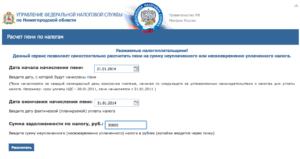

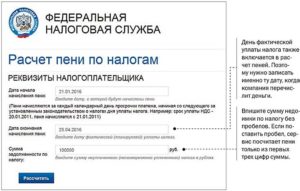

Для расчета суммы пеней можно использовать специальный калькулятор, размещенный на официальном сайте ИФНС, либо сделать это вручную.

При самостоятельном расчете потребуется знать сумму задолженности по налогу, количество дней, за которые начисляются пени, и размер ставки рефинансирования.

На данный момент ставка рефинансирования, установленная Центральным Банком РФ, составляет 8,25%. Данный размер ставки установлен с 14 сентября 2012 года. Следует обратить внимание, что если расчеты будут производиться за период, предшествующий этой дате, то исходить нужно из размера ставки, действующей в расчетный период.

Процент, взимаемый в качестве пени за каждый день просрочки, привязан к размеру ставки рефинансирования и определяется путем вычисления 1/300 доли от ставки рефинансирования.

То есть, если ставка равна 8,25%, то размер процента, начисляемого ежедневно на сумму задолженности, будет равен 1/300 от этой ставки, а именно 0,0275%. Если высчитать этот процент от суммы задолженности, получится размер пени в рублях за один день.

Для определения размера пеней, эту сумму нужно умножить на количество дней.

https://www.youtube.com/watch?v=cNarFRhiDYc

Исходя из вышесказанного, формула для расчета выглядит следующим образом.

Пени = сумма задолженности * количество дней * ставка рефинансирования * 1/300

На конкретном примере это будет выглядеть так:

- Сумма задолженности по налогу – 10 000 рублей;

- Установленная дата оплаты 15 марта, фактическая дата оплаты – 30 марта, итого 15 дней;

- Ставка рефинансирования 8,25%.

Пени = 10 000*15*8,25%*1/300=41,25 рублей.

Таким образом, сумма пеней, начисленных за 15 дней на сумму долга 10 000 рублей составит 41 рубль 25 копеек.

Нюансы начисления по разным видам налогов

Отдельно стоит отметить, что пени начисляются не только за несвоевременную оплату налога, но и при нарушении срока авансовых платежей в тех случаях, когда такой вид перечислений предусмотрен законодательством.

Уплата налоговых авансов осуществляется по транспортному налогу, имущественному, земельному и налогу на прибыль.

Расчетные периоды для авансовых платежей – первый, второй и третий кварталы. Размер аванса рассчитывается исходя из одной четверти от ставки налога, помноженной на размер налоговой базы.

Налог на имущество

Авансовые платежи перечисляются поквартально в размере одной четверти от ставки налога, рассчитывается исходя из средней стоимости имущества.

Земельный налог

Каждый квартал перечисляется четвертая часть от ставки налога, помноженная на кадастровую стоимость участка. Такой способ уплаты осуществляется только теми налогоплательщиками, для которых отчетным периодом является квартал.

Налог на прибыль

Авансовые платежи перечисляются поквартально, рассчитываются на основании ставок и суммы прибыли, уплачиваются нарастающим итогом.

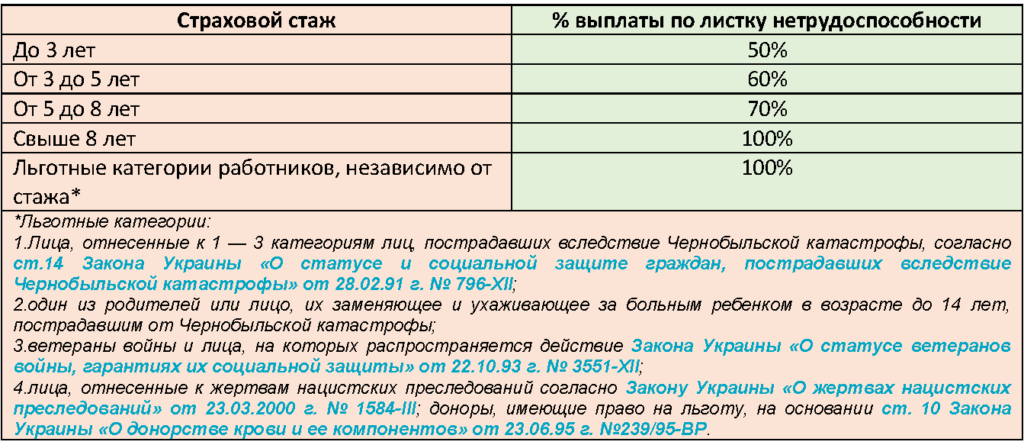

Страховые взносы

Наряду с налоговыми платежами и авансами по налогам, начисление пеней предусмотрено также при нарушении сроков уплаты страховых взносов.

Условия начисления и способ расчета пеней по страховым взносам аналогичны налоговым перечислениям, размер пеней также составляет 1/300 от ставки рефинансирования исходя из суммы задолженности и начисляется за каждый день просрочки.

Уточнения по расчету такого вида пени предоставлено в следующем видеоролике:

Оспорить начисление пеней возможно, если неуплата произошла по причине ареста или блокирования банковского счета налогоплательщика либо ареста его имущества.

Как заказать справку об отсутствии задолженности по налогам, штрафам, пени в налоговой инспекции рассказывается в следующем видеоматериале:

Рекомендуем другие статьи по теме

Видео:Как рассчитать пени по налогу?Скачать

Расчет пени по налогу на онлайн калькуляторе

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 455-03-75. Это быстро и бесплатно!

При несвоевременной оплате счетов по налогу, коммунальным услугам или страхового взноса начисляются штрафы. Это указано в статье 75 НК РФ, 25 и 26 ФЗ. Если избежать уплаты невозможно, можно самостоятельно сделать расчёт пени через онлайн калькулятор.

Любой плательщик может либо ожидать требования из федеральной налоговой службы или иного органа, либо самостоятельно её оплатить.

Но если требуется подать отчёт с уточнением или изменением каких-либо данных, а сумма налога или взноса возросла в отличие от изначальной отчётности, то для исключения начисления штрафа уплатить пеню со взносом или налогом придётся. Это регламентируется 81 статьёй НК РФ (п.4, пп.1) и 17 ФЗ (ч.4, пп.1) и 24 ФЗ (п.1.4, пп.1).

Иногда штрафные санкции налоговыми или иными органами могут вызвать сомнения. Проверить начисление пеней с помощью расчёта можно, используя функции онлайн калькулятора.

https://www.youtube.com/watch?v=rUGuRpAATfg

Сразу стоит отметить, что для расчёта применимы только по отношению к налогам, сроки уплаты по которым установлены российским законодательством. Это значит, что неустойки по НДС при приобретении услуг у зарубежных предприятий рассчитать не получится.

Важно! По НК и ФЗ РФ в случае, если последний день оплаты приходится на праздник или выходной, его переносят на следующий рабочий день.

Расчет пени по налогу — онлайн калькулятор

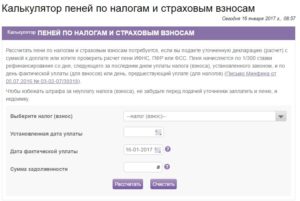

Важно понимать, что неустойки по взносам ОПС, ВНиМ и ОМС калькулируются иначе по сравнению с идентичными штрафами по таким же платежам, но не в ИФНС, а в Фонды.

Таким образом, пенёй, взносимой в бюджет ФНС, значится начисленная со дня, следующего за предустановленным днём уплаты задолженности, до предшествующего её реальной уплате. Что регулируется статьей 75 НК РФ.

Если предприятие не уплатило НДФЛ с отпускных 31 июля 2021 года, и перечислило 17 августа 2021 года, тогда период штрафа будет равен 16 дням. Но при этом он не будет начислен в случае неуплаты за один день.

Отметим! Неустойки по страховым взносам, в отличие от вносимых в ФНС, считают с даты, последующей за предустановленным числом на оплату взноса, до дня его реальной уплаты включительно.

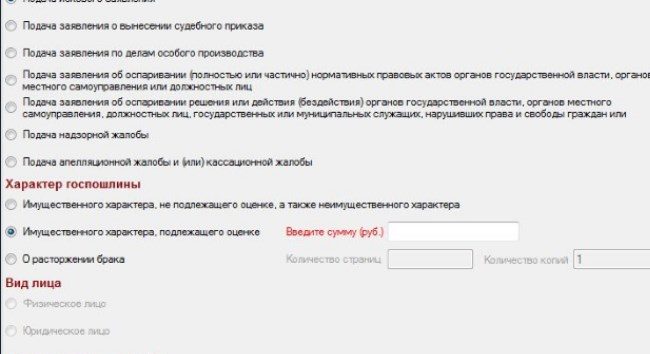

Как пользоваться калькулятором?

Алгоритм действий по поводу пользования калькулятором:

- Выбирается налог или взнос, по которому необходимо рассчитать пеню.

- Отражается законодательно установленная дата оплаты. Альтернативным вариантом может послужить ввод периода, за который взнос или налог уплачивается с задержкой — тогда в этом случае поле «дата» заполняется автоматически.

- После этого вносится фактическая дата начисления налога, либо взноса, и его сумма.

- Выполнив подобные действия, рассчитывающий получит справку, в которой будет отражена сумма штрафа и детализированный расчёт.

Формула расчета пени

Согласно 395 статье Гражданского кодекса, штраф так рассчитывается:

Неустойка = непогашенная задолженность* ключевая ставка Центробанка, действующая на момент образования долга / 365*количество дней по просрочке.

Стоит учитывать, что число 365 означает количество дней в году. Если штраф приходится на високосный год – для расчёта берётся число 366.

Формула расчёта по налогам и взносам такова:

Размер пени = (сумма задолженности* ставка рефинансирования* количество дней по просрочке платежа)/ 300

Но данная формула действует только в случае погашения задолженности. Если пеня образовалась в течение 1 месяца или 1 календарного года (не более), расчёт возможен по 2 вариантам: с просрочкой до и более 30 календарных дней:

- штраф за дни неуплаты с 1 по 30 день = неуплаченная сумма* ставка рефинансирования ЦБ/ 300*30;

- штраф за просрочку с 31 дня = неуплаченная сумма* ставка рефинансирования/ 150*количество дней по просрочке с 31 дня и до дня фактического погашения долга.

Если неустойка касается долевого участия в строительстве:

- штраф для юридических лиц = (цена договора* количество дней по просрочке* ставка рефинансирования Центробанка / 100)/ 300;

- штраф для физических лиц = (цена договора* количество дней по просрочке* ставка рефинансирования Центробанка/ 100)/ 150.

Пример вычислений

Как расчёт по указанным формулам выглядит на примерах:

- Если физическое лицо, участвующее в долевом строительстве, заключило договор на 2.000.000 рублей, и его задолженность длится 150 дней, то согласно формуле неустойка составит 155.000 рублей.

- Если такой же договор был заключён юридическим лицом, то размер неустойки будет составлять 77.500 рублей.

Видео:Как происходит расчет пени?Скачать

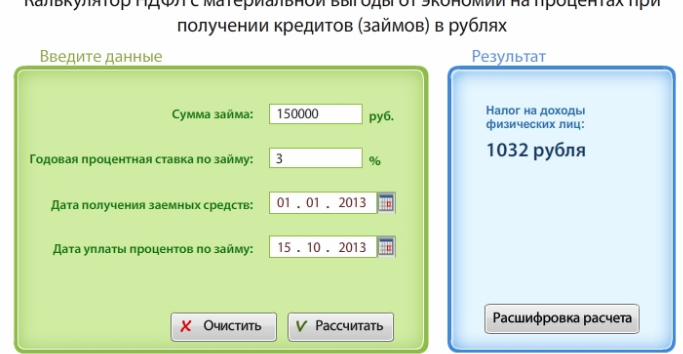

Бесплатный и простой онлайн калькулятор для расчета пени по НДФЛ – инструкция, примеры и формулы для расчета

> Калькуляторы > Бесплатный и простой онлайн калькулятор для расчета пени по НДФЛ – инструкция, примеры и формулы для расчета

НДФЛ – налог, уплачиваемый с доходов граждан. В зависимости от дохода его платит работодатель или сам человек. По выплатам, получаемым на работе, перечисление средств производит за работника организация.

Если подоходный налог в срок не уплачен, возникает недоимка. За каждый день просрочки начисляется пени. Предлагаем рассчитать размер пени к уплате за неуплату НДФЛ в онлайн калькуляторе бесплатно.

| Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.Если вы хотите узнать, как решить именно Вашу проблему — воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

Как рассчитать онлайн — инструкция

Чтобы провести расчет пени в калькуляторе, нужно указать три параметра:

- Сумма задолженности по НДФЛ – величина подоходного налога, не уплаченного в срок (первое поле калькулятора).

- Количество дней просрочки – считается со следующего за сроком уплаты дня до дня, предшествующего погашению долг (второе поле калькулятора).

- Ставка рефинансирования – берется актуальное значение в процентах, действующее на момент недоимки (третье поле калькулятора).

Срок уплаты НДФЛ зависит от вида дохода. Последний день перечисления средств:

- для аванса за первую половину месяца – не платится, так как налог перечисляется в полном объеме вместе с НДФЛ с зарплаты за вторую половину месяца;

- для заработной платы за вторую половину месяца – следующее число за днем выплаты (если зарплата выплачивается 10 числа, то последний срок уплаты – 11-тое число, если это выходной, то переносится на последующий ближайший рабочий день);

- для отпускных – последний день текущего месяца;

- для больничных – последний день текущего месяца;

- расчет при увольнении – следующий за днем увольнения.

Если в указанный срок подоходный налог не перечислен организацией, то со следующего числа начинается числиться недоимка.

https://www.youtube.com/watch?v=49KBjSSqIfU

В онлайн калькуляторе данный момент учтен.

Если в период просрочки по уплате НДФЛ ставка рефинансирования поменялась, то нужно проводить отдельный расчет по каждому проценту, результаты расчетов складывать.

Ниже в примере дано пояснения, как это сделать правильно.

Пени по недоимке по страховым взносам можно рассчитать в этом калькуляторе.

Пример расчета для 2021 года

Исходные данные:

Зарплата работника за вторую половину месяца выплачивается 5-того числа, НДФЛ с нее должен быть перечислен 6-того числа.

За февраль 2021 подоходный налог в размере 20 000 был уплачен только 10 апреля 2021, сколько пеней нужно перечислить в связи с недоимкой?

Как рассчитать в калькуляторе:

Срок задержки – с 7 марта по 9 апреля, при этом до 25 марта включительно ставка рефинансирования была 7,5 процентов, а с 26 марта – 7,25 процентов. Значит, проведем отдельно расчет по каждой ставке.

Для 7,5%:

- Верхнее поле онлайн калькулятора: сумма долга по НДФЛ = 20000.

- Среднее поле: срок задержки – с 7 по 25 марта = 19 дней.

- Нижнее – выбирается 7,5%.

Для 7,25%:

- Верхняя строка – 20000.

- Средняя строка: период просрочки с 26 марта по 9 апреля = 15 дней.

- Нижняя – 7,25%.

Результаты вычислений в калькуляторе:

| 7,5% | 7,25% |

Итого пени за просрочку оплаты НДФЛ = 95 + 72,50 = 167,50 руб.

Формулы

С 1 октября 2021 года изменился порядок расчета пеней по налоговой недоимке. Первые 30 дней действует 1/300 ставки рефинансирования, с 31-го дня – 1/150 ставки.

Ранее для всего периода задержки действовала одна ставка 1/300.

Формулы:

Сумма недоимки равняется величина НДФЛ, не уплаченного в срок. Ставка рефинансирования берется актуальная на момент просрочки. Дни задержки считаются со следующего дня после срока перечисления по день, предшествующий погашению долга.

| Не нашли в статье ответ на Ваш вопрос?Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

Видео:Как рассчитать пени по налогам по новым правилам?Скачать

Примеры расчета пени по налогам

Если налоги погашаются с опозданием, помимо причитающейся к выплате в бюджет суммы налога, оплачивается начисленная пеня.

Абсолютно не играют роли примененные к налогоплательщику прочие санкции, обеспечивающие наказание за ненадлежащее исполнение налогоплательщиком своих обязанностей, описанных в налоговом кодексе Российской Федерации.

Одним словом, при несвоевременном поступлении на бюджетные счета налогов и сборов, кроме всех штрафов за просрочки платежей, каждый налогоплательщик также обязан выплатить всю сумму начисленных пеней.

Как рассчитывается сумма пеней?

Сумма пени представляет собой начисления за каждый день непогашения налогоплательщиком имеющейся задолженности по налогам, начиная со дня, в срок до которого необходимо было в соответствии с законодательством данную задолженность погасить.

Сумма пени рассчитывается, исходя из неуплаченной суммы налога.

Процент уплаты пени от данной суммы определяется как 1 к 300 от действующей ставки рефинансирования Банка России

На текущий момент эта ставка находится на уровне 8,25%.

Ниже представлена формула расчета пеней по налогам, в том чисе и по УСН:

, где

- ПрЗ – сумма просроченной задолженности по налогам;

- СтРеф – ставка, выраженная в процентах, действующая в период наличия просроченной задолженности;

- КолД – количество календарных дней просрочки;

Сегодня расчет пени по налогам доступен в режиме онлайн.

https://www.youtube.com/watch?v=HfMVnkcOems

А это значит, что для упрощения процедуры расчета бухгалтер может, обратившись к специализированным сайтам, воспользоваться такой услугой как калькулятор расчета пеней по налогам.

Рассмотрим подробный пример расчета пени по налогам:

ООО «Цветочки» в срок до 10 февраля 2014 года не произвело оплату начисленного земельного налога в сумме 6000 руб. Полную сумму задолженности по земельному налогу предприятию удалось погасить 11 марта 2014 г.

Ставка с 10 февраля по 11 марта (37 дней) составляла 8,25 процентов.

ООО «Цветочки» воспользовалось расчетом суммы пеней по формуле:

. . . .

В периоде существования просроченной задолженности, за который считается сумма пени к уплате, ставка рефинансирования может неоднократно меняться.

Бухгалтеру следует знать, что если на протяжении срока, в течение которого за просроченную задолженность осуществлялось начисление пени, ставка претерпевала изменения, для расчета суммы пени к уплате используется каждое значение на определенный период действия ставки.

Правила и порядки перехода с ОСНО на УСН.

Как проводится аудит учредительных документов?

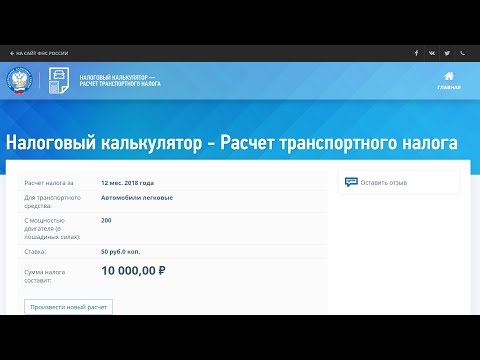

Рассмотрим эту информацию на примере расчета пеней по транспортному налогу.

ООО «Ягодки» не осуществило уплату транспортного налога в размере 10 000 руб. за 2013 год в установленный законодательством срок. Срок уплаты транспортного налога за 2013 год – 3 февраля 2014 года.

Уплату по налогу предприятие производило частями:

- 13.02 – 4000 руб.;

- 03.03 – 6000 руб.

Следовательно, недоимка по транспортному налогу составила:

- 03.02 – 13.02 (11 КолД) – 10 000 руб.;

- 14.02 – 03.03 (18 КолД) – 6000 руб.

Ставка в это время (данные примера):

- 03.02 – 10.02 (8 дней) – 8%;

- 10.02 – 13.02 (4 КолД) – 8,25%;

- 14.02 – 20.02(7 дней) – 8,5%;

- 21.02 – 03.03 (11 дней) – 8,25%.

ООО «Ягодки» сделало расчет суммы пеней по налогам:

Уплата пени обычно происходит в то же время, что и уплата основного долга по налогу

Либо после перечисления полных сумм просроченной задолженности.

Пени, неуплаченные в бюджет, могут взыскиваться посредством списания налоговыми органами денежных средств со счетов юридического лица в банках.

Иногда бывает, что исчисления и уплаты пеней по налогам возможно избежать.

Если быть точнее, существует только две ситуации, когда это возможно:

- когда в связи с решением налоговой на собственность налогоплательщика наложили арест;

- если по решению суда были временно заморожены все операции по счетам юридического лица в банке, либо арестованы денежные средства на расчетных счетах или его личная собственность.

В этих случаях отпадает обязательство погашения пени за весь срок действия такого долга.

Просрочены авансовые платежи по налогу

В том случае, когда юридическое лицо обязано финансировать авансом платежи по налогу на всем протяжении налогового периода, исполнение этой обязанности признается в том же порядке, что и уплата налога юридическим лицом за период полностью.

Если авансовые платежи перечислены в бюджет с опозданием по сравнению со сроками, установленными законодательно, то на всю сумму просроченной задолженности по уплате аванса начисляются пени.

Необходимо перечисление авансовых платежей по следующим видам налогов:

- налог на прибыль. Рассчитывается по итогам квартала, полугодия и 9 месяцев, исходя из суммы налогооблагаемой прибыли нарастающим итогом и ставки налога на прибыль;

- налог на имущество юридических лиц. Авансовый платеж по налогу на имущество рассчитывается по формуле = ¼ (налоговая ставка * средняя стоимость имущества за отчетный период). Расчет производится в каждом отчетном периоде;

- транспортный налог юридических лиц. Предприятие определяет сумму подлежащих к оплате в бюджет платежей авансом по транспортному налогу по окончании отчетного периода, исходя из формулы = ¼ (налоговая база * налоговая ставка). На уровне субъекта Российской Федерации необходимость перечисления авансовых платежей по транспортному налогу может быть отменена;

- земельный налог юридических лиц. Авансы необходимо исчислять и уплачивать налогоплательщикам, по которым действует отчетный период – квартал. Авансовые платежи по земельному налогу определяются по итогам отчетного периода по формуле = ¼ (кадастровая стоимость * налоговая ставка).

На уровне субъекта РФ необходимость перечисления авансовых платежей по земельному налогу может быть отменена

https://www.youtube.com/watch?v=3srCrNFdf48

В случае, когда годовой финансовый результат начисленного налога оказывается ниже суммарных авансовых платежей, по которым существовала необходимость проведения оплаты в отчетном периоде, то пени по таким авансовым платежам подлежат пересчету в сторону уменьшения.

Как выбрать бухгалтерские курсы:советы и виды.

Что содержит отчет о финансовых результатах компании?

Статья об обязательном аудите здесь: https://buhguru.com/buhgalteria/kogda-provoditsya-obyazatelnyjj-audit.html

Проводки по пеням в БУ и НУ

Все расходы, понесенные юридическим лицом на уплату в бюджет (во внебюджетные фонды) пеней, штрафов и прочего учитываются как непринимаемые для целей налогообложения.

В бухгалтерском учете при исчислении таких расходов совершаются следующие проводки:

- ДТ 99 КТ 68 – производится проводка по начислению суммы пеней в связи с несвоевременной уплатой налога, либо авансового платежа по нему.

- ДТ 99 КТ69 – производится проводка по начислению суммы пеней в связи с несвоевременной уплатой страхового взноса

При отражении пеней в бухгалтерском и налоговом учете, временная разница не выявляется, потому что расчет пеней не оказывает никакого влияния на итоговую сумму и размер налоговой базы.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Видео:Программа расчета пениСкачать

Калькулятор пеней 2021 | Формула расчета пеней по налогам | КБК для уплаты пени — Контур.Бухгалтерия

Руководители бизнеса и бухгалтеры, даже самые добросовестные, вынуждены иногда платить пени. Что это такое, почему их нужно платить, как рассчитать пени и какие дни включать в расчет, — расскажем в статье. А еще вы сможете бесплатно рассчитать пени с помощью нашего онлайн-калькулятора.

Что такое пени

Пени по налогам и взносам — это штрафные санкции за просрочку или неполную (частичную) уплату налогов или взносов.

Можно сказать, что это вид неустойки за невыполнение обязательств по уплате налогов, также они начисляются за неуплату коммунальных платежей или алиментов, поставок по договору.

Но нас в этой статье интересуют налоговые пени, их назначение, расчет и уплата регламентированы в ст. 75 НК РФ.

У налоговых платежей есть строгие сроки. При нарушении сроков налоговая служба начисляет пени, которые будут расти до полной уплаты налога. Чтобы остановить рост пеней, скорее заплатите налоги или взносы. Пеня составляет процент от неуплаченной суммы, и начисляется за каждый день просрочки платежа. Для их расчета нужно знать ключевую ставку Центробанка на момент нарушения.

Кто рассчитывает пени

Если налогоплательщик или работодатель вовремя не перечислил налог или взносы, ему начисляются пени. Чтобы уплатить пени, придется дождаться требования из ИФНС, которая сама должна установить факт неуплаты и начислить пени.

Если налогоплательщик увидел недоимку по налогу и планирует ее закрыть, нужно действовать в таком порядке:

- рассчитайте сумму пеней самостоятельно;

- уплатите сумму недоимки и пеней;

- отправьте уточненную декларацию.

В таком случае налогоплательщик избежит штрафа (см. п. 1 и п. 4 ст. 81 НК РФ). Если вы сначала отправите уточненку и только потом заплатите недоимку и пени, налоговая назначит штраф.

За какие дни начисляются пени

Первым днем начисления пеней считается следующий день после окончания срока уплаты налога или взносов. По поводу последнего дня для начисления пеней у чиновников есть расхождения.

ФНС разъяснила, что пени перестают начислять на следующий день после уплаты, а значит день уплаты включается в расчет пеней. Однако есть письмо Минфина о том, что начислять пени за день уплаты недоимки не нужно. Это письмо не направляли налоговикам для обязательного применения, так что руководствоваться этими объяснениями можно на свой страх и риск.

https://www.youtube.com/watch?v=SN-c-VpJsRs

Если сумма пеней за день небольшая, безопаснее включить день уплаты в расчет пеней. Если сумма велика, будьте готовы к тому, что ваши действия придется отстаивать в суде. Кроме того, налогоплательщик может письменным запросом уточнить порядок расчета у Минфина, чтобы опираться в расчетах на официальный ответ.

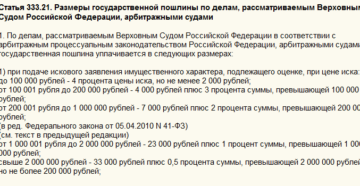

Как рассчитать пени

Размер пеней зависит от ставки рефинансирования (или ключевой ставки Центробанка). Сумма рассчитывается по-разному для ИП и организаций, а также зависит от числа дней просрочки. Все ИП с любым числом дней просрочки и организации с просрочкой до 30 дней включительно рассчитывают пени от 1/300 ставки рефинансирования:

Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 300) * Число дней просрочки

Если просрочка организации составила 31 день и больше, рассчитывайте пени так:

- Сначала исчисляем пени за первые 30 дней просрочки: Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 300) * 30

- Затем исчисляем пени за последующие дни просрочки: Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 150) * Число дней просрочки с 31 дня

- Суммируем оба значения.

Кбк для перечисления пеней в 2021 и 2021 годах

- Пенсионное страхование — 182 1 02 02010 06 2110 160

- Медицинское страхование — 182 1 02 02101 08 2013 160

- Страхование по нетрудоспособности и материнству — 182 1 02 02090 07 2110 160

- Страхование на травматизм — 393 1 02 02050 07 2100 160

- Налог на прибыль в фед. бюджет — 182 1 01 01011 01 1000 110

- Налог на прибыль в рег. бюджет — 182 1 01 01012 02 1000 110

- НДС — 182 1 03 01000 01 1000 110

- Налог по имуществу, кроме ЕСГС — 182 1 06 02021 02 1000 110

- Налог по имуществу, входящему в ЕСГС — 182 1 06 02021 02 1000 110

- НДФЛ (и ИП “за себя”) — 182 1 01 02021 01 1000 110

- УСН “доходы” — 182 1 05 01011 01 1000 110

- УСН “доходы-расходы” и минимальный налог — 182 1 05 01021 01 1000 110

- ЕНВД — 182 1 05 02010 02 1000 110

Когда можно не платить пени

В некоторых случаях пени не начисляются. Например, когда счет налогоплательщика заблокирован или деньги арестованы по постановлению суда. Или когда при расчете налогов или взносов бизнесмен руководствовался постановлением суда.

Также вы избежите пеней, если недоимка возникла из-за ошибки в платежке, которую можно исправить уточнением платежа, — в этом случае пени сторнируются. Ошибка исправляется уточнением, если она не связана с неверным указанием номера счета, банка получателя или КБК.

Как рассчитать пени на онлайн-калькуляторе

Рассчитайте пени с помощью нашего бесплатного калькулятора. Расчеты займут меньше минуты.

В левой части калькулятора укажите форму собственности — ИП или юрлицо, а также сумму задолженности, с которой начислялись пени.

Затем укажите последний срок уплаты налога или взноса (в который вам не удалось уложиться) и фактический срок уплаты недоимки.

Примите решение, будете ли вы включать день уплаты недоимки в расчет пеней (напоминаем, включить этот день в расчеты — наименее рискованный вариант с точки зрения возможных претензий налоговой).

Остается только нажать кнопку “Рассчитать” — и вы увидите результат в правой части калькулятора. После всех расчетов вы сможете распечатать результат прямо из калькулятора, нажав появившуюся кнопку “Напечатать”.

Видео:Расчет пени по налогамСкачать

Калькулятор расчёта пеней по налогам 2021 года

Инструкция по использованию калькулятора расчета пени

- Все поля обязательны к заполнению.

- Введите сумму задолженности (сумму неоплаченного налога), день, когда налог должен быть уплачен и день, когда налог фактически (или будет фактически) уплачен.

- Нажмите «РАССЧИТАТЬ». Полученный результат со всеми деталями расчета вы можете сохранить в doc-файл.

Примите также во внимание:

- Используйте кнопку «Сегодня» (кружок с точкой) для быстрой вставки текущей даты.

В хозяйственных правоотношениях непременно нужны гарантии, практические способы обеспечения выполнения обязательств. В их качестве лучше всего работают финансовые рычаги, одним из которых является начисление пеней.

Рассмотрим, как рассчитать сумму пеней, которые могут быть начислены ИП, с помощью специализированного инструмента – формализованного калькулятора пеней.

Роль пеней для ИП

Суть понятия «начисление пени» – в обеспечении государственных органов гарантией того, что индивидуальный предприниматель выполнит взятые на себя обязательства точно к назначенному сроку. В правоотношениях с государством размер пени определяется действующими на территории Российской Федерации законами.

https://www.youtube.com/watch?v=d7XT-JU94Lk

Пеня также может стать обеспечением обязательств, принятых по договору, если речь идет не о взаимоотношении ИП и государства: в таком случае, договор должен быть заключен в письменной форме, например, между двумя различными ИП либо между ИП и ООО, либо у ИП с физическим лицом.

ВНИМАНИЕ! Устное заключение договора не обязывает стороны назначать и уплачивать пеню. В договоре должен быть точно указан размер пени, иначе ее не получится взыскать.

Пеня – это денежная сумма, которую необходимо выплатить (и которая будет взыскана) в случае, если договорные или налоговые обязательства перед контрагентом или государством не выполнены или просрочены.

Начисление пеней, связанных с налогообложением, регламентировано Налоговым Кодексом РФ (ст. 75), а в случае обеспечения законных требований пени, не закрепленных в договоре – ст. 395 Гражданского Кодекса РФ.

Факторы, определяющие уплату пени

Размер начисляемой пени зависит от трех определяющих его положений.

- Сумма денежных средств, оплаченных не вовремя или неоплаченных в установленный срок совсем.

- Временной промежуток, отведенный для начисления пени.

- Размер суммы уплаты, установленный в качестве пени.

Сумма пени

Это те средства, которые должны были быть внесены, но не поступили в нужный срок либо были уплачены лишь частично. Такими неуплатами или просрочками при налоговых взаимоотношениях с государственными органами могут быть:

- пропуск авансового платежа по очередному налогу;

- выплата аванса по налогу с опозданием;

- неуплата налога в отчетном периоде;

- выплата налога не полностью или позже крайнего установленного в законе срока.

В случае установления пени по договору причина для ее назначения вступает в силу в результате нарушения сроков исполнения обязательств, обозначенных в договоре.

Если в тексте договора не прописано конкретных временных рамок, это не означает его бессрочности: нужно пользоваться ГК РФ, который устанавливает их в случае получения письменного требования об уплате задолженности от контрагента.

Дополнительное письменное требование – обязательное условие для взыскания пени по договору, если в его тексте нет указаний на конечный срок внесения денежных средств.

Та сумма денег, которая оказалась неуплаченной на конечную «дозволенную» законом или договором дату, и составляет расчетную сумму, с которой будет начислена пеня.

Время для начисления пени

Первым днем, начиная с которого будет «капать» пеня, станет дата, открывшая просрочку по обязательствам. Дата, определенная законом или договором, является последним днем, в который еще можно выполнить свои финансовые обязательства, не рискуя дополнительными взысканиями.

К СВЕДЕНИЮ! Если следующим днем после установленной даты окажется нерабочий – государственный выходной или праздник, то наступление обязательств будет считаться ближайший следующий рабочий день. Если на выходной приходится сама финальная дата, то должнику отводится еще один рабочий день – следующий после выходных.

НАПРИМЕР. Авансовый платеж нужно совершить до 15 числа месяца, следующего за концом квартала. Предположим, 15 апреля (финальная дата для первого квартала) выпадает на воскресенье. В таком случае, платеж 16 апреля не будет нарушением сроков, начисление пени правомерно только начиная с 17 апреля.

Когда неуплаченную пеню уже не потребуют?

Крайний срок, отведенный для взыскания пени, определяется законодательством. Он составляет то время, в течение которого неуплаченную задолженность и пеню можно взыскать в судебном порядке.

Ст. 48 НК РФ отводит полугодичный срок (6 месяцев) для возмещения пени по суду с момента выставления налогового требования. После истечения этих месяцев истекает исковой срок для востребования пени по судебному решению. Ст. 59 НК РФ считает такую задолженность по налогам безнадежной.

ВАЖНО! Если шестимесячный срок востребования пропущен по уважительным причинам, суд может его продлить.

Определяем сумму пени

Пеня, в отличие от многих других денежных обязательств, никогда не устанавливается в фиксированной денежной форме. Пеня всегда представляет собой установленный законодательно или оговоренный сторонами процент от невнесенной вовремя суммы.

При этом определяющее значение имеет ключевая ставка, приравненная к ставке рефинансирования, установленная Центробанком РФ.

Ее размер указан на официальном сайте Центробанка (на 2021 год составляет 10%), а также этой ставке посвящена отдельная страница на нашем сайте.

https://www.youtube.com/watch?v=of09dWoADzg

За каждый день просрочки обычно начисляется одна из долей от ключевой ставки ЦБ:

- одна трехсотая часть (именно по ней считает наш калькулятор);

- 1 : 150;

- 1: 130.

При начислении пени по договору устанавливается процентное соотношение к сумме неуплаты при просрочке.

К СВЕДЕНИЮ! Границы минимума или максимума назначения пени не установлены, но если за защитой прав придется обратиться к суду, а он сочтет сумму несоразмерной, то вправе будет снизить ее (ст. 333 ГК РФ) при подаче соответствующего заявления от ответчика. Вплоть до 2011 года суд был вправе совершать подобные действия по своей инициативе.

Используем калькулятор расчета пени

Удобный онлайн-сервис, который поможет произвести расчет суммы пени к уплате, выполнен в форме калькулятора. Введя в соответствующие поля необходимую информацию, можно получить результат в виде суммы, подлежащей уплате. Такой сервис может помочь в расчетах пени в таких ситуациях:

- задолженности уже нет, но деньги вносились с опозданием;

- необходимые средства были внесены только частично;

- просрочка по уплате продолжается и по сей день.

Для расчета нужно знать следующие исходные данные.

- Дату, когда возникла задолженность (время для начисления пени).

- Дату, предшествующую погашению задолженности (если она уже погашена).

- Сумму, на которую планируется начисление пени (размер задолженности).

Калькулятор автоматически применит формулу расчета, которая в результате покажет необходимую к уплате сумму. Расчет происходит таким образом:

СП = РП х ЦП х Тпр, где:

- СП – сумма пени;

- РП – размер просрочки (в рублях);

- ЦП – «цена» просрочки, то есть пеня за каждый день (в рублях);

- Тпр – время просрочки (в днях).

Показатель ЦП рассчитывается, исходя из ключевой ставки (ставки рефинансирования) ЦБ РФ.

ВАЖНАЯ ИНФОРМАЦИЯ! Разработчики калькулятора не рекомендуют использовать его для гипотетических расчетов, то есть на даты, которые еще не наступили. Расчет будет правильным, но возможны изменения в исходных данных, например, в ключевой ставке Центробанка, что повлияет на получившуюся в результате сумму.

Видео:Где взять сумму пени по налогам к начислению в 2023 гСкачать

Онлайн калькулятор расчета пени

Законодательством предусмотрена обязанность компаний и физических людей исчислять и уплачивать в бюджет определенные налоговым законодательством обязательные платежи.

Субъекты должны осуществлять платежи в бюджет в установленные нормами сроки, иначе к ним будет применена мера ответственности в виде пени.

Если же нарушение уже произошло, то для упрощения расчета санкций рекомендуется использовать онлайн калькулятор расчета пени.

Что такое пени?

Пени представляет собой рассчитанную по определенным НК РФ правилам денежную сумму, которую субъект должен заплатить за несвоевременное перечисление налогов в бюджет. Расчет пени должен обязательно производится и эти суммы нужно оплачивать. При этом они погашаются дополнительно к тем налогам, которые были оплачены с нарушением сроков.

Пени является мерой воздействия государственных органов на неплательщиков, для того чтобы они все налоги перечисляли вовремя. Она представляет собой процент от суммы налога, которые определяется за каждый день неуплаты.

Прекращать ее исчисление надо в день, идущий перед днем погашения налогового обязательства.

Мера наказание в виде пени, предусмотренная НК РФ, может осуществляться не только в отношении плательщиков налогов, но и налоговых агентов.

В связи с передачей управления взносами в налоговую службу, правила расчета пеней действуют также и на них.

В каком случае начисляют пени?

Начисление пени производится каждый раз, когда произошло нарушение сроков уплаты обязательных платежей. Если организация их не посчитает и не перечислит, это сделают соответствующие налоговые органы, которые имеют право выставить требование в банк и без разрешения юрлица или физлица снять эти суммы.

Можно выделить следующие случаи возникновения пени по налогам:

- Налоговый платеж не уплачен.

- Налоговый платеж перечислен, но с нарушением установленных сроков.

- Налоговый платеж произведен не в полной сумме.

Внимание! Существующая практика показывает, что лучше всего пени рассчитать самостоятельно и уплатить их в бюджет. Это может послужить смягчающим аргументом при наложении штрафа.

https://www.youtube.com/watch?v=tf8kmyc6Kfo

Физлица и предприятия, где отсутствует бухгалтерия, могут использовать представленный здесь калькулятор расчета пени.

В каком случае пени не начисляют?

Не всегда несвоевременная оплата налога может привести к начислению пени.

Существуют ситуации, когда начислять их не надо:

- Если по данному налоговому платежу существует переплата.

- Если у субъекта существовали на момент не уплаты уважительные причины, по которым он не мог произвести платеж. Данный случай должен рассматривать налоговым органом в особом порядке при предоставлении подтверждающих документов. К примеру, блокировка счетов предприятия в банке.

- Если налоговым органом ошибка при исчислении не выявлена, а налогоплательщик не отправил уточняющие декларации.

- Если недоплата по налогу возникла в результате неправильного разъяснения налогового органа, оформленного по запросу плательщика.

Формула и порядок расчета

Рассмотрим подробнее как рассчитывается пени по несвоевременно оплаченным суммам.

Для того, чтобы правильно произвести расчет, необходимо знать следующее:

- День, который был крайним сроком по уплате налога. Пени будет рассчитываться со следующего после него дня. Например, если налог нужно было перечислить 15 числа, то первым днем начисления пени будет 16-е;

- Размер пени сейчас составляет 1/300 ставки рефинансирования. С 1 октября 2021 года вступят в действие поправки, которые с 31-го дня просрочки увеличат размер ставки до 1/150;

- Размер ставки рефинансирования. В настоящее время она установлена в размере 9%. С 1 января 2021 года ее размер приравняли к ключевой ставке. Ставка периодически пересматривается, актуальное значение всегда можно увидеть на сайте Центробанка;

- День, в который будет уплачена сумма просроченного налога. Последний днем, за которое будет начисляться пени, будет день, идущий перед днем платежа.

- Сумма неуплаченного налога.

Все эти сведения, кроме ставки, необходимо заносить в онлайн калькулятор расчета пени.

В настоящее время формула для расчета пени имеет вид:

| Пени | = | Сумма долга по налогу | Х | Количество дней просрочки | Х | Ставка рефинансирования на момент платежа | Х | 1/300 |

Пример: Сумма начисленного налога — 128200 рублей, платеж необходимо было произвести до 15 июля включительно. Однако в действительности это было сделано только 29 августа. Определим размер пени. Предварительно ставку рефинансирования переведем в число: 9%/100 = 0,09.

Размер пени = 128200 руб х 44 дня х 0,09 х 1/300 = 1692,24 руб.

Рассмотрим, как именно будет проходить расчет пени с 1 октября. С этой даты необходимо будет с 31 дня просрочки применять размер штрафа в 1/150 ставки.

Пример: Условия оставим те же. Сначала рассчитываем пени на первые 30 дней:

Размер пени с 1 по 30 день = 128200 руб х 30 дня х 0,09 х 1/300 = 1153,80 руб.

Размер пени с 31 по 44 день = 128200 руб х 14 дней х 0,09 х 1/150 = 1076,88 руб.

Общий размер пени: 1153,80 + 1076,88 = 2230,68 руб.

Таким образом, при новом порядке расчета размер пени за весь период увеличится примерно в 1,5 раза.

После вступления в действие изменений, онлайн калькулятор расчета пени также будет выполнять расчет с учетом новшеств.

Что если не платить пени?

При обнаружении недоимки налога, инспекция составляет требование по его уплате. В том числе, оно должно содержать сумму начисленной пени и срок исполнения платежа.

Если погашение требования произведено не было, то решение о принудительном взыскании принимается инспекцией после окончания указанного в требовании срока, но не позднее чем два месяца после него.

Если решение о взыскании платежа принято уже после указанного периода времени, то оно будет признано недействительным, и не подлежит выполнению.

https://www.youtube.com/watch?v=wD-ewzuZjvU

Однако налоговая может передать дело на рассмотрение суда, и через него произвести взыскание, то сделать это можно только в течение шести месяцев.

Порядок принудительного взыскания пени, оно покрывается за счет денежных средств на банковских счетах, а в случае их отсутствия — за счет прочего имущества путем наложения на него ареста.

Важно! НК не определяет общий срок давности по взысканию как неуплаченного налога, так и штрафных санкций. Он только определяет конкретные сроки, в течение которых необходимо принять решение по удержанию.

Чтобы избежать принудительного взыскания пени, лучше всего заплатить их по первому требованию. А для определения их размера легче всего использовать калькулятор пени.

Уменьшают ли пени налоги?

Налоговый кодекс содержит подробное описание налогов, и для каждого обязательного платежа (в том числе налога на прибыль и УСН) приводится перечень расходов, которые могут уменьшать налогооблагаемую базу за период. Обычно, такие списки являются закрытыми.

В то же время, в кодексе имеется перечень тех расходов, которые однозначно не могут быть включены в расходы при расчете суммы налога. К ним относятся штрафные санкции и пени, которые перечисляются налогоплательщиком в бюджет, и определяемые теми государственными органами, которые обладают правом накладывать такие санкции.

Важно! Таким образом, НК прямо запрещает суммы пени, исчисленные по любым видам налогов и сборов, использовать при уменьшении размера налога.

В то же время, могут начисляться пени за просрочку платежа либо поставки товаров или услуг. Эти виды штрафов НК разрешает включать во внереализационные расходы, и на их сумму уменьшать налог на прибыль.

🔍 Видео

Как рассчитать пеню по договору - Пеня за просрочку оплаты.Скачать

Расчет пени по взносам и отчислениямСкачать

Налоговый калькулятор - Расчет транспортного налогаСкачать

Расчет пени (неустойки) по контракту 44-ФЗСкачать

Пени по налогамСкачать

ПЕНИЯ ПО НАЛОГАМ, КАК ПРОВЕРИТЬ И ОПЛАТИТЬ ПЕНИЮ? КАК ВЕРНУТЬ ПЕРЕПЛАТУ?Скачать

ЕДИНЫЙ НАЛОГОВЫЙ ПЛАТЕЖ. ПЕНИ ПО НАЛОГАМ И ВЗНОСАМСкачать

Онлайн-калькулятор: Расчет налога на имущество на жилое здание, сооружение и помещениеСкачать

ПЕНИ ПО КОММУНАЛЬНЫМ УСЛУГАМ.ПОРЯДОК РАСЧЕТАСкачать

Как рассчитываются пени за неоплату ЖКУ?Скачать

«Налоговый калькулятор» - простой и полезный сервис на сайте ФНС РоссииСкачать

Налоговые пени: все, что нужно знатьСкачать

Начисление транспортного налога. Расчет налога на примереСкачать

Как рассчитать пени за просрочку исполненияСкачать