Самым распространенным видом налога является подоходный, его уплачивают все граждане, которые получают заработную плату, пенсию, стипендию. В список доходов также можно включить различные пособия, плату за сдачу имущества (например, недвижимости), дивиденды, гонорары и т. д.

С большинства этих выплат в казну государства перечисляется налог, который называется «Налог на доходы физических лиц», или, кратко, НДФЛ (гл. 23 НК РФ). Его удерживают организации и предприниматели, которые осуществляют выплаты.

Рассчитать, сколько выдать на руки, поможет калькулятор вычета НДФЛ.

- Ставки НДФЛ

- Кто считает НДФЛ

- Как работает калькулятор

- Калькулятор ндфл с зарплаты

- В каких случаях налог взимается?

- Примеры расчета

- Справки другого образца

- Калькулятор расчета налогов с зарплаты

- Порядок работы с калькулятором

- Калькулятор расчет суммы налогов с заработной платы

- Вам также может понадобиться

- Популярные статьи

- Калькуляторы

- Как высчитать НДФЛ из зарплаты

- Как посчитать НДФЛ от зарплаты: формула расчета

- Порядок исчисления НДФЛ: пример расчета

- Как посчитать НДФЛ от суммы на руки

- Как высчитать НДФЛ из зарплаты нерезидента

- Также читайте:

- Как вычесть НДФЛ из зарплаты – калькулятор

- Обязанность удержания налога

- Правила исчисления налога

- Пример расчета налога

- Порядок удержания налога

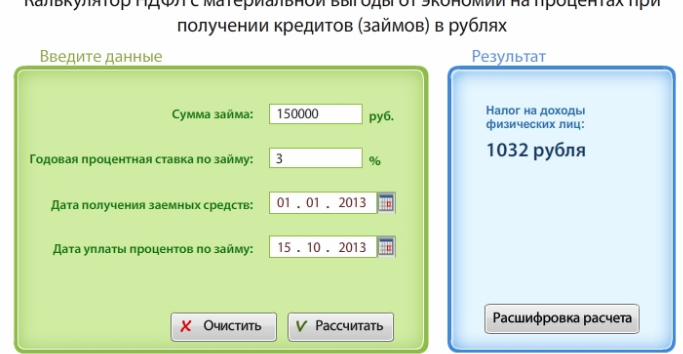

- Онлайн-калькулятор НДФЛ

- Калькулятор расчета НДФЛ

- Как пользоваться калькуляторами для расчета НДФЛ

- Примеры применения калькуляторов для расчета НДФЛ в 2021 году

- Ставки НДФЛ в 2021 году

- Калькулятор НДФЛ

- Что подлежит налогообложению

- Расчет и ставки НДФЛ

- Налоговая ставка 9%:

- Налоговая ставка 13%:

- Налоговая ставка 15%:

- Налоговая ставка 30%:

- Налоговая ставка 35%:

- Налоговые вычеты

- Расчет НДФЛ на онлайн калькуляторе

- Как посчитать НДФЛ 13% от суммы: формула

- Что необходимо знать бухгалтеру?

- Расчет НДФЛ от зарплаты

- Пример подсчета НДФЛ

- Расчет НДФЛ от суммы на руки

- Пример расчета

- 📹 Видео

Ставки НДФЛ

Ставки НДФЛ установлены Налоговым кодексом в зависимости от категории физлица и вида получаемого им дохода (ст. 224 НК РФ):

- Базовый размер ставки налога на доходы физлиц для резидентов РФ — 13 %. По ней налогом облагается заработная плата граждан, доход от продажи имущества, дивиденды и т. д. (п. 1 ст. 224 НК РФ). Также есть еще более высокие ставки. В каких ситуациях они используются — расскажем ниже.

- Ставка в размере 15 % предусмотрена в отношении дивидендов, полученных нерезидентами РФ от российских компаний (п. 3 ст. 224 НК РФ). Также НК РФ предусматривает возможность применения вычетов по этому налогу и перечень льгот. Например, с помощью нашего калькулятора можно определить, сколько государство вернет за приобретенную недвижимость или оплаченное лечение.

- 30-процентная ставка налога на доход физического лица используется для налогообложения нерезидентов РФ. Согласно налоговому законодательству, под исключение подпадут только те доходы, которые являются: дивидендами, полученными от российских организаций (НДФЛ 15 %); доходами высококвалифицированного специалиста (согласно ФЗ № 115-ФЗ от 25.07.2002, НДФЛ 13 %). Отдельного внимания заслуживает ситуация, когда сотрудник длительное время находится в командировке. Находясь на территории РФ менее 183 календарных дней в году, он теряет статус резидента РФ, а значит, будет вынужден уплатить НДФЛ по ставке 30 % (п. 2 ст. 207 Налогового кодекса).

- Самая высокая налоговая ставка — 35 % применяется в отношении доходов, являющихся выигрышами в рекламных акциях, играх и конкурсах, если их размер превышает 4000 руб. Также налог по этой ставке будет взыскан с доходов, полученных в виде процентов по банковским вкладам при ставке, превышающей ставку рефинансирования ЦБ РФ + 5 % для рублевых вкладов и + 9 % — для валютных.

Кто считает НДФЛ

Чаще всего рассчитывать сумму налога на доходы физлиц, которую необходимо удержать с выплат в пользу налогоплательщика и перечислить в местный бюджет, приходится нанимателям.

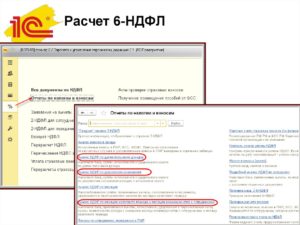

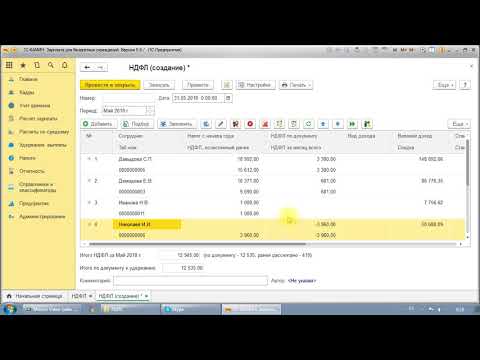

Именно они играют роль налоговых агентов по НДФЛ в отношении всех лиц, которым осуществляют выплаты. Предприятия, в свою очередь, обязаны сдавать справки 2-НДФЛ на рабочих.

В этом им может помочь калькулятор 2-НДФЛ с вычетами онлайн.

Но и самим налогоплательщикам пригодится навык самостоятельного расчета. Он поможет узнать, сколько необходимо выплатить государству в случае получения дохода (например, от продажи недвижимости). В этой ситуации налогоплательщикам необходимо заполнить и сдать декларацию 3-НДФЛ с верно указанными суммами полученного дохода и исчисленного налога.

Как работает калькулятор

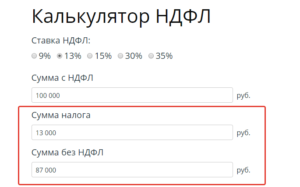

Теперь поговорим о том, как работать с калькулятором, и приведем пример расчета. Сначала выбираем налоговую ставку — 13 или 30 процентов. Выбор зависит от того, является налогоплательщик резидентом или нет.

Резидентство зависит от того, сколько времени гражданин (независимо от национальности и гражданства) проживает на территории РФ. Например, если он в течение 12 месяцев проживает в России 183 дня и более, ставка НДФЛ для него будет 13 %.

В качестве примера рассчитаем подоходный налог с начисленного сотруднику предприятия оклада размером 20 000 руб. за месяц труда. У рабочего есть один ребенок пяти лет.

https://www.youtube.com/watch?v=eLdonYk98Z8

Для информации отметим, что, согласно ст. 218 НК РФ, налоговый вычет полагается:

- по 1400 рублей — на первого и второго ребенка;

- по 3000 рублей — на третьего и следующих детей;

- 12 000 рублей — на ребенка, являющегося инвалидом.

Значит, нашему сотруднику положен вычет на малыша в размере 1400 руб.

В связи с этим вначале из суммы дохода вычитаем сумму льготы:

20 000 — 1400 × 1 = 18 600 руб.

Далее нам поможет произвести точный расчет НДФЛ онлайн-калькулятор с вычетами на детей 2021. Калькулятор дает нам возможность выбрать ставку. Так как работник является резидентом РФ и нам нужно рассчитать налог с зарплаты, необходимо остановиться на ставке 13 %.

Ставку выбрали. Теперь в следующем поле указываем расчетный доход налогоплательщика, для того чтобы подсчитать удержание с него. Указываем сумму, которую мы получили в результате предыдущего расчета, — 18 600 руб.

Практически сразу калькулятор НДФЛ онлайн с вычетами на детей выводит нам сумму подоходного налога, подлежащую удержанию.

В нашем случае удержать нужно 2418 руб.

В следующем поле калькулятор показывает итоговую сумму за вычетом налога. Эту сумму, а именно 16 182 руб., сотруднику следует выдать на руки.

На примере видно, как удобен и прост онлайн-калькулятор в использовании. С его помощью вы можете рассчитать вычеты с любых выплат сотрудникам или полученных налогоплательщиком денег.

Видео:НДФЛ ПОРЯДОК РАСЧЕТАСкачать

Калькулятор ндфл с зарплаты

Для самостоятельно расчета налоговой ставки можно использовать онлайн калькулятор для расчета ндфл на сайте ndflcalculator.ru. Чтобы это сделать, необходимо в верхнем окошке указать полную сумму заработной платы. Далее все зависит от потребностей:

- Вы можете ввести полную сумму, которая уже содержит налоговую ставку и сумму выплаты физическому лицу. В графе «Действие» необходимо выбрать строку «подсчитать выплату и налог»;

- Если вы вводите только ту часть, которую необходимо выплатить сотруднику, то с помощью услуги «посчитать налог» в той же графе «Действие» можно получить конечную цифру, содержащую и выплату и налог.

Самое главное правильно выбрать налоговую ставку. Она может быть разная, все зависит от того, каким образом получен доход. Самой распространенной налоговой ставкой является 13%.

Сюда относится заработная плата физических лиц, прибыль от реализованного имущества, вознаграждение по договорам.

Налоговая ставка в 15% начисляется в том случае, если выплата производится лицам, которые не являются гражданами Российской Федерации, а в 30% — для доходов граждан и резидентов других стран.

В настоящее время НДФЛ является основой пополнения государственного бюджета. Эта сумма определяется в зависимости от рода деятельности налогоплательщика и изымается ежемесячно. Налог на доходы физических лиц (НДФЛ) относится к прямым видам налогообложения.

Его обязаны платить все физические лица, которые являются официальными гражданами Российской Федерации, а также те, кто получает определенный доход от резидентов РФ. Расчет НДФЛ проводится согласно статье 209 НК РФ.

Для правильного вычисления этой суммы необходимо учитывать все доходы налогоплательщика, вне зависимости от их формы (денежной или натуральной).

В каких случаях налог взимается?

НДФЛ взимается не во всех случаях. Есть ряд пунктов, которые не предусматривают выплату налогов:

- полученное наследство;

- реализация различного имущества, которое находилось в собственности более трех лет;

- имущество, полученное в дар от близких родственников и членов семьи;

- другие случаи, не подлежащие налогообложению;

К доходам, которые облагаются налогом, относится реализованное имущество, находящееся в собственности менее трех лет, передача любого имущества в аренду, выигрыши и найденные клады, и многое другое.

Сумма налога во многих случаях определяется за единый период, который согласно современному законодательству составляет один год.

Примеры расчета

Нет необходимости долго задаваться вопросом: «Как рассчитать НДФЛ?». Для этого можно использовать простую формулу:

Налог = Процентная Ставка * Облагаемая Сумма

https://www.youtube.com/watch?v=XOoFLteQo5g

В свою очередь для вычисления облагаемой суммы используется следующая формула:

в которой: ДЧ – доходная часть лица

В – вычитания.

Рассмотрим примеры наиболее распространенных вычислений.

- Налогообложение зарплаты без вычитаний.

Виктор М. зарабатывает 18 000 рублей ежемесячно. Его налоговая ставка составляет 13%. Вычисляем ежемесячный налог: 18 000 * 13% = 2 340рублей. Соответственно, 2 340 рублей каждый месяц будет отчисляться в государственную казну. Чистый доход Виктора составляет 10 440 рублей. - Налогообложение с использованием вычeтов.

У матери-одиночки Катерины Д. зарплата составляет 28 600 рублей. Она подала документы на использование вычета, который составил 2 300 рублей. Эта сумма не облагается налогом. Соответственно, 28 600 – 2 300 = 26 300 рублей. Из этой суммы уже можно вычислить налог 26 300 * 13% = 3419 рублей, которые отчисляются в казну. - Налог на отпускные средства.

Налог на эти доходы вычисляется по обычной формуле. Например, Валерия К. получила отпускные средства в размере 45 640 рублей. Налог из этой цифры составил: 45 640 х 13% = 5 933 рубля.

Справки другого образца

Справка образца 2-НДФЛ представляет собой документ, в котором указываются доходы, зарплата и размер налоговой суммы.

Также в ней указывается информация о работодателе и работнике, фиксированная налоговая ставка и все вычитания.

Для физических лиц, которые самостоятельно высчитывают размер налогообложения, резиденты РФ, которые получают доходы за пределами страны, должны заполнять форму 3-НДФЛ.

© 2021 — NDFLcalculator.Ru

Вы пользуетесь этим сайтом на свой страх и риск.

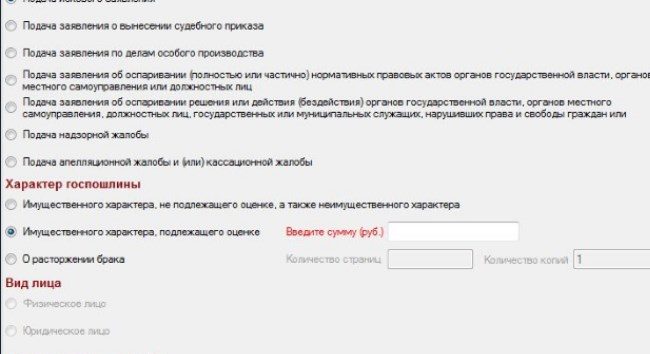

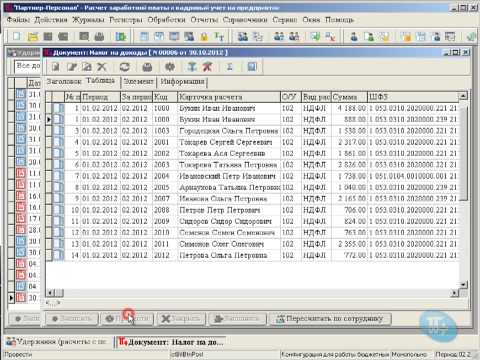

Калькулятор расчета налогов с зарплаты

Одним из вопросов, который постоянно необходимо решать — как рассчитать причитающиеся суммы работнику с учетом налоговых вычетов и расчет отчислений в фонды (ПФР, ФФОМС, ФСС). Для вас предоставлен калькулятор расчета налогов с заработной платы сотрудника, который поможет вам произвести вычисления. Для этого необходимо только ввести исходные данные.

Порядок работы с калькулятором

Для того чтобы произвести расчет, вам необходимо ввести сумму заработной платы за месяц, а так же сумму, полученной нарастающим итогом по сотруднику с начала года. Она необходима для калькуляции налогов в фонды, а так же это является условием для применения вычетов на сотрудника.

На 2015 год, максимальное значение совокупной зарплаты для применения вычетов — 280 тыс, рублей. А так же установлены уменьшенные процентные ставки для ПФР.

при превышении 711 тысяч рублей и в ФСС — 670 тысяч рублей. В 2021 году данные показатели выросли и составят: для ПФР 796 ты. руб. а для ФСС — 718 тыс.

руб, сумма максимальной зарплаты для применения вычетов в 2021 году составляет 350 тыс. рублей.

Далее необходимо ввести информацию о стандартных вычетах. Если какой то из них не зависит от предельной зарплаты в 350 тыс. руб. то его поставьте в «вычеты без ограничений».

О процентных ставках ПФР, ФСС и ФФОМС, а также порядке начислений можете почитать в статье о порядке расчета зарплаты .

Для того, чтобы рассчитать общие суммы налогов уплачиваемых работодателем и сотрудником у вас есть два варианта:

- Вы можете ввести сумму заработной платы до исчисления с нее налогов. все суммы будут рассчитаны автоматически, в том числе ту сумму зарплаты, которая будет причитаться работнику после уплаты налогов.

- Вы можете ввести сумму заработной платы, которую сотрудник получает «на руки». после чего калькулятор рассчитает все налоги в обратном порядке и покажет сумму зарплаты, которую необходимо начислить исходя из суммы полученной «на руки». При этом не забудьте учесть вычеты, если они ему предоставлены. Расчет будет скорректирован на эти суммы также автоматически.

Калькулятор расчет суммы налогов с заработной платы

Для расчета заполните все необходимые поля:

Мы будем признательны, если вы угостите нас чашечкой ароматного кофе за наши труды, сделать это можно с помощью этой формы:

Полезная информация по расчету заработной платы

Вам также может понадобиться

Компенсация за неиспользованный отпуск .

Ответственность работодателя в случае задержки зарплаты .

Хотите себе такой же калькулятор? Вставьте этот код:

- Утвержден перечень товаров при торговле которыми необходимо применять ККТ

- С 1 января 2021 года вводится новый налоговый вычет для физлиц

- Налоговый календарь для ООО и ИП на сентябрь 2021 года

- C 1 января 2021 года изменяется порог для перехода на УСН

- Переход на онлайн кассы для ООО и ИП с 1 июля 2021 года

- С 1 января 2021 года будет введена новая отчетность – единый социальный страховой взнос (ЕССС)

Популярные статьи

- 6-НДФЛ образец заполнения

- Суточные при командировках в 2021 году

- Калькулятор расчета налогов с зарплаты

- Заявление на отпуск в детский сад образец

- С 1 января 2021 года будет введена новая отчетность – единый социальный страховой взнос (ЕССС)

- Новые КБК на 2021 год

Калькуляторы

- Как рассчитать патент для ИП — онлайн калькултор

- Калькулятор расчета пени по налогам

- Калькулятор расчета налогов с зарплаты

- Калькулятор НДС

- Калькулятор для расчета пособия по беременности и родам 2021

- Калькулятор расчета больничных 2021

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

https://www.youtube.com/watch?v=giNmF_N-zRM

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

С 06.08.2021 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Как давать пояснения к расчету по взносам

Если в расчете по взносам отражены необлагаемые суммы либо пониженные тарифы, то при камеральной проверке расчета ИФНС направит вам требование. В нем она запросит документы, подтверждающие обоснованность отражения таких сумм и тарифов. Ваша задача — правильно ответить на это требование.

В целях налога на прибыль дата предъявления «первички» — это дата ее составления

Расходы на приобретение работ (услуг), выполненных (оказанных) сторонними организациями, признаются в «прибыльных» целях в том периоде, в котором документально подтвержден факт выполнения этих работ (оказания услуг). Минфин напомнил, что считать датой такого документального подтверждения.

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Расходы организации на приобретение питьевой воды для сотрудников и установку кулеров относятся к затратам на обеспечение нормальных условий труда, которые, в свою очередь, учитываются в составе прочих расходов. А значит, «водные» суммы можно без проблем включить в «прибыльную» базу.

Как высчитать НДФЛ из зарплаты

Актуально на: 3 декабря 2015 г.

Заработная плата облагается НДФЛ по ставке 13% для резидентов и 30% для нерезидентов. И каждый работодатель, будучи налоговым агентом. должен исчислить, удержать и перечислить в бюджет НДФЛ с зарплаты своих работников (п. 1 ст. 226 НК РФ ). Но прежде чем ответить на вопрос, как считать НДФЛ, и перейти непосредственно к расчету налога, необходимо определить налоговую базу по НДФЛ .

Как посчитать НДФЛ от зарплаты: формула расчета

Налоговую базу по доходам работников, облагаемым по ставке 13%, работодатели рассчитывают по итогам каждого месяца нарастающим итогом с начала года (п. 3 ст. 226 НК РФ ). Полученная сумма доходов работника должна быть уменьшена на предоставляемые ему вычеты по НДФЛ (п. 3 ст. 210 НК РФ ). То есть налоговая база рассчитывается по формуле:

После того как налоговая база по НДФЛ определена, можно переходить к расчету самого налога по формуле:

Для расчета НДФЛ, который необходимо удержать из доходов работника за текущий месяц, нужно воспользоваться еще одной формулой:

Не забудьте, что НДФЛ исчисляется в полных рублях. Это значит, что рассчитанную сумму налога нужно округлить: суммы менее 50 копеек отбрасываются, суммы 50 и более копеек округляются до целого рубля (п. 6 ст. 52 НК РФ ).

Порядок исчисления НДФЛ: пример расчета

/ условие / Зарплата Е.О. Ивановой составляет 36 000 руб. в месяц. У нее есть дочь в возрасте 12 лет, в связи с чем Е.О. Ивановой предоставляется стандартный вычет на ребенка в размере 1400 руб. в месяц. Кроме того, в апреле ей была дополнительно выплачена премия – 12 000 руб. Определим сумму НДФЛ, удерживаемую из доходов работницы за апрель месяц.

/ решение / Налоговая база по НДФЛ за январь-апрель составит:

36 000 руб. х 4 мес. + 12 000 руб. – (1400 руб. х 4 мес.) = 150 400 руб.

Сумма НДФЛ за январь-апрель: 150 400 руб. х 13% = 19 552 руб.

НДФЛ, удержанный из доходов работницы за январь-март:

(36 000 руб. х 3 мес. – (1400 руб. х 3 мес.)) х 13% = 13 494 руб.

НДФЛ, удерживаемый с доходов за апрель: 19 552 руб. – 13 494 руб. = 6 058 руб.

Как посчитать НДФЛ от суммы на руки

Бывает, что еще в момент трудоустройства работодатель договаривается с будущим работником о сумме зарплаты, которая будет выплачиваться ему на руки. Как посчитать НДФЛ в такой ситуации и как определить сумму начисляемой зарплаты (из которой и должен удерживаться НДФЛ)? Для этого можно воспользоваться следующими формулами:

Как высчитать НДФЛ из зарплаты нерезидента

В общем случае доходы от трудовой деятельности нерезидентов облагаются НДФЛ по ставке 30% (п. 3 ст. 224 НК РФ ). То есть налог рассчитывается по формуле:

Но есть такие работники-нерезиденты, чьи трудовые доходы облагаются НДФЛ по ставке 13%. Например, высококвалифицированные иностранные специалисты.

Также читайте:

, http://infportal.ru/calc/kalkulyator-nalogov-s-zarplaty.html, http://glaniga.ru/situations/k500832

Видео:Расчет НДФЛСкачать

Как вычесть НДФЛ из зарплаты – калькулятор

Физические лица, которые работают и получают заработную плату, ежемесячно выплачивают подоходный налог.

Такое положение дел присуще не только Российской Федерации, налоговые отчисления — это основа формирования государственного бюджета. НДФЛ — это величина, которая устанавливается в процентах, а потому размер отчислений для каждого человека сугубо индивидуален.

Кроме установленной постоянной величины, существуют обязательные вычеты, на которые могут рассчитывать отдельные категории трудящихся.

Разберем на конкретных примерах, как высчитывается данная величина на практике.

А также научимся пользоваться калькулятором НДФЛ, который позволяет вычислить сумму отчислений, идущих в государственную казну, и размер заработной платы, которая будет выдана на руки.

Обязанность удержания налога

НДФЛ расшифровывается, как налог на доходы физических лиц. НДФЛ включает в себя не только доходы граждан, которые мы привыкли именовать заработной платой. Это налог с любых доходов.

Сюда входит и оплата труда наемным лицам и доходы от предпринимательской деятельности.

Сдача жилья в аренду, выигрыш в лотерею, продажа имущества, тоже считается предпринимательской деятельностью, а потому с полученных сумм также следует произвести расчет НДФЛ.

https://www.youtube.com/watch?v=CEpJEt25kJ0

Налогообложение РФ регулируется Налоговым кодексом. В главе 23 НК описываются общие правила начисления подоходных процентов. Начислить НДФЛ могут не только гражданам России, но и тем, кто не является таковыми.

Для нерезидентов налогообложение применяется лишь на ту сумму, которая была заработана непосредственно на территории страны.

А вот резидентам необходимо выплачивать проценты с совокупного дохода, хотя существует ряд исключений из данного правила.

Правила исчисления налога

Правила, по которым производится исчисление НДФЛ одни для всех. В Российской Федерации данная величина не имеет плавающего коэффициента, а рассчитывается исходя из установленного размера процентов для всех групп населения.

Рассчитать НДФЛ можно по следующей формуле:

(Д – В) * 13%

13% — это установленная налоговая ставка для физических лиц.

Д — полученные за отдельный промежуток времени доходы.

В – полагающийся по закону налоговый вычет.

Указанные 13 процентов налога неизменны для всех сумм, которые получены от трудовой деятельности, поэтому не стоит каждый раз сверяться с законодательством для уточнения данной величины.

А вот размер вычетов варьируется в зависимости от социальной категории, к которой принадлежит налогооблагаемое лицо и иных льготных параметров.

Заработанные доходы также отличаются и не все из них являются налогооблагаемыми.

Пример расчета налога

Рассмотри пример, как посчитать размер налоговой ставки в различных случаях.

Пример 1:

Слесарь Иванов заработал в этом месяце свой оклад в размере 14500 руб. Плюс к этому ему дали фиксированную премию размером 3500 рублей. Общий доход его составил за этот месяц 18000 рублей.

Следует высчитать, сколько подоходного он выплатит из зарплаты государству, а какую сумму получит на руки.

(18000 – 400) * 13% = 2288 рублей

400 рублей это стандартный вычет, который полагается слесарю Иванову.

Полученная сумма 2288 рублей это размер НДФЛ, который будет вычтен из заработанных денег.

18000 – 2288 = 15712 рублей.

15712 получит Иванов на руки за весь отработанный месяц.

От суммы рассчитанного дохода могут производиться вычеты большего объема, если человек входит в особые категории или имеет право на дополнительные вычеты. Как, например, при покупке квартиры.

Если воспользоваться онлайн-калькулятором для произведения расчетов по НДФЛ, все описанные действия производятся в один клик.

Порядок удержания налога

Подоходные взносы отчисляются с зарплаты ежемесячно, что создает ложную иллюзию, о сложившейся норме. На самом деле данные отчисления по закону производятся единожды в год.

Все физлица обязаны до 1 марта сдать декларации с указанием заработанных и полученных из иных источников денежных средств за прошедший календарный год. По правилам вместе со сдачей декларации производится и полный расчет по выплате налога.

Индивидуальные предприниматели имеют возможность производить отчисления ежеквартально. Раз в три месяца они заполняют промежуточную декларацию, в которой нарастающим итогом производится подсчет полученного дохода и вычтенного из него налога. А в конце года предоставляется общая отчетность, на основе которой производится итоговый пересчет.

Наемные сотрудники отчисляют подоходный ежемесячно. Такое вычитание позволяет равномерно распределить отчисления, а не изымать их общей суммой в конце года. Однако по общим правилам бухгалтер высчитывает подоходные взносы с нарастающим итогом.

Онлайн-калькулятор НДФЛ

Калькулятор расчета дает возможность рассчитать налоговые отчисления для любой из разновидностей доходов. Им могут воспользоваться не только граждане РФ, но и нерезиденты.

Чтобы рассчитать размер подоходной платы на калькуляторе, необходимо иметь исходные данные о количестве заработанных средств за исчисляемый промежуток времени.

Пошагово расчет на онлайн-калькуляторе выглядит следующим образом:

- Ввести сумму дохода. Это может быть «грязный» объем, то есть тот который получен до вычитания 13% ставки. Можно ввести полученные на руки деньги с уже вычтенными выплатами, чтобы узнать, сколько именно было взято из зарплаты.

- Выбирается ставка налоговая.

После этих нехитрых действий активируется кнопка «Вычислить». Результат расчетов представляется тут же ниже в разных строках. Каждая строка имеет свое значение – общая сумма, размер налога, размер чистых доходов, получаемых на руки.

Видео:Расчет НДФЛ калькуляторСкачать

Калькулятор расчета НДФЛ

» Калькуляторы » Калькулятор расчета НДФЛ

Любой доход, полученный физическим лицом, облагается налогом, называемым подоходным (НДФЛ). Для его расчета берется актуальная процентная ставка и умножается на полученный доход.

В ряде случае позволительно уменьшить налогооблагаемый доход на вычеты (в отношении оплаты труда).

В статье предлагаем провести расчет в калькуляторах: первый калькулятор позволит рассчитать НДФЛ от доходной суммы в зависимости от ее вида, второй — позволит вычислить удержанный налог из суммы, полученный физическим лицом на руки.

https://www.youtube.com/watch?v=5tS6PSoAe5A

Калькулятор расчета НДФЛ от дохода по его видам:

Калькулятор удержанного НДФЛ с суммы на руки:

Чтобы рассчитать пени при задержке по уплате НДФЛ, воспользуйтесь таким онлайн калькулятором.

Как пользоваться калькуляторами для расчета НДФЛ

Ситуация первая — физическое лицо получает доход. Необходимо рассчитать от него подоходный налог для уплаты в бюджет. Как действовать?

Воспользуйтесь первым калькулятором — укажите размер дохода в верхнем поле (денежное выражение). Это может быть заработная плата, оклад, доход от продажи имущества, дивиденды, полученный выигрыш или приз.

В нижнем поле выберите тип дохода. В зависимости от его вида варьируется ставка НДФЛ. По доходу в виде заработной платы — это 13%.

После заполнения полей калькулятор проводит онлайн расчет подоходного налога, сумма выводится внизу.

Ситуация вторая — физическое лицо получило сумму дохода на руки после удержания НДФЛ. Как рассчитать, какая сумма была удержана?

Воспользуйтесь вторым калькулятором. Укажите полученную после налогообложения величину и тип дохода. Калькулятор рассчитает подоходный налог, который был удержан, а также начальную сумму дохода до налогообложения.

То есть второй калькулятор проводит обратную операцию.

Примеры применения калькуляторов для расчета НДФЛ в 2021 году

Пример 1:

Гражданин Н. — резидент РФ, имеет долю в ООО. За участие в уставном капитале общества гражданин получает дивиденды. За 2021 году начислены дивиденды в размере 14500 руб.

С этой суммы необходимо удержать НДФЛ и уплатить его в бюджет. Как правило, эту функцию на себя берет организация, выступая налоговым агентом. Участнику на руки выдаются дивиденды с удержанным налогом.

Если организация налог не удержит, физлиц должно это сделать самостоятельно.

Расчет налога к уплате с дивидендов в размере 14500: вносим сумму поле калькулятора, выбираем вид дохода — дивиденды 13%, что соответствует ставке для российских резидентов.

Расчет калькулятора выглядит так:

То есть удержать нужно 1885 руб., на руки физлицо получит сумму 12615 руб.

Пример 2:

Работник ООО «АБС» получил зарплату за январь 2021 года в размере 24873 руб. — это сумма, выданная на руки после удержания НДФЛ. Работнику хочется узнать, какая заработная плата ему была начислена, и какой подоходный налог был уплачен.

Используем второй онлайн калькулятор: вверху указываем сумму 24873, внизу выбираем 13% доходы от трудовой деятельности. Результат расчета калькулятора:

То есть изначально работнику было начислено 28589,66 руб., из них удержан НДФЛ 3716,66 руб. Сумма на руки получена в размере 24873 руб.

Данный калькулятор по вычислению подоходного налога с суммы на руки будет полезен также тем, кто хочет проверить корректность расчета подоходного налога налоговым агентом.

Ставки НДФЛ в 2021 году

Всего установлено 5 размеров налоговых ставок в зависимости от типа дохода, выражаются они в процентном виде. Также на процент ставки влияет факт того, принадлежит ли физическое лицо к резидентам РФ или нет.

| Ставка,% | Доход, руб. |

| 30 |

|

| 35 |

|

| 15 |

|

| 9 |

|

| 13 |

|

В онлайн калькуляторе НДФЛ заложены указанные ставки и типы доходов, выбирайте правильно.

Если вы продали квартиру и получили доход от покупателя, вы должны заплатить НДФЛ — калькулятор расчета налога с продажи квартиры.

Если вы купили квартиру, вы вправе требовать возврата налога — калькулятор расчета НДФЛ к возврату с покупки квартиры.

| Не нашли в статье ответ на Ваш вопрос?Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

Видео:НДФЛ с зарплаты с 2023 года - слом шаблоновСкачать

Калькулятор НДФЛ

НДФЛ – бюджетообразующий федеральный налог, ранее называемый подоходным. Все плательщики НДФЛ делятся на две группы:

- налоговые резиденты, пребывающие в РФ более 183 календарных дней в течение года;

- нерезиденты РФ, зарабатывающие на территории РФ.

Налог на доходы выплачивают физлица, независимо от российского гражданства. Налоговыми резидентами считаются лица, пребывающие на территории страны дольше 183 дней за 12 месяцев подряд. Пребывание на территории страны считается непрерывным, если человек не покидал страну для лечения или обучения на период, не превышающий полугода. В этих случаях применяются разные ставки.

Облагаются доходы, полученные за календарный год в форме денег, в том числе валюты других государств, натуральных продуктов или материальной выгоды. Источники доходов резидентов могут пребывать на территории России или за ее пределами. Источники для нерезидентов располагаются исключительно в РФ.

Доходы в иностранной валюте, при исчислении суммы налога пересчитываются в рубли по курсу Центробанка в момент получения. Доходы в виде товаров, услуг, имущественных прав, т. е. в натуральной форме, облагаются по косвенной стоимости.

Что подлежит налогообложению

Налогом облагаются поступления от:

- продажи имущества, бывшего в собственности менее трех лет;

- сдачи имущества в аренду;

- операций, осуществленных за границами РФ;

- различных выигрышей;

- прочие доходы.

Не подлежат налогообложению доходы от:

- продажи имущества, бывшего в собственности более 3 лет;

- получения наследства;

- средств или имущества, полученных в дар от лиц, состоящих в близком родстве;

- прочие доходы.

Доходы, облагаемые и не облагаемые, подробно перечислены в НК. Отчетный и налоговый период – календарный год.

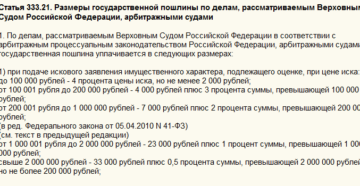

Расчет и ставки НДФЛ

Сумму налога определяют произведением налоговой ставки на налоговую базу. Налоговая база определяется отдельно по каждому виду доходов с разными ставками. Всего существует пять налоговых ставок, установленных для доходов и групп налогоплательщиков:

Налоговая ставка 9%:

- дивиденды, полученные до 2015 г.;

- доходы по облигациям с ипотечным покрытием, выпущенным до 1 января 2007 года;

- доходы учредителей доверительного управления ипотечным покрытием, полученные от ипотечных сертификатов участия, выданных до 1 января 2007 г.

Налоговая ставка 13%:

- для большинства доходов налоговых резидентов (зарплата, доходы от продажи имущества, доходы по гражданско-правовым договорам и другие);

- с 1 января 2015 г. – для дивидендов (ранее – 9%). При этом в Налоговом кодексе указаны статьи, по которым налоговые вычеты не применяются;

- для доходов физлиц – нерезидентов РФ при ведении трудовой деятельности (в т. ч высококвалифицированной, в рамках программы по добровольному переселению, при работе на судах, плавающих под флагом РФ).

Налоговая ставка 15%:

- для доходов физических лиц, получающих доходы от российских организаций, не являются налоговыми резидентами России.

Налоговая ставка 30%:

- для прочих доходов физических лиц – нерезидентов РФ.

Налоговая ставка 35%:

- для доходов от выигрышей, призов конкурсов, игр и пр. в части превышения установленных размеров (4 000 рублей);

- для доходов по банковским депозитам в части превышения установленных размеров по отношению к ставке рефинансирования ЦБ РФ;

- для доходов от экономии на процентах, полученных от кредитных средств в части превышения установленных размеров;

- доходы от платы за использование средств пайщиков, процентов за использование сельскохозяйственным потребительским кооперативом в части превышения установленных размеров.

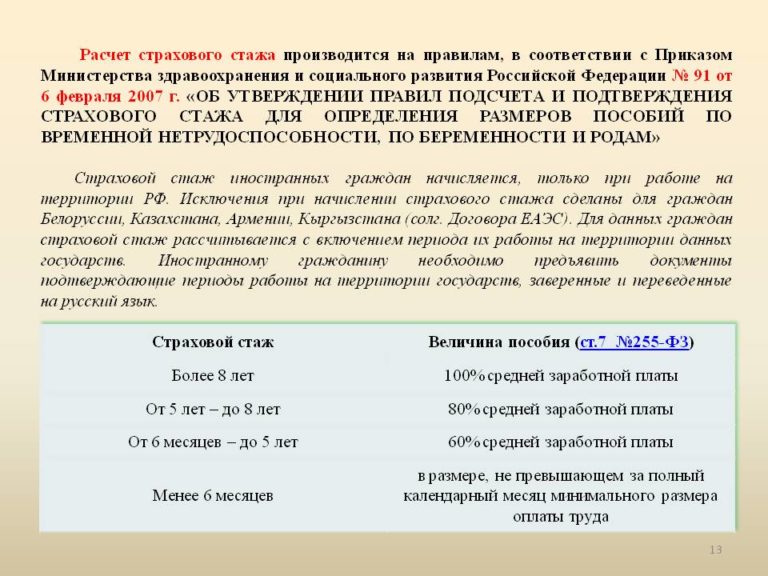

Налоговые вычеты

Порядок уплаты налога включает налоговые вычеты, которые уменьшают сумму налога. Это распространяется только на налоговых резидентов РФ. Существует пять групп налоговых вычетов:

- стандартные (доход не выше определенной суммы, наличие детей и пр.);

- социальные (при наличии расходов на лечение или обучение);

- имущественные (при продаже имущества или покупке недвижимости);

- по ценным бумагам;

- профессиональные (для определенных категорий работников – писателей, художников и пр.).

Расчет НДФЛ на онлайн калькуляторе

На тематических сайтах о НДФЛ можно рассчитать сумму налога применительно к конкретному случаю на онлайн калькуляторе.

Для этого в соответствующие окна нужно внести данные о месячной заработной плате и отметить, с какого месяца гражданин работает в организации. В результате будет получен годовой доход работника в организации.

Внеся необходимую ставку налогообложения (13% для обычных налогов), получим сумму налогов к уплате и сумму, которая причитается работнику на руки после уплаты НДФЛ.

https://www.youtube.com/watch?v=-70mMQBMA-k

Поясним на примере. Пусть годовой доход работника в организации составил 120 тысяч рублей или 10 тысяч рублей ежемесячно. НДФЛ с ежемесячного дохода составит 13% от 10 000 рублей: 10 000 × 0,13 = 1 300 рублей в месяц. Общая сумма НДФЛ за год составит: 120 000 × 0,13 = 15 600 рублей. После вычета НДФЛ за месяц работник на руки получит 8 700 рублей, за год соответственно 104 400 рублей.

Аналогично рассчитывается НДФЛ по всем группам доходов для резидентов и нерезидентов РФ, т. е. после внесения в графу доходов годовой суммы выбирается необходимая ставка налогообложения для каждого конкретного случая. В результате показывается сумма НДФЛ, подлежащая уплате, и сумма, которая остается у работника после выплаты налога.

При необходимости можно также воспользоваться калькулятором для расчета налоговых вычетов, уменьшающих сумму НДФЛ. Для этого после внесения общей суммы доходов нужно снести в отдельные графы расходы, которые входят в пять групп налоговых вычетов, приведенных выше.

Видео:НДФЛ особенности расчета и сложные моменты - Хлебникова ИринаСкачать

Как посчитать НДФЛ 13% от суммы: формула

Граждане страны, согласно законодательству, обязаны платить налоги на все виды получаемого дохода, в том числе и заработную плату.

Организация самостоятельно определяет отчисляемую сумму за каждого штатного сотрудника по утвержденной законодательством процедуре и занимается ее переводом в государственный бюджет, выполняя таким образом функции налогового агента.

Для того чтобы сумма налогов не была ошибочной, а контролирующим органам не было повода придираться и штрафовать предприятие, нужно досконально изучить формулу их расчета.

Что необходимо знать бухгалтеру?

Формула расчета подоходного налога регламентирована Налоговым кодексом Российской Федерации в следующих статьях:

- 210 – о налоговой базе,

- 217 – о необлагаемых налогами доходах,

- 218 – 221 – о вычетах,

- 224 – 226 — о ставках и расчетах.

Официально работающие граждане, находящиеся на территории Российской Федерации более 183 дней за последний год (с учетом выездов по улучшению здоровья и для обучения сроком до полугода) считаются резидентами и выплачивают налог в размере 13 % от суммы дохода. Иначе придется выплачивать 30% от всех поступлений в казну страны.

Среди лиц, которые не являются резидентами, но имеют право платить только 13%, выделяют:

- беженцев,

- граждан, работающих по патенту,

- специалистов высокого уровня квалификации,

- уроженцев стран ЕАЭС.

Резидентство проверяют каждый раз, когда подсчитывают НДФЛ.

Налог выплачивается за следующие поступления средств:

- заработную плату,

- премии,

- материальные поощрения,

- отпускные и пособия по временной нетрудоспособности,

- больничные листы.

Расчет налога выполняется в два этапа:

- вначале определяется налоговая база (НБ) – рассчитывается совокупный доход работника за истекший год с учетом законных вычетов.

- проверяется факт резидентства работника.

К вычетам, необлагаемым налогом относятся:

- стандартные вычеты, предоставляемые работающим родителям, инвалидам, опекунам.

- социальные, полагающиеся на обучение, лечение или взносы за пенсию,

- имущественные, начисляемые за операции с недвижимостью с правом собственности более 3 лет,

- инвестиционные, получаемые за ценные бумаги или прибыли от вклада.

Полный перечень вычетов описан в 217 статье Налогового Кодекса Российской Федерации. Самые распространенные из них – алименты, пенсии, государственные пособия, донорские вознаграждения, гранты за научную деятельность.

Расчет НДФЛ от зарплаты

Отчисления в государственную казну рассчитываются по следующей формуле:

Н = НБ * С, где

https://www.youtube.com/watch?v=f3seXnVKMeg

НБ – налоговая база, считают ее от начала года по текущий месяц, затем по предыдущий,

С – ставка по факту резидентства.

НБ = Д – В, где

Д – сумма доходов работника от начала года, подлежащих налогообложению,

В – сумма положенных вычетов за период.

Для резидентов и исключений из правил налог определяется по формуле:

НДФЛ от начала года = НБ от начала года * 13%.

Чтобы определить налог за текущий месяц используется расчет:

НДФЛ за месяц = НДФЛ от начала года – НДФЛ за предыдущие месяцы.

Важно помнить, что налог всегда округляется до целых чисел по правилам математики!

Пример подсчета НДФЛ

Необходимо рассчитать налог, который будет перечислен предприятием в государственную казну за работника – резидента. Сотрудник имеет заработную плату 60000 рублей, воспитывает несовершеннолетнего ребенка, за что имеет право на вычет в размере 1400 рублей ежемесячно. Работник получил премию за апрель в размере 10000 рублей единоразово. Сколько составит НДФЛ за работника в апреле?

Считаем НБ от начала года:

НБ = 60000 * 4 + 10000 – 1400 * 4 = 244400 рублей.

Налог за январь – апрель составит:

НДФЛ = 244400 * 13% = 31772 рублей.

Налог, удержанный из зарплаты сотрудника за январь – март:

НДФЛ = (60000 * 3 – 1400 * 3) * 13% = 22854 рубля.

НДФЛ за апрель составит:

НДФЛ = 31772 – 22854 = 8918 рублей.

Расчет НДФЛ от суммы на руки

Есть организации, которые выплачивают часть зарплаты сотрудникам неофициально «в конверте». Сокрытие доходов является нарушением законодательства.

Работников, проходящих собеседование по трудоустройству, чаще интересуют денежная сумма, которую они будут получать на руки «чистыми». Зная сумму, выдаваемую без налогов, величину отчислений в бюджет можно посчитать по формулам:

ЗП «гросс» = Сумма на руки / 87%, где

ЗП «гросс» — заработная плата «грязными».

НДФЛ = Сумма на руки * 13% / 87%.

Пример расчета

Лицу, заинтересованному занять вакантную должность, обещано 40000 рублей на руки с учетом вычтенных налогов. Какова будет зарплата «грязными» и сумма бюджетных отчислений?

ЗП «гросс» = 40000 / 87% = 45977, 01 рублей.

НДФЛ = 40000 * 13% / 87% = 5977 рублей (с учетом округления).

На предприятии могут также работать сотрудники с финансовыми обязательствами, не уменьшающими размер НБ. К примеру, если работник должен платить алименты, они вычитаются не от суммы, выдаваемой на руки, а от зарплаты. По законодательству размер алиментов составляет:

- четверть заработка – на одного ребенка,

- треть – на двух детей,

- половина зарплаты – на трех и более.

Рассмотрим пример:

Работник организации получил в апреле 30000 рублей и должен оплатить по судебному решению 25 % от дохода на несовершеннолетнего ребенка.

НБ за январь — апрель в таком случае с учетом стандартного вычета составит 30000 * 4 – 1400 * 4 = 114400 рублей.

НДФЛ январь – апрель = 114400 * 13% = 14872 рубля.

НБ за январь – март = 30000 * 3 – 1400 * 3 = 85800 рублей.

НДФЛ январь – март = 85800 * 13% = 11154 рубля.

Сумма алиментов равна 30000 * 25% = 7500 рублей.

НДФЛ за апрель = 14872 – 11154 = 3718 рублей.

На руки работник в апреле получит:

30000 – 7500 – 3718 = 18782 рубля.

Подсчет НДФЛ для нерезидентов осуществляется по тем же формулам, но вместо ставки 13% в алгоритм подставляют 30%.

📹 Видео

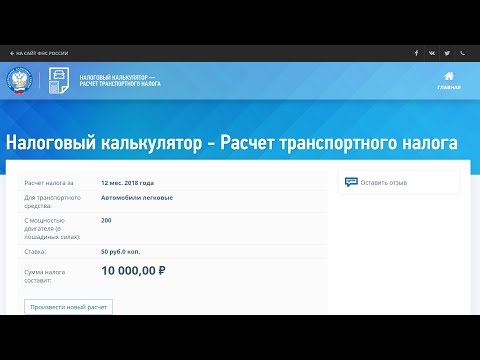

«Налоговый калькулятор» - простой и полезный сервис на сайте ФНС РоссииСкачать

18-1 Расчёт НДФЛСкачать

Калькулятор налогов. Часть 9.Скачать

Что такое НДФЛ простыми словамиСкачать

Как снизить расходы на сотрудников? Калькулятор расчета реального расхода с учетом налоговСкачать

НДФЛ | Налоги с зарплаты | Как рассчитать налоги | Подоходный налог | Налог на доходы физических лицСкачать

Как правильно удержать НДФЛ. Расчет НДФЛ. Налоговые вычеты для расчета НДФЛ.Скачать

Калькулятор налогов с зарплатыСкачать

Калькулятор налогов. Часть 6. Расчет зарплатыСкачать

Налоговый калькулятор: рассчитайте свои имущественные налогиСкачать

Налоговый калькулятор - Расчет транспортного налогаСкачать

Калькулятор налоговой нагрузкиСкачать

Как расчитать сумму страховых взносов ИП ( ОПС,ОМС) КАЛЬКУЛЯТОР НАЛОГОВСкачать

Расчет федеральных налогов и чистой заработной платы после их уплатыСкачать

Расчет налогов штата и чистой заработной платыСкачать