115 ФЗ борется с незаконным обналичиваем

Есть 115 ФЗ. Это закон «О противодействии легализации доходов, полученных преступным путем». Закон борется с темным доходом — от терроризма до обналичивания.

По 115 ФЗ банки обязаны помогать выполнять закон. Для этого они проверяют компании на двух этапах: когда компании открывают счет и когда работают со счетом.

Положение 550-П — о создании списка отказов

По итогам проверки банк вправе отказать в счете, переводе денег со счета или расторгнуть договор в одностороннем порядке. Во всех случаях клиент оказывается в спецсписке банков или «черном списке». Какие компании вошли в список — знают все банки.

Для борьбы с обнальщиками банки могут блокировать доступ к личному кабинету или снижать лимиты на переводы физлицам и снятие наличных. Всё это — не причина для черного списка. Если такое случилось с компанией, компания не оказывается в списке.

То же самое с блокировкой счета из-за налогов. Бывает, компания недоплатила налоги или вовсе просрочила, тогда налоговая блокирует счет. Несмотря на блокировку, компания не попадает в черный список.

- Чем грозит список?

- Как попадают в список?

- За отказ в счете можно оказаться в списке?

- Кажется, я в списке. Как узнать причину?

- Как выйти из списка?

- Сервис «Белый бизнес» Модульбанка

- Вы попали в черный список банков. Как из него выйти?

- Как вы можете попасть в черный список

- Реабилитация компаний, попавших в черный список банков

- Как выйти из черного списка банков: необходимые документы

- Что известно о новом черном списке банков

- Как не попасть в черный список банка?

- Что такое «черный список» банка, и как туда попадают

- Как не попасть в «черный список»?

- Как выходят из «черных списков»

- Как выйти из черного списка клиентов банка

- Черный список как он есть

- Почему заносят в список

- «Я в списке, чем это грозит?»

- Какая информация содержится в списке

- Как покинуть черный список

- Механизм исключения из черного списка: пошаговая инструкция

- Информация о причине отказа

- Какие документы можно предоставить банку для объяснения

- Как проверить черный список юрлиц Центробанка РФ

- Почему юрлица попадают в черный список

- Как проверить, что юрлицо в черном списке ЦБ

- Как юрлицу выйти из черного списка Центробанка

- 📺 Видео

Чем грозит список?

Нет закона, который обязывает банк не работать с компаниями из черного списка. Каждый банк сам решает, как его использовать. Например, может считать список подсказкой присмотреться к компании, а может — причиной не открывать счет.

Одного списка для отказа мало. Центробанк опубликовал письмо, где прямо об этом говорит: появление компании в черном списке — не повод для отказа в счете или переводе.

Черный список — не причина для отказа, письмо ЦБ

Если клиент пожалуется в ЦБ или подаст в суд, банк не сможет использовать список как аргумент в духе: «Раз компания в списке, значит, она точно мошенничает, и я вправе не открывать счет». Банку придется доказывать, что он прав и принял решение на основе многих критериях, а не только из-за списка.

Как попадают в список?

На список работают банки, Росфинмониторинг и Центробанк. Цепочка длинная, вот как она выглядит, если банк отказывает в переводе:

банк отказал в переводе

↓

передает информацию Росфинмониторингу

↓

Росфинмониторинг собирает сведения от всех банков и пакует в единый список

↓

передает список Центробанку

↓

Центробанк рассылает список банкам

В списке — название компании и реквизиты. Банки не знают, кто внес компанию, но знают, на каком этапе. В этом помогают коды отказа: есть код отказа в счете, переводе и код расторжения договора.

Центробанк рассылает список каждый день, обычно после трех дня. Мы не знаем, как быстро Росфинмониторинг сводит данные от банков. Есть предположение, что с момента отказа компания окажется в списке через день-два.

За отказ в счете можно оказаться в списке?

Банк не открывает счет, пока не проверит компанию. цель проверки — убедиться, что клиент ведет настоящий бизнес, а не зарабатывает на обналичивании незаконных денег. Если банк сомневается в компании, он отказывает в счете.

Не любой отказ приводит к черному списку. Чтобы оказаться в списке, надо получить отказ после того, как компания подпишет официальный документ на счет. Сейчас это бумажное заявление:

Банки считают отказы только после бумажного заявления: нет заявления — нет отказа

Подать заявку на счет и попробовать банк можно без бумажного заявления. Есть банки, которые регистрируют в два этапа: сначала на сайте, а потом — с заявлением. Такое есть в Модульбанке. Клиент регистрируется и получается реквизиты расчетного счета, а потом открывает счет по бумагам, и об этом уходит уведомление в налоговую.

Так вот, если банк отказал на этапе регистрации на сайте, это ничего. Компания не попадет из-за этого в черный список.

https://www.youtube.com/watch?v=E7BhprMzez8

Отказ после регистрации — не считается. Компания не окажется в черном списке

Не все банки открывают счет в два этапа, есть такие, кто принимает только бумаги, без регистрации на сайте. Если есть опасения из-за отказа, надежнее заранее узнать об этом, а еще лучше — подготовиться к проверке. Мы об этом написали целую статью на Деле — «Банк не открывает счет».

Кажется, я в списке. Как узнать причину?

470 ФЗ вносит поправки в антиотмывочный закон

Если банк отказал в счете или переводе, компания вправе спросить о причине, а банк обязан ответить.

В законе нет требований к формату ответу. Судя по всему, это зависит от банка. Мы не знаем, как банки будут отвечать, но есть предположение — банки расскажут только об открытых причинах.

О причинах отказа — в статье «Банк не открывает счет»

У банков есть открытые и закрытые причины. Открытые — это причины из открытых источников: сайта налоговой, миграционной службы и службы приставов. В таких источниках банк проверяет, например, нет ли регистрации на массовом адресе или сколько исков против компании.

Нельзя сказать наверняка, но думаем, что стиль и уровень подробностей в причинах будут, как в справочнике Росфинмониторинга.

Справочник — это код отказа и его расшифровка. Банки используют коды, когда сообщают Росфинмониторингу об отказе. С их помощью Росфинмониторинг понимает, что вызвало подозрение у банка. Пока Росфинмониторинг никуда не передает эти коды, в черном списке их нет.

Банки не обязаны использовать формулировки из справочника, но чтобы вы были готовы, показываем пример:

Справочник Росфинмониторинга с причинами

Кроме открытых причин есть еще закрытые. О них банки узнают от своих секретных источников, их может пять или пятьдесят, это зависит от банка. О закрытых причинах банки подробно не говорят, чтобы не помогать компаниям с сомнительным бизнесом.

С поправками в 115 ФЗ банки обязаны рассказывать причину отказа, но раз нет требований к формату ответа, могут ответить коротко:

«Операции по вашему счету нарушают требования 115 ФЗ».

Если компания может быстро исправить причину, возможно, банк о ней скажет и поможет решить:

«Ваши платежи вызывают подозрение. Пожалуйста, покажите договоры, по которым платите. Мы всё проверим еще раз».

Даже если банк называет только открытую причину, это тоже полезно. Так можно понять, что не так, и исправить. Вот что говорит Модульбанк:

Некоторые банки и без поправок в 115 ФЗ раскрывают открытые причины, потому что они помогают исправить проблему, при этом банки не выдают секреты. Но теперь отвечать обязаны все банки.

Как выйти из списка?

470 ФЗ вносит поправки в антиотмывочный закон

Единый список заработал в июне 2021 года и в конце года появился план, как из него выходить. Сначала Центральный банк опубликовал рекомендации, а потом включил их в 115 ФЗ.

Благодаря рекомендациям ЦБ, у банков появилось право пересмотреть решение и отозвать отказ, но банки могли не пользоваться им. С марта 2021 года это не право, а обязанность.

По новому 115 ФЗ компания вправе доказать банку, что с ней всё в порядке. Доказывать надо с помощью документов. В законе нет требований к документам, компания сама решает, что присылать. Задача — показать, что компания существует, работает с настоящим бизнесом, без обналичивания незаконных денег.

Если банк отказывает в переводах со счета, обычно он запрашивает документы, чтобы разобраться. Вдруг компания только выглядит подозрительно, а так всё в порядке. Вот что можно прислать:

- налоговую декларацию за ближайший квартал или комментарии, почему ее нет;

- платежки с подтверждением оплаты налогов, если оплачивали не через банк, который отказал;

- договоры с партнерами, которым платите чаще всего и от которых чаще получаете деньги.

Компания и без поправок могла прислать документы о себе, если хотела доказать, что всё в порядке — такого запрета нет. Зато теперь банк обязан их принять, проанализировать и дать ответ. Для ответа есть срок — десять рабочих дней. За это время банк должен разобраться с документами и решить, отказывать компании дальше или нет.

Возможно, после второй проверки банк убедится, что у компании настоящий бизнес и нет причин для отказа. Тогда он обязан сообщить об этом в Росфинмониторинг, а Росфинмониторинг — убрать компанию из списка.

https://www.youtube.com/watch?v=if9bi_2NoCE

Если банк после второй проверки отказал, а компания с ним не согласна, она вправе пожаловаться Центробанку. Для этого компания подает текст жалобы на банк и документов о себе. ЦБ это всё собирает, а еще запрашивает объяснение от банка, почему тот отказал компании. У банка на ответ — три рабочих дня.

ЦБ не просто принимает документы от компании и банка, он сам их проверяет и решает, оставлять компанию в списке или убирать. У ЦБ на решение — двадцать рабочих дней.

Для анализа жалоб ЦБ создает спецкомиссию. Пока нет сведений, как пожаловаться этой комиссии, может, появится отдельный адрес или телефон. А может, останется способ, который действует сейчас:

Пожаловаться ЦБ с сайта

В законе нет срока, как быстро Росфинмониторинг обязан исключить компанию из списка. На всякий случай лучше закладывать два месяца — это время займет повторная проверка в банке и ЦБ, если понадобится.

Если банк отказал в счете или переводе, разбираться с отказом лучше сразу. Только этот банк сможет исключить компанию из списка, поэтому неважно, сколько банков согласились работать с компанией, она всё равно останется в списке. И она там будет, пока банк с отказом не отзовет его.

Сервис «Белый бизнес» Модульбанка

Чтобы не тратить время на разбирательства с черным списком, надежнее посмотреть критерии, по которым банк оценивает компанию и постараться их придерживаться. В критериях можно разобраться самим, для этого мы написали серию статей на Деле.

А можно самим ничего не делать и подключить Белый бизнес Модульбанка.

«Белый бизнес» — это сервис, который помогает избежать отказа банка. Для этого он анализирует налоговую нагрузку, переводы физлицам, деловую репутацию партнеров — всего семнадцать критериев.

По итогам анализа компания получает рекомендации: сколько доплатить налогов, какие партнеры могут вызвать подозрение у банка, что не так с переводами или остаток на счете:

Белый бизнес подсказывает, как избежать отказ банка

«Белый бизнес» могут подключить любые компании и ИП, для этого необязательно быть клиентом Модульбанка. Пример отчета и рекомендации — на странице о сервисе.

Видео:Как восстановиться из черного списка банков? Плохая кредитная история I БКИ //18+Скачать

Вы попали в черный список банков. Как из него выйти?

Федеральный закон от 07.08.2001 № 115-ФЗ, который направлен на противодействие легализации доходов, полученных преступным путем, обязывает банки проверять компании при открытии счета и в процессе их работы с этим счетом.

Если в результате проверки банк подозревает клиента в неблагонадежности, то он вправе отказать ему в заключении договора банковского обслуживания, блокировать проведение операции или расторгнуть договор банковского обслуживания.

Информацию о подозрительной компании банк передает в Росфинмониторинг, который и занимается формированием черного списка. Он обязан передавать этот список в Центробанк. Последний, в свою очередь, делится сводной информацией о сомнительных компаниях со всеми банками, как бы предупреждая их о возможных проблемах с клиентами из списка.

Таким образом, компания с подозрительным «резюме» попадает в черный список, который становится доступен всем банкам (Положение ЦБ от 30.04.2021 № 639-П).

Как вы можете попасть в черный список

Нахождение клиента в списке — это не черная метка, предупреждает заместитель председателя Центробанка Дмитрий Скобелкин. Это просто некая информация для другого банка, которая должна использоваться для оценки риска того или иного клиента. Например, они вправе не открыть счет подозрительному клиенту, а могут просто детальнее проверить его.

Чтобы понять, по каким причинам предприниматели попадают в черные списки, достаточно заглянуть в Методические рекомендации ЦБ РФ № 18-МР и № 19-МР от 21.07.2021.

Так, например, в Методических рекомендациях ЦБ РФ № 18-МР сформулировано 10 критериев для определения неблагонадежности клиентов. Причем уточняется, что такие клиенты обладают, как правило, двумя или более признаками:

- отношение объема получаемых за неделю наличных денежных средств к оборотам по банковским счетам клиента за соответствующий период составляет 30% и более;

- с даты создания юрлица прошло менее 2-х лет;

- деятельность клиента, в рамках которой производятся операции по зачислению денег на счет и списанию денег со счета, не создает у его владельца обязательств по уплате налогов либо налоговая нагрузка является минимальной;

- деньги на банковский счет поступают от контрагентов, по счетам которых проводятся операции, имеющие признаки транзитных;

- поступление от контрагента денег на счет клиента происходит с одновременным поступлением денег от того же контрагента на банковские счета других клиентов;

- суммы, поступающие на счет, не превышают 600 000 руб.;

- наличные снимаются регулярно — ежедневно или в срок, не превышающий трех-пяти дней со дня их поступления;

- снятие наличных производится в сумме не более 600 000 руб. либо в сумме, равной или незначительно меньшей размера максимального определенного кредитной организацией размера суммы наличных, которая может выдаваться клиенту — юрлицу, ИП в течение одного операционного дня;

- снятие наличных производится в конце операционного дня с последующим снятием наличных в начале следующего операционного дня;

- у клиента нескольких корпоративных карт, они используются преимущественно для проведения операций по получению наличных.

Также рекомендации по выявлению неблагонадежных клиентов содержатся в Методических рекомендациях ЦБ РФ от 13.04.2021 № 18-МР.

Под неблагонадежными в этом документе понимаются юрлица, по банковским счетам которых операции либо продолжительное время (в среднем три месяца) не проводятся, либо проводятся, но в незначительных объемах.

Впоследствии счета начинают активно использоваться для совершения в том числе операций, имеющих запутанный и необычный характер, без очевидного экономического смысла и законной цели.

https://www.youtube.com/watch?v=nrSwWHo-WHo

Речь идет о совокупности следующих признаков:

- списание денег со счета не превышает 3 млн руб. в месяц (в том числе в счет уплаты коммунальных услуг, аренды недвижимого имущества, а также иных платежей, связанных с деятельностью клиента);

- операции по банковскому счету носят нерегулярный характер;

- уплата налогов или других обязательных платежей со счета не осуществляется или осуществляется в размерах, не превышающих 0,5% от дебетового оборота по такому счету, при этом размер сумм НДФЛ, уплачиваемых с зарплаты работников, может свидетельствовать о занижении налогооблагаемой базы.

Клиенты, о которых говорится в методических рекомендациях, обычно обладают двумя или более нижеследующими признаками:

- размер уставного капитала равен или незначительно превышает минимальный размер уставного капитала, установленный законом для создания юрлица;

- учредитель клиента, его руководитель и лицо, осуществляющее ведение бухучета клиента, — это одно лицо;

- адрес постоянно действующего исполнительного органа клиента является, по информации ФНС, массовым;

- постоянно действующий исполнительный орган клиента, иной орган или лицо, имеющее право действовать от имени клиента без доверенности, отсутствует по адресу, сведения о котором содержатся в ЕГРЮЛ.

Стоит изучить и те признаки, которые приводятся в более раннем документе – Методических рекомендациях ЦБ РФ от 02.04.2015 № 10-МР.

Благодаря комплексу мер по устранению номинальных юридических лиц в 2021 году, по данным Росфинмониторинга, удалось пресечь вывод в теневой сектор более 181 млрд руб.

В 2021 году на 24% возросло количество решений об отказе в регистрации юрлиц. За полтора года из ЕГРЮЛ исключено около 1 млн юрлиц.

Количество фирм-однодневок сократилось до исторического минимума: по состоянию на 1 июня 2021 года их 7,3% от общего числа юрлиц.

Комплекс мер, которые осуществляет государство по устранению номинальных юридических лиц:

- Осуществляются меры превентивного характера в виде единого списка клиентов, которым банки отказали в проведении операции, заключении договора банковского обслуживания или с которыми расторгли договора банковского обслуживания в связи с подозрениями в отмывании денег или финансировании терроризма.

- Росфинмониторинг формирует реестр (черный список), который передается в Банк России, далее его используют банки при оценке уровня риска своих клиентов.

- ФНС проверяет достоверность ЕГРЮЛ для предотвращения регистрации и деятельности организаций, создаваемых для недобросовестной деятельности. ФНС и кредитные организации взаимодействуют, чтобы принимать меры к расторжению договоров банковского обслуживания в случае подозрения на осуществление операций от имени фирмы-однодневки.

- ФНС использует специальную систему контроля за возмещением НДС (АСК НДС-2) для выявления действий, направленных на минимизацию подлежащей уплате в бюджет разницы между входящим и исходящим НДС за счет подставных фирм и фиктивных счетов-фактур.

- Банк России ориентирует поднадзорные организации на типологические признаки и схемы отмывания доходов с участием фирм-однодневок.

- РФ присоединилась к многостороннему Соглашению компетентных органов об автоматическом обмене финансовой информацией. Это позволит ФНС с сентября 2021 года получать сведения о финансовых счетах российских налогоплательщиков от компетентных органов 7421 иностранных юрисдикций (включая оффшорные).

Реабилитация компаний, попавших в черный список банков

Как показала практика, некоторые банки стали формально относиться к критериям неблагонадежности. Это привело к тому, что к октябрю 2021 года, с начала года, банки заблокировали около 500 000 счетов предпринимателей (данные общественной организации «Деловая Россия»).

В ноябре 2021 года заработал механизм реабилитации добросовестных клиентов, попавших в черный список по ошибке.

По словам заместителя председателя Центробанка Дмитрия Скобелкина, чтобы выйти из черного списка, клиенту нужно обратиться в банк, где специальная комиссия или специально назначенные должностные лица рассматривают претензии, связанные с вопросами ограничения в обслуживании. Однако сразу же стало возникать много вопросов о том, как именно этот механизм работает. Он явно нуждался в проработке.

30 марта 2021 года вступил в силу Федеральный закон от 29.12.2021 № 470-ФЗ, который внес поправки в «антиотмывочный» закон.

Они, в частности, внесли коррективы в процесс выхода из черного списка банков и фактически создали систему двухуровневой реабилитации банковских клиентов.

На первом уровне банк проверяет клиента и, удостоверившись в том, что он попал в черный список случайно, устраняет основания для включения его в список и передает сведения в ЦБ и Росфинмониторинг.

https://www.youtube.com/watch?v=6C_eKq-UYD0

Если банк отказывается пересматривать решение, клиент может воспользоваться вторым уровнем реабилитации — обратиться в Центробанк, который на комиссии совместно с Росфинмониторингом рассмотрит заявление клиента.

Как поэтапно выглядит механизм реабилитации:

- У банков появилась возможность уведомлять клиентов о применении мер по отказу о совершении операций, заключения договора банковского счета, расторжении договора банковского счет, а также об их причинах.

- В случае принятия решения об отказе от проведения операции или от заключения договора банковского счета клиент, с учетом полученной информации о причинах, может представить документы и сведения об отсутствии оснований для принятия решения об отказе.

- Банк рассматривает документы и в срок не позднее 10 рабочих дней со дня их представления сообщает клиенту об устранении оснований.

- Если оказывается, что основания устранить невозможно, клиент обращается с заявлением и документами в межведомственную комиссию, созданную при Центробанке.

- По результатам рассмотрения заявления и документов от клиента, а также мотивированных обоснований межведомственная комиссия принимает либо решение об отсутствии оснований для отказа, либо решение об отсутствии оснований для пересмотра принятого решения.

- Межведомственная комиссия сообщает о принятом решении заявителю и банку не позднее 3-х рабочих дней со дня его принятия.

- При устранении оснований отказа организации, осуществляющие операции с денежными средствами, кредитные организации обязаны представить в Росфинмониторинг сведения о таком устранении в срок не позднее рабочего дня, следующего за днем устранения соответствующего основания.

- Если в связи с решением об отказе от проведения операции, в отношении которого впоследствии были устранены основания его принятия, кредитной организацией был расторгнут договор банковского счета с клиентом, то она обязана представить в Росфинмониторинг сведения об отсутствии оснований для расторжения договора.

В июне 2021 года Госдума внесла законопроект № 492235-7, предлагающий обязать банки предоставлять письменный мотивированный отказ в открытии счета (поправки в ст. 846 и ст. 859 ГК РФ). Причем этот отказ может быть обжалован в суде.

На днях Центробанк выпустил Информационное письмо от 12.09.2021 N ИН-014-12/61, в котором, в частности, говорится о порядке информирования клиентов финансовых организаций о причинах отказа.

Как выйти из черного списка банков: необходимые документы

Законодательно список документов, которые необходимо предоставить банку для выхода компании из черного списка, не установлен.

Поэтому компания сама вправе решать, как и с помощью чего доказывать легальность своей деятельности. В ряде случаев банк подсказывает, какие именно документы нужны.

Например, он может запросить налоговую декларацию и некоторые другие документы, если отказывает в переводах со счета.

Если с банком так и не удалось решить проблему по исключению компании из черного списка, придется обратиться в Центробанк с соответствующим заявлением (требования к заявлению). Вы можете отправить заявление почтой или через интернет-приемную Банка России. Опишите сложившуюся ситуацию в свободной форме, укажите, когда и к кому вы обращались (ФИО сотрудника банка, его должность).

На руках нужно иметь:

- письменный отказ банка в реабилитации;

- копию документа, удостоверяющего личность, СНИЛС и ИНН;

- копию документов, предоставленных в банк для проведения операции или открытия счета;

- реквизиты банка;

- копии документов, предоставленных в банк с заявлением об исключении из черного списка;

- другие документы, которые вы посчитаете нужными.

Что известно о новом черном списке банков

Центробанк опубликовал проект указа, который вводит порядок информирования банками регулятора о несанкционированных переводах со счетов их клиентов. Он создан с целью исполнения Федерального закона от 27.06.2021 № 167-ФЗ о защите средств клиентов банков от хищений, который вступит в силу 26 сентября 2021 года. То есть на этот раз будет создан черный список дропперов.

https://www.youtube.com/watch?v=xf3UEQ3yUqQ

Документ примечателен тем, что:

- наделяет банки правом приостанавливать операции на два дня, если возникают подозрения о выводе денег без ведома клиента;

- дает Центробанку право вести базу компаний и физлиц, на счета которых пытались вывести или вывели денежные средства клиентов;

- у Центробанка появляются полномочия доводить полученную информацию до кредитных организаций.

Алгоритм взаимодействия кредитных организаций с Центробанком, который предусматривает проект указа, довольно прост. При выявлении подозрительной операции банк передает в Центробанк номер карты, электронного кошелька, мобильного телефона или счета получателя средств.

Центробанк запрашивает у банка данные паспорта и СНИЛС для идентификации получателя. Далее Центробанк обобщает и доводит до всех кредитных организаций информацию о лицах, на счета которых был осуществлен вывод денег.

Банки, которые «вычислят» дропперов среди своих клиентов, будут ограничивать им перевод денежных средств и снятие наличных.

Эксперты не сомневаются, что в новый черный список банков снова могут попасть добропорядочные компании и физлица, как это уже было в прошлом году, когда вступил в силу Федеральный закон от 07.08.

2001 № 115-ФЗ. Один из сценариев-ловушек может быть таким: хакер обращается с просьбой к знакомым, чтобы они получили деньги на свои карты, при этом знакомые не догадываются об источнике происхождения денег.

Экспертов беспокоит и тот факт, что в проекте указа не прописано право на реабилитацию. Кроме того, добропорядочные компании могут не догадываться о своем присутствии в черном списке. Возникнет угроза новой массовой блокировки счетов клиентов банков.

У вас заблокировали счет? Разберемся в ситуации и поможем с разблокировкой

Видео:КАК ВЫЙТИ ИЗ ЧЕРНОГО СПИСКА БАНКОВ по 115-ФЗ. Финансы компании || ЮСТИКОМСкачать

Как не попасть в черный список банка?

Если вы попали в черный список банка и не знаете, что делать, то после прочтения данного материала, вы узнаете что такое черный список банка, как в него попадают и как выходят.

При анализе банками потенциального клиента не только кредитная история становится источником информации. Все банки, даже если прямо об этом не говорят, используют собственные базы данных, формируемые в соответствии с внутренними регламентами. Наибольшей популярностью пользуются так называемые черные списки клиентов, куда вносятся сведения отрицательного характера.

Что такое «черный список» банка, и как туда попадают

Под «черным списком» банка понимается, прежде всего, собственная база данных финансово-кредитного учреждения по прошлым и текущим клиентам. Эта информация носит конфиденциальный характер и не может быть в части персональных данных передана другим лицам.

Как правило, каждый банк хранит в тайне основания и критерии формирования такого списка, поэтому все факторы попадания туда доподлинно не известны.

Кроме того, возможно существование сразу нескольких «черных списков» — в зависимости от статуса клиентов, направления услуг и характера взаимодействия.

Далеко не всегда, чтобы попасть в список, нужно что-то нарушить. Напротив, иногда банки формируют базы данных по тем клиентам, которые излишне щепетильно относятся к выполнению своих обязательств.

Слишком быстрое досрочное погашение кредитов, проявление чрезмерной внимательности к договорам, споры с банком по поводу допущенных кредитным учреждением нарушений или ошибок – все это и некоторые другие вполне допустимые действия клиентов тоже способны послужить причинами внесения в определенный «черный список».

Почему? Все просто: банки не очень любят сотрудничать с клиентами, которые не приносят прибыль или не дают возможности заработать много, которые любят «качать права», даже если правда на их стороне.

https://www.youtube.com/watch?v=9jlrFCAacs0

Вместе с тем, основные критерии попадания в «черные списки» — отрицательные характеристики:

- просрочки по кредитам и другие нарушения условий кредитного договора;

- наличие долгов по другим обязательствам – налоговым, алиментным, штрафным, по коммунальным и прочим платежам;

- наличие судимости, особенно по линии экономических преступлений;

- предоставление ложных сведений, а равно документов, содержащих такие сведения;

- предыдущие банкротства клиента или нахождение в состоянии банкротства;

- фигурирование клиента в каких-то финансовых махинациях, в том числе только на уровне подозрений;

- наличие неисполненных судебных решений;

- нахождение клиента в статусе принятых в его отношении (в отношении его имущества) судом, приставами или иными уполномоченными органами мер обеспечения и (или) ограничения;

- недееспособные (лишенные дееспособности, ограниченные в ней), а также психически больные лица;

- агрессивно ведущие себя клиенты, часто безосновательно спорящие, ведущие себя неадекватно, приходящие в банк в нетрезвом виде.

Этот перечень можно продолжать, поскольку критерии включения в «черный список» разнообразны и индивидуальны.

Некоторые банки излишне предвзято относятся к оценке клиентов. В стоп-лист могут включить за малейшую «провинность», как и просто по причине того, что клиент «не нравится», «вызывает подозрения» и т.п.

Попадают в «черные списки» и заемщики, которые ошиблись с контактными данными (телефоном), изменили их и не сообщили об этом банку, а его сотрудники не смогли найти клиента, расценив предоставленные сведения ложными.

Еще одно обстоятельство включения в «черный список» — клиент не прошел проверку:

- визуальную (не понравился внешний вид);

- на предмет предоставления о себе правдивых сведений, в том числе будучи поставленным в ситуацию выбора – сообщить о себе правду или предоставить ложную информацию, пропустить сознательно допущенную сотрудником банка ошибку или указать на нее во избежание предоставления ложных (ошибочных) сведений;

- нестандартными, но все чаще используемыми банками методами – стресс-интервью, физиогномика и другие, которые ориентированы в большей степени на выявление лжи в словах клиента и особенностей его поведения, чтобы устранить или минимизировать риски взаимодействия с ним.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

или по телефону:

- Москва и область: +7-499-350-97-04

- Санкт-Петербург и область: +7-812-309-87-91

- Федеральный: +7-800-511-69-34

Как не попасть в «черный список»?

Учитывая, что попасть в «черный список» можно по совершенно разным причинам, полностью застраховаться от этого невозможно. Но можно свести такую вероятность к минимуму:

- Не допускать основных факторов включения в «черные списки», указанных выше.

- Не стараться быть идеальным клиентом – лучше быть или казаться среднестатистическим, обычным.

- Иметь счет в банке, постоянно пополняемый или поддерживаемый в определенном объеме средств, или активно пользоваться другими услугами банка.

- Вести себя естественно, не пытаться приукрашивать свое материальное, финансовое положение и лгать по мелочам – это легко проверить.

- Реально оценивать свои возможности, обращаясь по поводу кредитования. Оптимальным считается показатель ежемесячной нагрузки по денежным обязательствам в районе 30% от совокупного ежемесячного дохода.

- Отслеживать свою кредитную историю, исправлять проблемные позиции в ней.

- Внимательно читать условия договоров с банком – это повышает в глазах банковских сотрудников оценку уровня ответственности клиента.

Как выходят из «черных списков»

Как выйти из черного списка в банке? Выйти из «черного списка» очень трудно, а самое главное – о нахождении в нем или исключении из него можно никогда не узнать. Это связано с тем, что информация носит внутренний характер использования.

И можно лишь надеется на то, что банк, во-первых, сообщит о том, что вы находитесь в «черном списке», во-вторых, назовет причины включения в него. Но даже если клиент исправит ситуацию, устранит факторы попадания в такой список, не факт, что он будет исключен из базы данных.

Больше вероятность того, что просто информация будет скорректирована.

https://www.youtube.com/watch?v=H8rOQSpZX30

Вместе с тем, присутствие в «черном списке» еще ничего не значит. Конкуренция на рынке банковских услуг велика, и банки клиентами не разбрасываются. Как правило, нахождение в «черном списке» сказывается только на возможности получения кредита, и то в большей степени на его условиях.

Что же касается открытия депозитного, расчетного счетов, вкладов, использования платежных сервисов, осуществления через банк расчетов, оформления зарплатных, социальных, пенсионных и прочих дебетовых карт – на все это и многое другое присутствие в «черном списке» мало влияет.

Разве что в вашем отношении есть серьезные подозрения в совершении незаконных финансовых операций или других преступлений, что встречается крайне редко.

Если есть основания полагать, что вы находитесь в «черном списке»:

- постарайтесь выяснить причины отказа банка в предоставлении услуг;

- устраните такие причины;

- проанализируйте ситуацию, свое поведение, сведения, предоставленные в банк, свою кредитную историю, долги и обязательства, выявите факторы, которые могли повлиять на включение вас в стоп-лист банка, и устраните их;

- попробуйте воспользоваться другими услугами банка, скажем, при отказе в выдаче кредита – откройте вклад или оформите дебетовую карту, что позволит создать о вас положительное впечатление.

Необходимо помнить, что если какой-то банк включил вас в стоп-лист по очень серьезным причинам, например, обман банка, незаконные финансовые операции, большие долги, просрочки и т.п., то, скорее всего, информация будет доступна широкому кругу банков. И в таком случае придется быстро и эффективно устранять факторы внесения в стоп-лист.

Видео:Попал в черный список банков? Что делать? Лайфхаки предпринимателей. Бизнес и налоги.Скачать

Как выйти из черного списка клиентов банка

Бизнесмену, с которым отказываются сотрудничать банки, трудно рассчитывать на успех. Попав в так называемый черный список, предприниматель или организация теряют возможность открывать расчетный счет или производить банковские операции по переводу средств. Рассмотрим, что собой представляет пресловутый черный список и как его покинуть.

Черный список как он есть

Черным списком называют базу данных, которой обмениваются банковские организации. В этом перечне содержится список лиц и организаций, с которыми кредитные учреждения стараются не иметь дела по объективным причинам.

Почему заносят в список

Банки помогают выполнять Федеральный закон 115 «О противодействии легализации доходов, полученных преступным путем». Его положения направлены на то, чтобы темные доходы не легализовывались через банковскую систему. Поэтому каждый клиент банка постоянно проходит двухуровневую проверку:

- перед открытием расчетного счета;

- во время процедур работы со счетом.

Итог проверки может оказаться сомнительным, тогда банк вправе отказать в заключении договора по открытию счета или проведению операции, может и расторгнуть договор со своей стороны. Итак, предприниматель или организация оказываются в черном списке, если имеет место любое из следующих условий:

- отказано в открытии счета;

- отказано в переводе средств;

- договор расторгнут в одностороннем порядке по инициативе банка.

Отныне клиент считается не вполне благонадежным.

ОБРАТИТЕ ВНИМАНИЕ! Информация о попадании в черный список доступна всем банковским структурам.

В список не попадают:

- лица, стремящиеся к чрезмерному обналичиванию, если средства получены законным путем (им могут разве что снизить лимиты для снятия или перевода средств);

- те, чьи счета оказались заблокированы налоговой службой.

«Я в списке, чем это грозит?»

Чем грозит предпринимателю попадание в черный список, кроме удара по самолюбию? Значит ли это, что он больше не сможет сотрудничать ни с одним банком?

Черный список еще не является приговором об отказе в сотрудничестве. Законодательно банк не обязан закрыть доступ к своим услугам клиентам из такого перечня. Это просто информация, и каждый отдельно взятый банк сам решает, как именно ее использовать. Руководство вполне может заключить новый договор, невзирая на банковскую историю клиента.

https://www.youtube.com/watch?v=gXyo7t7j9es

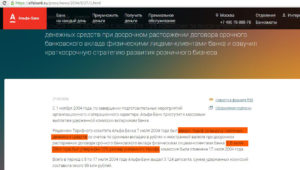

Отказ должен иметь более вескую причину, чем наличие предполагаемого клиента в черном списке. Центробанк РФ в информационном письме от 15 июня 2021 г.

№ИН-014-12/29 «Об учете информации о случаях отказа от проведения операций, от заключения договора банковского счета (вклада), о случаях расторжения договора банковского счета (вклада) с клиентом, доведенной Банком России до поднадзорных организаций, при определении степени (уровня) риска клиента» разъяснил, что данные о том, что клиент получал отказы в проведении операций или открытии счета, не могут быть единственным основанием для отказа банка от сотрудничества.

ВАЖНО! Отказ банка должен иметь несколько критериев, доказуемых в случае суда, а не только наличие в списке.

Какая информация содержится в списке

Центробанк рассылает сведения о том, какие компании и на каком этапе оказались в списке «неблагонадежных». Банки могут узнать название организации, увидеть ее реквизиты и один из трех «кодов отказа» (в счете, в переводе, расторжение договора).

Банк, сделав отказ по результатам проверки, передает информацию об этом в Росфинмониторинг, который упорядочивает сведения и информирует Центробанк, а тот, в свою очередь, производит ежедневную рассылку всем банкам страны.

К СВЕДЕНИЮ! Попадание в список в среднем может занять 2-3 дня с момента отказа банка – столько времени информация проходит всю «цепочку».

Как покинуть черный список

Возможности «обеления» попавших в черный список «отказников» предусмотрены изменениями, которые были внесены в Федеральный закон №115 законопроектом №313457-7 в марте 2021 года. Их ранее озвучил Центробанк России в Методических рекомендациях №29-МР от 10.11.2021 г.

Механизм исключения из черного списка: пошаговая инструкция

- Выяснение причины отказа. Можно узнать, почему компанию занесли в список, подав в кредитную организацию соответствующий запрос. Теперь банк при информировании об отказе обязан озвучивать и его причину.

- Предоставление объяснительных документов. Если причина для отказа не обоснована и может быть объяснена, клиент представляет документы, рассмотрев которые, банк получает основания пересмотреть свое решение, принятые по результатам проверки.

- Рассмотрение документов и/или сведений. Кредитная организация должна подробно рассмотреть предоставленные клиентом объяснения. Для этого закон предоставляет 10 дней со дня подачи.

- Доведение решения до клиента. По результатам рассмотрения клиент должен получить один из двух вариантов ответа от банковской структуры:

- основания для отказа устранены (в этом случае банк отзывает отказ и направляет эти данные в Росфинмониторинг, клиент вправе вновь полноценно сотрудничать с банком);

- основания для отказа устранить невозможно (клиент остается в черном списке).

- Апелляция. Если решение банка не устроило клиента, он может обратиться в межведомственную комиссию Центробанка. Для этого подается сама жалоба и копия пакета документов. Банк России производит собственную проверку силами специально созданной комиссии, в ходе которой требует от банка объяснения по поводу отказа и изучает объяснительную документацию. На принятие решении есть 20 дней. Если оно положительное, ЦБ передает информацию Росфинмониторингу, обновляющему список. Обновление может произойти не сразу: «отказника» уберут из списка в течение 1-2 месяцев. Клиент при этом получит от банка уведомление об отзыве отказа, имевшего место ранее.

ВАЖНАЯ ИНФОРМАЦИЯ! Подавать объяснительные документы нужно именно в банк, отказавший в операции или открытии счета. Только он может дать информацию об исключении из черного списка.

Даже если с «проблемным» клиентом согласны сотрудничать другие банки, он останется в списке, пока не уладит вопрос с отказавшей кредитной организацией.

Информация о причине отказа

Закон обязывает банк раскрыть причину отказа, но не регламентирует форму подачи ответа. Как показывает практика, банк чаще всего дает ответы в соответствии с кодами Росфинмониторинга:

- регистрация организации по массовому адресу (кроме комплексов, торговых и бизнес-центров);

- минимальный или близкий к минимальному размер уставного капитала;

- адрес регистрации юрлица совпадает с местом проживания единоличного представителя исполнительного органа;

- исполнительный орган отсутствует по месту регистрации юридического адреса;

- учредитель, участник, исполнительный орган и бухгалтер – одно и то же лицо;

- совмещение аналогичных должностей в нескольких организациях сразу.

Как видим, каждая из этих причин может иметь вполне легальное объяснение, но может и косвенно свидетельствовать о нарушении закона №115.

- причина может не быть единственной, но, как правило, она будет открытой. Открытые причины – те, сведения о которых банковская организация почерпнула из открытых источников информации:

- сайт налоговой инспеции;

- информация миграционной службы;

- исполнительные органы и др.

Закрытые причины – те, о которых банк узнает из собственных источников, которые обычно не раскрываются.

Какие документы можно предоставить банку для объяснения

Особых требований к документам нет, компания сама выбирает, каким образом лучше объяснить, что она действительно работает законно, а не обналичивает нелегальные доходы. Иногда подозрения легко можно опровергнуть, прислав определенные данные, которые могут содержаться:

- в свежей налоговой декларации;

- в пояснениях, почему декларация отсутствует;

- в платежных документах по оплате налогов, если она производилась через другой банк;

- в партнерских договорах, по которым происходит регулярное движение средств, и др.

Чтобы не попасть в черный список, можно предварительно изучить критерии проверки банка и постараться их придерживаться.

Видео:Что делать, если оказались в черном списке банкаСкачать

Как проверить черный список юрлиц Центробанка РФ

12 сентября 2021

У Центробанка есть черный список. Туда попадают клиенты, которые нарушили 115 ФЗ — закон «О противодействии легализации доходов, полученных преступным путем».

Если банк считает, что компания работает нечестно, он отказывает в обслуживании или блокирует счет. Юрлицо попадает в черный список, об этом узнают все банки и Центробанк.

Мы разобрались, почему юрлица попадают в черный список Центробанка России и как предпринимателю выйти из этого списка, когда он туда попал.

Почему юрлица попадают в черный список

115 ФЗ нужен, чтобы бороться с обнальщиками и финансированием терроризма. В 2021 году Центробанк обязал банки проверять компании по 115 ФЗ и опубликовал список операций, которые считает сомнительными. Чтобы выполнить требования ЦБ, в банках работают специальные отделы — финмониторинг.

https://www.youtube.com/watch?v=uYZWod3f9kE

Финмониторинг отслеживает операции клиентов, например, проверяет платежи и переводы, отчисления в налоговую, запрашивает документы, если операция кажется подозрительной.

В целом банкам не нравится, когда клиенты постоянно обналичивают деньги, платят налогов меньше, чем в среднем по отрасли, работают не по своим ОКВЭДам и переводят или получают нецелевые платежи, работают с сомнительными контрагентами.

Финмониторинг подозревает юрлицо по 115 ФЗ, если:

- треть оборота фирмы — наличные;

- клиент снимает деньги со счета в течение пяти дней после получения;

- юрлицо получает деньги на счет и сразу отправляет кому-то еще;

- компания платит зарплату наличкой, а не через зарплатный проект банка;

- зарплата сотрудников ниже прожиточного минимума;

- клиент не платит НДФЛ за переводы физическим лицам;

- фирма платит налогов меньше, чем в среднем по отрасли;

- клиент не платит налоги со счета в банке;

- компания невнятно заполняет платежки — банк не понимает, на что идут деньги;

- юрлицо работает не по своим ОКВЭДам — например, сувенирная лавка получает деньги за партию мебели;

- у компании ненадежные партнеры.

К компаниям-партнерам у банков тоже есть требования. Контрагент считается подозрительным, если:

- юридический адрес компании-контрагента находится в месте массовой регистрации;

- руководитель компании одновременно возглавляет и другие фирмы;

- счет партнера похож на транзитный: на него переводят деньги и тут же отправляют кому-то еще.

Чтобы у финмониторинга не возникало вопросов, предприниматели обязаны проверять партнеров, иначе могут попасть под блокировку.

Иногда юрлицо работает честно, но попадает в черный список. Так происходит, когда банк не понимает, на что идут деньги клиента и как он платит налоги.

Например, компания открыла счета в трех банках, а налоги платит только с одного. Тогда финмониторинг начинает беспокоиться: движение по счету есть, а налогов нет.

Бывает, что юрлицу удобно работать с наличкой: выдавать зарплату или рассчитываться с партнерами. Но когда клиент снимает наличку, финмониторинг не понимает, куда дальше идут деньги. Чем больше наличных, тем меньше прозрачность.

Тем более странно, если юрлицо не дает деньгам отлежаться на счету: получает и тут же снимает. Финмониторинг думает, что клиент завел однодневку, чтобы выводить нелегальные доходы, и останавливает работу по счету.

Как проверить, что юрлицо в черном списке ЦБ

Если банк не открывает счет или отказывается выполнять перевод, возможно, вы в черном списке. Чтобы выяснить точно, посмотрите список на сайте Росфинмониторинга через личный кабинет.

Еще можно прийти в отделение и спросить у менеджера, почему банк отказывает. В ответ менеджер выдает клиенту официальное уведомление и объясняет причину блокировки. Эту же причину банк сообщает Росфинмониторингу.

Как юрлицу выйти из черного списка Центробанка

В конце 2021 года Центробанк выпустил поправки к 115 ФЗ и объяснил, как выйти из списка. Для этого нужно принести в банк документы по операциям, которые показывают, что компания работает честно:

- Когда банк замораживает счет или не хочет обслуживать, он выдает юрлицу письменное объяснение своего решения.

- Компания собирает документы, чтобы показать, что работает законно. Это могут быть платежки из налоговой, договоры с партнерами, товарные чеки за покупки наличными.

- Банк рассматривает документы в течение десяти рабочих дней и либо принимает доказательства, либо нет.

- Если банк решает, что клиент работает честно, он говорит Росфинмониторингу удалить его из черного списка.

- Если банк снова не верит, клиент может подать жалобу в Центробанк.

- Центробанк рассматривает аргументы обеих сторон и за двадцать дней выносит финальное решение.

- Если решение в пользу клиента, банк удаляет фирму из черного списка и продолжает обслуживать.

Закон не запрещает банкам работать с компаниями из черного списка, а только рекомендует тщательно их проверять. Если фирма остается в списке, она пробует открыть счет в другом банке или закрывается.

📺 Видео

Как выйти из черного списка банка?Скачать

В банках есть «черные списки» клиентов Как узнать — в каком вы и можно ли выйти из нихСкачать

Как взять кредит если вы в чёрном спискеСкачать

"Черные списки" банковских клиентовСкачать

Как не попасть в черный список банков. Рассказывает Закиров Ильдар Гулемович. 1-07Скачать

115-ФЗ, отмывание преступных денег, блокировка счетов в банках!Скачать

Черный список работников - Елена ПономареваСкачать

Новости. «Черные» списки клиентов для банковСкачать

Как можно попасть в чёрный список Центрального банка и получить блокировку счёта. Бизнес и налогиСкачать

В Сеть попали данные о клиентах банков из черного списка ЦБСкачать

Как не попасть в "чёрный список" банка?Скачать

Черный список в банках: как попадают? / Перевод по картам, кредиты, налогиСкачать

Выход из черных списков РосфинмониторингаСкачать

Что делать если заблокировали счет по 115 ФЗ. Как спасти свои деньги от банкаСкачать

Список ЦБ 639П (550П).Что это за список? Кто туда попадает и как из него выйти?Скачать

Как попасть в черный список банков ? Рассказываю. Для связи 8-987-955-12-20 #кредитныйброкерСкачать