Приказ о списании дебиторской задолженности — образец 2021-2021 года мы приведем в нашей статье. Он имеет свои правила оформления. Рассмотрим, когда и как оформляется этот документ.

Когда требуется оформить приказ о списании дебиторской задолженности

Образец приказа по списанию дебиторской задолженности

Итоги

- Когда требуется оформить приказ о списании дебиторской задолженности

- Образец приказа по списанию дебиторской задолженности

- Итоги

- Образец приказа о списании дебиторской задолженности

- Безнадежный долг и его списание

- Методика списания

- Как составить

- Отражение списания нереальной ДЗ

- Правила списания дебиторской задолженности

- Когда необходимо осуществлять данную процедуру

- Условия для списания

- Ликвидация должника

- Банкротство должника

- Описание процедуры

- Документальное оформление процедуры

- Пример составления приказа о списании дебиторской задолженности — как и когда оформляется распоряжение?

- Процедура снятия долгов

- Как оформляется распоряжения

- Скачать образец

- Приказ о списании дебиторской или кредиторской задолженности с истекшим сроком давности

- Сроки списания кредиторской и дебиторской задолженности

- Образец приказа о списании дебиторской задолженности с истекшим сроком давности

- Образец приказа о списании кредиторской задолженности с истекшим сроком давности

- Приказ на списание дебиторской задолженности. Образец и бланк 2021 года

- Случаи списания задолженности

- Процедура списания задолженности

- Составные части приказа

- Подтверждение

- Особый случай

- 💥 Видео

Когда требуется оформить приказ о списании дебиторской задолженности

Работа с дебиторской задолженностью (ДЗ) является важным элементом эффективного функционирования любой коммерческой структуры.

Такая работа подразумевает:

- систематическое отслеживание состояния расчетов с контрагентами;

- организацию процесса взаимодействия с ними (переписку, напоминания, претензии и др.);

- своевременное списание ДЗ в бухгалтерском и (или) налоговом учете.

Перед тем как оформить приказ на списание ДЗ, необходимо проверить наличие для этого оснований, перечисленных в следующих нормативных документах:

- Налоговом кодексе РФ (ст. 265, 266);

- Положении по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденном приказом Минфина России от 29.07.1998 № 34н (п. 77).

Налоговое и бухгалтерское законодательства единодушны во мнении, что списание ДЗ будет обоснованным, если:

- истек срок исковой давности;

- обязательство прекратилось (по причине невозможности его исполнения, на основании акта госоргана или в результате ликвидации должника).

В бухучете возможно списание ДЗ еще по одному основанию — по причине нереальности взыскания долга. Признание задолженности нереальной к взысканию производится самой компанией, если она:

- реализовала все возможности досудебного взыскания ДЗ без положительного результата;

- обращение в суд финансово нецелесообразно (превышение потенциальных судебных расходов над взыскиваемой суммой ДЗ).

Если в результате проведенной инвентаризации выявлена задолженность, взыскание которой с контрагента по вышеуказанным основаниям невозможно, оформляется приказ на ее списание.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

О правилах оформления результатов инвентаризации задолженности читайте в статье «Инвентаризация дебиторской и кредиторской задолженности».

На нашем форуме можно получить ответ на ваш вопрос! Например, в этой ветке делимся знаниями, как провести списание дебиторской задолженности в программе 1С.

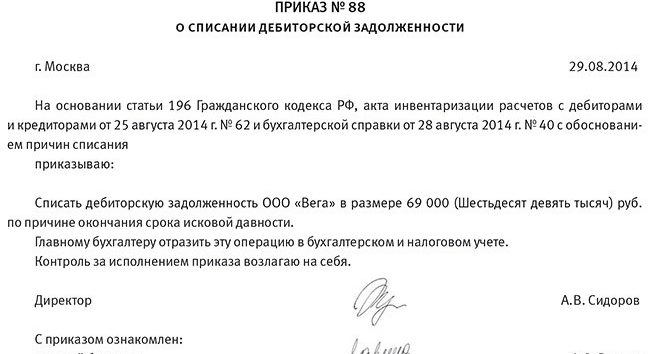

Образец приказа по списанию дебиторской задолженности

Перед тем как оформить приказ на списание ДЗ, необходимо вплотную заняться документальным обоснованием, сопровождающим процесс списания (в зависимости от основания), а именно:

- проконтролировать наличие и полноту комплекта документов по списываемой ДЗ, подтверждающих ее наличие и контрольные даты срока исковой давности (начала, прерывания, продления) — договор, счета на оплату, платежные документы, накладные, акты сверок, письменные требования о погашении ДЗ и др.;

- собрать документы, подтверждающие невозможность исполнения обязательств контрагентом (выписка из ЕГРЮЛ, подтверждающая факт и момент ликвидации дебитора и др.);

Составление приказа может осуществляться:

- только при наличии допустимых законом оснований;

- в условиях должного документального обеспечения;

- на основании результатов проведенной и оформленной инвентаризации долгов.

Приказ оформляется по общепринятой форме или по специально разработанному фирмой собственному шаблону. При этом помимо информации общего назначения (наименования фирмы, номера и даты составления приказа, подписи руководителя) необходимо отразить специфичные для данного вида документа данные:

- наименование должника;

- подлежащую списанию сумму ДЗ;

- основание списание долга;

- уточнение порядка списания ДЗ (за счет резерва или в составе расходов).

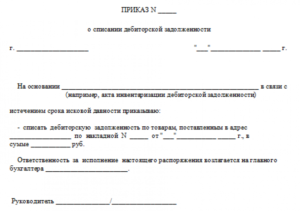

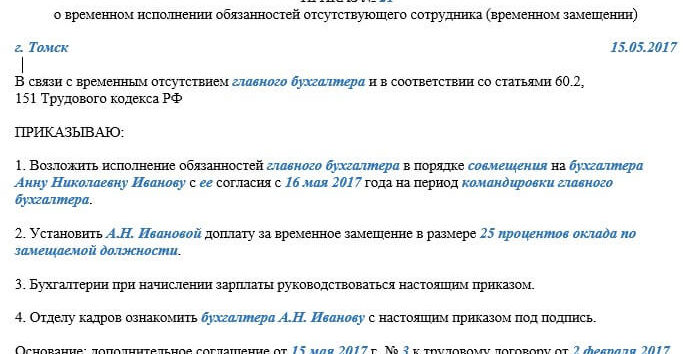

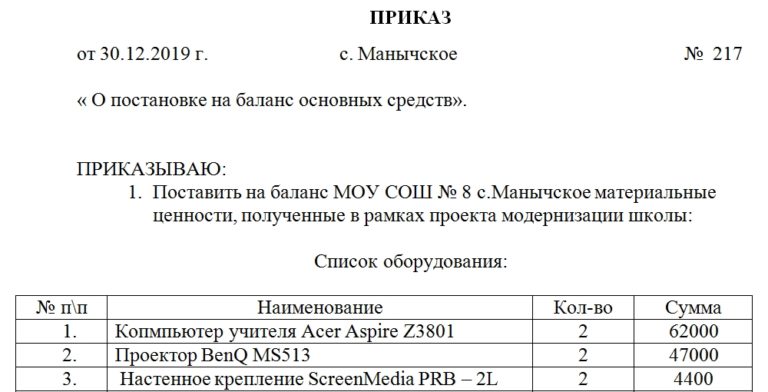

Образец приказа о списании дебиторской задолженности см. ниже.

Скачать образец приказа

О том, каким документом можно оформить создание комиссии, уполномоченной отслеживать наличие сомнительных и безнадежных долгов, читайте в материале «Приказы по основной деятельности — это какие приказы?».

Итоги

Чтобы списать долг дебитора, необходимо провести инвентаризацию, собрать пакет документов и издать соответствующий приказ.

https://www.youtube.com/watch?v=x9MaRSs4V28

В приказе потребуется отразить информацию по списываемой задолженности (указать контрагента и сумму), а также описать причины и уточнить порядок списания (за счет резерва или в составе расходов).

Видео:Правила списания дебиторской задолженности, которые нужно знать всемСкачать

Образец приказа о списании дебиторской задолженности

Деятельность каждой компании подразумевает возникновение дебиторской и кредиторской задолженности. Если наличие кредиторского долга в организации рассматривается как событие неблагоприятное, то задолженность контрагентов представляет собой денежный ресурс, которым компания вправе распоряжаться.

Тем не менее, далеко не всегда долг дебиторов может быть погашен. Нередко возникают ситуации, когда финансовое состояние партнера изменилось не в лучшую сторону и рассчитаться по своим обязательствам он не имеет возможности.

Различают три вида дебиторской задолженности в зависимости от вероятности ее погашения:

- Нормальный.

- Сомнительный.

- Безнадежный.

Самым идеальным вариантом для компании является наличие нормальной дебиторской задолженности. Она возникает в тех случаях, когда в договоре между контрагентами прописано условие пост-оплаты, то есть сначала поставщик производит отгрузку товара (или оказание услуги), а затем покупатель (заказчик) рассчитывается по возникшим обязательствам.

В большинстве случаев между партнерами заключается дополнительное соглашение о сроках погашения долга или график платежей по договору. Эти документы ограничивают период, в течение которого расчеты между партнерами не приводят к образованию задолженности.

Если указанный в договоре срок истек, а оплата контрагентом до сих пор не произведена, можно говорить о возникновении сомнительного дебиторского долга. На этом этапе законодательство советует компаниям формировать резерв для покрытия этих долгов на случай неблагоприятного развития событий.

Однако если в бухгалтерском учете формирование резерва является обязательным требованием для организаций, то в налоговом компаниям предоставлено право выбора самостоятельно принимать решение, создавать резерв или нет.

Тем не менее, если компания все же решила себя обезопасить, создавать фонд по сомнительной задолженности рекомендуется по правилам, установленным налоговым законодательством страны:

- Для задолженности сроком от 45 до 90 дней резерв должен быть сформирован в пределах 50% от суммы долга. Это означает, что если долг контрагента составляет 10000 рублей, в фонд необходимо включить половину от этой суммы, то есть 5000 рублей.

- Если же срок погашения долга превысил 90 дней, в фонд необходимо включить задолженность в полной сумме.

Компании не могут создать резерв, если по сомнительной дебиторской задолженности есть встречный кредиторский долг. Простыми словами, если контрагент должен организации, но, в тоже время, и организация должна своему контрагенту, на указанную сумму резерв сформировать нельзя. Включить в фонд возможно только суммы разницы, если она имеется.

Компания, которая принимает решение о создании резерва по сомнительным долгам, должна в обязательном порядке отразить эту информацию в учетной политике.

Безнадежный долг и его списание

Понятие безнадежного дебиторского долга раскрывается в ст. 266 Налогового кодекса как задолженность с истекшим сроком давности, или погашение которой стало невозможным в связи с ликвидацией контрагента или иными аналогичными причинами.

Наличие безнадежного дебиторского долга необходимо подтвердить документально. Основанием для отнесения задолженности к категории безнадежной являются следующие документы:

- подписанный график платежей по договору;

- акт сверки взаиморасчетов, подписанный обеими сторонами;

- договор, заключенный между контрагентами, ставший причиной возникновения долга(к договору могут быть приложены документы, подтверждающие фактическую отгрузку товара или оказание услуги).

В соответствие с гражданским законодательством срок исковой давности в РФ составляет три года. Именно после окончания этого временного промежутка долг партнера признается невозможным к взысканию и может быть списан в учете.

https://www.youtube.com/watch?v=PixaJ1dPmWM

Компании необходимо определить точку отсчета периода исковой давности. Сделать это можно, обратившись к заключенному между партнерами договору или иному документу, устанавливающему срок исполнения финансовых обязательств контрагента. Опираясь на дату, указанную в документе, организация определяет трехгодичный период возникновения нереальной к погашению задолженности.

Тем не менее, на практике может сложиться ситуация, когда организации разрешено списать задолженность до истечения трехгодичного периода. Это становится возможным, когда компания-должник ликвидирована и имеется соответствующая запись в реестре.

Дебиторский долг также можно признать безнадежным, если принято решение службой судебных приставов, подтверждающее невозможность взыскать долги с данного контрагента.

Данная ситуация может возникнуть, когда государством не может быть установлено находящееся в собственности должника имущество или данное имущество отсутствует в принципе.

Соответственно, реализовать для расчета по долгам организации-дебитору нечего.

Зачастую, прежде чем производить списание дебиторского долга, организация использует все возможные способы воздействия на должника с целью погашения задолженности. К ним можно отнести:

- Проведение переговоров, что подразумевает решение проблемы, не привлекая сторонних участников.

- Обращение в службу взыскания долгов.

- Подача иска в судебные органы.

Методика списания

В том случае, когда организация все же производит списание задолженности, эта процедура будет включать в себя несколько этапов.

Ревизия задолженности является обязательным инструментом контроля имеющегося в компании дебиторского долга. Налоговое право советует российским организациям проводить инвентаризацию взаиморасчетов как можно чаще.

В большинстве компаний ревизия проводится непосредственно перед составлением годовой отчетности. Это, разумеется, не является верным, так как могут быть выявлены ситуации, которые исправить будет уже невозможно. Также как и инвентаризация осязаемого имущества, ревизия расчетов должна быть оформлена документально. Компании для этой цели применяют форму ИНВ-17.

В соответствии с общепринятыми требованиями, для проведения инвентаризации должны быть сформирована инвентаризационная комиссия, которая функционирует на основании приказа руководителя организации. Приказ должен раскрывать информацию о причине проведения ревизии, сроках и составе комиссии.

Когда речь идет об инвентаризации дебиторской задолженности, в основном проверка затрагивает 60, 62 и 76 бухгалтерские счета. Для получения более детализированной информации следует провести ревизию отдельно по каждому контрагенту и каждому заключенному договору.

По итогам проведенной ревизии составляется акт с выявленными результатами, который передается для ознакомления руководителю организации. Именно этот документ является основанием для принятия решения о списании дебиторского долга.

Для проведения процедуры списания руководителем должен быть составлен приказ о списании дебиторской задолженности, а бухгалтерией – бухгалтерская справка.

Справка должна подробно раскрывать все аспекты взаиморасчетов с контрагентом и возникновения долга и подтверждаться всеми имеющимися в компании документами, начиная от договора и заканчивая подписанным актом сверки и закрывающими документами.

После этого организация вправе отражать в учете списание задолженности партнера.

Как составить

Для приказа о списании дебиторского долга не существует утвержденной формы, что предоставляет российским компаниям право самостоятельно разрабатывать и утверждать образец документа. Необходимо отметить, что составленный компанией образец непременно следует отразить в учетной политике компании.

В соответствие с общепринятой практикой, приказ должен состоять из шапки документа и непосредственно текстовой части. В нижней части документа следует указать дату составления и заверить указанную в приказе информацию подписью руководителя компании.

https://www.youtube.com/watch?v=GqV1x0kN1ko

Шапка приказа о списании дебиторского долга в обязательном порядке включает в себя такие сведения, как:

Текстовая часть документа должна раскрывать следующую информацию:

- Наименование компании-должника или ФИО, если дебитором является физическое лицо.

- Сумма дебиторского долга, которая на основе проведенной инвентаризации признана нереальной к получению.

- Документы, являющиеся основанием для списания задолженности в налоговом учете компании.

- Каким образом будет произведено списание. Если сформирован резерв по сомнительным долгам, то списание должно быть произведено за счет резерва. Если такого фонда в компании нет, то сумму долга следует отнести в состав прочих расходов.

Списание безнадежной задолженности находится под пристальным вниманием налоговых органов, в связи с тем, что данные суммы уменьшают налог на прибыль. Именно поэтому организации должны осуществлять списание задолженности подтверждая это событие документально.

Отражение списания нереальной ДЗ

После того как все принципы документального оформления списания дебиторского долга соблюдены, организация может переходить к отражению данной операции в хозяйственном учете. При этом будут сделаны следующие записи:

- Списание дебиторской задолженности средствами созданного в компании резерва по сомнительным долгам: Дт 63 Кт 62, 76. В этом случае по кредиту должен располагаться счет расчетов с конкретным контрагентом.

- Когда в организации фонд не формировался, списывать безнадежные долги следует на прочие расходы компании: Дт 91.2 Кр 62, 76.

Согласно НК РФ, задолженность, которая признана компанией безнадежной и списана с учета, должна в течение пяти лет находиться на забалансовом счете 007, который предназначен для отражения долга неплатежеспособного дебитора, списанного в убыток организации.

Все организации, производящие списание дебиторской задолженности, должны учитывать необходимость документального оформления процесса. В связи с тем, что списание в учете уменьшает расчетную базу по налогу на прибыль, сотрудники ФНС тщательно отслеживают правомерность этой процедуры.

Подробности о списании дебиторской задолженности — в данном видео.

Рекомендуем другие статьи по теме

Видео:Списание дебиторской задолженности в 1С Бухгалтерия 8Скачать

Правила списания дебиторской задолженности

Наличие на балансе дебиторской задолженности является неотъемлемой составляющей повседневной работы организации. Этот вид актива необходим для расширения клиентской базы и увеличения объема продаж за счет предоставления покупателям отсрочки в оплате уже отгруженной продукции.

Однако она же несет в себе риски убытков, которые возрастают с ростом этого вида задолженности. В конечном итоге каждая фирма рано или поздно сталкивается с необходимостью списать с баланса суммы, которые уже никогда не будут оплачены должниками.

Когда необходимо осуществлять данную процедуру

Такая мера требуется, поскольку дебиторская задолженность является частью активов предприятия и тем самым увеличивает налоговую базу по налогу на прибыль, который предприятие вынуждено рассчитывать в том числе и с суммы, которую никогда не получит. Это не говоря уже о том, что списание таких долгов является непосредственной обязанностью хозяйствующих субъектов в соответствии с законодательством.

Определение суммы долга, подлежащей списанию, производится на основании анализа дебиторской задолженности, которую принято подразделять на нормальную и просроченную. Просроченная задолженность в свою очередь делится на сомнительную и безнадежную.

К первой категории относятся обязательства, по которым должником нарушены сроки оплаты и при этом отсутствуют какие-либо гарантийные обязательства в виде поручительства или залога.

Такие задолженности, конечно, существенно осложняет работу организации, но на этом этапе списанию еще не подлежат.

https://www.youtube.com/watch?v=fAQm9ej3sF0

Другая категория – безнадежные долги – это те обязательства, которые по каким-либо объективным причинам не представляется возможным взыскать. И вот как раз такие долги хозяйствующие субъекты обязаны списывать с баланса.

Условия для списания

Если Вы еще не зарегистрировали организацию, то проще всего это сделать с помощью онлайн сервисов, которые помогут бесплатно сформировать все необходимые документы:

- для регистрации ИП

- регистрации ООО

Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и отправляется автоматически онлайн.

- Ведение бухгалтерии для ИП

- Ведение бухгалтерии для ООО

Он идеально подходит для ИП или ООО на УСН, ЕНВД, ПСН, ТС, ОСНО.

Все происходит в несколько кликов, без очередей и стрессов. Попробуйте и Вы удивитесь, как это стало просто!

Ликвидация должника

Производится в тех случаях, когда должник в добровольном порядке осуществил ликвидацию юридического лица. При этом невозможность взыскания будет считаться доказанной, если должник, как юридическое лицо, исключен из ЕГРЮЛ и его имущества недостаточно для покрытия обязательств по всем долгам, в результате чего суд или судебные приставы вынесли постановление о невозможности взыскания.

Банкротство должника

Ситуация, по сути, аналогична ликвидации, то есть должник перестает существовать как юридическое лицо и имущества недостаточно для выплаты всех долгов. Разница только в том, что банкротство производится в принудительном порядке. В этом случае долг может быть списан после вынесения судом решения об окончании конкурсного производства.

Если время, прошедшее с момента нарушения должником обязательств, превышает срок исковой давности, установленный законодательством, такой долг также считается безнадежным и подлежит списанию. В настоящее время этот срок установлен в размере трех лет, однако в расчете даты его окончания имеется множество нюансов.

Срок отсчитывается от момента нарушения обязательства, но если после этой даты со стороны должника имело место признание обязательства по уплате, то отсчет исковой давности возобновляется. Таким признанием может считаться письменное обязательство по уплате, подписание акта сверки, соглашение о реструктуризации долга, а также оплата части основного долга или процентов.

Предъявление иска в суд по вопросу взыскания спорной суммы любой из сторон приостанавливает течение срока давности на время рассмотрение иска. После вынесения судебного решения срок исковой давности возобновляется с даты решения и снова будет составлять три года. (Однако, если иск был оставлен без рассмотрения, то он не будет влиять на течение срока).

При таких условиях в некоторых случаях дебиторская задолженность могла бы быть практически вечной, именно поэтому законодательством установлен максимальный срок исковой давности, который составляет десять лет с момента возникновения обязательства. Благодаря этому, даже если срок несколько раз продлевался и возобновлялся по различным причинам, в конечном итоге он все равно не может превышать десяти лет.

При этом, при прекращении основного обязательства по уплате долга прекращаются и связанные с ним дополнительные обязательства в виде залога, поручительства или гарантий.

Описание процедуры

Процедура списания безнадежной дебиторской задолженности должна начинаться, естественно, с ее выявления.

Способом выявления, равно как и основанием для последующего составления приказа о списании, является инвентаризация, а источниками сведений для ее проведения будут бухгалтерский баланс и Форма №5 (Сведения о движении дебиторской и кредиторской задолженности). Инвентаризация проводится на основании приказа руководителя, ее итоги оформляются в виде акта по форме ИНВ-17.

Все обязательства, подлежащие списанию по итогам инвентаризации необходимо подтвердить первичными документами. При этом подтверждения требует и основание возникновения долга и причины, по которым он будет отнесен в категорию безнадежных.

Это необходимо, поскольку списание долга подразумевает уменьшение налоговой базы, поэтому в случае проверки потребуется обосновать законность этой процедуры.

Документы, предназначенные для подтверждения, необходимо будет хранить в течение пяти лет для бухгалтерского учета и в течение четырех лет для налогового учета.

Подтвердить возникновение обязательства можно при помощи договора, акта-приема передачи, акта сверки и других первичных документов.

https://www.youtube.com/watch?v=hGj4-yFHoVs

Подтверждением невозможности взыскания может служить:

- Выписка из ЕГРЮЛ об исключении должника;

- Постановление судебных приставов об окончании исполнительного производства по причине невозможности взыскания;

- Решение суда об окончании конкурсного производства;

- Уведомление ликвидационной комиссии или конкурсного управляющего о невозможности удовлетворения требований кредитора по причине недостаточности имущества должника.

Как правильно оформить списание в 1С рассказано в следующем видеоматериале:

Документальное оформление процедуры

На основании этих документов оформляется приказ о списании, который подписывается руководителем организации.

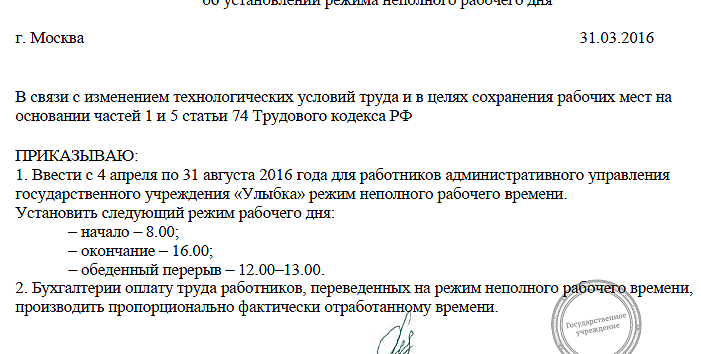

Образец приказа о списании дебиторской задолженности

Бухгалтер составляет справку, к которой прикладывает приказ о списании и акт инвентаризации, после чего осуществляется списание.

Образец справки на списание дебиторской задолженности

В тех случаях, когда в отношении одного контрагента имеется и дебиторская и кредиторская задолженность, необходимо предварительно провести взаимозачеты обязательств и списывать с баланса только остаток общей суммы долга.

При списании обязательства с баланса законодательство оставляет за кредитором право списать именно ту сумму, которая подлежала уплате должником, то есть, включая сумму НДС.

С точки зрения налогового учета списание может производится либо за счет специального фонда резервирования, предназначенного для таких случаев, либо за счет финансового результата, в этом случае сумма долга относится на внереализационные расходы.

Формирование резервного фонда осуществляется на основании анализа данных об общей сумме дебиторской задолженности, финансового положения должников, вероятности возврата и наличия обеспечения по обязательствам.

Неиспользованная часть зарезервированных средств присоединяется к сумме финансового результата в конце отчетного года.

Если же списание производится за счет увеличения суммы расходов предприятия, то в отчетность его нужно включать за тот период, на который приходится окончание срока давности или дата исключения должника из ЕГРЮЛ.

На основании данных налогового учета формируются бухгалтерские проводки, так как разнесение по конкретным счетам напрямую зависит от того, за счет каких источников будет покрыта сумма убытков.

Если задолженность списывается из резервного фонда, то проводки будут выглядеть следующим образом:

- Дт 91-2 – Кт 63 – резервирование по сомнительным долгам;

- Дт 63 – Кт 62 – списание долга за счет зарезервированных средств.

В тех случаях, когда резервный фонд для этих целей на предприятии не формировался, списание производится напрямую:

Поскольку списание с баланса просроченной задолженности не является основанием для прекращения обязательств по погашению, то эта сумма списывается не окончательно, а только выводится за пределы баланса посредством отражения на счете 007, где должна будет находится в течение еще пяти лет с момента списания. В этот период ведется аналитический учет по всем суммам и всем должникам, отраженным на указанном счете, на случай появления возможности взыскания списанного долга.

Видео:Списание дебиторской задолженностиСкачать

Пример составления приказа о списании дебиторской задолженности — как и когда оформляется распоряжение?

Возможность списания долгов партнера предусмотрено законом, когда финансовое состояние контрагента меняется в худшую сторону и отсутствует возможность взыскания долгов.

Также списание дебиторской задолженности возможно при истечении срока исковой давности. Оформляется данная процедура приказом, образец которого можно скачать ниже.

Эффективное функционирование коммерческого предприятия невозможно без систематических действий по работе с дебиторской задолженностью:

- постоянное наблюдение за состоянием расчетов с клиентами;

- организация общения с контрагентами в виде писем, звонков;

- своевременное, грамотное списание задолженности дебиторов в бухгалтерских документах.

Перед оформлением приказа следует обязательно проверить наличие веского основания, обозначенного в нормативных актах:

- статьях 265 и 266 НК РФ;

- положении по бухучету (77 пункт Приказа Министерства финансов России №34 н от 29.07.1998 г.)

Окончание периода исковой давности (3 года), ликвидация должника или акт государственного органа о невыполнимости обязательств — события, наступления которых являются обоснованиями для налогового и бухгалтерского законодательства и проведения процедуры списания дебиторской задолженности.

https://www.youtube.com/watch?v=Xuu0OOFqVAI

Признание долгов невозможных к возмещению и дальнейшего списания допускается при совершении компанией некоторых действий:

- проведенная процедура досудебного взыскания не дала положительных результатов;

- расходы по обращению в судебный орган значительно превышают взыскиваемую сумму.

Процедура снятия долгов

Процедура начинается с ревизии долгов контрагентов. Инвентаризацию взаимных расчетов налоговое право рекомендует проводить по возможности почаще. Как правило, это происходит перед оформлением отчетности за календарный год, но за этот период могут быть обнаружены моменты, исправить которые уже невозможно.

Проверка расчетов производится по форме ИНВ-17.

Инвентаризация выполняется в соответствии с общепринятыми нормами:

- по приказу руководителя фирмы создается комиссия с указанием причин, членов группы, сроках проведения мероприятия;

- по завершении проверки оформляется акт, предназначающийся для ознакомления директору компании.

Акт служит главным доводом при принятии резолюции о списании денежных обязательств.

Как оформляется распоряжения

Отсутствие типовой формы документа позволяет компаниям разработать бланк приказа самостоятельно и непременно зафиксировать его в учетной политике фирмы.

Шапка приказа о списании долгов дебиторов состоит из:

- названия предприятия;

- порядкового номера, даты распоряжения и заголовка;

- основания (акт инвентаризации).

Текстовая часть приказа содержит информацию:

- название фирмы-должника или ФИО физического лица;

- величина дебиторской задолженности, признанной невозможной к получению;

- документ-основание для списания в налоговом учете предприятия;

- способ списания (за счет резерва по сомнительным долгам или прочих расходов);

- обозначение главному бухгалтеру об учете задолженности на забалансовом счете и отражение сведений в отчетности компании.

Документ утверждается подписью руководителя организации.

Приказ сопровождается оформлением справки от бухгалтера, раскрывающей все моменты взаимных расчетов с дебитором и возникновением долга.

Налоговая инспекция пристально следит за списанием безнадежного долга, поскольку эта сумма уменьшает налог на прибыль организации. Списанная задолженность в течение 5 лет должна числиться на забалансовом счете фирмы для подтверждения долга дебитора.

Существует вероятность, что финансовое состояние партнера изменится и он закроет долг, тогда данная сумма будет учитываться в доходах компании.

Вся процедура списания должна подкрепляться необходимыми документами: договор партнера, график платежей, акты сверок, закрывающие документы.

Скачать образец

Образец приказа о списании дебиторской задолженности — скачать.

| Не нашли в статье ответ на Ваш вопрос?Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

Видео:Как закрыть долги у приставов и прекратить исполнительное производство? + Образец заявления приставуСкачать

Приказ о списании дебиторской или кредиторской задолженности с истекшим сроком давности

Как только у предприятия появится возможность осуществить списание дебиторской задолженности с истекшим сроком исковой давности или кредиторской, это необходимо сделать для приведения данных в соответствие.

Однако, данное мероприятие может повлечь за собой высокие налоговые риски, поэтому все документы, в том числе и приказ о списании задолженности, нужно правильно оформить, чтобы не было проблем в дальнейшем учете.

Сроки списания кредиторской и дебиторской задолженности

Основанием для списания кредиторской или дебиторской задолженностей могут быть самые разнообразные причины. Их перечень установлен на законодательном уровне. Сюда включаются ликвидация кредитора или должника, наступление форс-мажорных обстоятельств, прощение долга и т. д. Самым распространенным основанием для списания является истечение сроков давности долга.

https://www.youtube.com/watch?v=gBo0Ju9AYj0

Законодательством устанавливается, что если с момента предъявления требования кредитора о погашении задолженности прошло определенное количество лет (три года), то такой долг может быть списан.

При этом очень важно иметь в виду, что момент начала такого периода исчисляется со следующего дня, когда лицо, имеющее на это право, потребовало вернуть долг.

В заключенном договоре может устанавливаться также период, в течение которого должник обязан выполнить предусмотренные для него обязательства (выплатить долг). Срок исковой давности в этом начинает исчисляться со следующего за днем исполнения обязательства дня.

Также не стоит забывать про прерывание срока исковой давности. Если в течение исчисления данного периода должник проведет частичное погашение долга, подпишет акт сверки, осуществит погашение процентов по основному долгу, то срок исковой давности будет прерван.

Он начнет исчисляться со следующего дня, после выше перечисленных событий. В этом случае списать задолженность можно будет только после того, как пройдет три года с новой даты. При этом прерывать срок исковой давности можно много раз, тем самым увеличивая период, когда задолженность будет учитываться на балансе предприятия.

бухпроффи

Важно! Однако, не стоит забывать про существование предельного срока исковой давности. ГК РФ определяет его равным 10 годам. Исчисление его надо осуществлять с момента возникновения задолженности.

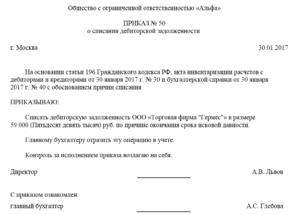

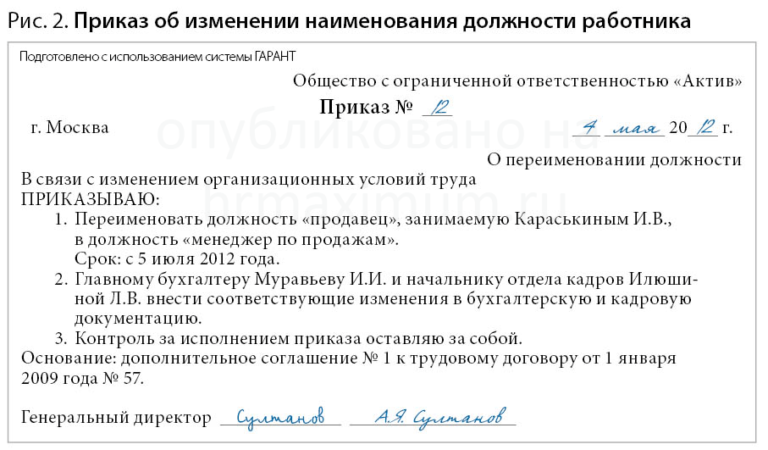

Образец приказа о списании дебиторской задолженности с истекшим сроком давности

приказ о списании дебиторской задолженности образец скачать в формате Word.

Приказ о списании дебиторской задолженности с истекшим сроком давности не имеет специального бланка, который необходимо было бы использовать в обязательном порядке. Поэтому чаще всего компании применяют фирменный бланк, либо разрабатывают собственную форму приказа.

При составлении распоряжения в верхней его части записывается полное название организации.

После этого на следующей строке указывается название документа «Приказ», а затем необходимо поставить его номер. Под этим номером приказ необходимо будет занести в журнал регистрации распоряжений по организации.

Под названием документа обычно указывается краткое содержание документа — к примеру, «О списании дебиторской задолженности».

На следующей строке необходимо указать место составления распоряжения и текущую дату.

Дальше идет вводная часть приказа. В ней указываются документы, на основании которых принималось решение о списании.

Здесь нужно сделать ссылки на:

- Ст. 196 ГК РФ;

- Акт проведенной инвентаризации и указать данные о его составлении;

- Бухгалтерская справка, также с выходными данными.

Затем записывается слово «Приказываю», после чего необходимо перечислить выдаваемые распоряжения:

- Выполнить списание дебиторской задолженности организации, с проставлением ее названия и суммы долга. В качестве причины списания здесь нужно указать, что истек срок исковой давности;

- Дать указание главному бухгалтеру или иному ответственному лицу произвести отражение данной операции по бухучету и налоговому учету;

- Назначить лицо, которое будет контролировать выполнение приказа.

Оформленный приказ подписывает руководитель фирмы. Ниже свои подписи должны проставить лица, которые назначены как ответственные за какие-либо действия согласно текста приказа.

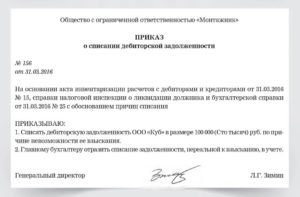

Образец приказа о списании кредиторской задолженности с истекшим сроком давности

Приказ на списание кредиторской задолженности с истекшим сроком исковой давности не имеет специальной установленной формы. Компании могут применять для этого свой бланк с указанием обязательных реквизитов.

В верхней части документа нужно указать наименование компании.

Ниже записывается его название – «Приказ», после чего проставляется порядковый номер. Под ним распоряжение нужно зарегистрировать в книге учета приказов по предприятию. Следующей строкой можно записать краткое содержание приказа — например, «О списании кредиторской задолженности».

Далее, на одной строке записывается место его составления и дата.

https://www.youtube.com/watch?v=6W46dvxh8n4

Во вводной части распоряжения делаются ссылки на документы, на основе которых выполняется распоряжение.

К ним относятся:

- Ст. 196 ГК РФ;

- Акт инвентаризации расчетов с указанием его реквизитов;

- Бухгалтерская справка с указанием ее реквизитов.

После этого записывается слово «Приказываю», после чего формулируются распоряжения:

- Произвести списание задолженности с указанием наименования компании и ее суммы. Также необходимо отметить, что списание производится по причине истечения срока исковой давности;

- Указание главному бухгалтеру отразить данную операцию по бухучету и налоговому учету;

- Указать ответственное лицо, которое будет вести контроль за выполнением этого распоряжения.

Приказ подписывает руководитель. После этого должны проставить свои подписи все прочие лица, которые упомянуты в нем.

Помогите нам в продвижении проекта, это просто:

Оцените нашу статью и сделайте репост! (1 5,00 из 5)

Видео:Приказ о списании задолженности дебиторов и кредиторов для 1С Бухгалтерия предприятия 3.0Скачать

Приказ на списание дебиторской задолженности. Образец и бланк 2021 года

Приказ на списание дебиторской задолженности является документальным подтверждением уменьшения существующей налоговой базы по налогу на прибыль организации. Посредством его компания списывает долги своих контрагентов.

ФАЙЛЫ

Скачать пустой бланк приказа на списание дебиторской задолженности .docСкачать образец приказа на списание дебиторской задолженности .doc

Обычно подобным образом поступают только с безнадежными долгами. Те суммы, которые еще можно каким-либо образом взыскать (например, должником был отписан залог), организация чаще всего пытается возвратить.

Случаи списания задолженности

Дебиторская задолженность списывается при:

- Ликвидации предприятия-должника и невозможности покрыть оставленным имуществом все долги, о чем свидетельствуют судебные приставы.

- Банкротстве должника. Отличается от ликвидации принудительным порядком. Юридическое лицо – должник в этом случае также перестает существовать, и претендовать не на что.

- Ситуации, когда у дебиторской задолженности прошел срок исковой давности. Он составляет 3 года. Окончательный – 10 лет. Дело в том, что срок исковой давности отсчитывается от того момента, как должник последний раз признавал свой долг перед кредитором. Это может происходить при разных обстоятельствах. Но в любом случае срок возможности взыскания долга никогда не превышает 10 лет, согласно существующему законодательству.

- Наличии специального акта о прекращении обязательств. Он должен быть вынесен муниципальным либо государственным органом.

В любом случае задолженность должна быть безнадежной, без единого шанса на дальнейшее взыскание. И этот факт необходимо будет доказать с помощью имеющейся первичной документации. Не имеет смысла списывать еще не просроченные долги.

Процедура списания задолженности

Для того чтобы провести полноценное списание дебиторской задолженности, необходимо верно оформить достаточно большое количество документации.

Во-первых, нужно провести инвентаризацию. Это необходимо для подтверждения факта существования долга одной организации перед другой. Результаты инвентаризации закрепляются специализированной формой ИНВ-17 либо самостоятельно разработанным для этого бланком, закрепленным в учетной политике компании.

Во-вторых, необходимо письменное обоснование о необходимости списания дебиторской задолженности. В этом письменном обосновании перечисляются:

- Наименования контрагентов-должников.

- Суммы списываемого долга (они уже должны быть подтверждены инвентаризационным актом).

- Конкретные причины, по котором списываемые дебиторские долги признаются организацией безнадежными.

- Основания для возникновения описываемых долгов.

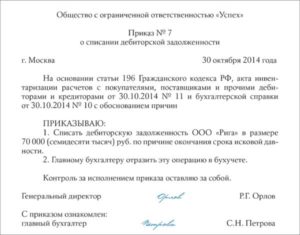

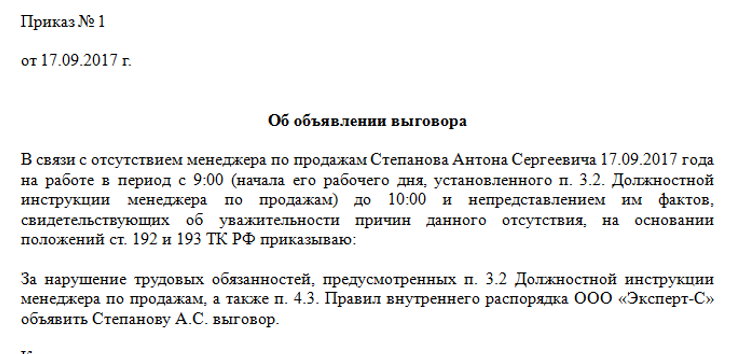

Составные части приказа

Документ состоит из нескольких частей. Вводная часть состоит из:

- Реквизитов организации в верхней части приказа.

- Наименования документа.

- Даты приказа.

- Его номера.

Располагаться данные могут на листе как горизонтально, так и вертикально. Главное, чтобы соблюдался порядок изложения информации, были прописаны необходимые реквизиты и содержание.

https://www.youtube.com/watch?v=r-Z5ZLdj5do

Основная часть приказа обычно содержит:

- Объяснение причины списания дебиторской задолженности. В начале ставится ссылка с акта инвентаризации. Должны обязательно присутствовать его дата и номер. Также может присутствовать ссылка на бухгалтерскую справку и 196 статью Гражданского кодекса.

- Распоряжения относительно признания существующего долга безнадежным.

- Наименование контрагента, который оказался должником.

- Точную сумму дебиторской задолженности, предусмотренной для списания.

- Форму списания – в бухгалтреском, налоговом учете. На практике описывают сразу оба учета.

- Распоряжение по взаимодействию бухгалтера со списываемой суммой. При этом указывается ФИО сотрудника, а также датировка отчетности, в которой следует отразить новые цифры относительно дебиторской задолженности на счетах организации.

В приказе в качестве дополнения может быть указано списание кредиторской задолженности. Она также выявляется по результатам инвентаризации и требует схожих документальных оснований. По этим причинам их возможно соединить в один приказ.Завершает приказ на списание дебиторской задолженности подпись руководителя и при наличии – печать.

Подтверждение

Так как дело касается налогов, необходимо перед изданием приказа убедиться в том, что подтверждающие документы в порядке.

Для того чтобы подтвердить сам факт существования дебиторской задолженности, пригодятся договор с контрагентом-должником, самые поздние акты сверки, акты приема-передачи и другая первичная документация.

Помимо факта существования долга, списывающей организации необходимо доказать, что он является безнадежным. Для этого необходимо запастись:

- Выпиской из ЮГРЛ. При банкротстве и ликвидации организации-должника в их базе не должно существовать.

- Постановлением судебных приставов, в котором значится факт невозможности дальнейшего взыскания материальных средств с должника.

- При банкротстве – справкой о решении суда по окончании конкурсного производства.

- Постановлением ликвидационной комиссии в том, что требования оплаты долга не могут быть удовлетворены ввиду физической невозможности и пр.

Только после того, как вся документация и подтверждающая «первичка» собраны, нужно формировать приказ на списание дебиторской задолженности. Он подписывается, а затем прикрепляется к бухгалтерской справке.

Таким образом, списание дебиторской задолженности будет юридически грамотно оформленным при наличии трех документов:

- Акта инвентаризации.

- Бухгалтерской справки.

- Приказа о списании долга с подписью руководителя.

Особый случай

Если по результатам инвентаризации получилось так, что в отношении одного контрагента выявлена как дебиторская, так и кредиторская задолженность, то бухгалтерии сначала необходимо будет произвести необходимые взаиморасчеты. А дебиторской задолженностью будет считаться только разница между суммами. И приказ на списание дебиторской задолженности будет оформляться на ее основе.

💥 Видео

Учёт дебиторской задолженности (урок 19, часть 1)Скачать

Последствия отмены судебного приказа о взыскании задолженности по кредиту или займу МФОСкачать

Списание дебиторской задолженности в 1ССкачать

Дебиторская и кредиторская задолженность в 1С 8.3 БухгалтерияСкачать

Списание кредиторской и дебиторской задолженности - 1ССкачать

Безнадежная «дебиторка»Скачать

Как списать долги у приставов. Сколько висит долг у судебных приставовСкачать

Урок 10. Дебиторская и кредиторская задолженностиСкачать

Вот Как Быстро и Правильно Закрыть Исполнительное Производство в ФССПСкачать

Как избежать взыскания долга за коммунальные услуги по судебному приказу?Скачать

Учет дебиторской и кредиторской задолженности: ошибки с налоговыми претензиямиСкачать

Отчет по дебиторской и кредиторской задолженности. Сервис: Удобные отчеты и обработки в 1С.Скачать

Как правильно списать дебиторскую задолженность #бухгалтерия #клерк_конференцияСкачать

Дебиторская и кредиторская задолженность :когда списание приведет к налоговым претензиям #налогиСкачать

Проведение взаимозачета, перенос задолженности, списание задолженности + практика в 1С 8.3Скачать