Расходы на СРО — бухгалтерский и налоговый учет таких расходов зависит от видов платежей и наличия у фирмы законодательно установленной обязанности по членству в СРО. О нюансах их признания узнайте из нашего материала. СРО (саморегулируемая организация) — это некоммерческая организация:

- объединяющая коммерсантов по отраслевому признаку либо субъектов определенной профессии;

- предназначенная для регулирования профессиональной деятельности в части обеспечения выполнения законодательных требований.

Членство в СРО может быть обязательным и добровольным. При этом расходы у коммерсантов возникают по оплате:

- взносов трех видов — вступительного, компенсационного и членских;

- страховки гражданской ответственности.

Об учетных особенностях указанных платежей на СРО расскажем в следующих разделах.

- Взносы в СРО: бухгалтерский и налоговый учет

- Участие в саморегулируемых организациях

- Как осуществляется учет взносов в СРО

- Допуск СРО

- Членство в саморегулируемой организации: учет и налогообложение (Рожкова Е

- Как учесть расходы при вступлении в саморегулируемую организацию

- Вступительный взнос в сро бухгалтерский и налоговый учет единовременно — viz-net.ru

- Как списать затраты на вступление сро

- Как осуществляется учет взносов в сро

- Расходы на сро в бухгалтерском и налоговом учете (нюансы)

- Взносы в сро: бухгалтерский и налоговый учет

- Взносы в сро порядок списания в расходы 2021 год

- Бухгалтерский учет в сро 2021: проводки

- Бухгалтерский учет компенсационного фонда в сро

- Порядок учета и списания взносов в сро

- Взносы в сро Налоговый и бухгалтерский учет взносов в СРО. Проводки Налоговый и бухгалтерский учет взносов в СРО. Проводки Налоговый и бухгалтерский учет взносов в СРО. Проводки Налоговый и бухгалтерский учет взносов в СРО. Проводки При вхождении в саморегулируемую организацию (СРО) участники уплачивают взносы. Они подлежат налоговому и бухучету.

Основная информация

Налоговый учет членских взносов в сро Расходы на СРО в бухгалтерском и налоговом учете (нюансы) Расходы на СРО — бухгалтерский и налоговый учет таких расходов зависит от видов платежей и наличия у фирмы законодательно установленной обязанности по членству в СРО. О нюансах их признания узнайте из нашего материала. СРО (саморегулируемая организация) — это некоммерческая организация:

объединяющая коммерсантов по отраслевому признаку либо субъектов определенной профессии;

предназначенная для регулирования профессиональной деятельности в части обеспечения выполнения законодательных требований. Членство в СРО может быть обязательным и добровольным. При этом расходы у коммерсантов возникают по оплате:

взносов трех видов — вступительного, компенсационного и членских;

страховки гражданской ответственности. Об учетных особенностях указанных платежей на СРО расскажем в следующих разделах.

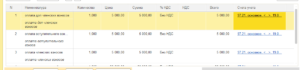

Взносы в СРО: бухгалтерский и налоговый учет Строительная организация применяет общую систему налогообложения. При вступлении в саморегулируемую организацию уплачены: — взнос в компенсационный фонд; — страхование гражданской ответственности за причинение вреда вследствие недостатков работ, которые оказывают влияние на безопасность объектов капитального строительства; — членские взносы, которые уплачиваются раз в квартал. ПБУ 10/99 установлено, что расходы в бухгалтерском учете признаются с учетом связи между произведенными расходами и поступлениями (принцип соответствия доходов и расходов) (п.

Участие в саморегулируемых организациях . Учет вступительных взносов и иных платежей строительной организацией Кроме этого, члены СРО обязаны уплачивать ежегодные членские взносы (п. 3 ч. 2 ст. 55.7 ГрК РФ). Свидетельство о допуске к определенному виду или видам работ, которые оказывают влияние на безопасность объектов капитального строительства, выдается СРО без ограничения срока и территории его действия (ч.

Как осуществляется учет взносов в СРО При вхождении в саморегулируемую организацию (СРО) участники уплачивают взносы. Они подлежат налоговому и бухучету. Назовем основные платежи, которые выплачиваются при вхождении в СРО:

Членские (выплачиваются раз в квартал).

В компенсационный фонд.

Вступительные (выплачиваются единожды).

Страховые платежи. ВАЖНО! Членские платежи, подлежащие ежеквартальной выплате, признаются прочими тратами единовременно. Учитываются они по дате оплаты. Для данного порядка учета должны соблюдаться два условия:

Платежи обязательны.

Взносы – это условие для работы фирмы.

Наиболее безопасный вариант – равномерное распределение взносов в структуре прочих расходов на основании пункта 1 статьи 272 НК РФ.

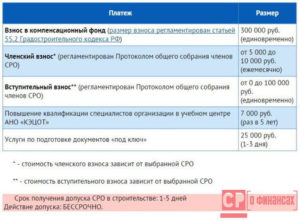

Допуск СРО области обращения с отходами области ЖКХ проектирования от 48 тыс. строительства от 43 тыс. изыскательских работ Ответ на вопрос, как учесть взносы в СРО, зависит от того, является ли вступление в саморегулируемую организацию для вашей компании экономически и юридически обусловленной необходимостью. Сегодня все СРО можно разделить на два типа: те, вступление в которые на данный момент является абсолютно добровольным актом; Если же вступление в саморегулируемую организацию не является обязательным, доказать необходимость таких расходов намного сложнее, и с налоговыми органами могут возникнуть проблемы. Все расходы, связанные с СРО, можно разделить на: сопровождающие вступление в саморегулируемую организацию; Рассмотрим их более подробно. Членство в саморегулируемой организации: учет и налогообложение (Рожкова Е Дата размещения статьи: 17.08.2013 Для кого членство в саморегулируемой организации является обязательным? Затраты признаются как расходы отчетного периода, когда очевидно, что они не принесут будущих экономических выгод или когда будущие экономические выгоды не отвечают критерию признания актива в бухгалтерском балансе. У специалистов-практиков есть неформальное правило признания актива: если затраты ведут к результату, который можно продать, то имеет место актив, в противном случае это расходы. https://www.youtube.com/watch?v=CYrj1yn8BLU Производятся следующие записи: Д-т сч. Как учесть расходы при вступлении в саморегулируемую организацию Еще один пример – это аудит, где вступление в саморегулируемую организацию обязательно как для компаний, так и для частных аудиторов (ст. 3 и 4 Федерального закона от 30.12.08 № 307-ФЗ). Это прямо следует из подпункта 32.1 пункта 1 статьи 346.16 Налогового кодекса. На практике инспекторы, скорее всего, изберут формальный подход и аннулируют затраты на страховку. При этом трудно предсказать, на чью сторону встанет суд. Вступительный взнос в сро бухгалтерский и налоговый учет единовременно — viz-net.ru Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утвержденного приказом Минфина России от 29.07. 1998 N 34н) затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе отдельной статьей как расходы будущих периодов и подлежат списанию в порядке, устанавливаемом организацией (равномерно, пропорционально объему продукции и другое), в течение периода, к которому они относятся. Таким образом, организация должна самостоятельно определить, в каком порядке (равномерно в течение определенного срока, пропорционально объему выполненных работ и т.п.) должны быть отнесены на расходы ежегодные членские взносы, а также вступительный взнос и взнос в компенсационный фонд СРО, уплачиваемые единовременно. Исходя из этого, организация может самостоятельно решить, в каком порядке учитывать расходы на уплату взносов в СРО — сразу по мере уплаты взносов либо равномерно в течение периода, определенного самостоятельно. Но при этом следует учесть, что указанные письма Минфина являются ответами на вопросы конкретных налогоплательщиков, а потому применение этих писем не оградит организацию от возможных споров с налоговыми органами (пп. 3 п. 1 ст. 111 НК РФ). Отметим, что судебная практика по вопросу порядка учета взносов в расходах отсутствует. Таким образом, вопрос о том, как учитывать уплаченные взносы — единовременно или постепенно, необходимо решать самостоятельно. Если организация для снижения риска появления споров с налоговыми органами решит воспользоваться п. 1 ст. 272 НК РФ и относить уплаченные взносы равномерно в состав прочих расходов, необходимо учесть следующее. Как списать затраты на вступление сро Единовременные платежи — вступительный и компенсационный взносы уплачиваются один раз и при возможном выходе из СРО не компенсируются. В этом случае используется статья 97 «расходы будущих периодов». Проводки на учет взносов в СРО выглядят следующим образом: при ежемесячном списании взносов: дебет 76 — кредит 51 — перечисление взносов в СРОдебет 97 — кредит 76 — отнесение сумм на расходы будущих периодовдебет 20 — кредит 97 — регулярное списание взносов при единовременном списании: дебет 76 — кредит 51 — оплата взносовдебет 20 — кредит 76 — списание взносов Налоговый и бухгалтерский учет взносов в СРО В связи с тем, что свидетельство СРО бессрочное, предприятие должно самостоятельно определить, каков будет период списания потраченных средств на текущие затраты. Обычно берется период от трех до пяти лет. Как осуществляется учет взносов в сро Признаются они тратами следующих периодов и списываются в порядке, утвержденным учетной политикой. Фирма должна сама установить порядок списания взносов. Возможны следующие варианты: Равномерно на протяжении заданного срока. В соответствии с объемами исполненных работ. Взносы, поступившие в СРО, должны фиксироваться на дебете счета 97. Счетом корреспондирующим является счет 76. Потом они относятся к категории трат по основным формам деятельности. В третьем разделе Инструкции по бухучету указано, что данные о тратах по основным формам деятельности собираются или на счетах 20-29, или на счетах 20-39. Наиболее оптимальный счет для сбора сведений – счет 26. Порядок учета определяется фирмой самостоятельно. Используемые проводки При ежемесячном списании платежей используются эти проводки: ДТ76 КТ51. Поступление платежа в СРО. ДТ97 КТ76. Расходы на сро в бухгалтерском и налоговом учете (нюансы) Важно Таким образом, к осуществлению строительных работ, оказывающих влияние на безопасность объектов капитального строительства, допускаются только те организации, которые имеют Свидетельство, для чего они должны являться членами СРО, уплатить вступительный взнос, взнос в компенсационный фонд, а также регулярно уплачивать членские взносы. Это означает, что без уплаты вышеупомянутых взносов организация не сможет осуществлять свою деятельность. И потому расходы в виде таких взносов являются экономически обоснованными, что позволяет их учитывать при налогообложении прибыли в соответствии с п. 1 ст. 252 НК РФ при условии документального подтверждения. Налоговый учет. В соответствии с пп. 29 п. 1 ст. Взносы в сро: бухгалтерский и налоговый учет Внимание Считается, что актив принесет в будущем экономические выгоды организации, когда он может быть: а) использован обособленно или в сочетании с другим активом в процессе производства продукции, работ, услуг, предназначенных для продажи; б) обменен на другой актив; в) использован для погашения обязательства; г) распределен между собственниками организации. Мы придерживаемся позиции, что расходы на уплату рассматриваемых взносов не могут быть квалифицированы в качестве активов. В этой связи мы полагаем, что счет 97 для учета рассматриваемых расходов не применяется. Тогда расходы по уплате вступительного взноса и взноса в компенсационный фонд могут быть учтены единовременно на счетах учета затрат. Поскольку свидетельство о допуске к определенному виду или видам работ является бессрочным, считаем, что датой признания расходов на уплату взносов является дата выдачи такого свидетельства. кассовый способ признания — учесть при расчете налога на прибыль можно только уплаченные взносы (подп. 29 п. 1 ст. 264НК РФ). Как с помощью ст. 264 НК РФ обосновать расходы — узнайте из материала «Ст. 264 НК РФ (2015): вопросы и ответы». Для обоснованного списания расходов потребуется: предусмотреть в учетной политике дату признания расходов на СРО — для этого нужно выбрать один из вариантов, перечисленных в подп. 3 п. 7 ст. 272 НК РФ; позаботиться о документальном подтверждении расходов — собрать платежки на перечисление взносов в СРО, копию свидетельства о членстве в СРО, копию положения о взносах, счета на оплату и др. Страховой платеж Вступающим в СРО необходимо застраховать свою гражданскую ответственность — выполнение этого условия является одним из обязательных требований при прохождении процедуры оформления членства в СРО. Налоговая инспекция в этой ситуации, скорее всего, сочтет отнесение этих издержек на прибыть экономически необоснованным. В этом случае специалисты рекомендуют воспользоваться статьей прочих расходов, связанных с производством и реализацией. https://www.youtube.com/watch?v=4IIatS-JZDY Бухучет членских взносов в СРО: оформление первичных документов Для того чтобы не возникло проблем с налоговой особое внимание следует обратить на оформление первичных документов, которые подтверждают перечисление взносов и служат материальной базой на которой формируются проводки на членские взносы в СРО. Основная проблема связана с тем, что при вступлении в саморегулируемую организацию между партнерством и новым членом договор не заключается. Вы получаете на руки свидетельство, в котором ничего не сказано о размере взносов и сроках их перечисления. Учет вступительного взнос и взноса в компенсационный фонд Вступительный взнос и взнос в компенсационный фонд считаются текущими затратами для целей бухгалтерского учета при условии наличия документов, подтверждающих не только оплату, но и результат осуществления расходов (свидетельство о членстве в саморегулируемой организации и свидетельство о допуске к строительным работам). Взносы в сро порядок списания в расходы 2021 год Исходя из того, что членский взнос, уплачиваемый раз в квартал, подтверждает фактически право организации на членство в СРО в течение квартала, то расходы на его уплату должны признаваться в составе прочих расходов в том квартале, к которому он относится. Что касается вступительного взноса и взноса в компенсационный фонд, уплачиваемых единоразово, необходимо учесть, что Свидетельство выдается без ограничения срока его действия (ч. 9 ст. 55.8 ГрК РФ). При этом действующее законодательство не содержит также ограничений срока членства в СРО. То есть Свидетельство, с получением которого связана уплата таких взносов, выдается на неограниченный срок. Таким образом, организация вправе самостоятельно установить период и порядок принятия к учету расходов на уплату вступительного взноса и взноса в компенсационный фонд в СРО. Бухгалтерский учет в сро 2021: проводки кассовый способ признания — учесть при расчете налога на прибыль можно только уплаченные взносы (подп. 29 п. 1 ст. 264 НК РФ). Как с помощью ст. 264 НК РФ обосновать расходы — узнайте из материала «Ст. 264 НК РФ (2015): вопросы и ответы». Для обоснованного списания расходов потребуется: предусмотреть в учетной политике дату признания расходов на СРО — для этого нужно выбрать один из вариантов, перечисленных в подп. 3 п. 7 ст. 272 НК РФ; позаботиться о документальном подтверждении расходов — собрать платежки на перечисление взносов в СРО, копию свидетельства о членстве в СРО, копию положения о взносах, счета на оплату и др. Страховой платеж Вступающим в СРО необходимо застраховать свою гражданскую ответственность — выполнение этого условия является одним из обязательных требований при прохождении процедуры оформления членства в СРО. Бухгалтерский учет компенсационного фонда в сро В НК РФ указано, что траты могут поэтапно признаваться только в том отчетном периоде, к которому они принадлежат. При этом не имеется в виду, когда фактически были сделаны выплаты. Нужно учитывать разъяснения Минфина. Согласно им, положения статьи 272 НК РФ актуальны только в отношении трат, которые возникли на основании гражданско-правовых соглашений. Если расходы образовались по другим основаниям (к примеру, пошлина за выдачу лицензии), статья 272 НК РФ не используется. Существует также письмо Минфина от 31 мая 2007 года, в котором прописана возможность единовременного признания расходов. Чем следует руководствоваться? Фирма может решить сама. Практика судебных учреждений по соответствующему вопросу отсутствует. Наиболее безопасный вариант – равномерное распределение взносов в структуре прочих расходов на основании пункта 1 статьи 272 НК РФ. Если подрядчик от ее выполнения уклоняется, взнос может быть взыскан с него по решению суда ( постановление ФАС Восточно-Сибирского округа от 8 декабря 2011 г. по делу № А33-3829/2011, поддержанное определением ВАС РФ от 16 мая 2012 г. № ВАС-2770/12). Следовательно, на дату решения о приеме в СРО подрядчик должен признать кредиторскую задолженность. А вот какой объект бухучета она порождает: актив или расход? Порядок списания взноса Некоторые из бухгалтеров отражают взнос на счете 97 «Расходы будущих периодов», ссылаясь на пункт 16 ПБУ 2/2008 (утверждено приказом Минфина России от 24 октября 2008 г. № 116н). В нем указано, что работы по договору, понесенные в связи с предстоящими работами, учитываются как расходы будущих периодов. Однако в силу пункта 11 ПБУ 2/2008 это правило касается исключительно расходов, понесенных за период с начала исполнения договора до его завершения. Порядок учета и списания взносов в сро Так же размер компенсационного взноса может снижаться до 300 тыс.рублей, если предприятие застраховало свой капитальный объект строительства на предмет гражданской ответственности подрядчика. Более того, саморегулируемая организация потребует от своих участников помимо оплаты вступительного взноса, оплачивать ежеквартальные членские взносы, размер которых определят на собрании членов СРО. Для предприятий, применяющую общую систему налогообложения, расходы на уплату единовременного вступительного взноса и ежеквартальных членских взносов признаются как прочие расходы, связанными с производством и реализацией. Эти организации имеют право уменьшить финансовый результат в бухгалтерском учете и налогооблагаемую прибыль (письмо Минфина России от 01.04.2010г. Взносы в сро Налоговый и бухгалтерский учет взносов в СРО. Проводки Налоговый и бухгалтерский учет взносов в СРО. Проводки При вхождении в саморегулируемую организацию (СРО) участники уплачивают взносы. Они подлежат налоговому и бухучету. Основная информация Основная информация Назовем основные платежи, которые выплачиваются при вхождении в СРО: Вступительные (выплачиваются единожды). Членские (выплачиваются раз в квартал). В компенсационный фонд. Страховые платежи. Размер большинства этих взносов устанавливается самой СРО. Четких правил относительно учета взносов нет. Порядок учета должен основываться на базовых принципах. Взносы в рамках налогового учета имеет смысл признавать прочими расходами. Признаются они равномерно на протяжении всего налогового периода, что позволит избежать вопросы со стороны налоговой. Сроки учета определяются СРО самостоятельно. ВАЖНО! Членские платежи, подлежащие ежеквартальной выплате, признаются прочими тратами единовременно. Учитываются они по дате оплаты. Налоговый учет взнослв в СРО Налоговый учет взнослв в СРО В пункте 1 статьи 264 НК РФ указано, что взносы, вклады считаются прочими расходами. Для данного порядка учета должны соблюдаться два условия: Платежи обязательны. Взносы – это условие для работы фирмы. Платежи в СРО отвечают всем этим требованиям, поэтому они могут признаваться в структуре прочих расходов. То есть они подлежат расчету налога на прибыль. Соответствующие указания есть в письмах Минфина. При налоговом учете нужно придерживаться правил, указанных в пункте 1 статьи 272 НК РФ. Они касаются разовых и ежегодных платежей. В НК РФ указано, что траты могут поэтапно признаваться только в том отчетном периоде, к которому они принадлежат. При этом не имеется в виду, когда фактически были сделаны выплаты. https://www.youtube.com/watch?v=Q9O6LTx5vVs Нужно учитывать разъяснения Минфина. Согласно им, положения статьи 272 НК РФ актуальны только в отношении трат, которые возникли на основании гражданско-правовых соглашений. Если расходы образовались по другим основаниям (к примеру, пошлина за выдачу лицензии), статья 272 НК РФ не используется. Существует также письмо Минфина от 31 мая 2007 года, в котором прописана возможность единовременного признания расходов. Чем следует руководствоваться? Фирма может решить сама. Практика судебных учреждений по соответствующему вопросу отсутствует.Наиболее безопасный вариант – равномерное распределение взносов в структуре прочих расходов на основании пункта 1 статьи 272 НК РФ.

Однако в этом случае нужно иметь в виду некоторые нюансы. Членский платеж устанавливает право фирмы на участие в СРО на протяжении квартала. То есть соответствующие траты учитываются в том квартале, к которому они принадлежат. Вступительный взнос оплачивается единожды. На его основании выдается свидетельство. Оно на основании части 9 статьи 55 ГК РФ является бессрочным. Фирма имеет право сформировать порядок учета трат на выплату вступительного взноса и платежа в фонд. Эти расходы также могут равномерно распределяться на протяжении всего отчетного срока. Этот срок устанавливается фирмой самостоятельно, однако он, согласно письму Минфина от 15 октября 2008 года, должен быть разумным. Периоды списания трат должны соответствовать учетной политике. Бухгалтерский учет Бухгалтерский учет Взносы, перечисляемые участниками, связаны с работой фирмы. По этой причине они признаются тратами по обычным направлениям деятельности на основании пункта 5 ПБУ 10/99. Рассматриваемые траты входят в состав себестоимости работ на основании пункта 9 ПБУ 10/99. При признании расходов принимается во внимание связь между фактическими тратами и поступлениями. Членские взносы являются ежеквартальными, а вступительные взносы и платежи в фонд – однократными, а потому траты не могут сразу же признаваться в составе расходов. Ежеквартальные платежи списываются на траты в том периоде (квартал), в котором деньги фактически поступили в фирму. ВАЖНО! Срок признания однократных платежей СРО определяет самостоятельно, так как период участия в СРО неограничен. В пункте 65 Положения по бухучету указано, что траты, исполненные в отчетном периоде, но относимые к последующим периодам, прописываются в балансе отдельной статьей. Признаются они тратами следующих периодов и списываются в порядке, утвержденным учетной политикой. Фирма должна сама установить порядок списания взносов. Возможны следующие варианты: Равномерно на протяжении заданного срока. В соответствии с объемами исполненных работ. Взносы, поступившие в СРО, должны фиксироваться на дебете счета 97. Счетом корреспондирующим является счет 76. Потом они относятся к категории трат по основным формам деятельности. В третьем разделе Инструкции по бухучету указано, что данные о тратах по основным формам деятельности собираются или на счетах 20-29, или на счетах 20-39. Наиболее оптимальный счет для сбора сведений – счет 26. Порядок учета определяется фирмой самостоятельно. Используемые проводки Используемые проводки При ежемесячном списании платежей используются эти проводки: ДТ76 КТ51. Поступление платежа в СРО. ДТ97 КТ76. Отнесение взносов на расходы следующих периодов. ДТ20 КТ97. Систематическое списание взносов. При единовременном списании взносов актуальны эти проводки: ДТ76 КТ51. Выплата взносов. ДТ20 КТ76. Списание платежей. Обязательно нужно учесть, что проводки будут различаться в зависимости от типа платежа. Пример Пример В феврале 2021 года фирма вступила в СРО и перечислила вступительный платеж объемом 90 000 рублей. Платеж в компенсационный фонд составил 350 000 рублей. Руководитель фирмы издал приказ, по которому платежи будут равномерно списываться на протяжении 36 месяцев. Свидетельство о вступлении получено в феврале 2021 года. С этого месяца фирма каждый месяц будет делать ежемесячные платежи в размере 6 000 рублей. В январе должны быть выполнены эти проводки: ДТ76 КТ51. Поступление средств в размере 440 000 рублей (350 000 + 90 000). ДТ97 КТ76. Признание двух взносов в качестве расходов следующих периодов. ДТ68 КТ77. Отложенное налоговое обязательство (440 тысяч * 20%). Каждый месяц (с февраля по декабрь 2021 года) бухгалтер делает эти проводки: ДТ76 КТ51. Перевод ежемесячного платежа в размере 6 000 рублей. ДТ26 КТ76. Списание поступившего взноса на текущие траты. ДТ26 КТ97. Траты следующих периодов списаны (по частям) на текущие траты (440 000/36 месяцев). ДТ77 КТ68. Уменьшение отложенного обязательства. Ежемесячные проводки отражаются на протяжении всего года. Учет трат на страхование - Налоговый и бухгалтерский учет взносов в СРО. Проводки

- Налоговый и бухгалтерский учет взносов в СРО. Проводки

- Налоговый и бухгалтерский учет взносов в СРО. Проводки

- Налоговый и бухгалтерский учет взносов в СРО. Проводки

- Основная информация

- Налоговый учет членских взносов в сро

- Расходы на СРО в бухгалтерском и налоговом учете (нюансы)

- Взносы в СРО: бухгалтерский и налоговый учет

- Участие в саморегулируемых организациях

- Как осуществляется учет взносов в СРО

- Допуск СРО

- Членство в саморегулируемой организации: учет и налогообложение (Рожкова Е

- Как учесть расходы при вступлении в саморегулируемую организацию

- Вступительный взнос в сро бухгалтерский и налоговый учет единовременно — viz-net.ru

- Как списать затраты на вступление сро

- Как осуществляется учет взносов в сро

- Расходы на сро в бухгалтерском и налоговом учете (нюансы)

- Взносы в сро: бухгалтерский и налоговый учет

- Взносы в сро порядок списания в расходы 2021 год

- Бухгалтерский учет в сро 2021: проводки

- Бухгалтерский учет компенсационного фонда в сро

- Порядок учета и списания взносов в сро

- Взносы в сро Налоговый и бухгалтерский учет взносов в СРО. Проводки Налоговый и бухгалтерский учет взносов в СРО. Проводки При вхождении в саморегулируемую организацию (СРО) участники уплачивают взносы. Они подлежат налоговому и бухучету.

Основная информация

Основная информация Назовем основные платежи, которые выплачиваются при вхождении в СРО:

Вступительные (выплачиваются единожды).

Членские (выплачиваются раз в квартал).

В компенсационный фонд.

Страховые платежи. Размер большинства этих взносов устанавливается самой СРО. Четких правил относительно учета взносов нет. Порядок учета должен основываться на базовых принципах. Взносы в рамках налогового учета имеет смысл признавать прочими расходами. Признаются они равномерно на протяжении всего налогового периода, что позволит избежать вопросы со стороны налоговой. Сроки учета определяются СРО самостоятельно. ВАЖНО! Членские платежи, подлежащие ежеквартальной выплате, признаются прочими тратами единовременно. Учитываются они по дате оплаты.

Налоговый учет взнослв в СРО

Налоговый учет взнослв в СРО В пункте 1 статьи 264 НК РФ указано, что взносы, вклады считаются прочими расходами. Для данного порядка учета должны соблюдаться два условия:

Платежи обязательны.

Взносы – это условие для работы фирмы. Платежи в СРО отвечают всем этим требованиям, поэтому они могут признаваться в структуре прочих расходов. То есть они подлежат расчету налога на прибыль. Соответствующие указания есть в письмах Минфина. При налоговом учете нужно придерживаться правил, указанных в пункте 1 статьи 272 НК РФ. Они касаются разовых и ежегодных платежей. В НК РФ указано, что траты могут поэтапно признаваться только в том отчетном периоде, к которому они принадлежат. При этом не имеется в виду, когда фактически были сделаны выплаты. https://www.youtube.com/watch?v=Q9O6LTx5vVs Нужно учитывать разъяснения Минфина. Согласно им, положения статьи 272 НК РФ актуальны только в отношении трат, которые возникли на основании гражданско-правовых соглашений. Если расходы образовались по другим основаниям (к примеру, пошлина за выдачу лицензии), статья 272 НК РФ не используется. Существует также письмо Минфина от 31 мая 2007 года, в котором прописана возможность единовременного признания расходов. Чем следует руководствоваться? Фирма может решить сама. Практика судебных учреждений по соответствующему вопросу отсутствует.

Наиболее безопасный вариант – равномерное распределение взносов в структуре прочих расходов на основании пункта 1 статьи 272 НК РФ.

Однако в этом случае нужно иметь в виду некоторые нюансы. Членский платеж устанавливает право фирмы на участие в СРО на протяжении квартала. То есть соответствующие траты учитываются в том квартале, к которому они принадлежат. Вступительный взнос оплачивается единожды. На его основании выдается свидетельство. Оно на основании части 9 статьи 55 ГК РФ является бессрочным. Фирма имеет право сформировать порядок учета трат на выплату вступительного взноса и платежа в фонд. Эти расходы также могут равномерно распределяться на протяжении всего отчетного срока. Этот срок устанавливается фирмой самостоятельно, однако он, согласно письму Минфина от 15 октября 2008 года, должен быть разумным. Периоды списания трат должны соответствовать учетной политике. Бухгалтерский учет Бухгалтерский учет Взносы, перечисляемые участниками, связаны с работой фирмы. По этой причине они признаются тратами по обычным направлениям деятельности на основании пункта 5 ПБУ 10/99. Рассматриваемые траты входят в состав себестоимости работ на основании пункта 9 ПБУ 10/99. При признании расходов принимается во внимание связь между фактическими тратами и поступлениями. Членские взносы являются ежеквартальными, а вступительные взносы и платежи в фонд – однократными, а потому траты не могут сразу же признаваться в составе расходов. Ежеквартальные платежи списываются на траты в том периоде (квартал), в котором деньги фактически поступили в фирму. ВАЖНО! Срок признания однократных платежей СРО определяет самостоятельно, так как период участия в СРО неограничен. В пункте 65 Положения по бухучету указано, что траты, исполненные в отчетном периоде, но относимые к последующим периодам, прописываются в балансе отдельной статьей. Признаются они тратами следующих периодов и списываются в порядке, утвержденным учетной политикой. Фирма должна сама установить порядок списания взносов. Возможны следующие варианты: Равномерно на протяжении заданного срока. В соответствии с объемами исполненных работ. Взносы, поступившие в СРО, должны фиксироваться на дебете счета 97. Счетом корреспондирующим является счет 76. Потом они относятся к категории трат по основным формам деятельности. В третьем разделе Инструкции по бухучету указано, что данные о тратах по основным формам деятельности собираются или на счетах 20-29, или на счетах 20-39. Наиболее оптимальный счет для сбора сведений – счет 26. Порядок учета определяется фирмой самостоятельно. Используемые проводки Используемые проводки При ежемесячном списании платежей используются эти проводки: ДТ76 КТ51. Поступление платежа в СРО. ДТ97 КТ76. Отнесение взносов на расходы следующих периодов. ДТ20 КТ97. Систематическое списание взносов. При единовременном списании взносов актуальны эти проводки: ДТ76 КТ51. Выплата взносов. ДТ20 КТ76. Списание платежей. Обязательно нужно учесть, что проводки будут различаться в зависимости от типа платежа. Пример Пример В феврале 2021 года фирма вступила в СРО и перечислила вступительный платеж объемом 90 000 рублей. Платеж в компенсационный фонд составил 350 000 рублей. Руководитель фирмы издал приказ, по которому платежи будут равномерно списываться на протяжении 36 месяцев. Свидетельство о вступлении получено в феврале 2021 года. С этого месяца фирма каждый месяц будет делать ежемесячные платежи в размере 6 000 рублей. В январе должны быть выполнены эти проводки: ДТ76 КТ51. Поступление средств в размере 440 000 рублей (350 000 + 90 000). ДТ97 КТ76. Признание двух взносов в качестве расходов следующих периодов. ДТ68 КТ77. Отложенное налоговое обязательство (440 тысяч * 20%). Каждый месяц (с февраля по декабрь 2021 года) бухгалтер делает эти проводки: ДТ76 КТ51. Перевод ежемесячного платежа в размере 6 000 рублей. ДТ26 КТ76. Списание поступившего взноса на текущие траты. ДТ26 КТ97. Траты следующих периодов списаны (по частям) на текущие траты (440 000/36 месяцев). ДТ77 КТ68. Уменьшение отложенного обязательства. Ежемесячные проводки отражаются на протяжении всего года. Учет трат на страхование - Налоговый и бухгалтерский учет взносов в СРО. Проводки

- Налоговый и бухгалтерский учет взносов в СРО. Проводки

- Основная информация

- Основная информация

- Налоговый учет взнослв в СРО

- Налоговый учет взнослв в СРО

- Бухгалтерский учет

- Бухгалтерский учет

- Используемые проводки

- Используемые проводки

- Пример

- Пример

- Учет трат на страхование

- 🎬 Видео

Взносы в СРО: бухгалтерский и налоговый учет

Строительная организация применяет общую систему налогообложения. При вступлении в саморегулируемую организацию уплачены: — взнос в компенсационный фонд; — страхование гражданской ответственности за причинение вреда вследствие недостатков работ, которые оказывают влияние на безопасность объектов капитального строительства; — членские взносы, которые уплачиваются раз в квартал.

ПБУ 10/99 установлено, что расходы в бухгалтерском учете признаются с учетом связи между произведенными расходами и поступлениями (принцип соответствия доходов и расходов) (п.

Участие в саморегулируемых организациях

. Учет вступительных взносов и иных платежей строительной организацией

Кроме этого, члены СРО обязаны уплачивать ежегодные членские взносы (п. 3 ч. 2 ст. 55.7 ГрК РФ). Свидетельство о допуске к определенному виду или видам работ, которые оказывают влияние на безопасность объектов капитального строительства, выдается СРО без ограничения срока и территории его действия (ч.

Как осуществляется учет взносов в СРО

При вхождении в саморегулируемую организацию (СРО) участники уплачивают взносы. Они подлежат налоговому и бухучету.

Назовем основные платежи, которые выплачиваются при вхождении в СРО:

- Членские (выплачиваются раз в квартал).

- В компенсационный фонд.

- Вступительные (выплачиваются единожды).

- Страховые платежи.

ВАЖНО! Членские платежи, подлежащие ежеквартальной выплате, признаются прочими тратами единовременно. Учитываются они по дате оплаты.

Для данного порядка учета должны соблюдаться два условия:

- Платежи обязательны.

- Взносы – это условие для работы фирмы.

Наиболее безопасный вариант – равномерное распределение взносов в структуре прочих расходов на основании пункта 1 статьи 272 НК РФ.

Допуск СРО

- области обращения с отходами

- области ЖКХ

- проектирования от 48 тыс.

- строительства от 43 тыс.

- изыскательских работ

Ответ на вопрос, как учесть взносы в СРО, зависит от того, является ли вступление в саморегулируемую организацию для вашей компании экономически и юридически обусловленной необходимостью.

Сегодня все СРО можно разделить на два типа:

- те, вступление в которые на данный момент является абсолютно добровольным актом;

Если же вступление в саморегулируемую организацию не является обязательным, доказать необходимость таких расходов намного сложнее, и с налоговыми органами могут возникнуть проблемы. Все расходы, связанные с СРО, можно разделить на:

- сопровождающие вступление в саморегулируемую организацию;

Рассмотрим их более подробно.

Членство в саморегулируемой организации: учет и налогообложение (Рожкова Е

Дата размещения статьи: 17.08.2013 Для кого членство в саморегулируемой организации является обязательным?

Затраты признаются как расходы отчетного периода, когда очевидно, что они не принесут будущих экономических выгод или когда будущие экономические выгоды не отвечают критерию признания актива в бухгалтерском балансе. У специалистов-практиков есть неформальное правило признания актива: если затраты ведут к результату, который можно продать, то имеет место актив, в противном случае это расходы.

https://www.youtube.com/watch?v=CYrj1yn8BLU

Производятся следующие записи: Д-т сч.

Как учесть расходы при вступлении в саморегулируемую организацию

Еще один пример – это аудит, где вступление в саморегулируемую организацию обязательно как для компаний, так и для частных аудиторов (ст. 3 и 4 Федерального закона от 30.12.08 № 307-ФЗ).

Это прямо следует из подпункта 32.1 пункта 1 статьи 346.16 Налогового кодекса.

На практике инспекторы, скорее всего, изберут формальный подход и аннулируют затраты на страховку.

При этом трудно предсказать, на чью сторону встанет суд.

Видео:✅ Членские и вступительные взносы в СРО | Вступить в СРО | СтройЮристСкачать

Вступительный взнос в сро бухгалтерский и налоговый учет единовременно — viz-net.ru

Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утвержденного приказом Минфина России от 29.07.

1998 N 34н) затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе отдельной статьей как расходы будущих периодов и подлежат списанию в порядке, устанавливаемом организацией (равномерно, пропорционально объему продукции и другое), в течение периода, к которому они относятся. Таким образом, организация должна самостоятельно определить, в каком порядке (равномерно в течение определенного срока, пропорционально объему выполненных работ и т.п.) должны быть отнесены на расходы ежегодные членские взносы, а также вступительный взнос и взнос в компенсационный фонд СРО, уплачиваемые единовременно.

Исходя из этого, организация может самостоятельно решить, в каком порядке учитывать расходы на уплату взносов в СРО — сразу по мере уплаты взносов либо равномерно в течение периода, определенного самостоятельно.

Но при этом следует учесть, что указанные письма Минфина являются ответами на вопросы конкретных налогоплательщиков, а потому применение этих писем не оградит организацию от возможных споров с налоговыми органами (пп.

3 п. 1 ст. 111 НК РФ). Отметим, что судебная практика по вопросу порядка учета взносов в расходах отсутствует.

Таким образом, вопрос о том, как учитывать уплаченные взносы — единовременно или постепенно, необходимо решать самостоятельно.

Если организация для снижения риска появления споров с налоговыми органами решит воспользоваться п. 1 ст. 272 НК РФ и относить уплаченные взносы равномерно в состав прочих расходов, необходимо учесть следующее.

Как списать затраты на вступление сро

Единовременные платежи — вступительный и компенсационный взносы уплачиваются один раз и при возможном выходе из СРО не компенсируются. В этом случае используется статья 97 «расходы будущих периодов».

Проводки на учет взносов в СРО выглядят следующим образом: при ежемесячном списании взносов: дебет 76 — кредит 51 — перечисление взносов в СРОдебет 97 — кредит 76 — отнесение сумм на расходы будущих периодовдебет 20 — кредит 97 — регулярное списание взносов при единовременном списании: дебет 76 — кредит 51 — оплата взносовдебет 20 — кредит 76 — списание взносов Налоговый и бухгалтерский учет взносов в СРО В связи с тем, что свидетельство СРО бессрочное, предприятие должно самостоятельно определить, каков будет период списания потраченных средств на текущие затраты. Обычно берется период от трех до пяти лет.

Как осуществляется учет взносов в сро

Признаются они тратами следующих периодов и списываются в порядке, утвержденным учетной политикой. Фирма должна сама установить порядок списания взносов.

Возможны следующие варианты:

- Равномерно на протяжении заданного срока.

- В соответствии с объемами исполненных работ.

Взносы, поступившие в СРО, должны фиксироваться на дебете счета 97. Счетом корреспондирующим является счет 76. Потом они относятся к категории трат по основным формам деятельности.

В третьем разделе Инструкции по бухучету указано, что данные о тратах по основным формам деятельности собираются или на счетах 20-29, или на счетах 20-39. Наиболее оптимальный счет для сбора сведений – счет 26.

Порядок учета определяется фирмой самостоятельно. Используемые проводки При ежемесячном списании платежей используются эти проводки:

- ДТ76 КТ51. Поступление платежа в СРО.

- ДТ97 КТ76.

Расходы на сро в бухгалтерском и налоговом учете (нюансы)

Важно

Таким образом, к осуществлению строительных работ, оказывающих влияние на безопасность объектов капитального строительства, допускаются только те организации, которые имеют Свидетельство, для чего они должны являться членами СРО, уплатить вступительный взнос, взнос в компенсационный фонд, а также регулярно уплачивать членские взносы. Это означает, что без уплаты вышеупомянутых взносов организация не сможет осуществлять свою деятельность.

И потому расходы в виде таких взносов являются экономически обоснованными, что позволяет их учитывать при налогообложении прибыли в соответствии с п. 1 ст. 252 НК РФ при условии документального подтверждения. Налоговый учет. В соответствии с пп. 29 п. 1 ст.

Взносы в сро: бухгалтерский и налоговый учет

Внимание

Считается, что актив принесет в будущем экономические выгоды организации, когда он может быть: а) использован обособленно или в сочетании с другим активом в процессе производства продукции, работ, услуг, предназначенных для продажи; б) обменен на другой актив; в) использован для погашения обязательства; г) распределен между собственниками организации. Мы придерживаемся позиции, что расходы на уплату рассматриваемых взносов не могут быть квалифицированы в качестве активов.

В этой связи мы полагаем, что счет 97 для учета рассматриваемых расходов не применяется. Тогда расходы по уплате вступительного взноса и взноса в компенсационный фонд могут быть учтены единовременно на счетах учета затрат.

Поскольку свидетельство о допуске к определенному виду или видам работ является бессрочным, считаем, что датой признания расходов на уплату взносов является дата выдачи такого свидетельства.

- кассовый способ признания — учесть при расчете налога на прибыль можно только уплаченные взносы (подп. 29 п. 1 ст. 264НК РФ).

Как с помощью ст. 264 НК РФ обосновать расходы — узнайте из материала «Ст. 264 НК РФ (2015): вопросы и ответы». Для обоснованного списания расходов потребуется:

- предусмотреть в учетной политике дату признания расходов на СРО — для этого нужно выбрать один из вариантов, перечисленных в подп. 3 п. 7 ст. 272 НК РФ;

- позаботиться о документальном подтверждении расходов — собрать платежки на перечисление взносов в СРО, копию свидетельства о членстве в СРО, копию положения о взносах, счета на оплату и др.

Страховой платеж Вступающим в СРО необходимо застраховать свою гражданскую ответственность — выполнение этого условия является одним из обязательных требований при прохождении процедуры оформления членства в СРО.

Налоговая инспекция в этой ситуации, скорее всего, сочтет отнесение этих издержек на прибыть экономически необоснованным.

В этом случае специалисты рекомендуют воспользоваться статьей прочих расходов, связанных с производством и реализацией.

https://www.youtube.com/watch?v=4IIatS-JZDY

Бухучет членских взносов в СРО: оформление первичных документов Для того чтобы не возникло проблем с налоговой особое внимание следует обратить на оформление первичных документов, которые подтверждают перечисление взносов и служат материальной базой на которой формируются проводки на членские взносы в СРО. Основная проблема связана с тем, что при вступлении в саморегулируемую организацию между партнерством и новым членом договор не заключается.

Вы получаете на руки свидетельство, в котором ничего не сказано о размере взносов и сроках их перечисления.

Учет вступительного взнос и взноса в компенсационный фонд Вступительный взнос и взнос в компенсационный фонд считаются текущими затратами для целей бухгалтерского учета при условии наличия документов, подтверждающих не только оплату, но и результат осуществления расходов (свидетельство о членстве в саморегулируемой организации и свидетельство о допуске к строительным работам).

Видео:Как вступить в СРО: этапы, документы, взносы и порядок вступленияСкачать

Взносы в сро порядок списания в расходы 2021 год

Исходя из того, что членский взнос, уплачиваемый раз в квартал, подтверждает фактически право организации на членство в СРО в течение квартала, то расходы на его уплату должны признаваться в составе прочих расходов в том квартале, к которому он относится.

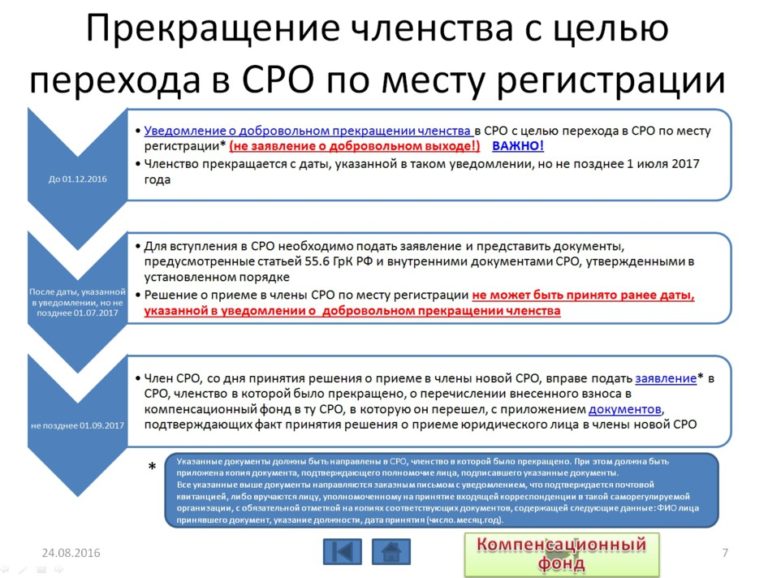

Что касается вступительного взноса и взноса в компенсационный фонд, уплачиваемых единоразово, необходимо учесть, что Свидетельство выдается без ограничения срока его действия (ч. 9 ст. 55.8 ГрК РФ).

При этом действующее законодательство не содержит также ограничений срока членства в СРО. То есть Свидетельство, с получением которого связана уплата таких взносов, выдается на неограниченный срок.

Таким образом, организация вправе самостоятельно установить период и порядок принятия к учету расходов на уплату вступительного взноса и взноса в компенсационный фонд в СРО.

Бухгалтерский учет в сро 2021: проводки

- кассовый способ признания — учесть при расчете налога на прибыль можно только уплаченные взносы (подп. 29 п. 1 ст. 264 НК РФ).

Как с помощью ст. 264 НК РФ обосновать расходы — узнайте из материала «Ст. 264 НК РФ (2015): вопросы и ответы». Для обоснованного списания расходов потребуется:

- предусмотреть в учетной политике дату признания расходов на СРО — для этого нужно выбрать один из вариантов, перечисленных в подп. 3 п. 7 ст. 272 НК РФ;

- позаботиться о документальном подтверждении расходов — собрать платежки на перечисление взносов в СРО, копию свидетельства о членстве в СРО, копию положения о взносах, счета на оплату и др.

Страховой платеж Вступающим в СРО необходимо застраховать свою гражданскую ответственность — выполнение этого условия является одним из обязательных требований при прохождении процедуры оформления членства в СРО.

Видео:Допуск СРО: что нужно знать при вступлении в СРОСкачать

Бухгалтерский учет компенсационного фонда в сро

В НК РФ указано, что траты могут поэтапно признаваться только в том отчетном периоде, к которому они принадлежат. При этом не имеется в виду, когда фактически были сделаны выплаты. Нужно учитывать разъяснения Минфина.

Согласно им, положения статьи 272 НК РФ актуальны только в отношении трат, которые возникли на основании гражданско-правовых соглашений. Если расходы образовались по другим основаниям (к примеру, пошлина за выдачу лицензии), статья 272 НК РФ не используется.

Существует также письмо Минфина от 31 мая 2007 года, в котором прописана возможность единовременного признания расходов. Чем следует руководствоваться? Фирма может решить сама. Практика судебных учреждений по соответствующему вопросу отсутствует.

Наиболее безопасный вариант – равномерное распределение взносов в структуре прочих расходов на основании пункта 1 статьи 272 НК РФ.

Если подрядчик от ее выполнения уклоняется, взнос может быть взыскан с него по решению суда ( постановление ФАС Восточно-Сибирского округа от 8 декабря 2011 г. по делу № А33-3829/2011, поддержанное определением ВАС РФ от 16 мая 2012 г. № ВАС-2770/12).

Следовательно, на дату решения о приеме в СРО подрядчик должен признать кредиторскую задолженность.

А вот какой объект бухучета она порождает: актив или расход? Порядок списания взноса Некоторые из бухгалтеров отражают взнос на счете 97 «Расходы будущих периодов», ссылаясь на пункт 16 ПБУ 2/2008 (утверждено приказом Минфина России от 24 октября 2008 г. № 116н).

В нем указано, что работы по договору, понесенные в связи с предстоящими работами, учитываются как расходы будущих периодов.

Однако в силу пункта 11 ПБУ 2/2008 это правило касается исключительно расходов, понесенных за период с начала исполнения договора до его завершения.

Порядок учета и списания взносов в сро

Так же размер компенсационного взноса может снижаться до 300 тыс.рублей, если предприятие застраховало свой капитальный объект строительства на предмет гражданской ответственности подрядчика.

Более того, саморегулируемая организация потребует от своих участников помимо оплаты вступительного взноса, оплачивать ежеквартальные членские взносы, размер которых определят на собрании членов СРО.

Для предприятий, применяющую общую систему налогообложения, расходы на уплату единовременного вступительного взноса и ежеквартальных членских взносов признаются как прочие расходы, связанными с производством и реализацией. Эти организации имеют право уменьшить финансовый результат в бухгалтерском учете и налогооблагаемую прибыль (письмо Минфина России от 01.04.2010г.

Видео:кому и зачем нужно членство в СРО, как туда вступитьСкачать

Взносы в сроВидео:Что такое СРО. Как вступить в СРО. Сколько стоит членство в СРОСкачать

Налоговый и бухгалтерский учет взносов в СРО. Проводки

Видео:Что такое СРО. Как вступить в СРО. Сколько стоит членство в СРОСкачать

Видео:Страховые взносы, реестр членов строительных СРО, «донорские» выходныеСкачать

Налоговый и бухгалтерский учет взносов в СРО. Проводки

Видео:Как вступить в СРО простыми словамиСкачать

Налоговый и бухгалтерский учет взносов в СРО. Проводки

Видео:Допуск СРО. Пошаговая инструкция о том, как получить допуск СРО.Скачать

Налоговый и бухгалтерский учет взносов в СРО. Проводки

При вхождении в саморегулируемую организацию (СРО) участники уплачивают взносы. Они подлежат налоговому и бухучету.

Основная информация

Видео:Как Официально Получить Допуск СРО? (4 Основных Шага)Скачать

Налоговый учет членских взносов в сро

Расходы на СРО в бухгалтерском и налоговом учете (нюансы)

Расходы на СРО — бухгалтерский и налоговый учет таких расходов зависит от видов платежей и наличия у фирмы законодательно установленной обязанности по членству в СРО. О нюансах их признания узнайте из нашего материала. СРО (саморегулируемая организация) — это некоммерческая организация:

- объединяющая коммерсантов по отраслевому признаку либо субъектов определенной профессии;

- предназначенная для регулирования профессиональной деятельности в части обеспечения выполнения законодательных требований.

Членство в СРО может быть обязательным и добровольным. При этом расходы у коммерсантов возникают по оплате:

- взносов трех видов — вступительного, компенсационного и членских;

- страховки гражданской ответственности.

Об учетных особенностях указанных платежей на СРО расскажем в следующих разделах.

Взносы в СРО: бухгалтерский и налоговый учет

Строительная организация применяет общую систему налогообложения. При вступлении в саморегулируемую организацию уплачены: — взнос в компенсационный фонд; — страхование гражданской ответственности за причинение вреда вследствие недостатков работ, которые оказывают влияние на безопасность объектов капитального строительства; — членские взносы, которые уплачиваются раз в квартал.

ПБУ 10/99 установлено, что расходы в бухгалтерском учете признаются с учетом связи между произведенными расходами и поступлениями (принцип соответствия доходов и расходов) (п.

Участие в саморегулируемых организациях

. Учет вступительных взносов и иных платежей строительной организацией

Кроме этого, члены СРО обязаны уплачивать ежегодные членские взносы (п. 3 ч. 2 ст. 55.7 ГрК РФ). Свидетельство о допуске к определенному виду или видам работ, которые оказывают влияние на безопасность объектов капитального строительства, выдается СРО без ограничения срока и территории его действия (ч.

Как осуществляется учет взносов в СРО

При вхождении в саморегулируемую организацию (СРО) участники уплачивают взносы. Они подлежат налоговому и бухучету.

Назовем основные платежи, которые выплачиваются при вхождении в СРО:

- Членские (выплачиваются раз в квартал).

- В компенсационный фонд.

- Вступительные (выплачиваются единожды).

- Страховые платежи.

ВАЖНО! Членские платежи, подлежащие ежеквартальной выплате, признаются прочими тратами единовременно. Учитываются они по дате оплаты.

Для данного порядка учета должны соблюдаться два условия:

- Платежи обязательны.

- Взносы – это условие для работы фирмы.

Наиболее безопасный вариант – равномерное распределение взносов в структуре прочих расходов на основании пункта 1 статьи 272 НК РФ.

Допуск СРО

- области обращения с отходами

- области ЖКХ

- проектирования от 48 тыс.

- строительства от 43 тыс.

- изыскательских работ

Ответ на вопрос, как учесть взносы в СРО, зависит от того, является ли вступление в саморегулируемую организацию для вашей компании экономически и юридически обусловленной необходимостью.

Сегодня все СРО можно разделить на два типа:

- те, вступление в которые на данный момент является абсолютно добровольным актом;

Если же вступление в саморегулируемую организацию не является обязательным, доказать необходимость таких расходов намного сложнее, и с налоговыми органами могут возникнуть проблемы. Все расходы, связанные с СРО, можно разделить на:

- сопровождающие вступление в саморегулируемую организацию;

Рассмотрим их более подробно.

Членство в саморегулируемой организации: учет и налогообложение (Рожкова Е

Дата размещения статьи: 17.08.2013 Для кого членство в саморегулируемой организации является обязательным?

Затраты признаются как расходы отчетного периода, когда очевидно, что они не принесут будущих экономических выгод или когда будущие экономические выгоды не отвечают критерию признания актива в бухгалтерском балансе. У специалистов-практиков есть неформальное правило признания актива: если затраты ведут к результату, который можно продать, то имеет место актив, в противном случае это расходы.

https://www.youtube.com/watch?v=CYrj1yn8BLU

Производятся следующие записи: Д-т сч.

Как учесть расходы при вступлении в саморегулируемую организацию

Еще один пример – это аудит, где вступление в саморегулируемую организацию обязательно как для компаний, так и для частных аудиторов (ст. 3 и 4 Федерального закона от 30.12.08 № 307-ФЗ).

Это прямо следует из подпункта 32.1 пункта 1 статьи 346.16 Налогового кодекса.

На практике инспекторы, скорее всего, изберут формальный подход и аннулируют затраты на страховку.

При этом трудно предсказать, на чью сторону встанет суд.

Видео:Расчет страховых взносов в документе Корректировка учета по НДФЛ, страховым взносам и ЕСНСкачать

Вступительный взнос в сро бухгалтерский и налоговый учет единовременно — viz-net.ru

Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утвержденного приказом Минфина России от 29.07.

1998 N 34н) затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе отдельной статьей как расходы будущих периодов и подлежат списанию в порядке, устанавливаемом организацией (равномерно, пропорционально объему продукции и другое), в течение периода, к которому они относятся. Таким образом, организация должна самостоятельно определить, в каком порядке (равномерно в течение определенного срока, пропорционально объему выполненных работ и т.п.) должны быть отнесены на расходы ежегодные членские взносы, а также вступительный взнос и взнос в компенсационный фонд СРО, уплачиваемые единовременно.

Исходя из этого, организация может самостоятельно решить, в каком порядке учитывать расходы на уплату взносов в СРО — сразу по мере уплаты взносов либо равномерно в течение периода, определенного самостоятельно.

Но при этом следует учесть, что указанные письма Минфина являются ответами на вопросы конкретных налогоплательщиков, а потому применение этих писем не оградит организацию от возможных споров с налоговыми органами (пп.

3 п. 1 ст. 111 НК РФ). Отметим, что судебная практика по вопросу порядка учета взносов в расходах отсутствует.

Таким образом, вопрос о том, как учитывать уплаченные взносы — единовременно или постепенно, необходимо решать самостоятельно.

Если организация для снижения риска появления споров с налоговыми органами решит воспользоваться п. 1 ст. 272 НК РФ и относить уплаченные взносы равномерно в состав прочих расходов, необходимо учесть следующее.

Как списать затраты на вступление сро

Единовременные платежи — вступительный и компенсационный взносы уплачиваются один раз и при возможном выходе из СРО не компенсируются. В этом случае используется статья 97 «расходы будущих периодов».

Проводки на учет взносов в СРО выглядят следующим образом: при ежемесячном списании взносов: дебет 76 — кредит 51 — перечисление взносов в СРОдебет 97 — кредит 76 — отнесение сумм на расходы будущих периодовдебет 20 — кредит 97 — регулярное списание взносов при единовременном списании: дебет 76 — кредит 51 — оплата взносовдебет 20 — кредит 76 — списание взносов Налоговый и бухгалтерский учет взносов в СРО В связи с тем, что свидетельство СРО бессрочное, предприятие должно самостоятельно определить, каков будет период списания потраченных средств на текущие затраты. Обычно берется период от трех до пяти лет.

Как осуществляется учет взносов в сро

Признаются они тратами следующих периодов и списываются в порядке, утвержденным учетной политикой. Фирма должна сама установить порядок списания взносов.

Возможны следующие варианты:

- Равномерно на протяжении заданного срока.

- В соответствии с объемами исполненных работ.

Взносы, поступившие в СРО, должны фиксироваться на дебете счета 97. Счетом корреспондирующим является счет 76. Потом они относятся к категории трат по основным формам деятельности.

В третьем разделе Инструкции по бухучету указано, что данные о тратах по основным формам деятельности собираются или на счетах 20-29, или на счетах 20-39. Наиболее оптимальный счет для сбора сведений – счет 26.

Порядок учета определяется фирмой самостоятельно. Используемые проводки При ежемесячном списании платежей используются эти проводки:

- ДТ76 КТ51. Поступление платежа в СРО.

- ДТ97 КТ76.

Расходы на сро в бухгалтерском и налоговом учете (нюансы)

Важно

Таким образом, к осуществлению строительных работ, оказывающих влияние на безопасность объектов капитального строительства, допускаются только те организации, которые имеют Свидетельство, для чего они должны являться членами СРО, уплатить вступительный взнос, взнос в компенсационный фонд, а также регулярно уплачивать членские взносы. Это означает, что без уплаты вышеупомянутых взносов организация не сможет осуществлять свою деятельность.

И потому расходы в виде таких взносов являются экономически обоснованными, что позволяет их учитывать при налогообложении прибыли в соответствии с п. 1 ст. 252 НК РФ при условии документального подтверждения. Налоговый учет. В соответствии с пп. 29 п. 1 ст.

Взносы в сро: бухгалтерский и налоговый учет

Внимание

Считается, что актив принесет в будущем экономические выгоды организации, когда он может быть: а) использован обособленно или в сочетании с другим активом в процессе производства продукции, работ, услуг, предназначенных для продажи; б) обменен на другой актив; в) использован для погашения обязательства; г) распределен между собственниками организации. Мы придерживаемся позиции, что расходы на уплату рассматриваемых взносов не могут быть квалифицированы в качестве активов.

В этой связи мы полагаем, что счет 97 для учета рассматриваемых расходов не применяется. Тогда расходы по уплате вступительного взноса и взноса в компенсационный фонд могут быть учтены единовременно на счетах учета затрат.

Поскольку свидетельство о допуске к определенному виду или видам работ является бессрочным, считаем, что датой признания расходов на уплату взносов является дата выдачи такого свидетельства.

- кассовый способ признания — учесть при расчете налога на прибыль можно только уплаченные взносы (подп. 29 п. 1 ст. 264НК РФ).

Как с помощью ст. 264 НК РФ обосновать расходы — узнайте из материала «Ст. 264 НК РФ (2015): вопросы и ответы». Для обоснованного списания расходов потребуется:

- предусмотреть в учетной политике дату признания расходов на СРО — для этого нужно выбрать один из вариантов, перечисленных в подп. 3 п. 7 ст. 272 НК РФ;

- позаботиться о документальном подтверждении расходов — собрать платежки на перечисление взносов в СРО, копию свидетельства о членстве в СРО, копию положения о взносах, счета на оплату и др.

Страховой платеж Вступающим в СРО необходимо застраховать свою гражданскую ответственность — выполнение этого условия является одним из обязательных требований при прохождении процедуры оформления членства в СРО.

Налоговая инспекция в этой ситуации, скорее всего, сочтет отнесение этих издержек на прибыть экономически необоснованным.

В этом случае специалисты рекомендуют воспользоваться статьей прочих расходов, связанных с производством и реализацией.

https://www.youtube.com/watch?v=4IIatS-JZDY

Бухучет членских взносов в СРО: оформление первичных документов Для того чтобы не возникло проблем с налоговой особое внимание следует обратить на оформление первичных документов, которые подтверждают перечисление взносов и служат материальной базой на которой формируются проводки на членские взносы в СРО. Основная проблема связана с тем, что при вступлении в саморегулируемую организацию между партнерством и новым членом договор не заключается.

Вы получаете на руки свидетельство, в котором ничего не сказано о размере взносов и сроках их перечисления.

Учет вступительного взнос и взноса в компенсационный фонд Вступительный взнос и взнос в компенсационный фонд считаются текущими затратами для целей бухгалтерского учета при условии наличия документов, подтверждающих не только оплату, но и результат осуществления расходов (свидетельство о членстве в саморегулируемой организации и свидетельство о допуске к строительным работам).

Видео:✅ Для чего нужно СРО | Когда требуется вступить в СРО | СтройЮрист ✅Скачать

Взносы в сро порядок списания в расходы 2021 год

Исходя из того, что членский взнос, уплачиваемый раз в квартал, подтверждает фактически право организации на членство в СРО в течение квартала, то расходы на его уплату должны признаваться в составе прочих расходов в том квартале, к которому он относится.

Что касается вступительного взноса и взноса в компенсационный фонд, уплачиваемых единоразово, необходимо учесть, что Свидетельство выдается без ограничения срока его действия (ч. 9 ст. 55.8 ГрК РФ).

При этом действующее законодательство не содержит также ограничений срока членства в СРО. То есть Свидетельство, с получением которого связана уплата таких взносов, выдается на неограниченный срок.

Таким образом, организация вправе самостоятельно установить период и порядок принятия к учету расходов на уплату вступительного взноса и взноса в компенсационный фонд в СРО.

Бухгалтерский учет в сро 2021: проводки

- кассовый способ признания — учесть при расчете налога на прибыль можно только уплаченные взносы (подп. 29 п. 1 ст. 264 НК РФ).

Как с помощью ст. 264 НК РФ обосновать расходы — узнайте из материала «Ст. 264 НК РФ (2015): вопросы и ответы». Для обоснованного списания расходов потребуется:

- предусмотреть в учетной политике дату признания расходов на СРО — для этого нужно выбрать один из вариантов, перечисленных в подп. 3 п. 7 ст. 272 НК РФ;

- позаботиться о документальном подтверждении расходов — собрать платежки на перечисление взносов в СРО, копию свидетельства о членстве в СРО, копию положения о взносах, счета на оплату и др.

Страховой платеж Вступающим в СРО необходимо застраховать свою гражданскую ответственность — выполнение этого условия является одним из обязательных требований при прохождении процедуры оформления членства в СРО.

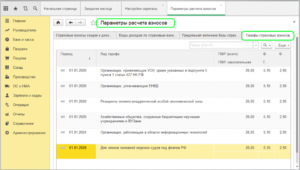

Видео:Как проверить расчет взносов в «1С»Скачать

Бухгалтерский учет компенсационного фонда в сро

В НК РФ указано, что траты могут поэтапно признаваться только в том отчетном периоде, к которому они принадлежат. При этом не имеется в виду, когда фактически были сделаны выплаты. Нужно учитывать разъяснения Минфина.

Согласно им, положения статьи 272 НК РФ актуальны только в отношении трат, которые возникли на основании гражданско-правовых соглашений. Если расходы образовались по другим основаниям (к примеру, пошлина за выдачу лицензии), статья 272 НК РФ не используется.

Существует также письмо Минфина от 31 мая 2007 года, в котором прописана возможность единовременного признания расходов. Чем следует руководствоваться? Фирма может решить сама. Практика судебных учреждений по соответствующему вопросу отсутствует.

Наиболее безопасный вариант – равномерное распределение взносов в структуре прочих расходов на основании пункта 1 статьи 272 НК РФ.

Если подрядчик от ее выполнения уклоняется, взнос может быть взыскан с него по решению суда ( постановление ФАС Восточно-Сибирского округа от 8 декабря 2011 г. по делу № А33-3829/2011, поддержанное определением ВАС РФ от 16 мая 2012 г. № ВАС-2770/12).

Следовательно, на дату решения о приеме в СРО подрядчик должен признать кредиторскую задолженность.

А вот какой объект бухучета она порождает: актив или расход? Порядок списания взноса Некоторые из бухгалтеров отражают взнос на счете 97 «Расходы будущих периодов», ссылаясь на пункт 16 ПБУ 2/2008 (утверждено приказом Минфина России от 24 октября 2008 г. № 116н).

В нем указано, что работы по договору, понесенные в связи с предстоящими работами, учитываются как расходы будущих периодов.

Однако в силу пункта 11 ПБУ 2/2008 это правило касается исключительно расходов, понесенных за период с начала исполнения договора до его завершения.

Порядок учета и списания взносов в сро

Так же размер компенсационного взноса может снижаться до 300 тыс.рублей, если предприятие застраховало свой капитальный объект строительства на предмет гражданской ответственности подрядчика.

Более того, саморегулируемая организация потребует от своих участников помимо оплаты вступительного взноса, оплачивать ежеквартальные членские взносы, размер которых определят на собрании членов СРО.

Для предприятий, применяющую общую систему налогообложения, расходы на уплату единовременного вступительного взноса и ежеквартальных членских взносов признаются как прочие расходы, связанными с производством и реализацией. Эти организации имеют право уменьшить финансовый результат в бухгалтерском учете и налогооблагаемую прибыль (письмо Минфина России от 01.04.2010г.

Видео:Какие бывают взносы при вступлении в СРО. ЮА "Москонсалт", г. ВладивостокСкачать

Взносы в сроВидео:Что такое СРО в сфере строительства, зачем вступать в СРО и как это сделатьСкачать

Налоговый и бухгалтерский учет взносов в СРО. Проводки

Видео:Что такое СРО в сфере строительства, зачем вступать в СРО и как это сделатьСкачать

Видео:СРО взносы в СРОСкачать

Налоговый и бухгалтерский учет взносов в СРО. Проводки

При вхождении в саморегулируемую организацию (СРО) участники уплачивают взносы. Они подлежат налоговому и бухучету.

Основная информация

Основная информация

Назовем основные платежи, которые выплачиваются при вхождении в СРО:

- Вступительные (выплачиваются единожды).

- Членские (выплачиваются раз в квартал).

- В компенсационный фонд.

- Страховые платежи.

Размер большинства этих взносов устанавливается самой СРО. Четких правил относительно учета взносов нет. Порядок учета должен основываться на базовых принципах.

Взносы в рамках налогового учета имеет смысл признавать прочими расходами. Признаются они равномерно на протяжении всего налогового периода, что позволит избежать вопросы со стороны налоговой.

Сроки учета определяются СРО самостоятельно.

ВАЖНО! Членские платежи, подлежащие ежеквартальной выплате, признаются прочими тратами единовременно. Учитываются они по дате оплаты.

Налоговый учет взнослв в СРО

Налоговый учет взнослв в СРО

В пункте 1 статьи 264 НК РФ указано, что взносы, вклады считаются прочими расходами. Для данного порядка учета должны соблюдаться два условия:

- Платежи обязательны.

- Взносы – это условие для работы фирмы.

Платежи в СРО отвечают всем этим требованиям, поэтому они могут признаваться в структуре прочих расходов. То есть они подлежат расчету налога на прибыль. Соответствующие указания есть в письмах Минфина.

При налоговом учете нужно придерживаться правил, указанных в пункте 1 статьи 272 НК РФ. Они касаются разовых и ежегодных платежей. В НК РФ указано, что траты могут поэтапно признаваться только в том отчетном периоде, к которому они принадлежат.

При этом не имеется в виду, когда фактически были сделаны выплаты.

https://www.youtube.com/watch?v=Q9O6LTx5vVs

Нужно учитывать разъяснения Минфина. Согласно им, положения статьи 272 НК РФ актуальны только в отношении трат, которые возникли на основании гражданско-правовых соглашений.

Если расходы образовались по другим основаниям (к примеру, пошлина за выдачу лицензии), статья 272 НК РФ не используется. Существует также письмо Минфина от 31 мая 2007 года, в котором прописана возможность единовременного признания расходов.

Чем следует руководствоваться? Фирма может решить сама. Практика судебных учреждений по соответствующему вопросу отсутствует.

Наиболее безопасный вариант – равномерное распределение взносов в структуре прочих расходов на основании пункта 1 статьи 272 НК РФ.

Однако в этом случае нужно иметь в виду некоторые нюансы. Членский платеж устанавливает право фирмы на участие в СРО на протяжении квартала. То есть соответствующие траты учитываются в том квартале, к которому они принадлежат. Вступительный взнос оплачивается единожды. На его основании выдается свидетельство. Оно на основании части 9 статьи 55 ГК РФ является бессрочным.

Фирма имеет право сформировать порядок учета трат на выплату вступительного взноса и платежа в фонд. Эти расходы также могут равномерно распределяться на протяжении всего отчетного срока. Этот срок устанавливается фирмой самостоятельно, однако он, согласно письму Минфина от 15 октября 2008 года, должен быть разумным.

Периоды списания трат должны соответствовать учетной политике.

Бухгалтерский учет

Бухгалтерский учет

Взносы, перечисляемые участниками, связаны с работой фирмы. По этой причине они признаются тратами по обычным направлениям деятельности на основании пункта 5 ПБУ 10/99. Рассматриваемые траты входят в состав себестоимости работ на основании пункта 9 ПБУ 10/99. При признании расходов принимается во внимание связь между фактическими тратами и поступлениями.

Членские взносы являются ежеквартальными, а вступительные взносы и платежи в фонд – однократными, а потому траты не могут сразу же признаваться в составе расходов. Ежеквартальные платежи списываются на траты в том периоде (квартал), в котором деньги фактически поступили в фирму.

ВАЖНО! Срок признания однократных платежей СРО определяет самостоятельно, так как период участия в СРО неограничен.

В пункте 65 Положения по бухучету указано, что траты, исполненные в отчетном периоде, но относимые к последующим периодам, прописываются в балансе отдельной статьей. Признаются они тратами следующих периодов и списываются в порядке, утвержденным учетной политикой. Фирма должна сама установить порядок списания взносов. Возможны следующие варианты:

- Равномерно на протяжении заданного срока.

- В соответствии с объемами исполненных работ.

Взносы, поступившие в СРО, должны фиксироваться на дебете счета 97. Счетом корреспондирующим является счет 76. Потом они относятся к категории трат по основным формам деятельности.

В третьем разделе Инструкции по бухучету указано, что данные о тратах по основным формам деятельности собираются или на счетах 20-29, или на счетах 20-39. Наиболее оптимальный счет для сбора сведений – счет 26.

Порядок учета определяется фирмой самостоятельно.

Используемые проводки

Используемые проводки

При ежемесячном списании платежей используются эти проводки:

- ДТ76 КТ51. Поступление платежа в СРО.

- ДТ97 КТ76. Отнесение взносов на расходы следующих периодов.

- ДТ20 КТ97. Систематическое списание взносов.

При единовременном списании взносов актуальны эти проводки:

- ДТ76 КТ51. Выплата взносов.

- ДТ20 КТ76. Списание платежей.

Обязательно нужно учесть, что проводки будут различаться в зависимости от типа платежа.

Пример

Пример

В феврале 2021 года фирма вступила в СРО и перечислила вступительный платеж объемом 90 000 рублей. Платеж в компенсационный фонд составил 350 000 рублей.

Руководитель фирмы издал приказ, по которому платежи будут равномерно списываться на протяжении 36 месяцев. Свидетельство о вступлении получено в феврале 2021 года. С этого месяца фирма каждый месяц будет делать ежемесячные платежи в размере 6 000 рублей. В январе должны быть выполнены эти проводки:

- ДТ76 КТ51. Поступление средств в размере 440 000 рублей (350 000 + 90 000).

- ДТ97 КТ76. Признание двух взносов в качестве расходов следующих периодов.

- ДТ68 КТ77. Отложенное налоговое обязательство (440 тысяч * 20%).

Каждый месяц (с февраля по декабрь 2021 года) бухгалтер делает эти проводки:

- ДТ76 КТ51. Перевод ежемесячного платежа в размере 6 000 рублей.

- ДТ26 КТ76. Списание поступившего взноса на текущие траты.

- ДТ26 КТ97. Траты следующих периодов списаны (по частям) на текущие траты (440 000/36 месяцев).

- ДТ77 КТ68. Уменьшение отложенного обязательства.

Ежемесячные проводки отражаются на протяжении всего года.

Учет трат на страхование

🎬 Видео

Требования к участникам закупок: членство в СРО (Закон № 44-ФЗ), 08.12.2022Скачать

Возврат компенсационного фонда как неосновательного обогащения СРОСкачать

1C:Лекторий 9.11.23 Учет расчетов на ЕНС в "1С:Бухгалтерии 8" ред 3.0, ответы на частые вопросыСкачать

Что такое СРО? Простыми словамиСкачать

взнос в компенсационный фонд сро строителейСкачать