Применение патента в налоговой системе РФ – сравнительно новый способ собирать налоговые платежи и сборы с представителей коммерческого сектора.

Возможно, поэтому этот специальный налоговый режим пока не очень востребован.

Аналитика показывает, что распространяется он совсем не теми темпами, на которые рассчитывали его разработчики, особенно учитывая тот факт, что сама процедура получения патента не так уж и сложна.

- Патентная система: основные особенности

- Виды патентов

- Как ИП получить патент

- Условия получения патента

- Если право на патент будет утрачено

- Получение патента ИП на ремонтные работы и обслуживание населения

- Получение патента на торговлю

- Сколько платить за патент

- Льготы в честь налоговых каникул

- Как получить патент в 2021 году: порядок, условия, документы

- Виды патентов в 2021 году

- Порядок получения

- Патент на изобретение

- Патент на работу

- Патент на торговлю

- Как оформить патент для ИП: пошаговая инструкция. Стоимость патента для ИП :

- Что такое патент для индивидуального предпринимателя

- Преимущества и недостатки патента для индивидуального предпринимателя

- Какие виды предпринимательской деятельности подпадают под патент для ИП

- Какие налоги нет необходимости платить при применении патента

- Срок действия патентов для ИП

- Налоговый период патента для индивидуального предпринимателя

- Подача заявления

- Отказ в выдаче патента

- Необходимые требования и документы на патент ИП

- Расчет стоимости патента для индивидуального предпринимателя

- Как производится оплата

- Утрата права на использование

- Пошаговая инструкция

- Патент ИП (Москва): как повлияют нововведения в 2015 году на некоторые виды бизнеса

- Получение патента на розничную торговлю для ИП

- Кто может получить патент в розничной торговле в 2021 — 2021 году

- Преимущества владения патентом для ИП

- Как получить патент в 2021 — 2021 году на розничную торговлю

- Как посчитать патент на розничную торговлю

- Патент на розничную торговлю на 2021 год для Москвы

- Размер патента для Московской области на розницу

- 💥 Видео

Патентная система: основные особенности

Использовать патентную систему в своей работе могут далеко не все участники бизнеса – например, юридические лица полностью лишены этой возможности, и применять ее могут только граждане, зарегистрированные в качестве ИП.

Кроме того, есть ограничения в использовании патентной системы индивидуальными предпринимателями: они касаются численности наемного персонала, который работает на ИП: штат не должен превышать 15 человек.

Если лица заключили договор о совместной деятельности, иначе называемый договором простого товарищества, они не могут использовать патент. Это же касается и сторон договора доверительного управления имуществом.

отличительная черта использования патента в коммерческой деятельности заключается в том, что патент приобретается в территориальной налоговой службе заранее, то есть перед тем, как ИП начинает вести работу, подпадающую под патент.

Под налогом на патентной системе понимается как раз та плата, которую выплачивает предприниматель, покупая патент в налоговой инспекции.

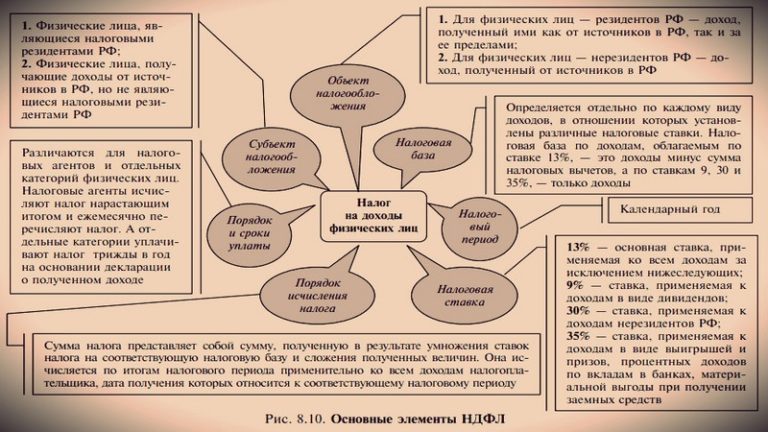

Таким образом, патент заменяет собой сразу несколько видов налогов, которые оплачиваются на других налоговых режимах (например, ОСНО).

Какие налоги заменяет патент:

- НДФЛ (налог на доходы физлиц) не уплачивается с прибылей по той деятельности, на которую приобретен патент;

- налог на имущество физлиц – касается того имущества, которое применяется для осуществления деятельности по патенту;

- налог на добавленную стоимость (НДС) – кроме товаров, реализуемых вне патентной деятельности, а также при импорте на территорию РФ.

Стоимость патента определяется потенциальным размером дохода по тому или иному виду деятельности, умноженному на 6%. Возможный уровень дохода устанавливают региональные власти.

Кроме того, местные же законодатели могут установить различные повышающие и понижающие коэффициенты для окончательного расчета стоимости патента.

Именно поэтому цена патента на разные виды услуг и в разных регионах РФ может существенно отличатся.

Срок действия любого патента ограничен 1-12 месяцами, и каждый год при необходимости его нужно продлевать. При этом период действия патента, вне зависимости от того, к какой деятельности он относится, заканчивается в конце декабря текущего года.

Если ИП получил патент, он обязан предоставлять свои услуги и выполнять работы по патенту только в том административном округе, который подведомственен налоговой службе, выдавшей патент. При переезде в другой регион РФ, патент утрачивает свою силу и для получения нового патента нужно вновь обращаться в местную территориальную налоговую инстанцию.

Виды патентов

По закону патенты выдаются на строго определенные виды деятельности, по которым допускается упрощенная форма налоговых сборов. Перечень их прописан в налоговом кодексе РФ и ограничен 64 наименованиями.

В ближайшие годы серьезное расширение списка видов деятельности на федеральном уровне, по которым будет выдаваться патент, не ожидается. Тем не менее, регионы могут на свое усмотрение увеличивать этот перечень, но только по тем видам деятельности, которые касаются оказания бытовых услуг населению.

При этом распределение полученных средств вследствие продажи патентов происходит так: 90% идет в муниципальную казну, и лишь 10% отравляется в государственный бюджет.

https://www.youtube.com/watch?v=H8adMcFQpVc

Условно разделить весь перечень сфер бизнеса, по которым законодательство позволяет работать по патенту, можно на две группы:

- патенты на предоставление ремонтных работ;

- патенты на обслуживание населения;

- патенты на торговую деятельность.

К сведению! Патент можно получить не только по одному конкретному виду деятельности, а сразу по нескольким.

Внимание! Чтобы уточнить виды деятельности, по которым выдается патент в том или ином регионе, муниципальном/административном округе, нужно обратиться к специалистам местной налоговой инстанции.

Как ИП получить патент

Получить патент достаточно просто, главное удостовериться в том, что та сфера бизнеса, которой планирует заниматься ИП, подпадает под действие патентной налоговой системы.

Посмотреть 64 вида деятельности для патента

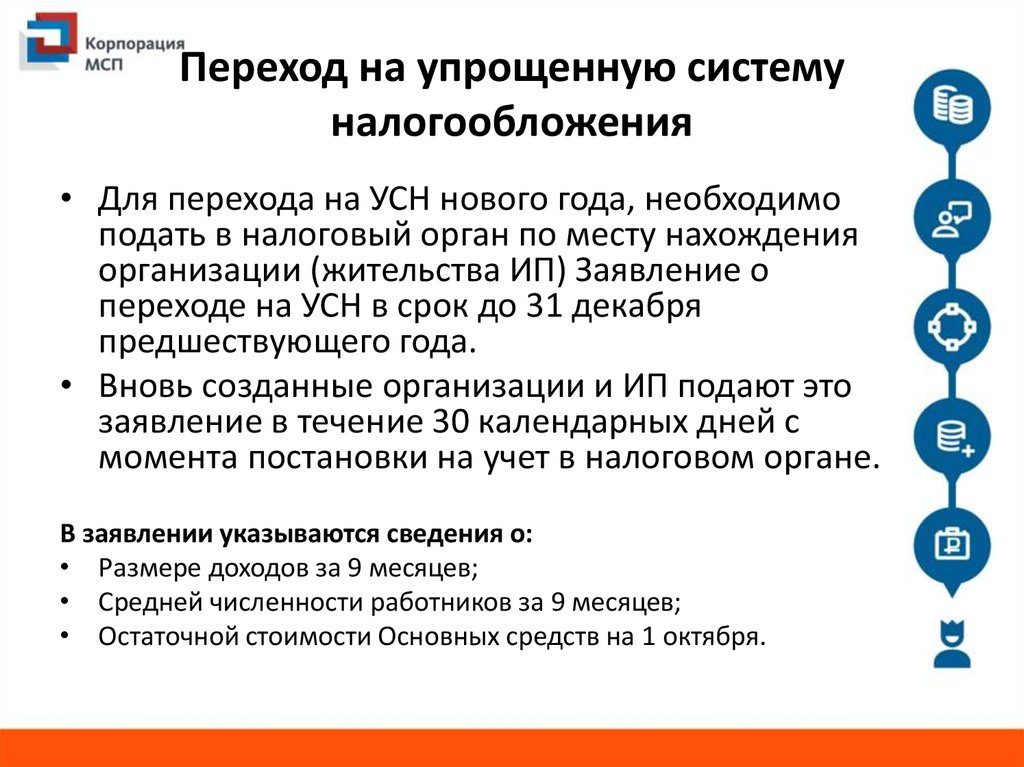

Переход осуществляется на строго добровольной основе в территориальном отделении налоговой службы, в которой ИП поставлен на учет по месту проживания. В том случае, если деятельность планируется вести в другом округе, нужно обращаться в ту территориальную инспекцию, которая к нему относится.

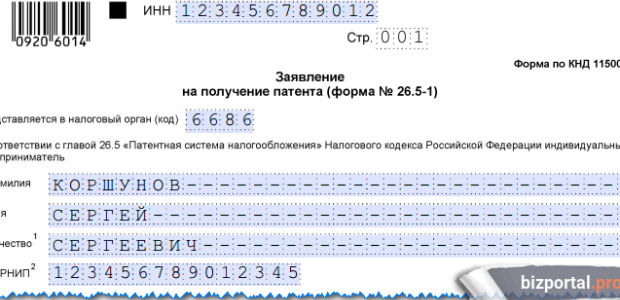

Для получения патента нужно написать заявление по строго установленному образцу, которое можно подать в налоговую службу либо сразу после регистрации ИП, либо за 10 дней до начала выполнения работ или оказания услуг по патенту. Этого времени налоговой инспекции как раз хватит для того, чтобы выдать патент заявителю.

Налоговая в течение 5 дней либо выдает патент, либо уведомляет об отказе. Если вы передумаете получать патент за эти 5 дней, то вам необходимо написать в налоговую уведомление об отказе в выдаче патента (форма 26.5-2).

ФАЙЛЫ

Бланк заявления на получение патента по форме 26.5-1 в .pdfБланк заявления на получение патента по форме 26.5-1 для ИП, применяющих пониженную налоговую ставку (0%) в .pdfБланк уведомления об отказе в выдаче патента по форме 26.5-2 в .doc

Подать заявление можно тремя способами:

- лично в налоговой инстанции;

- отправив заказное письмо через Почту России с обязательной описью вложения и уведомлением о вручении;

- через сайт ФНС, но лишь в том случае, если у ИП есть электронная цифровая подпись.

Получив патент в течение 5 дней, индивидуальный предприниматель начинает работу. Какие его дальнейшие обязанности как налогоплательщика? Своевременная оплата налога и налоговый учет.

Если патент получали на срок до полугода, налог нужно оплатить полностью, единоразовым платежом, не позднее времени завершения актуальности патента.

«Годичный» патент оплачивается в два этапа:

- треть положенной суммы нужно внести в первые три месяца (не позднее 90 дней от начала работы по патенту);

- оставшиеся две трети внести до истечения срока действия патента.

Декларацию в налоговую подавать не нужно, налоговый учет осуществляется путем ведения Книги учета доходов индивидуального предпринимателя (форма утверждена Приказом Министерства финансов РФ от 22 октября 2012 года № 135н).

Условия получения патента

Получить патент может любой предприниматель, но только, если он соответствует двум важным параметрам:

- численность наемного персонала у ИП не выше 15 человек (по всем видам деятельности);

- годовой объем дохода ИП не выше 60 млн. руб. (важно то, что здесь учитывается вся прибыль ИП, независимо от того, по какой налоговой системе она проходит).

Если право на патент будет утрачено

Если в период действия патента данные показатели будут превышены, ИП обязан уведомить об этом налоговую инспекцию (заявление по форме 26.5-3). В этом случае, он теряет право на использование патента и автоматически переходит на общий режим налогообложения. Возобновить применение патентной систему можно будет только тогда, когда ИП снова будет соответствовать требуемым параметрам.

Также в случае прекращения деятельности ИП на ПСН, необходимо написать заявление о прекращении предпринимательской деятельности, в отношении которой применялась ПСН по форме 26.5-4.

ФАЙЛЫ

Бланк заявления об утрате права на применение ПСН и о переходе на общий режим налогообложения, форма 26.5-3 в .PDFБланк заявления о прекращении предпринимательской деятельности, в отношении которой применялась ПСН, форма 26.5-4 в .PDF

Получение патента ИП на ремонтные работы и обслуживание населения

Многие сферы деятельности, на которые распространяется действие патентного режима налогообложения, относятся к области бытовых услуг населению либо ремонтным работам.

Получить патент на предоставление услуг и ремонтных работ несложно, главное четко указать в заявлении на патент тот вид деятельности, который планируется оказывать.

При этом, если ИП имеет желание предоставлять населению разные виды услуг или ремонтные работы, то по каждому из них придется приобретать отдельный патент. Стоит отметить, что стоимость патентов по разным услугам и работам может существенно отличаться.

Внимание! Чаще всего отказ на выдачу патента происходит по причине того, что заявитель претендует работать по патентной системе в том виде деятельности, который к ней не относится.

https://www.youtube.com/watch?v=94Z7oRXLTa8

Другие возможные причины для отказа в выдаче патента:

- в заявлении указан срок, не соответствующий законодательно разрешенному действию патента (больше года);

- условия деятельности не соответствуют разрешенным для перехода на патентную систему (персонал свыше 15 человек, годовой оборот средств превышает 60 млн. руб.);

- имеется недоимка по налогу, который платится в связи с переходом на патент.

Получение патента на торговлю

Наиболее востребованным у российских предпринимателей оказался как раз этот вид патента.

Он позволяет значительно сэкономить на налогах и не тратить деньги на покупку контрольно-кассовой техники, поскольку патентная система позволяет предпринимателям заменять кассовые чеки товарными чеками, квитанциями и т.д.

Однако стоит помнить о том, что действие патента распространяется только на розничную торговлю, оптовикам на патент рассчитывать не нужно.

Кроме того, площадь торгового зала предпринимателя, работающего по патенту не должна быть выше 50 кв.м.

Ну и некоторое неудобство несет то обстоятельство, что данный патент, как и любой другой требуется регулярно продлевать.

Сколько платить за патент

Прежде чем приобретать патент, целесообразно рассчитать, выгодно ли будет уплатить его стоимость или же лучше воспользоваться другими системами налогообложения, также предусматривающими льготы, например, УСН, ЕНВД. Ключевое отличие от них патентной системы – это включение в уплату (стоимость патента) не реально полученных доходов, а потенциальных.

В каждой региональной единице рассчитывается примерный доход в выбранной области деятельности, отсюда выводится и стоимость патента.

Так, например, патент на косметические услуги в Петербурге значительно дороже аналогичного патента в Калужской области, так как в Петербурге расценки выше, кроме того, обозначенные заведения посещает большее количество людей, а значит, потенциальный доход ИП в этой сфере деятельности будет большим.

На рентабельность покупки патента оказывают влияние и физические показатели конкретного бизнеса:

- количество персонала (не больше 15 человек, но затраты на зарплату всем 15 отличаются от расходов, к примеру, на 2 штатных сотрудников);

- наличие или отсутствие транспортных средств (соответственно, расходов и налога на них);

- количество «точек» – пунктов оказания услуг или торговли;

- дополнительные факторы – например, имущество, сдаваемое в аренду и т.п.

Принимая решение, предпринимателю следует рассчитать потенциальный годовой доход своего бизнеса и сравнить его с региональной стоимостью патента. Федеральная налоговая служба разработала для этой цели удобный калькулятор, которым можно воспользоваться он-лайн.

Льготы в честь налоговых каникул

Если предприниматель обрел этот статус впервые после того, как региональным законом были объявлены налоговые каникулы, он может получить патент бесплатно сроком до 2 лет. Условие – развитие деятельности, которую местные власти считают полезной в данном регионе.

Таким образом, переход на патентную систему является делом довольно простым и не хлопотным.

Главное, убедиться в том, что вид деятельности ИП входит в перечень, установленный НК РФ для патентного налогообложения, а сам ИП соответствует тем условиям, которые выставляет для него закон по численности наемного персонала и объему выручки. Если же предприниматель стремится к серьезному развитию бизнеса, то ему имеет смысл воспользоваться другими налоговыми системами.

Видео:Как подать заявление на патент через личный кабинет ИПСкачать

Как получить патент в 2021 году: порядок, условия, документы

Несмотря на общее название, патент – это неоднородное правовое явление, охватывающее диаметрально противоположные сферы гражданских правоотношений.

В первую очередь патент – это правоустанавливающий документ, выдающийся владельцу интеллектуальной собственности. Назначением патента в данном случае является охрана собственности, поскольку любая инноваторская интеллектуальная деятельность, выраженная в изобретении, произведении, технологии и т.д. является собственностью ее автора.

Во вторую очередь патент – это также правоустанавливающий документ, являющийся продуктом разрешительной государственной системы. Посредством патента государство лицензирует деятельность физического лица в тех сферам хозяйствования, в которых не требуется других форм регистрации.

Суть данного понятия несет в себе информацию о документе, который фиксирует единоличное право автору на пользование и получение прибыли.

https://www.youtube.com/watch?v=clUUtF4VNh0

Основные принципы получения данного подтверждения авторства такие:

- патент получает тот, кто первый за ним обратился, несмотря на то, кто его изобрел;

- доходность автору нового изобретения не стоит ожидать сразу после получения патента. Основная цель получения этого документа – это защита авторства, а также всех возможных финансовых выгод в будущем от защищаемого объекта.

- патент выдается для того, чтобы защитить само изобретение, его функциональные возможности и не распространяется на название предмета.

Выдача патентов – это обязательство государственных структур, которые отвечают за юридическое оформление и подтверждение изобретений.

На сегодняшний день эта функция возложена на Федеральную службу по интеллектуальной собственности, патентам и торговым знакам, которую большинство до сих пор называют Роспатентом согласно прошлому названию.

Но есть немного другие виды патентов, за которые отвечают государственные органы других сфер.

https://youtu.be/K6zX2CNrm4Y

Кроме этого заявка на получение этого документа рассматривается лишь в тех случаях, если соблюдаются некоторые условия, а именно:

- предмет заявления — новый и до сих пор не был известен ни в одной области науки;

- новшество не является элементарным походным уже используемых изобретений;

- объект будет полезным в разных сферах деятельности человечества.

Соответствие указанным параметрам определяет экспертиза ответственных органов, которые выдают патенты. Положительное решение об удовлетворении заявки на этот документ может быть выдано лишь в случае, когда объект рассмотрения отвечает всем трем требованиям.

На законодательном уровне оформление столь важного подтверждения прав на результаты интеллектуального труда регламентируется Гражданским кодексом РФ, а именно его Главой 72.

В данном документе определено, как получить патент, его охранная функция, а также минимальные и максимальные сроки действия по видам. Также пункт 1 ст. 1363 ГК РФ утверждает, что право уникального владения результатами предмета данного защитного документа наступает сразу же с первой заявкой.

Это сделано для максимальной защиты прав изобретателей. Другие виды патентов контролируются законодательством той сферы, в которой применяется данный документ.

Виды патентов в 2021 году

В целом само понятие патента довольно широкое. Этим и объясняется их разнообразность, а также сферы применения. Есть несколько их видов:

- на полезную модель, изобретение, промышленный экземпляр;

- на работу;

- на торговлю.

Первая группа выдается на различные новшества в науке, полезные конструктивные решения, используемые в промышленности усовершенствования. Они могут быть оформлены на срок до 25 лет в зависимости от конкретного предмета, на который оформляется заявка.

Вторая группа предполагает собой немного иную форму защиты прав человека. Патент на работу необходим иностранным гражданам, которые прибывают из стран с безвизовым режимом и хотят начать трудовую деятельность. Заниматься этим в 2021 году будет Федеральная миграционная служба. Помнить об этом должен каждый ИП, который планирует использовать нанятых работников, прибывших из других стран.

Но наиболее полезным и важным видом патента для индивидуальных предпринимателей в 2021 году является на торговлю, который оформляют органы налоговой службы. Многие ИП выбирают для своей предпринимательской деятельности такой вид бизнеса, как торговля, которая предполагает массу дополнительных условий:

- заполнение и сдача налоговых деклараций;

- применение ККМ;

- платить большое количество налогов.

Но всего этого можно избежать и уменьшить размеры, если использовать в 2021 году патентную систему налогообложения индивидуальных предпринимателей.

Ее применение в 2021 году допускается для ИП, которые соответствуют условиям:

- прибыль за год — не больше 60 млн. рублей;

- количество нанятых работников по среднему показателю – не больше 15 человек;

Если любое из этих условий не соблюдено, то ИП не может рассчитывать на изменение метода оплаты налогов.

Порядок получения

Как получить патент, можно узнать в соответствующих государственных органах, которые отвечают за его выдачу.

Патент на изобретение

Получение патента на новое изобретение, полезную модель или промышленный экземпляр в 2021 году требует оформления целого пакета документов, в который входят:

- установленная заполненная форма заявления ;

- детально расписанное описание;

- формула, с помощью которой будет понятно само изобретение;

- дополнительные чертежи, другие документы, которые необходимы для полного понимания сути изобретения;

- подготовленный реферат.

Заявку оценивает Федеральный институт промышленности, который проводит два вида экспертиз:

- формальная;

- по сути вопроса.

На их основе специалисты принимают решение о выдаче или отказе в выдаче этого документа.

Патент на работу

Для получения патента на работу в 2021 году необходимо подать такой пакет документов:

- установленная форма заявления с просьбой о патенте на работу;

- документ, удостоверяющий личность заявителя, который признан в РФ;

- миграционную карту;

- чек-квитанцию, который подтверждает оплату НДФЛ;

- данные о трудовой деятельности, подтвержденные официально.

Стоит отметить, что ИП, который использует для проведения предпринимательской деятельности нанятых работников, не получивших патент, будет обложен штрафами. Поэтому стоит тщательно контролировать этот вопрос.

https://www.youtube.com/watch?v=khx9ypxljgM

Патент на работу имеет очень короткий срок действия, от 1 до 3 месяцев. После истечения этого срока он может быть продлен. Но продления действуют только до 12 месяцев общего из периода. После этого иностранному гражданину нужно снова обращаться в миграционную службу за патентом на работу.

Патент на торговлю

Наиболее актуальным для ИП с целью максимальной рентабельности его предпринимательской деятельности в 2021 году является патент для торговли, которой позволяет значительно уменьшить расходы на налоги, приобретение контрольно-кассовой машины.

Как получить патент на торговлю, можно узнать в ближайшей налоговой службе, если предпринимательская деятельность будет проводиться в данном регионе.

Именно сюда стоит также обратиться и с заявлением о желании перейти на патентную систему налогообложения. Также есть возможность подать его и в другом регионе.

Но это допускается, если индивидуальный предприниматель планирует осуществлять свою предпринимательскую деятельность на данной территории.

Кроме условий для получения ИП патента для торговли, которые были указаны выше, стоит также знать, что его выдача допускается только тем индивидуальным предпринимателям, кто занимается розничной торговлей.

Если ИП планирует заниматься несколькими видами деятельности в 2021 году, то соответствующий документ нужно оформлять на каждую из них, чтобы иметь измененную систему налогообложения.

Патент на торговлю дает значительную экономию, но стоит помнить, что данный документ, а соответственно и право измененных выплат имеет срок, максимум до года. Поэтому, чтобы не стать неплательщиком налогов в 2021 году, необходимо вовремя подавать заявление на получение новых патентов.

Они в законодательстве имеют достаточно широкое понятие. С его помощью этого документа каждый может защитить свою интеллектуальную собственность, а также предпринимательскую деятельность от дополнительных расходов. Получение патента не является трудоемким процессом.

Достаточно предоставить перечень всех необходимых документов, а также дождаться решения ответственных органов. В случае кратковременных патентов следует быть внимательным, чтобы не пропустить срок их окончания, ведь тогда можно получить довольно немаленький штраф.

- ipmaster

- Распечатать

Видео:Патентная система налогообложения для ИП в 2023 годуСкачать

Как оформить патент для ИП: пошаговая инструкция. Стоимость патента для ИП :

С 2013 года на территории Российской Федерации была введена система, предполагающая упрощение ведения предпринимательской деятельности для индивидуальных предпринимателей с оборотом не более шестидесяти миллионов рублей. С 2015 года были внесены некоторые поправки в закон. Об этом и пойдет речь в данной статье.

Что такое патент для индивидуального предпринимателя

В 2013 году, а именно с первого января, была введена новая система налогообложения. Такая система стала доступна для индивидуальных предпринимателей, осуществляющих только определенные виды деятельности.

Этот налоговый режим не является обязательным по всей территории Российской Федерации, а стал возможным лишь в тех регионах, которые приняли в рамках своего субъекта Федерации закон о введении данной системы налогообложения.

Система была разработана для облегчения налогового бремени индивидуальных предпринимателей, так как предусматривает освобождение от других налогов. Патентная система является добровольной и может сочетать в себе и другие режимы.

Преимущества и недостатки патента для индивидуального предпринимателя

Патент для ИП очень удобен, потому что стоит его приобрести — и в налоговую до окончания срока его действия можно не приходить. Не нужно сдавать никакие декларации, платить какие-либо налоги. Единственное, что потребуется, так это уплачивать страховые взносы, но это уже не в налоговой. Вот почему многие предприниматели стремятся с самого начала своей деятельности приобрести патенты.

https://www.youtube.com/watch?v=NJtEO2ulH5g

Осуществляя свою деятельность по новой системе налогообложения, они могут не вести бухгалтерский учет, не применять контрольно-кассовый аппарат, но специальная книга для учета должна заполняться в обязательном порядке соответствующим образом.

Сумма налога патента является достаточно понятной для плательщика, потому что рассчитывается тем налоговым органом, который патент для ИП выдает.

Такой вид налогообложения является свободным. Индивидуальный предприниматель решает сам, будет он пользоваться упрощенной системой налогообложения или же патентной.

Процентная ставка по этому налогу составляет всего шесть процентов, а по единому налогу по вмененному доходу, например, пятнадцать.

Не нужно будет обращаться в налоговую службу, то есть платить налоги на прибыль, на доход с физических лиц и в отдельных случаях на добавленную стоимость.

Ввиду всех этих обстоятельств у патентной системы налогообложения есть все необходимые преимущества, привлекающие индивидуальных предпринимателей, включая прозрачность и простоту ведения расчетов. Но стоит сказать, что не все виды деятельности подпадают под возможность выдачи патента.

Из недостатков такого вида налогообложения выделяется следующее:

- Система предназначена исключительно для индивидуальных предпринимателей.

- Видов деятельности, разрешенных для данного режима, не так много.

- Налог по системе патента не будет включать в себя страховые взносы.

- Стопроцентно понять, насколько эффективным окажется этот новый режим, можно будет только при подведении итогов года.

Какие виды предпринимательской деятельности подпадают под патент для ИП

Перечень, скажем сразу, ограничен. Каждый субъект Российской Федерации определяет свой список видов деятельности, которыми можно заниматься на новой системе налогообложения.

Для того чтобы его узнать, необходимо познакомиться с законом того региона, где предполагается вести бизнес. Существует так называемый Классификатор видов предпринимательской деятельности (коротко КВПДП).

В нем содержатся законы субъектов РФ, предусматривающие использование новой системы, и виды патентов для ИП.

На территории Москвы шестьдесят пять видов деятельности подпадают под возможность получить ИП-патент. Московская область включает немного меньше — пятьдесят восемь видов. Если индивидуальный предприниматель ведет несколько видов деятельности одновременно, то необходимо на каждый из них получать отдельный патент.

Какие налоги нет необходимости платить при применении патента

Применяя патентную систему предпринимателям не нужно будет платить налог на добавленную стоимость, налог на доход с физ. лиц и налог на имущество физ. лиц.

Срок действия патентов для ИП

Патент для ИП выдается на срок от одного месяца до года (внутри одного календарного года). Надо иметь в виду, что патент можно получить только в начале года.

Налоговый период патента для индивидуального предпринимателя

Один год по календарю и является для индивидуального предпринимателя налоговым периодом действия патента. Патент может выдаваться на срок менее одного года, в таком случае в документе будет указаны термины его актуальности. Если предпринимательская деятельность прекращается, то налоговый период будет исчисляться от начала срока действия патента и до прекращения ведения бизнеса.

Заявление на патент ИП подает в налоговую службу того региона, где будет вестись предпринимательская деятельность. Сделать это можно одновременно с регистрацией ИП, либо не позднее чем за 10 дней до начала применения патентной системы налогообложения.

Имеется в виду, если предприниматель собирается открыть фотостудию в Москве, но он зарегистрирован в каком-нибудь другом регионе Российской Федерации, то ему следует обратиться в налоговую службу города Москвы.

Подача заявления

Подать заявление можно несколькими путями:

- прийти в налоговый орган лично;

- воспользоваться онлайн-услугой;

- отправить письмо по почте.

Налоговая служба оповестит о своем решение в течение пяти рабочих дней (положительном или отрицательном).

Отказ в выдаче патента

Отказ может быть вызван следующими причинами:

- если неправильно указан срок патента;

- если в поданном заявлении содержится вид деятельности, не подпадающий под возможность использовать патентную систему налогообложения;

- если индивидуальным предпринимателем утрачивается право на использование такого режима в предыдущем периоде;

- если налог не был уплачен полностью;

- если неправильно заполнены обязательные поля в заявлении (нововведение 2015 года).

Необходимые требования и документы на патент ИП

Патентом могут пользоваться только те предприниматели, у которых ежегодный доход составляет менее шестидесяти миллионов рублей, и у которых средняя численность наемных работников составляет не более пятнадцати человек. Страховые взносы при этом за них оплачиваются так же, как и раньше. Кроме того, должна вестись книга учета доходов при патентной системе.

https://www.youtube.com/watch?v=tGVobmSkaAA

Для оформления патента в налоговую службу подается правильно заполненное заявление (если заявление заполнено не полностью или с ошибками, то это будет служить основанием для отказа в выдаче) и паспорт. Квитанция на оплату патента ИП предъявляется после его получения.

Расчет стоимости патента для индивидуального предпринимателя

Налоговая ставка патента составляет шесть процентов вне зависимости от полученной в ходе деятельности прибыли, но рассчитывается отдельно по каждому виду деятельности.

Субъект Российской Федерации может определить его самостоятельно, ориентируясь на возможный годовой доход в этом регионе.

Чтобы узнать стоимость патента для ИП в том или ином регионе, необходимо ознакомиться с законом субъекта РФ, где указываются все суммы.

Квитанция на оплату патента ИП должна составляться на реквизиты той налоговой службы, где оформлялось заявление.

Как производится оплата

Если такая система налогообложения оформляется на срок менее шести месяцев, то в течение двадцати пяти дней с момента вступления в силу должна быть оплачена стоимость патента.

Для ИП, что получают патент на срок больше шести месяцев, законом тоже определены сроки оплаты: в течение первых десяти дней следует оплатить одну треть от всей суммы, а остальные две трети — в течение всего периода действия патента, но не позднее тридцати дней до окончания его срока.

Важно учитывать, что если имеющаяся льгота не будет распространяться на уплату страховых взносов внебюджетных организаций.

Утрата права на использование

Индивидуальный предприниматель теряет право на патент в текущем году по следующим причинам:

- Количество наемных работников, допустимое для патентной системы, было превышено.

- Максимальный размер доходов, составляющий на сегодняшний день шестьдесят миллионов рублей в год, был превышен.

- Оплата патента не была вовремя произведена.

Если право на патент утрачено, индивидуальному предпринимателю надлежит обратиться с заявлением в налоговый орган, где был выдан патент. Или же он автоматически перейдет на общую систему исчисления налогов.

Индивидуальный предприниматель, который потерял право на использование патентной системы налогообложения, может снова подать заявку, но только в следующем календарном году.

Например, если индивидуальный предприниматель нанял служащих больше пятнадцати человек и лишился по этой причине патента, но в следующем году общая численность работников не превысила допустимую норму, то он сможет повторно подать заявление на получение патента.

ИП не может претендовать на восстановление патента в течение того года, в котором он его лишился.

Если предпринимательская деятельность, которая велась с применением патентной системы исчисления налогов, прекращается, то в течение пяти дней со дня получения заявления о прекращении деятельности налоговый орган производит снятие с учета данного ИП.

Пошаговая инструкция

1. Если предприниматель не зарегистрирован, то сначала, естественно, необходимо пройти процедуру регистрации и получить об этом свидетельство.

2. Заполняется заявление на получение патента. Для этого потребуется следующая информация:

- почтовый индекс;

- код субъекта РФ;

- название вида предпринимательской деятельности;

- идентификационный код предпринимательской деятельности;

- адрес регистрации, указанный в паспорте.

3. Заполненное заявление передается в налоговый орган того региона, где будет вестись предпринимательская деятельность; инспектор выдает соответствующую расписку о принятии заявления.

4. Через неделю можно забирать патент в налоговой службе, предъявив расписку и паспорт. Сразу нужно взять здесь реквизиты для оплаты патента.

5. Оплата производится в течение двадцати пяти рабочих дней с начала действия патента полностью, если срок его действия составляет до шести месяцев, и в размере одной трети — при сроке свыше шести месяцев. В последнем случае оставшуюся сумму необходимо оплатить не позднее чем за десять дней до окончания срока действия патента.

6. Необходимо своевременно вносить соответствующие записи в книгу учета доходов индивидуального предпринимателя. Приказом министерства финансов утверждена форма заполнения книги и порядок ее заполнения. В любом отделении ФНС можно взять образец заявления на патент ИП.

Патент ИП (Москва): как повлияют нововведения в 2015 году на некоторые виды бизнеса

Патентная система налогообложения в Москве начала действовать с начала 2013 года. Под действие патента подпадают шестьдесят пять видов деятельности, а процентная ставка составляет шесть процентов.

https://www.youtube.com/watch?v=c53d9kFTTu4

Многие индивидуальные предприниматели, попробовав эту систему, предпочитают ее другим системам налогообложения. В 2014 году количество выданных патентов, например, в рознице и общепите возросло в несколько раз по сравнению с показателями предыдущих лет.

Увидев столь успешные показатели, власти решили увеличить отчисления в 2015 году. Например, за патент ИП в Москве, который занимается грузоперевозками, платил восемнадцать тысяч рублей. Но в нынешнем году налог вырастет и будет составлять от девяноста до ста двадцати тысяч рублей ежегодно.

Еще сложнее придется владельцам грузовых автомобилей. Для них выплаты увеличатся в два, три, а то и в десять раз.

Максимальная выплата для машин грузоподъемностью более десяти тонн составит сто восемьдесят тысяч рублей в год.

В таких условиях владельцы транспортных средств вряд ли смогут рассчитывать на прежнюю прибыль, а у некоторых из них и вовсе встанет вопрос о дальнейшем существовании бизнеса.

Что касается аренды, то до 2015 года она составляла шестьдесят тысяч рублей в год вне зависимости от того, где было расположено помещение, какова его площадь и назначение (жилое или нежилое).

С 2015 года ситуация полностью изменилась и на сумму отчислений будет напрямую зависеть место расположения объекта, а также количество квадратных метров. Например, на квартиры, площадь которых менее пятидесяти квадратных метров, стоимость сократится.

В центральном административном округе налог составит сорок пять тысяч рублей, в пределах МКАД — тридцать тысяч, а в Новой Москве — двадцать одну тысячу рублей. Но на квартиры с большой площадью цена на патент, напротив, возрастет. Максимальная стоимость патента дойдет до шестисот тысяч рублей, то есть повысится в десять раз.

Это коснется квартир, расположенных в центральном административном округе с площадью более шестисот квадратных метров. Расчет составляется из возможного годового дохода от аренды в десять миллионов рублей.

Что касается розницы и общепита, для объектов, находящихся в центральном административном округе Москвы, расходы возрастут вдвое и составят от двухсот сорока до трехсот шестидесяти тысяч рублей в год.

Видео:КАК ПОЛУЧИТЬ ПАТЕНТ ДЛЯ ИП ПОСЛЕ ПОДАЧИ ЗАЯВЛЕНИЯ/ ПОШАГОВАЯ ИНСТРУКЦИЯСкачать

Получение патента на розничную торговлю для ИП

> Спецрежимы > Получение патента на розничную торговлю для ИП

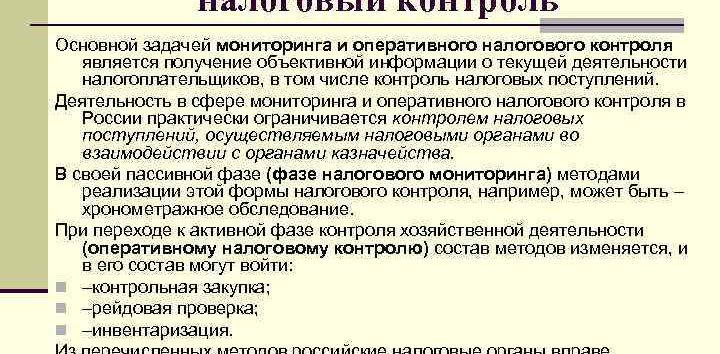

Патентная система налогообложения предназначена для индивидуальных предпринимателей, деятельность которых сопряжена с видом деятельности, относящимся к перечню в ст. 346.43 НК РФ.

Одним из видов деятельности, в отношении которого допустимо применить патент, является розничная торговля. Она может осуществляться через стационарные или нестационарные сети, виды деятельности закреплены в п.

45 и 46 указанной статьи кодекса.

Что такое розничная торговля

Это товарообменный процесс, удовлетворяющий запросы населения посредством продажи или предоставления им товаров и услуг, в которых они испытывают нужду.

Розничная торговля является окончательным этапом перемещения товаров, так как они посредством розницы попадают в руки конечного потребителя.

Во 2-й части ГК РФ подобному процессу дано также определение – лицо, занимающееся предпринимательской деятельностью, осуществляет операции купли-продажи продукции для личного потребления пользователя, а не для занятия бизнесом.

В процессе выполнения торговых операций реализатор должен помнить о приоритетности потребителя, в производстве товаров необходимо также учитывать потребность конечного пользователя.

Важно: розница удовлетворяет потребности обеих сторон – продавец получает доход, а потребитель желаемый продукт.

https://www.youtube.com/watch?v=eSOrGDK9Odc

Розничную торговлю можно вести через стационарный объект или нестационарный. Что это, в чем отличия?

ФНС при разъяснении сотрудникам своих отделов данных понятий ссылается на письмо Минфина, которое подробно излагает, что:

Стационарный торговый объект – это здание его часть, строение его часть, при этом:

- Основа таких сооружений должна прочно связываться фундаментной основой с почвой;

- Объекты должны быть подключенными ко всем коммуникациям, обеспечивающим жизнедеятельность и соответствие санитарным нормам.

Также об этом сказано и в статьях НК РФ – стационарная сеть это здание/сооружение, предназначенное к занятию подобным бизнесом и подключенное к коммуникациям.

Другими словами – это:

- Здание;

- Сооружение;

- Постройка.

Имеющие коммуникационную систему и цоколь, то есть основу прикрепления к земле.

Нестационарный торговый объект – это временный объект возведенный человеком, не имеющий основания, в том числе и передвижной, и неважно имеет ли он жизнеобеспечение.

НК РФ утверждает, что нестационарная розничная торговля – это объекты, обеспечивающие разносную и развозную торговлю, а также сооружения не относящие к стационарным.

То есть, это:

- Торговля с транспорта;

- Киоски;

- Лотки;

- Палатки;

- Павильоны и прочие временные сооружения.

Кто может получить патент в розничной торговле в 2021 — 2021 году

Патент предназначен для индивидуальных предпринимателей (ИП), юридическим лицам он не доступен.

Ограничения на применение патента

При этом существует лимит возможностей, допускающих использование специального патентного режима:

- Нельзя использовать патент, если предприятие входит в состав простого товарищества или использует условия доверительного правления имуществом;

- Общая численность работников на предприятии должна быть менее 15 человек;

- Годовая выручка по предприятию не должна превышать 60 млн. рублей.

Важно: если индивидуальный предприниматель теряет возможность пользоваться патентом, то он сможет перейти на любое другое налогообложение, согласно нововведениям 2021 года.

Однако при этом налог с имущества согласно его кадастровой стоимости ИП обязан уплачивать, так как право, освобождающее от этой уплаты, было отменено в 2015 году.

Преимущества владения патентом для ИП

Патент для индивидуальных предпринимателей обладает большим перечнем положительных сторон:

- Основная – это сравнительно небольшая его стоимость;

- Возможность самостоятельно определиться с периодом действия патента – 1 – 12 месяцев;

- Доступность приобрести сразу несколько патентов для использования в различных регионах;

- Отсутствие декларирования, а значит и отсутствие бюрократических операций по проверке точности данных;

- Перечень разрешенных законодательством видов деятельности доступно только расширить местными властями, но сократить нельзя.

Важно: для розничной торговли отсутствует освобождение по выплате социального страхования за работников.

Также неоспоримым преимуществом патента для ИП является освобождение от определенных видов налога, конечно, при этом существуют некоторые нюансы, к примеру, НДС нужно оплачивать при выполнении определенных видов работ, а имущество, находящееся на кадастровом реестре облагается налогом.

Следующий этап, это отсутствие необходимости в тщательном формировании первичной документации, так как в данном случае доходы/расходы не являются объектом налогообложения.

Важно: до 1 июля 2021 года держатели патента имеют право работать без ККТ.

Как получить патент в 2021 — 2021 году на розничную торговлю

Прежде чем отправиться за получением патента, ИП необходимо определиться со сроком его применения, подавать заявление нужно за 10 дней до выбранной даты.

https://www.youtube.com/watch?v=kCaZn5wAr0w

С сентября 2021 года применяется новая форма заявления 26.5-1, скачать ее бланк и заполненный образец можно по ссылке — Заявление на патент форма 26.5-1.

Далее следует убедиться, что в данном регионе существует возможность работать согласно патентной основе в отношении розничной стационарной и нестационарной торговли, так как это определяется региональными властями.

Важно: патент доступен только для того региона, в котором его выдали.

Инспекция рассматривает заявление индивидуального предпринимателя в течение 5 дней, после чего должна дать положительный или отрицательный ответ.

Отказать ИП в патенте могут в следующих случаях:

- Вид деятельности недопустим для использования патента;

- Неверно указан период действия документа;

- ИП недопустимо право для использования патента в этом году;

- ИП имеет задолженности;

- Неверно заполнены поля заявления.

Чтобы подать заявление на получение патента индивидуальному предпринимателю допустимо:

- Пройти в отделение ФНС;

- Отослать его почтой, при этом необходимо учитывать период доставки;

- Заполнить электронную форму на официальном сайте.

Чтобы заполнить бланк заявления необходимо приготовить:

- Паспорт, ИНН;

- Свидетельство о регистрации ИП;

- Кадастровая и техническая документация на помещение.

Как посчитать патент на розничную торговлю

Патент для индивидуального предпринимателя является заменителем трех налогов:

Расчет происходит по следующей формуле:

П = ПГД * 6%.

В данном случае:

- ПГД – это потенциально возможный годовой доход для вида деятельности, который рассчитывается на региональном уровне с учетом особенностей ведения бизнеса на год, при использовании прошлогодних данных, но при этом следует следить за изменениями в законодательстве;

- Также следует учитывать период, на который ИП берет патент.

Патент на розничную торговлю на 2021 год для Москвы

Потенциальный годовой доход для Москвы для индивидуальных предпринимателей с 1 января 2021 года установлен Законом г.Москвы №53 в ред. от 23.11.16 и составляет:

- через стационарные сети с торговыми залами менее 50 кв.м.:

- через торговые сети без залов и нестационарные сети, кроме развозной и разносной:

- развозная и разносная 2 700 000 руб.

Ставка равняется 6%.

Размер патента для Московской области на розницу

💥 Видео

Патент для ИП в 2024 году // Патентная система налогообложенияСкачать

Что такое патент для ИП и чем он так хорош? Какие налоги, как оформить?Скачать

Заявление на патент для ИП в 2023 году: как заполнить образец и подать заявлениеСкачать

ЗАЯВЛЕНИЕ НА ПАТЕНТ ДЛЯ ИП / ПОШАГОВАЯ ИНСТРУКЦИЯ ЗАПОЛНЕНИЯСкачать

Как подать заявление на патент на 2022 год через личный кабинет ИПСкачать

ЗАЯВЛЕНИЕ НА ПАТЕНТ по НОВОЙ форме 26.5-1Скачать

Патентная система налогообложения в 2023 году. Сколько стоит патент и кто может его получитьСкачать

ВСЁ ПРО ПАТЕНТ в 2023 году | Как МИГРАНТУ оформить патент, как продлить патентСкачать

Вся правда о патенте для инфобизнеса #консультациябухгалтера #бухгалтерип #запуски #налогиип #патентСкачать

Как получить электронный патент?Скачать

Как написать заявление на получение Патента для ИП.Скачать

Как оформить патент (ПСН) на грузоперевозки для ИПСкачать

Как ИП на ПСН может получить патент в электронном виде?Скачать

Заявление на патент с 2021 года. Правила заполнения. Образец заявления на получение патента.Скачать

Как заполнить уведомление на уменьшение налога по патентуСкачать

ПАТЕНТ для ИП: как рассчитать Патент, как получить Патент и заполнить заявлениеСкачать

Патентная система налогообложения | Получение патента для ИПСкачать