1. Как правильно оформить предоставление заемных средств работникам.

2. Каков порядок налогообложения и бухгалтерского учета займов работникам.

3. Какие последствия влечет прощение долга сотрудника по займу.

По законодательству РФ выдача займов не является исключительным правом кредитных организаций, поэтому ничто не мешает работодателям «поддержать» своих сотрудников заемными средствами.

Условия предоставления займов по месту работы могут существенно отличаться от банковских: меньшая или даже нулевая процентная ставка, более длительный срок возврата или бессрочный заем (до востребования) и т.д. Таким образом, для работников выгода от получения таких займов очевидна.

Однако и для работодателя предоставление займов сотрудникам имеет свои плюсы, например, повышение лояльности и дополнительная мотивация сотрудников, способ удержать хороших специалистов.

Поэтому работодатели, располагающие достаточными финансовыми возможностями, как правило, не отказывают своим работникам в выдаче займа. О том, что нужно знать бухгалтеру (и не только) о займах сотрудникам, — читайте в статье.

- Договор займа с работником

- НДФЛ при предоставлении займа работнику

- Как выдать беспроцентный займ сотруднику в 2021 году

- Общие аспекты

- Что это такое

- Значимость сделки

- Законодательная база

- Как оформить беспроцентный займ сотруднику

- На какие цели выдаются денежные средства

- Пример заявления

- Порядок заключения договора (образец)

- Расчет материальной выгоды

- Часто задаваемые вопросы

- Возможные налоговые последствия

- Может ли предприятие списать долг

- Беспроцентный займ сотруднику — налоговые последствия, договор, выдача, заявление

- Особенности

- Условия предоставления

- Необходимые документы

- Способы выдачи беспроцентного займа сотруднику

- Оформление договора

- Беспроцентный заем сотруднику компании 2021

- Требования к сотруднику

- Оформление соглашения о беспроцентном займе

- Налогообложение по кредиту работнику компании

- Если долг прощается

- Проводки

- Некоторые нюансы беспроцентной сделки

- Порядок выдачи займа сотруднику от организации

- Нормативная база

- Цели кредита

- Документальное оформления займ сотруднику от организации

- Условия договора

- Бухгалтерские проводки

- Облагается ли НДФЛ в 2021 году

- 🎬 Видео

Договор займа с работником

Предоставление заемных средств сотруднику оформляется договором, в соответствии с которым заимодавец (работодатель) предает в собственность заемщику (работнику) определенную денежную сумму, а последний обязуется ее вернуть. При составлении договора займа с сотрудником необходимо учитывать следующие важные условия:

- Форма договоразайма – всегда письменная, так как одна из сторон (работодатель) является юридическим лицом (ИП) (п. 1 ст. 808 ГК РФ).

- Дата, с которой договор вступает в силу – определяется датой фактической передачи денег (п. 1 ст. 807 ГК РФ).

- Сумма займа – устанавливается в договоре. Законодательство не содержит ограничений по сумме займов, выдаваемых работодателями своим сотрудникам. Однако если выдача займа является для организации крупной сделкой (сумма займа составляет 25% и более от стоимости имущества по данным бухгалтерской отчетности за последний отчетный период), то решение об одобрении выдачи такого займа принимает не директор, а общее собрание участников общества (ООО), совет директоров (наблюдательный совет) или общее собрание акционеров (АО).

- Валюта займа – рубли. Займы и кредиты в иностранной валюте имеют выдавать только кредитные организации (ст. 9 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»).

- Проценты по договору за пользование займом – могут предусматриваться, а могут не предусматриваться.

! Обратите внимание: Если в договоре процентная ставка не установлена, по умолчанию она считается равной ставке рефинансирования, действующей на момент возврата займа (части займа) (п. 1 ст.

809 ГК РФ).

Для того чтобы заем являлся беспроцентным, в договоре необходимо прописать условие о неначислении процентов, например: «проценты за пользование заемными денежными средствами по настоящему договору не начисляются».

- Срок и порядок возврата займа и процентов – устанавливаются в договоре по соглашению сторон. Если такой порядок не закреплен в договоре, заемщик обязан уплачивать проценты ежемесячно, а сумму займа возвратить в течение 30 дней с момента предъявления требования со стороны заимодавца (п. 2 ст. 809, п. 1 ст. 810 ГК РФ).

- Возможность досрочного погашения займа – закрепляется в договоре. В том случае, если условия досрочного возврата займа не прописаны в договоре, беспроцентный заем может быть возвращен заемщиком досрочно в любой момент, а процентный заем – не ранее, чем через 30 дней с момента уведомления заимодавца о досрочном погашении (п. 2 ст. 810 ГК РФ).

Договор займа с сотрудником составляется в произвольной форме, как правило, на основании заявления работника.

Помимо перечисленных условий в договоре займа необходимо прописать срок, на который выдается заем, способ передачи суммы займы (из кассы организации, перечислением на счет работника), способ возврата займа (удержанием из заработной платы, перечислением на расчетный счет организации, внесением в кассу), а также цель получения займа работником.

Особенно важно подробно и четко прописать цель получения займа сотрудником, если она связана с приобретением жилья, а также земельных участков под строительство жилья. От цели займа зависит порядок налогообложения НДФЛ материальной выгоды при использовании заемных средств, о чем речь пойдет далее.

Скачать Образец договора займа с работником

НДФЛ при предоставлении займа работнику

Правильно составить договор займа с сотрудником – это полдела: самое «интересное» для бухгалтера начинается после фактической выдачи займа.

Прежде всего, необходимо определить, возникает ли у сотрудника материальная выгода от экономии на процентах за пользование заемными средствами.

Доход в виде материальной выгоды появляется в том случае, когда процентная ставка по договору займа меньше 2/3 ставки рефинансирования, действующей на дату получения дохода. Сумму материальной выгоды можно рассчитать по следующей формуле:

МВ = СЗ х (2/3 ст. реф. – ст. з.) / 365 (366) х t , где

- МВ – материальная выгода по договору займа с сотрудником (руб.)

- СЗ – сумма займа по договору (руб.)

- ст. реф. – ставка рефинансирования (%) действующая на дату погашения (частичного погашения) займа (при беспроцентном займе) или погашения процентов по займу (при процентном займе).

- ст. з. – процентная ставка по займу, установленная в договоре

- t – период времени (календ. дн.) за который начисляются проценты (при процентном займе) или пользования заемными средствами (при беспроцентном займе).

Материальная выгода, полученная сотрудником при использовании заемных средств, облагается НДФЛ по ставке35%. НДФЛ необходимо удержать в день получения работником дохода в виде материальной выгоды, а именно:

- при процентном займе – в день погашения процентов по займу (пп. 3 п. 1 ст. 223 НК РФ);

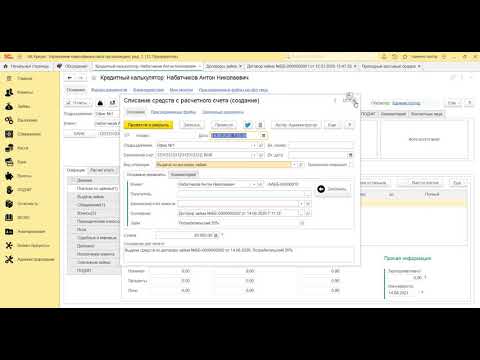

Видео:Займ сотруднику в 1С 8.3 ЗУПСкачать

Как выдать беспроцентный займ сотруднику в 2021 году

В 2021 году набирают обороты услуги от учредителей, компаний предоставляющие своим работникам ссуды без переплат, то есть беспроцентный заем.

Без дополнительных денежных средств не обойтись ни бизнесмену, ни простому физическому лицу. Особенно если это касается срочности.

Но и тут не нужно считать, что ссуда будет просто даром и без каких-либо переплат. Возможно, заемщик и обойдется без процентов, но от оплаты НДФЛ обойтись не получится.

Общие аспекты

Договор займа — соглашение между сторонами (заимодатель и заемщик) о предоставлении услуг передачи денежных средств или имущества, по родовым признакам.

https://www.youtube.com/watch?v=x6hvUFSlnIA

Заемщик обязуется вернуть долг в оговоренные сроки. Может ли организация выдать беспроцентный займ сотруднику? Оформление беспроцентного займа от компании совершенно законно.

Договор вступает в силу с момента его подписания и передачей средств из рук в руки, ели не было оговорено иное (ст. 760 ГК РФ). Договор составляется только в письменной форме.

Сотрудники, состоящие в штате компании, требующие улучшения жилищных условий, имеют право получить ссуду от прибыли, полученной компанией уже после вычетов всех НДФЛ.

Беспроцентный займ сотрудникам МЧС предоставляют работодатели, которые хотят поддержать их или удержать особенно ценных специалистов.

Что это такое

Беспроцентный займ — широко распространенное в последнее время явление. Такой тип займа выгоден заемщику отсутствием процентов за пользование денежными средствами.

Процент может отсутствовать частично, то есть на некоторый срок, либо полностью, согласно договору. Беспроцентный займ сотруднику может выдать его работодатель/учредитель, заранее оговорив условия сделки.

По своему это учредителю не выгодно, такой займ, но порой руководителю идут на компромиссы. Договор займа может считаться беспроцентным если:

- в пользование передаются не денежные средства, а имущество по родовым признакам;

- сумма займа не больше 50-кратного МРОТ согласно законодательству РФ.

Выдаваемая ссуда не имеет отношения к предпринимательской деятельности ни одной из сторон, не касается коммерческих целей.

Допускается возврат долга частями или полностью, а также досрочная выплата. Но заемщику придется оплатить налоговые сборы.

Учредитель, который выдал заем сотруднику предприятия, не подлежит оплате налогов, так как данный вид займа не несет дохода для него.

Организация может выдать кредит сотруднику двумя способами:

- Предоставление на счет.

- Наличными из кассы организации.

Значимость сделки

Сделка по кредитованию – это проявление действий граждан, направленные на установления, изменения, прекращения прав и обязанностей (ст. 153 ГК РФ).

Сделки могут заключаться как юридическими лицами, так и физическими. Основные признаки:

- правомерность;

- нравственность;

- проявление свободной воли;

- цель и мотивы сделки.

Разделяется на виды:

- односторонние и двусторонние;

- возмездные и безвозмездные;

- реальные и консенсуальные;

- каузальные и абстрактные.

Сказать, кому именно сделка является выгоднее сложно. Тут все зависит от вида сделки и ее состава.

Но чаще выгода достается той стороне, которая предоставляет услуги. В частности это хорошо наблюдается в кредитовании, получении займов.

Когда заемщик, выплачивая долг, сверху должен уплатить проценты за пользование кредитом, а если договор беспроцентный (для сотрудника, например), то на сотрудника возлагается уплаты НДФЛ.

Законодательная база

Соглашение беспроцентного займа, которое заключается между предприятием и сотрудником, составляется, исходя из запросов ГК РФ, а именно главы 42 этого документа.

Также в случае оформления такого договора действует НК РФ. Займ считается беспроцентным согласно содержанию ст. 809 ГК РФ.

Как таковых ограничений или запретов в законодательстве России нет на беспроцентные ссуды от компании, важно только чтобы в бухгалтерской отчетности это было правильно и грамотно указано.

Имеет значение правильность составленного договора, иначе, могут возникнуть нюансы. Прежде всего, должно быть четко указано, что данный вид займа именно беспроцентный.

Таким образом, с плеч компании/учредителя снимается обязанность уплаты налогообложения.

Это теперь обязанность заемщика и, в случае, если он не делает отчисления по уплате НДФЛ, то вопросы будут касаться именного его.

При покупке жилья за счет займа необходимо будет запросить в налоговой службе справку об использовании налогового вычета.

https://www.youtube.com/watch?v=92ZnXV_dUds

Согласно п.1 ст. 807 ГК РФ — организация имеет право выдать своему сотруднику заем как денежный, так и товарный.

Согласно ст. 812 ГК РФ — заемщик имеет право оспорить договор в случае, если денежные средства или имущество не было должным образом ему передано, не в том количестве, что ранее оговаривалось.

В таком случае договор считается недействительным. Согласно ст. 810 ГК РФ — заемщик обязуется вернуть долг в указанный срок и в том порядке, что было указано в договоре.

Как оформить беспроцентный займ сотруднику

Прежде всего, сотрудник должен написать заявление на имя руководителя с текстом, в котором будет грамотно указано на какие цели, какая сумма его интересует.

После предварительного рассмотрения и согласования работник начинает подготавливать необходимые документы.

Составляется сам договор беспроцентного займа для сотрудника. Туда вноситься все его паспортные данные, место прописки и проживания, стаж работы и прочее.

Договор подписывается самим руководителем или лицом, уполномоченным подписывать такие документы.

Обязательно должна стоять фирменная печать компании. Наличие подписи главного бухгалтера, ведь он ведет бухгалтерский учет всей компании.

Обе стороны получают по экземпляру договора. Условия МФО:

| Организация | Сумма кредита | Процентная ставка | Время анализа |

| Монеза | 60 тыс. руб. | 0,35 % | 15 мин. |

| Турбозайм | 15 тыс. руб. | 2,17 % | 5 мин. |

| Лайм | 20 400 руб. | 2,13 % | 5 мин. |

На какие цели выдаются денежные средства

Денежные средства могут выдаваться на любые потребности сотрудника (ст. 809 ГК РФ):

- на покупку жилья, машины,

- на поездку на море, на отдых,

- на лечение,

- на обучение.

Если в договоре было конкретно указано, на какие именно цели нужны средства, то компания вправе запросить после у сотрудника подтверждающие справки или документы о том, что именно на указанные цели пошли средства.

Если производилась покупка жилья, то это может быть договор купли-продажи. Если по первому требованию сотрудник не выполнил указания, то договор может быть расторгнут.

Пример заявления

Каким образом происходит оформление заявления сотрудником работодателю на выдачу займа?

Прежде всего взять чистый лист А4 и в верхнем правом углу заполняется «шапка» — должность директора и инициалы его, потом от кого заявление, ваше ФИО, должность. Следом в центре « Заявление».

Основная часть заявления содержит саму просьбу, а именно « Прошу Вас предоставить мне займ на сумму…» и прописываете в числовом формате сумму денежных средств, которую хотите попросить.

Нелишним будет указать также на какие цели просьба и срок заключения договора (год, полтора, два или больше).

Укажите как вы собираетесь выплачивать долг, какими суммами вам это удобно будет делать (минимальные платежи).

Чаще на практике используется частичное взымание долга с заработной платы сотрудника в бухгалтерии при формировании очередной выплаты зарплатного месяца.

Как получить Быстрозайм на карту онлайн, круглосуточно и с плохой кредитной историей, читайте здесь.

В конце текста слева внизу указывается дата составления заявления и справа ваша подпись с инициалами. Потом нужно зарегистрировать его у секретаря канцелярии. Остается только ждать решения от руководства.

Порядок заключения договора (образец)

Договор займа для сотрудника практически ничем не отличается от обычного стандартного договора кредитования.

Отличительная особенность лишь в том, что в договоре четко указывается, что заем является беспроцентным. Бланк беспроцентного договора займа можно скачать здесь.

Дополнительными условиями также могут выступать нюансы, возникшие во время действия договора, например если работник увольняется, то руководитель может потребовать досрочную выплату долга.

В договоре указывается следующее:

- предмет договора/цель;

- срок действия договора;

- права и обязанности сторон;

- ответственность сторон;

- основания и порядок расторжения договора;

- разрешения споров из договора;

- форс-мажорные ситуации и прочие условия.

По окончанию указываются данные — прописка, регистрация, паспортные и контактные данные. Обязательно подписи сторон и фирменная печать компании.

https://www.youtube.com/watch?v=z0B9rJEbP4k

При необходимости соглашение кредита сопровождается актом приема-передачи заемного имущества, графиком выплат, в котором прописано, какую сумму и в какое время заемщик должен вернуть долг кредитору.

В соглашении должны прописываться важные аспекты заключенной сделки, оговоренные заранее.

Если соглашение не содержит период его погашения, то заемщик должен возвратить деньги не позже 30 дней с периода предъявления ему запроса о выплате кредита.

Если заемщик не оплачивает долг вовремя, то кредитор может потребовать выплаты всего размера долга единовременно.

Кроме этого, стандартным соглашением кредита предусматриваются разные типы штрафов, которые вступят в силу в ситуации невыполнения либо неправильного выполнения своих обязанностей заемщиком.

Все изменения в соглашение кредита вносятся по согласию двух сторон и подтверждаются подписанием других договоров в добавок к главному соглашению кредитования.

Расчет материальной выгоды

Материальная выгода по полученному кредиту появится у сотрудника:

| Если процентная ставка по кредиту ниже 2/3 ставки рефинансирования | Которая действует на день выплаты процентов (по кредитам в рублях) |

| Если ставка по нему ниже 9 процентов в год (по кредитам в валюте) | Данная ситуация может появиться при выдаче кредита иностранцу |

| При безвозмездном кредите | — |

Материальная выгода рассчитывается по формуле:

(2/3 * 8,25% * размер кредита) * (действительное число дней пользования займом / 365).

Часто задаваемые вопросы

Многие сотрудники и кредиторы, оформляя безвозмездный заем, задаются вопросами — какие могут быть налоговые последствия при заключении соглашения и может ли предприятие списать долг сотруднику.

Возможные налоговые последствия

Предприятие – кредитор, так же как и заемщик должны выплатить в пользу государства определенные налоги.

В случае, когда выдается безвозмездный кредит физ. лицу от юр. лица, у первого появляется доход в форме материальной выгоды от экономии на процентах.

Данный доход подлежит налогообложению НДФЛ на общих основаниях. Беспроцентный займ работнику НДФЛ возникает в следующих случаях:

| Если организация либо ИП выдали физ. лицу кредит | Проценты по которому не превосходят 2/3 ставки рефинансирования ЦБ |

| Если физическое лицо получило кредит в зарубежной валюте | Процентная ставка по которому не превосходит 9 % |

| Физ. лицо получило безвозмездный кредит | — |

Удержать налог можно с зарплаты работника, но размер налога не должен быть больше 50 % суммы, начисленной к оплате.

Может ли предприятие списать долг

Для сотрудника возможно прощение долга. В этом случае НДФЛ, причисленный к сумме материальной выгоды, никуда не исчезает.

Его следует продолжать вычитать из доходов работника, пока не будет исчерпана вся сумма налога. Кроме того, налогообложению подлежит и прощенная задолженность, но уже по ставке 13 %.

При этом налогообложение начисляется либо на день передачи сообщения о прощении долга, либо на дату подписания соглашения о дарении финансовых средств (момент прощения).

В итоге, организации придется удерживать из доходов работника налог с размера прощенного долга, налог с финансовой выгоды, налог с доходов, выплачиваемых физ. лицу.

Если компании соглашаются выдать одному из своих работников кредит, то в большинстве случаев он будет безвозмездным, либо с минимальной процентной ставкой. Это выгодно для сотрудников и стимулирует их к хорошей работе.

: компания выдает займы сотрудникам — нюансы налогообложения

Видео:Беспроцентные займы. Налоговые последствия и риски.Скачать

Беспроцентный займ сотруднику — налоговые последствия, договор, выдача, заявление

Беспроцентный заем – это предоставление во временное пользование денежных средств без начисления процентов на сумму долга. Такой тип сделки чаще всего оформляется между двумя физическими лицами или физическим и юридическим лицом. В последнем случае речь идет о выдаче займа работнику фирмой, в которой он трудится.

Особенности

Все операции, связанные с предоставлением займов, регулируются главой 42 Гражданского кодекса. Сделка оформляется посредством письменного составления договора заема. К документу может прилагаться расписка, подтверждающая передачу денег.

Сделка считается совершенной с момента передачи средств (статья 807 ГК РФ, пункт 1). По договору беспроцентного займа, проценты за пользование ссудой не начисляются, т. е. заемщик обязан вернуть только ту сумму, которую занимал.

Договор беспроцентного заема нарушает общий принцип платности, именно поэтому такой кредит нельзя получить в банке или другой финансовой организации.Работодатели сами определяют условия выдачи беспроцентной ссуды работнику. Решение принимается начальником компании.

Сотрудник озвучивает свое желание получить займ посредством подачи заявления.

В нем нужно указать цели кредитования и необходимую сумму. В качестве подтверждения выдачи денег сотруднику выдается расходный кассовый ордер и платежное поручение. Любая беспроцентная ссуда, в отличие от процентного заема, может быть покрыта досрочно, даже если это условие не указано в договоре.

Условия предоставления

Фирма выдает работнику ссуду на индивидуальных, выгодных для сторон условиях. Директор может одобрить беспроцентную ссуду целевого характера или на любые личные нужды. Закон не предусматривает никаких ограничений в отношении заемов сотрудникам компаний.

Цели заявитель обычно указывает следующие:

- Покупка автомобиля;

- Строительство дачи, гаража и т. д.;

- Ремонт;

- Приобретение техники;

- Обучение;

- Лечение;

- Отдых и проч.

В Гражданском кодексе нет требований касаемо сроков предоставления и погашения займа.

Как показывает практика, фирмы выдают ссуды на короткий период – год-полтора. По заявлению заемщика и с согласия заимодателя может быть предоставлена отсрочка. Займы работникам предоставляются только в национальной валюте – рублях РФ. К сторонам сделки (организациям и сотрудникам) никаких дополнительных требований нет.

Необходимые документы

Для получения займа от организации работнику нужно подать заявление в произвольной форме на имя руководителя.

В документе указываются:

- ФИО;

- Дата рождения;

- Паспортные данные;

- Занимаемая должность, отдел;

- Цели кредитования (если сотрудник объясняет необходимость получения денег определенными нуждами);

- Желаемая сумма и срок погашения;

- Дата составления, подпись.

Способы выдачи беспроцентного займа сотруднику

Беспроцентная ссуда от организации предоставляется следующими способами:

- Перечисление суммы займа на личный банковский счет работника (или карточный счет);

- Наличными денежными средствами из кассы фирмы.

Бухгалтерия обязана зафиксировать факт выдачи денег.

https://www.youtube.com/watch?v=uJD9r9SG4rw

Если средства переводятся на счет, составляется проводка Д71-К51 (списание и перевод денег на счет). В случае выдачи наличных из кассы бухгалтер делает запись Д73-К50.

Оформление договора

Договор займа сотруднику составляется строго в письменной форме, поскольку одна из сторон – юридическое лицо.

Структура договора беспроцентного займа работнику:

- Наименование сторон (ФИО сотрудника, его паспортные данные, полное наименование юридического лица или ИП, номер свидетельства и другие сведения об организации, ФИО руководителя, его паспортные данные);

- Условия предоставления ссуды (сумма, срок возврата, способы погашения и т. д.);

- Цели (если ссуда выдается на определенные нужды);

- Права и обязанности сторон;

- Форс-мажорные обстоятельства;

- Подписи сторон, дата заключения, печать фирмы.

Особенности составления договора:

- Договор беспроцентного займа составляется по стандартной схеме с расписыванием всех пунктов, перечисленных выше;

- Есть важное отличие: в договоре беспроцентной ссуды следует четко прописать, что проценты за пользование средствами не начисляются;

- В противном случае сделка автоматически становится процентной, и на сумму займа будут начисляться фиксированные проценты в размере 2/3 ставки рефинансирования ЦБ РФ. Из-за этого возникают определенные налоговые последствия для компании.

Нюансы:

- Если займ погашается частями (например, ежемесячно), это условие необходимо отразить в тексте договора;

- Также следует указать способ погашения: наличными денежными средствами, ежемесячное удержание из заработной платы, перевод на счет фирмы;

- Дополнительно к договору составляет график погашения, в котором прописываются периодичность и сроки внесения средств;

- Если займ выдается на определенные цели, в договоре нужно отметить то, что заемщик обязуется представить доказательства целевого использования денег.

Сумма ссуды должна быть соизмерима со стоимостью активов. Если займ превышает этот показатель более чем на 25%, операция будет квалифицирована как крупная сделка. Для ее одобрения требуется проведение собрание директоров фирмы.

Средства не выдаются сразу после подписания договора. Руководитель издает приказ, в котором содержится та же информация, что и в договоре займа (сумма, сроки, наименования сторон, условие беспроцентного пользования и т. д.).

Приказ направляются в бухгалтерию для отражения операции в бухучете.В самом соглашении помимо подписей сторон проставляется и подпись бухгалтера, поскольку имеет место сделка по передаче денежных средств.

В соответствии с ФЗ «О бухгалтерском учете», бухгалтер должен расписываться во всех документах, имеющих отношение к финансовым и расчетным операциям фирмы. Договор составляется в двух экземплярах (для каждой стороны), также сделать дубликат для бухгалтерии.

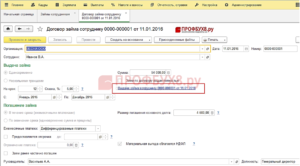

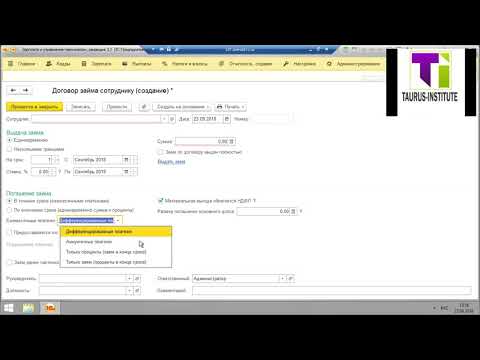

Видео:Как отразить договор с сотрудником на выдачу займа беспроцентного с вычетом с зарплатыСкачать

Беспроцентный заем сотруднику компании 2021

Организации и частные предприниматели имеют право выдавать ссуды другим организациям и собственным сотрудникам не только под низкий процент, но и без оплаты за пользование денежными средствами.

Для работника подобный заем выглядит намного привлекательнее банковского кредита благодаря отсутствию оплаты (при процентной ставке в 0%), а также отсутствию необходимости готовить пакет документов.

Бухгалтерии работодателя следует отразить в учете не только операции по выдаче и погашению ссуды, но и связанные с ними налоговые последствия.

Требования к сотруднику

В каждой компании приняты собственные правила, применяемые при кредитовании работников. Некоторые предприятия в качестве средства мотивации выдают небольшие суммы в долг работникам практически с момента их трудоустройства в компанию, другие – после прохождения испытательного срока работы.

https://www.youtube.com/watch?v=56f_Tu56Jto

В серьезных компаниях решение о выдаче работнику беспроцентного займа в соответствии с его заявлением принимается руководством организации исходя из материальных возможностей компании и с учетом характеризующих заявителя факторов в виде:

- его личностных качеств (ответственность, качество труда);

- продолжительности работы в компании;

- величины получаемого дохода (заработной платы);

- наличия действующих (непогашенных) долгов по ссудам в различных кредитных организациях;

- характеристики непосредственного руководителя работника;

- целей, для которых запрашивается ссуда.

Потенциальный заемщик входит в число сотрудников организации, в которую он обращается за кредитом, а потому практически все требуемые для рассмотрения вопроса о выдаче средств документы находятся в бухгалтерии и кадровой структуре работодателя.

При положительном рассмотрении заявки в организации готовится соответствующий приказ и уведомление (распоряжение), после чего с работником подписывается договор о займе.

Источником денежных ресурсов для выдачи займов могут служить личные деньги руководителя организации, часть резервного, уставного или других фондов, а также нераспределенная прибыль предприятия.

Выдаваемые средства не касаются коммерческих или предпринимательских целей ни одной из сторон соглашения.

Важно! Если сотрудник запрашивает крупную сумму средств с указанием конкретной цели их использования, работодатель вправе запросить подтверждающие документы (план квартиры проживания или договор-намерение при покупке жилья, справку о составе семьи, медицинское заключение при необходимости лечения).

Оформление соглашения о беспроцентном займе

При заключении договора о кредитовании с сотрудником сделка должна производиться в письменном виде (ст. 808 ГК РФ, ст. 5 ФЗ №82 (19.06.00)). В качестве образца может использоваться стандартный кредитный договор, в который добавляются специфические условия, касающиеся конкретной сделки.

Величина процентной ставки за пользование ресурсами прописывается в тексте документа. Если размер ставки не указан, то получатель ссуды обязан производить оплату вознаграждения по займу в размере ставки рефинансирования, установленной ЦБ РФ на день погашения долга. В ситуации с беспроцентной сделкой условие должно прописываться с указанием ставки в размере 0% (ст. 809 ГК РФ).

В тексте должны прописываться и другие условия предоставления займа в виде:

- его размера;

- срока выдачи (даты выдачи средств и окончательного возврата);

- целевого назначения.

Договор должен содержать сведения о:

- месте и дате заключения сделки;

- наименовании кредитора и его руководителе (учредителе);

- данных заемщика (работника);

- периодичности и способах погашения долга с указанием возможности досрочного возврата полученных средств;

- штрафных санкциях при нарушении любой из сторон условий соглашения;

- обстоятельствах форс-мажора, освобождающих участников договора от исполнения обязательств;

- конфиденциальности документа, то есть неразглашении условий соглашения иным лицам за исключением случаев, предусмотренных законодательно;

- способах разрешения сторонами спорных вопросов, возникающих при исполнении соглашения.

В случае продления срока действия сделки или корректировки иных ее условий сторонами подписывается дополнительное соглашение к договору, являющееся его неотъемлемой частью.

Договор вступает в силу с момента получения заемщиком (сотрудником) денег, подтверждаемого кассовым (расходным) ордером или платежным поручением в зависимости от способа получения денег (наличными, перечислением на счет заемщика в банке).

Порядок возврата займа указывается в тексте соглашения, в противном случае заемщик вправе по своему усмотрению погашать долг путем внесения денег в кассу кредитора или перечислением средств на расчетный счет предприятия.

Важно! Если кредит носит целевой характер, то заемщик должен в оговоренный срок представить организации-работодателю документы, подтверждающие использование ссуды на предусмотренные в договоре цели (договор купли, платежное поручение, акт приемки, расписку).

Налогообложение по кредиту работнику компании

Работодатель, выдавший беспроцентный кредит, не получает от исполнения сделки доходов, поэтому не производит выплату налогов.

https://www.youtube.com/watch?v=G_Gsr5HpPhY

Получение беспроцентной ссуды сотрудником влечет для последнего налоговые последствия, так как он получает материальную выгоду, выраженную в виде экономии средств на отсутствии процентов по сделке (ст. 212 НК РФ). Подобный доход подлежит налогообложению на общих основаниях.

После выдачи беспроцентной ссуды компания обязана производить:

- начисление НДФЛ по ставке 35% на сумму сэкономленных процентов в течение всего периода действия договора о займе (ежемесячно по последним числам месяца);

- удержание налога с любых доходов сотрудника-заемщика с учетом того, что общая сумма удерживаемого НДФЛ не должна быть больше 50% выплачиваемого дохода;

- перечисление НДФЛ в бюджет на следующий рабочий день после удержания.

Доход в виде экономии на отсутствии процентов не облагается налогом на доходы физического лица в случаях, если:

- ссуда предназначена для нового строительства или для покупки в пределах территории Российской Федерации жилья (дома, комнаты, доли в жилом помещении), земельного участка с расположенным на нем жилым строением или для проведения индивидуального жилищного строительства (ИЖС);

- кредит выдан банковским учреждением, расположенным на территории РФ, для рефинансирования целевого займа, выданного для ведения ИЖС или покупки жилья.

Если долг прощается

Если организацией принято решение не взыскивать долг с сотрудника, а простить его, то налог, начисленный на размер выгоды от сэкономленных процентов по ссуде, должен удерживаться с заработка работника до полного его исчерпания.

Должна облагаться налогом (13%) и сама сумма долга со дня прощения, выраженного в виде уведомления о прощении долга или в виде соглашения о дарении денег (ст. 210, 224 НК РФ).

Итого в случае прощения долга из заработка работника удерживается налог:

- с суммы долга (прощенного);

- с выгоды от сэкономленных процентов на дату прощения;

- на доходы, выплачиваемые физическому лицу (НДФЛ).

В этом случае общая сумма удержанных налогов также не должна превышать 50% выплачиваемого дохода.

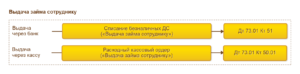

Проводки

По бухгалтерскому учету все виды расчетов с сотрудниками (кроме заработной платы и сумм подотчета) отражаются на счете 73, а расчеты по кредитам – на субсчете 73-1.

Проводки по счетам при кредитовании работника выглядят следующим образом:

- в момент выдачи займа — Дебет сч. 73-1 / Кредит сч.50 («Касса») или сч. 51 («Расчетные счета»);

- при погашении ссуды – Дебет сч. 50, 51, 70 (в зависимости от порядка платежа) / Кредит сч. 73-1.

Проценты по договору отсутствуют, поэтому в учете не отражаются.

Важно! При недостатке дохода для удержания всей суммы налога по окончании отчетного года (до 1 марта следующего года) налоговый орган должен быть проинформирован о невозможности удержания налога по форме 2-НДФЛ (с признаком 2).

Некоторые нюансы беспроцентной сделки

Соглашение беспроцентного займа между предприятием и сотрудником регулируется ст. 42 ГК РФ и ст. 809 НК РФ.

Законодательные нормы и акты в РФ, включая Гражданский и Налоговый кодексы, не содержат каких-либо запретов в отношении предоставления организациями кредитов сотрудникам. Но выданная ссуда может привлечь внимание ФНС, если ее размер превысит 600 тыс.руб., согласно ФЗ № 115 (07.08.2001) о противодействии легализации полученных преступным путем доходов.

Факт, что сделка является именно беспроцентной, должен обязательно найти отражение в тексте соглашения. В противном случае по умолчанию ставка по договору принимается равной ставке рефинансирования НБ и производится доначисление налога на прибыль.

Видео:Выдача займов сотрудникам в 1ССкачать

Порядок выдачи займа сотруднику от организации

Крупные и прибыльные организации нередко выдают займы персоналу. Так руководство поощряет работника за хороший труд или удерживает его на рабочем месте.

Для персонала такой кредит предпочтительней и выгодней, чем банковский. Обычно начальство выдает деньги труженикам за символические проценты или без них.

Займ выдается на потребительские нужды или конкретные цели. Сделка оформляется соответствующим договором в соответствии с ГК РФ.

Нормативная база

Договор займа между работодателем и сотрудником составляется на основании положений главы 42 ГК. Ссуда является беспроцентной в соответствии со ст. 809 ГК.

https://www.youtube.com/watch?v=TqbiBn-LG7Q

Законодательство не содержит ограничений и запретов на выдачу сумм работникам в долг. В бухучете данная операция должна быть грамотно отражена. Правильно нужно составлять соглашение, обязательно указать факт беспроцентного пользования деньгами.

Статья 809. Проценты по договору займа

Организация или учредитель, выдающие ссуду, с ее суммы никакие налоги не платят. За уплату НДФЛ несет ответственность только заемщик.

При покупке на заемные средства жилья следует запросить у ИФНС справку о применении налогового вычета.

Компания вправе выдать труженику займ не только деньгами, но и товаром. Об этом свидетельствует п. 1 ст. 807 ГК.

Статья 807. Договор займа

По ст. 812 ГК сотрудник вправе оспорить соглашение, если имущество или деньги переданы ему не в том объеме и не так, как предполагалось. В данной ситуации договор является недействительным.

Возврат долга в сроки и в порядке, установленном в соглашении, предполагает ст. 810 ГК.

Статья 810. Обязанность заемщика возвратить сумму займа

Цели кредита

Займ сотруднику от организации может выдаваться на личные нужды или определенные мотивы. Закон не содержит ограничений на использование полученных таким способом средств.

Ссуда от работодателя выдается на следующие цели:

- возведение дома или приобретение участка под застройку;

- строительство гаража;

- покупка машины;

- строительство или приобретение готового жилья;

- покупка электроники и другие бытовые приобретения;

- отдых и лечение;

- оплата образования.

Если займ выдан на определенные цели, кредитор вправе запросить у заемщика бумаги, подтверждающие целевое расходование средств. В противном случае сделка может быть расторгнута.

Гражданское законодательство не ограничивает время погашения займа и его пролонгации. Обычно руководство выдает персоналу деньги в долг на срок до года, но он вправе продлить его на свое усмотрение.

Заемщик должен предоставить работодателю уведомление от ИФНС о том, что из его заработка не нужно взимать налог с материальной выгоды. Для получения бумаги гражданину необходимо подтвердить целевое использование средств.

Документальное оформления займ сотруднику от организации

Сначала сотрудник, желающий получить от работодателя деньги в долг, пишет заявление.

В нем он указывает:

- планируемое расходование средств:

- сумму;

- желаемый срок пользования ссудой;

- способ погашения (например, ежемесячное удержание определенного процента от заработка).

Как оформить заявление правильно подскажет бухгалтер, о правилах составления документа можно прочитать в интернете. Никаких других бумаг от работника не требуется. Все данные о нем есть в кадровой службе организации.

Договор займа между юрлицом и гражданином оформляется только в письменном виде. Подтверждает наличие соглашения и его положения расписка сотрудника либо другой документ, свидетельствующий о передаче определенной суммы или имущества. Например, акт передачи.

В соглашении нужно указать данные сторон, их права, обязанности, ответственность, основные условия сделки, достигнутые при предварительной договоренности, подписи заемщика и кредитора. Компания ставит печать на документ.

Для каждой стороны оформляется один экземпляр документа. При значительной сумме ссуды следует составить график ее погашения в качестве приложения к договору.

Работодателям необходимо знать, можно ли удерживать часть средств из зарплаты заемщика, если он добровольно не погашает задолженность. Такой вариант допустим, если прописан в договоре. При указании в соглашении другого способа возвращения долга, например, перечислением на счет компании, самовольно удерживать деньги из зарплаты недопустимо.

Если должник не возвращает деньги в установленный срок, он обязан уплатить проценты, их размер прописан в ст. 395 ГК за каждый день просрочки (ст. 811 ГК).

Статья 811. Последствия нарушения заемщиком договора займа

https://www.youtube.com/watch?v=-Ag9-cUiPS0

Обычно процент начисляется раз в месяц, если иной порядок не предусмотрен соглашением (ст. 809 ГК).

Если проценты в соглашении не отражены, то они определяются по учетной ставке, актуальной на день погашения ссуды или ее части (ст. 809 ГК).

Если сумма выдана бессрочно, т. е. до востребования, то возместить ее труженик должен за 30 дней с даты предъявления компанией требования об этом (ст. 810 ГК).

Перед тем как выдать ссуду директору, нужно ознакомиться с законодательством об ООО и АО в отношении сделок с заинтересованностью.

Составлять договор займа или нет решается собранием участников ООО или акционеров. От лица организации соглашение подписывает учредитель.

Такой порядок необходим при выдаче крупного займа, сумма которого превышает ¼ стоимости активов по данным бухучета за последний отчетный период.

Условия соглашения любая из сторон вправе изменить из-за трудного финансового положения. Нередко руководство заменяет составленный ранее договор займа на документ о дарении или «прощении» долга.

Условия договора

В договоре отражают:

- сумму ссуды;

- процесс и сроки погашения долга (одним платежом или частями);

- способ возврата средств: внесение наличных в кассу или безналом на счет;

- размер процентов и периодичность их начисления и погашения;

- порядок урегулирования споров;

- непредвиденные обстоятельства.

Сотрудник, получающий заработок от организации-кредитора может погашать займ путем удержания определенной суммы из зарплаты.

Бухгалтерские проводки

Выданные персоналу ссуды относятся к прочим операциям.

Для отражения заемных средств предназначен счет 73.1. основные бухгалтерские проводки представлены в таблице:

| Дт | Кт | операции |

| 73.1 | 50 (51) | Выдана ссуда из кассы (перечислена со счета) |

| 73.1 | 91.1 | Начислены проценты за пользование ссудой |

| 50 (51, 70) | 73.1 | Погашен долг наличными (через счет, удержан из заработка) |

| 70 | 68 | Удержан НДФЛ с экономии |

Облагается ли НДФЛ в 2021 году

Бухгалтер выдавшей займ организации должен знать, облагается ли этот доход сотрудника НДФЛ.

Работник получает материальную выгоду (экономию на процентах) от займа в момент погашения беспроцентного или при уплате процентов, размер которых ниже 2/3 учетной ставки Центробанка на дату совершения операции (ст. 212 НК).

Статья 212. Особенности определения налоговой базы при получении доходов в виде материальной выгоды

Для рублевого займа размер экономии равен разнице между процентами, рассчитанными от 2/3 ставки рефинансирования и установленными в соглашении.

В 2021 году датой получения дохода (экономии) является последний день каждого месяца периода действия соглашения. Данные коррективы внесены в ст. 223 НК Законом № 113-ФЗ от 02.05.15.

НДФЛ с займа с низкими процентами или без них исчисляет организация-кредитор и уплачивает в бюджет из начисленного сотруднику заработка. Налог в этом случае равен 35% (ст. 224 НК).

Статья 224. Налоговые ставки

Рассчитывается НДФЛ ежемесячно нарастающим итогом с начала года. Удержания из заработка не могут превышать 50% от суммы к выплате.

Если сотрудник взял ссуду для покупки или строительства жилья, он вправе воспользоваться имущественным вычетом. В этом случае исчисленный НДФЛ бухгалтер ежемесячно уменьшает на сумму вычета. При этом сотрудник должен предоставить в бухгалтерию соответствующие бумаги от ИФНС.

Налог по ставке 35% нельзя уменьшить на стандартные вычеты.

Если работник получает заработок в иностранной валюте, то его доход пересчитывают в рубли по курсу Центробанка на момент его фактического получения.

Если работодатель заключил с подчиненным договор дарения беспроцентной ссуды, то сотрудник не обязан их возвращать, соответственно и материальной выгоды от использования средств у него не возникает.

Сумма подаренных работнику денег будет облагаться НДФЛ по ставке 13%.

Займ сотруднику от организации является для гражданина прекрасной альтернативой банковскому кредиту. Такое отношение со стороны руководства дает человеку высокую оценку как качественного специалиста и ценного работника.

https://www.youtube.com/watch?v=1fxps7ktBcs

Минимальные проценты или их отсутствие предоставляют возможность практически без переплаты использовать средства для решения поставленных задач. Плюсом для работодателя от такого кредитования является повышение стимула персонала к высокоэффективному труду.

🎬 Видео

Договор займа | Консультация юристаСкачать

Как в 1С:ERP Отразить займы сотрудникам.Часть 1: Выдача займа и его погашение через кассуСкачать

Как учредителю занять у компании? / Почему наличие процентов в договоре важно?Скачать

Как внести беспроцентный займ от учредителя и / или безвозмездную помощь от учредителя в 1С ?Скачать

Как в 1С Зарплата и управление персоналом 3.1 выдать займ сотрудникуСкачать

Погашение займа сотрудником и отчеты по займам 1С ЗУПСкачать

ООО берет деньги в долг у учредителя / оформляем займ между ООО и собственникомСкачать

Регистрация выдачи займа сотруднику 1С ЗУПСкачать

Налоги при договоре займаСкачать

НДФЛ с матвыгоды, с 2024г. Пересматриваем договоры займаСкачать

Как правильно выводить прибыль из ОООСкачать

Учет займа сотрудника в 1ССкачать

Выдача средств по договору займаСкачать

Учет займа от учредителя в 1ССкачать

Ролик «Как изменить сумму договора займа в 1С:ЗУП»Скачать

Заем учредителюСкачать