Сегодня, некоторым учреждениям приходиться сталкиваться с необходимостью предоставления в налоговые структуры объяснения после какой-либо проверки или отчетности. Чтобы объяснения не спровоцировали дополнительные проверки надзорным органом, к оформлению пояснения необходимо отнестись очень серьезно, со всей ответственностью и не затягивать с ответом.

- Какие требования сейчас актуальны

- Как написать пояснения в налоговую в 2021 году

- Пояснение в налоговую по убыткам

- Пояснение в налоговую о расхождениях в декларациях

- Пояснение в ИФНС по НДС

- Как написать пояснение по убыткам? Пример пояснения в налоговую по убыткам, образец :

- Как себя вести?

- По каким критериям рассматривают компании, показавшие убыток?

- На какие показатели обращают внимание налоговики при проверке убыточной компании?

- Как должна выглядеть пояснительная записка об убытках?

- Какие причины убыточности назвать в пояснительной записке?

- Пояснение 1. Снижение цен на продаваемые товары, работы и услуги

- Пояснение 2. Снижение объемов продаж или производства

- Пояснение 3. Необходимость проведения работ или мероприятий, которые требуют осуществить крупные разовые расходы

- Пояснение 4. Форс-мажор (затопление, пожар и т. д.)

- Образец пояснительной записки

- Пояснительная записка по налогам

- Налог на прибыль: убытки прошлых лет 2021

- Перенос убытков после принятых в 2021 новшеств

- Пояснение убытков по налогу на прибыль

- Как убрать убыток по налогу на прибыль

- Пояснение в налоговую по налогу на прибыль убыток

- Краткие пояснения по убыткам в налоговую

- Как написать пояснения в налоговую

- Пояснения в ходе камеральной проверки

- Как правильно написать пояснение в налоговую

- Налоговый убыток по итогам года: объяснять или скрывать

- Наличие убытков нередко бывает вызвано объективными причинами

- Ошибочный выбор способа учета можно изменить, но это рискованно

- Компания может избавиться от убытка, если он вызван нарушением правил учета

- Пояснительная записка в налоговую по убыткам: образец

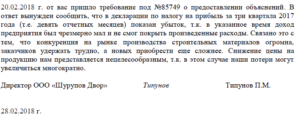

- Требование о предоставлении пояснений

- Как составить пояснение в налоговую по убыткам

- 🎦 Видео

Какие требования сейчас актуальны

Как правило, требование о предоставлении объяснений возникает через определенный период после отчетов или деклараций, а поводом для требования может оказаться любая ошибочная запись или неточность в отчетности.

Довольно часто возникают вопросы у надзорных структур по отчетности к возмещению НДС, при несоответствии отчетов у контрагентов, из-за несовпадения данных о налогообложении в декларациях по налогу на прибыль.

Также могут возникнуть вопросы в результате неоправданных убытков предприятия при проведении ревизии, при отправке уточненной декларации или в отчетности по налогу, в которой размер налога показан меньшим, чем в первоначальных сведениях и т.д.

Например, по НДС определены 3 основных вида требований о написании объяснений, образец которых разработан и утвержден в электронном виде нормативами ФНС:

- По контрольным соответствиям

- По разногласиям с контрагентами

- О не записанных сведениях в журнал продаж (письмо ФНС № ЕД-4-15/5752 от 07.04.2015).

Требования об объяснениях после деклараций по НДС – могут возникнуть и по другим причинам, но образец документа пока налоговыми органами не разработан.

Для отправки ответа, в распоряжении плательщика имеется 6 рабочих дней на сообщение о получении требования, плюс еще 5 рабочих дней для отправки ответа на запрос (выходные дни и праздники не учитываются).

Как написать пояснения в налоговую в 2021 году

Если плательщик получил запрос из налоговой службы о предоставлении объяснений, значит инспекции нашла что-то подозрительное в декларации плательщика.

Надо отметить, что ИФНС обеспечивает камеральный контроль всех деклараций и отчетов бухгалтерии с использованием автоматической электронной программы, которая может быстро выявить ошибки в отчетности (разночтения между данными в отчетах, несоответствие между сданной декларацией и информацией, имеющейся у закрепленного инспектора), в результате этого ИФНС подает запрос об объяснении такого факта (п. 3 ст. 88 НК РФ). Могут быть и другие причины для отправки требования для подачи объяснений.

Объяснительная в ИФНС оформляется в свободном виде, кроме объяснений при камеральной ревизии декларации по НДС. Если, плательщик считает, что, в отправленном отчете неточности и несоответствия отсутствуют, то так и нужно указать в объяснении на требование:

«…В ответ на ваш запрос от 02.03.2021 года № 75 докладываем, что в декларации по налогу за запрашиваемое время неточности отсутствуют. На основании этого внесение исправлений в отчетность за указанное время считаем не допустимым…».

При обнаружении допущенной ошибки в отчетности, которая не влечет уменьшения налога (к примеру, техническая неточность при отображении какого-нибудь кода), можно объяснить, какая ошибка допущена, указать правильный код и привести доказательства, что данная неточность не привела к снижению размера уплаченного налога или отправить уточненную декларацию.

Однако, если обнаружена неточность, повлекшая снижение налога, необходимо немедленно отправить уточненную декларацию. Объяснения при таких обстоятельствах давать не имеет смысла (п. 1 ст. 81 НК РФ; Письмо ФНС № ЕД-4-15/19395 от 06.11.2015).

Каждый налогоплательщик обязан знать, что законодательством не предусмотрено, что объяснения должны подаваться только в письменном виде, т.е. это говорит о том, что объяснения можно предоставлять и устно, тем не менее для избегания каких-либо недоразумений, лучше составить письменный ответ.

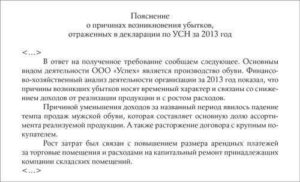

Пояснение в налоговую по убыткам

При проверке убыточных предприятий налоговая служба внимательно изучает, не занижены ли налоги на прибыль. Период проведения ревизии осуществляется за прошедшие два года и более.

При получении плательщиком налогов запроса об объяснении причины убытков, необходимо своевременно отправить ответ в надзорную службу, в котором подробно объяснить, почему затраты выше доходов. К примеру, можно сослаться на то что фирма создана недавно, еще мало клиентуры, а затраты на аренду здания и на содержание сотрудников большие и т.д.

В ответе необходимо обратить внимание на то, что все издержки документально обоснованы и отчетность составлена верно. Для большей наглядности, можно создать таблицу с отображением перечня затрат за год в разрезе операций.

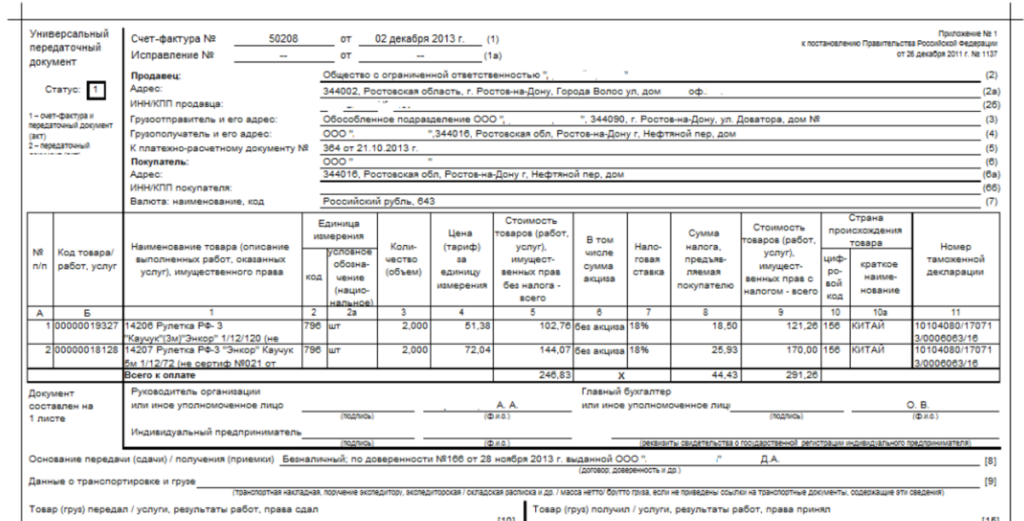

Скачать пояснительную записку в налоговую по убыткам

Скачать образец

(: “Составляем пояснения по убыткам в ответ на требование налогового органа”)

Пояснение в налоговую о расхождениях в декларациях

Надзорные структуры проверяют все декларации с использованием автоматических программ, и они очень быстро могут найти несоответствие сведений в одной декларации (к примеру, по НДС) со сведениями другой (к примеру, по налогу на прибыль) или с отчетом бухгалтерии. В этом случае инспекция вынуждена обратиться к плательщику с требованием объяснения причины несовпадения показателей (например, выручки).

Учитывая, что бухгалтерский учет в учреждениях ведется не в таком порядке, как учет в надзорной службе, объяснить выявленные несовпадения не сложно.

Например, налоговые данные по НДС могут не совпадать с размером прибыли, так как существуют доходы вне реализации, не облагаемые НДС (штрафы, дивиденды, курсовые расхождения).

Это обстоятельство может оказаться причиной разночтений, о чем и нужно написать в ответе на запрос. (ст. 250 НК РФ).

Пояснение в ИФНС по НДС

Видео:пояснение в налоговую по убыткам - бесплатная консультация юриста онлайнСкачать

Как написать пояснение по убыткам? Пример пояснения в налоговую по убыткам, образец :

В адрес предприятий, которые сдали отчет о прибылях и убытках в налоговую службу с убытком, может прийти уведомление с требованием разъяснить причины его образования.

Иначе, при непредставлении налогоплательщиком необходимой информации, налоговая инспекция может принять решение о проведении выездной проверки или в крайнем случае о ликвидации юридического лица. Игнорировать такой «знак внимания» не рекомендуется.

В этой статье будет подробно рассмотрено, как написать пояснения в налоговую по убыткам. Образец будет дан в конце статьи.

Как себя вести?

и для кого не секрет, что ни один главный бухгалтер не хочет, чтобы его предприятие попало в список «счастливчиков» для проведения выездных мероприятий по проверке налоговыми органами финансово-хозяйственной деятельности. Но что делать ему, если годовой отчет получился с убытком, и налоговая инспекция требует пояснить причины его возникновения?

При такой ситуации есть два варианта поведения:

- оставить годовой отчет, как есть, но при этом нужно грамотно и убедительно написать пояснения к убыткам предприятия;

- искусственно исправить отчетность таким образом, чтобы убыточность в конечном итоге «исчезла».

Остановив свой выбор на том или ином варианте, вы должны понимать, какие налоговые риски вас могут ожидать и какие последствия они могут принести для предприятия.

https://www.youtube.com/watch?v=FYJCg9Rwu6Y

Если у вас в распоряжении есть вся надлежаще оформленная документация, которая может подтвердить обоснованность понесенных расходов, то необходимости в искусственной корректировке отчетности нет, т. е.

убытки предприятия убирать не нужно, так как они будут потеряны для вас навсегда. При такой ситуации будет целесообразней, если вы подготовите пояснения в налоговую по убыткам.

Образец подобной пояснительной записки рассмотрим ниже.

Но иногда нет возможности объяснить причины возникновения отрицательного баланса. Тогда можно грамотно подправить отчет о прибылях и убытках и тем самым спрятать убыток. Но вы должны понимать, что предумышленное искажение отчетности может повлечь штрафы для предприятия. Будет лучше, если вы до сдачи отчетности в налоговую еще раз просмотрите ее на предмет того, учли ли вы все доходы.

По каким критериям рассматривают компании, показавшие убыток?

Как правило, это три вида убытков:

- достаточно крупный убыток;

- убыток повторяется в течение двух налоговых периодов;

- убыток был показан в прошлом году и в промежуточных кварталах текущего года.

Что делать вновь зарегистрированным предприятиям? Обычно убыток для новых предприятий — явление, часто встречающееся.

Кроме того, налоговое законодательство требует учитывать расходы в том периоде, в котором они образовались, несмотря на то что доходы еще не были получены.

Если компания создалась и в течение этого же года получили убыток, то налоговые органы, скорее всего, не будут рассматривать ее как проблемную.

Однако если вы показываете убыток не один год, то инспекция потребует от вас объяснения причин такой ситуации, так как она может посчитать, что вы намеренно снижаете прибыль. Поэтому рекомендуем в том случае, если у вас образовался убыток, сдавать баланс и отчет о прибылях и убытках с пояснительной запиской, это позволит вам избежать лишних вопросов.

На какие показатели обращают внимание налоговики при проверке убыточной компании?

- На соотношение заемного и собственного капитала. Приемлемым считается, если величина собственного капитала больше, чем заемного. При этом будет лучше, если темпы роста заемного капитала будут меньше.

- На темпы роста оборотных активов.

Считается нормальным, если этот показатель будет больше темпа роста внеоборотных.

- На темпы роста дебиторской и кредиторской задолженности. Эти показатели должны быть практически одинаковыми.

Налоговиков может заинтересовать причина увеличения или уменьшения данных показателей.

Как должна выглядеть пояснительная записка об убытках?

Как написать пояснение в налоговую инспекцию? Как таковой типовой формы нет, пояснения пишутся в произвольной форме на официальном бланке предприятия и закрепляются подписью руководителя. Записка оформляется на имя начальника налоговой инспекции, которая направила запрос на разъяснение убытков.

Основной упор в письме нужно сделать на пояснение причин образования отрицательного финансового результата. Здесь очень важно подкреплять все слова фактами, повлиявшими на возникновении ситуации, когда у предприятия расходы превысили доходы.

Очень хорошо, если у предприятия есть документы, с помощью которых можно подтвердить, что это обычная хозяйственная деятельность, направленная на получение прибыли, и убытки в следующем отчетном периоде присутствовать не будут.

В доказательство того, что вы предприняли ряд шагов по достижению положительных результатов, вы можете приложить к пояснительной записке копию бизнес-плана, расшифровку кредиторской задолженности и другие подобные инструменты.

Какие причины убыточности назвать в пояснительной записке?

Назовем основные причины, которые можно использовать как пример пояснения по убыткам.

Пояснение 1. Снижение цен на продаваемые товары, работы и услуги

Причинами такого снижения могут быть следующие факторы.

1. Цена реализация снижена из-за понижения рыночных цен или спада спроса. Потребитель товар с ценой выше рыночной не купит, а продав его с убытком, можно получить хоть какую-то выручку и не уйти еще больше в убыток. Это объяснение можно подкрепить следующими документами:

- приказом руководителя об установлении новых цен и причинах таких изменений;

- отчетом от маркетингового отдела, где будет отражена ситуация на рынке и представлен анализ снижения спроса на товар, отгружаемый предприятием.

2. Истекает срок годности продукции. Для доказательства этой причины можно приложить следующие документы:

- акт инвентаризационной комиссии;

- приказ от руководителя о снижении цен на товары.

3. Отказ покупателя от заказа. Обосновать эту причину можно, приложив соглашение о расторжении договора или официальное письмо от покупателя, в котором он пишет о своем отказе.

4. Сезонный характер реализуемых товаров, работ и услуг. Сезонные колебания спроса характерны для таких сфер деятельности, как строительство, туризм и т. д. Для обоснования этой причины также нужен будет приказ руководителя о снижения цен.

5. Снижение цен объясняется освоением нового рынка сбыта. При этом в вашем арсенале должны быть маркетинговые исследования, планы, стратегии развития. Не будет лишним, если вы предоставите копии договоров поставок в новые точки продаж или документы на открытие нового подразделения в другом регионе.

Пояснение 2. Снижение объемов продаж или производства

К такому пояснению убытка можно приложить отчет о снижении объема выпускаемой продукции, выполненной работы и услуг или о снижении продаж продукции в количественных значениях.

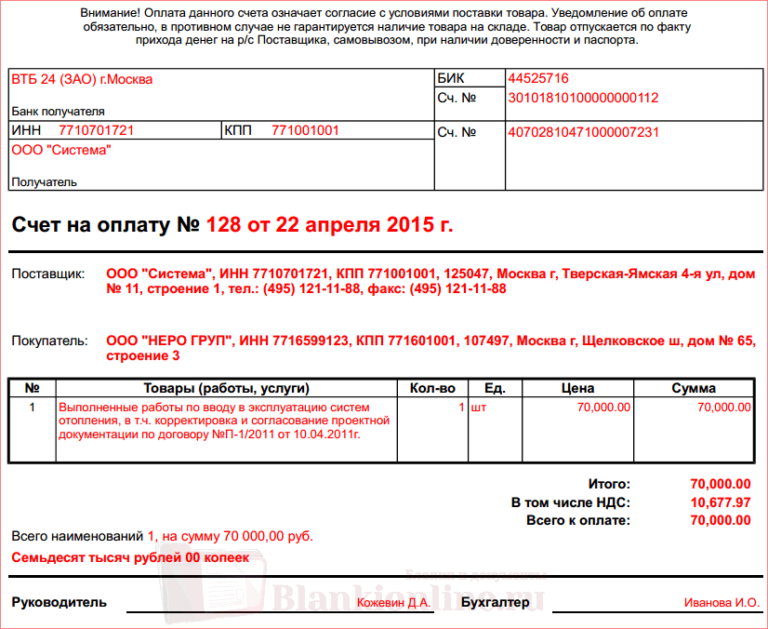

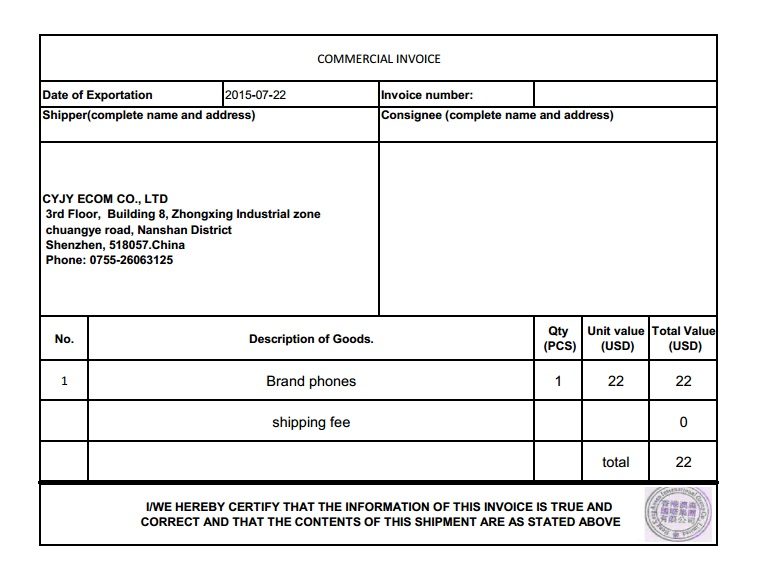

Пояснение 3. Необходимость проведения работ или мероприятий, которые требуют осуществить крупные разовые расходы

Это может быть ремонт оборудования, офиса, склада и прочих объектов, а также всяческие исследования, лицензирование и т. д. Для обоснования этих расходов у вас на руках должны быть первичные документы на них, такие как договоры подряда, смета, накладные и другая подобная документация.

https://www.youtube.com/watch?v=8BdP-h8nrn0

В том случае, если налоговая инспекция требует разъяснения убытков в отчетности за квартал, полугодие или девять месяцев, вы можете в пояснительной записке сослаться на то, что финансовой результат предприятия формируется с нарастающим итогом за год. И поэтому ситуация с ним еще может измениться до конца года.

Пояснение 4. Форс-мажор (затопление, пожар и т. д.)

В этом случае у вас должна быть на руках справка от госоргана, который зафиксировал эту ситуацию. Также понадобится заключение инвентаризационной комиссии об убытках, понесенных в результате бедствия.

Образец пояснительной записки

Для наглядного понимания, как писать пояснения в налоговую по убыткам, образец, представленный ниже, нам поможет.

Начальнику

ИФНС России №6

по г. Казани

Скворцову А.С.

ПОЯСНЕНИЯ

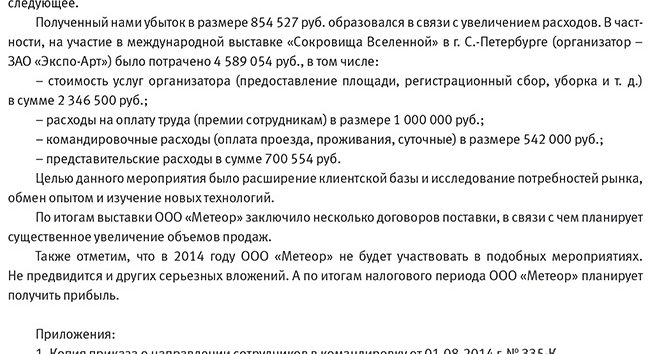

Изучив Ваше требование касательно предоставления пояснений, объясняющих образование убытка, ООО «Ромашка» сообщает следующее.

В течение девяти месяцев 2014 года выручка ООО «Ромашка» от продажи продукции составила 465 тыс. руб.

Затраты, учитываемые в налоговом учете, составили 665 тыс. руб., в том числе:

- материальные затраты – 265 тыс. руб.

- расходы на оплату труда – 200 тыс. руб.

- прочие расходы – 200 тыс. руб.

По сравнению с аналогичным периодом прошлого года данные затраты возросли на 15 процентов, в том числе:

- материальные затраты – на 10%;

- расходы на оплату труда – на 4%;

- прочие расходы – на 1%.

Из указанных показателей видно, что рост расходов предприятия был связан в основном с увеличением цен на необходимые для выпуска нашей продукции материалы и сырье. Кроме того, стоит отметить, что предприятие с целью мотивации своих работников увеличило расходы на заработную плату.

Также в связи с ситуацией на рынке и уровнем конкуренции Общество не смогло осуществить плановое увеличение цен на реализуемый товар.

В связи с вышеизложенным можно утверждать, что убыток является следствием объективных причин.

Далее можно включить описание дальнейшего развития предприятия в пояснения в налоговую по убыткам. Образец подобного описания:

В настоящее время руководством предприятия уже ведутся переговоры, целью которых является привлечение новых покупателей и заказчиков, а также рассматривается вопрос об усовершенствовании выпускаемой продукции, что позволит увеличить доходы предприятия в разы. Предприятие планирует выйти на положительный финансовый результат уже по результатам 2015 года.

Пояснительная записка по налогам

В настоящее время от предприятий может потребоваться предоставить пояснение в налоговую по НДС. Это в том случае, если при направлении им уточненной декларации размер налоговых платежей меньше того, который был указан в первоначальной версии.

Пояснение по НДС, так же как пояснение по убыткам в налоговую, составляется в произвольной форме и подкрепляется подписью руководителя организации.

В нем указываются изменившиеся в декларации показатели, которые и стали причиной для уменьшения суммы налога. Кроме всего прочего, не будет лишним указать причину, в соответствии с которой в первоначальной декларации была указана иная информация.

Это может быть ошибка в расчете из-за недопонимания законодательства или сбоя программы и прочие подобные факторы.

Видео:Перенос убытков прошлых лет по брокерскому счету! Как заполнить Декларацию 3 НДФЛ ОНЛАЙН ИнструкцияСкачать

Налог на прибыль: убытки прошлых лет 2021

Каждое предприятие имеет риски того, что по итогу отчетного года оно получит не ожидаемую прибыль, а только убыток. И хорошо, если такой убыток в ближайший год покроется за счет нераспределённой прибыли, но может быть совсем по-другому. И тогда необходимо знать, как уменьшить убытки по налогу на прибыль и отразить это в учете. И далее именно об этом.

Перенос убытков после принятых в 2021 новшеств

Все юридические лица, которые по итогу отчетного периода получили убыток, могли его перенести на следующие года и, таким образом, уменьшить налогооблагаемую базу налога на прибыль.

При этом срок, в течение которого можно было списывать убытки, составлял 10 лет.

Именно в течение этого срока в полном объеме можно было списывать размер убытков поэтапно в той пропорции, которая была удобно предпринимателю.

https://www.youtube.com/watch?v=tH7EjpDcIeY

Ограничений по поводу того, какую сумму убытков прошлых лет, можно было включать в финансовые результаты отчетного периода, не было.

Но теперь все изменилось, с принятием нового ФЗ 401, который теперь снимает одно ограничение, и вводит в практику другое.

Новшества в законодательстве по поводу убытков прошлых лет:

- Теперь ограничение в 10 лет не действует и убытки прошлых лет можно переносить на финансовый результат в течение любого времени, без ограничений;

- Но в отчетный период, который находится в промежутке с 1 января 2021 по 31 декабря 2021 года, разрешено в налоговый период предприятиям включать не более 50% от размера понесенных убытков прошлых лет. Но при этом важным принципиальным моментом является то, что такие убытки можно включать только те, которые юридические лица понесли после начала 2007 года. Те же убытки, которые были понесены до 2006 года, не могут быть включены в базу для расчета налога на прибыль.

Важным вопросом является и то, что теперь компания должна переносить убытки прошлых лет не сразу и в разнообразном порядке, а только в той последовательности, в которой такие убытки были получены.

На законодательном уровне установили и процентное соотношение распределения налога на прибыль между бюджетами: теперь 17% оплачивается в бюджет региона, а оставшиеся 3% необходимо перечислять именно в бюджет федерального уровня.

По поводу бухгалтерского учета, то начисление убытка по налогу на прибыль имеет проводки такого плана:

- Отражен убыток по результат хозяйственной деятельности (в случае месячного или квартального отражения):

Д-т 99 К-т 91.9

- Отражен убыток по итогам отчетного периода:

Д-т 84 К-т 99

Пояснение убытков по налогу на прибыль

Не все знают, но по Налоговому Кодексу, каждое предприятие, которое получает по итогу отчетного года убыток, а не прибыль обязано в обязательном порядке предоставлять в налоговую службу некое пояснение.

И даже, если организация самостоятельно не предоставит такой документ в ФНС, то налоговая при получении декларации с убытком должна будет в ответ на получение такого документа направить письмо-требование, где попросить предоставить такое объяснение.

Объяснение убытка по налогу на прибыль (образец можно скачать здесь) является документом произвольной формы, где налогоплательщик четко объясняет причины, почему у него по итогам уже нескольких отчетных периодов убытки, а не прибыль.

Какие причины можно указать в официальном пояснении:

- Резкое снижение объемов продаж при неизменной себестоимости изготовляемой продукции или услуги;

- Высокая стоимость закупочных товаров и невозможность из-за высокой конкуренции повысить цену реализации;

- Чрезвычайное событие, для ликвидации которого были осуществлены значительные расходы;

- Рискованность бизнеса или его долгосрочная окупаемость.

- Другие

Некоторые налогоплательщики почему-то игнорируют такие требования налоговой инспекции предоставить им пояснение, но это абсолютно не правильно. Конечно, не ответить можно, но в таком случае ФНС имеет полное право включить такое предприятие в список тех, кто подлежит выездной плановой проверки.

Пояснение убытков по налогу на прибыль можно предоставить как лично, так и направить его почтовым оператором, или по электронной почте.

Образец объяснения убытка по налогу на прибыль можно скачать по ссылке ниже:

Образец пояснения

Как убрать убыток по налогу на прибыль

Как бы ни странно звучало, но многие компании стремятся в последнее время убрать убыток по налогу на прибыль из декларации. Связаны такие действия с тем, что налоговые инспекции активно борются с убыточными компаниями и подвергают их дополнительной ревизии. Поэтому юридические лица вынуждены искать способы как убрать убыток с декларации.

И далее несколько действенных способов как убрать убыток по налогу на прибыль:

- Распределить часть расходов, которые были понесены сейчас, на расходы будущих периодов с частичным их распределением между отчетными периодами. Один из часто используемых способов. К таким расходам относят расходы на покупку программного обеспечения, получение лицензии и арендные платежи;

- Изменение даты в актах, которые приняты заказчиком. По Налоговому Кодексу фактической датой отражения в учете расходов является не дата их осуществления, а дата подписания акта. Поэтому при желании можно играться с датами. Если необходимо завысить доходную часть, то тогда дата подписания акта ставится раньше, если необходимо, наоборот, ее занизить, то позже. Также допускается разбить акт выполнения работ на несколько промежуточных, принимая работы частично по этапам.

- Умышленное увеличение оценочной стоимости незавершенного производства. Способ очень сложный и не для всех доступный. Его могут использовать только те компании, которые не подавали по каким-то причинам приказ об учетной политике в ФНС. Суть заключается в том, чтобы часть косвенных расходов была переквалифицирована в другую категорию – категорию прямых расходов. В таком случае компания получит право такие затраты учесть не в том периоде, в котором они были произведены, а в том, когда будет произведена продажа готовой продукции или услуге.

- Заработная плата и начисленные взносы не учитываются как расходы налогового характера. Это один из самых распространённых способов, когда зарплату не включают в налоговые расходы за счет того, что выплаты оплаты труда не регламентируются трудовым или коллективным договором. Пример – оплата гражданско-правовых договоров.

Каждая компания выбирает тот способ, который удобен ему.

Видео:Составляем пояснения по убыткам в ответ на требование налогового органаСкачать

Пояснение в налоговую по налогу на прибыль убыток

Инспекторы могут запросить на камеральной проверке пояснения по убыткам. Смотрите образец пояснения по убыткам в налоговую.

Налоговики вправе истребовать пояснения по убыткам (п. 3 ст. 88 НК РФ).

В письменном ответе на требование надо сказать, за счет каких показателей декларации по налогу на прибыль сложился убыток и почему расходы превысили доходы.

Например, у компании увеличились материальные затраты или расходы на оплату труда. При этом инспекторы не вправе требовать у компании рассказывать о мерах, которые она собирается предпринять для снижения убытка.

https://www.youtube.com/watch?v=oC5Dd6Ao33U

Кроме того, компания может, но не обязана вместе с пояснением по убыткам прикладывать документы, подтверждающие убыток.

Смотрите ниже образец пояснений по убыткам в налоговую.

Одна из частых ошибок — подробное описание того, какие именно расходы увеличились и почему. Но этого делать не нужно. Достаточно ограничиться общими фразами. Информация необходима инспекторам, чтобы объяснить руководству причины снижения платежей. Причины изменений в декларации можно описать общими словами. Можно сослаться на тяжелую финансовую ситуацию в стране, рост курсов валют и т. д.

Часто инспекторы просят не только пояснить причины снижения прибыли, но и спрогнозировать какие платежи будут в будущем году. Давать точные цифры не стоит. Если прогноз компании не сбудется, то инспекторы настойчиво будут требовать доплаты налогов.

Компания не обязана отвечать на запросы о снижении прибыли. Но если организация решила отправить пояснения, безопаснее уложиться в пять рабочих дней. Это исключит лишние споры о соблюдении сроков предоставления пояснений.

Краткие пояснения по убыткам в налоговую

Скачать Образец пояснения по убыткам в налоговую можно по ссылке ниже.

Как написать пояснения в налоговую

Актуально на: 23 января 2021 г.

Если вы получили письмо из налоговой с требованием представления пояснений, это означает, что налоговикам что-то не понравилось в сданной вами отчетности.

Дело в том, что ИФНС проводит камеральную проверку всех полученных деклараций и бухгалтерской отчетности в автоматическом режиме.

И при выявлении ошибок в отчетности (противоречий между сведениями в представленных документах, расхождений между сданными сведениями и сведениями, которые есть у налогового органа) ИФНС потребует подать соответствующие пояснения (п. 3 ст. 88 НК РФ).

Кроме того, налоговики вправе запросить пояснения при камеральной проверке декларации, в которой заявлены убытки. И, как правило, по каждой такой декларации действительно запрашиваются пояснения.

Если же вы сдали уточненную декларацию, в которой уменьшена сумма налога, подлежащая уплате в бюджет, по сравнению с суммой, заявленной в первоначальной декларации, то налоговики вправе запросить пояснения, обосновывающие изменение показателей (п. 3 ст. 88 НК РФ).

Пояснения в ходе камеральной проверки

Для подачи пояснений у вас есть 5 рабочих дней со дня получения требования из налоговой инспекции (п. 3 ст. 88 НК РФ). Если пояснения не представить, то вам грозит штраф в размере 5000 руб. (п.1 ст.129.1 НК РФ).

Если же вы решите, что в сданной вами отчетности есть ошибки, вместо пояснений вы можете сдать в налоговую уточненную декларацию (расчет). И в этом случае штрафа за неподачу пояснений, безусловно, не будет.

Подать пояснения в налоговую вы можете:

Что же касается пояснений по НДС, то если вы обязаны представлять декларацию по этому налогу в электронном виде, пояснения вы тоже должны подать исключительно электронные — пояснения на бумаге налоговиками не будут браться в расчет (п. 3 ст. 88 НК РФ).

Как правильно написать пояснение в налоговую

Пояснения в ИФНС составляются в произвольной форме, за исключением пояснений при камеральной проверке декларации по НДС (об этом вы прочтете ниже).

Если, по вашему мнению, в сданной отчетности ошибок, неточностей и противоречий нет, то так и укажите в пояснениях:

«В ответ на требование от хх.хх.ххх № хх сообщаем, что в декларации по такому-то налогу за такой-то период ошибок не содержится. В связи с этим отсутствуют основания для внесения исправлений в декларацию за указанный период».

Если вы обнаружили, что действительно допустили ошибку в сданной декларации, но эта ошибка не влечет занижение налога (например, техническая ошибка при указании какого-либо кода), то в ответ на требование налоговой о представлении пояснений вы можете:

Но если в декларации есть ошибка, влекущая занижение налога, нужно как можно быстрее сдать уточненную декларацию. Сдавать в этой ситуации пояснения бессмысленно (п. 1 ст. 81 НК РФ; Письмо ФНС от 06.11.2015 № ЕД-4-15/19395 ).

Внимание налоговиков привлекут убытки, полученные в течение 2-х и более лет. В ответ на запрос о причинах убытков вы можете направить письмо-пояснение в налоговую, обосновав в нем, почему расходы превышают доходы.

Например, организация недавно зарегистрирована, клиентов еще мало, однако расходы на аренду помещения, содержание персонала и т.д. уже значительны. В пояснениях подчеркните, что все расходы экономически обоснованны и документально подтверждены.

Можете подготовить таблицу с указанием основных видов расходов и их суммой за год по видам. Ниже приведена пояснительная записка в налоговую по убыткам (образец).

Видео:Как уменьшить налог на прибыль с помощью убытков прошлых лет? | Инвестиции 2021 | Налоговый вычетСкачать

Налоговый убыток по итогам года: объяснять или скрывать

По мнению налоговиков, убыток в финансово-хозяйственной деятельности — это наиболее вероятный признак искажения показателей деятельности организации с целью занижения суммы налогов. И с большой долей вероятности такая организация попадет в список кандидатов на проведение выездной проверки.

По мнению Пленума Верховного суда РФ, юрлицо может работать с убытком, но для этого должны быть объективные причины (постановление Пленума ВС РФ от 24.10.06 № 18).

И сами по себе убытки не позволяют говорить о недобросовестности налогоплательщика Но тот факт, что многие организации в состоянии убыточности работают долгое время, ставит под сомнение достоверность убытков, которые они отражают в отчетности.

Наличие убытков нередко бывает вызвано объективными причинами

Если компания может привести хотя бы одну из указанных ниже причин, то смысла скрывать налоговый убыток нет. Главное, чтобы это объяснение соответствовало действительности.

https://www.youtube.com/watch?v=Y9C6_w5Siww

Вновь созданные организации. Пока компания не завоюет часть рынка для сбыта, пока у нее не появятся надежные поставщики и крупные клиенты, сумма расходов будет опережать сумму доходов. Ведь отдача от первоначальных инвестиций обычно наступает через несколько лет.

Развитие компании. Убыток на протяжении нескольких лет может быть связан с освоением компанией новых рынков или видов деятельности. В данной ситуации одновременно должны расти показатели капитальных вложений и вложений в долгосрочные активы. Чтобы доказать обоснованность убытков, организации необходимо иметь расчеты бизнес-план и другие аналогичные документы.

Сезонные колебания спроса. В связи со спецификой деятельности у организации могут в течение года возникать убытки. Но если это связано с цикличностью спроса, то к концу года убытки должны быть погашены за счет доходов, полученных в период повышенного спроса на ее товары, работы и услуги.

Падение доходов и рост расходов. На финансовых результатах деятельности организации негативно сказывается состояние рынка: падение продажных цен на отдельные товары, повышение цен на сырье, материалы, топливо и т. д.

Также к падению доходов и появлению убытков может привести существенное повышение заработной платы персонала либо крупные единовременные расходы.

Например, проведение дорогостоящего капитального ремонта недвижимости

Ошибочный выбор способа учета можно изменить, но это рискованно

Нередко убытки возникают в результате неверного выбора способов учета при формировании учетной политики для целей налогообложения. В результате при получении небольших доходов у компании в отчетном периоде появляется весьма существенная сумма расходов.

В подобной ситуации организация самостоятельно определяет, стоит ли ей изменить способ учета задним числом или же объяснять наличие убытка в налоговой инспекции. Но первый вариант довольно рискован. В соответствии со статьей 313 НК РФ решение об изменении учетной политики для целей налога на прибыль принимается с нового налогового периода.

Однако поскольку обязанности представлять налоговую учетную политику в контролирующие органы кроме как по требованию инспекции, не установлено на практике содержание этого документа известно лишь самому налогоплательщику.

Поэтому компании часто меняют неудачно выбранный способ учета, что приводит к пересчету налоговой базы внутри года, к подаче уточненных деклараций и, возможно, к доплате налога и начислению пеней

Отметим, если при подаче уточненной декларации компания действительно должна доплатить налог и уплатить пени, то сделать это нужно до представления декларации в инспекцию. Только в этом случае организацию не оштрафуют за занижение налога (п. 4 ст. 81 НК РФ).

Применение амортизационной премии. Организация вправе закрепить в налоговой учетной политике применение амортизационной премии.

Это условие позволяет компании единовременно включить в состав расходов отчетного или налогового периода (в зависимости от амортизационной группы) 10 или 30% от суммы затрат на капитальные вложения в основные средства, а также затрат на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств (п. 9 ст. 258 НК РФ). Такое ускоренное признание расходов может привести к убытку.

Применение нелинейного метода амортизации. При составлении налоговой учетной политики налогоплательщики обязаны выбрать один из двух методов амортизации — линейный и нелинейный. Причем переходить с нелинейного на линейный метод можно не чаще одного раза в пять лет. Данное требование предусмотрено пунктом 1 статьи 259 НК РФ.

Применение нелинейного метода приводит к тому, что в первые годы использования объекта основных средств списывается значительная часть его первоначальной стоимости (ст. 259.2 НК РФ). Ведь норма амортизации при нелинейном способе почти в два раза выше, чем при линейном. Это также увеличивает сумму расходов в налоговом учете.

https://www.youtube.com/watch?v=Hq74Q8BcEWo

Установление минимального срока полезного использования по основным средствам. В Классификации основных средств (утв. постановлением Правительства РФ от 01.01.

02 № 1) для каждой амортизационной группы определены предельные значения, в границах которых должен находиться срок полезного использования объекта.

Например, для третьей амортизационной группы он может составлять от 37 до 60 месяцев включительно.

Нередко организации устанавливают минимально возможный срок. В итоге в состав расходов в налоговом учете включается максимальная сумма амортизации. Чтобы избежать убытков, срок полезного использования по вновь вводимым в эксплуатацию основным средствам можно устанавливать на максимально возможном уровне. Например, для третьей амортизационной группы — 60 месяцев вместо 37.

Признание расходов на приобретение земельных участков в максимальной сумме. Расходы на приобретение земельных участков из земель, находящихся в государственной или муниципальной собственности, на которых находятся здания, строения, сооружения или которые приобретаются для целей капитального строительства, могут признаваться в налоговом учете двумя способами (п. 3 ст. 264.1 НК РФ):

- равномерно в течение срока, который определяется налогоплательщиком самостоятельно и не может быть менее пяти лет;

- в отчетном (налоговом) периоде в размере, не превышающем 30% налоговой базы предыдущего налогового периода.

Аналогичным образом учитываются и расходы на право заключения договора аренды земельного участка (п. 2 ст. 264.1 НК РФ).

Следовательно, если в учетной политике налогоплательщик закрепил способ, который позволяет включить в состав расходов большую сумму затрат, то это может привести к образованию убытка.

Формирование резервов предстоящих расходов. Налоговый кодекс позволяет организациям формировать резервы, к примеру, по сомнительным долгам, на ремонт основных средств, на оплату отпусков. Отчисления в резервы включаются в состав расходов, учитываемых при расчете налога на прибыль, и уменьшают базу по данному налогу. Это позволяет существенно увеличить сумму расходов отчетного периода.

Компания может избавиться от убытка, если он вызван нарушением правил учета

Бывает, что убытки появляются у налогоплательщика при нарушении им правил налогового учета доходов и расходов. Ниже рассмотрены отдельные нарушения, типичные для большинства организаций. В подобных ситуациях необходимо скорректировать налоговую базу за отчетные периоды 2011 года, подать уточненные декларации и при необходимости доплатить налог на прибыль и уплатить пени.

Организация учла в уменьшение налоговой базы по прибыли прямые расходы, относящиеся к незавершенному производству. Хотя на основании статьи 319 НК РФ налогоплательщик обязан распределять прямые расходы текущего периода на незавершенное производство и на изготовленную в текущем месяце продукцию.

Компания неправомерно использовала повышающие коэффициенты при начислении амортизации. Например, был применен коэффициент 3 к предмету лизинга, который относится к третьей амортизационной группе. В то время как к основным средствам, относящимся к первой — третьей амортизационным группам, такой коэффициент не применяется (подп. 1 и 2 п. 2 ст. 259.3 НК РФ).

Налогоплательщик признал в полном размере расходы, которые нужно было нормировать. Речь идет о таких затратах, как представительские расходы на рекламу, в виде процентов по долговым обязательствам и потерь от недостачи и порчи при хранении и транспортировке МПЗ сверх норм естественной убыли, расходы на уплату страховой премии по договорам добровольного страхования работников и др.

Видео:Подготовка ответов на требования налогового органа о предоставлении поясненийСкачать

Пояснительная записка в налоговую по убыткам: образец

В случае, если в расчетном периоде доходы компании оказались меньше расходов, база по налогу на прибыль признается равной нулю и налога к уплате не возникает. Конечно, в мире бизнеса возможны взлеты и падения, и если подобное случилось разово, а сумма этой отрицательной разницы небольшая, то скорее всего вопросов к компании не возникнет.

Систематическая же демонстрация убытков либо же серьезное превышение расходов над доходами в декларации по налогу на прибыль может вызвать подозрения у контролеров в неправомерных действиях. В этом случае организации придется составлять письменное пояснение в налоговую по убыткам.

Образец составления подобного документа, а также случаи, в которых его требуется составлять, мы рассмотрим далее.

Требование о предоставлении пояснений

Любая декларация подвергается камеральной проверке, которая может длиться до трех месяцев с момента подачи отчета. В ходе данной процедуры контролеры анализируют содержащиеся в декларации данные, и, конечно же, особенному их вниманию подвергаются цифры, которые уменьшают налог к уплате.

В декларации по налогу на прибыль таковыми являются заявленные затраты в рамках деятельности и внереализационные расходы. Если их общая сумма или структура распределения смущает налоговиков, то компании высылается требование о предоставлении пояснений и о необходимости подтверждения сумм заявленных расходов.

Как правило требование сразу же содержит предложение подать уточненную декларацию на случай, если компания не может объяснить заявленные цифры затрат или убытков.

https://www.youtube.com/watch?v=hbWOJP6JpxM

Вообще же согласно пункту 3 статьи 88 Налогового кодекса контролеры имеют право требовать пояснений от любой организации, показавшей в отчетном периоде убытки. Однако нужно признать, что пользуются данным правом инспекторы далеко не всегда.

Обычно, если компания получила подобное требование, то это означает, что она была включена в список налогоплательщиков, чья деятельность подлежит рассмотрению на комиссии по легализации налоговой базы.

Деятельность подобных структур описывается в письме Минфина от 17 июля 2013 года № АС-4-2/12722.

Подобные комиссии формируются в инспекциях для проверки показателей по всем установленным в Российской Федерации налогам.

В контексте уплаты налога на прибыль организаций на общей системе налогообложения во внимание таких комиссий попадают налогоплательщики, показавшие налоговые убытки в рамках осуществления финансово-хозяйственной деятельности за предыдущие два налоговых периода, а также в текущем отчетном периоде. Еще один способ оказаться в поле зрения контролеров – продемонстрировать низкую налоговую нагрузку, то есть минимальное соотношение исчисленной суммы налога на прибыль к общей сумме доходов от реализации и внереализационных доходов. Письмом установлены даже специальные ориентиры для проверки: так производственных компаний этот показатель должен быть не менее 3%, а у торговых – не менее 1%.

Как составить пояснение в налоговую по убыткам

После получения требования о предоставлении пояснений у организации есть 5 дней, чтобы оставить ответ. Собственно, об этом будет говориться и в самом письмо от налоговиков.

Законодательно образец пояснительной записку в налоговую по убыткам не установлен. Компания составляет ее в свободной форме с приложением подтверждающих документов. В ответе необходимо изложить, почему в проверяемом периоде возникли большие расходы, которые привели к убыткам.

Возможно компания готовится к большой сделке, которая будет датирована следующим кварталом либо же наоборот, в текущем квартале закрыта сделка по расходам, осуществленным в рамках, полученных в предыдущих периодах доходов.

Возможно речь идет о каких-то факторах, которые сама организация напрямую контролировать не может.

Словом, при составлении такого ответа нужно помнить, что деятельность любой компании должна быть направлена на получение прибыли. В то же время расходы, которые совершает организация, учитываются в расчете налога на прибыль, только если они экономически обоснованы, то есть опять же осуществляются для получения в будущем прибыли.

Образец пояснительной записку в налоговую по убыткам может выглядеть следующим образом:

Руководителю ИФНС №28 по г. Москве

от ООО «Альфа»

ИНН 772812345678, КПП772801001

Адрес юридический:

117279, г. Москва, ул. Профсоюзная, д. 106

О причинах отражения убытка в отчетности по налогу на прибыль за 2021 год

🎦 Видео

Снижаем налоги! Как использовать убытки выгодно?Скачать

Требование налоговой: что это такое, как правильно отвечать и в какие срокиСкачать

Когда писать пояснение в ФНС: примеры и детали | Как отвечать на требование налоговикам #СапелкинСкачать

ЗАЯВЛЕНИЕ О РАСПОРЯЖЕНИИ ПУТЕМ ЗАЧЕТА НА ЕНС ЧЕРЕЗ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКА ИП.Скачать

Как отправить уточненную декларацию 3-НДФЛ через личный кабинет: корректировка декларации с ошибкойСкачать

Допрос в Налоговой. Вызов в Налоговую инспекцию, что делать?Скачать

Что делать, если пришло требование из налоговойСкачать

Письмо в налоговую о разъяснении — образецСкачать

Ответ на требование налоговой - 3 способа и инструкцияСкачать

ПОРЯДОК ПРЕДОСТАВЛЕНИЯ ПОЯСНЕНИЙ В НАЛОГОВУЮ К ДЕКЛАРАЦИЯМСкачать

Как написать письмо в ИФНС в личном кабинете налогоплательщикаСкачать

Допрос свидетеля в налоговой инспекции! / Как происходит первый допрос в налоговой?Скачать

Отражение налогового убытка для списания в будущем в 1С 8.3 БухгалтерияСкачать

Как ответить на требование налоговой? | Рекомендации юристаСкачать

Учет убытков прошлых лет в трейдинге и инвестициях по нескольким брокерам 3-НДФЛСкачать