Универсальный передаточный документ (акт) представляет собой особый бухгалтерский документ, который можно использовать для различных целей. В этом и заключается его универсальность.

- Какие документы может заменить?

- Когда можно использовать?

- Правила заполнения

- Преимущества УПД

- Универсальный передаточный документ (УПД)

- Какие документы заменяет УПД?

- Когда можно применять УПД?

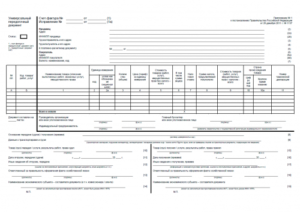

- Бумажный УПД

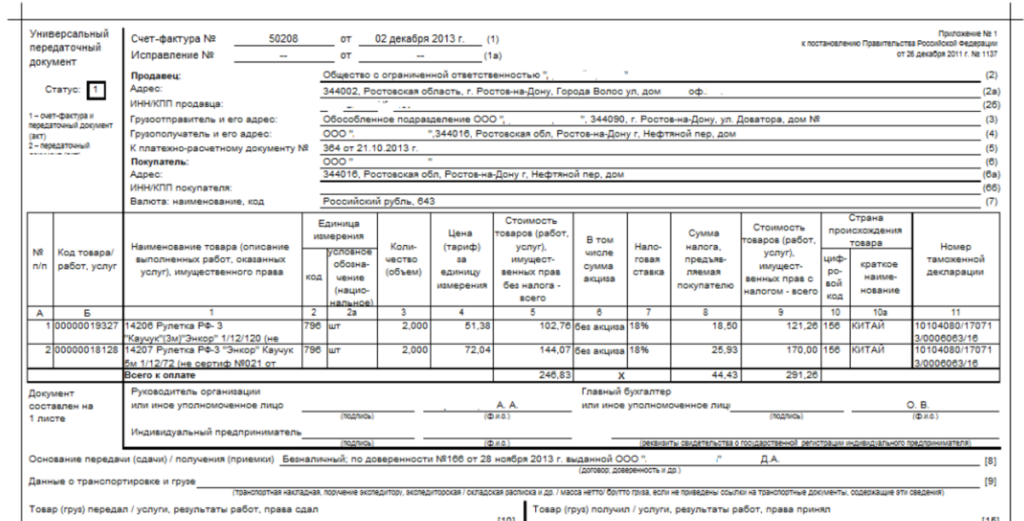

- Образец заполнения универсального передаточного документа (УПД)

- Электронный УПД

- Если это СЧФ

- Если это ДОП

- Если это УПД (СЧФДОП)

- Если он используется как ДОП или СЧФДОП:

- Для всех типов документов

- Области полномочий подписанта-покупателя

- Универсальный передаточный документ

- Существует электронный вариант

- Как перейти на новый формат

- Достоинства и недостатки нововведений

- Упд (универсальный передаточный документ, какие документы заменяет, упд или счет-фактура)

- Читайте в статье:

- Универсальный передаточный документ

- Какие документы заменяет УПД

- Счет фактура или УПД

- Универсальный передаточный документ: когда можно применять

- Упд статус 1

- Упд статус 2 образец

- Как заполнять универсальный передаточный документ (УПД): бланк, образец + полезные советы и важные аспекты

- Назначение универсального документа

- Применение УПД

- Заключение

- 🎬 Видео

Какие документы может заменить?

Универсальный передаточный документ начал активно использоваться участниками экономических правоотношений с 2014 года, когда его использование было утверждено Федеральной налоговой службой в качестве одного из универсальных отчетных документов для правильного расчета суммы налога на добавленную стоимость, подлежащего уплате в госбюджет.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва: +7(499)350-6630.

- Санкт-Петербург: +7(812)309-3667.

Универсальный передаточный документ (УПД) является документом, который по задумке Федеральной налоговой службы должен являться унифицированным актом, который могут использовать все юридические лица и индивидуальные предприниматели, отображающие получаемую прибыль и необходимые суммы НДС, вносимые в государственный бюджет.

Форма документа разработана таким образом, что он включает в себя данные, характерные для таких документов, как:

- счет-фактура на отпущенный покупателю товар;

- товарный раздел товарно-транспортной накладной на отгрузку и доставку товара покупателю;

- накладная на отпуск товаров или материалов на сторону;

- акт приема-передачи одного или нескольких объектов основных средств, передаваемых от продавца к покупателю.

Когда можно использовать?

Использование УПД возможно в любой момент осуществления оборота товаров или услуг между продавцами и покупателями, если такой оборот находится под юрисдикцией налоговых органов Российской Федерации.

Использовать УПД могут как юридические лица, находящиеся на общем режиме налогообложения, так и индивидуальные предприниматели и юрлица, находящиеся на упрощенном режиме налогообложения.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва: +7(499)350-6630.

- Санкт-Петербург: +7(812)309-3667.

Так как использование универсального передаточного документа возможно взамен других финансовых и платежных документов, начать использовать такой документ участники налоговых отношений могут в любой момент времени, как только у них появилась техническая возможность правильно заполнять его в зависимости от того, кем является их контрагент.

Правила заполнения

Ключевое правило заполнения УПД заключается в необходимости отобразить информацию о том, в качестве какого документа будет использоваться форма универсального передаточного документа.

Если УПД планируется использовать в качестве счета-фактуры, в статусе документа указывается цифра «1», если в качестве иного первичного платежного документа, статус УПД обозначается цифрой «2».

Исходя из того, в качестве какого документа будет использован универсальный передаточный документ, будут варьироваться и требования к его заполнению, однако некоторые из них являются универсальными:

- наименование участников сделки (указываются данные как на продавца, так и на покупателя);

- описание переданного товара (наименование или указание артикулов);

- количество единиц товара, переданного от продавца к покупателю (указание в штуках, упаковках или, если речь идет о выполненных работах, квадратные метры таких работ или задействованные человекочасы);

- сведения о стоимости товара (указываются в отдельных графах общая стоимость, размер НДС, подлежащий уплате, стоимость без учета НДС);

- данные о лицах, отпустивших и принявших передаваемый товар.

Преимущества УПД

Ключевым преимуществом в использовании универсального передаточного документа является возможность использовать его в качестве различных документов, применяемых при осуществлении товарооборота.

https://www.youtube.com/watch?v=F10BLpyFvvw

Кроме того, универсальный передаточный документ может использоваться в качестве подтверждающего документа при подаче отчетности о доходах и уплаченных налогах в налоговые органы.

Универсальный передаточный документ также может быть использован с различными участниками экономических правоотношений ввиду того, что он включает в себя сведения, используемые в различных подтверждающих совершение сделок документах, а его форма включена практически во все электронные бухгалтерские системы.

Универсальный передаточный документ был разработан Федеральной налоговой службой в качестве документа, который может быть использован участниками налоговых правоотношений и товарооборота для замены большого количества используемых передаточных и платежных документов.

Для того, чтобы УПД отвечал целям своего создания, он должен быть оформлен в соответствии с рекомендациями Федеральной налоговой службы.

- Москва: +7(499)350-6630.

- Санкт-Петербург: +7(812)309-3667.

Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Видео:1С Шаг за шагом. Универсальный передаточный документСкачать

Универсальный передаточный документ (УПД)

УПД — это универсальный передаточный документ. Его особенность — многофункциональность, благодаря которой можно заметно уменьшить объем документооборота.

Какие документы заменяет УПД?

На бумаге его можно использовать вместо:

- пакета «счет-фактура + первичный документ»;

- первичного документа.

В электронном виде — вместо:

- пакета «счет-фактура + первичный документ»;

- первичного документа;

- счета-фактуры.

Вы сами выбираете, что вам больше подходит, исходя из своих бизнес-процессов и схемы документооборота. УПД является основанием для налогового и бухгалтерского учета, о чем говорится в письме ФНС от 21.10.

2013 № ММВ-20-3/96@. Закон не обязывает использовать универсальный передаточный документ вместо товарной накладной, акта или пакета документов, включающего счета счет-фактуру и первичный учетный документ.

Когда можно применять УПД?

УПД действует с октября 2013 года, его ввело и узаконило письмо ФНС от 21.10.2013 № ММВ-20-3/96@. С тех пор этим документом можно пользоваться.

УПД можно оформить:

- поставку товаров, услуг или работ;

- передачу имущественных прав.

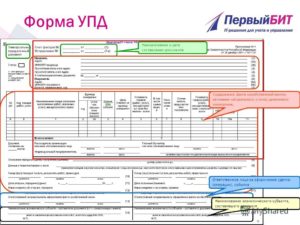

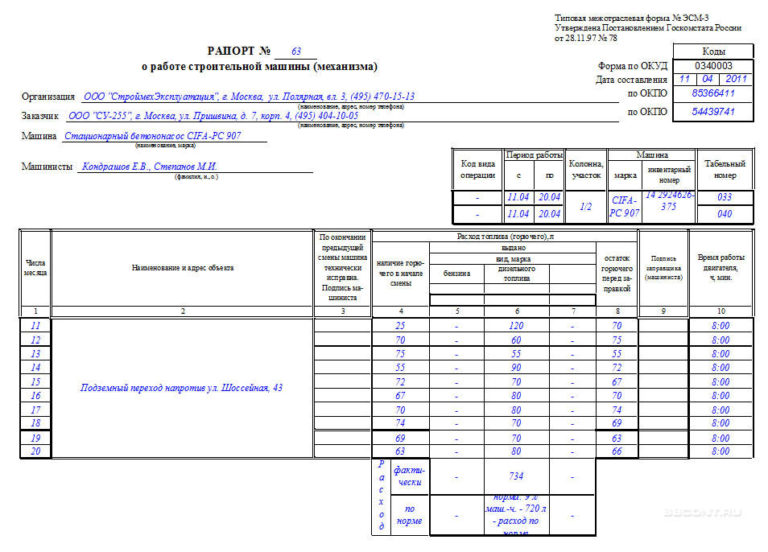

Бумажный УПД

Его форму также рекомендует письмо ФНС от 21.10.2013 № ММВ-20-3/96@.

Образец заполнения универсального передаточного документа (УПД)

УПД (универсальный передаточный документ) образец заполнения — лист 1

УПД (универсальный передаточный документ) образец заполнения — лист 2

Скачайте бланк формы УПД в excel

Статус УПД показывает, какое у него назначение:

1 — счет-фактура + акт;

2 — первичный документ.

В статусе 1 УПД со стороны продавца подписывает сотрудник, ответственный за подпись счетов-фактур, накладных и актов. В статусе 2 — сотрудник, который отвечает за подпись первичных документов.

В обоих статусах со стороны покупателя УПД подписывает уполномоченное лицо, которое отвечает за оформление первичных документов или сделки.

Электронный УПД

Действует с 07.05.2021, ему открыл дорогу Приказ ФНС от 24.03.2021 № ММВ-7-15/155@. Применяется шире, чем бумажный:

- как счет-фактура (СЧФ);

- как универсальный передаточный документ (СЧФДОП);

- как первичный документ, например, накладная или акт (ДОП).

Если это УПД (СЧФДОП) или акт (ДОП), то документу требуется подпись получателя, поэтому он представляет собой два связанных файла: с данными продавца и с данными покупателя (п. 2.10 Приказа Минфина № 174н).

Если это счет-фактура (СЧФ) — он не требует подписи получателя, поэтому это один файл обмена с информацией продавца.

https://www.youtube.com/watch?v=HTHE3OqlETI

Скачать пример XML-файла

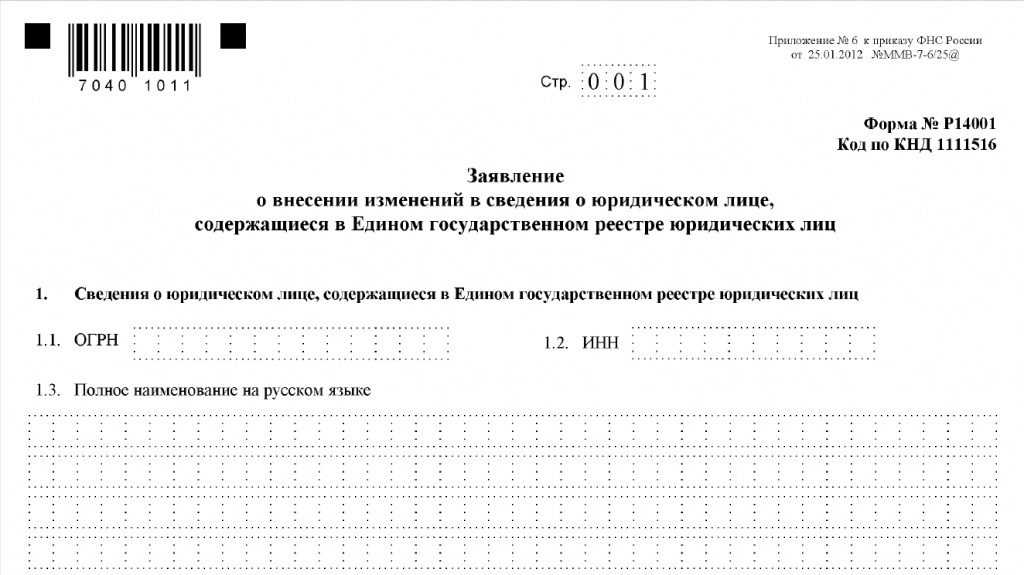

Если это СЧФ

Поля, которые в нем необходимо заполнить, определены п. 5 ст. 169 НК РФ:

- порядковый номер документа, число, месяц и год его формирования;

- название, адрес, ИНН обеих сторон сделки;

- названия и адреса отправителя и получателя груза;

- номер документа, который фиксирует аванс в счет предстоящих поставок;

- состав поставки, если возможно — единица измерения содержимого;

- количество содержимого поставки в единицах измерения, названных ранее; валюта;

- цена за единицу измерения поставки, не учитывая налог (исключение — государственная регулируемая цена, включающая налог);

- стоимость поставки или имущественных прав без налога;

- акциз, где это необходимо;

- налоговая ставка;

- налог для покупателя по действующим налоговым ставкам;

- стоимость поставки с учетом налога;

- страна происхождения товара;

- номер таможенной декларации;

- код вида товара по единой Товарной номенклатуре внешнеэкономической деятельности Евразийского экономического союза для товаров, вывезенных за пределы РФ на территорию Евразийского экономического союза.

В электронном формате появляется новое обязательное для заполнения поле — название субъекта, составившего файл продавца. Если продавец и составитель — разные субъекты, то второй заполняет поле «Основание, по которому экономический субъект является составителем файла обмена счета-фактуры (информации продавца)». Это важно для аутсорсеров и агентов.

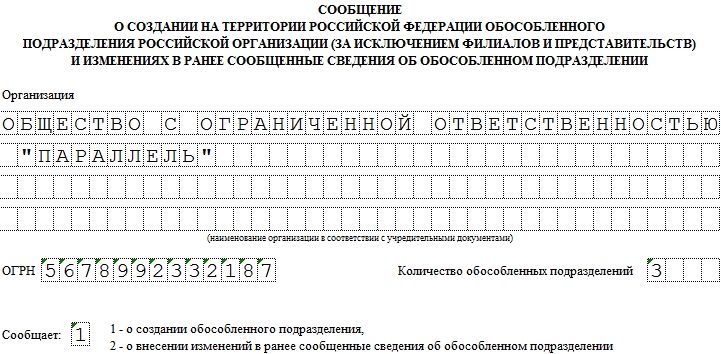

Если это ДОП

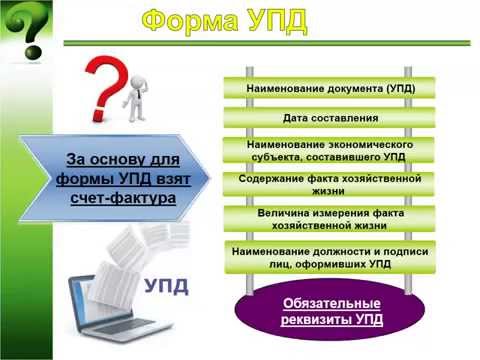

В нем обязательно заполнить поля, названные в ст. 9 Федерального закона № 402-ФЗ «О бухгалтерском учете»:

- название документа;

- число, месяц, год его создания;

- экономический субъект, который сформировал документ;

- суть сделки;

- сумма или объем поставки;

- ФИО и подписи ответственных лиц.

Если это УПД (СЧФДОП)

В нем должны быть все сведения, перечисленные выше.

Если он используется как ДОП или СЧФДОП:

- Может иметь два наименования. Одно — официальное по факту хозяйственной жизни. Второе — о котором договорились контрагенты.

- Есть специальные поля для сведений о перевозчике.

- Требует подписи со стороны покупателя уполномоченным лицом, которое отвечает за оформление первичных документов или сделки.

Для всех типов документов

- Можно внести любые дополнительные сведения: вид операции, информация для участника документооборота, дополнения об участниках сделки.

- Сведения об участниках сделки содержат поля:

- код ОКПО;

- структурное подразделение;

- информация для участника документооборота;

- для ИП — ИНН, реквизиты свидетельства о государственной регистрации, ФИО; для ЮЛ — наименование, ИНН, КПП; для иностранного лица, которое не стоит на учете в налоговых органах, — название и другие сведения;

- адрес;

- контактные сведения (номер телефона, e-mail);

- банковские реквизиты.

- Блок «Подписант» включает четыре атрибута: «Область полномочий», «Статус», «Основание полномочий (доверия)», «Основания полномочий (доверия) организации».

«Область полномочий» обязательна для заполнения, выбирается нужное.

5 и 6 — если подписывается УПД (СЧФДОП).

Области полномочий подписанта-покупателя

Поле «Статус» заполнять обязательно. Можно указать:

1 — сотрудник продавца; 2 — сотрудник организации, составившей файл продавца; 3 — сотрудник иной уполномоченной организации;

4 — уполномоченное физическое лицо (в том числе ИП).

От выбранного статуса зависит информация в поле «Основание полномочий». Для 1, 2 и 3 это «Должностные обязанности» или другие основания полномочий. Для 4 — основания полномочий, например, доверенность, дата, номер.

Поле «Основание полномочий (доверия)» заполняется, только если статус подписанта — 3.

Обязательно указать, кто подписывает УПД: ФЛ, ИП или представитель ЮЛ. Для ФЛ обязательны к заполнению лишь ФИ, для ИП — ИНН, ФИ, а для представителя ЮЛ — ИН ЮЛ, должность и ФИ.

https://www.youtube.com/watch?v=GDICpQQWzAg

Подписантов может быть несколько.

Видео:Счет фактура, УПД, транспортная накладная, товарная накладная, акт и договор | Краткий обзорСкачать

Универсальный передаточный документ

Ежедневно бухгалтерии приходится сталкиваться с большим количеством документов, которые, по сути, дублируют друг друга. На одну операцию продавец товаров или поставщик услуг вынужден оформлять два бланка – первичный документ (накладная, наряд, акт) и счет-фактуру, хотя второй бланк нужен не всем предпринимателям по условиям налогообложения.

Поэтому специалисты ФНС посчитали правильным создать форму, которая бы объединила в себе два бланка и не требовала лишних действий и перевода бумаги. Форма получила название «универсальный передаточный документ», в сокращенном варианте – УПД.

Является ли такая форма обязательной для применения и какие изменения коснулись правил ее заполнения, расскажем в статье.

Обсуждения на тему создания универсального бланка в сфере налогового ведомства велись давно. В 2013 году это стало реальностью, потому что был принят закон об отмене обязательного применения специальной формы первичных бланков (ст. 9 № 402-ФЗ). Предприниматели получили возможность самостоятельно выбирать форму накладной, акта и других первичных документов.

ФНС пошла дальше и предложила объединить первичный бланк и счет-фактуру в УПД. Новая форма утверждена налоговым ведомством 21 октября 2013 года в Письме № ММВ-20–3/96@ и может применяться налогоплательщиками без каких-либо ограничений.

Универсальный передаточный документ теперь содержит обязательную информацию о любых хозяйственных операциях на одном листе.

Нет необходимости заполнять отдельно товарную или транспортную накладную и дополнять их счетом-фактурой, который нужен предпринимателям, работающим с выделением НДС.

Требуется только правильно заполнить нужные строки, чтобы документ имел юридическую силу и бухгалтер мог использовать его для налоговой отчетности.

УПД не является обязательным бланком для каждого хозяйствующего субъекта. Предприниматель сам решает, по какому принципу оформлять документы и отчеты. Если новая форма кажется непонятной и требует времени на внедрение в документальный оборот, то можно продолжить отгрузку товара или оказание по прежней схеме – первичный документ плюс счет-фактура.

Если новая форма кажется непонятной и требует времени на внедрение в документальный оборот, то можно продолжить отгрузку товара или оказание по прежней схеме – первичный документ плюс счет-фактура.

Изменения выражены в совмещении двух форм. За основу взяли счет-фактуру, который не может быть изменен предпринимателем самостоятельно, в отличие от накладных, актов и других бланков. Дополнили строками из первичных документов, которые должны содержать обязательные реквизиты, рекомендуемые законодательством РФ.

Отличительным моментом является правильное оформление графы «статус», который определяет назначение УПД:

- Если форма должна быть основанием для применения вычета НДС у организаций, находящихся на общем налогообложении, то нужно поставить цифру «1». Это будет означать, что УПД заменяет счет-фактуру и первичный бланк. Согласно ст. 169 НК РФ, именно счет-фактура является основанием для принятия НДС к вычету при налоговой отчетности. В документе отдельно прописывается ставка 18% в денежном эквиваленте.

- Если налогоплательщик использует УСН или ЕНВД, то бланк используется только как накладная или акт и в графе «статус» нужно написать цифру «2». Выделять НДС не требуется, и форма будет заполняться по принципу первичного документа, подтверждающего факт хозяйственной деятельности. Строки в счете-фактуре, в которых выделяется НДС, заполнять не нужно.

Основную часть листа занимает раздел счета-фактуры. С левой стороны и в нижней части есть строки, в которые вносятся реквизиты, необходимые для первичного документа.

Правила их заполнения определены в постановлении № 1137 Правительства РФ и письме № ММВ-20–3/96@ ФНС (приложения 3 и 4). Особых изменений в этой части не произошло.

Нужно лишь обратить внимание на строки, в которых проставляется дата конкретной процедуры:

- Составление документа – строка 1.

- Отгрузка товара или оказание услуги продавцом (исполнителем) – строка 11.

- Получение товара или услуги покупателем (заказчиком) – строка 16 (не может иметь значение более раннее, чем в строке 11). Если отгрузка состоялась 10 апреля, то прием может быть этим же числом или позднее.

От правильности заполнения зависят условия признания сумм к вычету НДС и определения налога на прибыль, когда УПД используется как подтверждение расходов при любом налогообложение. Чтобы понять эти нюансы, создана инструкция налогоплательщику по правильному заполнению всех строк универсального передаточного документа.

https://www.youtube.com/watch?v=lmDEnWNAI0U

Следующим моментом является вопрос о том, кто должен подписывать УПД? Ничего нового не появилось и в отношении этого вопроса. Документ подписывают лица, ответственные за конкретную операцию как с одной стороны (продавца, исполнителя), так и с другой стороны (покупателя, заказчика).

Для этих целей отведены специальные строки в документе под номерами 10 и 15. Есть лишь один момент: если товар или услуга передается одним и тем же лицом, то нет необходимости дублировать подпись, потому что она уже поставлена в счете-фактуре. Достаточно указать должность и Ф.И.О.

ответственного лица.

Есть в документе строки под номерами 13 и 18, в которых должны быть указаны данные лиц, ответственных за правильность оформления факта хозяйственной деятельности. Во многих организациях эти функции выполняют одни и те же люди, которые отгружают и принимают товар/услугу и проверяют правильность оформления. Тогда подпись не ставится, а вписывается только должность и Ф.И.О.

Чтобы понять, как правильно оформлять УПД, можно посмотреть готовый образец заполнения и сравнить его с привычными в обиходе предпринимателей документами. Любые сомнения будут развеяны.

Существует электронный вариант

В 2021 году актуальны две формы УПД: печатная, на бумажном носителе и электронный документ.

24 марта 2021 года был издан приказ ФНС № ММВ-7-15/155@, который утвердил электронную форму УПД. Использовать ее можно в качестве:

Правила заполнения такого формата продиктованы теми же требованиями, что и к бумажному формату (ПП №1137, ст.169 НК РФ, ст.9 № 402-ФЗ).

Если электронная форма будет использоваться как УПД, объединяющий в себе счет-фактуру и первичный документ, то заполнять и отправлять нужно два отдельных файла с одинаковыми реквизитами, являющимися обязательными для заполнения. Прежние форматы электронных бланков действительны до 1 июня 2021 года. Нужно успеть перестроить свою работу предпринимателям.

Как перейти на новый формат

Если принято решение о переходе на универсальный передаточный документ, то требуется время и определенные операции на его внедрение в документооборот. Длительность процесса зависит от деятельности организации и количества партнеров или контрагентов, с которыми осуществляется работа.

- Определяется перечень видов деятельности, в которых будет применяться УПД. Организация может перейти на эту систему полностью или выбрать только одно направление.

- Разрабатывается и утверждается форма, составляется инструкция, в которой определяются ответственные лица, устанавливается необходимость использования печати на бланке с обеих сторон. Будет ли это только первичный документ или совмещенный со счетом-фактурой.

- Посылается уведомление о применении УПД своим контрагентам, и подписываются необходимые соглашения.

- После согласований подготавливается приказ по организации и издается регламент относительно использования УПД.

- Дополнительно производится настройка бухгалтерской программы, чтобы универсальный передаточный документ не доставил проблем бухгалтеру в составлении налогового отчета и ведении бухгалтерского учета.

Организация может перейти на эту систему полностью или выбрать только одно направление.

Процесс перехода может быть длительным, поэтому стоит учесть все нюансы.

Достоинства и недостатки нововведений

Исходя из того, что универсальный передаточный документ был разработан с целью оптимизации документооборота у предпринимателей, можно отметить несколько плюсов новинки:

- Уменьшается количество документов, дублирующих друг друга в части реквизитов и другой информации.

- Снижаются затраты на бумагу, потому что отпадает необходимость печатать два отдельных документа на один и тот же товар/услугу.

- Снижаются трудозатраты работников, которым приходится заполнять несколько раз одинаковую информацию в первичном документе и счете-фактуре.

- Количество бумажных страниц в бухгалтерских отчетах уменьшается.

Но есть и минусы, которые тормозят процесс перехода предпринимателей на новый формат документальных отношений:

- Необходимо время на внедрение новой формы и дополнительные средства на перенастройку системы.

- Неправильное оформление бланка может негативно сказаться на налоговой отчетности, особенно для организаций, находящихся на ОСНО. Налог на прибыль и вычет НДС могут быть подсчитаны неверно.

- Человеку, привыкшему к одной работе, выполняемой изо дня в день, может быть сложно перестроиться на новый формат.

- Некоторые партнеры могут не согласиться на перемены в документообороте, что приведет к срыву деловых отношений.

Универсальный передаточный документ является хорошей альтернативой привычных бланков. Он освобождает от рутинной работы, сокращает финансовые расходы. Но не все предприниматели спешат внедрить его в свою деятельность.

Новая форма не является обязательной, поэтому нет необходимости делать поспешные шаги. Такой документ легко применять новичкам, которые только формируют свою документальную базу.

Но изучить информацию и оценить возможность применения УПД в своей работе в ближайшем будущем все же стоит.

Видео:Лёгкий Документооборот с помощью УПД. Универсальный передаточный документСкачать

Упд (универсальный передаточный документ, какие документы заменяет, упд или счет-фактура)

УПД – универсальный передаточный документ – рекомендованная «первичка», которая сокращает документооборот. Но оформлять этот документ можно не всегда. Рассмотрим особые случаи.

Читайте в статье:

Универсальный передаточный документ уникален тем, что подтверждает и отгрузку для получения вычетов по НДС, и расходы для целей бухучета и налогообложения. Такая возможность обусловлена тем, что этот бланк объединяет в себе счет-фактуру и передаточный документ.

Универсальный передаточный документ

Форма УПД не обязательна для фирм и предпринимателей, они могут оформлять одновременно разные бланки.

1. Традиционный счет-фактуру – в подтверждение отгрузки для целей НДС;

2. Передаточную «первичку» – в подтверждение отгрузки продукции, товаров, передачи имущественных прав, результатов работ или услуг.

Попробуйте оформить счет-фактуру онлайн.

Если же организация или ИП захотят сократить документооборот, то УПД позволит им:

- подтвердить обоснованность вычета НДС;

- обосновать отражение операции в бухучете;

- подтвердить факт несения расходов для целей налогообложения, в том числе по налогу на прибыль, УСН и ЕСХН.

Скачать бланк УПД.

Скачать пример заполнения УПД.

Скачать пример УПД от обособленного подразделения.

Скачать пример УПД для обособленного подразделения.

Какие документы заменяет УПД

УПД – это своего рода универсальный передаточный акт. Он заменяет одновременно счет-фактуру и передаточную «первичку», а именно:

- акт передачи основных средств, в том числе унифицированный — по форме № ОС-1;

- накладную на товары, в том числе типовую – по форме № ТОРГ-12;

- товарный раздел ТТН, в том числе унифицированной – по форме № 1-Т;

- накладную на отпуск материалов на сторону, в том числе типовую – по форме № М-15.

Использовать универсальный передаточный документ можно:

- или как комплексный бланк по НДС и расходам – со статусом 1;

- или как передаточную «первичку» — со статусом 2.

В зависимости от способа применения УПД заполняют по-разному.

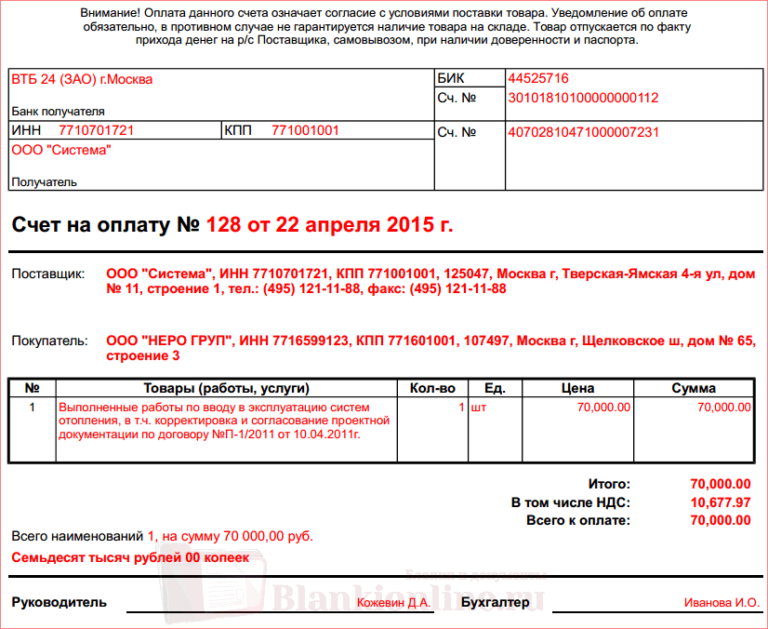

Счет фактура или УПД

Ответ на вопрос «УПД или счет фактура» подтверждает преимущества любого решения фирмы или предпринимателя. Ведь применение УПД не препятствует организации или ИП составлять счета-фактуры. Подробнее об этом читайте в таблице.

Таблица. УПД или счет фактура

| Ситуация | Варианты документооборота |

| Разные договоры | — или УПД по всем договорам- или счета-фактуры и передаточная «первичка» по всем договорам- или УПД – по одному договору, а счета-фактуры и передаточная «первичка» — по другому договору |

| Одни договор | — или УПД- или счета-фактуры и передаточная «первичка»- или УПД — по одной отгрузке, а счет-фактура и накладная по следующей отгрузке |

Заменив счета-фактуры и передаточную «первичку» на УПД, фирма или предприниматель получают сразу несколько преимуществ.

1. Уменьшается число бумаг по сделкам с контрагентами.2. Сокращается количество документов, интересующих налоговиков.3. Снижаются финансовые и трудовые затраты на ведение документооборота, включая оформление, хранение, учет и уничтожение бумаг.

4. Отсутствуют проблемы с подтверждением расходов и НДС-вычета.

Универсальный передаточный документ: когда можно применять

Чтобы перейти на УПД, фирме или предпринимателю придется выполнить четыре основных действия.

Шаг 1. Оформить применение УПД в рамках учетной политики, закрепив в ней:

- решение применять УПД с отказом от использования счетов-фактур;

- утвержденный руководителем бланк УПД;

- ситуации и случаи, когда составляется УПД.

Шаг 2. Изменить шаблоны договоров с контрагентами.

https://www.youtube.com/watch?v=0yMXMfCodnA

В тексте договора желательно согласовать, как стороны используют УПД – как передаточную «первичку» или как комплексный бланк, сочетающий в себе «первичку» и счет-фактуру. Текст соглашения может быть таким:

«Исполнитель выставляет Заказчику универсальный передаточный документ по форме из письма ФНС России от 21.10.2013 № ММВ-20-3/96 – как первичный документ в подтверждение отгрузки и как счет-фактуру для подтверждения права на вычет НДС».

Шаг 3. Контролировать актуальность универсального передаточного документа.

Бланк УПД приходится менять по мере корректировки бланка стандартного счета-фактуры. Так как УПД разрешено дополнять любыми реквизитами, в случае внесения изменений в бланк счета-фактуры передаточный документ нужно привести в соответствие с новшествами.

Шаг 4. Не применять УПД при авансах для:

- вычета НДС при уплате аванса;

- начисления НДС при получении аванса;

- вычета НДС, начисленного при получении аванса;

- восстановления НДС, заявленного к вычету при уплате аванса.

Упд статус 1

Указав статус «1», можно использовать универсальный передаточный документ как комплексный бланк, заменяющий одновременно:

- счет-фактуру в обоснование вычета НДС;

- передаточную «первичку» в обоснование бухгалтерских и налоговых расходов.

В этом случае придется заполнить все поля бланка УПД.

Упд статус 2 образец

- Скачать пример УПД со статусом 2.

Указав статус «2», использовать универсальный передаточный документ можно только как передаточную «первичку». В нем не нужно заполнять поля для счета-фактуры – строку 7 и графы 6, 7, 10, 10а и 11.

Такой бланк подойдет:

- неплательщикам НДС, в том числе фирмам и предпринимателям, работающим на спецрежимах;

- плательщикам НДС при отгрузках и реализации вне территории России.

Видео:Универсальный Передаточный Документ. УПД для перевозчиковСкачать

Как заполнять универсальный передаточный документ (УПД): бланк, образец + полезные советы и важные аспекты

Использование новых универсальных документов последнее время стремительно растет. Но еще не все хозяйствующие субъекты на них перешли. Хотя УПД был разработан не так уж недавно, но с его заполнением все еще много вопросов.

При составлении документа нужно учитывать всегда конкретные цели для чего он заполняется и специфику каждой ситуации. Реквизитов в документе довольно много и в разных ситуациях, они заполняется по-разному. Но сама форма документа довольно проста и действительно универсальна.

Разберем подробно, типовые варианты, правила заполнения и поговорим о важных тонкостях.

Универсальный документ — это унифицированная форма, она может заместить комплект первички, при перемещении и передаче другому экономическому субъекту различных материальных ценностей. Этот документ не является пока обязательным к повсеместному применению, но все больше хозяйствующих субъектов его используют.

Форма документа по внешнему виду похожа на стандартную типовую счет-фактуру и часто используется взамен нее.

Также она может использоваться вместо стандартных форм первички: ОС-1, ТОРГ-12, М-15, ТТНк, передаточного акта.

В документе содержатся все нужные реквизиты для перечисленных стандартных форм и поэтому, например вместо двух бумаг, например, накладной и счет-фактуры, можно выписать один УПД.

Назначение универсального документа

Приведем хозяйственные операции для документирования, которых можно использовать УПД:

- отгрузка товаров;

- передача активов (кроме недвижимого имущества);

- передача прав;

- оформление выполненных работ или услуг (т.е. УПД здесь заменяет акт выполненных работ).

Использование универсального документа официально разрешено ФНС для следующих целей:

- Документирование хозяйственных операций экономического субъекта для целей бухучета;

- Подтверждение произведенных экономическим субъектом затрат для расчета базы налогообложения и определения размера уплачиваемых в данном периоде налогов;

- Подтверждение права на вычет за текущий период по НДС.

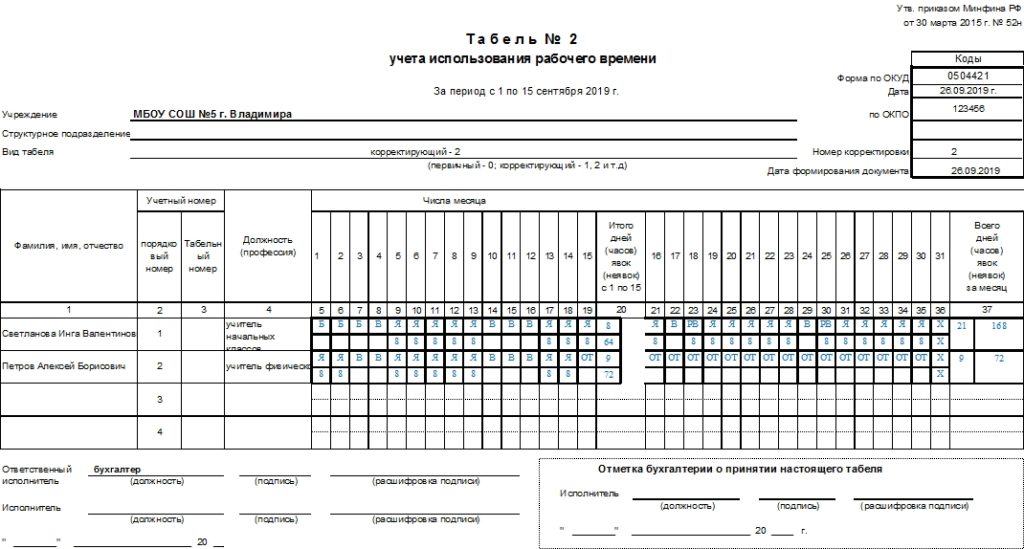

Рассмотрим, как заполнить форму УПД построчно:

- «Статус» документа – здесь возможно два значения «1» или «2». Статус бумаги определяют исходя из назначения документа, если данный УПД выписывается взамен счет-фактуры и акта передачи — ставим статус «1». Если данный УПД выписывается в качестве одного акта, как первичный документ — ставим статус «2».

- Для документа со статусом «1» реквизиты организаций (строки 1-7) должны быть полностью заполнены. Здесь указывается полная информация о продавце материальных ценностей или активов и покупателе, отправителе и получателе груза. Если хоз.субъекты в некоторых строках совпадают, то можно указать «он же». Также нужно полностью заполнить графы табличной части документа (столбцы 1-11), указав в них данные о передаваемых активах или материальных ценностях.

- Для документа со статусом «2» нужно обязательно заполнить реквизиты о продавце и покупателе (стр. 1, 2, 6, 7), а также данные о передаваемых активах (графы 1, 2, 2а, 3, 9).

- Затем заполнить и другие строки и графы документа, нумерацию и числовые коды активов и работ (графы А и Б). В качестве кода товаров обычно указываются артикулы производителя или продавца. Если идет речь о сдаче заказчику выполненных работ или услуг, в качестве кодов вписываются статистические коды ОКВЭД/ОКУН.

- В качестве основания передачи активов и сдачи работ (стр.8) обычно указывается договор, заключенный между сторонами, который и является основанием данной хозяйственной операции. При указании документа-основания хоз.операции необходимо указать его полные реквизиты — вид документа, его дата, номер (например, соглашение или договор купли-продажи, концессии, поручение).

- Затем указать данные о доставке и перевозимом грузе (стр.9) – здесь обычно прописывают реквизиты транспортных бумаг (тов.-трансп. накладная, путевой лист и др., их номера и даты), иногда и вес груза.

- Далее документ делится на две половины, где надо прописать данные о том кто передает материальные ценности, активы, работы, услуги, права (стр. 10), четко указав ответственных лиц и их подписи с полной расшифровкой.

- Необходимо поставить фактическую дату передачи, сдачи активов, работ, услуг, прав (стр.11).

- Заметим, что можно указать и дополнительные сведения о передаваемом имуществе, работах, правах (стр. 12), например реквизиты лицензии, сертификатов, паспортов.

- Отдельной строкой можно прописать информацию о лицах, отвечающих за данную сделку, операцию и ее оформление (стр. 13).

При указании ответственных лиц за хозяйственную операцию, если один человек является приемщиком и ответственным за хозяйственную операцию или передающим и ответственным, его подпись второй раз уже не требуется, просто указать должность с ФИО (стр. 13).

Если лицо было уполномочено на подписание счет-фактур, или уполномоченным ставить подпись за главбуха или руководителя, то также достаточно будет одной подписи, но ФИО надо указывать дважды для ясности. Если ответственных за хоз.

операцию несколько, то для них делают дополнительную строку (13а).

- При необходимости нужно указывать реквизиты субъекта, составляющего этот документ (стр.14), это касается участвующих в хозяйственной операции посредников со стороны продавца, исполнителя (агентов, комиссионеров, комитентов, принципалов и др.), организаций ведущих бухучет за одну из сторон.

- Далее необходимо прописать данные кто принимает материальные ценности,активы, работы, услуги, права (стр. 15), с указанием ответственного и его подписи с расшифровкой.

- Необходимо поставить фактическую дату приемки активов, работ, услуг, прав (стр.16).

- Заметим, что можно указать и дополнительные сведения о передаваемом имуществе, работах, правах (стр. 17), например наличие претензий к продавцу — исполнителю или их отсутствие. Если есть претензии, то надо указать реквизиты документа-приложения с описанием причин (например, составленный при приемке акт о дефектах).

- Отдельной строкой можно прописать лица, которые отвечают за данную хозоперацию и ее правильное оформление (стр. 18).

При указании лиц, отвечающих за хоз. операцию, если это одно лицо, является приемщиком и ответственным за оформление или передающим и ответственным, то вторую подпись можно уже не ставить, просто указать должность с ФИО (стр. 18).

Если лицо является уполномочено на подписание счет-фактур, или уполномоченным ставить подпись за главбуха или руководителя, то также достаточно будет одной подписи, но ФИО надо указывать дважды для ясности.

Если ответственных за хозоперацию несколько, то для них делают дополнительную строку (18а).

- При необходимости нужно указывать реквизиты субъекта, составляющего этот документ (стр.19), это касается участвующих в хозяйственной операции посредников со стороны покупателя, заказчика (агентов, комиссионеров, комитентов, принципалов и др.), организаций ведущих бухучет за одну из сторон.

Внизу документа ставятся печати сторон хозяйственной операции.

Строки, указывающие составителя документа допускается не заполнять, если проставляются печати организаций, где четко видны все ее необходимые реквизиты. И напротив, если заполнены все реквизиты сторон полностью, то отсутствие печати является допустимым фактом.

https://www.youtube.com/watch?v=pahjv1HaSg4

Бланк УПД: https://www.nalog.ru/files/docs/pril1_mmv-20-3_93_211013.doc

Применение УПД

Универсальный документ можно использовать вмести двух документов (статус 1) и только как один первичный документ (статус 2), например, вместо накладной ТОРГ-12 и др.

При использовании в качестве первичного документа, строки «для счет-фактуры» можно не прописывать:

- Реквизиты платежного документа (строка 7);

- Акцизы (графа 6);

- Налоговые ставки (графа 7);

- Наименование и код страны производителя (графа 10, 10а);

- Реквизиты таможенной декларации (графа 11).

Если вы составили УПД статус 1, то оформлять отдельную бумагу как счет-фактуру уже больше не требуется.

После заполнения первичных документов они рано или поздно попадают на проверку к налоговикам, рассмотрим, на что сотрудники чаще всего обращают внимание при проверке таких документов:

- Для УПД, которые оформляются взамен счет-фактуры, проверяются все реквизиты, данные об НДС. Также налоговиков интересуют подписи ответственных лиц. Для ИП обязательно нужно указать полные данные его свидетельства о госрегистрации рядом с подписью. В противном случае, если реквизиты не в порядке, не позволяют однозначно идентифицировать стороны и предмет хоз.операции – документ и сделанные налоговые расчеты забракуют, вычет по НДС не дадут.

- Для УПД при проверке налогообложения с полученной прибыли, тоже проверятются все реквизиты, а также сверят все даты.

Поэтому будьте внимательны при заполнении этих документов, данные в форме довольно просты, но требуют аккуратности и внимания при заполнении.

Чтобы не было путаницы с заполнением УПД, рассмотрим наглядно типовые примеры заполнения этого документа. Ведь его популярность все больше, и чтобы избежать массовых ошибок, нужно четко во всем разобраться, как должен заполняться документ в различных случаях. Итак, рассмотрим:

- УПД вместо двух бумаг — накладной и счет-фактуры

В данном случае наша бумага будет иметь статус 1 и в ней заполняем все строчки и табличные графы полностью, указываем реквизиты как для ТНК и счет-фактуры (налоговые ставки, суммовые выражения и др.)

- УПД вместо двух бумаг — акта и счет-фактуры

Такой документ подойдет для передачи товаров, но и сдачи выполненной работы или услуг. Этот универсальный документ будет со статусом 1 и в нем заполняются почти все строки и графы полностью, указываем реквизиты для акта и для счет-фактуры (налоговые ставки, суммовые выражения и др.)

Но здесь нужно особенно отметить заполнение некоторых строк. В случае работ и услуг, в строках указания отправителя и получателя груза надо ставить прочерки. В графах указания количества и объема (гр. 3,4), данные есть не всегда, поэтому, если данные есть заполняем, если нет – прочерки.

А также в графах единицы измерения (гр.2, 2а), данные есть не каждый раз, значит, если стандартные единицы есть — заполняем, если нет – прочерки.

Но бывает, что единицы измерения отличаются от стандартных, тогда надо обратиться к классификатору ОК 015-94, если там указаны нужные данные, то их необходимо здесь указать, если нет – прочерки.

Если вы выписываете один универсальный документ вместо комплекта первички, то есть вместо накладной, акта и счет-фактуры, то ваш универсальный документ должен быть в соответствии со всеми требованиями налоговиков для расчетов по НДС и для признания налоговиками расходов с целью расчета налогов с полученной прибыли. Такой документ всегда имеет статус «1» и передавать его онлайн по электронке нельзя. Это замечание относится к рассматриваемым примерам 1 и 2.

В этом случае статус документа – 2, данные за счет-фактуру не заполняем (то есть ставки и сумму НДС отдельно не прописываем, акцизы, страну происхождения не указываем).

В этом случае статус документа – 2, данные за счет-фактуру не заполняем (то есть ставки и сумму НДС отдельно не прописываем, акцизы, страну происхождения не указываем). В строках реквизитов продавца указываем исполнителя работ, услуг, вместо покупателя – данные заказчика.

https://www.youtube.com/watch?v=2Wjh0Grp0fM

Здесь тоже нужно особенно отметить заполнение некоторых строк. В строках указания грузоотправителя и грузополучателя — прочерки. В графах указания количества и объема (гр. 3,4), данные есть не всегда, поэтому, если данные есть заполняем, если нет – прочерки.

А также в графах единицы измерения (гр.2, 2а), данные есть не каждый раз, если данные есть — заполняем, если нет – прочерки.

Если единицы измерения работ, услуг отличаются от стандартных, тогда надо обратиться к классификатору ОК 015-94, если там указаны нужные данные, то их необходимо здесь указать, если нет – прочерки.

Если вы составляете универсальный документ вместо накладной, акта — бумага должна отвечать требованиям налоговиков для признания понесенных экономическим субъектом расходов в данном налоговом периоде, для расчетов по налогообложению полученной за период прибыли. Здесь всегда помимо реквизитов важны еще и указанные даты. Такие документы имеют статус «2» и их можно передать онлайн по электронке. Это замечание актуально для наших примеров 3 и 4.

Эти универсальные документы в зависимости от своего статуса затем регистрируются в книге продаж и покупок, а также журнале учета счет-фактур.

Заключение

Мы рассмотрели подробно назначение и использование УПД, правила его заполнения, а также важные тонкости и нюансы. Как вы могли убедиться, сама форма документа довольно проста и очень универсальна. Она действительно может заменить несколько наиболее часто используемых форм.

Но при заполнении формы нужно быть внимательным и точно указать все данные по реквизитам сторон, предмету хоз.операции, данные и подписи ответственных лиц. Особо отметим, документы, заполняемые ИП, рядом с его подписью, должны обязательно быть указаны реквизиты его регистрационного свидетельства.

Если налоговики обнаружат, что какие то данные не точные, то могут забраковать документ, не дать положенный налоговый вычет, пересчитать налоговую базу, потребовать доначислить и уплатить налоги сверх ваших расчетных сумм.

Заполнить универсальную форму просто, но нужно знать важные аспекты, мы постарались основные из них сегодня осветить и разъяснить.

Если использовать один этот документ вместо комплекта из двух документов, то в большинстве случаев документооборот сократится сразу вдвое, сильно снизит время на оформление и затраты различных ресурсов.

Заметим, что эти документы можно еще и передавать контрагента онлайн по электронке, что значительно удобнее и сокращает время документооборота.

Поэтому, переходите на эту универсальную форму — скорее ее осваивайте, и ваш документооборот значительно сократится.

🎬 Видео

Универсальный передаточный документСкачать

Акт и накладная - это, конечно, хорошо, но вы когда-нибудь пробовали УПД?Скачать

УПД (Универсальный передаточный документ)Скачать

Универсальный передаточный документ в программе 1С: Бухгалтерия 3.0Скачать

Универсальный передаточный документСкачать

Универсальный передаточный документСкачать

Универсальный передаточный документ (УПД) в 1ССкачать

Первичные учётные документыСкачать

Как добавить Универсальный передаточный документ (УПД) в Битрикс24Скачать

КОНТУР.ДИАДОК - Редактирование адреса получателя и КПП в УПД (универсальный передаточный документ)Скачать

Изменения в документе «Универсальный передаточный документ»Скачать

Новые счет-фактура и УПД с 1 июляСкачать

УПД в ЭДО: как пользоваться электронным универсальным передаточным документом?Скачать

Как сделать универсальный передаточный документ (УПД) в КУБеСкачать

Универсальный передаточный документ в "1С:Предприятии 8"Скачать

Универсальный передаточный документ (УПД) в 2015 годуСкачать