Инвестирование – это получение пассивного дохода. Нужно ли при этом контролировать ситуацию или достаточно лишь оценить возможные риски и прибыль? Ниже мы разберем, как и зачем проводить инвестиционный анализ, а также каких видов он бывает.

- Анализ финансовых вложений

- Когда проводить анализ

- Зачем проводить анализ

- Методы анализа

- Анализ реальных инвестиций

- Анализ финансовых инвестиций

- Виды анализа

- Что такое инвестиционный анализ

- Сущность

- Предмет инвестиционного анализа

- Методы анализа реальных инвестиций

- Методы анализа финансовых инвестиций

- Виды инвестиционного анализа

- Анализ инвестиционной деятельности предприятия

- В чем суть и особенность

- Как сформировать ресурсы для инвестиционной деятельности

- Какие виды анализа существуют

- Основные формулы

- К чему все это

- Что представляет собой инвестиционный анализ?

- Приемы и методы, которые применяют при проведении инвестиционного анализа

- Функции и задачи инвестиционного анализа

- Основные цели проведения инвестиционного анализа

- Объекты инвестирования

- Что представляют собой субъекты инвестирования?

- Инвестиционный анализ предприятий. Методы, задачи

- Что такое инвестиционный анализ

- Когда нужно проводить анализ?

- Функции инвестиционного анализа

- Задачи инвестиционного анализа

- Методы инвестиционного анализа

- Порядок проведения анализа

- Пример анализа

- 📺 Видео

Анализ финансовых вложений

Инвестиционный анализ – это комплекс нескольких методов оценивания и прогнозирования целесообразности и эффективности вложения средств.

Инвестиционный анализ дает понимание того, насколько вы правы в своем решении и позволяет сделать правильные и обоснованные выводы.

Кроме того, такая процедура способствует решению существующих проблем инвестирования и нахождению альтернативных вариантов.

Именно анализ инвестиционной деятельности предприятия может обезопасить от потерь, ведь хорошо продуманная и просчитанная стратегия практически никогда не приводит к убыткам.

Таким образом, инвестирование – достаточно сложный и серьезный способ заработка, который требует предельной внимательности и ответственного отношения.

Грамотный инвестор проводит анализ инвестиций перед, во время и после совершения сделки, что добавляет ему опыта и профессионализма. к оглавлению ↑

Когда проводить анализ

Анализ инвестиционной деятельности охватывает все периоды процесса сделки от его планирования до подведения итогов. Инвестиционный анализ делится на две категории:

- Предметное исследование. Осуществляется до начала совершения сделки.

Очень важен для оценки базового инвестиционного решения и охватывает всевозможные аспекты, способные в дальнейшем влиять на течение дел:

- Определение четких целей и конкретная постановка задач.

- Расчет допустимого уровня риска.

- Определение производственных и организационных планов.

- Социальная значимость.

- Стратегия управления проектом.

- Оценка качеств участников и менеджеров проекта.

- Техническая база и экологическая безопасность и другие.

- Временное исследование. Осуществляется в течение всего процесса инвестирования.

Включает в себя его контроль до получения прибыли и создание условий, необходимых для развития процесса.

Таким образом, инвестиционный анализ – не кратковременное действие, а динамический процесс. Описанные выше аспекты — основы инвестиционного анализа, без учета которых вы увеличиваете вероятность событий, которые могут сыграть против вас.

к оглавлению ↑

Зачем проводить анализ

Инвестиционный анализ проводится для:

- Создания четкого плана, который обеспечит выполнение поставленных задач.

- Принятия наилучшего решения из всех возможных альтернативных вариантов.

- Выявления возможных финансовых, социальных, организационных и других проблем на всех этапах будущего проекта.

- Определение целесообразности проекта и соотношения прибыль/риск.

Инвестиционный анализ помогает определить реальность целей проекта и соизмерить их с затратами на их достижение. Результатом инвестиционной деятельности является полученная прибыль или выгода, которые должны значительно превышать затраты на реализацию процесса. Окупаемость капиталовложения также должна соответствовать планам инвестора. к оглавлению ↑

Методы анализа

Методы инвестиционного анализа зависят от предмета инвестиций. Для реальных инвестиций результат должен дать оценку успешности и эффективности проекта.

В таком случае будут охвачены все задействованные сферы – технологическая, управленческая, оценка поставленных задач и другие.

При финансовых инвестициях предметом исследования выступает фондовый рынок, факторы, способные повлиять на цену актива, возможные риски и потенциальная прибыль. к оглавлению ↑

Анализ реальных инвестиций

Для начала следует выделить некоторые особенности, которые отличают реальные инвестиции от финансовых:

- Более длительный период окупаемости. Как правило, доход от реальных инвестиций поступает где-то через год.

- Сумма вложения, в большинстве случаев, значительна.

- Реальные инвестиции делаются для поддержания или усовершенствования процесса развития предприятия. Анализ инвестиционной деятельности предприятия часто показывает необходимость сделанных изменений и их важность в перспективе.

- Реальные инвестиции охватывают несколько аспектов деятельности предприятия.

Методы инвестиционного анализа включают учетную и динамическую оценку. Учетная оценка оценивает денежные потоки и материальные ценности как факт, не учитывая временной интервал.

Это помогает понять общую картину происходящего и заметить кардинальные несоответствия. Учетная оценка используется для простоты и наглядности.

Динамическая оценка учитывает все изменения ресурсов и вложений во времени, более точно отражая все происходящие экономические процессы.

https://www.youtube.com/watch?v=0dcDbgLDdEc

Вероятность неэффективности инвестирования прогнозируют математическими методами. Как правило, это способ математического ожидания и области допустимых значений.

Допустимые значения всегда индивидуальны и их значения определяются самим инвестором. Анализ инвестиционной деятельности позволяет определить соответствует ли реальность выставленным требованиям.

Для вычисления вероятности риска необходимо сначала определить возможный уровень доходности проекта. к оглавлению ↑

Анализ финансовых инвестиций

Финансовые инвестиции охватывают меньше сфер деятельности. Как правило, в таких вложениях инвестора интересует только финансовая сторона, а именно получение прибыли. Поэтому исследование инвестиций такого типа направлен на обоснованность сделанного решения и прогноз дальнейшего движения цены.

Чаще всего применяются фундаментальный, технический и анализ инвестиционного портфеля.

- Фундаментальный. Исследует возможные причины движения цены, ищет их основу в анализе глобального рынка, макроэкономических новостях.

При фундаментальном анализе инвестор досконально изучает работу компании, акции которой он хочет купить. Его интересуют отчеты, прирост прибыли, новости развития, биография директоров, сектор экономики. Здесь всегда учитываются возможные глобальные сдвиги в экономике и международные события.

- Технический.

Основан на теории, что история повторяется и движение цен подвержено определенным законам, которые можно выявить и отслеживать. Стратегий и индикаторов технического анализа существует очень много, каждый инвестор или аналитик выбирает тот инструмент, которому он доверяет.

Повторяющиеся изменения цены в прошлом дают высокую вероятность аналогичного движения при соблюдении тех же условий. Для наглядности и экстраполяции данных используются графические изображения цены и используемых индикаторов. Полученные сигналы или повторения движений цены становятся причиной для совершения или закрытия сделки.

- Анализ инвестиционного портфеля. Это достаточно емкий процесс, охватывающий исследование каждого задействованного инструмента, возможные риски и прибыль.

Целью проведения такого анализа является создание оптимального портфеля, который показывал бы максимально возможную потенциальную прибыль при минимальной вероятности убытков. Анализ инвестиционного портфеля дает возможность сделать правильную диверсификацию, учитывая природу инструментов, отрасли, корреляцию и другие показатели.

Основы инвестиционного анализа финансовых сделок обязательно включают расчет показателей прибыли и допустимых убытков.

Для минимизации рисков многие инвесторы прибегают к диверсификации сделок, чтобы не вкладывать все средства в один инструмент.

В таком случае анализ инвестиционного портфеля обязателен и должен проводиться опытными аналитиками, чтобы не допустить ошибок в расчетах. к оглавлению ↑

Виды анализа

Инвестиционный анализ можно классифицировать по разным критериям. Однако основы инвестиционного анализа любого вида направлены на одни цели: оценка проекта, оценка реальности его достижения и оценка экономической эффективности.

Небольшие различия в процессе проведения исследований все-таки существуют. Инвестиционный анализ делится:

- По периодам. Различают исследования перед совершением сделки, во время ее осуществления и после ее завершения.

- По объектам.

Оценивать можно само предприятие, инвесторов как потребителя и события, которые оказывают влияние на процесс.

- По глубине. Можно проводить полный анализ инвестиционного портфеля, трендовые наблюдения за определенный период и экспресс-исследования.

- По организации – внешний и внутренний анализ инвестиционной деятельности.

Комплексный анализ инвестиционной деятельности сочетает несколько отдельных самостоятельных видов исследования, комбинация которых определяется целями предприятия или инвестора.

Видео:Финансовый анализ бизнеса на пальцах - как понимать финансовую отчетность компанийСкачать

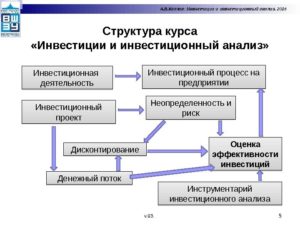

Что такое инвестиционный анализ

Инвестиционный анализ является частью теории инвестирования. Инвестирование как процесс увеличения капитала инвестора требует понимания и оценки целесообразности вложений в инвестиционный проект.

Получения представления о возможных рисках в среде, окружающей инвестируемый объект и в самом объекте.

И в процессе инвестиций инвестору необходим анализ изменений происходящих в инвестируемом объекте, выяснения соответствия ожидаемым параметрам и на этом основании принятия решений о корректировке процесса инвестирования.

Даже после окончания процесса инвестирования необходим анализ результатов для изучения ошибок и успехов инвестирования с целью использования их в последующем инвестировании в иных объектах.

Сущность

Инвестиционный анализ вполне самостоятельная область анализа со своими методами и инструментами, методиками и приемами. Конечно, некоторые его элементы заимствованы из финансового анализа, некоторые из анализа хозяйственной деятельности предприятий и организаций, но в целом инвестиционный анализ самостоятельный раздел теории инвестирования.

https://www.youtube.com/watch?v=1ergkW4mhJo

Главной задачей любого бизнеса является задача стабильного получения прибыли, которое возможно при одном непременном условии – постоянном обновлении производственного аппарата, если речь идет о реальном производстве продукции, а не о финансовых спекуляциях.

Вложения средств в развитие производственного капитала, увеличивающего массу прибыли и есть инвестиции в реальный сектор экономики.

Этот процесс носит дискретный характер, поскольку каждый инвестиционный проект имеет свой жизненный цикл, после окончания которого, происходит обновление производства с помощью нового инвестиционного проекта.

Инвестиционные проекты могут накладываться друг на друга, создавая более длительные жизненные циклы, но дискретность инноваций сохраняется.

Предмет инвестиционного анализа

Предмет инвестиционного анализа заключается в экономических отношениях, возникающих в процессе принятия решения об инвестировании, а также в процессе инвестирования.

Например, в случае обновления производства инвестиционный анализ охватывает весь процесс обновления производства, от появления задачи улучшения производственного аппарата до нового цикла его совершенствования, а также способы достижения обновления производства, необходимые ресурсы для достижения поставленных целей и собственно процесс инвестирования. Результатом анализа является вероятная оценка успешного завершения проекта, оценка эффективности инвестиционного проекта и определение рисков неудачного исхода инвестиционного проекта.

В случае финансовых инвестиций, предметом инвестиционного анализа являются фондовый рынок ценных бумаг и факторы, влияющие на его изменение с позиции инвестирования в ценные бумаги и оценка доходности и рисков для процесса инвестирования.

Таким образом, имеются существенные отличия в инвестиционном анализе реальных и финансовых инвестиций. Соответственно и методы инвестиционного анализа реальных и финансовых инвестиций отличаются.

Методы анализа реальных инвестиций

Реальные инвестиции имеют свои особенности, которые отличают их от финансовых инвестиций и влияют на выбор методов инвестиционного анализа.

- Во-первых, доход от реальных инвестиций инвестор получает, как правило, через год или даже более длительный период, а от финансовых инвестиций доход можно получить за один день.

- Во-вторых, размер реальных инвестиций всегда значителен.

- В-третьих, реальные инвестиции часто связаны со стратегическими целями предприятия или организации.

- И, в-четвертых, реальные инвестиции всегда воздействуют на многие аспекты деятельности объекта инвестирования и его окружения.

Все эти аспекты учитываются при анализе реальных инвестиций, который поэтому достаточно часто называют проектным анализом инвестиций, поскольку объединены в инвестиционном проекте.

Инвестиционный проект, это многостраничный документ, отражающий замысел (идею) проекта, средства и пути его реализации и итоги его реализации в виде оценочных показателей экономической эффективности и уровня риска. Поэтому инвестиционный анализ реальных инвестиций содержит два основных направления: анализ экономической эффективности инвестиций и оценка рисков инвестирования.

Экономический анализ инвестиций основывается на двух типах оценки инвестиционных процессов: на учетной оценке и динамической оценке.

Учетная или статическая оценка в экономическом анализе инвестиций ориентируется на текущую оценку параметров инвестиционного проекта, денежных потоков и материальных ресурсов без учета фактора времени.

Эти методы отличаются простотой и наглядностью, но являются вспомогательными методами.

Основными методами являются динамические методы, которые учитывают дисконтирование денежных потоков во времени и соответственно более точно отражают реальные экономические процессы.

Оценка рисков инвестирования осуществляется с помощью математических методов, расчетов математических ожиданий попадания итоговых показателей проекта в область недопустимых значений. Эта область формируется инвестором на пред инвестиционной стадии инвестиционного проектирования.

Инвестор сам выбирает соотношение «доходность — риск», а в задачу анализа входит определить вероятность такого события при заданной величине «доходность — риск».

Поэтому оценку рисков инвестирования осуществляют после проведенного экономического анализа, который дает ответ об уровне доходности инвестиционного проекта.

Методы анализа финансовых инвестиций

Наиболее распространенными методами анализа финансовых инвестиций являются фундаментальный, технический и портфельный анализы.

Фундаментальный анализ ставит своей целью оценить привлекательность ценных бумаг фондового рынка и направление движения их цен на основе анализа глобального рынка, рынка отраслей и отдельных продуктов, имеющих общеэкономический характер. Фундаментальный анализ изучает глобальные сдвиги в экономике, влияние международных событий на мировую экономику.

Технический анализ заключается в прогнозировании цен на ценные бумаги по конкретным направлениям и позициям на основе анализа их изменений в недалеком прошлом.

Технический анализ позволяет экстраполировать тренды изменения цен на конкретные финансовые активы фондового рынка в графическом виде, и с помощью приемов этого анализа делать прогнозы для инвесторов о моменте покупке или продажи активов для получения максимальной прибыли.

Портфельные методы анализа финансовых инвестиций заключаются в анализе инвестиционного портфеля, в котором главным критерием является соотношение в нем показателей доходности и риска.

Поиск оптимального портфеля для инвестора, является ожидаемым результатом инвестиционного анализа финансовых инвестиций.

Под оптимальным портфелем понимается набор ценных бумаг в нем, обеспечивающих приемлемую для инвестора доходность с допустимой ценой риска.

Виды инвестиционного анализа

Объекты инвестиционной деятельности очень разнообразны, но это разнообразие в инвестиционной деятельности приводится к одному понятию – инвестиционный проект.

Поэтому внешне инвестиционный анализ сводится к оценке инвестиционного проекта, оценке возможности его реализации и оценке его экономической эффективности.

Но даже в этом виде существуют различные виды инвестиционного анализа, зависящие от ряда признаков. Эти признаки и выделяют отдельные виды инвестиционного анализа. К ним относятся:

- Объект анализа.

- Период анализ.

- Объем и глубина анализа.

- Организация анализа.

По объектам анализа можно выделить:

- инвестиционный анализ самостоятельной первичной экономической единицы (предприятие, организация, корпорация);

- инвестиционный анализ инвесторов (с позиции потребителя инвестиций);

- инвестиционный анализ отдельных инвестиционных событий.

По периодам анализа подразделяют:

- пред инвестиционный;

- инвестиционный за весь жизненный цикл инвестиционного проекта;

- после инвестиционный.

По объему и глубине анализа:

- полный анализ (фундаментальный анализ);

- экспресс-анализ (укрупненный анализ);

- трендовый анализ (тематический анализ);

По организации анализа:

- внутренний анализ;

- внешний анализ.

Выбор вида анализа определяется целью исследования. Например, предприятие поставило задачу обновить производство продукции, для этого оно должно провести анализ всего предприятия, пред инвестиционный анализ, полный анализ, внутренний и внешний анализ, все вместе это носит название: комплексный инвестиционный анализ.

https://www.youtube.com/watch?v=0om9qtU8ZF8

Читайте далее

Вложение капитала в финансовые инструменты и в реальный сектор экономики.

Сущность мультипликатора инвестиций и их пример.

Коэффициент эффективности вложений и индекс доходности.

Что должен увидеть инвестор в данном показателе.

Видео:Инвестиционный анализ - что такое NPV, IRR и другие понятия.Скачать

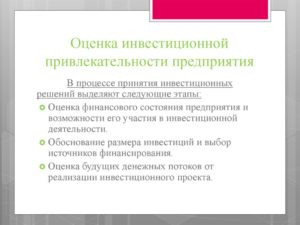

Анализ инвестиционной деятельности предприятия

Инвестициями называют вложения на долгосрочный период для получения прибыли по окончанию. Для предприятий это возможность совершенствовать свое производство, расширить его.

При этом инвестиции должны быть целесообразны и приносить положительный экономический эффект. Поэтому необходимо знать и уметь применять анализ инвестиционной и финансовой деятельности предприятия. Это позволит понять, эффективно работает организация или нет, реализовывая инвестиционные проекты.

В чем суть и особенность

Любое предприятие когда-нибудь сталкивается с необходимостью вложений в свое развитие.

Это могут быть:

Каждый из этих шагов подразумевает под собой материальные затраты, поэтому необходим тщательный анализ инвестиционных проектов предприятия, чтобы они были эффективны и не только окупились, но и принести прибыль. В противном случае, в подобных инвестициях нет смысла: это будет пустая трата денег.

Предмет анализа – это собственно деятельность компании и сами инвестиции. К тому же, предметом выступают и результаты этой деятельности, которые формируются под давлением и влиянием разнообразных факторов. Финансовый анализ — основы инвестиционной деятельности предприятий.

И у него есть несколько особенностей:

- он исследует инвестиционные процессы, при этом устанавливает их взаимосвязь, зависимость и обусловленность друг с другом;

- его результат – это научное обоснование и объективная реализации инвестиционного проекта;

- его цель – определение показателей, оказывающих влияние на инвестиционную активность компании, выявляя при этом как отрицательные, так и положительные стороны. Одновременно с этим он проводит количественную оценку влияния этих факторов;

- показывает возможные варианты развития компании, выявляя при этом неиспользованные внутренние резервы;

- анализ инвестиционной активности предприятия контролирует ее, давая возможность при этом выработать оптимальные инвестиционные решения.

Важно! По экономической теории инвестиционные ресурсы – это капитал, который направляется на приобретение средств производства, рабочих кадров для реализации проекта. Проект, в свою очередь, направлен на совершенствование деятельности предприятия.

Задачи анализа инвестиционной деятельности предприятия:

- Обоснование планов и результатов планов компании в рамках инвестиций.

- Оценка инвестиционной работы компании, объективная и беспристрастная, анализ показателей ее реализации.

- Определение оптимальной структуры портфельных инвестиций.

- Расчет целесообразности реализаций проектов по инвестициям в ценные бумаги.

- Расчет рисков вложений (как портфельных, так и реальных).

- Исследование и анализ внутренних резервов компании для инвестирования.

- Повышение привлекательности компании для возможных инвесторов.

Эти задачи зависят от конкретных целей компании и от того, на каком сейчас этапе находится инвестиционная деятельность.

Как сформировать ресурсы для инвестиционной деятельности

Прежде, чем начинать инвестиционную деятельностью и уж тем более проводить анализ ее эффективности, необходимы средства. Проведем анализ формирования инвестиционных ресурсов предприятия.

Формируются они по нескольким группам:

- Привлеченные (или заемные).

- Собственные.

Собственные средства идут на переоснащение производства, его модернизацию либо покупку различных финансовых инструментов.

https://www.youtube.com/watch?v=EMDRVzccvD0

Они формируются путем:

- нераспределенной прибыли, которая остается по итогам отчетного периода;

- амортизационных отчислений;

- различных страховых отчислений;

- полученных процентов от различных финансовых операций (вложений);

- реализации активов и т.п.

Их основные преимущества: легко привлечь и нет необходимости платить за пользование.

Внешние источники – это заемные и привлеченные средства:

- кредиты;

- лизинг;

- правительственные гранты и займы;

- акционирование и т.п.

Достоинство состоит в отсутствии необходимости извлекать деньги из оборота и возможности привлечения всей необходимой суммы.

Важно! Методика инвестиционного анализа предприятия схожа с методами составления бизнес-плана: также необходим анализ (ретроспективный анализ), анализ положения дел на сегодня (оперативный) и планирование потоков наличности на несколько лет вперед (перспективный), описание проекта и возможного рынка сбыта.

Какие виды анализа существуют

Методика инвестиционного анализа предприятия:

- Метод индукции. В этом случае анализ инвестиционной и инновационной деятельности предприятия начинается с исследования отдельной ситуации или факта, которые затем складываются в инвестиционную деятельность. Используют, если надо проанализировать единичный инвестиционный проект.

- Метод дедукции. Здесь, наоборот: берутся показатели по предприятию в целом, характеризующие его работу, переходя затем к отдельных показателям в рамках работы с вложениями.

Анализ инвестиционной инновационной деятельности предприятия бывает нескольких разновидностей:

- С учетом сроков проведения:

- ретроспективный. Проводится после завершения проекта, анализируя работу предприятия за последние несколько лет;

- оперативный. Проводится после начала инвестиционного проекта для контроля процесса;

- перспективный. Изучает внутренние и внешние факторы для осуществления вложений.

- С учетом субъектов анализа:

- внешний. Проводится внешними контрагентами (аудиторской компанией, банком, налоговым органом и т.п.), если он необходим;

- внутренний. Осуществляется внутри самой компании для оперативного контроля за ходом реализации вложений, выявления скрытых резервов роста.

- С учетом объекта анализа:

- тематический. Анализируется конкретно либо инвестиционный проект увеличения основного капитала, либо эффективность портфельных инвестиций, либо риски и т.п.;

- полный. Комплексный подход к работе компании с вложениями.

- С учетом методов проведения:

- комплексный анализ инвестиционной деятельности: на примере предприятия получается очень подробное исследование всех аспектов работы компании (технические, социальные, производственные, инвестиционные);

- горизонтальный: динамика определенных показателей во времени. При этом показатели характеризуют инвестиционную деятельность компании;

- вертикальный. Изучение работы предприятия, раскладывая ее на отдельные компоненты (денежные потоки, источники инвестиций, сроки и т.п.);

- сравнительный: сопоставление плановых показателей и фактических результатов. Также сравниваются получившиеся показатели с цифрами конкурентов.

- С учетом периодичности проведения:

- периодический. В этом случае анализ денежных потоков по инвестиционной деятельности предприятия и других факторов проводится регулярно;

- непериодический. Проводится по мере необходимости.

В действительности, инструменты инвестиционного анализа деятельности предприятия тесно связаны и используются по большей части вместе.

Основные формулы

Анализ инвестиционной активности предприятия подразумевает использование различных финансовых коэффициентов.

Рассмотрим основные показатели анализа инвестиционной политики предприятия:

- Чистая приведенная прибыль, или NPV (см. Расчет npv инвестиционного проекта). Объем вложений с учетом вычета затрат, приведенный к настоящей стоимости.

- Внутренняя норма прибыли (IRR). Выраженная в числах, равна NPV, приравнивает дисконтированный поток к нулю. Чем показатель выше, тем лучше.

- Индекс прибыльности (PI). По нему видно, насколько увеличатся вложения при реализации проекта.

Важно! Сегодня существует множество различных и показателей и коэффициентов, которые применяют, проводя инвестиционный анализ предприятия – пример: окупаемость инвестиций, сумма прибыли, доходность и т.п.

- Срок возврата вложений — период, за который прибыль «вернет» инвестиции.

- Показатель окупаемости вложений (ROI) – показывает их доходность, насколько прибыльными они будут или убыточными.

К чему все это

Инвестиционная деятельность компании – это вклад в ее будущее, её развитие. Однако необходимо очень внимательно подходить к ее реализации.

https://www.youtube.com/watch?v=L1tbMteqc4I

Необходим тщательный и подробный анализ инвестиционной политики предприятия — на примере бизнес-плана: они схожи. Осуществление и анализ инвестиционной активности предприятия – вклад в будущее предприятия.

Что представляет собой инвестиционный анализ?

Инвестиционный анализ – определенный комплекс методических и практических методов, которые предназначены для разработки бизнес-плана и необходимы для обоснования, оценки целесообразности и эффективности осуществления долгосрочного или краткосрочного инвестирования в инвестиционные проекты.

Инвестиции – вложение финансовых или экономических ресурсов с целью повышения доходности производственного процесса и получения прибыли в дальнейшем. Под выгодными инвестициями следует понимать инвестиции, которые были вложены с учетом всех значимых финансовых и нефинансовых факторов.

Инвестиционный анализ может проводиться на макро- и микро-уровне. Анализ инвестиционный на микро-уровне проводится только на конкретном инвестиционном (предпринимательском) проекте. Анализ, который проводится на макро-уровне, подразумевает проведение анализа, который помогает установить инвестиционную привлекательность на уровне региона или страны.

Приемы и методы, которые применяют при проведении инвестиционного анализа

Основная задача анализа – максимально точно рассчитать эффективность инвестиционных проектов, учитывая все факторы риска. Другими словами, оптимальный выбор делается с учетом двух параметров, а именно — эффективности и риска.

В основе проведения инвестиционного анализа используются все необходимые методы и средства, которые направлены на глубокое исследование процессов и явлений инвестиционной сферы, ускорение и облегчение проведения любых финансовых расчетов, а также на поиск альтернативных путей решений проблем инвестирования и проектирования.

Чтобы достичь позитивного эффекта, инвестиционный анализ необходимо проводить, учитывая систему принятия инвестиционных проектов, а также на основе полученной оценки прогноза изменении финансовых потоков, порожденных инвестиционным проектом.

Как правило, только малая часть инвестиций не дает должного, ожидаемого результата, при этом большинство инвестиционных проектов, которые оказались в убытке, могли бы и не оказаться в подобной ситуации, если бы предварительно был проведен необходимый анализ.

Учитывая этот аспект, можно сделать вывод, что проведение анализа перед вложением финансовых ресурсов значительно повышает эффективность управления инвестициями и снижает возможные риски.

Анализ инвестиционный является тем инструментом, который позволяет реально оценить текущую ситуацию и разработать эффективные управленческие решения.

Инвестиционный анализ относится к динамическим процессам и проходит в двух плоскостях – временной и предметной. Во временной плоскости осуществляют работы, которые направлены на непрерывное развитие инвестиционного проекта с момента возникновения идеи инвестирования и заключения сделки, до момента получения прибыли.

Под предметной плоскостью следует понимать проведение анализа и разработку базовых инвестиционных решений в разносторонних содержательных аспектах, к которым можно отнести:

- экономическую среду;

- правильность определения основных задач и целей инвестирования;

- организационные, финансовые, производственные и маркетинговые планы инвесторов;

- техническую базу инвестиционного проекта и его социальную значимость;

- организацию управления проектом;

- финансовую стабильность, а также возможность инвестиционных рисков;

- общую устойчивость и чувствительность проекта к различным факторам.

Помимо всех выше перечисленных аспектов, необходимо дополнительно оценить возможности всех участников проекта, компетентность, личные и деловые качества, уровень профессионализма менеджеров. Для того, чтобы избежать рисков и финансовых потерь, все аспекты должны рассматриваться и анализироваться до осуществления вложений, на подготовительной стадии разработки любых инвестиционных проектов.

Функции и задачи инвестиционного анализа

К основным функциям инвестиционного анализа относят:

- Разработку упорядоченной структуры сбора необходимых данных, которая обеспечит эффективную направленность мероприятий при выполнении инвестиционного проекта.

- Четкое определение финансовых, организационных, технологических, экологических проблем, которые могут возникнуть на разных стадиях инвестиционного проекта.

- Регулирование процесса принятия решений, которые основаны на проведении необходимых анализов, учитывая все альтернативные варианты.

- Определение очередности проведения мероприятий и выбор для осуществления вложений наиболее оптимальных технологий.

- Содействие в принятии решений о целесообразности в привлечении инвестиционных ресурсов в будущем.

Задачи инвестиционного анализа:

- Выбор эффективных источников финансирования и их стоимость.

- Подбор оптимальных инвестиционных решений, которые помогают укрепить конкурентные способности предприятия с учетом тактических и стратегических целей.

- Оценка приемлемых для инвесторов параметров рисков и доходности.

- Разработка рекомендаций и после — инвестиционный мониторинг по улучшению качественных и количественных показателей и результатов вложений.

Основные цели проведения инвестиционного анализа

цель любого вида инвестиционного анализа – четкое определение целесообразности и ценности инвестирования, а именно, результата после его осуществления, который является разницей между изменением определенных выгод, полученных от инвестиций во время осуществления инвестиционных проектов и формирования во время проведения всего процесса общих расходных объемов, которые осуществлялись в рамках инвестиционных проектов.

https://www.youtube.com/watch?v=PYF-eisGgaw

До тех пор, пока инвестиционный анализ не определит совокупность всех благоприятных факторов, которые обеспечат возмещение вложенных инвесторами средств и получение в дальнейшем прибыли, обеспечивающей рентабельность всех вложений, которая не должна быть меньше желаемого для инвесторов уровня, инвестиционный проект не будет утвержден. Таким образом, цель инвестиционного анализа заключается в определении реальности и способов достижения должных результатов инвестирования.

Объекты инвестирования

Инвестиционный анализ имеет свои объекты, которые разграничиваются в зависимости от будущих инвестиций (финансовых или капитальных), при этом объекты капитальных инвестиций отличаются между собой по характеру. К капитальному инвестированию можно отнести затраты на приобретение нового оборудования, земельных участков, строительных сооружений.

Помимо затрат на приобретение необходимых для эффективного производства аспектов, также существуют затраты, которые позволяют получить прибыль в дальнейшем. К примеру, инвестиции в усовершенствование производимой продукции, различные исследования, рекламную кампанию, реорганизацию производственного процесса, переобучение персонала.

Объекты анализа капитальных инвестиций могут являться отдельными проектами или же комбинированными, включая капиталовложения в реорганизацию, реконструированные предприятия или объекты, которые строятся или расширяются, а также в другие основные фонды (здания, всевозможные сооружения). Также к объектам капитальных инвестиций относятся нематериальные активы, земельные участки и оборотные активы.

При проведении анализа финансовых инвестиций, в роли объектов выступают организационно-правовые и финансовые аспекты капиталовложений в ценные бумаги, акции, векселя, корпоративные облигации, государственные обязательства. Финансовые инвестиции направлены на получение дохода от дивидендов или разницы курсов. Анализ капитальных и финальных инвестиций объединяется в общий инвестиционный процесс.

Что представляют собой субъекты инвестирования?

Инвестиционный анализ предполагает также наличие субъектов или пользователей аналитической информации, которые косвенно или прямо заинтересованы в получении прибыли, положительных результатов и достижений в процессе проведения всей инвестиционной деятельности. К данной категории относят руководящий состав, владельцев предприятий, рабочий коллектив, кредиторов, поставщиков, органы государственной власти (налоговая служба, органы, анализирующие информацию).

Видео:Инвестиционный анализ проектов: методы и базовые коэффициентыСкачать

Инвестиционный анализ предприятий. Методы, задачи

цель существования любой коммерческой структуры – получение дохода. Одним из способов достижения этой цели является инвестирование. Вкладывать средства следует только после того, как проведен инвестиционный анализ. Он позволяет установить целесообразность выбранного способа инвестирования.

Что такое инвестиционный анализ

Инвестиционный анализ (ИА) – это комплекс мероприятий, нужных для формирования эффективного бизнес-плана, установления степени целесообразности инвестирования. Анализ позволяет обосновать выбранный способ инвестирования.

Когда нужно проводить анализ?

Инвестиционный анализ можно разделить на две категории:

- Предметный анализ. Исследование проводится до начала сделки. Оно принципиально для принятия решения о целесообразности инвестирования. В процессе осуществляется анализ всех аспектов, которые могут повлиять на ход инвестирования. Предметный анализ предполагает формирование целей инвестирования и задач. Рассчитывается степень риска. Определяется социальная значимость проекта и стратегия по управлению им.

- Временный анализ. Проводится на протяжении всего инвестиционного проекта.

ВАЖНО! Инвестиционный анализ является некраткосрочной мерой, но динамическим мероприятием. Его проведение в процессе реализации проекта позволяет скорректировать задачи и цели, повысить эффективность.

Функции инвестиционного анализа

Рассмотрим функции инвестиционного анализа:

- Формирование структуры сбора информации, нужной для эффективного инвестирования.

- Установление рисков, которые возможны на различных ступенях проекта по вложению средств.

- Поиск альтернативных способов инвестирования.

- Создание базы для принятия решений.

- Установление очередности инвестиционных мероприятий.

- Создание базы для принятия решений, касающихся привлечения средств.

ИА является многофункциональным инструментом.

Задачи инвестиционного анализа

Рассмотрим задачи ИА:

- Подбор источников финансирования, которые обеспечат ожидаемый результат.

- Выбор подходящих решений, касающихся инвестирования, которые повысят конкурентоспособность компании.

- Анализ степени риска для инвесторов.

- Определение степени доходности проекта.

- Повышение качества вложений.

Инвестиционный анализ позволяет сформировать базу под все этапы инвестиционного проекта.

ВАЖНО! Основная цель анализа – определение целесообразности и эффективности проекта. Просчитываются результат его реализации и выгоды от проекта. Если выгоды от инвестиций будут недостаточными, проект не будет утвержден.

Методы инвестиционного анализа

Для различных типов инвестиций предназначены различные методы анализа.

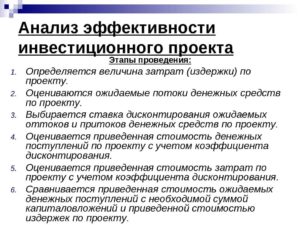

Порядок проведения анализа

Можно выделить следующие этапы инвестиционного анализа:

- Формирование информационной основы. Собираются сведения, на основании которых будет выполняться анализ.

- Проведение предварительного исследования. В частности, проводится предварительный анализ внешних факторов, условий инвестиционной среды.

- Оценка внешних факторов. На этом этапе исследуется сам рынок, внешние параметры, которые могут оказывать влияние на инвестиционную привлекательность.

- Исследование объема свободных средств в компании. Нужно это для того, чтобы определить размер денежных средств, которые будут направлены на инвестирование. На этом этапе также исследуется потенциал организации.

- Исследование экономической стабильности.

- Создание заключения об инвестиционном проекте, основанного на комплексе факторов.

- Проведение сравнительного анализа.

Этапы анализа могут варьироваться в зависимости от цели проведения исследования.

Пример анализа

Компанией используется оборудование для производства изделий. В этом году появилось оборудование с теми же функциями, однако оно более производительное, мобильное и быстрое. Приобретение техники позволит увеличить объем производства продукции, уменьшить затраты на изготовление.

Первоначальная стоимость оборудования составила 32 тысячи долларов. По нему начислялась амортизация в течение 10 лет. На текущий момент стоимость оборудования составляет 15 тысяч долларов. Новое оборудование стоит 55 500 долларов. Срок его службы – 8 лет. После истечения этого времени оборудование будет превращено в лом.

Стоимость этого лома составит 1 500 долларов.

https://www.youtube.com/watch?v=W_qXN1zGUEk

Показатель производительности нынешнего оборудования равен 200 тысячам единиц готовых изделий в год. При эксплуатации нового оборудования рассматриваемое значение увеличится на 25%. Руководство организации уверено, что весь этот объем продукции удастся реализовать. Текущие траты на единицу продукта:

- 12 центов – выплата зарплат.

- 50 центов – затраты на сырье.

- 24 цента – накладные расходы.

При эксплуатации нового оборудования траты будут следующими:

- 8 центов – выплата зарплат.

- 47 центов – затраты на сырье.

- 16 центов – накладные расходы.

Траты на выплату зарплат снизились за счет того, что эксплуатация нового оборудования позволила уволить одного оператора. Процесс стал более автоматизированным.

Траты на сырье сокращаются за счет того, что уменьшаются потери. На основании этих значений составляется таблица.

В данном случае размер начальных инвестиций составляет 35 625 долларов (с вычетом дохода от продажи старого оборудования, налоговых вычетов).

📺 Видео

16 ключевых финансовых показателей бизнеса. За чем следить в первую очередь? @predprinimatel22Скачать

SWOT анализ для тех, кто не в курсе. Ошибки. Управление изменениямиСкачать

Баланс, PL, Кэш-фло - базовые понятия в финансах и основы финансового анализа.Скачать

Как сделать фундаментальный анализ акций и выбрать акции в инвестиционный портфель?Скачать

Как легко читать отчётность? Фундаментальный анализ. Как анализировать акции. Финансовый анализСкачать

Оценить финансовое состояние компании за 60 секунд!Скачать

Финансовый и инвестиционный анализ. Часть 1. Введение.Скачать

Анализ финансового состояния предприятияСкачать

Создание финансовой модели за 10 минут с нуляСкачать

Как выбирать акции? Мои 9 основных шагов. Фундаментальный анализ акцийСкачать

Анализ эффективности инвестиционного проектаСкачать

Анализ финансового состояния и хозяйственной деятельности организацийСкачать

Экономический анализ финансово-хозяйственной деятельности предприятияСкачать

Инвестиции, инвестиционный проектСкачать

Оценка предприятия / Ликвидность, оборачиваемость, прибыльностьСкачать