Система налогообложения ЕНВД для многих предприятий может быть более выгодной, чем другие, поэтому и предпочтительнее.

Она полюбилась многим ИП своей прозрачностью и понятностью, а также простотой осуществляемых расчетов.

Это добровольная система, на которую может перейти каждый желающий предприниматель, в случае, если его деятельность попадает под категорию обложения ЕНВД. Как перейти с УСН на ЕНВД, рассмотрим ниже.

- Кто может перейти с УСН на ЕНВД

- Когда можно перейти на ЕНВД

- Нововведения в законы

- Нюансы перехода на примерах

- 1с переход с енвд на осно в середине года

- Путешествие с енвд и обратно

- Порядок перехода ип на осно в течение года + сроки и отчетность

- Переход на енвд в середине года. нюансы, правила, примеры

- Переход с енвд на осно

- Руководство по переходу с енвд на общую систему

- Переход на осно с усн, енвд и для ип

- Как перейти с ЕНВД на УСН: порядок действий, документы, сроки

- Кто может выполнить процесс?

- Правила расчета налога по упрощенному режиму

- Сроки и порядок перехода

- Нюансы при совмещении

- Правила составления отчетности при совмещении

- Разрешается ли обратный переход?

- Плюсы перехода

- Минусы перехода

- Судебная практика

- Заключение

- Как перейти с енвд на усн в середине года

- Как перейти с енвд на усн (порядок перехода)?

- Переход с енвд на усн в середине года

- Как перейти с енвд на усн

- 17 февраля 2021как перейти с енвд на усн

- Как перейти с енвд на усн в середине года для ип

- По вновь открываемому виду деятельности можно перейти на ЕНВД в середине года. Можно ли перейти в середине года с усн на енвд в

- Переход с УСН на ЕНВД и с ЕНВД на УСН — как перейти в течение года

- Как в течение года перейти с ЕНВД на УСН

- Подведем итоги вышесказанному

- Как в течение года перейти с УСН на ЕНВД

- 💡 Видео

Кто может перейти с УСН на ЕНВД

Когда ИП или фирма имеет общего дохода на сумму меньше 45 млн. рублей, когда в штате своем она имеет менее 100 сотрудников, когда остаток основных средств не превышает сумму в 100 млн. рублей, а также когда данная деятельность не подлежит обязательному использованию иной системы налогообложения, предприниматель может выбрать для себя УСН.

В случае, если предприниматель выбрал для себя УСН, он обязан подать заявление в местный налоговый орган о применении к нему такого вида налогообложения, причем сделать это надо не позднее, чем за месяц до начала нового налогового периода.

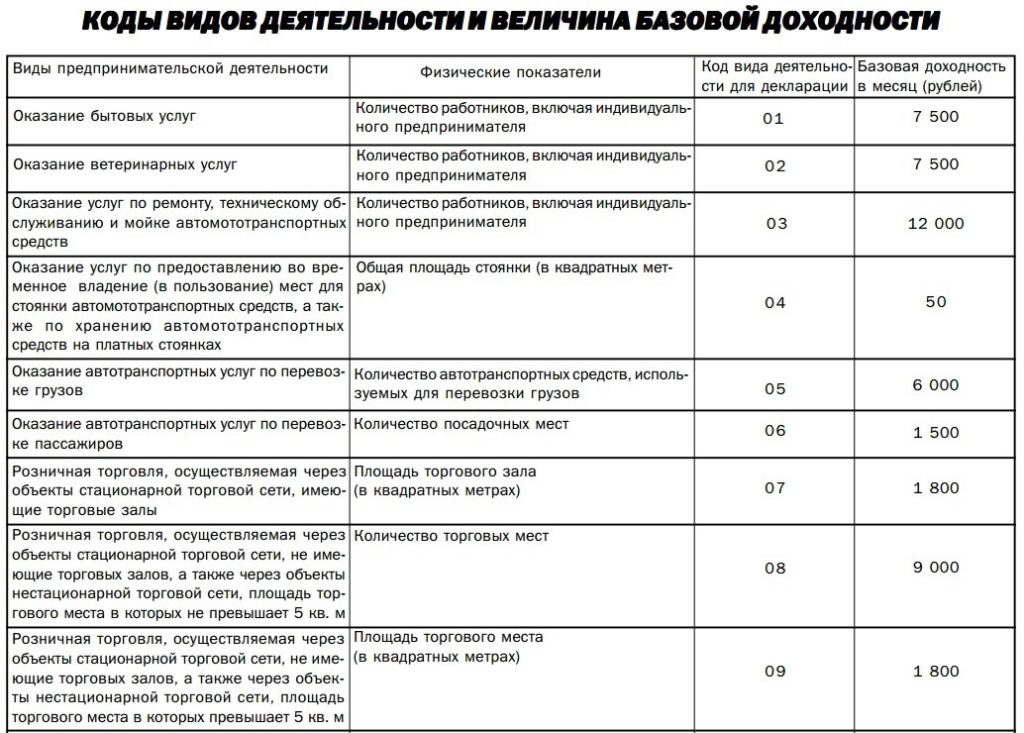

В том случае, если данная фирма занимается такими родами деятельности, на которые распространяется ЕНВД, а именно:

- оказывает услуги бытового назначения;

- ветеринарное обслуживание;

- перевозка грузов, а также пассажиров;

- предоставление сооружений жилищного типа в аренду;

- розничная торговля;

- организация общественного питания;

- и др. (см. статья №346 НК РФ),

то эта фирма имеет полное право рассчитывать на систему обложения ЕНВД. Переход на ЕНВД требует своевременной подачи заявления в местные органы налоговой службы о желании перейти на ЕНВД. Осуществить это необходимо не позже, чем через 5 дней после начала применения ЕНВД. Местный налоговый орган рассмотрит заявление и примет решение, о котором обязательно уведомит налогоплательщика.

Необходимым этапом также становится постановка на учет в налоговой службе по месту ведения деятельности или по месту регистрации бизнеса в том случае, если конкретное место его деятельности тяжело определить. Пример такой регистрации налогоплательщика ЕНВД — грузоперевозки. Сложно сказать, где конкретно ИП осуществляет свою деятельность, особенно если перевозки эти осуществляются между городами.

Когда можно перейти на ЕНВД

Переход с УСН на ЕНВД осложняется необходимостью соблюдения конкретных сроков, предусмотренных законом, а также тем, что от УСН надо отказываться.

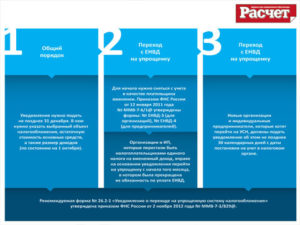

Так, желающий перейти на ЕНВД плательщик УСН, если он хочет это сделать с началом нового налогового периода, обязан до 5 января подать заявление, что желает перейти на ЕНВД и встать на учет как плательщик именно этого налога.

В свою очередь, до 15 января необходимо предоставить в ИФНС заявление об отказе от УСН.

Соблюсти данные сроки – очень важная задача, если действительно нужно сделать переход, так как осуществить это в середине года невозможно.

Некоторая сложность при переходе с УСН на ЕНВД состоит еще и в том, что при несвоевременной подаче отказа УСН будет продолжать действовать до конца налогового периода или до той поры, пока деятельность фирмы будет подпадать под режим УСН.

Случай утраты УСН также необходимо обсудить. Налоговый кодекс не предвидел для предпринимателей возможности перейти на ЕНВД, когда состоялась утрата режима УСН. И плательщик после утраты специального режима обязан оплачивать налоги соответственно общей системе налогообложения.

Когда можно перейти на ЕНВД, плательщик УСН должен понимать, что обратно вернуться к УСН можно будет не ранее, чем через год.

Налоговое законодательство также отмечает, что, проводя некоторою деятельность по режиму ЕНВД, другие виды деятельности можно облагать по УСН, если они подлежат такому режиму, но в таком случае плательщик обязан производить раздельный учет по обеим системам.

https://www.youtube.com/watch?v=tsBVZoajw1I

Подробнее о подходящих видах деятельности ЕНВД и как перейти на него, смотрите в видео:

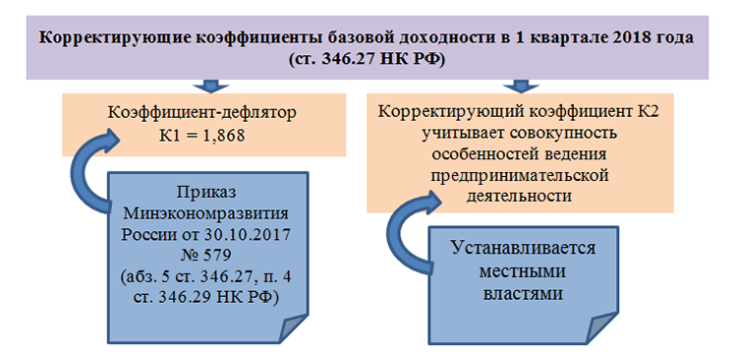

Нововведения в законы

Все плательщики ЕНВД в 2021 году слышали о том, что всех предпринимателей собираются в законодательной форме обязать к пользованию онлайн-кассами. Хочется успокоить ИП, переход на онлайн-кассы для ЕНВД грозит только к 1 июля 2021 года.

Нюансы перехода на примерах

Пример 1. Если налогоплательщик, который находился на УСН, в это время реализовал продукцию, а оплату за нее получил только после перехода на ЕНВД, как уплачивать налог?

Уплачивается только ЕНВД.

Пример 2. Когда плательщик на ЕНВД реализовал какой-то товар, за который получал предоплату еще в тот период, когда находился на УСН, когда отображается сумма доходов и какой из нее платится налог?

Поступившая сумма учитывается как в бухгалтерском, так и в налоговом учете на момент ее поступления на счет продавца, то есть налогоплательщика. Налог из нее будет оплачен еще по УСН, так как поступила она в предыдущем квартале, и отчетность за данную сумму предоставляется за тот же период времени.

Итак, как перейти на ЕНВД с УСН безболезненно, мы рассмотрели. Для этого достаточно подать в местную ИФНС своевременные заявления об отказе от одной системы налогообложения и переходе на другую. Если все это сделано, как положено, то с нового налогового годового периода ИП будет использовать ЕНВД, если же нет, то будет платить налоги на основании общей системы налогообложения.

Видео:ПАТЕНТНАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ | ПЕРЕХОД НА ПАТЕНТ В СЕРЕДИНЕ ГОДА | ПЕРЕХОД НА ПАТЕНТ С УСНСкачать

1с переход с енвд на осно в середине года

Значит, если вы переходили на ОСН со спецрежима при котором этого не нужно было делать, НДС придется восстанавливать. Налог должен быть начислен по:

- Видам операций, которые связаны с отгрузкой товаров, оказанием услуг за период, который начался с 1-го числа того месяца, в котором вы начали работать на ОСНО;

- По тем авансам, которые вы уже получили от клиентов, с 1-го числа того месяца, как начали работать на ОСНО.

По этим операциям вы формируете счет-фактуры и передаете их клиентам, чтобы обосновать право на вычет НДС.

Путешествие с енвд и обратно

Внимание К примеру, нарушены следующие условия:

- Количество работников превысило 100 человек;

- Остаточная стоимость ОС превысила 150 000 000 рублей;

- Вы заключили соглашение об осуществлении доверительного управления;

- Заключено соглашение о ведении совместной деятельности.

О том, что возможность работать по упрощенке утеряна, также нужно поставить в известность ФНС. Вы подаете заполненный типовой бланк, причем до 15 числа того месяца, который следует за кварталом, в котором вы обнаружили, что работать по УСН больше не можете.

Помните, что кроме сдаваемой ранее отчетности, нужно будет предоставить:

- Декларацию по НДС: 25 числа месяца, следующего за кварталом;

- Декларацию по налогу на прибыль: 28 числа месяца, следующего за кварталом.

Порядок перехода ип на осно в течение года + сроки и отчетность

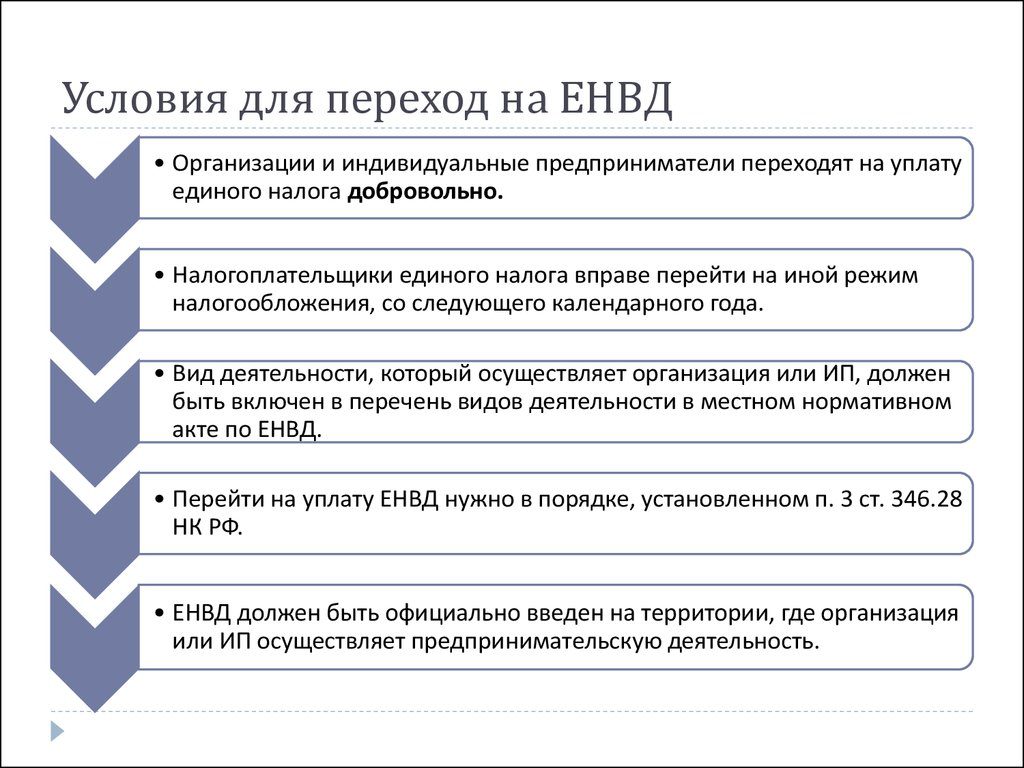

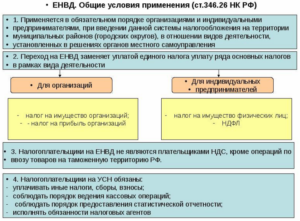

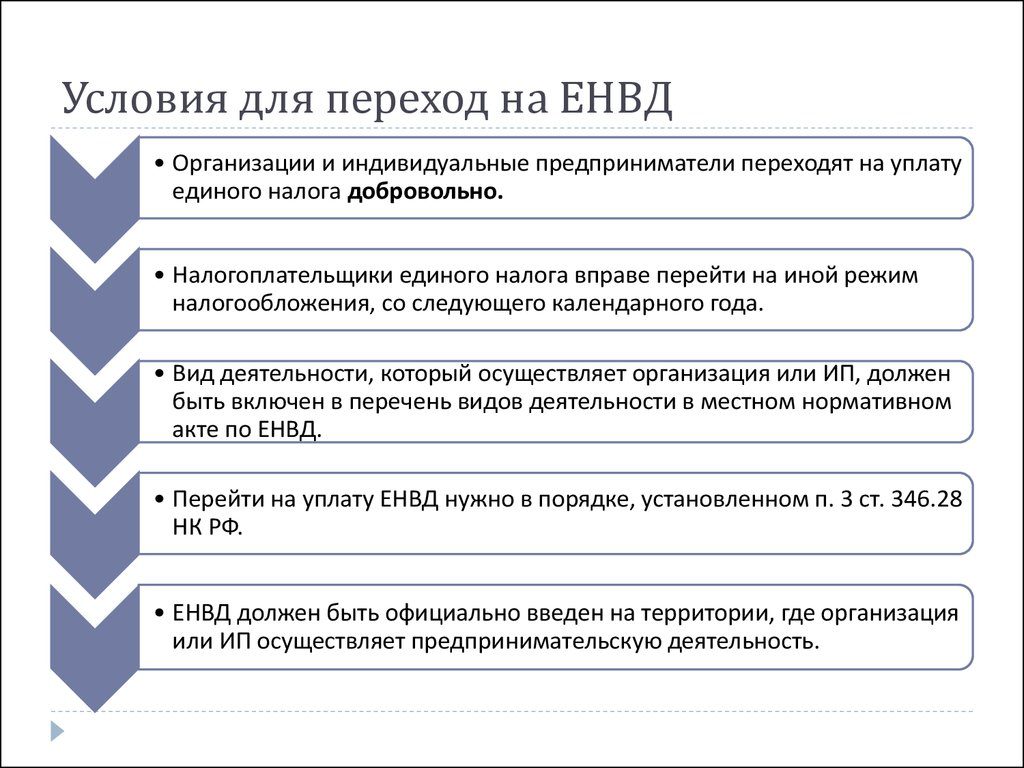

Организации и индивидуальные предприниматели (далее — ИП) переходят на уплату единого налога (далее — ЕНВД) добровольно (п.1 ст. Статья 346.28 НК) Согласно п. 9 ст. 346.

26 организации и ИП, уплачивающие ЕНВД, при переходе на ОСНО выполняют следующее правило: суммы налога на добавленную стоимость (далее – НДС), предъявленные налогоплательщику, перешедшему на уплату единого налога по приобретенным им товарам (работам, услугам, имущественным правам), которые не были использованы в деятельности, подлежащей налогообложению ЕНВД, подлежат вычету при переходе на ОСНО в порядке, предусмотренном гл.21 НК для налогоплательщиков НДС.

Согласно п.3 Статья 346.28 НК снятие с учета налогоплательщика ЕНВД: — при прекращении им предпринимательской деятельности, подлежащей налогообложению единым налогом, — переходе на иной режим налогообложения, в т.ч. по основаниям, установленным п.п. 1 и 2 п. 2.2 ст.

Переход на енвд в середине года. нюансы, правила, примеры

Важно

НК РФ, письмо Минфина России от 11 октября 2012 г. № 03-11-06/3/70). В течение пяти рабочих дней с момента получения заявления налоговая инспекция должна направить организации уведомление о снятии ее с учета в качестве плательщика ЕНВД.

Если организация нарушила условия применения ЕНВД по численности персонала или по структуре уставного капитала, инспекция снимет ее с учета в последний день квартала, предшествующего тому, в котором такие нарушения были допущены.

Переход с енвд на осно

Учитываться восстановленный НДС должен будет в налоге на прибыль (в строке «прочие расходы»);

- в декларации по налогу на прибыль нужно будет обязательно учесть доходы и расходы, относящиеся к тому периоду, когда ИП или организация еще были на ОСНО. Сделать это нужно путем заполнения и передачи в налоговую службу декларации по налогу за прибыль за тот период, который предшествовал переходному.

Пример восстановления НДС по основным средствам В феврале ООО «Шелкопряд» купило технику на сумму 130 тыс.руб.(в т.ч.

НДС 23 400. руб.).

Входной НДС по приобретенной технике был своевременно благополучно принят к вычету, а с июля ООО «Шелкопряд» решил перейти на ЕНВД. Соответственно, возникла необходимость посчитать сумму НДС к восстановлению.

Остаточная стоимость техники, исходя из данных налогового учета, на июнь оказалась равна 103 тыс. руб.

Руководство по переходу с енвд на общую систему

Взносы страхового типа начисленные, но не перечисленные Услуги и работы, принятые к учету, но не оплаченные Как учитывать стоимость ОС? Стоимость объектов основных фондов, не учтенную при «упрощенке», нужно учитывать при общем режиме таким образом:

- Если до УСН был общий режим, то приобретенные до упрощенного режима объекты можно амортизировать после возврата на основную систему (амортизационные отчисления считаются от остаточной стоимости на дату возврата к основному режиму – в той же величине, что и ранее);

- Если объект приобретен в текущем году до квартала начала применения ОСН, то стоимость ОС учитывается в расходах с помощью амортизационных отчислений, рассчитываемых с остаточной стоимости на день перехода на классическую систему

Пример: Находясь на ОСНО, компания купила ОС с периодом использования 5 лет. Ежемесячная амортизация – 6666,7руб. С 1 янв.2015г.

Переход на осно с усн, енвд и для ип

Вот несколько примеров:

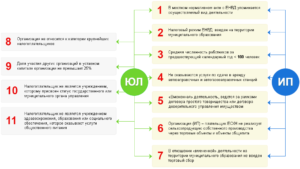

- применять ЕНВД не имеют права те автотранспортные предприятия, число транспортных единиц в которых выше 20;

- при розничных продажах, площадь торгового зала не должна быть выше 150 кв.м.;

- в рекламном бизнесе работать с «вмененкой» могут только те компании, которые занимаются размещением или распространением рекламы. Изготовление рекламных конструкций, сдача рекламных площадей в аренду или разработка услуг уже не подходят для ЕНВД;

- применение ЕНВД невозможно, если предприятие или ИП по подпадающим под «вмененку» видам деятельности работают не только с физическими лицами, но и юридическими.

Это еще не весь перечень подобных ограничений.

Более подробный список можно найти в Налоговом кодексе РФ.

https://www.youtube.com/watch?v=j4MjjGrt728

Пример определения правомерности применения ЕНВД организацией, нарушившей ограничения по структуре уставного капитала ООО «Торговая фирма «Гермес»» занимается розничной торговлей и применяет ЕНВД. До 20 октября текущего года 100 процентов уставного капитала «Гермеса» принадлежали гражданину А.А.

Иванову. 20 октября Иванов продал свою долю ЗАО «Альфа». 20 декабря «Альфа» реализовала 80 процентов доли в уставном капитале «Гермеса» гражданину А.П. Беспалову.

Несмотря на то что с 20 октября по 20 декабря ограничение по участию в уставном капитале других организаций не выполнялось, «Гермес» сохраняет за собой право применять ЕНВД.

По состоянию на отчетную дату (31 декабря) доля участия в уставном капитале «Гермеса» составляет:

- ЗАО «Альфа» – 20 процентов;

- гр.

УСН «доходы-расходы» (остат. стоим. ОС на этот момент 240000). С 1 янв.2021г. компания вернулась на ОСН. Согласно п.3 ст.346.16, за 1-й год работа на УСН компания должны была списать 50% остаточной стоимости ОС (240000 * 50% = 120000).

Остаточная стоим-ть ОС на момент возврата к ОСН = 240000 – 120000 = 120000 руб. С 1янв.2021г. компания будет каждый месяц списывать эту стоимость с помощью амортизации в размере 6666,7 руб.

Переход с ЕНВД на ОСНО По собственному желанию Для того чтобы прекратить работу на ЕНВД на добровольной основе и начать вести учет по ОСН, нужно в заявительном виде проинформировать налоговую о своем желании. Для этого НК РФ отводится 5-тидневный срок со момента перехода на основную систему. В заявлении сообщается о необходимости снятия с учета заявителя в качестве плательщика ЕНВД.

Видео:Патентная система налогообложения для ИП в 2023 годуСкачать

Как перейти с ЕНВД на УСН: порядок действий, документы, сроки

Каждый предприниматель желает оптимизировать налогообложение, поэтому выбирает такой режим, который идеально соответствует особенностям деятельности.

Поэтому нередко возникает вопрос, как перейти с ЕНВД на УСН? Смена режима может быть обусловлена изменением направления работы или другими причинами.

Процедура может выполняться в любой момент времени, но об этом необходимо своевременно уведомить налоговую службу. Дополнительно важно заранее убедиться, что работа ИП или компании соответствует требованиям УСН.

Кто может выполнить процесс?

Перед тем как перейти с ЕНВД на УСН, необходимо убедиться, что процедура может выполняться предпринимателем. Этим правом обладают:

- фирмы и индивидуальные предприниматели, которые работали по ЕНВД, но приняли решение заняться другим видом деятельности, по которому невозможно пользоваться ЕНВД, поэтому ими осуществляется переход на УСН;

- предприятия, у которых прекращается обязанность по уплате ЕНВД, так как вносятся соответствующие корректировки в законодательство региона, поэтому в конкретном городе запрещается работа по этому налоговому режиму;

- фирмы, которые во время работы нарушают требования, предъявляемые к плательщикам ЕНВД, поэтому предприниматели вынуждены выбрать другую систему, причем наиболее актуальным выбором считается УСН.

Процедура перехода должна выполняться исключительно с уведомлением об этом налоговой службы. Для этого используются два бланка перехода с ЕНВД на УСН, так как первоначально надо сняться с учета по вмененному налогу, а после встать на учет как плательщик по упрощенной системе.

Перед тем как перейти с ЕНВД на УСН, необходимо подготовить определенную документацию для этого процесса. Для выполнения процедуры требуется следующий перечень бумаг:

- заявление о снятии ИП или компании с учета в качестве плательщика ЕНВД, причем процесс должен выполняться в течение 5 дней после прекращения работы по этому режиму;

- уведомление о переходе на УСН, составленное по специальной форме, закрепленной в законодательстве.

Документы могут лично передаваться налоговому инспектору при посещении отделения ФНС, а также их можно отправить в учреждение электронным способом. Образец уведомления о снятии бизнесмена с учета в качестве плательщика ЕНВД можно изучить ниже.

https://www.youtube.com/watch?v=2WC2CDsl4BQ

При переходе на какой-либо режим предприниматель должен тщательно оценить все его особенности. К нюансам использования УСН или ЕНВД относится:

- при применении ЕНВД уплачивается налог на вмененный доход, который зависит от выбранного направления деятельности;

- вмененная система не принимается во многих регионах страны;

- для использования ЕНВД надо работать только в строго ограниченных направлениях деятельности;

- при использовании УСН можно выбрать два способа расчета налога, так как может взиматься 6 % со всего дохода или 15 % с прибыли, для чего приходится рассчитывать разницу между доходами и расходами;

- только при переходе с ЕНВД на УСН допускается выполнять процедуру в середине года;

- необходимые документы в ФНС должны передаваться в течение 5 дней после изменения особенностей работы предпринимателя.

Порядок перехода с ЕНВД на УСН закреплен на законодательном уровне, поэтому если руководитель фирмы или ИП нарушит данную процедуру, то предприниматель может привлекаться к ответственности или автоматически переводиться на ОСНО, уйти с которого можно будет только с начала следующего года.

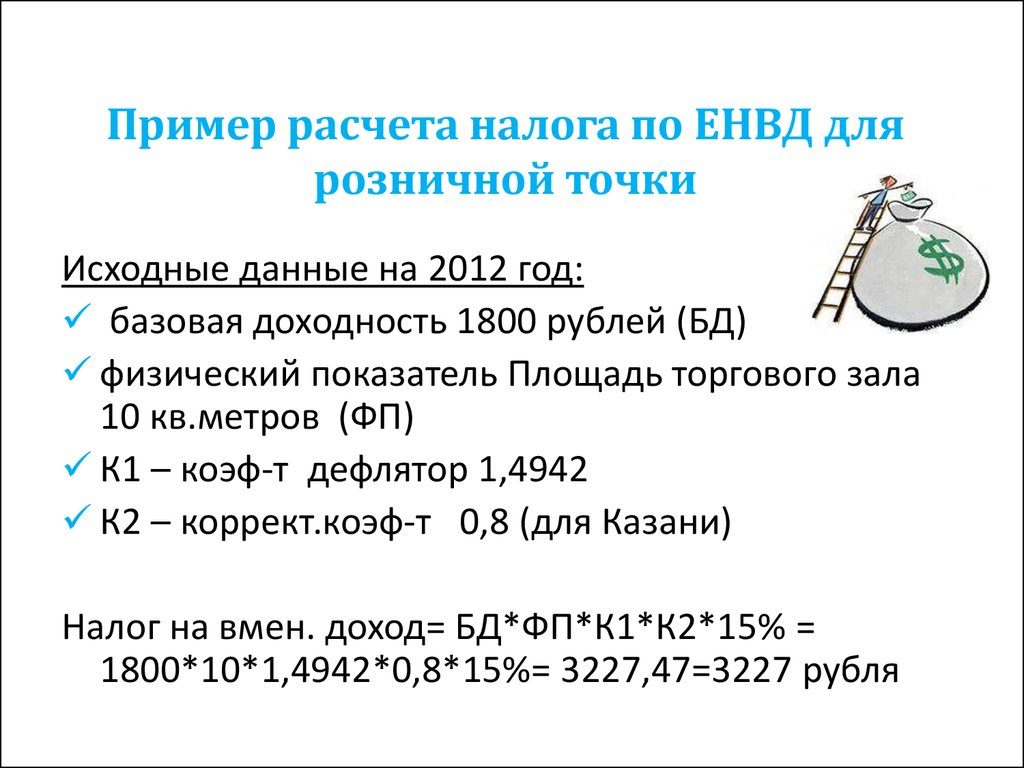

Правила расчета налога по упрощенному режиму

Важно разобраться не только в том, как перейти с ЕНВД на УСН, но и с какими сложностями во время расчета налога по новому режиму придется столкнуться. К основным особенностям относится:

- при УСН важно заниматься ведением КУДиР, чтобы учитывать все расходы и доходы от деятельности;

- если во время перехода у предпринимателя имеется дебиторский долг, то его не надо учитывать при расчете единого налога;

- затраты, которые пришлось понести еще при использовании ЕНВД, не могут снижать налоговую базу по упрощенному режиму.

Образец заявления о переходе на УСН можно изучить ниже.

Сроки и порядок перехода

Многие предприниматели по разным причинам вынуждены переходить с вмененного дохода на УСН. Подача на переход с ЕНВД заявлений и уведомлений может выполняться в любой момент времени, поэтому для этого не требуется ждать начала нового года.

Уведомление о снятии предпринимателя с вмененного дохода необходимо передавать в течение 5 дней после изменения условий работы. Заявление об использовании упрощенной системы должно передаваться в течение 30 последующих дней.

Предприниматели должны хорошо разбираться в том, когда можно перейти с ЕНВД на УСН, чтобы не нарушать своими необдуманными действиями налоговое законодательство.

Нюансы при совмещении

Некоторые предприниматели работают сразу в нескольких направлениях деятельности. Допускается даже работать ООО на ЕНВД. Переход на УСН в этом случае выполняется таким же образом, как и частными предпринимателями.

Если работает фирма по нескольким видам деятельности, то допускается совмещать несколько режимов. Процедура разрешается как для ИП, так и для разных организаций.

Но для этого необходимо хорошо разбираться в правилах ведения раздельного учета. Сложности обычно возникают при использовании упрощенной системы, когда взимается 15 % с прибыли.

В этом случае трудно определить, какие расходы относятся к вмененному налогу, а какие причисляются к упрощенному режиму.

Правила составления отчетности при совмещении

По каждой системе отдельно сдаются декларации в ФНС в сроки, установленные законодательством.

По вмененному режиму требуется уплачивать налог ежеквартально, а также декларация сдается раз в три месяца.

По упрощенному режиму перечисляются ежеквартально авансовые платежи. Декларации сдается в ФНС только раз в год.

Разрешается ли обратный переход?

Условия перехода с ЕНВД на УСН считаются достаточно простыми, но нередко предприниматели задумываются об обратном переходе. Процедура может выполняться с учетом следующих правил:

- Переход на вмененный налог разрешается только с начала следующего календарного года. При этом должны соблюдаться правильные сроки. До 15 января следующего года необходимо передать в отделение ФНС уведомление об отказе пользоваться во время работы упрощенной системой. В течение 5 последующих дней необходимо передать уведомление об использовании ЕНВД.

- Если фирма теряет право пользоваться УСН в середине года, то она не сможет перейти на вмененный налог. Как только право будет утеряно, налогоплательщик обязан уведомить об этом налоговую службу. После этого он автоматически переводится на ОСНО. Работать по этому режиму придется до конца текущего года.

Перед непосредственным переходом предприниматель должен хорошо разобраться в том, что такое УСН, чтобы не столкнуться уже во время работы с разными сложностями. Это обусловлено тем, что обратный переход возможен только с начала нового года.

https://www.youtube.com/watch?v=1CCux50mem4

УСН для ИП без работников является идеальным выбором, так как имеется возможность снизить налогооблагаемую базу на размер страховых взносов. Если у предпринимателя имеются наемные специалисты, то снизить базу можно только на 50 % от уплаченных взносов.

При переходе на УСН с вмененного налога могут возникать некоторые сложности. К ним относится:

- усложняется учет, а особенно это относится к ситуации, когда выбирается система «Доходы минус расходы»;

- важно разобраться в том, как отчитываться за месяц, часть которого работает предприниматель по вмененному доходу, а в оставшиеся дни применяется упрощенная система;

- к ИП и фирмам, использующим упрощенный режим, применяются разные ограничения, поэтому перед непосредственным переходом следует удостовериться, что разрешается пользоваться УСН для выбранного направления работы.

Практика показывает, что работники налоговой службы часто проводят внеплановые проверки в отношении предпринимателей, которые регулярно меняют налоговые режимы или совмещают несколько систем одновременно. Поэтому важно первоначально разобраться в том, что такое УСН и ЕНВД, как осуществляется переход между этими режимами, а также как правильно вести учет по каждой системе.

Плюсы перехода

Переход с вмененного налога на упрощенную систему обладает многими плюсами для предпринимателей. К ним относится:

- на УСН, как и на ЕНВД, не требуется уплачивать НДФЛ, НДС или другие виды налогов, хотя имеются исключения при уплате налога на имущество, так как если используется в предпринимательской деятельности объект, для которого рассчитана кадастровая стоимость, то за него придется ежегодно уплачивать налог;

- «упрощенцы» обязаны перечислять в ПФ 20 % в виде страховых взносов, а не 30 %, что считается несомненным преимуществом, так как значительно снижается финансовая нагрузка;

- бизнесмены самостоятельно выбирают предмет налогообложения, представленный доходами или прибылью, причем от этого выбора зависит, какая ставка будет применяться для расчета точного размера налога;

- отменен для предпринимателей на УСН кассовый лимит, а также они могут пользоваться разными привилегиями в отношении проводимых операций, поэтому в конце рабочего дня в кассе может находиться любое количество наличных средств;

- не требуется ведение бухгалтерского учета;

- на упрощенной системе надо сдавать только одну декларацию в год, а вот при использовании вмененного налога приходится составлять 4 декларации в год, так как они сдаются в ФНС ежеквартально;

- разрешается совмещать УСН с другими системами налогообложения, что позволяет значительно экономить средства на налогах;

- региональными властями может значительно снижаться ставка по УСН, причем нередко для поддержки малого бизнеса она равна 0 %.

Хотя ЕНВД и УСН являются схожими системами налогообложения, но применение каждого режима обладает определенными преимуществами.

Нередко предприниматели не знают о том, какую прибыль они будут получать, поэтому целесообразно работать именно на УСН.

Подача на переход с ЕНВД на УСН уведомлений должна выполняться в установленные сроки, а иначе предприниматель будет переведен принудительно на ОСНО.

Минусы перехода

Отказ от ЕНВД в пользу упрощенной системы имеет некоторые минусы. К ним относится:

- не все ИП и фирмы могут воспользоваться УСН, так как учитываются некоторые ограничения, относящиеся к размеру годовой выручки и количеству работников;

- если уже в процессе работы будет нарушено хотя бы одно требование к использованию этой системы, то автоматически предприниматель будет переведен на ОСНО;

- не все расходы компании можно принимать для уменьшения налоговой базы;

- усложняется учет, так как если выбирается система, по которой взимается 15 % с прибыли, то придется правильно учитывать все расходы, которые должны быть документально подтвержденными и обоснованными;

- если по разным причинам будет утеряно право применять УСН, то перейти снова на этот режим можно будет только через год.

Поэтому перед подачей уведомления и заявления следует убедиться в целесообразности такого перехода.

Судебная практика

Нередко процедура перехода осуществляется предпринимателями с многочисленными нарушениями разных требований. При таких условиях переводятся принудительно бизнесмены на ОСНО. Они могут оспорить такое решение налоговой службы в суде.

https://www.youtube.com/watch?v=ZkbOvcCis_Y

Практика показывает, что наиболее часто судьи становятся на сторону налоговых инспекторов. Но существуют прецеденты, когда решение принималось в сторону налогоплательщика. В любом случае при переходе на новый налоговый режим предприниматели должны учитывать правила осуществления этого процесса. В ином случае придется столкнуться с неприятными налоговыми последствиями.

Заключение

ЕНВД и УСН являются упрощенными специальными режимами, позволяющими уплачивать в бюджет только один налог. Они имеют много отличий, поэтому нередко возникает необходимость перехода с вмененного налога на упрощенную систему. Процедура может выполняться в любой период времени.

Переход должен быть официальным, поэтому о нем необходимо уведомлять работников налоговой службы. Для этого своевременно передается уведомление о снятии с учета в качестве плательщика ЕНВД, а также заявление на переход на упрощенный режим.

Видео:ПЕРЕХОД на ПАТЕНТ в СЕРЕДИНЕ Года. Как перейти на ПСН с УСН или НСД. Патентная СистемаСкачать

Как перейти с енвд на усн в середине года

Когда нельзя применять ЕНВД Ни в какой период и ни при каких условиях невозможен переход к «вмененке», если организация или ИП нарушают следующие условия:

- количество наемного персонала превышает 100 человек;

- иные юридические лица и организации имеют долю в уставном капитале более 25%;

- предприятие является простым товариществом;

- переход ИП на УСН произошел на основе патента;

- налогоплательщик применяет единый сельскохозяйственный налог.

Кроме того, существует большое количество ограничений по применению ЕНВД для бизнесменов непосредственно внутри сферы деятельности.

Как перейти с енвд на усн (порядок перехода)?

Такие разъяснения дали специалисты Министерства финансов в письме №03-11-06/2/123 от 12 сентября 2012 года. Таким образом, рассмотрев законодательные нормы относительно установленного порядка применения специальных режимов налогообложения, мы пришли к выводу, что перейти с ЕНВД на УСН можно только с начала следующего года.

В течение года переход возможен только при наличии следующих оснований: прекращение одного вида деятельности на ЕНВД, и начало осуществления другого вида деятельности на УСН. Переход с УСН на ЕНВД также возможен только с начала следующего года.

Налоговые декларации представляются в обычном порядке.

Переход с енвд на усн в середине года

Важно Правда, оно должно быть подано не позже чем в пятидневный срок с начала оказания услуг или выполнения работ, подпадающих под «вмененку». Сделать это можно в любое время в течение года – никаких ограничений здесь законодательство не предусматривает.

Поскольку отчетным периодом ЕНВД является квартал, то в первый раз заплатить налог на вмененный доход нужно будет по итогам тех трех квартальных месяцев, в течение которых компания перешла на ЕНВД.

Важно! При переходе на ЕНВД с общего режима в середине года, налоговую базу надо учитывать по итогам фактической продолжительности работы в том месяце, когда организация или ИП был зарегистрирован в налоговой службе как плательщик «вмененки».

При переходе с общего режима на «вменеку» важно соблюсти следующие правила:

- провести процедуру восстановления входного НДС как по основным средствам, так и по всем другим операциям.

Как перейти с енвд на усн

Внимание При этом ИП и организации могут перейти на ЕНВД как с начала нового календарного года, так и (не всегда, в зависимости от обстоятельств) в любое другое время.

Важно соблюдать всего лишь одно основное условие, а именно, убедиться в том, что применение ЕНВД в той или иной области деятельности возможно на территории работы организации или ИП.

С ОСНО на «вмененку»: переход в середине года Переход на Единый налог с ОСНО не требует от желающих приложения каких-то особых усилий – достаточно всего лишь подать в местную налоговую службу соответствующее заявление.

17 февраля 2021как перейти с енвд на усн

ВД.Условия перехода с одного режима на другой:

- По собственному желанию;

- По причине приостановления деятельности, результаты которой облагались по «вмененке»:

- из-за отмены региональными властями системы ЕНВД применительно к данному роду занятий;

- из-за выхода за рамки разрешенных физических показателей (к примеру, произошло расширение площадей точки розничных продаж, и теперь они больше 150 м2);

- из-за успеха в экономической деятельность, благодаря чему предприятие вошло в список крупнейших налогоплательщиков;

- из-за решения вести дела по договору доверительного управления или простого товарищества;

- из-за перемены рода деятельности на другой, разрешенный к обложению ЕНВД.

Однако, несмотря на дозволенность в отношении применения данного режима, организаторы по личным причинам не собираются его применять.

Как перейти с енвд на усн в середине года для ип

Налогового кодекса, осуществляется на основании заявления, который представляется в налоговый орган в течение пяти дней со дня прекращения предпринимательской деятельности на ЕНВД; со дня перехода на другую систему налогообложения; с последнего дня месяца налогового периода, в котором были нарушены требования, установленные подпунктами 1 и 2 пункта 2.2 статьи 346.26 Кодекса При этом, датой снятия с учета в качестве плательщика ЕНВД будет являться: дата прекращения деятельности, переведенной на уплату вмененного налога, которая указана в заявлении; дата, с которой налогоплательщик переходит на другую налоговую систему; либо такой датой будет являться начало налогового периода (года), с которого экономический субъект, согласно указанным в пункте 2.3 статьи 346.26 Кодекса основаниям, должен перейти на общую систему налогообложения.

Видео:Бухгалтер, переход с упрощенки на ндс в середине годаСкачать

По вновь открываемому виду деятельности можно перейти на ЕНВД в середине года. Можно ли перейти в середине года с усн на енвд в

РазноеМожно ли перейти в середине года с усн на енвд в

Переход с УСН на ЕНВД и с ЕНВД на УСН — как перейти в течение года

В данном материале рассмотрена возможность перехода с УСН на ЕНВД и с ЕНВД на УСН в течение налогового периода. Возможность перехода с начала года всем известна и прописана в законодательстве.

Что касается смены налогового режима именно в течение года, для многих этот вопрос остается открытым.

Во всяком случае, огромное количество писем именно по данному вопросу от практикующих бухгалтеров, говорит от том, что многие наши коллеги и налогоплательщики не совсем верно трактуют действующие законодательные нормы. И так, давайте разберемся в данном вопросе.

Как в течение года перейти с ЕНВД на УСН

Обратимся к Налоговому кодексу, который регулирует порядок применения той или иной системы налогообложения. И так, согласно первому пункту 346.

28 статьи, если налогоплательщик уплачивает вмененный налог, применяя ЕНВД, на другую налоговую систему он может перейти не раньше, чем с начала следующего налогового периода, т.е. только с первого января следующего года, если не установлено иное 26.

3 главой Кодекса. Как видим, возможность перехода существует, если ситуация налогоплательщика попадает под «иное».

Про «иное» говорится в третьем абзаце третьего пункта 346.28 статьи, а именно:

Снятие с учета плательщика ЕНВД в случае прекращения предпринимательской деятельности, переведенной на уплату вмененного налога, переходе на иную систему налогообложения, в том числе по основаниям, указанным подпунктами 1 и 2 пункта 2.2 статьи 346.26 Налогового кодекса, осуществляется на основании заявления, который представляется в налоговый орган в течение пяти дней

со дня прекращения предпринимательской деятельности на ЕНВД; со дня перехода на другую систему налогообложения; с последнего дня месяца налогового периода, в котором были нарушены требования, установленные подпунктами 1 и 2 пункта 2.2 статьи 346.26 Кодекса

При этом, датой снятия с учета в качестве плательщика ЕНВД будет являться:

дата прекращения деятельности, переведенной на уплату вмененного налога, которая указана в заявлении; дата, с которой налогоплательщик переходит на другую налоговую систему; либо такой датой будет являться начало налогового периода (года), с которого экономический субъект, согласно указанным в пункте 2.3 статьи 346.26 Кодекса основаниям, должен перейти на общую систему налогообложения.

Допустим, вы являетесь индивидуальным предпринимателем, либо руководителем собственной организации, разницы в порядке и применении рассматриваемых в данном материале специальных режимов, для предпринимателей и юридических лиц законодательством не установлено.

Для них установлен единый порядок для применения данных льготных режимов.И так вы, являясь индивидуальным предпринимателем, с начала года являетесь плательщиком единого налога на вмененный доход, решили по какой-то причине в середине года подать уведомление в свою инспекцию о снятии с учета в качестве плательщика ЕНВД.

В каких случаях налоговый кодекс позволяет вам это сделать?

- если прекращен вид деятельности, который переведен на вмененку;

- если налогоплательщик переходит на другой налоговый режим;

- если были нарушены требования, установленные в подпунктах 1 и 2 пункта 2.2 статьи 346.26 Налогового кодекса.

При этом, с начала следующего года налогоплательщик может перейти на другую налоговую систему, если в установленные сроки подаст соответствующее заявление в налоговую инспекцию, в котором состоит на учете, указав в нем дату снятия себя с учета в качестве плательщика единого налога на вмененный доход.

https://www.youtube.com/watch?v=wriZ1FKlSZU

Обратите внимание!

Eсли у налогоплательщика не один вид деятельности, а несколько, и все они переведены на вмененку, то с начала года он может перевести на иную налоговую систему НОО, например на УСН, лишь некоторые из них, а по остальным видам деятельности продолжает применять ЕНВД. В таком случае, в заявлении указываются виды деятельности, которые переводятся на другой налоговый режим и, соответственно, дата перехода, т.е. первое января следующего года.

Однако, в этих случаях, как мы видим, возможен переход на другую систему только с начала года. А при каких условиях предприниматель может перейти с ЕНВД на УСН с середины года?

Перейти на другую систему НОО в течение года вы сможете только в том случае, если полностью прекращаете осуществлять ведение деятельности, которая переведена на уплату ЕНВД.

При этом, начинаете вести другой, либо несколько других видов деятельности, при этом не имеет значения, подлежат они обложению налогом на вмененный доход, либо не подлежат.

Если прекращается деятельность в течение года то, как было сказано выше, подается в налоговую инспекцию соответствующее заявление, в котором указывается дата, с которого деятельность прекратила осуществляться. Именно эта дата будет являться датой снятия с учета в качестве плательщика ЕНВД.

Такие разъяснения даны специалистами ФНС в письме №ЕД-4-3/ от 29 декабря 2012 года.Помимо этого, второй абзац второго пункта 346.

13 статьи Налогового кодекса содержит норму, согласно которой в случае прекращения в течение года деятельности облагаемой единым налогом, вы, являясь налогоплательщиком, сможете перейти на упрощенную систему (УСН) с начала того месяца, в котором прекратили деятельность на ЕНВД, предварительно направив уведомление установленной формы в налоговый орган.

По данному вопросу главным финансовым ведомством в письме №03-11-11/32 от 28 января 2013 года, были даны следующие разъяснения: эта норма налогового кодекса касается налогоплательщика в том случае, если налогоплательщик прекратил деятельность, которая облагалась единым налогом, и начал осуществлять другой вид деятельности.

Что касается других случаев, законодательство позволяет перейти предпринимателю с ЕНВД на УСН, только с начала следующего года, подав в установленные сроки уведомление о применении упрощенного режима в налоговую инспекцию. Такой порядок установлен первым абзацем первого пункта 346.13 статьи Налогового кодекса.

Если в течение года, вы, являясь предпринимателем, нарушили условия, установленные для применения ЕНВД, например, превышена численность работников, либо площадь торгового зала, вы теряете право применения ЕВНД. Однако, в этом случае перейти с уплаты ЕНВД на применение УСН в течение года вы не сможете, поскольку Налоговый кодекс позволяет это сделать только с начала следующего года.

А в текущем году, в случае утраты права на применение ЕНВД, вы обязаны осуществить переход на общий налоговый режим. При этом началом перехода будет являться первый день квартала, в котором были нарушены установленные условия.

И если вы, как плательщик налога, желаете в дальнейшем применять УСН, вам необходимо в установленные сроки, а именно до конца текущего года, подать уведомление о переходе на УСН в налоговую инспекцию, в котором состоите на учете.

Подведем итоги вышесказанному

Если вы, являясь налогоплательщиком, продолжая вести деятельность, которая переведена на ЕНВД, изъявляете желание перейти на УСН, осуществить такой переход вы сможете не ранее 1 января следующего года. Т.е. продолжая работать в прежнем режиме, осуществлять прежние виды деятельности перейти с середины года с ЕНВД на УСН невозможно.

Если же деятельность, по которой уплачивается ЕНВД прекращается полностью, то вы, как предприниматель можете перейти на УСН в середине года, если начинаете вести другие виды или другой вид деятельности. При этом началом применения упрощенки по новым видам деятельности будет являться первый день месяца, в котором вы прекратили деятельность на ЕНВД.

https://www.youtube.com/watch?v=_LFedpYTxH8

Если предприниматель нарушил условия, которые установлены для применения вмененного налогового режима, то с первого дня квартала, в котором было утрачено право применения ЕНВД, он обязан перейти на общую систему налогообложения.

Как в течение года перейти с УСН на ЕНВД

Если вы применяете УСН с первого дня текущего года, в течение налогового периода вы не сможете сменить налоговый режим. Такой запрет установлен третьим пунктом 346.13 статьи Налогового кодекса.

В течение года, вы, как налогоплательщик можете также утратить право применения УСН, если вами будут нарушены условия, установленные четвертым пунктом 346.13 статьи Кодекса: превышен установленный предел доходов, либо превышено количество работников. В этом случае, вы, в течение года утратив право на применение УСН, переходите на общую систему налогообложения.

На применение налогового режима при которой уплачивается единый налог на вмененный доход (ЕНВД) налогоплательщик, применяющий УСН вправе перейти только с начала следующего года, предварительно направив уведомление о применении УСН до 15 января следующего года.

Таким образом, в текущем году возможность перехода на ЕНВД с УСН невозможна, и Налоговым кодексом никакие исключения не предусмотрены. В течение года с УСН можно перейти только на ОСНО, если было утрачено право применения упрощенной системы, по причине нарушения условий, установленных для ее применения.

Вернуться на УСН в этом случае возможно будет только через год, после перехода на общую систему, т.е. через год после утраты права применения упрощенки. Такой порядок установлен седьмым пунктом 346.13 статьи Налогового кодекса.

💡 Видео

ПРИМЕР ЗАПОЛНЕНИЯ УВЕДОМЛЕНИЯ НА УСН ДЛЯ ИПСкачать

📌Переход с ЕНВД на УСН с 2021 года. Условия, выбор объекта, ваши действияСкачать

Учет товаров при переходе с ЕНВД на УСН в 1С БухгалтерияСкачать

Бухгалтер, переход ип с усн на ндс в середине годаСкачать

Бухгалтер, переход с усн на ндс, осно в середине годаСкачать

1C:Лекторий 29.10.20 Отмена ЕНВД с 2021 года. Переход с ЕНВД на Патент и УСН, программы учета.Скачать

Переход на Маркировку и отмена ЕНВД. Отвечаем на топ самых популярных вопросов.Скачать

Бухгалтер, переход ип с ндс на усн в середине годаСкачать

Учет при переходе на УСН с ЕНВДСкачать

Виды деятельности для ЕНВДСкачать

Продление перехода с ЕНВД на УСН до 31 марта 2021 годаСкачать

Подготовка к отмене ЕНВД. Переход на УСНСкачать

Отмена ЕНВД с 2021 года. Переход с ЕНВД на ОСН или УСНСкачать

Отмена ЕНВД. Переход на УСН/ОСНОСкачать

Как поменять общий режим налогообложения с НДС на УСН в середине года? Ошибки ИП. Сокращаем налоги.Скачать

Авансы по прибыли, переход с ЕНВД на УСН, пониженные страховые взносы для МСП, путевой лист 2021Скачать