Предоставляя декларацию по НДС в налоговый орган, налогоплательщик должен быть готов правильно дать ответ на требование о предоставлении пояснений по НДС, так как результаты камеральной проверки декларации могут вызвать некоторые вопросы у ФНС.

Передавая документы в налоговый орган, предприниматель также обязан предоставить декларацию о налоге на добавочную стоимость. Ее проверка называется камеральной и осуществляется непосредственно ФНС. Статья 88 Налогового Кодекса РФ дает право инспекции отправлять запросы на предоставление объяснений по ним.

Налоговый орган может потребовать объяснений о сведениях декларации по НДС в таких случаях:

- Не сходятся контрольные показатели в отчете.

- Сведения разных отчетных документов расходятся между собой.

- Обнаружены ошибки в предоставленной декларации.

- Вычеты по НДС слишком высокие.

- Ответственность

- Порядок получения требования и ответа на него

- Как правильно ответить

- Как избежать вопросов от налоговой службы

- Пояснения на требования налоговой

- Пояснения в ходе камеральной проверки

- Как правильно написать пояснение в налоговую

- Пояснение в налоговую по убыткам

- Пояснение в налоговую о расхождениях в декларациях

- Пояснение в ИФНС по НДС

- Образец ответа на требование налоговой о предоставлении пояснений

- Какие требования сейчас актуальны

- Как написать пояснения в налоговую в 2021 году

- Пояснение в налоговую по убыткам

- Пояснение в налоговую о расхождениях в декларациях

- Пояснение в ИФНС по НДС

- Образец ответа на требование налоговой о предоставлении пояснений — в 2021 году, прибыль и убыток, вид документа

- Отсылки к законодательству

- Возникающая ответственность

- Обзор содержания документа

- Как правильно написать

- Прочие нюансы

- Электронный ответ на требование о предоставлении пояснений

- 1. Декларация заполнена правильно и налог к уплате не занижен

- 2. Ошибки в декларации есть, но они не привели к занижению налога

- 3. Ошибки в декларации привели к занижению налога

- Наиболее частые вопросы от налоговой

- В какой форме приходит требование

- Порядок действий при получении требования

- Как поступить, когда требование налоговой несправедливо

- Как оформить ответ на требование налоговой о предоставлении пояснений

- Образец составления ответа на требование налоговой о предоставлении пояснений

- Пояснительная записка в налоговую

- Когда налоговая запрашивает пояснения

- Как писать пояснения в налоговую

- Письмо-пояснение в налоговую: образец по убыткам

- Пояснительная записка в налоговую: образец по НДС

- 🎬 Видео

Ответственность

Налогоплательщик имеет полную свободу выбора, предоставлять ему пояснения или нет. Штраф за отсутствие пояснений накладывается административный. Сумма его от 2 000 до 4 000 рублей за каждый счет-фактуру, который подлежит сомнениям. Ответ на требование о предоставлении пояснений по НДС в ваших интересах: предоставив его, вы можете предотвратить доначисление по итогам проверки.

Не ответив на требование, налогоплательщик не получит вычет.

Порядок получения требования и ответа на него

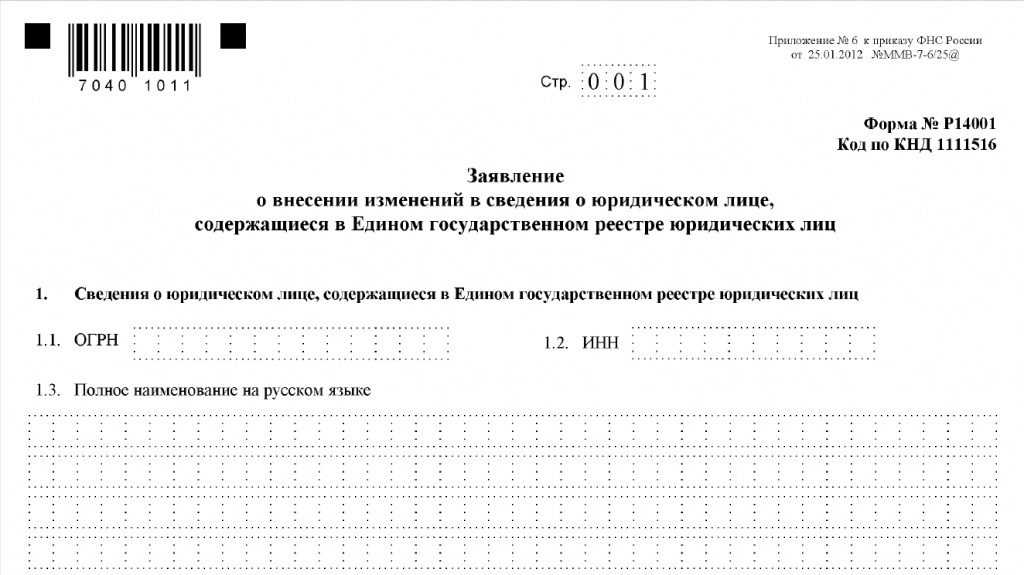

Налоговая служба отправляет требование согласно Приказу РФ (от 08.05.2015 N ММВ-7-2/189@) в электронном виде через оператора электронного документооборота в установленной форме.

Получатель также в электронной форме отправляет квитанцию о получении требования. Срок, данный ФНС на отправление квитанции равен шести рабочим дням. Если квитанция не отправлена, то налоговый орган имеет право остановить операции по банковским счетам.

В течение определенного срока (пяти рабочих дней) налогоплательщик обязан предоставить пояснения по предъявленным вопросам. Они могут быть как в бумажном варианте (письмо с описанным содержимым), так и в электронном, отправленные через спецоператора.

Налогоплательщик имеет право предоставить свои пояснения в свободной форме, хотя ФНС и продумала образец пояснений по НДС. В каком виде отправить – это дело выбора налогоплательщика.

Как правильно ответить

Перед тем как заполнять таблицы для ответа, нужно написать вводную записку для налогового органа, в которой указать корректировочный номер, количество листов, а также кем и за какой период времени предоставляются пояснения по НДС-ной декларации.

Налоговая служба указывает на допущенные в декларации ошибки методом их кодировки. В письме также приводится расшифровка кодов. Для вас главное — разобраться, чего хочет налоговая служба, после чего приступать к ответному письму.

Перед тем как дать ответ, проверьте указанные ФНС неточности. Если вы пришли к выводу, что декларация составлена правильно, то ваш ответ в налоговую такой:

«Отвечая на требование от ХХ.ХХ.ХХХХ№ХХ, сообщаю, что декларация ХХХ за такой-то период составлена правильно и оснований для внесения в нее коррективов нет».

Если в результате самостоятельной проверки вы всё-таки обнаружили ошибку, но она не повлекла занижения налога (например, технически ошиблись цифрой в каком-то коде), то пишете: «По требованию от ХХ.ХХ.ХХХХ№ХХ осуществлена проверка такого-то документа за такой-то период. Была выявлена техническая ошибка там-то. Предоставляю уточненную декларацию к рассмотрению».

Когда же допущенная вами ошибка повлекла за собой занижение налога, не стоит тратить время на объяснения, просто подготовьте уточненную декларацию и отправьте ее как можно скорее.

https://www.youtube.com/watch?v=hbWOJP6JpxM

Для собственного удобства вы можете использовать готовые формы для заполнения, предоставленные ФНС.

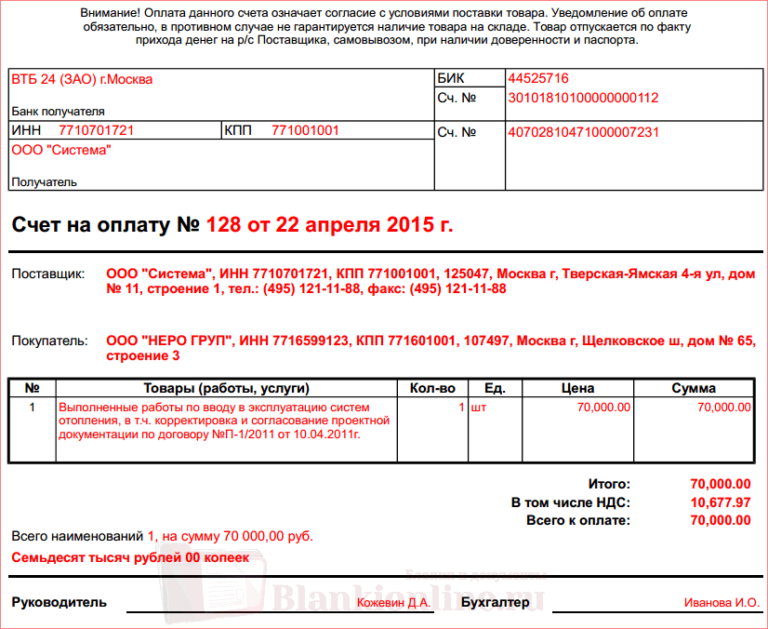

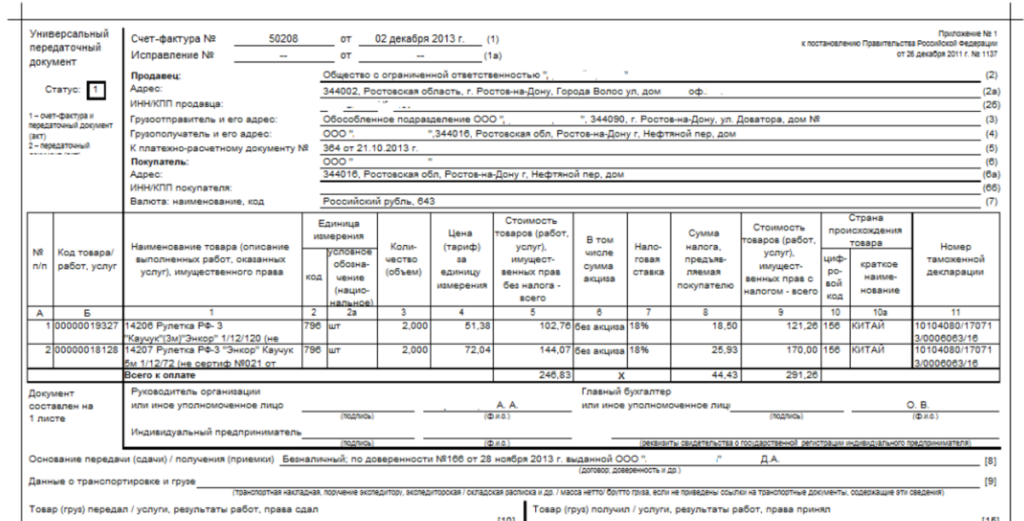

К пояснениям для подтверждения собственной правоты можно приложить счета-фактуры, выписки из книг продаж и покупок. Это будет весомым аргументом, особенно в случае, когда ваша уточненная декларация уменьшает сумму к оплате в бюджет.

Как избежать вопросов от налоговой службы

Чтобы максимально снизить количество требований по НДС-ным декларациям, необходимо тщательно проверять данные, которые предоставляются в декларации.

Даже если с фирмами-контрагентами ведется документооборот в бумажном виде, то внимательный бухгалтер сможет правильно составить декларацию.

Если же этот процесс компьютеризован, то сверка своих книг с теми, которые принадлежат контрагенту, будет значительно проще и быстрее.

Итак, если вы не хотите возникновения проблем с ФНС, то стоит своевременно и правильно дать ответ на требование о предоставлении пояснений по НДС.

В этом вам поможет ознакомление с соответствующим Приказом РФ. Точная проверка декларации по НДС гарантирует отсутствие сомнений налоговой службы.

Правильно составленный ответ и аргументация своих утверждений предотвратит пересчет и увеличение налогового обложения.

Видео:Ответ на требование о предоставлении документов в налоговую, образецСкачать

Пояснения на требования налоговой

Если вы получили письмо из налоговой с требованием представления пояснений, это означает, что налоговикам что-то не понравилось в сданной вами отчетности.

Дело в том, что ИФНС проводит камеральную проверку всех полученных деклараций и бухгалтерской отчетности в автоматическом режиме.

И при выявлении ошибок в отчетности (противоречий между сведениями в представленных документах, расхождений между сданными сведениями и сведениями, которые есть у налогового органа) ИФНС потребует подать соответствующие пояснения (п. 3 ст. 88 НК РФ).

Кроме того, налоговики вправе запросить пояснения при камеральной проверке декларации, в которой заявлены убытки. И, как правило, по каждой такой декларации действительно запрашиваются пояснения.

Если же вы сдали уточненную декларацию, в которой уменьшена сумма налога, подлежащая уплате в бюджет, по сравнению с суммой, заявленной в первоначальной декларации, то налоговики вправе запросить пояснения, обосновывающие изменение показателей (п. 3 ст. 88 НК РФ).

Пояснения в ходе камеральной проверки

Для подачи пояснений у вас есть 5 рабочих дней со дня получения требования из налоговой инспекции (п. 3 ст. 88 НК РФ). Если пояснения не представить, то вам грозит штраф в размере 5000 руб. (п.1 ст.129.1 НК РФ).

Если же вы решите, что в сданной вами отчетности есть ошибки, вместо пояснений вы можете сдать в налоговую уточненную декларацию (расчет). И в этом случае штрафа за неподачу пояснений, безусловно, не будет.

Подать пояснения в налоговую вы можете:

- или сдав лично через канцелярию;

- или отправив по почте письмом с описью вложения;

- или направив по ТКС.

Что же касается пояснений по НДС, то если вы обязаны представлять декларацию по этому налогу в электронном виде, пояснения вы тоже должны подать исключительно электронные — пояснения на бумаге налоговиками не будут браться в расчет (п. 3 ст. 88 НК РФ).

Как правильно написать пояснение в налоговую

Пояснения в ИФНС составляются в произвольной форме, за исключением пояснений при камеральной проверке декларации по НДС (об этом вы прочтете ниже).

Если, по вашему мнению, в сданной отчетности ошибок, неточностей и противоречий нет, то так и укажите в пояснениях:

«В ответ на требование от ХХ.ХХ.ХХХХ № ХХ сообщаем, что в декларации по такому-то налогу за такой-то период ошибок не содержится. В связи с этим отсутствуют основания для внесения исправлений в декларацию за указанный период».

Если вы обнаружили, что действительно допустили ошибку в сданной декларации, но эта ошибка не влечет занижение налога (например, техническая ошибка при указании какого-либо кода), то в ответ на требование налоговой о представлении пояснений вы можете:

- или указать в пояснениях, что допустили ошибку, что правильный вариант – такой-то, но такая ошибка не повлекла занижения налоговой базы или суммы налога к уплате;

- или подать уточненную декларацию.

Но если в декларации есть ошибка, влекущая занижение налога, нужно как можно быстрее сдать уточненную декларацию. Сдавать в этой ситуации пояснения бессмысленно (п. 1 ст. 81 НК РФ; Письмо ФНС от 06.11.2015 № ЕД-4-15/19395).

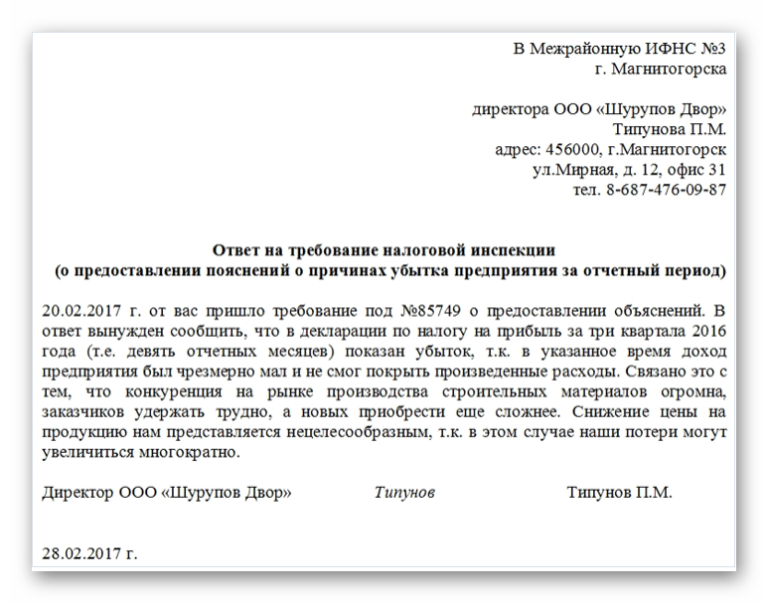

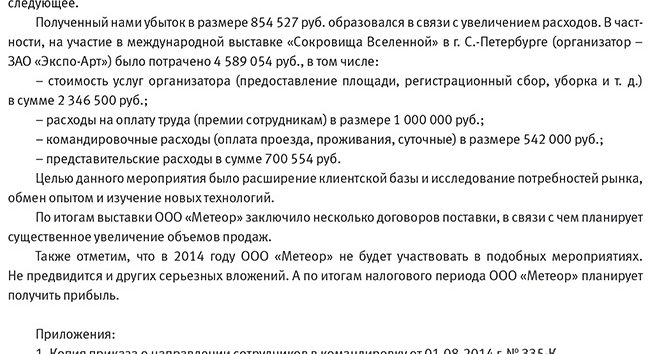

Пояснение в налоговую по убыткам

Внимание налоговиков привлекут убытки, полученные в течение 2-х и более лет. В ответ на запрос о причинах убытков вы можете направить письмо-пояснение в налоговую, обосновав в нем, почему расходы превышают доходы.

Например, организация недавно зарегистрирована, клиентов еще мало, однако расходы на аренду помещения, содержание персонала и т.д. уже значительны. В пояснениях подчеркните, что все расходы экономически обоснованны и документально подтверждены.

Можете подготовить таблицу с указанием основных видов расходов и их суммой за год по видам. Ниже приведена пояснительная записка в налоговую по убыткам (образец).

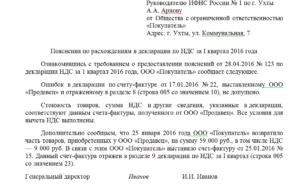

Пояснение в налоговую по убыткам (образец)

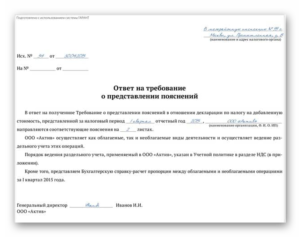

Пояснение в налоговую о расхождениях в декларациях

Налоговики могут сопоставить данные одной декларации (например, по НДС) с данными другой декларации (например, по налогу на прибыль) или с бухгалтерской отчетностью. И попросить объяснить причину расхождений схожих показателей (в частности, выручки).

Обосновать такие расхождения просто. Ведь правила бухгалтерского учета отличаются от правил налогового учета. Да и порядок определения налоговой базы по разным налогам имеет свои особенности.

https://www.youtube.com/watch?v=th1xt05yjY4

К примеру, налоговая база по НДС может не совпасть с суммой дохода в декларации по прибыли, поскольку какие-то внереализационные доходы не облагаются НДС (штрафные санкции, дивиденды, курсовые разницы) (ст. 250 НК РФ).

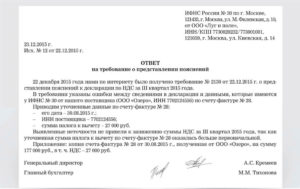

Пояснение в ИФНС по НДС

Видео:Подготовка ответов на требования налогового органа о предоставлении поясненийСкачать

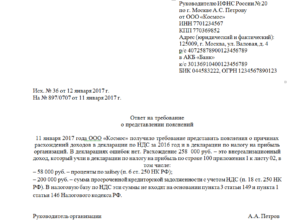

Образец ответа на требование налоговой о предоставлении пояснений

Сегодня, некоторым учреждениям приходиться сталкиваться с необходимостью предоставления в налоговые структуры объяснения после какой-либо проверки или отчетности. Чтобы объяснения не спровоцировали дополнительные проверки надзорным органом, к оформлению пояснения необходимо отнестись очень серьезно, со всей ответственностью и не затягивать с ответом.

Какие требования сейчас актуальны

Как правило, требование о предоставлении объяснений возникает через определенный период после отчетов или деклараций, а поводом для требования может оказаться любая ошибочная запись или неточность в отчетности.

Довольно часто возникают вопросы у надзорных структур по отчетности к возмещению НДС, при несоответствии отчетов у контрагентов, из-за несовпадения данных о налогообложении в декларациях по налогу на прибыль.

Также могут возникнуть вопросы в результате неоправданных убытков предприятия при проведении ревизии, при отправке уточненной декларации или в отчетности по налогу, в которой размер налога показан меньшим, чем в первоначальных сведениях и т.д.

Например, по НДС определены 3 основных вида требований о написании объяснений, образец которых разработан и утвержден в электронном виде нормативами ФНС:

- По контрольным соответствиям

- По разногласиям с контрагентами

- О не записанных сведениях в журнал продаж (письмо ФНС № ЕД-4-15/5752 от 07.04.2015).

Требования об объяснениях после деклараций по НДС – могут возникнуть и по другим причинам, но образец документа пока налоговыми органами не разработан.

Для отправки ответа, в распоряжении плательщика имеется 6 рабочих дней на сообщение о получении требования, плюс еще 5 рабочих дней для отправки ответа на запрос (выходные дни и праздники не учитываются).

Как написать пояснения в налоговую в 2021 году

Если плательщик получил запрос из налоговой службы о предоставлении объяснений, значит инспекции нашла что-то подозрительное в декларации плательщика.

Надо отметить, что ИФНС обеспечивает камеральный контроль всех деклараций и отчетов бухгалтерии с использованием автоматической электронной программы, которая может быстро выявить ошибки в отчетности (разночтения между данными в отчетах, несоответствие между сданной декларацией и информацией, имеющейся у закрепленного инспектора), в результате этого ИФНС подает запрос об объяснении такого факта (п. 3 ст. 88 НК РФ). Могут быть и другие причины для отправки требования для подачи объяснений.

Объяснительная в ИФНС оформляется в свободном виде, кроме объяснений при камеральной ревизии декларации по НДС. Если, плательщик считает, что, в отправленном отчете неточности и несоответствия отсутствуют, то так и нужно указать в объяснении на требование:

«…В ответ на ваш запрос от 02.03.2021 года № 75 докладываем, что в декларации по налогу за запрашиваемое время неточности отсутствуют. На основании этого внесение исправлений в отчетность за указанное время считаем не допустимым…».

При обнаружении допущенной ошибки в отчетности, которая не влечет уменьшения налога (к примеру, техническая неточность при отображении какого-нибудь кода), можно объяснить, какая ошибка допущена, указать правильный код и привести доказательства, что данная неточность не привела к снижению размера уплаченного налога или отправить уточненную декларацию.

Однако, если обнаружена неточность, повлекшая снижение налога, необходимо немедленно отправить уточненную декларацию. Объяснения при таких обстоятельствах давать не имеет смысла (п. 1 ст. 81 НК РФ; Письмо ФНС № ЕД-4-15/19395 от 06.11.2015).

Каждый налогоплательщик обязан знать, что законодательством не предусмотрено, что объяснения должны подаваться только в письменном виде, т.е. это говорит о том, что объяснения можно предоставлять и устно, тем не менее для избегания каких-либо недоразумений, лучше составить письменный ответ.

Пояснение в налоговую по убыткам

При проверке убыточных предприятий налоговая служба внимательно изучает, не занижены ли налоги на прибыль. Период проведения ревизии осуществляется за прошедшие два года и более.

При получении плательщиком налогов запроса об объяснении причины убытков, необходимо своевременно отправить ответ в надзорную службу, в котором подробно объяснить, почему затраты выше доходов. К примеру, можно сослаться на то что фирма создана недавно, еще мало клиентуры, а затраты на аренду здания и на содержание сотрудников большие и т.д.

В ответе необходимо обратить внимание на то, что все издержки документально обоснованы и отчетность составлена верно. Для большей наглядности, можно создать таблицу с отображением перечня затрат за год в разрезе операций.

Скачать пояснительную записку в налоговую по убыткам

Скачать образец

(: “Составляем пояснения по убыткам в ответ на требование налогового органа”)

Пояснение в налоговую о расхождениях в декларациях

Надзорные структуры проверяют все декларации с использованием автоматических программ, и они очень быстро могут найти несоответствие сведений в одной декларации (к примеру, по НДС) со сведениями другой (к примеру, по налогу на прибыль) или с отчетом бухгалтерии. В этом случае инспекция вынуждена обратиться к плательщику с требованием объяснения причины несовпадения показателей (например, выручки).

Учитывая, что бухгалтерский учет в учреждениях ведется не в таком порядке, как учет в надзорной службе, объяснить выявленные несовпадения не сложно.

Например, налоговые данные по НДС могут не совпадать с размером прибыли, так как существуют доходы вне реализации, не облагаемые НДС (штрафы, дивиденды, курсовые расхождения).

Это обстоятельство может оказаться причиной разночтений, о чем и нужно написать в ответе на запрос. (ст. 250 НК РФ).

Пояснение в ИФНС по НДС

Видео:Требование налоговой: что это такое, как правильно отвечать и в какие срокиСкачать

Образец ответа на требование налоговой о предоставлении пояснений — в 2021 году, прибыль и убыток, вид документа

Нормами действующего законодательства устанавливается целый ряд правил, в соответствии с которыми должно осуществляться оформление тех или иных документов.

Выполнять эти правила обязательно не всегда, но если речь идет о налоговой отчетности, важно уделять внимание даже самым мельчайшим деталям, так как в противном случае гражданина могут привлечь к ответственности.

В связи с этим, в частности, важно знать о том, как выглядит стандартный образец ответа на требование налоговой о предоставлении пояснений и как его заполнить в 2021 году.

Отсылки к законодательству

На практике существует целый ряд ситуаций, в которых уполномоченные сотрудники налоговых органов могут требовать от граждан всевозможных пояснений.

В преимущественном большинстве случаев это требование поступает в процессе проведения камеральной проверки и выглядит следующим образом:

- При проведении камеральной проверки были обнаружены всевозможные ошибки или же противоречия в информации, указанной в отчетности, а также той, которая присутствует в распоряжении у самой налоговой службы. В данном случае от лица требуется предоставление пояснений или же внесение корректировок в отчетную документацию.

- Налогоплательщик сдал уточняющую документацию, но в ней сумма налога, подлежащего перечислению в государственный бюджет, составляет меньшую сумму в сравнении с оформленной ранее отчетностью. В этой ситуации от лица потребуют предоставления пояснений для обоснования изменения показателей и сокращения той суммы налогообложения, на основании которой будет рассчитываться перечисление.

- Отчетность содержит в себе убыточные показатели. В данном случае от лица потребуются пояснения, которые обосновывают сумму зарегистрированного убытка.

Получая такой запрос от налоговых органов о предоставлении пояснений в налоговую службу, на него нужно будет дать ответ на протяжении пяти рабочих дней.

Каких-либо штрафных санкций в случае непредставления действующим законодательством не предусматривается, но при этом в любом случае крайне не рекомендуется игнорировать требования, заявленные сотрудниками налоговой службы, так как в противном случае может просто произойти доначисление налогов с последующей прибавкой пеней.

https://www.youtube.com/watch?v=xtE5udeEMB4

Если в соответствии с действующим законодательством налогоплательщик относится к одной из категорий граждан, обязанных подавать в налоговую службу декларацию в электронном виде, ему нужно будет обеспечить корректный прием электронных документов, направленных в процессе проведения камеральной проверки.

В частности, это касается требований о предоставлении пояснений, которые должны быть удовлетворены на протяжении шести дней с момента отправки документа сотрудниками государственного органа.

Начиная с 2014 года, у уполномоченных сотрудников налоговой службы есть право на то, чтобы требовать от граждан обоснования размера зарегистрированных убытков, что прописано в пункте 3 статьи 88 Налогового кодекса. Однако на основании этой нормы налоговики требуют у граждан пояснений даже в том случае, если получение убытков произошло за счет реализации амортизируемого имущества.

Помимо этого, за компанией не может закрепляться обязательств по предоставлению объяснений того, по какой причине ей не удалось продать определенные активы дороже остаточной стоимости, так как это вполне объясняется текущей экономической ситуацией.

Статья 88 НК РФ. Камеральная налоговая проверка

Начиная с 2015 года, все движимые активы, купленные гражданином до 2013 года, полностью освобождены от налогообложения, что представляет собой отдельный вид льготы в соответствии с нормами статьи 381 Налогового кодекса.

Статья 381 НК РФ. Налоговые льготы

В соответствии с нормами, указанными в статье 88 Налогового кодекса, инспекторы имеют право подачи запроса о предоставлении подтверждающих документов, которые указывают на наличие у гражданина соответствующих льгот.

Помимо этого, предусматривается также ряд других ситуаций, в которых на основании статьи 88 инспекторы могут запрашивать пояснения у граждан, в связи с чем нужно уметь правильно на них реагировать.

Образец ответа на типичное требование налоговой о предоставлении пояснений

В соответствии с нормами, указанными в Приказе №ММВ-7-2/189@, который был опубликован 8 мая 2015 года, налоговая служба должна отправлять требования в электронном виде в соответствии с установленными требованиями.

Получатель документа должен будет также в электронной форме отправить ответ о получении этого требования, и сделать это по правилам нужно на протяжении шести рабочих дней. Если в конечном итоге квитанция так и не будет отправлена, у налогового органа есть полное право на то, чтобы полностью лишить лицо возможности проведения каких-либо операций через свои банковские счета.

На протяжении определенного промежутка времени налогоплательщику нужно будет предоставить пояснения по всем заявленным вопросам, причем сделать это можно как в электронном, так и в бумажном виде.

Возникающая ответственность

Налогоплательщик имеет полную свободу выбора того, стоит ли ему предоставлять уполномоченным сотрудникам налоговой службы какие-либо пояснения. В случае отсутствия пояснений на него будет наложен административный штраф, сумма которого составляет от 2 000 до 4 000 рублей за каждый счет-фактуру, по которому потребовалось дача пояснений.

Обзор содержания документа

Процедура заполнения ответа предусматривает указание довольно ограниченного перечня информации, в связи с чем данная процедура в преимущественном большинстве не вызывает каких-либо трудностей.

В частности, нужно будет указать следующие сведения:

- наименование государственного органа, который является адресатом данного документа;

- наименование организации, от лица которой подается ответ;

- адрес месторасположения компании, а также контактный номер телефона, по которому можно будет связаться с уполномоченными сотрудниками;

- текст документа, в котором будет указываться ответ на требование о предоставлении пояснений;

- должность лица, заполняющего документ, а также его личная подпись и инициалы.

Скачать пустой бланк ответа на требование налоговой о предоставлении пояснений

https://www.youtube.com/watch?v=4psT5sGBRZw

Скачать образец ответа на требование налоговой о предоставлении пояснений

Как правильно написать

Образец пояснительного письма, которое отправляется в качестве ответа на требования, заявленные налоговой службой, действующим законодательством не предусматривается.

Таким образом, можно составить пояснение в свободном виде, указав в нем:

- наименование плательщика и государственного органа;

- заголовок;

- ссылку на исходящий номер, а также дату получения требования, полученного от налоговой службы;

- пояснения касательно запрашиваемого вопроса с подробным обоснованием;

- перечень документов, которые подаются вместе с письмом;

- подпись уполномоченного сотрудника компании.

Если какие-либо ошибки, допущенные в оформленной отчетности, в конечном итоге приведут к сокращению требуемой суммы налога, пояснительную записку в налоговую нужно будет заполнить с указанием этих сведений.

Следует самостоятельно отметить характер допущенной ошибки, а также корректное значение. Ошибка, из-за которой была сокращена сумма налога, может быть исправлена только посредством подачи уточняющей документации, то есть одними объяснениями в данном случае обойтись вряд ли получится.

Если же налогоплательщик считает, что не допускал никаких ошибок в процессе заполнения отчетности, в связи с чем не испытывает необходимости в подаче уточняющих документов, ему нужно будет все равно представить пояснения, указав в них факт отсутствия ошибок.

Прочие нюансы

Как говорилось выше, если компания отказывается подавать ответ на соответствующий запрос со стороны налоговой службы, инспекция получит возможность наложения на нее соответствующей суммы штрафа. В данном случае сумма взыскания будет составлять 5 000 рублей при первичном непредоставлении ответа или же 20 000 рублей в том случае, если данное нарушение было допущено повторно.

Таким образом, в преимущественном большинстве случаев оформление и отправка пояснения в налоговые органы не вызывает каких-либо трудностей, а игнорирование полученного запроса определенно не находится в интересах компании.

Причина заключается не только в том, что на организацию будет наложен штраф, но еще и в том, что за счет пояснения своей позиции зачастую удается полностью избавиться от необходимости принимать участие в дальнейших разбирательствах, включая судебные. Именно поэтому лучше просто разобраться в том, как правильно оформлять ответ и какой информацией его заполнять в тех или иных случаях, чтобы всегда иметь возможность нормального взаимодействия с налоговой службой.

Видео:Как ответить на требование налоговой? | Рекомендации юристаСкачать

Электронный ответ на требование о предоставлении пояснений

Количество просмотров 1901 28.04.2021

Проверка налоговым инспектором декларации (расчета), представленной налогоплательщиком, называется камеральной. Камеральная проверка проводится в течение трех месяцев со дня представления декларации.

В ходе такой проверки инспектор вправе истребовать у проверяемой компании пояснения и документы, подтверждающие правильность сведений, указанных в отчете (статья 88 НК РФ).

Про ответ на требование о представлении документов можно почитать здесь.

Налоговый инспектор вправе потребовать от компании представить пояснения, если выявлен любой из следующих фактов:

- ошибки в проверяемой отчетности;

- противоречия между сведениями, содержащимися в представленных документах;

- несоответствие представленных сведений данным, которые имеются у инспекции;

- представлена убыточная декларация;

- представлена уточненная декларация, в которой уменьшена сумма налога;

- в декларации заявлены налоговые льготы и вычеты.

Для получения пояснений налоговики направляют плательщикам требование о представлении пояснений.

Крупные компании и плательщики НДС обязаны обеспечить получение такого требования в электронном виде по ТКС. Подробнее…

Компания может представить пояснения добровольно — без требования ИФНС, например, при подаче уточненной декларации.

[/attention]По требованию налоговиков налогоплательщики обязаны эти пояснения представить в течение 5 рабочих дней. Вместо пояснений можно в тот же срок представить исправленную (уточненную) декларацию.

Если пояснения или уточненная декларация не представлены в налоговый орган в пятидневный срок, на плательщика наложат штраф в размере 5 000 рублей. За повторное нарушение в течение календарного года штраф составит 20 000 рублей.

При получении требования о представлении пояснений необходимо проверить правильность заполнения проверяемой декларации. От наличия и характера ошибок зависит, что нужно направить в инспекцию: пояснения либо уточненную декларацию.

1. Декларация заполнена правильно и налог к уплате не занижен

Тогда нужно подать пояснения с указанием того, что при заполнении декларации ошибок нет, поэтому основания для ее исправления отсутствуют. Также следует разъяснить, почему выявленные налоговиками расхождения не являются ошибкой.

Например, чиновники часто запрашивают о причинах несоответствия сумм выручки в отчете о финансовых результатах и декларациях по НДС. Это может быть обусловлено тем, что часть реализованного товара не облагается налогом.

2. Ошибки в декларации есть, но они не привели к занижению налога

В этом случае декларацию можно скорректировать двумя способами:

- представить пояснение с верными данными;

- вместо пояснений подать уточненную декларацию, в которой ошибки будут исправлены.

Если представленная декларация содержит ошибки, которые не повлияли на сумму налога к уплате, это не влечет за собой никаких санкций.

3. Ошибки в декларации привели к занижению налога

При таких ошибках необходимо подать уточненную декларацию. Представлять пояснения в такой ситуации уже не обязательно. Однако можно это сделать, чтобы сообщить налоговому инспектору причины допущенных ошибок.

Требуемые пояснения можно представить на бумажном носителе в произвольной форме (за исключением плательщиков НДС) или в электронном виде.

https://www.youtube.com/watch?v=UG6OvPoRl10

К пояснениям можно приложить выписки из учетных регистров и другие документы, подтверждающие доводы, представленные в пояснениях.

Пояснения, истребованные ИФНС при камеральной проверке декларации по НДС, представляются только в электронной форме по ТКС по утвержденному машиночитаемому формату. Таких пояснений достаточно, чтобы налоговики самостоятельно исправили данные декларации.

Если сдать такие пояснения на бумажном носителе, они будут считаться непредставленными.

● Электронный ответ на требование о представлении документов

● Система электронного документооборота СЭД «Курьер»

● Сервис по информированию клиентов

Электронный ответ на требование о предоставлении пояснений

Проверка налоговым инспектором декларации (расчета), представленной налогоплательщиком, называется камеральной. Камеральная проверка проводится в течение трех месяцев со дня представления декларации.

В ходе такой проверки инспектор вправе истребовать у проверяемой компании пояснения и документы, подтверждающие правильность сведений, указанных в отчете (статья 88 НК РФ).

Про ответ на требование о представлении документов можно почитать здесь.

Налоговый инспектор вправе потребовать от компании представить пояснения, если выявлен любой из следующих фактов:

- ошибки в проверяемой отчетности;

- противоречия между сведениями, содержащимися в представленных документах;

- несоответствие представленных сведений данным, которые имеются у инспекции;

- представлена убыточная декларация;

- представлена уточненная декларация, в которой уменьшена сумма налога;

- в декларации заявлены налоговые льготы и вычеты.

Для получения пояснений налоговики направляют плательщикам требование о представлении пояснений.

Крупные компании и плательщики НДС обязаны обеспечить получение такого требования в электронном виде по ТКС. Подробнее…

Компания может представить пояснения добровольно — без требования ИФНС, например, при подаче уточненной декларации.

[/attention]По требованию налоговиков налогоплательщики обязаны эти пояснения представить в течение 5 рабочих дней. Вместо пояснений можно в тот же срок представить исправленную (уточненную) декларацию.

Если пояснения или уточненная декларация не представлены в налоговый орган в пятидневный срок, на плательщика наложат штраф в размере 5 000 рублей. За повторное нарушение в течение календарного года штраф составит 20 000 рублей.

При получении требования о представлении пояснений необходимо проверить правильность заполнения проверяемой декларации. От наличия и характера ошибок зависит, что нужно направить в инспекцию: пояснения либо уточненную декларацию.

Наиболее частые вопросы от налоговой

Обычно требование предоставить пояснения поступает через некоторое время после сдачи всевозможных отчетов и деклараций, так что поводом для них может стать любая, даже самая незначительная ошибка или неточность в документах.

Во многих случаях разъяснения требуются по НДС, указанному к возмещению, из-за несоответствии сведений о налогооблагаемых базах в декларациях по налогу на прибыль и опять же НДС, при расхождении данных у контрагентов.

Вопросы могут вызвать необоснованные убытки при проверке начисления налога на прибыль, подача уточненной декларации или расчета, в которых исправленная сумма налога к уплате меньше, чем в присланных первоначально и т.д.

В какой форме приходит требование

Налоговая инспекция может выслать требование о пояснениях как в бумажном, так и в электронном виде.

При этом, в случае, электронного послания, налогоплательщик обязан отреагировать на него в течение пяти рабочих дней.

Если же данный документ пришел в бумажном виде, на него также необходимо дать ответ в кратчайшие сроки, причем вне зависимости от того, имеется ли на нем печать налоговой инспекции или нет.

Порядок действий при получении требования

После того, как налогоплательщик получает требования о пояснениях, он должен сверить переданные в налоговую документы с имеющимися у него на руках данными.

https://www.youtube.com/watch?v=N9ljFQU1FKI

В первую очередь, при проверке декларации по НДС, анализу подвергаются указанные в ней суммы (на предмет их соответствия с суммами по всем входящим и исходящим счетам-фактурам). Далее аналогичным образом исследуются даты, номера счетов-фактур, и прочие реквизиты (ИНН, КПП, адреса и т.п.).

Если вопросы возникли по декларации УСН или по налогу на прибыль, следует проанализировать все суммы расходов и доходов, которые были приняты для их расчета. Идентично приведенному алгоритму проверяются и все другие виды документов, вызвавшие вопросы у налоговой инспекции.

После того, как ошибка будет найдена, нужно передать в налоговую уточненную отчетность с исправленными данными — но это касается только сумм. Если же ошибка не относится к финансовой части, то «уточненку» сдавать не надо, достаточно предоставить необходимые пояснения.

Внимание: закон не говорит о том, что пояснения должны быть даны именно в письменной форме, т.е. это значит, что они могут быть предоставлены и устно. Однако во избежание дальнейших разногласий, лучше все-таки озаботиться составление письменного ответа.

Как поступить, когда требование налоговой несправедливо

Случается, что налоговая инспекция требует пояснений необоснованно, т.е. в отчетности не было допущено никаких ошибок. В таких ситуациях игнорировать письма от налоговой тоже нельзя.

Во избежание каких-либо санкций (в том числе и внезапных налоговых проверок) необходимо своевременно уведомить надзорную службу о том, что в соответствии с информацией предприятия, все предоставленные сведения верны.

В любом случае, при составлении ответа надо помнить, что для налоговой важно даже не столько содержание письма, сколько сам факт ответа на требование.

Как оформить ответ на требование налоговой о предоставлении пояснений

Оформить его можно либо на бумаге, написав «от руки», либо в электронном виде, напечатав на компьютере. При этом, если пояснение пересылается по обычной почте, то отправлять его надо заказным письмом с уведомлением о вручении, тогда риск того, что письмо затеряется, будет сведен к минимуму.

Использование электронного формата возможно только при наличии у организации электронной цифровой подписи.

К пояснению могут быть приложены какие-либо дополнительные документы – их наличие нужно отразить в содержании ответа.

Образец составления ответа на требование налоговой о предоставлении пояснений

Как уже говорилось выше, унифицированной формы ответа для дачи пояснений налоговой нет, так что составлять его можно в произвольном виде. Стоит отметить, что форма ответа должна быть предельно корректной и стандартной с точки зрения правил оформления подобного рода бумаг.

- Вначале слева или справа (не имеет значения) нужно указать адресата, т.е. именно ту налоговую инспекцию, куда отправляется ответ. Здесь нужно вписать ее номер, а также район и населенный пункт, к которому она относится.

- Далее указывается отправитель письма: пишется название предприятия, его адрес (фактический), а также номер телефона (на случай, если у налогового инспектора возникнут какие-либо дополнительные вопросы к пояснению).

- Далее в ответе следует сослаться на номер требования (а таким документам налоговая служба всегда присваивает номера), и его дату (отметим: не дату получения, а именно дату составления), а также коротко обозначить суть вопроса.

- После этого можно приступать непосредственно к даче пояснений. Их следует писать максимально подробно, со всеми нужными ссылками на документы, законы, нормативные акты и т.п. Чем тщательнее будет оформлена эта часть ответа, тем больше шансов на то, что налоговая будет им удовлетворена.

Ни в коем случае нельзя давать в ответе недостоверные или заведомо ложные сведения – они будут быстро обнаружены и тогда последуют немедленные санкции со стороны налоговиков.

- После того, как пояснение будет дано, необходимо заверить письмо подписью главного бухгалтера (при необходимости), а также руководителя компании (обязательно).

Видео:Ответ на требование налоговой - 3 способа и инструкцияСкачать

Пояснительная записка в налоговую

По всем полученным налоговым декларациям и расчетам ИФНС проводит камеральную проверку, в ходе которой может запросить у налогоплательщика необходимые пояснения по предоставленной отчетности (п. 3 ст. 88 НК РФ). Мы расскажем о причинах таких налоговых запросов, о том, как составляется пояснительная записка в налоговую по требованию, образец пояснений также приведем в данной статье.

Когда налоговая запрашивает пояснения

Причины, по которым у налоговиков могут возникнуть вопросы к налогоплательщику в процессе камеральной проверки, перечисляются в п. 3 ст. 88 Налогового кодекса РФ:

- Причина 1 — «камералка» выявила в отчетности ошибки либо противоречия между данными отчетности и имеющимися у налоговиков сведениями.

Что потребует ИФНС – предоставить пояснения или внести исправления в отчетность.

- Причина 2 – налогоплательщиком сдана «уточненка», в которой сумма налога к уплате, по сравнению с ранее представленным отчетом, стала меньше.

Что потребует ИФНС – предоставить пояснения с обоснованием изменения показателей и снижения суммы налога к уплате.

- Причина 3 – в отчетности заявлены убыточные показатели.

Что потребует ИФНС – предоставить пояснения, обосновывающие сумму полученного убытка.

https://www.youtube.com/watch?v=iRgrSzybuxU

Получив подобный запрос от налоговиков о представлении пояснения в налоговую (образец можно посмотреть ниже), ответить на него следует в течение 5 рабочих дней. Штрафных санкций за непредставление не предусмотрено, но игнорировать требования налоговой не стоит, поскольку, не получив ответа, ИФНС может доначислить налоги и насчитать пени.

Обратите внимание: если налогоплательщик относится к категории тех, кто обязан подавать налоговую декларацию в электронном виде согласно п. 3 ст. 80 НК РФ (например, по НДС), то он должен обеспечить прием от ИФНС электронных документов, направляемых в процессе камеральной проверки.

В том числе это относится и к требованиям о представлении пояснений – в течение 6 дней со дня отправки налоговиками, налогоплательщиком в ИФНС отправляется электронная квитанция, подтверждающая получение такого требования (п. 5.1. ст. 23 НК РФ).

Если получение электронного требования не подтвердить, это грозит блокировкой банковских счетов налогоплательщика (п. 3 ст. 76 НК РФ).

Как писать пояснения в налоговую

Образец пояснительного письма, направляемого в ответ на требование ИФНС о представлении пояснений, утвержденный официально, отсутствует. Пояснения можно составить в произвольной форме, указав следующую информацию:

- наименование налогового органа и налогоплательщика, его ИНН/КПП, ОГРН, адрес, телефон;

- заголовок «Пояснения»;

- обязательная ссылка на исходящий номер и дату требования от налоговой инспекции,

- непосредственно пояснения по запрашиваемому вопросу с их обоснованием,

- если необходимо, перечислить приложения к письму, подтверждающие правильность показателей отчетности,

- подпись руководителя.

Если ошибка, допущенная в отчетности, не привела к занижению налога, пояснительная записка в налоговую должна содержать эту информацию.

Напишите об этом, указав характер ошибки (например, опечатка или техническая ошибка) и верное значение, либо представьте уточненную декларацию или расчет.

Ошибку, из-за которой была занижена сумма налога, можно исправить, только подав «уточненку» — одних пояснений для налоговиков в таком случае будет недостаточно.

Когда ошибки, по мнению налогоплательщика, в отчетности нет, а значит и подавать «уточненку» нет надобности, представить пояснения налоговикам все равно необходимо, указав в них на отсутствие ошибок в декларации или расчете.

Письмо-пояснение в налоговую: образец по убыткам

Налоговиков может заинтересовать убыточная деятельность компании, и в этом случае пояснения налогоплательщика должны в полной мере раскрывать причину возникновения убытка в запрашиваемом отчетном периоде. Для этого в письме расшифровываются доходы и расходы за определенный промежуток времени.

Также пояснения в налоговую (образец см. далее) должны содержать указания, почему расходы превысили доходы.

Например, компания создана недавно, деятельность только началась и выручка пока невелика, но текущие расходы уже значительные (аренда, зарплата сотрудников, реклама и т.п.

), либо фирмой были произведены неотложные крупные расходы на ремонт, закупку оборудования и т.п. Чем подробнее будут расписаны причины убытка, тем меньше новых вопросов возникнет у налоговиков.

Все приведенные сведения нужно подтвердить документально, приложив к письменному пояснению в налоговую копии бухгалтерских документов, договоров, накладных, банковских выписок, налоговых регистров и т.д.

Аналогичным образом могут быть даны пояснения в ответ на запрос о причинах снижения налоговой нагрузки, в сравнении со средним уровнем по отрасли.

Пояснительная записка в налоговую: образец по НДС

🎬 Видео

Когда писать пояснение в ФНС: примеры и детали | Как отвечать на требование налоговикам #СапелкинСкачать

Составляем пояснения по убыткам в ответ на требование налогового органаСкачать

Ответ на требование. Пояснения по расхождению налоговой базыСкачать

Требование из налоговой. Порядок действий: ответ, документы, срокиСкачать

Требования налоговой по предоставлению документов: как правильно подготовить ответСкачать

Ответ на требование по НДС о предоствалении документов и поясненийСкачать

Как отвечать на требование налоговой: рекомендации от экспертаСкачать

Письмо в налоговую о разъяснении — образецСкачать

Требование налогового органа о предоставлении документов: рекомендации. Диалоги о налогах.Скачать

Ответ на требования ФНС с 01.07.2021 в СБИССкачать

Кожевникова Анна. Как ответить на требование ИФНССкачать

Камеральная проверка. Как ответить на требования налоговой?Скачать

Ответ на Требование ИФНС в 1ССкачать

Как подготовить и представить пояснения для ИФНС при проверке?Скачать

Самая ошибка ответа на требование ФНС🤔Скачать