Просыпаюсь я, значит, как-то с утра, собираюсь заняться любимым делом – написанием статей по нашему любимому кэшбэку.

Открываю глаза, а над кроватью стоят дядьки в красном и спрашивают, заплатил ли я налоги?

А я им отвечаю уклончиво, мол, мой вид деятельности ничем не облагается.

А они жалостливые глаза делают и говорят: «Ну, может, хоть с кэшбэка заплатишь?».

Ну, тут-то я сразу понял, что «Men in red» мою последнюю статью про то, как оплатить налоги с кэшбэком, не читали.

Не будьте как они!

- Информация от сентября 2021!

- Вариант №1

- Вариант №2

- Как оплатить налоги с кэшбэком?

- Кэшбэк за оплату налогов в банке «Тинькофф»

- Коды, на которые бонус не начисляется

- Кэшбэк на налог в Сбербанке

- Партнеры

- Кэшбэк на налог в «ВТБ»

- Кэшбэк на налоги в банке «Русский Стандарт»

- Сколько?

- На заметку!

- Кэшбэк на налоги в «Альфа-Банке»

- Ограничения

- Промежуточный итог

- Нет скидки на…

- Облагается ли кэшбэк НДФЛ?

- В России

- Ряд правил, который не менялся

- Подытожим

- Надо ли платить налог с кэшбэка | Как платить налоги с кэшбэка и процентов по остатку

- Почему эти доходы тоже нужно учитывать

- Как заплатить налог с процентов на упрощенке

- Как заплатить налог на общей системе налогообложения

- Как заплатить налог на патенте или ЕНВД

- Что выгоднее: проценты или кэшбэк

- Кэшбэк – лишняя головная боль? | Rusbase

- Для примера рассмотрим кэшбэк (cashback)

- Проанализируем плюсы и минусы этих подходов

- Кто должен платить налог

- Облагается ли кэшбэк подоходным налогом в 2021 году?

- Кэшбэк и условия начисления бонусов

- Кэшбэк и НДФЛ – когда не облагается?

- К чему приведет отмена налога на кэшбэк?

- Налог на кэшбэк — нужно ли платить 13% НДФЛ или нет

- Как было раньше

- Как стало сейчас

- 📹 Видео

Информация от сентября 2021!

Кэшбэк не облагается налогами!

Платить налоги с кэшбэком МОЖНО!

Вариант №1

Это так называемый «Личный кабинет налогоплательщика». Официальный сайт — https://lkfl.nalog.ru/lk/

Как только вы пройдете регистрацию в кабинете, дальше следуйте схеме: «Начисленные налоги» — Переход на госуслуги».

Затем вы видите сумму налогов и используете следующие пластиковые карточки для оплаты:

Вариант №2

Зайти на сайте «Яндекс.Денег» по ссылке — https://money.yandex.ru/taxes/ и оплачивать квитанцию по налогам своими карточками.

Как оплатить налоги с кэшбэком?

Интуиция как бы сразу говорила мне, что купить пару кроссовок и заплатить государству деньги – траты из разных категорий.

Оказывается, платя налоги, есть шанс вернуть кое-что из потраченного обратно

Но, вспоминая тот случай, когда интуиция сказала мне, что сдать сессию выйдет и без подготовки, я решил особенно к ней не прислушиваться и как следует проверить условия получения бонусов в популярных российских банках, а по возможности и выяснить, как уплатить налоги с кэшбэком.

Кэшбэк за оплату налогов в банке «Тинькофф»

У «Тинькоффа» условия программы лояльности у всех карт одинаковые. Поэтому я буду рассматривать конкретно на примере «Black», которая самая универсальная и с большими скидками.

Сами условия как бы прозрачно намекают, что основной процент начисляется только на три категории, которые ты сам и выберешь.

НО! Мелкими буквами написано, что на другие операции кэшбэк, – один процент.

Коды, на которые бонус не начисляется

Я, конечно, подумал, что всё не может быть так просто и как следует почитал условия. Там я нашёл список кодов (!) операций, на которые бонус не действует.

Потратив ещё 20 минут своей жизни на расшифровку, я пришёл к выводу, что пошлины явно относятся к одному из следующих кодов:

- 6531 – денежные переводы;

- 6012 – финансовые услуги;

- 7399 – неклассифицированные финансовые услуги.

Интересное по теме: Кэшбэк при покупке автомобиля

Но «Тинькофф» делает скидки ещё и на товары партнёров.

Кто знает, может, когда-то он будет сотрудничать с налоговой (Никогда, это была шутка).

Кэшбэк на налог в Сбербанке

Система возврата в Сбербанке хитра как сама хитрость.

Дело в том, что бонусы на дебетовую карту там начисляются не в деньгах, а в «Спасибо», то есть бонусных баллах.

В Сбербанке те еще хитрецы: начисляют бонусы не деньгами, а баллами

Партнеры

А эти самые баллы уже можно тратить на продукцию партнёров. Партнёров, кстати, много, но ФНС среди них не числится.

Снова мимо.

Кэшбэк на налог в «ВТБ»

Покуда мы начнем разбираться с бонусами, я вот тут для вас подготовил статейку-инструкцию, как можно получать возврат части денег за товары и услуги, расплачиваясь разными карточками этого банка.

Итак, бонусная система «ВТБ» – штука уникальная.

Кэшбэк там зависит сразу от двух вещей:

- Сумма потраченных денег. Чем больше денег – тем больше кэшбэк.

- Выбор пользователя. Здесь, если честно, ребята придумали всё очень качественно. Можно либо получать большой кэшбэк на что-то одно, либо 2 процента на всё.

Но, конечно, банк не был бы банком, если бы не имел спрятанный в закромах сайта перечень услуг, за которые бонусы не начисляются.

И, конечно, там был знакомый список МСС-кодов, причём настолько внушительный, что полная его расшифровка заняла бы маленькую жизнь.

Короче. Подробная информация по этой самой «Бонусной системе» доступна на официальном сайте банка.

Кэшбэк на налоги в банке «Русский Стандарт»

В «Русском Стандарте» система кэшбэка – что-то среднее между «Тинькоффом» и «ВТБ».

Есть несколько категорий товаров (АЗС, канцтовары, общественное питание, кино, книги, одежда, «онлайн»-игры, супермаркеты, такси и прокат авто), выбрать из которых можно три.

Часто играете в игрушки на компе? Заходите в Стим или Ориджин? Многих уже научил экономить на этом (возвращать часть денежек).

Сколько?

Скидка на выбранные услуги будет 5 процентов.

На все остальные траты – 1 процент.

Нооооо…

На заметку!

Конечно же, там были дополнительные условия. Один из пунктов гласил, что на нерасходные финансовые операции сам по себе кэшбэк (за налоги в том числе) не начисляется. Значит, и на налоги тоже.

Кстати, пункт «онлайн»-игры относится только к играм непосредственно.

https://www.youtube.com/watch?v=wMQG3-AGwxg

На пополнение счёта в тотализаторах и лото акций по возврату части стоимости не предусмотрено.

Кэшбэк на налоги в «Альфа-Банке»

Примерно здесь на меня снизошло озарение, и я просто залез в базу МСС-кодов и выбрал карту, на которой было меньше всего ограничений.

К сожалению, и тут меня ожидало «фиаско».Условия Альфа банка мне не особо понравились

Ограничения

Среди прочих ограничений было и то, которое гласило: «операции по денежным переводам с Текущего счета/Счета Кредитной карты Клиента на иные счета Клиента или третьих лиц, как открытые в Банке, так и на счета, открытые в сторонних кредитных организациях» не участвуют в бонусных программах.

Как я понял, налог относится к этой категории, поэтому шансов сэкономить на оплате государственных пошлин нет.

Промежуточный итог

Проверив пять банков, я столкнулся с тем, что кэшбэк на оплату налогов не предоставляет ни один.

Кратко пробежавшись по базе «МСС» и просмотрев сайты чуть менее популярных банков, я пришёл к выводу, что скидка на оплату налогов – штука нереальная.

Нет скидки на…

Более того, скидочные схемы не распространяются на оплату услуг ЖКХ, штрафы и приобретение различного рода ценных бумаг.

Другими словами – кэшбэк можно получить только за приобретение потребительских товаров.

ВАЖНО! Я разобрался с коммуналкой и научился экономить на ней, то есть, получать часть денег назад. Как это делать — рассматривал в этом материале.

Поэтому, вместо бесполезного рассматривания банков, предлагаю перейти к чуть более актуальной теме.

Облагается ли кэшбэк НДФЛ?

Перед тем, как изложить эту часть статьи, хочу сделать одно важное замечание: информация актуальна на июнь 2021 года.

Нужно ли платить налог с кэшбэка?

Законодательство довольно часто меняется, а бонусные программы – довольно свежая сфера, поэтому, если вы читаете это в 2021 или 2021 году, то сведения про то, нужно ли платить НДФЛ с кэшбэка, могли поменяться.

Начну с практического примера.

В России

На данный момент подобные возвраты в России не облагаются налогом, но так было не всегда.

| 2021 | 2021 |

| Вознаграждение свыше двух процентов облагается НДФЛ. | Вознаграждение любого размера не облагается налогом. |

Ряд правил, который не менялся

- Пошлина не взимается только с вознаграждения, которое начислено по программе, доступной всем пользователям. То есть, личные скидки, вероятно, попадают под НДФЛ.

- Бонусы не должны быть частью оплаты труда. Но эта практика пока что не добралась до нас из-за границы, поэтому беспокоиться пока не о чем.

Подытожим

Итак, давайте ещё раз коротко пробежимся по тому, что удалось сегодня выяснить.

Два основных пункта:

- Получить такие поблажки в банках России невозможно. Долг государству – это не та расходная операция, на которую можно получить скидку. Платить его необходимо в полном размере.

- В странах СНГ политика касательно уплаты пошлин отличается.

- В России и Украине отсроченные скидки не облагаются пошлинами, в то время как в Беларуси на возврат свыше двух процентов необходимо платить стандартный подоходный.

Александр Григорьевич знает, как пополнять казну государства!

За сим считаю материал раскрытым в полном объёме.

Удачи!

(1 5,00 из 5)

Загрузка…

Видео:Минфин подсказал способы снижения страховых и НДФЛСкачать

Надо ли платить налог с кэшбэка | Как платить налоги с кэшбэка и процентов по остатку

Предприниматель платит налоги с того, что заработал. А еще платит с доходов, которые не связаны с его работой: например, с кэшбека или процентов по депозиту. Объясняем, как платить налог с таких доходов и когда их учитывать.

Допустим, есть Максим, владелец кофейни. После всех расходов у него на расчетном счете осталось 100 000 рублей, которые пока не нужны. Вот что можно сделать с ними Максиму:

- получить остаток по счету. Если банк Максима платит процент на остаток, деньги можно просто оставить на счете, а в конце месяца получить процент. Для этого не надо ничего специально делать.

- открыть депозит и получать проценты. Владелец счета зарабатывает на времени, которое его деньги лежат на депозите. Обычно чем дольше срок, тем больше процент. Главный недостаток: если снять деньги раньше срока, то процент будет маленький.

- оплачивать расходы корпоративной картой и получать кэшбэк. Банк сам начислит процент за все покупки в конце месяца. Главное — платить картой.

Эти варианты можно сочетать: например, часть денег оставить на счете, а часть — положить на вклад. Об этом чуть дальше.

Почему эти доходы тоже нужно учитывать

Деньги от процентов и кэшбэков налоговая называет «внереализационными доходами». Это доходы, которые не связаны с основной работой компании.

https://www.youtube.com/watch?v=MDQPqCHkRUk

С них тоже нужно платить налоги, даже если вы просто держали нужную сумму на счете, а банк начислял за это бонусы.

С деньгами от процентов или кэшбэка нужно знать, когда они включаются в доходы. Это важно для патента и ЕНВД, а ещё — для определения доходов на общей и упрощенной системах налогообложения.

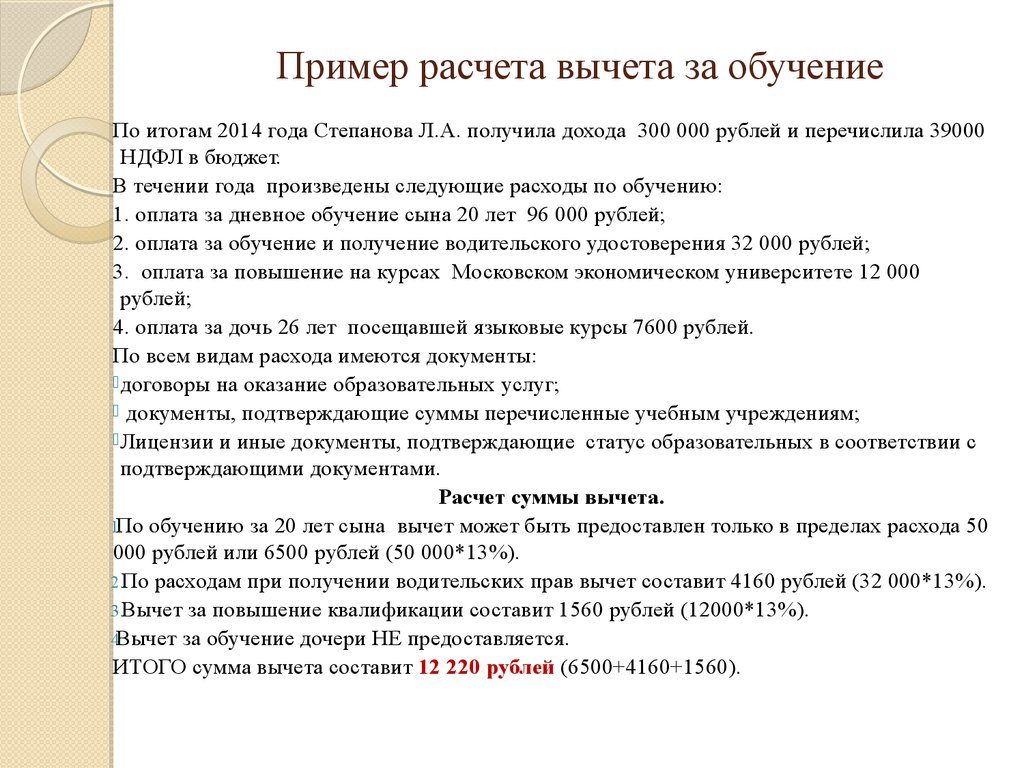

Как заплатить налог с процентов на упрощенке

На упрощенке кэшбэк или проценты считаются доходом, когда они поступают на расчетный счет. Например, банк начисляет проценты с депозита 30 числа каждого месяца. 30 числа предприниматель проверяет счет и видит: ага, 1500 рублей начислили — это проценты с депозита. Вот с этих 1500 рублей и нужно заплатить налог.

Налог платится каждый квартал. Сразу платить налог с любого поступления на счет необязательно, главное — сделать это до 25 числа. Или можно завести отдельный счет и откладывать туда налог с каждого дохода, чтобы не запутаться.

Максим работает на упрощенке 6%.

Он получает каждый месяц 100 000 рублей за проект, 500 рублей кэшбэка и 1000 рублей процентов с остатка на счете. Максим записывает это в книгу доходов и ближе к концу квартала считает налог: всего за три месяца он получил 304 500 рублей.

Налог с этой суммы — 18 270 рублей. Столько Максим заплатит налоговой.

Или Максим получает столько же, но у него открыт отдельный расчетный счет — туда часть каждого дохода уходит на налог. Максим получил на счет 50 000 рублей — 3000 отложил на налог. Получил 500 рублей кэшбэка — 30 рублей тоже ушло на налог.

Отчитаться по этим доходам нужно в декларации по упрощенке. Это делается раз в год до 30 апреля.

Как заплатить налог на общей системе налогообложения

На общей системе кэшбэк считается так же, как и на упрощенке. Пришел кэшбэк на счет — всё, вот он, доход. А вот с процентами немного по-другому:

- процент по остатку на счете нужно учитывать в последний день месяца. Например, у Максима банк считает проценты каждый день и начисляет их в последний день. 31 августа банк перевел Максиму 10 000 рублей — с этого момента они включаются в доходы. С этих десяти тысяч он заплатит 600 рублей налога.

- процент по депозитам учитывается в день закрытия депозита. У Максима вклад на шесть месяцев, срок депозита заканчивается 31 августа. За это время у него накопились проценты — 10 000 рублей, и банк переводит их в день закрытия вклада. Максим записывает эту сумму в отчетность и датирует 31 августа. Август находится в третьем квартале, поэтому когда Максим будет заполнять декларацию, он учтет этот доход в третьем квартале.

Компании на общей системе подают декларацию каждый квартал, ИП — раз в год.

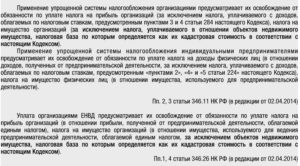

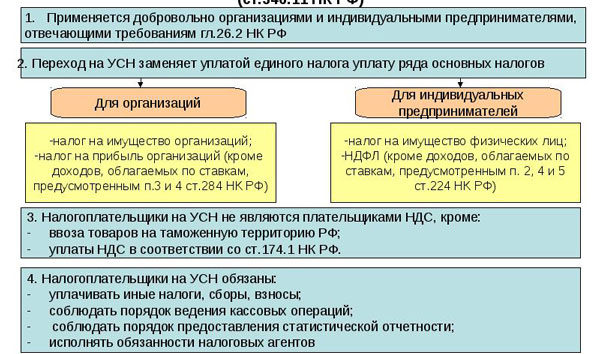

Как заплатить налог на патенте или ЕНВД

Те, кто работают на патенте или вмененке, не могут включить кэшбэк и проценты в доходы: на этих системах налог платится не с реального дохода, а с потенциально возможного. Налог на патенте фиксированный и зависит от региона, а на вмененке зависит от физических показателей: например, от размера магазина или количества работников.

Поэтому налог с процентов по депозиту или с кэшбэка нужно платить либо по упрощенке, либо по общей системе — смотря на какой еще работает предприниматель. А вот налог с процентов по остатку на счете вообще платить не надо.

Что выгоднее: проценты или кэшбэк

Кэшбэк выгоден, если картой активно пользуются. У Модульбанка пока условия такие: с 29 сентября платите картой Виза на заправках в месяц 15 000 рублей и получаете до 13% кэшбэка.

А вот как лучше сочетать проценты с вкладов и проценты с остатка — зависит от оборотов.

У процентов с остатка есть ограничения — выше определенной суммы проценты не начисляются. У одних банков это 10 миллионов рублей, у других — 100. А еще проценты не начисляются, если сумма на счету не доходит до неснижаемого порога.

Поэтому логика примерно такая. Если обороты небольшие и не дотягивают до неснижаемого остатка, лучше открыть депозит и получать проценты за то, что хранишь деньги на вкладе.

https://www.youtube.com/watch?v=isXGNDHopXU

И наоборот: если обороты слишком большие, то тоже лучше использовать депозит — это может быть выгоднее, чем получать проценты на остаток. А еще можно разделить сумму: часть оставить на счете, а часть — положить на вклад.

Видео:Изменения в НДФЛ: Как сохранить свои деньги при компенсации ипотеки? Разбираемся вместе!Скачать

Кэшбэк – лишняя головная боль? | Rusbase

Все больше и больше появляется сервисов с экзотическими для русского уха названиями: «кэшбэк», «каршеринг». Все кругом обсуждают «уберизацию» всего, что только возможно.

Большинство потребителей таким новшеством только радуются, а вот юристам все это несет головную боль и вызывает множество вопросов. И не потому, что юристы – славянофилы и любые иностранные слова вызывают у них отрицательные эмоции. А потому что новые сервисы так или иначе должны вписываться в рамки существующего законодательства, и не всегда это бывает легко.

Для примера рассмотрим кэшбэк (cashback)

Такой сервис предлагают как банки, так и отдельные компании. Он предполагает возврат на карту клиента денежных сумм в зависимости от количества покупок. Казалось бы, ничего сложного, но это только на первый взгляд. На данный момент закон никак не регулирует это явление и судебная практика по этому вопросу отсутствует.

Компаний, которые предоставляют такой сервис, достаточно много – это и банки, и простые коммерческие проекты. При этом, в связи с пробелами законодательства, все компании очень по-разному подходят к определению, что же это такое. Коммерческие сервисы используют очень общие формулировки, определяя сервис как сайт, а не как отдельное явление.

Для примера рассмотрим определения, которые дают сами проекты:

Cashback-market.

com – это интернет-ресурс, который представлен пользователю в виде веб-сайта, различных приложений или партнерских витрин, где покупатели получают возврат части потраченных средств за приобретенный Товар на свой личный счет – специальный персональный раздел Клиента в Системе, на котором Провайдер учитывает информацию о количестве возвращенных Клиенту денежных средств (далее – Бонусный балл).

ИЛИ

Кэшбэк – денежная сумма, которая поступает в аккаунт пользователя cash4brands.ru после совершенной покупки.

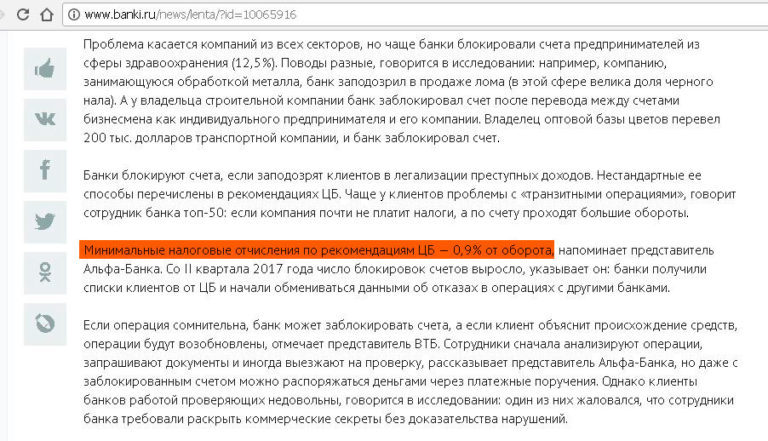

Банки явно проработали этот вопрос несколько лучше. Вот, например, как определяет это «Альфа-Банк»:

Выплата производится Банком ежемесячно на Текущий счет Клиента в течение срока действия Карты в зависимости от категории ТСП, исходя из следующих ставок:

– ставка Выплаты 10% от общей суммы Расходных операций, совершенных в ТСП категории «АЗС»;

– ставка Выплаты 5 % от общей суммы Расходных операций, совершенных в ТСП категории «Рестораны/Бары/Кафе».

Выплата при совершении Расходных операций в прочих ТСП, не поименованных в настоящем пункте Правил, не предусмотрена.

В это же время банк «Тинькофф» считает кэшбэк рекламным мероприятием, не являющимся лотереей:

Акция носит рекламный характер (является рекламной акцией) и направлена на повышение использования Карт и продвижение инновационной технологии MasterCard PayPass, а также сохранение лояльности Держателей.

QIWI, в свою очередь, определяет кэшбэк как стимулирующее мероприятие:

Стимулирующее мероприятие «Кэшбэк на VISA QIWI Wallet» (далее по тексту настоящих Правил – «Мероприятие») проводится с целью продвижения на рынке безналичных расчетов, предоставляемого «КИВИ Банк» (закрытое акционерное общество) (далее – «Организатор) Платежного сервиса «Visa QIWI Wallet», привлечения пользователей и увеличения оборота по категории Интернет-магазины.

Соответственно, перечисление денег определяется как поощрение за покупки в конкретном интернет-магазине. Тут следует заметить, что под стимулирующим мероприятием закон понимает мероприятие, условием которого является приобритение определенного вида товара (ФЗ «О рекламе» ст. 9).

Из всех этих примеров видно, как по-разному подошли компании к определению сервиса. Это следствие неурегулированности такого рода услуг в нашем законодательстве.

Проанализируем плюсы и минусы этих подходов

В целом четкий подход банков позволяет избежать различных вариантов толкования (в том числе со стороны налоговых органов). Из всех приведенных примеров именно QIWI, на наш взгляд, нашло самые удачные формулировки, которые вызовут минимум вопросов у налоговой и защитят интересы компании.

https://www.youtube.com/watch?v=cKyoslN2OrY

Если считать кэшбэк стимулирующим мероприятием, то необходимо учитывать требования закона о рекламе, который указывает, что «в рекламе, сообщающей о проведении конкурса, игры или иного подобного мероприятия, условием участия в которых является приобретение определенного товара, должны быть указаны:

- сроки проведения такого мероприятия;

- источник информации об организаторе такого мероприятия, о правилах его проведения, количестве призов или выигрышей по результатам такого мероприятия, сроках, месте и порядке их получения».

OIWI указывает это следующим образом:

В целях участия в Мероприятии в соответствии с настоящими Правилами по «Механике-2» Участник должен:

11 ноября 2014 года (с 00 часов 00 минут по московскому времени по 23 часа 59 минут по московскому времени) совершить платеж на сайте Интернет-магазина www.aliexpress.com в пользу Поставщиков услуг посредством Учетной записи в Сервисе.

Сайт в сети Интернет, на котором в течение периода проведения Мероприятия можно ознакомиться с информацией о проводимом Мероприятии, – www.qiwi.com (далее по тексту настоящих Правил — «Сайт Мероприятия»).

Плюсом стимулирующего мероприятия является и возможность прекратить выплаты, если их размер превышает планируемый.

В случае если общий объем Денежных выплат будет исчерпан ранее даты, обозначенной в настоящем разделе в качестве даты завершения периода проведения Мероприятия, Мероприятие прекращается в дату выдачи последней Денежной выплаты из общего объема.

Кто должен платить налог

Это еще один важный и до сих пор не решенный вопрос, связанный с кэшбэк. Должен ли покупатель платить налог с перечисленных в рамках сервиса средств? И если должен, то является ли сервис/банк налоговым агентом?

Ответы на такие вопросы можно получить только путем обращения к законодательству. Поэтому мы с вами на миг окунемся в увлекательный мир кодексов и пояснений государственных органов.

Обратимся сначала к Налоговому кодексу. Пункт 1 статьи 210 предусматривает, что при определении налоговой базы по налогу на доходы физических лиц учитываются все доходы налогоплательщика, полученные в денежной и натуральной формах, а также доходы в виде материальной выгоды».

Поясним, что, в соответствии с подпунктом 2 п. 2 ст. 211, к доходам, полученным в натуральной форме, относятся полученные налогоплательщиком товары, работы, услуги на безвозмездной основе.

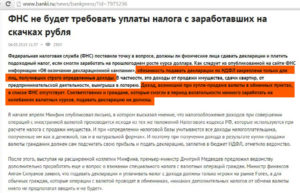

Минфин в письме от 30 декабря 2014 г. № 03-04-06/68714 указал, что такие выплаты образуют для физических лиц экономическую выгоду, квалифицируемую в соответствии со статьей 41 Кодекса как доход в денежной форме. А значит, денежные средства, зачисленные на карточки участников программы лояльности банка, подлежат обложению налогом на доходы физических лиц в установленном порядке.

Но, как водится, в другом письме – от 19 апреля 2012 г.

№03-04-08/0-78 – Минфин излагает противоположную позицию: «…возврат физическому лицу части средств от суммы произведенных операций с использованием банковских (платежных) карт можно рассматривать как скидку, предоставляемую физическим лицам со стоимости услуг банка, которая не приводит к возникновению объекта налогообложения налогом на доходы физических лиц».

Видео:Какие переводы на банковскую карту сейчас не облагаются налогом: разъяснения Минфина и ФНССкачать

Облагается ли кэшбэк подоходным налогом в 2021 году?

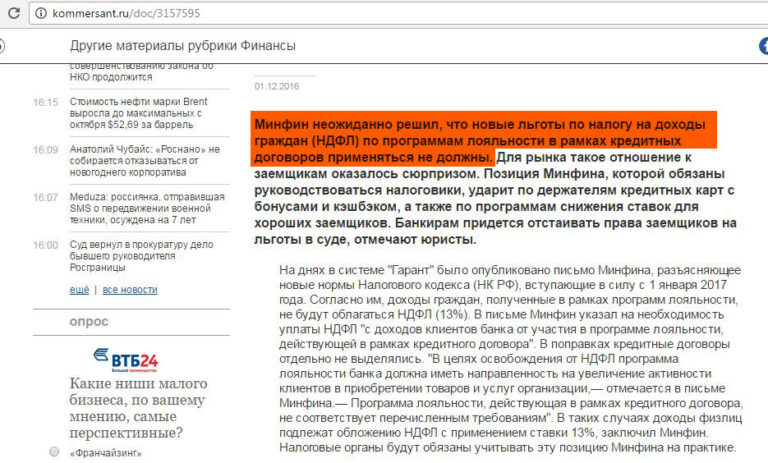

Подоходным налогом для физлиц облагается любой денежный доход или материальная выгода, выраженная в виде скидки. Исключение составляют лишь некоторые формы доходов, указанные в ст. 217 НК РФ. С 1 января 2021 года в силу вступает дополнительный пункт – теперь список доходов, которые освобождаются от налогообложения, увеличился.

Нововведение в Налоговом кодексе затронуло банковские программы повышения покупательской активности, в которых предусмотрено использование пластиковых карт с функцией cash-back и накопление бонусных баллов. Теперь владельцев таких карт волнует вопрос: облагается ли кэшбэк НДФЛ в 2021 году?

Кэшбэк и условия начисления бонусов

Кэшбэк – это разновидность программ лояльности, при которой подразумевается возврат денежных средств, бонусы или скидка в качестве поощрения за покупательскую активность.

Иначе говоря, таким способом банки стимулируют своих клиентов к активному использованию карт для всевозможных расчетов. Для клиента главное преимущество такой программы очевидно – это позволяет ему вернуть в свой бюджет часть потраченных средств.

Поэтому карты с кэшбэком очень популярны и приобретаются чаще как самые выгодные.

https://www.youtube.com/watch?v=QDrSGeZjntg

Российские банки предлагают своим клиентам разнообразные программы лояльности, при которых кэшбэк может начисляться на разных условиях. Но основная особенность любой из таких программ в том, что бонусы владелец карты получает не от продавца товаров, а от своего банка. В этом главное отличие кэшбэка от обычных дисконтных программ, скидочных акций и распродаж.

Функция cash-back может быть подключена для дебетовых, зарплатных и кредитных карт. Карты с такой услугой сегодня предлагают практически все крупные банки, в том числе Сбербанк, Тинькофф, Альфа банк и т.д. Кэшбэк не предусмотрен для при денежных переводах с карты на банковский счет и платежах по кредиту.

Схема предоставления кэшбэка для каждого банка имеет свои особенности, но есть и общие черты:

- бонусы равны рублям и ими можно рассчитываться, как рублями (подобным образом работает программа «Спасибо» от Сбербанка);

- бонусы зачисляются только при оплатах по определенной категории (к примеру, это могут быть расходы на посещение заведений общепита);

- при этом клиент может самостоятельно выбрать несколько категорий расходов, за которые ему будут начисляться баллы (бонусы на определенные категории могут быть повышены);

- процент кэшбэка обычно минимальный – 1-2% от стоимости покупки, но в первые месяцы использования программы он часто бывает повышен до 5-7%;

- у суммы кэшбэка всегда есть ограничение, как правило, она не превышает 5000 рублей в месяц;

- и наконец, условием для предоставления услуги может быть определенная сумма ежемесячных списаний со счета (разумеется, направленных на оплату товаров и услуг).

Рекомендуем прочесть: Что обозначает термин транзакция в банковской сфере

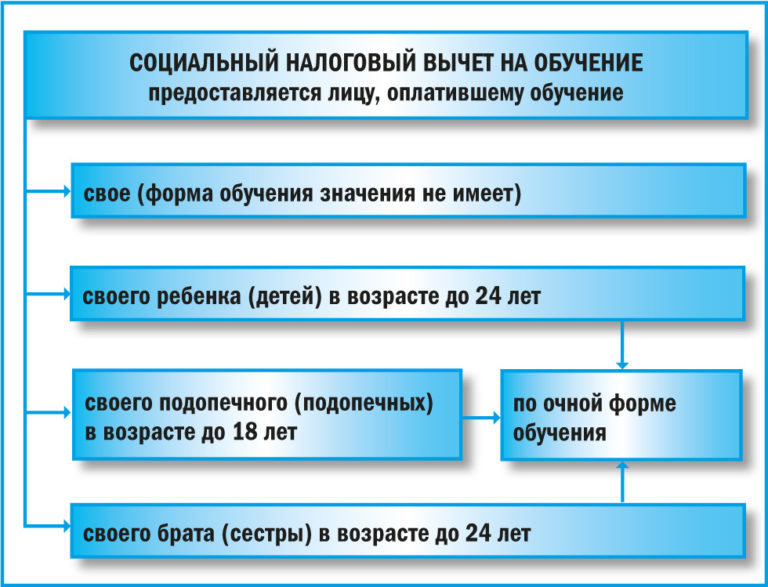

Кэшбэк и НДФЛ – когда не облагается?

До 2021 года кэшбэк не облагался налогом только в том случае, если его размер не превышал 2% от стоимости покупки (и 4000 рублей в месяц). Во всех остальных случаях на бонусные баллы начислялся подоходный налог в размере 13%. Согласно недавно принятому пункту 68 ст. 217 НК РФ, с января наступившго года кэшбэк освобождается от налогообложения.

Чем объясняется новое решение властей? Для начисления кэшбэка необходимо, чтобы соблюдение ряда условий банка.

Главное из них – денежные средства должны быть списаны на оплату услуг и товаров именно с банковской карты. Таким образом, кэшбэк не является безвозмездным вознаграждением.

Поэтому наступившем году подоходный налог не взимается с денежных средств, возвращенных по банковским программа лояльности.

Кроме того, баллы, зачисленные на карты участников программы лояльности банка, можно рассматривать как скидку или как авансовую оплату физлицом товаров и услуг. Таким образом дохода, который подлежит налогообложению, не возникает.

Однако эта льгота ограничена несколькими условиями:

- программа, по которой начисляется кэшбэк, должна являться публичной офертой, т.е. распространяться на всех клиентов банка;

- срок действия этой оферты должен составлять от 30 дней и больше, причем программа не может быть прекращена досрочно;

- НДФЛ на кэшбэк не начисляется только в том случае, если бонусы не являются частью оплаты труда или платой за товары и услуги, которые предоставляет гражданин, они также не могут быть частью материальной помощи.

Рекомендуем прочесть: Для чего используются депозитарные ячейки в банке?

Еще одним важным исключением стали программы лояльности для кредитных договоров – к ним льготы по НДФЛ применяться не будут, т.е. налог на кэшбэк по кредитным картам будет взиматься.

К чему приведет отмена налога на кэшбэк?

Как отмечают представители Ассоциации российских банков, это нововведение способно поднять популярность безналичного расчета и банковских продуктов с программами лояльности среди граждан.

Однако стоит отметить, что банки поощряют своих клиентов не только по общим условиям программ лояльности, но и по индивидуальным схемам. К последним относится, к примеру, начисление бонусов при увеличении оборота по карте, использовании кредитного лимита и т.д. При этом от налога освобождается только общая часть программы лояльности.

https://www.youtube.com/watch?v=aCWNQJk_mbI

Несколько лет назад, когда кэшбэк только вводился в действие, размер бонусов был достаточно крупным – 5-7% от каждой совершенной покупки. Но к настоящему моменту этот показатель значительно снизился – к 2021 году средний кэшбэк уже составляет от 1 до 5%. До 2021 года налог в 13% налагался на сумму денежных бонусов свыше 4000 рублей, теперь это ограничение снято.

Однако лишь у небольшой части клиентов сумма накопленных баллов могла превысить порог в 4000 рублей. Но все же отмена этого ограничения будет иметь положительный эффект – не только для клиентов, но и для самих банков.

Видео:Минфин предложил отменить льготы по НДФЛ на все зарубежные акцииСкачать

Налог на кэшбэк — нужно ли платить 13% НДФЛ или нет

Нужно ли платить налог на кэшбэк? Если нет, то просто замечательно.

Если да, то кто должен уплачивать? Вернее как? Сам владелец карты, по истечении налогового периода должен заполнить декларацию о доходах, отнести ее в налоговую, собрать еще справки из банка и задекларировать доход.

И уплатить денежку. Или банк сам автоматически при начислении кэшбэка будет удерживать необходимую сумму. А нам, простым владельцам кэшбэк-карт, не нужно заморачиваться.

Именно такие вопросами я озадачился, когда примерно подсчитал сколько мне удалось сэкономить (заработать) на кэшбэк картах. Проверив все свои интернет банки, получилось чуть больше 23 тысяч рублей. За год.

И вот стали меня мучить смутные сомнения. Что, как и почему?

Как законопослушный гражданин, я знаю, что со своих доходов граждане обязаны уплачивать налог по ставке 13%. Это так называемый НДФЛ — налог на доходы физических лиц.

А вот незнание закона не освобождает от ответственности.

Помните рекламу: «заплати налоги и спи спокойно».

Статья для тех, кто хочет спать спокойно.

А если вы и так не жалуетесь на здоровый сон, будете спать еще лучше)))).

Итак, будем разбираться:

облагается ли кэшбэк налогом или нет?

Как было раньше

Раньше обязанность по оплате налога с cash back возникала. Но здесь не было какого-то единого мнения. Некоторые банки снимали 13% автоматически. Другие нет. Одни делали это с любой суммы, другие только с того, что свыше 4000 рублей.

Размер получаемого кэшбэка тоже влиял. На все, что было выше 2% — снимали НДФЛ.

Кто не знает. Доход до 4 тысяч рублей не облагается налогом. За год. То есть теоретически, если вам начислялся банком кэшбэк по 333 рублей в месяц и меньше, (за год получаем как раз около четырех тысяч) — то налоговая обязанность не возникала. Простыми словами — налоги платить не нужно.

Проблема в том, что банк не знает про вас и ваши другие доходы ничего. Кроме того, что он начисляет на карту в виде вознаграждения.

Возможно у вас есть еще доход в другом банке по кэшбэк-картам. И например, у одного банка у вас скромный размер каши, 100-200 рублей в месяц. А в другом вы получаете по 1-2 тысячи за месяц.

Поэтому многие подстраховывались и списывали налог на кэшбэк по полной. Независимо от суммы вознаграждения. По ставке 13%.

С другой стороны. Потеря сотни другой не сильно нас обеднит. Для родного государства ничего не жалко.))) Конечно, если деньги в виде налогов, попадут по назначению.

Главное было то, что декларировать свои кэшбэк доходы и переводить деньги в казну самостоятельно не нужно. Банк все сделает за вас.

Как стало сейчас

Что я выяснил точно — налог платить не надо. И никто не имеет право удерживать его с вашего кэшбэка.

С 1 января 2021 года ситуация с налогообложением вознаграждения, связанного с кэшбэк, регулируется законом, а вернее его дополнениями и правками. Почитать можно по этой ссылке.

Для тех, кто этого делать не будет (а таковых наверняка большинство), привожу основной интересующий нас момент.

https://www.youtube.com/watch?v=RI0s1iDSAMA

Для тех, кто и здесь ничего не понял. А таких опять наверное большинство (полный смысл закона до самого дошел с третьего раза после прочтения) объясняю простым человеческим языком.

Для того, чтобы кэшбэк освобождался от налогообложения нужно:

- Программа по кэшбэк карте должна быть публичной офертой. То есть доступна для всех (а не узкому кругу заинтересованных или привилегированных клиентов). И вам, и мне, и бабе Нюре. Любому, кто захочет поучаствовать в программе, может спокойно получить карту.

- Срок программы должен быть не менее 30 дней. Без права прекращения в этот срок.

- Cash back не должен быть вознаграждением в качестве оплаты труда. То есть, если вы работаете в банке и за хорошую работу руководство решит подкинуть вам вознаграждение в виде кэшбэк (деньгами или бонусами) с них придется уплатить 13%.

Непонимание вызывает первый абзац пункта «68).

В двух словах. Компания, для стимулирования продаж своих товаров и услуг, может выплачивать своим клиентам бонусы (в нашем случае кэшбэк).

Смысл в следующем.

Кэшбэк — это не денежное вознаграждение. А скорее всего подходит под понятие отложенная скидка за покупки.

Вы же согласны с тем, что когда вы берете товар со скидкой в магазине, не должны платить налог на эту разницу. Хотя вы и купили с выгодой. То есть можно сказать, получили определенный доход.

Здесь тоже самое.

Только скидка идет не от продавца. А от банка.

Если на пальцах, то схема примерно следующая.

Банк мотивирует вас пользоваться его картами. На этом он зарабатывает. А программа кэшбэк служит для стимулирования активности клиентов в приобретении товаров и услуг.

В нашем случае услуги пользования банковскими картами.

Рекомендую к прочтению: Для чего банк дает кэшбэк?

Если вкратце, то когда вы покупаете товары по карте в магазине, продавец платит комиссию 1-3% от суммы покупки.

Кому?

Комиссия идет платежным системам (VISA, MasterCard, МИР) и самому банку.

Получается, каждый раз, когда вы расплачиваетесь картой, банк зарабатывает деньги. И для увеличения объема операций, часть полученной прибыли банк и отдает вам, в виде cash back. То есть делает определенную скидку. И мотивирует вас продолжать пользоваться его (банка) услугами по безналичным операциям.

А скидка, как мы выяснили, не является доходом.

И поэтому налог с кэшбэк платить не нужно!

Ух, как то так! Так что получайте свой кэшбэк и спите спокойно.

📹 Видео

Расходы командированного по оплате бизнес-залов облагают НДФЛ, считает МинфинСкачать

НДФЛ и ипотека Компенсация процентов и налоговые льготы в 2024 годуСкачать

Топ ошибок в применении новых правил по НДФЛ в 2023 году: как быстро исправить | Saby ForumСкачать

Минфин России разъяснил спорные вопросы, связанные с налогообложением суточных. МАЙ 2013Скачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

НДФЛ с участников ООО, оплата сверхурочных, Минфин предупреждает о мошенникахСкачать

Минфин разрешил применять льготу по НДС для oбщепита при доставке #минфин #новости #ндсСкачать

Лечитесь без НДФЛ: Минфин про путевки для сотрудников.Скачать

НДФЛ - Налог на доходы физических лиц (#15)Скачать

КАК СДАВАТЬ 6-НДФЛ В 2024 ГОДУ? ЗАПОЛНЕНИЕ: РАЗДЕЛ 1.Скачать

Ответ МинФина, все услуги за ЖКХ оплачены из бюджета!Скачать

КАК СДАВАТЬ 6-НДФЛ В 2024 ГОДУ? ЗАПОЛНЕНИЕ: РАЗДЕЛ 2.Скачать

Уволен - получи все выплаты без уплаты подоходного налога. Минфин предложил новые льготы по НДФЛСкачать

НДФЛ – ноль, страховые – ноль: Минфин о надбавках за вахтуСкачать

Как отразить различные выплаты в 6-НДФЛ за 2023 годСкачать

КАК СДАВАТЬ 6-НДФЛ В 2024 ГОДУ? ЗАПОЛНЕНИЕ: СПРАВКА О ДОХОДАХ.Скачать